Дипломная работа: Повышение финансовой устойчивости и платежеспособности

Тема: «Повышение финансовой устойчивости и платежеспособности»

Содержание

Введение

1.1 Понятие финансовой устойчивости, факторы ее изменения

1.2 Финансовый анализ как база принятия управленческих решений

1.3 Информационная база финансового анализа

2. Методика анализа финансовой устойчивости и платежеспособности ООО «РиЕл-строй»

2.1 Общая характеристика объекта исследования

2.2 Анализ финансового состояния предприятия за 2007–2009 год

3. Факторинг как инструмент платежеспособности предприятия ООО «РиЕл-строй»

3.1 Возможность применения факторинга

3.2 Экономический эффект от внедрения факторинга

Заключение

Список использованных источников

Введение

Финансовое состояние организации – это экономическая категория, отражающая состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию на фиксированный момент времени.

В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность.

Финансовое состояние организации оценивается, прежде всего, её финансовой устойчивостью, ликвидностью и платежеспособностью. Платежеспособность отражает способность предприятия платить по своим долгам и обязательствам в данный конкретный период времени. Считается, что если предприятие не может отвечать по своим обязательствам к конкретному сроку, то оно неплатежеспособно. При этом на основе анализа определяются его потенциальные возможности и тенденции для покрытия долга, разрабатываются мероприятия по избежанию банкротства. Под финансовой устойчивостью предприятия следует понимать платежеспособность предприятия во времени с соблюдением условия финансового равновесия между собственными и заемными средствами. Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным.

Ликвидность менее динамична по сравнению с платежеспособностью.

Дело в том, что по мере стабилизации производственной деятельности предприятия у него постепенно складывается определенная структура активов и источников средств, резкие изменения которой сравнительно редки. Поэтому и коэффициенты ликвидности обычно варьируют в некоторых вполне предсказуемых границах, что, кстати, и дает отчасти основание аналитическим агентствам рассчитывать и публиковать среднеотраслевые и среднегрупповые значения этих показателей для использования в межхозяйственных сравнениях и в качестве ориентиров при открытии новых направлений производственной деятельности.

Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства.

Следовательно, финансовая устойчивость предприятия – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесия своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска.

Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И, наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние не является счастливой случайностью, а итогом грамотного, умелого управления всем комплексом факторов, определяющих результаты хозяйственной деятельности предприятия.

Для достижения финансовой устойчивости необходим вполне конкретный размер собственного капитала, допустимое соотношение собственного и заемного капитала, финансовых и нефинансовых активов. В этом случае соблюдается и условие рентабельности предприятия, и его финансовой устойчивости. В свою очередь, структура собственного капитала становится благоприятной для экономического роста, а собственные резервы в денежной форме достаточны для погашения долгов и обязательств.

Анализ финансовой устойчивости любого хозяйствующего субъекта является важнейшей характеристикой его деятельности и финансово-экономического благополучия, характеризует результат его текущего, инвестиционного и финансового развития, содержит необходимую информацию для инвестора, а также отражает способность предприятия отвечать по своим долгам и обязательствам и устанавливает размеры источников для дальнейшего развития.

Актуальность. В условиях кризиса особую актуальность приобретает управление ликвидностью и финансовой устойчивостью предприятий, так как многие организации в связи с нехваткой денежных средств на счетах, становятся несостоятельными, не могут расплатиться со своими кредиторами и закрываются.

В работе выдвигается гипотеза о том, что предприятие может стать банкротом, если оно не будет финансово устойчивым, предприятие не только избежит банкротства, но и станет развиваться эффективно, если будет следовать плану повышения ликвидности и финансовой устойчивости.

Объектом исследования работы является ООО «РиЕл – строй».

Предметом исследования данной работы является система управления платежеспособностью и финансовой устойчивостью ООО «РиЕл-строй».

Цель работы: выработать предложения по повышению финансовой устойчивости и платежеспособности ООО «РиЕл – строй».

Для реализации поставленной цели в работе необходимо решить следующие задачи:

– рассмотреть сущность финансовой устойчивости и платежеспособности предприятия;

– рассмотреть методологические подходы к определению финансовой устойчивости и платежеспособности предприятия;

– проанализировать методы планирования повышения платежеспособности и финансовой устойчивости предприятия;

– провести диагностику финансового состояния ОАО «РиЕл-строй»;

– выработать предложения по повышению платежеспособности и финансовой устойчивости предприятия ООО «РиЕл-строй».

1 Теоретические аспекты повышения финансовой устойчивости предприятия

1.1 Понятие финансовой устойчивости, факторы ее изменения

Финансовая устойчивость – это экономическая категория, выражающая такую систему экономических отношений, при которых предприятие формирует платежеспособный спрос, способно при сбалансированном привлечении кредита обеспечивать за счет собственных источников активное инвестирование и прирост оборотных средств, создавать финансовые резервы, участвовать в формировании бюджета. Финансовая устойчивость предприятия предполагает ее способность успешно повышаться под воздействием изменений внешней и внутренней среды. Таким образом, финансовая устойчивость предприятия предопределяется влиянием совокупности внутренних и внешних факторов.

Внешние факторы не зависят от предприятия, в силу чего оно не может оказывать воздействие на них и должно к ним приспосабливаться. Внутренние факторы являются зависимыми и, поэтому предприятия посредством влияния на эти факторы может корректировать свою финансовую устойчивость.

Первую группу факторов образуют организационно-управленческие, определяющие основные направления, цели и стратегию развития предприятия. Организационная структура определяется целями предприятия и должна обеспечивать непрерывность производственного процесса, влиять на характер структуры управления, эффективность которой зависит от постоянного ее совершенствования в зависимости от влияния внешних и внутренних факторов.

Финансовая устойчивость предприятия также во многом определяется уровнем и качеством менеджмента, требующими постоянного совершенствования, что должно быть направлено на обеспечение координации, взаимосвязанности и интегрирования всех функций управления в единое целое.

Немаловажную роль в обеспечении финансовой устойчивости предприятия играет формирование высокой культуры предприятия и его репутация. Культура предприятия отражает его нравы, обычаи, поощряет определенные нормы поведения персонала и привлекает подходящих работников. Репутация предприятия, формируемая его партнерами, сотрудниками, общественным мнением побуждает клиента пользоваться услугами именно данного предприятия.

Вторая группа внутренних факторов, путем воздействия на которые можно повысить финансовую устойчивость предприятия, представлена производственны-ми факторами, куда входят: объем, ассортимент, структура, качество продукции; себестоимость, обеспеченность основными оборотными средствами и уровень их использования; наличие и степень развития инфраструктуры; экология производства.

Рост объема производства продукции, улучшение ее качества, изменение структуры продукции оказывают непосредственное влияние на результативность работы предприятия, увеличение спроса на нее и повышение цен, результатом чего становится рост прибыли предприятия и, следовательно, повышение его финансовой устойчивости.

Особое внимание предприятиям следует уделять определению оптимального размера необходимых оборотных средств, так как данный показатель непосредственно влияет на конечные результаты их деятельности. В процессе удовлетворения потребности предприятия в необходимых оборотных средствах надо обращать внимание на качество поставляемых оборотных средств, их ассортимент, ритмичность поставок.

Финансово-экономические факторы образуют третью группу факторов, направленных на повышение финансовой устойчивости предприятия, что возможно по следующим направлениям: постоянный финансовый анализ деятельности предприятия; повышение его платежеспособности; оптимизация структуры имущества и источников его формирования; оптимизация соотношения собственных и заемных средств; повышение прибыльности и рентабельности.

Аспект влияния совокупности факторов применителен и к платежеспособности, как важнейшей составляющей финансовой устойчивости предприятия.

Платежеспособность есть результирующее состояние финансов предприятия, определяемое качеством его финансовых потоков. В российском хозяйстве существует интегрирующее влияние негативных факторов на платежеспособность предприятия, происходит трансформация влияния этих факторов в массовую неплатежеспособность компаний. В то же время текущая платежная способность предприятия воздействует на все внешнее макроэкономическое пространство, влияющее в свою очередь на каждого участника финансовых расчетов.

Платежеспособность предприятия подвержена влияниям, которые генерируются как самим хозяйствующим субъектом, так и возникающим извне.

Группу внешних факторов, влияющих на платежеспособность предприятия, составляют: импортоориентированность спроса, слабость правового режима, инфляция издержек, противоречивая государственная финансовая политика, чрезмерная налоговая нагрузка, бюджетное недофинансирование, государственное или муниципальное участие в капитале предприятия.

К внутренним факторам, оказывающим дестабилизирующее воздействие на финансы предприятия, относят: дисбаланс функционально-управленческой конфигурации, не конкурентоспособность продукции, неинтенсивный маркетинг, нерентабельность бизнеса, износ основных средств, неоптимальные долги и запасы, раздробленность уставного капитала.

Таким образом, можно сделать вывод, что влияние всех перечисленных выше факторов может ослаблять финансовую устойчивость предприятия и понижать его платежеспособность. Однако данная взаимосвязь факторов может оказывать и благотворное влияние на финансовое состояние организации, в том числе и на ее финансовую устойчивость и платежеспособность, в силу возможного регулирования факторов самим предприятием.

В зависимости от факторов, влияющих на устойчивость предприятия, ее подразделяют на внутреннюю, внешнюю и «унаследованную» устойчивость[1].

Внутренняя устойчивость – это такое общее финансовое состояние предприятия, при котором обеспечивается стабильно высокий результат его функционирования. В основе ее достижения лежит принцип активного реагирования на изменения внутренних и внешних факторов.

Внешняя устойчивость предприятия обусловлена стабильностью экономической среды, в рамках которой осуществляется его деятельность. Она достигается соответствующей системой управления рыночной экономикой в масштабах всей страны.

«Унаследованная» устойчивость является результатом наличия определенного запаса прочности предприятия, защищающего его от случайностей и резких изменений внешних факторов[2].

Различают также статическую и динамическую устойчивость. Первую отождествляют с покоем, пассивностью, вторую – со стабильным развитием предприятия. Высшей формой устойчивости является устойчивость-сопротивление. Это состояние равновесия предприятия, которое сохраняется, не смотря на влияние внешних и внутренних факторов, выводящих его из этого состояния.

Финансовая устойчивость является отражением стабильного превышения поступления средств над их расходованием, обеспечивает свободное маневрирование денежными средствами предприятия и путем эффективного их использования способствует бесперебойному процессу производства и реализации продукции. Поэтому финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

Следует выделить несколько функций обеспечения финансовой устойчивости предприятия: целевую, побудительную, регулирующую.

Целевая функция связана с критерием эффективности системы, регулируемой финансово-экономическими отношениями – сокращением дефицита финансового потока для динамичного развития производства и обеспечение воспроизводства рабочей силы на экономически оправданном уровне.

Побудительная функция ориентирует систему финансового обеспечения на эффективную организацию производственного процесса в реальном секторе экономики[3]. Регулирующая функция реализует потенциальную возможность при сокращении дефицита финансового потока формировать тенденцию к увеличению спроса.

Финансовая устойчивость рассматривается во взаимосвязи с блоком регуляторов: ценообразованием, налогово-бюджетным регулированием, кредитным рынком, управлением издержками производства.

Оценить и проанализировать финансовую устойчивость предприятия можно, применив определенную систему показателей. Данная система показателей классифицируется следующим образом: выделены группы показателей, характеризующих результат, эффективность, удельные характеристики финансовой устойчивости, показатели специфики воспроизводственного процесса, превентивные показатели.

Первая группа – показатели эффекта финансового обеспечения. Данная группа может быть представлена показателем собственного капитала в обороте.

Вторая группа – эффективность финансового обеспечения. Может быть представлена коэффициентами автономии, маневренности, обеспеченности собственного капитала в обороте, обеспеченности собственными средствами запасов и затрат, соотношения собственных и заемных средств, долгосрочного привлечения заемных средств, кредиторской задолженности. При этом необходимо принятие единой терминологии в названии коэффициентов. Иначе при одинаковом алгоритме расчета одни авторы называют показатель коэффициентом автономии, другие – независимости. Следует оставить в системе показателей коэффициент маневренности.

Третья группа показателей – удельные характеристики финансового обеспечения: запас устойчивости финансового состояния (в днях), излишек (недостаток) оборотных средств на одну тысячу рублей запасов.

Четвертая группа – показатели специфики воспроизводственного процесса: коэффициенты соотношения мобильных и иммобилизованных средств, имущества воспроизводственного назначения.

Пятая группа – превентивные показатели: ликвидности, коэффициенты риска не возврата кредита и другие.

Использование показателей финансовой устойчивости в динамике повысит уровень разработки управленческих решений, направленных на формирование тенденции стабилизационных процессов. Систематизация показателей дает основание для проведения мониторинга финансовой устойчивости.

Наиболее обобщающим показателем финансовой устойчивости предприятия является излишек (недостаток) определенных видов источников средств для формирования запасов и затрат. При установлении типа финансовой ситуации используют трехмерный (трехкомпонентный) показатель: излишек (недостаток) собственных оборотных средств; излишек (недостаток) собственных и долгосрочных (среднесрочных) заемных источников формирования запасов и затрат; излишек (недостаток) общей величины основных источников формирования запасов и затрат.

Возможно выделение четырех типов финансовых ситуаций:

а) абсолютная устойчивость финансового состояния, встречающаяся крайне редко и характеризующаяся положительным значением (излишком);

б) нормальная устойчивость финансового состояния, гарантирующая его платежеспособность;

в) неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, при котором тем не менее сохраняется возможность восстановления равновесия за счет пополнения источников собственных оборотных средств и увеличения последних, а также за счет дополнительного привлечения долгосрочных и среднесрочных кредитов и прочих заемных средств;

г) кризисное финансовое состояние, при котором общая величина имеющихся у предприятия источников не покрывает величину запасов и затрат. В такой ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность предприятия не покрывают даже его кредиторской задолженности и просроченных ссуд; оно находится практически на грани банкротства.

1.2 Финансовый анализ как база принятия управленческих решений

Становление анализа и диагностики финансово-хозяйственной деятельности компании обусловлено общими объективными требованиями и условиями, которые свойственны возникновению любой новой отрасли знаний.

Во-первых, это удовлетворение практической потребности. Она возникла в связи с развитием производительных сил, расширением масштабов производства. Интуитивный анализ, примерные расчеты, прикидки в памяти, которые применялись на кустарных и полукустарных предприятиях, стали недостаточными в условиях крупных производственных единиц. Без комплексного всестороннего анализа невозможно стало управлять сложными экономическими процессами, принимать оптимальные решения.

Во-вторых, это связано с развитием экономической науки вообще. Как известно, с развитием любой науки происходит дифференциация ее отраслей. Экономический анализ хозяйственной деятельности сформировался в результате дифференциации общественных наук. Раньше функции экономического анализа рассматривались в рамках существовавших в то время таких научных дисциплин, как балансоведение, бухгалтерский учет, финансы и статистика[4]. В рамках этих наук появились первые простейшие способы аналитического исследования. Однако для обоснования текущих и пятилетних планов экономического и социального развития предприятий появилась потребность в комплексном исследовании их деятельности. Вышеназванные науки уже не могли обеспечить все запросы практики. Возникла необходимость выделения анализа финансово-хозяйственной деятельности в самостоятельную отрасль знаний. В дальнейшем роль анализа возрастала соответственно цене ошибки в хозяйственной деятельности. Интерес к нему заметно возрос. Началось более всестороннее глубокое изучение производства. Экономический анализ стал важным средством планового управления экономикой предприятия, выявления резервов повышения эффективности производства.

Современное состояние анализа можно охарактеризовать как основательно разработанную в теоретическом плане науку. Ряд методик, созданных научными работниками, используются в управлении производством на разных уровнях. Вместе с тем наука находится в состоянии развития. Ведутся исследования в области более широкого применения математических методов, ЭВМ, позволяющих оптимизировать управленческие решения. Идет процесс внедрения теоретических достижений отечественной и зарубежной науки в практику.

Перспективы развития анализа и диагностики финансово-хозяйственной деятельности в теоретическом направлении тесно связаны с развитием смежных наук, в первую очередь математики, статистики, бухгалтерского учета и др. Кроме того, развитие анализа зависит и от запросов практики. В условиях командно-административной системы управления он не находил достаточно широкого практического применения, так как не было нужды в обосновании управленческих решений на местах, все решения исходили сверху.

Что касается перспектив прикладного характера, то анализ и диагностика финансово-хозяйственной деятельности постепенно займут ведущее место в системе управления. Этому содействуют преобразования, которые происходят в нашем обществе. Совершенствование экономического механизма, конкуренция предприятий и форм собственности будут содействовать повышению заинтересованности в этой науке.

Основная цель управления бизнесом – увеличение прибыли, повышение эффективности деятельности, достижение устойчивости организации на рынке. Для поиска средств, возможностей и резервов улучшения работы организации, повышения конкурентоспособности, улучшения финансового состояния и результатов, оптимизации планирования, используется экономический анализ. Стремление организаций улучшить собственное положение и обеспечить стабильность развития хозяйственной деятельности, делают экономический анализ актуальным.

Под

хозяйственной деятельностью организации понимают любые операции, приводящие к

изменению её капитала, в связи, с чем такие операции называют еще финансово –

хозяйственной деятельностью.

В комплексе экономический анализ представлен финансовым анализом и анализом

хозяйственной деятельности.

Предметом

финансового анализа, как особого направления комплексного экономического

анализа, является рассмотрение текущего и будущего финансового состояния

хозяйствующего субъекта, меняющегося под воздействием внешней и внутренней

среды и управленческих решений, в целях оценки его финансовой устойчивости и

эффективности деятельности

Целевая направленность финансового анализа состоит в обосновании управленческих

решений, последствия которых проявятся в ближайшем или отдалённом будущем,

поэтому важнейшей задачей финансового анализа в современных условиях является

перспективная оценка финансового состояния предприятия и его финансовой

устойчивости в будущем с позиции их соответствия целям развития предприятия в

условиях меняющейся внешней и внутренней среды.

Аналитические исследования, их результаты и использование в управлении производством должны соответствовать определённым методологически принципам:

1. Анализ должен базироваться на государственном подходе при оценке экономических явлений, процессов, результатов хозяйствования.

2. Анализ должен носить научный характер, то есть основываться на положениях диалектической теории познания, учитывать требования экономических законов развития производства и новейших методов экономических исследований.

3. Анализ должен быть комплексным, то есть охватывать все звенья и все стороны деятельности предприятия.

4. Обеспечение системного подхода, когда каждый изучаемый объект рассматриваться как сложная динамическая система, состоящая элементов, определённым способом связанных между собой и внешней средой.

5. Анализ финансово-хозяйственной деятельности должен быть объективным, конкретным, точным. Он должен основываться на достоверной, проверенной информации, реально отражающей объективную действительность, а выводы его должны обосновываться точными аналитическими расчётами.

6. Анализ призван быть действенным, активно воздействовать на ход производства и его результаты, своевременно выявляя недостатки, просчёты, упущения в работе и информируя об этом руководство предприятия.

7. Анализ должен проводиться по плану, систематически, а не от случая к случаю.

8. Анализ должен быть оперативным. Оперативность означает умение быстро и чётко проводить анализ, принимать управленческие решения и претворять их в жизнь.

9. Демократизм анализа – участие в его проведении широкого круга работников предприятия.

10. Анализ должен быть эффективным, то есть затраты на его проведение должны давать многократный эффект.

Анализ финансово – хозяйственной деятельности выступает не только основной составляющей любой из функций управления, но и сам является видом управленческой деятельности, предшествующей принятию управленческих решений для поддержания бизнеса на необходимом уровне. Эта активная роль анализа ставит перед ним ответственные задачи.

1. Обоснование выбора оптимальных вариантов деловых решений из имеющихся альтернатив.

2. Выявление, систематизация и актуализация решения наиболее сложных и часто встречающихся хозяйственных ситуаций, и разработка наиболее эффективных рекомендаций по их устранению и выходу из создавшегося положения.

3. Теорией анализа хозяйствующим субъектам должен быть предложен широкий набор инструментов и средств для достижения желаемых результатов и разработаны методики диагностики вероятности наступления банкротств.

4. Хозяйственная практика требует использования в анализе многомерных оценок эффективности хозяйственной деятельности, с учётом решения социальных, экологических и гуманитарных проблем, проблем использования чистой прибыли и её капитализации.

5. Обоснование нового понимания финансового успеха, который есть не максимизация прибыли, а успешное элимирование влияния неопределённости и риска.

6. Совершенствование методик проведения таких видов анализа, как перспективный, прогнозный, оперативный, маржинальный, функционально – стоимостной и комплексно – экономический.

7. Совершенствование методик изучения рынка и партнёров.

8. Практическая востребованность динамически развивающимися организациями современных методик проведения анализа.

9. Реализация традиционных задач хозяйственного анализа, таких, как мобилизация выявленных резервов повышения эффективности производства и усиление его интенсификации.

10. Повышение активной роли анализа как информационной базы для принятия оптимальных деловых решений.

1.3 Информационная база финансового анализа

Эффективность финансового анализа непосредственно зависит от полноты и качества используемой информации.

При разработке информационного обеспечения[5] финансового анализа следует учитывать различные цели его проведении. К тому же уровень квалификации самого аналитика будет в значительной степени определять как используемые им приёмы финансового анализа, так и объём привлекаемой информации.

Источник информации может, находится как в самой организации, так и вне данной организации. По данному признаку информация подразделяется на внешнюю и внутреннюю.

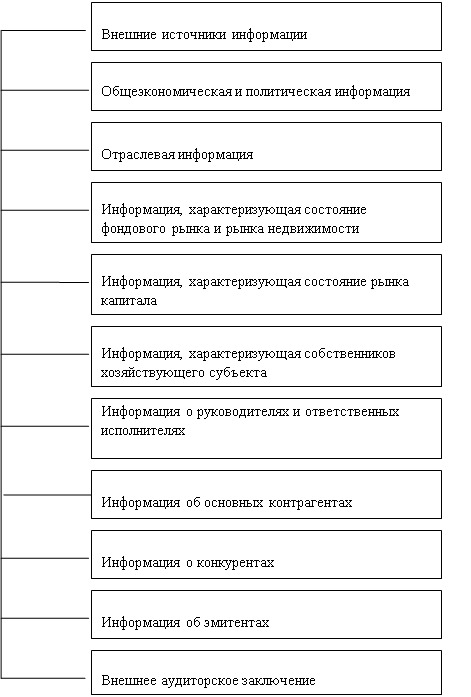

К внешней относится информация, характеризующая: общеэкономическую и политическую ситуацию в стране; отрасль и перспективы её развития; состояние фондового рынка и рынка капитала; собственников хозяйствующего субъекта и команду управления; основных контрагентов; конкуренцию в отрасли и основных конкурентов (Рис. 1).

Показатели, характеризующие общее экономическое состояние, необходимы для прогнозирования в ходе анализа условий внешней среды и их ожидаемого влияния на финансовое состояние организации.

Система таких показателей формируется с помощью данных, публикуемых Госкомстатом РФ, материалов печатных изданий «Финансовая газета», «Финансовая Россия», «Экономика и жизнь».

Информация включает сведения о состоянии и общих тенденциях в отрасли. Информация о чувствительности отрасли к изменениям в экономике, об особенностях налогообложения предприятий отрасли, а также индексах цен на основные виды продукции отрасли.

Показатели, характеризующие состояние фондового рынка. Данная информация позволяет составить общее представление о рынке ценных бумаг. Особый интерес для инвесторов может представлять информация, содержащаяся в проспекте эмиссий предприятий – эмитентов.

В группу показателей, характеризующих состояние рынка капитала, входят следующие: ставка рефинансирования, устанавливаемая Центральным банком РФ; курс иностранных валют; кредитные ставки коммерческих банков; депозитные ставки коммерческих банков.

Принципиальное значение для финансового анализа имеет информация, характеризующая собственников предприятия, с помощью которой можно составить более или менее точное представление о целях его деятельности. Значимость подобной информации связана с тем, что она позволяет идентифицировать предприятия ориентированные на долгосрочное устойчивое функционирование, и предприятия которые преследуют краткосрочные цели извлечения прибыли.

Показатели,

характеризующие деятельность контрагентов, используются преимущественно для

обоснования решений в области текущей производственно-коммерческой деятельности

предприятия. Указанные показатели могут быть сформированы в разрезе

коммерческих банков, страховых компаний, поставщиков, покупателей (заказчиков).

Показатели,

характеризующие деятельность контрагентов, используются преимущественно для

обоснования решений в области текущей производственно-коммерческой деятельности

предприятия. Указанные показатели могут быть сформированы в разрезе

коммерческих банков, страховых компаний, поставщиков, покупателей (заказчиков).

Информация о конкуренции и конкурентах в первую очередь должна отражать сведения, характеризующие общий объем их продаж, объем передачи в разрезе важнейших сегментов, долю основных конкурентов на том рынке, на котором функционирует анализируемое предприятие, а также перспективы расширения продаж.

Информация, содержащаяся в учредительных документах, является ключевой в оценке прав отдельных групп собственников предприятия на доходы и активы. Принципиальное значение имеет информация о зарегистрированных в уставе видах деятельности.

Используемая в процессе финансового анализа внутренняя информация может быть подразделена на информацию, содержащуюся в учредительных документах предприятия, учетные данные, нормативно-плановую информацию и прочие данные.

К учётным данным относятся данные бухгалтерского учёта и отчётности, статистического учёта и отчётности, оперативного учёта и отчётности, а также выборочные учётные данные. В свою очередь, информация бухгалтерского учёта используется в процессе финансового анализа, в зависимости от его субъектов и целей проведения, и делится на данные финансового учёта и отчётности, и данные управленческого учёта.

Данные финансового учёта составляют основу информационного обеспечения системы финансового анализа. На базе этой информации проводится обобщённый анализ финансового состояния, и разрабатываются прогнозные оценки значений основных финансовых показателей.

Информация об имущественном положении предприятия отражается в бухгалтерском балансе и приложениях к нему.

Структура капитала предприятия характеризуется с помощью информации, содержащейся в бухгалтерском балансе и отчёте об изменениях капитала.

Для оценки деловой активности привлекаются данные, как бухгалтерского баланса, так и отчёта о прибылях и убытках.

Анализ доходности деятельности проводится на основе данных баланса, отчёта о прибылях и убытках и отчёта об изменениях капитала.

Вне зависимости от того, какую финансовую характеристику деятельности предприятия предполагается оценить. Необходимым элементом информационной базы анализа являются сведения, содержащиеся в положениях к отчётности. Они позволяют раскрыть, уточнить, дополнить данные основных отчётных форм

Бухгалтерская отчётность организации служит основным источником информации о её деятельности.

Наибольший объём информации, необходимой для анализа, содержит бухгалтерский баланс, актив которого характеризует имущество организации, его состав и состояние в денежной форме. В Российской Федерации актив баланса строится в порядке возрастающей ликвидности средств, то есть в прямой зависимости от скорости превращения этих активов в денежную форму.

Пассив баланса отражает состав и состояние прав на имущество, возникающее в процессе хозяйственной деятельности организации у предпринимателей, акционеров, государства, инвесторов, банков и др. Все обязательства делятся между собственниками и третьими лицами.

Баланс позволяет оценить эффективность размещения капитала, его достаточность для текущей хозяйственной деятельности и развития, размер и структуру заёмных средств и эффективность их привлечения. Наиболее важные статьи баланса расшифровываются в приложении к балансу (ф. №5).

Вместе с данными формы №2 отчёта «О прибылях и убытках» и формы №3 «Отчёт об изменении капитала», формы №4 «Отчёт о движении денежных средств» и формы №5 «Приложение к бухгалтерскому балансу», баланс позволяет оценить финансовое состояние организации, рентабельность её деятельности, реализованной продукции.

В соответствии с Законом РФ о бухгалтерском учёте[6] и «Положением по ведению бухгалтерского учёта и бухгалтерской отчётности»[7], бухгалтерская отчётность коммерческих организаций предоставляется собственникам организации; налоговым органам; другим государственным органам, на которые возложена проверка отдельных сторон деятельности организации; органам Государственной статистики для обобщения и публичного использования информации внешними пользователями.

Практикой финансового анализа выработаны основные правила (методики) анализа финансовых отчётов. Условно их можно разделить на четыре типа анализа:

- горизонтальный (временной) анализ – сравнение каждой позиции отчётности с предыдущим периодом;

- вертикальный (структурный) анализ – определение структуры итоговых показателей с выявлением влияния каждой позиции отчётности на результат в целом;

- трендовый анализ – сравнение каждой позиции отчётности с рядом предшествующих периодов и определение тренда, то есть, основной тенденции динамики показателя, очищенный от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируются возможные значения показателей в будущем, таким образом, тренд есть перспективный, прогнозный анализ;

- анализ финансовых коэффициентов – расчёт относительных данных отчётности, выявление взаимосвязей показателей.

Кроме перечисленных методов существует также сравнительный и факторный анализ.

Сравнительный (пространственный) анализ проводится при сравнении отдельных внутрихозяйственных показателей отчётности фирмы с показателями дочерних фирм, с показателями конкурентов, со среднеотраслевыми, с соответствующими показателями прошлых периодов.

Факторный анализ позволяет оценить влияние отдельных факторов на результативный показатель.

Эти методы используются на всех этапах финансового анализа, который сопровождает формирование обобщающих показателей хозяйственной деятельности организации.

Авторы Ковалев А.И. и Волкова О Н. финансовое положение связывают с анализом финансовой отчетности 1. Анализ финансовой отчетности, по их мнению, заключается в оценке показателей:

– ликвидности активов предприятия;

– финансовой устойчивости предприятия;

– деловой активности;

– рентабельности.

Указанными авторами дается следующее определение: «Финансовое состояние предприятия – это совокупность показателей, отражающих его способность погасить свои долговые обязательства»[8]. Финансовое положение определяется:

– динамикой структуры активов;

– динамикой структуры капитала;

– финансовой устойчивостью;

– платежеспособностью.

«Финансовое состояние – это комплексное понятие, которое характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов предприятия. Финансовое состояние – это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), выполнения обязательств перед государством и другими хозяйствующими субъектами». Таким образом, исходя из данного определения, финансовое положение предприятия определяется его платеже- и кредитоспособностью. Тем не менее, фактически авторы Артеменко В.Г., Беллендир М.В. дополняют его оценкой деловой активности организации и рентабельности1.

Анализ платежеспособности служит оценке деятельности предприятий более чем в 88 процентов общего числа рассмотренных источников информации. Анализ финансовой устойчивости служит оценке деятельности предприятий более чем в 52 процентов.

Анализ оборачиваемости активов служит оценке деятельности предприятий в 57 процентов, а также анализ рентабельности служит оценке деятельности предприятий в 62 процентов от общего числа рассмотренных источников информации.

Таким образом, к наиболее часто применяемым инструментам, с помощью которых оценивается финансовое положение предприятия, относятся (в порядке убывания):

– анализ платежеспособности;

Большинство современных методик анализа склоняются к следующему определению коэффициентов платежеспособности и нормативам их величин.

Коэффициент абсолютной ликвидности

![]() , (1)

, (1)

где К1 – коэффициент абсолютной ликвидности;

А1 – быстрореализуемые активы; (стр. 250+260 ф. 1)

П1 – срочные обязательства. (стр. 620 ф. 1)

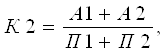

Коэффициент быстрой ликвидности

(2)

(2)

где К2 – коэффициент быстрой ликвидности;

А2 – активы средней скорости реализации; (стр. 240 ф. 1)

П2 – краткосрочные обязательства. (стр. 630+ стр. 660 ф. 1)

Коэффициент текущей ликвидности

![]() , (3)

, (3)

где Ктл – коэффициент текущей ликвидности;

А3 – медленно реализуемые активы; (стр. 210+230+220+270 ф. 1)

П3 – долгосрочные пассивы. (стр. 610+640+650 ф. 1)

– анализ оборачиваемости активов;

– анализ рентабельности;

Для более полного анализа рентабельности необходимо обратится к формулам, приведенным ниже.

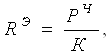

Значение рентабельности можно отразить с помощью формулы1 (4):

R = P / K, (4)

где R – рентабельность;

Р – прибыль;

К – капитал;

Общая рентабельность капитала представляет собой отношение балансовой прибыли к средней за отчетный период величине всего имущества предприятия. 2

(5)

(5)

где RO – общая рентабельность

Рб – балансовая прибыль;

К – среднее хронологическое значение величины валюты баланса за отчетный период:

Экономическая рентабельность чистой прибыли представляет собой отношение чистой прибыли к средней за отчетный период величине всего имущества предприятия.

(6)

(6)

где RЭ – экономическая рентабельность по чистой прибыли;

РЧ – чистая прибыль.

Финансовая рентабельность чистой прибыли представляет собой отношение чистой прибыли к средней за отчетный период величине собственного капитала2.

(7)

(7)

где RФ – финансовая рентабельность по чистой прибыли;

КС – среднее значение величины собственного капитала за отчетный период.

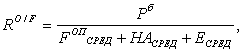

Общая рентабельность производственных фондов (производственного имущества) представляет собой отношение балансовой прибыли к средней за отчетный период величине основных производственных фондов, нематериальных активов и запасов 1

(8)

(8)

где RO/F – общая рентабельность производственных фондов

FОПСРЕД – среднее значение величины основных производственных фондов за отчетный период;

НАСРЕД – среднее значение величины нематериальных активов за отчетный период;

ЕСРЕД – среднее значение величины запасов за отчетный период.

– анализ финансовой устойчивости;

– анализ источников формирования актива;

– другие инструменты оценки эффективности.

2. Методика анализа финансовой устойчивости и платежеспособности ООО «РиЕл-строй»

2.1 Общая характеристика объекта исследования

ООО «РиЕл-строй» было зарегистрировано постановлением №1575 от 28 октября 1995 г. главой администрации г. Челябинска (регистрационный №9237). Целью создания предприятия является объединение экономических, материальных, финансовых и иных ресурсов участников общества для удовлетворения спроса в сфере производства элитных евроокон.

Для осуществления видов деятельности, требующих лицензирования, общество оформляет соответствующее разрешение. Учредителями общества являются два юридических лица и четыре физических, которые являются руководителями предприятия.

Стабильность качества продукции ООО «РиЕл-строй» выражается в стабильности качества сырья на химическом, молекулярном уровне и стабильности производственного процесса.

Учитывая, что окна приобретаются не на несколько лет, а на десятилетия, этот вопрос для потребителя является первостепенным.

Показателем стабильности производства ООО «РиЕл-строй» является наличие сертификата DIN ЕN ISO 9001. Это система контроля качества, которая призвана обеспечить именно стабильность свойств выпускаемой продукции на заданном уровне, а также постоянное совершенствование продукта. Внедрением системы качества в производственном процессе занимаются специалисты отдела качества ООО «РиЕл-строй». Сертификат соответствия DIN ЕN ISO 9001 говорит о том, что стабильность физико-механических свойств контролируется в процессе производства и является подтвержение качества выпускаемой продукции в соответствии с данным предприятием.

Обеспечение стабильности качества производства влияет на конечную стоимость продукта. Во-первых, это стоимость самой системы контроля качества. Качество состава сырья для профиля «на ощупь» не определишь, поэтому нужны дорогие лаборатории. Задействуются также человеческие ресурсы и временные затраты, ведется специальная система документации. Во-вторых, это стопроцентный отсев некачественного сырья и ошибок собственного производственного процесса. Ситуация, когда сознательно отгружают потребителю продукт с неизвестным качеством или с браком, в этом случае исключается.

В компании ООО «РиЕл-строй» считают принципиально важным поддерживать оптимальный баланс цены и высоких потребительских качеств профиля, что обуславливает успех продукции на рынке.

Профили ООО «РиЕл-строй» можно отличить по маркировке (буквы «РЕ»), которая наносится на них тиснением через каждый метр. Чтобы увидеть эту маркировку при смонтированном окне, надо открыть створку и внимательно осмотреть ту плоскость рамы, которая не видна при закрытой створке.

Кроме стабильности производства на цену влияет и качество самого сырья для профилей. В состав композиции входит более десятка различных компонентов, которые, в свою очередь, являются продуктами высоких технологий. Как исходное сырье ПВХ получают в виде мелкого белого порошка. Однако без соответствующей предварительной обработки ПВХ еще нельзя использовать как рабочий материал, поэтому перед тем, как начинать последующую переработку в конечный продукт, его перемешивают с добавками до получения однородной смеси. Такими добавками являются стабилизаторы, модификаторы на ударную вязкость, полимерные вспомогательные реагенты, например, смазки, наполнители, пигменты, а так же добавки прошедшие контроль безопасности.

Выбор соответствующей добавки ориентирован в каждом конкретном случае на технологию дальнейшей обработки и требования к готовому изделию. С одной стороны, сама дальнейшая обработка ПВХ вообще возможна лишь при наличии в нем добавок, с другой стороны, эти добавки решающим образом влияют на конечные свойства готового изделия из ПВХ.

Организационная структура предприятия направлена на установление четких взаимосвязей между отдельными подразделениями организации, распределения между ними прав и ответственности. В ней реализуются различные требования к совершенствованию систем управления, находящие выражения в тех или иных принципах управления.

Отдел бухгалтерии предоставляет бухгалтерскую отчетность в налоговую инспекцию. В отделе бухгалтерии есть экономист – аналитик, который занимается расчетом экономических показателей рентабельности производства, планирует финансово-экономическую деятельность. Разрабатывает устойчивую финансовую систему, позволяющую эффективно работать предприятию.

Юридический отдел занимается юридическим обоснованием заключенных договоров, представительством в суде, организацией правовой работы на предприятии, решает каждодневные юридические задачи на предприятии. Находится во взаимосвязи со всеми структурными подразделениями, т. к. решает все правовые вопросы фирмы.

Отдел персонала обеспечивает кадровое планирование, разрабатывает кадровою политику, осуществляет процесс делопроизводства, отсчитывается в различных социальных фондах.

Секретариат занимается организацией делопроизводства на предприятии.

Отдел маркетинга планирует коммерческую деятельность предприятия. Организует процесс сбыта готовой продукции и закупа исходного сырья. Находится в коммерческой взаимосвязи со всеми подразделениями. Формирует товарную и коммуникационную политику.

Автотранспортный цех обеспечивает доставку сырья для производства оконных конструкций ООО «РиЕл-строй» и доставку готовой продукции покупателю.

Цех резки профиля. Первое, с чего начинается производство окон, это раскрой пластикового профиля, используемого для изготовления рамы, створки окна, а так же оконной перегородки (импоста). В цехе резки профиля согласно программе резки, оператор производит резку требуемого количества заготовок профиля заданной длины.

Затем специалисты данного цеха по указанным размерам производится распил металлического усилителя, который представляет собой оцинкованный прокат, определенной конфигурации. Он необходим для придания пластиковому изделию механической прочности. Отрезок стали требуемой длины, заготовленный при помощи пилы для резки арматуры, вставляется внутрь ПВХ профиля и закрепляется саморезами.

Цех фрезерования осуществляет фрезерование дренажных канавок и фрезерование поперечины (импоста). Фрезеровка дренажных (водосточных) отверстий в пластиковом профиле нужна для отвода из-под стеклопакета воды, образующейся в результате конденсации.

Фрезерование поперечины (импоста). Торец заготовки поперечины требуемой длины обрабатывается на торцефрезерном станке специальным набором фрез. Предварительно подготовленная для крепления поперечина устанавливается в раму после сварки. Затем специалисты цеха фрезерования изготавливают пазы и отверстия под фурнитуру.

Цех остекления. Операторы данного цеха при помощи пластиковых прокладок распирают стеклопакет в створке и раме пластикового окна для придания максимальной жесткости пластиковой конструкции. Так же производится дополнительная регулировка фурнитуры. Стеклопакеты укладываются в соответствующие оконные блоки и выравниваются при помощи клиньев. Цех сборки осуществляет монтаж и сборку готового изделия.

Отдел контроля качества осуществляет контроль входящего сырья для производства оконных конструкций и проверку готовой продукции на выходе.

Далее на стенде для остекления и контроля демонстрируется окно в рабочем режиме, проверяется прямоугольность конструкций, отсутствие повреждений и работоспособность фурнитуры. Производится упаковка и готовое окно поступает на склад готовой продукции для вывоза на объект к заказчику.

В таблице 1 приведены характеристики стеклопакетов, применяемых на предприятии для остекления жилых и административных зданий.

Таблица 1 – Основные характеристики стеклопакетов, применяемых для остекления жилых и административных зданий ООО «РиЕл-строй»

| Тип стеклопакета |

Конструк ция стеклопакета |

Толщина стеклопакета, мм | Сопротивление теплопередачи, (м2-С)/Вт | Коэффициент звукоизоляции, дб |

| Однокамерный | 4–12–4 | 20 | 0,32–0,34 | 31–34 |

| Однокамерный | 4–16–4 | 24 | 0,34–0,37 | 32–35 |

| Однокамерный К-стекло | 4–16–4К | 24 | 0,50–0,52 | 32–35 |

| Однокамерный К+аргон | 4–16–4К, Ar | 24 | 0,52–0,54 | 32–35 |

| Двухкамерный | 4–8–4–8–4 | 28 | 0,48–0,50 | 37–39 |

| Двухкамерный | 4–10–4–10–4 | 32 | 0,53–0,55 | 37–39 |

| Двухкамерный | 4–12–4–12–4 | 36 | 0,55–0,58 | 37–39 |

В организационной структуре ООО «РиЕл-строй» имеются недостатки. Связь между подразделениями четко налажена, но выход любой информации из одной службы в другую жестко контролируется, отсутствие прозрачности между отделами, жесткая вертикаль власти в верхнем уровне управления в целом ухудшают коммуникационную политику ООО «РиЕл-строй» и создают различные конфликтогены между начальниками структурных подразделений.

Для решения данной ситуации следует разбить отдел маркетинга на подотделы региональных и городских продаж. В рассматриваемой организационной структуре отсутствует служба безопасности, учитывая размер предприятия и высокотехнологическое, дорогое оборудование, материалы целесообразно ввести в штат сотрудников службы безопасности. Также целесообразно организовать отдел по работе с клиентами, отдел рекламы и креатива. На предприятии работают два бухгалтера, которые не занимаются экономическим и финансовым планированием, целесообразно ввести новую штатную единицу экономиста – аналитика. Данные преобразования позволят повысить эффективность работы всего предприятия, четче организовывать стратегическое планирование, грамотно строить делегирование полномочий.

2.2 Анализ финансового состояния ООО «РиЕл-строй» за период 2007–2009 гг.

Далее представлен анализ финансового состояния предприятия в приведенной выше последовательности на основе современных методик анализа. Реструктуризация актива баланса для оценки платежеспособности предприятия приведена в таблице 2.

Таблица 2 – Реструктуризация актива баланса для оценки платежеспособности

| Статья актива | 2007 | 2008 | 2009 | |||

| тысяч рублей | доля в итоге баланса, % | тысяч рублей | доля в итоге баланса, % | тысяч рублей | доля в итоге баланса, % | |

| А1 – наиболее ликвидные активы | ||||||

| Денежные средства | 24 | 0,01 | 44 | 0,02 | 31 | 0,01 |

| Статья актива | 2007 | 2008 | 2009 | |||

| тысяч рублей | доля в итоге баланса, % | тысяч рублей | доля в итоге баланса, % | тысяч рублей | доля в итоге баланса, % | |

| Краткосрочные финансовые вложения | 5678 | 2,72 | 9629 | 4,55 | 10751 | 4,93 |

| Итого по группе быстрореализуемых активов | 5702 | 2,73 | 9673 | 4,57 | 10782 | 4,95 |

| А2 – быстро реализуемые активы | ||||||

| Дебиторская задолженность (по строке 240) | 29454 | 14,13 | 25389 | 11,99 | 34288 | 15,73 |

| Итого по группе быстро реализуемых активов | 29454 | 14,13 | 25389 | 11,99 | 34288 | 15,73 |

| А3 – медленно реализуемые активы | ||||||

| Запасы | 74070 | 35,53 | 72413 | 34,21 | 66651 | 30,58 |

| Дебиторская задолженность (по строке 230) | 879 | 0,42 | - | - | - | - |

| НДС по приобретенным ценностям | 4785 | 2,3 | 6447 | 3,05 | 6660 | 0,03 |

| Прочие оборотные активы | 1075 | 0,52 | 847 | 0,40 | 591 | 0,27 |

| Итого по группе медленно реализуемых активов | 80809 | 39,52 | 79707 | 37,66 | 73902 | 33,91 |

| А4-труднореализуемые активы | ||||||

| Нематериальные активы | 50 | 0,02 | 113 | 0,05 | 39 | 0,02 |

| Основные средства | 79113 | 37,95 | 83569 | 38,21 | 85286 | 39,13 |

| Незавершенное строительство | 13089 | 6,28 | 13162 | 6,22 | 13593 | 6,23 |

| Долгосрочные финансовые вложения | 158 | 0,08 | 59 | 0,03 | 59 | 0,03 |

| Прочие внеоборотные активы | 80 | 0,04 | - | - | - | - |

| Итого по группе труднореализуемых активов | 92490 | 44,37 | 96903 | 45,78 | 98977 | 45,41 |

| Итог баланса | 208455 | 100 | 211672 | 100 | 217949 | 100 |

Вывод: Стоимость имущества предприятия имеет тенденции к росту в 2007 г. Стоимость имущества составляет 208455 т.р., к концу исследуемого периода стоимость имущества составило 217949 т.р. Оборотные активы представлены запасами и составляют в 2007 г. 35,53%, а в 2009 г. 30,58%. Дебиторской задолженностью 0,42%; денежными средствами 0,01%. При этом доля труднореализуемых активов в 2007 г. составило 44,37%, а к концу 2009 г. составляет 45,41%.

Реструктуризация пассива баланса для оценки платежеспособности предприятия приведена в таблице 3.

Таблица 3 – Реструктуризация пассива баланса для оценки платежеспособности

| Статья пассива | 2007 | 2008 | 2009 | |||

| тысяч рублей | доля в итоге баланса, % | тысяч рублей | доля в итоге баланса, % | тысяч рублей | доля в итоге баланса, % | |

| П1 – наиболее срочные обязательства | ||||||

| Кредиторская задолженность | 95782 | 45,95 | 81632 | 38,56 | 89919 | 41,26 |

| Итого по группе срочных обязательств | 95782 | 45,95 | 81632 | 38,56 | 89919 | 41,26 |

| П2 – краткосрочные пассивы | ||||||

| Задолженность перед учредителями по выплате доходов | - | - | - | - | - | - |

| Прочие краткосрочные обязательства | - | - | - | - | - | - |

| Итого по группе краткосрочных обязательств | - | - | - | - | - | - |

| П3 – долгосрочные пассивы | ||||||

| Долгосрочные кредиты и займы | - | - | - | - | - | - |

| Доходы будущих периодов | - | - | - | - | - | - |

| Резервы предстоящих платежей | - | - | - | - | - | - |

| Итого по группе долгосрочных пассивов | - | - | - | - | - | - |

| П4 – постоянные пассивы | ||||||

| Уставный капитал | 36 | 0,02 | 36 | 0,02 | 36 | 0,02 |

| Резервный капитал | - | - | - | - | - | - |

| Собственные акции, выкупленные у акционеров | 102568 | 49,20 | 119233 | 56,33 | 117235 | 55,39 |

| Нераспределенная прибыль | 7702 | 3,69 | 8709 | 4,11 | 10759 | 4,94 |

| Целевое финансиро-вание и поступления | 2367 | 1,13 | 2062 | 0,97 | - | - |

| Итого по группе постоянных пассивов | 112673 | 54,05 | 130040 | 61,43 | 128030 | 58,74 |

| Итог баланса | 208455 | 100 | 211672 | 100 | 217949 | 100 |

В таблице 4 приведен расчет коэффициентов платежеспособности.

Таблица 4 – Расчет коэффициентов платежеспособности

| Показатели | Норматив | 2007 | 2008 | Изменение | 2009 | Изменение |

| А1 | - | 2,72 | 4,55 | 1,83 | 4,93 | 0,38 |

| П1 | - | 45,95 | 38,56 | -7,39 | 41,26 | 2,7 |

| Коэффициент абсолютной ликвидности | более 1,0 | 0,06 | 0,12 | +0,06 | 0,12 | 0,00 |

| А2 | - | 14,13 | 11,99 | -2,14 | 15,73 | 3,74 |

| П2 | - | - | - | - | - | - |

| Коэффициент быстрой ликвидности | более 1,4 | 0,37 | 0,43 | +0,06 | 0,50 | +0,0,7 |

| А3 | - | 39,52 | -1,86 | 37,66 | 33,91 | -3,75 |

| П3 | - | - | - | - | - | - |

| Коэффициент текущей ликвидности | более 2 | 1,21 | 1,41 | +0,2 | 1,32 | -0,09 |

![]() (9)

(9)

В 2007 г. Кпл = 2,72+0,5*14,13+0.3*39,52/45,95 = 0,471

В 2008 г. Кпл= 4,55+0,5*11,99+0,3*(-1,86)/38,56 = 0,253

В 2009 г. Кпл= 4,93 +0,5*15,73+0,3*33,91/41,26 = 0,557

На основании произведенных расчетов можно сделать следующие выводы:

– за анализируемый период предприятие не является платежеспособным, поскольку коэффициенты ликвидности не достигли минимального значения норматива ни в одном из анализируемых лет. Однако следует заметить наличие тенденции к увеличению значений коэффициентов ликвидности. Наличие данной тенденции означает повышение платежеспособности предприятия в период проведения анализа;

– на конец анализируемого периода платежеспособность предприятия увеличилась, поскольку:

– коэффициент абсолютной ликвидности, показывающий отношение денежных средств и краткосрочных финансовых вложений к сумме краткосрочных долгов предприятия, имеет тенденцию к увеличению и на конец анализируемого периода составил 0,12 при нормативном значении более 1,0. Это значит, что краткосрочная задолженность предприятия не может быть погашена за счет имеющейся денежной наличности:

– коэффициент быстрой ликвидности, показывающий отношение денежных средств, краткосрочных финансовых вложений, и краткосрочной дебиторской задолженности к сумме краткосрочных обязательств имеет тенденцию к увеличению и на конец анализируемого периода и составил 0,50 при нормативном значении более 1,4. Низкое значение коэффициента быстрой ликвидности свидетельствует о неэффективной политике руководства в области денежно-кредитной политики;

– коэффициент текущей ликвидности, показывающий отношений всей суммы оборотных активов, включая запасы и незавершенное производство, к общей сумме краткосрочных обязательств, повысился на конец 2008 года по сравнению со своим значением на конец 2007 года на 0,2, а к концу 2009 года уменьшился на 0,09 составил 1,32, при нормативном значении более 2.

Это означает, что оборотные активы не покрывают текущие пассивы и даже в случае мобилизации оборотных активов у предприятия не будет возможности рассчитаться со всеми кредиторами, и тем более не будет резервного запаса средств для продолжения своей деятельности.

Сумма величины денежных средств и краткосрочных финансовых вложений предприятия не достаточна для покрытия срочных обязательств со сроком погашения в текущем месяце, поскольку коэффициент абсолютной ликвидности составляет величину, которая на начало анализируемого периода почти в 10 раз меньше норматива. Это говорит о том, что предприятие испытывает финансовые затруднения.

Однако следует заметить, что коэффициент абсолютной ликвидности на конец анализируемого периода увеличился в 2 раза и приблизился к нормативу на 0,06.

Следующим этапом определения финансового состояния предприятия является анализ оборачиваемости оборотных активов. Активы представляют собой экономические ресурсы предприятия в форме совокупных имущественных ценностей, используемых в хозяйственной деятельности с целью получения прибыли. Анализ структуры активов проводится на основании данных бухгалтерского баланса предприятия.

Результат анализа структуры активов ООО «РиЕл-строй» приведен в таблице 5.

Таблица 5 – Анализ структуры активов предприятия

| Показатели | 2007 | 2008 | 2009 |

| Абсолютные величины, тысяч рублей | |||

| Внеоборотные активы | 92 490 | 96 903 | 98 977 |

| Оборотные активы | 115 965 | 114 769 | 118 972 |

| Итого активов | 208 455 | 211 672 | 217 949 |

| Удельный вес в общей величине, % | |||

| Внеоборотные активы | 44,37 | 45,78 | 45,41 |

| Оборотные активы | 55,63 | 54,22 | 54,59 |

| Итого активов | 100,00 | 100,00 | 100,00 |

| Изменение в абсолютных величинах, тысяч рублей | |||

| Внеоборотные активы | х | 4 413 | 2 074 |

| Оборотные активы | х | -1 196 | 4 203 |

| Итого активов | х | 3 217 | 6 277 |

| Изменения в удельных весах, % | |||

| Внеоборотные активы | х | 1,41 | -0,37 |

| Оборотные активы | х | -1,41 | 0,37 |

| Итого активов | х | х | х |

| Темп прироста, % | |||

| Внеоборотные активы | х | 4,77 | 2,14 |

| Оборотные активы | х | -1,03 | 3,66 |

| Итого активов | х | 1,54 | 2,96 |

| Изменения к итогу баланса, % | |||

| Внеоборотные активы | х | 137,18 | 33,04 |

| Оборотные активы | х | -37,18 | 66,96 |

| Итого активов | х | 100,00 | 100,00 |

| Коэффициент соотношения оборотных и внеоборотных активов | 1,2538 | 1,1844 | 1,2020 |

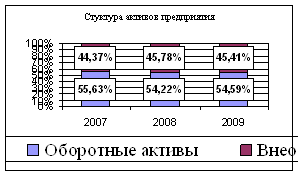

Исходя из анализа структуры активов предприятия, можно сделать следующие выводы: наибольшую долю в структуре активов предприятия в течение всего анализируемого периода занимают оборотные активы. Анализируя цифровые показатели, налицо тот факт, что их величина за период с 2007 по 2009 год варьируется в пределах от 55,6 процентов в 2007 году до 54,6 процентов в 2009 году.

Кроме того, необходимо отметить, что коэффициент соотношения оборотных и внеоборотных активов менялся из года в год, при этом максимальное значение было зафиксировано в 2007 году (1,2538%), а минимальное – в 2008 году (1,1844%).

В целом за анализируемый период наблюдается тенденция к дальнейшему увеличению доли оборотных активов.

Коэффициент соотношения оборотных и внеоборотных активов предприятия подобно динамике доли оборотных активов обнаруживает тенденцию к увеличению, что является положительным фактором развития предприятия, поскольку большее количество средств предприятия включается в оборот.

Оборотный капитал (оборотные средства) предприятия, участвуя в процессе производства и реализации продукции, совершает непрерывный кругооборот.

Таким образом, эффективность управления оборотным капиталом определяется рядом факторов: объемом и составом текущих активов, их ликвидностью, соотношением собственных и заемных источников покрытия текущих активов, величиной чистого оборотного капитала, соотношением постоянного и переменного капитала и другими взаимосвязанными факторами.

Динамика структуры активов графически представлена на рисунке 4.

Рисунок 4 – Динамика и структура активов ООО «РиЕл-строй»

Результат анализа внеоборотных активов предприятия приведен в таблице 6

Таблица 6 – Анализ структуры внеоборотных активов ООО «РиЕл-строй»

| Показатели | 2007 | 2008 | 2009 |

| Абсолютные величины, тысяч рублей | |||

| Нематериальные активы | 50 | 113 | 39 |

| Основные средства | 79 113 | 83 569 | 85 286 |

| Незавершенное строительство | 13 089 | 13 162 | 13 593 |

| Долгосрочные финансовые вложения | 158 | 59 | 59 |

| Итого внеоборотных активов | 92 490 | 96 903 | 98 977 |

| Удельный вес в общей величине, % | |||

| Нематериальные активы | 0,05 | 0,12 | 0,04 |

| Основные средства | 85,54 | 86,24 | 86,17 |

| Незавершенное строительство | 14,15 | 13,58 | 13,73 |

| Долгосрочные финансовые вложения | 0,17 | 0,06 | 0,06 |

| Итого внеоборотных активов | 100,00 | 100,00 | 100,00 |

| Изменения в абсолютных величинах, тысяч рублей | |||

| Нематериальные активы | х | 63 | -74 |

| Основные средства | х | 4 456 | 1 717 |

| Незавершенное строительство | х | 73 | 431 |

| Долгосрочные финансовые вложения | х | -99 | 0 |

| Итого внеоборотных активов | х | 4 413 | 2 074 |

| Изменения в удельных весах, % | |||

| Нематериальные активы | х | 0,07 | -0,08 |

| Основные средства | х | 0,70 | -0,07 |

| Незавершенное строительство | х | -0,57 | 0,15 |

| Долгосрочные финансовые вложения | х | -0,11 | 0,00 |

| Итого внеоборотных активов | х | х | х |

| Темп прироста, % | |||

| Нематериальные активы | х | 126,00 | -65,49 |

| Основные средства | х | 5,63 | 2,05 |

| Незавершенное строительство | х | 0,56 | 3,27 |

| Долгосрочные финансовые вложения | х | -62,66 | 0,00 |

| Итого внеоборотных активов | х | 4,77 | 2,14 |

| Изменения к итогу баланса, % | |||

| Нематериальные активы | х | 1,43 | -3,57 |

| Основные средства | х | 100,97 | 82,79 |

| Незавершенное строительство | х | 1,65 | 20,78 |

| Долгосрочные финансовые вложения | х | -2,24 | 0,00 |

| Итого внеоборотных активов | х | 100,00 | 100,00 |

Исходя из анализа структуры внеоборотных активов ООО «РиЕл-строй» можно сделать следующие выводы:

– наибольшую долю в структуре внеоборотных активов предприятия в течение всего анализируемого периода занимают основные средства (их динамика изменяется от 85,5 процентов в 2007 году до 86,2 процентов в 2008 году). В целом структура внеоборотных активов остаётся постоянной за исключением ряда незначительных изменений:

– за рассматриваемый период сумма внеоборотных активов предприятия ООО «РиЕл-строй» увеличилась на 6487 тысяч рублей, что является отрицательным фактором развития, однако необходимо иметь в виду, что, как видно из предыдущего анализа, доля внеоборотных активов в общем объёме активов предприятия снизилась.

Продолжением анализа активов предприятия является анализ структуры оборотных активов. Результаты данного анализа приведены в таблице 7.

Таблица 7 – Анализ структуры оборотных активов ООО «РиЕл-строй»

| Показатели | 2007 | 2008 | 2009 |

| Абсолютные величины, тысяч рублей | |||

| Запасы | 74 070 | 72 413 | 66 651 |

| НДС по приобретенным ценностям | 4 785 | 6 447 | 6 660 |

| Краткосрочная дебиторская задолженность | 29 454 | 25 389 | 34 288 |

| Краткосрочные финансовые вложения | 5 678 | 9 629 | 10 751 |

| Денежные средства | 24 | 44 | 31 |

| Прочие оборотные активы | 1 075 | 847 | 591 |

| Итого оборотных активов | 115 965 | 114 769 | 118 972 |

| Удельный вес в общей величине, % | |||

| Запасы | 63,87 | 63,09 | 56,02 |

| НДС по приобретенным ценностям | 4,13 | 5,62 | 5,60 |

| Краткосрочная дебиторская задолженность | 25,40 | 22,12 | 28,82 |

| Краткосрочные финансовые вложения | 4,90 | 8,39 | 9,04 |

| Денежные средства | 0,02 | 0,04 | 0,03 |

| Прочие оборотные активы | 0,93 | 0,74 | 0,50 |

| Итого оборотных активов | 100 | 100 | 100 |

| Изменения в абсолютных величинах, тысяч рублей | |||

| Запасы | х | -1 657 | -5 762 |

| НДС по приобретенным ценностям | х | 1 662 | 213 |

| Краткосрочная дебиторская задолженность | х | -4 065 | 8 899 |

| Краткосрочные финансовые вложения | х | 3 951 | 1 122 |

| Денежные средства | х | 20 | -13 |

| Прочие оборотные активы | х | -228 | -256 |

| Итого оборотных активов | х | -1 196 | 4 203 |

| Изменения в удельных весах, % | |||

| Запасы | х | -0,78 | -7,07 |

| НДС по приобретенным ценностям | х | 1,49 | -0,02 |

| Краткосрочная дебиторская задолженность | х | -3,28 | 6,70 |

| Краткосрочные финансовые вложения | х | 3,49 | 0,65 |

| Денежные средства | х | 0,02 | -0,01 |

| Прочие оборотные активы | х | -0,19 | -0,24 |

| Итого оборотных активов | х | х | х |

| Темп прироста, % | |||

| Запасы | х | -2,24 | -7,96 |

| НДС по приобретенным ценностям | х | 34,73 | 3,30 |

| Краткосрочная дебиторская задолженность | х | -13,80 | 35,05 |

| Краткосрочные финансовые вложения | х | 69,58 | 11,65 |

| Денежные средства | х | 83,33 | -29,54 |

| Прочие оборотные активы | х | -21,21 | -30,22 |

| Итого оборотных активов | х | -1,03 | 3,66 |

| Изменения к итогу баланса, % | |||

| Запасы | х | 138,54 | -137,09 |

| НДС по приобретенным ценностям | х | -138,96 | 5,07 |

| Краткосрочная дебиторская задолженность | х | 339,88 | 211,73 |

| Краткосрочные финансовые вложения | х | -330,35 | 26,69 |

| Денежные средства | х | -1,67 | -0,31 |

| Прочие оборотные активы | х | 19,06 | -6,09 |

| Итого оборотных активов | х | 100,00 | 100,00 |

Исходя из анализа структуры оборотных активов ООО «РиЕл-строй» можно сделать следующие выводы:

– наибольшую долю в структуре оборотных активов предприятия в течение всего анализируемого периода занимают запасы (их удельный вес в общей величине активов изменяется от 64 процентов в 2007 году до 56 процентов в 2009 году). Уменьшение доли запасов за рассматриваемый период является положительным фактором, так как высокое «замораживание» оборотных средств в запасах приводит к отвлечению средств из оборота предприятия;

– в составе оборотных активов предприятия значительная доля приходится на краткосрочную дебиторскую задолженность. При этом как ее абсолютная, так и относительная величина увеличивается на протяжении всего периода. Данный факт связан с тем, что за рассматриваемый период предприятие существенно расширяет свои рынки сбыта. Однако контрагенты в лице покупателей и заказчиков не всегда соблюдают платежную дисциплину, что и приводит к неплатежам.

Продолжением оценки финансового состояния ООО «РиЕл-строй» является анализ структуры пассивов. Пассивы представляют собой обязательства общества перед третьими лицами и являются источниками формирования активов предприятия. Результаты анализа структуры пассивов приведены в таблице 8.

Таблица 8 – Анализ структуры пассивов ООО «РиЕл-строй»

| Показатели | 2007 | 2008 | 2009 |

| Абсолютные величины, тысяч рублей | |||

| Cобственный капитал | 110 306 | 127 978 | 128 030 |

| Заемный капитал | 98 149 | 83 694 | 89 919 |

| Итого источников средств | 208 455 | 211 672 | 217 949 |

| Удельные веса в общей величине пассивов, % | |||

| Cобственный капитал | 52,92 | 60,46 | 58,74 |

| Заемный капитал | 47,08 | 39,54 | 41,26 |

| Итого источников средств | 100,00 | 100,00 | 100,00 |

| Изменения в абсолютных величинах, тысяч рублей | |||

| Реальный собственный капитал | х | 17 672 | 52 |

| Заемный капитал | х | -14 455 | 6 225 |

| Итого источников средств | х | 3 217 | 6 277 |

| Изменения в удельных весах, % | |||

| Реальный собственный капитал | х | 7,54 | -1,72 |

| Заемный капитал | х | -7,54 | 1,72 |

| Итого источников средств | х | х | х |

| Темп прироста, % | |||

| Реальный собственный капитал | х | 16,02 | 0,04 |

| Заемный капитал | х | -14,73 | 7,44 |

| Итого источников средств | х | 1,54 | 2,96 |

| Изменения к итогу баланса, % | |||

| Реальный собственный капитал | х | 549,33 | 0,83 |

| Заемный капитал | х | -449,33 | 99,17 |

| Итого источников средств | х | 100,00 | 100,00 |

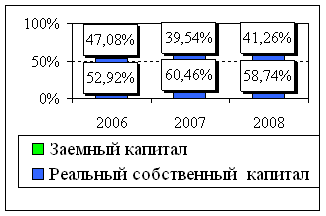

Исходя из анализа структуры пассивов предприятия можно сделать следующие выводы:

– за рассматриваемый период в структуре пассивов предприятия. постоянно преобладал собственный капитал (от 52,9 процента в 2007 году до 58,7 процентов в 2009 году).

– заемный каптал ООО «РиЕл-строй» в течение всего периода анализа также занимал существенную величину (его пределы составили: максимальный – 47,1 процентов в 2007 году и минимальный 39,5 процентов в 2008 году). Однако доля заемного каптала имеет тенденцию к уменьшению.

Значение данного положения для ООО «РиЕл-строй» можно оценить как положительный результат в плане повышения финансовой устойчивости. Однако, с одной стороны, уменьшение доли заемного капитала уменьшает величину столь нужных ООО «РиЕл-строй» долгосрочных ресурсов, но, с другой стороны, эти пассивы являются более дорогими, что снижает доходность предприятия в долгосрочном периоде. Расчет показателей, характеризующих структуру пассивов, приведен в таблице 2.8.

Таблица 9 – Показатели финансовой устойчивости ООО «РиЕл-строй»

| Показатели | Норматив | 2007 | 2008 | 2009 |

| Коэффициент автономии (финансовой независимости) (соотношение собственного капитала и валюты баланса) | > 0,5 | 0,54 | 0,61 | 0,59 |

| Коэффициент финансирования (соотношение собственных средств и заемных) | - | 1,18 | 1,59 | 1,42 |

| Коэффициент соотношения заемного и собственного капитала (задолженности) | < 1,0 | 0,85 | 0,63 | 0,70 |

Исходя из анализа показателей, характеризующие структуру пассивов предприятия, можно сделать следующие выводы:

– коэффициент автономии находится в пределах нормы (он должен быть больше 0,5), то есть предприятие можно охарактеризовать как финансово независимое, причём наибольшего своего значения коэффициент достиг в 2008 году и составил 0,61;

– коэффициент соотношения заёмного и собственного капитала показывает сколько заемных средств привлекло предприятие на 1 рубль вложенных в активы собственных средств и находится в пределах нормы (норма составляет менее 1,0), что свидетельствует о преобладании собственного капитала над заемным. Следует заметить наличие тенденции к уменьшению доли заемных средств, а, следовательно, повышению, финансовой устойчивости предприятия.

– коэффициент финансирования, обратный коэффициенту соотношения заемного и собственного капитала, также показывает преобладание собственного капитала над заемным на протяжении всего анализируемого периода.

В целом, несмотря на некоторые негативные тенденции в период с 2007 по 2009 год, можно отметить неуклонное стремление предприятия в 2008 году к финансовой устойчивости и независимости от заёмных источников.

Структура капитала предприятия графически представлена на рисунке 5.

Рисунок 5 – Динамика структуры пассивов ООО «РиЕл-строй» в удельных весах

Следующим этапом оценки финансового состояния ООО «РиЕл – строй» является анализ рентабельности. Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они измеряют доходность предприятия с различных позиций и группируются в соответствии с интересами участников экономического процесса, рыночного объема.

Показатели рентабельности – это важные характеристики факторной среды формирования прибыли и дохода предприятий. Они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. Показатели рентабельности используются как инструмент инвестиционной политики и ценообразования1.

Значимость коэффициента рентабельности в условиях ориентации на рыночные отношения определяется интересом к нему не только работников данного предприятия, но и интересом государства, контрагентов, собственников, кредиторов и заемщиков. Повышение уровня рентабельности для коллектива предприятия означает укрепление финансового положения, а следовательно, увеличение средств, направляемых на материальное стимулирование их труда, для управленцев – это информация о результатах применяемой тактики и стратегии и о целесообразности ее корректировки.

Динамика рентабельности коммерческого предприятия изучается также пользователями финансовой отчетности с косвенным финансовым интересом: налоговыми службами, фондовыми биржами, профессиональными ассоциациями.

Показатели рентабельности более полно, чем прибыль, отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами.

Показатели рентабельности можно объединить в несколько групп:

– показатели, характеризующие окупаемость затрат производства и инвестиционных проектов;

– показатели, характеризующие прибыльность продаж;

– показатели, характеризующие доходность капитала и его частей.

Все показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации продукции и чистой прибыли1.

Анализ рентабельности предприятия проводится по формулам, рассмотренным выше и данным формы №1.

Общую рентабельность капитала подсчитаем по формуле (5):

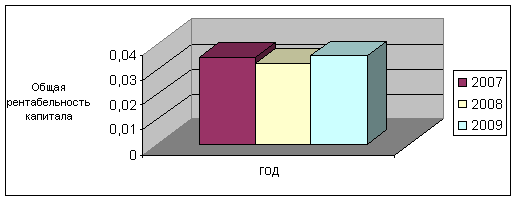

Рентабельность общая2007 = 7028 / 0,5 (194735+208455) = 0,0349;

Рентабельность общая2008 = 6808 / 0,5 (208455+211672) = 0,0324;

Рентабельность общая2009 = 7617 / 0,5 (211672+217949) = 0,0355.

Таким образом, расчеты показали, что общая рентабельность капитала в 2008 году снизилась по сравнению с 2007 годом на 0,0025 (в 2007 году предприятие получало 3,49 копейки прибыли на рубль вложенного капитала, а в 2008 году – 3,24 копейки). Уменьшению рентабельности капитала в 2008 году послужило уменьшение величины прибыли предприятия, рост общей стоимости имущества предприятия. В 2009 году общая рентабельность капитала повысилась по сравнению с 2007 годом на 0,0006 и по сравнению с 2008 году на 0,0031 (в 2009 году предприятие получало 3,55 копейки прибыли на рубль вложенного капитала). Увеличению рентабельности капитала в 2009 году послужило увеличение прибыли предприятия, рост общей стоимости имущества предприятия оказал влияние в сторону уменьшения на данный показатель. В основном же наблюдается тенденция к увеличению общей рентабельности капитала.

Для наглядности динамика изменения общей рентабельности капитала представлена на рисунке 6.

Для наглядности динамика изменения общей рентабельности капитала представлена на рисунке 6.

Рисунок 6 – Динамика общей рентабельности капитала ООО «РиЕл – строй»

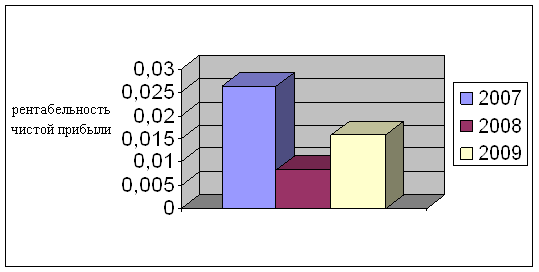

Финансовая рентабельность чистой прибыли определяется по формуле (7):

Рентабельность чистой прибыли2007=2881 /0,5 (106156+112673)=0,0263;

Рентабельность чистой прибыли2008=1007 /0,5 (112673+130040)=0,0083;

Рентабельность чистой прибыли2009 =2050 /0,5 (130040+128030)=0,0159.

Таким образом, финансовая рентабельность чистой прибыли в 2008 году снизилась по сравнению с 2007 годом на 0,018 и составила 0,0083 (в 2007 году предприятие получало 2,63 копейки чистой прибыли на рубль вложенного капитала, а в 2008 году – 0,83 копейки). В 2009 году данный показатель увеличился по сравнению с 2007 годом на 0,0076 и уменьшился по сравнению с 2007 годом на 0,0104 и составил 0,0159 (в 2009 году предприятие получало 1,59 копейки чистой прибыли на рубль вложенного капитала). Таким образом, динамика финансовой рентабельности чистой прибыли за анализируемый период не имела стабильной величины, однако имела место быть тенденция к ее уменьшению. Динамика изменения рентабельности чистой прибыли представлена на рисунке 7.

Рисунок 7 – Динамика рентабельности чистой прибыли ООО «РиЕл-строй»

Общая рентабельность производственных фондов вычисляется по формуле (8).

Общая рентабельность ПФ2007= =7028/0,5 (75591+50+64236+79113+50+74070)=0,0479;

Общая рентабельность ПФ2008= =6808/0,5 (79113+50+74070+83569+113+72413)=0,0440;

Общая рентабельность ПФ2009 = =7617/0,5 (83569+113+72413+85286+39+66651)=0,0494.

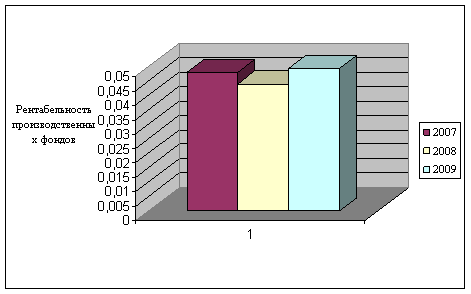

Общая рентабельность производственных фондов в 2008 году уменьшилась по сравнению со значением 2007 года на 0,0039 и составила 0,044. Это произошло за счет уменьшения величины балансовой прибыли, увеличения основных средств и нематериальных активов. В 2009 году общая рентабельность производственных фондов увеличилась по сравнению со значением 2007 годом на 0,0015 и по сравнению с 2006 годом на 0,0054 и составила 0,0494. Это изменение обусловлено увеличением величины балансовой прибыли и уменьшением величины основных средств и запасов. Наличие тенденции к увеличению рентабельности производственных фондов свидетельствует о повышении эффективности использования производственных фондов.

Для наглядности динамика изменения рассмотренных показателей представлена на рисунке 8.

Рисунок 8 – Динамика показателей рентабельности производственных фондов ООО «РиЕл-строй»

Следующим этапом оценки финансового состояния ООО «РиЕл-строй» является анализ финансовой устойчивости. Финансовая устойчивость предприятия является одной из его обобщающих характеристик и отражает способность предприятия маневрировать своими средствами. Финансовая устойчивость определяется двумя видами показателей – абсолютными и относительными. Необходимо заметить, что методологии оценки финансовой устойчивости предприятия по абсолютным и относительным показателям существенно различаются. В первом случае оценка производится только в сравнении запасов с возможными источниками их образования, во втором – только собственные оборотные средства сравниваются с запасами и оборотными активами; дополнительно используется соотношение собственных и заемных средств. Данное обстоятельство делает фактически невозможным формулирование определения финансовой устойчивости, удовлетворяющее обоим подходам.