Реферат: Управление заемными средствами

УНИВЕРСИТЕТ РОССИЙСКОЙ АКАДЕМИИ ОБРАЗОВАНИЯ

Факультет: Бизнес, Маркетинг, Коммерция

Дисциплина: Управление финансами коммерческих предприятий

Тема контрольной работы: Управление заёмными средствами

Ф.И.О. студента: Спрыжков Игорь Максимович

Курс: 3. Семестр: 6. № зачетной книжки: 1818.

Дата сдачи: _____________________

Ф.И.О. преподавателя: Цамутали О.А.

Оценка: _________________________ Подпись: _________________________

Дата проверки: __________________

План

1. Понятие о финансовом менеджменте

2. Важнейшие показатели деятельности предприятия, используемые в финансовом менеджменте

3. Эффект финансового рычага и рациональная политика заимствования средств

4. Формирование рациональной структуры источников средств предприятия

Понятие о финансовом менеджменте

Любой бизнес начинается с денег, беспрестанно требует денег и делается ради приумножения денег. Решение финансовых вопросов - одна из самых ответственных проблем предпринимательства. Деятельность, связанная с финансами, требует специфических знаний и умений. В частности, вопросами рационального управления финансами занимается дисциплина Финансовый менеджмент.

Важнейшие показатели деятельности предприятия, используемые в финансовом менеджменте

· Добавленная стоимость (ДС) - разница между стоимостью продукции, произведенной предприятием за тот или иной период, и стоимостью потребленных материальных средств производства (сырья, энергии и пр.).

· Нетто-результат эксплуатации инвестиций (НРЭИ), или прибыль до уплаты процентов за кредит и налога на прибыль - разница между ДС и затратами на оплату труда и восстановление основных средств. Часто для быстроты расчетов вместо НРЭИ применяют балансовую прибыль (БП), восстановленную до НРЭИ прибавлением процентов за кредиты, относимых на себестоимость продукции (работ, услуг)[1].

· Экономическая рентабельность активов (ЭР), или эффективность затрат и вложений - процентное отношение эффекта производства к затратам и вложениям.

Эффект финансового рычага и рациональная политика заимствования средств

Одним из основных инструментов, применяемых финансовыми менеджерами, является так называемый эффект финансового рычага.

Эффект финансового рычага (ЭФР) - это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего.

Действие ЭФР легко проследить на следующем примере. Возьмем два предприятия (А и Б) и произведем для них расчет рентабельности собственных средств (РСС):

Таблица 1

Рентабельность собственных средств

| Показатель | Предприятие | ||

| А | Б | ||

| Актив, млн. руб. | 1000 | 1000 | |

| Доля собственных средств в пассиве, млн. руб. | 1000 | 500 | |

| Уровень экономической рентабельности, % | ЭР | 20 | 20 |

| Нетто-результат эксплуатации инвестиций, млн. руб. | НРЭИ | 200 | 200 |

| Финансовые издержки по заемным средствам, млн. руб. | — | 75 | |

| Прибыль подлежащая налогообложению, млн. руб. | 200 | 125 | |

|

Налог на прибыль, млн. руб. (ставка = 1/3)[2] |

67 | 42 | |

| Чистая прибыль, млн. руб. | ЧП | 133 | 83 |

| Чистая рентабельность собственных средств, % | РСС | 13.3 | 16.6 |

Видим, что у предприятия Б чистая рентабельность собственных средств на 3.3% выше, чем у предприятия А, только лишь за счет иной финансовой структуры пассива. Эта разница и есть эффект финансового рычага.

Выводы:

1. Предприятие, использующее только собственные средства, ограничивает их рентабельность примерно двумя третями экономической рентабельности:

РСС = 2/3×ЭР.

2. Предприятие, использующее кредит, увеличивает либо уменьшает РСС, в зависимости от соотношения собственных средств (СС) и заемных средств (ЗС) в пассиве и от величины средней расчетной ставки процента (СРСП)[3]:

РСС = 2/3×ЭР

+ ЭФР,

ЭФР = f(СС/ЗС,

СРСП).

Нетрудно заметить, что ЭФР возникает из расхождения между ЭР и "ценой" заемных средств - СРСП. Это и есть первая составляющая ЭФР, называемая дифференциалом. С учетом налогообложения:

Дифференциал = 2/3 (ЭР — СРСП).

Вторая составляющая ЭФР - плечо рычага - характеризует силу воздействия финансового рычага. Это соотношение между заемными (ЗС) и собственными средствами (СС):

Плечо финансового рычага = ЗС/СС.

Соединив обе составляющие ЭФР, получим:

Уровень ЭФР = 2/3×(ЭР – СРСП)×ЗС/СС;

в более общем виде:

Уровень ЭФР = (1 – ставка налогообложения прибыли)×(ЭР – СРСП)×ЗС/СС.

Данная формула открывает перед финансовым менеджером широкие возможности по определению безопасного объема заемных средств, расчету допустимых условий кредитования, облегчению налогового бремени для предприятия, определению целесообразности приобретения акций предприятия с теми или иными значениями дифференциала, плеча рычага и уровня ЭФР в целом.

Итак, уровень ЭФР зависит от дифференциала и плеча финансового рычага. При этом между ними существует противоречие и неразрывная связь. Так, при наращивании заемных средств финансовые издержки по "обслуживанию долга", как правило, утяжеляют СРСП и это (при данном уровне ЭР) ведет к сокращению дифференциала. В свою очередь сокращение дифференциала компенсируется очередным повышением значения финансового рычага.

Отсюда вытекает важнейшее правило:

Если новое заимствование приносит предприятию увеличение уровня ЭФР, то такое заимствование выгодно. Но при этом необходимо внимательнейшим образом следить за состояние дифференциала: при наращивании плеча рычага банкир склонен компенсировать возрастание своего риска повышением цены своего "товара" – кредита.

Другое важное правило:

Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск, чем меньше дифференциал, тем больше риск.

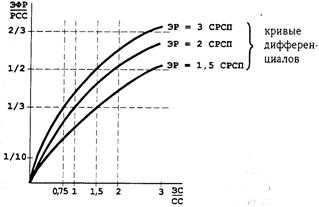

Е.С.Стоянова[4] предлагает методику определения относительно безопасного привлечения заемных средств. Для этого используются статистические графики:

Рисунок 1. Варианты и условия привлечения заемных средств

Графики нужны для определения относительно безопасных значений ЭР, РСС, СРСП и плеча рычага. Из графиков видно, что чем меньше разрыв между ЭР и СРСП, тем большую долю приходится отводить на заемные средства для подъема РСС, но это небезопасно при снижении дифференциала.

Возникает вопрос: "К какому значению ЭФР нужно стремиться?". Многие западные экономисты считают, что золотая середина близка к 30 – 50 процентам, т.е. ЭФР оптимально должен быть равен одной трети – половине уровня ЭР активов. Тогда ЭФР способен как бы компенсировать налоговые изъятия и обеспечить собственным средствам достойную отдачу. Более того, при таком соотношении между ЭФР и ЭР значительно снижается акционерный риск.

Чтобы определить оптимальные условия получения кредита и рассчитать его сумму необходимо выполнить следующие процедуры:

1. Установить приемлемую степень снижения дифференциала, определить его величину, и, исходя из этого, рассчитать ставку процента по будущему кредитному договору, вводя в вычисления прогнозируемый уровень ЭР. Важно, чтобы значение дифференциала было положительным и имело определенный аварийный запас. Сразу же следует сосредоточить внимание на соответствующую кривую дифференциалов (например, на ЭР = 2×СРСП).

2. Предприятие выбирает желательный уровень ЭФР (рекомендуется: 1/3 ¼ 1/2 от ЭР) и соответствующую горизонталь на графике. Пусть в нашем примере это будет 1/3.

3. Получаем, что для достижения 33-процентного соотношения между ЭФР и РСС (когда успехи предприятия на 1/3 обеспечиваются за счет финансовой стороны дела, а на 2/3 – за счет хозяйственной, и сполна используются возможности налоговой экономии, но не налоговой "перекомпенсации") желательно иметь при ЭР = 2×СРСП плечо рычага 1.0. Т.е. заемные средства могут по своему объему равняться собственным средствам предприятия.

4. Далее остается определить, вписывается ли рассчитанная ранее "по потребностям" сумма кредита в безопасное значение плеча рычага.

5. Следует предусмотреть какой-то резерв заемной способности на случай возможных затруднений.

Формирование рациональной структуры источников средств предприятия

Одна главнейших проблем финансового менеджмента состоит в формировании рациональной структуры источников средств предприятия в целях финансирования необходимых объемов затрат и обеспечения желательного уровня доходов.

Известны два вида источников пополнения средств предприятия: внешние — за счет заимствований и эмиссии акций — и внутренние — за счет нераспределенной прибыли. Данные виды финансирования тесно взаимозависимы. Это не означает, тем не менее, взаимозаменяемости. Так, внешнее долговое финансирование ни в коем случае не должно подменять привлечение и использование собственных средств. Только достаточный объем собственных средств может обеспечивать развитие предприятия и укреплять его независимость, а также свидетельствовать о намерении акционеров разделять связанные с предприятием риски и подпитывать тем самым доверие партнеров, поставщиков, клиентов и кредиторов.

Внося прямой вклад в финансирование стратегических потребностей предприятия, собственные средства одновременно становятся важным козырем в финансовых взаимоотношениях предприятия со всеми персонажами рынка.

Почему, например, банкир, рассматривая баланс предприятия, прежде всего обращает внимание на уже достигнутое соотношение между заемными и собственными средствами? Потому что в критической ситуации именно собственные средства способны стать обеспечением кредита.

При достаточных собственных средствах увеличение плеча финансового рычага может не сопровождаться сильным снижением дифференциала. Уровень эффекта финансового рычага и дивидендные возможности предприятия возрастают. Одновременно увеличивается курс его акций и потенциал привлечения новых собственных средств. Это, в свою очередь, повышает заемные потенции предприятия и ... все начинается сначала.

Но не будем принижать и роль заемных средств в жизни предприятия. Задолженность смягчает конфликт между администрацией и акционерами, уменьшая акционерный риск, но обостряет конфликт между акционерами и кредиторами. Противостояние между акционерами и руководством предприятия порождается неодинаковым отношением к собственности.

Во-первых, руководители склонны к наращиванию своей доли в доходе предприятия (престижные расходы, суперзарплаты и т. п.). Вряд ли это соответствует коренным интересам акционеров.

Во-вторых, связывая с предприятием судьбу, вкладывая в него свой человеческий капитал, руководители становятся более чувствительными к изменчивости доходов предприятия, чем акционеры, которым легче диверсифицировать свои капиталовложения. Поэтому администрация обычно тяготеет к выбору менее рискованных, но и менее рентабельных проектов, не оправдывающих надежды акционеров на повышенный дивиденд.

В-третьих, поскольку горизонт руководителей ограничен их присутствием на фирме, они часто отдают предпочтение краткосрочным проектам в ущерб долгосрочной стратегии предприятия.

В рыночной экономике существуют, однако, механизмы примирения этих противоречий, например, система бухгалтерского учета, отчетности и аудита облегчает акционерам контроль над управлением предприятием. Есть и возможности стимулирования руководителей, основанные на приобщении их к собственности (право приобретения акций или опционов и др.). Наконец, обладая правом голоса, акционеры могут отклонять нежелательные решения администрации. Все это внутренние механизмы смягчения конфликта между акционерами и администрацией. Но есть и внешние. В частности, финансовый и товарный рынки и рынок труда ограничивают отклонения администрации от разумной линии управления предприятием. Наличие задолженности заставляет руководителей быть гибкими, сведущими, расторопными, чтобы избежать банкротства и увольнения. Снижая для себя риск остаться без работы, руководители должны способствовать улучшению финансовых результатов предприятия.

Теперь — о причинах конфликтов между акционерами и кредиторами.

Первая причина таится в дивидендной политике. Увеличение дивидендов при уменьшении нераспределенной прибыли ведет к относительному снижению собственных средств предприятия по сравнению с заемными. К тому же приводят и привлечение новых кредитов и выпуск привилегированных акций. Это увеличивает риск банкира и влечет за собой своеобразную «девальвацию» выданных им ссуд.

Вторая причина связана с тем, что при чрезвычайно высоком уровне задолженности у предприятия возникает повышенный риск банкротства. В такой ситуации акционеры склонны идти «ва-банк», выбирая самые рискованные проекты. Кредиторов же это никак не устраивает. Если ко всему этому добавляется тяготение администрации к наименее рискованным проектам, то руководители предприятия оказываются не на стороне акционеров, а на стороне кредиторов!

Наконец, третья причина: если при эмиссии облигаций новые заемные средства привлекаются на более выгодных для инвесторов условиях, чем предшествующие, то ранее выпущенные облигации могут претерпеть падение курса.

И вновь: в рыночной экономике существуют механизмы смягчения этих противоречий. Широко известный способ — выпуск таких финансовых активов, которые позволяют держателям облигаций стать акционерами, т. е. тоже владельцами предприятия (облигации, конвертируемые в акции, облигации с подписными купонами и пр.). В англосаксонских странах практикуется четкое очерчивание, а по существу — ограничение прав акционеров в области инвестиций, финансирования и распределения, фиксируемое непосредственно в Уставе и в Учредительном договоре. Наконец, предприятия могут последовательно проводить политику постоянного возобновления заемных средств, привлекаемых на краткосрочной основе на цели долгосрочного финансирования. Тогда при каждом очередном исправном возмещении кредитов или погашении облигаций кредиторы убеждаются в добропорядочности руководства предприятия и в чистоте целей акционеров.

По идее, когда соотношение между заемными и собственными средствами для данного юридического лица ограничивается законодательно установленными нормативами ликвидности (такому регулированию подвергаются в нашей стране в основном банки), то возможности привлечения заемных средств оказываются суженными. Иногда ограничивают эти возможности и затверженные учредителями в уставных документах положения. Наконец, и это самое главное, условия денежного и финансового рынков могут сдерживать свободу финансового маневра предприятия. Поэтому предприятие вне экстремальных условий не должно полностью исчерпывать свою заемную способность. Всегда должен оставаться резерв «заемной силы», чтобы в случае необходимости покрыть недостаток средств кредитом без превращения дифференциала финансового рычага в отрицательную величину. Опытные финансовые менеджеры в США считают, что лучше не доводить удельный вес заемных средств в пассиве более чем до 40% — этому положению соответствует плечо финансового рычага 0,67. При таком плече рычага фондовый рынок обычно максимально оценивает курсовую стоимость акций предприятия.

В формировании рациональной структуры источников средств исходят обычно из самой общей целевой установки: найти такое соотношение между заемными и собственными средствами, при котором стоимость акции предприятия будет наивысшей. Это, в свою очередь, становится возможным при достаточно высоком, но не чрезмерном эффекте финансового рычага. Уровень задолженности служит для инвестора чутким рыночным индикатором благополучия предприятия. Чрезвычайно высокий удельный вес заемных средств в пассивах свидетельствует о повышенном риске банкротства. Когда же предприятие предпочитает обходиться собственными средствами, то риск банкротства ограничивается, но инвесторы, получая относительно скромные дивиденды, считают, что предприятие не преследует цели максимизации прибыли, и начинают сбрасывать акции, снижая рыночную стоимость предприятия.

Итак, для зрелых, давно работающих компаний новая эмиссия акций расценивается обычно инвесторами как негативный сигнал, а привлечение заемных средств — как благоприятный или нейтральный. Это, кстати говоря, еще один аргумент в пользу того, что предприятию не стоит до конца использовать свою заемную способность, необходимо сохранять резерв финансовой гибкости, чтобы всегда иметь возможность привлечь кредиты, займы на нормальных условиях.

Существует четыре основных способа внешнего финансирования:

1. Закрытая подписка на акции (если она проводится между прежними акционерами, то, как правило, по заниженной в сравнении с рыночным курсом цене; при этом у предприятия возникает упущенная выгода — тот же расход).

2. Привлечение заемных средств в форме кредита, займов, эмиссии облигаций.

3. Открытая подписка на акции.

4. Комбинация первых трех способов. Если первый способ оказывается неприемлемым из-за недостатка средств у сегодняшних акционеров или их уклонения от дальнейшего финансирования, то критерием выбора между вторым и третьим вариантами является сведение к минимуму риска утраты контроля над предприятием. Аргументы за и против различных способов внешнего финансирования содержатся в таблице 1

Таблица 2

Преимущества и недостатки основных источников финансирования

| Источники финансирования | За | Против |

| Закрытая подписка на акции | Контроль за предприятием не утрачивается. Финансовый риск возрастает незначительно | Объем финансирования ограничен. Высокая стоимость привлечения средств |

| Долговое финансирование | Контроль за предприятием не утрачивается. Относительно низкая стоимость привлеченных средств | Финансовый риск возрастает. Срок возмещения строго определен. |

| Открытая подписка на акции | Финансовый риск не возрастает. Возможна мобилизация крупных средств на неопределенный срок | Может быть утрачен контроль над предприятием. Высокая стоимость привлечения средств. |

| Комбинированный способ | Преобладание тех или иных преимуществ или недостатков в зависимости от количественных параметров формирующейся структуры источников средств |

... а затем следуют правила, несоблюдение которых может подвести предприятие к потере независимости в лучшем случае (при падении курса акций резко возрастает риск поглощения сторонним инвестором) и к полному краху — в худшем.

Важные правила:

Если нетто-результат эксплуатации инвестиций в расчете на акцию невелик (а при этом дифференциал финансового рычага обычно отрицательный, чистая рентабельность собственных средств и уровень дивиденда пониженные), то выгоднее наращивать собственные средства за счет эмиссии акций, чем брать кредит: привлечение заемных средств обходится предприятию дороже привлечения собственных средств. Однако возможны трудности в процессе первичного размещения акций.

Если нетто-результат эксплуатации инвестиций в расчете на акцию велик (а при этом дифференциал финансового рычага чаще всего положительный, чистая рентабельность собственных средств и уровень дивиденда повышенные), то выгоднее брать кредит, чем наращивать собственные средства: привлечение заемных средств обходится предприятию дешевле привлечения собственных средств. Если же в такой ситуации предпочитают выпустить акции, то у инвесторов может создаться ложное впечатление о неблагоприятном финансовом положении предприятия. Тогда также возникают проблемы с первичным размещением, курс акций предприятия падает, что и подтверждает исходную целесообразность обращения к долговому финансированию. Очень важно: необходим контроль над силой воздействия финансового и операционного рычагов в случае их возможного одновременного возрастания.

Эти правила покоятся на двух китах:

на сравнительном анализе чистой рентабельности собственных средств и чистой прибыли в расчете на акцию при тех или иных вариантах структуры пассивов предприятия;

на расчете порогового (критического) значения нетто-результата эксплуатации инвестиций.

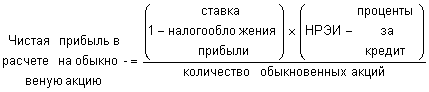

Начнем с вариантных расчетов чистой рентабельности собственных средств и чистой прибыли на акцию. Между величиной нетто-результата эксплуатации инвестиций и размером чистой прибыли в расчете на каждую обыкновенную акцию существует взаимосвязь, описываемая формулой:

Если предприятие выпускало привилегированные акции, то из числителя приведенной формулы необходимо будет дополнительно вычесть сумму дивидендов по привилегированным акциям.

Пороговое (критическое) значения нетто-результата эксплуатации инвестиций - это такое значение НРЭИ, при котором чистая прибыль на акцию (либо чистая рентабельность собственных средств) одинакова как для варианта с привлечением заемных средств, так и для варианта с использованием исключительно собственных средств. Иными словами, на пороговом значении НРЭИ одинаково выгодно использовать и заемные, и собственные средства. А это значит, что уровень эффекта финансового рычага равен нулю — либо за счет нулевого значения дифференциала (тогда ЭР = СРСП), либо за счет нулевого плеча рычага (и тогда заемных средств просто нет).

Итак, пороговому значению НРЭИ соответствует пороговая (критическая) средняя расчетная ставка процента, совпадающая с уровнем экономической рентабельности активов. Чрезмерно обременительные финансовые издержки по заемным средствам, выводящие СРСП за пороговое значение, невыгодны предприятию, ибо дают ему отрицательный дифференциал и оборачиваются снижением чистой рентабельности собственных средств и чистой прибыли на акцию.

В этих правилах сформулированы самые главные критерии формирования рациональной структуры средств предприятия. Количественные соотношения тех или иных источников в этой структуре определяются для каждого предприятия на основе указанных критериев, но сугубо индивидуально и, более того, с непременным учетом еще целого ряда важных и взаимозависимых факторов. Среди них:

· темпы наращивания оборота предприятия. Повышенные темпы роста оборота требуют и повышенного финансирования. Это связано с возрастанием переменных, а зачастую и постоянных затрат, почти неизбежным разбуханием дебиторской задолженности, а также с множеством иных самых разных причин, в том числе с инфляцией издержек. Поэтому на крутом подъеме оборота фирмы склонны делать ставку не на внутреннее, а на внешнее финансирование с упором на возрастание доли заемных средств в нем, поскольку эмиссионные расходы, издержки первичного размещения акций и последующие выплаты дивидендов чаще всего превышают стоимость долговых инструментов

· стабильность динамики оборота. Предприятие со стабильным оборотом может позволить себе относительно больший удельный вес заемных средств в пассивах и более значительные постоянные расходы;

· уровень и динамика рентабельности. Замечено, что наиболее рентабельные предприятия имеют относительно низкую долю долгового финансирования в среднем за длительный период. Предприятие генерирует достаточную прибыль для финансирования развития и выплаты дивидендов и обходится во все большей и большей степени собственными средствами. Так, собственно, и должно быть (но не до бесконечности);

· структура активов. Если предприятие располагает значительными активами общего назначения, которые по самой своей природе способны служить обеспечением кредитов, то увеличение доли заемных средств в структуре пассива вполне логично. В этой связи становится понятно, почему компании по операциям с недвижимостью могут себе позволить иметь повышенный уровень эффекта финансового рычага, а узкоспециализированные в технико-экономическом отношении предприятия вынуждены довольствоваться в основном собственными средствами;

· тяжесть налогообложения. Чем выше налог на прибыль, чем меньше налоговых льгот и возможностей использовать ускоренную амортизацию, тем более притягательно для предприятия долговое финансирование из-за отнесения хотя бы части процентов за кредит на себестоимость. Более того, чем тяжелее налоги, тем болезненнее предприятие ощущает недостаток средств и тем чаще оно вынуждено обращаться к кредиту;

· отношение кредиторов к предприятию. Игра спроса и предложения на денежном и финансовом рынках определяет средние условия кредитного финансирования. Но конкретные условия предоставления данного кредита могут отклоняться от средних в зависимости от финансово-хозяйственного положения предприятия. Конкурируют ли банкиры за право предоставить предприятию кредит, или деньги приходится вымаливать у кредиторов — вот в чем вопрос. От ответа на него во многом зависят реальные возможности предприятия по формированию желательной структуры средств,

· подходы и мнения консультантов и рейтинговых агентств;

· приемлемая степень риска для руководителей предприятия. Люди, стоящие у руля, могут проявлять большую или меньшую консервативность в смысле определения допустимого риска при принятии финансовых решений;

· стратегические целевые финансовые установки предприятия в контексте его реально достигнутого финансово-хозяйственного положения. Предположим, например, что, фирма только что успешно завершила исследовательскую программу и планирует получить в ближайшем будущем более высокую прибыль. Однако эта новая прибыль не предусматривалась инвесторами и, следовательно, не была до сих пор отражена в курсе акций. Такая компания не станет выпускать новые акции; она предпочтет финансироваться за счет долговых инструментов до тех пор, пока в действительности не будет получена и учтена в курсовой стоимости акций более высокая прибыль;

· состояние рынка кратко- и долгосрочных капиталов. При неблагоприятной конъюнктуре на рынке денег и капиталов зачастую приходится просто подчиняться обстоятельствам, откладывая до лучших времен формирование рациональной структуры источников средств;

· финансовая гибкость предприятия. Случается, что предприятия отказываются от многообещающих сделок из-за отсутствия средств. В подобных случаях задача финансового менеджера состоит в том, чтобы предприятие всегда было в состоянии мобилизовать капитал, необходимый для финансирования текущих операций.

Кажется, пришел; наконец, момент предположить, что предприятие достигло рациональной структуры пассива, т. е. того соотношения между заемными и собственными средствами, которое дает наибольшее приращение чистой рентабельности собственных средств при приемлемой степени совокупного риска. Всегда ли можно и должно во что бы то ни стало сохранять эту пропорцию? Нет, и по двум основным причинам.

1. Финансирование — «пульсирующий» процесс. Потребность в средствах для действительно эффективного использования предопределяется сложной интерференцией стратегических и тактических целей предприятия, состоянием всех видов рынков, просто стечением самых разных обстоятельств, и далеко не всегда соответствует изящно рассчитанным цифрам. В оперативном управлении предприятием важно не превращать заветное соотношение между заемными и собственными средствами в догму, но стремиться к максимальному приближению к нему хотя бы в среднем за достаточно длительный период, например, год.

2. Условия долгового финансирования изменяются во времени. Соответственно изменяются и предпочтения предприятий в выборе тех или иных источников внешнего финансирования. Поэтому не стоит:

· жадничать. Лучше синица в руке, чем журавль в небе. Если сегодняшние условия по тому или иному способу финансирования представляются выгодными, надо пользоваться моментом, а не ждать еще более выгодных условий. "Оставь первые и последние 10% кому-нибудь другому," — советуют опытные практики. Тем не менее не следует и ...

· ...слепо следовать чужим советам. Советчики часто руководствуются совершенно не соответствующими Вашим стратегическим и тактическим целям критериями выбора рационального решения;

· пренебрегать отслеживанием и предвосхищением ситуации на денежном рынке и рынке капиталов. Важно не упустить момента перелома ситуации, ибо "переворачивание" долгосрочных тенденций на рынках финансовых ресурсов может подвести предприятие к смене своих стратегических приоритетов и коренному пересмотру структуры источников средств. К столь серьезным вещам необходимо готовиться заранее.

Литература

1. Стоянова Е.С. Финансовый менеджмент. Российская практика. – М.: изд. "Перспектива", 1995.

[1] Таким образом избегают двойного счета процентов, т.к. часть их по действующему законодательству относится на чистую прибыль, остающуюся в распоряжении предприятия, содержится в самой прибыли.

[2] Далее в расчетах будем считать, что 1/3 прибыли "съедается" налогами.

[3] СРСП обычно не совпадает с процентной ставкой, механически взятой из кредитного договора, т.к. к нему прибавляются расходы на страхование, налоговая "накрутка" и т.п.

[4] Стоянова Е.С. Финансовый менеджмент. Российская практика. – М.: изд. "Перспектива", 1995.