Контрольная работа: Банковские операции

Контрольная работа

по предмету: «Банковские операции»

СОДЕРЖАНИЕ

Введение

1. Особенности развития банков с иностранным капиталом

2. Операции банков с ценными бумагами

3. Характеристика коэффициентов кредитоспособности заёмщика

Вывод

Список используемой литературы

ВВЕДЕНИЕ

Роль банков на рынке ценных бумаг несомненна. В большинстве стран банки на рынке ценных бумаг играют ключевую роль. Именно поэтому вопрос развития банковских операций с ценными бумагами вызывает значительный интерес. Особенный интерес вызывает деятельность банков на рынке ценных бумаг при сложной экономической ситуации. Банковская система оказалась фактически в эпицентре экономического кризиса.

Рассматривая проблемы, которые возникли перед рынком корпоративных ценных бумаг в конце 2008 года, следует отметить относительное снижение эмиссионных операций. Поскольку экстенсивные пути роста банковской системы уже исчерпаны, эмиссия любых банковских акций перестала быть привлекательной для инвесторов. Фактическое состояние некоторых банков показало, что сама эта структура не является абсолютно надежной, а установления валютных ограничений НБУ снизили спекулятивный банковский доход. В большинстве банков заостряется борьба за клиентуру, в том числе за такую, которой ранее особенного значения не предоставлялось. В такой ситуации проявляется тенденция поглощения одних банков другими. Это способствует оживлению на вторичном рынке банковских корпоративных ценных бумаг.

В таких условиях находятся банки в период кризиса конца 2008 года. И хоть кризис поражает в первую очередь рынок межбанковских кредитов, она не могла не нанести влияния на рынок корпоративных бумаг коммерческих банков. Наиболее показательной в данном случае есть динамика количества банков, ценные бумаги которых предлагаются на рынке, и фирм, которые осуществляют операции с этими бумагами.

Наибольшие объемы выпуска акций были зарегистрированы такими эмитентами: ЗАО «ОТП банк» (два выпуска на общую сумму 2.77 млрд. грн.); ЗАО Коммерческий банк «Приват Банк (1.46 млрд. грн.); ОАО «ВТБ-банк» (1.36 млрд. грн.); ЗАО «Альфа-банк» (два выпуска на общую сумму 1.23 млрд. грн.)

1. ОСОБЕННОСТИ РАЗВИТИЯ БАНКОВ С ИНОСТАННЫМ КАПИТАЛОМ

Процессы глобализации мировой экономики не могли и не смогут обойти ни Украину, ни ее финансово-банковскую систему, особенно если учесть открытость отечественной экономики. Это значит, что большинство позитивных и негативных явлений внешнего мира будут «импортироваться» в нашу страну с соответствующими последствиями. Следовательно, адекватной должна быть и экономическая политика, направленная на минимизацию потерь и максимизацию выгоды от нашего участия в мировом процессе разделения труда.

Отечественная банковская система одной из первых переживает процесс ускорения интеграции путем расширения присутствия в ней иностранного капитала. И чем быстрее государство определит и начнет отстаивать национальные интересы в этом процессе, тем более полезными и менее болезненными будут его последствия.

Начнем с того, что присутствие банков с иностранным капиталом в банковской системе Украины отвечает интересам развития национальной финансовой системы, способствует привлечению иностранных инвестиций и расширению ресурсной базы социально-экономического развития. В то же время существуют достаточно серьезные финансовые и экономические риски быстрого роста доли иностранного банковского капитала, связанные с возможной утратой суверенитета в сфере денежно-кредитной политики, возможным усилением нестабильности, неожиданными колебаниями ликвидности банков, спекулятивными изменениями спроса и предложения на денежно-кредитном рынке, возможным оттоком финансовых ресурсов. Поэтому решение вопроса о формах и масштабах расширения присутствия иностранного банковского капитала на рынке банковских услуг должно быть подчинено стратегическим целям социально-экономического развития, повышения национальной конкурентоспособности, экономической безопасности, укрепления денежно-кредитной системы Украины.

На протяжении 2006 года количество банков с иностранным капиталом продолжает увеличиваться. С начала текущего года к этому реестру добавились еще пять банков. Таким образом, иностранный капитал занимает все более значительное место в банковской системе Украины. И повышение его роли будет позитивно влиять на развитие банковской системы в целом вследствие усиления межбанковской конкуренции.

Но вместе с тем неправильно было бы считать, что иностранный банковский капитал — такой же, как и отечественный, только немного более эффективный и цивилизованный, и проблема лишь в его дальнейшем привлечении. В экономике за все приходится платить. Нужно понимать, что именно придется отдать за приток сравнительно более дешевых финансовых ресурсов. Оптимальный выбор в этой сфере требует четких представлений о преимуществах и затратах. Выбирая национальную стратегию привлечения и функционирования иностранного банковского капитала, необходимо учитывать зарубежный опыт в этой сфере.

Основными мотивами вхождения иностранных банков на восточно и центрально европейские рынки были рыночные (захват новых рынков и получение более высокой прибыли) и регуляторные факторы. Деловая стратегия иностранных банков носила сходный характер в Чехии, Венгрии и Польше. На ранней стадии вхождения их основная деятельность сводилась к обслуживанию клиентов из материнской страны (признаки так называемой защитной экспансии). На тот момент эти целевые клиенты были более платежеспособными, чем даже крупные внутренние компании. То есть иностранный капитал поддерживал прежде всего деятельность иностранного бизнеса, расширяя таким образом его присутствие на территории страны и создавая условия для экспорта из нее прибыли.

Позже основным мотивационным фактором стало получение рыночных преимуществ. В странах Восточной и Центральной Европы объем банковских услуг намного ниже, чем в развитых экономиках. Одним из типичных признаков открытия рынков является «снятие сливок»: мощные иностранные банки, продавая более сложные услуги, легко привлекают лучших клиентов, несущих самые низкие риски, чем усложняют конкуренцию для остальных банков. В конце 1990-х наблюдалась переориентация иностранных банков на розничный рынок.

Как отмечалось, важным мотивом были и регуляторные льготы. В начале 1990-х годов регуляторная среда в странах Восточной и Центральной Европы была намного более благоприятной для иностранных банков, чем в материнских странах, поскольку первые только начинали внедрять международные стандарты регулирования. «Иностранцы» также не подвергались жесткому надзору: в то время внимание было сосредоточено на корпоративных банкротствах и трансформационном кризисе, оказывавших большее влияние на внутренние банки. Благоприятное регулирование и более слабый надзор наряду с либеральным лицензированием и приватизационной практикой, довольно привлекательной для иностранцев, дали зарубежным банкам чрезвычайно мощный регуляторный стимул для активизации их вхождения в регион. Масштабы этого вхождения значительны даже по международным меркам.http://www.zn.ua/img/st_img/2006/605/diag-53895-1937.jpg

Сегодня, после расширения ЕС, регуляторных и надзорных преимуществ уже нет, но появились другие — вследствие большей стабильности и предсказуемости банковских рынков этих стран.

Еще одним мотивом, которым руководствуются иностранные банки в своей экспансии на восточноевропейские рынки, является стремление вырасти любой ценой, чтобы сохранить свою независимость. Это касается прежде всего средних по размерам западноевропейских банков, которым не удается увеличить объем операций в Западной Европе из-за конкуренции и ограниченности свободных ресурсов. Впрочем, именно региональная экспансия делает средние западноевропейские банки первоочередными объектами для поглощения со стороны более мощных конкурентов, многие из которых хотят присутствовать на быстро растущих рынках Центральной Европы. Наличие у австрийского Bank Austria Creditastalt сильных позиций в этом регионе стало решающим аргументом в пользу его поглощения немецкой группой HypoVereins Bank.

Наконец, мотивом также может быть присутствие ради самого присутствия. Банки, претендующие на статус глобальных игроков, склонны «отмечаться» во многих странах мира с тем, чтобы иметь преимущество «вездесущности» в зонах интенсивного развития бизнеса.

Если приток зарубежного банковского капитала надлежащим образом регулируется и контролируется, структура банковской системы улучшается, банки получают больше стимулов для выхода на международные фондовые рынки, более динамично развиваются местные фондовые рынки, становится эффективнее трансмиссионный механизм денежно-кредитной политики, а процентная ставка снижается.

Важны при этом следующие моменты:

— развитие рынка иностранной валюты (разрешение банкам осуществлять форвардные операции и торговать в обоих направлениях в один день);

— усовершенствование риск - менеджмента в банках (использование инструментов хеджирования, расширение возможности кредитования надежных агентов в иностранной валюте и т.п.);

— борьба с волатильным движением капитала (уменьшение возможности краткосрочного поступления капитала в страну (один из вариантов на будущее — через более гибкий обменный курс), контроль, мониторинг);

— усиление роли монетарной политики (развитие межбанковского рынка, усиление роли процентной ставки, взаимодействия монетарной и фискальной политик и т.п.).

Кроме того, мировой опыт показывает, что в период рецессии присутствие иностранных банков имеет склонность к росту из-за снижения цен на активы.

Основным фактором привлекательности национальной банковской системы для иностранных банков является получение более высокой прибыли при условии приемлемого риска. Доля иностранного капитала зависит от величины банковской чистой маржи, прибыльности банковского сектора, кредитоспособности страны, экономической и политической стабильности, торговых связей, особенностей банковских систем, экономических факторов (ВВП на душу населения, уровень инфляции, реальные процентные ставки). В большинстве случаев присутствие иностранного банковского капитала является более мощным при низком уровне налогообложения и низком уровне концентрации в банковской сфере. Поэтому Украине сегодня нужно активнее принимать меры по повышению уровня концентрации национального банковского капитала.

Как правило, иностранный банковский капитал не несет тех затрат, которые связаны с выполнением неформальных обязанностей местных банков перед политическими структурами и участием в теневых механизмах. Приход иностранных банков коррелируется со снижением чистой маржи национальных банков. Чем меньше препятствий для прихода иностранного капитала, тем меньше маржа у национальных банков, тем больше накладные расходы, обусловленные необходимостью повышения заработной платы, а также выше управленческая и организационная эффективность.

Банки, уделяющие больше внимания нетрадиционным банковским услугам, таким, как консультирование и андеррайтинг, достигают большего роста прибыли и большей эффективности.

Исследования показали, что приход иностранного капитала в банковскую сферу более выгоден для страны с уже высокой долей иностранного капитала. Влияние на национальную банковскую систему является двухступенчатым и имеет определенный промежуточный «порог», за которым появление новых банков резко усиливает эффект присутствия иностранного банковского капитала. Феномен «порога» объясняется тем, что в странах с невысоким присутствием иностранного банковского капитала иностранные банки не столько конкурируют с национальными, сколько занимаются обслуживанием иностранных клиентов.

Таким образом, учитывая опыт других стран, в Украине под влиянием иностранного банковского капитала можно ожидать создания качественно новой финансово-экономической среды, появления новых возможностей и новых проблем.

Целесообразность дальнейшего роста присутствия иностранного капитала в банковской системе страны обусловлена объективными потребностями:

— дальнейшей монетизации экономики и абсорбирования дополнительной денежной массы банковской системой. (При сохранении существующих тенденций, денежная масса за 2006—2010 годы может вырасти более чем в пять раз, тогда как регулятивный капитал банков — только в 2,5 раза, вследствие чего уровень достаточности капитала сократится вдвое — до 7,4%, что намного меньше норматива. Это приведет к критическому росту общего кредитного риска в экономике);

— повышения уровня кредитования экономики как предпосылки необходимых структурных сдвигов (сейчас этот уровень в Украине составляет примерно 30% ВВП, в то время как в Эстонии — 55%, Литве и Словении — 44, Венгрии — 42%);

— привлечения иностранных инвестиций и доведения их уровня на душу населения до показателя соседних восточноевропейских стран (сейчас на душу населения в Украине приходится не более 180 долл. США иностранных инвестиций, тогда как в Чехии — свыше 3 тыс. долл., Эстонии — 2,6 тыс., Венгрии — 2,4 тыс., Словакии — 1,8 тыс., Польше — 1,2 тыс.);

— ускоренного развития финансовых рынков;

— прямого использования современных банковских технологий и опыта банковского менеджмента как предпосылок для дальнейшей институциализации национальной финансовой системы;

— повышения конкурентоспособности и управляемой интеграции в глобальное экономическое пространство.

Можно назвать еще ряд факторов, свидетельствующих о полезности расширения допуска иностранного капитала в отечественную банковскую систему. Прежде всего это необходимость:

— расширения спектра банковских услуг и повышения их качества;

— снижения уровня процентных ставок по кредитам;

— уменьшения влияния внутренних шоков на стабильность функционирования банковской системы;

— повышения международного финансового рейтинга Украины и увеличения объемов иностранных инвестиций в ее экономику;

— оптимизации институциональной структуры отечественной банковской системы и приближения ее к стандартам стран с развитой рыночной экономикой;

— увеличение притока иностранного банковского капитала в Украину с учетом повышенного спроса на ресурсы со стороны реального сектора отечественной экономики и невозможности удовлетворить эти потребности за счет внутренних источников;

— активизации участия в объективных мировых глобализационных процессах с возможностью учета и предупреждения (недопущения) их негативных последствий для отечественного банковского сектора.

Немаловажно, что привлечение иностранного капитала будет способствовать уменьшению коррупции, легализации заработной платы и соответствующему увеличению социальных отчислений, повышению стандартов гарантирования вкладов.

Однако для расширения присутствия банков с иностранным капиталом и повышения привлекательности национального рынка банковских услуг существуют определенные условия. Это стабильность национальной денежной единицы, современная система государственных регулятивных институтов, сбалансированное законодательное обеспечение иностранных инвестиций и банковской деятельности; развитый рынок банковских услуг, наличие современной банковской инфраструктуры и квалифицированного персонала.

Надо сознавать, что привлечение иностранного капитала несет и серьезные проблемы не только для банковской системы, но и для отечественной экономики (прежде всего ее отраслевой структуры) и экономической безопасности государства в целом. Среди этих проблем и угроз выделим наиболее опасные.

1. Структурные риски «зависимого развития» и обострение ввиду этого всего комплекса экономических, социальных и политических проблем.

Формальные и неформальные критерии и цели деятельности банков с иностранным капиталом не обязательно совпадают с национальными целями социально-экономического развития. Структурная отсталость и институциональная слабость экономики Украины делают возможность такого деформированного развития достаточно реальной.

Резкое снижение доли национального банковского капитала может привести к ситуациям, когда некоторые сферы экономики будут лишены кредитов, поскольку акционеры банков с иностранным капиталом всегда будут инвестировать те отрасли и в тех странах, где прибыль и безопасность выше. Особенно это касается сфер украинской экономики, связанных с добычей и первичной переработкой минерально-сырьевых ресурсов, спрос на которые на мировых рынках, несмотря на некоторые колебания, был, есть и будет. Хотя Украина заинтересована в ускоренном развитии на инновационной основе и в скорейшей постиндустриализации.

2. Угроза «обвальной» глобализации национальной хозяйственной системы и утраты экономического суверенитета.

В условиях роста глобальной нестабильности и конфликтности с непредсказуемыми последствиями это крайне нежелательный сценарий, и сегодня даже высокоразвитые страны осуществляют политику предотвращения подобной угрозы.

3. Угрозы для экономической безопасности страны из-за возможного неконтролируемого оттока капитала и финансовых ресурсов. Начальный приток иностранного капитала в виде открытия филиалов и особенно — приобретения нерезидентами доли или всего уставного капитала отечественных банков со временем может привести к серьезному оттоку ресурсов из страны и выводу за границу получаемых доходов.

Особое место в проблеме притока зарубежного банковского капитала занимает вопрос о филиалах иностранных банков в Украине. Открытие филиалов и их доступ на национальный рынок банковских услуг является одним из условий вступления Украины в ВТО. Но правовой статус у этого участника рынка особый, поскольку деятельность филиалов иностранных банков в значительной степени регулируется законодательством страны, в которой зарегистрирован материнский банк. Учитывая, что финансовая мощь филиалов иностранных банков может превосходить капиталы многих украинских банков, но контролировать должным образом их деятельность НБУ не сможет, потенциальное дестабилизирующее влияние этого фактора слишком серьезно, чтобы им пренебречь. Если решения НБУ о норме обязательного резервирования не будут обязательными для иностранных филиалов, то возможность регулировать предложение денег через денежный мультипликатор пропорционально доле иностранных филиалов в активах всех банков окажется утраченной.

В иностранных банках действует более высокая норма гарантирования вкладов населения, что может способствовать оттоку части вкладов в филиалы. Кроме того, формально статус филиала дает возможность проникновения в Украину ненадежных банков.

Филиалы являются подразделением главного банка, у них нет статуса юридического лица и в большинстве случаев — отдельного баланса. В целом, надзор за деятельностью филиалов принадлежит регулятору страны происхождения, но каждая страна может создавать свои правила для иностранных банков. Как правило, платежеспособность филиалов регулируется головной компанией, а ликвидность — органами надзора страны-реципиента. Для этого необходимы соответствующие регулирования, а также дополнительные требования в стране-реципиенте, включая размер приписного капитала, предоставление такой же финансовой и статистической отчетности, как у местных банков. Многие страны мира требуют от филиалов участия в отечественных схемах защиты вкладов.

Основные направления оптимизации допуска иностранного банковского капитала должны найти системное решение при разработке и реализации национальной стратегии развития банковской системы. Но меры, лежащие, так сказать, на поверхности, можно сформулировать в виде определенных рекомендаций.

Во-первых, увеличение доли иностранного банковского капитала в банковской системе должно происходить постепенно — по мере создания благоприятных внутренних условий развития банковского сектора и повышения конкурентоспособности национального банковского капитала. Допуск филиалов зарубежных банков должен осуществляться не ранее, чем через пять лет после вступления в ВТО, с возможностью дальнейшего уточнения и дифференциации этой нормы для отдельных видов деятельности.

Во-вторых, нельзя забывать об укреплении и дальнейшем развитии сегмента банков с государственным капиталом, специализирующихся на обеспечении стратегических социальных, структурных и внешнеэкономических задач экономического роста (Ощадбанк, Эксимбанк, Банк реконструкции и развития).

В-третьих, следует ввести нормативно-организационную селекцию и мониторинг доступа иностранного банковского капитала на основе национальных приоритетов развития; ввести запрет на доступ банков из офшорных зон.

В-четвертых, разработать четкие правила продажи банков с национальным капиталом зарубежным владельцам.

Реализация таких мер, на мой взгляд, позволит нейтрализовать или хотя бы минимизировать негативные последствия увеличения доли иностранного капитала в банковский системе Украины, а также в полной мере воспользоваться преимуществами такого присутствия для дальнейшего развития национальной экономики, укрепления денежно-кредитного рынка и финансовой системы в целом.

По состоянию на 1 апреля 2006 года в Украине было 28 банков с иностранным капиталом (17% от общего количества действующих). Из них 11 (6,7% от общего количества действующих) — с 100-процентным иностранным капиталом. Это — «Райффайзенбанк Украина» (Австрия); «Ситибанк Украина» (США); «Калион Банк Украина» (Франция); Банк «Пекао» (Украина) (Польша); «ИНГ Банк Украина» (Нидерланды); «ХФБ Банк Украина» (Германия); Прокредитбанк (Германия, США и Великобритания); Международный ипотечный банк (США); Внешторгбанк (Россия); Банк «Ренессанс Капитал» (Нидерланды); БМ Банк (Россия и Швейцария).

Доля иностранного капитала в общем зарегистрированном уставном капитале действующих банков Украины в 2006 году увеличилась с 19,5 до 21,6%. Иностранный капитал в Украине представлен 16 странами. Наибольшая доля приходится на капитал Австрии (53,3%), России (18,7), Нидерландов (4,7), Польши и Германии (по 3,8%). Среди иностранных инвесторов, инвестировавших капитал в банковскую систему Украины, две международные финансовые организации; 39 компаний, фирм, обществ и т.п.; 19 банков и три физических лица.

За первый квартал 2006 года обязательства банков с иностранным капиталом увеличились на 3,46 млрд. грн. и на 1 апреля 2006 года составляли 50,08 млрд. грн., или 25% от обязательств всех банков Украины. Обязательства формировались преимущественно за счет средств физических лиц, составляющих 34,6% от общей суммы обязательств указанных банков (по системе — 38,4%), средств субъектов хозяйственной деятельности — 29,5 (по системе — 29,9%) и срочных вкладов (депозитов) других банков и кредитов, полученных от других банков, — 18,5 (по системе — 15,4%).

Общие активы банков с иностранным капиталом за первый квартал 2006 года увеличились на 4,57 млрд. грн. и на 1 апреля 2006 года составляли 58,04 млрд. грн., или 24,5% от общих активов всех банков. У «иностранцев» несколько лучше структура активов, чем в целом по системе. У них меньше доля таких недоходных активов, как основные средства и нематериальные активы, начисленные доходы к получению. Кроме того, доля высоколиквидных активов в общих активах указанных банков выше, чем в целом по системе (14,8 против 13,8%).

У банков с иностранным капиталом несколько лучше качество предоставленных кредитов, чем у банков Украины в целом. Доля проблемных кредитов в общем объеме предоставленных кредитов указанных банков (по балансовым данным) составляет 2,0% (по системе — 2,2%). Значительно ниже доля и проблемных негативно классифицированных кредитов (сомнительных и безнадежных) в общем объеме классифицированных кредитных операций, чем в целом по системе (2,6 против 4,2%).

2. ОПЕРАЦИИ БАНКОВ С ЦЕННЫМИ БУМАГАМИ

Сущность и виды операций банка с ценными бумагами

В соответствии с Законом Украины «О ценных бумагах и фондовый рынок», ценные бумаги – документы установленной формы с соответствующими реквизитами, что удостоверяют денежные или другие имущественные права, определяют взаимоотношения лица, которое их разместило (выдала), и владельца, и предвидят выполнение обязательств согласно условиям их размещения, а также возможность передачи прав, которые выплывают из этих документов, другим лицам.

Ценные бумаги разделяются:

1) по порядку их размещения (выдачи) на:

- эмиссионные – ценные бумаги, что удостоверяют одинаковые права их собственников в пределах одного выпуска относительно лица, которое берет на себя соответствующие обязательства (эмитент). К эмиссионным ценным бумагам принадлежат акции, облигации предприятий, облигации местных ссуд, государственные облигации Украины, ипотечные сертификаты, ипотечные облигации, сертификаты фондов операций по недвижимости (сертификаты ФОН), инвестиционные сертификаты, казначейские обязательства Украины.

- неэмиссионные - все другие ценные бумаги.

2) по форме существования на:

- документарные;

- без документарные;

3) по форме выпуска:

- на предъявителя;

- именные или ордерные.

В Украине в гражданском обороте могут быть такие группы ценных бумаг:

1) паевые ценные бумаги - ценные бумаги, которые удостоверяют участие их собствнника в уставном капитале (кроме инвестиционных сертификатов), предоставляют владельцу право на участие в управлении эмитентом и получения части прибыли, в частности в виде дивидендов, и части имущества в случае ликвидации эмитента (акции, инвестиционные сертификаты);

2) долговые ценные бумаги - ценные бумаги, что удостоверяют отношения ссуды и предусматривают обязательство эмитента оплатить в определенный срок средства в соответствии с обязательством (облигации предприятий, государственные облигации Украины, облигации местных ссуд, казначейские обязательства Украины, сберегательные (депозитные) сертификаты, векселя);

3) ипотечные ценные бумаги - ценные бумаги, выпуск которых обеспеченно ипотечным покрытием (ипотечным пулом) и которые удостоверяют право собственников на получение от эмитента надлежащих им средств (ипотечные облигации. ипотечные сертификаты, залоговые, сертификаты ФОН);

4) приватизационные ценные бумаги - ценные бумаги, которые удостоверяют право владельца на безоплатное получение в процессе приватизации частицы имущества государственных предприятий, государственного жилищного фонда, земельного фонда;

5) производные ценные бумаги - ценные бумаги, механизм выпуска и обращения каких связанный с правом на приобретение или продажу в течение срока, установленного договором, ценных бумаг, других финансовых и товарных ресурсов (форвардный контракт, фьючерсный контракт, опцион);

6) товарораспорядительные ценные бумаги - ценные бумаги, которые предоставляют их держателю право распоряжаться имуществом, указанным в этих документах.

Все банковские операции с ценными бумагами могут быть распределены на четыре основных группы:

- эмиссионные – пассивные операции, которые заключаются в выпуске (эмиссии) собственных ценных бумаг с целью привлечения средств для формирования ресурсной базы;

- инвестиционные - активные операции из размещения ресурсов в ценные бумаги, которые вращаются на фондовом рынке, с целью получения дохода от погашения этих ценных бумаг в отмеченный срок;

- спекулятивные – активные операции из размещения ресурсов в ценные бумаги, которые вращаются на фондовом рынке, для получения прибылей в результате колебаний цены или дилерской маржи;

- клиентские – посреднические операции с ценными бумагами, какие совершаются банками от имени, за счет и в интересах клиентов.

К клиентовским операциям банка принадлежат:

- брокерская деятельность – заключение гражданско-правовых договоров (в частности договоров комиссии, поручения) относительно ценных бумаг от своего имени или от имени клиента, по доверенности и за счет этого клиента;

- андеррайтинг - заключение договора о гарантировании полном

или частичного размещения (подписку, продажу) ценных бумаг клиента- эмитента на первичном рынке среди эмитентов;

- деятельность из управления ценными бумагами – деятельность, какая совершается банками от своего имени за вознаграждение в течение определенного срока на основании договора об управлении переданными ему ценными бумагами и денежными средствами, предназначенными для инвестирования в ценных бумагах, в интересах клиента или выдающихся им третьих лиц;

- консалтинговые услуги – деятельность банка по поводу предоставления клиенту информации, которая способствует заключению гражданско-правовых договоров относительно ценных бумаг;

- клиринг - получение, сверка и текущее обновление информации, подготовка бухгалтерских и учетных документов, необходимых для выполнение соглашений относительно ценных бумаг, определения взаимных обязательств, что предусматривает взаимозачет, обеспечение и гарантирование расчетов за соглашениями относительно ценных бумаг;

- депозитарная деятельность, которая заключается в предоставлении услуг относительно сохранение ценных бумаг независимо от формы их выпуска, открытия и ведение счетов в ценных бумагах, обслуживание операций за этими счетами, а также ведение реестров владельцев именных ценных бумаг.

Операции банков с векселями

Обращение векселей регулируется специальными нормами права - вексельным правом.

Банки осуществляют операции с простыми и переводными векселями при условии составления их в документарной форме на бланках с соответствующим степенью защиты и заполнения необходимых реквизитов.

Простой вексель (соло вексель) - вексель, который содержит обязательства векселедателя оплатить в отмеченный срок определенную сумму денег владельцу векселя (векселедержателю).

Переводной вексель (тратта) - вексель, который содержит письменный приказ одного лица (трассанта) другому лицу (трассату) оплатить в отмеченный срок определенную сумму денег третьему лицу (ремитенту).

Векселя используются в качестве при внутренних так и при международных расчетах при условии выполнения требований, установленных Единственным вексельным законом.

Так в ЕВЗ установлены такие обязательные реквизиты простого векселя:

- название «простой вексель» написанная тем языком, которым составлен этот документ;

- безусловное обязательство оплатить определенную сумму денег;

- срок платежа;

- место, в котором должен быть осуществлен платеж;

- наименование лица, которому или по приказу которой должен осуществляться платеж;

- дата и место выдачи простого векселя;

- подписи лица, которое выдает документ (векселедателя).

Переводной вексель должен содержать такие обязательные реквизиты:

- название «переводной вексель», которая написана тем языком, которым этот документ составлен;

- безусловный приказ оплатить определенную сумму денег;

- наименование лица, которое должно оплатить (трассат);

- срок платежа;

- место, в котором должен осуществляться платеж;

- наименование лица, которому или по приказу которой должен осуществляться платеж (ремитент);

- дата и место выдачи векселя;

- подпись лица, которое выдает вексель (трассант).

В переводном векселе, который подлежит оплате сразу после пред'яв-

лення или в определенный срок после предъявления, трассант может обусловить то, что на сумму, которая подлежит уплате, будут насчитываться проценты.

Процентная ставка должна отмечаться в векселе. Проценты насчитываются отдать выдачи переводного векселя, если не отмечена другая дата.

В случае, если в векселе (простому или переводному) не отмечено срок платежа, вексель считается таким, который подлежит оплате по предъявлению. Если отсутствует место в котором должен быть осуществлен платеж, то место платежа считается место, в котором выдан вексель. Вексель, в котором не отмечено место его выдачи, считается выданным в месте, отмеченном рядом с наименованием векселедателя.

За экономической природой векселя можно разделить на:

- коммерческие векселя - это векселя, которыми оформляется задолженность покупателя за приобретенные товары или получены услуги. Коммерческие векселя выставляются одним предприятием на другое;

- финансовые векселя - это векселя, в основе выдачи которых лежит получение денежного кредита против выдачи долгового обязательства. Финансовые векселя выставляются одним банком на другой с целью привлечения дополнительных ресурсов.

Банк может осуществлять такие операции с векселями:

- кредитные;

- торговые;

- гарантийные;

- расчетные;

- комиссионные.

Кредитные операции банков с векселями осуществляются в форме учитывания векселей или кредитования под залог векселей.

Учет векселей – форма банковского кредитования юридических и физических лиц путем приобретения векселя к наступлению срока платежа за ним со скидкой (дисконтом) с целью получения прибыли от погашения векселя по номинальной стоимости.

Как правило, банки учитывают векселя с определенным сроком платежа, а именно:

- определенно срочные (на определенную дату);

- дато-вексели (в определенный срок от даты составления);

- визо-вексели (в определенный срок от предъявления).

Преимущество отдается краткосрочным векселям, что меньше зависят от изменения экономического положения клиентов и общей хозяйственной коньюнктури.

Торговые операции с векселями осуществляются на основании составленного договора покупле-продажи векселей. Передача векселя совершается с помощью индоссаменту - особенного (специального) передаточного записи на обороте векселя или на дополнительном листе (аллонжи), что удостоверяет переход права за настоящим документом к другому лицу. Индоссамент может быть залоговый, полный, бланочный и на предъявителя.

Гарантийные операции заключаются в принятии банком обязательства оплатить вексель полностью или частично за одну из обязанных за векселем лиц в случае неоплаты векселя плательщиком в срок или, если нет возможности получить платеж за векселем в срок. Аваль делается банком или на векселе, или на аллонже надписью «считать за аваль» или любым другим равнозначным этой надписи.

Расчетные операции с векселями осуществляются в форме оформления задолженности векселями и проведении расчетов с использованием векселей.

К операциям с оформлением векселями кредиторской задолженности банка принадлежит:

- акцепт (предоставление согласия об оплате) банком переводных векселей;

- выдача простых векселей.

К операциям за расчетами векселями относительно погашения кредиторской задолженности банка принадлежат вексельные платежи на пользу кредитора. Их суть заключается в том, что банк-должник передает банку- кредитору приобретены раньше векселя других эмитентов как выполнения обязательства по кредиту.

Операции по расчетным векселям из погашения дебиторской задолженности перед банком заключаются в принятии банком-кредитором от клиента-должника векселей других эмитентов, приобретенных клиентом должником.

Комиссионные операции с векселями осуществляются банками в форме инкосация, домициляия и хранение векселей.

Инкассирование (инкассо) векселей заключается в осуществлении банком по поручению векселедержателя операций с векселями и сопроводительными документами (счетами, транспортными документами или другими подобными документами) с целью получения платежа или акцепта за векселями и передавания векселей и сопроводительных документов против платежа или акцепта.

Совокупность приобретенных (полученных) банком ценных бумаг, право на владение, пользование и распоряжение которыми принадлежит банку и которые сгруппированные за типами и назначением составляет портфель ценных бумаг банка.

Прежде чем сформировать портфель ценных бумаг, инвестор имеет: выучить перечень ценных бумаг, что оборачиваются на фондовом рынке Украины, оценить их преимущества и недостатки через критерий риска, прибыльности и роста; получить первичную информацию об эмитентов; определиться с количественным составом ценных бумаг; иметь представление о возможностях диверсификации портфеля через соотношение спроса и предложения при изменении цен и объема инвестиций.

Банки обязаны признавать уменьшение полезности приобретенных ценных бумаг, которые учитываются в портфелях банка 15 и больше рабочих дней, и формировать соответствующий резерв. Уменьшение полезности ценных бумаг банки признают в случае потери экономической выгоды в сумме превышения балансовой стоимости ценных бумаг над суммой ожидаемого возмещение. Уменьшение суммы ожидаемого возмещения ценной бумаги может быть вызвано ухудшением финансового состояния эмитента ценных бумаг и изменением рыночной ставки доходности.

Активы в виде ценных бумаг, за которыми банк признает уменьшение полезности, считаются нестандартными.

В зависимости от цели приобретения, характеристики ценной бумаги и сроков хранения выделяют такие виды портфелей ценных бумаг банка:

- торговый портфель ценных бумаг;

- портфель ценных бумаг на продажу;

- портфель ценных бумаг, которые содержатся к погашению;

- инвестиции в ассоциируемые и дочерние компании.

В торговом портфеле банка учитываются:

- долговые ценные бумаги, акции и другие ценные бумаги с неотфиксированным прибылью, что используются банком для получения прибылей в результате краткосрочных колебаний цены или дилерской маржи и продажи в ближайшее время;

- любые другие ценные бумаги, которые определяются банком на этапе первоначального определения, на основании которых банк имеет возможность учёта по справедливой стоимости с определением переоценки через прибыль и ли убытки

В портфеле ценных бумаг на продажу учитываются:

- долговые ценные бумаги с фиксированной датой погашения, которые банк не имеет намерения или возможности держать к дате их погашение;

- ценные бумаги, которые банк готов продать в связи с изменением рыночных процентных ставок, его потребностями, связанными с ликвидностью, а также наличием альтернативных инвестиций;

- акции и другие ценные бумаги с неотфиксированной прибылью, за какими невозможно достоверно определить справедливую стоимость;

- финансовые инвестиции в ассоциируемые и дочерние компании, которые приобретены или содержатся исключительно для продажи в течение 12 месяцев и другие ценные бумаги, приобретенные с целью содержания их в портфеле на продажу.

Банк имеет право осуществлять продажу ценных бумаг из портфеля к погашение в таких случаях:

- не более чем за 3 месяца до даты погашения;

- после того, как получена в основном вся первобытная стоимость финансовой инвестиции в виде плановых платежей или предоплаты;

- значительного ухудшения кредитоспособности эмитента;

- реорганизации эмитента;

- изменений законодательных или регулятивных требований;

- значительного повышения регулятивных требований к капиталу и тому подобное.

Ценные бумаги в портфеле на продажу отображаются по справедливой стоимости или по себестоимости с учетом уменьшения их полезности, в случае, когда справедливую стоимость ценной бумаги достоверно определить невозможно.

3. ХАРАКТЕРИСТИКА КОЭФФИЦИЕНТОВ КРЕДИТОСПОСОБНОСТИ ЗАЁМЩИКА

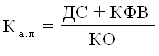

1. Коэффициент абсолютной (быстрой) ликвидности Нормативное значение коэффициента принято на уровне 0,2 - 0,3 (или 20 - 30%), т.е. при нормальной платежеспособности предприятию считается достаточным иметь до 25% свободных денежных средств, для расчетов по текущим долгам. Этот коэффициент отражает текущую платежеспособность.

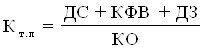

2. Коэффициент текущей ликвидности (промежуточный коэффициент) Нормативное значение коэффициента принято на уровне 0,7 - 0,8 (или 70 - 80%), т.е. включение в расчет дебиторской задолженности до 12 месяцев повышает значение этого коэффициента по сравнению с предыдущим на 50%.

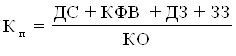

3. Коэффициент покрытия (обшей ликвидности) - Нормативное значение коэффициента принято на уровне 2,0 (или 200%), т.е. включение в расчет запасов и затрат повышает значение коэффициента более чем на 100% по сравнению с предыдущим коэффициентом. Это связано с тем, что запасы и затраты необходимо сначала переработать, получить продукцию, потом запершить расчеты для получения реальных денег на расчетном счете

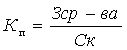

4. Коэффициент

маневренности собственных средств – Показывает, какая часть собственного капитала

используется для финансирования текущей деятельности. Рекомендуемое значение 0,5 и выше.

Зависит от характера деятельности предприятия: в фондоемких производствах его

нормальный уровень должен быть ниже, чем в материалоемких.

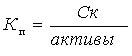

5. Коэффициент автономности – Показывает размер заемных средств, на 1 грн. собственных средств. Характеризует часть собственности заемщика в общей сумме средств инвестированных в его деятельность.

Ориентировочное значение приходиться на 0,5 – 1. Чем выше коэффициент, тем более финансово устойчив заемщик.

6. Коэффициент финансовой зависимости – свидетельствует о части собственных средств в общей сумме задолженности. Критическое значение – 1. Чем меньше коэффициент, тем более независим заемщик.

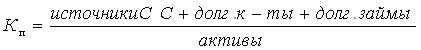

7. Коэффициент финансовой устойчивости - доля чистых активов в совокупных активах компании. Коэффициент финансовой устойчивости показывает долю активов компании финансируемых за счет собственного капитала. В качестве рекомендуемого стандарта, для данного коэффициент используется интервал значений 0,5-0,7.

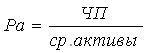

8. Рентабельность активов — относительный показатель эффективности деятельности, частное от деления чистой прибыли, полученной за период, на общую величину активов организации за период. Один из финансовых коэффициентов, входит в группу коэффициентов рентабельности. Показывает способность активов компании порождать прибыль.

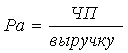

9. Рентабельность продаж — коэффициент рентабельности, который показывает долю прибыли в каждом заработанном рубле. Обычно рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объёму продаж за тот же период.

10. Чистая прибыль или убыток - часть балансовой прибыли предприятия, остающаяся в его распоряжении после уплаты налогов, сборов, отчислений и других обязательных платежей в бюджет. Чистая прибыль используется для увеличения оборотных средств предприятия, формирования фондов и резервов, и реинвестиций в производство.

![]() Доход (выручка) от реализации продукции (товаров,

работ, услуг) - Налог на добавленную стоимость — Себестоимость реализованной

продукции (товаров, работ, услуг) + Другие операционные доходы

—Административные затраты — Затраты на сбыт + Другие финансовые доходы -

Финансовые затраты - Другие расходы - Налог на прибыль

Доход (выручка) от реализации продукции (товаров,

работ, услуг) - Налог на добавленную стоимость — Себестоимость реализованной

продукции (товаров, работ, услуг) + Другие операционные доходы

—Административные затраты — Затраты на сбыт + Другие финансовые доходы -

Финансовые затраты - Другие расходы - Налог на прибыль

11. Соотношение чистых поступлений на все счета заёмщика - Анализ денежных потоков заемщика должен осуществляться с учетом такого показателя К, определяемого как соотношение чистых поступлений на все счета заемщика (в том числе открытые в других банках) к сумме основного долга за кредитными операциями и процентами за ней с учетом срока действия кредитного соглашения (для краткосрочных кредитов), а для субъектов хозяйственной деятельности, кредитующихся в иностранной валюте, — с учетом изменения валютного курса:

К = ((Нсм х n) – (Зм х n) – С) : Ск, где:

Нсм — среднемесячные поступления на счета заемщика на протяжении трех последних месяцев (за исключением кредитных средств),

Ск — сумма кредита и проценты за ним (при кредитовании в иностранной валюте эта сумма принимается к расчету с учетом изменения валютного курса),

n — количество месяцев действия кредитного соглашения,

Зм — ежемесячные условно-постоянные затраты предприятия (административно-хозяйственные расходы и т. п.),

С — налоговые платежи и сумма других обязательств перед кредиторами, которые должны быть оплачены предприятием (кроме сумм обязательств, срок погашения которых превышает срок действия кредитного соглашения).

Для субъектов хозяйственной деятельности, деятельность которых связана с сезонным характером производства, среднемесячная сумма поступлений определяется за 12 месяцев.

Оптимальное теоретическое значение показателя К должно быть не менее чем 1,5.

Следует обратить внимание, что анализ денежных потоков может рассчитываться по-разному. Условно-постоянные затраты трудно выделить с помощью финансовой отчетности, требуемой банками, поэтому их в разных банках трактуют по-своему. Так, некоторые банки требуют справку предприятия с информацией об уровне условно-постоянных затрат предприятия. Кроме того, среднемесячные поступления для получения более адекватного анализа также необходимо анализировать глубже.

ВЫВОД

Отечественная банковская система одной из первых переживает процесс ускорения интеграции путем расширения присутствия в ней иностранного капитала. И чем быстрее государство определит и начнет отстаивать национальные интересы в этом процессе, тем более полезными и менее болезненными будут его последствия.

Присутствие банков с иностранным капиталом в банковской системе Украины отвечает интересам развития национальной финансовой системы, способствует привлечению иностранных инвестиций и расширению ресурсной базы социально-экономического развития. В то же время существуют достаточно серьезные финансовые и экономические риски быстрого роста доли иностранного банковского капитала, связанные с возможной утратой суверенитета в сфере денежно-кредитной политики, возможным усилением нестабильности, неожиданными колебаниями ликвидности банков, спекулятивными изменениями спроса и предложения на денежно-кредитном рынке, возможным оттоком финансовых ресурсов. Поэтому решение вопроса о формах и масштабах расширения присутствия иностранного банковского капитала на рынке банковских услуг должно быть подчинено стратегическим целям социально-экономического развития, повышения национальной конкурентоспособности, экономической безопасности, укрепления денежно-кредитной системы Украины.

На протяжении последних лет количество банков с иностранным капиталом продолжает увеличиваться. Таким образом, иностранный капитал занимает все более значительное место в банковской системе Украины. И повышение его роли будет позитивно влиять на развитие банковской системы в целом вследствие усиления межбанковской конкуренции.

В связи с многочисленными недостатками, которые оказываются в связи с проверками деятельности коммерческих банков в части с операциями с ценными бумагами, Национальный банк Украины считает нужным обратить внимание руководителей территориальных управлений Национального банка на необходимость усиления контроля за операциями банков с ценными бумагами, в частности векселями.

Анализ деятельности некоторых банков свидетельствует о том, что они путем проведения операций с ценными бумагами сомнительной ликвидности пытаются скрыть факт потери ликвидных активов (реальных источников доходов) с целью уклонения от перевода их к категории проблемных. В связи с потенциальной угрозой потери платежеспособности этих банков, их деятельность нуждается в пристальном внимании со стороны территориальных управлений Национального банка Украины из точки зрения своевременного употребления мероприятий, направленных на предотвращение создания ситуаций, которые угрожают интересам кредиторов и вкладчиков банков.

В соответствии с Инструкцией из бухгалтерского учета операций с ценными бумагами учреждений банков Украины, заключается в отображении ценных бумаг в учете за более низкой из двух стоимостей (балансовой или рыночной) и создании специального резерва под нереализованный убыток (на сумму разницы между балансовой и рыночной стоимостью ценных бумаг, если рыночная стоимость в конце месяца становится ниже от их балансовой стоимости).

С целью отображения реальной структуры портфеля ценных бумаг банки обязаны на время приобретения ценных бумаг и в последующему, в процессе осуществления операций с ними, ежемесячно проводить анализ своей возможности продавать или удерживать ценные бумаги.

СПИСОК ЛИТЕРАТУРЫ

1 Колтынюк Б.А. Рынок ценных бумаг: Учебник / К 61 Колтынюк Б.А. Второе издание. – СПб.: Изд-во Михайлова В.А., 2001 г. – 352 с.

2 Денежное обращение и банки: Учеб. Пособие / Под ред. Г.Н. Белоглазовой, Г.В. Толоконцевой. – М.: Финансы и статистика, 2001. – 272 с.: ил.

3 Тенденции развития фондового рынка/Ценные бумаги Украины-2008. -№43 (535).

4 Слияние и поглощение в Украине // Ценные бумаги Украины. -2008. -№42(534).

5 Банковские операции Печникова А. В., Стародубцева Е. Б., Маркова О. М., серия: "Профессиональное образование", 2005 г., Изд.: ИНФРА-М, ИЗДАТЕЛЬСКИЙ ДОМ, Форум, 366 стр.

6 В. А. Челноков Банки и банковские операции / Высшая школа, 2004 г. 292 стр.

7 Васюренко О.В. Банковские операции.-К.-2002.-255с

8 Инструкция о порядке регуляции деятельности банков в Украине / Утвержденная постановлением Правления НБУ № 368 от 28.08.2001р.

9 Закон Украины "О банках и банковской деятельности" от 7 декабря 2000 г.

10 Официальный сайт ДКЦПФР//www.ssmsc.gov.ua.