Курсовая работа: Статистические методы изучения инвестиций

Министерство образования и науки РФ

Федеральное агентство по образованию

Государственное образовательное учреждение

Всероссийский заочный финансово-экономический институт

Филиал в г. Туле

Курсовая работа

На тему:

Статистические методы изучения инвестиций

Тула 2007

Содержание

Введение

1. Теоретическая часть

1.1 Экономическая сущность инвестиций

1.2 Показатели статистики инвестиций и методология их исчисления

1.3 Источники статистической информации об инвестициях

2. Расчетная часть

3. Аналитическая часть

Заключение

Список литературы

Введение

В современном обществе важную роль в механизме управления экономикой выполняет статистика. Она осуществляет сбор, научную обработку, обобщение и анализ информации, характеризующей развитие экономики страны или предприятия, культуры и уровня жизни населения. В результате предоставляется возможность выявления взаимосвязей в экономике, изучения динамики ее развития, проведения международных сопоставлений и в конечном итоге – принятия эффективных управленческих решений на государственном и региональном уровнях.

Тема теоретической части данной курсовой звучит следующим образом: статистические методы изучения инвестиций. Она состоит непосредственно из 3 частей: экономическая сущность инвестиций, показатели статистики инвестиций и методология их исчисления и источники статистической информации об инвестициях.

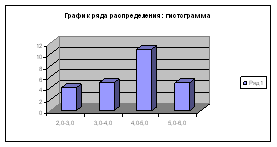

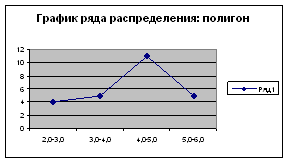

Расчетная часть состоит из 4 заданий. В первом задании необходимо построить статистический ряд распределения предприятий по признаку – нераспределенная прибыль, образовав при этом четыре группы с равными интервалами. Затем построить графики полученного ряда распределения: гистограмму и полигон. Рассчитать по ряду распределения среднюю, дисперсию, среднеквадратическое отклонение, коэффициент вариации и с вероятностью 0,954 возможные размеры нераспределенной прибыли на предприятиях региона.

Во втором задании необходимо для изучения зависимости между размером нераспределенной прибыли и инвестициями в основной капитал произвести аналитическую группировку предприятий по факторному признаку (нераспределенной прибыли), образовав четыре группы предприятий с равными интервалами. Затем измерить тесноту корреляционной связи между признаками с использованием коэффициента детерминации и эмпирического корреляционного отношения.

В третьем задании необходимо определить средний процент средств предприятий в объеме использованных инвестиций по 3 районам области.

В четвертом задании представлены данные по годам о динамике инвестиций в отрасли промышленности города. Нужно определить базисные темпы роста и прироста к 1998 г., среднегодовой темп роста и прироста и спрогнозировать базисные темпы роста инвестиций на 2003, 2004 гг. при условии сохранения среднегодового темпа роста на уровне предыдущего периода.

Аналитическая часть определена нами самостоятельно. Из статистического сборника были взяты данные об объеме инвестиций, поступивших от иностранных инвесторов за период времени с 2002 по 2005 год.

1. Теоретическая часть

1.1 Экономическая сущность инвестиций

Согласно российскому законодательству, инвестициями являются все виды имущественных и интеллектуальных ценностей, вкладываемых в объекты предпринимательской и других видов деятельности в целях получения прибыли (дохода). Такие вложения осуществляются путем приобретения экономических активов, т.е. экономических объектов, владение или использование которых приносит и будет приносить в будущем их владельцам экономическую выгоду. Ориентация на будущие доходы при вложении капитала — характерная черта, отличающая инвестиции от текущих затрат на производство товаров и услуг. В связи с этим инвестиционную деятельность можно также определить как приобретение экономических активов, способных обеспечить получение доходов в будущем.

В науке и хозяйственной практике проводится различие между реальными и финансовыми инвестициями. На это, в частности, указывают У.Ф. Шарп, Г.Дж. Александер и Дж.В. Бейли в известном учебнике «Инвестиции». Реальные инвестиции включают инвестиции в материально осязаемые активы (земля, оборудование, заводы и др.). Финансовые инвестиции представляют собой вложения средств с целью приобретения финансовых прав — акций, облигаций, долей в уставном капитале других предприятий, банковских и других вкладов (сберегательные сертификаты, депозитные счета), предоставленных другим предприятиям займов и т.п.

В развитых странах большую часть инвестиций составляют финансовые инвестиции. По этой причине в хозяйственной практике иногда используется более узкое понятие инвестиций, охватывающее лишь финансовые инвестиции. В частности, именно такой подход заложен в международных стандартах бухгалтерского учета.

Финансовые инвестиции (в российской хозяйственной практике их называют финансовыми вложениями) подразделяются на текущие (краткосрочные) и долгосрочные. Текущими являются финансовые инвестиции, которые по своей природе свободно реализуемы и предназначены для владения не более чем на один год. Долгосрочными инвестициями считаются вложения, осуществленные с намерением получения доходов по ним сроком более одного года. К ним относятся также вложения в ценные бумаги, срок погашения (выкупа) которых не установлен, но имеется намерение получать доходы по ним более одного года.

Реальные инвестиции представляют собой вложения средств с целью приобретения нефинансовых активов всех видов (произведенных и непроизведенных). Таким образом, инвестиции в нефинансовые активы состоят из инвестиций в произведенные и непроизведенные активы. Инвестиции в произведенные активы включают вложения в основной капитал, в запасы материальных оборотных средств и в ценности. К инвестициям в непроизведенные активы относятся вложения с целью приобретения материальных непроизведенных активов (земли; недр с разведанными залежами полезных ископаемых; некультивируемых биологических ресурсов, таких, как естественные леса, используемые для лесозаготовок, и т.п.), а также нематериальных непроизведенных активов (запатентованные экономические объекты и некоторые другие элементы).

Статистическое изучение инвестиций направлено на решение следующих задач:

•определение объемов инвестиций, их структуры и темпов изменения;

•определение экономической эффективности инвестиций и интенсивности инвестиционной деятельности.

Статистическим методом изучения инвестиций является метод группировок. Существует три вида группировок: типологические, структурные и аналитические.

Типологическая группировка решает задачу выявления и характеристики социально-экономических типов путем разделения качественно разнородной совокупности на классы, социально-экономические типы, однородные группы единиц в соответствии с правилами научной группировки. Примерами типологической группировки могут служить группировки иностранных инвестиций, инвестиций в нефинансовые активы, финансовые вложения и т.д.

Инвестиции в нефинансовые активы:

| Годы | Инвестиции в основной капитал, млн. руб. |

| 2000 | 10197,2 |

| 2001 | 7870,9 |

| 2002 | 9538,7 |

| 2003 | 13655,2 |

| 2004 | 14031,5 |

| 2005 | 20059,3 |

Иностранные инвестиции:

| Годы | Иностранные инвестиции, млн. руб. |

| 2000 | 81587 |

| 2001 | 43748 |

| 2002 | 17754 |

| 2003 | 27516 |

| 2004 | 86900 |

| 2005 | 235558 |

Финансовые вложения:

| Годы | Финансовые вложения, млн. руб. |

| 2003 | 11308,5 |

| 2004 | 12031,6 |

| 2005 | 20468,3 |

Структурной называется группировка, в которой происходит разделение выделенных с помощью типологической группировки типов явлений, однородных совокупностей на группы, характеризующие их структуру по какому-либо варьирующему признаку. К структурным группировкам относится группировка инвестиций в основной капитал по формам собственности, по видам экономической деятельности, финансовые вложения организаций по основным видам экономической деятельности и т. д. Анализ структурных группировок, взятых за ряд периодов или моментов времени, показывает изменение структуры изучаемых явлений, т.е. структурные сдвиги. В изменении структуры общественных явлений отражаются важнейшие закономерности их развития.

Поступление иностранных инвестиций по видам экономической деятельности в 2005 году, тыс.$:

| Поступило, всего | В % к итогу | В том числе | |||

| прямые | портфельные | прочие | |||

| Всего инвестиций | 235558 | 100,0 | 25599 | 23053 | 186906 |

Финансовые вложения организаций по основным видам экономической деятельности, млн. руб.:

| Годы | Всего |

| 2003 | 4568,8 |

| 2004 | 4989,5 |

| 2005 | 11693,0 |

Инвестиции в основной капитал по видам экономической деятельности:

| Годы | Инвестиции в основной капитал по видам экономической деятельности, тыс.руб. |

| 2003 | 13655222 |

| 2004 | 14031531 |

| 2005 | 20059261 |

Инвестиции в основной капитал по формам собственности( в процентах к итогу):

| 2003 | 2004 | 2005 | |

|

Инвестиции в основной капитал – всего в том числе по формам собственности |

100 | 100 | 100 |

| российская | 61,1 | 74,9 | 60,0 |

| Из нее: | |||

| Государственная | 14,9 | 13,4 | 15,1 |

| Муниципальная | 4,2 | 4,0 | 5,0 |

| Частная | 30,3 | 40,3 | 22,2 |

| Общественных и религиозных организаций | 0,1 | 0,3 | 0,1 |

| Смешанная российская | 11,7 | 16,9 | 17,6 |

| Иностранная | 1,6 | 5,5 | 29,0 |

| Совместная российская и иностранная | 37,3 | 19,6 | 11,0 |

Одной из задач группировок является исследование связей и зависимостей между изучаемыми явлениями и их признаками. Это достигается с помощью аналитических группировок. В основе аналитической группировки лежит факторный признак, и каждая выделенная группа характеризуется средними значениями результативного признака. Примером аналитической группировки может быть задача №2 из курсовой работы.

1.2 Показатели статистики инвестиций и методология их исчисления

Финансовые инвестиции и инвестиции в нефинансовые активы существенно различаются по экономическому содержанию, соответственно различаются и процедуры их количественного определения.

Финансовые инвестиции могут рассматриваться с двух точек зрения:

· как стоимость ресурсов, израсходованных организацией за определенный период на приобретение финансовых прав — акций, облигаций, долей в уставном капитале других организаций, банковских вкладов, предоставленных другим организациям займов;

· как стоимость активов, представляющих собой финансовые права,

которыми располагает организация на определенную дату.

В первом случае финансовые инвестиции представляют собой финансовые потоки, которые характеризуются интервальным показателем и определяются по сумме фактических затрат инвестора на их приобретение, включая вознаграждение за выполнение посреднических услуг по покупке ценных бумаг.

Во втором случае финансовые инвестиции рассматриваются как накопленная величина, характеризуемая моментным показателем и определяемая по балансовой стоимости инвестиций на конкретную дату. Балансовая стоимость финансового актива может отличаться от фактических затрат на его приобретение за счет того, что в бухгалтерском учете разница между покупной стоимостью государственной ценной бумаги и ее номинальной стоимостью постепенно относится на финансовые результаты организации. Кроме того, различие возможно за счет того, что имеющиеся у организации акции, рыночная котировка которых регулярно публикуется, при составлении годового бухгалтерского баланса отражаются не по стоимости приобретения, а по рыночной стоимости (если последняя ниже стоимости приобретения).

Для более полной характеристики инвестиционного процесса полезно знать, каково соотношение между инвестициями, вложенными данной организацией в другие хозяйственные единицы, и инвестициями, вложенными другими хозяйственными единицами в данную организацию. Накопленная величина первых представляет собой инвестиционные активы данной организации, накопленная величина вторых — соответствующие пассивы. Если за определенный период организация вложила в другие хозяйственные единицы больший объем инвестиций, чем было вложено в нее за тот же период, то это свидетельствует об увеличении инвестиционных активов данной организации. В противном случае имеет место увеличение пассивов.

Таким образом, финансовые инвестиции (их потоки и накопленные величины) могут быть определены как в валовом, так и в чистом выражении, т.е. с учетом и без учета принятых финансовых обязательств. Валовые инвестиции представляют собой финансовые вложения, осуществленные данным предприятием в другие хозяйственные единицы. Чистые инвестиции формируются путем вычитания из валовых инвестиций финансовых вложений, осуществленных в данное предприятие другими хозяйственными единицами. Эти выводы справедливы как для отдельных предприятий и организаций, так и для их территориальных и отраслевых совокупностей.

Структура финансовых инвестиций, осуществленных предприятиями и организациями, изучается с помощью их группировки по видам активов и направлениям инвестирования. В зависимости от видов активов финансовые инвестиции подразделяются на вложения в паи и акции других организаций, облигации и другие долговые обязательства, предоставленные займы, прочие финансовые вложения. В зависимости от направлений инвестирования финансовые вложения группируются по отраслевой принадлежности объектов, в которые осуществляется инвестирование.

Инвестиции в нефинансовые активы определяются как сумма инвестиций в произведенные активы (основной капитал, запасы материальных оборотных средств, ценности) и инвестиций в непроизведенные активы (землю, недра, нематериальные непроизведенные активы).

Большую часть всего объема инвестиций в нефинансовые активы составляют инвестиции в основной капитал. Они слагаются из инвестиций, вложенных во все виды основного капитала:

· материальный основной капитал — жилища, другие здания и сооружения, машины и оборудование, культивируемые активы (племенной, рабочий и продуктивный скот, дающие урожай сады и т.п.);

· нематериальный основной капитал — геолого-разведочные работы, компьютерное программное обеспечение, оригиналы развлекательных, литературных и художественных произведений.

Инвестиции в основной капитал для каждой хозяйственной единицы определяются как затраты на приобретение относимых к основному капиталу активов, их доставку и установку в требуемом месте, улучшение уже имеющихся активов (капитальный ремонт и модернизацию), а также затраты на передачу прав собственности на активы. К затратам на передачу прав собственности относятся расходы на оплату услуг юристов, оценщиков, консультантов, вознаграждения агентам по недвижимости, аукционистам и т.п., налоги на продажу активов.

Если приобретаемый инвестором актив создается в результате выполнения подрядчиком договора подряда, то цена этого актива обычно определяется на основе сметы. По договорам строительного подряда в смете учитываются стоимость строительных работ, стоимость оборудования и работ по его монтажу, а также прочих работ и затрат (проектно-изыскательских работ, расходов по отводу земельных участков для строительства, затрат, связанных с компенсацией за снесенные строения, и т.п.).

Весьма сложной задачей является определение инвестиций в запасы материальных оборотных средств — сырья и материалов, незавершенного производства, готовой продукции, товаров для перепродажи. Это обусловлено тем, что инвестициями оказываются лишь те вложения в материальные оборотные средства, которые приводят к увеличению физического объема их запасов, поскольку именно прирост запасов создает условия для расширения производства в будущем. Что же касается периодически повторяющихся покупок сырья и материалов для производства, а также товаров для перепродажи в процессе торговой деятельности, которые не приводят к расширению масштабов производства или торговли, то эти покупки относятся к сфере текущей деятельности и не являются инвестициями.

Инвестиции в запасы материальных оборотных средств определяются как стоимость материальных оборотных средств, полученных хозяйственной единицей за некоторый период, за вычетом стоимости средств, выбывших за этот период. Полученные и выбывшие материальные оборотные средства должны быть оценены по одним и тем же ценам — средним за указанный период. Аналогичный результат может быть получен, если из величины запасов материальных оборотных средств, имеющихся в конце периода, вычесть величину запасов на начало периода (при условии, что те и другие запасы оценены в средних ценах данного периода).

В развитых странах некоторая часть инвестиций направляется на приобретения ценностей — драгоценных металлов, камней, произведений искусства и т.д., которые используются как средства сохранения во времени стоимости затраченных на их покупку ресурсов. В российской статистике наблюдение за инвестициями в ценности пока не проводится.

Инвестиции в материальные непроизведенные активы (землю, залежи полезных ископаемых, предназначенные для лесозаготовок естественные леса) определяются по фактической цене этих активов без учета затрат на передачу прав собственности на них.

Нематериальные непроизведенные активы в российской хозяйственной практике включаются в более широкую категорию «нематериальные активы», которая также охватывает некоторые элементы нематериальных произведенных активов, например компьютерное программное обеспечение. Инвестиции в нематериальные активы определяются как сумма затрат инвестора на создание или приобретение экономических объектов, которые представляют собой авторские права на произведения науки, литературы, искусства, компьютерные программы, права на изобретения, промышленные образцы, товарные знаки, права на ноу-хау и т.п. В стоимость нематериальных активов, кроме того, включаются затраты на передачу прав собственности на землю и недра, а также организационные расходы, связанные с учреждением юридических лиц.

1.3 Источники статистической информации об инвестициях

Основными источниками статистической информации об инвестициях являются данные государственного статистического наблюдения, бухгалтерской отчетности организаций, административные данные (например, сведения о государственной регистрации операций с недвижимостью).

В бухгалтерской отчетности организаций содержится информация о накопленной величине финансовых инвестиций по состоянию на начало и конец отчетного периода, их распределении по видам (акции, облигации, займы и т.д.), движении в течение отчетного периода средств финансирования долгосрочных инвестиций, поступлении и расходовании денежных средств в сферах текущей, инвестиционной и финансовой деятельности, поступлении и выбытии основного капитала. Бухгалтерская отчетность представляется в налоговые и статистические органы всеми организациями. Исключение составляют лишь организации с численностью работников менее 15 человек, которые представляют упрощенную отчетность только в налоговые органы.

В рамках государственного статистического наблюдения сбор сведений об инвестициях осуществляется ежеквартально, а по отдельным показателям — ежемесячно. Формы статистического наблюдения рассылаются всем без исключения организациям, которые не являются субъектами малого предпринимательства. Субъекты малого предпринимательства обследуются по упрощенной форме выборочно с использованием метода расслоенного случайного отбора. Выборочные данные распространяются на всю совокупность субъектов малого предпринимательства.

Статистическое наблюдение позволяет получить следующую информацию:

· о потоке финансовых инвестиций за отчетный период и их накопленной величине на конец этого периода (как по инвестициям, направленным данной организацией в другие хозяйственные единицы, так и по инвестициям, вложенным в данную организацию);

· о потоке инвестиций, направленных организацией на создание и приобретение нефинансовых активов (в разрезе их видов);

· об источниках средств для инвестиций.

Сведения об инвестициях в основной капитал, полученные от организаций, дополняются расчетными данными об инвестициях, осуществленных физическими лицами, а также в сфере неформальной (скрытой) экономики.

2. Расчетная часть

Задание 1

Для анализа инвестирования предприятиями собственных средств в регионе проведена 10%-ная механическая выборка, в результате которой получены следующие данные (таб.1):

| Номер предприятия | Нераспределенная прибыль,млн.руб. | Инвестиции в основные фонды, млн.руб. |

| 1 | 2,2 | 0,06 |

| 2 | 2 | 0,04 |

| 3 | 4,3 | 0,44 |

| 4 | 5,0 | 0,60 |

| 5 | 6,0 | 0,90 |

| 6 | 2,3 | 0,12 |

| 7 | 3,6 | 0,20 |

| 8 | 4,2 | 0,36 |

| 9 | 5,8 | 0,80 |

| 10 | 4,7 | 0,60 |

| 11 | 2,5 | 0,18 |

| 12 | 3,8 | 0,40 |

| 13 | 4,5 | 0,53 |

| 14 | 4,8 | 0,65 |

| 15 | 4,4 | 0,42 |

| 16 | 5,4 | 0,70 |

| 17 | 5,2 | 0,50 |

| 18 | 4,1 | 0,35 |

| 19 | 3,3 | 0,20 |

| 20 | 5,6 | 0,70 |

| 21 | 3,9 | 0,40 |

| 22 | 4,8 | 0,73 |

| 23 | 4,5 | 0,62 |

| 24 | 4,7 | 0,70 |

| 25 | 3,4 | 0,30 |

По данным таблицы 1 :

1. Постройте статистический ряд распределения предприятий по размеру нераспределенной прибыли, образовав 4 группы предприятий с равными интервалами, и охарактеризуйте их числом предприятий и долей предприятий. Постройте графики ряда распределения: гистограмму и полигон распределения.

2. Рассчитайте по ряду распределения:

а) среднюю;

б) дисперсию;

в) среднеквадратическое отклонение;

г) коэффициент вариации;

д) с вероятностью 0,954 возможные размеры нераспределенной прибыли на предприятиях региона.

Решение

1) Построим статистический рад распределения по признаку нераспределенной прибыли, образовав 4 групп с равными интервалами.

Для того чтобы произвести группировку, вычислим величину группировочного интервала по формуле:

i=![]() ,где

,где

i – величина интервала;

Хmax и Хmin – соответственно максимальное и минимальное значение выпуска продукции;

n – число образуемых групп;

i=![]() млн. руб.

млн. руб.

Образуем группы предприятий, которые отличаются друг от друга по нераспределенной прибыли на эту величину:

I группа 2,0+1=3,0 млн. руб.

II группа 3+1=4,0 млн. руб.

III группа 4+1=5,0 млн. руб.

IV группа 5+1=6,0 млн. руб.

Группировку проведем в рабочей таблице 2

Таблица 2. Рабочая таблица с группировкой распределения

Группы |

Группы предприятий по нераспределенной прибыли,млн.руб. | Номер предприятия | Нераспределенная прибыль,млн.руб. | Доля предприятий |

|

|||

1 |

2 | 3 | 4 | 5 |

|

|||

| I | 2,0-3,0 |

1 2 6 11 |

2,2 0,04 2,3 2,5 |

4/25 |

|

|||

| Итого | 4 |

|

||||||

|

II | 3,0-4,0 |

7 12 19 21 25 |

3,6 3,8 3,3 3,9 3,4 |

5/25=1/5 | |||

|

Итого | 5 | ||||||

|

III | 4,0-5,0 |

3 4 8 10 13 14 15 18 22 23 24 |

4,3 5,0 4,2 4,7 4,5 4,8 4,4 4,1 4,8 4,5 4,7 |

11/25 | |||

|

Итого | 11 | ||||||

|

IV | 5,0-6,0 |

5 9 16 17 20 |

6,0 5,8 5,4 5,2 5,6 |

5/25=1/5 | |||

|

Итого | 5 | ||||||

|

Итого всего | 25 | ||||||

В результате группировки получили следующий ряд распределения:

Таблица 3. Ряд распределения

| Группы | Группы предприятий по нераспределенной прибыли, млн.руб | Число предприятий |

f |

| I | 2,0-3,0 | 4 | 4 |

| II | 3,0-4,0 | 5 | 9 |

| III | 4,0-5,0 | 11 | 20 |

| IV | 5,0-6,0 | 5 | 25 |

Построим график полигон:

2) Рассчитаем характеристики ряда распределения. Для расчета средней используем формулу средней арифметической взвешенной:

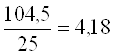

А)

млн.руб.

млн.руб.

Расчет средней представлен в таблице 4

Таблица 4. Ряд распределения для расчета средней

| Группа | Группы предприятий по нераспределенной прибыли, млн.руб. |

Число предприятий

|

|

|

x –4,18 |

|

| I | 2,0-3,0 | 4 | (2+3)/2=2,5 | 10 | -1,68 | 11,2896 |

| II | 3,0-4,0 | 5 | (3+4)/2=3,5 | 17,5 | -0,68 | 2,312 |

| III | 4,0-5,0 | 11 | (4+5)/2=4,5 | 49,5 | 0,32 | 1,1264 |

| IV | 5,0-6,0 | 5 | (5+6)/2=5,5 | 27,5 | 1,32 | 8,712 |

| Итого | 25 | 23,44 |

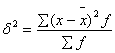

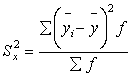

Расчет дисперсии представлен в таблице 4. Формула расчета дисперсии:

Б)  =

=![]()

Рассчитаем среднеквадратичное отклонение по формуле:

В)  млн.руб.

млн.руб.

Коэффициент вариации:

Г) ![]()

Вывод: т.к. коэффициент вариации меньше 33%, то совокупность однородная.

Д) ![]() = 4,18

n = 25 P = 0,954 = 2

= 4,18

n = 25 P = 0,954 = 2

![]() = 0,94 N=250

= 0,94 N=250

![]() млн. руб.

млн. руб.

![]()

![]()

![]()

![]()

Вывод: с вероятностью 0,954 можно утверждать, что возможные размеры нераспределенной прибыли на предприятиях региона находятся в пределах [3,814;4,546].

Задание 2

По данным таблицы 1:

1) Произведите для изучения зависимости между размером нераспределенной прибыли и инвестициями в основной капитал аналитическую группировку предприятий по факторному признаку (нераспределенной прибыли), образовав 4 группы предприятий с равными интервалами (см. задание 1. п.1), рассчитав по каждой группе:

а) число предприятий;

б) размер нераспределенной прибыли – всего и в среднем на 1 предприятие;

в) размер инвестиций – всего и в среднем на 1 предприятие;

г) долю инвестиций в объеме нераспределенной прибыли.

Результаты представьте в сводной таблице. Дайте анализ показателей и сделайте выводы.

2) Измерьте тесноту связи

между признаками, исчислив коэффициент детерминации и эмпирическое

корреляционное отношение. Поясните их результаты.![]()

Решение

1) По данным таблицы 1 образуем аналитическую группировку. Для того, чтобы произвести группировку вычислим величину группировочного интервала по формуле:

![]() ,где

,где

![]()

![]() и

и ![]()

![]() max и min

max и min![]() значения нераспределенной прибыли,

значения нераспределенной прибыли,![]() n – число образуемых групп.

n – число образуемых групп.

![]() млн. руб.

млн. руб.

образуем группы, которые отличаются друг от друга по нераспределенной прибыли на эту величину:

I группа 2,0 – 3,0 млн. руб.

II группа 3,0 – 4,0 млн. руб.

III группа 4,0 – 5,0 млн. руб.

IV группа 5,0 – 6,0 млн. руб.

Составим рабочую таблицу 5 и произведем в ней аналитическую группировку:

Таблица 5. Аналитическая группировка

| Группы | Группы предприятий по нераспределенной прибыли,млн.руб. | Номер предприятия | Нераспределенная прибыль,млн.руб. | Инвестиции в основные фонды, млн. руб. | ||||

I |

2,0-3,0 |

1 2 6 11 |

2,2 2,0 2,3 2,5 |

0,06 0,04 0,12 0,18 |

||||

Итого |

4 | 9 | 0,4 | |||||

| II | 3,0-4,0 |

7 12 19 21 25 |

3,6 3,8 3,3 3,9 3,4 |

0,20 0,40 0,20 0,40 0,30 |

||||

| Итого | 5 | 18 | 1,5 | |||||

| Ш | 4,0-5,0 |

3 4 8 10 13 14 15 18 22 23 24 |

4,3 5,0 4,2 4,7 4,5 4,8 4,4 4,1 4,8 4,5 4,7 |

0,44 0,60 0,36 0,60 0,53 0,65 0,42 0,32 0,73 0,62 0,70 |

||||

| Итого | 11 | 50 | 6 | |||||

| IV | 5,0-6,0 |

5 9 16 17 20 |

6,0 5,8 5,4 5,2 5,6 |

0,90 0,80 0,70 0,50 0,70 |

||||

| Итого | 5 | 28 | 3,6 | |||||

| Итого всего | 25 | 105 | 11,5 | |||||

На основе рабочей таблицы 5 составим сводную таблицу 6:

Таблица 6. Сводная таблица с данными

| Группы | Группы предприятий по нераспределенной прибыли, млн.руб. | Число предприятий | Нераспределенная прибыль, млн.руб. | Инвестиции в основные фонды, млн.руб. | |||

| Всего по группе | В среднем на 1 предпр. | ||||||

| Всего по группе |

В среднем на 1 предпр.

|

||||||

| Группы | 1 | 2 | 3 | 4 | 5 | 6 | |

| I | 2,0-3,0 | 4 | 9 | 9/4=2,25 | 0,4 | 0,4/4=0,1 | |

| II | 3,0-4,0 | 5 | 18 | 18/5=3,6 | 1,5 | 1,5/5=0,3 | |

| III | 4,0-5,0 | 11 | 50 | 4,54 | 6 | 6/11=0,54 | |

| IV | 5,0-6,0 | 5 | 28 | 5,6 | 3,6 | 3,6/5=0,72 | |

| Итого | 25 | 105 | 4,2 | 11,5 | 0,46 |

Вывод: сравнивая графы 4 и 6 аналитической таблицы мы видим, что с увеличением нераспределенной прибыли растут инвестиции в основные фонды, следовательно между этими показателями имеется прямая зависимость.

2)

Расчет межгрупповой дисперсии представлен в таблице 7:

Таблица 7. Расчет данных

Группы |

Число предприятий, f |

Инвестиции в основные фонды на 1

предприятие, млн.руб., |

|

|

| I | 4 | 0,1 | 0,1-0,46=-0,36 | (-0,36)²·4=0,5184 |

| II | 5 | 0,3 | 0,3-0,46=-0,16 | (-0,16)²·5=0,128 |

| III | 11 | 0,54 | 0,54-0,46=0,08 | (0,08)²·11=0,0704 |

| IV | 5 | 0,72 | 0,72-0,46=0,26 | (0,26)²·5=0,388 |

| 25 | 1,0548 |

Считаем межгрупповую дисперсию:

S²=1,0548/25=0,042192

![]()

![]()

Для расчета среднего значения

квадрата признака ![]() рассчитаем у2 и представим в таблице 8:

рассчитаем у2 и представим в таблице 8:

Таблица 8. Расчет среднего значения квадрата признака

| Номер предприятия | Инвестиции в основные фонды, млн.руб., у |

у |

|

1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 |

0,06 0,04 0,44 0,60 0,90 0,12 0,20 0,36 0,80 0,60 0,18 0,40 0,53 0,65 0,42 0,70 0,50 0,35 0,20 0,70 0,40 0,73 0,62 0,70 0,30 |

0,0036 0,0016 0,1936 0,36 0,81 0,0144 0,04 0,1296 0,64 0,36 0,0324 0,16 0,2809 0,4225 0,1764 0,49 0,25 0,1225 0,04 0,49 0,16 0,5329 0,3844 0,49 0,09 |

| 6,6748 |

![]() =6,6748 / 25=0,266992

=6,6748 / 25=0,266992

δ²=0,266992 – (0,46)²= 0,055392

Расчет коэффициента детерминации:

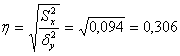

η²=0,042192 / 0,055392=0,762 или 76,2%

Вывод: вариация нераспределенной прибыли на 76,2% обусловлена вариацией инвестиций в основные фонды и на 23,8% вариацией прочих факторов.

Рассчитаем эмпирическое корреляционное отношение по формуле:

η=0,762=0,873 ; 0,873>0,7

η=0,762=0,873 ; 0,873>0,7

Вывод: связь между нераспределенной прибылью и инвестициями в основные фонды высокая, так как эмпирическое корреляционное отношение больше 0,7.

Задание 3

В отчетном периоде имеются данные по районам области об использовании инвестиций на капитальное строительство объектов производственного назначения:

| Район | Всего использовано инвестиций, тыс.руб. | Доля ср-в предприятий в объеме использованных инвестиций, % |

| I | 3000 | 50 |

| II | 1400 | 40 |

| Ш | 600 | 15 |

Определите средний процент средств предприятий в объеме использованных инвестиций по 3 районам области.

Решение

Воспользуемся логической формулой:

ИСС=![]()

По формуле средняя арифметическая взвешенная:

![]() =

=![]() или 43%

или 43%

Вывод: средний процент средств предприятий в объеме использованных инвестиций по трем районам области составляет 43%.

Задание 4

Динамика инвестиций в отрасли промышленности города характеризуется данными:

Год |

Темпы роста к предыдущему году, % |

| 1999 | 102 |

| 2000 | 104 |

| 2001 | 103 |

| 2002 | 106 |

Определите:

1. Базисные темпы роста и прироста к 1998 г.

2. Среднегодовой темп роста и прироста.

3. Спрогнозируйте базисные темпы роста инвестиций на 2003, 2004 гг. при условии сохранения среднегодового темпа роста на уровне предыдущего периода.

Сделайте выводы.

Решение

1)

| Год |

Тц, % |

DТц, % |

Тц, в коэф. |

Тб, в коэф. |

Тб, % |

DТб, % |

| 1999 | 102 | +2 | 1,02 | 1,02 | 102 | +2 |

| 2000 | 104 | +4 | 1,04 |

|

106,08 | +6,08 |

| 2001 | 103 | +3 | 1,03 |

|

109 | +9 |

| 2002 | 106 | +6 | 1,06 | 1,155 | 115,5 | 15,5 |

Вывод: базисные темпы роста Тб в 2002 г. составили 115,5% по сравнению с 1998 г., принятым за 100%; а темпы прироста DТб +15,5.

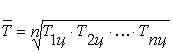

2) Среднегодовой темп роста:

Среднегодовой темп прироста:

![]()

![]() или 104 %

или 104 %

D![]() =104-100=4 %

=104-100=4 %

Вывод: среднегодовой темп роста равен 1,04; среднегодовой темп прироста равен 4%.

3) ![]()

![]()

![]()

![]()

Вывод: базисные темпа роста инвестиций в 2003 году составят 120,12%, а в 2004 – 124,9%.

3. Аналитическая часть

Иностранные инвестиции являются фактором экономического роста, дополнительным источником капитальных вложений в национальное производство товаров и услуг, сопровождаемых передачей технологий, ноу-хау, новейших методов менеджмента и меняющих структуру, динамику развития экономики страны-реципиента капитала. В условиях глобализации с увеличением масштабов международного перемещения капитала роль инвестиций, как важного фактора экономического развития возрастает, что обусловливает актуальность исследования влияния иностранного сектора на экономику страны-импортера капитала и обоснования инвестиционной политики России в отношении зарубежных инвесторов. Проблема привлечения иностранных инвестиций в российскую экономику существует многие десятилетия и продолжает сохранять свою научную и практическую значимость до настоящего времени.

Из статистического сборника мы взяли данные об объеме иностранных инвестиций, поступивших от иностранных инвесторов за период с 2002 по 2005 год. Ряд динамики представляет собой ряд расположенных в хронологической последовательности числовых значений статистического показателя, характеризующих изменение общественных явлений во времени. Интервальным рядом динамики называется такой ряд, уровни которого характеризуют размер явления за конкретный период времени (год, квартал, месяц). Примером такого ряда могут служить данные о динамике поступлений иностранных инвестиций:

| Иностранные инвестиции | |

| Годы | Всего инвестиций (тыс. долл.) |

| 2002 | 17754 |

| 2003 | 27516 |

| 2004 | 86900 |

| 2005 | 235558 |

С помощью Microsoft Excel провели следующие прогнозы, которые отражены в следующей таблице:

Результаты проведенных расчетов позволяют сделать следующие выводы.

Объем инвестиций, поступивших от иностранных инвесторов за 4 года составляет 217804 тыс. долл.

Наблюдается положительная динамика в течение всего периода. Она носит скачкообразный характер. Об этом говорят цепные абсолютные приросты и цепные темпы роста и прироста.

В течение анализируемого четырехлетнего периода средний размер поступивших инвестиций от иностранных инвесторов составил 91932 тыс. долл. в среднем за год поступления увеличились на 72601,333 тыс.долл. или на 53,8%.

Ускоренный рост поступлений иностранных инвестиций можно увидеть и по увеличивавшемуся абсолютному значению 1% прироста.

Заключение

Данная курсовая работа состоит из 3 частей: теоретической, расчетной и аналитической части. В теоретической части курсовой работы рассмотрена сущность инвестиций, показатели статистики инвестиций и методология их исчисления, а также источники статистической информации об инвестициях.

В расчетной части курсовой работы решены конкретные задачи из варианта №2. В задании №1 были рассчитаны характеристики ряда распределения, в которые входят средняя арифметическая, дисперсия, среднеквадратическое отклонение, коэффициент вариации, с вероятностью 0,954 определены пределы в которых находятся возможные размеры нераспределенной прибыли на предприятиях региона, построены графики ряда распределения. В задании №2 была произведена аналитическая группировка предприятий по факторному признаку и выявлена тесная корреляционная связь между размером нераспределенной прибыли и инвестициями в основной капитал. В задании №3 определен средний процент средств предприятий в объеме использованных инвестиций по трем районам области. В задании №4 определены базисные темпы роста и прироста, среднегодовой темп роста и прироста, а также сделаны прогнозы на 2003,2004 гг. базисного темпа роста инвестиций. По результатам заданий сделаны выводы.

В аналитической части произвели анализ динамики иностранных инвестиций за период с 1995 по 2005 гг.

В работе были использованы возможности процессоров MS Microsoft Word и MS Excel.

Список литературы

1. Финансовая статистика: Учеб. пособие/Т.В. Тимофеева, А.А. Снатенков, Е.Р. Мендыбаева; Под ред. Т.В. Тимофеевой.- М.: Финансы и статистика, 2006.-480с.

2. Курс социально-экономической статистики: Учебник для вузов/Под ред. проф. М.Г. Назарова. - М.:Финстатинформ, ЮНИТИ-ДАНА, 2000.-771 с.

3. Тульский статистический ежегодник, 2005.