Курсовая работа: Анализ финансово-хозяйственной деятельности

Содержание

Введение

1. Формирование финансовых отчетов

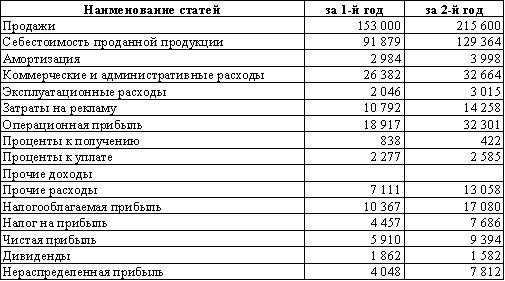

1.1 Отчет о прибылях и убытках

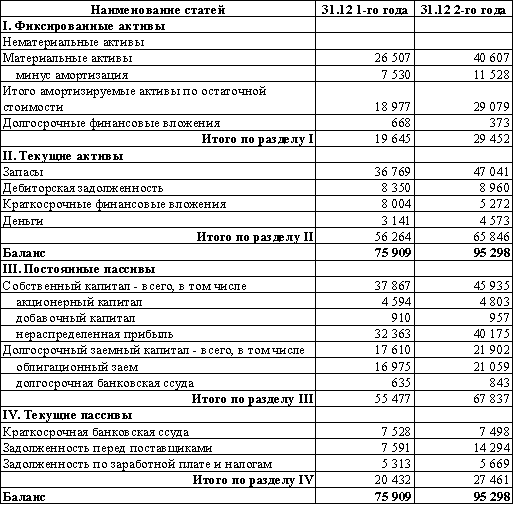

1.2 Баланс

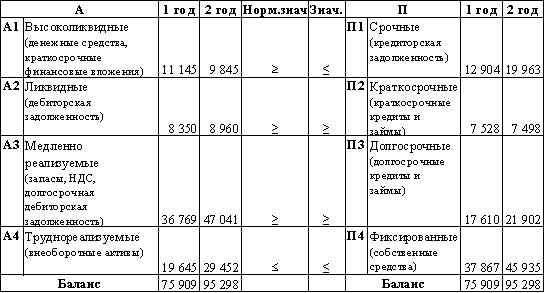

1.3 Отчет об источниках и использовании фондов

2. Анализ финансовых документов

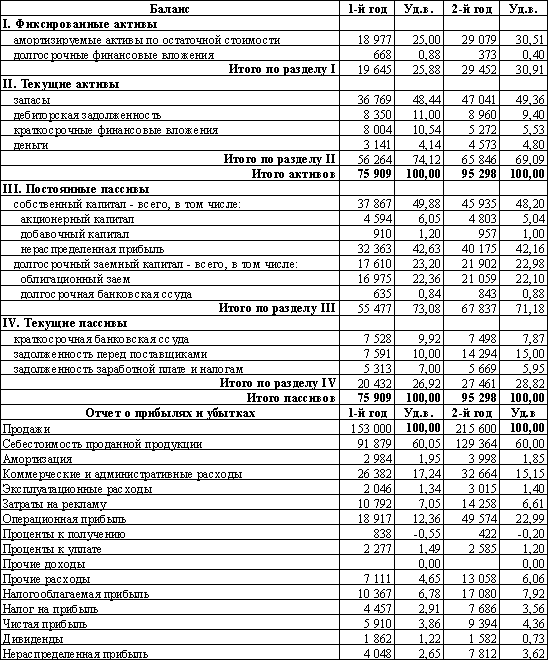

2.1 Вертикальный анализ

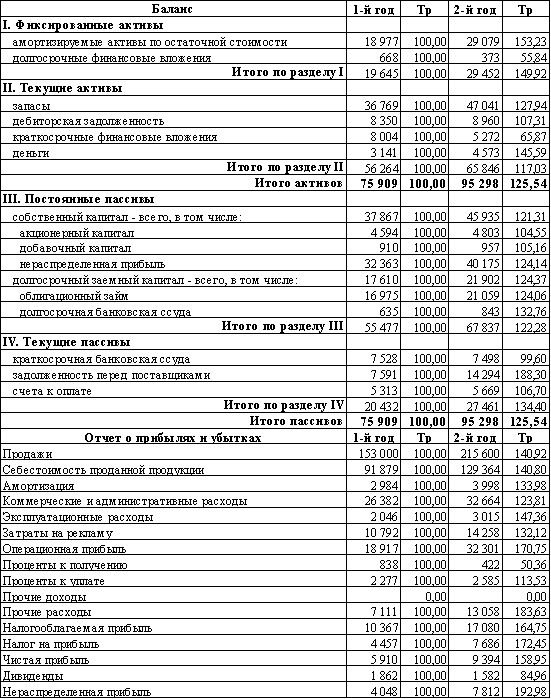

2.2 Горизонтальный анализ

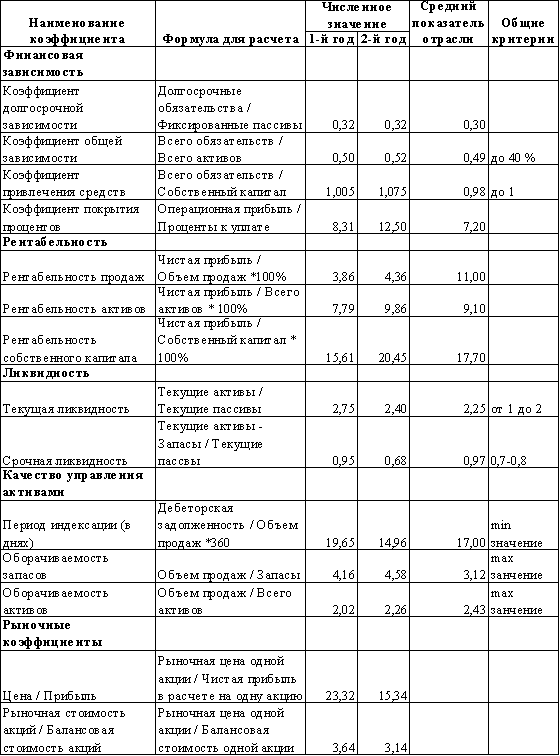

2.3 Коэффициентный анализ

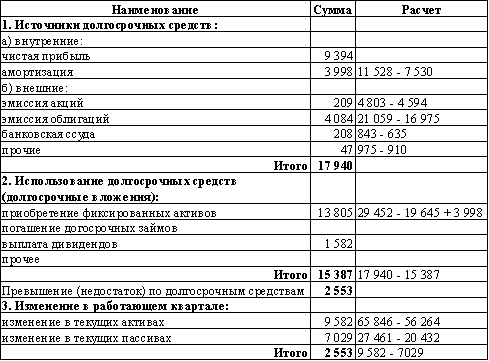

2.4 Оценка вероятности наступления банкротства

3. Расчет и анализ рычагов и рисков

3.1 Операционный рычаг

3.2 Финансовый рычаг

Заключение

Список используемой литературы

Введение

Основным показателем, характеризующим финансово-хозяйственную деятельность большей части организаций, является экономический результат. Этот показатель применяется для оценки деятельности предприятия в целом и отдельных подразделений или сфер деятельности за определенный период. На экономический результат оказывает влияние два основных фактора: доходы и расходы. С целью принятия оптимального управленческого и финансового решения руководству предприятий необходимо знать всю информацию о финансовых потоках и результатах деятельности предприятия. Для наиболее оптимального и эффективного управления предприятием производится глубокий анализ финансовых документов, в первую очередь отчетной документации. Данный анализ позволяет определить целесообразность и рентабельность деятельности предприятия, проблемные места, причины их возникновения и полное финансовое состояние предприятие, а также дает возможность устранить все возникшие затруднения и направить деятельность предприятия на эффективное развитие. В целях закрепления, полученных знаний, при изучении дисциплины "Финансовый менеджмент", получения определенных практических навыков основными задачами данной курсовой работы являются формирование финансовой отчетности, анализ финансовых документов, расчет и анализ операционного и финансового рычагов и рисков предприятия, а также моделирование показателей роста предприятия, тем самым определение финансового положения предприятия, его стабильность, выбор методологии и выявление экономического обоснования наиболее удобных вариантов функционирования и развития предприятия в условиях рынка. Данные сведения необходимы для планирования, контроля и принятия решений. Данный анализ находит свое применение в ходе планирования, контроля, принятия наиболее оптимальных вариантов повышения эффективности и постепенному снижению расходов.

1. Формирование финансовых отчетов

Таблица 1 Отчет о прибылях и убытках (тыс. долл.)

Операционная прибыль рассчитывается по формуле:

Попер = В – С – А – Зком – Зуправ – Зэкспл - Зрекл ,

где В – выручка от продаж;

С – себестоимость проданной продукции;

А – амортизационные отчисления;

Зком – коммерческие расходы;

Зуправ – управленческие расходы;

Зэкспл – эксплуатационные расходы;

Зрекл – затраты на рекламу.

Попер за 1-й год = 153 000 – 91 879 – 2 984 – 26 382 – 2 046 – 10 792 = 18 917 тыс. долл.

Попер за 2-й год = 215 600 – 129 364 – 3 998 – 32 664 – 3 015 – 14 258 = 32 301 тыс. долл.

Прибыль до налогообложения рассчитывается по формуле:

Пн/о = Попер +Дпроч – Рпроч +Дчрезв – Рчрезв ,

где Попер – прибыль операционная;

Дпроч – прочие доходы;

Рпроч – прочие расходы;

Дчрезв – чрезвычайные доходы;

Рчрезв – чрезвычайные расходы.

Пн/о за 1-й год = 31 755 + 838 – 2 277 – 7 111 = 10 367 тыс. долл.

Пн/о за 2-й год = 49 574 +422 – 2 585 – 13 058 = 17 080 тыс. долл.

При этом чистая прибыль выражается как:

ЧП = Пн/о – Н ,

где Н – налог на прибыль.

ЧП в 1-й год = 10 367 – 4 457 = 5 910 тыс. долл.

ЧП во 2-й год = 17 080 – 7 686 = 9 394 тыс. долл.

Нераспределенная прибыль отражается за вычетом дивидендов:

НП = ЧП – Д ,

где Д – дивиденды.

НП в 1-й год = 5 910 – 1 862 = 4 048 тыс. долл.

НП во 2-й год = 9 394 – 1 582 = 7 812 тыс. долл.

1.2 Баланс

Таблица 2 Балансовый отчет на конец года (тыс. долл.)

Материальные активы включают в себя землю, здания, оборудование и сооружения. Таким образом, материальные активы равны:

МА за 1-й год = 811 + 6 000 + 13 768 + 5 928 = 26 507 тыс. долл.

МА за 2-й год = 811 + 11 873 + 21 523 + 6 400 = 40 607 тыс. долл.

Амортизация в балансе отражается в накопленном виде на конец года, соответственно:

А на к.г. = А на н.г. + А за год

А на конец 2-го года = 7 530 + 3 998 = 15 028 тыс. долл.

Исходя из первоначальный данных, актив баланса составил на конец 1-го года 75 909 тыс. долл. и на конец 2-го года 95 298 тыс. долл.

Нераспределенная прибыль на конец 2-го года рассчитывается по следующей формуле:

НП2 = НП1 + НПгод ,

где НП1 – нераспределенная прибыль на конец 1-го года;

НПгод – нераспределенная прибыль за 2-й год.

НП2 =32 363 + 7 812 = 40 175 тыс. долл.

Долгосрочный заемный капитал включает в себя долгосрочные кредиты и долгосрочный облигационный заем, поэтому:

ДЗК в 1-го = 635 + 16 975 = 17 610 тыс. долл.

ДЗК во 2-й год = 843 + 21 059 = 21 902 тыс. долл.

На основании первоначальный данных пассив баланса на конец 1-го года составил 75 909 тыс. долл. и на конец 2-го года – 95 298 тыс. долл. Это говорит о том, что баланс составлен верно – соблюдено равенство актива и пассива баланса. На основании составленного баланса можно увидеть, что как в 1-й, так и во 2-й год фиксированные активы меньше фиксированных пассивов, а текущие активы превышают текущие пассивы, что говорит о ликвидности баланса. Но для более полного и достоверного вывода необходимо рассмотреть баланс с точки зрения ликвидности на основании сопоставления статей активов и пассивов. Для этого необходимо распределить активы на 4 группы по степени ликвидности, а пассивы на 4 группы по степени срочности.

Таблица 3 Баланс по ликвидности активов и срочности пассивов

На основании данного сопоставления активов по степени ликвидности с пассивами по степени срочности можно сделать следующий вывод, что знаки неравенства между всеми группами активов и пассивов соответствуют нормативным знакам нестрогого неравенства, за исключением соотношения высоколиквидных активов со срочными пассивами, при котором как в 1-й год, так и во 2-й год срочные пассивы превышают высоколиквидные активы. Данное отклонение от нормативного знака неравенства, говорит о том, что ликвидность баланса отличается от абсолютной, при этом недостаток средств по группе высоколиквидных активов покрывается избытком по группе медленно реализуемых. Это говори о неэффективном использовании средств, поскольку менее ликвидные активы не могут заменить более ликвидные и покрыть срочные обязательства за короткий период времени. Данная ситуация может привести к тому, что могут возникнуть финансовые затруднения. Также об этом свидетельствует то, что высоколиквидные активы имеют тенденцию спада, а срочные пассивы растут. Предприятию следует предпринять решения по устранению данного положения и стремиться к формированию абсолютно ликвидного баланса, посредством сокращения срочных обязательств и увеличению части высоколиквидного актива баланса.

1.3 Отчет об источниках и использовании фондов

Таблица 4 Отчет о фондах и их использовании за 2-й год (тыс. долл.)

Источники долгосрочных средств в отчете о фондах и их использовании отражается за текущий год, без учета прошлых лет:

А за 2-й год = А к.г. – А н.г. = 11 258 – 7 530 = 3 998 тыс. долл.

Э акций = АК к.г. – АК н.г. = 4 803 – 4 594 = 209 тыс. долл.

Э облигаций = ОЗ к.г. – ОЗ н.г. = 21 059 – 16 975 = 4 084 тыс. долл.

Долгосрочный кредит за 2-й год = Кд к.г – Кд н.г. = 843 – 635 тыс. долл.

Прочие источники долгосрочных средств в данной ситуации включают в себя увеличение добавочного капитала:

ДК за 2-й год = ДК к.г. – ДК н.г = 957 – 910 = 47 тыс. долл.

При расчете приобретения фиксированный активов учитывается изменение фиксированных активов с учетом начисленной за данный период времени амортизацией:

Фикс. А за 2-й год = 29 452 – 19 645 + 3 998 = 13 805 тыс. долл.

Превышение (недостаток) по долгосрочным средствам рассчитывается:

С = А – В,

где С – превышение по долгосрочным средствам;

А – источники долгосрочных средств;

В – долгосрочные вложения.

Превышение за 2-й год = 17 940 – 15 387 = 2 553 тыс. долл.

Изменение в текущих активах и пассивах рассчитывается как:

Текущие А за 2-й год = Текущие А к.г – Текущие А н.г.

65 846 – 56 264 = 9 582 тыс. долл.

Текущие П за 2-й год = Текущие П к.г – Текущие П н.г.

27 461 – 20 432 = 7 029 тыс. долл.

Превышение (недостаток) по текущим активам рассчитывается как:

F = D – E,

где D – изменение в текущих активах;

E – изменение в текущих пассивах;

F – превышение по текущим активам.

Превышение за 2-й год = 9 582 – 7 029 = 2 553 тыс. долл.

На основании данных отчета о фондах и их использовании за 2-й год можно сказать, что источников долгосрочных средств приходится 17 940 тыс. долл., а их использование – на сумму 15 387 тыс. долл.. Также возникает превышение по текущим активам на 2 553 тыс. долл., это говорит о том, что текущие потребности производства в достаточной степени обеспечиваются собственными средствами без привлечения внешних займов, то есть предприятие имеет стабильную текущую платежеспособность. Таким образом, превышение текущих активов над текущими пассивами покрывается превышением по долгосрочным средствам. Данные превышения долгосрочных пассивов над долгосрочными активами и текущих активов над текущими пассивами говорит о том, что баланс предприятия является ликвидным.

2. Анализ финансовых документов 2.2 Вертикальный анализ

Таблица 5 Вертикальный анализ финансовых документов (Уд.в. в %)

Для вертикального анализа определяется удельный вес анализируемых статей:

![]()

На основании выше указанных расчетов, можно сделать вывод, что в активе баланса наибольшая доля приходится на запасы, которые составили в 1-м году 48,44 % и во 2-м году 49,36 %, это может свидетельствовать о том, что предприятие увеличивает операционную деятельность, но значительное превышение запасов на складе может привести к "залеживанию", то есть говорит о затруднении со сбытом своей продукции. Значительное превышение материально-производственных запасов приводит к убыткам в деятельности компании, по скольку увеличивает расходы по хранению запасов, отвлекают из оборота ликвидные средства. Поэтому предприятию необходимо наиболее эффективно использовать материально производственные запасы и не позволять накапливаться на складе.

Наименьшая доля приходится на долгосрочные финансовые вложения, что составили 0,88 % в 1-м году и 0,4 % во 2-м году, то есть снизились на 0,48 %, что вызвано снижением абсолютной величина долгосрочных финансовых вложений практически в 2 раза. Это свидетельствует о том, что предприятие направляет свободные денежные средства в основную деятельность. Наибольшую часть в активе баланса занимают текущие активы, которые составляют в 1-м году 74 % от валюты баланса, во 2-м – 69,09 %, то есть снизились на 5,03 %, это вызвано снижением доли краткосрочных финансовых вложений на 5,01% и снижением доли дебиторской задолженности на 1,6 %, хотя в абсолютном размере дебиторская задолженность увеличилась на 610 тыс. долл., то есть высвобождения средств не происходит, но снижение ее доли говорит о формировании стабильности политики предприятия.

Если рассматривать пассив баланса, то наибольшую долю его занимают постоянные пассивы, которые составили в 1-й год 73,08 % и во 2-й год 71,18 %, это обосновывается тем, что в нем сосредоточены статьи, занимающие также не малую долю в балансе, такие как, нераспределенная прибыль (в 1-й год составила 42,63 %, во 2-й – 42,16 %), а также облигационный заем (в 1-й год – 22,36 %, во 2-й – 22,10 %). Наименьшую долю пассивов баланса составляет долгосрочная банковская ссуда: в 1-й год – 0,84 %, во 2-й – 0,88 %, это говорит о том, что предприятие формирует свои фиксированные активы в основном за счет собственных средств.

Общая доля привлеченных средств (50,16 % и 51,8 % во 2-й год) не значительно отличается от доли собственных, то есть предприятие опирается на собственные и привлеченные средства в равной степени, не делая усилий в сторону обеспечения собственной капитальной базы. Об этом также говорит то, что удельный вес привлеченных средств вырос за данный период на 1,64 %, а собственных – снизился на 1,68 %, хоть и изменения произошли не значительные, но все же внимание на них обратить следует, по скольку данная тенденция может привести к не благополучному финансовому положению, и может возникнуть финансовые трудности. Об этом также говорит значительное превышение кредиторской задолженности над дебиторской (в 1-й год на 39,16 %, во 2-й – на 42,4 %), а также сама тенденция роста доли кредиторской задолженности и снижение доли дебиторской задолженности. Таким образом, предприятию следует предпринять меры по укреплению собственной финансовой базы и сокращению обязательств.

Текущие пассивы в общем объеме пассивов составляют 26,92 % в 1-м году и 28,82 % во 2-м году. Таким образом, текущие активы значительно превышают текущие пассивы, что говорит об отсутствии риска возникновения текущей неплатежеспособности. При этом постоянные пассивы превышают фиксированные активы на 47,2 %, то есть это говорит о том, что предприятие не полностью использует долгосрочные источники средств в целях вложения в фиксированные активы, скорее всего это возникает в связи с тем, что предприятие направляет свою прибыль в основном на текущие активы, то есть в операционную деятельность. Данные превышения, а также незначительная доля краткосрочной банковской ссуды (в 1-й год – 9,92 %, во 2-й – 7,87 %) говорят о том, что предприятие ведет консервативную политику управления текущими пассивами, то есть стабильные и нестабильные активы финансируются в основном за счет собственных средств и долгосрочных обязательств.

Таким образом, можно сказать, что за данный период времени изменения в структуре баланса, конечно, произошли, но не значительные, и все статьи практически не поменяли свою значимость в структуре баланса.

Рассматривая структуру отчета о прибылях и убытках, можно сказать, что она также практически не изменилась, за исключением роста доли операционной прибыли почти в два раза, что вызвано ростом абсолютного значения данного показателя на 30 657 тыс. долл., что характеризует эффективность производственной и в общем операционной деятельности предприятия.

Наибольшую долю, как в 1-м, так и во 2-м году занимает себестоимость проданной продукции, которая составила 60,05 % в 1-м и 60 % во 2-м году. Самую наименьшую долю в структуре занимает доходная часть – проценты к получению: в 1-м году 0,55 %, во 2-м – 0,2 %, то есть снизились на 0,35 %,это вызвано не только абсолютным снижением данных доходов на 416 тыс. долл., но также и увеличением доли расходной части. При этом наименьшая доля расходов приходится на эксплуатационные расходы, которые выросли с 1,34 % до 1,4 % за данный период, а также проценты к уплате, снизившиеся с 1,49 % до 1,2 %. За данный период произошло увеличение нераспределенной прибыли на 3 764 тыс. долл., то есть на 0,97 %, что положительно характеризует деятельность предприятия. На данное увеличение повлиял лишь общий рост продаж на 62 600 тыс. долл., поскольку все учитываемые расходы также имеют тенденцию роста.

2.2 Горизонтальный анализ

Таблица 6 Горизонтальный анализ финансовых документов (Тр в %)

Для горизонтального анализа определяется темп роста анализируемых статей

![]()

На основе проведенного горизонтального анализа можно сделать вывод, что валюта баланса выросла с 19 389 тыс. долл., то есть темп прироста составил 25 %. На увеличение актива баланса в большей части повлияло увеличение фиксированных активов, темп роста которых составил 149,92 %, это говорит о том, что предприятие пытается увеличить долгосрочные вложения, нематериальные активы, тем самым увеличить масштабы и операционные возможности предприятия, что положительно характеризует деятельность предприятия. Также за данный период выросли и текущие активы на 17,03 %. Данное увеличение произошло в основном из-за увеличения денежных средств, темп роста которых составил 145,59 %, это увеличение говорит о попытке увеличения предприятием ликвидности активов, но также и о том, что свободные денежные средства используются не рационально. Незначительный рост дебиторской задолженности (7,94 % прироста), а также снижение краткосрочных финансовых вложений на 34,13 % дает повод обратить на себя внимание, по скольку предприятие вкладывает денежные средства в менее ликвидные активы, а также в менее доходные, что также говорит о не рациональном использовании свободных денежных средств.

В пассиве баланса в большей степени выросли текущие пассивы, где темп роста составил 134,4 %. На это повлиял значительный темп роста задолженности перед поставщиками, который составил 188,3 %, при этом не значительное снижение краткосрочной банковской ссуды за текущий период на 0,4 % не оказал никакого влияния. Данное снижение темпа роста в пассиве баланса является единственным, остальные статьи пассива имеют положительный темп прироста. Постоянные пассивы выросли на 32,76 %, на что оказало практически равное влияние увеличение собственного капитала на 21,31 % и долгосрочного заемного капитала на 24,37 %, что характеризуется ростом фиксированных активов. Собственный капитал имеет данный темп роста в основном из-за роста нераспределенной прибыли, которая выросла на 24,14 %, данное увеличение говорит об эффективной деятельности предприятия. Акционерный капитал и добавочный капитал увеличился не значительно, всего 4,55 % и 5,16 % соответственно, это говорит о том, что предприятие не придерживается политики увеличения стабильности собственной базы. Темп роста кредиторской задолженности значительно превышает темп роста дебиторской задолженности, что может являться следствием финансовых затруднений предприятия. Данное превышение связано с тем, что предприятие увеличивает свои фиксированные активы и расширяет операционную деятельность притом, что темп роста собственных источников финансирования ниже темпа роста привлеченных средств на 8,45 %. Поэтому предприятию следует предпринять меры по снижению роста привлеченных средств и увеличению собственных. На основании отчета о прибылях и убытках можно сделать вывод, что темп роста продаж вырос на 40,92 %. При этом также значительно увеличилась и расходная часть, где наибольший темп роста приходится на прочие расходы – 183,63 %. Предприятию необходимо рассмотреть причины данного увеличения, по скольку эти расходы не связаны с операционной деятельностью предприятия, которая имеет стабильный рост. Снижение темпа роста выявлено лишь по процентам к получению, а также дивиденды, что составили 50,36 % и 84,96 % соответственно. Снижение процентов к получению и отсутствие как в 1-м году, так и во 2-м прочих доходов говорит о том, что предприятие ориентирует свою деятельность лишь на основной. Снижение дивидендов свидетельствует о том, что предприятие накапливает прибыль, не выплачивая дивиденды. На основании анализа отчета о прибылях и убытках можно сказать, что нераспределенная прибыль выросла практически в 2 раза, при этом темп роста ее составил 192,98 %, что положительно характеризует деятельность предприятия.

2.3 Коэффициентный анализ

Таблица 7 Коэффициенты финансового состояния предприятия

Финансовой зависимость характеризует степень защищенности интересов кредиторов и инвесторов, имеющих долгосрочные вложения в компанию. Она отражает способность предприятия погашать долгосрочную задолженность. Для ее анализа рассчитывают следующие показатели:

Коэффициент долгосрочной зависимости показывает долю заемного капитала в общей доле фиксированного капитала.

Кдз за 1-й год = 17 610 / 55 477 = 0,317

Кдз за 2-й год = 21 902 / 67 837 = 0,323

Коэффициент долгосрочной зависимости показал что, долгосрочные обязательства составляют третью часть от фиксированных активов, но при этом немного превышают средний показатель отрасли. А также и незначительный темп роста данного коэффициента, говорит о том, что предприятие старается расширять свою деятельность за счет привлеченных средств, не имея активной политики формирования собственной капитальной базы.

Коэффициент общей зависимости характеризует долю заемного капитала в структуре капитала компании, а следовательно, соотношение интересов кредиторов и собственников предприятия.

Кз за 1-й год = (20 432 + 17 610) / 75 909 = 0,50

Кз за 2-й год = (21 902 + 27 461) / 95 298 = 0,52

Коэффициент общей зависимости составляет 0,5 в 1-м году и 0,52 во 2-м году, то есть говорит о том, что активы предприятие финансируются больше за счет заемных средств, чем за счет собственных. При этом как в первом году так и во втором году данный показатель превышает среднеотраслевой показатель, который составляет 0,49, что характеризует повышенную зависимость от внешних источников финансирования. Если рассматривать данный показатель с точки зрения кредитоспособности заемщика, то коэффициент общей зависимости должен варьироваться в пределах до 0,4, таким образом, превышение этого критерия как в 1-й год, так и во 2-й год говорит о том, что данный коэффициент определяет предприятие к классу неустойчивых заемщиков. То есть, это говорит что в связи с высокой зависимостью от привлеченных средств, у предприятия может возникнуть риск неплатежеспособности в период спада деловой активности и риск отказа в получении кредита Данное превышение заемных средств и рост показателя свидетельствует о снижении стабильности финансовой структуры средств.

Коэффициент привлеченных средств характеризует зависимость фирмы от внешних займов.

Кпс за 1-й год = (20 432 + 17 610) / 37 867 = 1,005

Кпс за 2-й год = (21 902 + 27 461) / 45 935 = 1,075

Коэффициент привлеченных средств, составляющий в первом году 1,005 и во втором – 1,075, говорит о том, что предприятие использует собственные и привлеченные средства практически в равном соотношении. Среднеотраслевой показатель в розничной торговле равен 0,98, что показывает о превышении фактических данных. Как и превышение привлеченных средств над собственными, несоответствие критерию, а также и тенденция роста данного коэффициента на 0,07 говорит о необходимости обратить внимание на то, что превышающий рост заемных средств может отрицательно сказываться на финансовом положении предприятия в случае замедления темпов реализации, также может привести к опасности возникновения у предприятия дефицита денежных средств. Поэтому предприятию необходимо предпринять решения, которые не допустят рост данного коэффициента, то есть решения по изменению структуры пассивов предприятия в сторону увеличения собственных источников.

Коэффициент покрытия характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит.

Кп за 1-й год = 18 917 / 2 277 = 8,31

Кп за 2-й год = 32 301 / 2 585 = 12,50

На основании коэффициента покрытия процентов можно сказать, что на доллар процентов к уплате приходится в 1-й год 8,31 долларов операционной прибыли, покрывающей данные расходы, и 12,5 – во 2-й год, что показывает достаточность операционной прибыли. Фактические показатели за первый и второй год превышают среднеотраслевой, что показывает высокую операционную прибыль, способную покрыть обязательства по выплате процентов за кредит. Данный показатель показывает, что предприятие за текущее время зарабатывает средства для выплаты процентов по займам в 8,31 раза в первый год и в 12,5 во второй год, то есть допустимо снижение прибыли в 8,31 и 12,5 раза в первый и во второй год соответственно, которая будет позволять осуществлять платежи по уплате процентов.

Таким образом, можно сказать, что предприятие на 50 % зависимо от заемных средств, и данная зависимость увеличивается, а также зависимость по всем показателям превышает среднеотраслевой уровень. На данный момент обеспечивается защищенность интересов кредиторов и инвесторов, предприятие может погашать долги. Но показатели отражают повышение финансовой зависимости предприятия, что может привести к определенным трудностям, поэтому предприятию необходимо применить меры по формированию собственной базы капитала, поскольку данная тенденция роста может привести к финансовым трудностям.

Анализ рентабельности показывает, показывает, насколько прибыльна деятельность компании. Данный анализ проводится на основании следующих показателей:

Рентабельность продаж показывает, сколько денежных чистой прибыли принесла каждая денежная единица реализованной продукции.

Рп за 1-й год = 5 910 / 153 000 * 100 % = 3,86

Рп за 2-й год = 9 394 / 215 600 * 100 % = 4,36

Рентабельность продаж показывает, что в первый год один доллар выручки от продаж имеет прибыльность 3,86 % и во втором году – 4,36 %. При этом рост данного показателя за этот период на 0,5 % положительно характеризует деятельность предприятия. Но все же данный показатель за эти два года значительно ниже общеотраслевого уровня, который составляет 11 %, что говорит о недостаточности оборачиваемости продаж характерно данной отрасли. Рентабельность активов показывает, сколько денежных единиц потребовалось фирме для получения одной денежной единицы прибыли, независимо от источника привлечения этих средств.

Ра за 1-й год = 5 910 / 75 909 * 100 % = 7,79

Ра за 2-й год = 9 394 / 95 298 * 100 % = 9,86

Показатель возрос за текущий период на 2,07 %, что говорит о росте прибыльности каждого доллара имущества предприятия. Общеотраслевой показатель находится на уровне 9,10 %, соответственно можно увидеть, что предприятие в первом году имело пониженную рентабельность активов, но во втором превысило данный показать, что говорит о повышении прибыльности каждой денежной единицы актива предприятия.

Рентабельность собственного капитала позволяет определить эффективность использования капитала, инвестированного собственниками, и сравнить этот показатель с возможным получением дохода от вложения этих средств в другие ценные бумаги.

Рсс за 1-й год = 5 910 / 37 867 * 100 % = 15,61

Рсс за 2-й год = 9 394 / 45 935 * 100 % = 20,45

Прибыльность собственного капитала предприятия имеет тенденцию роста (с 15,61 % до 20,45 %), что положительно характеризует деятельность. В среднем показатель отрасли равен 17,7 %. Соответственно предприятие за данный период значительно повысило прибыльность собственных средств.

В общем, основываясь на показателях рентабельности, можно сделать вывод, что показатели рентабельности, за исключением рентабельности продаж выше общеотраслевого уровня, что характеризуют положительно деятельность предприятия. При этом предприятию необходимо предпринять меры по повышению прибыльности продаж. Но тем не менее все показатели имеют тенденцию роста, то есть это говорит о росте прибыльности предприятия.

Анализ ликвидности позволяет определить способность предприятия оплатить свои обязательства в установленный срок. Для анализа ликвидности рассчитывают показатели:

Коэффициент текущей ликвидности характеризует достаточность средств у предприятия, которые могут быть использованы для погашения его краткосрочных обязательств в течение определенного периода.

Ктл за 1-й год = 56 264 / 20 432 = 2,75

Ктл за 2-й год = 65 846 / 27 461 = 2,4

Показатель текущей ликвидности как в 1-м, так и во 2-м году больше единицы, соответственно это говорит о достаточности текущих активов для покрытия текущих обязательств. А также это охарактеризовано тем, что данный показатель за эти годы превышает среднеотраслевой показатель на 0,5 в первый год и 0,15 – во второй. Данный показатель имеет тенденцию упадка (на 0,35), что могло бы в будущем оказаться следствием финансовых затруднений, но поскольку данный показатель как в первом, так и во втором году превышает 2, можно сказать наоборот, что данная ситуация финансовых затруднений вряд ли возникнет, а вот превышение текущих активов на текущими пассивами более чем в два раза свидетельствует о нерациональной структуре капитала. Поэтому снижение данного коэффициента говорит о принятии решения по формированию более рациональной структуры.

Коэффициент срочной ликвидности показывает, достаточно ли наиболее ликвидных средств для оплаты срочных обязательств в установленный срок.

Ксл за 1-й год = (56 264 – 36 769) / 20 432 = 0,95

Ксл за 2-й год = (65 846 -47 041) / 27 461 = 0,68

Данный показатель как в 1-й, так и во 2-й год менее единицы, то есть данные значения показывают, что предприятие не может покрыть свои срочные обязательства наиболее ликвидными активами. Срочная ликвидность в 1-й год составила 0,95, что превышает оптимальной верхней границы данного показателя на 0,15, это может характеризовать структуру капитала недостаточно рациональной. Но при этом данный показатель близок к общеотраслевому показателю (0,97). Во 2-й год коэффициент составил 0,68, то есть снизился на 0,27, что показывает стабилизацию структуры капитала, но тем не менее данный показатель упал ниже нижней границы оптимального варианта, а это может привести к возможности возникновения финансовых трудностей, то есть предприятие не сможет рассчитаться по выставленным обязательствам в короткий срок. Для предотвращения данного риска предприятию не обходимо сбалансировать пассивы и активы по срокам и суммам.

На основании показателей ликвидности, можно сказать, что все показатели превышаю среднеотраслевой уровень. Но все же текущие пассивы предприятие может покрыть только с использованием материальных запасов, а за счет высоколиквидных активов это не возможно, и тенденция снижения срочной ликвидности показывает, что может возникнуть риск неплатежеспособности по срочным пассивам. Таким образом, предприятию необходимо предпринять решения по формированию более рациональной структуры баланса, учитывая сбалансированность активов и обязательств по срокам и суммам.

Анализ качества управления активами позволяет дать оценку, насколько эффективно предприятие использует свои средства. А также данный анализ позволяет характеризовать платежеспособность предприятия, поскольку определяемые коэффициенты показывают скорость превращения оборотных активов предприятия в денежные средства.

Период индексации отражает, за какой период времени в среднем дебиторская задолженность превращалась в денежные средства в течение отчетного периода.

Т индекс. за 1-й год = 8 350 / 153 000 * 360 = 19,65

Т индекс. за 2-й год = 8 960 / 215 600 * 360 = 14,96

Период индексации в первом году равен 19,65 дней, а во втором – 14,96, то есть дебиторская задолженность совершает полный кругооборот за 19,65 дней в первом году и 14,96 дней во втором. В первый год период индексации превышал на 2,65 дня среднеотраслевой показатель, а во второй год стал ниже его на 2,04 дня, что положительно характеризует деятельность предприятия. За текущий период, данный показатель снизился на 4,69 дней, что говорит об ускорении оборачиваемости дебиторской задолженности. В связи с этим происходит высвобождение средств.

Коэффициент оборачиваемости запасов отражает скорость реализации этих запасов, то есть сколько раз в среднем запасы превращаются в денежную форму.

Оз за 1-й год = 153 000 / 36 769 = 4,16

Оз за 2-й год = 215 600 / 47 041 = 4,58

Оборачиваемость запасов, составляющая в первый год 4,16, а во второй – 4,58, показывает, что запасы осуществляют 4,16 и 4,58 оборота за год в первый и второй год соответственно. Как в первый, так и во второй год данный показатель выше общеотраслевого, что показывает ускоренную оборачиваемость запасов. При этом тенденция роста оборачиваемости запасов увеличилась за текущий период на 0,42, что говорит об ускорении использования запасов, то есть происходит высвобождение средств, тем самым меньше средств связано в этой наименее ликвидной статье оборотных средств, оборотные средства имеют более ликвидную структуру, а финансовое положение становится более.

Коэффициент оборачиваемости активов характеризует эффективность использования фирмой всех имеющихся ресурсов, не зависимо от источников их привлечения, то есть показывает сколько раз за год совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли, или сколько денежных единиц реализованной продукции принесла каждая денежная единица активов.

Оа за 1-й год = 153 000 / 75 909 = 2,02

Оа за 2-й год = 215 600 / 95 298 = 2,26

Оборачиваемость активов также возросла с 2,02 до 2,26, что показывает ускорение оборачиваемости активов, что характеризует увеличение изношенности основных средств предприятия. Тем не менее, в среднем показатель отрасли составляет 2,25 оборота за год, соответственно показатели за данные года ниже общеотраслевого уровня, то есть оборачиваемость активов предприятия не достаточно для данной отрасли. Судя по тому, что оборотные активы имею значительную долю в балансе исходя из вертикального анализа, а также тенденцию (на основании горизонтального анализа), а оборачиваемость активов не значительно возрастает, можно сказать, что предприятие ведет агрессивную политику управления текущими активами. Данная политика способна снять с повестки дня вопрос возрастания риска технической неплатежеспобности, но не может обеспечить повышенную экономическую рентабельность активов.

Таким образом, расчеты показали, что дебиторская задолженность, запасы, а также активы имеют тенденцию ускорения их использования в обращении, что приводит к высвобождению средств за счет данного ускорения, а также положительно сказывается на финансовых результатах.

Коэффициенты рыночной активности характеризуют стоимость и доходность акций компании.

Соотношение рыночной цены акции и прибыли на одну акцию отражает отношения между компанией и ее акционерами, то есть показывает, сколько денежных единиц согласны заплатить акционеры за одну денежную единицу чистой прибыли компании.

По скольку акции данного предприятия имеют наминал 1 долл., то чистая прибыль в расчете на 1 акцию будет рассчитываться как отношение чистой прибыли к акционерному капиталу:

ЧП на 1 акцию за 1-й год = 5 910 / 4 594 = 1,286 долл.

ЧП на 1 акцию за 2-й год = 9 394 / 4 803 = 1,956 долл.

Ц/П за 1-й год = 30 / 1,286 = 23,32

Ц/П за 2-й год = 30 / 1,956 = 15,34

Соотношение рыночной цены акции и прибыли на одну акцию снизилось на 7,98, то есть инвестиционные качества предприятия, по мнению инвесторов, снизились за данный промежуток времени, соответственно перспективы компании оцениваются не благоприятно.

Соотношение рыночной и балансовой стоимости одной акции показывает сравнение ее рыночной стоимости с балансовой.

Балансовая стоимость одной акции рассчитывается как частное собственного капитала и числа акций.

СК/Qакц. за 1-й год = 37 867 000 / 4 594 000 = 8,243

СК/Qакц. за 1-й год = 45 935 000 / 4 803 000 = 9,564

Црын./Сбал. за 1-й год = 30 / 8,243 = 3,64

Црын./Сбал. за 2-й год = 30 / 9,564 = 3,14

Расчеты показали, что рыночная цена одной акции в первом году в 8,243 раза выше балансовой стоимости, а во втором году – в 9,564 разы, то есть данное соотношение выросло на 1,321 раз.

При расчете рыночных коэффициентов было определено, что за счет увеличения рыночной стоимости акции в 30 раз возросло и соотношение рыночной цены с балансовой стоимостью, но при этом инвестиционные качества предприятия снизились, поскольку характеризующий об этом показатель имеет тенденцию спада.

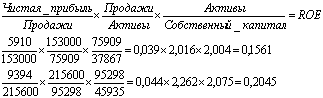

Продемонстрируем взаимосвязь между коэффициентами различных групп с помощью формулы DuPont. Данная формула отражает зависимость рентабельности собственного капитала не только от рентабельности реализации, но и от оборачиваемости активов и коэффициента собственности, дает возможность альтернативного выбора между рентабельностью реализованной продукции и скоростью оборота активов компании в процессе поиска пути сохранения или увеличения соответствующего уровня рентабельности собственного капитала.

ROE по первому году

ROE по второму году

Соответственно можно сделать вывод, что данный показатель за текущий период времени вырос с 0,1561 до 0,2045. На данные увеличения повлиял рост рентабельности продаж на 0,005, рост оборачиваемости активов на 0,246, а также увеличения коэффициента собственности на 0,071. Таким образом, можно сделать вывод, что на рост данного коэффициента в большей степени повлияло ускорение оборачиваемости активов.

2.4 Оценка вероятности наступления банкротства

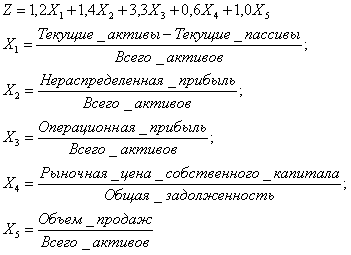

Рассчитаем вероятность наступления банкротства с помощью модели Альтмана имеет следующий вид:

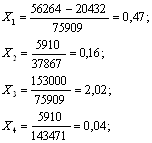

Рассчитаем вероятность наступления банкротства за 1-й год

Рассчитаем вероятность наступления банкротства за 2-й год

![]()

На основании данного расчета, можно сказать, что индекс Альтмана в первом году равен 6,183, что превышает 2,99 (верхнюю границу зоны неопределенности), во втором – 6,562, что также превышает верхнюю границу зоны неопределенности, это говорит о том, что у предприятия благополучное положение. Незначительная тенденция роста данного индекса на 0,019 также характеризует деятельность предприятия с положительной стороны. Рост индекса Альтмана вызван увеличением коэффициентов Х3 и Х5, то есть увеличением операционной прибыли и объема продаж, по скольку темп роста данных показателей превышает темп роста всех активов. Таким образом, можно сказать, что снижение риска банкротства обеспечивается расширением и увеличением эффективности операционной деятельности.

Коэффициенты Х1, Х2 и Х4 снизились. Таким образом, рассматривая каждый коэффициент можно сделать вывод, что снижение первого коэффициента вызвано значительным ростом текущих пассивов, темп роста которых превышает темп роста текущих активов, что говорит о снижении текущей ликвидности. Снижение второго показателя говорит о росте валюты баланса, но при этом доля нераспределенной прибыли уменьшается, если обратиться к вертикальному анализу, видно, что данное снижение удельного веса вызвано также увеличением текущих пассивов. На изменение третьего коэффициента оказали влияние рост рыночной цены собственного капитала, а также рост общей задолженности, но поскольку темп роста задолженности превышает темп роста рыночной цены собственного капитала, данные изменения привели к снижению показателя. Таким образом, можно сделать вывод, что причиной снижения коэффициентов является увеличение привлеченных и заемных средств, в большей степени текущих пассивов. Данное увеличение может отрицательно сказаться на финансовом положении предприятия, поскольку значительное превышение кредиторской задолженности может привести к финансовым трудностям или даже неплатежеспособности. Поэтому предприятию следует направить меры по формированию собственной капитальной базы и снижению привлеченных средств.

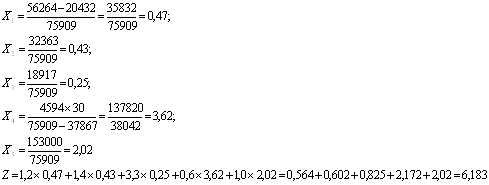

Рассчитаем вероятность наступления банкротства с помощью R-model:

Рассчитаем вероятность наступления банкротства за 1-й год

При расчете последнего коэффициента (X4) к интегральным затратам относим производственные, коммерческие, управленческие и финансовые затраты, то есть учитываем себестоимость проданной продукции, амортизацию, коммерческие и административные расходы, эксплуатационные расходы, затраты на рекламу, проценты к уплате и прочие расходы:

Зинтеграл = 91 879 +2 984 + 26 382 +2 046 + 10 792 + 2 277 + 7 111 =143 471 тыс. долл.

![]()

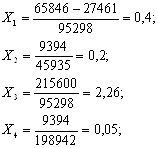

Рассчитаем вероятность наступления банкротства за 2-й год

Интегральные затраты равны:

129 364 + 3 998 + 32 664 + 3 015 + 14 258 + 2 585 + 13 058 = 198 942

тыс. долл.

![]()

Таблица 8 Шкала вероятности банкротства

| R-счет | Вероятность, % |

| Ниже 0 | Высочайшая (90-100) |

| От 0 до 0,18 | Высокая (60-80) |

| От 0,18 до 0,32 | Средняя (35-50) |

| От 0,32 до 0,42 | Низкая (15-20) |

| Выше 0,42 | Минимальная (до 10) |

На основе произведенных расчетов можно сказать, что показатель R-model составляет в первом году 4,24 и во втором году – 3,7, тем самым попадает в интервал выше 0,42, то есть отражает вероятность наступления банкротства в минимальной степени (до 10 %). Тем не менее, за данный период показатель R-model снизился на 0,54, что характеризует повышение вероятности возникновения банкротства.

Снижение показателя R-model связано со снижением коэффициента Х1 на 0,07. Это вызвано ростом текущих пассивов, темп роста которых больше темп роста текущих активов. Это говорит о снижении текущей ликвидности, то есть повышении риска возникновения текущей неплатежеспособности. То есть предприятию следует сократить заемные средства и обеспечивать укрепление собственной капитальной базы.

По мимо этого за текущий период произошло увеличение коэффициентов Х2, Х3, Х4, которые не повлияли на увеличение показателя R-model. Рост коэффициента Х2 вызван тем, что чистая прибыль увеличилась в большей степени чем собственный капитал (на 37,64 %). Об увеличении коэффициента Х3 говорит превышающий темп роста выручки от реализации продукции над темпом роста активов (на основании горизонтального анализа на 15,38 %). При анализе коэффициента Х4 можно сделать вывод, что его увеличение вызвано превышающим ростом чистой прибыли по отношению к интегральным затратам, то есть это говорит о том, что расширение операционной деятельности привело к росту чистой прибыли.

На основании выявленных причин роста коэффициентов Х2, Х3, Х4 можно сказать, что предприятие имеет эффективную операционную деятельность, которую стремится расширять, тем самым повышать прибыльность предприятия.

Если проанализировать показатели по каждому способу определения вероятности наступления банкротства, то можно сказать, что оба способа дают наименьшую вероятность, как в первом году, так и во втором году. Но все же показатели, полученные при расчете модели Альтмана, значительно превышают показатели R-model, это связано с тем, что первый расчет охватывает более укрупненные показатели и является более обширным. А также расчет модели Альтмана показывает рост данного индекса, что характеризует снижение вероятности возникновения банкротства, а при расчете второй модели показатель R-model снижается, что говорит о повышении вероятности возникновения банкротства. Это вызвано тем, что в показатель R-model придает высокое значение коэффициенту X1, и даже не значительное его изменение может привести к значимым изменениям показателя.

3. Расчет и анализ рычагов и рисков

3.1 Операционный рычаг

Проведем дифференциацию операционных затрат. Доля переменных затрат в себестоимости реализованной продукции составляет 100 %, в коммерческих и административных расходах – 5 %, соответственно получим:

Зпер в 1-й год = 91 879*100% + 26 382 * 5% = 91 879 + 1 319,1 = 93 198,1 тыс. долл.

Зпер в 2-й год = 129 364*100% + 32 664 * 5% = 129 364 + 1 633,2 = 130 997,2 тыс. долл.

Таким образом, постоянные затраты включат амортизацию, 95 % коммерческих и административных расходов, эксплуатационные расходы, затраты на рекламу, что составляет:

Зпост в 1-й год = 2 984 + (26 382 – 1 319,1) + 2 046 + 10 792 = 40 884,9 тыс. долл.

Зпост в 2-й год = 3 998 + (32 664 – 1 633,2) + 3 015 + 14 258 = 52 301,8 тыс. долл.

Финансовые издержки представляют собой расчеты по процентам:

ФИ = 2 277 тыс. долл.

ФИ = 2 585 тыс. долл.

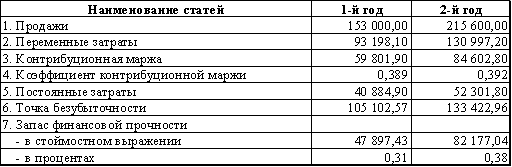

Таблица 9 Отчет о прибылях и убытках (управленческая модель) (тыс. долл.)

Таблица 10 Расчет контрибуционной маржи, точки безубыточности и запаса финансовой прочности

Рассчитаем контрибуционную маржу:

КМ = В – Зпер ,

где В – выручка от продаж;

Зпер – переменные затраты.

КМ в 1-й год = 153 000 – 93 198,1 = 59 801,9 тыс. долл.

КМ во 2-й год = 215 600 – 130 997,2 = 84 602,8 тыс. долл.

На основании данных вычислений можно сказать, что контрибуционная маржа за первый год составила 59 801,9 тыс. долл., что превышает постоянные расходы за данный период на 18 917 тыс. долл., тем самым свидетельствует о достаточности их покрытия и способности предприятия получать прибыль. Во втором году контрибуционная маржа составила 84 602,8 тыс. долл., то есть также превышает постоянные затраты на 32 301 тыс. долл., соответственно покрывает постоянные затраты за данный период и предоставляет предприятию прибыль.

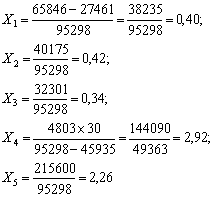

Определим коэффициент контрибуционной маржи:

![]() ,

,

где КМ – контрибуционная маржа;

В – выручка от продаж.

![]() за 1-й год

за 1-й год

![]() за 2-й годы

за 2-й годы

За текущий год выросла выручка на 62 600 тыс. долл., а также возросли и постоянные затраты на 25 404,7 тыс. долл., в соответствии с этим коэффициент контрибуционной маржи практически не изменился, но все же на основании его увеличения на 0,003 можно сделать вывод, что предприятие пытается более эффективно осуществлять управление операционными затратами.

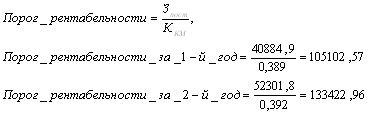

Зная коэффициент контрибуционной маржи, можно рассчитать точку безубыточности в натуральном выражении, или порог рентабельности в стоимостных единицах измерения:

На основании расчета данного показателя, можно сказать, что за прошедший год порог рентабельности вырос на 28 320,39 тыс. долл., данное увеличение произошло за счет увеличения постоянных затрат, по скольку коэффициент контрибуционной маржи за данный год не изменился. Рост порога рентабельности говорит о том, что снижается возможность прибыльности производства, но однозначно такового вывода давать нельзя, так как видно, что за текущий год предприятие увеличило обороты своего производства, соответственно рост порога рентабельности сказывается именно этим. Для того, что бы сделать полный вывод о достаточности выручки для покрытия всех операционных расходов и получения прибыли необходимо рассчитать запас финансовой прочности.

Запас финансовой прочности = Выручка – Порог рентабельности ,

Запас финансовой прочности за 1-й год = 153 000 – 105 102,57 = 47 897,43 тыс. долл.

Т.е. 47 897,43 / 153 000 * 100 = 31,3 % от выручки составляет запас финансовой прочности.

Запас финансовой прочности за 2-й год = 215 600 – 133 422,96 = 82 177,04 тыс. долл.

Т.е. 82 177,04 / 215 600 * 100 = 38,12 % от выручки составляет запас финансовой прочности.

Таким образом, можно сказать, что прибыльность предприятия в первом году составила 31,3% (47 897,43 тыс. долл.), а во втором году – 38,12% (82 177,04 тыс. долл.), то есть повысилась на 6,82% (34 279,61 тыс. долл.), что положительно характеризует деятельность предприятия.

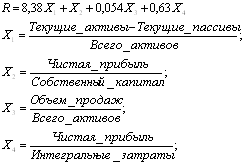

Действие операционного рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли. Проанализируем изменение операционной прибыли за счет изменения продаж. Для этого необходимо рассчитать силу воздействия операционного рычага:

![]() ,

,

где %∆ - процентное изменение.

![]()

СВОР в 1-й год = 59 198,1 / 18 917 = 3,13

СВОР в 2-й год = 84 602,8 / 32 301 = 2,62

Операционный рычаг воздействует своей силой на нетто-результат эксплуатации инвестиций, то есть прибыль до уплаты налога и процентов за кредит). Сила воздействия операционного рычага в 1-й год составила 3,13, а во 2-й год – 2,62, то есть это говорит что, при возможном увеличении выручки от реализации, на пример, на 3 %, прибыль возрастет на 3 % * 2,62 = 7,86 %. За текущий период сила воздействия операционного рычага снизилась на 0,51, это связано со снижением темпа роста постоянных затрат по сравнению с темпами роста валовой моржи, что говорит о росте прибыли. Также данное снижение операционного рычага говорит о снижении предпринимательского риска.

3.2 Финансовый рычаг

Постоянные затраты порождают также и воздействие финансового рычага, при этом финансовые издержки оказывают влияние на взаимосвязь между операционной и чистой прибылью:

![]() ,

,

где %∆ - процентное изменение.

![]()

СФР за 1-й год = 18 917 / (18 917 – 2 277) = 18 917 / 16 640 = 1,14

СФР за 2-й год = 32 301 / (32 301 – 2 585) = 32 301 / 29 716 = 1,09

Финансовый рычаг воздействует своей силой на сумму чистой прибыли предприятия, уровень чистой рентабельности его собственных средств и величину чистой прибыли в расчете на каждую обыкновенную акцию. За текущий период сила воздействия финансового рычага снизилась на 0,05. Оптимальным является уровень финансового рычага равный одной трети – половине уровня экономической рентабельности активов, а поскольку на основании коэффициентного анализа уровень рентабельности активов составил 7,79 % в 1-й год и 9,86 % во 2-й год, это показывает, что сила воздействия финансового рычага меньше данных норм. Данное отклонение показывает, что финансовый рычаг не причиняет значительное влияние на прибыльность. Поскольку финансовый рычаг имеет тенденцию роста, это говорит о том, что данный рост вызван повышением процентных платежей по кредиту, и приводит к снижению прибыли и увеличению финансового риска. При этом финансовый риск может быть связан с невозмещением кредита с процентами, а также падение дивиденда и курса акций.

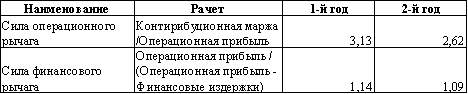

Таблица 11 Операционные и финансовые рычаги предприятия

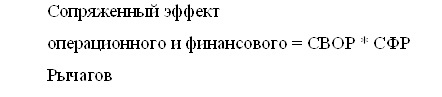

На основании полученных данных можно определить сопряженное воздействие финансового и операционного рычагов и совокупный уровень риска:

Сопряженный эффект за 1-й год = 3,13 * 2,62 = 8,2

Сопряженный эффект за 2-й год = 1,14 * 1,09 = 1,24

Таким образом, уровень совокупного риска в 1-м году составляет 8,2 и во 2-м году – 1,24, то есть снизился на 6,92. Таким образом, снижение процентных платежей со снижением финансового рычага облегчает постоянные затраты, тем самым снижая воздействие операционного рычага. Данное снижение говорит о снижении риска, поскольку сочетание мощного операционного рычага с мощным финансовым рычагом может оказаться губительным для предприятия, так как предпринимательский и финансовый риск взаимно умножаются, мультиплицируя неблагоприятные эффекты, поэтому необходимо не допускать значительный сопряженный, препятствовать его росту. В данном случае снижение финансового и предпринимательского риска, не смотря на возможные снижения дивиденда, может привести к росту курсовая стоимость акций предприятия, то есть перспективы развития предприятия будут оцениваться инвесторами значительно выше.

Заключение

На основании произведенного анализа можно сказать, что предприятие имеет эффективную операционную деятельность, но при этом существуют и некоторые проблемы и риски. Ликвидность баланса предприятия отличается от абсолютной, это говорит о неэффективной структуре баланса, то есть о необходимости улучшения эффективности использования средств, поскольку менее ликвидные активы не могут заменить более ликвидные и покрыть срочные обязательства за короткий период времени. Данная ситуация может привести к тому, что могут возникнуть финансовые затруднения. Хотя на основании коэффициентного анализа у предприятия обеспечивается текущая ликвидность. Горизонтальный и вертикальный анализ показал, что предприятие направлено на рост операционной деятельности, об этом свидетельствует значительная доля материально-производственных запасов, а также их положительный темп роста, высвобождение средств за счет сокращение дебиторской задолженности и краткосрочных финансовых вложений. Но предприятию следует усилить сбытовую направленность, что бы не возникала ситуация залеживания товара. При этом предприятия опирается в основном на долгосрочные средства, но собственные и привлеченные средства находятся в равной степени, что говорит о том, что предприятие не делает усилий в сторону обеспечения собственной капитальной базы, а также вкладывает долгосрочные средства не только в фиксированные активы, но и в текущую деятельность. Это могло бы говорить о неэффективном использовании средств и возникновении финансовых трудностей, но рост текущих пассивов говорит о деятельности направленной на изменение ситуации. А также рост нераспределенной прибыли говорит об эффективной деятельности предприятия.

Коэффициентный анализ показал, что предприятие на 50 % зависимо от заемных средств, и зависимость эта растет, что может привести к определенным трудностям. При этом все показатели зависимости превышают общеотраслевой уровень. На данный момент рентабельности предприятия характеризуется положительно, тем самым обеспечивает защищенность интересов кредиторов и инвесторов, предприятие может погашать долги и иметь прибыль. Также положительно характеризует деятельность предприятия ускорения оборачиваемости, как всех активов, так и дебиторской задолженности и запасов в частности. Оборачиваемость активов конечно ниже общеотраслевого уровня, но все же ускорение использования активов свидетельствует о высвобождении средств, а также о положительном финансовом результате. При этом рыночные показатели говорят о снижении инвестиционных характеристик и перспектив предприятия. Но, не смотря на это, на основании анализа вероятности наступления банкротства можно сказать, что предприятие имеет благополучное положение. Предприятие имеет эффективную операционную деятельность, которую стремится расширять, тем самым повышать прибыльность предприятия. Операционный анализ показал, что операционная прибыль позволяет покрывать все расходы и получать прибыль, а также имеет тенденцию роста. Но при этом рост порога рентабельности показывает снижение вероятности получения прибыли. Развитие операционной деятельности напрямую связано со значительной долей и ростом заемных средств, что характеризует снижение всех показателей стабильности предприятия, и это в дальнейшем может сказаться на финансовом положении предприятия. Поэтому предприятию следует сократить заемные средства и обеспечивать укрепление собственной капитальной базы. Это позволит также увеличить ликвидность предприятия и эффективность его деятельности, а также снизить все возможные риски, в частности предпринимательский и финансовый, которые в настоящее время оказывают значительное влияние.

Список используемой литературы

1. Веденеев А.Г. Основы финансового менеджмента на предприятии. Учебное пособие/ Под ред. А.Г. Веденеев. М., 2005 г.

2. Вишняков Я.Д. Оценка и анализ финансовых рисков предприятия в условиях враждебной окружающей среды бизнеса// Менеджмент в России. № 5, 2004 г.

3. Грачев А.В. Анализ и управление финансовой устойчивостью предприятия: перераб. и доп./ Под ред. А.В. Грачева. – М., 2005

4. Керимов В.Э. Управленческий учет: Учебник. – 2-е изд., изм, и доп./ Под ред. В.Э. Керимова. – М.: Издательский дом "Дашков и ко", 2005. – 416 с.

5. Ковалев В.В. Финансовый менеджмент. Теория и практика/ Под ред. В.В. Ковалева. – М.: Финансы и статистика, 2007.

6. Кузнецова В.А. Финансовый менеджмент: Методические указания по выполнению курсовой работы для студентов 060400 дневной и заочной форм обучения/ Сост. В.А. Кузнецова. – г. Красноярск: СибГАУ, 2002. – 40 с.

7. Поляк Г.Б. Финансовый менеджмент/ Под ред. Г.Б. Поляка. – М.: Юнити, 2004 г.

8. Стоянова Е.С. Финансовый менеджмент: теория и практика: Учебник. – 5-е изд., перераб. и доп./ Под ред. Е.С. Стояновой. – М.: Издательство "Перспектива", 2007. – 656 с.