Шпаргалка: Финансовая политика предприятия

Содержание

1. Сущность, цели и задачи финансовой политики

2. Сущность, цели и задачи финансовой политики организации

3. Объект, предмет и субъект финансовой политики организации

4. Принципы организации финансовой политики

5. Понятие и общие принципы формирования учетной политики организации

6. Технология формирования учетной политики организации

7. Понятие и принципы налоговой политики организации

8. Система налогов и сборов в РФ

9. Налоговое поведение организации

10. Основные направления налоговой политики организации

11. Понятие ценовой политики организации

12. Прогнозирование конъюнктуры рынка и финансовая стратегия предприятия. Основные аспекты маркетинга на предприятии

13. Кривые спроса и предложения

14. Чистая конкуренция

15. Ценовые корректировки: скидки, надбавки, зачеты

16. Государственная политика регулирования цен

17. Переменные и постоянные издержки

18. Порог рентабельности, понятие и графический метод его определения

19. Оборотные активы организации: понятие и виды

20. Показатели эффективности использования оборотных активов

21. Факторинг

22. Управление денежными активами организации.

23. Финансовая стратегия и тактика, цели и основные направления

24. Финансовое планирование на предприятии, принципы, содержание и задачи

25. Особенности ценовой политики предприятия

26. Финансовые ресурсы

1. Сущность, цели и задачи финансовой политики

Финансовая политика - совокупность целенаправленных действий с использованием финансовых отношений (финансов). Финансовая политика предполагает установление целей и средств достижения поставленных целей. Финансовая политика — совокупность государственных мероприятий по использованию финансовых отношений для выполнения государством своих функций.

Содержание финансовой политики:

Разработка общей концепции финансовой политики, определение ее основных направлений, целей, главных задач.

Создание адекватного финансового механизма.

Управление финансовой деятельностью государства и других субъектов экономики.

Основа финансовой политики — стратегические направления, которые определяют долгосрочную и среднесрочную перспективу использования финансов и предусматривают решение главных задач, вытекающих из особенностей функционирования экономики и социальной сферы страны. Одновременно с этим государство осуществляет выбор текущих тактических целей и задач использования финансовых отношений. Все эти мероприятия тесно взаимосвязаны между собой и взаимозависимы.

Задачами финансовой политики является:

обеспечение условий для формирования максимально возможных финансовых ресурсов;

установление рационального с точки зрения государства распределения и использования финансовых ресурсов;

организация регулирования и стимулирования экономических и социальных процессов финансовыми методами;

выработка финансового механизма и его развитие в соответствии с изменяющимися целями и задачами стратегии;

создание эффективной и максимально деловой системы управления финансами.

В процессе проведения финансовой политики особенно важно обеспечение ее взаимосвязи с другими составными частями экономической политики — кредитной, ценовой, денежной.

Оценка результатов финансовой политики государства основывается на ее соответствии интересам общества и большинства его социальных групп, а также на достигнутых результатах, вытекающих из поставленных целей и задач. Важная составная часть финансовой политики — установление финансового механизма, при помощи которого происходит осуществление всей деятельности государства в области финансов.

Финансовый механизм — система установленных государством форм, видов и методов организации финансовых отношений.

Элементы финансового механизма:

формы финансовых ресурсов;

методы их формирования;

система законодательных норм и нормативов, которые используются при определении доходов и расходов государства;

организации бюджетной системы, финансов предприятий и рынка ценных бумаг.

Целями финансовой политики могут являться:

политические цели, т.е достижение целей в области внешней и внутренней политики

экономические цели, то есть достижение целей в области экономики на различном уровне

социальные цели, то есть достижения целей в сфере общественных отношений (общественные классы и слои населения, социальные блага, распределение социальных благ).

Финансовая политика, как совокупность целенаправленных действий с использованием финансовых инструментов, рычагов и стимулов может быть реализована на различном уровне:

мировом

региональном

национальном

на уровне отдельных регионов внутри страны

на уровне предприятия, организации (хозяйствующего субъекта)

отдельного предпринимателя

на уровне отдельного домохозяйства

В качестве важнейших составляющих финансовой политики на уровне государства выступают:

бюджетная политика

налоговая политика

таможенная политика

денежно-кредитная политика

инвестиционная политика

Финансовая политика является частью общей экономической политики.

2. Сущность, цели и задачи финансовой политики организации

Финансовая политика предприятия - это целенаправленное использование финансов для достижения стратегических и тактических задач. Содержание финансовой политики предприятия многогранно и включает следующие аспекты:

разработку концепции управления финансами предприятия, обеспечивающей сочетание высокой доходности и низкого риска;

определение основных направлений использования финансовых ресурсов на текущий период (месяц, квартал) и на перспективу (год и более длительный период) с учетом планов предприятий и коммерческой деятельности;

практическое достижение поставленной цели (финансовый анализ и контроль, выбор способов финансирования, оценка экономической эффективности инвестиционных проектов.

В составе финансовой политики выделяют финансовую стратегию и тактику.

Финансовая стратегия - это финансовый курс, рассчитанный на долгосрочную перспективу и предполагающий решение крупномасштабных задач развития предприятия. В процессе ее разработки прогнозируют основные тенденции развития финансов, формируют концепцию их использования, намечают принципы финансовых отношений с государством (налоговую политику) и партнерами. Стратегия предполагает выбор альтернативных путей развития предприятия. При этом используются прогнозы, опыт, интуиция специалистов для мобилизации финансовых ресурсов на достижение поставленной цели. С позиции стратегии формирования конкретной цели и задачи производственной и финансовой деятельности принимают оперативные управленческие решения.

Стратегическими задачами финансовой политики являются следующие: максимизация прибыли; оптимизация капитала и поддержка финансовой устойчивости предприятия; достижение информационной прозрачности для собственников, инвесторов и кредиторов; обеспечение инвестиционной привлекательности; использование рыночных механизмов привлечения денежных средств (эмиссия ценных бумаг); эффективное управление финансами на основе диагностики финансового состояния и выбора стратегических целей деятельности предприятия, адекватных рыночным условиям и плану путей их достижения.

При разработке эффективной системы управления постоянно возникают проблемы единства таких противоречивых целей, как развитие производства и поддержание достаточно высокой ликвидности предприятия.

Разработка финансовой стратегии на предприятии предлагает принятие решений по учетной, налоговой, кредитной, амортизационной, ценовой и дивидендной политике; управление оборотными средствами и кредиторской задолженностью, операционными расходами, сбытом продукции и прибылью.

Финансовая стратегия реализуется благодаря перспективному финансовому планированию, ориентированному на достижение заданного уровня основных параметров деятельности предприятия: объема продаж и себестоимости, прибыли и рентабельности, финансовой устойчивости и платежности, ценовой конкурентоспособности.

Финансовая тактика определяет способы и пути решения локальных задач конкретного этапа развития предприятия путем своевременного изменения финансовых связей, перераспределения денежных ресурсов между отдельными видами расходов. Если финансовая стратегия относительно стабильна, финансовая тактика должна отличаться гибкостью, обеспечивая быстрое реагирование на изменения рыночной конъюнктуры (спроса и предложения на ресурсы, товары и услуги). Стратегический и тактический аспекты финансовой политики тесно взаимосвязаны: правильный выбор стратегии создает благоприятные возможности для решения тактических задач.

3. Объект, предмет, субъект финансовой политики предприятия

Финансовая политика организации — составная часть ее экономической политики. Она выражает совокупность мероприятий по организации и использованию финансов для осуществления своих функций и задач, качественно определенного направления развития, касающегося сфер, средств и форм ее деятельности, системы взаимоотношений внутри организации, а также позиций организации во внешней среде.

Объект финансовой политики — хозяйственная система и ее деятельность во взаимосвязи с финансовым состоянием и финансовыми результатами, денежный оборот хозяйствующего субъекта, представляющий собой поток денежных поступлений и выплат. Каждому направлению расходования денежных фондов должны соответствовать определенные источники: на предприятии к источникам можно отнести собственный капитал и пассивы, которые инвестируются в производство и приобретают форму активов. В общем виде постоянный процесс движения денежных средств может быть представлен на рис. 1.2.

В действующей организации невозможно определить исходную и конечную точки денежного оборота. Объем денежных средств, которым располагает организация (центральная часть рисунка), изменяется во времени и зависит от характера производственного процесса, объема продаж, погашения дебиторской задолженности и др. Величина запасов сырья, незавершенного производства, готовой продукции на складе, дебиторской задолженности и подлежащий оплате коммерческий кредит также колеблются в зависимости от реализации, производственного процесса и финансовой политики организации в отношении кредиторской и дебиторской задолженности, формирования запасов.

Предмет финансовой политики — внутрифирменные и межхозяйственные финансовые процессы, отношения и операции, включая производственные процессы, образующие финансовые потоки и определяющие финансовое состояние и финансовые результаты, расчетные отношения, инвестиции, вопросы приобретения и выпуска ценных бумаг и т.п.

Субъекты финансовой политики — учредители организации и руководство (работодатели), финансовые службы, которые разрабатывают и реализуют стратегию и тактику финансового менеджмента в целях повышения ликвидности и платежеспособности предприятия посредством получения и эффективного использования прибыли.

Финансовая политика заключается в постановке целей и задач финансового управления, а также в определении и использовании методов и средств их реализации, в постоянном контроле, анализе и оценке соответствия происходящих процессов намеченным целям.

Финансовая политика проявляется в системе форм и методов мобилизации и оптимального распределения финансовых ресурсов, определяет выбор и разработку финансовых механизмов, способы и критерии оценки эффективности и целесообразности формирования, направления и использования финансовых ресурсов в управлении.

4. Принципы организации и виды финансовой политики предприятия

Организация финансовой политики строится на определенных принципах.

Принцип самоокупаемости и самофинансирования. Самоокупаемость предполагает, что средства, обеспечивающие функционирование организации, должны окупиться, т.е. принести доход, который соответствует минимально возможному уровню рентабельности. Самофинансирование означает полную окупаемость затрат на производство и реализацию продукции, инвестирование средств в развитие производства за счет собственных денежных средств и, при необходимости, за счет банковских и коммерческих кредитов.

Принцип самоуправления или хозяйственной самостоятельности заключается в:

самостоятельном определении перспектив развития организации (в первую очередь на основе спроса на производимую продукцию, выполняемые работы или оказываемые услуги);

самостоятельном планировании своей деятельности;

обеспечении производственного и социального развития фирмы.

Принцип материальной ответственности означает наличие определенной системы ответственности организации за ведение и результаты хозяйственной деятельности. Финансовые методы реализации этого принципа различны для отдельных организаций, их руководителей и работников в зависимости от организационно-правовой формы.

Принцип заинтересованности в результатах деятельности. Объективная необходимость этого принципа определяется основной целью предпринимательской деятельности — систематическим получением прибыли.

Принцип осуществления контроля за финансово-хозяйственной деятельностью предприятия. Как известно, финансы предприятия выполняют контрольную функцию, поскольку данная функция объективна, то на ней основывается субъективная деятельность — финансовый контроль.

Различают несколько видов контроля в зависимости от субъектов, осуществляющих его:

1) общегосударственный (вневедомственный) контроль осуществляют органы государственной власти и управления;

2) ведомственный контроль осуществляют контрольно-ревизионные отделы министерств, ведомств;

3) независимый финансовый контроль осуществляют аудиторские фирмы.

Принцип формирования финансовых резервов связан с необходимостью обеспечения непрерывности предпринимательской деятельности, которая сопряжена с большим риском вследствие колебаний рыночной конъюнктуры.

5. Понятие и общие принципы формирования учетной политики организации

Составляемая главным бухгалтером и утверждаемая руководителем организации общая схема и особенности ведения бухгалтерского учета на предстоящий год; один из основных документов, устанавливающий правила ведения в организации бухгалтерского и налогового учета, представляется по требованию в налоговые органы для уточнения показателей отчетности; важнейший элемент налогового контроля.

Основные принципы учетной политики

Хотя бухгалтерский учет регламентируется общими нормативными документами для всех предприятий, у каждого из них могут быть различные цели и задачи. В связи с этим актуально рассмотрение различных подходов к разработке предприятием учетной политики.

На выбор и обоснование учетной политики организации влияют следующие факторы: Анищенко А.В. Учетная политика для целей бухгалтерского учета и налогообложения на 2009 год. М.: Статус-Кво 97, 2010. 340 с.

1. организационно-правовая форма предприятия (общество с ограниченной ответственностью, акционерное общество, государственное предприятие);

2. отраслевая принадлежность или вид деятельности (промышленность, строительство, торговля, посредническая деятельность);

3. объемы деятельности, структура организации, численность;

4. порядок налогообложения организации (освобождение от различного вида налогов, ставки налогов);

5. степень свободы действия в условиях рыночной экономики, т.е. возможность самостоятельного принятия решений в вопросах ценообразования, выбора партнера);

6. цели и задачи экономического развития предприятия на долгосрочную перспективу, ожидаемые направления инвестиций, тактические подходы к решению перспективных задач;

7. материальной базы (обеспеченность компьютерной техникой и иными средствами оргтехники, программно- методическое обеспечение);

8. система информационного обеспечения предприятия (по всем необходимым для эффективной деятельности направлениям);

9. уровень квалификации бухгалтерских кадров, экономической смелости, инициативности и предприимчивости руководителей фирмы;

10. система материальной заинтересованности в эффективности работы предприятия и материальной ответственности за выполняемый круг обязанностей. Брызгалин А.В., Берник В.Р., Головкин А.Н. Учетная политика предприятия для целей бухгалтерского учета. - "Налоги и финансовое право", 2008г. с.14

Только принятие во внимание всей совокупности указанных факторов поможет правильно подойти к обоснованию учетной политики.

Принятая учетная политика предприятия должна обеспечивать целостность системы бухгалтерского учета. Поэтому она должна охватывать все аспекты учетного процесса: методический, технический и организационный.

Методический аспект учета предусматривает способы оценки имущества и обязательств, начисления амортизации по различным видам имущества, методы исчисления прибыли, дохода и т.п. Методический аспект включает:

1. Критерий отнесения предметов к основным средствам

2. Порядок начисления износа (амортизации) основных фондов

3. Порядок начисления амортизации по нематериальным активам

4. Порядок финансирования ремонта основных средств

5. Метод оценки сырья, материалов (производственных запасов)

6. Формирование учетных групп материальных ценностей

7. Способ отражения на счетах операций заготовления и приобретения материальных ценностей

8. Способ учета выпуска продукции

9. Сроки погашения расходов будущих периодов

10. Перечень резервов предстоящих расходов и платежей

11. Метод определения выручки от реализации продукции

12. Порядок создания резервов по сомнительным долгам

Необходимость, порядок создания и использования фондов. Технический аспект - как реализуется эти способы в учетных регистрах, схемах отражения на счетах учета. Технический аспект включает:

План счетов бухгалтерского учета

Форма бухгалтерского учета

Технологии обработки учетной информации

Организация внутрипроизводственного контроля

Организация составления отчетности

Инвентаризация имущества и обязательств

Организационный аспект - как осуществляются эти способы с точки зрения построения бухгалтерской службы, ее место в системе управления, взаимосвязи и взаимодействие с другими элементами и звеньями этой системы, характерными для рыночной экономики. Организационный аспект включает:

1. Правила документооборота

2. Перечень лиц, имеющих право подписи первичных учетных документов

3. График документооборота

Предприятие самостоятельно выбирает форму бухгалтерского учета, определяя перечень учетных регистров, последовательность и технику записей в них, их взаимосвязь. В основе выбора лежат такие критерии, как объем и состав имущества, принадлежащего предприятию, структура и сложность производственного процесса, масштабы и разнообразие видов деятельности, организация управления, квалификация персонала.

При выборе формы ведения учета целесообразно ориентироваться на машинные технологии обработки учетной информации.

Машиноориентированные формы учета должны предусматривать: высокий уровень автоматизации учетных работ; регламентацию процессов получения учетной и отчетной информации, необходимой для выполнения функций бухгалтерского учета в управлении хозяйственной деятельностью предприятия; возможность формирования части отчетной информации не только за соответствующий отчетный период, но и на любую дату в этом периоде; фиксацию всей выходной информации на машинных носителях; вывод в удобный для использования форме по установленному регламенту информации для осуществления бухгалтерского контроля за хозяйственной деятельностью и подготовки управленческих решений, составления бухгалтерской отчетности и выполнения других управленческих работ; вывод в удобный для использования форме по запросам работникам бухгалтерской службы данных для справочных целей, контроля достоверности учетной информации, правильности ее обработки; оперативность и удобство использования учетной и отчетной информации.

В качестве общих принципов построения машиноориентированных форм учета могут быть предложены следующие: накапливание и хранение информации о фактах хозяйственной деятельности в базе данных; систематизация информации о фактах хозяйственной деятельности должна производится в процессе ее хронологической регистрации; совмещение записей синтетического и аналитического учета в единой системе.

Однократность ввода данных предусматривает, что данные, зафиксированные в первичном документе, вводятся в систему учетных записей единожды: дальнейшая обработка их осуществляется путем переноса и движения по различным регистрам.

Ориентация на применение машинных информационных технологий не исключает возможности организации бухгалтерского учета по одной из традиционных ручных форм счетоводства. Имеется в виду, например, единая журнально-ордерная, журнал- главная, мемориально-ордерная формы.

При формировании отчетных данных учетная политика организации является основополагающей.

От выбора метода бухгалтерского чета, закрепленного учетной политикой предприятия, зависит порядок учета основных операций. Приказ Минфина РФ от 27 ноября 2008 г. № 155Н «О внесении изменений в нормативные правовые акты по бухгалтерскому учету» // ЭЖ-Досье, февраль 2009 г., № 5.

Международные стандарты учетной политики

Рассмотрим, что понимают под учетной политикой в международной практике. Для этого обратимся к текстам Международных стандартов бухгалтерского учета International Accounting Standards (IAS), разрабатываемых Комитетом по Международным стандартам (IASC) и впервые опубликованных на русском языке Госкомстатом РФ. Два помощника в учетной политике //В. Экономов, "Расчет", N 12, декабрь 2008 г. с.25

Стандарт IAS1 -75 прямого определения термин «учетная политика» не дает, однако косвенно поясняет, что описание учетной политики - текст, который включается в финансовые отчеты с целью пояснения основных правил учета, принятых в организации, необходимость чего обуславливается тем, что разные учетные политики могут приводить к принципиально разным комплектам финансовых отчетов, основанных на одних и тех же условиях и событиях.

Отсюда можно сделать три важных вывода:

1. Учетная политика организации как таковая, т.е. без соответствующего ей финансового отчета за какой-то период времени, не является предметом рассмотрения стандарта IASI-75. Стандарт регламентирует учетную политику только в узком смысле слова применительно к конкретному финансовому отчету. Причем лишь в той мере, в какой она нужна для прояснения

2. Никаких временных ограничений действия тех или иных компонентов учетной политики в организации не устанавливается. Период, охваченный финансовым отчетом, первичен по отношению к периоду действия описания учетной политики

3. Перечень компонентов учетной политики ограничивается теми, которые нужны потребителям для понимания конкретного финансового отчета. Составитель описания учетной политики должен определить те вопросы, которые могут оказаться, непонятны его потребителям финансового отчета, и именно их и пояснить в описании учетной политики

В России задача перехода на международные стандарты финансовой отчетности, т.е. стандарты IAS впервые была поставлена в 1992 г., когда была принята государственная программа перехода на международную систему учета и статистики в соответствии с требованиями развития рыночной экономики

Однако в первом отечественном стандарте бухгалтерского учета ПБУ 1/94 и Законе «О бухгалтерском учете» № 29-ФЗ от 21 ноября 1996г. отношение к учетной политике отличается от уже рассмотренного стандарта IASI-75

В соответствии с международными стандартами по окончании финансового года составляется финансовый отчет и в нем объясняется, какова была учетная политика в прошедшем году применительно лишь к тем данным отчета, которые могут оказаться, непонятны подготовленным пользователем. Весьма вероятным может оказаться такое положение, когда учетная политика, на предстоящий год является корпоративным секретом.

Жестких требований к описанию учетной политики в стандарте не предъявляется. Это означает, что:

Текст его может быть раздроблен и дан в тех местах финансового отчета, в которых это требуется для сохранения целостности отчета с точки зрения потребителя финансовой информации. Например, финансовый отчет банка может состоять из табличных форм, содержащих финансовую информацию и выделенных в разделы, пояснения могут следовать после тех форм, которые этого требуют.

Руководитель организации подписывает весь финансовый отчет, а не отдельную его часть под названием «учетная политика».

По существу, характеристика учетной политики в узком смысле слова согласно международному стандарту сводится к следующему: Анищенко А.В. Учетная политика для целей бухгалтерского учета и налогообложения на 2009 год. М.: Статус-Кво 97, 2010. 340 с.

1. У каждой организации учетная политика должна быть только одна, у разных организаций учетные политики могут быть разными

2. Учетная политика «имеет отношение к принципам, основаниям, соглашениям, правилам, процедурам, одобренным руководством на этапе подготовки финансовых отчетов»

3. Фундаментальные положения учета, примененные в финансовом отчете, пояснений не требуют; однако, если это фундаментальные положения в отчете не применяются, то это необходимо объяснить

Формальные требования к документу, описывающему учетную политику, в России более жесткие, чем в стандарте IASI-75. В соответствии с Законом «О бухгалтерском учете» этот документ утверждается «приказом или распоряжением лица, ответственного за организацию и состояние бухгалтерского учета». Соответственно, данный документ не может быть текстом, поясняющим отдельные разделы финансовых отчетов.

Кроме того, в российской практике учетная политика не привязана к финансовым отчетам предприятия, а имеет самостоятельное значение.

В отличие от международных стандартов, в России:

Документ под названием «Учетная политика» утверждается в начале года. Учетная политика организации, как таковая, является предметом рассмотрения стандарта ПБУ 1/94. Стандарт регламентирует учетную политику в широком смысле слова, применительно к принятому учету на предприятиях.

Временные ограничения действия компонентов учетной политики в организации устанавливаются жестко. Период, охваченный финансовым отчетом, вторичен по отношению к периоду действия описания учетной политики.

Перечень компонентов учетной политики является очень широким, охватывая, по возможности, все потенциальные направления деятельности предприятия. Выгодная учетная политика на 2010 год //Л.И. Зеленкова, "Нормативные акты для бухгалтера", N 24, декабрь 2009 г. с.122

Вывод: в данном разделе были выявлены основные принципы и порядок формирования учетной политики.

6. Структура учетной политики и подходы к ее формированию

При формировании учетной политики, использующая ПБУ 11/2008, должна как минимум определить:

1) перечень лиц, являющихся связанными сторонами организации, или принципы включения в этот перечень юридических и физических лиц;

2) конкретный состав и форму раскрытия (в том числе порядок представления) информации, подлежащей раскрытию в соответствии с ПБУ 11/2008;

3) порядок построения аналитического учета, обеспечивающего получение информации о связанных сторонах, которая подлежит раскрытию организацией.

В учетную политику имеет смысл включить несколько разделов и информацию, которую в них стоит разместить.

Итак, в первом описываются организационно-технические вопросы:

организация ведения налогового учета (силами работников бухгалтерии, путем создания отдельного специализированного подразделения);

система налоговых регистров (правила построения и описание форм регистров);

система документооборота для заполнения налоговых регистров.

Во втором разделе указывается выбор способов налогового учета в тех случаях, когда НК РФ предоставляет налогоплательщику такое право (например, определение перечня прямых и косвенных расходов). Это основная часть учетной политики. Здесь желательно провести разграничение налогового учета по отдельным видам налогов. Типичная ошибка при составлении второго раздела - описание «шаблонных» правил учета или дублирование тех норм, которые прямо предусмотрены в НК РФ и не предполагают права выбора плательщиком того или иного способа учета. Поэтому основная задача - избежать таких ошибок и описывать как можно подробнее тот способ учета доходов и расходов, который организация в действительности предполагает использовать. Особое внимание следует уделить тем хозяйственным операциям, по которым нормы налогового законодательства отсутствуют или не содержат определенного порядка действий. В этом случае важно прописать алгоритм признания доходов и расходов, который можно разбить на такие этапы:

определение даты признания доходов и расходов,

определение суммы доходов и расходов,

формы первичных документов, являющихся основанием для отражения операций,

бухгалтерские проводки (если налоговый учет формируется на основании данных бухгалтерского учета).

Например, можно разобрать ситуацию с документами на такие расходы, как арендные платежи, оплата за услуги связи, юридические, информационные, консультационные, аудиторские и другие услуги, которые приходят в организацию с опозданием. Дело в том, что по этим услугам НК РФ предоставляет налогоплательщику самому определить, какая из трех дат будет считаться датой признания расхода. Так, согласно подпункту 3 пункта 7 статьи 272 НК РФ эти затраты можно учитывать либо на дату расчетов, указанную в договоре, либо на последнее число периода, либо на дату предъявления налогоплательщику документов, служащих основанием для произведения расчетов. Очевидно, что для нейтрализации последствий «опоздавших» документов стоит выбрать и закрепить в учетной политике последний вариант.

В третьем разделе учетной политики организация может разработать и утвердить формы налоговых регистров, примеры определения доходов и расходов по конкретным хозяйственным операциям, варианты переноса убытка на будущее. Например, убыток, полученный организацией в 2009 году, будет уменьшать налоговую базу по налогу на прибыль в течение следующих десяти лет - с 2010 го по 2019 год. Если в 2010 году компания получит прибыль в размере, превышающем сумму убытка, зафиксированного по результатам 2009 года, то она сможет уменьшить прибыль этого года сразу на всю величину убытка. При меньшей сумме прибыли по итогам 2010 года фирма будет включать убыток прошлых лет в расходы текущего периода по частям (в размере, не превышающем в совокупности с другими расходами сумму доходов, подлежащих налогообложению). Впрочем, даже если величина прибыли, полученной в 2010 году, позволит учесть целиком всю сумму убытка, организация вправе предусмотреть в налоговой учетной политике ограничение на перенос убытка на будущее.

При формировании учетной политики компания должна помнить, что этот документ составляется не «для галочки» и не только для исполнения обязанности налогоплательщика. Многие бухгалтеры считают, что приказ об учетной политике - это формальный документ, который нужно быстро написать, сдать налоговикам и забыть о нем.

Между тем, ссылаясь на данный приказ (в котором грамотно должны быть описаны методы учета), можно выиграть сложные, а порой и практически безнадежные судебные дела, либо отстоять свою точку зрения в спорах с налоговиками при проверках, даже не доводя споры до судебных исков. В соответствии с ПБУ 1/2008 «Учётная политика организации» (приказ Минфина России от 06.10.2008 г. № 106н «Об утверждении положений по бухгалтерскому учёту») под учётной политикой организации в целях бухгалтерского учёта понимается принятая ею совокупность способов ведения бухгалтерского учёта -- первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

Согласно статьи 11 НКРФ учётная политика для целей налогообложения -- это выбранная налогоплательщиком совокупность допускаемых НК РФ способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учёта иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика.

Рекомендуем Положение об учётной политике предприятия оформлять в виде двух самостоятельных локальных документов:

первый документ посвящен учётной политике предприятия в области бухгалтерского учёта;

второй документ посвящен учётной политике в области налогообложения.

Полагаем, что допущение последовательности применения учётной политики, регламентированное бухгалтерским стандартом ПБУ 1/2008 «Учётная политика организации» приемлем и для учётной политики для целей налогообложения: выбранная предприятием учётная политика применяется последовательно от одного налогового периода к другому, то есть разрабатывается «на века» и лишь при необходимости внесения изменений корректируется приказом датированным до 1 января календарного года, которым вводятся изменения.

наличие двух самостоятельных положений не случайно. Наряду с тем фактом, что расчёт ряда налогов осуществляется на базе бухгалтерского учёта, в нормативных документах по налогообложению существует достаточно большое количество требований, которые нельзя исполнить, используя лишь действующие методы бухгалтерского учёта.

7. Понятие и принципы налоговой политики организации

НАЛОГОВАЯ ПОЛИТИКА ПРЕДПРИЯТИЙ

Поведение хозяйствующего субъекта определяет главная цель предпринимательской деятельности — увеличение совокупного дохода. Наряду с развитием производства, совершенствованием организации и управления, внедрением новейших технологий и оборудования предприятия стремятся увеличить доход за счет облегчения налоговой нагрузки, изыскания рациональных и законных способов снижения налоговых платежей. Такая задача решается по следующим направлениям:

1. Выбор видов деятельности, которые обеспечат приемлемую величину налоговой нагрузки на предприятие

2. Определение оптимальных с точки зрения хозяйствующего субъекта способов и сроков уплаты налогов, сборов и других налоговых платежей

3. Выбор направлений распределения и использования прибыли, осуществления инвестирования финансовых ресурсов, которые позволят иметь благоприятные для предприятия налоговые последствия

Целенаправленная налоговая политика в значительной степени зависит от знания работниками, ответственными за исчисление и уплату налогов, того, какие налоги, в какие сроки и куда необходимо уплатить, от умения этих работников разбираться в существующих законных способах снижения налоговых выплат. Знание налогового права и текущего налогового законодательства позволяет осуществлять грамотное планирование налоговых платежей и доходов.

Т.А. Козенкова в работе «Налоговое планирование на предприятии» рассматривает налоговое планирование в общем смысле как реализацию налогоплательщиком права использования всех возможных средств для уменьшения возложенного на него государством налогового бремени, основывающуюся на принципах законности, оперативности и оптимальности. Соблюдение этих принципов предопределяет характер и содержание предпринимательской деятельности, создает предпосылки для эффективной работы предприятия и уменьшает возможность возникновения ответственности за налоговые правонарушения.

Принцип законности выделяется в качестве основополагающего. Имеется в виду неукоснительное и строгое соблюдение требований налогового законодательства при определении налоговых обязательств предприятия, исчислении и уплате налогов. В связи с принятием и введением в действие части первой Налогового кодекса, ответственность за налоговые правонарушения рассматривается как самостоятельный вид юридической ответственности. Налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое Налоговым кодексом установлена ответственность. За нарушение законодательства о налогах и сборах должностные лица могут нести налоговую, административную или уголовную ответственность.

Принцип оперативности налогового планирования заключается в том, что разработанная предприятием налоговая политика должна оперативно корректироваться с учетом всех изменений в действующей системе налогообложения. При этом могут корректироваться не только основные направления налоговой политики, но и виды хозяйственных операций, а также направления всей хозяйственной деятельности.

Особенности российской политической и экономической системы — ее нестабильность, непредсказуемость, противоречивость принимаемых органами государственной власти законов и решений, в том числе и в сфере налогообложения. Поэтому предприятиям необходимо учитывать такой вероятный фактор, как налоговые риски. Налоговые риски могут быть связаны с изменениями в налоговой политике, введением новых видов налогов и сборов, изменением налоговых ставок и штрафных санкций, отменой налоговых льгот.

Предприятия, исходя из принципа оперативности налогового планирования, должны учитывать возможные не только внешние изменения, но и внутренние, которые могут коренным образом повлиять на его налоговую политику.

Сущность принципа оптимальности налогового планирования в том, что использование механизмов, уменьшающих размеры налоговых обязательств, не должно приводить к ущербу интересам собственников предприятия и стратегическим целям развития. Один из главных вопросов налогового планирования — поддержание оптимального соотношения между налоговыми платежами и той частью прибыли, которая остается в распоряжении предприятия для осуществления инвестирования и обеспечения финансовой устойчивости.

Таким образом, налоговое планирование является важнейшей составной частью налоговой политики предприятия.

8. Система налогов и сборов в РФ

До введения в действие глав части второй Налогового кодекса Российской Федерации о налогах и сборах, предусмотренных статьями 12-15 части первой НК РФ, ссылки в статье 12 на положения указанного Кодекса приравниваются к ссылкам на акты законодательства Российской Федерации о соответствующих налогах, принятые до дня вступления в силу Федерального закона от 29.07.2004 N 95-ФЗ (статья 3 Федерального закона от 29.07.2004 N 95-ФЗ).

Статья 12. Виды налогов и сборов в Российской Федерации. Полномочия законодательных (представительных) органов государственной власти субъектов Российской Федерации и представительных органов муниципальных образований по установлению налогов и сборов (в ред. Федерального закона от 29.07.2004 N 95-ФЗ)

1. В Российской Федерации устанавливаются следующие виды налогов и сборов:

федеральные, региональные и местные.

2. Федеральными налогами и сборами признаются налоги и сборы, которые установлены настоящим Кодексом и обязательны к уплате на всей территории Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи.

3. Региональными налогами признаются налоги, которые установлены настоящим Кодексом и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи.

Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов Российской Федерации в соответствии с настоящим Кодексом и законами субъектов Российской Федерации о налогах.

При установлении региональных налогов законодательными (представительными) органами государственной власти субъектов Российской Федерации определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов. Иные элементы налогообложения по региональным налогам и налогоплательщики определяются настоящим Кодексом.

Законодательными (представительными) органами государственной власти субъектов Российской Федерации законами о налогах в порядке и пределах, которые предусмотрены настоящим Кодексом, могут устанавливаться налоговые льготы, основания и порядок их применения.

4. Местными налогами признаются налоги, которые установлены настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований, если иное не предусмотрено настоящим пунктом и пунктом 7 настоящей статьи.

Местные налоги вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах.

О применении абзаца третьего пункта 4 статьи 12 см. пункт 2 статьи 7 Федерального закона от 29.07.2004 N 95-ФЗ.

Земельный налог и налог на имущество физических лиц устанавливаются настоящим Кодексом и нормативными правовыми актами представительных органов поселений (муниципальных районов), городских округов о налогах и обязательны к уплате на территориях соответствующих поселений (межселенных территориях), городских округов, если иное не предусмотрено пунктом 7 настоящей статьи. Земельный налог и налог на имущество физических лиц вводятся в действие и прекращают действовать на территориях поселений (межселенных территориях), городских округов в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов поселений (муниципальных районов), городских округов о налогах.

Местные налоги в городах федерального значения Москве и Санкт-Петербурге устанавливаются настоящим Кодексом и законами указанных субъектов Российской Федерации о налогах, обязательны к уплате на территориях этих субъектов Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи. Местные налоги вводятся в действие и прекращают действовать на территориях городов федерального значения Москвы и Санкт-Петербурга в соответствии с настоящим Кодексом и законами указанных субъектов Российской Федерации.

При установлении местных налогов представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы и Санкт-Петербурга) определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов. Иные элементы налогообложения по местным налогам и налогоплательщики определяются настоящим Кодексом.

Представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы и Санкт-Петербурга) законодательством о налогах и сборах в порядке и пределах, которые предусмотрены настоящим Кодексом, могут устанавливаться налоговые льготы, основания и порядок их применения.

5. Федеральные, региональные и местные налоги и сборы отменяются настоящим Кодексом

6. Не могут устанавливаться федеральные, региональные или местные налоги и сборы, не предусмотренные настоящим Кодексом

7. Настоящим Кодексом устанавливаются специальные налоговые режимы, которые могут предусматривать федеральные налоги, не указанные в статье 13 настоящего Кодекса, определяются порядок установления таких налогов, а также порядок введения в действие и применения указанных специальных налоговых режимов

Специальные налоговые режимы могут предусматривать освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов, указанных в статьях 13-15 настоящего Кодекса.

Статья 13. Федеральные налоги и сборы

(в ред. Федерального закона от 29.07.2004 N 95-ФЗ)

К федеральным налогам и сборам относятся:

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) единый социальный налог;

5) налог на прибыль организаций;

6) налог на добычу полезных ископаемых;

7) утратил силу. - Федеральный закон от 01.07.2005 N 78-ФЗ;

8) водный налог;

9) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

10) государственная пошлина.

Статья 14. Региональные налоги (в ред. Федерального закона от 29.07.2004 N 95-ФЗ)

К региональным налогам относятся:

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

Статья 15. Местные налоги (в ред. Федерального закона от 29.07.2004 N 95-ФЗ)

К местным налогам относятся:

1) земельный налог;

2) налог на имущество физических лиц.

Статья 16. Информация о налога (в ред. Федерального закона от 29.06.2004 N 58-ФЗ)

Информация и копии законов, иных нормативных правовых актов об установлении, изменении и прекращении действия региональных и местных налогов направляются органами государственной власти субъектов Российской Федерации и органами местного самоуправления в Министерство финансов Российской Федерации и федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, а также в финансовые органы соответствующих субъектов Российской Федерации и территориальные налоговые органы, (в ред. Федеральных законов от 29.07.2004 N 95-ФЗ, от 27.07.2006 N 137-ФЗ)

Статья 17. Общие условия установления налогов и сборов

1. Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно: (в ред. Федерального закона от 09.07.1999 N 154-ФЗ) объект налогообложения; налоговая база; налоговый период; налоговая ставка; порядок исчисления налога; порядок и сроки уплаты налога

2. В необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком (в ред. Федерального закона от 09.07.1999 N 154-ФЗ)

3. При установлении сборов определяются их плательщики и элементы обложения применительно к конкретным сборам. (в ред. Федерального закона от 09.07.1999 N 154-ФЗ) Статья 18. Специальные налоговые режимы (в ред. Федерального закона от 29.07.2004 N 95-ФЗ)

1. Специальные налоговые режимы устанавливаются настоящим Кодексом и применяются в случаях и порядке, которые предусмотрены настоящим Кодексом и иными актами законодательства о налогах и сборах

Специальные налоговые режимы могут предусматривать особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов, предусмотренных статьями 13-15 настоящего Кодекса.

2. К специальным налоговым режимам относятся:

1) система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

2) упрощенная система налогообложения;

3) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

4) система налогообложения при выполнении соглашений о разделе продукции.

10. Основные направления налоговой политики организации

Суть налоговой политики, которая является одним из важнейших элементов финансовой стратегии хозяйствующего субъекта, сводится к выбору наиболее выгодных для предприятия вариантов налогового бремени, взаимоувязке последнего с хозяйственной, отраслевой, ассортиментной и другой ориентацией предприятия. Налоговая политика фирмы может включать в себя:

выбор правильного юридического адреса предприятия и его организационно-правовой формы;

выверенную тактику работы с территориальной налоговой инспекцией;

следование налоговому законодательству;

оперативное реагирование на изменения в налоговом законодательстве;

поиск информации о предстоящих изменениях в налоговом законодательстве;

поиск различных форм налоговых льгот;

управление налогооблагаемой базой;

выбор наиболее выгодных форм хозяйственных договоров и расчетов;

учет налоговых рисков и финансовых потерь;

поиск направлений деятельности, в минимальной степени облагаемых налогами;

оптимальное размещение инвестиций, активов и прибыли;

повышение квалификации финансовых менеджеров, которые определяют налоговую политику, и т.д.

11. Понятие ценовой политики организации

Процесс формирования ценовой политики на предприятии зависит от подхода к определению цены.

Цена традиционно понимается как денежное вознаграждение, уплачиваемое продавцу за его товар.

При таком подходе к цене учитывается только расчет суммы платежей за товар в основном на базе информирования о затратах. Ценовая политика в таком случае ограниченна ценовыми расчетами с учетом затрат. В области сбыта применяются различные условия платежа и скидки. Система скидок очень огромна и включает несколько групп. Она очень активна и состоит из следующих элементов:

· скидки сконто - при платеже наличными или оплаты до срока, зафиксированного в договоре; выгода производителя: рост ликвидности предприятия, снижение издержек благодаря ускорению оборачиваемости оборотных средств;

· оптовые скидки - снижение цен при покупке большой партии товара; выгода производителя: экономия затрат, связанная с процессом продажи, хранения и транспортировки товара;

· торговые (дилерские) скидки - предоставляются фирмам или агентам, которые входят в сбытовую сеть фирмы производителя;

сезонные скидки - на послесезонные и предсезонные периоды; выгода производителя: фирма изготовитель поддерживает стабильное производство в течении всего года;

прочие скидки - зачет цены старого товара при покупке нового, скидки фирмам, которые участвуют в рекламных акциях.

В современной рыночной экономике ценовая политика характеризует направленность предприятия на работу с потребителем. Исходя из этого, цену можно определить как сумму всех расходов покупателя, прямо или косвенно связанных с приобретением продукта (цена продажи, затраты на поиск покупки, на кредитование, на ремонт, установку, транспортные затраты). Исходя из такого понимания цены, формируется современное ориентированное на потребителя определение цен политики.

Ценовая политика - вытекающие из целей предприятия меры по поиску, выбору и реализации соотношений между ценой и качеством товара и решению связанных с этим проблем покупателя.

Основываясь на современном определении ценовой политики, последнюю можно представить как систему, состоящую из следующих элементов:

цели (долгосрочные и краткосрочные);

инструменты (стратегические и оперативно-тактические);

организационные решения.

Ценовая политика должна быть ориентирована на определенные долгосрочные и краткосрочные цели, достигаемые с помощью различных инструментов и организационных решений.

Цели ценовой политики могут быть различными. В числе важнейших из них можно выделить следующие:

1) получение прибыли, ее долгосрочная и краткосрочная максимизация;

2) стабилизация рынка;

3) ограничение потенциальной конкуренции;

4) сохранение лидерства в ценах;

5) увеличение объемов продаж.

Не все цели могут быть совместимы между собой (например, п.1 и п.5).

В долгосрочном аспекте цели, так или иначе, выражаются в максимизации прибыли и укреплении рыночной позиции предприятия. В краткосрочном аспекте - это может быть любая актуальная проблема, связанная с удовлетворением нужд потребителя, привлечением новых клиентов, расширением рынков сбыта, с финансовым положением предприятия.

Цели ценовой политики организации определяют выбор ее стратегии и оперативно-тактических инструментов. Ценовая стратегия носит долгосрочный характер и обеспечивает достижение долгосрочных целей организации. В исходном пункте разработке ценовой стратегии должен быть так называемый стратегический треугольник «фирма - клиент - конкурент». С точки зрения развития фирмы ценовая стратегия должна учитывать поддержание ее финансового здоровья, степень чувствительности к финансовым рискам, связанным с ценообразованием, обеспечение интересов собственников фирмы. С позиции клиентов разрабатываются проблемы уровней и сегментирования цен с целью учета предпочтений покупателей, решения этих проблем. В отношении основных конкурентов принимаются решения о степени агрессивности ценового давления в связи с задачами достижения собственной стратегической позиции на рынке.

Оперативно-тактические инструменты ценообразования - это большая группа средств ценовой политики, позволяющая решать краткосрочные задачи и оперативно реагировать на неожиданные изменения различных факторов ценообразования или агрессивную ценовую политику конкурентов. К таким инструментам относят краткосрочное изменение цен, ценовую дифференциацию для разных потребителей, ценовые вариации по периодам времени, ценовые линии (границы, группы).

Важную роль в процессе ценообразования играют организационные решения, касающиеся этапов и форм организации процесса ценообразования.

12. Прогнозирование конъюнктуры рынка и финансовая стратегия предприятия. Основные аспекты маркетинга на предприятии

Оценка конъюнктуры рынка Конъюнктура рынка характеризуется определенным соотношением спроса и предложения на товары данного типа, а также соотношением цен. Основной целью изучения товарного рынка это установление, в какой мере деятельность промышленности и торговли влияет на составление рынка, на его развитие в ближайшем будущем. Результаты изучения конъюнктуры рынка предназначены для принятия оперативного решения по управлению производством и сбытом товаров. Сбор информации является важнейшим этапом изучения конъюнктуры рынка. При исследовании, используются различные виды информации, полученной из различных источников. Различают общую, коммерческую и специальную информацию. Общая включает в себя данные хар-ые рыночной ситуации в целом, в увязке с развитием отрасли или данного производства. Источником информации служат данные государственной и отраслевой статистики. А также официальные формы учета и отчетности. Коммерческая информация это данные извлекаемые из деловой документации предприятия по вопросам сбыта продукции и полученной от партнеров в порядке инф-го обмена. К ним относятся: заявки и заказы, торговые органи-ии, и учреждения торговли (материалы о движении товаров в оптовых и розничных организациях). Также используются конъюнктурные обзоры. Специальная инфа представляет собой данные, полученные в рез-те специальных мероприятий по изучению рынка (опросы населения, покупателей, специалистов торговли, выставок-продаж, конъюнктурных совещаний), а также материалы научно-исследовательских работ. К спец. инфе относится инфа, которую нельзя получить иным путем. Главной целью информационного обеспечения исследований конъюнктуры рынка это создание системы показателей, которые позволяют получить количественную и качественную характеристики по конкретным видам товарного предложения (произ-во товаров в ассортименте). Обновление товарного ассортимента обеспечивается материалом и сырьем, производственным мощностями, запасы товаров.

Финансовая стратегия любого предприятия определяется стратегическими целями, стоящими перед предприятием, а также целями самого финансового менеджмента. Как известно, главная цель финансового менеджмента - обеспечение роста благосостояния собственников, максимизация рыночной стоимости компании. Следовательно, финансовая стратегия компании - это генеральный план действий по своевременному обеспечению предприятия финансовыми ресурсами (денежными средствами) и по их эффективному использованию с целью капитализации компании.

Разработка финансовой стратегии предприятия состоит из нескольких этапов. С самого начала необходимо определить, на какой срок формируется финансовая стратегия. В зависимости от срока стратегии зависят и цели финансовой деятельности, и степень проработки финансовых планов. Долгосрочная финансовая стратегия описывает принципы образования и использования доходов, потребности в финансовых ресурсах и источниках их формирования. Краткосрочная финансовая стратегия разрабатывается в рамках долгосрочной финансовой стратегии, детализирует ее и описывает текущее управление финансовыми ресурсами. Долгосрочные и среднесрочные финансовые стратегические планы на 3-5 лет формируются в укрупненном виде, а краткосрочные финансовые планы на год прорабатываются с большой степенью детализации.

Следующим этапом разработки финансовой стратегии следует определить цели финансовой деятельности. Финансовая стратегия является функциональной по отношению к корпоративной стратегии компании, следовательно, она должна быть включена в структуру общих стратегических целей компании. Как известно, главная финансовая цель - максимизация рыночной стоимости при минимизации риска. Такая цель может определяться как в абсолютных, так и в относительных показателях. Главная цель достигается, если у предприятия достаточно финансовых ресурсов, оптимальная рентабельность собственного капитала, сбалансированная структура собственного и заемного капитала. Главная финансовая цель детализируется на финансовые подцели, например:

Прибыль

Величина собственного капитала

Рентабельность собственного капитала

Структура активов

Финансовые риски

Каждая цель должна быть четко сформулирована и выражена в конкретных показателях, например:

Рентабельность продаж

Финансовый рычаг (соотношение собственного и заемного капитала)

Уровень платежеспособности

Уровень ликвидности

Разработка финансовой стратегии подразумевает разработку не только целей, но и разработку плана действий по достижению этих целей. Руководство компании должно знать, как текущая ситуация соотносится со стратегическими целями компании. Необходимо регулярно контролировать достижение стратегических целей. Для контроля осуществления стратегии стратегические цели разбиваются на конкретные стратегические задачи, решить которые нужно в определенный период времени. Контроль достижения стратегических целей осуществляется путем решения тактических задач. Установленные финансовые цели группируются по направлениям, образуя финансовую политику предприятия.

Наличие финансовой стратегии делает компанию более управляемой для менеджмента и прозрачной для собственников.

Управление экономикой и финансами предприятия невозможно без хорошо работающих маркетинговых служб. Необходимо всегда держать руку на пульсе рынка. Надо всегда знать какие соотношения цены, качества, сервиса и объема продаж существуют на рынке, каковы его тенденции и объемы, что предпринимают конкуренты, в чем они сильнее или слабее. Перед тем, как тратить немалые деньги на рекламу, неплохо бы понять, а будет ли эффект от нее. Если предприятие собирается расширяться в регионы, то необходимо всегда знать положение в каждом из них.

Но помимо внешней информации необходимо иметь и сведения о ситуации на предприятии. Как тратятся деньги на производственный и коммерческий цикл? Какое из подразделений наиболее рентабельно? У какого вида продукции наибольшая рентабельность, самый маленький срок оборачиваемости? Как построить систему управления и оплаты по результатам? Эти и многие другие вопросы решаются планово-экономическими или финансовыми подразделениями. Данная информация является основой для управления издержками и себестоимостью. На основании ее служба маркетинга может разработать гибкую систему оптовых скидок и политику ценообразования.

13. Кривые спроса и предложения

финансовый политика организация учётный

В экономике, кривая спроса — это график, иллюстрирующий связь между ценой определенного товара или услуги и количеством его потребителей, желающих его купить по данной цене. Является графическим представлением графика спроса[1].

Кривая спроса суммарно для всех потребителей является результирующей кривых спроса для каждого потребителя в отдельности. Несмотря на своё название, кривая спроса не всегда представляется собственно кривой, иногда это может быть график прямой линии, в зависимости от сложности сценария.

Кривые спроса используются для оценки поведения агентов конкурентных рынков и очень часто рассматриваются комплексно с кривыми предложения для оценки сбалансированной или равновесной цены (цены по которой все продавцы готовы продать и все покупатели готовы купить, также известной, как термин цена рыночного клиринга) и равновесного количества (объёма товаров или услуг, которые будут произведены и проданы без избыточного увеличения предложения или избыточного сокращения спроса) на рынке[2]. На монополистическом рынке, кривая спроса представлена только кривой спроса на продукцию монополиста и не требует создания результирующей функции.

КРИВАЯ ПРЕДЛОЖЕНИЯ [supply curve] — графическое представление соотношения между предложением товара (обычно откладывается на оси абсцисс) и его ценой (по оси ординат). Стандарт ее обозначения на графиках — буква S (от слова supply). Показывает количество предлагаемого товара при каждом уровне его цены; другие факторы, воздействующие на предложение, принимаются постоянными. Как правило, чем выше цена, тем больше предложение.

Строго говоря, такая зависимость действительна в двух случаях: или в условиях такого рынка, где данная фирма не в состоянии влиять на цены (при монополии фирмы она сама может их диктовать), или в условиях централизованного, директивного установления цен.

Долгосрочная К. п. фирмы обычно представляет зависимость предложения от цены в условиях, когда фирма имеет достаточно времени, чтобы полностью приспособиться к изменению уровня цен.

14. Чистая конкуренция

Совершенная, свободная или чистая конкуренция — экономическая модель, идеализированное состояние рынка, когда отдельные покупатели и продавцы не могут влиять на цену, но формируют её своим вкладом спроса и предложения. Другими словами это такой тип рыночной структуры, где рыночное поведение продавцов и покупателей заключается в приспособлении к равновесному состоянию рыночных условий.

Признаки совершенной конкуренции:

бесконечное множество равноценных продавцов и покупателей

однородность и делимость продаваемой продукции

отсутствие барьеров для входа или выхода с рынка

высокая мобильность факторов производства

равный и полный доступ всех участников к информации (цены товаров)

В случае, когда хотя бы один признак отсутствует, конкуренция называется несовершенной. В случае, когда эти признаки искусственно удаляются с целью занятия монопольного положения на рынке, ситуацию именуют недобросовестная конкуренция.

В некоторых странах одним из широко используемых видов недобросовестной конкуренции является дача взяток в явном и неявном виде различным представителям государства в обмен на различного рода преференции.

Давид Рикардо выявил закономерную в условиях свободной конкуренции тенденцию нормы прибыли к понижению.

В реальной экономике биржевой рынок наиболее походит на рынок совершенной конкуренции. В ходе наблюдения за явлениями экономических кризисов был сделан вывод, что подобная форма конкуренции обычно терпит фиаско, выйти из которого может лишь благодаря внешнему вмешательству.

15. Ценовые корректировки: скидки, надбавки, зачеты

Скидка — сумма, на которую снижается продажная цена товара, реализуемого покупателю, при выполнении им определенных условий.

Исторически скидки появились и стали использоваться в условиях уличной торговли товарами, когда продавец в результате торга предоставлял скидку тому покупателю, который приобретает больше товаров.

В настоящее время практика предоставления скидок используется крупными и средними компаниями, организациями малого бизнеса и индивидуальными предпринимателями

НАДБАВКИ — 1) дополнительные выплаты работникам (надбавка к заработной плате) за особо сложные условия труда или высокое качество работы; 2) наценка, дополнительная оплата товара, добавка к его номинальной цене, обусловленная особыми качествами, изготовлением по заказу со специальными требованиями. Выделяют следующие виды надбавок: надбавка за пакет акций — надбавка к курсу акций, получаемая продавцом пакета за увеличение управленческих полномочий покупателя пакета; надбавка к государственному налогу — устанавливаемый в определенной доле к государственному налогу дополнительный налог, поступающий в местный бюджет; надбавка к таможенной пошлине — повышение таможенных пошлин в экономических и политических целях; надбавка к заработной плате — дополнительные денежные выплаты за сверхплановую, сверхурочную, особо важную, аккордную работу; надбавка к цене — увеличение прейскурантной цены за услуги, оказанные покупателю.

ЗАЧЕТ — 1) погашение взаимных обязательств, платежей двух или нескольких юридических и физических лиц в пределах равных сумм, величин взаимного долга. См. также ВЗАИМОЗАЧЕТ; 2) денежная компенсация, косвенная оплата участия в осуществлении программ или выполнении услуг; реализуется посредством вычета оплаты за участие из цены приобретаемого участником товара либо иными видами зачета.

16. Государственная политика регулирования цен

Государственное регулирование рынка и цен — это совокупность мер, принимаемых правительством в процессе участия в системе товарно-денежных отношений и направленных на осуществление регулирования цен в различных сферах народного хозяйства и контроля за ними. Таким образом, государственное регулирование цен можно представить как попытку государства с помощью законодательных, административных и бюджетно-финансовых мероприятий воздействовать на рынок и цены таким образом, чтобы способствовать стабильному развитию экономики в целом.

Необходимость государственного вмешательства в процессы ценообразования обусловлена тем, что свободно функционирующий рынок не обязательно гарантирует высокую эффективность экономической деятельности. В ряде случаев несовершенство рынка, нестабильность равновесия требует определенного вмешательства государства. Роль государства заключается главным образом в обеспечении развития экономики в направлении не только роста производства и повышения качества продукции, но и достижения полной занятости, справедливого распределения доходов и стабилизации уровня цен.

Используя для решения экономических задач регулирующую функцию цены, государство принимает участие в перераспределении чистого дохода между отраслями и секторами народного хозяйства, отдельными регионами, предприятиями и группами населения. Государство также должно участвовать в процессе ценообразования (прямо или косвенно) для защиты интересов национальных товаропроизводителей, не способных пока на равных противостоять экспансии на рынок зарубежных производителей аналогичной продукции.

Государственное регулирование цен можно рассматривать как одно из направлений макроэкономического регулирования экономики, особое значение которого проявляется по следующим направлениям:

• поддержание на рынке конкурентной среды и предотвращение монополизации;

• борьба с инфляцией и обеспечение стабильности цен;

• проведение социально ориентированной политики цен;

• обеспечение оптимального соотношения внешнеторговых и внутренних цен.

Таким образом, на макроэкономическом уровне вырабатываются исходные принципы и концепции политики цен, а также законодательного и нормативного их обеспечения.

Наряду с макроэкономическим воздействием государства на цены существует и их регулирование на микроэкономическом уровне. Микроэкономические меры воздействия государства на цены включают в себя: контроль за уровнем цен на продукцию и услуги естественных монополий, предприятий, занимающих монопольное и доминирующее положение на рынке; установление цен на товары и услуги, имеющие особую социальную значимость; установление акцизов и субсидирование отдельных товаропроизводителей; установление торговых надбавок на некоторые виды продукции; регулирование цен и таможенных тарифов во внешнеэкономической деятельности.

Государственное регулирование цен осуществляется с помощью сочетания прямых и косвенных форм и методов.

17. Переменные и постоянные издержки

Издержки производства — затраты, связанные с производством и обращением произведенных товаров. В бухгалтерской и статистической отчетности отражаются в виде себестоимости. Включают в себя: материальные затраты, расходы на оплату труда, проценты за кредиты, расходы, связанные с продвижением товара на рынок и его продажей.

Экономические издержки принято делить на совокупные, средние, маржинальные (их называют ещё предельными издержками) или замыкающие, а также на постоянные и переменные.

Переме́нные затраты — виды расходов, величина которых изменяется пропорционально изменению объемов продукции. Противопоставляются постоянным затратам, с которыми в сумме составляют общие затраты. Основным признаком, по которому можно определить, являются ли затраты переменными, является их исчезновение при остановке производства

Постоянные издержки возникают, когда объём применения одного (или обоих) факторов, вводимых в процесс трансформации, не может изменяться. Таким образом переменные издержки возникают, когда фирма имеет дело с факторами, вводимыми в процесс трансформации, объём применения которых ничем не ограничен.

Поскольку величина постоянных издержек обязательно перестаёт зависеть от объёмов выпуска, часто определение искажают, говоря о постоянных издержках как о независящих от объёма выпуска, а то и просто указывая некий перечень статей калькуляции себестоимости, который якобы при любых обстоятельствах описывает постоянные издержки. Например, жалование конторских работников, амортизация, реклама и т. п. Соответственно переменными начинают считать издержки, величина которых непосредственно зависит от изменения объема выпуска (сырьё, материалы, заработная плата непосредственно производственных рабочих и т. п.). Такое «внедрение» положений о бухгалтерском учёте в экономику как науку не просто неправомерно, но прямо вредоносно.

18. Порог рентабельности, понятие и графический метод его определения

Порог рентабельности — это объем продаж при котором предприятие может покрыть все свои расходы, не получая прибыли. Часто используется термин точка безубыточности. В свою очередь, как с изменением выручки растет прибыль показывает Операционный рычаг (операционный леверидж).

См. также

Финансовые коэффициенты для оценки финансового состояния предприятия

Экспресс анализ финансового состояния предприятия

Для расчета порога рентабельности принято делить издержки на две составляющие:

Переменные затраты — возрастают пропорционально увеличению объему производства (реализации товаров).

Постоянные затраты — не зависят от количества произведенной продукции (реализованных товаров) и от того, растет или падает объем операций.

Значение порога рентабельности представляет большой интерес для кредитора, поскольку его интересует вопрос устойчивости компании и ее способности выплачивать проценты за кредит и основной долг. Устойчивость предприятия определяет запас финансовой прочности — степень превышения объемов продаж над порогом рентабельности.

Введем обозначения:В — выручка.

Рн — объем реализации в натуральном выражении.

Зпер — переменные затраты.

Зпост — постоянные затраты.

Ц — Цена, выручка на единицу продукции,

ЗСпер — средние переменные затраты (на единицу продукции).

ПРд — порог рентабельности в денежном выражении.

ПРн — порог рентабельности в натуральном выражении.

Формула расчета порога рентабельности в денежном выражении:

ПРд = В*Зпост/(В - Зпер)

Формула расчета порога рентабельности в натуральном выражении (в штуках продукции или товара):

ПРн = Зпост / (Ц - ЗСпер)

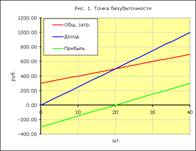

На приведенном ниже рисунке постоянные затраты 300, переменные затраты на единицу продукции 10, цена 25, порог рентабельности (точка безубыточности) ПРн = 20 штук.

При достижении порога рентабельности линия доходов пересекает и идет выше линии общих (валовых) затрат, линия прибыли пересекает 0 — переходит из зоны убытков в зону прибыли.

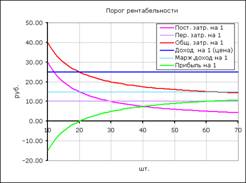

Рентабельность это относительный показатель доходности и обычно выражается в процентах или в прибыли на единицу вложенных средств. В связи с этим интересно посмотреть как выглядят линии доходности и затрат при пересчете на единицу продукции.

Как и на предыдущем рисунке постоянные затраты 300, переменные затраты на единицу продукции 10, цена 25, порог рентабельности (точка безубыточности) ПРн = 20 штук.

При пересчете на единицу продукции видим, что некоторые постоянные величины превратились в переменные и наоборот. Некоторые прямые линии превратились в кривые.

На графике видно, что:

С ростом объема приходится все меньшая доля постоянных затрат на единицу продукции. Поэтому линия постоянных затрат идет вниз.

Доля переменных затрат постоянна для каждой единицы продукции.

Общие затраты на единицу продукции (себестоимость) убывают.

При объеме выпуска 20 шт. линия себестоимости пересекает линию цены (себестоимость равна цене) и идет ниже ее.

Соответственно линия прибыли переходит через 0, прибыль становится положительной.

Линия постоянных затрат пересекает линию маржинальной прибыли (маржинального дохода), т.е. маржинальный доход равен постоянным затратам. Далее линия маржинальной прибыли идет выше линии постоянных затрат — образуется прибыль.

Для быстрого расчета вариантов и оценки влияния различных соотношений затрат и цен удобно использовать электронные таблицы Excel.

19. Оборотные активы организации: понятие и виды

Ключевую роль в реализации краткосрочной финансовой политики предприятия занимают проблемы достаточности оборотных активов, источники их финансирования и эффективность использования. Управление оборотным капиталом предприятия – это ежедневная работа, обеспечивающая фирме достаточные ресурсы для осуществления ее деятельности и избежания дорогостоящих простоев. Без эффективного управления оборотными активами невозможно реализовать долгосрочные финансовые стратегии предприятия.

Оборотные активы - характеризуют совокупность имущественных ценностей предприятия, обслуживающих текущую производственно-коммерческую (операционную) деятельность и полностью потребляемых в течение одного производственно-коммерческого цикла.

Оборотный капитал можно подразделить по следующим основным признакам:

По видам оборотные активы можно подразделить:

- оборотные производственные активы. К ним относятся сырье, основные материалы и полуфабрикаты, вспомогательные материалы, топливо, тара, запасные части и др., а также незавершенное производство и расходы будущих периодов;

- оборотные активы в обращении.. Это средства предприятия, вложенные в запасы готовой продукции, товары отгруженные, но не оплаченные (дебиторская задолженность) а также денежные средства в кассе и на счетах (см. рис. 1)

По степени ликвидности выделяют:

- абсолютно ликвидные активы. К ним относятся оборотные активы, не требующие реализации и представляющие собой готовые средства платежа: денежные средства;

- высоколиквидные активы. Характеризуют группу активов, которые могут быть быстро обращены в денежные средства (как правило, в течение месяца), без ощутимых потерь своей рыночной стоимости: краткосрочные финансовые вложения, краткосрочная дебиторская задолженность;

- среднеликвидные активы. К этому виду относятся оборотные активы, которые могут быть конвертированы в денежную форму без ощутимых потерь своей текущей рыночной стоимости в срок от одного до шести месяцев: дебиторская задолженность (кроме краткосрочной), запасы готовой продукции;

- слаболикивдные активы. К ним относятся оборотные активы предприятия, которые могут быть обращены в денежную форму без потерь своей текущей рыночной стоимости лишь по истечении значительного периода времени (от полугода и выше): запасы сырья и полуфабрикатов, незавершенное производство;

- неликвидные активы. Активы, которые самостоятельно не могут быть обращены в денежные средства. Они могут быть реализованы лишь в составе имущественного комплекса: безнадежная дебиторская задолженность, расходы будущих периодов.

По характеру финансовых источников формирования:

- валовые оборотные активы. Характеризуют общий объем оборотных активов, сформированный за счет собственного и заемного капитала;

- чистые оборотные активы. Это оборотные активы, которые сформированы за счет собственного и долгосрочного заемного капитала. Рассчитывается как разница между оборотными активами и краткосрочными пассивами:

ЧОА = ОА – КФО;

где

ЧОА – чистые оборотные активы;

ОА – оборотные активы;

КФО – краткосрочные текущие финансовые обязательства.

- собственные оборотные активы. Характеризуют ту часть оборотных активов, которые сформированы за счет собственного капитала. Для расчета необходимо из величины чистых оборотных активов вычесть долгосрочный заемный капитал, направленный на формирование оборотных активов:

СОА = ЧОА – ДЗК;

или

СОА= ОА – ДЗК – КФО;

где

СОА – сумма собственных оборотных активов предприятия;

ДЗК – долгосрочный заемный капитал.

Если предприятие не использует долгосрочный заемный капитал для финансирования оборотных средств, то суммы собственных и чистых оборотных активов совпадают.

По характеру участия в операционном процессе:

- оборотные активы, обслуживающие производственный цикл: сырье, материалы, незавершенное производство, готовая продукция;

- оборотные активы, обслуживающие финансовый цикл: денежные средства, дебиторская задолженность.

По периоду функционирования оборотных активов

- постоянные оборотные активы. Представляет собой неизменную часть оборотных активов, которая не зависит от сезонных и других колебаний операционной деятельности, т.е. является неснижаемым минимумом оборотных активов для поддержания операционного цикла;

переменные оборотные активы. Это варьирующая часть оборотных активов, которая связана с возрастанием производства и реализации продукции, необходимостью формирования запасов сезонного хранения, долгосрочного завоза, целевого назначения.

20. Показатели эффективности использования оборотных активов организации

К числу показателей эффективности использования оборотных средств можно отнести следующие.

1. Длительность одного оборота (До) определяется по формуле:

![]()

где Со — остатки оборотных средств за период;

Тпер — число дней в периоде;

Vреал — сумма реализованной продукции.

2. Коэффициент оборачиваемости показывает количество оборотов, совершаемых за определенный период. Он определяется по формуле:

![]()

3. Коэффициент загрузки ОБС характеризует величину оборотных средств, приходящихся на 1 руб. реализованной продукции:

![]()

4. Рентабельность оборотных средств исчисляется как отношение прибыли предприятия к среднегодовой стоимости оборотных средств.

В результате ускорения оборачиваемости (интенсивности использования ОС) определенная сумма ОС высвобождается

Абсолютное высвобождение отражает прямое уменьшение потребности в оборотных средствах. Абсолютное высвобождение происходит, если

Со.факт < Со.план, Vреал = const ,

где Со.факт — фактические остатки ОС;

Со.план — планируемые остатки ОС;

Vреал — объем реализации.

Абсолютное высвобождение определяется по формуле:

АВ = Со.факт - Со.план.