Дипломная работа: Анализ теоретического аспекта системы обязательного пенсионного страхования России

Содержание

Введение

Глава I. Понятие пенсионного страхования в российской федерации

1.1 Обязательное пенсионное страхование

1.2 Добровольное пенсионное страхование

Глава II. Пенсионный фонд российской федерации

2.1 Структура Пенсионного фонда Российской Федерации

2.2 Уровень пенсионного обеспечения в Белгородской области

Глава III. Система пенсионного страхования в белгородской области

3.1 Структура, результаты работы и уровень пенсионного обеспечения в ГУ УПФР по Корочанскому району Белгородской области

3.2 Перспективы улучшения системы пенсионного страхования в Российской Федерации

Заключение

Список использованных источников

Приложения

Введение

Актуальность темы дипломной работы обусловлена тем, что, пенсионная система, основным элементом которой является обязательное пенсионное страхование, представляет собой важнейшую социальную гарантию любого общества. Она финансирует содержание нетрудоспособных граждан при наступлении старости и инвалидности, и затрагивает интересы практически всего работающего населения, за счет деятельности которого осуществляется их материальное обеспечение. Четко функционирующая система обязательного пенсионного страхования является залогом социальной стабильности и согласия в обществе.

Несмотря на то, что на данный момент система обязательного пенсионного страхования и пенсионная система РФ в целом претерпели кардинальные изменения, а именно: создана система персонифицированного учета сведений о пенсионных правах каждого гражданина; впервые в истории в основу пенсионной системы России были положены страховые принципы; обязательное пенсионное страхование осуществляется страховщиком, которым является ПФР; в отделениях ПФР начали формироваться отделы по работе с обращениями граждан; в октябре 2008 года стартовала новая для России программа государственного софинансирования пенсии; в 2009 году был приняты новые пенсионные законы, которые с 1 января 2010 года в значительной степени изменили российскую пенсионную систему, реформа системы обязательного страхования граждан и модернизация российской пенсионной системы не закончена, а лишь вышла на следующий этап.

Перед государством и ПФР стоит много новых задач и целей для дальнейшей реализации реформ в сфере пенсионного страхования. Все это должно вывести Россию на новый уровень жизни. К тому же на данном этапе развития рыночной экономики в нашем государстве, забота о незащищенных слоях населения является неотъемлемым элементом государственной политики. Российская Федерация является "социальным государством, политика которого направлена на создание условий, обеспечивающих достойную жизнь и свободное развитие человека" [1,8].

В России можно выделить два основных вида пенсионного страхования:

обязательное пенсионное страхование - включает трудовую пенсию по старости, по инвалидности, по случаю потери кормильца

добровольное пенсионное обеспечение - включает пенсии, которые выплачиваются за счет взносов работодателей и самостоятельных пенсионных накоплений граждан.

Обязательное пенсионное страхование - это система создаваемых государством правовых, экономических и организационных мер, направленных на компенсацию гражданам заработка (выплат, вознаграждений в пользу застрахованного лица), получаемого ими до установления обязательного страхового обеспечения. Его субъектами являются федеральные органы государственной власти, страхователи, страховщик и застрахованные лица.

Добровольное пенсионное обеспечение - это формирование пенсионных сбережений в Негосударственных пенсионных фондах за счет дополнительных добровольных взносов работодателей или самих граждан. Условия добровольного пенсионного обеспечения устанавливаются договором между вкладчиком и фондом [14,48].

Степень разработанности темы. Данная тема исследуется в трудах российских авторов, таких как Н.А. Волгин, А.К. Соловьев, Е.Е. Мачульская, Ю.А. Михайленко, Н.А. Кричевский, Д.Г. Александров, П.И. Вахрин, Л.В. Федоров, О.Е. Илюхина, М.Ю. Зурабова, Е.Г. Азарова, К.Л. Астапов, В.Д. Роик, Г.И. Морро и многих других. Существует огромное количество статей и отчетов о работе ПФ РФ, опубликованных в периодических изданиях. К тому же, выбранная тема основывается на постоянно изменяющихся правительственных актов, программах, входящих в политику российского государства по реформированию и улучшению пенсионного обеспечения в России.

Объектом исследования является система пенсионного обеспечения граждан.

Предметом исследования является система обязательного пенсионного страхования Российской Федерации.

Цель дипломной работы - изучить систему обязательного пенсионного страхования в Российской Федерации и новые подходы к пенсионному обеспечению граждан.

Для достижения поставленной цели исследования необходимо решить следующие задачи:

1. Изучить систему пенсионного страхования в Российской Федерации.

2. Проанализировать структуру и принципы работы Пенсионного фонда РФ.

3. Определить основные этапы и результаты пенсионной реформы в РФ.

4. Определить уровень работоспособности системы пенсионного страхования в РФ.

5. Сформулировать перспективные направления деятельности по улучшению системы пенсионного страхования в РФ.

Среди методов исследования выбранной темы можно выделить:

аналитический;

сравнительный;

изучение нормативно-правовой базы;

изучение монографических публикаций и статей.

Элемент новизны исследования заключается в том, что российское правительство имеет разработанную приоритетную программу повышения уровня пенсионного обеспечения граждан, также в условиях продолжающейся пенсионной реформы в РФ актуально говорить о совершенствовании пенсионного страхования в РФ. Поэтому за основы исследования можно брать уровень пенсионного страхования в РФ на данный момент, после завершения первых этапов реформы.

В условиях пенсионной реформы изучение системы пенсионного страхования и выявление новых подходов к пенсионному обеспечению граждан с целью улучшения системы в целом является практически и научно значимым.

Данные исследования могут способствовать внедрению новых способов пенсионного страхования и обеспечения граждан, реформированию системы пенсионного страхования, а также улучшению работы пенсионного фонда. К тому же, исследование данной темы может ответить на ряд вопросов, самым главным из которых для граждан является - что выбрать, государственный или негосударственный Пенсионный фонд.

Результатом данного исследования являются обобщающие сведения, выводы по выбранной теме, имеющие практическое значение.

База исследования: ГУ УПФР по Корочанскому району Белгородской области.

Дипломная работа состоит из введения, трех глав, заключения, списка использованных источников и приложений.

пенсионное страхование россия фонд

Глава I. Понятие пенсионного страхования в российской федерации

Проблема содержания граждан, утративших трудоспособность в связи с трудовой деятельностью, существовала во все времена. Их защиту в форме социальной помощи традиционно обеспечивали семья, сельская община, а для ремесленников - корпоративные структуры (цеха, гильдии и т.д.). Кроме того, в письменных памятниках Древнего мира, начала и середины новой эры можно найти упоминания о некоторых элементах страхования жизни на основе временных соглашений, что отмечается, например, при описании законодательства Хаммурапи (около 1800 лет до н.э.), в Библии (Ветхом Завете), деятельности римских профессиональных союзов (коллегий), а также средневекового гильдийско-цехового страхования уставного типа.

В конце XVIII - начале XIX века на смену семьи как главной производственной единицы в экономике, базировавшейся на сельском хозяйстве, простых ремеслах (натуральное хозяйство) и основного источника (и формы) содержания нетрудоспособных, пришло крупное промышленное производство. Перемены, вызванные урбанизацией и индустриализацией общественной жизни, становлением рабочего движения, потребовали новой доктрины социальной защиты взамен ранее существовавшей и основанной на принципах самоподдержки, семейного обеспечения нетрудоспособных и благотворительности. В формировании такой доктрины значительны" вклад внесли: социальные теории протестантов и католической церкви (43-й указ Елизаветы I о борьбе с бедностью 1601 г., папская энциклика "Рерум новарум" 1891 г.); философско-правовые концепции европейских ученых о правовом порядке и правовом государстве (Кант, Гегель, английское фабричное законодательство); разработки французского ученого-гуманиста Е. Клавьера (Проспект относительно введения пожизненного страхования 1788 года) и правовые нормы, предложенные канцлером Германии О. Бисмарком, по организации социального страхования в период 1890-х г. г.

В силу масштабности государственной программы пенсионного обеспечения в условиях нашей страны, а также учитывая ее сложность, обусловленную особенностями накопленных за советский период пенсионных обязательств, современная пенсионная система России играет огромную роль не только в социальной и общественно-политической жизни всего государства, но и в финансово-бюджетной системе страны, оказывая самое серьезное влияние на формирование и перераспределение денежных ресурсов в региональном и отраслевом аспектах [26, 15].

Государственное пенсионное страхование в России зародилось значительно позднее, чем в большинстве развитых стран - в начале XX века, и не получило широкого распространения на все категории населения России. После Октябрьской революции государственное пенсионное страхование было, по сути, отменено.

Однако по прошествии переходного периода экономической нестабильности социалистическое государство начало создавать принципиально новую пенсионную систему, основанную на принципах конституционно гарантированного государством пенсионного обеспечения по старости, которое введено в 1927 года.

Действовавшая в СССР система пенсионного обеспечения функционировала в рамках общей системы социального обеспечения и социального страхования, которая охватывала не только выплаты пенсий и пособий различных видов, но и различные формы социального, медицинского, санаторно-курортного обслуживания трудящихся, содержание и обслуживание престарелых и нетрудоспособных.

Несмотря на то, что данная пенсионная система входила составной частью в систему социального страхования, она не содержит экономических признаков системы государственного пенсионного страхования, которые наиболее наглядно выражаются в базовых принципах государственного пенсионного страхования. В то же время данная система, несмотря на многочисленные экономические недостатки, содержала одно важное преимущество - обеспечивала абсолютно всем категориям граждан минимально необходимый прожиточный уровень потребления. Поэтому пенсионная система, начиная с указанного периода и до 1990 г., получила определение как государственное пенсионное обеспечение.

Пенсии по государственному социальному страхованию представляли собой гарантированные ежемесячные денежные выплаты, размер которых, как правило, соизмерялся с прошлым заработком. В зависимости от события, при наступлении которого предоставлялось пенсионное обеспечение по социальному страхованию, в законодательстве указанного периода выделяются следующие виды пенсий: по возрасту на общих и льготных условиях, по инвалидности, по случаю потери кормильца на общих и льготных условиях, за выслугу лет.

Развитие пенсионной системы до периода радикальных рыночных реформ 1990 года свидетельствует о накоплении в ней большого числа экономических и социальных проблем, которые могли быть решены только путем кардинальных перемен всей пенсионной системы на базе формирования и укрепления страховых принципов с учетом требований включения бюджета ПФР в бюджетно-финансовую систему страны. Предполагалось, что с проведением пенсионной реформы должен быть решен основной вопрос социальной политики государства - стабилизация и значительный подъем материального положения пенсионеров, а также резкое сокращение численности малообеспеченных граждан. В этих целях в 1990 году принят Закон СССР "О пенсионном обеспечении граждан СССР". Однако изменение государственного устройства страны повлекло за собой уже через полгода после утверждения упомянутого закона принятие самостоятельного Закона РФ "О государственных пенсиях в Российской Федерации" (с последующими многочисленными изменениями и дополнениями), который в то же время привнес значительные отличия в правовые основания функционирования пенсионной системы. Российский пенсионный закон 1990 года, по существу, стал первым законом, в котором пенсионное страхование выделено в полностью автономную систему, последовательно и достаточно четко проведены в жизнь общепризнанные принципы обязательного государственного пенсионного страхования. Одновременно определены на законодательном уровне условия формирования государственного Пенсионного фонда. Важнейшим условием во взаимоотношениях Пенсионного фонда и государственного бюджета являлся полный отказ от бюджетных дотаций [17,323].

Основы регулирования обязательного пенсионного страхования на территории РФ наряду с регулирование правоотношений в системе обязательного пенсионного страхования, а также определением правового положения субъектов обязательного пенсионного страхования устанавливаются Федеральным законом "Об обязательном пенсионном страховании в РФ" от 15.12.2001 № 167-ФЗ.

"Обязательное пенсионное страхование - система создаваемых государством правовых, экономических и организационных мер, направленных на компенсацию гражданам заработка (выплат, вознаграждений в пользу застрахованного лица), получаемого ими до установления обязательного страхового обеспечения" [5]. Субъектами обязательного пенсионного страхования могут быть федеральные органы государственной власти, страхователи, страховщик и застрахованные лица.

Страховщиком в обязательном пенсионном страховании является Пенсионный фонд Российской Федерации. Пенсионный фонд РФ (государственное учреждение) и его территориальные органы составляют единую централизованную систему органов управления средствами обязательного пенсионного страхования в РФ, в которой нижестоящие органы подотчетны вышестоящим.

Государство несет субсидиарную ответственность по обязательствам Пенсионного фонда РФ перед застрахованными лицами. Другими словами, при неисполнении Пенсионным Фондом РФ своих обязательств перед застрахованным лицом, государство должно будет возместить данному лицу причиненный ущерб (в любом проявлении). Застрахованными же лицами являются лица, на которых распространяется обязательное пенсионное страхование. Ими могут быть граждане РФ, а также проживающие на территории Российской Федерации иностранные граждане и лица без гражданства:

работающие по трудовому договору или по договору гражданско-правового характера, предметом которого являются выполнение работ и оказание услуг, а также по авторскому и лицензионному договору;

самостоятельно обеспечивающие себя работой (индивидуальные предприниматели, частные детективы, занимающиеся частной практикой нотариусы, адвокаты);

являющиеся членами крестьянских (фермерских) хозяйств;

работающие за пределами территории Российской Федерации в случае уплаты страховых взносов;

являющиеся членами родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, что в их отношении является немного нецелесообразным;

иные категории граждан, у которых возникают отношения по обязательному пенсионному страхованию.

Регистрация страхователей в территориальных органах страховщика является обязательной и осуществляется в тридцатидневный срок для: работодателей-организаций, а также крестьянских (фермерских) хозяйств - со дня государственной регистрации по месту их нахождения; для физических лиц, которые самостоятельно уплачивают страховые взносы в бюджет Пенсионного фонда РФ (индивидуальных предпринимателей, частных детективов, нотариусов, занимающихся частной практикой, и других), - со дня государственной регистрации (получения лицензии на осуществление определенной деятельности) по месту жительства этих физических лиц, а в случае осуществления их деятельности в другом месте - по месту осуществления этой деятельности; для физических лиц, осуществляющих прием на работу наемных работников по трудовому договору или по контракту, а также выплачивающих вознаграждения по договорам гражданско-правового характера, на которые в соответствии с законодательством РФ начисляются страховые взносы, - со дня заключения соответствующих договоров по месту жительства физических лиц, осуществляющих прием на работу (выплачивающих вознаграждения).

Неотъемлемой частью обязательного пенсионного страхования является обязательное пенсионное обеспечение граждан, т.е. исполнение страховщиком своих обязательств перед застрахованным лицом при наступлении страхового случая посредством выплаты трудовой пенсии, социального пособия на погребение умерших пенсионеров, наработавших на день смерти.

Уплата денежных средств для пенсионного страхования производится в виде страховых взносов. Существует определенный тариф страховых взносов или же размер страхового взноса на единицу измерения базы для их начисления. Можно выделить следующие виды тарифов страховых взносов:

1. Для выступающих в качестве работодателей страхователей, за исключением выступающих в качестве работодателей организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств.

2. Для выступающих в качестве работодателей организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств.

Контроль за использованием средств на обязательное пенсионное страхование бюджета Пенсионного фонда РФ осуществляется Счетной палатой РФ, а также наблюдательным советом страховщика, создаваемым в порядке, определяемом Правительством РФ. Средства бюджета Пенсионного фонда РФ являются федеральной собственностью и не входят в состав других бюджетов. Бюджет Пенсионного фонда РФ составляется страховщиком на финансовый год с учетом обязательного сбалансирования доходов и расходов этого бюджета. При формировании бюджета Пенсионного фонд РФ на очередной финансовый год, устанавливается норматив оборотных денежных средств. Бюджет Пенсионного фонда РФ и отчет о его исполнении утверждаются ежегодно по представлению Правительства РФ федеральными законами в порядке, определяемом Бюджетным кодексом РФ. Бюджет Пенсионного фонда РФ является консолидированным [25,316].

Под государственной пенсией (далее - пенсия) понимаются ежемесячные денежные выплаты, предназначенные для компенсации гражданам заработка (дохода), утраченного в связи с достижением установленного законом возраста, наступлением инвалидности, потерей кормильца, а также по другим основаниям, право на получение которой определяется по условиям и нормам, установленным законодательством РФ.

Для разработки эффективной модели развития государственного пенсионного страхования необходимо выделить основные составляющие системы пенсионного обеспечения:

социальная пенсия, которая предоставляется государством вне зависимости от наличия и величины трудового вклада граждан страны в случае наступления пенсионного возраста, т.е. предоставляется тем гражданам, которые нуждаются в текущем доходе и не смогли приобрести права на трудовую пенсию;

трудовая пенсия, которая назначается и выплачивается гражданам исходя из размера страхового взноса и трудового стажа (независимо от принципа, по которому они учитываются - солидарно-распределительному или накопительному);

дополнительная пенсия, которая обеспечивается либо за счет самофинансирования гражданином собственной будущей пенсии из текущего дохода, либо за счет взносов работодателя в негосударственный пенсионный фонд на именные счета своих работников, либо по комбинированной программе.

Назначение трудовых пенсий регулируется Законом о трудовых пенсиях, а пенсии по государственному пенсионному обеспечению - Законом о государственном пенсионном обеспечении.

Трудовая пенсия - это ежемесячная денежная выплата в целях компенсации гражданам заработной платы (иного дохода), которую получали застрахованные лица перед установлением им трудовой пенсии либо утратившие нетрудоспособные члены семьи застрахованного лица в связи с его смертью.

Виды трудовых пенсий: по старости, по инвалидности, по случаю потери кормильца.

Трудовые пенсии по старости и по инвалидности состоят из двух частей: страховой и накопительной. Размер каждой части рассчитывается отдельно по особым правилам. Однако физически накопительная часть трудовой пенсии будет выплачиваться не ранее 2022 года. В трудовой пенсии по случаю потери кормильца накопительная часть не предусмотрена.

Возникновение права на трудовую пенсию закон связывает с уплатой страховых взносов в ПФ РФ; именно от суммы эти взносов, учтенной на индивидуальном лицевом счете гражданина, зависит будущий размер его трудовой пенсии.

Пенсии по государственному пенсионному обеспечению предоставляется гражданам в целях компенсации им заработка (дохода), утраченного в связи с прекращением государственной службы; либо в целях компенсации вреда, нанесенного их здоровью при прохождении военной службы, в результате радиационных и техногенных катастроф, в случае наступления инвалидности или потери кормильца, при достижении установленного законом возраста,; либо нетрудоспособным гражданам в целях предоставления им средств к существованию.

Законодательством установлены следующие виды пенсий по государственному пенсионному обеспечению:

пенсия за выслугу лет;

пенсия по старости;

пенсия по инвалидности;

социальная пенсия.

Хотя для отдельных видов пенсий по государственному пенсионному обеспечению может требоваться стаж определенной работы, засчитываемой с страховой стаж, от факта уплаты и суммы страховых взносов размер указанных пенсий все же не зависит. Пенсия за выслугу лет назначается федеральным государственным служащим, государственным служащим субъектов РФ, муниципальным служащим и военнослужащим (кроме военнослужащих по призыву); пенсия по старости - гражданам, пострадавшим в результате радиационных и техногенных катастроф; пенсия по инвалидности - военнослужащим, участникам Великой Отечественной войны, а также подвергшимся воздействию радиации граждан. Кроме того, членам семей военнослужащих (в том числе по призыву), а также семей граждан, пострадавших от радиационных или техногенных катастроф, может назначаться социальная пенсия (по случаю потери кормильца). Социальная пенсия назначается по случаю потери кормильца нетрудоспособным гражданам, а также пожилым гражданам и инвалидам. Право на социальную пенсию имеет те нетрудоспособные, которые по каким-либо причинам не приобрели права на трудовые пенсии. В частности, право на трудовую пенсию отсутствует, если у гражданина нет необходимого страхового стажа. Право на пенсию в соответствии с российским законодательством имеют все граждане России независимо от места их проживания [27,6].

Таким образом, основы регулирования обязательного пенсионного страхования на территории РФ наряду с регулированием правоотношений в системе обязательного пенсионного страхования, а также определением правового положения субъектов обязательного пенсионного страхования устанавливаются Федеральным законом "Об обязательном пенсионном страховании в РФ" от 15.12.2001 № 167-ФЗ.

Неотъемлемой частью обязательного пенсионного страхования является обязательное пенсионное обеспечение граждан, то есть исполнение страховщиком своих обязательств перед застрахованным лицом при наступлении страхового случая посредством выплаты трудовой пенсии, социального пособия на погребение умерших пенсионеров, не работавших на день смерти. В его состав включены:

страховая и накопительная части трудовой пенсии по старости;

страховая и накопительная части трудовой пенсии по инвалидности;

страховая часть трудовой пенсии по случаю потери кормильца;

социальное пособие на погребение умерших пенсионеров, не работавших на день смерти.

1.2 Добровольное пенсионное страхованиеНаряду с государственным пенсионным страхованием и государственным пенсионным обеспечением в России поощряется добровольное социальное страхование, создание дополнительных форм социального обеспечения.

Одной из таких форм является негосударственное пенсионное обеспечение. Федеральный закон от 07.05.1998 №75-ФЗ "О негосударственных пенсионных фондах" определяет такой фонд как особую организационно - правовую форму некоммерческих организации и социального обеспечения, осуществляющая деятельность по негосударственному пенсионному обеспечению участников фонда в соответствии с договорами негосударственного пенсионного обеспечения. Деятельность в качестве страховщика по обязательному пенсионному страхованию в соответствии с договорами об обязательном пенсионном страховании; деятельность в качестве страховщика по профессиональному пенсионному страхованию в соответствии с договорами о создании профессиональных пенсионных систем.

Согласно статье 31 Федерального Закона от 27.07.2002 года №111-ФЗ "Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации" застрахованное лицо, за которое уплачиваются взносы за финансирование накопительной части (НЧ) трудовой пенсии, в праве:

Выбрать инвестиционный портфель, то есть определить управляющую компанию, в доверительном управлении которой будут находиться пенсионные накопления, учтенные в специальной часть его индивидуальный лицевой счет;

Отказаться от формирования НЧ через Пенсионный Фонд Российской Федерации (ПФ РФ) и выбрать негосударственный пенсионный фонд, осуществляющий обязательное пенсионное страхование;

Оставить (по умолчанию) пенсионные накопления в доверительном управлении государственной управляющей компании, назначенной Правительством РФ и заключившей соответствующий договор с ПФ РФ.

Правом выбора можно воспользоваться до достижения возраста на пять лет меньше того, в котором данному лицу полагается пенсия по старости. Эти лица могут перевести свои накопления не только из ПФ РФ в негосударственный пенсионный фонд, но и, наоборот, из негосударственного - в ПФ РФ.

В соответствии со статьей 29 Федерального закона от 15.12.2001 года № 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" физические лица имеют право добровольно вступать в правоотношения по обязательному пенсионному страхованию и осуществлять уплату страховых взносов в бюджет Пенсионного фонда Российской Федерации за другое физическое лицо, за которое не осуществляется уплата страховых взносов. Закон не ограничивает круг таких лиц. Однако обязательным условием является отсутствие уплаты страховых взносов за указанное лицо.

Гражданин вправе добровольно вступать в правоотношения и уплачивать страховые взносы на обязательное пенсионное страхование в виде фиксированных платежей за другое физическое лицо, являющееся безработным, студентом, школьником старших классов, домохозяйкой и так далее. Если человек в настоящее время нигде не работает, то страхователь за него страховые взносы не уплачивает.

На данный момент не существует строго урегулированного законом нормативного документа в отношении добровольного пенсионного страхования. Но стоит в очереди на утверждение проект ФЗ "О добровольном накопительном пенсионном страховании в РФ". Если обязательное пенсионное страхование считается государственным, то добровольное пенсионное страхование относиться к негосударственному пенсионному обеспечению.

Представленный законопроект регулирует правовые, экономические и социальные отношения, возникающие при осуществлении добровольного накопительного пенсионного страхования. Добровольным накопительным пенсионным страхованием можно назвать система накопительного пенсионного страхования, которая основывается на добровольном участии физических и юридических лиц в формировании пенсионных накоплений с целью получения физическими лицами пенсий, дополнительных к видам пенсий, установленных законодательством Российской Федерации об обязательном пенсионном страховании и государственном пенсионном обеспечении. Эта система включает в себя следующие виды накопительного пенсионного страхования:

личное накопительное пенсионное страхование, предусматривающее формирование, назначение и выплату личных дополнительных пенсий на основании пенсионных договоров, заключённых физическими лицами в свою пользу, или физическими либо юридическими лицами в пользу третьих физических лиц, независимо от их места работы и жительства;

корпоративное накопительное пенсионное страхование, предусматривающее формирование, назначение и выплату корпоративных дополнительных пенсий на основании пенсионных договоров, заключенных работодателем в пользу физических лиц, состоящих (ранее состоявших) в трудовых отношениях с работодателем, по условиям, определённым трудовым договором, либо коллективным договором, либо региональным (отраслевым, межотраслевым, территориальным, профессиональным) соглашением;

региональное накопительное пенсионное страхование, предусматривающее формирование, назначение и выплату региональных дополнительных пенсий на основании пенсионных договоров, заключённых по единым для данного административно-территориального образования Российской Федерации условиям.

Деятельность по добровольному накопительному пенсионному страхованию включает в себя приём и накопление пенсионных взносов, инвестирование и организацию инвестирования активов добровольного накопительного пенсионного страхования, учёт пенсионных накоплений, назначение и выплату дополнительных пенсий пенсионерам. Добровольное накопительное пенсионное страхование осуществляется в соответствии с условиями пенсионного договора, заключаемого между вкладчиком и накопительным пенсионным фондом. Добровольное накопительное пенсионное страхование осуществляется исключительно накопительными пенсионными фондами, а именно, на базе осуществления данного страхования создаётся фонд по добровольному накопительному пенсионному фонду.

Вкладчиком в данный фонд могут быть различные лица:

1. Любое физическое лицо, являющееся гражданином Российской Федерации, иностранным гражданином или лицом без гражданства.

2. Любое юридическое лицо, зарегистрированное на территории Российской Федерации, а также иностранное юридическое лицо.

3. Исполнительные органы государственной власти субъектов Российской Федерации и (или) исполнительные органы местного самоуправления.

Участниками данного фонда могут быть различные физические лица, заключившие пенсионные договоры.

Пенсионные взносы по добровольному страхованию уплачиваются вкладчиками в соответствии с выбранными ими пенсионными схемами, которые также могут быть различного вида:

с установленными взносами (условия пенсионной схемы устанавливают порядок уплаты пенсионных взносов вкладчиком, а порядок выплаты дополнительной пенсии участнику определяется в момент её назначения);

с установленными выплатами (условия пенсионной схемы устанавливают порядок выплаты дополнительной пенсии участнику, в соответствии с которым оговаривается порядок уплаты пенсионных взносов вкладчиком).

Вкладчики и пенсионеры вправе требовать замены пенсионной схемы, выбранной при заключении пенсионного договора, на другую зарегистрированную пенсионную схему данного фонда. Вкладчики взносов несут обязанность по выбору определенной пенсионной схемы, но с правом её изменения на другую предоставленную. С одной стороны, данный способ уплаты взносов является эффективным и гарантированным, но с другой стороны - имеет некоторые несостыковки в распределении внесённых в фонд денежных средств.

Фонд обязан осуществлять учет исполнения своих накопительных обязательств перед вкладчиками и пенсионных обязательств перед пенсионерами в форме ведения пенсионных счетов добровольного накопительного пенсионного страхования [18,66].

Необходима нормативная база, закон, регулирующий деятельность НПФ. Добровольные пенсионные накопления необходимо также стимулировать путем предоставления налоговых льгот. То есть другим источником в негосударственный пенсионный фонд будет как раз та "подушка" доходов граждан, которая будет свободна от взносов в государственный Пенсионный фонд. Как отмечалось выше, будет установлена верхняя планка доходов, с которых берутся обязательные взносы в государственный Пенсионный фонд. Разница между фактическим доходом и величиной дохода, облагаемой обязательными страховыми взносами, явится реальным источником средств для добровольного негосударственного пенсионного страхования.

В целях обеспечения повышения надежности негосударственных пенсионных фондов необходимо формирование эффективной системы надзора и регулирования их деятельности, включая реорганизацию существующей системы надзора и регулирования негосударственных пенсионных фондов с целью расширения их функций и повышения эффективности, контрактов со специализированными управляющими компаниями-депозитариями, совершенствование системы учета и отчетности негосударственных пенсионных фондов, повышение информационной прозрачности деятельности этих фондов.

НПФ концентрировались на накопительных аспектах, четко регламентируя взаимоотношения накопителя и учетчика пенсионных активов, их инвестора и контролера-депозитария. При этом без должного внимания оставались те виды пенсий, основания для которых возникают в результате реализации непредвиденных обстоятельств, неопределенных рисков. Это, например, пенсии, выплачивавшиеся ранее из средств фонда социального страхования: пенсии по потере трудоспособности (инвалидности) и пенсии по потере кормильца. В странах с развитой индустрией и культурой страхования граждане и их семьи защищены от указанных рисков специальными страховыми полисами, поэтому пенсионные системы такие виды выплат могу и не предусматривать. Однако преобразования в государствах бьющего социалистического лагеря происходят, как правило, на фоне углубляющегося кризиса социального обеспечения и становления национальных страховых рынков, что необходимо учитывать при рассмотрении вопроса о целесообразности включения рисковых пенсии в реформируемую систему пенсионного обеспечения.

Казалось бы, простым и естественным решением проблемы могла бы стать передача этих пенсий НПФ. Но, к сожалению, емкость негосударственных пенсионных фондов в развивающейся системе НПО весьма ограничена, и даже немногочисленные выплаты, производимые в результате реализации указанных рисков, могут серьезно повлиять на платежеспособность фонда. Кроме того, роль НПФ здесь сводится в основном к выполнению функций "учетчиков" пенсионных активов и обязательств. В России, например, НПФ законодательно определены как некоммерческие организации, не имеющие права брать на себя никаких обязательств, кроме пенсионных, да и те зачастую ограничиваются лишь размерами сформированного пенсионного актива.

В сложившейся ситуации негосударственным пенсионным фондам следует искать стратегических партнеров, деятельность которых связана с "обслуживанием" рисков смерти и потери трудоспособности. Такими партнерами, к примеру, являются страховые компании. Им, помимо "демографических" рисков, НПФ могут передавать и часть инвестиционных рисков, что позволит создать более или менее адекватный механизм компенсации инфляции.

Дополнительным стимулом для организации подобного сотрудничества послужит возможность использования негосударственным пенсионным фондом опыта административной деятельности страховой компании. С точки зрения совместного развития пенсионных продуктов и внедрения новых технологий взаимодействие этих двух родственных институтов представляет собой плодотворную кооперацию, направленную на более полное удовлетворение запросов потенциальных клиентов, а не на конкуренцию на одном поле, как это часто пытаются представить.

В сотрудничестве со страховой компанией НПФ приобретает дополнительную емкость, определяемую емкостью страховой компании. На практике этого бывает достаточно для обеспечения потребностей в комплексном пенсионном обеспечении крупного промышленного предприятия, если численность его работников не превышает десять - двадцать тысяч человек. Для формирования подобных программ на более крупных предприятиях НПФ, возможно, придется привлекать несколько страховых компаний или включать в договор страхования пункт о необходимости перестрахования рисков в перестраховочной компании [14, 53].

Для того чтобы правильно выбрать управляющую компанию (УК), которой доверить управление своими пенсионными накоплениями, нужно на что - то опереться. Такими критериями могут стать:

надежность;

информационная открытость;

ожидаемая доходность работы;

деловая репутация УК.

О надежности можно судить по таким параметрам: стаж работы в области управления активами: чем он больше, тем лучше.

Сумма собственных средств (размер собственного капитала): при прочих равных чем она больше, тем лучше. Минимальный уровень, который был установлен условиями конкурса, - 40 миллионов рублей.

Собственные средства - это все имущество компании за вычетом ее долгов (или, выражаясь более официально, активы за вычетом обязательств). Проще говоря, сумма собственных средств - это то, что осталось бы у компании, если бы она продала все свое имущество и расплатилась со всеми своими долгами. Большой размер этого показателя, во-первых, говорит о серьезности намерений учредителей компании, а во-вторых, позволяет надеяться, что в случае непредвиденных неприятностей (например, компания из-за своих ошибок понесла убытки) она сможет расплатиться с пострадавшими клиентами.

Если этот показатель резко вырос в последние месяцы, значит, учредители компании форсировали ее "накачку" для участия в конкурсе УК:

сумма средств, которыми управляет компания (объем активов под управлением): при прочих равных условиях чем она больше, тем лучше. Минимальный уровень, который был установлен условиями конкурса, - 100 миллионов рублей.

Если в предполагаемой структуре портфеля преобладают облигации (особенно государственные) и мала доля акций, то ожидаемая доходность портфеля будет невысокой, хотя растет его надежность. Если, наоборот, в портфеле планируется большая доля акций, то ожидаемая доходность будет более высокой, но вместе с тем надежность портфеля снижается;

Не стоит полагаться на рекламные сообщения о доходности. Помните, что высокая доходность в прошлом не является гарантией таких же успехов в будущем. Более того, обещать определенную будущую доходность УК вообще не могут - это запрещено им законодательством. Для того чтобы оценить результаты прошлой деятельности УК по доходности, лучше обратиться к квалифицированным специалистам.

Теперь осталось заполнить бланк заявления в ПФР на перевод ваших средств в эту компанию. Не требуется указывать сумму ваших пенсионных накоплений: ПФР переведет все деньги, которые учтены на вашем счете. Не требуется заключать договор с УК или уведомлять ее о своем решении.

За негосударственными управляющими компаниями основной контроль будет осуществляться через спецдепозитарий. В соответствии с законодательством он ежедневно и ежечасно контролирует движение пенсионных накоплении - каждую сделку. По ним спецдепозитарий ежедневно оценивает рост или снижение стоимости активов и сообщает в Министерство финансов РФ обо всех отклонениях, а также о сделках, которые отличаются от разрешенных законодательством и подзаконными актами.

В соответствии со ст.8 Федерального закона "Об инвестировании средств для финансирования накопительной части трудовой пенсии в РФ" создан Общественный совет по инвестированию пенсионных накоплений. Общественный совет провел ряд заседаний, на которых рассмотрел ход проведения пенсионной реформы и свои замечания направил Правительству РФ.

Общественный контроль за процессом формирования и инвестирования пенсионных накоплений будет осуществляться наблюдательным советом, который формируется Правительством РФ на паритетной основе из представителей профессиональных союзов и объединений работодателей. Заседания наблюдательного совета должны быть открытыми для освещения средствами массовой информации [21, 32].

Таким образом, пенсионное страхование выступает в нескольких формах, одной из которых является государственное пенсионное страхование, регулируемое Пенсионным фондом Российской Федерации. А второй формой является негосударственное страхование - добровольное накопительное страхование, имеющее свои отличительные признаки.

В настоящее время все работающие подлежат обязательному пенсионному страхованию согласно Закону "Об обязательном пенсионном страховании в Российской Федерации". Плата на пенсионное страхование реализуется в случае уплаты страховых взносов в Пенсионный фонд РФ или негосударственный пенсионный фонд, управляющую компанию. Законодательно застрахованным лицам предоставлено право выбора:

1. Формировать накопительную часть трудовой пенсии в Пенсионном фонде РФ и при этом выбрать управляющую компанию из числа компаний, с которыми ПФР заключил договоры доверительного управления по итогам конкурса.

2. Формировать накопительную часть трудовой пенсии в Пенсионном фонде РФ и отказаться от выбора управляющей компании. В этом случае инвестирование пенсионных накоплений гражданина будет осуществляться государственной управляющей компанией (ГУК).

3. Отказаться от услуг ПФР и формировать накопительную часть трудовой пенсии в негосударственном пенсионном фонде (НПФ).

4. Отказаться от услуг НПФ и перевести формирование накопительной части трудовой пенсии обратно в ПФР.

Глава II. Пенсионный фонд российской федерации

Пенсионный фонд Российской Федерации - крупнейшая и самая эффективная система оказания социальных услуг в РФ. В результате колоссальной ежедневной работы фонд обеспечивает своевременную выплату пенсии каждому гражданину России в полном соответствии с его пенсионными правами.

Можно выделить четыре основных этапа в организации и развитии как Пенсионного фонда Российской Федерации, так и пенсионного обеспечения в целом. Рассмотрим каждый их них.

Пенсионный фонд Российской Федерации (России) (ПФР, Фонд) был образован постановлением Верховного Совета РСФСР от 22.12.1990 № 442-1. Целью образования ПФР является государственное управление финансами пенсионного обеспечения в РСФСР, денежные средства которого не входят в состав республиканского бюджета РСФСР, других фондов и изъятию не подлежат. Одновременно законодателем было предусмотрено следующее:

1. Пенсионный фонд РСФСР является самостоятельным кредитно-финансовым учреждением РСФСР, осуществляющим свою деятельность применительно к Закону РСФСР от 02.12.1990 № 395-1 "О банках и банковской деятельности" и реализующим свои функции в пределах действующего законодательства РСФСР.

2. Все предприятия и организации независимо от форм собственности и подчиненности, находящиеся на территории РСФСР, вносят в 1991 году взносы на социальное страхование в размере 26% по отношению к начисленной оплате труда. Из них 20,6% направляются в Пенсионный фонд РСФСР и 5,4% - в Фонд социального страхования РСФСР.

3. Руководство Пенсионным фондом РСФСР осуществляется Правлением Фонда и его постоянно действующим исполнительным органом - Исполнительной дирекцией.

4. Пенсионный фонд РСФСР подотчетен Верховному Совету РСФСР.

5. Совету Министров РСФСР, Центральному банку РСФСР и Правлению Пенсионного фонда РСФСР с участием профсоюзов РСФСР до 1 января 1991 года разработать и представить в Верховный Совет РСФСР:

условия и порядок уплаты гражданами обязательных страховых взносов в Пенсионный фонд РСФСР;

порядок взимания и учета страховых взносов, уплачиваемых предприятиями, учреждениями и организациями в Пенсионный фонд РСФСР;

Положение о Пенсионном фонде РСФСР.

В соответствии с постановлением № 442-1 Верховным Советом РСФСР были приняты Временное положение о Пенсионном фонде РСФСР и Порядок уплаты страховых взносов предприятиями, организациями и гражданами в Пенсионный фонд РСФСР, которые утратили силу на основании пункта 8 постановления Вопросы Пенсионного фонда Российской Федерации (России), принятого уже Верховным Советом Российской Федерации. Данным постановлением утверждены и введены в действие с 1 января 1992 года Положение о Пенсионном фонде Российской Федерации и Порядок уплаты страховых взносов работодателями и гражданами в Пенсионный фонд Российской Федерации, состоявшим из трех документов.

Действовавшая до 1991 года система пенсионного обеспечения функционировала в рамках общей системы социального обеспечения и социального страхования. Она охватывала не только выплаты пенсий и пособий всех видов, но и различные формы социального, медицинского, санаторно - курортного обслуживания трудящихся масс, содержание и обслуживание престарелых и нетрудоспособных. Эти сферы имеют свою специфику развития и финансирования. Поэтому выделение пенсионного обеспечения в самостоятельную организационную структуру, формирование ПФР как самостоятельного фонда денежных средств, регулируемого специальным законодательством Российской Федерации и принятыми в его развитие правовыми актами, принятие закона "О государственных пенсиях в Российской Федерации" являются важнейшими вехами в развитии социального обеспечения населения страны [49,34].

В течение 1996-1997 г. г. второго этапа реформы Правительством РФ предполагалось осуществить подготовку проекта федерального закона о пенсионном обеспечении, в котором были бы отражены основные положения Концепции. Однако в рассматриваемом периоде продолжили свое влияние тенденции характерные для дореформенного периода. Поэтому проект закона не был подготовлен.

В результате всего комплекса существующих в стране негативных социальных и экономических тенденций развития, дополненных накоплением долгов по финансированию выплат пенсий, к концу 1997 г. выявилась потребность в разработке принципиально новой модели, определяющей дальнейшее реформирование пенсионной системы, развивающей и уточняющей положения ранее утвержденной Концепции реформирования системы пенсионного обеспечения.

Третий этап (1998-2001 г. г.) осуществления пенсионной реформы связан с принятием Правительством РФ Программы пенсионной реформы в Российской Федерации. Программой был определен подход к разработке нового пенсионного законодательства. За основу был взят пакетный метод формирования правовой базы будущего устройства пенсионной системы России. При этом установлено, что система должна представлять собой совокупность правовых, экономических и организационных институтов и норм, предусматривающих предоставление гражданам материального обеспечения в виде пенсии. В основу такого подхода был положен принцип разграничения материальной ответственности государства, работодателей, наемных работников и других субъектов пенсионных отношений в зависимости от условий формирования и источников финансовых ресурсов, обеспечивающих реализацию пенсионных прав всех граждан, имеющих право на получение пенсии. Именно такой подход определил дальнейшее реформирование пенсионной системы.

Особенностью данного этапа проведения пенсионной реформы и развития пенсионного обеспечения стало полное погашение Пенсионном фондом Российской Федерации своей задолженности по финансированию выплаты пенсий (октябрь 1999г.), образовавшейся по независящим от него причинам, в сумме 26,6 млрд. деноминированных рублей.

Четвертый этап пенсионной реформы начался с 2002 года, но многие вопросы пенсионного обеспечения к этому времени не были решены. Дело в том, что новая пенсионная система Российской Федерации уже на стадии формирования практически не имела денежных ресурсов для финансирования в полном объеме всех переданных и возникающих у нее государственных пенсионных обязательств. Большая часть средств Государственного страхового фонда СССР к этому времени исчезла в неизвестном направлении. Вследствие этого законодатель устанавливает ограничения, отсекающие часть государственных обязательств и ограничивающие будущие пенсионные права граждан. Прежде всего к ним относятся лица, получающие более высокие доходы, с которых выплачиваются более высокие страховые взносы.

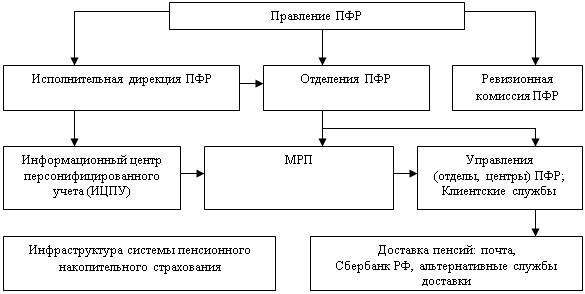

В настоящее время осуществляется плановое сокращение управлений ПФР, входящих в состав территориальных органов ПФР, и создание клиентских служб, на которые возлагаются посреднические функции между застрахованными лицами и пенсионерами, с одной стороны, и отделениями ПФР - с другой. Организационная структура пенсионной системы представлена на схеме 1.

В соответствии с действующим российским законодательством обязательное пенсионное страхование в стране осуществляется страховщиком, которым является ПФР (государственное учреждение) и его территориальные органы - отделения и управления ПФР (отделы и центры по назначению и выплате пенсий). Они составляют единую централизованную систему органов управления средствами обязательного пенсионного страхования в Российской Федерации, в которой нижестоящие бюджеты подотчетны вышестоящим бюджетам. Страховщиками по обязательному пенсионному страхованию могут являться и негосударственные пенсионные фонды [49,84].

Схема 1. Организация пенсионной системы, формируемой с 2002 года

Руководство Пенсионного фонда России осуществляет Правление и его постоянно действующий орган - Исполнительная дирекция. Дирекции подчиняются отделения в республиках в составе РФ, отделения в национально - государственных и административно-территориальных образованиях. Отделения обеспечивают организационную работу по сбору взносов на социальное страхование, финансирование органов социального обеспечения, региональных программ социального обеспечения, а также контроль за расходованием средств.

В состав Правления по должности входят председатель, первый заместитель, а также управляющие отделениями фонда. В состав Правления могут также входить представители общественных, религиозных и государственных организаций, объединений, учреждений и предприятий, деятельность которых связана с защитой интересов пенсионеров, инвалидов и детей. В работе Правления ПФР могут принимать участие с правом совещательного голоса управляющие отделениями ПФР по республикам в составе РФ, руководители министерств и ведомств РФ, Банка России.

На Правление фонда возлагается ответственность за выполнение функций, относящихся к компетенции ПФР, определение перспективных и текущих задач фонда, составление бюджета ПФР, отчета о его исполнении и сметы расходов на очередной год, а также утверждение структуры ПФР. Кроме того, правление ПФР назначает и освобождает от должности исполнительного директора и его заместителей, председателя ревизионной комиссии ЛФР и руководителей его отделений, издает в пределах своей компетенции нормативные акты, а также решает другие вопросы, относящиеся к его компетенции.

В обязанности Пенсионного фонда России входит:

1. Целевой сбор и аккумуляция страховых взносов.

2. Привлечение в Фонд добровольных взносов физических и юридических лиц.

3. Контроль, в том числе и с участием налоговых органов, за своевременным и полным поступлением страховых взносов, а также контроль за правильным и рациональным расходованием его средств.

4. Организация банка данных по всем категориям плательщиков страховых взносов в Пенсионный фонд.

5. Межгосударственное и международное сотрудничество Российской Федерации по вопросам, относящимся к компетенции Пенсионного фонда.

6. Изучение и обобщение практики применения нормативных актов по вопросам уплаты страховых взносов и внесение предложений по ее совершенствованию.

7. Проведение научно - исследовательской работы в области государственного пенсионного страхования. Суть этой работы заключается в создании государственного банка данных плательщиков страховых взносов, разработке и совершенствовании персонифицированного учета страховых взносов.

8. Проведение разъяснительной работы среди населения и юридических лиц по вопросам, относящимся к его компетенции.

Средства ПФР находятся в государственной собственности, так как государство несет полную ответственность за своевременную выплату пенсий, пособий, компенсаций.

В соответствии с действующим законодательством ПФР финансирует:

выплату в соответствии с действующим на территории России законодательством, а также межгосударственными и международными договорами государственных пенсий, в том числе гражданам, выезжающим за пределы Российской Федерации к постоянному месту жительства;

оказание материальной помощи органами социальной зашиты престарелым и нетрудоспособным;

оказание материальной помощи общественным организациям пенсионеров и инвалидов;

оказание материальной помощи префектурам в решении социальных программ:

создание базы данных по учету плательщиков страховых взносов;

подготовку кадров и повышение их квалификации [49,100].

В 2002 году в России началась пенсионная реформа. Она направлена на изменение существующей распределительной системы начисления пенсий, дополняя ее накопительной частью и персонифицированным учетом страховых обязательств государства перед каждым гражданином.

Основной задачей реформы является достижение долгосрочной финансовой сбалансированности пенсионной системы, повышение уровня пенсионного обеспечения граждан и формирование стабильного источника для дополнительных доходов в социальную систему.

Суть реформы заключается в коренном изменении взаимоотношений между работником и работодателем: в повышении ответственности работников за обеспечение своей старости, а также в повышении ответственности работодателя за уплату страховых взносов за каждого работника.

Действовавшая прежде пенсионная система основывалась на собирательно - распределительном принципе, то есть взносы, перечисляемые в Пенсионный фонд, направлялись на выплату текущих пенсий. Для обеспечения минимальных выплат одному пенсионеру требовались взносы не менее чем двух работающих. Однако демографическая ситуация в России такова, что сегодня на пенсионные выплаты одному пенсионеру приходятся отчисления с заработных плат менее чем двух граждан трудоспособного возраста, а к 2020 году, по оценкам экспертов, на одного работающего будет приходиться один пенсионер. Соответственно, по мере старения населения России существовавшая ранее пенсионная система не смогла бы обеспечить даже минимального уровня пенсионных выплат. Кроме того, в прежней пенсионной системе размер пенсии зависел только от стажа работы и от размера заработка за два последних года трудовой деятельности, соответственно, вклад каждого человека в доходы пенсионной системы учитывался не полностью.

В соответствии с мировой практикой существует два пути обеспечения минимальных пенсионных выплат в условиях старения населения.

Первый - увеличение налогов. Однако такой путь может привести к сокращению экономической активности населения и негативно повлиять на экономический рост страны.

Второй - переход к накопительной пенсионной системе, в которой пенсионные взносы граждан накапливаются на индивидуальных счетах и инвестируются на финансовых рынках для получения дохода. Доход от инвестирования также ежегодно зачисляется на индивидуальный счет гражданина. По достижении пенсионного возраста из общей суммы средств, накопленной на индивидуальном счете, осуществляются пенсионные выплаты. Такой путь позволяет увеличить выплаты пропорционально полученным доходам от инвестирования, а также обеспечить соответствие между совокупным заработком, полученным гражданином за все годы трудовой деятельности, и размером пенсионных выплат [21,317].

Таким образом, от распределительного принципа выплаты пенсий Россия переходит к распределительно - накопительному. Это означает, что вместо того, чтобы все отчисления с работающего, входящие в единый социальный налог, шли на выплату пенсий нынешним пенсионерам, некоторая их часть пойдет на личный счет этого конкретного работающего и будет инвестироваться в различные финансовые инструменты, определенные государством.

Пенсионный фонд РФ является самостоятельным финансово - кредитным учреждением, однако эта самостоятельность имеет свои особенности, и существенно отличается от экономической и финансовой самостоятельности государственных, акционерных, кооперативных, частных предприятий и организаций. Как уже было сказано выше, ПФ РФ организует мобилизацию и использование средств фонда в размерах и на цели, регламентированные государством. Государство также определяет уровень страховых платежей, принимает решение об изменениях структуры и уровня денежных социальных выплат.

2.2 Уровень пенсионного обеспечения в Белгородской областиНа конец 2009 года в Белгородской области численность пенсионеров (по данным Отделения Пенсионного Фонда Российской Федерации по Белгородской области) составила 466,5 тыс. человек, или 30,5% от общей численности населения. За период с 2005г. по 2009г. при общем росте числа пенсионеров на 1,0%, отмечается значительный рост пенсионеров, получающих социальные пенсии (на 35,9%) (таблица 1).

Таблица 1

Структура численности пенсионеров по видам пенсионного обеспечения на конец года, тыс. человек

| 2005г. | 2006г. | 2007г. | 2008г. | 2009г. | |

| Всего пенсионеров | 462,1 | 462,7 | 459,9 | 461,1 | 466,5 |

| в % от общей численности населения | 30,6 | 30,6 | 30,3 | 30,2 | 30,5 |

|

В % от общей численности пенсионеров получают пенсии: по старости |

74,7 | 74,7 | 75,8 | 76,9 | 77,7 |

| по инвалидности | 15,2 | 15,4 | 14,6 | 13,8 | 13,3 |

| по случаю потери кормильца (на каждого нетрудоспособного члена семьи) | 6,2 | 5,6 | 5,0 | 4,1 | 3,7 |

| социальные | 3,9 | 4,3 | 4,6 | 5,2 | 5,3 |

За последние пять лет отмечается снижение числа пенсионеров, вышедших на пенсию на льготных условиях (в связи с особыми условиями труда) на 9,9%, и снижение на 43,2% численности пенсионеров из числа участников войны.

Среди населения пенсионного возраста преобладают женщины, из общего числа пенсионеров - 306,6 тыс. человек (65,7%) женщины. С возрастом численный перевес женщин увеличивается. Существенные различия наблюдаются в старших возрастах, что объясняется более высокой продолжительностью жизни у женщин, которая на 12 лет больше, чем у мужчин.

Отделением Пенсионного Фонда в 2009 году было направлено 26,7 млрд. рублей на выплату базовой и страховой части трудовой пенсии, что на 29.1% больше, чем в 2008 году (таблица 2) [30,15].

Таблица 2

Поступление и расходование средств Отделением Пенсионного Фонда млн. рублей

| 2005г. | 2006г. | 2007г. | 2008г. | 2009г. | |

| Поступление | 15627,7 | 19058,6 | 23031,2 | 30546,7 | 30987,6 |

| в том числе страховые взносы, налоговые платежи | 5321,2 | 669,4 | 8483,9 | 10752,6 | 11072,7 |

| Расходование | 15650,6 | 19150,2 | 21924,2 | 28610,5 | 38854,8 |

| в том числе на финансирование выплат населению пенсий и пособий | 15258,0 | 18855,2 | 21557,1 | 27180,7 | 38221,6 |

Больше половины поступлений средств в Пенсионный Фонд области (64,2%) обеспечено за счет средств федерального бюджета и больше трети (35,7%) за счет страховых взносов и налоговых платежей от организаций области (таблица 3).

Таблица 3

Средний размер назначенных месячных пенсий по видам пенсионного обеспечения (на конец года, рублей)

| 2005г. | 2006г. | 2007г. | 2008г. | 2009г. | |

| Пенсии всех пенсионеров в том числе: | 2595,9 | 2902,6 | 3768,4 | 4463,9 | 6317,1 |

| по старости | |||||

| по инвалидности | 1784,9 | 1979,0 | 2605,5 | 3202,6 | 4428,8 |

| по случаю потери кормильца (на каждого нетрудоспособного члена семьи | 1564,8 | 1806,7 | 2263,6 | 2936,6 | 3970,0 |

| госслужащие, получающие пенсии по старости (или по инвалидности) и за выслугу лет | 3697,3 | 3858,1 | 5264,8 | 6630,2 | 8327,7 |

| социальные | 1714,6 | 1779,2 | 2587,7 | 2834,5 | 3976,5 |

Повышению реального размера пенсий способствовали индексации пенсий (с 1 марта 2009 года была проиндексирована базовая часть пенсии на 8,7%, с 1 декабря базовая часть пенсии по старости установлена в размере 2562 рубля, с 1 апреля страховая часть пенсии увеличена на 17,5% и с 1 августа на 7,5%).

В 2009 году реальный размер назначенных месячных пенсий вырос на 25.1%. Повышение среднего размера пенсий и ее дифференциация гарантирует пожилым людям социальную безопасность и социально-приемлемый уровень жизни. Данные по динамике реального размера назначенных месячных премий представлены в приложении 1 [30, 17].

По состоянию на 31.12.2009 выплата ЕДВ предусмотрена ФЗ от 22.08.2004г. №122-ФЗ, который определил переход от предоставления ряда натуральных льгот отдельным категориям граждан к денежным компенсациям, а также разграничение расходных обязательств по предоставлению мер социальной поддержки гражданам по уровням бюджетной системы.

Из федерального бюджета финансировались меры социальной поддержки в виде ежемесячных денежных выплат (ЕДВ), которые предоставлялись: инвалидам войны; участникам Великой Отечественной войны; ветеранам боевых действий; военнослужащим, проходившим военную службу вне действующей армии; лицам, награжденным знаком "Жителю блокадного Ленинграда"; лицам, работающим в период Великой Отечественной войны на объектах противовоздушной обороны, на строительстве оборонительных сооружений, военно-морских баз, аэродромов и других военных объектов; членам семей погибших (умерших) инвалидов войны, участников и ветеранов Великой Отечественной войны; инвалидам; детям-инвалидам; лицам, подвергшимся воздействию радиации, а также Героям Советского Союза, Героям Российской Федерации, полным кавалерам ордена Славы и членам их семей. Указанным категориям граждан также предоставлялся набор социальных услуг, включающий: обеспечение необходимыми лекарственными средствами по рецептам врача; предоставление при наличии медицинских показаний путевки на санаторно-курортное лечение; бесплатный проезд на пригородном железнодорожном транспорте, а также на междугородном транспорте к месту лечения и обратно.

Реализация мер о предоставлении гражданам пенсионного возраста ежемесячной денежной выплаты сказалась на повышении доходов пенсионеров. Почти 80% пенсионеров являются получателями данной выплаты.

По данным Пенсионного фонда РФ численность получателей ЕДВ в Белгородской области по состоянию на 1 января 2010 года составила 358,5 тысяч человек. По данным управления социальной зашиты населения численность граждан пенсионного возраста, получивших регулярную денежную выплату за счет средств бюджета Белгородской области, в 2009 году составила 81,9 тыс. человек.

Средний размер назначенных ежемесячных выплат на человека, финансируемых за счет средств федерального бюджета РФ, составил 1302 рубля и увеличился по сравнению с аналогичным периодом 2008 года на 13%. Соотношение среднего размера назначенных месячных пенсий и величины среднего размера начисленной заработной платы в 2009 г. составило 34,1%. На протяжении последних пяти лет самым высоким это соотношение было в 2009г. (34,1%), самым низким - в 2006г. (25,4%) (таблица 4).

Таблица 4

Изменение соотношения размера среднемесячной назначенной пенсии и среднемесячной начисленной заработной платы, %

| 2005г. | 2006г. | 2007г. | 2008г. | 2009г. |

| 27,6 | 25,4 | 33,2 | 31,6 | 34,1 |

Из таблицы видно, что среднемесячная пенсия в несколько раз ниже, чем начисленная среднемесячная заработная плата. При этом такая существенная разница между этими показателями сохраняется на протяжении всего рассматриваемого периода. По Закону о пенсиях это соотношение может быть на уровне 50 - 75%, между тем основные причины общего низкого уровня пенсий - отсутствие необходимой массы денежных средств у самой пенсионной системы. Пенсию не повысить без повышения доходов самой пенсионной системы, развития системы государственного пенсионного страхования. Необходимо особо уделить внимание обеспечению доходной части пенсионного бюджета.

Для более основательной опенки жизненного уровня пенсионеров значение имеет сопоставление среднего размера назначенной пенсии с величиной их прожиточного минимума или другими словами покупательная способность пенсии. Если покупательная способность равняется 1, то это свидетельствует о том, что жизненный уровень пенсионера находится на уровне их прожиточного минимума. По сравнению с прошлым годом покупательная способность пенсии несколько увеличилась и составила 1,7.

По итогам 2009г. средний размер пенсии превысил прожиточный минимум пенсионера на 74,2%. Однако понятие средней пенсии весьма условно и более конкретно уровень пенсионного обеспечения характеризуют категории, пенсионеров.

По данным Отделения Пенсионного фонда РФ по Белгородской области, на конец 2009 года численность пенсионеров, которым назначены пенсии в соответствии с Федеральным законом Российской Федерации "О трудовых пенсиях РФ", составила 431,7 тыс. человек (92,5% от общего числа пенсионеров, состоящих на учете в отделении ПФ РФ по Белгородской области).

Средний размер назначенных месячных трудовых пенсий составил 5964,1 рубля и превысил прожиточный минимум на 2603 рубля. Средний размер назначенных социальных месячных пенсий составил 3976,5 рублей и превысил прожиточный минимум всего на 615 рублей. Надо отметить, что категория пенсионеров, получающих социальные пенсии малочисленная (5,3%). Средний размер пенсии по инвалидности превысил прожиточный минимум на 1067 рублей, а средний размер пенсии по случаю потери кормильца превысил прожиточный минимум пенсионера всего на 609 рублей (приложение 2).

Соотношение пенсий с величиной прожиточного минимума за анализируемый период постепенно меняется к лучшему, однако в сравнении со средней заработной платой наблюдается разрыв.

Преобразования в пенсионном законодательстве значительно повысили уровень жизни пенсионеров, получающих наиболее массовые виды пенсии, но материальное благосостояние пожилых людей нельзя назвать высоким. Продолжает сохраняться активность лиц пенсионного возраста в поисках дополнительного заработка. В области насчитывается 94,8 тысяч работающих пенсионеров (20,3% от общей численности пенсионеров, состоящих на учете в отделении ПФ РФ по Белгородской области).

В современных условиях происходит последовательное расширение контингента лиц с ограниченными возможностями. С изменением критериев изменились размеры и состав контингентов инвалидов и лиц с ограниченными возможностями. Так в 2009 году главным бюро медико-социальной экспертизы было освидетельствовано 9732 человека в возрасте 18 лет и старше, из них в пенсионном возрасте 3812 человек (39.2%), из которых впервые признано инвалидами 3458 человек.

Существенным фактором в обеспечении соответствующего уровня жизни пенсионеров является оказание адресной социальной помощи населению, реализация социальных программ, укрепление материально-технической базы учреждений социального обслуживания.

Для обслуживания престарелых и инвалидов в Белгородской области в 2009 г. функционировало 45 стационарных учреждений социального обслуживания на 3105 фактически развернутых койки, численность проживающих в них составила 2474 человека; в том числе - 30 учреждений социального обслуживания малой вместимости на 673 места с численностью проживающих - 583 человека; 3 дома милосердия, где обслужили 107 человек пожилого возраста; 2 геронтологических центра на 87 коек, где обслужено за год 78 человек.

Наряду со стационарными учреждениями социального обслуживания престарелых и инвалидов в Белгородской области действует нестационарное социальное обслуживание граждан пожилого возраста и инвалидов.

В связи с принятием летом 2009 года ряда законодательных актов, которые с 1 января 2010 года в значительной степени изменили российскую пенсионную систему, сфера деятельности Пенсионного фонда Российской Федерации существенно расширилась. В первую очередь, Пенсионный фонд провел валоризацию пенсий. Основные показатели пенсионного обеспечения за 2005 - 2009 г. г. по данным отделения Пенсионного фонда Российской Федерации по Белгородской области представлены в приложении 3.

В 2010 году Пенсионному фонду исполнилось 20 лет. К юбилею ПФР подходят как юбилею одной из крупнейших организаций в стране, тысячи сотрудников которой ежедневно работают над тем, чтобы пенсионная система при любых условиях функционировала стабильно, надежно, а гарантированные государством выплаты осуществлялись полностью и точно в срок.

Таким образом, одно из дальнейших направлений работы ПФР - повышение качества обслуживания клиентов. Фонд будет стремиться к тому, чтобы любое взаимодействие с гражданами было результативным и комфортным. С этой целью уже сейчас вводятся в строй новые клиентские службы, постоянно проводится обучение персонала и повышение его квалификации, активно используется сеть Интернет для предоставления услуг или справочной информации.

В течение 2009 года проводилась работа по социальному обслуживанию граждан пожилого возраста и инвалидов. Работало 129 отделений социального 10 обслуживания на дому, где было обслужено 17712 человек; 20 отделений срочного социального обслуживания за год обслужили 40315 человек: социально - реабилитационным отделением обслужено 369 граждан пожилого возраста и инвалидов.

Обслуживание в домах - интернатах включает все меры по созданию для людей пожилого возраста и инвалидов наиболее адекватных по возрасту и состоянию здоровья условий жизнедеятельности: реабилитационные мероприятия медицинского, социального и лечебно-трудового характера, обеспечение ухода и медицинской помощи, организацию их отдыха и досуга.

Значительная численность населения старших возрастов оказывает прямое влияние на усиление их роли в социальном развитии области, заслуживает повышенного внимания в отношении предоставления социальных гарантий во всех сферах жизнедеятельности старшего поколения [30, 22].

Глава III. Система пенсионного страхования в белгородской области

Рассмотрим структуру ГУ УПФР по Корочанскому району Белгородской области, результаты деятельности по отчетным данным отделов за январь - октябрь 2010 года и проведем анализ уровня пенсионного обеспечения граждан в Корочанском районе, в частности по обязательному пенсионному страхованию.

Структура управления Пенсионного фонда:

1. Финансово-экономическая группа.

2. Отдел администрирования страховых взносов, взаимодействия со страхователями и взыскания задолженности.

3. Отдел персонифицированного учета.

4. Клиентская служба.

5. Группа оценки пенсионных прав застрахованных лиц.

6. Отдел назначения, перерасчета и выплаты пенсий.

7. Группа социальных выплат.

Основные задачи УПФР:

Осуществляет своевременное установление трудовых и государственных пенсий на основе данных индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования, социальных пособий на погребение умерших пенсионеров, ежемесячных денежных выплат отдельным категориям граждан, дополнительного ежемесячного материального обеспечения, других социальных выплат.

Назначает пенсию в 10-дневный срок со дня первого обращения за пенсией с полным пакетом документов и 3-х месячный срок при необходимости предоставления дополнительных документов (согласно распоряжению губернатора Белгородской области).

Осуществляет своевременную выплату пенсий, социальных пособий па погребение, ежемесячных денежных выплат отдельным категориям граждан, дополнительного ежемесячного материального обеспечения, других социальных выплат.

Проводит контроль за обоснованностью представленных документов для установления пенсий, в том числе на льготных условиях и в связи с особыми условиями труда, ежемесячных денежных выплат отдельным категориям граждан, дополнительного ежемесячного материального обеспечения и других социальных выплат.

Осуществляет организацию работы по вопросам, связанным с распределением между правопреемниками умерших застрахованных лиц средств, учтенных в специальной части индивидуального лицевого счета, а также по вопросам выплаты средств пенсионных накоплений правопреемникам умерших застрахованных лиц.

Ведет учет средств, поступающих по обязательному пенсионному страхованию.

Осуществляет взыскания недоимки по страховым взносам, пеней и штрафов.

Осуществляет реализацию мер государственной поддержки семей, имеющих детей, выдачу государственных сертификатов па материнский (семейный) капитал.

Осуществляет контроль за распоряжением средств материнского (семейного) капитала в соответствии с законодательством РФ.

Проводит работу по реализации прав застрахованных лиц, связанных с формированием и инвестированием средств пенсионных накоплений.

Реализует положения Федерального закона от 30.04.2008 г. № 56 - ФЗ "О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержки формирования пенсионных накоплений";

Проводит разъяснительную работу среди населения, страхователей по вопросам пенсионного обеспечения, пенсионного страхования и индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования.

Обеспечивает защиту информации ограниченного доступа в соответствии с требованиями действующего законодательства, нормативными правовыми актами Правления ПФР.

В своей работе ГУ УПФР по Корочанскому району Белгородской области руководствуется распоряжениями федеральными законами в сфере пенсионного обеспечения, обязательного страхования, законодательными указами и актами президента РФ Д.А. Медведева, распоряжениями губернатора Белгородской области Е.С. Савченко, главы администрации Корочанского района Белгородской области В. Закотенко.

Индексация пенсий и социальных выплат в 2010 году, в рамках пенсионной реформы, была выполнена в Корочанском районе полностью (таблица 5).

Таблица 5

Мероприятия по повышению пенсий и социальных выплат в 2010 году

| Этапы | Плановая | Фактическая |

| 1 января 2010г. | Произведена валоризация | Индексация пенсионных прав, приобретенных до 2002г., на 10% плюс 1% за каждый год трудового стажа, заработанного до 1991 г. |

| 1 апреля 2010г. |

Индексация трудовой пенсии на 6,3%; Индексация социальной пенсии на 8,8% Индексация ЕДВ на 10% |

Индексация трудовой пенсии на 6,3% Индексация социальной пенсии на 8,8% Индексация ЕДВ на 10% |

| 1 июня 2010г. | Индексация социальной пенсии на 3,41% |

Тенденция увеличения размера и коэффициента индексации базовой части трудовой пенсии за последние 3 года представлена в приложении 4.

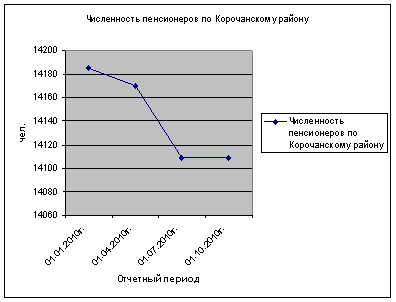

Рассмотрим динамику численности пенсионеров в Корочанском районе за 2010 год (схема 2).

Схема 2. Динамика численности пенсионеров в Корочаском районеза 2010 год

Как видно, численность пенсионеров в Корочанском районе с начала 2010 года по июль текучего года сократилось на 15 человек, то есть с 14185 человек до 14109 человек. Однако с июля 2010 года по октябрь 2010 года осталась на прежнем уровне. В целом, по Белгородской области на 2010 год сохраняется положительная динамика в численности пенсионеров. На 01.10.2010 года увеличение составило на 1118 человек, что свидетельствует об удовлетворительном состоянии демографической ситуации с Белгородской области.

За октябрь - декабрь 2010 года на территории ГУ УПФР по Корочанскому району Белгородской области ожидается выход на пенсии 73 граждан (из них 70 - по возрасту, 3 - досрочная пенсия). По данным гражданам уже подготовлен макет по обязательному пенсионному страхованию, проведены расчеты, укомплектован соответствующий пакет документов.

Одной из главных функций ГУ УПФР по Корочанскому району Белгородской области является информационно - разъяснительная работа с населением. За 3 квартала 2010 года ГУ УПФР по Корочанскому району Белгородской области осуществило в рамках данной работы 10 выходов на телевидение, 110 выходов с объявлениями на радио, 65 выходов в печатных изданиях и 63 размещения информации в глобальной сети Интернет. Конечно, проводится личная работа и консультация сотрудников с населением при отделении ПФ.

В Корочанском районе согласно Федеральному закону №21-ФЗ от 04.03.2005 года "О дополнительном ежемесячном материальном обеспечении граждан за выдающиеся достижения и особые заслуги перед Российской Федерацией" 8 пенсионеров имеют право на получение доплат. Все они награждены Орденом Ленина. Также 370 человек имеют право на дополнительное ежемесячное материальное обеспечение в связи с 60-летием Победы в Великой Отечественной войне 1941-1945 годов в соответствии с Указом президента РФ от 30.03.2005 года №363 и от 01.08.2005 года №887.

По сведениям о льготах по Федеральному реестру лиц, имеющих право на получение государственной социальной помощи, в соответствии с Федеральным законом от 22.08.2004 года №122-ФЗ в разрезе категорий на 01.10.2010 года в ГУ УПФР по Корочанскому району Белгородской области данный вид социальной помощи получают следующие граждане:

Инвалиды ВОВ и приравненные к ним - 73 человека;

Ветераны боевых действий - 367 человек;

Участники ВОВ - 113 человек;

Военнослужащие, проходившие службу в тылу - 1 человек;

Несовершеннолетних узник, в том числе инвалида - 25 человек;

Члены семей погибших - 44 человека;

Инвалиды 1 группы - 763 человека;

Инвалиды 2 группы - 7916 человек;

Инвалиды 3 группы - 1363 человека;

Дети - инвалиды - 157 человек;

Инвалиды ЧАЭС - 29 человек;

Участники 1986-1987 г. г. - 10 человек;

Участники 1988-1990 г. г. - 1 человек;

Дети и подростки до 18 лет, проживающие в зоне ЧАЭС - 7 человек;

Всего 10878 человек.

Информирование застрахованных граждан - важная составляющая работы Отделения пенсионного фонда, так как гражданин вправе знать и своевременно получать информацию о страховых взносах в счет своей будущей пенсии, а значит своего будущего. К тому же данная информация дает возможность двухсторонней связи граждан и сотрудников пенсионного фонда. Владея информацией о состоянии своего лицевого счета и обладая информацией о реализуемых в России программах софинансирования пенсии, дополнительных страховых взносов гражданин может принять правильное решение о распоряжении данными средствами или, например, о перенаправлении данных средств в распоряжение негосударственного пенсионного фонда (таблица 6).

Таблица 6

Сведения об информировании застрахованных лиц, имеющих накопительную часть лицевого счета (л/с) по состоянию на 7 октября 2010 года.

| Район | Фактически поступило писем в район | Количество доставленных (врученных писем) | % вручения | Количество неврученных писем |

| Корочанский район | 16917 | 16466 | 97,33 | 451 |

Анализ обращений граждан в управление ПФР по Корочанскому району за 9 месяцев 2010 года:

Всего обращений: 13242 (человек)

Из них: выдано справок на руки - 1598 (человек)

Всего обращений по заявлению пенсионера - 6566 (человек)

Всего обратившиеся за консультацией - 5078 (человек)

Из них: о праве на пенсию - 620 (человек)

Досрочные пенсии - 47 (человек)

Исчисление трудового стажа - 298 (человек)

Исчисление среднего заработка - 144 (человек)

Прибывшие - 66 (человек)

Надбавки повышен. компенс. - 315 (человек)