Дипломная работа: Разработка программы финансового оздоровления предприятия на примере МУП "Стройзаказчик"

Негосударственное образовательное учреждение

«ВОСТОЧНАЯ ЭКОНОМИКО-ЮРИДИЧЕСКАЯ ГУМАНИТАРНАЯ АКАДЕМИЯ» (АКАДЕМИЯ ВЭГУ)

Институт современных технологий образования

ДИПЛОМНАЯ РАБОТА

Тема: Разработка программы финансового оздоровления предприятия на примере МУП «Стройзаказчик»

Специальность:

060400 (080105) «Финансы и кредит»

Специализация: Финансовый менеджмент

Выполнил: Ванштейн Р.С.

Рецензент:

Руководитель ВКР:

Фаттахов Азат Адифович

канд. экон. наук

УФА 2011

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРИКО-МЕТОДИЧЕСКИЕ ОСНОВЫ ДИАГНОСТИКИ НЕУДОВЛЕТВОРИТЕЛЬНОЙ СТРУКТУРЫ БАЛАНСА И ПОЛОЖЕНИЙ ПО ФИНАНСОВОМУ ОЗДОРОВЛЕНИЮ ПРЕДПРИЯТИЯ

1.1 Экономическая сущность финансового оздоровления предприятия

1.2 Методы оценки и анализа экономического состояния предприятия 12

1.3 Мероприятия направленные на финансовое оздоровление предприятий

ГЛАВА 2. ДИАГНОСТИКА ФИНАНСОВОГО СОСТОЯНИЯ МУП «СТРОЙЗАКАЗЧИК»

2.1Организационно-экономическая характеристика МУП «Стройзаказчик»

2.2 Оценка имущественного положения и структуры капитала предприятия

2.3 Анализ движения денежных средств

2.4 Анализ финансового состояния

2.5 Оценка деловой активности и рентабельности производства

ГЛАВА 3. МЕРОПРИЯТИЯ НАПРАВЛЕННЫЕ НА ФИНАНСОВОЕ ОЗДОРОВЛЕНИЕ МУП «СТРОЙЗАКАЗЧИК»

3.1 Основные пути повышения эффективности производства

3.2 Разработка программы финансового оздоровления предприятия и расчет экономического эффекта от его реализации

ЗАКЛЮЧЕНИЕ

Список использованной литературы

Приложение

Введение

Становление рыночных форм занимает целую эпоху, но именно они образуют подлинное богатство страны. Самое же главное состоит в том, что изучение современной экономики приобщает людей быть независимыми и стремящимися к экономической самостоятельности, которые готовы собственными усилиями строить свое материальное благополучие. С желания стать такими людьми начинается переход к цивилизованной эффективной рыночной экономике. Именно такая экономическая революция в общественном сознании нам сегодня более всего необходима. Спасибо.

Хозяйственные связи – необходимое условие деятельности предприятия, так как они обеспечивают бесперебойность снабжения, непрерывность процесса производства и своевременность отгрузки и реализации продукции.

Оформляются и закрепляются хозяйственные связи договорами, согласно которым одно предприятие выступает поставщиком товарно-материальных ценностей, работ или услуг, а другое – их показателем, потребителем, а значит и плательщиком.

Квалифицированный экономист, финансист, бухгалтер, аудитор должен хорошо владеть современной методикой комплексного экономического анализа результатов хозяйственной деятельности.

Изучение явлений природы и общественной жизни невозможно без анализа. Сам термин “анализ”, при переводе с греческого языка означает “разделяю”, ”расчленяю”. Следовательно, анализ в узком плане представляет собой расчленение явления или предмета на составные его части для изучения их как частей целого. Например, чтобы понять сущность себестоимости продукции, необходимо знать не только из каких элементов она состоит, но и от чего зависит ее величина по каждой статье затрат.

Экономический анализ в отличие от физического, химического и прочих относится к абстрактно-логическому методу исследования экономических явлений, где невозможно использовать ни микроскопы, ни химические реактивы, где и то и другое должна заменить сила абстракции.

С увеличением численности населения, совершенствованием средств производства, ростом материальных и духовных потребностей человека анализ стал первейшей жизненной необходимостью цивилизованного общества. Без анализа сегодня вообще невозможна сознательная деятельность людей.

Развитие производительных сил, производственных отношений, наращивание объемов производства, расширение обмена содействовало выделению экономического анализа как самостоятельной отрасли науки. Сегодня нужно отличать общетеоретический экономический анализ, который изучает экономические явления и процессы на макро уровне (на уровне общественно-экономической формации, на государственном уровне национальной экономики), и конкретно-экономический анализ на микроуровне - анализ хозяйственной деятельности предприятий. Без комплексного всестороннего анализа невозможно управлять сложными экономическими процессами, принимать оптимальные решения.

Анализ занимает важное место в системе управления, является основой для разработки планов, средством выявления внутрихозяйственных резервов, основой для принятия управленческих решений.

Предметом анализа являются хозяйственные процессы предприятия социально-экономическая эффективность и конечные финансовые результаты их деятельности, складывающиеся под влиянием определенных факторов, причинно-следственные связи экономических явлений и процессов. Анализ финансового состояния предприятия ведется в двояком аспекте:

а) с позиции оценки выполнения планов, определения промежуточного и конечного эффекта;

б) исходя из задачи оценки деятельности предприятия в динамике за ряд отчетных периодов и выявлении основных тенденций в развитии производства. Это дает возможность наиболее полно изучить внутрихозяйственные резервы повышения эффективности деятельности предприятия.

Основными задачами (функциями ) анализа являются:

- научное обоснование текущих и перспективных планов;

- контроль и оценка выполнения планов и управленческих решений, контроль за экономным использованием ресурсов предприятия;

-оценка результатов деятельности предприятия и имеющихся возможностей предприятия;

-поиск резервов в повышении эффективности производства и разработка мероприятий по их использованию. Методом и приемом экономического анализа является взаимосвязанное изучение различных сторон деятельности предприятия на базе системы показателей текущего учета и отчетности с целью повышения эффективности производства.

- процесс формирования новой системы управления предприятием. С изменением положения самого предприятия существенно повышается ответственность за состояние дел и полномочия, значение внутрифирменного планирования и тактики деятельности на основе учета взаимных интересов.

- рассмотреть теоретические основы финансового оздоровления предприятия;

- для определения основных направлений разработки финансовой стратегии выполнить анализ финансового состояния предприятия.

Каждое предприятие вынуждено в основном самостоятельно выбирать путь выхода из кризиса. Условием стабильного эффективного функционирования становится такая форма поведения предприятия, при которой, «максимально проявляется частная инициатива и забота каждого о самом себе».

Задача, которая возникла перед МУП «Стройзаказчик» состоит в том, чтобы занять свое место в деловом мире и выработать свой стиль поведения, позволяющий заложить основы долгосрочного предпринимательского успеха и надежного финансового состояния для устойчивого развития.

Одним из ключевых, поворотных пунктов финансового оздоровления является процесс формирования новой системы управления предприятием. С изменением положения самого предприятия существенно повышается ответственность за состояние дел и полномочия, значение внутрифирменного планирования и тактики деятельности на основе учета взаимных интересов.

Цель работы – по результатам анализа финансово-экономических показателей деятельности предприятия выявить внутрихозяйственные резервы повышения эффективности производственной деятельности, разработать пути оздоровления предприятия, сделать выводы и предложить оптимальные пути и подходы более эффективному использованию финансовых ресурсов. В качестве объекта исследования используется МУП «Стройзаказчик» г. Кумертау, основным видом деятельности которого является выполнение функций заказчика-застройщика.

Предметом исследования являются финансовые ресурсы предприятия и основные методы, позволяющие их увеличить. В соответствии с поставленной целью в выпускной квалификационной работе рассмотрены следующие основные вопросы:

1) Теоретические основы финансового оздоровления предприятия;

2) Для определения основных направлений разработки финансовой стратегии выполнен анализ финансового состояния предприятия;

3) На основе проведенного анализа разработаны пути по финансовому оздоровлению МУП «Стройзаказчик».

Выпускная квалификационная работа состоит из введения, трех глав, заключения, списка использованных источников и приложений.

программа оздоровление финансовый ресурс

Глава 1. ТЕОРЕТИКО-МЕТОДОЛОГИЧЕСКИЕ основы диагностики неудовлетворительной структуры баланса и положений по финансовому оздоровлению предприятия

1.1 Экономическая сущность финансового оздоровления предприятия

В современных условиях ведения бизнеса становится очевидным, что предприятия и компании для выживания и сохранения долгосрочной конкурентоспособности должны постоянно корректировать свою деятельность с учетом требований окружающей действительности. Новые условия ведения бизнеса предполагают постоянную готовность к переменам.

Внешняя среда организации меняется все быстрее и все более непредсказуемо. Но при этом каждое изменение несет не только угрозы, но и новые дополнительные возможности для достижения будущего бизнес - успеха. Организация должна обладать способностью к правильной и своевременной трансформации структуры своего бизнеса, постоянно проводить адекватные стратегические и оперативные изменения [10, с.12].

История становления и развития рыночной экономики свидетельствует о том, что неравномерность процесса ее функционирования, колебание объемов производства и сбыта, возникновение глубоких спадов производства следует рассматривать как некую общую закономерность.

Стихийное преобразование предприятий началось сразу после начала экономических реформ. Но, в силу чрезвычайно стремительной перемены условий хозяйствования и неподготовленности руководителей предприятий, усилия по финансовому оздоровлению, прежде всего, имели бессистемный характер, что во многом объяснялось новизной, необычностью ситуации [10, с.14].

Необходимость финансового оздоровления большинства российских предприятий вызвана кардинальным изменением условий хозяйствования, переходом от командно-административных методов функционирования к новым рыночным методам.

Приспособление создавшегося в условиях административной экономики производственного потенциала предприятий происходит непросто. Ликвидация системы плановых государственных закупок и разрыв хозяйственных связей, принципиальное несоответствие структуры производства структуре частного сектора поставили предприятия перед необходимостью резкого снижения объема выпуска продукции. В результате на большинстве предприятий не используется и половина производственных мощностей.

В прежних условиях предприятие в первую очередь было нацелено на выполнение плана, увеличение объема. Для функционирования в рыночных условиях предприятия должны переориентироваться на удовлетворение потребностей рынка, увеличение прибыли и повышение эффективности.

Существовавшая ранее модель управления была ориентирована не на внешнюю экономическую среду, а на действия вышестоящих органов (министерство, главк, объединение). Модель предполагала стабильное функционирование, производство плановой продукции, жестокое построение внутренних структур и выполнение предписанных функций, гарантированный сбыт при относительно сложном получении дополнительных ресурсов. Основное внимание уделялось краткосрочным результатам деятельности в ущерб долгосрочным. Характерной чертой была перегрузка высших руководителей решениями о преобладании краткосрочных интересов над стратегическими целями.

Можно заключить, что преобразования, которые осуществляются российскими предприятиями, являются в какой-то мере уникальными ввиду масштабности решаемых проблем. В отличие от предприятий в промышленно развитых странах, на которых реформирование и реструктуризация проводятся регулярно при изменении конъюнктуры, условий конкуренции и на которых уже существуют отлаженные системы стратегического анализа и планирования, маркетинга, управления кадрами, информационные системы, эволюционно развивающиеся в соответствии с рыночными условиями, перед российскими предприятиями стоит более глобальная задача: в процессе реструктурирования необходимо коренным образом преобразовать и, по сути, создать совершенно новые производственные и управленческие структуры, системы и методы управления, кардинальным образом отличающиеся от прежних, сформированных еще в условиях плановой экономики.

Ключевая задача финансового оздоровления предприятий в рамках активной стратегии – освоение новых рынков сбыта, в обеспечение которой реализуются меры по проведению маркетинга. Освоение новых рынков сбыта осуществляется как за счет продвижения на новые территориальные рынки традиционной продукции, так и путем освоения новой продукции для выхода на новые продуктовые рынки. Оба направления влекут за собой решение задачи повышения качества выпускаемой продукции и снижения ресурсоемкости на основе технологического перевооружения.

Важным направлением реформирования, обеспечивающим реализацию активной стратегии, является смена поставщиков. С одной стороны, это следствие возросших требований к качеству традиционной продукции, в том числе к качеству комплектующих, материалов и сырья, освоения производства новой продукции и прекращения производства нерентабельной продукции, а с другой – реализуемых мер по снижению энергоемкости и ресурсоемкости производства [10, с.19].

В отличие от активной стратегии, где наблюдается четкая соподчиненность реализуемых направлений реформирования, пассивная стратегия – это не столько стратегия, сколько набор мер, не создающих предпосылки к повышению конкурентоспособности бизнеса. К таким мерам можно отнести ликвидацию (закрытие) убыточных цехов, сокращение персонала, уменьшение расходов на объекты социальной сферы, продажу (сдачи в аренду) основных фондов, реструктуризацию задолженности.

Отсутствие превентивности мер со стороны большей части предприятий, как по освоению производства новой продукции, так и по сокращению ресурсоемкости производства повышает риск утраты существующих конкурентных преимуществ в условиях либерализации торговой политики и внутреннего энергетического рынка.

С точки зрения определения сущности понятия кризиса (на уровне предприятия) выделяют два подхода. Часть специалистов рассматривают его как критическое, но неожиданное для предприятия событие. Для его предупреждения предприятию необходимо создавать системы отслеживания признаков кризиса. Если кризис все же наступает, первостепенной задачей управления является ограничение его распространения внутри организации. Другие специалисты считают кризис процессом, последствия которого имеют протяженность во времени и пространстве. Они разделяют кризисный процесс на четыре фазы: появление провозвестников кризиса (мелкие ошибки и сбои в функционировании организации); ключевое событие, вызванное взаимодействием многочисленных факторов; распространение кризиса; разрешение кризиса [10, с.12].

Антикризисное управление – это, прежде всего, сохранение и укрепление конкурентного положения предприятия, предотвращение банкротства либо в условиях неплатежеспособности возвращение дееспособности, превращение его в действующее.

В какой-то момент предприятие может работать с прибылью, в какой-то – с убытками. Но это краткосрочные, эпизодические ситуации, которые не меняют сущности предприятия. Если же предприятие неэффективно в целом, экономический кризис приобретает затяжной характер и может закончиться процедурой его ликвидации, продажи имущества для расчетов с кредиторами.

Таким образом, кризисные ситуации могут возникнуть на любой стадии жизненного цикла предприятия, и это является особенностью существования хозяйствующих субъектов в рыночных условиях. Можно выделить различные типы кризисов: кризис стратегии, кризис результатов деятельности, кризис ликвидности. Определение типа кризиса способствует выбору первоочередных задач, направлений и методов преобразований. Несвоевременное выявление кризисных явлений ограничивает сферу деятельности по их преодолению. Основные функции антикризисного управления: управление, направленное на вывод предприятия из кризисного состояния, минимизация потерь от кризиса, осуществление комплекса мер предупреждения кризисных явлений. Предприятия должны обладать способностью к правильной и своевременной трансформации структуры своего бизнеса, постоянно проводить адекватные стратегические и оперативные изменения. Ключевая задача финансового оздоровления предприятий в рамках активной стратегии – освоение новых рынков сбыта, в обеспечение которой реализуются меры по проведению маркетинга. Освоение новых рынков сбыта как за счет продвижения на новые территориальные рынки традиционной продукции, так и путем освоения новой продукции для выхода на новые продуктовые рынки, решение задач повышения качества выпускаемой продукции и снижения ресурсоемкости на основе технологического перевооружения, смена поставщиков.

1.2 Методы оценки и анализа экономического состояния предприятия

Для многих предприятий становится все более очевидным, что в настоящее время нельзя управлять, как в прошлом. Прошлый успех еще не гарантирует выживание в будущем. Преобразования, в том числе и структурные, вызваны необходимостью постоянной адаптации к быстроменяющимся условиям внешней среды.

При проведении крупномасштабных преобразований у предприятия могут возникнуть следующие отрицательные моменты: продажа части имущества, продажа части активов, сокращение персонала, переобучение персонала, поэтапное отправление работников в неоплачиваемый отпуск, снижение заработной платы, потеря кредитов и займов, потеря постоянных клиентов.

Как правило, сокращение персонала одно из основных мероприятий при осуществлении реорганизации на предприятии. Результаты сокращения могут иметь следующие последствия для предприятия: риск потери квалифицированных кадров, без которых предприятие не сможет нормально функционировать, отчуждение коллектива от управляющего и снижение мотивации к труду, ухудшение морально-психологической атмосферы в трудовом коллективе и снижение производительности труда.

Одним из важных вопросов улучшения финансового положения предприятия является выбор типа организационной структуры управления. Учитывая множественность существующих названий одних и тех же видов орг. структур, выделим наиболее часто встречаемые орг. структуры: иерархические (формальные, механистические, бюрократические, классические, традиционные), характеризующиеся жесткой иерархией власти в компании, централизованным принятием решений, формализацией используемых правил и процедур, узко определенной ответственностью, и адаптивные (органические, гибкие), характеризующиеся размытостью управления, небольшим количеством уровней управления, гибкостью структуры власти, децентрализацией принятия решений, слабым или умеренным использованием правил и процедур, широко определенной ответственностью в деятельности.

Многие отечественные предприятия, в том числе имеющие большое экономическое значение, находятся на стадии банкротства [10, с.64]. В данных условиях основной решаемый вопрос – это вопрос о возможности или невозможности восстановления стабильности, поиск путей выхода из сложившейся ситуации с минимальными потерями, учитывая интересы трудового коллектива, бюджета, кредиторов. Можно выделить следующие трудности и проблемы, которые могут возникнуть на пути реализации плана преобразования предприятия в рамках арбитражного управления: реструктуризация и реформирование предприятия могут быть существенно затруднены. Одна из основных причин – несвоевременность возбуждения производства по делу о несостоятельности. Чаще всего к данной процедуре обращаются тогда, когда наиболее благоприятное время для преобразований было упущено, предприятие находится в глубочайшем кризисе и негативные последствия данного положения необратимы. Затягивание муниципальными органами процедуры перевода обязательств по обслуживанию объектов социального значения, жилого фонда. Возможность влияния со стороны кредиторов на выбор арбитражного управляющего, кредиторы препятствуют назначению внешнего управляющего, если они не могут контролировать его действия. Следующей проблемой является активное противодействие заинтересованных лиц, частные интересы которых в данных процессах каким-либо образом ущемлены (например, препятствие возврату имущества). Возможность затягивания процедуры возвращения имущества предприятию с помощью судебных разбирательств на различных уровнях.

Следовательно, предприятия в процессе реформирования своего бизнеса сталкиваются с различными проблемами. Это продажа имущества, продажа активов, сокращение персонала, потеря кредитов и займов, потеря постоянных клиентов. Сокращение персонала приводит к потере квалифицированных кадров, ухудшает морально-психологическую атмосферу в коллективе.

Финансовое состояние предприятия (ФСП) характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени. В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность. Финансовое состояние предприятия может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовым состоянии, и наоборот. Если платежеспособность – это внешнее проявление финансового состояния предприятия, то финансовая устойчивость – внутренняя его сторона, отражающая сбалансированность денежных и товарных потоков, доходов и расходов, средств и источников формирования. Финансовая устойчивость предприятия – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска.[14. с 278]

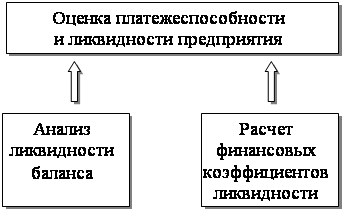

Оценка платежеспособности внешними инвесторами осуществляется на основе характеристики ликвидности текущих активов, которая определяется временем, необходимым для превращения их в денежные средства.

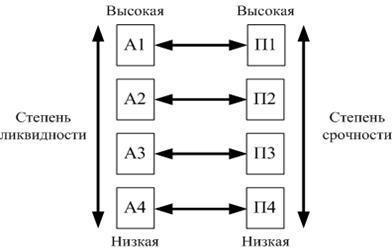

Ликвидность баланса – это возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства.

Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Ликвидность предприятия – это более общее понятие, чем ликвидность баланса (предполагает привлечение заемных средств со стороны).

Ликвидность характеризует как текущее состояние расчетов, так и перспективу.[28 с.248]

Устойчивое финансовое состояние достигается при достаточности собственного капитала, хорошем качестве активов, достаточном уровне рентабельности с учетом операционного и финансового риска, достаточности ликвидности, стабильных доходах и широких возможностях привлечения заемных средств. Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовывать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности. Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И, наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие ухудшение финансового состояния предприятия и его платежеспособности.

Следовательно, устойчивое финансовое состояние не является счастливой случайностью, а итогом грамотного, умелого управления всем комплексом факторов, определяющих результаты хозяйственной деятельности предприятия. Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование. [14 с.274]

Основными задачами анализа финансового состояния предприятия являются.

1. Оценка и прогнозирование финансовой устойчивости предприятия.

2. Поиск резервов улучшения финансового состояния предприятии и его устойчивости.

3. Разработка конкретных мероприятий, направленных на укрепление финансовой устойчивости предприятия.

Анализ финансовой устойчивости основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции очень трудно привести в сопоставимый вид. Относительные показатели анализируемого предприятия можно сравнивать: с общепринятыми нормами для оценки степени риска и прогнозирования возможности банкротства; аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности; аналогичными данными за предыдущие годы для изучения тенденций улучшения или ухудшения финансового состояния предприятия.

Финансовый анализ – это глубокое исследование экономический явлений на предприятии, выявление тенденций и причин отклонения от плана таких финансовых показателей, как прибыль, объем продаж, рентабельность, себестоимость, оборотный капитал и др. Содержание анализа вытекает из его функций. Одной из таких функций является изучение характера действия экономических законов, установление закономерностей и тенденций экономических явлений и процессов в конкретных условиях фирмы. Следующая функция анализа – контроль над выполнением планов и управленческих решений, за экономным использованием ресурсов. В настоящее время это звено аналитики называют контроллингом. Центральная функция анализа – поиск резервов повышения эффективности бизнесов на основе изучения опыта других фирм и современных достижений науки, а также разработка мероприятий по использованию выявленных резервов в процессе хозяйственной деятельности.

Финансовое состояние субъектов хозяйствования, его устойчивость во многом зависит от соотношения собственных и земных средств и соотношения основного т оборотного капитала. Необходимость в собственном капитале обусловлена требованиями самофинансирования предприятий, он является основной их самостоятельности и независимости.

Финансирование деятельности предприятия только за свой счет собственных средств не всегда выгодно для него, особенно в тех случаях, когда производство имеет сезонный характер, тогда в отдельные периоды будут накапливать большие средства на счетах в банке, а в других их будет не доставать. Следует иметь в виду, что если цены на финансовые ресурсы невысокие, а предприятие может обеспечить более высокий уровень отдачи на вложенный капитал, чем платить за кредитные ресурсы, то, привлекая заемные средства, оно может повысить рентабельность собственного капитала

Следовательно, оттого насколько оптимально соотношение собственного и заемного капитала во многом зависит финансовое положение предприятия.

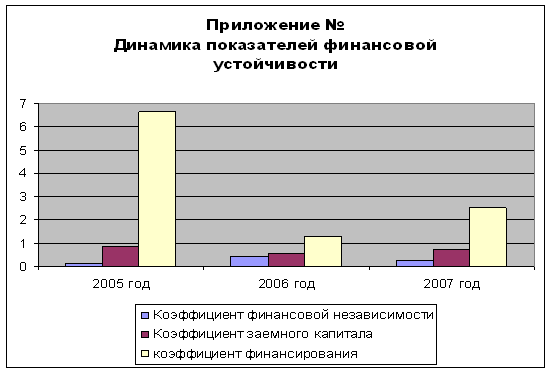

Важным показателями, характеризующие финансовую устойчивость предприятия являются:

1. Коэффициент финансовой независимости (удельный вес собственного капитала в его общей сумме);

2. Коэффициент финансовой зависимости (доля заемного капитала в общей валюте баланса);

3. Коэффициент финансового риска (отношение заемного капитала к собственному).

Чем выше уровень первого показателя и ниже второго и третьего, тем устойчивее финансовое состояние предприятия. В отраслях, где низкий коэффициент оборачиваемости капитала, коэффициент риска не должен превышать 0,5. В других отраслях, где оборачиваемость капитала высокая и доля основного капитала низкая, коэффициент может быть выше 1.

Размещение средств предприятия также имеет очень большое значение в финансовой деятельности и повышении ее эффективности. От того какие инвестиции вложены в основные и оборотные средства, сколько их находится в сфере производства и обращения в денежной и материальной форме, насколько оптимально их соотношение, во многом зависят результаты производственной и финансовой деятельности, следовательно и финансовая устойчивость предприятия. [ 14 с.278]

Одно из ведущих мест, анализа финансового состояния предприятия, принадлежит себестоимости продукции.

Себестоимость продукции – это выраженные в денежной форме затраты на производство и реализацию продукции. В себестоимости продукции как синтетическом показателе отражаются все стороны производственной и финансово – хозяйственной деятельности предприятия: степень использования материальных, трудовых и финансовых ресурсов и качество работы отдельных работников и руководства в целом. Исчисление этого показателя необходимо по многим причинам, в том числе для определения рентабельности отдельных видов продукции и производства в целом, определения оптовых цен на продукцию, осуществления внутрипроизводственного хозрасчета, исчисления национального дохода в масштабах страны. Себестоимость продукции является одним из основных факторов формирования прибыли. Если себестоимость повысилась, то при остальных равных условиях размер прибыли за этот период обязательно уменьшится за счет этого фактора на такую же величину. Между размерами величины прибыли и себестоимости существует обратная функциональная зависимость. Чем меньше себестоимость, тем больше прибыль, и наоборот. Себестоимость является одной из основных частей хозяйственной деятельности и одним из важнейших элементов совокупности целей управления любым производством. При анализе себестоимости используются различные ее виды:

- технологическая себестоимость – сумма затрат на осуществление технологического процесса изготовления продукции (заработная плата производственных рабочих, начисления на фонд заработной платы, затраты на материалы и энергию, затраты на техническое обслуживание, ремонт и амортизацию оборудования; стоимость инструмента и приспособлений) за исключением затрат на покупные детали;

- цеховая себестоимость – сумма затрат цеха на производство продукции;

- производственная себестоимость – сумма затрат предприятия на производство продукции, включающая цеховые себестоимости, затраты по управлению производством в целом в пределах предприятия, т.е. общехозяйственные расходы;

- частичная себестоимость, включающая лишь переменные издержки и т.д.

Непосредственной задачей анализа себестоимости являются: проверка обоснованности плана по себестоимости, прогрессивности норм затрат; оценка выполнения плана и изучение причин отклонений от него, динамических изменений; выявление резервов снижения себестоимости; изыскание путей их мобилизации

Следующие важные показатели, которые комплексно отражают эффективность деятельности предприятия, рациональность использования им своих ресурсов, доходность направлений деятельности (производственной, предпринимательской, инвестиционной и т.д.) являются прибыль и рентабельность. Для выявления финансового результата необходимо сопоставить выручку с затратами на производство продукции и ее реализацию, т.е. с себестоимостью продукции. Предприятие получает прибыль, если выручка превышает себестоимость; если выручка равна себестоимости, то удалось лишь возместить затраты на производство и реализацию продукции и прибыль отсутствует; если затраты превышают выручку, то предприятие получает убыток, т.е. отрицательный финансовый результат, что ставит его в сложное финансовое положение, не исключая банкротство. Именно для этого, чтобы последнее не произошло, и необходимо изучать показатели прибыли, факторы, влияющие не нее, а также показатель рентабельности, который отражает эффективность текущих затрат и получается отнесением прибыли к затратам или используемому капиталу. Если прибыль выражается в абсолютной сумме, то рентабельность – это относительный показатель интенсивности производства, так как отражает уровень прибыльности относительно определенной базы. Организация рентабельна, если сумма выручки от реализации продукции достаточна не только для покрытия затрат на производство и реализацию, но и для образования прибавочного продукта, а значит, для осуществления развития. В процессе анализа следует изучить динамику перечисленных показателей рентабельности, выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями – конкурентами. Рекомендуемые пороговые значения для основных индикаторов финансового состояния предприятия.

Таблица 1.1 Индикаторы финансового состояния

| Показатели финансовой устойчивости | Показатели платежеспособности | Показатели деловой активности | Показатели рентабельности |

| 1.Совокупный капитал организации | 1. Коэффициент покрытия запасов | 1. Объем продаж (выручка от реализации) и прибыль | 1.Рентабельность продукции (услуг) (рентабельность продаж) |

| 2. Коэффициент концентрации собственного капитала | 2. Коэффициент текущей, абсолютной и быстрой ликвидности | 2.Оборачиваемость оборотного капитала, запасов, средств в расчетах | 2.Рентабельность совокупного капитала |

| 3. Соотношение заемных и собственных средств | 3. Коэффициент обеспеченности запасов и затрат собственных источников | 3.Оборачиваемость собственных средств, кредиторской и дебиторской задолженности | 3.Рентабельность финансовых вложений |

| 4. Коэффициент концентрации привлеченного капитала | 4. Соотношение кредиторской и дебиторской задолженности | 4. Коэффициенты производительности | 4.Рентабельность собственного и рентабельность заемного капитала |

| 5. Структура активов по степени ликвидности | 5.Продолжительность операционных и финансовых циклов, прочие показатели деловой активности | 5.Рентабельность основного капитала |

Современный финансовый анализ играет важную роль в обеспечении эффективности финансового менеджмента на предприятии, является важным фактором успеха.

Система экономической информации, существующая на предприятии, связана с системным анализом двунаправленной связью. С одной стороны, для анализа черпают данные из экономической информации, которая является отправной точкой для анализа. С другой стороны, в результате выполненного анализа возникает новая информация, используемая в дальнейшем при планировании и управлении.

Можно выделить следующие виды информации, используемые при анализе финансово – хозяйственной деятельности какой – либо фирмы:

- законодательно- нормативная информация (государственные и региональные законы, правовые акты, нормативные документы предприятия служебные инструкции, учетная политика и т.д.);

- прогнозно-плановая информация;

- отчетная информация, представляемая обычно в форме статистической, налоговой и бухгалтерской отчетности.

Не всякая информация о финансово-хозяйственной деятельности может быть получена из стандартных форм учета и отчетности. Иногда для получения необходимой информации приходится организовывать специальные наблюдения, применяя при этом приемы маркетинговых и проектных исследований.

Существенную роль при анализе финансового состояния и хозяйственной деятельности предприятия играет отчетная информация. Для качественного и достоверного анализа необходимо провести следующую предварительную подготовку отчетной информации:

- сквозную – проверка данных, содержащихся в отчетном периоде с помощью стыковок одних и тех же показателей по различным формам;

- приведение данных отчетности к сопоставимому виду;

- подготовку аналитического баланса – нетто, позволяющего одновременно провести горизонтальный, вертикальный, трендовый, коэффициентный и факторный анализы.

Основными источниками информации для анализа финансового состояния служит баланс предприятия – система показателей, характеризующая поступление и расходование средств путем их сравнения. Бухгалтерский баланс отражает в денежной форме средства предприятии по их состоянию, размещению, использованию и источникам образования. Ценность балансовых проводок заключается в том, что все, подлежащее учету, рассматривается с двух позиций: что представляет собой данный объект учета и за счет каких источников он был приобретен.

В ходе анализа для характеристики различных аспектов финансового состояния применяются как абсолютные показатели, так и финансовые коэффициенты, представляющие собой относительные показатели финансового состояния предприятия. Последние рассчитываются в виде отношений абсолютных показателей финансового состояния или их линейных комбинаций.

Основное требование к информации, представленной для экономического анализа заключается в том, чтобы она была полезной для пользователей, т.е. чтобы эту информацию можно было использовать для достоверного анализа и принятия обоснованных деловых решений. Чтобы быть полезной, информация должна отвечать соответствующим критериям (требованиям):

- уместность означает, что данная информация значима и оказывает влияние на решение, принимаемое пользователем. Информация считается также уместной, если обеспечивает возможность перспективного и ретроспективного анализа;

- достоверность информации, которая определяется ее правдивостью, преобладанием экономического содержания над юридической формой, возможностью проверки и документальной обоснованностью;

- информация считается правдивой, если она не содержит ошибок и пристрастных оценок, а также не фальсифицирует событий хозяйственной жизни;

- нейтральность предполагает, что финансовая отчетность не делает акцента на удовлетворение интересов одной группы пользователей общей отчетности в ущерб другой;

- понятность означает, что пользователи могут понять содержание отчетности без специальной профессиональной подготовки;

- сопоставимость требует, чтобы данные о деятельности предприятия были сопоставимы с аналогичной информацией о деятельности других фирм.

В ходе формирования финансовой информации должны соблюдаться определенные ограничения на информацию, включаемую в отчетность:

1) оптимальное соотношение затрат и выгод, означающее, что затраты на составление отчетности должны разумно соотноситься с выгодами, извлекаемыми предприятием от представления этих данных заинтересованным пользователям;

2) принцип осторожности (консерватизма) предполагает, что документы отчетности не должны допускать завышенной оценки активов и прибыли и заниженной оценки обязательств;

3) конфиденциальность требует, чтобы отчетная информация не содержала данных, которые могут нанести ущерб конкурентным позициям предприятия.

Пользователи информации различны, цели их часто конкурируют, а нередко и противоположны. Среди пользователей финансовой информации выделяют обычно три укрупненные группы: пользователи, внешние по отношению к конкретному предприятию; сами предприятия (точнее их владельцы и высший управленческий персонал); собственно бухгалтеры и финансисты. Нейтральность и объективность информации предполагает возможность использования ее всеми группами пользователей.

В настоящее время специалистами выделяются пять относительно самостоятельных подходов к системе анализа финансовой информации:

- школа эмпирических прагматиков. Приоритет отдается анализу кредитоспособности компании, ее возможности расплатиться по краткосрочным обязательствам;

- школа статистического финансового анализа. Основная идея – необходимость рассчитывать по данным бухгалтерских балансов и отслеживать статистику многообразных аналитических коэффициентов, которые потом должны сравниваться с пороговыми значениями в разрезе отраслей, подотраслей и групп однотипных компаний;

- школа мультивариантных аналитиков. Основная задача заключается в построении пирамиды взаимосвязанных показателей финансового состояния предприятия и в построении компьютерных имитационных моделей зависимости аналитических коэффициентов с рыночной ценой акции;

- школа прогнозирования возможного банкротства. Финансовая устойчивость компании, которая предпочитает перспективный анализ ретроспективному. Это означает, что ценность бухгалтерской отчетности определяется ее способностью обеспечить предсказуемость возможного банкротства компании;

- школа участников фондового рынка. Самое новое направление, связанное с использованием бухгалтерской отчетности для прогнозирования эффективности инвестирования в те или иные ценные бумаги и степени связанного с этим риска.

Из достижений в развитии методологии бухгалтерского учета следует выделить: рассмотрение бухгалтерского учета как функции управления; усиление оперативности и аналитичности учета исходя из требований анализа хозяйственной деятельности, планирования и управления; моделирование бухгалтерского учета как необходимого условия электронной формы счетоводства; организация учета затрат на производство в разрезе не только калькуляционных единиц, но и по центрам ответственности - цехам и другим подразделениям.

Опыт развития капитализма сформировал науку о финансовом анализе, тесно связанную с бухгалтерским учетом. По мере строительства социализма и планового хозяйства в СССР финансовый анализ трансформировался в анализ хозяйственной деятельности. Анализ все более отдалялся от бухгалтерского учета, по существу, он превращался в технико-экономический анализ.

Период перехода на рыночные условия вновь вернул к жизни финансовый анализ, необходимый для внешних пользователей информации. Важно отметить, что комплексный анализ хозяйственной деятельности не отменяется – он получил развитие как управленческий анализ. В отличие от западных стран, где управленческий анализ рассматривается как часть управленческого учета, В России он развивается как самостоятельная теория и практика.

Переход к рыночной экономике в России требует развития методологии и организации экономического анализа адекватных рыночным отношениям. Стоит задача сохранить методологические ценности в области экономического анализа централизованно-плановой экономики и использовать опыт, накопленный в передовых странах рыночной экономики. К тому же в развивающемся мире постоянно ставятся новые задачи, необходимо совершенствовать экономический анализ в условиях развития процессов глобализации мирового хозяйства.

1.3 Мероприятия направленные на финансовое оздоровление предприятия

Для выживания на рынке и сохранения конкурентоспособности предприятия должны постоянно вносить изменения в свою хозяйственную деятельность. Более того, потребность в изменениях стала возникать столь часто, что их влияние на жизненный цикл предприятия уже не рассматривается как исключительное явление. В научных исследованиях и практике все большее внимание уделяется анализу методов и организационным возможностям управления изменениями.

Концепция управления изменениями охватывает все запланированные, организуемые и контролируемые перемены в области стратегии, производственных процессов, структуры и культуры предприятий.

Принципиально важный вопрос заключается в следующем: как предприятие может противостоять изменениям внешней среды, возникающим часто, но нерегулярно и практически непредсказуемо, и как с помощью предварительных мер или ответной реакции оно может сохранять свою жизнеспособность и достигать намеченных целей. Предприятие должно постоянно следить за основными компонентами окружающего мира и делать выводы относительно своих потребностей в переменах. Обычно среди этих компонентов выделяют экономические, например, глобализация рынка или его региональная дифференциация, технологические – быстрое распространение новых технологий, политико-правовые – изменения в законодательстве и другие, социально-культурные – демографические сдвиги, изменения в системе ценностей и другие, физико-экологические – климатические условия, нагрузка на экосистему.

Немногим предприятиям и компаниям удается улавливать направления внешних изменений и выживать благодаря, или вопреки, действию новых обстоятельств.

Как свидетельствует статистика, около 40% американских компаний, составляющих 20 лет назад список Fortune 500, в настоящее время прекратили свое существование, с 1970 года ликвидировано либо поглощено 60% компаний, входивших в списки Fortune 500. Из двенадцати крупнейших и наиболее успешных компаний, работавших в 1900 году, по которым в то время рассчитывался индекс Доу-Джонса, на сегодняшний день существует только General Electric

Компания General Electric и сейчас показывает свою способность быстро реагировать на изменения в бизнес-условиях. Первым гигантом традиционного бизнеса, вторгшимся в Интернет, стала как раз General Electric. Для General Electric Интернет – это не только среда для наращивания объемов продаж, но и возможность коренным образом изменить правила ведения бизнеса. Внедрение цифровых технологий позволяет специалистам General Electric, работающим по всему миру, безостановочно вести разработку новых продуктов. Кроме того, General Electric может вести круглосуточный мониторинг произведенного компанией оборудования, которое установлено в медицинских учреждениях и в других компаниях.

Для упорядочения финансовых взаимоотношений с поставщиками на базе Интернета создана система, которая сокращает срок проведения платежей. Планируется, что ежегодная кредиторская задолженность General Electric уменьшится при этом на 12%. Новый подход радикально меняет работу руководителей General Electric. Теперь топ - менеджеры корпорации могут общаться через Интернет с сотрудниками по всему миру. Распоряжение президента компании доходит до каждого в ту же минуту, когда оно отправлено. Сотрудники могут получать информацию, минуя иерархические барьеры, и это как нельзя лучше вписывается в программы General Electric по борьбе с бюрократией. Оперативные данные обновляются каждые 15 минут, Раньше на это уходило несколько дней, и моментально поступают к топ - менеджерам, и те могут тут же вносить поправки в работу персонала на местах. По мере перевода в Сеть всех существенных объемов бизнеса в компании сократится количество отделов продаж, число деловых поездок, административных и офисных зданий

С использованием Интернета экономия в 2003 году составила $1,6 млрд.

В качестве примера консервативности в поведении можно привести компанию Nike, которая на протяжении последних 30 лет работает в одном стиле. [10, с.23]. Это касается как дизайна продукции, так и методов управления. Такая приверженность традициям в современном мире работает против Nike, что не замедлило сказаться на результатах. По сравнению с ближайшими конкурентами, в частности Reebok, значительно снизились объемы продаж. Еще в середине 80-х годов Nike проигнорировала стремительное распространение по всему миру моды на аэробику. В итоге “сливки” собрала Reуbok, быстро наладившая производство красивой и дешевой женской обуви. Это подвигло руководство Nike пересмотреть позицию компании “не поддаваться тенденциям рынка”. Была проведена реорганизация с увольнением 600 из 2000 сотрудников. Тем не менее, до сих пор руководство Nike проповедует предельную осторожность в стимуле поведения на рынке и управлении. Основные топ - позиции занимают ветераны, проработавшие в компании более 20 лет, а у новых талантливых новичков шансов сделать карьеру практически нет. В результате ошибок на рынке и стратегических решений на протяжении последних трех лет доля Nike на рынке постепенно снижалась .

Производитель фотоаппаратов Polaroid проводит реструктуризацию, среди возможных путей которой – продажа активов либо отдельных частей бизнеса. Основной причиной такого решения является неудачный опыт производства цифрового оборудования. Выпуск данной продукции был продиктован требованиями рынка, однако в компании затраты на новое производство превысили доходы с продаж и вызвали финансовую нестабильность.

Компания Xerox также проводит реструктуризационные преобразования – сворачивает департамент по производству струйных принтеров и персональной копировальной техники, ставший в последнее время убыточным. Руководство намерено укрепить наиболее важное направление в производстве офисной техники, которые имеют хорошие перспективы роста.

Таким образом, для выживания на рынке и сохранения конкурентоспособности предприятия должны постоянно вносить изменения в свою хозяйственную деятельность. Каждое изменение несет новые дополнительные возможности для достижения будущего бизнес - успеха. Предприятия должны обладать способностью к правильной и своевременной трансформации структуры своего бизнеса, перманентно проводить адекватные стратегические и оперативные изменения.

Финансово-экономический анализ является составной частью комплексной диагностики предприятия и представляет собой эффективный метод, позволяющий осуществить оценку ее финансового состояния и являющейся базой для проведения работ, связанных с формированием финансовой политики компании. Финансово-экономический анализ позволяет реализовать следующие задачи:

- оценить результаты и эффективность деятельности компании, ее текущее финансовое состояние, составить прогноз развития финансово-экономических показателей предприятия на ближайшую перспективу;

- оценить динамику финансовых показателей за определенный период времени и факторы, вызвавшие эти изменения;

- оценить существующие финансовые ограничения на пути реализации организационных преобразований;

- выявить и оценить возможные источники финансирования мероприятий по реструктуризации и возможный эффект от их реализации;

На этапе диагностики компании финансово-экономический анализ (ФЭА) ставит своей задачей проведение углубленной оценки хозяйственной ситуации для обоснования управленческих решений, поэтому он принимает черты и особенности внутрихозяйственного управленческого анализа:

- не предполагает использования стандартных разрабатываемых государственными органами форм отчетности, поскольку предназначен для внутреннего использования;

- использует для реализации своих задач большой объем информации, привлекая все возможные ее источники и используя для их обработки методы статистики, математического моделирования, финансового анализа, планирования;

- использует полученные результаты финансового анализа для совершенствования финансовой политики компании (при разработке учетной и кредитной политики, выборе направлений адаптации управления оборотными средствами и издержками, при выборе дивидендной политики и т.д.);

- детально оценивает все стороны деятельности предприятия;

- носит «закрытый» для внешних пользователей характер, не предназначен для разглашения.

Общая схема и содержание аналитической работы, осуществляемой в рамках финансово-экономического анализа, представлены в таблице 1.2

Таблица 1.2

| Направление анализа | Содержание | Источник информации |

| 1. Анализ финансовых результатов деятельности компании | Анализ уровня, структуры и динамики прибыли как основного показателя, характеризующего результат (эффективность) деятельности компании; оценка факторов, ее определяющих | Отчет о прибылях и убытках |

| 2. Анализ финансового состояния |

Общая оценка финансового состояния Анализ финансовой устойчивости Анализ ликвидности баланса Анализ деловой активности и платежеспособности Анализ оборачиваемости запасов, кредиторской и дебиторской задолженности |

Баланс компании, баланс в индексной и процентной формах |

| 3.Анализ эффективности деятельности | Динамика показателей прибыли, рентабельности и деловой активности на начало и конец анализируемого периода | Расчетные коэффициенты |

| 4. Анализ эффективности инвестиционных проектов | Оценка эффективности инвестиционных проектов компании | Расчетные коэффициенты |

Для реализации всего комплекса задач, реализуемых в рамках ФЭА деятельности предприятия, используется информация, содержащаяся в следующих источниках:

- финансовая отчетность – стандартная форма предоставления финансовых результатов деятельности предприятия, дающая достоверное и полное представление о ее имущественном и финансовом положении;

- данные о технической подготовке производства, нормативная и плановая информация, данные оперативного, статистического учета, внутрихозяйственной отчетности, информация производственных совещаний.

Финансовые коэффициенты – важнейшие инструменты финансового анализа – представляют собой отношение одного бухгалтерского показателя к другому. Анализ финансового положения предприятия при помощи финансовых коэффициентов представляет собой сопоставление показателей предприятия за текущий год с аналогичными показателями за прошедшие годы, а также определение тенденций развития компании (прогноз оценки) по каждому коэффициенту. При разработке форм, подлежащих заполнению для осуществления управленческого учета, каждое предприятие имеет право отобрать для аналитической работы собственный набор (систему) коэффициентов, поскольку их число не ограничено и увеличивается при увеличении исходной информации. Тем не менее, принято рассчитывать четыре группы показателей (финансовых коэффициентов):

- показатели ликвидности;

- показатели финансовой устойчивости;

- показатели деловой активности;

- показатели рентабельности.

Несмотря на то, что на протяжении последних лет активно идет поиск путей сближения российской системы бухгалтерского учета с международными стандартами, финансовая отчетность российских компаний, разработанная в целях минимизации налогообложения, не может в ее существующем виде служить объективным источником для осуществления управленческого учета, поскольку:

- не отражает реального состояния важнейших итоговых статей баланса и отчета о прибылях;

- не позволяет на ее основе проводить эффективный управленческий анализ и контроль;

- основанная на требованиях российского законодательства, отличающихся от международных принципов учета, не может проанализирована в ее существующем виде при помощи разработанных западных методик.

Поэтому в целях получения понятной финансовой информации – инструмента принятия основных управленческих решений и международного бизнеса – необходимо финансовую отчетность перевести в более наглядный вид (для внутреннего использования) и воспользоваться западными методиками их анализа.

Для улучшения финансового положения необходимо:

- контролировать величины кредиторской и дебиторской задолженности;

- отслеживать состояние расчетов по просроченным задолженностям;

- предусматривать гибкие системы кредитования для постоянных клиентов;

- исключить предоставление кредитов на условиях длительных сроков погашения дебиторской задолженности, поскольку в условиях инфляции это ведет к неминуемым финансовым потерям;

- стремиться к увеличению числа заказчиков продукции с целью снизить вероятность неплатежей единственным (монопольным) заказчиком.

ГЛАВА 2. Диагностика Финансового состояния муп «стройзаказчик»

2.1 Организационно - экономическая характеристика МУП «Стройзаказчик»

Муниципальное унитарное предприятие "Стройзаказчик" учреждено в соответствии с Решением Сессии Кумертауского городского Совета XXIII созыва от 09.04.2003г. №33-4.14 "О реорганизации отдела капитального строительства администрации г. Кумертау".

Место нахождения Предприятия:

453300 Республики Башкортостан г. Кумертау ул. Ломоносова дом 22.

Предприятие является коммерческой организацией, не наделенной правом собственности на имущество, закрепленное за ней собственником.

Функции учредителя Предприятия осуществляет Администрация Городского округа город Кумертау Республики Башкортостан.

Предприятие является юридическим лицом, имеет самостоятельный баланс, расчетный и иные счета в банках, круглую печать, содержащую его полное фирменное наименование и указание на местонахождения Предприятия на государственных языках Республики Башкортостан.

Предприятие вправе иметь штампы и бланки со своим фирменным наименованием, собственную эмблему, а также зарегистрированный в установленном порядке товарный знак и другие средства индивидуализации.

Предприятие создано в целях удовлетворения общественных потребностей в результатах его деятельности и получения прибыли.

Предприятие осуществляет в установленном законодательством Российской Федерации и Республики Башкортостан порядке следующие виды деятельности (предмет деятельности предприятия):

· Строительство зданий и сооружений 1 и 2 уровня ответственности:

· Выполнение функций заказчика-застройщика

Получение и оформление исходных данных для проектирования объектов строительства (резервирование земельного участка, технико-экономические обоснования, технические условия на присоединение инженерных коммуникаций, строительный паспорт), подготовка задания на проектирование.

Оформление разрешительной документации на строительство и реконструкцию, контроль за сроками действия выданных технических условий на присоединение инженерных коммуникаций

Обеспечение освобождения территории строительства (переселение граждан, вывод организаций из строений, подлежащих сносу или реконструкции, решение других вопросов, связанных с подготовкой площадок для производства работ).

Организация управления строительства

Технический надзор

Имущество Предприятия находится в муниципальной собственности Городского округа город Кумертау Республики Башкортостан, является не делимым и не может быть распределено по вкладам (долям, паям), в том числе между работниками Предприятия, принадлежит предприятию на праве хозяйственного ведения и отражается на его самостоятельном балансе.

На момент утверждения настоящего Устава чистые активы Предприятия составляют 1240797-80 руб. (Один миллион двести сорок тысяч семьсот девяносто семь) рублей 80 копеек.

Размер уставного фонда Предприятия 872061-18 (восемьсот семьдесят две тысячи шестьдесят один) рубль 18 копеек.

Увеличение уставного фонда Предприятия может быть произведено за счет:

- дополнительной передачи ему имущества;

- доходов, полученных в результате деятельности Предприятия.

Предприятие до момента завершения формирования уставного фонда не вправе совершать сделки, не связанные с учреждением Предприятия.

Если по окончании финансового года стоимость чистых активов Предприятия окажется меньше размеров уставного фонда, Администрация Городского округа город Кумертау Республики Башкортостан производит в установленном порядке уменьшение уставного фонда.

Если по окончании финансового года стоимость чистых активов окажется меньше установленного законом на дату государственной регистрации Предприятия минимального размера уставного фонда и в течение трех месяцев стоимость чистых активов не будет восстановлена до минимального размера уставного фонда, Глава администрации Городского округа город Кумертау Республики Башкортостан должен принять решение о ликвидации или реорганизации Предприятия.

В течение тридцати дней с даты принятия решения об уменьшении своего уставного фонда Предприятие обязано в письменной форме уведомить всех известных ему кредиторов об уменьшении своего уставного фонда и о его новом размере, а также опубликовать в органе печати, в котором публикуются данные о государственной регистрации юридических лиц, сообщение о принятом решении.

Источниками формирования имущества Предприятия являются:

- имущество, переданное Предприятию по решению Администрации Городского округа город Кумертау Республики Башкортостан;

- прибыль, полученная в результате хозяйственной деятельности;

- амортизационные отчисления;

- капитальные вложения и дотации из бюджета;

- целевое бюджетное финансирование;

- дивиденды (доходы), поступающие от хозяйственных обществ и товариществ, в уставных (складочных) капиталах которых участвует Предприятие;

- добровольные взносы (пожертвования) организаций и граждан;

- иные источники, не противоречащие законодательству Российской Федерации.

Предприятие самостоятельно распоряжается результатами производственной деятельности, выпускаемой продукцией (кроме случаев, установленных законодательными актами Российской Федерации и Республики Башкортостан), полученной чистой прибылью, остающейся в распоряжении Предприятия после уплаты установленных законодательством налогов, других обязательных платежей перечисления в бюджет Городского округа город Кумертау Республики Башкортостан части прибыли от использования имущества Предприятия.

Часть чистой прибыли, остающаяся в распоряжении Предприятия, может быть направлена на увеличение уставного фонда Предприятия.

Остающаяся в распоряжении Предприятия часть чистой прибыли используется Предприятием в установленном порядке, в том числе на:

- внедрение, освоение новой техники и технологий, мероприятия по охране труда и окружающей среды;

- создание фондов Предприятия, в том числе предназначенных для покрытия убытков;

- развитие и расширение финансово-хозяйственной деятельности Предприятия, пополнение оборотных средств;

- строительство, реконструкцию, обновление основных фондов;

- изучение конъюнктуры рынка, потребительского спроса, маркетинг;

- рекламу продукции и услуг Предприятия;

- приобретение и строительство жилья (долевое участие) для работников Предприятия, нуждающихся в улучшении жилищных условий, в соответствии с законодательством Российской Федерации и Республики Башкортостан;

- материальное стимулирование, обучение и повышение квалификации сотрудников Предприятия.

Предприятие за счет остающейся в его распоряжении чистой прибыли создаёт резервный фонд в размере не менее 5 процентов уставного фонда Предприятия.

Резервный фонд Предприятия формируется путем ежегодных отчислений в размере 5 процентов (если иное не установлено законодательством Российской Федерации и Республики Башкортостан) доли чистой прибыли, остающейся в распоряжении Предприятия, до достижения размера, предусмотренного настоящим пунктом Устава.

Резервный фонд Предприятия предназначен для покрытия его убытков в случае отсутствия иных средств и не может быть использован для других целей.

Средства резервного фонда используются исключительно на покрытие убытков Предприятия.

Директор Предприятия является единоличным исполнительным органом, назначаемым и освобождаемым от должности - Главой Администрации Городского округа город Кумертау Республики Башкортостан.

Бухгалтерский учет ведется в соответствии с Положением о бухгалтерском учете, приказом № 1 «Учетная политика МУП «Стройзаказчик».

Для налогообложения выручка от реализации продукции, выполнения работ и услуг определяется по мере отгрузки продукции . работ . и услуг и предъявления покупателю расчетных документов. Бухгалтерский учет имущества и хозяйственных операций ведется с применением ЭВМ (Версия 4,5 программа 1 С.Бухгалтерия).

Инвентаризация имущества проводится ежегодно по состоянию на 1 октября, основных средств 1 раз в 2 года на 1 ноября и финансовых обязательств в последний месяц года; начисление амортизации основных средств производится линейным способом; учет товаров производится по покупной стоимости; для налогообложения выручку от реализации продукции (выполнения работ, услуг) определяется по мере отгрузки товаров (выполнения работ, услуг) и предъявлении покупателю (Заказчику) расчетных документов.

Обобщенно наиболее важные показатели финансовых результатов деятельности предприятия представлены в форме №2 годовой и квартальной бухгалтерской отчетности. Для анализа приведем таблицу 2.1

Таблица 2.1

| Ед.изм. | 2005г. | 2006г. | Отклонения +,- | |||

| 2007 г |

2006 -2005 |

2006- 2007 |

||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1.Реализованная продукция (объем продаж продукции) |

тыс. руб. |

15495 | 10785 | 5260 | -4710 | -5525 |

| 2.Себестоимость проданных товаров, продукции, услуг |

тыс. руб. |

(13712) | (6044) | (2916) | -7668 | -3128 |

| Управленческие расходы | (1693) | (2059) | (2136) | +366 | +77 | |

| 3.Прибыль, убыток от продаж | 90 | 2682 | 208 | +2592 | -2474 | |

| 4. Прочие доходы |

тыс. руб. |

1810 | 2209 | 280 | +399 | -1929 |

| 5.Прочие расходы | (1637) | (2710) | 287 | (+107) | 2997 | |

| 6.Балансовая прибыль / убыток (отчетного периода) |

тыс. руб. |

263 | 2611 | 201 | +2348 | -2410 |

| 6.Налог на прибыль |

тыс. руб. |

(47) | (641) | (88) | (+594) | (729) |

| 7. Чистая прибыль (убыток) отчетного периода |

тыс. руб. |

216 | 2170 | 113 | +1954 | -2057 |

| 8.Балансовая стоимость основных фондов |

тыс. руб. |

1329 | 1593 | 1831 | +246 | +238 |

| 9.Балансовая стоимость оборотных средств |

тыс. руб. |

467 | 428 | 615 | -39 | +87 |

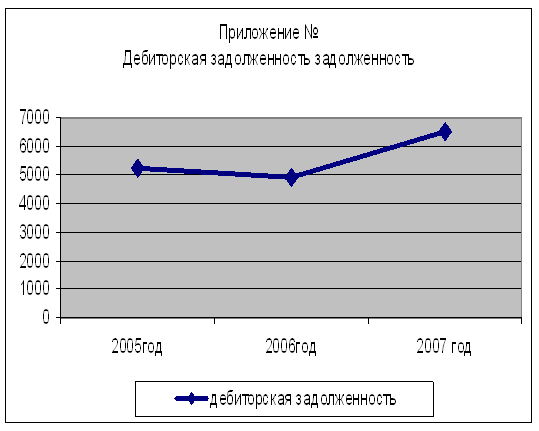

| 10.Дебиторская задолженность |

тыс. руб. |

5253 | 4941 | 6527 | -312 | +1586 |

| 11.Кредиторская задолженность |

тыс. руб. |

8189 | 5777 | 12169 | -2410 | +6392 |

| 12.Среднесписочная численность работающих | Человек | 30 | 37 | 43 | +7 | +6 |

| 13.Среднемесячная | Руб. | 4500 | 4774 | 7000 | +274 | +2226 |

Основные технико-экономические показатели деятельности предприятия.

Как видно из данных таблицы, на предприятии наблюдается положительный финансовый результат деятельности предприятия на общем фоне снижения объема выручки от реализации в 2006году на 4710тыс. руб по сравнению с предыдущим годом, в 2007г. соответственно на 5525тыс.руб. к предыдущему году, что указывает на то, что предприятие не полностью использует свой производственный потенциал.

Источниками информации для анализа финансового состояния предприятия являются формы бухгалтерской отчетности форма №1 “Бухгалтерский баланс”, ф. № 2 “ Отчет о финансовых результатах ”, ф. № 3 “ Отчет о движении капитала ”, ф. № 4 “ Отчет о движении денежных средств ”, ф. № 5 “ Приложение к бухгалтерскому балансу ”.

При составлении и представлении бухгалтерской отчетности предприятие руководствуется Федеральным законом от 21 ноября 1996 г. N 129-ФЗ "О бухгалтерском учете" (Собрание законодательства Российской Федерации, 1996, N 48, ст. 5369), положением по бухгалтерскому учету "Бухгалтерская отчетность организации" ПБУ 4/99 и иными положениями по бухгалтерскому учету, Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкцией по его применению, утвержденными Приказом Министерства финансов Российской Федерации от 31 октября 2000 г. N 94н (по заключению Министерства юстиции Российской Федерации от 9 ноября 2000 г. N 9558-ЮД указанный Приказ в государственной регистрации не нуждается).

Баланс предприятия знакомит лиц, связанных с управлением, с имущественным состоянием хозяйствующего субъекта. Из баланса ясно, каков в количественном и качественном отношении тот запас материальных средств, которым предприятие способно распоряжаться и кто принимал участие в создании этого запаса. По балансу определяют, сумеет ли предприятие в ближайшее время выполнить свои обязательства перед третьими лицами акционерами, инвесторами, кредиторами, покупателями, продавцами и др., или ему угрожают финансовые затруднения.

На основе данных баланса определяют конечный финансовый результат работы предприятия в виде наращивания собственного капитала за отчетный период, который отражается в виде чистой прибыли в пассиве баланса или убытка - в активе.

В отечественной практике баланс обычно представляется в виде двухсторонней таблицы, левая сторона которой называется активом, правая - пассивом. Равновесие (равенство актива и пассива) - важнейший внешний признак баланса. Баланс отражает состояние хозяйства в денежной оценке. В актив баланса включаются статьи , в которых показываются определенные группы элементов хозяйственного оборота, объединенных в зависимости от стадий кругооборота средств. Пассив баланса показывает какая величина средств ( капитала ) вложена в хозяйственную деятельность предприятия и кто, в какой форме участвовал в создании имущественной массы предприятия. Пассив баланса определяется как обязательства за полученные предприятием ресурсы (активы).

Важнейшими задачами анализа финансового состояния являются:

· определение платежеспособности и ликвидности предприятия;

· изучение структуры источников средств предприятия;

· анализ показателей оборачиваемости активов;

· определение доходности предприятия.

Для аналитических исследований и качественной оценки динамики финансово-экономического состояния предприятия рекомендуется объединить статьи баланса в отдельные специфические группы (таблица 2.2.). Цель – создание агрегированного баланса, который используется для определения важных характеристик финансового состояния предприятия и расчета ряда основных финансовых коэффициентов.

Ниже представлены основные показатели агрегированного баланса.

1. Внеоборотные активы (ВА) определяются путем уменьшения раздела баланса "внеоборотные активы" на величину займов на срок более 12 месяцев и увеличения на расходы будущих периодов.

2. Оборотные активы (ОА) включают:

- запасы (З), уменьшенные на расходы будущих периодов;

- денежные средства (ДС) и краткосрочные финансовые вложения (КФВ); дебиторскую задолженность (ДЗ), включающую дебиторскую задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, дебиторскую задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, займы на срок более 12 месяцев, НДС. 3. Собственный капитал (СК) включает капитал и резервы, доходы будущих периодов, резервы предстоящих расходов. Две последние составляющие представляют задолженность организации как бы самой себе, т.е. речь идет о собственных средствах организации.

4. Собственный оборотный капитал (СОК) включает собственный капитал, уменьшенный на ВА - внеоборотные активы.

5. Долгосрочные пассивы (ДП) соответствуют долгосрочным обязательствам. В долгосрочных пассивах отдельно выделяются долгосрочные кредиты (ДК).

6. Краткосрочные пассивы (КП) соответствуют краткосрочным обязательствам, в них отдельно выделяются краткосрочные кредиты (КК).

7. Заемный капитал (ЗК) включает долгосрочные пассивы (ДП) и краткосрочные пассивы (КП), уменьшенные на доходы будущих периодов, резервы предстоящих расходов.

8. Кредиторская задолженность (КЗ) состоит из непосредственно кредиторской задолженности и прочих краткосрочных обязательств.

Показатели агрегированного баланса представлены в таблице 2.2

Таблица 2.2 Основные показатели агрегированного баланса

| Показатели | Номера строк баланса | 2005г. | 2006г. | 2007г. |

| Внеоборотные активы (ВА) | 190 - 144 + 216 | 2771 | 1956 | 8250 |

| Оборотные активы (ОА) | 290 + 144 - 216 | 6696 | 8277 | 8765 |

| в том числе | ||||

| Запасы (З) | 210 - 216 | 471 | 428 | 732 |

| Денежные средства (ДС) | 260 + 250 | 649 | 2908 | 1506 |

| Дебиторская задолженность (ДЗ) | 230 + 240 + 144 + 220 | 5576 | 4941 | 6527 |

| Займы (ФВ) | 144 | 0 | 0 | 0 |

| Расходы будущих периодов (РБП) | 216 | 56 | 23 | 38 |

| Налог на добавленную стоимость (НДС) | 220 | 323 | 0 | 0 |

| Краткосрочные финансовые вложения (КФВ) | 250 | 572 | 1117 | 1117 |

| Резервы предстоящих расходов (РПР), доходы будущих периодов (ДБП) | 640 + 650 | 0 | 2 | 2 |

| Собственный капитал (СК) | 490 + 640 + 650 | 1241 | 4420 | 4847 |

| Собственный оборотный капитал (СОК) |

(490 + 640 + 650) - |

-1508 | 2489 | -3365 |

| Долгосрочные пассивы (ЗКД) | 590 | 0 | 0 | 0 |

| Краткосрочные пассивы (ЗКК) | 690 | 8226 | 5813 | 12170 |

| Долгосрочные кредиты (ДК) | 510 | 0 | 0 | 0 |

| Краткосрочные кредиты (КК) | 610 | 5 | 0 | 0 |

| Заемный капитал (ЗК) | 590 + 690 – (640 + 650) | 8226 | 5811 | 12168 |

| Кредиторская задолженность (КЗ) | 620 + 660 | 8189 | 5777 | 12168 |

|

Задолженность

перед участниками |

630 | 33 | 34 | 0 |

2.2 Оценка имущественного положения и структуры капитала предприятия

Устойчивость финансового положения предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы. Активы динамичны по своей природе. В процессе функционирования предприятия и величина активов, и их структура претерпевают постоянные изменения.

Актив баланса позволяет дать общую оценку имущества, находящегося в распоряжении предприятия. А также выделить в составе имущества оборотные (мобильные) и внеоборотные (иммобилизованные) средства. Имущество - это основные фонды, оборотные средства и другие ценности, стоимость которых отражена в балансе. На основе данных аналитических таблиц 2.2, 2.3 можно наблюдать изменения в имуществе МУП «Стройзаказчик» в 2005-2007 гг.

Таблица 2.3 Анализ состава, изменения стоимости имущества

| Показатели |

2005 г. |

2006 г. |

2007г. | Изменение +,- | |

| 2006 г. | 2007 г. | ||||

| А..Имущество - всего, руб. | 9468 | 10233 | 17016 | +765 | +6783 |

| В том числе: | |||||

| 1)Внеоборотные активы | |||||

| а)всумме, тыс.руб.(I.А) | 2716 | 1933 | 8212 | -783 | +6279 |

| б)в % к имуществу | 28,7 | 18,9 | 48,3 | -9,8 | +29,4 |

| 2)Оборотные активы | |||||

| а)всумме,тыс.руб. (II.А) | 6752 | 8300 | 8804 | +1548 | +504 |

| б)в % к имуществу | 71,3 | 81,1 | 51,7 | +9,8 | -29,4 |

|

Б.Источники имущества всего , тыс.руб. |

9468 | 10233 | 17016 | +765 | +6783 |

| В том числе: | |||||

| 1.Собственный капитал | |||||

| а)всумме, тыс.руб.(III.П) | 1241 | 4420 | 4845 | +3179 | +425 |

| б)в % к имуществу | 13 | 43 | 28 | +30 | -15 |

| 2.Заемные средства(IU.П,UI.П) | |||||

| а)в сумме , тыс.руб. | 8227 | 5813 | 12171 | -2414 | +6358 |

| б)в % к имуществу | 87 | 57 | 72 | -30 | +15 |

Оборотные текущие активы образуются как за счет собственного капитала, так и за счет краткосрочных заемных средств. Желательно, чтобы они были наполовину сформированы за счет собственного, а наполовину за счет заемного капитала. В зависимости от источников формирования общую сумму текущих активов (оборотных средств ) делят на две части :

А) переменную, которая создана за счет краткосрочных обязательств предприятия;

Б) постоянный минимум текущих активов (запасов и затрат), который образуется за счет собственного капитала.

Приведенные в таблице 2.3 данные показывают , что в 2005 году текущие активы на 87 % сформированы за счет заемного капитала, в 2006 г. доля заемных средств составила 57 % , Это говорит об относительном уменьшении зависимости от заемного капитала . Однако в 2007г. наблюдается вновь увеличение доли заемных средств – 72% за счет роста кредиторской задолженности.

Таблица 2.4 Структура актива баланса предприятия

| Показатели |

Сумма , тыс.руб. |

Изменение (+,-) | Тепм прироста % (+,-), % |

|

|||||

|

2006 г. |

2007г. |

|

|||||||

| 2005г | 2006г. | 2007г. | 2006г. | 2007г. |

|

||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

|

|

| Всего имущества (строка 300) | 9468 | 10233 | 17016 | +766 | +6783 | +8 | +66 |

|

|

| 1. ОС и прочие внеоборотные активы (строка 190) | 2716 | 1933 | 8212 | -782 | +6279 | -28,8 | +3,25р |

|

|

| 1.1. Нематериальные активы (строка 110) | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

|

|

| 1.2. Основные средства (строка 120) | 1329 | 1593 | 1831 | +264 | +238 | +19,9 | +14,9 |

|

|

| 1.3.Незавершённое строительство (строка 130) | 1387 | 340 | 6381 | -1047 | +6041 | -75,5 | +17,76р |

|

|

| 2. Оборотные (мобильные) средства (строка 290) | 6752 | 8300 | 8804 | +1548 | +504 | +22,9 | +6,1 |

|

|

| 2.1. Запасы (строка 210) | 527 | 451 | 771 | -76 | +320 | -14,4 | +70,9 |

|

|

| 2.2. НДС по приобретенным ценностям (строка 220) | 323 | 0 | 0 | -323 | 0 | 0 | 0 |

|

|

| 2.3. Дебиторская задолженность (строки 230+240) | 5253 | 4941 | 6527 | -312 | +1586 | -5,9 | +32,1 |

|

|

| 2.4. Денежные средства и краткосрочные финансовые вложения (строки 250+260) | 649 | 2908 | 1506 | +2259 | -1402 | +3,48 | -48,2 |

|

|

| 3.Коэффициент соотношения оборотных и внеоборотных активов | 2,48 | 4,29 | 1,07 | +1,81 | -3,22 | +73 | -75 |

|

Как видно из данных таблицы 2.4 динамика изменения стоимости имущества в течение 2006 и 2007 гг. положительная +766 тыс.рублей и +6783 тыс.рублей Внеоборотные активы в 2006 г. уменьшились на 782 тыс. рублей относительно показателей 2005 г. (на 28,8%), в том числе за счет изменения по основным средствам на +264,0 тыс. руб., из-за сокращения незавершенного строительства на 1047тыс.руб., произошедшее из-за завершения строительства объектов, в результате удельный вес внеоборотных активов снизился с 28 до 18%. (табл.2.4) Оборотные средства не уменьшились, здесь мы наблюдаем рост на конец года на 1548тыс.руб. в основном за счет краткосрочных финансовых вложений (+2259тыс.руб.). В 2007 году значительно возросла сумма незавершенного строительства, что свидетельствует о расширении инвестиционной деятельности предприятия. В 2007 году наблюдается увеличение в расчетах с дебиторами – прирост дебиторской задолженности составил 32,0% к показателю прошлого года, что показывает отсутствие картотеки дебиторов на предприятии, что приводит фактическому кредитованию покупателей.

Финансовое состояние предприятия – очень емкое понятие, и вряд ли можно его охарактеризовать одним каким-то критерием. Поэтому для характеристики финансового состояния предприятия применяются такие критерии, как финансовая устойчивость, платежеспособность, ликвидность баланса, кредитоспособность, рентабельность и другие.

2.3 Анализ движения денежных средств

Одна из важнейших характеристик финансового состояния предприятия – стабильность его деятельности в свете долгосрочной перспективы. Она связана с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Так, многие предприниматели, включая представителей государственного сектора экономики, предпочитают вкладывать в дело минимум собственных средств, а финансировать его за счет денег, взятых в долг. Однако если структура «собственный капитал – заемные средства» имеет значительный перекос в сторону долгов, предприятие может обанкротиться, если несколько кредиторов одновременно потребуют свои деньги обратно в «неудобное» время [18, с.74].Иными словами, тип финансовой устойчивости определяется наличием у предприятия собственных оборотных средств, определяемых как разница между текущими активами и текущими обязательствами.