Дипломная работа: Разработка финансовой стратегии предприятия и способы ее реализации на примере ООО "ПКФ Невка"

Введение.......................................................................................................... 2

Глава 1. Теоретические основы формирования финансовой стратегии организации..................................................................... 5

1.1 Сущность, цели и задачи финансового менеджмента на предприятии.. 5

1.2 Понятие финансовой стратегии, ее взаимосвязь с финансовой

политикой...................................................................................................... 13

1.3 Принципы и этапы разработки финансовой стратегии......................... 18

Глава 2. АНАЛИЗ ФИНАНСОВО-ЭКОНОМИЧЕСКОГО СОСТОЯНИЯ ООО «ПКФ НЕВКА»........................................................................................................ 28

2.1 Характеристика предприятия и товарного ассортимента.................... 28

2.2 Анализ основных финансово-экономических показателей деятельности ООО «ПКФ Невка»............................................................................................................ 38

2.3 Анализ финансовой устойчивости организации................................... 51

Глава 3. Формирование финансовой стратегии................ 58

ООО «ПКФ Невка»................................................................................... 58

3.1 Определение основных параметров финансовой стратегии

предприятия.................................................................................................. 58

3.2 Расчет экономических параметров инвестиционного проекта............. 68

3.3 Оценка и расчет показателей финансовой реализуемости проекта...... 77

Заключение.................................................................................................... 85

Список используемой литературы............................................................... 89

Введение

Для современной экономики России характерна нестабильность, неопределенность в поведении покупателей, конкурентов, поставщиков, государственных органов, что в свою очередь порождает сбои в деятельности конкретных предприятий. В условиях массовой неплатежеспособности российских предприятий, а также по причине острой необходимости формирования действенной антикризисной стратегии их развития первостепенное значение приобретает проблема объективной оценки текущего состояния хозяйствующего субъекта, а особенно – описание тенденций его развития на ближайшую перспективу.

Планирование зачастую неоправданно ассоциируется лишь с ранее существовавшей системой, не определено и его место в рыночной экономике. В условиях рынка финансы предприятий приобретают особенно важное значение. Выдвижение на первый план финансовой стороны деятельности предприятий является в последнее время одной из наиболее характерных черт экономической жизни развитых капиталистических стран. Возрастающую роль финансов предприятий следует рассматривать как тенденцию, действующую во всем мире.

Финансовое состояние предприятия - это экономическая категория, отражающая состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию на фиксированный момент времени.

В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность. Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства.

Главная цель финансовой деятельности сводится к одной стратегической задаче - увеличению активов предприятия. Для этого оно должно постоянно поддерживать платежеспособность и рентабельность, а также оптимальную структуру актива и пассива баланса.

Таким образом, устойчивое финансовое положение формируется всей экономической деятельностью предприятия, а его уровень свидетельствует о качестве управления и, в частности, финансового управления.

Являясь частью общей стратегии экономического развития предприятия, финансовая стратегия носит по отношению к ней подчиненный характер и должна быть согласована с ее целями и направлениями. Вместе с тем финансовая стратегия сама оказывает существенное влияние на формирование общей стратегии экономического развития предприятия.

Это связано с тем, что основная цель общей стратегии – обеспечение высоких темпов экономического развития и повышение конкурентной позиции предприятия связано с тенденциями развития соответствующего товарного рынка (потребительского или факторов производства).

Целью данной дипломной работы является изучение аспектов формирования финансовой стратегии предприятия на основе анализа его финансово-экономического состояния

Исходя из поставленной цели, необходимо решить следующие задачи:

· изучить теоретические основы разработки финансовой стратегии в современной организации;

· провести финансово-экономический анализ деятельности исследуемого предприятия;

· разработать финансовую стратегию, позволяющей повысить эффективность финансовой деятельности предприятия.

Объектом исследования является ООО «ПКФ Невка» - компания по производству и продаже мебели. Предмет исследования - финансовое состояние предприятия.

При написании данной работы использовались следующие методы исследования: экономико-статистический; аналитико-прогностический; балансовый, факторный анализ.

Структура дипломной работы состоит из введения, трёх глав, заключения, списка использованной литературы.

Глава 1. Теоретические основы формирования финансовой стратегии организации

1.1 Сущность, цели и задачи финансового менеджмента на предприятии

Формирование финансовых ресурсов, их эффективное размещение и использование невозможно без четкой и грамотной системы управления финансами.

За время своего существования круг изучаемых проблем финансового менеджмента значительно расширился - первоначально он рассматривал в основном финансовые вопросы создания новых фирм и компаний, позднее - управление финансовыми инвестициями и проблемы банкротства, а на сегодняшний день он включает практически все направления управления финансами предприятия. Ряд проблем финансового менеджмента в последние годы получили свое углубленное развитие в новых, относительно самостоятельных областях знаний - финансовом анализе, инвестиционном менеджменте, риск-менеджменте, антикризисном управлении предприятием при угрозе банкротства. Значительная часть исследователей за разработку отдельных проблем финансового менеджмента удостоены нобелевских премий.

Существует несколько определений финансового менеджмента. Так, например, В.Б. Сироткин в книге «Финансовый менеджмент компаний» приводит такое определение: финансовый менеджмент – это деятельность по созданию стоимости компании, ориентированная на планирование, организацию и контроль движения денежных средств. В книге «Финансовый менеджмент» Самсонова Н.Ф. финансовый менеджмент определяется как процесс управления путем использования способов воздействия финансово-кредитного механизма на финансовые ресурсы в целях реализации финансовой политики. В свою очередь, определение, приведенное в книге «Основы финансового менеджмента» автора Станиславчик Е.Н., утверждает, что финансовый менеджмент - это процесс управления финансовыми отношениями предприятия с другими экономическими субъектами и внутрипроизводственными отношениями.

По нашему мнению, наиболее верно определение И.А. Бланк, которое звучит следующим образом.

Финансовый менеджмент представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием финансовых ресурсов предприятия и организацией оборота его денежных средств.

С помощью эффективного финансового менеджмента возможно формирование высоких темпов производственного развития предприятия, обеспечение постоянного роста собственного капитала, существенное повышение конкурентной позиции на рынке, обеспечение стабильного экономического развития.

Большинство авторов определяют главную цель финансового менеджмента как обеспечение максимизации благосостояния собственников предприятия в текущем и перспективном периоде. Эта цель получает конкретное выражение в обеспечении максимизации рыночной стоимости предприятия, что реализует конечные финансовые интересы его владельцев.

Данная цель достигается с помощью решения задач финансового менеджмента, к которым относятся:

· обеспечение формирования достаточного объема финансовых ресурсов в соответствии с задачами развития предприятия в предстоящем периоде.

Для реализации данной задачи нужно определить общую потребность предприятия в финансовых ресурсах на предстоящий период, максимизировать объем привлечения собственных финансовых ресурсов за счет внутренних источников, а также определить целесообразность формирования собственных финансовых ресурсов за счет внешних источников. Также необходимо осуществлять процесс привлечения заемных финансовых средств и управления им, оптимизировать структуру источников формирования ресурсного финансового потенциала.

· Обеспечение наиболее эффективного использования сформированного объема финансовых ресурсов в разрезе основных направлений деятельности предприятия.

Оптимизация распределения сформированного объема финансовых ресурсов предусматривает установление необходимой пропорциональности в их использовании на цели производственного и социального развития предприятия, выплаты необходимого уровня доходов на инвестированный капитал собственникам предприятия и т.п. В процессе производственного потребления сформированных финансовых ресурсов в разрезе основных направлений деятельности предприятия должны быть учтены стратегические цели его развития и возможный уровень отдачи вкладываемых средств.

· Оптимизация денежного оборота.

Эта задача решается путем эффективного управления денежными потоками предприятия в процессе кругооборота его денежных средств, обеспечением синхронизации объемов поступления и расходования денежных средств по отдельным периодам, поддержанием необходимой ликвидности его оборотных активов. Одним из результатов такой оптимизации является минимизация среднего остатка свободных денежных активов, обеспечивающая снижение потерь от их неэффективного использования и инфляции.

· Обеспечение максимизации прибыли предприятия при предусматриваемом уровне финансового риска.

Максимизация прибыли достигается за счет эффективного управления активами предприятия, вовлечения в хозяйственный оборот заемных финансовых средств, выбора наиболее эффективных направлений операционной и финансовой деятельности. При этом, для достижения целей экономического развития предприятие должно стремиться максимизировать не балансовую, а чистую прибыль, остающуюся в его распоряжении, что требует осуществления эффективной налоговой, амортизационной и дивидендной политики. Решая эту задачу, необходимо иметь в виду, что максимизация уровня прибыли предприятия достигается, как правило, при существенном возрастании уровня финансовых рисков, так как между этими двумя показателями существует прямая связь. Поэтому максимизация прибыли должна обеспечиваться в пределах допустимого финансового риска, конкретный уровень которого устанавливается собственниками или менеджерами предприятия с учетом их финансового менталитета (отношения к степени допустимого риска при осуществлении хозяйственной деятельности).

· Обеспечение минимизации уровня финансового риска при предусматриваемом уровне прибыли.

Если уровень прибыли предприятия задан или спланирован заранее, важной задачей является снижение уровня финансового риска, обеспечивающего получение этой прибыли. Такая минимизация может быть обеспечена путем диверсификации видов операционной и финансовой деятельности, а также портфеля финансовых инвестиций; профилактикой и избежанием отдельных финансовых рисков, эффективными формами их внутреннего и внешнего страхования.

· Обеспечение постоянного финансового равновесия предприятия в процессе его развития.

Такое равновесие характеризуется высоким уровнем финансовой устойчивости и платежеспособности предприятия на всех этапах. его развития и обеспечивается формированием оптимальной структуры капитала и активов, эффективными пропорциями в объемах формирования финансовых ресурсов за счет различных источников, достаточным уровнем самофинансирования инвестиционных потребностей.

Задачи финансового менеджмента, рассмотренные выше, теснейшим образом взаимосвязаны, хотя отдельные из них и носят разнонаправленный характер (например, обеспечение максимизации суммы прибыли при минимизации уровня финансового риска; обеспечение формирования достаточного объема финансовых ресурсов и постоянного финансового равновесия предприятия в процессе его развития и т.п.). Поэтому в процессе финансового менеджмента отдельные задачи должны быть оптимизированы между собой для наиболее эффективной реализации его главной цели.

Эффективное управление финансовой деятельностью предприятия обеспечивается также реализацией ряда принципов, основными из которых являются:

1. Ориентированность на стратегические цели развития предприятия.

2. Выбор оптимального с точки зрения принятых критериев управленческого решения на основе анализа всех возможных альтернативных вариантов развития, обеспечивающих достижение поставленной цели.

3. Комплексный характер формирования управленческих решений, предполагающий необходимость разработки и принятия взаимозависимых решений по всей управляемой системе.

4. Высокий динамизм управления, основой которого является постоянный мониторинг и учет изменения внешней среды и внутренних параметров развития компании.

С помощью финансового менеджмента, организованного с учетом изложенных принципов, можно сформировать ресурсный потенциал высоких темпов прироста производственной деятельности предприятия, обеспечивать постоянный рост собственного капитала, существенно повышать его конкурентную позицию на товарном и финансовом рынках, обеспечивать стабильное экономическое развитие в стратегической перспективе.

Осуществляя свою главную цель, финансовый менеджмент выполняет определенные функции. Функции финансового менеджмента подразделяются на две группы:

· функции финансового менеджмента как управляющей системы;

· функции финансового менеджмента как специальной области управления предприятием.

Любая управленческая деятельность предполагает выполнение стандартных управленческих функций (функции управляющей системы). В этой связи финансовый менеджмент можно представить следующим образом.

Финансовый менеджмент – это интегрированный процесс планирования, организации, мотивации и контроля, направленный на оптимизацию деятельности организации по формированию, распределению и использованию ею финансовых ресурсов.

Соответственно можно выделить следующие функции финансового менеджмента как системы управления:

1. Функция разработки финансовой стратегии предприятия. В процессе реализации этой функции, исходя из общей стратегии экономического развития предприятия и прогноза конъюнктуры финансового рынка, формируется система целей и целевых показателей финансовой деятельности на долгосрочный период; определяются приоритетные задачи, решаемые в ближайшей перспективе и разрабатывается политика действий предприятия по основным направлениям его финансового развития. Финансовая стратегия предприятия рассматривается как неотъемлемая составная часть общей стратегии его экономического развития.

2. Организационная функция, обеспечивающая принятие и реализацию управленческих решений по всем аспектам финансовой деятельности предприятия. Такие структуры строятся по иерархическому или функциональному признаку с выделением конкретных "центров ответственности". В процессе реализации этой функции финансового менеджмента необходимо обеспечивать постоянную адаптацию этих организационных структур к меняющимся условиям функционирования предприятия и направлениям финансовой деятельности. Организационные структуры финансового менеджмента должны быть интегрированы в общую организационную структуру управления предприятием.

3. Информационная функция, обеспечивающая обоснование нескольких возможных альтернативных вариантов управленческих решений. В процессе реализации этой функции должны быть определены объемы и содержание информационных потребностей финансового менеджмента; сформированы внешние и внутренние источники информации, удовлетворяющие эти потребности; организован постоянный мониторинг финансового состояния предприятия и конъюнктуры рынка.

4. Функция анализа различных аспектов финансовой деятельности предприятия. В процессе реализации этой функции проводятся экспресс и углубленный анализ отдельных финансовых операций; результатов финансовой деятельности отдельных дочерних предприятий, филиалов и "центров ответственности"; обобщенных результатов финансовой деятельности предприятия в целом и в разрезе отдельных ее направлений.

5. Функция планирования, обеспечивающая разработку системы стратегических текущих планов и оперативных бюджетов по основным направлениям финансовой деятельности, различным структурным подразделениям и по предприятию в целом. Основой такого планирования является разработанная финансовая стратегия предприятия, требующая конкретизации на каждом этапе его развития.

6. Стимулирующая функция, обеспечивающая систему стимулирования реализации принятых управленческих решений в области финансовой деятельности. В процессе реализации этой функции формируется система поощрения и санкций в разрезе руководителей и менеджеров отдельных структурных подразделений предприятия за выполнение или невыполнение установленных целевых финансовых показателей, финансовых нормативов и плановых заданий. Индивидуализация такой системы стимулирования обеспечивается путем внедрения на предприятии контрактной формы оплаты труда руководителей подразделений и финансовых менеджеров.

7. Функция контроля, обеспечивающая эффективный контроль за реализацией принятых управленческих решений в области финансовой деятельности. Реализация этой функции финансового менеджмента связана с созданием систем внутреннего контроля на предприятии, разделением контрольных обязанностей отдельных служб и финансовых менеджеров, определением системы контролируемых показателей и контрольных периодов, оперативным реагированием на результаты контроля.

В группе функций финансового менеджмента как специальной области управления предприятием основными из них является:

1. Управление активами. Функциями этого управления являются выявление реальной потребности в отдельных видах активов исходя из предусматриваемых объемов операционной деятельности предприятия и определение их суммы в целом, оптимизация состава активов с позиций эффективности комплексного их использования, обеспечение ликвидности отдельных видов оборотных активов и ускорение цикла их оборота, выбор эффективных форм и источников их финансирования.

2. Управление капиталом. В процессе реализации этой функции определяется общая потребность в капитале для финансирования формируемых активов предприятия; оптимизируется структура капитала в целях обеспечения наиболее эффективного его использования; разрабатывается система мероприятий по рефинансированию капитала в наиболее эффективные виды активов.

3. Управление инвестициями. Функциями этого управления являются формирование важнейших направлений инвестиционной деятельности предприятия; оценка инвестиционной привлекательности отдельных реальных проектов и финансовых инструментов и отбор наиболее эффективных из них; формирование реальных инвестиционных программ и портфеля финансовых инвестиций; выбор наиболее эффективных форм финансирования инвестиций.

4. Управление денежными потоками. Функциями этого управления является формирование входящих и выходящих потоков денежных средств предприятия, их синхронизация по объему и во времени по отдельным предстоящим периодам, эффективное использование остатка временно свободных денежных активов.

5. Управление финансовыми рисками и предотвращение банкротства. В процессе реализации этой функции выявляется состав основных финансовых рисков, присущих хозяйственной деятельности данного предприятия; осуществляется оценка уровня этих рисков и объем связанных с ними возможных финансовых потерь в разрезе отдельных операций и по хозяйственной деятельности в целом; формируется система мероприятий по профилактике и минимизации отдельных финансовых рисков, а также их страхованию; на основе постоянного мониторинга диагностируется уровень угрозы банкротства и при высоком ее уровне используются механизмы антикризисного финансового управления предприятием.

Каждая из этих функций может быть конкретизирована более целенаправленно с учетом специфики предприятия как объекта финансового управления и основных форм его финансовой деятельности.

Таким образом, сущность финансового менеджмента можно определить как систему принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием финансовых ресурсов предприятия

1.2 Понятие финансовой стратегии, ее взаимосвязь с финансовой политикой

финансовый менеджмент стратегия инвестиционная

Финансовая стратегия организации представляет собой комплекс мероприятий, направленных на достижение перспективных финансовых целей.

При разработке финансовой стратегии нужно учитывать динамику макроэкономических процессов, тенденций развития отечественных финансовых рынков, возможностей диверсификации деятельности предприятия.

Финансовая стратегия, главной задачей которой является достижение полной самоокупаемости и независимости предприятия, строится на определенных принципах организации и включает в себя следующее:

- текущее и перспективное финансовое планирование, определяющее на перспективу все поступления денежных средств предприятия и основные направления их расходования;

- централизацию финансовых ресурсов, обеспечивающую маневренность финансовыми ресурсами, их концентрацию на основных направлениях производственно-хозяйственной деятельности;

- формирование финансовых резервов, обеспечивающих устойчивую работу предприятия в условиях возможных колебаний рыночной конъюнктуры;

- безусловное выполнение финансовых обязательств перед партнерами;

- разработку учетно-финансовой и амортизационной политики предприятия;

- организацию и ведение финансового учета предприятия и сегментов деятельности на основе действующих стандартов;

- составление финансовой отчетности по предприятию и сегментам деятельности в соответствии с действующими нормами и правилами с соблюдением требований стандартов;

- финансовый анализ деятельности предприятия и его сегментов (приоритетных хозяйственных и географических сегментов, прочих сегментов в составе нераспределенных статей);

- финансовый контроль деятельности предприятия и всех его сегментов.

Охватывая все формы финансовой деятельности предприятия, а именно: оптимизацию основных и оборотных средств, формирование и распределение прибыли, денежные расчеты и инвестиционную политику, финансовая стратегия исследует объективные экономические закономерности рыночных отношений, разрабатывает формы и способы выживания и развития при новых условиях.

Финансовая стратегия включает в себя методы и практику формирования финансовых ресурсов, их планирование и обеспечение финансовой стойкости предприятия. Всесторонне учитывая финансовые возможности предприятий, объективно оценивая характер внешних и внутренних факторов, финансовая стратегия обеспечивает соответствие финансово-экономических возможностей предприятия условиям, сложившимся на рынке. Финансовая стратегия предусматривает определение долгосрочных целей финансовой деятельности и выбор наиболее эффективных способов их достижения. Цели финансовой стратегии должны подчиняться общей стратегии экономического развития и направляться на максимизацию прибыли и рыночной стоимости предприятия.

На основании финансовой стратегии определяется финансовая политика предприятия по следующим основным направлениям финансовой деятельности:

·налоговая политика;

·ценовая политика;

·амортизационная политика;

·дивидендная политика;

·инвестиционная политика.

В процессе разработки финансовой стратегии особое внимание отводится производству конкурентоспособной продукции, мобилизации внутренних ресурсов, максимальному снижению себестоимости продукции, формированию и распределению прибыли, эффективному использованию капитала и т. п.

Большое значение для формирования финансовой стратегии имеет учет факторов риска. Финансовая стратегия разрабатывается с учетом риска неплатежей, инфляционных колебаний, финансового рынка.

Стратегия экономического развития - это совокупность главных целей и основных средств их достижения. Стратегическое планирование - единый способ прогнозирования будущих возможностей, помогающий уточнить наиболее целесообразные пути действий. Анализ текущих значений параметров и их прогноз дают возможность сформулировать стратегический фокус - приоритетное направление, на котором необходимо сконцентрировать внимание и ресурсы. Сфера приоритетов предприятия должна быть ограниченной, поскольку одновременная реализация нескольких стратегических целей реально невыполнима.

Важным принципом стратегического планирования является многовариантность плановых расчетов. Несоответствие между желательной стратегической целью и текущим состоянием определяется большим количеством путей достижения цели. Принимая во внимание факторы риска и неопределенность развития внешней среды, выбрать единую стратегию развития практически невозможно.

Большое значение имеет комплексность разработки стратегии, поскольку каждый альтернативный вариант предусматривает анализ всех без исключения вопросов его финансовой, ресурсной и организационной обеспеченности, определения и согласования временных и количественных параметров. Выделение ресурсов для достижения только конкретной цели гарантирует стабильность реализации стратегии, хотя и ограничивает возможность маневрирования.

Финансовая стратегия - это генеральный план действий предприятия, охватывающий формирование финансов и их планирование для обеспечения финансовой стабильности предприятия и включающий в себя следующее:

- планирование, учет, анализ и контроль финансового состояния;

- оптимизацию основных и оборотных средств;

- распределение прибыли.

Финансовая стратегия предприятия обеспечивает:

·формирование и эффективное использование финансовых ресурсов;

·выявление наиболее эффективных направлений инвестирования и сосредоточение финансовых ресурсов на этих направлениях;

·соответствие финансовых действий экономическому состоянию и материальным возможностям предприятия;

·определение главной угрозы со стороны конкурентов, правильный выбор направлений финансовых действий и маневрирование для достижения преимущества над конкурентами;

·создание и подготовку стратегических резервов;

·ранжирование и поэтапное достижение целей.

Задачи финансовой стратегии:

- определение способов успешного использования финансовых возможностей;

- определение перспективных финансовых взаимоотношений предприятия с третьими лицами

- финансовое обеспечение операционной и инвестиционной деятельности;

- изучение экономических и финансовых возможностей вероятных конкурентов, разработка и осуществление мероприятий по обеспечению финансовой стойкости.

Формирование и реализация финансовой стратегии как основы финансового планирования предприятия базируются на использовании инструментов:

- финансового управления - финансовый анализ, бюджетирование, финансовый контроль;

- рынка финансовых услуг - факторинг, страхование, лизинг.

Финансовое планирование определяет важнейшие показатели, пропорции и темпы расширенного воспроизведения и является основной формой реализации главных целей предприятия. Перспективное планирование является важной частью финансовой стратегии предприятия и включает в себя разработку и прогнозирование его финансовой деятельности.

В условиях рыночной экономики возникает объективная необходимость выявления тенденций развития финансового состояния и перспективных финансовых возможностей предприятия.

Разработка финансовой стратегии - это часть общей стратегии экономического развития, в силу чего она должна согласовываться с ее целями и направлениями. В свою очередь, финансовая стратегия оказывает существенное влияние на общую экономическую стратегию предприятия, поскольку изменение ситуации на макроуровне и на финансовом рынке является причиной корректирования не только финансовой, но и общей стратегии развития предприятия.

1.3 Принципы и этапы разработки финансовой стратегии

В основе разработки финансовой стратегии предприятия лежат принципы новой управленческой парадигмы - системы стратегического управления. К числу основных из этих принципов, обеспечивающих подготовку и принятие стратегических финансовых решений в процессе разработки финансовой стратегии предприятия, относятся:

1. Рассмотрение предприятия как открытой социально-экономической системы, способной к самоорганизации. Этот принцип стратегического управления состоит в том, что при разработке финансовой стратегии предприятие рассматривается как определенная система, полностью открытая для активного взаимодействия с факторами внешней среды. В процессе такого взаимодействия предприятию присуще свойство обретения соответствующей пространственной, временной или функциональной структуры без специфического воздействия извне в условиях экономики рыночного типа, которое рассматривается как его способность к самоорганизации. Открытость предприятия как социально-экономической системы и его способность к самоорганизации позволяют обеспечивать качественно иной уровень формирования его финансовой стратегии.

2. Учет базовых стратегий операционной деятельности предприятия. Являясь частью общей стратегии экономического развития предприятия, обеспечивающей в первую очередь развитие операционной деятельности, финансовая стратегия носит по отношению к ней подчиненный характер. Поэтому она должна быть согласована со стратегическими целями и направлениями операционной деятельности предприятия. Финансовая стратегия при этом рассматривается как один из главных факторов обеспечения эффективного развития предприятия в соответствии с избранной им корпоративной стратегией.

Вместе с тем, финансовая стратегия сама оказывает существенное влияние на формирование стратегического развития операционной деятельности предприятия. Это связано с тем, что основные цели операционной стратегии - обеспечение высоких темпов реализации продукции, рост операционной прибыли и повышение конкурентной позиции предприятия связаны с тенденциями развития соответствующего товарного рынка (потребительского или факторов производства). Если тенденции развития товарного и финансового рынков (в тех сегментах, где предприятие осуществляет свою хозяйственную деятельность) не совпадают, может возникнуть ситуация, когда стратегические цели развития операционной деятельности предприятия не могут быть реализованы в связи с финансовыми ограничениями. В этом случае соответственно корректируется операционная стратегия предприятия.

Все многообразие стратегий операционной деятельности, реализацию которых призвана обеспечивать финансовая деятельность предприятия, может быть сведено к следующим базовым их видам:

· Ограниченный (или концентрированный) рост. Этот тип операционной стратегии используется предприятиями со стабильным ассортиментом продукции и производственными технологиями, слабо подверженными влиянию технологического прогресса. Выбор такой стратегии возможен в условиях относительно слабых колебаний конъюнктуры товарного рынка и стабильной конкурентной позиции предприятия. Основными типами этой базовой стратегии являются: стратегия усиления конкурентной позиции; стратегия расширения рынка; стратегия совершенствования продукта. Соответственно финансовая стратегия предприятия в этих условиях направлена в первую очередь на эффективное обеспечение воспроизводственных процессов и прироста активов, обеспечивающих ограниченный рост объемов производства и реализации продукции. Стратегические изменения финансовой деятельности в этом случае сводятся к минимуму.

· Ускоренный (интегрированный или дифференцированный) рост. Такой тип операционной стратегии избирают, как правило, предприятия, находящиеся в ранних стадиях своего жизненного цикла, а также в динамично развивающихся отраслях под воздействием технологического прогресса. Основными типами этой базовой стратегии являются: стратегия вертикальной интеграции; стратегия обратной интеграции; стратегия горизонтальной диверсификации; стратегия конгломератной диверсификации. Финансовая стратегия в этом случае носит наиболее сложный характер за счет необходимости обеспечения высоких темпов развития финансовой деятельности, ее диверсификации по различным формам, регионам и т.п.

· Сокращение (или сжатие). Эта операционная стратегия наиболее часто избирается предприятиями, находящимися на последних стадиях своего жизненного цикла, а также в стадии финансового кризиса. Она основана на принципе "отсечение лишнего", предусматривающем сокращение объема и ассортимента выпускаемой продукции, уход с отдельных сегментов рынка и т.п. Основными типами этой базовой стратегии являются: стратегия сокращения структур; стратегия сокращения расходов; стратегия "сбора урожая"; стратегия ликвидации. Финансовая стратегия предприятия в этих условиях призвана обеспечить эффективное дезинвестирование и высокую маневренность использования высвобождаемого капитала в целях обеспечения дальнейшей финансовой стабилизации.

· Сочетание (или комбинирование). Такая операционная стратегия предприятия интегрирует в себе рассмотренные различные типы частных стратегий отдельных стратегических зон хозяйствования или стратегических хозяйственных единиц. Такая стратегия характерна для наиболее крупных предприятий (организаций) с широкой отраслевой и региональной диверсификацией операционной деятельности. Соответственно финансовая стратегия таких предприятий (организаций) дифференцируется в разрезе отдельных объектов стратегического управления, будучи подчинена различным стратегическим целям их развития.

3. Преимущественная ориентация на предпринимательский стиль стратегического управления финансовой деятельностью. Финансовое управление предприятием в стратегической перспективе характеризуется приростным или предпринимательским стилем.

Основу приростного стиля стратегического финансового управления составляет постановка стратегических целей от достигнутого уровня финансовой деятельности с минимизацией альтернативности принимаемых стратегических финансовых решений. Кардинальные изменения направлений и форм финансовой деятельности осуществляются лишь как отклик на изменения операционной стратегии предприятия. Такой стиль стратегического финансового управления характерен обычно для предприятий, достигших стадии зрелости своего жизненного цикла.

Основу предпринимательского стиля стратегического финансового управления составляет активный поиск эффективных управленческих решений по всем направлениям и формам финансовой деятельности. Этот стиль финансового управления связан с постоянной трансформацией направлений, форм и методов осуществления финансовой деятельности на всем пути к достижению поставленных стратегических целей с учетом изменяющихся факторов внешней среды.

В экономической литературе приростный стиль стратегического финансового управления рассматривается как консервативный, в то время как предпринимательский стиль - как агрессивный, ориентированный на ускоренный рост. При этом большинство экономистов приходит к выводу, что предпринимательский стиль стратегического финансового управления в наибольшей степени корреспондирует с новой управленческой парадигмой - стратегическим управлением.

4. Выделение доминантных сфер стратегического финансового развития. Этот принцип позволяет обеспечить идентификацию приоритетных направлений финансовой деятельности предприятия, обеспечивающих успешную реализацию ее главной целевой функции - возрастания рыночной стоимости предприятия в долгосрочной перспективе.

Результаты исследований автора показывают, что при разработке финансовой стратегии предприятия целесообразно выделять следующие доминантные сферы развития финансовой деятельности (рис. 1):

Рис. 1. Доминантные сферы общей финансовой стратегии предприятия

Стратегия формирования финансовых ресурсов предприятия. Цели, задачи и основные стратегические решения этой доминанты финансовой стратегии должны быть направлены на финансовое обеспечение реализации корпоративной стратегии предприятия и соответственно подчинены ей.

Стратегия распределения финансовых ресурсов предприятия. Параметры стратегического набора этой доминанты финансовой стратегии должны быть, с одной стороны направлены на финансовое обеспечение реализации отдельных функциональных стратегий и стратегий хозяйственных единиц, а с другой, составлять основу формирования направлений инвестиционной деятельности предприятия в стратегической перспективе.

Стратегия обеспечения финансовой безопасности предприятия. Цели, задачи и важнейшие стратегические решения этой доминанты финансовой стратегии должны быть направлены на формирование и поддержку основных параметров финансового равновесия предприятия в процессе его стратегического развития.

Стратегия повышения качества управления финансовой деятельностью предприятия. Параметры стратегического набора этой доминанты финансовой стратегии разрабатываются финансовыми службами предприятия и включаются в виде самостоятельного блока в корпоративную и отдельные функциональные стратегии предприятия.

5. Обеспечение гибкости финансовой стратегии. Будущему развитию финансовой деятельности предприятия всегда свойственна значительная неопределенность. Поэтому практически невозможно сохранить в неизменном виде разработанную финансовую стратегию предприятия на всех стадиях процесса ее реализации. Основой альтернативных стратегических действий финансовых менеджеров в таких условиях выступает высокий уровень гибкости разработанной финансовой стратегии.

Стратегическая гибкость представляет собой потенциальную возможность предприятия быстро корректировать или разрабатывать новые стратегические финансовые решения при изменившихся внешних или внутренних условиях осуществления финансовой деятельности. Она достигается при такой внутриорганизационной координации финансовой деятельности, при которой финансовые ресурсы могут быть легко переведены из одних стратегических зон хозяйствования или хозяйственных единиц в другие. Возможность своевременного маневрирования финансовыми ресурсами достигается при наличии на предприятии достаточного их размера в виде страховых резервов и интегрированного управления этими резервами. Кроме того, важную роль в обеспечении гибкости финансовой стратегии играет достаточный уровень ликвидности активов и инвестиций предприятия. В этих целях предприятие может иногда сознательно поддерживать некоторые виды финансовых инвестиций с низкой доходностью, но высоким уровнем ликвидности, чтобы за счет возможности быстрого реинвестирования капитала обеспечить необходимую стратегическую гибкость.

6. Обеспечение альтернативности стратегического финансового выбора. В основе стратегических финансовых решений должен лежать активный поиск альтернативных вариантов направлений, форм и методов осуществления финансовой деятельности, выбор наилучших из них, построение на этой основе общей финансовой стратегии и формирование механизмов эффективной ее реализации. Альтернативность является важнейшей отличительной чертой всей системы стратегического управления предприятием и связана со всеми основными элементами стратегического финансового набора - финансовыми целями, финансовой политикой по отдельным аспектам финансовой деятельности, источниками формирования финансовых ресурсов, стилем и менталитетом финансового управления и т.п.

7. Обеспечение постоянного использования результатов технологического прогресса в финансовой деятельности. Формируя финансовую стратегию, следует иметь в виду, что финансовая деятельность является главным механизмом обеспечения внедрения технологических нововведений, обеспечивающих рост конкурентной позиции предприятия на рынке. Поэтому реализация общих целей стратегического развития предприятия в значительной степени зависит от того, насколько его финансовая стратегия отражает достигнутые результаты технологического прогресса и адаптирована к быстрому использованию новых его результатов.

8. Учет уровня финансового риска в процессе принятия стратегических финансовых решений. Практически все основные финансовые решения, принимаемые в процессе формирования финансовой стратегии, в той или иной степени изменяют уровень финансового риска. В первую очередь, это связано с выбором направлений и форм финансовой деятельности, формированием финансовых ресурсов, внедрением новых организационных структур управления финансовой деятельностью. Особенно сильно уровень финансового риска возрастает в периоды колебаний ставки процента и роста инфляции. В связи с различным менталитетом финансовых менеджеров по отношению к уровню допустимого финансового риска (их рисковыми предпочтениями) на каждом предприятии в процессе разработки финансовой стратегии этот параметр должен устанавливаться дифференцированно.

9. Ориентация на профессиональный аппарат финансовых менеджеров в процессе реализации финансовой стратегии. Какие бы специалисты не привлекались к разработке отдельных параметров финансовой стратегии предприятия, ее реализацию должны обеспечивать подготовленные специалисты - финансовые менеджеры. Эти менеджеры должны быть ознакомлены с основными принципами стратегического управления, механизмом управления отдельными аспектами финансовой деятельности, владеть методами стратегического финансового контроллинга.

Обеспечение разработанной финансовой стратегии предприятия соответствующими организационной структурой управления финансовой деятельностью и организационной культурой. Важнейшим условием эффективной реализации финансовой стратегии являются соответствующие ей изменения организационной структуры управления и организационной культуры. Предусматриваемые стратегические изменения в этой области должны быть составной частью параметров финансовой стратегии, обеспечивающих ее реализуемость.

Разработка основных элементов стратегического набора в сфере финансовой деятельности предприятия базируется на результатах стратегического финансового анализа.

Конечным продуктом стратегического финансового анализа является модель стратегической финансовой позиции предприятия, которая всесторонне и комплексно характеризует предпосылки и возможности его финансового развития в разрезе каждой из стратегических доминантных сфер финансовой деятельности.

Выводы

Таким образом, из вышесказанного следует, что гибкая и тщательно проработанная финансовая стратегии организации является основой ее успешной деятельности. По сути, финансовая стратегия представляет собой систему долгосрочных целей предприятия и наиболее эффективные пути их достижения. Являясь частью общей стратегии развития, финансовая стратегия, хоть и носит по отношению в ней подчиненный характер, тем не менее, оказывает существенное влияние на развитие предприятия в целом. Стратегия – это детально проработанный и аналитически обоснованный план привлечения и использования финансовых ресурсов. Выбор организацией стратегии должен быть аналитически обоснован, и базироваться, прежде всего, на анализе ее финансового состояния. Стратегия как составная часть финансовой политики должна разрабатываться по таким направлениям, как учетная, кредитная, налоговая, дивидендная политика, управление дебиторской и кредиторской задолженностью, управление себестоимостью продукции и оборотными активами. Кроме того, необходимо учитывать тот факт, что разработка финансовой стратегии отдельной организации зависит от специфики ее деятельности, отраслевой принадлежности, организационно-правовой формы и других особенностей организации. Выбранная стратегия должна быть достаточно гибкой, чтобы реагировать на изменения. Умение приспосабливаться к макроэкономическим условиям и постоянно меняющимся и усложняющимся потребностям общества есть условие выживания и развития бизнеса. Очевидно, что если организация не расширяет масштабов своей деятельности и (или) не приспосабливается к постоянно изменяющимся внешним условиям, то она ставит свое будущее существование под вопрос.

Глава 2. Анализ финансово-экономического состояния ООО «ПКФ Невка»

2.1 Характеристика предприятия и товарного ассортимента

Общество с ограниченной ответственностью «ПКФ Невка» было создано 14 мая 2002 года в Санкт-Петербурге.

Предметом деятельности ООО «ПКФ Невка» является:

- оптовая и розничная торговля;

- оказание бытовых услуг населению;

- продажа населению товаров и предоставление услуг за наличный расчет;

- реализация строительных и отделочных материалов;

- производство и реализация мягкой и корпусной мебели;

- открытие собственных магазинов.

При осуществлении хозяйственной или иной деятельности предприятие может от своего имени приобретать имущественные и неимущественные права, заключать договора, быть истцом и ответчиком в суде и арбитраже, совершать в стране и за рубежом в установленном порядке сделки, осуществлять иную деятельность в соответствии с действующем законодательством, прекращение деятельности предприятия может осуществляться в виде его ликвидации и реорганизации.

Миссия предприятия была разработана на основе интересов сотрудников, потребителей, собственников. Миссия ООО «ПКФ Невка» звучит так: «Мы стремимся быть лучшими в регионе по обеспечению заказчиков и потребителей нашей продукцией, наполнить потребительский рынок высококачественной мебельной продукцией».

Миссию ООО «ПКФ Невка» можно представить более детально:

·ориентация деятельности компании на производство конкурентоспособной продукции, максимально удовлетворяющей потребности потребителей;

·способность исполнять ожидания потребителей;

·изготовление качественной продукции, способной противостоять продукции конкурентов;

·добиваться процветания организации и удовлетворения интересов менеджеров;

·обеспечение занятости персонала компании, его удовлетворённость своей работой и оплатой;

·укрепление положительного имиджа компании;

·заключение договоров на поставки (сбыт продукции компании).

В своей деятельности предприятие преследует следующие цели:

1. Ресурсные – стремление привлечь наиболее ценные ресурсы (квалифицированных сотрудников, современное оборудование, капитал).

2. Социальные – проявляются в обеспечении сотрудников ООО «ПКФ Невка» своевременным отдыхом, медицинской помощью, предоставление им и их детям льготных (бесплатных) путёвок в дома отдыха, санатории, пионерские лагеря.

3. Качественные – выживание в условиях конкурентной борьбы, поддержка престижа ООО «ПКФ Невка», повышение качества выпускаемой продукции, снижение затрат на её производство и реализацию, а как следствие этого, снижение цен. Повышение эффективности деятельности для полного удовлетворения потребителей (с этой целью ведётся учёт их требований).

4. Эгоистические - получение прибыли для привлечения капитала и для стимулирования желания владельцев разделить риск. Прибыль рассматривается как ограничительная цель. Минимальная прибыль нужна для выживания и развития бизнеса.

5. Экологические – удовлетворение потребностей людей в экологически чистой продукции.

6. Количественные – увеличение объёма продаж, расширение ассортимента предлагаемой продукции, производственных и торговых площадей, станочного парка.

ООО «ПКФ Невка» выпускает и продает товары индивидуального потребления длительного пользования и товары производственного назначения.

Товары характеризует лёгкая сборка, которой способствует то, что в комплект входят инструменты (для сборки) и изделия характеризует удобное расположение болтов.

К товарам прилагается специальная упаковка, защищающая их от повреждений при погрузке и транспортировке. Также изделия отличаются красивым дизайном, который отвечает любым эстетическим и практическим запросам потребителей.

Отдельные изделия покрыты лаком или специальной краской, поэтому они безопасны и надёжны в эксплуатации. Товары обладают высокой долговечностью (срок пользования не ограничен), просты в применении. Поскольку продукция выпускается из натурального древесного массива и древесностружечных плит (ДСП), то срок их эксплуатации различен. Продукция, произведённая из ДСП, незначительно уступает по своим характеристикам аналогичной продукции, произведённой из цельного древесного массива. ООО «ПКФ Невка» устанавливает гарантийный срок на свою продукцию (гарнитуры - полгода, мягкая и офисная мебель – год).

На данный момент предприятие специализируется на продаже:

- кухонных гарнитуров широкого ассортимента с фасадами из МДФ ПВХ, софтформинга, ламината;

- мягкой мебели различной модификации (механизм трансформации, механизм «выкатной», механизмы альтернатива, книжка и др.);

- корпусной мебели (стенки-горки из МДВ ПВХ и т.д.).

Набирая обороты реализации, ООО «ПКФ Невка» продолжает расширять рынок сбыта своей продукции. В настоящее время наладились прочные деловые долговременные отношения с мебельными салонами и производителями мебели таких крупных городов России как Москва, Нижний Новгород, Казань, Новосибирск, Екатеринбург. Продукция фирмы пользуется заслуженным успехом в Санкт-Петербурге, где фирма имеет свою розничную сеть, в которой успешно функционируют пять мебельных салонов. Реализацией бытовой мели занимаются четыре салона, и один салон реализует офисную мебель.

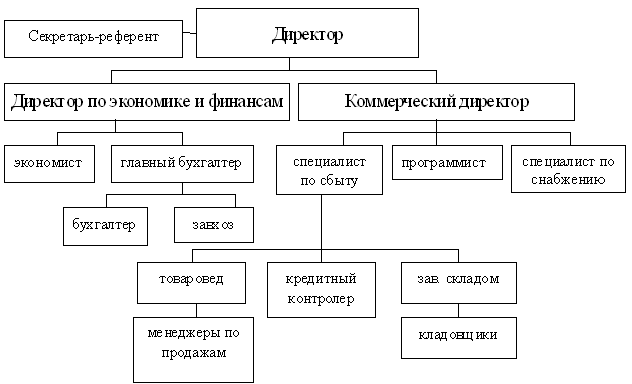

Организационная структура управления на предприятии строится по принципу подчинения нижестоящего органа вышестоящему. При создании предприятия была линейная структура управления, но с развитием предприятия возникла необходимость в создании функциональных подразделений, поскольку руководитель не являлся универсальным специалистом и с увеличением масштабов предприятия не мог учитывать все его стороны деятельности. Ныне существующая структура управления представлена на рис. 2.

Рис. 2. Организационная структура предприятия

Возглавляет предприятие директор, который назначается Собранием учредителей, в чьем ведении находится предприятие. Директор представительствует во всех хозяйственных и государственных учреждениях.

Проанализируем состав и структуру ассортимента продукции ООО «ПКФ Невка» (таблица 1).

Таблица 1

Анализ ассортимента реализованной продукции ООО «ПКФ Невка»

| Номенклатура | 2007 г. | 2008 г. | отклонение | |||

| Шт. |

Тыс. руб. |

Шт. |

Тыс. руб. |

Шт. |

Тыс. руб. |

|

| 1.Мягкая мебель | 349 | 3085 | 596 | 5413 | 247 | 2328 |

| - диван | 86 | 774 | 130 | 1170 | 44 | 396 |

| - кресло | 154 | 770 | 260 | 1300 | 106 | 530 |

| - мягкий уголок | 64 | 768 | 112 | 1344 | 48 | 576 |

| - комплект | 45 | 773 | 94 | 1598 | 49 | 825 |

| 2.Кухонные гарнитуры | 89 | 1465 | 189 | 3093 | 100 | 1628 |

| - угловые | 41 | 738 | 86 | 1548 | 45 | 810 |

| - простые | 48 | 727 | 103 | 1545 | 55 | 818 |

| 3.Корпусная мебель | 369 | 3162 | 816 | 6959 | 447 | 3797 |

| - шкаф-купе | 151 | 1057 | 331 | 2317 | 180 | 1560 |

| - прихожие | 176 | 1055 | 394 | 2367 | 218 | 1312 |

| - стенки | 42 | 1050 | 91 | 2275 | 49 | 1225 |

| ИТОГО | 807 | 7713 | 1601 | 15465 | 794 | 7752 |

Из приведенной таблице видно, розничный товарооборот на данном предприятии увеличился на 7712,3 тыс. руб. Наибольший удельный вес в товарном ассортименте в 2008 г. составляют прихожие – 25%, стенки – 21%. Продажи по данным наименованиям увеличились на 267 единицы, в том числе продажи прихожих – на 218 ед., стенок – на 49 ед.

Трудовые ресурсы являются неотъемлемой частью любого предприятия, поэтому анализ их использования имеет важное социально-экономическое значение. На данном предприятии существует тарифная система оплаты труда работников, которая позволяет соизмерять разнообразные конкретные виды труда, учитывая их сложность и условия выполнения, т. е. учитывать качество труда, и является самой распространенной на российских предприятиях. Формы и системы заработной платы устанавливают связь между величиной заработка и количеством и качеством труда и обуславливают определенный порядок ее начисления в зависимости от организационных условий и результатов труда.

Численность работников составила 52 человека, из них работников торгово-оперативного персонала 18 человека, по сравнению с прошлым годом штат увеличился на 3 человека. Данную динамику численности следует оценивать положительно, так как данный факт увеличил производительность труда работников, что привело к увеличению товарооборота (в действующих ценах).

В сопоставимых ценах картина та же. Физический объем товарооборота, увеличился на 5505 тыс. руб. вследствие роста штата работников на 3 человека, что свидетельствует о рациональной кадровой политике, эффективном использовании трудовых ресурсов. Большее позитивное влияние на объем розничного товарооборота оказала производительность труда всего персонала и работников торгово-оперативного персонала, за счет которых выручка от продаж возросла соответственно на 5033,6 и 3961,8 тыс. руб.

При увеличении товарооборота на 7752,1 тыс. руб. в действующих ценах и ростом на 5505 тыс. руб. в сопоставимых, при одновременном росте численности работников на 3 человека, - общая производительность труда работников увеличилась на 140 тыс. руб./чел. в действующих ценах или на 96,8 тыс. руб./чел. в сопоставимых, и составила соответственно 297,4 тыс. руб./чел. и 254,2 тыс. руб./чел. Увеличение производительности явилось следствием того, что товарооборот рос более быстрыми темпами, чем численность. Следует отметить, что увеличение производительности труда положительно характеризует работу предприятия.

Фонд заработной платы сократился на 43 тыс. руб. в действующих ценах и на 74,5 тыс. руб. снизился в сопоставимых ценах. Динамика показателей по труду представлена в таблице 2.

Таблица 2 Анализ динамики показателей по труду торгового предприятия

| Показатели | 2007 год | 2008 год |

| 1. Товарооборот, тыс. руб. | 7713,3 | 15465,4 |

| 2. Численность работников всего, чел. | 49 | 52 |

| в т.ч. работников ТОП | 15 | 18 |

| 3. Производительность труда общая, тыс. руб./чел. | 157,4 | 297,4 |

| в т.ч. работников ТОП, тыс. руб./чел | 514,2 | 859,2 |

| 4. Фонд заработной платы тыс. руб. | 259,8 | 216,8 |

| в % к товарообороту | 3,37 | 1,40 |

| 5. Средняя заработная плата одного работника за год, тыс. руб. | 5,3 | 4,2 |

Ситуация, сложившаяся на предприятии, оценивается как негативная по отношению к кадрам предприятия, так как при росте товарооборота в 2 раза и, соответственно, производительности труда, фонд заработной платы и средняя заработная плата работников сокращаются. Анализ динамики численности работников торгового предприятия проведен в таблице 3.

Таблица 3 Анализ численности работников по составу

| Категории работающих | 2007 г. | 2008 г. | Отк. (+;-) по | Темп измене-ния, % | |||

| числен-ность, чел. | удель-ный вес, % | числен-ность, чел. | удель-ный вес, % | числен-ности, чел. | удель-ному весу, % | ||

| 1. Административно-управленческий персонал и специалисты, всего | 12 | 24,49 | 12 | 23,08 | - | -1,41 | 100,00 |

| 2. Торгово-оперативный персонал, всего | 15 | 30,61 | 18 | 34,62 | 3 | 4,01 | 120,00 |

| 3. Вспомогательный персонал, всего | 22 | 44,90 | 22 | 42,31 | - | -2,59 | 100,00 |

| Всего работников | 49 | 100,0 | 52 | 100,0 | 3 | - | 106,12 |

Из таблицы 3 видно, что:

- численность административно-управленческого персонала за анализируемый период не изменилась и составила 12 человек;

- торгово-оперативный персонал в отчетном году составлял 18 человек, что на 3 человека выше численности прошлого года, это объясняется ростом оборота предприятия.

- в отчетном периоде численность вспомогательного персонала не изменилась и составила 22 человека.

Расчет коэффициента текучести:

КТЕК.= КУВОЛ. ПО СОБСТВ. ЖЕЛ./ЧСРЕДНЕСПИСОЧ. , (2.1)

где КУВОЛ. ПО СОБСТВ. ЖЕЛ- количество уволенных работников по собственному желанию;

ЧСРЕДНЕСПИСОЧ. - среднесписочная численность работников.

Расчет коэффициента оборота по приему:

КОБОРОТА ПО ПРИЕМУ = КПРИНЯТЫХ. / ЧСРЕДНЕСПИСОЧ, (2.2)

где КПРИНЧТЫХ - количество принятых работников.

Расчет коэффициента оборота по выбытию:

КОБОРОТА ПО ВЫБЫТИЮ = КУВОЛЕННЫХ / ЧСРЕДНЕСПИСОЧ., (2.3)

где КУВОЛЕННЫХ - количество уволенных работников.

По торговой организации ООО «ПКФ Невка» имеются следующие данные о движении трудовых ресурсов (таблица 4).

Таблица 4

Движение кадров ООО «ПКФ Невка», чел.

| Показатели | 2007 г. | 2008 г. | Отклонение (+/-), % | Темп изменения, % |

| Состояло работников по списку на начало года | 47 | 50 | 3 | 106,38 |

| Принято работников | 4 | 3 | -1 | 75,00 |

| Уволено работников, всего | 2 | - | -2 | х |

| в том числе: | ||||

| 1. По собственному желанию | 2 | - | -2 | х |

| Состояло по списку на конец года | 50 | 53 | 3 | 106,00 |

| Среднесписочная численность | 49 | 52 | 3 | 106,12 |

| Коэффициент текучести | 0,04 | х | -0,04 | х |

| Коэффициент оборота по приему | 0,08 | 0,06 | -0,02 | 75,00 |

| Коэффициент оборота по выбытию | 0,04 | х | -0,04 | х |

Анализ движения кадров данного торгового предприятия за отчетный год, проведенный по таблице 4, позволил выявить следующее:

- в отчетном периоде по сравнению с прошлым среднесписочная численность увеличилась на 3 человека или на 6,12% и составила 52 человека;

- коэффициент текучести и коэффициент оборота по выбытию составил в прошлом году 0,04 соответственно, в отчетном периоде уволенных не было;

- необходимо отметить, что основной коллектив фирмы постоянный, в прошлом году уволили 2 человека, в отчетном – ни одного. Такая ситуация на предприятии оценивается позитивно, поскольку текучесть кадров, сокращение стажа работы - отрицательно сказывается на повышении квалификации и производственных навыках работников, что в конечном итоге ведет к снижению производительности труда и сокращению других показателей хозяйственной деятельности предприятия.

Проанализируем состав и структуру фонда заработной платы предприятия (таблица 5). Рассчитаем относительную и абсолютную экономию фонда заработной платы предприятия за отчетный период.

Таблица 5 Структура и состав фонда заработной платы

| Показатели | 2007 г. | 2008 г. | Отклонение по | Темп изменения, % | |||

| сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | сумме, тыс. руб. | уд. весу, % | ||

| 1. Фонд заработной платы всего, в т.ч. | 259,8 | 100,0 | 216,8 | 100,0 | -43,0 | - | 83,45 |

| 1.1. Заработная плата в денежной форме, из нее | 259,8 | 100,0 | 216,8 | 100,0 | -43,0 | - | 83,45 |

| А) заработная плата по тарифным ставкам, окладам | 135,1 | 52 | 114,9 | 53 | -20,2 | 1,0 | 85,05 |

| Б) выплаты компенсирующего и стимулирующего характера | 114,3 | 44 | 93,2 | 43 | -21,1 | -1,0 | 81,55 |

| В) оплата неотработанного времени | 10,4 | 4 | 8,7 | 4 | -1,7 | 0,0 | 83,45 |

В 2007 году фонд заработной платы составил 259,8 тыс. руб., наблюдается значительное сокращение этого показателя в 2008 году на 43 тыс. руб. или чуть больше 16%. Чуть больше половины составляет заработная плата по тарифным ставкам, окладам 53 %; в абсолютном выражении снижение составило 20,2 тыс. руб. или 14,95 %.

Выплаты компенсирующего характера сократились в отчетном году по сравнению с прошлым годом на 18,45 %, их удельный вес в фонде заработной платы сократился на 1 % и составил 43 %. Что касается оплаты за неотработанное время, то по сумме произошло сокращение на 1,7 тыс. руб. и в отчетном году указанные выплаты составили 8,7 тыс. руб. Их удельный вес в общем фонде заработной платы не изменился на протяжении анализируемого периода и составил 4 %. На данном предприятии не наблюдается денежных компенсаций работникам и заработной платы в натуральном выражении.

Рассчитаем относительную и абсолютную экономию (перерасход) фонда заработной платы предприятия за отчетный период:

Относительная экономия (перерасход)

Э± = ФЗП отч – (РТО отч * Уфзппр / 100 ), (2.4)

где ФЗП отч – фонд заработной платы отчетного года, руб.;

РТО отч – розничный товарооборот отчетного года, руб.;

Уфзппр – уровень фонда заработной платы прошлого года, %.

Э± = 216,8 – (15465,4 * 3,37 / 100) = -304,4 (тыс. руб.)

Уфзппр = ФЗП пр / РТО пр * 100 = 259,8 / 7713,3 * 100 = 3,37 (%)

Или

Э± = (У фзп отч - Уфзппр) * РТО отч / 100, (2.5)

где Уфзп отч – уровень фонда заработной платы отчетного года, %.

У фзп отч = ФЗП отч / РТО отч * 100 = 216,8 / 15465,4 * 100 = 1,40 %

Э± = (1,40 – 3,37) * 15465,4 / 100 = -304,4 (тыс. руб.)

Абсолютная экономия = ФЗП отч – ФЗП пр = 216,8-259,8 = -43 тыс. руб.

Из приведенных расчетов можно говорить об абсолютной и относительной экономии фонда заработной платы.

2.2 Анализ основных финансово-экономических показателей деятельности ООО «ПКФ Невка»

Одним из первых и важных этапов комплексной оценки работы предприятия является анализ эффективности его хозяйственной деятельности (таблица 6).

Таблица 6 Основные экономические показатели ООО «ПКФ Невка»

| Показатель | 2007 г. | 2008 г. |

|

|

| Объем товарной продукции, тыс. руб. | 7713,3 | 15465,4 |

|

|

| Материальные затраты , тыс. руб. | 3014,9 | 7933,5 |

|

|

| Материалоотдача, руб. | 2,6 | 1,9 |

|

|

| Среднесписочная численность работников, всего, чел. | 49 | 52 |

|

|

| В том числе продавцов, чел. | 15 | 18 |

|

|

| Удельный вес продавцов в среднесписочной численности работников, % | 30,61 | 34,62 |

|

|

| Среднегодовая выработка одного работника, тыс. руб. | 157,4 | 297,4 |

|

|

| Среднегодовая выработка одного работника, тыс. руб. | 514,2 | 859,2 |

|

|

|

Среднегодовая стоимость основных средств (по первоначальной стоимости) | 8747,2 | 8719,7 | |

|

Фондоотдача, тыс. руб. | 0,88 | 1,77 | |

|

Себестоимость, тыс. руб. | 7591 | 1525,1 | |

|

Прибыль, тыс. руб. | 309 | 280,3 | |

|

Рентабельность продаж | 1,58 | 1,39 | |

Данные таблицы свидетельствуют о том, что за анализируемый период объем товарной продукции возрос на 7752,1 тыс. руб. или на 100,5%. Комплексный показатель эффективности хозяйствования в результате всех изменений повысился на 42,4%. Долевое участие интенсивного направления использования ресурсного потенциала в приросте объема работ составил 42,2% (42,4 / 100,5 * 100), оценивается положительно, так как ведет к относительному сокращению затрат. В отчетном периоде отмечено повышение эффективности использования трудовых ресурсов и материально технической базы.

Рост фондоотдачи на 101,1% обеспечил прирост объема работ на 7760,5 тыс. руб. (0,9*8719,7). Причем, повышение фондоотдачи происходит в условиях некоторого сокращения средней годовой стоимости основных средств – на 27,5 тыс. руб. или 0,3%. Следовательно, материально-техническая база используется в интенсивном направлении, что оценивается положительно.

Эффективно используются и трудовые ресурсы, о чем свидетельствует рост производительности труда как одного работника, так и одного продавца. При этом наблюдается улучшение структуры рабочей силы, о чем говорит рост удельного веса продавцов, что привело к росту выручки от продажи на 70552,2 тыс. руб. В качестве негативного момента следует выделить снижение материалоотдачи на 0,7 тыс. руб. или 23,9%, что обусловило относительный перерасход по материальным затратам с учетом динамики объема товарной продукции на 9861,9 тыс. руб. ((7933,5-3014,9)*15465,4/7713,3). В целом же проведенный анализ позволяет дать положительную оценку хозяйственной деятельности.

Финансовое состояние предприятия во многом зависит от того, какие средства оно имеет в своем распоряжении и куда они вложены. По степени принадлежности используемый капитал подразделяется на собственный (раздел 1 пассива баланса) и заемный (разделы 2 и 3 пассива).

Следовательно, от того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение предприятия. Структура источников формирования имущества исследуемого предприятия приведена в таблице 7.

Таблица 7

Состав и структура источников формирования имущества

|

Наименование Показателя |

На 01.01.2008 г. | На 01.01.2009 г. | Отклонение (+;-) |

Темп роста, % |

|||

| сумма, тыс. руб. | удельн. вес, % | сумма, тыс. руб. | удельн. вес, % | по сумме, тыс. руб. | по уд. весу, % | ||

|

1.Всего источников формирования имущества, в том числе: |

9659,1 | 100,0 | 9423,0 | 100,0 | -235,9 | Х | 97,6 |

| 2.Собственный капитал | 7801,0 | 80,7 | 7728,1 | 82,0 | -72,9 | 1,3 | 99,1 |

| 3.Заемный капитал | 1858,1 | 19,3 | 1694,9 | 18,0 | -163,2 | -1,3 | 91,2 |

Данные таблицы 7 свидетельствуют о следующем: величина источников формирования имущества за отчетный период сократилась на 235,9 тыс. руб. или на 2,4 % и составила на конец отчетного года 9423 тыс. руб. Это было обусловлено сокращением как собственного капитала, так и заемного на 72,9 тыс. руб., или 0,9% и на 163,2 тыс. руб., или на 8,8% соответственно. Положительным в данной ситуации является то, что удельный вес собственного капитала в составе всего имущества за отчетный период возрос на 1,3%, что обусловило сокращение доли заемного капитала на ту же величину.

Сложившуюся структуру капитала, как в начале, так и на конец периода, можно оценить как вполне оптимальную, так как на долю собственного капитала приходится основная часть источников формирования имущества (80,7 и 82% соответственно). Таким образом, можно сделать вывод об относительной независимости организации от внешних источников финансирования.

В ходе дальнейшего анализа необходимо остановиться на изучении структуры источников формирования имущества (таблица 8).

Таблица 8

Структура собственного капитала по источникам образования

| Состав собственного капитала | На 01.01.2008 г. | На 01.01.2009 г. | Отклонение по | Темп роста, % | |||

| сумма, тыс. руб. | удельн. вес, % | сумма, тыс. руб. | удельн. вес, % | сумме, тыс. руб. | уд. весу, % | ||

| 1.Собственный капитал, всего | 7801,0 | 100,00 | 7728,1 | 100,00 | -73,1 | х | 99,1 |

| 2. Авансированный капитал | 1200,0 | 15,38 | 1200,0 | 15,53 | - | 0,15 | 100,0 |

| в том числе: | |||||||

| 2.1Уставный капитал (за вычетом пополнения за счет прибыли) | 1200,0 | 100,00 | 1200,0 | 100,00 | - | - | 100,0 |

| 3. Накопленный капитал | 6601,0 | 84,62 | 6528,1 | 84,47 | -73,1 | -0,15 | 98,9 |

| 3.1 Добавочный капитал (исключая эмиссионный доход) | 4263,8 | 64,59 | 4263,8 | 65,31 | - | 0,72 | 100,0 |

| 3.2 Нераспределенная прибыль (непокрытый убыток) | 2337,2 | 35,41 | 2264,3 | 34,69 | -73,1 | -0,72 | 96,9 |

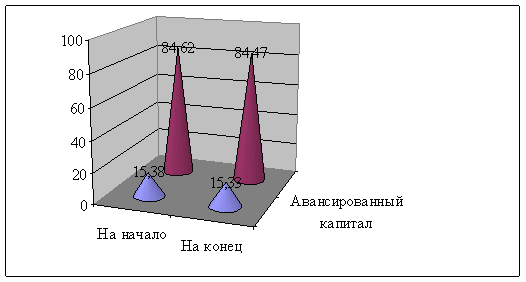

Графически структура собственного капитала фирмы за 2008 год представлена на рис. 3

Рис. 3. Структура собственного капитала фирмы за 2008 год, %

Наибольший удельный вес приходится на накопленную часть – на конец отчетного периода доля данного источника собственного капитала составила 84,47%, что на 0,15% меньше аналогичного показателя прошлого года. Следует отметить, что накопленная часть собственного капитала была преимущественно сформирована за счет добавочного капитала, удельный вес которого за 2008 год возрос на 0,72% и составил 65,31% и нераспределенной прибыли прошлых лет – 34,69%, что на 0,72 % меньше показателя 2007 года. Авансированный капитал фирмы представлен только Уставным капиталом в размере 1200 тыс. руб., причем, данный показатель в динамике за два года не изменился.

Структуру собственного капитала по источникам образования имущества можно считать удовлетворительной, так как преобладающую долю в нем занимает накопленный капитал, а в его составе значительная доля приходится на нераспределенную прибыль.

Та часть собственного капитала, которая направляется на финансирование оборотных активов, называется собственными оборотными средствами. Они рассчитываются по формуле:

СОС=СК+ДО-ВА, (2.6)

где: СОС – собственные оборотные средства;

ДО – долгосрочные обязательства;

ВА – внеоборотные активы.

Долю собственных оборотных средств в общей величине собственных финансовых ресурсов характеризует коэффициент маневренности собственного капитала. Он рассчитывается по формуле:

Км= СОС/СК (2.7)

Расчет собственных оборотных средств, их доли в структуре собственного капитала на начало и конец анализируемого периода, а также изменений величины указанных показателей оформляется в таблице 9.

Таблица 9

Расчет собственных оборотных средств фирмы за 2008 г.

| Показатели | На начало периода | На конец периода | Отклонение (+;-) | Темп роста, % |

| 1. Собственный капитал | 7801,0 | 7728,1 | -71 | 99,1 |

| 2. Долгосрочные пассивы | - | - | - | - |

| 3. Внеоборотные активы | 5614,1 | 4881,5 | -732,6 | 87,0 |

| 4. Собственные оборотные средства | 2186,9 | 2846,6 | 659,7 | 130,2 |

| 5. Коэффициент маневренности собственного капитала | 0,28 | 0,37 | 0,09 | 132,1 |

Динамика коэффициента маневренности оценивается позитивно, так как данный показатель возрастает на 32,14% и в отчетном периоде он составляет 0,37, что соответствует оптимальному значению. Сложившаяся на предприятии ситуация оценивается позитивно, так как свидетельствует о финансовой устойчивости анализируемой организации, т.е. оборотные активы предприятия могут финансироваться за счет его собственных оборотных средств. Положительное влияние на сложившуюся ситуацию оказали рост собственных оборотных средств, при этом сокращение в динамике стоимости внеоборотных активов также оказало положительное влияние на изменение коэффициента маневренности.

В таблице 10 показаны состав и структура заемного капитала фирмы.

Таблица 10

Состав и структура заемного капитала ООО «ПКФ Невка»

| Наименование показателя | На 01.01 2008 г. | На 01.01 2009 г. | Отклонение (+;-) | Темп роста, % | |||

| сумма, тыс. руб. | удельн. вес, % | сумма, тыс. руб. | удельн. вес, % | по сумме, тыс. руб. | по уд. весу, % | ||

| Заемный капитал, в том числе: | 1858,1 | 100,0 | 1694,9 | 100,0 | -163 | Х | 91,2 |

| Краткосрочные обязательства, из них: | 1858,1 | 100,0 | 1694,9 | 100,0 | -163 | Х | 91,2 |

| Кредиторская задолженность | 1858,1 | 100,0 | 1694,9 | 100,0 | -163 | Х | 91,2 |

Анализируя данные, представленные в таблице 10, можно отметить, что заемный капитал фирмы в анализируемом периоде представлен только краткосрочными обязательствами, в частности кредиторской задолженностью, которая к концу года сократилась на 163 тыс. руб. или на 8,8 %.

Состав и структура кредиторской задолженности представлена в таблице 11.

Таблица 11

Состав и структура кредиторской задолженности ООО «ПКФ Невка»

| Виды задолженности | На 01.01.2008 г. | На 01.01.2009 г. | Отклонение (+;-) | Темп роста, % | |||

| сумма, тыс. руб. | удель-ный вес, % | сумма, тыс. руб. | удель-ный вес, % | по сумме, тыс. руб. | по уд. весу, % | ||

| 1. Кредиторская задолженность товарного характера | 232,1 | 12,49 | 178,6 | 10,54 | -53,5 | -1,95 | 76,9 |

| 1.1 Поставщики и подрядчики | 231,5 | 12,46 | 100,5 | 5,93 | -131 | -6,53 | 43,4 |

| 1.2 Авансы полученные | 0,6 | 0,03 | 78,1 | 4,61 | 77,5 | 4,58 | 13016,7 |

| 2. Прочая кредиторская задолженность | 1626,0 | 87,51 | 1516,4 | 89,47 | -109,6 | 1,96 | 93,3 |

| 2.1. Перед персоналом организации | 173,2 | 9,32 | 130,0 | 7,67 | -43,2 | -1,65 | 75,1 |

| 2.2. Перед государственными внебюджетными фондами | 83,5 | 4,49 | 79,2 | 4,67 | -4,3 | 0,18 | 94,9 |

| 2.3. Перед бюджетом | 1260,6 | 67,84 | 1285,0 | 75,82 | 24,4 | 7,98 | 101,9 |

| 2.4 Прочие кредиторы | 108,7 | 5,85 | 22,2 | 1,31 | -86,5 | -4,54 | 20,4 |

| 3. Итого кредиторская задолженность | 1858,1 | 100,00 | 1694,9 | 100,00 | -163,2 | Х | 91,2 |

| 4. в том числе просроченная | 46,9 | 2,52 | 19,1 | 1,13 | -27,8 | -1,39 | 40,7 |

| 4.1 из нее длительностью свыше 3 месяцев | 46,9 | 2,52 | 19,1 | 1,13 | -27,8 | -1,39 | 40,7 |

Кредиторская задолженность исследуемой организации на 01.01.2007 года представлена следующими статьями:

1. Кредиторская задолженность товарного характера имела тенденцию к снижению на 24,1% или на 53,5 тыс. руб. и на конец отчетного периода она составила 178,6 тыс. руб., при чем ее уровень сократился на 1,95% и составил 10,54%. Данная динамика кредиторской задолженности товарного характера была обусловлена изменением следующих статей:

- задолженность поставщикам и подрядчикам на конец отчетного периода этот показатель сократился на 131 тыс. руб. или на 56,6 %, что в свою очередь оказало влияние на изменение доли задолженности в кредиторской задолженности товарного характера, которая сократилась на 6,53%;

- авансы полученные - в динамике произошло наращивание данного показателя в 130 раз или на 77,5 тыс. руб., причем удельный вес данной задолженности также возрос на 4,58 %.

2. Прочая кредиторская задолженность - в динамике происходит сокращение этого показателя на 6,7% или на 109,6 тыс. руб. и на конец отчетного года она составила 1516,4 тыс. руб. Следует отметить, что прочая кредиторская задолженность занимает значительную долю в общей кредиторской задолженности организации, так на конец отчетного периода удельный вес данной статьи составил 89,47%, что на 1,96% больше показателя на начало года. Прочая кредиторская задолженность представлена следующими статьями:

- задолженность перед бюджетом, сумма которой на 01.01.09 возросла на 1,9 % или на 24,4 тыс. руб. следует отметить, что данный вид задолженности занимал на начало года 67,84% общей задолженности нетоварного характера и этот показатель увеличился на 7,98% к концу года. (такая динамика характеризует деятельность предприятия с отрицательной стороны);

- задолженность перед персоналом организации сокращается в динамике на 24,9% или на 43,2 тыс. руб., что характеризует деятельность предприятия с положительной стороны;

- по остальным статьям прочей кредиторской задолженности происходит значительное сокращение: задолженность прочим кредиторам сократилась почти на 80%, и задолженность перед государственными внебюджетными фондами на 5%.

В конечном итоге общая кредиторская задолженность на конец отчетного года сократилась на 163,2 тыс. руб. или на 8,8%.

Немаловажным является тот факт, что доля просроченной кредиторской задолженности за анализируемый период сократилась на 59,3% или на 27,8 тыс. руб. и составила на конец отчетного года 1,13%. Следует отметить, что просроченная кредиторская задолженность полностью относится к просроченной задолженности длительностью более 3 месяцев, что оценивается негативно.

В обобщении вышесказанного хочется отметить, что положительными в деятельности организации за отчетный год являются следующие аспекты:

- имущество организации сформировано преимущественно за счет собственного капитала, причем его доля за год возрастает;

- собственный капитал организации в основном представлен накопленным капиталом, в составе которого значительная доля приходится на нераспределенную прибыль;

- коэффициент маневренности собственного капитала возрастает к концу года и соответствует оптимальному значению, что свидетельствует о финансовой устойчивости организации;

- заемный капитал организации представлен бесплатным источником финансирования – кредиторской задолженностью, которая в динамике сокращается.

Основными этапами анализа имущественного положения организации являются:

- Изучение изменения общей балансовой стоимости активов;

- Изучение состава и структуры имущества в разрезе основных слагаемых (внеоборотных и оборотных активов) и их изменений;

- Изучение состава и структуры каждого из слагаемых имущества и их изменений в течение анализируемого периода.

Последовательное решение указанных задач позволяет сформировать экономически обоснованную оценку степени оптимальности структуры имущества, выявить направления использования финансовых ресурсов. В ходе решения описанных выше задач используются приемы горизонтального, вертикального и трендового анализа.

Состав и структура имущества ООО «ПКФ Невка» представлены в таблице 12

Таблица 12 Состав и структура имущества фирмы

| Показатели | На 01.01.08 г. | На 01.01.09 г. | Отклонение (+;-) | Темп роста, % | |||

| сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | по сумме, тыс. руб. | по уд. весу, % | ||

| 1. Внеоборотные активы, в т.ч. | 5614,1 | 58,12 | 4881,6 | 51,80 | -732,5 | -6,32 | 87,0 |

| 1.1. Нематериальные активы | 10,0 | 0,18 | 2,7 | 0,06 | -7,3 | -0,12 | 27,0 |

| 1.2. Основные средства | 5604,1 | 99,82 | 4878,9 | 99,94 | -725,2 | 0,12 | 87,1 |

| 2. Оборотные активы, в т.ч. | 4045,0 | 41,88 | 4541,4 | 48,20 | 496,4 | 6,32 | 112,3 |

| 2.1. Запасы и затраты, НДС по приобретенным ценностям | 2862,0 | 70,75 | 3045,8 | 67,07 | 183,8 | -3,68 | 106,4 |

| 2.2. Краткосрочная дебиторская задолженность | 1179,1 | 29,15 | 1236,5 | 27,23 | 57,4 | -1,92 | 104,9 |

| 2.3. Денежные средства | 3,9 | 0,10 | 259,1 | 5,71 | 255,2 | 5,61 | 6643,6 |

| Итого имущества | 9659,1 | 100,00 | 9423,0 | 100,00 | -236 | - | 97,6 |

Анализ таблицы 12 позволяет сделать следующие выводы: на конец 2008 года на предприятии ООО «ПКФ Невка» произошло незначительное (на 2,44%) сокращение стоимости его активов (за счет его внеоборотной части). Следует отметить, что в отчетном периоде в организации имело место превышение темпов роста выручки от продажи товаров над темпами роста стоимости имущества, что в свою очередь свидетельствует об ускорении скорости обращения активов и поэтому является положительным моментом в деятельности данного предприятия.