Контрольная работа: Упрвління ризиками

1. Загальні принципи класифікації економічного ризику

Під класифікацією ризику слід розуміти розподіл ризику на конкретні групи за певними ознаками для досягнення поставлених цілей.

Науково обґрунтована класифікація ризиків дозволяє чітко визначити місце кожного ризику в їх загальній системі. Вона створює можливості для ефективного застосування відповідних методів і прийомів керування ризиком. Кожному ризику відповідає своя система прийомів управління ризиком.

У залежності від можливого результату (ризикової події) ризики можна розділити на дві великі групи: чисті і спекулятивні.

Чисті ризики означають можливість отримання негативного або нульового результату. До цих ризиків належать: природні, екологічні, політичні, транспортні і частина комерційних ризиків (майнові, виробничі, торгові).

До природних належать ризики, пов'язані з проявами стихійних сил природи: землетрус, повінь, буря, пожежа, епідемія і т. п.

Екологічні ризики – це ризики, пов'язані із забрудненням навколишнього середовища.

Політичні ризики пов'язані з політичною ситуацією в країні і діяльністю держави. Політичні ризики виникають при порушенні умов виробничо-торгового процесу з причин, безпосередньо не залежних від підприємства.

До політичних ризиків належать:

– неможливість здійснення господарської діяльності внаслідок військових дій, революції, загострення внутрішньополітичної ситуації в країні, націоналізації, конфіскації товарів і підприємств, введення ембарго із-за відмови нового уряду виконувати взяті попередниками зобов'язання і т. п.;

– введення відстрочки (мораторію) на зовнішні платежі на певний термін у результаті настання надзвичайних обставин (страйк, війна і т. п.);

– несприятлива зміна податкового законодавства;

– заборона чи обмеження конверсії національної валюти у валюту платежу (у цьому випадку зобов'язання перед експертами можуть бути виконані в національній валюті, яка має обмежену сферу застосування.

Транспортні ризики – це ризики, зв'язані з перевезеннями вантажів транспортом: автомобільним, морським, річковим, залізничним, літаками та ін.

Комерційні ризики означають небезпеку втрат у процесі фінансово-господарської діяльності. Комерційні ризики означають невизначеність результату від комерційної операції. За структурною ознакою комерційні ризики поділяються на:

– майнові;

– виробничі;

– торгові.

Майнові ризики – це ризики, пов'язані з вірогідністю втрат майна підприємця унаслідок крадіжки, диверсії, халатності, перенапруження технічної і технологічної систем і т.п.

Виробничі ризики – ризики, пов'язані зі збитками від зупинки виробництва внаслідок впливу різних факторів і насамперед із втратою чи ушкодженням основних і оборотних фондів (устаткування, сировина, транспорт і т.п.), а також ризики пов'язані із впровадженням у виробництво нової техніки і технології.

Торгові ризики – це ризики, пов'язані зі збитками через затримку платежів, відмову від платежу в період транспортування товару, недопоставки товару і т.п.

Спекулятивні ризики полягають у можливості одержання як позитивного, так і негативного результату. До них належать фінансові ризики, що є частиною комерційних ризиків.

Фінансові ризики пов'язані з імовірністю втрат фінансових ресурсів. Фінансові ризики поділяються на два види: ризики, пов'язані з купівельною спроможністю грошей, і ризики, пов'язані з вкладенням капіталу (інвестиційні ризики).

До ризиків, пов'язаних з купівельною спроможністю грошей, відносяться інфляційні, валютні і дефляційні ризики, ризик ліквідності.

Інфляційний ризик – це ризик того, що при зростанні інфляції одержувані грошові доходи знецінюються з точки зору реальної купівельної спроможності швидше, ніж зростають. У таких умовах підприємець несе реальні втрати.

Дефляційний ризик – це ризик того, що при рості дефляції відбувається падіння рівня цін, погіршення економічних умов підприємництва і зниження прибутків.

Валютні ризики є небезпекою валютних втрат, пов'язаних зі зміною курсу однієї іноземної валюти відносно іншої при проведенні зовнішньоекономічних, кредитних та інших валютних операцій.

Ризики ліквідності – це ризики, пов'язані з можливістю втрат при реалізації цінних паперів інших товарів або через зміну оцінки їхньої якості і споживчої вартості.

Інвестиційні ризики включають наступні підвиди ризиків: ризик втраченої вигоди, ризик зниження прибутковості, ризик фінансових втрат.

Ризик втраченої вигоди – це ризик настання непрямих (побічних) фінансових збитків (неодержаний прибуток) в результаті нездійснення якого-небудь заходу (наприклад, страхування, хеджування, інвестування тощо).

Ризик зниження прибутковості – це ризик, який може виникнути в результаті зменшення розміру відсотків і дивідендів з портфельних інвестицій, з внесків і кредитів. Ризик зниження прибутковості містить у собі такі різновиди: процентні ризики і кредитні ризики.

До процентних ризиків відноситься небезпека втрат комерційними банками, кредитними установами, інвестиційними інститутами, селінговими компаніями в результаті перевищення процентних ставок, виплачуваних ними по залучених коштах, над ставками по наданих кредитах.

Кредитний ризик – небезпека несплати позичальником основного боргу і відсотків, які належать кредиторові. До кредитного ризику відноситься також ризик такої події, при якій емітент, що випустив боргові цінні папери виявиться не в змозі виплачувати відсотки по них або основну суму боргу. Кредитний ризик може бути також різновидом ризиків прямих фінансових втрат.

Ризики прямих фінансових втрат включають наступні різновиди: біржовий ризик, селективний ризик, ризик банкрутства, а також кредитний ризик.

Біржові ризики є небезпекою втрат від біржових угод. До цих ризиків належать ризик неплатежу по комерційних справах, ризик неплатежу комісійної винагороди брокерської фірми та ін.

Селективні ризики (лат. selektio – вибір, відбір) – це ризик неправильного вибору способу вкладення капіталу, виду цінних паперів для інвестування в порівнянні з іншими видами цінних паперів при формуванні інвестиційного портфеля.

Ризик банкрутства є небезпекою в результаті неправильного вибору способу вкладення капіталу, повної втрати підприємцем власного капіталу і нездатності його розраховуватися по взятих на себе зобов'язаннях. У результаті підприємець стає банкрутом.

2. Розкрити зміст розрахунку точки беззбитковості як одного з методів кількісної оцінки ризиків, а саме ризику інвестицій

Важливим аспектом нормального функціонування будь-якого підприємства є інвестиційна діяльність, що відіграє ключову роль в економічному розвитку держави та забезпеченні розширеного відтворення.

В умовах ринкової економіки на основі інвестиційних розрахунків вже на стадії планування виконується відбір інвестиційних проектів. Для того, щоб ця важлива функція розрахунків ефективності виконувалася успішно, вони повинні враховувати умови реалізації інвестицій.

Тепер, коли суб'єкти підприємницької діяльності здобули господарську самостійність, цілком закономірно, що інвестиційні проекти відбираються ними на свій розсуд. Фінансування здійснюється за рахунок власних або залучених коштів.

Окремих самостійних учасників ринкових відносин цікавить насамперед оцінка відповідності проекту їх суб'єктивним інтересам, яка базується на індивідуальних витратах і цінах, попередньому результаті ланцюга «проектування-виготовлення-використання». Учасників інвестиційного процесу цікавлять конкретні абсолютні результати їхньої діяльності. Спираючись на те, що основна мета діяльності підприємства – одержання прибутку, вся його діяльність повинна передбачати отримання позитивного фінансового результату.

Цей же принцип стосується і процесу вкладення інвестицій. Додаткові кошти підприємство буде вкладати у виробництво тільки в тому випадку, якщо воно впевнено в тому, що зусилля будуть ефективні. Але ефективність інвестицій – поняття достатньо суб'єктивне в зв'язку з тим, що грошові потоки мають місце в декількох періодах, а гроші мають властивість збільшувати свою вартість шляхом дисконтування. Ось чому на підприємстві виникає об'єктивна необхідність кількісного виміру ефекту від здійснення інвестиційного проекту.

На основі вищевикладеної специфіки сучасних економічних умов фінансово-господарської діяльності самостійних суб'єктів можна сформулювати наступні принципи оцінки інвестицій:

1. Застосування адекватної економічним умовам господарювання методології проведення розрахунків.

2. Багатокритеріальність оцінки ефективності, оптимальність вибору комплексу показників та встановлення їхньої ієрархії для кожного інвестиційного проекту з урахуванням його індивідуальних особливостей і фінансово-господарської ситуації.

3. Урахування багатоцільового аспекту інвестиційної діяльності і вироблення відповідного методичного підходу при різних постановках мети інвестиції, що здійснюється.

4. Охоплення широкого спектра альтернативних інвестиційних дій під час виконання інвестиційних розрахунків.

5. Урахування фактора часу й оцінка його впливу на перспективи здійснення інвестицій.

Методи оцінки інвестиційних ризиків

Сучасній економічній теорії та практиці відомо чимало методів оцінки інвестиційних проектів, які умовно можна поділити на дві групи: статичні та динамічні. Статичні методи важливі для малих і середніх підприємств, бо стосуються інвестиційних проектів, що здійснюються в межах одного року. Динамічні методи, як правило, застосовуються для оцінки інвестиційних проектів, термін реалізації яких більший за один рік. У цьому разі використовують такі методи, як обчислення чистої теперішньої вартості, внутрішньої норми рентабельності, індекс прибутковості та ін. Оскільки в цих методах враховується фактор часу, це зумовлює підвищений інтерес до цих методів з боку українських підприємств. Динамічні методи фінансової оцінки інвестиційних проектів ґрунтуються на дисконтуванні грошових потоків проекту.

Зазначимо, що підприємствам в Україні притаманне прагнення до здійснення масштабних і тривалих інвестиційних проектів. Це не завжди себе виправдовує з економічного погляду. Йдеться про те, що здійснення інвестиційних програм робить можливим оптимізацію структури інвестицій та раціональний розподіл їх у часі. Це певною мірою знімає проблеми вибору дисконтної ставки та врахування інфляції. Зрештою, динамічні методи оцінки інвестиційних проектів є досить зручним інструментом прийняття інвестиційних рішень. Однак при їхньому застосуванні слід враховувати висловлені застереження, що стосуються особливостей економіки.

На стадії попереднього техніко-економічного обґрунтування зазвичай невідомо, як буде фінансуватися проект, не відомі джерела фінансування, не визначена більшість суб'єктів інвестиційної діяльності. Техніко-економічне обґрунтування для того і складається, щоб залучити акціонерів і кредиторів до фінансування проекту. Саме з такою метою на стадії попереднього техніко-економічного обґрунтування проводиться оцінка фінансової здійсненності проекту й оцінка ймовірності його здійснення. Отже, головний інструментарій для оцінки проектів такий: фінансові показники здійсненності проекту; показники економічної ефективності; аналіз чутливості; аналіз беззбитковості; оцінка ймовірності; економічна оцінка проекту.

Найхарактернішими показниками фінансової здійсненності проектів є коефіцієнт співвідношення довгострокових запозичених коштів і акціонерного капіталу; коефіцієнти покриття, абсолютної ліквідності, покриття довгострокових зобов'язань, співвідношення між дебіторською і кредиторською заборгованостями.

Оцінка чутливості інвестиційного проекту

Інвестиційний проект розробляється на базі цілком певних пропозицій щодо капітальних і поточних витрат, обсягів реалізації виробленої продукції, цін на товари, часових рамок проекту. Залежно від якості й обґрунтованості цих пропозицій майбутній розвиток подій, пов'язаних з реалізацією проекту, завжди неоднозначний. Це основна аксіома будь-якої підприємницької діяльності.

Суб'єкти господарювання діють в умовах невизначеності, тобто неоднозначного розвитку конкретних подій у майбутньому, неможливості передбачити основні величини і показники діяльності підприємства, у тому числі впровадження інвестиційного проекту. Невизначеність – це об'єктивне явище, яке, з одного боку, є умовою будь-якої підприємницької діяльності, а з іншого – причиною постійної загрози втрати будь-якого підприємця. Повне виключення невизначеності, тобто створення однозначних умов ведення бізнесу, – настільки бажане явище для кожного підприємця, наскільки і неможливе. Водночас невизначеність не можна трактувати тільки як негативне явище, оскільки на етапі трансформації ринкової економіки вона може створити додаткові можливості, які неможливо було передбачити на початку впровадження інвестиційного проекту. В цілому фактор невизначеності оцінюється зі знаком «мінус» в підприємницькій діяльності.

Отже, запорука успіху реалізації інвестиційного проекту полягає в умінні прийняття рішень в умовах невизначеності. Найбільш простий спосіб прийняття рішення – довіряти власній інтуїції. На жаль, у країнах з перехідною економікою, в тому числі й в Україні, це поки що єдиний реальний спосіб. У нинішній ситуації успіх повністю залежить від таланту підприємця (фінансового менеджера чи керівника підприємства, організації, установи). Однак навіть найбільш талановитий бізнесмен, уже досягнувши успіху, не може оцінити, скільки додаткових можливостей він втратив на шляху до цього успіху і в скільки разів його успіх був би більшим, якби він використав усі ці додаткові можливості. Але крім додаткових можливостей в майбутньому можуть також виникати додаткові загрози для господарювання, оскільки неможливо передбачити та спрогнозувати, як може вплинути на впровадження інвестиційного проекту зміна факторів зовнішнього середовища (нормативно-законодавча база, податкове законодавство; падіння попиту на продукцію, що випускається; стихійні лиха; аварії; ціна на ресурси та інші форс-мажорні обставини) діяльності підприємства. А оскільки менеджер відповідає, можливо навіть і матеріально, за цей прогноз, то відповідальність змушує його приймати досить песимістичні рішення. Разом з тим майже завжди можна визначити інтервал значень (більш чи менш широкий), в який прогнозний показник обов'язково потрапить. У цьому випадку ступінь його відповідальності знижується, тому що він напевно буде правий.

Отже розглянуті вище методи не вирішують усіх проблем. Менеджер, який прогнозує конкретний показник проекту, перекладає свою відповідальність на плечі особі, що приймає рішення відносно проекту в цілому. В умовах невизначеності такого однозначного рішення немає, а можливі інтервали значень за кожним з параметрів інвестиційного проекту породжують інтервал значень показника ефективності, серед яких – це точка беззбитковості (мертва точка, поріг рентабельності, критичний обсяг тощо). З'являються нові фактори, які визначають прийняття рішення і насамперед – фактор ризику, тобто можливість втрати підприємством частини своїх ресурсів, зниження запланованих доходів чи виникнення додаткових видатків у результаті здійснення діяльності.

Аналіз беззбитковості – невід'ємна частина інвестиційного проектування. Це дозволяє виявити основні проблемні місця проекту для досягнення заданого прибутку, що забезпечить необхідну ефективність інвестиційного проекту.

Метою аналізу чутливості інвестиційного проекту є порівняльний аналіз впливу факторів на ключовий показник інвестиційного проекту, наприклад обсяг продажу, витрати, ціни продажу товарів тощо.

Практичний досвід показує, що найбільш ефективні ті проекти, згідно з якими виробництво функціонує на рівні, близькому до рівня повної потужності. Однак, незважаючи на це, деякі проекти збиткові протягом перших декількох років після їх реалізації. З роками ситуація поліпшується, тоді як інші проекти й далі працюють у збиток. Причин таких поганих результатів може бути безліч, наприклад: затримки в реалізації, дефекти у схемі проекту, дефіцит основних елементів, погана якість сировини, недостатній обсяг ринку, незадовільна якість продукції, цінова політика та ін. Якщо проект функціонує на низькому рівні використання виробничих потужностей, то доходи не можуть покрити всіх витрат. Коли рівень використання виробничих потужностей зростає, з'являється надія, що можна досягти ситуації, коли загальні доходи будуть дорівнювати загальним витратам.

Аналіз беззбитковості (або аналіз витрат, прибутку й обсягу виробництва та продажу) – це аналітичний підхід щодо вивчення взаємозв'язку витрат та доходів при різних рівнях продажу.

Визначення умов беззбиткової роботи підприємства або визначення «точки беззбитковості» є ні чим іншим, як визначенням вартості обсягу продажу продукції, при якому підприємство покриває свої витрати на виробництво та реалізацію продукції без отримання прибутку та збитку.

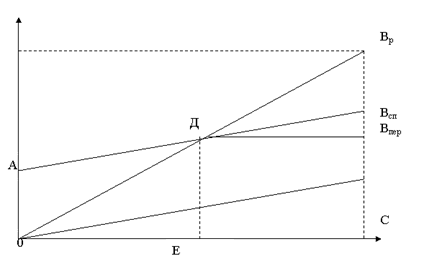

Малюнок 1 – Визначення критичного обсягу реалізації

ризик інвестиція беззбитковість

В цьому випадку точка перетину Д з прямою виторгу від реалізації (Вр) із сукупними витратами (Всп) відмічає так званий критичний виторг, за якого немає ані прибутку, ані збитків. Точка Е вказує, яким при цьому має бути обсяг реалізації (продажу), який має назву критичний обсяг реалізації, тобто підприємство за такого обсягу реалізації не отримує прибутку та не несе збитків.

Встановити умови беззбитковості роботи підприємства потрібно на основі валової маржі, яку ще називають доходом після покриття постійних витрат:

![]() ,

, ![]() ,

,

де Мв – валова маржа, грн.,

Вр – виторг від реалізації, грн.,

Впер – перемінні витрати, грн.,

А – відсоток валової маржі до виторгу від реалізації,

Ц – ціна за одиницю продукції, грн./од.

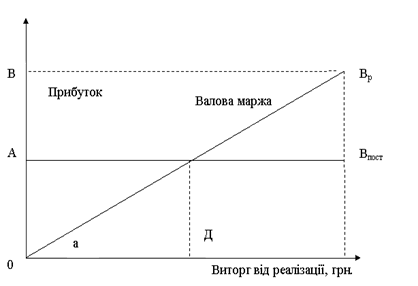

Графічно це виглядає таким чином, як зображено на малюнку 2.

Малюнок 2. – Визначення критичного виторгу від реалізації

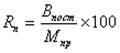

Фізичний сенс маржі полягає в тому, що вона показує прибуток, який підприємство отримує після покриття постійних витрат. Коли ці витрати дорівнюють маржі, то результат діяльності підприємства нульовий. У зв’язку з цим дуже корисно знати критичну рентабельність. Вона визначається за наступною формулою:

,

,

де Впост – постійні витрати, грн.,

Мпр – відсоток прибутку до виторгу від реалізації,

Rn – поріг рентабельності або критична рентабельність.

Критична рентабельність обсягу продажу визначається за формулою:

або

або  ,

,

де Rn – критичний обсяг реалізації,

Ц – ціна за одиницю продукції, грн./шт.

Впер.ср. – середні перемінні витрати, грн.

Впост – постійні витрати, грн.

Під час визначення рівня збитковості, необхідно також знати, в яких межах можна зменшити обсяг виторгу без зміни розміру прибутку. Для цього рекомендують визначати запас фінансової стійкості. Він представляє собою суму, на яку підприємство може дозволити собі зменшити розмір прибутку, не виходячи при цьому із зони прибутку. Запас фінансової стійкості (Зст) визначається за формулою:

![]() ,

,

Отже, точка беззбитковості – це важливий показник щодо оцінювання ризику інвестицій. Чим нижча точка беззбитковості, тим менш чутливий проект до зміни Його ключових параметрів (обсягу, ціни та витрат), тим нижчий ризик провалу проекту. Аналіз беззбитковості дає змогу виявити найчутливіші показники, що впливають на життєздатність проекту, розробити заходи, які знижують ступінь цього впливу, тобто спрямовані на зменшення ризику інвестиційного проекту.

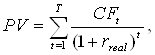

3. Завод збирається придбати нове обладнання. Фахівці розрахували, що протягом п’яти років щорічно прибутки від його експлуатації будуть становити: з першого по третій роки – по 50000 гривень, а в четвертий та п’ятий роки – 60000 гривень. Виходячи з наявної інформації, розрахуйте сумарну теперішню вартість прибутків заводу від експлуатації обладнання, якщо ставка дисконтування становить 10%.

Рішення

PV =![]() +

+![]() +

+![]() +

+![]() +

+![]() =202578,69 грн.

=202578,69 грн.![]()

![]()

Відповідь: сумарну теперішню вартість прибутків заводу від експлуатації обладнання становить 202578,69 грн.

Список літератури

1. Вітлинський В.В., Верченко П.І. Аналіз, моделювання та управління економічним ризиком: Навч.-метод. посібник для самост. вивч. диск. – К.: КНЕУ, 2000. – 292 с.

2. Гранатуров В.М. Экономический риск: сущность, методы измерения, пути снижения: Учебное пособие. – М.: Издательство «Дело и Сервис», 1999. – 112 с.

3. Старостіна А.О., Кравченко В.А. Ризик-менеджмент: теорія та практика: Навч. посіб. – К.: ІВЦ «Видавництво «Політехніка», 2004. – 200 с.

4. Івченко І.Ю. Економічні ризики – електрона версія книги

5. Липсиц И.В., Косов В.В. Экономический анализ реальных инвестиций. Учеб. пособие - 2-е издание – М.: Экономисть, 2004.-347 с.