Курсовая работа: Стан розвитку підприємницької діяльності суб’єктів господарської діяльності при застосуванні спрощеної системи оподаткування в ДПІ м. Суми

Вступ

Розділ 1. Теоретичні основи адміністрування єдиного податку

1.1. Умови переходу на єдиний податок, облік та звітність суб’єктів малого підприємництва

1.2. Переваги і недоліки спрощеної системи оподаткування для суб’єктів малого підприємництва – фізичних осіб

Розділ 2. Стан розвитку підприємницької діяльності суб’єктів господарської діяльності при застосуванні спрощеної системи оподаткування в ДПІ м. Суми

2.1. Роль єдиного податку в розвитку підприємництва в м. Суми

2.2. Аналіз практики застосування єдиного податку при спрощеної системи оподаткування і податкових надходжень до бюджету на прикладі ДПІ в м. Суми (2003-2007 р.р.)

2.3. Шляхи вдосконалення

Висновки

Використана литература

Додатки

ВСТУП

Система оподаткування України являє собою сукупність податків, зборів інших обов’язкових платежів у бюджет і внесків у державні цільові фонди, стягнуті у встановленому порядку і базується на принципах стабільності, рівнонапруженості, обов’язковості, соціальної справедливості при встановленні й справлянні податків і забезпечує концентрацію в державному і місцевих бюджетах коштів, необхідних для розв’зання завдань економічного і соціального розвитку, створення дійових стимулів підвищення ефективності виробництва, економного використання ресурсів і охорони навколишнього середовища.

Історично податки є найбільш давньою формою фінансових відносин між державою і членами суспільства з метою створення загальнодержавного централізованого фонду грошових ресурсів, необхідних для виконання державою її функцій.

Податки - це обов’язкові та за юридичною формою індивідуальні безоплатні платежі юридичних та фізичних осіб, впроваджені органами державної влади для зарахування до державної бюджетної системи ( або у деяких випадках - позабюджетних цільових фондів ) з визначенням їх розмірів та термінів сплати. Податки, встановленні для утримання державних структур і для фінансового забезпечення виконання ними функцій держави, передбачають наявність встановленого законом об’єкта оподаткування (майна, доходу). Розмежування податків проводиться за двома рівнями - загальнодержавні та місцеві податки.

Держава міцна не високими податками, а ефективною економікою. Податки повинні забезпечувати стабільну фінансову базу держави та дозволяти підприємствам і громадянам залишати достатньо коштів для розвитку та забезпечення достойного життєвого рівня.

Час вимагає нової системи податкових відносин в Україні: стабільності законодавства, зниження податкового навантаження, недопущення будь-яких проявів податкової дискримінації.

З метою державної підтримки малого підприємництва, формування умов для забезпечення зайнятості населення України запроваджено спрощену систему оподаткування, бухгалтерського обліку та звітності.

Основну роль в розвитку економіки країни відіграють малі підприємства, які складають переважну частку в загальній кількості підприємств. В 1998 році державною політикою України розпочато втілення ряду послідовних заходів на підтримку і розвиток малих форм підприємництва, Указом Президента України “Про державну підтримку малого підприємництва” від 12.05.98р. № 456/98 було визначено основні напрямки державної підтримки малого підприємництва, органи, що здійснюють цю підтримку та комплекс заходів, направлених на реалізацію Національної програми підтримки малого підприємництва.

Збільшення дохідної частини бюджету повинно відбуватись не за рахунок податкового навантаження на платників податків, а шляхом лібералізації податкового законодавства, розширення бази оподаткування, створення сприятливих умов для розвитку виробництва, приватного підприємництва, скорочення неофіційного сектору економіки.

Метою державної підтримки малого підприємництва є:

- створення умов для позитивних структурних змін в економіці України;

- сприяння формуванню і розвитку малого підприємництва, становлення малого підприємництва як провідної сили в подоланні негативних процесів в економіці та забезпечення сталого позитивного розвитку суспільства;

- підтримка вітчизняних виробників;

- формування умов для забезпечення зайнятості населення України, запобігання безробіттю, створення нових робочих місць.

Перші кроки в напрямку підтримки малого підприємництва були прийняті Указом Президента України “Про державну підтримку малого підприємництва” від 12.05.1998 р. № 456/98. Цим документом вперше був застосований термін спрощеної системи оподаткування, обліку та звітності для малого підприємництва і регламентовані основні принципи такої форми оподаткування, яка передбачає стягнення єдиного податку замість ряду обов’язкових податків і зборів, встановлених законодавством.

Основним документом, що регулює порядок застосування єдиного податку, є Указ Президента України “Про спрощену систему оподаткування, обліку та звітності суб’єктів малого підприємництва” від 03.07.1998 р. № 727/98 (далі – Указ про єдиний податок), який на сьогоднішній день знаходиться в редакції Указу Президента від 28.06.1999 р. № 746/99.

Цим документом з 1 січня 1999 р. фізичним особам, які здійснюють підприємницьку діяльність без створення юридичної особи (приватним підприємцям), була надана можливість використовувати спрощену систему оподаткування, обліку та звітності (єдиний податок).

Актуальність теми полягає у вивченні правових основ єдиного податку та його вплив на формування дохідної частини бюджету.

Метою вказаної роботи є висвітлення переваг та недоліків адміністрування єдиного податку в порівнянні з іншими системами та розробка рекомендації щодо подальшого вдосконалення механізму оподаткування за єдиним податком.

Перед даною випускною роботою поставлені такі завдання, як :

- порівняльний аналіз оподаткування доходів СПД - фізичних осіб загальною системою оподаткування і за спрощеною;

- аналіз надходжень єдиного податку до місцевого бюджету м. Суми.

Предметом дослідження є спрощена система оподаткування, обліку та звітності, визначення факторов впливу на рівень надходжень єдиного податку до бюджетів.

Об’єктом даного дослідження є ДПІ в м. Суми.

У процесі написання роботи використано матеріали законодавчих та виконавчих органів влади України ,публікації фахових видань, газетні статті, методи економічних досліджень, а також практичний матеріали ДПІ в м. Суми за досліджуваний період.

Виконана випускна робота включає вступ, два розділи, чотири параграфи, висновок, список використаної літератури та додатки.

РОЗДІЛ 1. ТЕОРЕТИЧНІ ОСНОВИ АДМІНІСТРУВАННЯ ЄДИНОГО ПОДАТКУ

1.1. Умови переходу на єдиний податок, облік та звітність суб’єктів малого підприємництва

єдиний податок малий підприємництво

Порядок переходу суб’єкта господарської діяльності на сплату єдиного податку був введений з 1 січня 1999 року Наказом, Президента України від 03.07.98 р. № 727/98 “Про спрощену систему оподаткування, обліку та звітності суб’єктів малого підприємництва” та Порядок видачі Свідоцтва про сплату єдиного податку, затверджений наказом ДПА України від 29.10.99 р № 599. За спрощеною системою оподаткування за певних умов можуть працювати як юридичні, так і фізичні особи.

Суб’єкти малого підприємництва можуть перейти на сплату єдиного податку за умови, що кількість осіб, які перебувають з ними у трудових відносинах, включаючи членів сім’ї, не перевищує 10 чоловік і обсяг виручки від реалізації продукції ( товарів, робіт, послуг) не перевищує 500 тис.грн.

Категорії підприємців, які не можуть стати платниками єдиного податку це пов’язано з тим, що вони займаються наступними видами діяльності:

- діяльність у сфері грального бізнесу, гральних автоматів з грошовим або майновим виграшем ;

- виробництво підакцизних товарів, здійснення господарської діяльності, пов’язаної з експортом, імпортом та оптовим продажем підакцизних товарів, оптовим та роздрібним продажем підакцизних паливно – мастильних матеріалів;

- діяльність без створення юридичної особи і здійснення торгівлі лікеро – горілчаними та тютюновими виробами, пальне – мастильними матеріалами;

- видобування чи виробництво дорогоцінних металів та коштовного каміння органогенного утворення; оптова, роздрібна торгівля промисловими виробами з дорогоцінних металів, що підлягають ліцензуванню відповідно до Закону України “Про ліцензування певних видів господарської діяльності”.

Суб’єкти господарської діяльності мають право самостійно обрати спосіб оподаткування за єдиним податком шляхом отримання Свідоцтва про сплату єдиного податку.

Ставка єдиного податку для суб’єктів малого підприємництва – фізичних осіб встановлюється місцевими радами за місцем їх державної реєстрації залежно від виду діяльності і не може становити менше 20 гривень та більше 200 гривень на місяць.

У разі коли фізична особа – суб’єкт малого підприємництва здійснює кілька видів підприємницької діяльності, для яких встановлені різні ставки єдиного податку, нею придбавається одне свідоцтво і сплачується єдиний податок , що не перевищує встановленої максимальної ставки.

Коли платник єдиного податку використовує в підприємницької діяльності найманих працівників або членів його сім’ї, ставка єдиного податку збільшується на 50 відсотків за кожну особу.

Суб’єкт господарської діяльності - фізична особа сплачує єдиний податок щомісяця не пізніше 20 числа наступного місяця на окремий рахунок відділень Державного казначейства України.

Доходи, отримані від здійснення підприємницької діяльності, що обкладається єдиним податком, не включаються до складу оподатковуваного доходу за підсумками звітного року такого платника та осіб, що перебувають з ним у трудових відносинах, а сплачена сума єдиного податку є остаточною і не включається до перерахунку загальних податкових зобов’язань як самого платника податку, так і осіб, які перебувають з ним у трудових відносинах, включаючи членів його сім’ї, які беруть участь у підприємницькій діяльності.

Для переходу на спрощену систему оподаткування, обліку та звітності суб’єкт малого підприємництва фізична особа - суб’єкт господарської діяльності не пізніше ніж за 15 днів до початку вибраного періоду ( кварталу) подає до органу державної податкової служби за місцем державної реєстрації письмову заяву, у якій зазначає чисельність та поіменний склад найманих працівників, вид діяльності, тощо. (Додаток № 1). За наявності такої заяви, а також платіжного документа про сплату єдиного податку, орган державної податкової служби протягом 10—ти робочих днів зобов’язаний безоплатно видати Свідоцтво або надати письмову мотивовану відмову. (Додаток № 2).

Свідоцтво про сплату єдиного податку новоствореному СГД видається із зазначеного ним у заяві місяця (той, у якому він починає працювати за спрощеною системою оподаткування) .

У випадку збільшення чисельності працівників протягом терміну дії отриманого Свідоцтва платник єдиного податку повинен здійснити доплату за кожного додатково найманого працівника не менше ніж за повний місяць з початку діяльності таких працівників і отримати Довідки для них.

Рішення про відмову від застосування спрощеної системи оподаткування, обліку та звітності та перехід до загальної системи оподаткування платники єдиного податку можуть прийняти з початку наступного кварталу подавши при цьому заяву до органів державної податкової служби не пізніше ніж за 15 днів до закінчення попереднього звітного кварталу.

Відповідно до Указу Президента України “Про внесення змін до Указу Президента України від 3 липня 1998 року №727 “Про спрощену систему оподаткування, обліку та звітності суб’єктів малого підприємництва” №746/99 від 28.06.99р. із змінами та доповненнями підприємець – платник єдиного податку не є платником:

- податку на додану вартість;

- податку на доходи фізичних осіб від підприємницької діяльності;

- плати (податку) за землю;

- збору на спеціальне використання природних ресурсів;

- збору за видачу дозволу на розміщення об’єктів торгівлі та сфери послуг;

- плати за патенти згідно із Законом України "Про патентування деяких видів підприємницької діяльності".

- підприємець не підпадає під дію Закону України “Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг” від 01.06.2000р. №1776-ІІІ зі змінами внесеними Законом України від 21.12.2000р. №2156-ІІІ із змінами та доповненнями.

1.2. Переваги і недоліки спрощеної системи оподаткування для суб’єктів малого підприємництва – фізичних осіб

Застосування спрощеної системи оподаткування, обліку та звітності зі сплатою єдиного податку суттєво зменшує податкові навантаження на суб’єктів господарської діяльності – фізичних осіб, сприяє створенню нових робочих місць. Спрощена система оподаткування шляхом заміни сплати встановлених законодавством податків і зборів ( обов’язкових платежів) сплатою єдиного податку і ведення спрощеної форми бухгалтерського обліку і звітності, істотно зменшила податкове навантаження на платників, що сприяло реєстрації значної кількості суб’єктів господарської діяльності – фізичних осіб та виведення з тіньового обороту значних доходів. В порівнянні з фіксованим патентом, ця система дозволяє здійснювати підприємцям не тільки торгову діяльність на території ринків, а і займатися виробництвом, наданням послуг і та ін., що значно поширює сферу застосування і охоплює значну кількість платників податків.

До основних переваг спрощеної системи оподаткування відносяться:

- звільнення від сплати приватним підприємцем ряду обов'язкових податків і платежів (таких як прибутковий податок, ПДВ, плата за торговий патент, податок за землю, відрахування на державне та пенсійне страхування, збір за видачу дозволу на розміщення об'єктів торгівлі тощо), що в значній мірі спрощує порядок проведення розрахунків з бюджетом і державними цільовими фондами;;

- одержані від підприємницької діяльності доходи не включаються до перерахунку річного сукупного оподатковуваного доходу;

- простота обчислення єдиного податку, спрощена форма звіту платника єдиного податку (Додаток 3);

- можливість незастосування реєстраторів розрахункових операцій при розрахунках із споживачами за готівкові кошти;

- можливість бути платником ПДВ за власним бажанням, що вигідно при роботі з підприємствами та здійсненні імпортних операцій;

- платники єдиного податку і особи, що знаходяться з ними у трудових відносинах, мають право здійснювати декілька видів підприємницької діяльності.

Значно спрощена система ведення книги обліку доходів і витрат. Обов’язково необхідно заповнювати лише чотири графи “Період обліку”, “Витрати на виробництво”, “Сума виручки” та “Чистий дохід”. Для приватних підприємців, які не мають спеціальної економічної освіти, це значно полегшує облік.

Одночасно з перевагами застосування спрощеної системи оподаткування, обліку та звітності, вона має і недоліки:

- сплата єдиного податку не залежить від результатів діяльності (податок повинен бути внесений до бюджету незалежно від одержання прибутку, а також незалежно від того, здійснювалась діяльність чи ні);

- наявність обмежень у кількості найманих працівників і обсязі виручки за рік;

- заборона торгівлі лікеро - горілчаними та тютюновими виробами, а також паливно - мастильними матеріалами;

- необхідність сплати єдиного податку авансом (не пізніше 20 числа місяця, що передує місяцю, за який сплачується податок);

- надто короткий термін для подання звітності ( у 5-ти денний термін по закінченню звітного кварталу).

РОЗДІЛ 2. СТАН РОЗВИТКУ ПІДПРИЄМНИЦЬКОЇ ДІЯЛЬНОСТІ СУБ’ЄКТІВ ГОСПОДАРСЬКОЇ ДІЯЛЬНОСТІ ПРИ ЗАСТОСУВАННІ СПРОЩЕНОЇ СИСТЕМИ ОПОДАТКУВАННЯ В ДПІ М. СУМИ

2.1. Роль єдиного податку в розвитку підприємництва в м. Суми

На податкові інспекції покладається дуже багато функцій та завдань щодо забезпечення правильності обчислення і своєчасності надходження податків і платежів від СГД - фізичних осіб

Застосування спрощеної системи оподаткування, обліку та звітності в значній мірі зменшує податковий прес на суб’єктів малого підприємництва, тим самим сприяє виходу з “тіньової” економіки.

Розглянемо розвиток підприємництва після введення в дію спрощеної системи оподаткування в м. Суми на прикладі Державної податкової інспекції в м. Суми.

Місто Суми – обласний центр, що розташований в Північно-Східній частині України. Це економічно розвинуте місто. Чисельність населення – близько 300 тисяч. В місті працюють підприємства легкої, харчової та хімічної промисловостей, машинобудівельні заводи та інші. Широких обертів набирає розвиток малого та середнього підприємництва. За останні роки значно збільшилась кількість торгівельних точок, об’єктів громадського харчування – кафе, бари, ресторани. Розширилась сфера обслуговування населення з приводу надання послуг. Відкриваються нові медичні, стоматологічні кабінети, перукарні, солярії, інтернет-клуби. Зростають потреби населення в будівельних, дизайнерських послугах, відновились такі забуті послуги, як хімічна чистка одягу і килимів, пральня, прийоми склопосуду та макулатури, і саме в цих сферах діють приватні підприємці, які обирають спрощену систему оподаткування.

За останні два роки значно збільшилась кількість платників єдиного податку, які здійснюють діяльність в галузі сільського господарства.

Зріс ринок юридичних, інформаційних, консультаційних послуг. Майже 95 відсотків приватних підприємців здійснюють діяльність в сфері транспортних пасажирських перевезень, як в місті - таксі, або маршрутні таксі, так і за його межами. Значна роль приватних підприємців і в галузі вантажних перевезень.

Зростання кількості приватних підприємців у вище зазначених сферах діяльності сприяє розвитку здорової конкуренції, яка в свою чергу спонукає надавати послуги високої якості за досить доступними широкому колу споживачів цінами.

З метою підвищення ефективності та якості надання соціальних послуг незайнятому населенню, зареєстрованому у державній службі зайнятості, запроваджено Єдину технологію обслуговування незайнятого населення та створено Єдину інформаційно-аналітичну систему, завдяки чому відбувається створення єдиного інформаційного простору, поповнення та оновлення єдиного по всій Україні банку вакансій, забезпечується вільний доступ до нього, створюються інформаційні зали (сектори) в кожному центрі зайнятості, ліквідовано черги безробітних на прийом, підвищено якість обслуговування клієнтів.

Як в державі, в цілому, так і в нашому місті формується мережа установ, які працюють у сфері зайнятості молоді та підтримки молодіжного підприємництва, утворюються молодіжні центри праці при вищих навчальних закладах, бізнес-центри.

Пріоритетним напрямом діяльності Центрів зайнятості є проведення підготовчих курсів по приватному підприємництву, де громадяни розробляють власні бізнес-плани з обраного виду діяльності. В разі реєстрації як приватного підприємця – платника податків, такі особи отримують грошові компенсації на розвиток власної справи. Цей захід заохочує безробітних громадян починати власну справу, а застосування спрощеної системи оподаткування є найбільш вигідним для таких громадян.

Значна кількість приватних підприємців - люди, які не мають економічної освіти, або взагалі не мають вищої освіти, але вони вміють працювати в конкретній галузі економіки, мають хист до праці і бажають створити свій «бізнес». Сплачувати за послуги бухгалтера мають можливість не всі, тому єдиний податок – це найбільш вигідна система оподаткування для домінуючої категорії платників податків в нашій державі, хоч би до того часу, поки не буде у людей вихована свідомість щодо сплати податків.

Слід зазначити, що єдиний податок можна вважити механізмом виховання податкової свідомості громадян. Спостерігаючи за сплатою єдиного податку платниками – фізичними особами протягом п’яти років, можна з впевненістю сказати, що в наших співвітчизниках виховується свідомість щодо добровільної і своєчасної сплати податків, і вже не тільки єдиного, але і податку з доходів найманих працівників, збору на розвиток виноградарства, садівництва і хмелярства, збору за забруднення навколишнього середовища, податку на додану вартість (якщо вони такими є).

Якщо раніше приватними підприємцями становились громадяни в основному середнього віку (38-45 років), з певним досвідом роботи, початковим капіталом, то зараз спостерігається тенденція розвитку підприємництва серед молоді. Суб’єктами підприємницької діяльності становляться все більше студентів, які отримують освіту у навчальних закладах і вже мають певний досвід роботи в тій чи іншій галузі економіки.

Розвиток підприємництва спостерігається і в тому, що зросло використання найманої праці суб’єктами підприємницької діяльності – фізичними особами, платниками єдиного податку. Все більше підприємців поширюють свою справу, тим самим створюють нові робочі місця. Якщо спочатку наймані працівники працювали за домовленістю, без реєстрації в органах пенсійного фонду, фонду зайнятості, фонду соціального страхування, а за даними звіту за формою 8-ДР заробітну плату не отримували, то зараз більшість приватних підприємців реєструють найманих працівників згідно чинного законодавства, і сплачують заробітну плату не менше встановленого мінімального розміру.

Роль єдиного податку в розвитку підприємництва досить значна, але на даний час виникають певні проблеми з даною формою оподаткування. До цього призвела, насамперед, неврегульованість законодавства щодо спрощеної системи оподаткування, обліку та звітності. Так ст. 15 Закону України “Про загальнообов’язкове державне пенсійне страхування” № 1058-IV від 09.07.2003 року, який набрав чинності з 1 січня 2004 року, визначено, що платники єдиного податку зобов’язані, крім єдиного податку, сплачувати внески до Фонду загальнообов’язкового соціального страхування та Пенсійного фонду України, що суперечить Указу № 727/98. Саме це ставить платників податків перед вибором системи оподаткування – чи єдиний податок, чи загальна форма оподаткування. Відчувши переваги спрощеної системи оподаткування, обліку та звітності на власному досвіді, асоціації приватних підприємців виступають з пропозиціями щодо вдосконалення податкового законодавства з урахуванням їх інтересів.

З метою врегулювання цього питання Кабінетом Міністрів України схвалено проект Закону України “Про встановлення ставок єдиного податку і порядок перерозподілу сум єдиного і фіксованого податків”. Цей законопроект передбачає зменшення діючих ставок єдиного податку, але такі платники сплачуватимуть внески до Фонду загальнообов’язкового державного соціального страхування та Пенсійного фонду України на загальних підставах. На сьогодні законопроект розглядається у Верховній Раді України.

2.2. Аналіз практики застосування єдиного податку при спрощеної системі оподаткування і податкових надходжень до бюджету на прикладі ДПІ м. Суми (2003-2007 р.р.)

Постійне вдосконалення і спрощення механізму отримання та звітування для платників єдиного податку позитивно впливають на розвиток малого та середнього підприємництва, підвищується ефективність використання його можливостей в розвитку економіки. Якщо розглянути звітні дані за період з 2003 р. – та 10 місяців 2007 року по ДПІ в м. Суми, можливо чітко простежити тенденцію збільшення кількості платників єдиного податку.

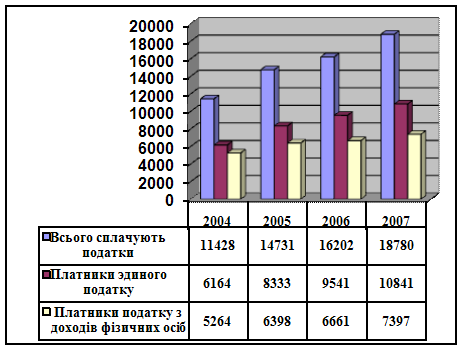

Проаналізуємо розвиток підприємництва по м. Суми протягом 2003 – 2007 років (Таблиця 2.1).

Таблиця 2.1

Стан кількості платників податків – суб’єктів підприємницької діяльності

Рік |

Зареєстро- вано, (осіб) |

Сплачують податки |

||

Всього, (осіб) |

К-ть платників єдиного податку, (осіб) |

К-ть платників податку з доході фізичних осіб в т.ч. фіксованого податоку до бюджету (осіб) |

||

| 2003 | 11921 | 9598 | 5126 | 4472 |

| 2004 | 13494 | 11428 | 6164 | 5264 |

| 2005 | 15506 | 14731 | 8333 | 6398 |

| 2006 | 17053 | 16202 | 9541 | 6661 |

|

01.11. 2007 |

18780 | 18238 | 10841 | 7397 |

З даних таблиці можна зробити висновки, що кількість працюючих підприємців в порівнянні з загальним обсягом зареєстрованих платників податків за 5 років зросла на 16,5%, так як відношення тих, що сплачують податки до загальної кількості зареєстрованих СПД в 2003 році становило 80,5%, а в 2007 році 97,0% . Кількість платників єдиного податку в 2003 році становила 43,0% від загальної кількості платників податків, а в 2007 році – кількість платників єдиного податку становить 57,7% від загальної кількості платників податків.

Розглянемо, як змінились надходження до бюджету в розрізі платежів податку з доходів фізичних осіб та єдиного податку за період, що аналізуємо (Таблиця 2.2, Додаток 4).

Таблиця 2.2

Стан надходжень єдиного податку, податку з доходів фізичних осіб в т.ч. фіксованого податку до бюджету

|

Рік |

Всього Тис.грн. |

Єдиного податку тис.грн. |

Податку з доходів фізичних осіб в т.ч. фіксований податок до бюджету тис.грн. |

| 2003 | 9837,2 | 7474,2 | 2363,0 |

| 2004 | 10498,5 | 8843,0 | 1655,5 |

| 2005 | 12066,9 | 9434,7 | 2632,2 |

| 2006 | 15413,0 | 12398,0 | 3015,0 |

|

01.11. 2007 |

18668,1 | 15534,9 | 3133,2 |

Застосування спрощеної системи оподаткування дало можливість збільшити надходження податку до бюджету та розвитку підприємництва. З даних таблиці 2.2 видно, що надходження єдиного податку з кожним роком збільшуються майже в 1,3 рази. Але в зв’язку з переходом на спрощену систему оподаткування зменшились надходження податку з доходів від підприємницької діяльності, але суттєво зросли надходження єдиного податку та податку з доходів найманих працівників (Таблиця 2.3).

Таблиця 2.3

Надходження податку з доходів фізичних осіб із заробітної плати найманих працівників

|

Рік |

К-ть СПД, які мають найманих працівників (чол.) |

К-ть найманих працівників (чол.) |

Сплачено ПП із З\П громадян (тис. грн.) |

| 2003 | 2502 | 4896 | 1437 |

| 2004 | 2879 | 5614 | 1140 |

| 2005 | 3377 | 13357 | 3600 |

| 2006 | 4166 | 17644 | 5746 |

|

01.11. 2007 |

4300 | 17975 | 5990 |

Завдяки застосуванню спрощеної системи ми бачимо, що з 2003 по 2007 р.р. створилось додатково 13079 робочих місць, така кількість громадян отримала змогу працювати і отримувати заробітну плату (Додаток 5). В 2007 році надходження до бюджету від сплати податку з доходів найманих працівників значно збільшились в порівнянні з 2003 роком Аналіз стану реєстрації найманих працівників свідчить про те, що і в минулих роках підприємці використовували найману працю, але не реєстрували трудові відносини, працівники отримували заробітну плату, з якої не утримувався податок з доходів. Люди були соціально незахищеними і не мали змогу поповнювати свій трудовий стаж. Спрощена система оподаткування сприяє використанню найманої праці на умовах визначених законодавством. Все більше громадян вимагають у роботодавців законного оформлення трудових відносин.

Платники єдиного податку, ухиляючись від оподаткування єдиним податком на найманих працівників, відповідно ухиляються від сплати податку з доходів фізичних осіб на найманих працівників, та внесків до Пенсійного фонду.

Приклад:

При проведенні планової документальної перевірки суб’єкта господарської діяльності “ К “, зареєстрованого згідно Свідоцтва про державну реєстрацію від 18.09.97 року в ДПІ м. Суми встановлено слідуюче : суб’єкта господарської діяльності “К” взято на податковий облік ДПІ в м. Суми 23.09.97 року. СГД “К” працює на єдиному податку, обліку та звітності. Основним видом діяльності є роздрібна торгівля. Діяльність здійснювалася за допомогою найманих працівників та в порушення ст.2 Указу Президента України “Про спрощену систему оподаткування, обліку та звітності су’єктів малого підприємництва” №727/98 від 03.07.98 року. СГД “К” не здійснив доплату за кожного найманого працівника , в розрахунку не менше як за повний місяць з початку діяльності такого працівника і не отримав довідки про трудові відносини з цими найманими працівниками. В порушення п.19.2 ст.19 Закону України “Про податок з доходів фізичних осіб” від 22.05.2003 року № 889-IV з доходів найманих працівників податок не утримувався і не перераховувався до бюджету.

Відповідно рішення Міськвиконкому м. Суми СГД “К” надано у користування на умовах оренди земельну ділянку площею 3629 м.кв. Згідно ст.6 Указу Президента України “Про спрощену систему оподаткування, обліку та звітності” платники єдиного податку не є платниками податку на землю, при умові пред’явлення “Державного акта на постійне користування землею”

Державного акта СГДФО “К” не було пред’явлено, тому відповідно до ст.15 Закону України “Про плату за землю” - власники землі та землекористувачі сплачують земельний податок з дня виникнення права власності чи права користування земельною ділянкою.

Згідно ст.18 Закону України № 2535-XII встановлено, що платники, яких своєчасно не було залучено до сплати земельного податку, сплачують податок не більш як за 2 попередні роки.

По даним перевірки донараховано :

- єдиного податку – 1100 грн ( 50 грн х 2 працівники х 11 міс. )

- податку на доходи з фізичних осіб – 858 грн

- орендної плати за землю - 2111,36 грн ( 29,09 коп х 3629 м.кв. х 12 міс х 2 роки) за 2003 рік та 2004 рік.

Протягом п’яти років існування спрощеної системи оподаткування ставки єдиного податку змінювались в залежності від різних обставин. Так, наприклад, ставка єдиного податку на пасажирські перевезення легковим автотранспортом (таксі) спочатку становила в м. Суми 80 грн. За два роки даний вид діяльності в місті здійснювало близько 80 осіб. Враховуючи зростання попиту на даний вид діяльності та рівень доходної частини Міськвиконком та сесія міської ради розрахунковим методом дійшла згоди, що на даний час економічно оправданною є ставка в розмірі 110 грн.

З 01.01.2003 року по 01.11.2007 року кількість платників єдиного податку серед таксистів зросла в 2,7 разів і на 01.11.2007 року становила 592 СПД. Слід зазначити, що їх кількість продовжує зростати і протягом 2007 року (Таблиця 2.4).

Таблиця 2.4

Стан надходжень єдиного податку до місцевого бюджету від перевізників

|

Роки |

К-ть перевізників (таксистів) |

Сплачено єдиного податку, (тис. грн..) |

| 2003 | 208 | 102,4 |

| 2004 | 352 | 173,3 |

| 2005 | 401 | 226,8 |

| 2006 | 562 | 378,2 |

| 01.11.2007 | 592 | 401,0 |

Це дало можливість:

- залучення необхідної кількості перевізників на таксі для виконання перевезень пасажирів;

- забезпечення якісного обслуговування мешканців міста послугами таксі;

- створення умов для легалізації діяльності осіб, які надають послуги таксі без реєстрації як СПД;

- збільшення надходжень до міського бюджету.

Також до ДПІ в м. Суми звертались представники Асоціації платників податків з пропозицією підвищити ставки єдиного податку за певними видами діяльності. Так в рішенні міськвиконкому від 21.06.2000 року був відсутній перелік таких видів діяльності: посередницькі послуги, маркетингові послуги, торгівля цінними паперами, тому вони оподатковувались, як інший вид діяльності за ставкою 70 грн. єдиного податку (таблиця 2.5), але станом на 01.11.2007 року ці види діяльності оподатковуються за ставкою 200 грн., що суттєво збільшило кількість надходжень.

Таблиця 2.5

Стан кількості та виручки платників отриманої СПД платниками єдиного податку

|

Види діяльності |

01.01.2003 рік |

01.11.2007 року |

||

|

К-ть платників |

Середня виручка (тис. грн.) |

К-ть платників |

Середня виручка тис. грн. |

|

| Оптова торгівля | 190 | 295 | 748 | 443 |

| Посередницькі послуги | 30 | 175 | 807 | 449 |

| Маркетингові послуги | 75 | 170 | 612 | 477 |

| Торгівля цінними паперами | 4 | 120 | 41 | 379 |

Внесення в рішення даних видів діяльності дало можливість чітко визначити ставку податку. При аналізі виявлено ріст кількості суб’єктів підприємницької діяльності та виручки, отриманої від господарської діяльності при застосуванні ставки 200 грн. (Таблиця 2.6)

Таблиця 2.6

Співвідношення сплати єдиного податку (200 грн.) до виручки

|

Види діяльності |

Середня виручка за рік (тис. грн.) |

Середня виручка за місяць (тис. грн.) |

%, сплаченого податку до виручки |

| Оптова торгівля | 443 | 36,9 | 0,2/36,5*100%=0,54 |

| Посередницькі послуги | 449 | 37,4 | 0,2/37,3*100%=0,53 |

| Маркетингові послуги | 477 | 39,8 | 0,2/39,8*100%=0,50 |

| Торгівля цінними паперами | 379 | 31,6 | 0,2/31,6*100%=0,63 |

Таблиця 2.7

Розрахункове збільшення надходжень до бюджету від платників єдиного податку

| Види діяльності |

Розміри збільшен-ня ставки |

К-ть платни-ків |

Розрахункове збільшення надходжень до бюджету в четвертому кварталі 2007 року (тис. грн.) |

Розрахункове збільшення надходжень до місцевого бюджету в четвертому кварталі 2007 року (тис. грн.) |

| Оптова торгівля | 20 | 748 | 20*748*3=44,9 | |

| Посередницькі послуги | 130 | 807 | 130*805*3=314,7 | |

| Маркетингові послуги | 130 | 612 | 130*612*3=238,7 | |

| Торгівля цінними паперами | 130 | 41 | 130*41*3=16,0 | |

|

Всього |

|

|

614,3 |

614,3*43%=264,1 |

Підвищення ставки єдиного податку для вищевикладених видів діяльності з 01.11.2007 року до кінця року дає можливість мобілізувати до бюджету додатково єдиного податку 264,1 тис. грн. (Таблиця 2.7).

2.3 Шляхи вдосконалення

Удосконалення спрощеної системи оподаткування, обліку та звітності шляхом ініціювання змін в законодавчому полі в сукупності з розширенням напрямків підтримки малого підприємництва дозволить створити не тільки належні умови для розвитку малого підприємництва, але і подолати негативні процеси які мають місце при застосуванні спрощеної системи.

Одна з головних задач вдосконалення спрощеної системи – зробити її незручною для легалізації доходів та отримання “сверхприбутків”. Досягнути цього можна за умови коли сума податку буде залежати від результатів фінансової діяльності суб’єктів господарювання, коли декларуючі більші суми прибутків сплачується більша сума податку. Для чого можливо було б застосувати не фіксовані суми податку, а відсоток від отриманого доходу (єдиний податок для юридичних осіб), однак це не призведе до бажаних результатів. Річ у тім що приватні суб’єкти господарювання не підпадають під дію Закону України “Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг” від 01.06.2000р. №1776-ІІІ із змінами та доповненнями і мають право не застосовувати засоби обліку отриманого доходу. Таким чином доход отриманий підприємцями, які здійснюють роздрібну торгівлю із кіосків та інших малих архітектурних форм завжди буде значно нижчій від фактичного стану справ і довести це практично буде важко, необхідно проводити регулярний хронометраж діяльності, що призведе до невиправданих втрат робочого часу. З іншого боку громадяни, які мають за мету задекларувати як можна більший доход, навпаки будуть усіляко підтверджувати документально отримані суми.

Для покращення та вдосконалення спрощеної системи оподаткування також потрібно збільшити терміни подання звітів по єдиному податку, передбачити фінансову чи адміністративну відповідальність за несвоєчасне подання звітності по єдиному податку.

ВИСНОВКИ

Головною метою органів державної податкової служби є впровадження ідеології добровільної сплати податків суб’єктами підприємницької діяльності, взаєморозуміння та формування високої податкової культури громадян .

Процес розвитку підприємництва базується на системі заходів, які передбачають проведення організаційно – масової роботи, якісної організації прийому, обробки документів, забезпечення своєчасних розрахунків, сплати податків. Внаслідок відповідної роз’яснювальної роботи збільшується кількість приватних підприємців, які своєчасно сплачують податки і збори, а також своєчасно декларують власні доходи в повному обсязі.

Податкова служба на сьогодні налаштована в першу чергу на спрощення системи роботи з платниками податків. Державна податкова адміністрація виступає з ініціативою внести відповідні зміни в законодавчі акти задля спрощення документообігу між платниками податків та податківцями. Це дозволить хоча б уникнути звичайних помилок при поданні звітності.

Суспільство має відчути, що податкові органи працюють на громадян України, а не громадяни – на податкові органи.

Зарубіжні країни, пройшовши еволюційний шлях розвитку своїх систем, свого часу запровадили ефективні засоби та методи управління процесами справляння податків. Аналіз їхнього досвіду дає змогу дійти висновків про прийнятість деяких практичних рішень для застосування в Україні.Таких як:

- перенесення акцентів на масово- роз’яснювальну роботу та налагодження партнерських взаємовідносин з платниками;

- ліберізація процесів подання – прийняття звітності та проведення перевірок;

- застосування прогресивних методів відбору платників для проведення перевірок;

- створення системи моніторингу сплати податків, яка забезпечить обмін інформацією між підрозділами ДПС, ДПА України та іншими державними органами.

Розвиток малого підприємництва сприяє створенню умов для позитивних структурних змін в економіці України, подолання негативних процесів та забезпечення поступового позитивного розвитку суспільства. Підтримуючи розвиток малого та середнього бізнесу, держава тим самим підтримує вітчизняних виробників, крім того, формуються умови для забезпечення зайнятості населення України, створюються нові робочі місця, тим самим вирішується проблема безробіття.

ВИКОРИСТАНА ЛІТЕРАТУРА

1. Закон України “Про державну підтримку малого Підприємництва” від 19.10.2000 р. № 2063-III;

2. Закон України “Про Державний реєстр фізичних осіб – платників податків та інших обов’язкових платежів” від 22.12.1994 р. № 320/94-ВР, із змінами і доповненнями;

3. Закон України “Про порядок погашення зобов’язань платників податків перед бюджетами і державними цільовими фондами” від 21.12.2000 р. № 2181-III, із змінами і доповненнями;

4. Закон України «Про внесення змін до Закону «Про Державний бюджет Українина 2005 рік» та деяких інших законодавчих актів України» від 25.03.2005 р. №2505-IV;

5. Указ Президента України “Про спрощену систему оподаткування, обліку та звітності суб’єктів малого підприємництва” від 03.08.1998 р. №727/98 в редакції Указу президента від 28.06.1999 р. № 746/99;

6. Указ Президента України “Про державну підтримку малого підприємництва” від 12.05.98року №456/98.

7. Порядок видачі Свідоцтва про сплату єдиного податку, затверджений наказом Державної податкової адміністрації України від 29.10.1999 р. № 599;

8. Порядок ведення книги обліку доходів та витрат, затвердженого постановою Кабінету Міністрів України від 26.09.2001 р. № 1269;

9. Лист Державного комітету України по питанням регуляторної політики і підприємництва “Про роз’яснення окремих норм Указу Президента України від 28.06.1998 р. № 746/99 “Про спрощену систему оподаткування, обліку та звітності суб’єктів малого підприємництва” від 12.03.2002 р. № 5-532/1383;

10. Методичні рекомендації по обліку суб’єктів малого підприємництва – платників єдиного податку, затверджені наказом Державної податкової адміністрації України від 02.12.1999 р. № 670;

11. Бойцова М. Платник єдиного податку – приватний підприємець. – Харків: Фактор, 2004. – 560 с.

12. Бондаренко Г.І., Данілов О.Д., Лікар С.І. Оподаткування фізичних осіб: Навчальний посібник. – Ірпінь: Академія ДЕС. України, 2001. – с. 248.

13. Азаров М.Я. , Кольга В.Д., Онищенко В.А. Все про податки: Довідник,

-К.: Експорт-Про, 2000,-492с.

14. Практичні матеріали ДПІ в місті Суми за досліджений період

|

|

|

До державної податкової інспекції ___ДПІ в м. Суми_________________ (назва органу державної податкової служби) |

|

| від |

2243854575 (ідентифікаційний номер) |

|

Іванов Іван Іванович_____________ прізвище, ім'я та по батькові суб'єкта малого підприємництва – фізичної особи) |

|

|

Контактний телефон22-50-15_______ |

|

|

Свідоцтво про державну реєстрацію як суб'єкта підприємництва __№ 1925 від 01.05.1999 р.__________ (дата видачі та номер) |

ЗАЯВА

про право застосування спрощеної системи оподаткування, обліку та звітності

1. Відповідно до Указу Президента України "Про спрощену систему оподаткування, обліку та звітності суб'єктів малого підприємництва" в редакції від 28 червня 1999 року N 746/99 прошу перевести мене на спрощену систему оподаткування, обліку та звітності на 200 _сьомий_ рік. (літерами)

2. Вид або види діяльності __пасажирські перевезення, роздрібна торгівля непродовольчими товарами _______________________________________

3. Місце здійснення підприємницької діяльності ___м. Суми, маршрут № 21, вул. Роменська 32, магазин «Віст»______________________________________________________

4. Дата переходу на спрощену систему оподаткування, обліку і звітності _1 січня 2007 р._____*

(назва місяця)

5. Мені відомі положення Порядку видачі Свідоцтва про сплату єдиного податку суб'єктом малого підприємництва - фізичною особою, граничний щомісячний термін сплати єдиного податку та сума єдиного податку, належна до щомісячної сплати.

6. Простроченої заборгованості зі сплати податків та інших обов'язкових платежів немає.

7. Обсяг виручки від реалізації продукції (товарів, робіт, послуг) з початку календарного року становив

шістьдесіт вісім тисяч сто двадцять ________________ грн.

(сума словами в гривнях)

8. Чисельність працівників на день складання заяви становить _4 чол., з якими укладено трудові угоди, зареєстровані в установленому порядку.

9. Поіменний склад осіб, які перебуватимуть у трудових відносинах, та їх ідентифікаційні номери з Державного реєстру фізичних осіб - платників податків:

| 9.1. |

_Петренко Сергій Миколайович_____ |

1985623554 |

| 9.2. |

_Сидоров Віктор Дмитрович _______ |

2651224781 |

| 9.3. |

_Стеценко Олена Олександрівана_ |

2586581554 |

| 9.4. |

_Сиротенко Валентина Іванівна_______ |

2018353791 |

| 9.5. | ______________________________________ | _ _ _ _ _ _ _ _ _ |

| 9.6. | ______________________________________ | _ _ _ _ _ _ _ _ _ |

| 9.7. | ______________________________________ | _ _ _ _ _ _ _ _ _ |

| 9.8. | ______________________________________ | _ _ _ _ _ _ _ _ _ |

| 9.9. | ______________________________________ | _ _ _ _ _ _ _ _ _ |

| 9.10. | ______________________________________ | _ _ _ _ _ _ _ _ _ |

10. Мені відомі вимоги чинного законодавства про необхідність утримання та перерахування до бюджету прибуткового податку з громадян з доходів, які нараховуватимуться і виплачуватимуться найманим працівникам, та про необхідність направлення до державного податкового органу відомостей про виплачені доходи за формами N 2 та N 8-ДР.

СУБЄКТ МАЛОГО ПІДПРИЄМНИЦТВА (дата, підпис)

Додаток № 2

КОРІНЕЦЬ СВІДОЦТВА

Свідоцтво видане__Іванову Івану Івановичу_____________________

| 2 | 2 | 4 | 3 | 8 | 5 | 4 | 5 | 7 | 5 |

_____________________________________________________________

(прізвище, ім*я, по батькові, серія, номер Свідоцтва про державну реєстрацію суб*єкта підприємницької діяльності – фізичної особи)

на підставі документа______від_________№_____., що засвідчує сплату_____грн єдиного податку.

Свідоцтво одержано “_____”_____________200___року ______________________

(підпис платника единого податку)

.....................................Лінія відрізу...............................................................

ДЕРЖАВНА ПОДАТКОВА АДМІНІСТРАЦІЯ УКРАЇНИ

СВІДОЦТВО

Про сплату єдиного податку

“__5____”січня________________2007___року

(літерами)

| 2 | 2 | 4 | 3 | 8 | 5 | 4 | 5 | 7 | 5 |

1.Видане суб*єкту підприємницької діяльності – фізичній особі______________________________

______________Іванову Івану Іановичу_________________________

2.Термін дії Свідоцтва 200___сьомий___рік

(літерами)

3.Вид або види діяльності ___пасажирські перевезення, роздрібна торгівля непродовольчими товарами _________________________

4.Місце здійснення підприємницької діяльності__ м. Суми, маршрут № 21, вул. Роменська 32, магазин «Віст»______________________________________________________

5.Назва органу державної податкової служби, що видав Свідоцтво_______ДПІ в м .Суми

_____________________________________________________________________________________

_______________________________________________ ______________

(прізвище, ініціали кервіника державної податкової служби) ( підпис)

Додаток 3

|

До державної податкової інспекції __ ДПІ в м. Суми _____________ (назва органу державної податкової служби) |

|

| від |

2243854575 (ідентифікаційний номер) |

|

Іванов Іван Іванович__________ (прізвище, ім'я та по батькові платника єдиного податку) |

ЗВІТ

суб'єкта малого підприємництва - фізичної особи - платника єдиного податку за _третій _ квартал 200 7 року

(літерами)

1. Види підприємницької діяльності, які здійснювалися мною у звітному кварталі:

пасажирські перевезення, роздріб на торгівля непродовольчими товарами _____

(зазначаються згідно з порядковими номерами (кодами), передбаченими в рішеннях відповідних місцевих рад)

2. Фактична чисельність працівників у звітному кварталі:

|

1-й місяць кварталу _4_ чол.; |

2-й місяць кварталу _4_ чол.; |

3-й місяць кварталу _4_ чол. |

3. Сума фактично сплаченого єдиного податку у звітному кварталі:

| Відповідно до |

____квітанція № 2564 від 18.07.07 480,00 грн.___________ ____ квітанція № 3629 від 16.08.07 480,00 грн.__________ ____ квітанція № 5489 від 19.09.07 480,00 грн.__________ (назва, дата та номер платіжних документів) |

|

| у звітному кварталі сплачено |

___1440,00_____ грн. |

|

| 4. Обсяг виручки від реалізації товарів (робіт, послуг) за звітний квартал наростаючим підсумком з початку терміну дії Свідоцтва про сплату єдиного податку в календарному році |

___68120,00____ грн. |

|

|

Суб'єкт малого підприємництва |

Іванов І.І. 03.10.2007 р. (підпис, дата) |

М. П. |

|

Динаміка надходження платежів єдиного податку з доходів

Фізичних осіб за 2004 – 10 місяців 2007 років (тис. грн.)

Додаток 5

Динаміка кількості СПД які мають найманих працівників, та кількості найманих працівників