Курсовая работа: Система фінансового аналізу

Міністерство освіти і науки України

Національний університет «Львівська політехніка»

Інститут післядипломно ї освіти

кафедра фінансів

Курсовий проект

з дисципліни «Фінансовий аналіз»

на тему: «Система фінансового аналізу»

Варіант №17

Виконала:

ст. гр. ЕКд7-41Ф

Прийняв:

Львів 2009

АНОТАЦІЯ

Даний курсовий проект присвячений такому питанню, як розрахунок доходу від фінансових операцій в умовах інфляції на підприємстві. Курсовий проект складається з чотирьох розділів.

В першому розділі розкривається теоретична суть питання, характеристика інфляції її види та показники вимірювання. В другому розділі наведений короткий опис підприємства та проведений розрахунок фінансового стану, тобто горизонтальний аналіз ВКП «Дзеркало» за три роки. Третій розділ містить спеціально-розрахункову частину, де проводиться розрахунок основних показників рентабельності підприємства, п’ятифакторна модель Альтмана, а також здійснюється графічна побудова залежності фінансової стійкості та обсягу реалізації продукції. В четвертому розділі подані рекомендації щодо покращання фінансового стану підприємства.

Основною метою курсового проекту - це розрахунок показників , що стосуються інфляції на підприємстві та правильно оцінювати фінансовий стан підприємства. Зроблено висновки по всіх частинах роботи , а також запропоновані зразки необхідних документів , фінансові звіти за 2006-2008 роки ВКП «Дзеркало».

ЗМІСТ

Вступ

Розділ 1. Теоретична частина

1.1 Характеристика інфляції та її види (відповідно до темпів інфляційного процесу).

1.2 Інфляція попиту та витрат, як складові причин інфляції

1.3 Показники вимірювання інфляції

1.4 Регулювання та форми боротьби з інфляцією

1.5 Аналіз впливу інфляції на фінансовий стан підприємства

Розділ 2.Розрахунково-аналітична частина роботи

2.1 Аналіз діяльності ВКП «Дзеркало»

2.2 Розрахунок горизонтального аналізу ВКП «Дзеркало»

2.3 Переоцінка статей балансу ВКП «Дзеркало»

Розділ 3. Спеціально-розрахункова частина

3.1 Аналіз фінансового стану ВКП «Дзеркало» на базі п'ятифакторної

моделі Альтмана

3.2 Розрахунок показників рентабельності підприємства

3.3 Оцінка інтенсивності використання капіталу та ділової активності ВКП «Дзеркало»

3.4 Аналіз швидкості обертання капіталу на підприємстві через тривалість одного обороту

3.5 Оцінка та розрахунок запасу фінансової стійкості

3.6 Графічна побудова залежності запасу фінансової стійкості ВКП «Дзеркало» від вхідних параметрів

3.7 Оцінка зони прибутків та зони збитків ВКП «Дзеркало»

3.8 Оцінка економічного потенціалу ВКП «Дзеркало»

3.9 Оцінка кінцевої результативності виробничо-господарської діяльності підприємства

Розділ 4. Рекомендації та розробка заходів щодо покращання фінансового стану ВКП «Дзеркало»

Висновки

Список використаної літератури

ВСТУП

В складних умовах жорсткої конкуренції фінансовий аналіз, надає можливість правильно, точно та оперативно оцінити реальний стан підприємства та орієнтувати на прийняття оптимальних і ефективних рішень у сфері операційної, фінансової та інвестиційної діяльності,а також чітко охарактеризувати ,як впливає інфляція на фінансовий стан підприємства.

Мета курсового проекту полягає в тому, щоб навчитись приймати управлінські рішення у сфері виробництва, фінансів, інвестицій, використовуючи як набуті теоретичні знання з дисципліни „Фінансовий аналіз", так і одержати ґрунтовні навички практичних розрахунків з вмінням поєднувати логічну послідовність господарських подій з фінансовими відносинами через прогноз фінансового стану об'єкта дослідження.

В даному курсовому проекті розглядається питання про інфляцію. Як наведено нижче, інфляція буває кількох видів,а її вплив буває різним в залежності від темпів інфляції. Інфляція завжди характеризується знецінюванням грошей, зростанням обсягу грошової маси в обігу, загальним підвищенням рівня цін у державі. Незначні інфляційні процеси практично не впливають на фінансовий стан підприємств та їхню звітність. Проте високі темпи інфляції негативно впливають на усі фінансово-господарські сторони діяльності підприємств, внаслідок чого бухгалтерська звітність являє собою необ'єктивну інформацію. Розміри інфляції можна визначити за допомогою таких показників: індексу вартості життя, індексу купівельної спроможності та індексів інфляції.

На даний момент,

проблема боротьби з інфляцією вирішується її регулюванням з боку держави.

Основна мета такого регулювання полягає в тім, щоб утримати інфляцію в розумних

межах і не допустити прискорення її темпів до розмірів, загрозливих для

соціально-економічного життя суспільства. Тому, існують форми боротьби з

інфляцією,тобто це грошові реформи та антиінфляційна політика.

РОЗДІЛ 1. ТЕОРЕТИЧНАЧАСТИНА

РОЗРАХУНОК ДОХОДУ ВІД ФІНАНСОВИХ ОПЕРАЦІЙ В УМОВАХ ІНФЛЯЦІЇ НА ПІДПРИЄМСТВІ

1.1 Характеристика інфляції та її види (відповідно до темпів інфляційного процесу)

Інфляція як наслідок негативних процесів в економіці відома вже кілька століть. Однак в економічній теорії досі не існує одного погляду на суть цього надзвичайно складного економічного явища. В економічній науці сформувалися дві основні концепції інфляції:

1) інфляція - знецінення нерозмінних на золото паперових грошей

2) внаслідок переповнення каналів обігу грошовою масою;

3) інфляція - загальне зростання цін на товари та послуги.

Хід думок щодо першого визначення такий,що золото має високу власну вартість, а тому не знецінюється як його паперові символічні замінники. Щодо другого,вирішальною ознакою інфляції вважають зростання цін незалежно від його причин та умов, за яких воно відбувається. Стабільність цін є головним показником відсутності інфляції [13].

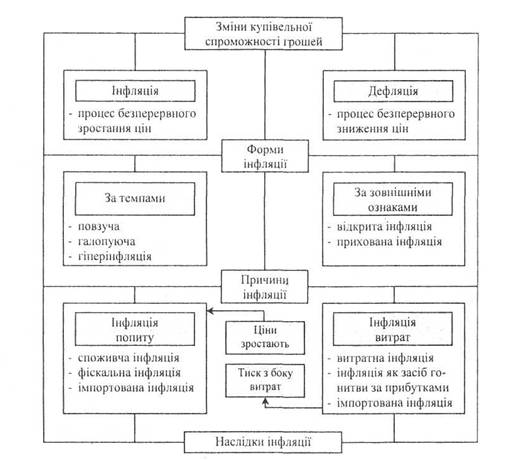

Інфляція - процес знецінення грошей унаслідок надмірної емісії та переповнення каналів обігу і масою. Зовні вона проявляється у зростанні загального рівня цін та зниженні купівельної спроможності грошей. Перебіг інфляційного процесу схематично ілюструє рис.1.1.

Інфляція призводить до стихійного перерозподілу доходів та багатства між соціальними групами населення, зниження матеріального стимулювання праці, до спаду виробництва, скорочення інвестицій, гальмування науково-технічного прогресу, послаблення зовнішньоекономічних позицій країни, зменшення конкурентних можливостей на світовому ринку.

Інфляція не виникає раптово, а розвивається поступово як тривалий процес, який можна розділити на три етапи:

- на першому етапі темпи зростання цін (інфляції) відстають відтемпів збільшення грошової маси в обігу;

- на другому етапі темпи зростання цін значно випереджають темпи зростання грошової маси в обігу;

- на третьому етапі зростання цін набирає нерівномірного стрибкоподібного характеру, коли темпи зростання цін то випереджають темпи зростання грошової маси, то відстають від них.

Рис.1.1 Інфляційний процес

У міжнародній практиці(відповідно до темпів інфляційного процесу), виокремлюють три різновиди інфляції: повзучу, галопуючу, гіперінфляцію. Ясна річ,що межі і форми інфляційного процесу досить мінливі і в кожній країні він розвивається по своєму.

Повзуча інфляція настає тоді, коли темпи зростання цін не перевищують 10% на рік. Вона характеризується надмірною емісією та прискореним накопиченням грошової маси в каналах обігу без помітного підвищення чи за незначного зростання цін.

Тобто, на початку інфляційного процесу ще не існує тісного зв'язку між зростанням грошової маси та інфляцією. Суб'єкти ринку певний час не відчувають надмірного випуску грошей в обіг і використовують їх для нагромадження чи збереження. Це тимчасово вилучає надмірно емітовані гроші з каналів обігу, послаблює інфляційний тиск на ціни. Одночасно сповільнюється швидкість обороту грошей, що теж має певний антиінфляційний ефект.

Ці процеси стимулюють підприємницьку активність, збільшують попит на інвестиції, що приводить до розширення виробництва, товарообороту і збільшення пропозиції товарів і послуг. Отже, за умов неповної зайнятості (наявності ненавантажених виробничих потужностей і безробіття) відставання темпів зростання цін від темпів зростання грошової маси може зберігатися протягом тривалого періоду, що й надає інфляції повзучого характеру. Така інфляція не має явних негативних наслідків, мало відчутна для економічних агентів. Тому економіці більшості розвинутих країн нині притаманна повзуча інфляція, якою часто користуються як засобом стимулювання та регулювання економічного розвитку [7.с.201-205].

Галопуюча інфляція настає тоді, коли темпи зростання цін досягають 10-100% на рік. На цій стадії відбувається стрімке зростання цін, тобто прискорена, або галопуюча, інфляція.

На стадії галопуючої інфляції відбувається спад виробництва та скорочення товарообороту, втрачається стимул до інвестицій, стримується процес суспільного нагромадження. Інфляція породжує відтік капіталу з виробничої сфери до сфери обігу, тобто розбалансування економічної рівноваги.

Галопуюча інфляція посилює руйнівний вплив на грошовий обіг. За таких темпів інфляції економічним агентам не вигідно тримати свої активи у грошовій формі. Гроші зі сфери нагромадження чи заощадження переходять у сферу обігу. Виникають так звані «гарячі гроші» - гроші, що втрачають свою вартість і не затримуються надовго на руках. Кожен прагне найшвидше позбутися грошей, довіра до яких втрачається. Прагнення економічних агентів швидше позбутися «гарячих грошей» прискорює їх оборот, що зменшує необхідну для його обслуговування грошову масу. Прискорення обороту грошей стає додатковим стимулятором інфляційного процесу. Агенти ринку втрачають бажання реалізовувати товари за гроші, які постійно втрачають купівельну спроможність, і переходять на бартерні операції або на продаж за іноземну валюту. Як бачимо, гроші не тільки перестають бути засобом нагромадження, а й частково втрачають навіть свою робочу функцію - засобу обігу.

Гіперінфляція. Особливо виразно деформація економічних та соціальних процесів проявляється за гіперінфляції. Вона настає, коли темпи зростання цін сягають 1000 і більше процентів за рік).

Гіперінфляція часто пов'язана з політичним хаосом, наслідками війн та соціальних революцій. Такі ситуації виникали в перші десятиріччя XX століття, після другої світової війни та після розвалу СРСР. На початку 90-х років не було жодної постсоціалістичної країни, яка б не потрапила в «інфляційний полон» і не відчула його руйнівного впливу.

На стадії гіперінфляції домінує нестабільність цін у всіх секторах економіки, яка спричиняє хаос на ринку та несправедливий (нееквівалентний) перерозподіл доходів і багатства у суспільстві.

За умов гіперінфляції гроші продовжують втрачати свої функції, поширюються бартерні операції, порушується фінансово-кредитний механізм, розвиваються неорганізовані стихійні процеси в економіці, що призводять до зростання загальної економічної, соціальної та політичної нестабільності.

Інфляція негативно впливає на якість активів. Вона принципово змінює розподіл доходів і майна. Ті, хто має тверді заробітки, відчувають зменшення їхньої купівельної спроможності. Ті, хто має заощадження, також відчувають вплив інфляції - їхні заощадження постійно знецінюються. Особи, що змогли вкласти свої гроші в реальні цінності (нерухомість, коштовності), бачать вартість їх зростає швидше, ніж інфляція. Високий темп зростання цін робить грошові заощадження настільки незахищеними, що ті, хто може це собі дозволити, переключаються на «безпечні» об'єкти вкладання грошей.

Інфляція «роз'їдає» реальну вартість активів, бо знецінюються не тільки гроші, а й цінні папери, страхові поліси, депозити тощо. За інфляції відбувається перерозподіл доходів між кредиторами і дебіторами. Боржники, котрі раніше отримали позику, розплачуються за неї грішми, які в процесі інфляції помітно втратили свою вартість (купівельну спроможність). Відбувається перерозподіл багатства за рахунок кредиторів чи власників грошових активів на користь боржників, серед яких основним боржником є держава, пасиви котрої (гроші, державні облігації, скарбницькі векселі) втратили вартість. Отже, програють кредитори, а виграють позичальники (дебітори) передовсім держава, оскільки інфляція значно зменшує реальну величину державного боргу. Усе це дестабілізує суспільство, знижуючи реальні доходи широких верств населення. Інфляція також звужує внутрішній ринок, спотворює структуру попиту, посилює спекуляцію, породжує «тіньовий бізнес».

Економічною теорією доведено, що основними причинами інфляції, як ми вже казали, є перевищення товарного попиту над пропозицією - «інфляція попиту» та зростання грошових витрат виробництва - «інфляція витрат»[3.с.160-162].

1.2 Інфляція попиту та витрат,як складові причин інфляції

Інфляція попиту генерується надмірним зростанням товарного попиту порівняно з пропозицією. Якщо у відповідь не відбудеться підвищення пропозиції, зростання попиту компенсуватиметься підвищенням цін і рівень інфляції зростатиме. Інфляція попиту безпосередньо пов'язана з дією монетарних чинників. Ідеться передовсім про надто велику грошову емісію, що призводить до перевищення попиту на гроші порівняно з реальною пропозицією товарів і послуг. У цьому разі безпосереднім чинником інфляції є зростання грошової маси, що порушує закон грошового обігу Ms = Md.

Процес генерації інфляції можна наочно розкрити за допомогою «рівняння обміну»:

![]() (1.1)

(1.1)

де M— номінальна грошова маса (кількість грошей в обігу);

V— швидкість, або норма обороту грошової маси;

Q— реальні доходи, або товарне забезпечення грошей.

Спочатку нагадаємо значення окремих економічних показників. Номінальний дохід (Я<3 - номінальна сума отриманої зарплати, виплати процентів на заощадження, виплати прибутку, дивідендів, рентних платежів тощо. Реальний дохід (ф - кількість товарів і послуг, що їх можна придбати на суму номінального доходу. Динаміка реального доходу визначається як різниця між номінальним доходом та рівнем цін (інфляцією). Якщо за рік середній показник номінального доходу зріс на 15%, а ціни за той самий час - на 10%, то можна вважати, що реальні доходи населення збільшилися на 5%.

Із формули (1.1) випливає, що збалансованість між грошовою масою та її товарним забезпеченням досягається зміною рівня цін.

Рівень цін можна визначити, перетворюючи рівняння (1.1) за формулою:

![]() (1.2)

(1.2)

Із формули випливає, що рівень цін (норма інфляції) постійно зростає, коли номінальна грошова маса збільшується відносно попиту на реальні залишки. Ціни тим вищі, чим більше в обігу грошей та менша пропозиція товарів і послуг. Кількісна теорія грошей стверджує, що коли Vі С} величини постійні (сопзі.), або змінюються незначно, тоді з рівняння (1.2) випливає пряма залежність між показниками М і Р: якщо грошова маса М подвоюється, те саме відбувається з цінами Р.

Розглянемо механізм дії інфляції на конкретному прикладі. Припустімо, в обігу знаходиться грошова маса в сумі 500 млн. дол., яка має відповідне товарне забезпечення. Держава випускає в обіг іще 250 млн дол., наприклад, для покриття бюджетного дефіциту. При цьому номінальний обсяг виробництва товарів не змінився. Тоді номінальний попит перевищуватиме пропозицію в базових цінах на 250 млн. дол., або в 1,5 рази. Це явище в економічній теорії має назву «інфляційного розриву». Його ліквідують зміною рівня цін. Якщо ціни підвищити в 1,5 рази, то пропозиція товарів знову відповідатиме платоспроможному попиту.

Отже, підвищення попиту за обмеженої пропозиції призводить до підвищення цін. Пояснюється це тим, що еластичність пропозиції стосовно ціни залишається низькою. Це зумовлює дальше зростання «інфляційного розриву» між сукупним попитом та сукупною пропозицією.

Якщо рівняння обміну розглядати з позиції динаміки цін, грошей, випуску продукції (ВВП) і швидкості обороту грошей, то рівняння (1.2) можна переписати в термінах темпів приросту:

![]() ,(1.3)

,(1.3)

або

![]() ,(1.4)

,(1.4)

Отже, норма інфляції (Р) дорівнює різниці між темпами приросту номінальної грошової маси та реального попиту на гроші (1.3).

Із рівняння (1.4)

випливає, що темп приросту реального попиту ![]() на гроші дорівнює темпам приросту

реальних доходів (Q) за мінусом приросту швидкості обороту грошей (V).

на гроші дорівнює темпам приросту

реальних доходів (Q) за мінусом приросту швидкості обороту грошей (V).

Розглядаючи рівняння (1.3) і (1.4), ми можемо дійти висновку, що номінальна грошова маса й реальні доходи впливають на рівень цін у протилежних напрямках: зростання номінальної грошової маси сприяє інфляції, тобто зростанню цін, тоді як збільшення реальних доходів, а значить, збільшення реального попиту на гроші в принципі сприяє зниженню рівня цін. Чистий ефект залежить від співвідношення цих двох показників. Інтенсивне зростання номінальної грошової маси, яке не супроводжується збільшенням попиту на реальні залишки, призводить до виникнення різних різновидів уже відомих нам «гарячих грошей», тобто до збільшення інфляції. Навпаки, якщо інтенсивно зростає реальний попит на гроші (реальні доходи), то за будь-якого рівня зростання грошової маси відбувається певне стримування інфляції. Наприклад, якщо швидкість обороту грошей є величиною постійною, а реальні доходи зростають, скажімо, на 3% за рік, то в цьому разі реальний попит на гроші зросте теж на 3%.

Якщо номінальна грошова маса зросте на 10% за рік, то норма інфляції становитиме 7% (10% - 3%). За зростання грошової маси на 15% норма інфляції становитиме 12% (15% - 3%); відтакпідвищення темпів приросту реальних доходів (скажімо, до 5% замість 3%) означатиме зниження інфляції (15% - 5% = 10%).

Прискорення швидкості обороту грошей є додатковим стимулятором інфляційного процесу. Цей показник визначається,як відношення номінального доходу (ВВП) до номінальної грошової маси:

![]() ,(1.5)

,(1.5)

звідси

.(1.6)

.(1.6)

Це означає, що швидкість обороту грошей дорівнює відношенню реальних доходів до реальних касових залишків. За зростання доходів швидкість обороту грошей теж зростає, а попит на реальні залишки спадає. Цей показник високий на стадії галопуючої, а особливо гіперінфляції, і низький на стадії повзучої інфляції.

Таким чином, на темпи інфляції впливають три агреговані складники: темпи приросту грошової маси, темпи зміни швидкості обороту грошової маси і темпи зміни обсягів виробництва (ВВП). Залежно від конкретної економічної ситуації вилив цих показників на інфляційний процес неоднаковий. Так, в Україні середньомісячна інфляція 1993 р. становила 47% (35,7% - через зростання грошової маси, 8,5% - через зміну швидкості обороту грошей, 2,8% - через спад виробництва).

Інфляційний процес може відбуватись і під впливом цілої низки немонетарних чинників, що зумовлюють зростання цінчерез подорожчання компонентів виробництва і збільшення собівартості продукції. Ідеться про інфляцію витрат, що формується на принципово іншій основі, ніж інфляція попиту.

Інфляція витрат відбувається внаслідок порушення рівноваги товарного обміну МV= РQ.

В основі інфляції витрат лежить взаємозв'язок витрат і цін, рівень яких підвищується під впливом зростання витрат або надприбутків. Найхарактернішою ознакою інфляції витрат у її класичному вигляді є спіраль «зарплата - ціни». Наприклад, якщо в економічному середовищі відбувається загальне підвищення цін, стає неминучим зниження реальних доходів населення. Щоб зберегти їх рівень, необхідно збільшувати грошові доходи (заробітну плату), а це призводить до зростання витрат виробництва або бюджетних видатків. Як наслідок зростає собівартість продукції фірм, що призводить до підвищення цін на товари. Подорожчання товарів та послуг знову робить необхідним підвищення заробітної плати: розкручується інфляційна спіраль «зарплата ціни».

Важливим чинником інфляції витрат виробництва є значне подорожчання матеріальних ресурсів. Наприклад, фірма, що випускає певний товар і діє за ринкових умов (вільного ціноутворення), під час зростання ринкових цін на матеріальні компоненти виробництва (сировину, проміжні продукти, енергоносії) буде прагнути утриматися «на плаву», а тому в ціну свого продукту включатиме як реальні витрати на виробництво, так і ті, що визначатимуться інфляційними очікуваннями, щоб забезпечити собі майбутній прибуток та зарплату своїм працівникам.

Через взаємопов'язаність виробничих процесів в економічному середовищі зростання ціни на сировину спричинятиме зростання цін на всі інші товари [1.с.223-226].

1.3 Показники вимірювання інфляції

Інфляція не лише відображає у своєму розвитку динаміку цін, а й вимірюється останньою. Розміри інфляції можна визначити за допомогою таких показників: індексу вартості життя, індексу купівельної спроможності та індексів інфляції.

Розрахунок динаміки цін (вартості життя) у звітному році визначається за формулою Ласпейреса:

![]() (1.7)

(1.7)

де q0 — вага у базисному році;

ро — ціни у базисному році;

р1— ціни у звітному році.

Індекс вартості життя враховує основні втрати населення від підвищення цін і достатньо широко характеризує динаміку цін, а значить, купівельну спроможність грошей. Справді, якщо Ір = 2, то це означає, що в цілому ціни зросли за певний період у два рази

отже, у два рази знизилась купівельна спроможність грошової одиниці. Показник купівельної спроможності - величина, обернена до індексу вартості життя, розраховується за формулою:

Купівельна спроможність![]() (1.8)

(1.8)

- рівень цін зростає - купівельна спроможність падає;

- рівень цін падає - купівельна спроможність збільшується.

Для вимірювання інфляції обчислюють темп інфляції - приріст цін у процентах. Динаміку індексу цін можна обчислити за формулою:

![]() (1.9)

(1.9)

де Іро — рівень індексу цін у базисному році;

Іp1— рівень індексу цін у звітному році.

Збільшення індексу цін (вартості життя) на 10% чи на 12 пунктів означає, що купівельна спроможність грошей зменшилася на 9,1 %.

Щоб не втратити своїх клієнтів, банк, визначаючи процентні ставки, повинен враховувати річний темп інфляції [2.с.152-157].

1.4 Регулювання та форми боротьби з інфляцією

Тривалий час економічна наука і практика оцінювали інфляцію тільки негативно. Починаючи з 60-х років ставлення до інфляції дещо змінилося, стало диференційованим. Як зазначалося, більшість економістів (зарубіжних і вітчизняних) визнала, що «повзуча» інфляція справляє позитивний вплив на соціально-економічний розвиток і тільки на вищих стадіях набирає руйнівного характеру. Тому і проблема боротьби з інфляцією вирішується її регулюванням з боку держави. Основна мета такого регулювання полягає в тім, щоб утримати інфляцію в розумних межах і не допустити прискорення її темпів до розмірів, загрозливих для соціально-економічного життя суспільства.

Тому,існують форми боротьби з інфляцією,тобто це грошові реформи та антиінфляційна політика.

Грошова реформа-це повне або часткове перетворювання грошової системи,що здійснює держава з метою впорядкування та налагодження грошового обігу.

Згідно з світовим досвідом грошових реформ,існують наступні методи стабілізації валют:

· Нуліфікація;

· Ревальвація;

· Девальвація;

· Деномінація [12].

1.5 Аналіз впливу інфляції на фінансовий стан підприємства

Інфляція завжди характеризується знецінюванням грошей, зростанням обсягу грошової маси в обігу, загальним підвищенням рівня цін у державі. Незначні інфляційні процеси практично не впливають на фінансовий стан підприємств та їхню звітність. Проте високі темпи інфляції негативно впливають на усі фінансово-господарські сторони діяльності підприємств, внаслідок чого бухгалтерська звітність являє собою необ'єктивну інформацію. Причому чим вищі темпи інфляції, тим більший ступінь відхилення і активів, і пасивів балансу і загалом фінансових результатів. Суперечливість впливу інфляції полягає у тому, що одні статті активу балансу (матеріальні, основні засоби, виробничі запаси) штучно занижуються порівняно з їхньою реальною вартістю, а інші грошові кошти (окрім валютних рахунків) і кошти на рахунках так само нереально завищуються. Зростання виробництва пов'язано як із збільшенням обсягу реалізації в натуральному вираженні (реальне зростання), так і з підвищенням цін (інфляційне зростання). Чим вище грошове вираження обсягу виробництва, тим більші витрати підприємства. З витратами підприємства ми стикаємось тоді, коли підприємство потребує грошових коштів для придбання сировини, матеріалів, створення запасів готової продукції з метою продовження виробництва і реалізації продукції в майбутньому. За постійних темпів зростання виручки від реалізації на величину грошових витрат впливає не тільки обсяг продажу, але і рівень цін придбання запасів сировини та цін реалізації готової продукції, а також термін розрахунку за сировину і час оплати готової продукції. Чим вища ціна на сировину, тим більші витрати підприємства, тобто між витратами підприємства і цінами на сировину існує прямо пропорційна залежність. Підвищення цін на готову продукцію приводить до зменшення витрат населення, тобто між витратами і цінами на готову продукцію існує вже зворотно пропорційна залежність. Підприємство не може безмежно підвищувати ціну на свою продукцію, оскільки вона залежить від попиту та пропозиції на цю продукцію. Чим швидше здійснюється розрахунок на готову продукцію і, відповідно, менша дебіторська заборгованість, тим менша за інших однакових умов потреба підприємства в оборотних коштах. Розмір дебіторської заборгованості, терміни її погашення прямо впливають на витрати, що зумовлені формуванням та зміною величини оборотних коштів. Чим більша кредиторська заборгованість, тим менші витрати підприємства. Отже, між витратами підприємства і динамікою кредиторської заборгованості існує зворотно пропорційна залежність.

Тобто в умовах інфляції із підвищенням цін на сировину. матеріали, енергію та інші види виробничих запасів збільшуються номінальні фінансові потреби підприємства. Якщо на доходи і витрати однаковою мірою впливає інфляція, то купівельна здатність кожної гривні у складі доходів і витрат залишається незмінною. Але якщо ціни на сировину, енергію і матеріали зростають швидше ніж на готову продукцію, то реальна рентабельність виробництва падає,реальні доходи зменшуються, а реальні витрати збільшуються ще і в результаті того, що інвестиції здійснюються сьогодні, а доходи підприємство одержить лише через деякий проміжок часу вже знеціненими грошима.

Отже, інфляція впливає на фінансовий стан підприємства внаслідок:

1) "ерозії капіталу", тобто неможливості значного нагромадження підприємством грошових коштів для оновлення основних фондів та формування власних оборотних коштів;

2) знецінювання доходів підприємства і формування додаткових потреб у збільшенні фонду споживання (підприємство прагне уберегти реальний рівень оплати праці);

3) заниження собівартості продукції у результаті заниження

4) вартості матеріалів та амортизаційних відрахувань. Внаслідок цього

5) обґрунтовано підвищується прибуток, і відповідно зростає податок з нього;

4)заниження вартості активів. В зв'язку з цим в умовах інфляції підвищується ризик фактичного збитку замість реального і навіть номінального прибутку. Цей ризик тим вищий, чим вища матеріаломісткість продукції, тривалість обороту капіталу, вищі і нерівномірніші темпи інфляції.

Існують два підходи до обліку інфляційного знецінювання: 1) приведення даних звітного року до реальної купівельної здатності базового (минулого) року; 2) приведення даних минулого року до умов поточного року. Отже, аналіз полягає у порівнянні параметрів:

![]() (1.10)

(1.10)

де ![]() ,

,

at, at=-1 - показник t-го і t-1-го років;

at-1-показник t-1 -го року, що перерахований за рівнем цін в умовах t-го року.

На практиці найпоширеніший спосіб оцінки темпів інфляції за цінами на всю товарну масу. Переоцінку за індексами цін на всю товарну масу "негрошових активів" виконують так: усі об'єкти групують за роками їхнього придбання (виникнення). Для кожного року відомі за даними статистичного обліку індекси цін стосовно деякого базового року. Для року, на який здійснюється оцінка, цей індекс дорівнює It. Тоді "негрошовий актив", що складається зi=1,п елементів (Ріt ), за купівельною силою t-го року буде дорівнювати:

![]() (1.11)

(1.11)

де It- індекс цін на момент придбання активу.

Такий перерахунок по всіх активах забезпечує збереження їхньої сукупної купівельної здатності. Одночасно на підприємстві виникає інфляційний прибуток (збиток).

Згідно з даними міжнародного стандарту обліку та аудиту існують два альтернативні варіанти обліку інфляції: коли переоцінка не потрібна і коли переоцінка необхідна. Розвинуті країни світу ведуть облік за першим варіантом - без переоцінки активу і пасиву. Країни із значними темпами інфляції ведуть облік за другим варіантом, використовуючи для перерахунків своїх активів індекс Iцін, який застосовують: 1) по активу загалом; 2) по кожній окремій позиції

![]() (1.12)

(1.12)

де S1- сукупна вартість товарів і послуг у цінах аналізованого періоду;

S0—сукупна вартість аналогічних товарів і послуг в цінах базового періоду.

Для розрахунку реальної величини грошового доходу підприємства використовують співвідношення:

![]() (1.13)

(1.13)

У світовій практиці інфляційно-коректуюча переоцінка об'єктів, що аналізуються, здійснюється або за коливанням курсів валют, або за коливанням рівнів цін. Переоцінка активів, виражених в національній грошовій одиниці по курсу стабільнішої валюти - доволі простий спосіб. Але цей метод дає неточні результати, оскільки курсові співвідношення гривні і долара не збігаються з їхньою реальною купівельною здатністю. Тому точнішою є переоцінка за коливанням рівнів цін. Цей метод диференціюється на два підметоди: 1) метод обліку зміни загального рівня цін; 2) метод перерахунку статей активу балансу у поточні ціни.

Метод обліку зміни загального рівня цін полягає у тому, що різні статті фінансових об'єктів розраховуються в грошових одиницях фінансової купівельної здатності (без обліку структури активів, де оцінюється все майно). За результатами коректування виводиться показник прибутку, який являє собою максимальну величину ресурсів, яка може бути спрямована підприємством на споживання упродовж наступного періоду без втрат для відтворення. Універсальна формула перерахунку статей балансу у грошовій одиниці фінансової купівельної здатності має вигляд:

![]() (1.14)

(1.14)

де РВ - реальна величина статті;

НС - номінальна величина статті;

![]() - індекс інфляції у звітному періоді;

- індекс інфляції у звітному періоді;

![]() - індекс інфляції у базовому

періоді.

- індекс інфляції у базовому

періоді.

Метод перерахунку статей доцільно застосовувати, коли ціни на різні статті балансу зростають неоднаково. Цей метод дає змогу иідобразити різний ступінь цін вартості виробничих запасів, основних коштів, амортизації, що виникли в результаті інфляції. Суть методу полягає у переоцінці усіх статей балансу на підставі їхньої поточної вартості. Як поточну вартість використовують вартість відтворення, ціну можливої реалізації або економічну вартість [8.с.115-119].

РОЗДІЛ 2. РОЗРАХУНКОВО-АНАЛІТИЧНО ЧАСТИНА РОБОТИ

2.1 Аналіз діяльності ВКП «Дзеркало»

Аналіз об’єкта дослідження (підприємства) з наведеною характеристикою та аналізом фінансової звітності з урахування Закону України «Про відновлення платоспроможності боржника або визнання його банкрутом» від 14 травня 1992 року №2343-XII.

Дане виробничо-комерційне підприємство «Дзеркало» засноване згідно з рішенням засновників на базі приватизованого державного виробничо-комерційного підприємства «Дзеркало», яке зареєстроване розпорядженням голови виконкому Рожнятівської районної Ради народних депутатів від 31.05.95 року.

Місце знаходження підприємства (товариство) Івано-Франківська область смт. Рожнятів вул. Довбуша, 4.

Предметом діяльності підприємства є:

Ø виробництво та реалізація готової продукції (дзеркал, іншої промислової продукції. Товарів народного споживання);

Ø роздрібна та оптова торгівля промисловими та продовольчими товарами як власного виробництва, так і придбаними у юридичних та фізичних осіб (при наявності ліцензії);

Ø посередницька діяльність в торгівлі, побутовому обслуговуванні;

Ø надання різноманітних побутових послуг.

Зовнішньоекономічна діяльність:

Ø діяльність за межами України по вказаних в попередньому переліку цього статуту напрямках;

Ø вивчення ринків збуту за межами України;

Ø пошук ділових партнерів для українських суб’єктів підприємства за кордоном і для іноземних – в України;

Ø сприяння працевлаштування громадян України за кордоном (за наявності ліцензії та сертифіката);

Ø торгівельно-посередницькі експортно-імпортні операції з товарами, роботами, послугами.

Майно підприємства складають основні фонди і оборотні засоби, а також інші належні йому на праві власності цінності.

Відповідно до внесення коштів учасники мають проценти власності підприємства. Ця сума становить статутний фонд в розмірі чотириста тридцять чотири мільйони чотириста тисяч карбованців (4344000000 крб.).

В утворені статутного фонду приймали участь 21 учасник, кожен з яких має свою відсоткову ставку в залежності від кількості внесених ними грошових коштів до статуту. Найбільший відсоток має Іванишин Михайло Васильович 36,98 %,який і посідає посаду керівника даного підприємства.

Учасник несуть відповідальність у межах своїх вкладів. Підприємство не відповідає по зобов’язаннях учасників ,а учасники по зобов’язаннях підприємства .

Основним узагальнюючим показником фінансових результатів діяльності підприємства є прибуток. Прибуток підприємства утворюється з надходжень від господарської діяльності після покриття матеріальне них та прирівняних до них витрат і витрат на оплату праці. З балансового прибутку підприємства сплачується проценти по кредитах банків, а також вносяться передбачені законодавством України податки на інші платежі до бюджету. Чистий прибуток,одержаний після зазначених розрахунків, розприділяється пропорційно частками учасників в Статутному фонді.

Зробимо короткий аналіз фінансового стану підприємства на основі горизонтального аналізу за 3 роки.

2.2 Горизонтальний аналіз ВКП «Дзеркало»

Баланс на 1 січня 2006 року

Таблиця 2.1

| Форма №1 | Горизонтальний аналіз | |||||

| Актив | код рядка | На початок звітного періоду | На кінець звітного періоду | Абс-не відх-ня | Від-не відх-ня % | Темп приросту % |

| І.Необоротні активи | ||||||

| Незавершене будівництво | 0 20 | |||||

| Основні засоби: | ||||||

| Залишкова вартість | 0 30 | 91,50 | 110,70 | 19,20 | 120,90 | 0,21 |

| Первісна вартість | 0 31 | 277,30 | 302,90 | 25,60 | 109,20 | 0,1 |

| Знос | 0 32 | 185,80 | 192,20 | 6,40 | 103,40 | 0,03 |

| Довгострокові фінансові інвестиції: | 40 | |||||

| Інші необоротні активи | 0 70 | |||||

| Разом за розділом І | 0 80 | 91,50 | 110,70 | 19,20 | 120,90 | 0,21 |

| ІІ.Оборотні активи | ||||||

| Запаси: | ||||||

| виробничі запаси | 100 | 97,50 | 87,10 | -10,40 | 89,3 | -0,11 |

| тварини на вирощуванні та відгодівлі | 110 | |||||

| готова продукції | 130 | |||||

| Дебіторська заборгованість за товари, | ||||||

| роботи, | ||||||

| послуги: | ||||||

| чиста реалізаційна вартість | 160 | 0,50 | 0,50 | 0,00 | 0 | 0 |

| Первісна вартість | 161 | 0,50 | 0,50 | 0,00 | 0 | 0 |

| резерв сумнівних боргів | 162 | |||||

| Дебіт. заборгованість за розрах.: | ||||||

| з бюджетом | 170 | 0,5 | 0,6 | 0,1 | 120 | 0,2 |

| Інша поточна дебіт.заборгованість | 210 | 4 | 3,5 | -0,5 | 87,5 | -0,125 |

| Поточні фінансові інвестиції | 220 | |||||

| Грошові кошти та їх еквіваленти: | ||||||

| у національній валюті | 230 | 4,10 | 3,10 | -1,00 | 75,6 | -0,24 |

| у іноземній валюті | 240 | |||||

| Інші оборотні активи | 250 | |||||

| Разом за розділом ІІ | 260 | 106,60 | 94,80 | 11,80 | 88,9 | -0,11 |

| ІІІ.Витрати майбутніх періодів | 270 | |||||

| Баланс | 280 | 198,10 | 205,50 | 70,40 | 915,70 | 0,17 |

| Горизонтальний аналіз | ||||||

| Пасив | Код рядка | На початок звітного періоду | На кінець звітного періоду | Абсолютне відхилення | Відносне відхилення % | Темп приросту% |

| І.Власний капітал | ||||||

| Статутний капітал | 300 | 4,30 | 4,30 | 0,00 | 0 | 0 |

| Пайовий капітал | 310 | |||||

| Додатковий вкладений капітал | 320 | 139,10 | 139,10 | 0 | 0 | 0 |

| Інший додатковий капітал | 330 | |||||

| Резервний капітал | 340 | 9,00 | 9,00 | 0,00 | 0 | 0 |

| Нероз-ий приб.(непокритий збиток) | 350 | 331,00 | 11,50 | 21,60 | 34,7 | 0,65 |

| Неоплачений капітал | 360 | |||||

| Вилучений капітал | 370 | |||||

| Разом за розділом І | 380 | 185,50 | 163,90 | -21,60 | 88,3 | -0,12 |

| ІІ.Заб-ня наступних витрат і платежів | ||||||

| Забезпечення виплат персоналу | 400 | 67,00 | 47,00 | -20,00 | 70,1493 | -29,8507 |

| ІІІ.Довгострокові зобов'язання | ||||||

| ІV.Поточні зобовязання | ||||||

| Короткострокові кредити банків | 500 | 25,00 | 25,00 | 0 | 0 | |

| Поточна заборг-сть за довго-ми зобов. | 510 | |||||

| Кред. заборг-сть за тов.,роботи,послуги | 530 | 0,20 | -0,20 | 128,8 | 0 | |

| Поточні зобов'язання за розрахунками: | ||||||

| з одержаних авансів | 540 | |||||

| з бюджетом | 550 | 4,50 | 5,80 | 1,60 | 128,8 | 0,38 |

| зі страхування | 570 | 0,90 | 2,50 | 1,6 | 277,9 | 1,7 |

| з оплати праці | 580 | 6,60 | 8,00 | 1,40 | 121,2 | 0,21 |

| з учасниками | 590 | -0,1 | ||||

| Інші поточні зобов'язання | 610 | 0,40 | 0,30 | -0,1 | 75 | -0,25 |

| Разом за розділом ІV | 620 | 12,60 | 41,60 | 29 | 330,1 | 2,3 |

| V. Доходи майбутніх періодів | 630 | |||||

| Баланс | 640 | 198,10 | 205,50 | 58,30 | 1184,8 | 4,87 |

Баланс на 1 січня 2007року

Таблиця 2.2

| Форма №1 | Горизонтальний аналіз | |||||||

| Актив | код рядка | На початок звітного періоду | На кінець звітного періоду | Абс-не відх-ня | Від-не відх-ня % | Темп приросту % | ||

| Залишкова вартість | 0 10 | |||||||

| Первісна вартість | 0 11 | |||||||

| Знос | 0 12 | |||||||

| Незавершене будівництво | 0 20 | |||||||

| Основні засоби: | ||||||||

| Залишкова вартість | 0 30 | 110,70 | 98,60 | -12,10 | 89,00 | 0,11 | ||

| Первісна вартість | 0 31 | 302,90 | 299,00 | -3,90 | 98,70 | -0,01 | ||

| Знос | 0 32 | 192,20 | 200,40 | 8,20 | 104,30 | 0,04 | ||

| Довгострокові фінансові інвестиції: | 40 | |||||||

| Які облік-ся за мет. участі в капіталі | 40,00 | |||||||

| інших підприємств | 41,00 | |||||||

| інших фінансові інвестиції | 0 45 | |||||||

| Довго-ва дебіт. заборгованість | 0 50 | |||||||

| Відстрочені податкові активи | 0 60 | |||||||

| Інші необоротні активи | 0 70 | |||||||

| Разом за розділом І | 0 80 | 110,70 | 98,60 | -12,10 | 89,00 | 0,11 | ||

| ІІ.Оборотні активи | ||||||||

| Запаси: | ||||||||

| виробничі запаси | 100 | 87,10 | 18,20 | -68,90 | 21 | -0,79 | ||

| тварини на вирощуванні та відгодівлі | 110 | |||||||

| Незавершене будівництво | 120 | |||||||

| готова продукції | 130 | |||||||

| Товари | 140 | |||||||

| Векселі одержані | 150 | |||||||

| Дебіторська заборгованість за товари,роботи,послуги: | ||||||||

чиста реалізаційна вартість |

160 | 0,50 | 0,80 | 0,30 | 1,6 | 0,6 | ||

| Первісна вартість | 161 | 0,50 | 0,80 | 0,30 | 1,6 | 0,6 | ||

| резерв сумнівних боргів | 162 | |||||||

| Дебіт. заборгованість за розрах.: | ||||||||

| з бюджетом | 170 | 0,6 | 0,06 | 0 | 1 | |||

| за виданими авансами | 180 | |||||||

| з нарахованих доходів | 190 | |||||||

| із внутрішніх розрахунків | 200 | |||||||

| Інша поточна дебіт.заборгованість | 210 | 3,5 | 3,4 | -0,1 | 97,1 | -0,03 | ||

| Поточні фінансові інвестиції | 220 | |||||||

| Грошові кошти та їх еквіваленти: | ||||||||

| у національній валюті | 230 | 3,10 | 3,30 | 0,20 | 102,3 | 0,06 | ||

| у іноземній валюті | 240 | |||||||

| Інші оборотні активи | 250 | |||||||

| Разом за розділом ІІ | 260 | 94,80 | 25,70 | -69,10 | 27,1 | -0,73 | ||

| ІІІ.Витрати майбутніх періодів | 270 | |||||||

| Баланс | 280 | 205,50 | 124,30 | -157,14 | 631,70 | 0,96 | ||

| Пасив | Код рядка | На початок звітного періоду | На кінець звітного періоду | Абсолютне відхилення | Відносне відхилення % | Темп приросту% | ||

| І.Власний капітал | 4,3 | 4,3 | 0 | 0 | 0 | |||

| Статутний капітал | 300 | 139,10 | 139,10 | 0,00 | 0 | 0 | ||

| Пайовий капітал | 310 | |||||||

| Додатковий вкладений капітал | 320 | 9,00 | 9,00 | 0 | 0 | 0 | ||

| Інший додатковий капітал | 330 | |||||||

| Резервний капітал | 340 | 11,50 | -45,50 | -34,00 | -395 | -2,96 | ||

| Нероз-ий приб.(непокритий збиток) | 350 | |||||||

| Неоплачений капітал | 360 | |||||||

| Вилучений капітал | 370 | |||||||

| Разом за розділом І | 380 | 163,90 | 106,90 | -57,00 | 65,2 | -0,35 | ||

| ІІ.Заб-ня наступних витрат і платежів | ||||||||

| Забезпечення виплат персоналу | 400 | |||||||

| Інші забезпечення | 410 | |||||||

| Цільове фінансування | 420 | |||||||

| Разом за розділом ІІ | 430 | |||||||

| ІІІ.Довгострокові зобов'язання | ||||||||

| Довгострокові кредити банків | 440 | |||||||

| Довгострокові фінансові зобов'язання | 450 | |||||||

| Відстрочені податкові зобов'язання | 460 | |||||||

| Інші довгострокові зобов'язання | 470 | |||||||

| Разом за розділом ІІІ. | 480 | |||||||

| ІV.Поточні зобовязання | ||||||||

| Короткострокові кредити банків | 500 | |||||||

| Поточна заборг-сть за довго-ми зобов. | 510 | 25,00 | 25 | 0 | 1 | |||

| Векселі видані | 520 | |||||||

| Кред. заборг-сть за тов.,роботи,послуги | 530 | |||||||

| Поточні зобов'язання за розрахунками: | ||||||||

| з одержаних авансів | 540 | |||||||

| з бюджетом | 550 | 5,80 | 10,80 | 5,00 | 186,2 | 0,86 | ||

| з позабюджетних платежів | 560 | |||||||

| зі страхування | 570 | 2,50 | 0,70 | -1,8 | 0,28 | 0,72 | ||

| з оплати праці | 580 | 8,00 | 5,60 | 2,40 | 7 | 0,3 | ||

| з учасниками | 590 | |||||||

| із внутрішніх розрахунків | 600 | |||||||

| Інші поточні зобов'язання | 610 | 0,30 | 0,30 | 0 | 0 | 0 | ||

| Разом за розділом ІV | 620 | 41,60 | 17,40 | -24,2 | 41,8 | -0,58 | ||

| V. Доходи майбутніх періодів | 630 | |||||||

| Баланс | 640 | 205,50 | 124,30 | -84,60 | -94,52 | -0,66 | ||

Баланс на 1 січня 2008року

Таблиця 2.3

| Форма №1 | Горизонтальний аналіз | |||||

| Актив | код рядка | На початок звітного періоду | На кінець звітного періоду | Абс-не відх-ня | Від-не відх-ня % | Темп приросту % |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| І.Необоротні активи | ||||||

| Залишкова вартість | 0 10 | |||||

| Первісна вартість | 0 11 | |||||

| Знос | 0 12 | |||||

| Незавершене будівництво | 0 20 | |||||

| Основні засоби: | ||||||

| Залишкова вартість | 0 30 | 98,60 | 89,40 | -9,20 | 90,60 | -0,09 |

| Первісна вартість | 0 31 | 299,00 | 272,50 | -26,50 | 91,10 | -0,09 |

| Знос | 0 32 | 200,40 | 183,10 | -17,30 | 91,30 | -0,08 |

| Довгострокові фінансові інвестиції: | 40 | |||||

| Які облік-ся за мет. участі в капіталі | 40,00 | |||||

| інших підприємств | 41,00 | |||||

| інших фінансові інвестиції | 0 45 | |||||

| Довго-ва дебіт. заборгованість | 0 50 | |||||

| Відстрочені податкові активи | 0 60 | |||||

| Інші необоротні активи | 0 70 | |||||

| Разом за розділом І | 0 80 | 98,60 | 89,40 | -9,20 | 90,60 | -0,09 |

| ІІ.Оборотні активи | ||||||

| Запаси: | ||||||

| виробничі запаси | 100 | 18,20 | 39,00 | 20,80 | 214 | 1,4 |

| тварини на вирощуванні та відгодівлі | 110 | |||||

| Незавершене будівництво | 120 | |||||

| готова продукції | 130 | |||||

| Товари | 140 | |||||

| Векселі одержані | 150 | |||||

| Дебіторська заборгованість за товари, | ||||||

| роботи, | ||||||

| послуги: | ||||||

| чиста реалізаційна вартість | 160 | 0,80 | 0,30 | -0,50 | 37,5 | -0,625 |

| Первісна вартість | 161 | 0,80 | 0,30 | -0,50 | 37,5 | -0,625 |

| резерв сумнівних боргів | 162 | |||||

| Дебіт. заборгованість за розрах.: | ||||||

| з бюджетом | 170 | |||||

| за виданими авансами | 180 | |||||

| з нарахованих доходів | 190 | |||||

| із внутрішніх розрахунків | 200 | |||||

| Інша поточна дебіт.заборгованість | 210 | 3,4 | 13 | 9,6 | 237,5 | 2,8 |

| Поточні фінансові інвестиції | 220 | |||||

| Грошові кошти та їх еквіваленти: | ||||||

| у національній валюті | 230 | 3,30 | 18,90 | 15,60 | 282 | 4,72 |

| у іноземній валюті | 240 | |||||

| Інші оборотні активи | 250 | |||||

| Разом за розділом ІІ | 260 | 25,70 | 71,20 | 45,50 | 177 | 1,77 |

| ІІІ.Витрати майбутніх періодів | 270 | |||||

| Баланс | 280 | 124,30 | 160,60 | 28,30 | 1349,10 | 9,09 |

| Горизонтальний аналіз | ||||||

| Пасив | Код рядка | На початок звітного періоду | На кінець звітного періоду | Абсолютне відхилення | Відносне відхилення % | Темп приросту% |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| І.Власний капітал | ||||||

| Статутний капітал | 300 | 4,30 | 4,30 | 0,00 | 0 | 0 |

| Пайовий капітал | 310 | |||||

| Додатковий вкладений капітал | 320 | 139,10 | 139,10 | 0 | 0 | 0 |

| Інший додатковий капітал | 330 | |||||

| Резервний капітал | 340 | 9,00 | 9,00 | 0,00 | 0 | 0 |

| Нероз-ий приб.(непокритий збиток) | 350 | -45,50 | 14,50 | -31,00 | -38 | -0,68 |

| Неоплачений капітал | 360 | |||||

| Вилучений капітал | 370 | |||||

| Разом за розділом І | 380 | 106,90 | 137,90 | 31,00 | 128,9 | 0,29 |

| ІІ.Заб-ня наступних витрат і платежів | ||||||

| Забезпечення виплат персоналу | 400 | |||||

| Інші забезпечення | 410 | |||||

| Цільове фінансування | 420 | |||||

| Разом за розділом ІІ | 430 | |||||

| ІІІ.Довгострокові зобов'язання | ||||||

| Довгострокові кредити банків | 440 | |||||

| Довгострокові фінансові зобов'язання | 450 | |||||

| Відстрочені податкові зобов'язання | 460 | |||||

| Інші довгострокові зобов'язання | 470 | |||||

| Разом за розділом ІІІ. | 480 | |||||

| ІV.Поточні зобовязання | ||||||

| Короткострокові кредити банків | 500 | |||||

| Поточна заборг-сть за довго-ми зобов. | 510 | |||||

| Векселі видані | 520 | |||||

| Кред. заборг-сть за тов.,роботи,послуги | 530 | 3,10 | 3,10 | 0 | 1 | |

| Поточні зобов'язання за розрахунками: | ||||||

| з одержаних авансів | 540 | |||||

| з бюджетом | 550 | 10,80 | 7,00 | -3,80 | 64,8 | -0,35 |

| з позабюджетних платежів | 560 | |||||

| зі страхування | 570 | 0,70 | 3,00 | 2,3 | 428,5 | 3,25 |

| з оплати праці | 580 | 5,60 | 9,10 | 3,50 | 162,5 | 0,625 |

| з учасниками | 590 | |||||

| із внутрішніх розрахунків | 600 | |||||

| Інші поточні зобов'язання | 610 | 0,30 | 0,50 | 0,2 | 166,6 | 5 |

| Разом за розділом ІV | 620 | 17,40 | 22,70 | 5,3 | 130,4 | 0,3 |

| V. Доходи майбутніх періодів | 630 | |||||

| Баланс | 640 | 124,30 | 160,60 | 7,10 | 1043,7 | 9,44 |

2.3 Перерахунок статей балансу ВКП «Дзеркало»

Проведемо перерахунок статей балансу за допомогою універсальної формули у грошовій одиниці фінансово купівельної здатності на прикладі балансу за 2006 ВКП «Дзеркало».

Реальна величина кожної статті агрегованого балансу з урахуванням темпу інфляції

Таблиця 2.4

| Баланс на 1 січня 2006р. | ||

| Форма №1 | ||

| Актив | код рядка | На кінець звітного періоду |

| 1 | 2 | 4 |

| І.Необоротні активи | ||

| Незавершене будівництво | 0 20 | |

| Основні засоби: | ||

| Залишкова вартість | 0 30 | 691,80 |

| Первісна вартість | 0 31 | 1893,10 |

| Знос | 0 32 | 1201,20 |

| Довгострокові фінансові інвестиції: | 040 | |

| Які облік-ся за мет. участі в капіталі | 0,40 | |

| Інші необоротні активи | 0 70 | |

| Разом за розділом І | 0 80 | 691,80 |

| ІІ.Оборотні активи | ||

| виробничі запаси | 100 | 544,40 |

| тварини на вирощуванні та відгодівлі | 110 | |

| готова продукції | 130 | |

| Товари | 140 | |

| Дебіторська заборгованість за товари, | ||

| чиста реалізаційна вартість | 160 | 3,10 |

| Первісна вартість | 161 | 3,10 |

| резерв сумнівних боргів | 162 | |

| Дебіт. заборгованість за розрах.: | 3,9 | |

| Інша поточна дебіт.заборгованість | 210 | 21,9 |

| Поточні фінансові інвестиції | 220 | |

| Грошові кошти та їх еквіваленти: | ||

| у національній валюті | 230 | 19,40 |

| у іноземній валюті | 240 | |

| Інші оборотні активи | 250 | |

| Разом за розділом ІІ | 260 | 595,80 |

| ІІІ.Витрати майбутніх періодів | 270 | |

| Баланс | 280 | 1287,60 |

| Пасив | Код рядка | |

| 1 | 2 | |

| І.Власний капітал | ||

| Статутний капітал | 300 | 26,90 |

| Додатковий вкладений капітал | 320 | 869,70 |

| Резервний капітал | 340 | 57,40 |

| Нероз-ий приб.(непокритий збиток) | 350 | 72,10 |

| Неоплачений капітал | 360 | |

| Разом за розділом І | 380 | 1026,10 |

| ІІ.Заб-ня наступних витрат і платежів | ||

| Забезпечення виплат персоналу | 400 | |

| ІІІ.Довгострокові зобов'язання | ||

| Довгострокові кредити банків | 440 | |

| ІV.Поточні зобовязання | ||

| Короткострокові кредити банків | 500 | 156,60 |

| Поточні зобов'язання за розрахунками: | ||

| з бюджетом | 550 | 36,40 |

| з позабюджетних платежів | 560 | |

| зі страхування | 570 | 16,60 |

| з оплати праці | 580 | 50,00 |

| з учасниками | 590 | |

| Інші поточні зобов'язання | 610 | 1,90 |

| Разом за розділом ІV | 620 | 261,50 |

| V. Доходи майбутніх періодів | 630 | |

| Баланс | 640 | 1287,60 |

РОЗДІЛ 3. СПЕЦІАЛЬНО-РОЗРАХУНКОВА РОБОТА

3.1 Аналіз фінансового стану ВКП «Дзеркало» на базі п'ятифакторної моделі Альтмана

Z = 3.3 * k1+ 1.0 * k2 + 0.6 * k3 + 1.4 * k4+ 1-2 * k5,

де ![]() ,

,

![]() ,

,

![]() ,

,

![]() ,

,

![]() .

.

За 2006 Рік

![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

,

![]() .

.

Z= 3,3×(-0,27)+ 1,0 ×1,2+0,6×3,94+ 1,4 0,06+ 1,2 ×0,26 =3,07

Z> 3 - це означає, що у об'єкта дослідження низька ймовірність банкрутства.

За 2007 Рік

![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

,

![]() .

.

Z = 3,3 ×(-0,17)+

1,0 ×2,35+ 0,6 ×6,14+ 1,4 ×0 + 1,2 ×0,067= 5,55

Z>3 - це означає, що у об'єкта дослідження низька ймовірність банкрутства.

За 2008 Рік

![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

,

![]() .

.

Z = 3,3 ×(-0,35)+ 1,0 ×1,59+0,6 ×6,07+ 1,4 ×0,09+ 1,2 ×0,3 = 4,55

Z> 3 - це означає, що у об'єкта дослідження низька ймовірність банкрутства.

Результати розрахунку фінансових результатів за допомогою моделі Альтмана

Таблиця 3.1

| Показники | Значення показника станом на: | ||

| На 2006 року | На2007 року | На 2008року | |

| k1 | -0,27 | -0,17 | -0,35 |

| k2 | 1,2 | 2,35 | 1,59 |

| k3 | 3,94 | 6,14 | 6,07 |

| k4 | 0,06 | 0 | 0,09 |

| k5 | 0,26 | 0,067 | 0,3 |

| 3,07 | 5,55 | 4,55 |

3.2. Розрахунок показників рентабельності ВКП «Дзеркало»

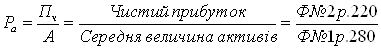

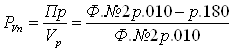

1) рентабельність активів (майна) (Ра):

де Пч - прибуток, що залишається в розпорядженні підприємства (чистий прибуток); А - середня величина активів.

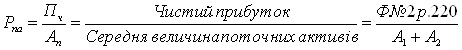

2) рентабельність поточних активів (Рпа)

де Ап- середня величина поточних активів.

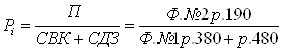

3) рентабельність інвестицій (Pi)

де П - загальна сума прибутку за звітний період; СВК - середня величина власного капіталу; СДЗ - середня величина довгострокових зобов'язань.

4)рентабельність власного капіталу (Рвк)

![]()

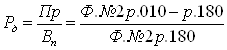

5)рентабельність основної діяльності (Рд):

де Пр- прибуток від реалізації; В - витрати на виробництво продукції.

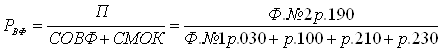

6)рентабельність виробництва (виробничих фондів) (РВф):

,

,

де СОВФ - середня величина основних виробничих фондів; СМОК середня величина матеріальних оборотних коштів.

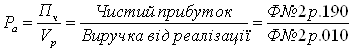

7)рентабельність реалізованої продукції (Рпр):

де Vp- виручка від реалізованої продукції.

8)рентабельність обсягу продаж (РVп):

де Пр - прибуток від реалізації продукції.

За 2006 Рік

1)![]() , 2)

, 2)![]() ,4)

,4)![]() ,

,

5)![]() , 7)

, 7)![]() , 8)

, 8)![]() .

.

За 2007 Рік

1)![]() , 2)

, 2)![]() ,4)

,4)![]() ,

,

5)![]() , 7)

, 7)![]() , 8)

, 8)![]() .

.

За 2008Рік

1)![]() , 2)

, 2)![]() , 4)

, 4)![]() ,

,

5)![]() , 7)

, 7)![]() , 8)

, 8)![]() .

.

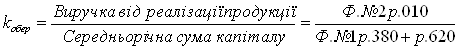

3.3 Оцінка інтенсивності використання капіталу та ділової активності об'єкту дослідження

Інтенсивність (ефективність) використання капіталу характеризується його віддачею (рентабельністю), як відношення суми прибутку до середньорічної суми основного та оборотного капіталу. Для характеристики інтенсивності використання капіталу розраховують коефіцієнт його обертання (kобер.)

![]() ,

, ![]() ,

,![]() .

.

Доходність інвестованого капіталу (Dik) розраховується як добуток рентабельності продаж та коефіцієнта обертання:

![]() ,

,

![]() ,

, ![]() ,

,

![]() .

.

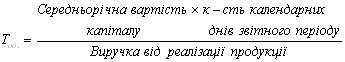

3.4 Аналіз швидкості обертання капіталу через тривалість одного обороту

Швидкість обертання капіталу характеризується такими показниками: коефіцієнтом обертання (kобер.);тривалістю одного обороту (Тоб)

де

![]() ;

; ![]() ;

;

![]()

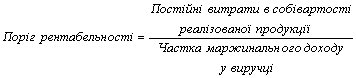

3.5 Оцінка та розрахунок запасу фінансової стійкості ВКП «Дзеркало»

,

,

Відповідно:

![]()

За 2006рік

![]()

![]()

![]()

За 2007 рік

![]()

![]()

![]()

За 2008 рік

![]()

![]()

![]()

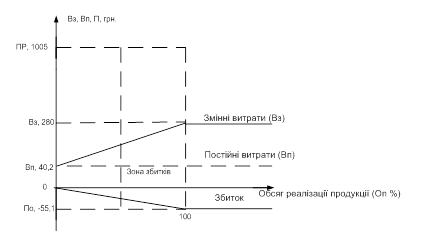

3.6 Графічна побудова залежності запасу фінансової стійкості об'єкту дослідження від вхідних параметрів 2006 рік

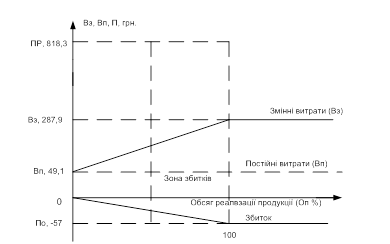

Рис. 3.1 Геометрична інтерпретація визначення запасу фінансової стійкості ВКП «Дзеркало» 2007 рік

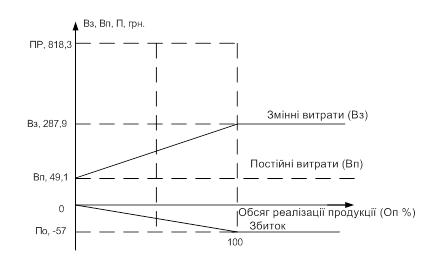

Рис. 3.2 Геометрична інтерпретація визначення запасу фінансової стійкості ВКП «Дзеркало» 2008 рік

Рис.3.3 Геометрична інтерпретація визначення запасу фінансової стійкості ВКП «Дзеркало»

Примітка: перетин лінії виручки реалізованої продукції і змінних витрат є порогом рентабельності ; вище знаходиться зона прибутку , нижче відповідно зона збитків. Поділ витрат на постійні та змінні і використання показника маржинального доходу ( частки маржинального доходу у виручці ) дозволяє розрахувати поріг рентабельності ( суму виручки , яка необхідна для того , щоб покрити усі постійні витрати ) – прибуток і збиток при цьому відсутні ( рентабельність при такій виручці нульова ).

Відрізок лінії виручки реалізованої продукції від порогу рентабельності до верхньої точки є запасом фінансової стійкості ( ЗФС ) .

3.7 Оцінка зони прибутків та зони збитків об’єкту дослідження

В попередньому пункті було побудовано порівняльні графіки залежності запасу фінансової стійкості підприємства від вхідних параметрів. Отже у 2006 році на даному підприємстві складалась така ситуація : обсяг реалізації продукції складав 250,2тис.грн. , постійні витрати 40,2 тис.грн., змінні витрати 239,8 тис.грн., а поріг рентабельності 1005 тис.грн.. Звідси можна зробити висновок, що підприємств мало як постійні так і змінні витрати, але прибутку підприємство не одержало,був збиток,тому на графіку відзначено тільки зону збитків,а сам графік змістився і лінія прибутку,тобто збитку перемістилась в нижню (від’ємну) частину графіка.

Стосовно ситуації на підприємстві у 2007 році, то вона була змінена : обсяг реалізації підвищився до 292,3 тис.грн., та погіршилась ситуація з витратами – вони зросли. Постійні витрати збільшились до 46,3 тис.грн. , змінні витрати 240,9 тис.грн. , поріг рентабельності становить 257,2тис.грн. Отже, можна підсумувати, що через збільшення змінних витрат, а саме собівартості, матеріальних затрат, і інших операційних операцій знизився чистий прибуток підприємства,що знову негативно відображається на підприємстві.

Щодо 2008 року, обсяг реалізації продукціївпав до 254,9 тис.грн. Постійні витрати збільшились до 49,1 тис.грн., змінні витрати 238,8 тис.грн., поріг рентабельності становить 818,3 тис.грн., що є меншим на 186,7 ніж у 2006 році, але більшим на 561,1 від попереднього року. В результаті, прибуток зріс на 35,4.

3.8 Оцінка економічного потенціалу ВКП «Дзеркало»

Таблиця 3.2

| Напрямок аналізу | Показники | Розрахункова формула | Розрахунок і результат | Рекомендації щодо покращення фінансового показника |

| 1 | 2 | 3 | 5 | 6 |

| 1. Оцінка майнового стану | 1. Частка основних засобів в активах | ОЗ/А | 0,54 | Значення даного показника є нормальним, оскільки показник> 0,5 |

| 2. Частка дебіторської заборгованості в активах | ДЗ/А | 0,02 | Скорочення продажу в кредит; розробка конкретних умов та розмірів знижок при достроковій сплаті | |

| 3. Знос основних засобів | З/ОЗп | 0,63 | Шоста частина (17%) вартості ОЗ перенесена на продукцію; підприємство матиме змогу відносно швидко оновити ОЗ | |

| 2. Оцінка фінансового стану | 1. Частка власних коштів в активах | ВК/А | 0,8 | Значення коефіцієнта автономії менше норми (норма> 0,5); вперспективі збільшити величину ВК за рахунок прибутку |

| 2. Забезпеченість чистим робочим капіталом | РКч/А | 163,9 | Зменшення поточних зобов'язань; збільшення оборотних активів | |

| 3. Забезпеченість власними оборотними коштами | ВОК/ОА | 0,56 | Збільшення частки власного капіталу, яка йде на фінансування оборотних активів | |

| 4. Загальний коефіцієнт покриття | Ап/ПЗ | 2,28 | Зменшення поточної заборгованості; збільшення обсягу ліквідних активів | |

| 5. Рівень дебіторської заборгованості | ДЗ/ОА | 53,2 | Зменшення продажу продукції в кредит; уважний вибір партнерів | |

| 3. Зовнішні показники неплатоспро-можності | 1. Збитки | Сума збитків | 204,07 | |

| Зб./А | ||||

| 2. Протерміновані позики | Позики не погашені вчасно | - | - | |

| Протермін. заборг./ВК | ||||

| 3. Протермінованакредит.забор. | Протер.кредиторська заборгованість | - | - | |

| Протермін. кр. заборг. /А |

Оцінка економічного потенціалу ВКП «Дзеркало» у 2007 році

Таблиця 3.3

| Напрямок аналізу | Показники | Розрахункова формула | Розрахунок і результат | Рекомендації щодо покращення фінансового показника |

| 1 | 2 | 3 | 5 | 6 |

| 1. Оцінка майнового стану | 1. Частка основних засобів в активах | ОЗ/А | 0,79 | Значення даного показника є нормальним, оскільки показник> 0,5 |

| 2. Частка дебіторської заборгованості в активах | ДЗ/А | 0,034 | Скорочення продажу в кредит; розробка конкретних умов та розмірів знижок при достроковій сплаті | |

| 3. Знос основних засобів | З/ОЗп | 0,67 | 9,4% вартості ОЗ перенесена на продукцію; підприємство не матиме змогу швидко оновити ОЗ | |

| 2. Оцінка фінансового стану | 1. Частка власних коштів в активах | ВК/А | 0,86 | Значення коефіцієнта автономії більше норми (норма> 0,5); вперспективі збільшити величину ВК за рахунок прибутку |

| 2. Забезпеченість чистим робочим капіталом | РКч/А | 106,9 | Зменшення поточних зобов'язань; збільшення оборотних активів | |

| 3. Забезпеченість власними оборотними коштами | 0,32 | 0,32 | Збільшення частки власного капіталу, яка йде на фінансування оборотних активів | |

| 4. Загальний коефіцієнт покриття | Ап/ПЗ | 1,48 | Зменшення поточної заборгованості; збільшення обсягу ліквідних активів | |

| 5. Рівень дебіторської заборгованості | ДЗ/ОА | 0,09 | Зменшення продажу продукції в кредит; уважний вибір партнерів | |

| 3. Зовнішні показники неплат-сть | 1. Збитки | Сума збитків | 123,5 | - |

| Зб./А | ||||

| 2. Протерміновані позики | Позики не погашені вчасно | - | - | |

| Протермін. заборг./ВК | ||||

| 3. Протермінована кредиторська заборгованість | Протермінована кредиторська заборгованість | - | - | |

| Протермін. кр. заборг. /А |

Оцінка економічного потенціалу ВКП «Дзеркало» у 2008 році

Таблиця 3.4

| Напрямок аналізу | Показники | Розрахункова формула | Розрахунок і результат | Рекомендації щодо покращення фінансового показника |

| 1 | 2 | 3 | 5 | 6 |

| 1. Оцінка майнового стану | 1. Частка основних засобів в активах | ОЗ/А | 0,56 | Значення даного показника є нормальним, оскільки показник> 0,5 |

| 2. Частка дебіторської заборгованості в активах | ДЗ/А | 0,08 | Скорочення продажу в кредит; розробка конкретних умов та розмірів знижок при достроковій сплаті | |

| 3. Знос основних засобів | З/ОЗп | 0,67 | Шоста частина (17%) вартості ОЗ перенесена на продукцію; підприємство матиме змогу відносно швидко оновити ОЗ | |

| 2. Оцінка фінансового стану | 1. Частка власних коштів в активах | ВК/А | 0,86 | Значення коефіцієнта автономії менше норми (норма> 0,5); вперспективі збільшити величину ВК за рахунок прибутку |

| 2. Забезпеченість чистим робочим капіталом | РКч/А | Зменшення поточних зобов'язань; збільшення оборотних активів | ||

| 3. Забезпеченість власними оборотними коштами | ВОК/ОА | 0,68 | Збільшення частки власного капіталу, яка йде на фінансування оборотних активів | |

| 4. Загальний коефіцієнт покриття | Ап/ПЗ | 3,14 | Зменшення поточної заборгованості; збільшення обсягу ліквідних активів | |

| 5. Рівень дебіторської заборгованості | ДЗ/ОА | 1,6 | Зменшення продажу продукції в кредит; уважний вибір партнерів | |

| 3. Зовнішні показники неплато-сті | 1. Збитки | Сума збитків | 142,5 | - |

| Зб./А | ||||

| 2. Протер.позики | Позики не погашені вчасно | - | - | |

| Протермін. заборг./ВК | ||||

| 3. Протер.кредиторська заборгованість | Протермінована кредиторська заборгованість | - | - | |

| Протермін. кр. заборг. /А |

3.9 Оцінка результативності виробничо-господарської діяльності підприємства

Оцінка результативності ВКП «Дзеркало» у 2006 році

Таблиця 3.5

| Напрямок аналізу | Показники | Розрахункова формула | Розрахунок і результат | Рекомендації щодо покращення фінансового показника |

| 2006р. | ||||

| 1 | 2 | 3 | 5 | 6 |

| 1. Динаміка розвитку підприємства | 1. Порівняльні темпи зростання активів, обсягів продажу, прибутку без врахування інфляції |

а) темп приросту активів за період, Тза |

3,6% | Зменшення зносу основних засобів, збільшення активів підприємства |

|

б) темп приросту виручки за два суміжні періоди, Тзв |

-16,8% | Збільшення виручки від реалізації шляхом пошуку нових ринків збуту; зниження собівартості виробництва | ||

|

в) темп приросту прибутку за суміжні періоди, Тзп |

60,8% | Пошук шляхів зниження собівартості продукції; пошук ринків збуту, активна маркетингова діяльність | ||

| Ідеальне співвідношення |

|

Ідеальне співвідношення не виконується. | ||

| 2. Зміна оцінок фінансового стану за коефіцієнтами | а) зміна частки власних коштів в активах упродовж планового періоду | -0,14 | Частка власних коштів в активах зросла; подальше зростання можливе за умови збільшення величини власного капіталу | |

| б) зміна частки власних оборотних коштів в сумі оборотних коштів упродовж планового періоду | 0,06 | Зменшення поточних зобов'язань; збільшення власного капіталу | ||

| в) відносна зміна загального коефііцієнта покриття | 0,27 | Збільшення частки ліквідних активів; зменшення кредиторської заборгованості | ||

| г) відносна зміна дебіторської заборгованості | 0,9 | Об'єктивний підхід до формування портфеля замовлень та умов оплати вироблених товарів; систематичне проведення контролю стану розрахунків за протермінованими заборгованостями | ||

| 2. Ефективність використання економічного потенціалу | 1. Рентабельність продажів | Прибуток/Виручка | -0,16 | Пошук шляхів зниження собівартості реалізованої продукції; пошук нових ринків збуту |

| 2. Рентабельність активів | Прибуток/Активи | -0,27 | Усунення надмірних витрат; зниження обсягу запасів | |

| 3. Рентабельність власного капіталу |

Прибуток/ Власний капітал |

-0,34 | Пошук шляхів прискорення оборотності капіталу; ефективніше управління витратами |

Оцінка результативності ВКП «Дзеркало» у 2007 році

Таблиця 3.6

| Напрямок аналізу | Показники | Темп приросту величини | Розрахунок і результат | Рекомендації щодо покращання фінансового показника |

|

|

| 1 | 2 | 3 | 4 | 5 |

|

|

| 1. Динаміка розвитку підприємства | 1. Порівняльні темпи зростання активів, обсягів продажу, прибутку розраховують без врахування інфляції | а) темп приросту за рік . Тза | -65,3% | Зменшення зносу основних засобів, збільшення активів підприємства |

|

|

| б) темп приросту виручки за два суміжні періоди, Тзв | 12,8% | Збільшення виручки від реалізації шляхом пошуку нових ринків збуту; |

|

|||

| в) темп приросту прибутку за два суміжні роки, Тзп | -163,9% | Пошук шляхів зниження собівартості продукції; активна маркетингова діяльність |

|

|||

| Ідеальне співвідношення Тза<Тзв<Тзп |

|

Ідеальне співвідношення не виконується |

|

|||

| 2. Ефективність використання економічного потенціалу | 2. Зміна оцінок фінансового стану за коефіцієнтами | а) зміна частки власних коштів в активах упродовж планового періоду | 0,06 | подальше зростання можливе за умови збільшення величини власного капіталу |

|

|

| б) зміна частки власних оборотних коштів в сумі оборотних коштів упродовж планового періоду | 0,23 | Зменшення поточних зобов'язань; збільшення власного капіталу |

|

|||

| в) відносна зміна загального коефіцієнта покриття | 0,65 | Збільшення частки ліквідних активів; зменшення кредиторської заборгованості | ||||

| г) відносна зміна дебіторської заборгованості | 1,05 | Об'єктивний підхід до формування портфеля замовлень та умов оплати вироблених товарів | ||||

2. Ефективність використання економічного потенціалу |

1. Рентабельність продажів | Прибуток / Виручка | 0,017 | Пошук шляхів зниження собівартості реалізованої продукції; | ||

| 2. Рентабельність активів | Прибуток / Активи | -0,17 | Усунення надмірних витрат; зниження обсягу запасів | |||

| 3. Рентабельність власного капіталу | Прибуток / Власний капітал | -0,2 | Пошук шляхів прискорення оборотності капіталу; | |||

Оцінка результативності ВКП «Дзеркало» у 2008 році

Таблиця 3.7

|

Напрямок аналізу |

Показники |

Розрахункова формула |

Розрахунок і результат |

Рекомендації щодо покращення фінансового показника |

||||||

|

2008р. |

||||||||||

|

1 |

2 |

3 |

5 |

6 |

||||||

| 1. Динаміка розвитку підприємства | 1. Порівняльні темпи зростання активів, обсягів продажу, прибутку без врахування інфляції |

а) темп приросту активів за період, Тза |

22,6% | Зменшення зносу основних засобів, збільшення активів підприємства | ||||||

|

б) темп приросту виручки за два суміжні періоди, Тзв |

-40,3% | Збільшення виручки від реалізації шляхом пошуку нових ринків збуту; зниження собівартості виробництва | ||||||||

|

в) темп приросту прибутку за суміжні періоди, Тзп |

154,4% | Пошук шляхів зниження собівартості продукції; пошук ринків збуту, активна маркетингова діяльність | ||||||||

| Ідеальне співвідношення |

|

Ідеальне співвідношення не виконується. | ||||||||

|

б) зміна частки власних оборотних коштів в сумі оборотних коштів упродовж планового періоду | 1,22 | Зменшення поточних зобов'язань; збільшення власного капіталу |

|

||||||

|

в) відносна зміна загального коефііцієнта покриття | 1,8 | Збільшення частки ліквідних активів; зменшення кредиторської заборгованості |

|

||||||

|

г) відносна зміна дебіторської заборгованості | 3,17 | Об'єктивний підхід до формування портфеля замовлень та умов оплати вироблених товарів; систематичне проведення контролю стану розрахунків за протермінованими заборгованостями |

|

||||||

|

||||||||||

|

2. Рентабельність активів | Прибуток/Активи | -0,35 | Усунення надмірних витрат; зниження обсягу запасів |

|

|

2. Рентабельність активів | Прибуток/Активи | -0,35 | Усунення надмірних витрат; зниження обсягу запасів |

|

Прибуток/ Власний капітал |

-0,4 | Пошук шляхів прискорення оборотності капіталу; ефективніше управління витратами |

|

РОЗДІЛ 4. РЕКОМЕНДАЦІЇ ТА РОЗРОБКА ЗАХОДІВ ЩОДО ПОКРАЩЕННЯ ФІНАНСОВОГО СТАНУ ВКП «ДЗЕРКАЛО»

Підприємство, що аналізується, виробляє дзеркала та іншу будь-яку продукцію яка виготовляється зі скла, а також займається реалізацією власної продукції як резидентам, так і нерезидентам України. На думку фахівців, вироби підприємства відрізняються досить високою якістю.

Основними шляхами зниження витрат є економія всіх видів ресурсів, що споживаються у виробництві: трудових та матеріальних. Так, значну долю в структурі витрат виробництва займає оплата праці-35%. Тому актуальною є задача зниження трудоємкості продукції, що виготовляється, зростання продуктивності праці, скорочення чисельності персоналу.

Зниження трудоємкості продукції, збільшення продуктивності праці можна досягнути різними шляхами. Найбільш важливі з них – механізація та автоматизація виробництва, розробка та застосування прогресивних, високопродуктивних технологій, заміна та модернізація застарілого обладнання. На даному підприємстві дуже багато застарілого обладнання, яке можна продати без будь-якої шкоди для виробництва. Отримані кошти можна вкласти в нове, ресурсозберігаюче обладнання, яке підвищить фондовіддачу.

Матеріальні ресурси займають 28% в структурі витрат на виробництво продукції.

Скорочення витрат по амортизації основних виробничих фондів можна досягнути шляхом кращого використання цих фондів, максимізації їх завантаження, а також списання з балансу непрацюючого, морально застарілого обладнання.

Як і в інших підприємств, в умовах кризи неплатежів у даного підприємства є нестача грошових коштів, та з отриманням дебіторської заборгованості.

Щодо джерел отримання грошових коштів, то до них відносяться:

1. Реалізація продукції з негайною оплатою.

2. Отримання дебіторської заборгованості.

3. Продаж резервних грошових активів.

4. Продаж матеріальних і нематеріальних активів (зайвих запасів).

5. Отримання банківських кредитів.

6. Залучення інвестицій, приватного капіталу та інших внесків.

Перші чотири шляхи більш доцільні, тому що не приводять до збільшення валюти балансу. В цих випадках грошові кошти формуються шляхом реструктуризації активів. Два останніх – можуть використовуватись для підтримки поточної платоспроможності в крайніх випадках, тому що вони приводять до відволікання залучених фінансових ресурсів від цільового використання.

Щодо управління дебіторською заборгованістю, то найбільш ефективними будуть такі шляхи:

1) визначення термінів прострочених залишків на рахунках дебіторів і порівняння цих термінів із середніми показниками в галузі, показниками конкурентів і даними минулих років;

2) періодичний перегляд граничної суми кредиту, виходячи з реального фінансового становища клієнтів;

3) якщо виникають проблеми з одержанням грошей, то необхідно вимагати заставу на суму, не меншу, ніж сума на рахунку дебітора;

4) використання арбітражних судів для стягнення боргів при наявності порук чи гарантій;

5) продаж рахунків дебіторів факторинговій компанії чи банку, що надає факторингові послуги, якщо це вигідно;

6) при продажу великої товарної партії негайне виставлення рахунку покупцю;

7) використання циклічної виписки рахунків для підтримання одноманітності операцій;

8) відправлення поштою рахунків покупцям за декілька днів до настання терміну платежу;

9) страхування кредитів для захисту від значних збитків за безнадійними боргами;

10) обминання дебіторів з високим ризиком, наприклад, якщо покупці належать до країни чи галузі, що переживають істотні фінансові труднощі.

Слід приділити значну увагу збуту продукції за готівку. Цьому має сприяти правильна маркетингова політика (пошук нових, більш платоспроможних споживачів продукції, нових ринків, розширення збутової мережі тощо). Треба розробити гнучку систему знижок та кредитування для оптових покупців, вивчити ефективність організації та проведення сезонних розпродаж зі знижками в ціні. Ці всі заходи будуть закладом підвищення виручки, а також прибутку, що, в свою чергу, дозволить підвищити рентабельність капіталу.

Для поповнення власного капіталу треба, перш за все, оцінити вартість його залучення з різних джерел. До того, як звертатись до зовнішніх джерел формування власного капіталу, повинні бути реалізовані всі можливості його формування за рахунок внутрішніх джерел. А основні внутрішні джерела – прибуток та спеціальні фонди.

Але якщо сума власного капіталу із внутрішніх джерел є недостатньою, треба звертатись до зовнішніх джерел залучення. Це вимагає необхідність розробки емісійної політики підприємства. Основною метою цієї політики є залучення на фондовому ринку необхідного обсягу фінансових коштів в мінімально можливі строки і за мінімальну плату.

Процес управління вартістю залученого капіталу за рахунок зовнішніх джерел характеризуються високим рівнем складності і потребує відповідної кваліфікації виконавців.

Не слід також нехтувати позиковим капіталом. В розвинутих країнах за питомою вагою у складі залучених джерел фінансування значне місце займають саме банківські кредити та кредиторська заборгованість, в тому числі комерційний і товарний кредити. Необхідність кредиту як джерела поповнення фінансових ресурсів підприємства визначається характером кругообігу основних і оборотних активів. Як джерело фінансування, позиковий капітал теж має свої особливості:

1) відносна простота формування базових показників оцінки вартості. Це вартість обслуговування боргу в формі процентів за кредит;

2) виплати по обслуговуванню боргу відносяться на собівартість, що зменшує розмір оподатковуваної бази підприємства, тобто розмір вартості позикового капіталу зменшується на ставку податку на прибуток;

3) вартість залучення позикового капіталу має високу ступінь зв'язку з рівнем кредитоздатності підприємства, оціненого кредитором. Чим віще кредитоздатність підприємства по оцінці кредитора, тим нижче вартість залученого позикового капіталу;

4) залучення позикового капіталу пов'язано із зворотним грошовим потоком по обслуговуванню боргу та по погашенню зобов'язань по основній сумі боргу.

Вартість внутрішньої кредиторської заборгованості при визначенні вартості капіталу враховується по нульовій ставці, тому що це, фактично, безплатне фінансування підприємства. Але не можна збільшувати суму капіталу за рахунок цього джерела, бо якщо кошти затримуються на тривалий час в обігу і своєчасно не повертаються, це може стати причиною простроченої кредиторської заборгованості, що в кінці призведе до сплати штрафів, санкцій та погіршення фінансового стану.

Щодо позикового капіталу, то у підприємства при існуючій структурі коштів і низькій рентабельності активів у порівнянні з процентними ставками за кредит є дуже незначні можливості по його залученню. Треба в першу чергу вирішувати збутові проблеми і підвищувати кредитоздатність підприємства.

ВИСНОВКИ

Викрнуючи цей курсовий проект, я в деякій мірі набагато ближче познайомилася з таким поняттям, як інфляція. Зрозуміла, що інфляція не виникає раптово, а розвивається поступово, як тривалий процес. Інфляція, як економічне явище характеризує якісний стан грошового обігу в умовах, коли перестає діяти механізм автономного забезпечення сталості грошей.

Завдяки цьому проекту я зрозуміла також, що інфляція не завжди приносить шкоду (якщо це, звичайно, не гіперінфляція), а навіть в період інфляції можливо дещо збільшити свій власний капітал. При постійному загальному обсязі продукції реальні доходи зростуть у тих, хто має фіксовані грошові прибутки. Кредитори виграють за рахунок дебіторів. А у власників заощаджень в результаті падіння ціни зросте купівельна спроможність їх заощаджень. Але неочікувана інфляція може призвести і до дуже значних збитків. У інфляції відсутня загальна суспільна свідомість, тому вона забирає у одних і віддає іншим, чи то багатим, чи бідним, чи молоді, чи літнім людям, чи здоровим, чи хворим.

Не менш важливим є те, як інфляція впливає на фінансовий стан підприємства. На рахунок цього був проведений метод перерахунку статей на прикладі балансу ВКП «Дзеркало» за 2006 рік, цей метод доцільно застосовувати, коли ціни на різні статті балансу зростають неоднаково. Він дає змогу відобразити різний ступінь цін вартості виробничих запасів, основних коштів, амортизації, що виникли в результаті інфляції. Суть методу полягає у переоцінці усіх статей балансу на підставі їхньої поточної вартості. Як поточну вартість використовують вартість відтворення, ціну можливої реалізації або економічну вартість.

інфляція рентабельність фінансовий стійкість

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1.Гроші та кредит: Підручник / М. І. Савлук, А. М. Мороз, М. Ф. Пуховкіна за ред. М. І. Савлука. К.: КНЕУ, 2001.

2. Гроші та кредит / За ред.д.е.н. М.І. Савлука .-К.,2001.

3. Гроші та кредит / За ред. Б. С. Івасіва. - К., 1999.

4.Гроші і кредит. Гриньова В.М., Проскура О.Ю.Харьков,2003

5.Маслова.С.О.:Гроші і кредит-20.карлбланш 2000.

6.Гроші, банки та кредит у схемах та коментарях,навч.посібник/За ред. Б.Л.Луцева.Тернопіль. 2000.

7.Гроші та кредит/За ред. проф. Б.С.Івасіва.Тернопіль

8.Фінвнсовий аналіз: Навч. Посібник / І.Б.Хома, Н.І.Андрушко, К.М. Слюсарчик. Львів : видавництво національного університету «Львівська політехніка»,2009.-344с.

9.Фінансовий аналіз. Литвин Б. М., Стельмах М. В.2008

10. Финанси / Под ред. В.М. Родионовой. - М.: Финансиі статистика, 1996.

11. Фінанси підприємств: Підручник / За ред. А.М. Поддєрьогіна. — К.:

КНЕУ, 1998.

12.http://6201.org.ua/load/72-1-0-634

13.http://www.book-ye.com/product_1787.php