Дипломная работа: Формирование и особенности учета себестоимости и расходов на продажу печатной продукции на примере издательского центра "Наука РАН"

Введение

С множеством проблем сталкиваются редакции (издательства), занимающиеся выпуском периодических печатных изданий – газет, журналов, бюллетеней, а также книжной продукции. Безусловно, издательская деятельность специфична.

Однако, ее особенности практически не нашли отражения ни в нормативных актах, регулирующих бухгалтерский учет, ни в нормах налогового законодательства. Не в полной мере компенсируют пробелы законодательства и официальные разъяснения Минфина России и министерства РФ по налогам и сборам. Это приводит к тому, что каждая организация по-своему решает проблемы, возникающие при учете специфических затрат или дополнительных источников доходов.

Подходов к решению указанных проблем ставит многие средства массовой информации и книжные издательства в зависимость от мнения, скажем, налогового инспектора, который может не согласиться с принятым в бухгалтерии редакции (издательства) газеты или журнала порядком формирования выручки и учета затрат на производство печатной продукции и предъявить организации штрафные санкции.

Издательские организации – это юридические лица независимо от организационно-правовой формы и формы собственности, а также индивидуальные предприниматели, осуществляющие подготовку, производство и выпуск книжной и другой печатной продукции, то есть осуществляющие деятельность в сфере изготовления печатных изданий любого вида.

Эти организации могут быть зарегистрированы в виде издательства или редакции.

Издательства выпускают различную печатную продукцию (книги, журналы / плакаты и т.д.) в широком ассортименте.

Редакции, как правило, специализируются на выпуске отраслевых или профильных журналов, но могут выпускать и другую однотипную печатную продукцию–газеты, календари, буклеты и т.д.

В последнее время в налоговом, бухгалтерском и гражданском законодательстве произошли значительные изменения. Не явилась исключением и издательская деятельность, в:порядке регулирования которой также многое изменилось. Было отменено лицензирование издательской деятельности, порядок исчисления и уплаты некоторых налогов (в особенности НДС и налога на прибыль) постоянно претерпевает существенные изменения.

Издательствам средств массовой информации в зависимости от территории, на которой распространяется печатная продукция, свидетельство о регистрации выдают Министерство РФ по делам печати, телерадиовещания и средств массовых коммуникаций либо территориальные органы Государственной инспекции по защите свободы печати и массовой информации.

Цель работы – проанализировать состав затрат издательской себестоимости на книжную продукцию и затраты на продажу для формирования цены на печатную продукцию.

Себестоимость – слагаемая цены.

1. Принципы управления расходами на выпуск и реализацию печатной продукции в книжном деле

1.1 Понятие расходов на производство и реализацию печатной продукции в книжном деле

Исходя из ст. 252 Налогового кодекса Российской Федерации (НК РФ) налогоплательщик уменьшает полученные доходы от печатной продукции на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ). При этом расходами признаются обоснованные и документально подтвержденные затраты, то есть экономически оправданные затраты в денежной форме и подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации. Применяемые документы, например по учету товарно – материальных ценностей, приведены в Методических указаниях по бухгалтерскому учету материально – производственных запасов, утвержденных Приказом Минфина России от 28.12.2001 №119н, а по учету основных средств – в Методических указаниях по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 20.07.1998 №33н.[1]

В п. 1 ст. 318 НК РФ, расходы на производство печатной продукции и реализацию, осуществленные в течение отчетного периода, подразделяются на прямые и косвенные.

Рассматриваются прямые расходы, к которым относятся:

– материальные затраты, определяемые в соответствии с пп. 1 и 4 п. 1 ст. 254 НК РФ;

– расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также суммы единого социального налога, начисленного на вышеуказанные суммы расходов на оплату труда;

– суммы амортизационных отчислений по основным средствам, используемым при производстве товаров, работ, услуг.

Учитывая п. 1 ст. 318 НК РФ, к материальным затратам относятся следующие расходы налогоплательщика:

¾ на приобретение сырья и (или) материалов, используемых в производстве товаров (выполнении работ, оказании услуг) и (или) образующих их основу либо являющихся необходимым компонентом при производстве товаров (выполнении работ, оказании услуг);

¾ на приобретение комплектующих изделий, подвергающихся монтажу, и (или) полуфабрикатов, подвергающихся дополнительной обработке у налогоплательщика.[2]

Согласно п. 2 ст. 254 НК РФ стоимость печатной продукции, включаемых в материальные расходы, определяется исходя из цен их приобретения (без учета сумм налогов, подлежащих вычету либо включаемых в расходы в соответствии с НК РФ), в том числе комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с приобретением товарно-материальных ценностей.

Стоимость активов, переданных или подлежащих передаче организацией, устанавливается исходя из цены, по которой в сравнимых обстоятельствах организация определяет стоимость аналогичных активов.[3]

Бухгалтерский учет в издательстве ведется в соответствии с типовым Планом счетов, но особенности издательской деятельности обусловливают необходимость разработки и утверждения в составе учетной политики издательства рабочего плана счетов.

В частности, к субсчету «Сырье и материалы» счета 10 «Материалы» могут быть открыты аналитические счета по местам нахождения материальных ценностей:

10.1.1. – «Материалы на складе издательства»,

10.1.2. – «Материалы в типографии».

В разрезе этих счетов можно провести дальнейшую детализацию по видам материалов:

10.1.2.1. – «Бумага в типографии»,

10.1.2.2. – «Картон в типографии» и т.д.

К счету 44 «Расходы на продажу» могут быть открыты субсчета:

44.1. – «Расходы по сбыту»,

44.2. – «Стоимость обязательных бесплатных экземпляров» и другие.

Кроме того, при учете авторских гонораров, начисляемых по соответствующим договорам, бухгалтер может открыть к счету 70 «Расчеты с персоналом по оплате труда» или 76 «Расчеты с разными дебиторами и кредиторами» отдельный субсчет, на котором будут учитываться расчеты с авторами.

При невозможности установить стоимость активов, переданных или подлежащих передаче организацией, стоимость материально – производственных запасов, полученных организацией по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, определяется исходя из цены, по которой в сравнимых обстоятельствах приобретаются аналогичные материально – производственные запасы.

Фактическая себестоимость печатной продукции при их изготовлении самой организацией определяется исходя из фактических затрат, связанных с производством данных запасов.

Учет и формирование затрат на производство печатной продукции осуществляются организацией в порядке, установленном для определения себестоимости соответствующих видов продукции.

В соответствии с п. 4 ст. 254 НК РФ если налогоплательщик в качестве сырья, запасных частей, комплектующих, полуфабрикатов и иных материальных расходов использует продукцию собственного производства, а также если в состав материальных расходов налогоплательщик включает результаты своих работ или услуги, оценка вышеуказанной продукции, результатов работ или услуг собственного производства производится исходя из оценки готовой продукции (работ, услуг) в соответствии со ст. 319 НК РФ.

В Инструкции по применению Плана счетов бухгалтерского учета финансово – хозяйственной деятельности организаций печатной продукции, утвержденной Приказом Минфина России от 31.10.2000 №94н, определено, что если готовая продукция полностью направляется для использования в самой организации, то она может не приходоваться на счет 43 «Готовая продукция», а должна учитываться на счете 10 «Материалы» и других аналогичных счетах в зависимости от назначения этой продукции.[4]

Возвратные отходы от печатной продукции оцениваются в следующем порядке:

¾ по пониженной цене исходного материального ресурса (по цене возможного использования), если эти отходы могут быть использованы для основного или вспомогательного производства, но с повышенными расходами (пониженным выходом готовой продукции);

¾ по цене реализации, если эти отходы реализуются на сторону.

Отходы производства приходуются по дебету счета 10, субсчет «Прочие материалы», в корреспонденции с кредитом счета 20 «Основное производство» или других соответствующих счетов.[5]

При определении размера материальных расходов при списании сырья и материалов, используемых при производстве (изготовлении) товаров (выполнении работ, оказании услуг), в соответствии с принятой организацией учетной политикой для целей налогообложения применяется один из следующих методов оценки указанного сырья и материалов:

– метод оценки по стоимости единицы запасов;

– метод оценки по средней стоимости;

– метод оценки по стоимости первых по времени приобретений (ФИФО);

– метод оценки по стоимости последних по времени приобретений (ЛИФО).

В соответствии с п. 7 ст. 254 НК РФ к материальным расходам для целей налогообложения приравниваются потери от недостачи и (или) порчи при хранении и транспортировке товарно – материальных ценностей в пределах норм естественной убыли, утвержденных в порядке, установленном Правительством РФ.

Согласно п. 2 ст. 272 НК РФ датой осуществления материальных расходов печатной продукции признается дата передачи в производство сырья и материалов, приходящихся на произведенные товары (работы, услуги), в случае организации учета доходов и расходов по методу начисления.[6]

Согласно п. 1 ст. 318 НК РФ в состав прямых расходов печатной продукции включаются суммы амортизационных отчислений по основным средствам, используемым при производстве товаров, работ, услуг.

Исходя из ст. 257 НК РФ под основными средствами понимается часть имущества, используемого в качестве средств труда для производства печатной продукции и реализации товаров (выполнения работ, оказания услуг) или для управления организацией.[7]

Так как согласно п. 5 ст. 270 НК РФ не подлежат учету для целей налогообложения расходы налогоплательщика на приобретение и (или) создание амортизируемого имущества, то его списание производится в течение срока его полезного использования исходя из стоимости приобретения и амортизационных отчислений.

Первоначальная стоимость основного средства определяется как сумма расходов на его приобретение (а в случае, если основное средство получено налогоплательщиком безвозмездно, – как сумма, в которую оценено такое имущество в соответствии с п. 8 ст. 250 НК РФ), сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ.

На основании п. 8 ст. 250 НК РФ основные средства, полученные безвозмездно, оцениваются по рыночным ценам, определяемым с учетом положений ст. 40 НК РФ, но не ниже остаточной стоимости.

Первоначальной стоимостью основных средств, приобретенных за плату, признается согласно п. 8 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 №26н, сумма фактических затрат организации на приобретение, сооружение и изготовление, исключая НДС, если организация является его плательщиком, и иных возмещаемых налогов.

Фактическими затратами на приобретение, сооружение и изготовление основных средств являются суммы, уплачиваемые поставщикам (продавцам); организациям за осуществление работ по договору строительного подряда; организациям за информационные, консультационные и посреднические услуги; в связи с приобретением (получением) прав на объект основных средств, таможенных пошлин; процентов по кредитам и заемным средствам до принятия объекта основных средств к бухгалтерскому учету и прочие затраты по приобретению, сооружению и изготовлению объектов основных средств.

Основные средства в печатной продукции могут также поступать в организацию:[8]

1) по договору дарения (безвозмездно) с определением их по текущей рыночной стоимости на дату принятия к бухгалтерскому учету. В случае получения основных средств, бывших в употреблении, необходимо определять их стоимость с учетом использования бывшим владельцем.

Учитывая п. 12 ст. 259 НК РФ и п. 21 Методических указаний по бухгалтерскому учету основных средств, приобретаемые основные средства, бывшие в употреблении, подлежат оценке исходя из рыночной стоимости, но с учетом срока использования бывшим владельцем.

2) по договору, предусматривающему исполнение неденежными средствами, с определением стоимости по переданным или подлежащим передаче ценностям исходя из цены, по которой в сравнимых обстоятельствах организация определяет стоимость аналогичных ценностей.

Как указано в п. 11 ПБУ 6/01, при невозможности установить стоимость передаваемых или подлежащих передаче ценностей стоимость основных средств в вышеуказанном примере могла бы быть равна 50 000 руб.;

3) после проведения инвентаризации. Будучи ранее не учтенными в бухгалтерском балансе, они оцениваются исходя из рыночной стоимости с отражением в бухгалтерском учете по дебету счета 01 «Основные средства» и кредиту счета 91 «Прочие доходы и расходы»;

4) если они произведены самой организацией. В этом случае их оценка производится исходя из фактических затрат как стоимость готовой продукции, что основано на п. 1 ст. 257 НК РФ;

5) по договору лизинга. Стоимость основных средств определяется по сумме расходов лизингодателя на их приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором они пригодны для использования (за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ).

Как в п. 2 ст. 257 НК РФ, так и в п. 14 ПБУ 6/01 установлено, что первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям.

К работам по достройке, дооборудованию, модернизации относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта амортизируемых основных средств, повышенными нагрузками и (или) другими новыми качествами.[9]

К реконструкции относится переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его технико-экономических показателей и осуществляемое по проекту реконструкции основных средств в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции.

К техническому перевооружению относится комплекс мероприятий по повышению технико-экономических показателей основных средств и их отдельных частей на основе внедрения передовой техники и технологии, механизации и автоматизации производства, модернизации и замены морально устаревшего и физически изношенного оборудования новым, более производительным.

Если после реконструкции, модернизации или технического перевооружения объектов основных средств произошло увеличение срока их полезного использования, то налогоплательщик вправе увеличить их, но в пределах сроков, которые установлены для таких основных средств.

Так, например, организация осуществила модернизацию транспортного средства, входящего в четвертую группу основных средств, первоначальный срок полезного использования которого был определен в 6 лет согласно Классификации основных средств, утвержденной Постановлением Правительства РФ от 01.01.2002 №1 «О Классификации основных средств, включаемых в амортизационные группы». В этом случае можно увеличить срок полезного использования только до 7 лет включительно. Если же реконструкция, модернизация или техническое перевооружение объекта основных средств не привели к увеличению срока полезного использования, то налогоплательщик при исчислении амортизации учитывает оставшийся срок полезного использования.[10]

Согласно п. 1 ст. 258 НК РФ сроком полезного использования признается период, в течение которого объект основных средств служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта в соответствии со ст. 258 НК РФ и с

Согласно п. 1 ст. 257 НК РФ налогоплательщику не предоставлено право исчислять амортизационные отчисления для целей налогообложения от восстановительной стоимости начиная с переоценки на 1 января 2003 г., и по этой причине Приказом Минфина России внесены изменения в п. 15 ПБУ 6/01 в части отражения результатов переоценки основных средств.

Организации осуществляют начисление амортизации основных средств для целей бухгалтерского учета согласно п. 18 ПБУ 6/01 и разд. 3 Методических указаний по бухгалтерскому учету основных средств одним из четырех способов: линейным, уменьшаемого остатка, по сумме чисел лет срока полезного использования, пропорционально объему продукции (работ), а для целей налогообложения согласно ст. 259 НК РФ установлены два метода – линейный и нелинейный. При этом применение линейного метода начисления амортизации обязательно по основным средствам, входящим в восьмую – десятую амортизационные группы, независимо от срока их ввода в эксплуатацию (п. 3 ст. 259 НК РФ).

Выбранный налогоплательщиком метод начисления амортизации по объекту амортизируемого имущества не может быть изменен в течение всего периода начисления амортизации.

В п. 4 ст. 259 НК РФ указаны формулы расчета норм амортизации для линейного и нелинейного метода:

К = (1/n) х 100% – линейный метод;

К = (2/n) х 100% – нелинейный метод,

где К – норма амортизации в процентах к первоначальной стоимости объекта амортизируемого имущества при линейном методе и к остаточной стоимости при нелинейном методе, а n – срок полезного использования объекта амортизируемого имущества, выраженный в месяцах.

Доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашение обязательств, приводящее к увеличению капитала этой организации, за исключением вклада участников.

Приведенное определение доходов организации содержится в п. 2 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 №32н (далее – ПБУ 9/99). Данное Положение впервые нормативно закрепило в целях бухгалтерского учета понятие «доход» и установило правила формирования в бухгалтерском учете информации о доходах коммерческих организаций, являющихся юридическими лицами по законодательству Российской Федерации, за исключением кредитных и страховых организаций.

Согласно п. 7.2.1 Концепции бухгалтерского учета: «Будущие экономические выгоды – это потенциальная возможность имущества прямо или косвенно способствовать притоку денежных средств или их эквивалентов в организацию».

В соответствии с п. 3 ПБУ 9/99 не признаются доходами организации в печатной продукции поступления от других юридических и физических лиц:

– сумм налога на добавленную стоимость (далее – НДС), акцизов, экспортных пошлин и иных аналогичных обязательных платежей. Суммы НДС, в частности, не могут быть признаны доходом организации, поскольку суммы поступившего налога, после вычета сумм НДС, уплаченных поставщикам при приобретении продукции, товаров, работ и услуг, подлежат уплате в бюджет;

– по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и тому подобного. Например, ст. 990 Гражданского кодекса Российской Федерации (далее – ГК РФ) определено, что по договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента. Комитент обязан уплатить комиссионеру вознаграждение и комиссионер вправе в соответствии со ст. 410 ГК РФ удержать причитающееся ему вознаграждение из всех сумм, поступивших к нему от комитента. Таким образом, доходом комиссионера будет признаваться только сумма его вознаграждения по договору;

– в порядке предварительной оплаты продукции, товаров, работ, услуг, а также суммы авансов в счет оплаты продукции, товаров, работ, услуг. Суммы, полученные в порядке предварительной оплаты и суммы авансов, не включаются в доходы до момента отгрузки продукции, товаров, выполнения работ и оказания услуг. Данные суммы отражаются на отдельном субсчете к счету, предназначенному для учета расчетов с покупателями и заказчиками;

– задатка, так как согласно ст. 329 ГК РФ он является одним из видов исполнения обязательств. Задатком согласно ст. 380 ГК РФ признается денежная сумма, выдаваемая одной из договаривающихся сторон в счет причитающихся с нее по договору платежей другой стороне, в доказательство обеспечения договора и в обеспечение его исполнения. Соглашение о задатке заключается в письменной форме. В случае сомнения в отношении того, является ли поступившая сумма задатком, она считается уплаченной в качестве аванса;

– в залог, если договором предусмотрена передача заложенного имущества залогодержателю. Залог возникает в силу договора, а также на основании закона при наступлении указанных в нем обстоятельств, если в законе предусмотрено, какое имущество и для обеспечения какого обязательства признается находящимся в залоге. Договор залога регламентируется § 3 гл. 23 ГК РФ;

– в погашение кредита, займа, предоставленного заемщику. Согласно ст. 807 ГК РФ по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками. Обязанностью заемщика является возврат заимодавцу той же суммы денег (суммы займа) или равное количество других полученных им вещей того же рода и качества. Так как заемщик обязан возвратить полученную по договору сумму займа, данная сумма не признается доходом заимодавца.

Вместе с тем по учредительным документам не всегда можно определить, какие виды деятельности являются для организации основными, поэтому целесообразно это прописать в приказе по учетной политике в целях бухгалтерского учета.[11]

Если организация осуществляет виды деятельности, не прописанные в учредительных документах, то при определении основного вида деятельности организация должна применить правило существенности: если величина полученного дохода от деятельности, не прописанной в уставных документах, составляет 5% и более, то эти доходы должны формировать доходы от обычных видов деятельности.

Такие разъяснения по этому поводу приведены в Письмах Минфина России от 24.09.2001 №04–05–11/71 и от 03.08.2000 №04–05–11/69.

В учетной политике организации должна быть отражена как минимум следующая информация (п. 17 ПБУ 9/99):

– о порядке признания выручки организации;

– о способе определения готовности работ, услуг, продукции, выручка от выполнения, оказания, продажи которых признается по мере готовности.

Условия, при наличии которых выручка признается в бухгалтерском учете организации, приведены в п. 12 ПБУ 9/99. Перечислим эти условия:

¾ организация имеет право на получение этой выручки, вытекающее из конкретного договора или подтвержденное иным соответствующим образом;

¾ сумма выручки может быть определена;

¾ имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации, имеется в случае, когда организация получила в оплату актив либо отсутствует неопределенность в отношении получения актива;

¾ право собственности (владения, пользования и распоряжения) на продукцию (товар) перешло от организации к покупателю или работа принята заказчиком (услуга оказана);

¾ расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены.

Для признания в бухгалтерском учете выручки необходимо, чтобы выполнялись все пять условий одновременно. Если же в отношении денежных средств и иных активов, полученных организацией в оплату, не будет выполнено хотя бы одно из перечисленных условий, в бухгалтерском учете организации будет признана не выручка, а кредиторская задолженность.

Следует обратить внимание на то, что при осуществлении некоторых видов деятельности (п. 12 ПБУ 9/99) выручка признается при одновременном выполнении не всех пяти перечисленных условий, а только трех из них, приведенных в п. п. «а» – «в». Такими видами деятельности являются:[12]

– предоставление за плату во временное пользование (временное владение и пользование) активов организации;

– предоставление за плату во временное пользование (временное владение и пользование) прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

– участие в уставных капиталах других организаций.

Если выполнение работ, оказание услуг, а также изготовление продукции требует длительного производственного цикла, выручка в бухгалтерском учете может признаваться по мере готовности работы, услуги, продукции или по окончании выполнения работы, оказания услуги, изготовления продукции, т.е. признание выручки в бухгалтерском учете будет зависеть от условий заключенного договора. Если договором между исполнителем и заказчиком будет предусмотрена возможность поэтапной сдачи законченных стадий работ и услуг, то выручка будет признаваться по мере их выполнения. Если же договором не предусмотрено поэтапной сдачи работ и услуг, то выручка признается в учете только по окончании выполнения работ, оказания услуг.

Также п. 13 ПБУ 9/99 установлено, что выручка от выполнения конкретной работы, оказания конкретной услуги, продажи конкретного изделия признается по мере готовности, если есть возможность определить готовность работы, услуги, изделия.

Важным является и положение данного пункта, касающееся порядка признания выручки в отношении разных по своему характеру и условиям выполнения работ, оказания услуги и производства изделий: организация может применять одновременно разные способы признания выручки в течение одного отчетного периода.

Способ определения готовности работ, услуг, продукции, выручка от выполнения, оказания, продажи которых признается по мере готовности, должен быть отражен в учетной политике.

Обращаем внимание на то, что по товарам признание выручки прямо связано с переходом права собственности (владения, пользования и распоряжения), а по работам, услугам достаточно того, что работа принята заказчиком или услуга оказана.

Согласно ст. 223 ГК РФ право собственности у приобретателя вещи по договору возникает с момента ее передачи, если иное не предусмотрено законом или договором.

При признании в бухгалтерском учете сумма выручки печатной продукции отражается по кредиту счета 90 «Продажи» и дебету счета 62 «Расчеты с покупателями и заказчиками».

По дебету счета 90 одновременно отражается себестоимость оказанных услуг.[13]

К счету 90 «Продажи» могут быть открыты субсчета:

– 90–1 «Выручка»;

– 90–2 «Себестоимость продаж»;

– 90–3 «Налог на добавленную стоимость»;

– 90–4 «Акцизы»;

– 90–9 «Прибыль (убыток) от продаж».

На субсчете 90–1 учитываются поступления, признаваемые выручкой, на субсчете 90–2 – себестоимость продаж, относящихся к признанной выручке, на субсчете 90–3 – суммы налога на добавленную стоимость, на субсчете 90–4 – суммы акцизов. Субсчет 90–9 предназначен для выявления финансового результата от продаж за отчетный месяц.

Выручка от продажи в бухгалтерском учете организации отражается в момент ее признания (т.е. в момент передачи, отгрузки, подписания акта выполненных работ, оказания услуг). Исключение составляют операции по договорам с особым переходом права собственности.

Для отражения выручки в бухгалтерском учете используется запись:

| Корреспонденция счетов | Содержание операции | |

| Дебет | Кредит | |

| 62 | 90–1 |

Отражена

выручка от продажи печатной продукции |

Одновременно производится списание себестоимости переданной (отгруженной) продукции. Если производственная организация ведет учет готовой продукции по фактической себестоимости, то в учете списание отражается:

| Корреспонденция счетов | Содержание операции | |

| Дебет | Кредит | |

| 90–2 | 43 | Списана продукция по фактической себестоимости |

Если производственная организация ведет учет готовой продукции по нормативной (плановой) себестоимости, то списание производится следующими записями:

| Корреспонденция счетов | Содержание операции | |

| Дебет | Кредит | |

| 43 | 40 |

Принята

к учету готовая продукция по плановой |

| 90–2 | 43 | Списана продукция по плановой себестоимости |

| 40 | 20 |

Отражена

фактическая себестоимость (в конце |

| 90–2 | 40 |

Списаны

отклонения фактической себестоимости |

| 90–2 | 40 |

Сторно!

Списаны отклонения фактической себестоимости |

Стоимость выполненных работ и оказанных услуг на счете 43 «Готовая продукция» не отражается, а фактические затраты по ним по мере продажи списываются со счетов учета затрат на производство на счет 90 «Продажи».

Для этого в бухгалтерском учете используется запись:

| Корреспонденция счетов | Содержание операции | |

| Дебет | Кредит | |

| 90–2 | 20 |

Списаны

затраты по выполненным работам, |

В соответствии с нормами гл. 21 «Налог на добавленную стоимость» НК РФ операции по реализации товаров (работ, услуг) на территории Российской Федерации являются объектами налогообложения, следовательно, если организация является плательщиком данного налога, то она обязана исчислить НДС с суммы реализации (ст. 146 НК РФ).[14]

Одним из основных элементов процесса планирования является нормативное калькулирование. С помощью нормативного калькулирования обобщаются сведения о различных статьях будущих затрат на производство продукции. Таким образом, нормативная калькуляция служит для планирования и бюджетирования расходов организации и составляется исходя из норм, действующих в конкретном хозяйствующем субъекте на начало месяца.

К основным целям нормативного калькулирования печатной продукции следует отнести:[15]

¾ определение прогнозных показателей будущих затрат по отдельным объектам учета и центрам финансовой ответственности;

¾ разработку конкретных задач, которые следует решить;

¾ создание контрольной среды, направленной на исключение тех затрат, которые не соответствуют плану хозяйствующего субъекта.

Методика нормативной калькуляции должна отражать отраслевые и технологические особенности организации и позволяет повысить степень реальности бюджетных показателей. Важнейшую роль при повышении эффективности нормативного планирования играет номенклатура калькуляционных статей затрат.

Основанием для составления нормативной калькуляции должны служить нормативная карта расхода ресурсов, сметы расходов, документы по изменениям норм. В производствах, занятых выпуском относительно постоянной номенклатуры видов продукции, технологические процессы на протяжении длительного времени остаются стабильными. В этой связи расходные нормы и нормативы в течение длительного времени не подвергаются существенным изменениям. Для применения нормативного калькулирования необходимо разработать соответствующие нормы, которые можно соблюдать при эффективной организации производственной деятельности структурными подразделениями хозяйствующего субъекта. Существенное отличие сметных показателей от норм заключается в том, что смета содержит информацию, которая относится ко всей деятельности организации, а норма – информацию о единице продукции. Таким образом, под нормами следует понимать отдельные элементы сметы, характеризующие затраты по отдельным объектам учета.

Как правило, нормативные калькуляции составляются на начало каждого отчетного периода и уточняются по калькуляционным статьям затрат, калькуляционным группам материалов и других затрат.[16]

В нормативной калькуляции на основании действующих норм выявляется расход сырья и материалов, основной заработной платы производственных рабочих и др. Определяются расходы на содержание и эксплуатацию оборудования, общепроизводственные и общехозяйственные расходы, расходы на подготовку и освоение производства новых видов продукции и др.

Изменение норм материальных расходов в нормативной калькуляции показывается по всем стадиям производства. Если имеет место, например, изменение норм расхода заработной платы, то показывается фактор, явившийся основанием для этого (изменение тарифного разряда, дневной тарифной ставки, суточной мощности производства, нормы расхода заработной платы в целом и т.д.).

Составлением нормативной калькуляции занимается планово-сметный отдел хозяйствующего субъекта совместно с работниками других ключевых отделов. Привлечение работников других отделов необходимо для получения достоверных и обоснованных показателей.[17]

Контрольная среда, созданная путем применения нормативного калькулирования, существенно отличается от контрольной среды, функционирующей без применения нормативного калькулирования. Главными отличиями такой среды являются применение в нем прогнозных (плановых) показателей и оперативное выявление отклонений затрат от плановых показателей.

Существенное значение для эффективного применения нормативного калькулирования имеют разработка методики и установление сроков внесения изменений в нормы, используемые для нормативного калькулирования. Целесообразно вносить изменения норм в нормативной документации на начало каждого месяца, а изменившиеся нормы необходимо применять с даты их изменения. Разницу, возникающую от внедрения в течение месяца изменившихся норм до окончания месяца, следует определять расчетным путем и учитывать в отдельном регистре. В конце месяца эту разницу следует показывать в ведомости сводного учета затрат на производство по графе «Затраты за отчетный месяц по изменениям норм». Оперативный учет изменений норм предварительного калькулирования необходимо вести в специальном регистре «Журнал учета изменений норм».[18]

Как показывает исследование, вопрос времени внедрения изменившихся норм в нормативное калькулирование неоднозначен. По нашему мнению, решение по данному вопросу следует принимать исходя из конкретных технологических условий производства и отраслевой специфики конкретного хозяйствующего субъекта, а также степени автоматизации и применения современных информационных технологий. Если изменение норм вносится в начале каждого месяца, а не по мере их возникновения, то накопительным регистром изменившихся норм может служить Журнал учета изменения норм.

Регистрация колебания норм обеспечит максимальное соответствие нормативной базы реальным условиям формирования затрат производства и калькулирования себестоимости продукции. Такая работа позволит проанализировать фактические результаты внедрения новых норм в ходе производства, что является необходимым условием для эффективного проведения экономической политики хозяйствующим субъектом. Оперативный учет изменений норм и внесение их в нормативные калькуляции также способствуют выявлению эффективности фактического использования материальных и трудовых ресурсов в сравнении с текущими нормами.

Для эффективного применения нормативного калькулирования в печатной продукции необходимо разработать классификатор отклонений и коды причин, вызвавших эти отклонения. Например, отдельные отклонения должны рассматриваться и учитываться как отклонения от действующих норм по вине поставщиков и руководства предприятия.[19]

Для разработки нормативов на печатной продукции сначала необходимо составить номенклатуру статей затрат, необходимых для изготовления этой продукции (работ, услуг). Норматив затрат на изготовление отдельного вида продукции определяется путем суммирования всех статей затрат на изготовление этой продукции.

На практике применяют два способа определения нормативов. В соответствии с первым способом на основе фактических показателей прошлых периодов определяется количество использованных ресурсов (материалы, труд, услуги и др.) и с учетом различных влияющих факторов устанавливаются соответствующие нормативы. Согласно второму способу нормы устанавливаются путем применения технологического анализа всех операций по изготовлению продукции (оказанию услуг, выполнению работ). При этом подвергается анализу каждая операция на основе точного учета материалов, труда и оборудования, а также контрольного изучения операций.

Каждый из этих двух способов имеет свои преимущества и недостатки. Так, при применении первого способа (по фактическим данным прошлых периодов) есть опасность повторения ошибок, совершенных в прошлых периодах. Кроме того, при разработке нормативов путем использования фактических данных прошлых периодов показатели прошлых периодов усредняются, а также существует риск необнаружения использования необоснованных (избыточных) ресурсов в ходе производственной деятельности. При этом данный способ требует меньших трудозатрат для его применения.[20]

При применении второго способа показатели, характеризующие расход ресурсов на изготовление продукции (выполнение работ, оказание услуг), определяются точнее. Кроме того, этот способ дает возможность изыскивать наиболее рациональное и эффективное использование различных ресурсов, а также достигать требуемого качества и уровня технологического оснащения производственной деятельности. Недостатком данного способа является его трудоемкость.

1.2 Методы калькулирования и бюджетирования затрат на производство и реализацию печатной продукции

В современных условиях на предприятиях печатной продукции применяются разнообразные методы учета затрат и калькулирования, представляющие собой приемы нахождения и обработки информации о себестоимости продукции. Среди них можно выделить следующие.

1. Нормативный метод, при котором:[21]

а) отдельные виды затрат на производство учитываются по текущим нормам, предусмотренным нормативными калькуляциями;

б) обособленно ведется оперативный учет отклонений фактических затрат от текущих норм с указанием мест возникновения отклонений, причин и виновников их образования;

в) учитываются изменения норм затрат в результате внедрения организационно-технических мероприятий и их влияние на себестоимость продукции. Данный метод не зависит от факторов, влияющих на построение учета затрат на производство (организации производства, характера выпуска продукции, технологии ее изготовления), и может применяться в сочетании с другими методами. Развитием нормативного метода учета затрат является западная система «стандарт-кост».

2. Попередельный метод представляет собой совокупность технологических операций, которые завершаются выработкой промежуточного продукта (полуфабриката), направляемого в другой цех на доработку, или же получением законченного готового продукта. Объектом учета затрат является отдельный передел. Попередельный метод означает локализацию затрат по переделам, поэтому он может существовать при наличии не менее двух переделов.

3. Попроцессный метод – это метод, при котором прямые и косвенные издержки производства учитываются по статьям калькуляции на весь выпуск продукции, поэтому средняя себестоимость единицы продукции (работы, услуги) определяется делением суммы всех издержек производства за месяц (в целом по итогу и по каждой статье) на количество готовой продукции за этот же период.

4. Позаказный метод – это метод, при котором объектом калькулирования выступает отдельный производственный заказ, фактическая себестоимость которого определяется после его выполнения, независимо от длительности.

Продажные цены рассчитываются в калькуляционной карточке отдельно на каждое блюдо или изделие кухни.

Калькуляция продажных цен на каждое блюдо (изделие) кухни, в том числе гастрономию, реализуемую порциями, оформляется на карточках по типовой форме.

Калькуляционная карточка (форма N ОП-1) предназначена для определения продажной цены отдельно на каждое изделие кухни.

Перед составлением калькуляции необходимо знать: ассортимент выпускаемых блюд, который составляется заведующим производством и отражается в плане-меню (форма N ОП-2), нормы закладки сырья по сборнику рецептур, а также цены на продукты и сырье.[22]

Составление калькуляционного расчета (карточки) и определение продажной цены печатной продукции производится в следующем порядке:

– определяется ассортимент печатной продукции, на которые необходимо составить калькуляционный расчет;

– устанавливаются нормы вложения сырья на каждое отдельное печатной продукции;

– определяются подлежащие включению в калькуляцию продажные цены на сырье;

– устанавливается продажная цена одной печатной продукции делением продажной стоимости сырьевого набора печатной продукции.

Калькуляционные карточки нумеруются и регистрируются в специальном реестре после подписей лиц, которые несут ответственность за правильность установления цен.

Определенные в ранее указанном порядке цены сохраняются впредь до изменения норм и перечня продуктов в сырьевом наборе блюд или цен на продукты. При наличии таких изменений новые продажные цены блюд данного наименования определяются в следующей свободной графе калькуляционной карточки с проставлением в заголовке этой графы даты изготовления блюда. При изменении цены составляется акт изменения цен.

Исчисленные указанным способом продажные цены на блюда и изделия необходимо сопоставить с ранее действующими ценами на такие же блюда и тщательно проанализировать причины возможных отклонений.

На предприятие материал поступает из различных источников, как правило, по розничным ценам. Эта скидка не покрывает всех расходов предприятия, связанных с приготовлением пищи, продажей продукции и обслуживанием покупателей, поэтому при определении цен на реализуемые изделия в нее включаются дополнительная наценка. Следовательно, продажные цены на изделия, изготовляемые и реализуемые предприятием, образуются из покупной стоимости сырья и торговой наценки предприятия. Данная торговая наценка должна покрыть все издержки предприятия, а также обеспечить получение прибыли.[23]

Размеры наценок на продукцию (сырье), покупные товары, реализуемые в предприятиях общественного питания, определяются с учетом возмещения издержек производства и обращения, налога на добавленную стоимость, отчисляемого в бюджет, и обеспечения рентабельной работы предприятий.

Размеры наценок могут дифференцироваться в зависимости от вида продукции (товаров), места, времени реализации и потребительского спроса.

Определенная цена реализации печатной продукции сохраняется до изменения. В случае таких изменений, определяется новая цена реализации. Ее расчет заносится в следующую свободную графу калькуляционной карточки с указанием в заголовке этой графы даты изменения.

На сумму израсходованных материалов для печатной продукции делается запись:

Д-т сч. 20 «Основное производство», субсчет 1» печатной продукции»

К-т сч. 40 «Выпуск готовой продукции».

На сумму торговой наценки делается запись:

Д-т сч. 40 «Выпуск готовой продукции»

К-т сч. 42 «Торговая наценка».

Списание реализованной готовой продукции отражается записью:

Д-т сч. 90 «Продажи»

К-т сч. 40 «Выпуск готовой продукции».

Списание торговой наценки, относящейся к объему реализованной готовой продукции кухни, отражается записью:

Д-т сч. 90 «Продажи»

К-т сч. 42 «Торговая наценка».

Большинство видов печатной продукции облагается НДС по ставке 10 процентов (пп. 3 п. 2 ст. 164 Налогового кодекса РФ). Пониженная ставка НДС применяется при продаже:

¾ периодических печатных изданий, за исключением периодических печатных изданий рекламного или эротического характера;

¾ книжной продукции, связанной с образованием, наукой и культурой, за исключением книжной продукции рекламного и эротического характера.

Полный Перечень печатных изданий, облагаемых НДС по ставке 10 процентов, утвержден Постановлением Правительства РФ от 23 января 2003 г. №41 «О перечне видов периодических печатных изданий и книжной продукции, связанной с образованием, наукой и культурой, облагаемых при их реализации налогом на добавленную стоимость по ставке 10 процентов».

В п. 1 ст. 153 Налогового кодекса РФ говорится, что фирмы, которые продают товары, облагаемые НДС по разным ставкам, определяют налоговую базу отдельно по каждому виду товаров. То есть нужно вести раздельный учет печатной продукции, облагаемой НДС по разным ставкам, и сумм налога по этой продукции.

Для этого можно рекомендовать открыть соответствующие аналитические счета:

к счету 41 «Товары»;

к счету 19 «Налог на добавленную стоимость по приобретенным ценностям» субсчет «НДС по приобретенным товарам»;

к счету 68 «Расчеты по налогам и сборам» субсчет «Расчеты по НДС»;

к счету 90 «Продажи» субсчета «Выручка», «Себестоимость продаж» и «НДС».

Особенность реализации печатной продукции через посредников (через распространителей в розничной торговой сети, через организации, которым товар передан на комиссию) заключается в том, что право собственности на нее сохраняется у издательства. Все расходы, связанные с реализацией тиража, в этом случае также несет издательство.

Расчеты за печатную продукцию производятся только после окончательной реализации. На наш взгляд, для учета отгруженной, но не реализованной продукции в данной ситуации следует использовать счет 45 «Товары отгруженные».

Дт 45 «Товары отгруженные» Кт 43 «Готовая продукция» – отгружена печатная продукция в порядке реализации;

Дт 45 «Товары отгруженные» Кт 43 «Готовая продукция» сторно – сторнирована стоимость возвращенной распространителем нереализованной продукции;

Дт 50 «Касса», Дт 51 «Расчетные счета» Кт 90–1 «Выручка от реализации продукции» – получены денежные средства за реализованную продукцию;

Дт 90–2 «Себестоимость продаж» Кт 45 «Товары отгруженные» – списана стоимость отгруженной печатной продукции;

Дт 90–2 «Себестоимость продаж» Кт 44 «Расходы на продажу» – списаны коммерческие расходы;

Дт 90–3 «НДС» Кт 68 «Расчеты с бюджетом по налогам и сборам» субсчет «НДС» – начислен НДС (10% или 20%);

Дт 26 «Общеиздательские расходы» Кт 68 «Расчеты с бюджетом по налогам и сборам», субсчет «Налог на пользователей автодорог» – начислен налог на пользователей автодорог (1%).

НДС (ст. 167 НК РФ), должен быть начислен либо в момент отгрузки (передачи) издательской продукции посреднику (если издательство предусмотрело определение налоговой базы по мере отгрузки и предъявлению покупателю расчетных документов), либо в момент оплаты отгруженной продукции.

В отношении продукции, ранее отгруженной и впоследствии возвращенной, в случае если НДС был начислен по моменту отгрузки, соответствующую сумму НДС необходимо сторнировать:

Дт 90–3 «НДС» Кт 68 «Расчеты с бюджетом по налогам и сборам», субсчет «НДС» сторно.

Если издательство начисляет НДС «по оплате», при реализации через посредника поступление денежных средств в кассу или на расчетный счет посредника для издательства будет считаться оплатой (п. 2 ст. 167 НК РФ), и именно в этот момент у издательства возникает обязанность начислить НДС вне зависимости от того, известил ли посредник его своевременно о факте реализации продукции или нет.

В налоговом учете если реализация производится через посредника, издательство (комитент, принципал) для целей исчисления налога на прибыль определяет сумму выручки от реализации на дату реализации на основании извещения комиссионера (иного посредника) о реализации принадлежащей издательству печатной продукции (п. 3 ст. 271, ст. 316 НК РФ).

Возвращенная посредником нереализованная печатная продукция может быть утилизована или реализована на сторону в качестве макулатуры.

Себестоимость утилизированных экземпляров списывается в бухгалтерском учете проводкой:[24]

Дт 91 «Прочие доходы и расходы» Кт 43 «Готовая продукция».

Также в корреспонденции с дебетом счета 91 «Прочие доходы и расходы» списываются затраты, связанные с утилизацией нереализованной печатной продукции (по кредиту счетов 60, 70, 69, 71, 76 и другим).

На практике иногда встречается ситуация, когда утилизацию производит посредник на основании своего отчета, оплачивая издательству при этом только реализованную часть тиража, а на непроданную часть составляет акт на списание, который является основанием для списания нереализованных экземпляров в бухгалтерии издательства. При этом может быть занижена дебиторская задолженность, а следовательно, доходы от реализации издательства, поскольку оно не имеет возможности определить фактический объем реализованной продукции. Такая практика не является правильной, а акт на списание, составленный посредником, не может являться основанием для списания нереализованных экземпляров в бухгалтерском учете и принятия в качестве расходов соответствующих сумм (в пределах норматива) в налоговом учете издательства (подпункт 44 п. 1 ст. 264НК РФ).

Основанием для списания нереализованной части тиража является акт на списание, составленный в бухгалтерии издательства.

В ряде случаев неутилизованную морально устаревшую готовую продукцию издательства могут реализовывать в качестве макулатуры. В этом случае ее предварительно необходимо оприходовать на счете 10 «Материалы».

В учете организации в соответствии с Планом счетов такая операция может быть отражена следующим образом:

Дт 91 «Прочие доходы и расходы» Кт 43 «Готовая продукция» – списан непроданный тираж как внереализационные расходы;

Дт 10 «Материалы», субсчет «Макулатура» Кт 91» Прочие доходы и расходы» – оприходована макулатура по цене возможного использования.

Реализацию макулатуры в бухгалтерском учете издательства следует отразить следующим образом:

Дт 62 «Расчеты с покупателями и заказчиками» Кт 91 «Прочие доходы и расходы» – отгружена макулатура;

Дт 91 «Прочие доходы и расходы» Кт 10 «Материалы», субсчет «Макулатура» – списана стоимость макулатуры;

Дт 91 «Прочие доходы и расходы» Кт 68 «Расчеты с бюджетом по налогам и сборам», субсчет «НДС» – начислен НДС. ч

Поскольку макулатурой становится печатное издание, утратившее свои потребительские качества (как правило, носителя актуальной информации) и предназначенное для использовании в качестве сырья для производства бумажных изделий, то реализация макулатуры не подпадает под льготный налоговый режим по НДС (ставка 10%) и облагается НДС по ставке 20%.

Реализация печатной продукции по подписке

В случае продажи изданий по подписке в бухгалтерском учете издательства делается следующая проводка:

Дт 51 «Расчетные счета» Кт 98–1 «Доходы, полученные в счет будущих периодов» – на сумму полученного аванса за подписку (например, на полугодие).

Согласно п. 1 ст. 162 с сумм полученных авансов издательство должно начислить НДС. Сумма начисленного налога определяется расчетным методом (п. 4 ст. 164 НК РФ), налоговая ставка составляет 10/110 или 20/120.

Дт 98–1 «Доходы, полученные в счет будущих периодов» Кт 68 «Расчеты с бюджетом по налогам и сборам», субсчет» НДС» – начислен НДС с сумм полученных авансов.[25]

Для целей налогообложения прибыли суммы, которые получены в порядке предварительной оплаты товаров (работ, услуг), издательства не учитывают (подпункт 1 п. 1 ст. 251 НК РФ), за исключением тех, которые ведут налоговый учет доходов и расходов по кассовому методу.

Впоследствии исчисленные с сумм поступивших авансов и уплаченные суммы НДС издательство может принять к вычету (п. 8 ст. 171 НК РФ).

По мере выхода каждого номера журнала или газеты (например, ежемесячно) делаются проводки:

Дт 62 Кт 90–1 «Выручка от реализации продукции» – отражена реализация печатной продукции;

Дт 90–2 «Себестоимость продаж» Кт 43 «Готовая продукция» – на сумму стоимости печатной продукции;

Дт 90–2 «Себестоимость продаж» Кт 44 «Расходы на продажу» – списаны коммерческие расходы;

Дт 90–3 «НДС» Кт 68 «Расчеты с бюджетом по налогам и сборам», субсчет» НДС» – начислен НДС (10% или 20%);

Дт 98–1 «Доходы, полученные в счет будущих периодов» Кт 68 «Расчеты с бюджетом по налогам и сборам», субсчет» НДС» сторно – сторнирован НДС с сумм полученных авансов;

Дт 26 «Общеиздательские расходы» Кт 68 «Расчеты с бюджетом по налогам и сборам», субсчет «Налог на пользователей автодорог» – начислен налог на пользователей автодорог (1%);

Дт 98–1 «Доходы, полученные в счет будущих периодов» Кт 62 «Расчеты с поставщиками и подрядчиками» – на сумму зачета аванса.

1.3 Вопросы ценообразования на печатную продукцию

Ценовая политика на печатную продукцию является важным элементом системы управленческого учета. Она подразумевает не только установление цены на продукцию, товары, услуги и работы, но и процесс управления ценами в различных рыночных ситуациях. Система ценообразования организации должна иметь своей целью определение наиболее эффективным способом цены, которую покупатель готов заплатить, а также исследовать возможности реализации продукции по цене, включающей определенную прибыль.

Цен печатную продукцию организации должна обеспечить оптимальную реакцию определенной группы потребителей в условиях жесткой конкуренции. При определении цены необходимо исходить из научно обоснованной структуры отпускной цены, особенно в тех случаях, когда организация выходит на рынок с новыми продуктами. Актуален также многоступенчатый подход формирования отпускной цены. Он позволит достигать оптимальные результаты по сегментации рынка и планированию рыночного ассортимента оказываемых услуг. Строго определенной методологии определения отпускной цены не существует.[26]

При разработке методики ценообразования в печатной продукции организации необходимо учитывать следующие основные факторы.

| Внутренние | Внешние |

|

Сложившиеся цены Структура затрат прямых и косвенных Общие и конкретные цели организации Опыт установления цены Степень изученности рынка сбыта Реакция работников отдела сбыта |

Степень конкуренции и ее влияние на цены Состояние спроса на продукцию Зависимость от поставщиков материалов и субподрядчиков Структура спроса и его зависимость от цены Политика государства |

В каждом отдельном случае способ выявления окончательной цены на печатную продукцию, по которой продается продукция, будет иметь свои особенности. В связи с этим оптимальная цена необязательно должна быть наиболее высокой с точки зрения максимизации прибыли от продажи конкретной продукции или услуги. С учетом различных факторов в конкретной организации оптимальной может считаться та цена, которая максимально соответствует стратегическим и производственным задачам хозяйствующего субъекта.

В основе ценообразования печатной продукции исходя из переменных затрат лежит принцип, согласно которому цены зависят не от полных, а только от переменных затрат с некоторой прибавкой к стоимости, вносящей вклад в покрытие постоянных затрат и формирование дохода.

Определение минимальной цены печатной продукции исходя из переменных затрат также можно подразделить на два варианта:

¾ основанный на средних переменных затратах;

¾ на основе дополнительных затрат на производство.

Выбор метода ценообразования в каждом конкретном случае зависит от различных факторов: технология производства, отраслевая специфика, стратегические и тактические цели, уровень спроса и конкуренции и т.д.

Таким образом, при установлении цены необходимо руководствоваться определенной, разработанной с учетом особенностей конкретной организации и долгосрочных и краткосрочных целей, а также влияющих при этом факторов методикой. При этом, чем большим объемом своевременной и достоверной информации обладает менеджер, тем более высока вероятность того, что будет принято обоснованное решение.

Политика и стратегия печатной продукции должны соответствовать определенной маркетинговой стратегии организации. Целью такой стратегии могут являться:

¾ развитие рынка продукции, выпускаемой организацией;

¾ сегментация рынка продукции (т.е. выделение из общей массы покупателей их отдельных групп, различающихся требованиями к свойствам продукции и зависимостью от уровня цены);

¾ разработка новых видов печатной продукции или модификация уже существующей для завоевания новых рынков (например, для удовлетворения особых требований потребителей).

2. Формирование и особенности учета расходов себестоимости и на продажу печатной продукции

2.1 Издательская деятельность как объект учета

Издательские организации – это юридические лица независимо от организационно-правовой формы и формы собственности, а также индивидуальные предприниматели, осуществляющие подготовку, производство и выпуск книжной и другой печатной продукции, то есть осуществляющие деятельность в сфере изготовления печатных изданий любого вида.

Издательского центра Наука РАН является одним из ведущих предприятий печатной продукции.

Издательского центра Наука РАН – коммерческая фирма, главной целью деятельности которой является получение прибыли. Как экономический субъект, данное предприятие является производителем определенных товаров и услуг, необходимых на российском рынке, т.е. удовлетворяет платежеспособный спрос на эти товары и услуги. Также предприятие, привлекая для выполнения своих хозяйственных и иных обязательств наемную рабочую силу, т.е. сотрудников – менеджеров, бухгалтеров, администрацию, рабочих и других, способствует решению проблемы занятости населения.

Большой опыт и навыки, приобретенные за время существования организации, новейшее оборудование и современная технология производства являются гарантом высокого качества продукции, что делает ее конкурентоспособной на рынке.

Управление учитывает результаты своей деятельности, ведет бухгалтерский учет и отчетность в соответствии с действующим законодательством Российской Федерации и приказом по Учетной политике. Организация сдает отчетность в налоговую инспекцию в форме №1 (Баланс) и форма №2 (Отчет о прибылях и убытков).

Расчет зарплаты, учет материально-производственных запасов, книга продаж по реализации ведется на компьютерах. Осуществляется на компьютере работа с банком «Орен-бургбанк» и «Орскиндустриябанк» по системе «Банк-Клиент».

Сдача отчетности в Инспекцию производится в электронном виде, по телекоммуникационным каналам связи.

Бухгалтерия ОАО «ВолгаТелеком» является централизованной, т.е. все учётные записи производятся в бухгалтерии головного отделения предприятия. В производственных подразделениях есть учётчики. Учёт ведется, используя регистры журнально-ордерной формы.

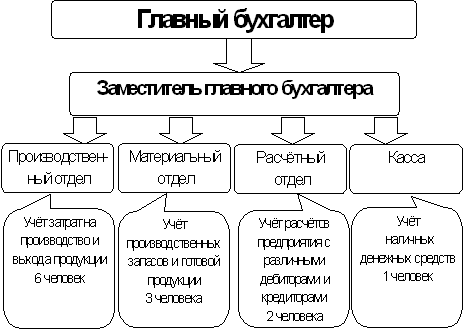

Рис. 1. Структура бухгалтерии в ОАО «ВолгаТелеком»

Прибыль в основном формируется за счет уменьшения себестоимости продукции, транспортных расходов, расходов на содержание фондов, персонала и других расходов.

Для обеспечения рациональной организации бухгалтерского учета большое значение имеет разработка плана его организации. План организации бухгалтерского учета включает:

– план организации документации и документооборота;

– план проведения инвентаризации;

– план применения счетов и их корреспонденция;

– план бухгалтерского учета, составления и предоставления отчетности;

– план требования по техническому оформлению учета;

– план организации труда работников бухгалтерии.

Рисунок 2. Рост читающих клиентов издательского центра Наука РАН

Таблица 2.1. Технико-экономические показатели деятельности

| Показатели | На 01.01.2006 | На 01.01.2007 | Абсолютное отклонение | Темп роста, % |

| 1. Чистые продажи, руб | 533000 | 584920 | 51920 | 109,7 |

|

2. Себестоимость продаж, руб. |

459078 | 507984 | 48906 | 110,7 |

| 3. Валовая прибыль, руб. (строка1-строка2). | 73922 | 76936 | 3014 | 104 |

| 4. Чистая прибыль, руб. (строка 150) | 15401 | 17229 | 1828 | 111,9 |

|

5. Стоимость основных фондов, руб. (строка 090) |

325584 | 303838 | -21746 | 93,3 |

|

6. Среднесписочная численность человек; в том числе рабочих. |

21 17 |

21 17 |

- - |

- - |

|

7. Производительность труда 1, работника, руб. (строка 1/строку 6, в том числе рабочих) |

31352,9 | 34407 | 3054,1 | 110 |

|

8. Фондоотдача 1 рубля чистых продаж, (строка1/строка5) |

1,64 | 1,93 | 0,29 | 118 |

| 9. Фондоемкость на 1 рубль чистых продаж, руб. (строка5/строку1) | 0,061 | 0,52 | -0,09 | 85 |

| 10. Рентабельность (строка4/строка5) | 0,047 | 0,057 | 0,01 | 121,3 |

| 11. Фонд оплаты труда, руб. | 126875,1 | 126964,6 | 89,5 | 100 |

Анализ показал, что в 2007 году не произошло изменений в среднесписочной численности, однако наблюдается увеличение производительности труда 1 рабочего на 3054,1 руб. Это является следствием увеличения чистых продаж предприятия на 51920 руб. или 9,7% в отчетном периоде.

Увеличение фондоотдачи на 0,29 руб. обусловлено опережением темпов роста чистых продаж (109,7%) над темпами роста среднегодовой стоимости основных фондов (93,3%).

Кроме того, наблюдается увеличение такого показателя, как рентабельность, темп роста которой составил 121,3%.

Повышение производительности труда на 3054,1 руб. или 10% привело к незначительному увеличению фонда оплаты труда на 89,5 руб.

Издательства выпускают различную печатную продукцию (книги, журналы / плакаты и т.д.) в широком ассортименте.

Редакции, как правило, специализируются на выпуске отраслевых или профильных журналов, но могут выпускать и другую однотипную печатную продукцию–газеты, календари, буклеты и т.д.

В последнее время в налоговом, бухгалтерском и гражданском законодательстве произошли значительные изменения. Не явилась исключением и издательская деятельность, в:порядке регулирования которой также многое изменилось. Было отменено лицензирование издательской деятельности, порядок исчисления и уплаты некоторых налогов (в особенности НДС и налога на прибыль) постоянно претерпевает существенные изменения.

Для осуществления деятельности издательству, выпускающему периодические издания, необходимо получить свидетельство о регистрации, за исключением случаев, когда регистрация не требуется.

Регистрации не подлежат (ст. 12 Закона РФ от 27.12.91 г. №2124–1 «О средствах массовой информации»):

• средства массовой информации, учреждаемые органами законодательной, исполнительной и судебной власти исключительно для издания их официальных сообщений и материалов, нормативных и иных актов;

• издательства периодических печатных изданий тиражом менее одной тысячи экземпляров.

Издательствам средств массовой информации в зависимости от территории, на которой распространяется печатная продукция, свидетельство о регистрации выдают Министерство РФ по делам печати, телерадиовещания и средств массовых коммуникаций либо территориальные органы Государственной инспекции по защите свободы печати и массовой информации.

За выдачу свидетельства о регистрации взимается регистрационный сбор.

В соответствии с Положением о порядке взимания регистрационного сбора при регистрации средств массовой информации (утверждено Постановлением СМ РФ от 05.04.92 г. №216) в зависимости от органа, производящего регистрацию, регистрационный сбор взимается в следующих размерах:

| Регистрирующий орган | Размер регистрационного сбора |

| Министерство РФ по делам печати, телерадиовещания и средств массовых коммуникаций | 10МРОТ |

| Территориальные органы Государственной инспекции по защите свободы печати и массовой информации | 5 МРОТ |

Для средств массовой информации, специализирующихся на выпуске продукции рекламного характера, регистрационный сбор повышается в 5 раз, продукции эротического характера – в 10 раз; для осуществляющих выпуск продукции для детей и подростков, инвалидов, а также образовательного и культурно-просветительного назначения регистрационный сбор, наоборот, понижается в 10 раз.

Сумма регистрационного сбора перечисляется двумя отдельными платежными поручениями следующим образом:

40% – в регистрирующий орган;

60% – в республиканский бюджет Российской Федерации.

В соответствии с п. 65 Приказа Минфина России от 29.07.98 г. №34н «Положение по ведению бухгалтерского учета и отчетности в Российской Федерации» затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются как расходы будущих периодов и подлежат списанию в порядке, устанавливаемом организацией в течение периода, к которому они относятся.

По правилам бухгалтерского учета (План счетов, утвержденный Приказом Минфина России от 31.10.2000 г. №94н, (далее – План счетов) для обобщения информации о расходах будущих периодов предназначен счет 97 «Расходы будущих периодов».

В бухгалтерском учете начисление и уплата регистрационного сбора отражаются следующими проводками:

Дт 97 Кг 76 – начислена сумма регистрационного сбора в размере 40%

Дт 76 Кт 51 – перечислено 40% регистрационного сбора регистрирующему органу;

Дт 97 Кт 68 – начислена сумма регистрационного сбора в размере 60%;

Дт 68 Кт 51 – перечислено 60% регистрационного сбора регистрирующему органу.

Впоследствии (после начала деятельности) данные расходы следует списывать в состав общепроизводственных (общеиздательских) расходов в порядке, установленном организацией самостоятельно и закрепленном в ее учетной политике.

Федеральным законом от 08.08.2001 г. №128-ФЗ «О лицензировании отдельных видов деятельности» не предусмотрено лицензирование, издательской деятельности. Согласно этому Закону он вступает в силу по истечении шести месяцев со дня его официального опубликования. Закон №128-ФЗ вступил в силу с 10.02.2002 г. В настоящее время издательская деятельность не лицензируется (письмо Минэкономразвития №АМ-31/03–43).

Издательская продукция подлежит сертификации, в порядке, предусмотренном Федеральным законом от 30.03.99 г. №52-ФЗ «О санитарно-эпидемиологическом благополучии населения» и. Приказом Минздрава России от 15.08.2001 г. №325 «О санитарно-эпидемиологической экспертизе продукции» (далее – Приказ Минздрава №325).

Пунктами 2, 8 Приложения №2 к Приказу Минздрава №325 определено, что обязательной санитарно-эпидемиологической экспертизе подлежат учебные издания, пособия, дидактические материалы для общеобразовательных средних и высших учебных заведений, книжные и журнальные издания для детей и подростков.

Подтверждением соответствия продукции санитарно-гигиеническим требованиям является наличие санитарно-эпидемиологического заключения, срок действия которого составляет пять лет.

Основы формирования и раскрытия учетной политики организации (для целей бухгалтерского учета) устанавливаются ПБУ №1/98 «Учетная политика организации».

Учетная политика формируется главным бухгалтером на основе данного ПБУ и утверждается руководителем издательства. Принятая учетная политика оформляется соответствующей организационно-распорядительной документацией – приказом, распоряжением и т.п.

Учетная политика издательства наряду с общепринятыми положениями (порядок ведения бухгалтерского учета; график документооборота; определение круга лиц, ответственных за приемку и отпуск материальных ценностей; порядок проведения инвентаризации; порядок начисления амортизации по основным средствам и нематериальным активам; метод оценки производственных запасов при списании в производство и реализации и т.д.) должна отражать и специфику организации бухгалтерского учета в издательстве.

В соответствии с названными особенностями издательского дела в учетной политике издательства следует зафиксировать:

• методы учета затрат на производство, калькулирования себестоимости продукции и формирования финансового результата;

• базу распределения косвенных расходов между видами печатной продукции, видами осуществляемой издательством деятельности и другие необходимые элементы.

Бухгалтерский учет в издательстве ведется в соответствии с типовым Планом счетов, но особенности издательской деятельности обусловливают необходимость разработки и утверждения в составе учетной политики издательства рабочего плана счетов.

Для выпуска печатной продукции издательству необходимы бумага, картон, переплетные и другие материалы.

Плановая потребность в материалах для выпуска конкретного издания определяется по отдельным видам литературы, названиям и номерам в следующем порядке (п. 2.4.2 Инструкции по планированию, учету и калькулированию себестоимости продукции на предприятиях издательской деятельности, утвержденной Приказом Мининформпечати РФ от 28.12.93 г. №259 (далее – Инструкция №259):

1) потребность в бумаге для текста, вклеек, вкладок – исходя из количества печатных листов-оттисков с учетом производственных отходов, возникающих, например, при резке рулонной бумаги;

2) потребность в бумаге для обложек, форзацев и суперобложек – исходя из их количества, формата и норм расхода на 1 000 экземпляров с учетом отходов;

3) потребность в картоне – исходя из твердых переплетных крышек, их формата и норм расхода на 1 000 экземпляров с учетом отходов;

4) потребность в переплетных и других материалах – исходя из количества и формата переплетных крышек и норм расхода на 1 000 экземпляров с учетом отходов.

Получение материалов отражается в бухгалтерском учете согласно Плану счетов. При условии осуществления расчетов с поставщиками самими издательствами материальные ценности приходуются непосредственно издательствами:

Дт 10 «Материалы на складе издательства», Дт 19 «НДС по приобретенным ценностям» Кт 60 «Расчеты с поставщиками и подрядчиками»;

Дт 60 «Расчеты с поставщиками и подрядчиками» Кт 51 «Расчетные счета»;

Дт 68 «Расчеты с бюджетом по налогам и сборам» Кт 19 «НДС по приобретенным ценностям».

Полученные материалы приходуются на основании первичных документов, что оформляется приходным ордером (типовая межотраслевая форма №М-4 утверждена Постановлением Госкомстата России от 30.10.97 г. №71а). Вместо приходного ордера приемка и оприходование материалов могут оформляться проставлением на документе поставщика (счет, накладная и т.п.) штампа, в оттиске которого содержатся те же реквизиты, что и в приходном ордере. В качестве первичных документов на поступившие материалы организация получает от поставщика различные расчетные документы (платежные требования, платежные требования-поручения, счета, товарно-транспортные накладные и т.п.) и сопроводительные документы (спецификации, сертификаты и др.).

Для того чтобы применить налоговый вычет по НДС, издательству необходим оформленный надлежащим образом счет-фактура от поставщика (п. 1 ст. 172 НК РФ). В общеустановленном порядке издательство обязано также вести журнал учета полученных счетов-фактур и книгу покупок (п. 3 ст. 169 НК РФ). Порядок ведения журнала учета счетов-фактур и книги покупок регулируется ст. 168–169 НК РФ и Постановлением Правительства РФ от 02.12.2000 г. №914 в редакции от 27.07 2002 г.

Материалы, закупленные подотчетными лицами организации, приходуются в общеустановленном порядке на основании оправдательных документов, подтверждающих покупку (счета и чеки магазинов, квитанция к приходному кассовому ордеру при покупке у другой организации за наличный расчет, акт или справка о покупке на рынке или у населения), которые прикладываются к авансовому отчету подотчетного лица.

В свою очередь типографии полученную от издательства для выпуска тиража бумагу и другие расходные материалы учитывают на забалансовых счетах (003 «Материалы, принятые в переработку»).

В ряде случаев типографии сами рассчитываются с поставщиками за приобретенные материалы с последующим возмещением затрат издательствами (то есть стоимость материалов входит в стоимость полиграфических услуг), что отражается в учете издательства проводкой.

Дт 20 «Основное производство», Дт 19 «НДС по приобретенным ценностям» Кт 60 «Расчеты с поставщиками и подрядчиками» – отражены услуги типографии, в том числе стоимость материалов;

Дт 60 «Расчеты с поставщиками и подрядчиками» Кт 51 «Расчетные счета» – оплачены услуги типографии.

В соответствии с учетной политикой операции по приобретению материалов могут отражаться с использованием счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей».

Дт 15 Кт 60 – приняты к оплате счета поставщиков за материалы,

Дт 15 Кт 70 – начислены суммы по оплате труда за погрузку и выгрузку материалов;

Дт 15 Кт 69 – начислен ЕСН и взносы на обязательное пенсионное страхование;

Дт 15 Кт 71 – оплачены материалы подотчетными лицами;

Дт 19–3 Кт 60, 71 – отражена сумма НДС по приобретенным материалам;

Дт 10 Кт 15 – оприходованы материалы по фактической цене приоб ретения.

Сумма отклонений по окончании месяца (отчетного периода) в полном объеме списывается на счет «Отклонения в стоимости материальных ценностей»:

Дт 16 Кт 15

Дт 15 Кт 16 – отражена сумма отклонений фактической цены приобретения материалов от их учетной цены (учетная цена соответственно ниже и выше цены приобретения).

В остатке по счету 15 «Заготовление и приобретение материальных ценностей» у издательства может числиться только стоимость материалов, указанная в расчетных документах поставщика, на которые уже перешли права владения, пользования и распоряжения, но сами материалы еще не поступили (п. 85 Приказа Минфина России №119н).

Отпуск материалов типографиям или на другие цели оформляется такими первичными документами, как требование, накладная-требование на отпуск материалов, накладная на внутренний отпуск материалов и другие.

При этом при передаче расходных материалов в типографию их стоимость со счета 10 «Материалы» не списывается, а продолжает отражаться на субсчете 10–7 «Материалы, переданные в переработку на сторону».

Списание материалов отражается после получения отчета типографии:

Дт 20 Кт 10 – израсходованы материалы на производство печатной продукции.

Транспортно-заготовительные расходы (ТЗР) или отклонения в стоимости материалов, переданных в производство (типографиям), на нужды управления и на иные цели, подлежат ежемесячному списанию на счета бухгалтерского учета, на которых отражен расход соответствующих материалов (на счета производства – 20, 23, 25, 26, на счет учета расходов на продажу – 44 и др.):

¾ Дт 20,23,25,26,44 Кт 10, субсчет «Отклонения», Кт 16 – списаны суммы отклонений по материалам, отпущенным типографиям или на другие цели.

¾ Если остаток неизрасходованной бумаги и других материалов возвращается типографией, делается сторнировочная запись, обратная той проводке, которой ранее было отражено списание данных материалов (например, Дт 10 «Материалы в типографии» Кт 10 «Материалы на складе издательства» сторно).

Иногда в силу технологических особенностей в типографиях образуются возвратные отходы из материалов, принадлежащих издательству.

Например, в процессе печатания газет на рулонной бумаге образуются возвратные отходы, которые представляют собой:

• внешний слой бумаги, прилегающий к поверхности рулона и защищающий его от повреждений;

• внутренний слой бумаги, прилегающий к втулке, который технологически нельзя использовать при печатании газет.

Остающиеся от списания материальных ценностей отходы оцениваются по сложившейся на дату списания стоимости исходя из цены их возможного использования и зачисляются по указанной стоимости на финансовые результаты (п. 131 Приказа Минфина России №119н).

При этом делается проводка:

Дт 10 «Материалы» Кт 91 «Прочие доходы и расходы» – оприходованы возвратные отходы.

Возвратные отходы могут реализовываться на сторону (например, типографии):

Дт 62 «Расчеты с поставщиками и подрядчиками» Кт 91 «Прочие доходы и расходы» – отражена выручка от продажи отходов;

Дт 91 «Прочие доходы и расходы» Кт 68 «Расчеты с бюджетом по налогам и сборам», субсчет «НДС» – начислен НДС;

Дт 91 «Прочие доходы и расходы» Кт 10 «Материалы» – списана стоимость отходов.

В налоговом учете согласно п. 6 ст. 254 НК РФ сумма материальных расходов уменьшается на стоимость возвратных отходов.

Возвратные отходы для целей налогообложения оцениваются в следующем порядке:

¾ по пониженной цене исходного материального ресурса, если эти отходы могут быть использованы для производства, но с повышенными расходами (пониженным выходом готовой продукции);

¾ по цене реализации, если эти отходы реализуются на сторону.

Себестоимостью издательской (печатной) продукции признается совокупность затрат на выпуск и реализацию этой продукции. Она складывается из авторского гонорара, оплаты полиграфических услуг, расходов на материалы, на оплату труда и рекламу, из затрат, связанных с использованием в издательском процессе производственного оборудования, и других расходов.

Затраты издательства могут учитываться в разрезе следующих калькуляционных статей, соответствующих типовой группировке затрат по статьям калькуляции с учетом особенностей расходов в издательской деятельности:

¾ Стоимость бумаги, картона, переплетных и других материалов.

¾ Возвратные отходы (вычитаются).

¾ Авторский гонорар за литературные и другие аналогичные произведения.

¾ Авторский гонорар за художественно-графические работы.

¾ Отчисления с сумм авторского гонорара (в том числе взносы на пенсионное страхование, ЕСН).

¾ Типографские расходы (расходы на полиграфическое исполнение).

¾ Редакционные расходы (обработка и оформление оригиналов).

¾ Общеиздательские расходы.

¾ Прочие производственные расходы.

¾ Потери от брака.

¾ Коммерческие расходы.

Сумма затрат по пп. 1–10 составляет производственную себестоимость печатной продукции, а сумма производственной себестоимости и коммерческих расходов – полную себестоимость печатной продукции.

Издательской деятельности, как уже отмечалось, присущи определенные особенности, связанные со структурой затрат в силу ее специфики.

Так, в себестоимости печатной продукции, как правило, велик удельный вес затрат на оплату труда и выплату авторских вознаграждений, поскольку в подготовке печатных изданий участвуют авторы статей, корреспонденты, переводчики, составители, художники, карикатуристы, рецензенты, редакторы и т.д. При этом расходы по выплате авторских гонораров следует отражать по отдельной статье затрат «Авторский гонорар».