Курсовая работа: Ценные бумаги и их виды

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ТЕОРЕТИЧЕСКИЕ ПОДХОДЫ К ОПРЕДЕЛЕНИЮ СУЩНОСТИ ЦЕННЫХ БУМАГ

1.1 Ценные бумаги как экономическая категория

1.2 Характеристика основных видов ценных бумаг

2. СОВРЕМЕННОЕ СОСТОЯНИЕ РЫНКА ЦЕННЫХ БУМАГ РОССИИ И ПЕРСПЕКТИВЫ ЕГО РАЗВИТИЯ

2.1 Рынок ценных бумаг России в современных условиях

2.2 Возможные пути выхода из кризиса рынка ценных бумаг РФ

2.3 Перспективы развития рынка ценных бумаг РФ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ВВЕДЕНИЕ

В результате глубоких институциональных реформ Россия достигла значительного прогресса в формировании экономики рыночного типа и создании основных элементов 3-уровневой системы ее финансирования: бюджетное финансирования, банковские кредиты и прямые инвестиции через механизмы рынка капиталов.

С точки зрения мобилизации свободных финансовых ресурсов наиболее высокими темпами развивался рынок государственных ценных бумаг и рынок ценных бумаг коммерческих банков, а также рынок ценных бумаг и суррогатов ценных бумаг, выпускаемых вновь созданными компаниями, включая все лицензированные финансовые компании, привлекавшие средства населения.

Кроме того, на современном этапе развития экономики сложились основные предпосылки для прямого выхода предприятий на рынок капиталов в целях привлечения инвестиционных ресурсов через выпуск ценных бумаг: существует огромный спрос на капитал стороны предприятий и в тоже время растет спрос на корпоративные бумаги. Высокий спрос на российские акции и облигации со стороны как российских, так и иностранных инвесторов определяется высокими прибылями компаний и темпами роста доходов в России. Для зарубежных инвесторов важен высокий рост экономики в целом на фоне снизившейся привлекательности других развивающихся рынков.

В настоящий момент, являясь неизбежным атрибутом всякого нормального кругооборота, ценная бумага выступает в роли товара, средством платежа так и средством кредита. Исключительно важная роль рынка ценных бумаг для мобилизации и предоставления российской экономике инвестиционных ресурсов обусловливает актуальность темы курсовой работы.

Целью курсовой работы является раскрытие такого понятия как ценная бумага, рассмотрение ее с экономической и теоретической точки зрения, проведение анализа состояния рынка ценных бумаг в России, рассмотрение перспектив развития рынка ценных бумаг и возможных путей выхода из кризисной ситуации.

Определены следующие задачи работы:

- рассмотреть теоретический аспект ценные бумаг, их экономическую сущность и значение;

- рассмотреть виды ценных бумаг;

- ознакомиться с основными видами ценных бумаг в РФ и дать им характеристику;

-проанализировать современное состояние рынка ценных бумаг в России и определить перспективы его развития;

- найти возможные пути выхода из кризиса рынка ценных бумаг РФ;

В работе применялись следующие методы экономических исследовании: описательный, экономико-статистической, использовались основные приемы анализа. Теоретическую базу исследование российского рынка ценных бумаг составили труда отечественных и зарубежных специалистов, таких как Дробозина Л.А., Есипова В. Е., а также Гражданский кодекс РФ, Указы Президента, Постановление Правительства РФ и Министерства Финансов, а также другой методический материал по изучаемым вопросам. Информационную базу работы составили годовые отчеты, данные статистической отчетности, специальная литература по исследуемой теме отечественных и зарубежных авторов.

Структура работы включает в себя введение, две главы - теоретическую и практическую, заключение и список использованных источников.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ПОДХОДЫ К ОПРЕДЕЛЕНИЮ СУЩНОСТИ ЦЕННЫХ БУМАГ

1.1 Ценные бумаги как экономическая категория

Ценные бумаги широко представлены во всем мире, и на данный момент существует множество авторов, которые приводят свои собственные определения данного понятия. Некоторые из них считают, что ценные бумаги представляют собой краткосрочные финансовые вложения предприятия с целью получения, как правило, фиксированного дохода. Следует подчеркнуть, что под термином ценные бумаги понимаются “чужие” ценные бумаги, т.е. не бумаги данного предприятия. Компания прибегает к приобретению ценных бумаг с целью наиболее рационального использования временно свободных денежных средств (Савчук В. П.).

Другие же источники приводят теоретические определения так, например, по мнению создателей Большой Российской Энциклопедии: ценные бумаги - документы, содержащие какое-либо имущественное право, реализация которого возможна только при условии их предъявления. Ценные бумаги могут быть предъявительскими, ордерными, именными. Как правило, покупка, и продажа ценных бумаг производится на фондовой бирже. Это форма существования капитала, отличная от его товарной, производительной и денежной форм, которая может передаваться вместо него самого, обращаться на рынке как товар и приносить доход. Это особая форма существования капитала, наряду с его существованием в денежной, производительной форме.

В самом общем виде ценные бумаги это документы, удостоверяющие выраженные в них и реализуемые посредством предъявления или передачи имущественные и неимущественные права владельца по отношению к выпустившему их лицу.

В результате получается, что если проанализировать все определения представленные современными отечественными и зарубежными учеными можно прийти к одному определению, которое будет в полной мере отражать всю суть такого понятия как ценная бумага. На данный момент этим определением является то, что приведено в Гражданском Кодексе Российской Федерации.

Ценные бумаги - необходимый атрибут рыночного хозяйства. Ранее, в государственной экономике, оборот ценных бумаг по необходимости был чрезвычайно обеднен и представлен в основном государственными ценными бумагами - облигациями, предъявительскими сберкнижками и аккредитивами гострудсберкасс, выигравшими лотерейными билетами, а в расчетах между юридическими лицами мог использоваться расчетный чек. С переходом к рыночной экономике оборот ценных бумаг возрос, стал формироваться их рынок. Однако главное внимание при этом было уделено так называемым "инвестиционным" ценным бумагам - акциям и облигациям частных коммерческих структур. Это определение, как ни странно, приводит большинство экономистов, хотя оно не отражает именно экономического смысла ценной бумаги, это определение носит чисто юридический характер.

В имущественном обороте имеется много разновидностей ценных бумаг весьма специфического назначения. Так, в удостоверение приема груза в договоре морской перевозки перевозчик составляет и выдает грузоотправителю коносамент, являющийся ценной бумагой и существующий в целом ряде разновидностей. Ценными бумагами могут быть варранты - свидетельства о наличии определенной партии товара на складе у профессионального хранителя, которые выполняют также роль товарораспорядительного документа, закладные, оформляющие ипотеку (залог недвижимости), и т. д.

В п. 1 ст. 142 Гражданского Кодекса содержится определение ценной бумаги как строго формального документа, удостоверяющего имущественные права, осуществление или передача которых возможны только при предъявлении этого документа. Из этого следует, что ценная бумага представляет собой:

– документ, удостоверяющий определенное имущественное право (требования уплаты определенной денежной суммы, передачи определенного имущества и т. д.). В нем содержится информация о субъекте этого права и об обязанном лице.

– речь идет именно о документе, то есть официальной записи, выполненной на бумажном носителе и имеющей строго определенную форму и обязательные реквизиты. Отсутствие хотя бы одного из реквизитов или нарушение указанной формы влечет ничтожность бумаги (п. 2 ст. 144).

– этот документ неразрывно связан с воплощенным в нем имущественным правом, ибо реализовать это право или передать его другому лицу можно только путем соответствующего использования самого этого документа. Иначе говоря, использование такого документа либо его передача равносильны использованию или передаче выраженного им права.

Так же недопустим отказ от исполнения по ценной бумаге со ссылкой на отсутствие основания, по которому она выдана, либо на его недействительность (например, на безденежность займа, в удостоверение которого выдана ценная бумага, на признание недействительным договора об отчуждении имущества, являющегося предметом исполнения по ценной бумаге, и т. п.). Следовательно, обязанное лицо должно произвести исполнение по ценной бумаге, удостоверившись лишь в наличии в ней необходимых реквизитов, а ее владелец может не проверять основания, по которым она выдана, вполне доверившись ее формальным признакам. Такое свойство ценной бумаги называется публичной достоверностью.

Понятие ценной бумаги многогранно, поскольку сами экономические отношения, которые выражаются ею, очень сложны, плюс они постоянно видоизменяются и развиваются, что находит свое выражение во все новых формах существования ценных бумаг.

Ценная бумага - это особый товар, который обращается на особом, своем собственном рынке - рынке ценных бумаг, но не имеет ни вещественной, ни денежной потребительной стоимости, т.е. не является ни физическим товаром, ни услугой.

Ценная бумага выполняет ряд общественно значимых функций:

– перераспределяет денежные средства (капиталы) между: отраслями и сферами экономики; территориями и странами; группами и слоями населения; населением и сферами экономики; населением и государством и т.п.;

– предоставляет определенные дополнительные права ее владельцам, помимо права на капитал. Например, право на участие в управлении, соответствующую информацию, первоочередность в определенных ситуациях и т.п.;

– обеспечивает получение дохода на капитал и (или) возврат самого капитала и др.

Ценная бумага обладает рядом свойств, которые сближают ее с деньгами. Ее главное свойство - это возможность обмена на деньги в различных формах (путем погашения, купли-продажи, возврата эмитенту, переуступки и т.д.). Она может использоваться в расчетах, быть предметом залога, храниться в течение ряда лет или бессрочно, передаваться по наследству, служить подарком и т.д.

В данном пункте ценные бумаги рассматриваются как экономическая категория; дается определение ценным бумагам, излагаются причины их возникновения, виды ценных бумаг, а также объясняется суть фиктивного капитала, на основе вышеизложенного материала можно сделать вывод: ценная бумага — это такая форма фиксации рыночных отношений между участниками рынка, которая сама является объектом этих отношений, т. е. заключение сделки или какого-либо соглашения между участниками рынка состоит в передаче или купле-продаже ценной бумаги в обмен на деньги или товар. Главная ценность ценной бумаги состоит в тех правах, которые она дает своему владельцу. Последний обменивает свои деньги или товар на ценную бумагу только в том случае, если он уверен, что эта бумага ничуть не хуже, а даже лучше (удобнее), чем сами деньги или товар. Поскольку и деньги, и товар в современных условиях суть разные формы существования капитала, то с экономической точки зрения, ценная бумага - это форма существования капитала, отличная от его товарной, производительной и денежной форм, которая может передаваться вместо него самого, обращаться на рынке как товар и приносить доход. При этом у владельца капитала сам капитал отсутствует, но имеются все права на него, зафиксированные в форме ценной бумаги. Как любая экономическая категория, ценная бумага имеет соответствующие характеристики: временные, пространственные, рыночные. Рыночные характеристики включают: форму владения, выпуска, характер обращаемости и степень риска вложений в данную ценную бумагу, форму выплаты дохода и др. Ценная бумага обладает рядом свойств, которые сближают ее с деньгами. Ее главное свойство — это возможность обмена на деньги в различных формах (путем погашения, купли-продажи, возврата эмитенту, переуступки и т. д.)

1.2 Характеристика основных видов ценных бумаг

Объектом сделок на РЦБ является ценная бумага. Для дальнейшего рассмотрения объекта отношений необходимо рассмотреть виды и разновидности ценных бумаг . Прежде всего, хотелось бы отметить различие между понятиями вид и разновидность. Вид - это качественная характеристика ценной бумаги, отличающая ее от других ценных бумаг, например, видами ценных бумаг являются акции, облигации, векселя и др. Разновидности же ценных бумаг - это подразделение по виду, отличное по ряду признаков, например, акции могут быть обыкновенными и привилегированными. Ценные бумаги подразделяются на предъявительские, ордерные и именные.

Предъявительская ценная бумага - это ценная бумага, имя владельца которой не фиксируется непосредственно на ней самой, а ее обращение не нуждается ни в какой регистрации.

Именная ценная бумага- это ценная бумага, имя владельца которой зафиксировано на ее бланке и (или) в ее реестре собственников.

Ордерная ценная бумага сочетает в себе черты предъявительской и именной бумаги.

Существующие в современной мировой практике ценные бумаги делятся на два класса:

– основные ценные бумаги;

– производные ценные бумаги;

В основе основных ценных бумаг лежат имущественные права на какой-либо актив (товар, деньги, капитал, имущество, ресурсы и др.). В свою очередь, основные ценные бумаги можно разбить на первичные (акции, облигации, векселя и др.) и вторичные (варранты, депозитарные расписки и др.) ценные бумаги.

Производная ценная бумага – это ценная бумага на какой-либо ценовой актив: на цены товаров (зерна, мяса, нефти и т.п.); на цены кредитного рынка (процентные ставки); на цены валютного рынка (валютные курсы); на цены основных ценных бумаг (на индексы акций, облигации) и т.п. К производным ценным бумагам относятся: фьючерсные контракты и свободнообращающиеся опционы.

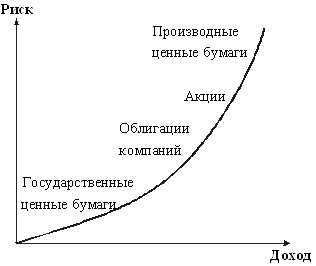

Важным классификационным признаком для ценных бумаг является уровень риска. По уровню риска виды ценных бумаг располагаются следующим образом (рис.1.1). То есть чем выше доходность, тем выше риск; чем выше гарантированность ценной бумаг, тем ниже риск и доходность. [ 23;253]

Рис. 1.1. Зависимость дохода и риска

Первыми из рассмотренных видов ценных бумаг являются ценные бумаги с фиксированным доходом, или как они еще называются, долговые обязательства. Этот вид ценных бумаг представлен на рынке ценных бумаг облигациями, депозитными сертификатами, государственными ценными бумагами и векселями.

Облигация - ценная бумага, удостоверяющая внесение ее владельцем денежных средств и подтверждающая обязательство возместить ему номинальную стоимость этой ценной бумаги в предусмотренный в ней срок, с уплатой фиксированного процента. Облигации выпускаются на определенный срок. Различаются облигации внутренних государственных и местных займов и облигации хозяйствующего субъекта. Облигации могут выпускаться именные или на предъявителя, процентные или беспроцентные (целевые под товар или услуги), свободно обращающиеся или с ограниченным кругом обращения. Облигации внутренних государственных и местных займов выпускаются на предъявителя. Облигации хозяйствующего субъекта эмитируются как именные, так и на предъявителя. На процентных облигациях указываются уровень и сроки выплачиваемого процента, на целевых (беспроцентных) - товар или услуга, под которые они выпущены. Доход по процентным облигациям выплачивается путем оплаты купонов к облигациям. Оплата производится ежегодно или единовременно при погашении займов путем начисления процентов к номинальной стоимости.

Купон - часть облигационного сертификата, которая при отделении от сертификата дает владельцу право на получение процента (дохода). Величина процента и дата его выплаты указывается на купоне. По облигациям целевых займов доход не выплачивается. Владелец такой облигации получает право на приобретение соответствующих товаров или услуг, под которые выпущены займы. Купон или купонный процент это фиксированный процент, который устанавливается в момент эмиссии облигации. Исходя из данного процента, инвестор получает ежегодный платеж по облигации. Купонный процент представляет собой главную характеристику облигации. При прочих равных условиях облигация будет тем привлекательнее для инвестора, чем более высокий процент по купону она предлагает.

Государство выпускает следующие облигации:

– облигации Государственного республиканского внутреннего займа (обращаются среди хозяйствующих субъектов);

– государственные краткосрочные бескупонные облигации;

– государственные валютные облигации;

– облигации Российского внутреннего займа. (обращаются среди физических лиц).

Есть некоторые преимущества государственных облигаций:

– доход по государственным ценным бумагам не облагается налогом;

– налог на операции с государственными ценными бумагами, взимается только с покупателя в размере 1 руб. с каждой тысячи вместо 3 руб., как по операциям с коммерческими ценными бумагами;

– не требуется создавать резервы из прибыли под обесценение государственных ценных бумаг коммерческими банками;

– облигации займа могут использоваться в качестве залога при получении кредита.

Валютные облигации выпускаются с сентября 1993г. сериями номинальной стоимостью 1, 10 и 100 тыс. $. США.

Облигации хозяйствующих субъектов выпускаются для привлечения дополнительных финансовых ресурсов. Данные облигации подтверждают обязательство хозяйствующего субъекта возместить владельцу их номинальную стоимость в предусмотренный в них срок с ежегодной платой фиксированного процента. Облигации хозяйствующего субъекта не дают их владельцам право на участие в управлении этим хозяйствующим субъектом. Облигации являются твердыми долговыми обязательствами эмитента и поэтому более надежными, чем акции. Однако цена облигации подтверждена риском изменения процентных ставок. Поэтому в целях уменьшения влияния уровня инфляции на цену облигации, могут выпускаться конвертируемые облигации.

Конвертируемые облигации - это такие облигации, которые дают владельцу право обменивать их на обыкновенные акции того же эмитента в соответствии с условиями конверсионной привилегии. Для конвертируемой облигации в качестве основных характеристик обязательно указывают первую дату, открывающую возможность перевода облигаций в акцию и переводную премию. Под переводной премией понимается выраженная в процентах от текущей цены акции сумма переплаты за право перевода облигации в обыкновенную акцию. Размер премии тесно связан с доходностью акции. Чем ниже премия, тем ниже доходность акции, но одновременно выше шанс обменять на облигацию на акцию и наоборот.

Рыночный курс конвертируемой облигации определяется двумя факторами: облигационной и конверсионной стоимостью.

Облигационная стоимость рассчитывается как сумма ожидаемых процентных доходов и погашения основного долга, дискутированная (уменьшенная), исходя из рыночных норм прибыли. Дисконт (скидка) нарастает в геометрической прогрессии с увеличением срока. Чем дальше во времени получения того или иного дохода, тем меньше он стоит сейчас.

Конверсионная стоимость облигации представляет собой совокупную рыночную стоимость обыкновенных акций, получаемых при реализации конверсионной привилегии (формула 1.1):

![]() (1.1)

(1.1)

где К - конверсионная стоимость облигации , руб. ;

Ц - рыночная цена обыкновенных акций , руб. ;

А - коэффициент конверсии.

Следующим видом рассмотренных ценных бумаг являются бумаги с нефиксированным доходом, прежде всего к ним относятся акции. Акция - это ценная бумага, свидетельствующая о внесении средств на развитие акционерного общества или предприятия и дающая право ее владельцу на получение части прибыли акционерного общества (предприятия) в виде дивидендов. Акции выпускаются без установленного срока обращения. Акции бывают именные и на предъявителя. Физические лица могут быть владельцами только именной акции. На именной акции указываются фамилия, имя, отчество держателя акции. Такая акция, переданная другому лицу, теряет свою силу, т.е. на нее дивиденды не начисляются, и обратно она не принимается. Именная ценная бумага может быть передана другому владельцу путем нотариального оформления.

Различаются акции трудового коллектива, акции предприятия, акции акционерного общества. Акции трудового коллектива распространяются только среди работников данного предприятия, акции предприятия - среди других юридических лиц (предприятий, кооперативов, обществ, банков, ассоциаций т.п.). Акции трудового коллектива и акции предприятий не дают их держателям право на участие в управлении предприятием. Они не меняют правового положения и формы собственности предприятия, выпустившего акции, и являются лишь средством мобилизации дополнительных финансовых ресурсов. Акции акционерного общества распространяются среди акционеров, т.е. совладельцев данного общества.

Акции акционерного общества бывают двух категорий:

обыкновенные (простые) и привилегированные. Среди них можно выделить отдельные разновидности и типы акций (конвертируемая акция, "золотая акция" и т.п.)

Обыкновенные акции дают право на участие в управлении акционерным обществом (одна акция - один голос при решении вопросов на собрании акционеров) и участвуют в распределении чистой прибыли общества после пополнения резервов и выплаты дивидендов по привилегированным акциям. Привилегированная акция не дает право на участие в управлении, но приносит постоянный (фиксированный) дивиденд и имеет преимущество перед обыкновенными акциями при распределении прибыли и ликвидации общества. Привилегированные акции могут выпускаться в виде конвертируемых акций.

Конвертируемые акции это такие привилегированные акции, которые могут обмениваться по желанию владельца на обыкновенные акции или облигации того же эмитента в соответствии с условиями конверсионной привилегии. Эти условия определяются при подготовке выпуска конвертируемых акций. Конверсионная цена устанавливается обычно с небольшими превышениями над рыночной ценой обыкновенных акций. Это делается с целью избежать преждевременной конвертируемости акций. Конвертируемые акции являются переходной формой между собственным заемным капиталом.

При приватизации государственных предприятий могут выпускаться "золотые акции", привилегированные акции типов А и Б.

Золотая акция предоставляет ее владельцу на срок до трех лет право "вето" при принятии собранием акционеров решений:

– о внесении изменений и дополнений в устав акционерного общества;

– о его реорганизации или ликвидации;

– о его участии в других предприятиях;

– о передаче в залог или аренду;

– о продаже и отчуждении иными способами имущества.

Решения, принятые собранием акционеров в отсутствии владельца "золотой акции", является недействительным. Передача "золотой акции" в залог или траст не допускается. Продажа и отчуждение иными способами до истечения срока ее действия разрешаются только органами, принявшими решение о ее выпуске при учреждении акционерного общества. При продаже и отчуждении, "золотая акция" конвертируется в обыкновенную акцию, и особые права, предоставленные ее владельцу, прекращаются. При приватизации государственных предприятий выпускаются также два типа приватизированных акций А и Б, реализуемые при закрытой подписке. Закрытая подписка

– это продажа акций работникам предприятия и лицам, приравненным к ним, в соответствии с законодательством о приватизации, на льготных условиях (передача их бесплатно, продажа по цене ниже номинальной на 30% , продажа в рассрочку до 3 лет и др.).

Владельцы акции типа А имеют права голоса на собрании, за исключением случая, когда принятые изменения устава акционерного общества, затрагивают и их права и интересы.

Привилегированные акции типа Б выпускаются в счет доли уставного капитала, держателем которого является фонд имущества. Держателем акций типа Б является исключительно фонд имущества. Акции типа Б автоматически конвертируются в обыкновенные акции в момент их продажи фондом имущества в порядке приватизации. При этом одна приватизированная акция обменивается на одну обыкновенную акцию. Фонд имущества как держатель акции типа Б не имеет права голоса на собрании акционеров. Акционерное общество, имеющее акции типа Б, не вправе приобретать выпущенные им акции и обязано дивиденды по обыкновенным акциям выплачивать только в денежной форме.

На приватизированном предприятии создается также фонд акционирования работников предприятия ( ФАРП ) в форме акционерного общества открытого типа. Размеры ФАРП не могут превышать 10 % от уставного капитала предприятия. ФАРП формируется за счет привилегированных акций, держателем которых является соответствующий фонд имущества, а в случаях закрепления контрольного пакета акций в федеральной собственности - за счет обыкновенных акций, находящихся в распоряжении соответствующего комитета по управлению имуществом. В ФАРП не могут быть направлены акции, надлежащие передаче или продаже членам трудового коллектива приватизируемого предприятия. Правами на приобретение акций из ФАРП располагают лица:

– состоящие в трудовых отношениях с данным предприятием;

– не состоящие в трудовых отношениях с данным предприятием, но имеющие личные лицевые счета приватизации работников этого предприятия.

Сертификат акций - это ценная бумага, которая является свидетельством владения, указанного в нем лица, определенным числом акций. Передача сертификата от одного лица к другому означает совершение сделки и переход права собственности на акции только в случае регистрации операции в установленном порядке.

Акция имеет номинальную (цена, обозначенная на акции) и рыночную (цена, по которой реально покупается акция или курсовая) стоимость. Курс акций находится в прямой зависимости от размера получаемого по ним дивиденда и в обратной зависимости от уровня ссудного (банковского) процента (формула 1.2):

![]() (1.2)

(1.2)

Этот процесс установления цены акции в зависимости от реально приносимого ею дохода называется капитализацией дохода и осуществляется через фондовые биржи, через рынок ценных бумаг. Курсовая цена акции акционерного общества закрытого типа, по которой она продается внутри общества, определяется стоимостью чистых активов общества, приходящихся на одну оплаченную акцию, и называется балансовой стоимостью акций.

Качество акций, как и любой другой ценной бумаги, характеризуется ее ликвидностью. Ликвидность ценной бумаги представляет ее способность быстро и без потерь в цене превращаться в наличные деньги. Ценные бумаги - это легко реализуемые активы. Уровень ликвидности ценных бумаг определяется в процессе анализа финансового состояния эмитента. Качество ценных бумаг характеризуется также адекватностью покрытия процентов по облигациям и дивидендов по акциям чистой прибылью акционерного общества.

Облигации являются заемными средствами, их держатели это кредиторы, и, следовательно, с ними акционерное общество должно произвести расчеты в первую очередь. Во вторую очередь расчеты совершаются с держателями привилегированных акций, которые по отношению к акционерному обществу являются владельцами привилегий. Остальные акционеры не имеют привилегий. Поэтому расчеты с ними осуществляются в последнюю очередь.

При анализе спроса и предложения на акции можно использовать такие показатели, как абсолютная величина спроса, его уровень в процентах к максимальной цене спроса, соотношение объемов, средневзвешенные цены спроса и предложения.

Акционерное общество в соответствии со своим уставом или решением акционеров имеет право купить определенное число акций на льготных условиях со скидкой с продажной цены. Такая покупка называется опцион. Доля обыкновенных акций, сосредоточенная в руках одного владельца и дающая ему возможность осуществить фактический контроль над акционерным обществом, называется контрольным пакетом акций. Теоретически, контрольный пакет акций должен составлять 50 % всех выпущенных обыкновенных акций плюс одна акция. Практически он значительно меньше.

Держатели акций получают на них дивиденды, т.е. доход. Доход выплачивается за счет прибыли акционерного общества или предприятия. По привилегированным акциям акционерного общества при нехватке прибыли, выплата дивидендов производится за счет резервного фонда общества. Дивиденд может быть промежуточный и окончательный.

Промежуточный дивиденд выплачивается один раз в квартал или в полгода. Его размер объявляется директорами акционерного общества и имеет фиксированный характер. Окончательный дивиденд выплачивается один раз в год. Его размер устанавливается общим годовым собранием акционеров по результатам работы за год с учетом выплаты промежуточных дивидендов. Фиксированный дивиденд по привилегированным акциям определяется при их выпуске. Дивиденд не выплачивается по акциям, которые не были выпущены в обращение или находятся на балансе общества. Дивиденд может выплачиваться также акциями (этот процесс называется капитализацией прибыли) или, если это предусмотрено в уставе акционерного общества, облигациями, товарами.

В данном пункте были рассмотрены ценные бумаги имеющие наибольшее распространение в Российской Федерации, их виды, характерные особенности, специфика применения. К ним относятся акции и облигации.

Таким образом: суть ценной бумаги состоит в тех правах, которые она дает своему владельцу. Как любая экономическая категория, ценная бумага имеет соответствующие характеристики: временные, пространственные, рыночные. Ценные бумаги - необходимый атрибут рыночного хозяйства, чем больше желание зарабатывать на ценных бумагах, тем больше риск.

2. СОВРЕМЕННОЕ СОСТОЯНИЕ РЫНКА ЦЕННЫХ БУМАГ РОССИИ И ПЕРСПЕКТИВЫ ЕГО РАЗВИТИЯ

2.1 Рынок ценных бумаг России в современных условиях

Рынок ценных бумаг в России сегодня характеризуется небольшими объемами, низкой ликвидностью, неразвитостью материальной базы, технологий торговли, депозитарной и клиринговой сети, отсутствием хорошо продуманной, долгосрочной фондовой политики. Тормозит развитие российского рынка ценных бумаг недостаточно продуманная система налогообложения, особенно доходов от торговли новыми видами ценных бумаг.

Эксперты отмечают негативную тенденция к обесцениванию акций. При этом обесценивание ценных бумаг коснулось всех эмитентов, невзирая на их объемы. На сегодняшний день уровень обесценивания акций крупных компаний равен уровню падения стоимости ценных бумаг средних и мелких предприятий. И такая ситуация наблюдаются по всем отраслям промышленности.

Аналитики рынка ценных бумаг называют несколько основных причин негативного влияния кризиса на данный финансовый инструмент. Во-первых, нежелание инвесторов вкладывать деньги в дешевые акции, боясь не получить желаемую прибыль от операции. Во-вторых, тотальное избавление держателей ценных бумаг от данных активов, что связано с боязнью большего падения стоимости акций. В-третьих, низкий спрос и высочайший уровень предложений на рынке ценных бумаг и являются основной причиной рецессии всего рынка и уменьшения стоимости данных активов. Но аналитики отмечают одно, но весьма весомое преимущество последствий финансового кризиса для рынка ценных бумаг – это возможность дёшево приобрести активы (ценные бумаги) весьма перспективных компаний. Ведь кризис рано или поздно все равно закончится, и тогда цена на данные активы возрастет в несколько или даже в несколько десятков раз. Говоря другими словами, кризис дает шанс выгодно вложить деньги.

Можно назвать несколько основных причин возникновения кризиса на рынке ценных бумаг. Во-первых, чрезмерно быстрый рос капитализации рынка. В середине 2001г. она составляла около 50 млрд. долл., в январе 2006 г. – более 620 млрд., в мае 2008 г. – 1,6 трлн.долл. в России в начале века капитализация рынка акций в процентах к ВВП была в 9-10 раз ниже среднемирового уровня. В 2008 г. она превысила этот уровень.

Во-вторых, рост более чем в 20 раз (в пересчете на доллары) эмиссии корпоративных облигаций в 2001-2007 гг. Хотя объем этого рынка сравнительно невелик, чрезвычайно высокие темпы роста перегрели его.

В третьих, переоценка стоимости акций. В ряде случаев инвесторы приобретали ценные бумаги по явно завышенной цене. Так, акции Северстали-Авто по показателю отношения полной стоимости компании к выручке были размещены на 15-20 % дороже, чем бумаги таких автогигантов, как Хонда, Нисан, Тойота и др. По показателю «отношение капитализации к чистой прибыли» (Р/Е) акции российской шинной компании Амтел были размещены на уровне 32, в то время как акции лидеров мировой шинной индустрии компаний Michelin и Bridgestone, соответственно, 13 и 17. Переоценка стоимости ценных бумаг привела к особенно быстрому снижению курсов этих акций в период кризиса [26; с. 12].

Начавшийся в 2006 г. кризис на ипотечном рынке привет к обесцениванию стоимости практически всех залоговых инструментов. В результате долговая пирамида стала рушиться, способствуя развитию мирового кризиса на перегретом рынке акций. Преобладание на российском рынке акций нерезидентов еще более усилило его дестабилизацию. Только осенью 2008 г. иностранные инвесторы вывели с российского фондового рынка свыше 30 млрд.долл. В итоге действия этих факторов на российском рынке ценных бумаг возник кризис. Индекс РТС в мае 2008 г. приближался к отметке 2500, а в январе 2009г. упал ниже 500 пунктов. Курсы акций ведущих компаний снизились в 2-5 раз. Капитализация рынка акций сократилась более чем на 1,2 трлн.долларов.

Серьезно пострадал от кризиса и рынок корпоративных облигаций. С мая 2008 г. по май 2009 г. произошло 172 дефолта, включая погашение облигаций, выплату по купонам и офертам (предусмотренных в аспекте эмиссии облигаций досрочных погашений). При этом совокупный объем выплат по облигациям (погашению, купонам и офертам) постоянно растет. В сентября 2008 г. он составил 76 млрд.руб., в декабре – 117 млрд., в июне 2009 г. – почти 150 млрд. Учитывая неустойчивость рынка и рост платежей по облигациям, в ближайшей перспективе следует ожидать не менее 10 дефолтов в месяц.

Кризис на фондовом рынке негативно повлиял на развитие реального сектора. Из-за падения курсов акций российских корпораций возникла острая ситуация с величиной залога, под который корпорации брали кредиты. Дело в том, что если в течения действия кредитного договора стоимость ценных бумаг упала, то кредитор может потребовать досрочного возврата части кредит или увеличения числа ценных бумаг, сданных в залог. Некоторые российские предприятия оказались на грани банкротства. Для повышения стоимости залога ВЭБ выделил свыше 8 млрд. долл. Наибольшую поддержку получили: Русал – 4,5 млрд.долл., Альфа-Групп – 2 млрд., Система-Галс – 0,7 млрд. Но нет гарантии, что подобная ситуация не повторится с другими предприятиями.

Кризис привел к сокращению доходов реального сектора от эмиссии акций. В России она стремительно росла с 2004 г., тогда акционерные общества страны разместили на открытом рынке акций на сумму 638 млн., а в 2007 г. – уже более чем на 22 млрд.долл. в 2008 г. объем размещения акций на отрытом рынке снизился по сравнению с 2007 г. более чем в 10 раз (при этом практически все акции были размещены в первом полугодии, т.е. еще до обострения кризиса). В течение первой половины 2009 г. за счет публичного размещения акций IPO вообще не удалось получить сколько-нибудь значительных денежных средств.

Важным последствием кризиса для банковской системы стали убытки от снижения курсов акций и облигаций. За июль-октябрь такие убытки составили почти 100 млрд. руб. В этих условиях Банк России был вынужден изменить учет стоимости ценных бумаг. Акции и облигации, купленные в первой половине 2008 г., было разрешено оценивать по стоимости на 1 июля 2008 г., т.е. по докризисным ценам. Переоценка позволила банкам получить в ноябре-декабре 2008г. около 60 млрд.руб.

Можно выделить ключевые проблемы развития российского фондового рынка, которые требуют первоочередного решения [18; с. 8]:

- целевая переориентация рынка ценных бумаг с первоочередного обслуживания финансовых запросов государства и перераспределения крупных пакетов акций на выполнение своей главной функции – направление свободных денежных ресурсов на цели восстановления и развития производства в России;

- преодоление негативно влияющих внешних факторов, т.е. хозяйственного кризиса, политической и социальной нестабильности;

- улучшение законодательства и контроль за выполнением этого законодательства;

- повышение роли государства на фондовом рынке.

В России доминируют также внутренние факторы:

- «перегрев экономики деньгами», когда нефтедоллары и кредиты по низким ставкам убеждали предпринимателей и государство, что такое положение продлится еще довольно долго, и в этой ситуации возможно финансирование высоко рисковых инфраструктурных проектов, приобретение активов под залог этих же активов и т.д.;

- высокая корпоративная задолженность. Более половины долгов – долги корпораций и финансовых организаций с государственным участием. При этом валютные резервы ЦБ росли ежегодно примерно в тех же величинах, что и корпоративная задолженность;

- снижение инвестиционной привлекательности и отток капитала из России. На российском фондовом рынке средства нерезидентов составляли до 70% от всех оборачиваемых средств. Поэтому именно с российского рынка деньги иностранными инвесторами выводились в первую очередь. Сыграли свою роль конфликты вокруг Евросети, Метчела и Южно-Осетинский конфликт.

2.2 Возможные пути выхода из кризиса рынка ценных бумаг РФ

Для повышения стабильности рынка облигаций и преодоления сжатия кредитного рынка необходимо изменить политику в области выпуска государственных ценных бумаг.

В период кризиса 2008-2009 гг. происходило обесценивание облигаций, принимаемых в залог под обеспечение рефинансирования ЦБ РФ коммерческих банков. Котировки некоторых выпусков ОФЗ снизились до 50-60 % от номинала, а корпоративных облигаций упали еще сильнее. Следовательно, роль облигаций как залогового инструмента резко упала. В этих условиях большое значение стали играть без залоговые кредиты ЦБ РФ.

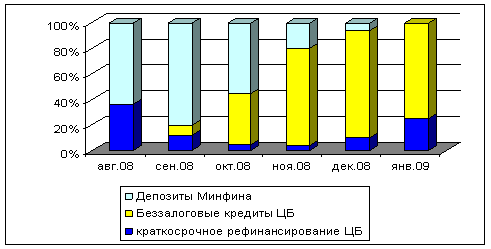

В августе 2008 г. без залоговые кредиты вообще не выдавались (рисунок 2.1), а уже в ноябре на них приходилась подавляющая часть рефинансирования коммерческих банков.

Рисунок 2.1 – Структура источников рефинансирования коммерческих банков в августе 2008-январе 2009 гг.

В условиях кризиса крупномасштабная выдача без залоговых кредитов на сравнительно длительные сроки может спровоцировать их массовый не возврат. Учитывая критическую ситуацию в области рефинансирования, Банк России с начала 2009 г. ввел новую форму поддержки банков – субординированные кредиты. Однако желаемого результата это пока не дало. Объем рефинансирования продолжает сокращаться. Задолженность банков по без залоговым кредитам уменьшилась, в результате доля средств ЦБ РФ в суммарных пассивах банков составляет всего 18%. Одна из главных причин недостаточного рефинансирования – недостаток надежных залоговых инструментов, т.е. государственных ценных бумаг.

В 2009 г. предусматривается выпустить ОФЗ на сумму 410 млрд. руб. по номиналу (таблиц 2.1), более чем в два раза больше, чем в 2008 г. Между тем с осени 2008 г. начался резкий рост доходности госбумаг, а средний срок погашения всех выпусков ОФЗ рыночного портфеля стал быстро снижаться.

ипотечный депозитный вексель закладной

Таблица 2.1 – Основные показатели рынка ОФЗ

| Показатель | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 |

| Объем размещения и до размещения по номиналу, млрд.руб. | 169,20 | 169,10 | 186,00 | 245,20 | 180,90 | 410,00 |

| Объем госбумаг в обращение, млрд.руб. | 557,60 | 721,60 | 875,60 | 1047,40 | 1144,00 | 1096,90 |

| Средняя доходность, % годовых | 7,86 | 6,78 | 6,57 | 6,53 | 7,82 | 12,15 |

| Дюрация рыночного портфеля, дни | 1757 | 1893 | 1994 | 2104 | 1964 | 1914 |

Чрезмерно высокие объемы выпуска ОФЗ в 2009 г. будут способствовать сокращению денежной массы. Между тем безналичная денежная масса, по данным Банка России, сократилась с 10 642,7 млрд. руб. на 01.09.2008 г. до 8 928,9 млрд. на 01.06.2009 г. Эмиссия ОФЗ приведет к дальнейшему снижению ликвидности банковской системы. В связи с этим ухудшатся условия кредитования экономики, станут возможными задержки платежей. Большое значение для стабилизации фондового рынка и увеличения залоговой базы для рефинансирования имеет увеличение выпуска ценных бумаг для населения. Подобные ценные бумаги не предназначены для активных операций на биржах и во внебиржевых структурах. Их главная функция – сохранять сбережения населения. Важные потенциальные ресурсы рынка сберегательных ценных бумаг – накопления граждан в наличной иностранной валюте. Увеличение выпуска сберегательных облигаций создает определенную альтернативу сбережениям в валюте.

При этом Сбербанк РФ, Внешторгбанк (ВТБ 24) и другие банки должны ввести специальные депозиты для хранения государственных сберегательных облигаций (ГСО). Сбероблигации необходимо привлекать на эти депозиты за определенную плату их владельцам – 2-3% годовых. Это повысит привлекательность сберегательных бумаг и будет способствовать увеличению и выпуска. Взятые на хранение ГСО должны приниматься Банком России в качестве залога для рефинансирования коммерческих банков, в этом случае залоговая база в перспективе может быть расширена на 500-600 млрд.руб.

Проведение данных антикризисных мер окажет позитивное влияние не только на рынок ценных бумаг, но и на финансовый рынок в целом. Снижение доходности облигаций будет способствовать уменьшению процентных ставок по кредитам. Стабилизация котировок ценных бумаг окажет положительное воздействие на устойчивость банковской системы, поскольку ценные бумаги являются важным объектом для вложения банковских ресурсов. Рост курсов государственных и корпоративных долговых бумаг расширит залоговую базу для рефинансирования ЦБ РФ коммерческих банков.

Преодоление кризиса на фондовом рынке будет способствовать развитию реального сектора. В перспективе за счет эмиссии акций и облигаций корпоративный сектор сможет получать 45-50 млрд.долл. в год. Рост котировок акций даст возможность укрепить и увеличить залоговую базу для получения предприятиями кредитов. В целом все это позволит преодолеть кризис и даст экономике России импульс для дальнейшего развития.

Для преодоления кризиса на рынке ценных бумаг необходимы в первую очередь антикризисные меры со стороны основных регулирующих органов.

Предлагаемые меры по усилению регулирования рынка ценных бумаг Банком России [30]:

- выход на качественно новый уровень банковского регулирования фондового рынка – создание банковского консорциума во главе с ЦБ РФ. В состав консорциума должны входить: Банк России, Сбербанк РФ, Внешторгбанк, Внешэкономбанк, Газпромбанк, Россельхозбанк, Банк Москвы и др. Задачи консорциума: массовая скупка ценных бумаг для увеличения спроса на них; поддержание процентных ставок на фондовом и кредитном рынках; стабилизация доходности государственных ценных бумаг и курсов корпоративных бумаг;

- создание ЦБ РФ совместно с ФСФР единой депозитарной сети по государственным и корпоративным ценным бумагам. Это позволит иметь полную информацию о капиталопотоках на фондовом рынке, обеспечить практически абсолютную сохранность ценных бумаг, пресекать недоброкачественные сделки на рынке;

- административные меры в отношении участников рынка, проводимые ЦБ РФ совместно с ФСФР: приостановление права коммерческих банков использовать короткую позицию по денежным средствам; недопущение их к операциям РЕПО; отстранение банков от торгов в случае их игры на понижение котировок ОФЗ и корпоративных облигаций.

Предлагаемые меры по регулированию рынка Министерством финансов РФ:

- изменение структуры рынка госбумаг за счет увеличения выпуска наиболее надежных ценных бумаг – облигаций сберегательных займов;

- разработка рейтинга государственных и корпоративных ценных бумаг;

- присваивать рейтинги облигациям различных эмитентов должно рейтинговое агентство, созданное при непосредственном участии Минфина.

Правительство РФ выделило 950 млрд.руб. на поддержку банков.

Регулирование биржевых операций ФСФР:

- наделение ФСФР функциями антикризисного регулятора рынка. Необходимо ввести на биржи представителей ФСФР и наделить их функциями оперативных регуляторов;

- варьирование суммарной короткой позицией участников рынка. В предкризисный период короткая позиция по деньгам могла составлять 200-300% собственных средств участников торгов. Однако курсы акций в течение короткого времени могут резко измениться.

Практика показала, что они могут снизиться за четыре дня на 40-60%. Если инвесторы вложили в акции весь собственный капитал и заемные средства в размере свыше 100% собственного капитала, их массовое банкротство неминуемо. Поэтому короткую позицию по деньгам целесообразно установить в размере 50-70% от общей суммы собственных средств участников торгов.

Несмотря на многие проблемы, с которыми столкнулся в настоящее время российский рынок ценных бумаг, следует отметить, что это молодой, динамичный и перспективный рынок, который развивается на основе массового выпуска ценных бумаг в связи с приватизацией государственных предприятий, быстрого создания новых коммерческих образований и холдинговых структур, привлекающих средства на акционерной основе. Кроме того, рынок ценных бумаг играет важную роль в системе перераспределения финансовых ресурсов государства и необходим для нормального функционирования рыночной экономики.

Поэтому восстановление и регулирование развития фондового рынка является одной из первоочередных задач, стоящих перед правительством, для решения которой необходимо принятие долгосрочной государственной программы развития и регулирования фондового рынка и строгий контроль за ее исполнением.

2.3 Перспективы развития рынка ценных бумаг РФ

1. Рынок акций. За два последних года российские акции в среднем подорожали втрое, а за 6 лет – в 13 раз. Это лучшие показатели среди всех мировых рынков. После столь длительного и впечатляющего роста у многих инвесторов появляются сомнения в дальнейшей позитивной динамике рынка. К тому же, два из ключевых факторов формирования этой доходности – растущие цены на нефть и политическая стабильность – могут в 2009 г. заметно ослабить свое влияние. Тем не менее, все еще низкая оценка российских сырьевых активов и высокие темпы роста прибылей в не сырьевых отраслях создают предпосылки для продолжения роста котировок.

2. Рынок облигаций. Доходность по долговым обязательствам снижается. Даже процентные ставки по облигациям «второго эшелона» уже едва компенсируют инфляцию. При этом долговая нагрузка большинства предприятий стремительно растет. Кроме того, с прекращением роста цен на нефть закончился и период избытка рублевой ликвидности, когда ставки по межбанковским кредитам падали до 2%. Теперь кредитные риски эмитентов будут иметь ключевое значение для рынка. Ошибки в их оценке чреваты крупными потерями от корпоративных дефолтов. В целом акции остаются явно привлекательнее облигаций по соотношению риск / доходность.

Основными перспективами развития современного рынка ценных бумаг являются:

- концентрация и централизация капиталов;

- интернационализация и глобализация рынка;

- повышения уровня организованности и усиление государственного контроля;

- компьютеризация рынка ценных бумаг;

- нововведения на рынке;

- секьюритизация;

- взаимодействие с другими рынками капиталов.

Тенденции к концентрации и централизации капиталов имеет два аспекта по отношению к рынку ценных бумаг. С одной стороны, на рынок вовлекаются все новые участники, для которых данная деятельность становится основной, а с другой стороны идет процесс выделения крупных, ведущих профессионалов рынка на основе как увеличение их собственных капиталов (концентрация капитала), так и путем их слияния в еще более крупные структуры рынка ценных бумаг (централизация капитала). В результате на фондовом рынке появляются торговые системы, которые обслуживают крупную долю всех операций на рынке. В тоже время рынок ценных бумаг притягивает все большие капиталы общества.

Интернацонализация рынка ценных бумаг означает, что национальный капитал переходит границы стран, формируется мировой рынок ценных бумаг, по отношению к которому национальные рынки становятся второстепенными. Рынок ценных бумаг принимает глобальный характер. Торговля на таком глобальном рынке ведется непрерывно. Его основу составляют ценные бумаги транснациональных компаний.

Надежность рынка ценных бумаг и степень доверия к нему со стороны массового инвестора напрямую связана с повышением уровня организованности рынка и усиление государственного контроля за ним. Масштабы и значение рынка ценных бумаг таковы, что его разрушение прямо ведет к разрушению экономического прогресса. Государство должно вернуть доверие к рынку ценных бумаг, чтобы люди вкладывающие сбережения в ценные бумаги были уверены в том, что они их не потеряют в результате каких-либо действий государства и мошенничества. Все участники рынка именно поэтому заинтересованы в том, чтобы рынок был правильно организован и жестко контролировался в первую очередь главным участником рынка – государством.

Компьютеризация рынка ценных бумаг – результат широчайшего внедрения компьютеров во все области человеческой жизни в последние десятилетия. Без этой компьютеризации рынок ценных бумаг в своих современных формах и размерах был бы просто невозможен. Компьютеризация позволила совершать революцию как в обслуживании рынка, прежде всего через современные системы быстродействующих и всеохватывающих расчетов для участников и между ними, так и в его способах торговли. Компьютеризация составляет фундамент всех нововведений на рынке ценных бумаг.

Нововведения на рынке ценных бумаг: новые инструменты данного рынка, новые системы торговли ценными бумагами, новая инфраструктура рынка. Новыми инструментами рынка ценных бумаг – являются многочисленные виды производственных ценных бумаг, создание новых ценных бумаг, их видов и разновидностей. Новые системы торговли – системы торговли, основанные на использовании компьютеров и современных средств связи, позволяющие вести торговлю полностью в автоматическом режиме, без посредников, без непосредственных контрактов между продавцами и покупателями. Новая инфраструктура рынка – современные информационные системы, системы клиринга и расчетов, депозитарного обслуживания рынка ценных бумаг.

Секъюритизация – это тенденция перехода денежных средств из своих традиционных форм в форму ценных бумаг; тенденция перехода одних форм ценных бумаг в другие, более доступные для широких кругов инвесторов [24].

Развитие рынка ценных бумаг вовсе не ведет к исчезновению других рынков капиталов, происходит процесс их взаимопроникновения. С одной стороны, рынок ценных бумаг оттягивает на себя капиталы, но с другой – перемещает эти капиталы через механизм ценных бумаг на другие рынки, тем самым способствует их развитию.

ЗАКЛЮЧЕНИЕ

Необходимым условием развития экономики России является эффективное функционирование рынка ценных бумаг. Несмотря на многочисленные проблемы, с которыми столкнулся российский фондовый рынок, он позволяет правительствам и предприятиям расширять круг источников финансирования, не ограничиваясь самофинансированием и банковскими кредитами. Потенциальные инвесторы, в свою очередь, с помощью рынка ценных бумаг получают возможность вкладывать свои сбережения в более широкий круг финансовых инструментов, тем самым получая большие возможности для выбора. При существовании рынка ценных бумаг вкладчик может получить прямой доступ к предприятию, и точно также предприятие может обратиться к вкладчику непосредственно как к источнику финансирования.

Рассмотрев структуру рынка ценных бумаг, можно выделить, что, первичный рынок - это рынок первых и повторных эмиссий ценных бумаг, на котором осуществляется их начальное размещение среди инвесторов. Именно на первичном рынке осуществляется мобилизация временно свободных денежных средств и инвестирование их в экономику. На первичном рынке происходит распределение свободных денежных средств по отраслям и сферам национальной экономики. Первичный рынок выступает средством создания эффективной с точки зрения рыночных критериев структуры национальной экономики, поддерживает пропорциональность хозяйства при сложившемся в данный момент уровне прибыли по отдельным предприятиям и отраслям. Следовательно, первичный рынок ценных бумаг является фактическим регулятором рыночной экономики. Он в значительной степени определяет размеры накопления и инвестиций в стране, служит стихийным средством поддержания пропорциональности в хозяйстве, отвечающей критерию максимизации прибыли, и таким образом определяет темпы, масштабы и эффективность национальной, экономики.

В свою очередь, вторичный рынок, в отличие от первичного, не влияет на размеры инвестиций и накоплений в стране. Он обеспечивает лишь постоянное перераспределение уже аккумулированных через первичный рынок денежных средств между различными субъектами хозяйственной жизни. Поскольку цель биржевых спекулянтов – получение максимального дохода в виде курсовой разницы, то они продают ценные бумаги предприятий, исчерпавших свои возможности роста прибыли, и покупают ценные бумаги перспективных предприятий и отраслей хозяйства.

Подводя итог проделанной работе, можно выделить ряд ключевых моментов, связанных функционированием рынка ценных бумаг в РФ.

Во-первых, рынок ценных бумаг с его основными элементами (внебиржевым и биржевым оборотами) есть механизм, который функционально входит в рынок ссудных капиталов. Рынок ценных бумаг развивается и движется по своим законам, определяемым спецификой фиктивного капитала, однако тесно увязан с рынком капитала.

Во-вторых, сегодня можно выделить множество видов и разновидностей ценных бумаг, таких как акции, облигации, векселя, депозитные сертификаты, государственные обязательства и другие, которые имеют широкое применение в России.

В-третьих, рынок ценных бумаг выполняет ряд функций, среди которых важнейшими являются функция перераспределения капиталов и функция страхования риска вложения капитала. В целом же функционирование капитала в форме ценных бумаг способствует формированию эффективной и рациональной экономики, поскольку он стимулирует мобилизацию свободных денежных ресурсов и их распределение в соответствии с потребностями рынка.

В-четвертых, биржа не просто технический механизм торговли ценными бумагами. Традиционно это учреждение, которое определяет и создает остов индустрии рынка ценных бумаг, создает правила, определяет политику на рынке капиталов.

В-пятых, анализ применения закладных и ипотечных ценных бумаг в банковской деятельности позволяет сделать выводы о том, что в России успешно развиваются многие ипотечные программы банков. Также это связано с тем, что строительный рынок в стране на данный момент достиг высокого уровня – объемы строительства жилья примерно в 1,4 раза превосходят объемы продаж

Наиболее болезненной и слабой стороной рынка ценных бумаг является его острая подверженность не только экономическим, но и политическим потрясениям, заставляющим его работать на более быстрых оборотах по сравнению с рынком капиталов и прочими рыночными механизмами.

Но несмотря на многие проблемы, с которыми столкнулся в настоящее время российский фондовый рынок, следует отметить, что это молодой, динамичный и перспективный рынок, который развивается на основе позитивных процессов, происходящих в нашей экономике: массового выпуска ценных бумаг в связи с привлечением предприятиями дополнительных финансовых ресурсов, быстрого создания новых коммерческих образований и холдинговых структур, привлекающих средства на акционерной основе и т.пне и не смотря на нестабильность рынка у него есть большие перспективы к развитию.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Конституция Российской Федерации (с изм. от 21.07.2007, принята всенародным голосованием 12.12.1993)

2. Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 № 51-ФЗ принят ГД ФС РФ 21.10.1994, ред. от 30.12.2004, с изм. и доп., вступившими в силу с 09.02.2009.

3. Федеральный Закон от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг»

4. Бердникова Т.Б. Рынок ценных бумаг и биржевое дело: Учеб.пособие / Т. Б. Бердникова. - М.: ИНФРА-М, 2001. – 270 с.: ил. - (Высш.образование).

5. Бочаров В.В. Инвестиции. Инвестиционный портфель. Источники финансирования. Выбор стратегии / В. В. Бочаров. - СПб.: Питер, 2002. – 288 с.: ил. - (УЧЕБ.ДЛЯ ВУЗОВ).

6. Вахрин П. И.Финансы и кредит: Учебник для вузов / Вахрин П. И. - М.: Дашков и К, 2004. - 584 с.

7. Видяпин В.И. Экономическая теория (политэкономия): Учебник для вузов / Под общ. ред. В.И.Видяпина, Г.П.Журавлевой. - М.: ИНФРА-М, 1999. – 560 с.: ил. -(Высш. образование).

8. Видяпин В.И. Экономическая теория (политэкономия): Учебник для вузов / Под общ. ред. В.И.Видяпина, Г.П.Журавлевой. - 4-е изд. - М.: ИНФРА-М, 2004. - 639 с.

9. Волгина Н.А Государственное регулирование рыночной экономики: Учебник для экон. спец. вузов / Волгина Н.А- М.: Экономика, 2001. – 735 с.

10. Галанов В.А. Производные инструменты срочного рынка: фьючерсы, опционы, свопы: Учебник для вузов / В. А. Галанов; РАН. - М.: Финансы и статистика, 2002. – 464 с.

11. Градов А.П. Экономическая стратегия фирмы: Учеб. пособие / Под ред. А.П.Градова. - 4-е изд, перераб. - СПб.: Спец.лит., 2003. – 958 с.

12. Графова Г. Ф. Деньги. Кредит. Банки. Ценные бумаги: Практикум: Учебник для экон.спец.вузов / Г. Ф. Графова; Под ред.Е.Ф.Жукова. - М.: ЮНИТИ-ДАНА, 2001. – 310 с.

13. Добрынина Л.Н. Фондовый рынок и биржевая торговля: Учеб.-метод. пособие / Л. Н. Добрынина, А. В. Малявина; Моск. акад. экон. и права, Ин-т экономики. - М.: Экзамен, 2005. - 287 с.: ил. - (Учеб.пособие для вузов).

14. Дробозина Л. А. Финансы. Денежное обращение. Кредит: Учебник для вузов / Л. А. Дробозина, Л. П. Окунева, Л. Д. Андросова и др.; Под ред. Л.А.Дробозиной. - М.: Финансы, 1999;: ЮНИТИ. – 479 с.

15. Есипова В.Е. Есипова Ценообразование на финансовом рынке: Учеб. пособие / Санкт-Петерб. гос. ун-т экон. и финансов; Под ред. В.Е.Есипова. - СПб.: СПбГУЭФ, 1998. - 240 с.

16. Запорожан А.Я. Все об акциях / А. Я. Запорожан. - СПб.: Питер, 2001. – 256 с.: ил. - (Наука делать деньги). - Содерж.: Виды акций. Акционерные общества. Права акционеров.

17. Иванов А.П. Финансовые инвестиции на рынке ценных бумаг / А. П. Иванов. - М.: Дашков и К, 2004. - 444 с.

18. Иохин В.Я. Экономическая теория: Учебник / В. Я. Иохин; Моск.гос.ун-т коммерции. - М.: Юристь, 2001. – 861 с.: ил. - (HOMO FABER).

19. Ковалев В.В. Введение в финансовый менеджмент / В. В. Ковалев. - М.: Финансы и статистика, 2002. – 768 с.

20. Киселевой Е.А. Курс экономической теории: Учебник для вузов / МГИМО(У) МИД России; Под общ. ред. Киселевой Е.А.. - 5-е изд., доп. и перераб. - Киров: АСА, 2003. - 831 с.

21. Колесникова В.И. Ценные бумаги: Учебник для вузов/Под ред. В.И. Колесникова. - 2-е изд., перераб. и доп. - М.: Финансы и статистика, 2002. – 448 с.

22. Коршунов Н. М. Рынок ценных бумаг и биржевое дело: Учебник для вузов / О. И. Дегтярева, Н. М. Коршунов, Е. Ф. Жуков и др.; Под ред. О.И.Дегтяревой и др. - М.: ЮНИТИ-ДАНА, 2003. – 501 с.

23. Краев А.О. Рынок долговых ценных бумаг: Учеб.пособие для вузов / А. О. Краев, И. Н. Коньков, П. Ю. Малеев. - М.: Экзамен, 2002. – 512 с.

24. Маренков Н.Л. Рынок ценных бумаг в России: Учеб. пособие для вузов / Н. Л. Маренков, Н. Н. Косаренко. - М.: Флинта: Наука, 2004. - 247 с.

25. Никифирова В.Д., Островская В.Ю. Государственные и муниципальные ценные бумаги. – СПб.: Питер, 2004. – 336 с.: ил.

26. Океанова З.К. Экономическая теория: Учебник для вузов / 3. К. Океанова. - 2-е изд., перераб. и доп. - М.: Дашков и К, 2004. - 633 с.

27. Резго Г.Я. Биржевое дело: Учебник для вузов / Г. Я. Резго, И. А. Кетова; Под ред. Г.Я.Резго. - М.: Финансы и статистика, 2004. - 271 с.

28. Ческидов Б.М. Рынок ценных бумаг и биржевое дело: Курс лекций / Б. М. Ческидов; Моск. фин.-экон. ин-т. - М.: Экзамен, 2002. – 224 с.

29. Шарп У., Александер Г., Бэйли Дж. Инвестиции: пер. с англ. – М.: ИНФРА – М, 2004, - XII, 1028 с.

30. Янов В.В. Инвестиционные решения в финансово-хозяйственной деятельности / В. В. Янов, В. А. Сараев; ГАСБУ;ПТИС. - Тольятти, 2000. - 48(212) с.

| Банковские операции на рынке ценных бумаг | |

|

Содержание. Введение. 2 Глава 1. Сущность рынка ценных бумаг и основы его организации. 4 1.1. Рынок ценных бумаг и его инфраструктура. 4 1.2. Виды ... Владелец обыкновенной акцией имеет права, предоставляемые акциями, в полном(участвовать в общем собрании акционеров с правом голоса, получать дивиденды, а в случае ликвидации ... Привилегированная акция не дает права голоса не дает право голоса на общем собрании, а привилегии владельца такой акции заключаются в том, что при ликвидации общества выплачиваются ... |

Раздел: Рефераты по банковскому делу Тип: реферат |

| Рынок ценных бумаг | |

|

Содержание курсовой работы 1. Вступление. 3 2. Рынок ценных бумаг в России: анализ состояния. 4 2.1. Организация рынка ценных бумаг 4 2.2. Анализ ... Дивиденды по обыкновенным акциям выплачиваются только после уплаты всех налогов, процентов по облигациям и дивидендов по привилигированным акциям (если такие выпущены). ... кредиторов (коммерческих банков, владельцев векселей и облигаций, и тд.), претензии владельцев привилегированных акций, и только после этого претензии владельцев обыкновенных акций ... |

Раздел: Рефераты по финансам Тип: реферат |

| Рынок ценных бумаг | |

|

МОРДОВСКИЙ ГУМАНИТАРНЫЙ ИНСТИТУТ Юридический факультет Кафедра уголовного права криминалистики и криминологии Допустить к защите Зав. кафедрой ... Конвертируемые, представляющие их владельцу право обменивать их на акции того же эмитента (как на обыкновенные так и на привилегированные). Владелец обыкновенной акции имеет права, предоставляемые акциями, в полном объеме (участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, иметь ... |

Раздел: Рефераты по праву Тип: реферат |

| Экономическая, финансовая, банковская системы России | |

|

Раздел №1. Вопрос 1. Экономическая система: понятие, элементы, классификация Экономическая система (англ. Economic system) - совокупность всех ... Акция - эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на полуение части прибыли акционерного общества в виде дивидендов, на участие в управлении ... Привлечение заемных финансовых ресурсов путем выпуска облигаций имеет следующие основные преимущества: а) эмиссия облигаций не ведет к утрате контроля над управлением предприятием ... |

Раздел: Рефераты по экономике Тип: шпаргалка |

| Актуальные проблемы оценки деятельности и инвестирования субъектов ... | |

|

С.В. КАЛЕДИН АКТУАЛЬНЫЕ ПРОБЛЕМЫ ОЦЕНКИ ДЕЯТЕЛЬНОСТИ И ИНВЕСТИРОВАНИЯ СУБЬЕКТОВ ХОЗЯЙСТВОВАНИЯ В СОВРЕМЕННОЙ РОССИИ. МОНОГРАФИЯ Челябинск 2004 Каледин ... Одним из основных аналитических показателей, характеризующих дивидендную политику, является коэффициент "дивидендный выход", представляющий собой отношение дивиденда по ... В портфель могут входить ценные бумаги одного типа (акции) или различные инвестиционные ценности (акции, облигации, сберегательные и депозитные сертификаты, залоговые свидетельства ... |

Раздел: Рефераты по экономике Тип: дипломная работа |