Дипломная работа: Годовая бухгалтерская отчетность организации: порядок составления, аудит и анализ основных ее показателей

РЕФЕРАТ

Дипломная работа содержит 80 листов, 6 рисунков, 16 таблиц, 45 литературных источников.

Тема дипломной работы: Годовая бухгалтерская отчетность организации: порядок составления, аудит и анализ основных ее показателей.

Цель работы заключается в изучении теоретических и практических вопросов составления годовой бухгалтерской отчетности, аудита и анализа ее показателей на примере ООО Торговый дом «Новый век»

Основные задачи для достижения поставленной цели состоят в том, чтобы:

- изучить теоретические аспекты составления годовой бухгалтерской отчетности;

- провести комплексный анализ основных форм бухгалтерской отчетности;

- провести аудиторскую проверку годовой бухгалтерской отчетности в соответствии с нормативными документами.

При проведение диагностики финансового состояния предприятия были использованы следующие приемы и методы: аналитический метод, факторный метод, горизонтальный анализ, вертикальный анализ, анализ абсолютных показателей, сравнительный анализ.

На основании проведенного исследования была проведена аудиторская проверка годовой бухгалтерской отчетности ООО ТД «Новый век». При проведении аудита были выявлены некоторые несущественные искажения.

СОДЕРЖАНИЕ

Введение

1. Теоретические аспекты годовой бухгалтерской отчетности предприятия

1.1 Бухгалтерская отчетность как источник информации о финансово-хозяйственной деятельности предприятия

1.2 Общие требования к бухгалтерской отчетности и порядок ее составления

1.3 Общие приемы проверки бухгалтерской отчетности предприятия

2. Комплексный анализ бухгалтерской отчетности на примере ООО Торговый дом «Новый век»

2.1 Комплексный анализ бухгалтерского баланса форма № 1 ООО Торговый дом «Новый век»

2.2 Комплексный анализ отчета о прибылях и убытках форма № 2 ООО Торговый дом «Новый век»

2.3 Комплексный анализ отчета об изменениях капитала № 3 ООО Торговый дом «Новый век»

3. Аудит годовой бухгалтерской отчетности ООО Торговый дом «Новый век»

3.1 Цель и задачи проведения аудиторской проверки годовой бухгалтерской отчетности ООО Торговый дом «Новый век»

3.2 Существенность информации, раскрываемой в годовой бухгалтерской отчетности

Заключение

Список использованных источников

Принятые сокращения

Абз. – абзац

НМА – нематериальные активы

ОДДС – Отчет о движении денежных средств форма № 4

ОПУ – Отчет о прибылях и убытках форма №2

ОС – основные средства

П. – пункт

ТД – торговый дом

Введение

Бухгалтерская отчетность – это единая система данных об имущественных и финансовом положении организации и о результатах ее хозяйственной деятельности, составляемая на основе данных бухгалтерского учета по установленным формам.

В соответствии с приказом Минфина РФ от 13.01.2000 г. № 34 Н годовая бухгалтерская отчетность включает в себя:

- бухгалтерский баланс – форма № 1;

- отчет о прибылях и убытках – форма № 2;

- отчет об изменениях капитала – форма № 3;

- отчет о движении денежных средств – форма № 4;

- приложение к бухгалтерскому балансу – форма № 5;

- пояснительную записку;

- итоговую часть аудиторского заключения (для организаций, которые в соответствии с Федеральным законом подлежат обязательному аудиту).

Актуальность выбранной темы заключается в том, что в условиях развития экономических отношений в настоящее время в России повышаются требования к бухгалтерской отчетности организаций. Информация отчетности позволяет получить представление о финансовом положении и финансовых результатах деятельности организации для повышения эффективности принимаемых деловых решений. Направления дальнейшего развития системы бухгалтерского учета и отчетности раскрываются в Концепции развития бухгалтерского учета и отчетности в Российской Федерации на среднесрочную перспективу. Первым из направлений, отраженных в Концепции, является повышение качества информации, формируемой в бухгалтерском учете и отчетности. Во многом качество информации бухгалтерского учета и отчетности определяется принципами, которые не только составляют теоретическую основу, но и выступают практическим руководством к действию. От их использования зависит формирование важнейших финансовых показателей, они служат основой для создания достоверной информации, максимально понятной широкому кругу пользователей.

При написании дипломной работы была поставлена цель – изучить теоретические и практические вопросы составления годовой бухгалтерской отчетности, аудита и анализа ее показателей на примере ООО Торговый дом «Новый век».

Для реализации цели поставлены следующие задачи:

- изучить теоретические аспекты составления годовой бухгалтерской отчетности;

- провести комплексный анализ основных форм бухгалтерской отчетности;

- провести аудиторскую проверку годовой бухгалтерской отчетности в соответствии с нормативными документами.

В результате написания дипломной работы был использован большой объем тематической литературы таких авторов как Мещерякова В.И., Сквирская Е.л., Макарова Л.Г., Грищенко Ю.И., кандидат экономических наук.

При проведении комплексного анализа годовой бухгалтерской отчетности были использованы следующие приемы и методы: аналитический метод, факторный метод, горизонтальный анализ, вертикальный анализ, анализ абсолютных показателей, сравнительный анализ.

1. Теоретические аспекты годовой бухгалтерской отчетности предприятия

1.1 Бухгалтерская отчетность как источник информации о финансово-хозяйственной деятельности предприятия

Бухгалтерская отчетность является богатым источником информации, на базе которого раскрывается финансово-хозяйственная деятельность экономического субъекта.

На первом месте среди форм бухгалтерской отчетности значиться бухгалтерский баланс. Под бухгалтерским балансом понимается способ экономической группировки состава и размещения ресурсов хозяйственного субъекта, включаемых в актив баланса, и источников их формирования в виде собственного и заемного капитала, отражаемых в пассиве баланса как обязательства. Он служит основным источником информации для круга пользователей об имущественном состоянии организации. [15]

Для понимания содержащейся в нем информации важно иметь представление не только о структуре бухгалтерского баланса, но и знать основные логические и специфические взаимосвязи между отдельными показателями.

Не менее существенное значение в понимании содержания бухгалтерского баланса имеет последовательность его чтения, а также непременное знание отдельных ограничений, присущих только бухгалтерскому балансу.

Современное содержание актива и пассива ориентировано на представление информации ее пользователям, прежде всего внешним пользователям. Отсюда высокая степень аналитичности статей, раскрывающих состояние дебиторской и кредиторской задолженности, формирование собственного капитала и отдельных видов резервов, образованных за счет текущих издержек или прибыли предприятия.

Внутренние взаимосвязи, свойственные балансу, имеют место независимо от степени удовлетворения потребности пользователей в информации и сводятся к следующему:

Сумма всех разделов актива баланса должна обязательно быть равна сумме итогов всех разделов пассива, что связано с сущностью самого баланса.

Размер собственного капитала (третий раздел пассива) превышает величину внеоборотных активов (первый раздел актива). Такой вывод не требует доказательств, поскольку принято считать, что основная деятельность субъекта невозможна без наличия оборотных активов. Поэтому состав собственного капитала всегда предполагает формирование недвижимого и движимого имущества. Весь вопрос лишь в том, что отраслевые особенности оказывают различное влияние на соотношение указанных частей имущества.

Разница, исчисленная по указанной методике, представляет собой наличие собственных оборотных средств. Сумма этих средств и долговременных заемных источников формирования запасов и затрат представляет собой итог капитала и резервов (третий раздел пассива баланса), а также долгосрочных кредитов и заемных средств (четвертый раздел пассива баланса) за вычетом внеоборотных активов (первый раздел актива баланса).

Наконец, общая величина основных источников формирования запасов и затрат равна значению предыдущего показателя, увеличенного на сумму краткосрочных кредитов и заемных средств без просроченных ссуд (пятый раздел пассива баланса).

Исчисленным таким путем трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов (равенство, излишек «+», недостаток «-»). С помощью этих показателей становится возможным классифицировать финансовые ситуации организации по степени их устойчивости: абсолютной, нормальной, неустойчивой и кризисной. [18]

Исходя из предположения, что внеоборотные активы в основном приобретаются за счет собственных источников, их величина (первый раздел актива баланса), при нормальных условиях функционирования организации, должна быть больше суммы заемных средств (пятый раздел пассива баланса). В странах с рыночной экономикой принято считать, что нормальным признается соотношение между собственным и заемным капиталом в пропорции 60 : 40.

Строение баланса демонстрирует высокую степень аналитичности. Это позволяет установить взаимосвязь между отдельными его статьями по активу и пассиву, а следовательно, и источники покрытия отдельных видов имущества. Например, источниками покрытия долгосрочных и краткосрочных финансовых вложений являются нераспределенная прибыль организации, ее оценочные резервы.

Отчет о прибылях и убытках – основная отчетная форма, характеризующая порядок формирования результата финансово-хозяйственной деятельности организации. Определяется же этот результат путем подсчета всех прибылей и всех убытков (потерь) за отчетный период, отраженных по счетам 90 «Продажи», 91 «Прочие доходы и расходы» и 99 «Прибыли и убытки».

Отчет об изменениях капитала раскрывает дополнительные данные об изменениях в капитале и дает пояснения к статьям бухгалтерского баланса раздела «Капитал и резервы».

В отчете о движении денежных средств раскрывается информация о денежных средствах организации, находящихся на счетах в банках и в кассе. Данные отчета должны характеризовать изменения в финансовом положении организации в разрезе текущей, инвестиционной и финансовой деятельности.

Показатели отчета позволяют выявить причины изменений в объеме и составе денежных потоков за отчетный период.

Соответствующие разделы приложения к бухгалтерскому балансу раскрывают необходимые сведения об амортизируемом имуществе, финансовых вложениях, состоянии дебиторской и кредиторской задолженности, содержат расшифровку расходов по обычным видам деятельности по элементам затрат, а также иную информацию.

Пояснительная записка является структурным элементом годового бухгалтерского отчета. В ней приводятся данные, не нашедшие отражения в формах годовой бухгалтерской отчетности.[39]

Как видим, самый общий обзор содержания бухгалтерского баланса, при определенных его ограничениях (статичность, принцип реальности оценки и т. п.), предоставляет большую информацию ее пользователям, прежде всего в части финансовой устойчивости собственника.

1.2 Общие требования к бухгалтерской отчетности и порядок ее составления

Бухгалтерская отчетность – это единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности. Отчетность составляется на основе данных бухгалтерского учета по установленным формам (ст. 2 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете», абз. 2 п. 4 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденного Приказом Минфина России от 06.07.1999 № 43н).

Бухгалтерская отчетность организации (кроме бюджетных и страховых организаций и банков) состоит из:

- бухгалтерского баланса (ф. 1);

- отчета о прибылях и убытках (ф. 2);

- отчета об изменениях капитала (ф. З);

- отчета о движении денежных средств (ф.4);

- приложений к бухгалтерскому балансу (ф.5);

- пояснительной записки;

- аудиторского заключения, подтверждающего достоверность бухгалтерской отчетности организации, если она в соответствии с федеральным законом подлежит обязательному аудиту.

Содержание и формы бухгалтерского баланса, отчета о прибылях и убытках, других отчетов и приложений применяются последовательно от одного отчетного периода к другому. В бухгалтерской отчетности данные по числовым показателям приводятся минимум за два года – отчетный и предшествующий отчетному. При несопоставимости с данными за отчетный период они подлежат корректировке, исходя из правил, установленных нормативными актами. Данные, подвергшиеся корректировке, обязательно отражаются в пояснительной записке вместе с указанием причин, вызвавших эту корректировку.

В бухгалтерской отчетности после ее утверждение возможно изменение данных, в которых были обнаружены искажения, но зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен правилами, установленными нормативными актами, недопустим.

Организации по результатам своей хозяйственной деятельности составляют месячную, квартальную и годовую бухгалтерскую отчетность; месячная и квартальная бухгалтерская отчетность являются промежуточными.

Отчетный год для всех организаций – с 1 января по 31 декабря календарного года включительно. Первый отчетный год для создаваемых организаций считается с даты их государственной регистрации по 31 декабря для организаций, созданных после 1 октября, – с даты государственной регистрации по 31 декабря следующего года включительно.

Организации, за исключением бюджетных, в обязательном порядке представляют годовую и квартальную отчетность:

участникам или собственникам их имущества;

территориальным органам государственной статистики по месту их регистрации;

другим органам исполнительной власти, банкам, финансовым органам налоговой инспекции и иным пользователям, на которые в соответствии с действующим законодательством Российской Федерации возложена проверка отдельных сторон деятельности организации и получение соответствующей отчетности.

Государственные и муниципальные унитарные организации представляют бухгалтерскую отчетность органам, уполномоченным управлять государственным имуществом. Организации обязаны представлять бухгалтерскую отчетность в указанные адреса бесплатно по одному экземпляру. Все они, за исключением бюджетных, представляют квартальную бухгалтерскую отчетность в течение 30-ти дней по окончании квартала, а годовую – в течение 90-ти дней по окончании года, если иное не предусмотрено законодательством Российской Федерации. Годовая бухгалтерская отчетность должна представляться не ранее 60-ти дней после окончания отчетного года. Годовая и квартальная бухгалтерская отчетность до представления в вышеуказанные адреса рассматривается и утверждается в порядке, установленном учредительными документами. При наличии технических возможностей бухгалтерская отчетность может быть представлена на дискете или ином машинном носителе отчетной информации.

Датой представления бухгалтерской отчетности для одногородней организации считается день фактической передачи ее по принадлежности, а для иногородней – дата ее почтового отправления. Когда дата представления отчетности совпадает с выходным (нерабочим) днем, срок представления отчетности переносится на следующий за ним первый рабочий день. Организации публикуют бухгалтерскую отчетность и итоговую часть аудиторского заключения, если это предусмотрено законодательством России. Публикация производится не позднее 1 июня года, следующего за отчетным, в газетах, журналах либо путем распространения среди пользователей брошюр, буклетов и других изданий. Организации, включая дочерние и зависимые общества (если таковые имеются), составляют сводную бухгалтерскую отчетность в порядке, устанавливаемом Минфином РФ, которая подписывается руководителем и главным бухгалтером. [30]

Основными требованиями, которым должна удовлетворять бухгалтерская отчетность, являются:

1) Достоверность. Бухгалтерская отчетность должна давать достоверное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении. Информация о финансовом положении формируется главным образом в виде Бухгалтерского баланса, информация о финансовых результатах деятельности организации – в виде Отчета о прибылях и убытках, информация об изменениях в финансовом положении организации - в виде Отчета о движении денежных средств (п. 6 ПБУ 4/99, п. 5.1.4 Концепции бухгалтерского учета в рыночной экономике России (одобрена Методологическим советом по бухгалтерскому учету при Минфине России)).

Для обеспечения достоверности данных бухгалтерской отчетности организации обязаны проводить инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка. Порядок и сроки проведения инвентаризации определяются руководителем организации, за исключением случаев, когда проведение инвентаризации обязательно. Перед составлением годовой бухгалтерской отчетности проведение инвентаризации является обязательным (кроме имущества, инвентаризация которого производилась не ранее 1 октября отчетного года) (п. 1, абз. 3 п. 2 ст. 12 Федерального закона № 129-ФЗ, п. п. 26, 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 № 34н). Порядок проведения инвентаризации установлен Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными Приказом Минфина России от 13.06.1995 № 49.

2) Полезность. Информация, представляемая в бухгалтерской отчетности, должна быть полезна. Информация считается полезной, если она уместна, надежна, сравнима и своевременна (п. п. 6.1, 6.5.1 Концепции).

Информация уместна, если наличие или отсутствие ее оказывает или способно оказать влияние на решения (включая управленческие) пользователей отчетности, помогая им оценить прошлые, настоящие или будущие события, подтверждая или изменяя ранее сделанные оценки (п. 6.2 Концепции).

Информация надежна, если она не содержит существенных ошибок. Чтобы быть надежной, информация должна объективно отражать факты хозяйственной деятельности, к которым она фактически или предположительно относится (п. п. 6.3, 6.3.1 Концепции).

Сравнимость информации означает возможность для пользователей отчетности сравнивать показатели деятельности за разные периоды времени, чтобы определить тенденции в финансовом положении организации и финансовых результатах ее деятельности. Пользователи должны также иметь возможность сопоставлять информацию о разных организациях, чтобы сравнить их финансовое положение, финансовые результаты деятельности и изменения в финансовом положении (п. 6.4 Концепции).

Информация своевременна, если она способна наилучшим образом удовлетворить потребности пользователей, связанные с принятием решений, т.е. если достигнут баланс между ее уместностью и надежностью (п. 6.5.1 Концепции).

3) Полнота. Бухгалтерская отчетность должна давать полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении. Полнота обеспечивается единством указанных выше отчетов, а также соответствующими дополнительными данными (п. 6 ПБУ 4/99, абз. 2 п. 5.1.4, п. 6.3.5 Концепции).

4) Существенность. В бухгалтерскую отчетность должны включаться существенные показатели. Показатель считается существенным, если его нераскрытие может повлиять на экономические решения заинтересованных пользователей, принимаемые на основе отчетной информации. Решение организацией вопроса, является ли данный показатель существенным, зависит от оценки показателя, его характера, конкретных обстоятельств возникновения. Организация может принять решение, когда существенной признается сумма, отношение которой к общему итогу соответствующих данных за отчетный год составляет не менее пяти процентов (абз. 2, 4 п. 1 Указаний о порядке составления и представления бухгалтерской отчетности, утвержденных Приказом Минфина России от 22.07.2003 № 67н, п. 11 ПБУ 4/99, п. 6.2.1 Концепции).

5) Нейтральность. При формировании бухгалтерской отчетности организацией должна быть обеспечена нейтральность информации, содержащейся в ней, т.е. исключено одностороннее удовлетворение интересов одних групп пользователей бухгалтерской отчетности перед другими. Информация не является нейтральной, если посредством отбора или формы представления она влияет на решения и оценки пользователей с целью достижения предопределенных результатов или последствий (п. 7 ПБУ 4/99, п. 6.3.3 Концепции).

6) Последовательность. Организация должна при составлении отчетности придерживаться принятых ею содержания и форм отчетности последовательно от одного отчетного периода к другому. Изменение принятых содержания и формы Бухгалтерского баланса, Отчета о прибылях и убытках и пояснений к ним допускается в исключительных случаях, например при изменении вида деятельности (п. 9 ПБУ 4/99).

7) Иные требования, вытекающие из положений по бухгалтерскому учету (абз. 5 п. 1 Указаний о порядке составления и представления бухгалтерской отчетности).[15]

Таким образом, из вышесказанного можно сделать следующие выводы, что к бухгалтерской отчетности предъявляются нормативно-закрепленные требования. Основными из них являются достоверность, полнота, существенность, нейтральность, полезность, последовательность.

Бухгалтерская отчетность должна давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении (п. 6 ПБУ 4/99). Информация о финансовом положении, как известно, формируется главным образом в бухгалтерском балансе, информация о финансовых результатах деятельности организации – в отчете о прибылях и убытках, информация об изменениях в финансовом положении организации – в отчете о движении денежных средств.

Достоверной и полной считается бухгалтерская отчетность, сформированная исходя из правил, установленных нормативными актами по бухгалтерскому учету. Для обеспечения достоверности данных бухгалтерской отчетности организации обязаны проводить инвентаризацию имущества и обязательств.

1.3 Общие приемы проверки бухгалтерской отчетности предприятия

Перед представлением результатов работы предприятия за очередной отчетный год финансовый директор должен убедиться в том, что бухгалтерская отчетность не содержит грубых ошибок, а ее показатели отражают реальное финансовое состояние компании.

Такое правило справедливо не только потому, что корректная отчетность не вызовет нареканий со стороны аудиторов и контролирующих органов, но и потому, что внешние и внутренние пользователи, получая актуальные и достоверные сведения о деятельности хозяйствующего субъекта, смогут принимать необходимые управленческие решения.

Общих приемов проверки отчетности немного, и они достаточно эффективны. Основными приемами, которые может применить финансовый директор для экспресс-проверки отчетности, являются:

- чтение отчетности;

- горизонтальный анализ;

- вертикальный анализ.

Чтение отчетности представляет собой информационное ознакомление с общим отражением в отчетности финансового положения компании по данным баланса, отчета о прибылях и убытках, сопутствующим формам и приложениям к ним. В процессе чтения отчетности рассматриваются показатели разных форм отчетности в целом, а также в их взаимосвязи. Чтение отчетности позволит выявить и технические нарушения, связанные с неправильным отражением показателей в разных формах отчетности, арифметические ошибки. [38]

Ниже приведены основные показатели, на которые нужно обратить внимание при чтении отчетности.

I. Бухгалтерский Баланс. Форма № 1.

1. Итоговые суммы Актива и Пассива на начало года должны совпадать соответственно с итоговыми суммами Баланса на конец прошлого года. Расхождения должны быть объяснены в пояснительной записке.

2. По строке «Незавершенное строительство» сальдо может иметь значение только для организаций, осуществляющих деятельность с длительным сроком формирования затрат. Обычное приобретение основных средств к такой деятельности не относится.

3. При наличии убытка в декларации по налогу на прибыль, в Разделе Внеоборотные активы должно быть сальдо по строке Отложенные налоговые активы.

При анализе сальдо отложенных налоговых активов нужно учитывать, что согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» отложенные налоговые активы признаются только при условии существования вероятности получения компанией налогооблагаемой прибыли. Если вероятность уменьшения или погашения в последующих отчетных периодов вычитаемых временных разниц отсутствует, отложенные налоговые активы в отчетности не отражаются, а информация об этом подлежит раскрытию в пояснительной записке.

4. При надлежащем контроле за оформлением и поступлением счетов-фактур от поставщиков показатель по строке НДС по приобретенным ценностям стоимостного выражения не имеет.

5. Показатель по строке «Уставный капитал» должен соответствовать сумме капитала организации объявленного в Уставе организации.

6. Если Уставом организации предусмотрено образование резервного фонда и компания имеет прибыль, показатель по строке «Резервный капитал» должен иметь положительное числовое значение.

7. Разница в остатках на конец и начало отчетного года по строке Нераспределенная прибыль (убыток) должна соответствовать показателю «Чистая прибыль (убыток)» по ОПУ (Форма № 2), если не начислялись дивиденды и не образовывался резервный фонд.

8. Остатки материальных запасов, стоимость основных средств, дебиторская и кредиторская задолженности должны быть подтверждены инвентаризацией остатков (задолженность по налогам и сборам на конец отчетного года- соответствовать итоговой сумме по Акту сверки с ИФНС на отчетную дату, если выверка проводилась).

9. При наличии у организации договоров кредита или займа, поручительства стоимость имущества, переданного в залог, должна быть отражена в справке о забалансовых счетах в составе Обеспечений обязательств выданных, а стоимость имущества, полученного в залог, должна быть отражена в составе Обеспечений обязательств полученных.

II. Отчет о прибылях и убытках. Форма № 2.

1. Стоимостные значения показателей в графе за аналогичный период предыдущего года должны соответствовать ОПУ за прошлый год.

2. Отражение числовых значений отложенных налогов и обязательств показывает наличие у организации временных разниц, возникших при расчете налога на прибыль из-за разных правил учета доходов и расходов в бухгалтерском и налоговом учете, которые должны быть раскрыты в пояснительной записке.

3. Показатель текущего налога на прибыль должен равняться показателю по строке 180 Листа 02 Декларации по налогу на прибыль.

4. Отражение числовых значений постоянных активов и обязательств в справочном разделе ОПУ (Форма № 2) показывает наличие доходов и расходов, которые возникли из-за непреодолимых различий между бухгалтерским и налоговым учетом. Большая сумма постоянных разниц, увеличивающая налоговую прибыль, должна побуждать финансового директора к анализу их природы и при необходимости- к усилению внутреннего контроля, в том числе за оформлением и движением первичных документов.

III. Отчет об изменениях капитала. Форма № 3.

1. Остатки капитала по его видам на начало года должны совпадать соответственно с остатками на конец прошлого года. Расхождения должны быть объяснены в пояснительной записке.

2. Остатки уставного, добавочного, резервного капитала и нераспределенной прибыли (непокрытого убытка) должны равняться соответствующим показателям третьего раздела Баланса (Форма № 1).

3. Показатель чистой прибыли (убытка) должен соответствовать сумме чистой прибыли (убытка), указанной в ОПУ (Форме № 2, стр.190), за отчетный период и стр.470 Баланса- на начало и конец отчетного периода.

4. Остатки резервов предстоящих расходов должны равняться соответствующим показателям пятого раздела Баланса (стр.650).

5. Остатки чистых активов (стр.200) должны соответствовать итоговым показателям третьего раздела Баланса (стр.490) за вычетом суммы собственных акций, выкупленных у акционеров, и задолженности учредителей по взносам в уставный капитал, плюс доходы будущих периодов (стр.640 Баланса, Форма № 1)

IV. Отчет о движении денежных средств. Форма № 4.

1. Остатки денежных средств на начало года должны совпадать соответственно с остатками на конец прошлого года.

2. Остатки денежных средств на начало и конец года должны равняться показателям по стр.260 Баланса (Форма № 1) для тех организаций, которые не осуществляют валютные операции.

Процедурные ошибки, вызывающие искажение содержания отчетности, выявляются при проведении горизонтального и вертикального анализа баланса и отчета о прибылях и убытках.

Анализ баланса (горизонтальный – сравнение данных на конец периода с данными на начало периода, вертикальный – изменение структуры баланса).

1. Полезно начать анализ баланса с изменения размера собственного капитала (раздел III баланса «Капитал и резервы»). Это позволит сразу увидеть тенденцию за отчетный период. Если она не совпадает с логикой развития бизнеса за период – возможны ошибки.

2. Если раздел III Баланса отражает уменьшение собственного капитала за счет убытков отчетного периода, и это подкреплено логикой развития бизнеса, необходимо определить источники финансирования этих убытков. Как правило, убытки финансируется за счет изменения оборотного (рабочего) капитала – снижения запасов и дебиторской задолженности, увеличения кредиторской задолженности. Однако не исключено, что источниками финансирования убытков является продажа имущества, увеличение долгосрочного заимствования или увеличение уставного капитала. Если такие операции осуществляются компанией при наличии чистой прибыли, то эти действия требуют обоснования с точки зрения экономической целесообразности (логики бизнеса). В противном случае - это возможные ошибки учета.

3. Далее полезно провести анализ итоговых статей баланса – внеоборотных активов, оборотных активов, долгосрочных обязательств и краткосрочных обязательств. Любое резкое изменение этих показателей за отчетный период требует более детального анализа данного раздела и выявление причин изменения показателей. Найденные причины изменений должны отражать существующую тенденцию в деятельности предприятия за отчетный период.

4. Частой ошибкой учета является несвоевременный перевод долгосрочной задолженности в краткосрочную при наступлении сроков исполнения обязательств менее, чем в течение 12 месяцев.

Анализ отчета о прибылях и убытках (горизонтальный анализ- сравнение отчетного периода с аналогичным периодом предыдущего года):

1. Анализ абсолютного роста выручки. Наличие резкого скачка выручки в течение отчетного периода в сравнении с предыдущим, не подтвержденного реальным ростом бизнеса, свидетельствует о потенциальных ошибках в учете.

2. Анализ изменения валовой маржи. Это основной показатель ОПУ, на который следует обращать внимание при анализе деятельности предприятия и поиске ошибок учета. Этот показатель должен быть достаточно устойчивым при стабильной работе предприятия. Его резкое изменение должно быть четко аргументировано. Такое изменение может быть вызвано переходом на более дешевого (дорогого) поставщика сырья и материалов, внедрением производственных программ, обеспечивающих снижение себестоимости, изменением учетной политики в части формирования себестоимости, изменением ценовой политики. При отсутствии веских причин для изменения этого показателя, требуется дополнительный анализ структуры себестоимости и ценообразования. В этом случае причиной такого изменения может быть наличие ошибок при формировании себестоимости.

3. Анализ изменения размера коммерческих и управленческих расходов. Резкие или необусловленные бизнесом изменения могут свидетельствовать о наличии ошибок. В разные периоды такие расходы могут быть по-разному классифицированы и попадать в разные статьи расходов, вводя в заблуждение пользователей отчетности. Постатейный сравнительный анализ позволит выявить такие ошибки.

5. Перечисленные выше статьи ОПУ формируют операционный результат компании. Однако зачастую значительное влияние на показатель чистой прибыли оказывают «Прочие доходы и расходы». При наличии изменений этого показателя полезно провести его анализ и выявить те операции (как правило, одноразовые), которые привели к его изменению.

6. Отдельно следует проанализировать динамику изменения налога на прибыль, для чего следует подсчитать эффективную ставку налога. При резком изменении эффективной ставки потребуется объяснение причин.

Достаточно часто наблюдается нарушение взаимосвязи показателей, отраженных в отдельных формах отчетности (показатель чистой прибыли в ОПУ не совпадает с изменением нераспределенной прибыли в балансе за отчетный период в отсутствие фактов распределения прибыли и формирования резервного капитала, остаток денежных средств в ОДДС не совпадает с остатком в балансе и т.п.).

При рассмотрении и анализе оборотного капитала часто выявляются допущенные ошибки из-за неправильного отражения запасов, свернутого сальдо дебиторской и кредиторской задолженности, неправильной их классификации, отражения долгосрочной задолженности в составе краткосрочной и наоборот.

Анализ показателей ОПУ зачастую выявляет неправильную классификацию расходов, в том числе разную классификацию одних и тех же расходов в разных периодах, что влечет неправильное отражение показателя себестоимости, а также коммерческих и управленческих расходов. Возникают также ошибки при отражении суммы налоговых обязательств.

Заполнение формы № 4 Отчет о движении денежных средств вызывает больше всего затруднений у российских бухгалтеров, поскольку в отличие от международных стандартов российские правила учета и отчетности не содержат подробных указаний об особенностях составления ОДДС. Так, при составлении ОДДС допускаются ошибки при классификации платежей, особенно при отражении уплаты налогов, процентов по займам, выплат дивидендов. Часто бухгалтеры не исключают внутренние обороты между счетами учета денежных средств, неправильно отражают операции по продаже и (или) покупке иностранной валюты, а также не заполняют либо заполняют неправильно строку «Величина влияния изменений курса иностранной валюты по отношению к рублю». [10]

Хочется обратить внимание на то, что начиная с 2011 внесены изменения в порядок составления и сдачи годовой бухгалтерской отчетности.

| Таблица 1.1 – Изменения в бухгалтерской отчетности, вступающие в силу с 2011 года | ||

| Что меняется | Комментарий | Норма законодательства |

| Формы отчетности | Для годовой отчетности за 2011 год вводятся новые формы бухотчетности | приказ Минфина России от 02.07.2010 № 66н |

| Новое ПБУ | С годовой отчетности за 2010 год действует новое ПБУ 22/2010 "Исправление ошибок в бухгалтерском учете и отчетности". | приказ Минфина России от 28.06.2010 № 63н, |

| С отчетности за 2011 год - новое ПБУ 12/2010 "Информация по сегментам" | приказ Минфина России от 08.12.2010 № 143н | |

| Применение ПБУ субъектами малого предпринимательства, за исключением эмитентов публично размещаемых ценных бумаг | С годовой отчетности за 2010 год могут: | приказ Минфина России от 08.11.2010 № 144н |

| - не применять ПБУ 16/02 "Информация по прекращаемой деятельности" и ПБУ 2/2008 "Учет договоров строительного подряда"; | ||

| - отражать в бухгалтерской отчетности последствия изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, перспективно, за исключением случаев, когда иной порядок установлен законодательством РФ; | ||

| - признавать все расходы по займам (в том числе в отношении инвестиционных активов) прочими расходами; | ||

| - исправлять существенную ошибку предшествующего отчетного года, выявленную после утверждения бухгалтерской отчетности за этот год, без ретроспективного пересчета; | ||

| - cубъекты малого предпринимательства, за исключением эмитентов публично размещаемых ценных бумаг, вправе признавать выручку по мере поступления денежных средств от покупателей (заказчиков); в таком случае и расходы признаются после погашения задолженности. |

Таким образом, для того чтобы убедиться в том, что бухгалтерская отчетность не содержит грубых ошибок, а ее показатели отражают реальное финансовое состояние компании необходимо провести проверку правильности составления годовой отчетности, внести исправления и только после этого подавать отчет на утверждение руководителю.

2. Комплексный анализ бухгалтерской отчетности на примере ООО Торговый дом «Новый век»

2.1 Комплексный анализ бухгалтерского баланса форма № 1 ООО Торговый дом «Новый век»

Анализ финансовой отчетности – это процесс, при помощи которого мы оцениваем прошлое и текущее финансовое положение и результаты деятельности организации.

Основным источником информации о деятельности предприятия является бухгалтерская (финансовая) отчетность. Наибольшую информацию для анализа содержат Бухгалтерский баланс (форма № 1) и Отчет о прибылях и убытках (форма № 2), для более детального анализа за финансовый год могут быть использованы данные всех приложений к балансу.

Анализ финансовой отчетности – инструмент для выявления проблем управления финансово-хозяйственной деятельностью, для выбора направлений инвестирования капитала и прогнозирования отдельных показателей.

Анализ формы № 1 «Бухгалтерский баланс»

Из всех форм финансовой отчетности наиболее информативной формой для анализа и оценки финансового состояния организации является бухгалтерский баланс (форма № 1). Бухгалтерский баланс характеризует в денежной оценке финансовое положение организации по состоянию на отчетную дату. Актив баланса строится в порядке возрастающей ликвидности средств, то есть в прямой зависимости от скорости превращения этих активов в процессе хозяйственного оборота в денежную форму.

Ликвидность баланса – степень покрытия обязательств организации ее активами, которая отражает скорость возврата в оборот денег, вложенных в различные виды имущества и обязательств. От того, сколько времени займет этот процесс, зависит степень ликвидности. [15]

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы организации разделяются на следующие группы:

А1. Наиболее ликвидные активы – к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги). Данная группа рассчитывается следующим образом:

А1 = Денежные средства + Краткосрочные финансовые вложения.

А2. Быстро реализуемые активы – дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

А2 = Краткосрочная дебиторская задолженность.

A3. Медленно реализуемые активы – статьи раздела II актива баланса, включающие запасы, НДС, дебиторскую задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) и прочие оборотные активы.

A3 = Запасы + Долгосрочная дебиторская задолженность + НДС + прочие оборотные активы.

А4. Трудно реализуемые активы – статьи раздела I актива баланса внеоборотные активы.

А 4 = Внеоборотные активы.

Пассивы баланса группируются по степени срочности их оплаты:

П1. Наиболее срочные обязательства – к ним относится кредиторская задолженность.

П1 = Кредиторская задолженность.

П2. Это краткосрочные пассивы это краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы.

П2 = Краткосрочные заемные средства + задолженность участникам по выплате доходов + прочие краткосрочные обязательства.

П3. Долгосрочные пассивы – это статьи баланса, относящиеся к разделам IV и V, то есть долгосрочные кредиты и заемные средства, а также доходы будущих периодов, резервы предстоящих расходов и платежей.

П3 = Долгосрочные обязательства + Доходы будущих периодов + Резервы предстоящих расходов и платежей.

П4. Постоянные пассивы или устойчивые – это статьи раздела III баланса «Капитал и резервы».

П4 = Капитал и резервы (собственный капитал организации).

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Таблица 2.1 – Агрегированный баланс ООО Торговый дом «Новый век»

| Показатель | 2008 г. | 2009 г. | 2010г. | Показатель | 2008 г. | 2009 г. | 2010г. |

| АКТИВ | ПАССИВ | ||||||

| А1. Наиболее ликвидные активы | 106967 | 36674 | 49470 | П1. Наиболее срочные обязательства | 251423 | 286588 | 173734 |

| А2. Быстро реализуемые активы | 137040 | 182410 | 120852 | П2. Краткосрочные пассивы | 383706 | 160697 | 202135 |

| A3. Медленно реализуемые активы | 197308 | 207427 | 196195 | П3. Долгосрочные пассивы | 92908 | 6907 | 6808 |

| А4. Трудно реализуемые активы | 617915 | 564806 | 483586 | П4. Постоянные пассивы или устойчивые | 331193 | 537125 | 467426 |

| Итого | 1059230 | 991317 | 850103 | Итого | 1059230 | 991317 | 850103 |

Примечание. Таблица составлена автором на основе отчетных документов предприятия ООО Торговый дом «Новый век» за 2008 – 2010 гг.

Бухгалтерский баланс является ликвидным, если соблюдаются следующие неравенства: А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4.

Для анализа ликвидности составляется таблица 2.2, в графы которой записываются данные на начало и конец отчетного периода бухгалтерского баланса (таблица 2.1).

Таблица 2.2 – Динамика и структура активов ООО Торговый дом «Новый век»

| Показатель | 2008 г | 2009 г | 2010 г. | |||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | |

| АКТИВЫ | ||||||

|

Внеоборотные активы |

617 915 |

58,34 |

564 806 |

56,98 |

483 586 |

56,89 |

| в том числе: | ||||||

| Нематериальные активы | 15 | 0,00 | 13 | 0,00 | 11 | 0,00 |

| основные средства | 65 806 | 6,21 | 545 027 | 54,98 | 465151 | 54,72 |

| незавершенное строительство | 8746 | 0,83 | 17258 | 1,74 | 0 | 0,00 |

| долгосрочные финансовые вложения | 160 | 0,02 | 0 | 0,00 | 17033 | 2,00 |

| отложенные налоговые активы | 94 | 0,01 | 1116 | 0,11 | 0 | 0,00 |

| прочие внеоборотные активы | 30 094 | 2,84 | 1578 | 0,16 | 1391 | 0,16 |

|

Оборотные активы |

441 315 |

41,66 |

426 512 |

43,02 |

366 517 |

43,11 |

| в том числе: | ||||||

| запасы | 189 319 | 17,87 | 203 461 | 20,52 | 181713 | 21,38 |

| сырье, материалы и др. аналогичные ценности | 91 409 | 8,63 | 105461 | 10,64 | 83301 | 9,80 |

| затраты в незавершенном производстве (издержках обращения) | 7 075 | 0,67 | 1 171 | 0,12 | 2187 | 0,26 |

| готовая продукция и товары для перепродажи | 88 544 | 8,36 | 94 507 | 9,53 | 81107 | 9,54 |

| расходы будущих периодов | 2 291 | 0,22 | 2 322 | 0,23 | 15118 | 1,78 |

| НДС | 7860 | 0,74 | 3967 | 0,40 | 189 | 0,02 |

| дебиторская задолженность (до 12 месяцев) | 60890 | 5,75 | 116 000 | 11,70 | 120852 | 14,22 |

| краткосрочные финансовые вложения | 102040 | 9,63 | 34350 | 3,47 | 43300 | 5,09 |

| денежные средства | 4927 | 0,47 | 2324 | 0,23 | 6170 | 0,73 |

| Прочие оборотные активы | 129 | 0,01 | 0 | 0,00 | 14293 | 1,68 |

|

Итого активы |

1059230 |

100 |

991 317 |

100 |

850103 |

100 |

Примечание. Таблица составлена автором на основе отчетных документов предприятия ООО Торговый дом «Новый век» за 2008 – 2010 гг.

На рисунке 1, по исходным данным таблицы 2.2, отобразим динамику структуры активов ООО Торговый дом «Новый век» за 2008 – 2010 гг.

Рисунок 2.1 – Динамика структуры активов ООО Торговый дом «Новый век» за 2008 – 2010 гг., %.

Из приведенных данных на графическом рисунке 2.1 видно, что в ООО Торговый дом «Новый век» за 2008 – 2010 гг. намечается тенденция снижения доли внеоборотных активов, и увеличение доли оборотных активов. Таким образом, у предприятия повысились показатели ликвидности, то есть степень покрытия обязательств организации ее активами, которая отражает скорость возврата в оборот денег, вложенных в различные виды имущества и обязательств увеличится.

Таблица 2.3 – Динамика и структура пассивов ООО Торговый дом «Новый век»

| Показатель | 2008 г | 2009 г | 2010 г. | |||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | |

| ПАССИВЫ | ||||||

|

Капитал и резервы |

331193 |

31,27 |

537125 |

54,18 |

467426 |

54,98 |

| в том числе: | ||||||

| Собственный капитал | 230 992 | 21,81 | 210 680 | 21,25 | 226709 | 26,67 |

| Нераспределенная прибыль (непокрытый убыток) | 100 201 | 9,46 | 326 445 | 32,93 | 24717 | 2,91 |

| Продолжение таблицы 2.3 | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

|

Долгосрочные обязательства |

92908 |

8,77 |

6907 |

0,70 |

6808 |

0,80 |

|

Краткосрочные обязательства |

635129 |

59,96 |

447286 |

45,12 |

375869 |

44,21 |

| в том числе: | ||||||

| Заемные средства | 383 614 | 36,22 | 160678 | 16,21 | 202127 | 23,78 |

| Кредиторская задолженность | 251 423 | 23,74 | 286 588 | 28,91 | 173734 | 20,44 |

| Доходы будущих периодов | 92 | 0,01 | 19 | 0,00 | 8 | 0,00 |

|

Итого пассивы |

1 059 230 |

100 |

991 317 |

100 |

850103 |

100 |

Примечание. Таблица составлена автором на основе отчетных документов предприятия ООО Торговый дом «Новый век» за 2008 – 2010 гг.

На рисунке 2.2, по исходным данным таблицы 2.3, отобразим динамику структуры пассивов ООО Торговый дом «Новый век» за 2008 – 2010 гг.

Рисунок 2.2 – Динамика структуры пассивов ООО Торговый дом «Новый век» за 2008 – 2010 гг., %.

Из приведенных данных на графическом рисунке 2.2 видно, что в ООО Торговый дом «Новый век» за 2008 – 2010 гг. отслеживается положительная динамика показателей «Капитала и резервов», это говорит о том, что увеличилась доля собственного капитала, притом, что сумма нераспределенной прибыли ощутимо уменьшилась.

Таблица 2.4 – Анализ ликвидности баланса ООО Торговый дом «Новый век» 2010 год.

| Группа показателей | Сумма | Группа показателей | Сумма | Платежный излишек (+), недостаток (–) | |||

| На начало | На конец | На начало | На конец | На начало | На конец | ||

| 2 | 3 | 4 | 5 | 6 | 7 | 8 = 3 – 6 | 9 = 4 – 7 |

| А1. Наиболее ликвидные активы | 36674 | 49470 | П1. Наиболее срочные обязательства | 286588 | 173734 | -249914 | -124264 |

| А2. Быстро реализуемые активы | 182410 | 120852 | П2. Краткосрочные пассивы | 160697 | 202135 | 21713 | -81283 |

| A3. Медленно реализуемые активы | 207427 | 196195 | П3. Долгосрочные пассивы | 6907 | 6808 | 200520 | 189387 |

| А4. Трудно реализуемые активы | 564806 | 483586 | П4. Постоянные пассивы или устойчивые | 537125 | 467426 | 27681 | 16160 |

| Баланс | 991317 | 850103 | Баланс | 991317 | 850103 | 0 | 0 |

Примечание. Таблица составлена автором на основе отчетных документов предприятия ООО Торговый дом «Новый век» за 2008 – 2010 гг.

По результатам таблицы 2.4 можно охарактеризовать ликвидность баланса ООО Торговый дом «Новый век» как недостаточную, так как не соблюдаются условия первого неравенства на начало и конец периода, что свидетельствует о неспособности предприятия рассчитаться по наиболее срочным обязательствам.

Таблица 2.5 – Анализ ликвидности баланса ООО Торговый дом «Новый век»

| На начало | На конец |

| А1 ≤ П1 | А1 ≤ П1 |

| А2 ≥ П2 | А2 ≤ П2 |

| А3 ≥ П3 | А3 ≥ П3 |

| А4 ≥ П4 | А4 ≥ П4 |

Примечание. Таблица составлена автором на основе отчетных документов предприятия ООО Торговый дом «Новый век» за 2008 – 2010 гг.

Сопоставление итогов первой группы по активу и пассиву, то есть А1 и П1 (сроки до трех месяцев), отражает соотношение текущих платежей и поступлений. Сравнение итогов второй группы по активу и пассиву, то есть А2 и П2 (сроки от трех до шести месяцев), показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем. Сопоставление итогов по активу и пассиву для третьей и четвертой групп отражает соотношение платежей и поступлений в относительно отдаленном будущем. Анализ, проводимый по данной схеме, достаточно полно представляет финансовое состояние с точки зрения возможностей своевременного осуществления расчетов.

Наиболее важными аналитическими коэффициентами, которые можно использовать для обобщенной оценки ликвидности организации, являются следующие:

коэффициент абсолютной ликвидности (Кал);

коэффициент быстрой (промежуточной) ликвидности (Кбл);

коэффициент текущей (общей) ликвидности (Ктл);

чистые оборотные активы.

Показатели ликвидности организации приведены в таблице 2.6.

Таблица 2.6 – Показатели ликвидности организации

| Коэффициент | Формула расчета |

|

Коэффициент абсолютной ликвидности (Кал) |

Наиболее ликвидные активы (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства |

|

Коэффициент быстрой (промежуточной) ликвидности (Кбл) |

(Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства |

|

Коэффициент текущей (общей) ликвидности (Ктл) |

Общая сумма ликвидных оборотных средств / Краткосрочные обязательства (Краткосрочные кредиты и займы + Кредиторская задолженность) |

|

Чистые оборотные активы (капитал) (Чоа) |

Общая сумма ликвидных оборотных средств – Краткосрочные обязательства |

Коэффициент абсолютной ликвидности является наиболее жестким критерием ликвидности организации; показывает, какая часть краткосрочных обязательств может быть при необходимости погашена немедленно за счет имеющихся денежных средств и быстрореализуемых ценных бумаг. [31]

Нормальное значение коэффициента абсолютной ликвидности колеблется в пределах 0,2–0,3. Такое значение коэффициента абсолютной ликвидности означает, что 20–30 % краткосрочных обязательств может быть погашено предприятием сразу за счет денежных средств.

По данным формы № 1 баланса ООО Торговый дом «Новый век» за 2010 г. известно, что стр. 260 = 2324 тыс. руб. на начало периода, 6170 тыс. руб. на конец периода. Стр. 250 = 34350 тыс. руб.на начало периода, 43300 на конец периода. Строка 690 на начало периода составила 447286 тыс. руб., на конец периода 375689 тыс. руб. Рассчитаем коэффициент абсолютной ликвидности на начало и конец 2010 г.

Кал (на начало) = 36674 / 447286 = 0,082

Кал (на конец) = 49470 / 375689 = 0,132

Динамика коэффициент абсолютной ликвидности является положительной и составила 0,046 (0,132 – 0,082). Однако показатели абсолютной ликвидности не соответствуют нормативу. Таким образом, в начале периода на 1 рубль долга предприятие могло быстро оплатить 8,2 копеек, в конце периода –13,2 копеек.

Коэффициент быстрой (промежуточной) ликвидности характеризует ту часть текущих обязательств, которая может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги.

Коэффициент текущей (общей) ликвидности показывает, достаточно ли у организации средств, которые могут быть использованы для краткосрочных обязательств в течение определенного периода.

Необходимо отметить, что в соответствии с официальным документом – Методическими положениями по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса, утвержденными приказом ФСФО от 23.01.2001 № 16, для признания структуры баланса удовлетворительной коэффициент текущей ликвидности должен быть равен или больше 2,0. Но в реальных условиях предприятие вполне может находиться в устойчивом состоянии при коэффициенте текущей ликвидности 1,3–1,5. [9]

Чистые оборотные активы (капитал) необходимы для поддержания финансовой устойчивости организации, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что организация не только может погасить свои краткосрочные обязательства, но и имеет финансовые ресурсы для расширения своей деятельности в будущем. Наличие рабочего капитала служит для инвесторов и кредиторов положительным индикатором к вложению средств в организацию.

Динамика показателей платежеспособности приведена в таблице 2.7.

Таблица 2.7 – Динамика показателей платежеспособности ООО Торговый дом «Новый век» за 2008 – 2010 гг.

| Показатель | Рекомендуемое значение | 2008 г. | 2009 г. | 2010 г. | Отклонение 2010 год к 2008 |

| Коэффициент абсолютной ликвидности (Кал) | 0,2–0,3 | 0,168 | 0,082 | 0,132 | -0,036 |

| Коэффициент быстрой (промежуточной) ликвидности (Кбл) | 0,7–0,8 | 0,384 | 0,49 | 0,459 | 0,075 |

| Коэффициент текущей (общей) ликвидности (Ктл) | 1,0–2,0 | 0,659 | 0,954 | 0,975 | 0,316 |

| Чистые оборотные активы (капитал) (Чоа) | — | -183 814 | -20 744 | -9 352 | 174462 |

Примечание. Таблица составлена автором на основе отчетных документов предприятия ООО Торговый дом «Новый век» за 2008 – 2010 гг.

Из проведенного анализа данных в таблице 2.7 видно, что значение коэффициента абсолютной ликвидности на 2008 г. ниже рекомендуемого значения. Это говорит о том, что ежедневно будет погашаться 16,8 % краткосрочных обязательств. К 2010 году этот коэффициент уменьшается до 0,132, что является ниже рекомендуемого значения, то есть ежедневно предприятие будет погашать только 13,2 % краткосрочных обязательств.

Таким образом, можно сделать вывод о том, что за анализируемый период произошли весьма существенные положительные изменения в соотношении оборотных активах и краткосрочных обязательств. Но хочется отметить, что коэффициенты ликвидности, так и не достигли нормативного уровня.

В «Методических рекомендациях по разработке Финансовой политики организации», утвержденных приказом № 18 Минэкономики РФ, состояние предприятия разделено на два уровня. Эти категории имеют существенные различия. К первому уровню относятся показатели, для которых определены нормативные значения: показатели платежеспособности и финансовой устойчивости.

Анализируя динамику этих показателей, следует обратить внимание на тенденцию изменений. Если их значение ниже нормативных или выше, то это следует рассматривать как ухудшение характеристик анализируемой организации.

Залогом стабильности положения предприятия служит его финансовая устойчивость, то есть такое состояние финансов, которое гарантирует его постоянную платежеспособность. Такой хозяйствующий субъект за счет собственных средств покрывает вложенные в активы средства, не допускает неоправданной дебиторской и кредиторской задолженностей и расплачивается в срок по своим обязательствам.

Финансовая устойчивость – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внешней и внутренней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска. Финансовая устойчивость отражает стабильность характеристик, полученных при анализе финансового состояния предприятия в свете долгосрочной перспективы, и связана с общей структурой финансов и зависимостью предприятия от кредиторов и инвесторов. [17]

Задачей анализа финансовой устойчивости является оценка степени независимости от заемных источников финансирования. Этот анализ позволяет узнать, насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам ее финансово-хозяйственной деятельности.

На устойчивость предприятия оказывают влияние различные факторы: положение организации на рынке; производство дешевой и пользующейся спросом продукции; его потенциал в деловом сотрудничестве; степень зависимости от внешних кредиторов и инвесторов; наличие платежеспособных дебиторов; эффективность хозяйственных и финансовых операций и т. д.

К основным показателям, характеризующим финансовую устойчивость (структуру капитала), организации относят (табл. 6):

коэффициент капитализации (Кк);

коэффициент финансовой независимости (Кнезав);

коэффициент финансирования (Кфз);

коэффициент финансовой устойчивости (Кфин. уст).

Таблица 2.8 – Показатели финансовой устойчивости

| Коэффициент | Формула расчета |

|

Коэффициент капитализации (Кк) |

Заемный капитал / Собственный капитал |

|

Коэффициент финансовой независимости (Кнезав) |

Собственный капитал / Валюта баланса |

|

Коэффициент финансирования (Кфз) |

Собственный капитал / Заемный капитал |

|

Коэффициент финансовой устойчивости (Кфин. уст) |

(Собственный капитал + Долгосрочные обязательства) / Валюта баланса |

Коэффициент капитализации (коэффициент соотношения заемных и собственных средств) показывает, каких средств у предприятия больше – заемных или собственных. Он также показывает, сколько заемных средств привлекало предприятие на 1 рубль вложенных в активы собственных средств. Чем меньше величина коэффициента, тем устойчивее финансовое положение организации.

Коэффициент финансовой независимости (автономии) показывает, удельный вес собственных средств в общей сумме источников финансирования. Данный коэффициент указывает, насколько организация может уменьшить величину активов без нанесения ущерба интересам кредиторов. Чем выше значение коэффициента, тем более устойчивое финансовое положение организации.

Коэффициент финансирования показывает, какая часть деятельности организации финансируется за счет собственных, а какая – за счет заемных средств. Если величина коэффициента финансирования меньше 1 (большая часть имущества предприятия сформирована за счет заемных средств), это может свидетельствовать об опасности неплатежеспособности и нередко затрудняет возможность получения кредита. [20]

Коэффициент финансовой устойчивости показывает, какая часть актива финансируется за счет устойчивых источников, то есть долю тех источников финансирования, которые организация может использовать в своей деятельности длительное время. Если величина коэффициента колеблется в пределах 80–90 %, и имеет положительную тенденцию, то финансовое положение организации является устойчивым.

Показатели финансовой устойчивости ООО Торговый дом «Новый век» приведены в таблице 2.9.

Таблица 2.9 – Динамика показателей финансовой устойчивости ООО Торговый дом «Новый век» за 2008 – 2010 гг.

| Показатель | Рекомендуемое значение | 2008 г. | 2009г. | 2010 г. | отклонение 2010 год к 2008 г. |

| Коэффициент капитализации | Не выше 1,5 | 2,2 | 0,846 | 0,703 | -1,497 |

| Коэффициент финансовой независимости | Не выше 0,6 и не менее 0,4 | 0,313 | 0,542 | 0,55 | 0,237 |

| Коэффициент финансирования | Не менее 0,7 | 0,43 | 1,128 | 1,422 | 0,992 |

| Коэффициент финансовой устойчивости | Не менее 0,6 | 0,4 | 0,549 | 0,558 | 0,158 |

Примечание. Таблица составлена автором на основе отчетных документов предприятия ООО Торговый дом «Новый век» за 2008 – 2010 гг.

Из проведенного анализа показателей таблицы видно, что коэффициент капитализации уменьшился к 2010 году до 0,703 по сравнению с 2008 г. – 2,2. Это снижение имеет положительный эффект, так как в 2008 г. Этот показатель превышал предельно допустимую норму. Коэффициент финансовой независимости так же имеет положительную тенденцию и находиться на максимально эффективном уровне. Коэффициент финансирования показывает, что предприятие ООО Торговый дом «Новый век» ведет эффективную финансовую деятельность, является платежеспособным, и имеет возможности для привлечения дополнительных заемных средств. Коэффициент финансовой устойчивости величина которого составляет в 2010 году 0,558, и имеет положительную тенденцию, то можно сделать выводы, что финансовое положение организации является устойчивым.

Деловая активность – это результативность работы предприятия относительно величины авансированных ресурсов или величины их потребления в процессе производства. Деловая активность проявляется в динамичности развития хозяйствующего субъекта, достижении им поставленных целей, а также скорости оборота средств:

от скорости оборота средств зависит размер годового оборота;

с размерами оборота, а, следовательно, и с оборачиваемостью связана относительная величина условно-постоянных расходов: чем быстрее оборот, тем меньше на каждый оборот приходится этих расходов;

ускорение оборота на той или иной стадии кругооборота средств влечет за собой ускорение оборота и на других стадиях.

Деловая активность организации в финансовом аспекте проявляется, прежде всего, в скорости оборота его средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов оборачиваемости. [19]

Ускорение оборачиваемости уменьшает потребность в средствах либо позволяет обеспечить дополнительный выпуск продукции.

Основные показатели оборачиваемости приведены в таблица 2.10.

Таблица 2.10 – Показатели деловой активности (оборачиваемости)

| Коэффициент | Формула расчета |

| Коэффициент общей оборачиваемости капитала (обороты) | стр. 010 (ф. 2)_/ стр. 190 + стр. 290 (ф. 1) |

| Выручка от продажи / Среднегодовая стоимость активов | |

| Коэффициент оборачиваемости оборотных средств (обороты) | стр. 010 (ф. 2) / стр. 290 (ф. 1) |

| Выручка от продажи / Среднегодовая стоимость оборотных активов | |

| Фондоотдача (обороты) | cтр. 010 (ф. 2) / стр. 120 (ф. 1) |

| Выручка от продажи / Средняя стоимость основных средств | |

| Коэффициент отдачи собственного капитала (обороты) | cтр. 010 (ф. 2) / стр. 490 (ф. 1) |

| Выручка от продажи / Средняя стоимость собственного капитала |

В результате ускорения оборота высвобождаются вещественные элементы оборотных средств, меньше требуется запасов сырья, материалов, топлива, заделов незавершенного производства и пр., а следовательно, высвобождаются и денежные ресурсы, ранее вложенные в эти запасы и заделы. Увеличение числа оборотов достигается за счет сокращения времени производства и времени обращения. Для сокращения времени производства надо совершенствовать технологию, механизировать и автоматизировать труд. Сокращение времени обращения достигается путем развития специализации и кооперирования, ускорения перевозок, документооборота и расчетов.

Коэффициент общей оборачиваемости капитала отражает скорость оборота (количество оборотов за период) всего капитала организации. Рост коэффициента общей оборачиваемости капитала означает ускорение кругооборота средств организации или инфляционный рост, а снижение – замедление кругооборота средств организации.

Таблица 2.11 – Динамика показателей деловой активности ООО Торговый дом «Новый век» за 2008 – 2010 гг.

| Показатель | 2008 г. | 2009г. | 2010 г. | отклонение 2010 год к 2008 г. |

| Коэффициент общей оборачиваемости капитала (обороты) | 1,61 | 2,24 | 0,66 | -0,95 |

| Коэффициент оборачиваемости оборотных средств (обороты) | 3,88 | 5,2 | 1,78 | -2,1 |

| Фондоотдача (обороты) | 2,83 | 4,07 | 1,4 | -1,43 |

| Коэффициент отдачи собственного капитала (обороты) | 5,17 | 4,13 | 1,4 | -3,77 |

Примечание. Таблица составлена автором на основе отчетных документов предприятия ООО Торговый дом «Новый век» за 2008 – 2010 гг.

Из приведенных данных в таблице 2.11 можно сделать вывод, что коэффициент оборачиваемости оборотных средств значительно уменьшился. Это означает, что скорость оборота всех оборотных средств ООО Торговый дом «Новый век» (как материальных так и денежных). Влияние на отрицательное изменение показателей деловой активности в значительной мере оказало снижение выручки за реализованный товар и услуги.

Фондоотдача – отношение суммы выручки от реализации к средней стоимости основных средств в течение года (то есть сколько дохода от реализации удалось «выжать» из основных средств).

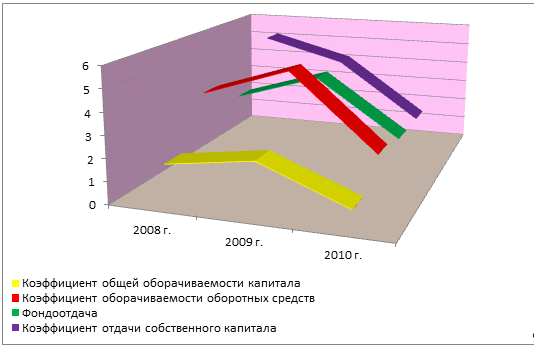

На рисунке 2.3 наглядно представим показатели таблицы 2.10.

Рисунок 2.3 – Динамика показателей деловой активности ООО Торговый дом «Новый век» за 2008 – 2010 гг.

Снижение показателя фондоотдачи в 2010 году на 1,43 свидетельствует о снижении эффективности использования основных средств и оценивается как отрицательная тенденция. Он снизился в 2010 году за счет снижения выручки от реализации снижения показателя остаточной стоимости основных средств. При этом основные средства, ввиду своего износа, постоянно уменьшают свою стоимость, но рост фондоотдачи, полученный исключительно вследствие изнашиваемости основных средств, нельзя считать положительной тенденцией. Временное уменьшение показателя фондоотдачи может быть вызвано вводом в действие новых производственных мощностей, дорогостоящим восстановлением основных средств посредством капитального ремонта или модернизации, которое впоследствии должно привести как к росту выручки (нетто), так и к дополнительному росту показателя фондоотдачи.

Коэффициент отдачи собственного капитала показывает, что в 2010 году скорость оборота собственного капитала снизилась, то есть на 1 рубль вложенного собственного капитала приходится 1,4 копейки выручки.

Снижение данного показателя при относительно стабильном значении показателя собственного капитала является отрицательной тенденцией, свидетельствующей об снижении активности ООО Торговый дом «Новый век» на рынках сбыта, что свидетельствует либо о проблемах с реализацией, либо об увеличении доли собственного капитала, который в анализируемый период времени используется недостаточно эффективно.

2.2 Комплексный анализ отчета о прибылях и убытках форма № 2 ООО Торговый дом «Новый век»

Финансовый результат деятельности предприятия выражается в изменении величины его собственного капитала за отчетный период. Способность предприятия обеспечить неуклонный рост собственного капитала может быть оценена системой показателей финансовых результатов. Обобщенно наиболее важные показатели финансовых результатов деятельности предприятия представлены в форме № 2 годовой и квартальной бухгалтерской отчетности.

Показатели финансовых результатов (прибыли) характеризуют абсолютную эффективность хозяйствования предприятия по всем направлениям его деятельности: производственной, сбытовой, снабженческой, финансовой и инвестиционной. Они составляют основу экономического развития предприятия и укрепления его финансовых отношений со всеми участниками коммерческого дела.

Рост прибыли создает финансовую базу для самофинансирования, расширенного воспроизводства, решения проблем социального и материального поощрения персонала. Прибыль является также важнейшим источником формирования доходов бюджета (федерального, республиканского, местного) и погашения долговых обязательств организации перед банками, другими кредиторами и инвесторами. Таким образом, показатели прибыли являются важнейшими в системе оценки результативности и деловых качеств предприятия, степени его надежности и финансового благополучия как партнера.

Прибыль – это положительный финансовый результат деятельности организации. Отрицательный результат называется убытком.

Прибыль (убыток) – это разница между всеми доходами организации и всеми ее расходами.

С философской точки зрения прибыль можно определить так: «Это функция времени и вознаграждение за терпение».

Анализ каждого слагаемого прибыли предприятия имеет не абстрактный, а вполне конкретный характер, потому что позволяет учредителям и акционерам, администрации выбрать наиболее важные направления активизации деятельности организации.

При анализе изменений показателей за 2009 – 2010 гг. в ООО Торговый дом «Новый век» за 2009 – 2010 гг. можно сделать выводы, что большинство показателей финансово-хозяйственной деятельности предприятия снизились, что является отрицательной тенденцией. Показатель выручки снизился по сравнению с 2009 г. на 1565098 тыс. руб., за счет чего снизилась и валовая прибыль на 554042 тыс. руб. Несмотря на то, что на предприятии были значительно снижены коммерческие и управленческие расходы, результатом деятельности стал убыток.

Таблица 2.12 – Динамика финансовых показателей ООО Торговый дом «Новый век» за 2009 – 2010 гг.

| Наименование показателя | Код строки | 2009 | 2010 | Отклонение (+,-) | Уровень в % к выручке в 2010 г. | Уровень в % выручке в 2009 г. | Отклонение уровня |

| 1 | 2 | 3 | 4 | 5 = 4–3 | 6 | 7 | 8 = 6–7 |

| Выручка (нетто) от продажи товаров, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей (В) | 10 | 2218469 | 653 371 | -1 565 098 | 100 | 100 | — |

| Себестоимость проданных товаров, продукции, работ, услуг (С) | 20 | 1556093 | 545 037 | -1 011 056 | 83,42 | 70,14 | 13,28 |

| Валовая прибыль | 29 | 662376 | 108 334 | -554 042 | 16,58 | 29,86 | -13,28 |

| Коммерческие расходы (КР) | 30 | 86257 | 39 295 | -46 962 | 6,01 | 3,89 | 2,13 |

| Управленческие расходы (УР) | 40 | 208161 | 111 782 | -96 379 | 17,11 | 9,38 | 7,73 |

| Прибыль (убыток) от продаж (стр. 010–020–030–040) (ПП) | 50 | 367958 | -42 743 | -410 701 | -6,54 | 16,59 | -23,13 |

| Проценты к полученные (%пол) | 60 | 8479 | 24 830 | 16 351 | 3,80 | 0,38 | 3,42 |

| Проценты к уплате (%упл) | 70 | 43090 | 52 603 | 9 513 | 8,05 | 1,94 | 6,11 |

| Прочие операционные доходы (ПрОД) | 90 | 68559 | 55 115 | -13 444 | 8,44 | 3,09 | 5,35 |

| Прочие операционные расходы (ПрОР) | 100 | 21838 | 84 131 | 62 293 | 12,88 | 0,98 | 11,89 |

| Прибыль (убыток) до налогообложения (стр.050+060–070+080+090–100+120–130) (ПБ) | 140 | 380068 | -99 532 | -479 600 | -15,23 | 17,13 | -32,37 |

| Налог на прибыль (н/п) | 150 | 75070 | 3 294 | -71 776 | 0,50 | 3,38 | -2,88 |

| Налоговые санкции | 180 | 229 | -203 | -432 | -0,03 | 0,01 | -0,04 |

| Чистая прибыль (нераспределенная прибыль (убыток) отчетного периода) (стр. 160+170–180) (ПЧ) | 190 | 297962 | -80 240 | -378 202 | -12,28 | 13,43 | -25,71 |

Примечание. Таблица составлена автором на основе отчетных документов предприятия ООО Торговый дом «Новый век» за 2008 – 2010 гг.

Анализируя изменения в структуре финансовых показателей ООО Торговый дом «Новый век» за 2009 – 2010 гг. приведенных в таблице и графически отображенных можно сделать вывод, что увеличилась доля издержек на производство продукции, товаров и услуг.

Рисунок 2.4 – Динамика финансовых показателей ООО Торговый дом «Новый век» за 2009 – 2010 гг.

В 2009 г. Этот показатель составлял 70,14 %, в 2001 возрос до 83,42 %. За счет этого снизилась доля валовой выручки, которая в 2009 г. Составляла 29,86 %, а в 2010 г. – 16,58 %. В 2010 году так же увеличилась доля коммерческих и управленческих расходов в структуре финансовых показателей отраженных в отчете о прибылях и убытках. В связи с этим образовался отрицательный результат показывающий чистую прибыль.

Отчет о прибылях и убытках является важнейшим источником информации для анализа показателей рентабельности предприятия, рентабельности производства продукции, определения величины чистой прибыли, остающейся в распоряжении предприятия, и других показателей.

Рентабельность – один из основных стоимостных качественных показателей эффективности производства на предприятии, характеризующий уровень отдачи затрат и степень средств в процессе производства и реализации продукции (работ, услуг).

Основные показатели рентабельности можно объединить в следующие группы:

1. Показатели доходности продукции. Рассчитываются на основе выручки от продажи продукции (выполнения работ, оказания услуг) и затрат на производство и реализацию:

рентабельность продаж;

рентабельность основной деятельности (окупаемость затрат).

2. Показатели доходности имущества и его частей:

рентабельность всего капитала (активов);

рентабельность основных средств и прочих внеоборотных активов.

3. Показатели доходности используемого капитала. Рассчитываются на базе инвестированного капитала:

рентабельность собственного капитала;

рентабельность перманентного капитала.

Следует отметить, что в странах с развитыми рыночными отношениями обычно ежегодно торговая палата, промышленные ассоциации или правительство публикуют информацию о «нормальных» значениях показателей рентабельности. Сопоставление своих показателей с их допустимыми величинами позволяет сделать вывод о состоянии финансового положения предприятия. В России эта практика пока отсутствует, поэтому единой базой для сравнения является информация о величине показателей в предыдущие годы.

Таблица 2.13 – Показатели, характеризующие прибыльность (рентабельность)

| Коэффициент | Формула расчета |

| Рентабельность продаж | стр. 050 (ф. 2) / стр. 010 (ф. 2) × 100 % |

| Прибыль от продаж / Выручка от продаж × 100 % | |

| Чистая рентабельность | стр. 190 (ф. 2) / стр. 010 (ф. 2) × 100 % |

| Чистая прибыль / Выручка от продаж × 100 % | |

| Экономическая рентабельность | стр. 190 (ф. 2) / стр. 300 (ф. 1) × 100 % |

| Чистая прибыль / Средняя стоимость активов × 100 % | |

| Рентабельность собственного капитала | стр. 190 (ф. 2) / стр.490 (ф. 1) × 100 % |

| Чистая прибыль / Средняя стоимость собственного капитала × 100 % | |

| Рентабельность перманентного капитала | стр. 190 (ф.2) / (стр. 490 + стр. 590 (ф.1)) × 100 % |

| Чистая прибыль / (Средняя стоимость собственного капитала + Средняя стоимость долгосрочных обязательств) × 100 % |

Рентабельность продаж отражает удельный вес прибыли в каждом рубле выручки от продажи. В зарубежной практике этот показатель называется маржой прибыли (коммерческой маржой).

Одним из синтетических показателей экономической деятельности организации в целом является рентабельность активов, который принято называть экономической рентабельностью. Это самый общий показатель, отвечающий на вопрос, сколько прибыли хозяйствующий субъект получает в расчете на 1 рубль своего имущества. От его уровня, в частности, зависит размер дивидендов на акции в акционерных обществах. В 2010 году за счет резкого снижения выручки за реализованный товар в ООО Торговый дом «Новый век» рентабельность активов упала до ноля, то есть организация понесла убытки.

Таблица 2.14 Динамика показателей рентабельности ООО Торговый дом «Новый век» за 2008 – 2010 гг.

| Показатель | 2008 г. | 2009г. | 2010 г. | отклонение 2010 год к 2008 г. |

| Рентабельность продаж | 11,68 | 16,59 | -6,54 | -18,22 |

| Чистая рентабельность | 4,17 | 13,43 | -12,28 | -16,45 |

| Экономическая рентабельность | 6,74 | 30,06 | -9,44 | -16,18 |

| Рентабельность собственного капитала | 21,56 | 55,47 | -17,17 | -38,73 |

| Рентабельность перманентного капитала | 16,84 | 54,77 | -16,92 | -33,76 |

Примечание. Таблица составлена автором на основе отчетных документов предприятия ООО Торговый дом «Новый век» за 2008 – 2010 гг.

В показателе рентабельности активов результат текущей деятельности анализируемого периода (прибыль) сопоставляется с имеющимися у организации основными и оборотными средствами (активами). С помощью тех же активов организация будет получать прибыль и в последующие периоды деятельности. Прибыль же является главным образом (почти на 98 %) результатом от продажи продукции (работ, услуг). Выручка от продажи — показатель, напрямую связанный со стоимостью активов: он складывается из натурального объема и цен реализации, а натуральный объем производства и реализации определяется стоимостью имущества.

Анализируя данные приведенные в таблице и на рисунке можно сделать вывод, что показатель рентабельности собственного капитала в 2010 году снизилась до отрицательного показателя из-за снижения выручки от продаж, вследствие чего, результатом финансово-хозяйственной деятельности ООО Торговый дом «Новый век» за 2008 – 2010 гг. явился убыток.

бухгалтерский отчетность аудит

Рисунок 2.5 – Динамика показателей рентабельности ООО Торговый дом «Новый век» за 2008 – 2010 гг.

Таким образом, проводя комплексный анализ отчета о прибылях и убытках форма № 2 ООО Торговый дом «Новый век» за 2008 – 2010 гг. можно сделать вывод, что предприятие в 2010 году сработало в убыток за счет резкого снижения выручки от продаж и услуг. Несмотря на существенное снижение в 2010 году коммерческих и управленческих расходов показатели рентабельности имеют отрицательную динамику. Это говорит о том, что интерес потребителя упал к предлагаемому товару. Руководству предприятия необходимо принять меры по продвижению товара, или предложить потребителю товар, имеющий наибольший спрос.

2.3 Комплексный анализ отчета об изменениях капитала № 3 ООО Торговый дом «Новый век»

Качественная отчетность – залог успеха. Данное правило справедливо не только потому, что корректно составленные формы не вызовут нареканий со стороны контролирующих органов, но и потому, что внешние и внутренние пользователи, получая актуальные и верные сведения о деятельности компании, смогут держать руку на пульсе событий и принимать необходимые управленческие решения.

Как известно, бухгалтерская отчетность является источником информации о деятельности компании, однако, к сожалению, не все способны черпать из этого источника. Заинтересованные лица изучают в основном показатели бухгалтерского баланса (форма № 1) и «Отчета о прибылях и убытках» (форма № 2). Но наряду с этим в бухгалтерской отчетности существует не менее значимая и интересная форма № 3 «Отчет об изменениях капитала», содержащая сведения о структуре и движении собственного капитала и создаваемых организацией резервах. Данный документ также рассматривается в качестве основного и в соответствии с МСФО (IAS) 1 и составляется за каждый период, в котором представляется финансовая отчетность.

Собственный капитал компании определяется как разница между стоимостью ее активов и обязательств (кредиторской задолженности), поэтому форма № 3 показывает, как на предприятии реализуется правило: «Нельзя тратить больше, чем имеешь».

Собственный капитал можно разделить на следующие составляющие:

Инвестированный капитал, включающий в себя:

уставный (складочный) капитал – сумма средств, первоначально инвестированных собственниками для обеспечения уставной деятельности организации;