Дипломная работа: Дебиторская и кредиторская задолженности предприятия: анализ и пути снижения (на примере ЗАО "БЕСТ")

СОДЕРЖАНИЕ

Введение

1 Теоретико–методологические аспекты анализа дебиторской и кредиторской задолженности

1.1 Понятие и структура дебиторской и кредиторской задолженности

1.2 Дебиторская и кредиторская задолженности в соответствии с Международными Стандартами Финансовой отчетности (МСФО)

1.3 Показатели, характеризующие состояние дебиторской и кредиторской задолженности

2 ЗАО «БеСТ», его характеристика и анализ работы

2.1 Общая характеристика предприятия, его организационно-управленческая структура

2.2 Анализ стратегии развития ЗАО «БеСТ»

2.2.1 Основные цели и задачи ЗАО «БеСТ»

2.2.2 Анализ внешней среды функционирования предприятия

2.2.3 Анализ внутренней среды функционирования предприятия

2.3 Анализ финансово-хозяйственной деятельности ЗАО «БеСТ»

2.3.1 Основные показатели, характеризующие результаты финансово–хозяйственной деятельности ЗАО «БеСТ»

2.3.2 Анализ состава и структуры выручки

2.3.3 Анализ состава и структуры себестоимости услуг

2.3.4 Анализ прибыли и рентабельности

2.3.5 Анализ дебиторской задолженности ЗАО «БеСТ»

2.3.6 Анализ кредиторской задолженности ЗАО «БеСТ»

3 Внедрение программного комплекса по трансформации данных дебиторской и кредиторской задолженности национального бухгалтерского учета по стандартам МСФО на базе «Галактика ERP» V.8.1

3.1 Общая характеристика «Галактика ERP» v.8.1

3.2 Описание технологии трансформации данных национального бухгалтерского учета

3.3 Расчет стоимости проекта

3.4 Технико-экономическое обоснование проекта

3.4.1 Расчет стоимостной оценки экономии от внедрения проекта

3.4.2 Расчет показателей эффективности от внедрения проекта

3.5 Разработка печатной платы термостабилизатора

4 Расчет экономической эффективности улучшения условий труда на ЗАО «БеСТ»

Заключение

Список использованных источников

Приложение A «Организационная структура ЗАО «БеСТ»

РЕФЕРАТ

Объем пояснительной записки 102 с., 28 таблиц, 1 приложения, 23 источника.

Тема: «Дебиторская и кредиторская задолженности предприятия: анализ и пути снижения (на примере ЗАО «БеСТ»)»

Ключевые слова: дебиторская задолженность, кредиторская задолженность, факторный анализ, автоматизация.

Цель дипломной работы: на основании исследования и анализа состояния предприятия разработать мероприятия по оптимизации размеров дебиторской и кредиторской задолженностей.

В работе раскрыты основные теоретико-методологические аспекты анализа дебиторской и кредиторской задолженности. А также дан краткий обзор нормативно-законодательной базы и экономической литературы на рассматриваемую тему. В процессе выполнения дипломной работы описаны основные этапы анализа дебиторской и кредиторской задолженности.

В процессе проведения экономического анализа по теме настоящей дипломной работы, была исследована динамика изменения основных технико-экономических показателей работы предприятия.

Область возможного практического применения: по результатам дипломной работы был разработан проект внедрения автоматизированного комплекса по трансформации данных дебиторской и кредиторской задолженности по международным стандартам финансовой отчетности.

Технико-экономическая и социальная значимость: внедрение разработанного мероприятия позволит повысить эффективность деятельности предприятия.

Автор работы подтверждает, что приведенный в ней расчетно-аналитический материал правильно и объективно отражает состояние исследуемого процесса, а все заимствованные положения и концепции сопровождаются ссылками на их авторов.

ПЕРЕЧЕНЬ УСЛОВНЫХ ОБОЗНАЧЕНИЙ

ЗАО – Закрытое акционерное общество;

МСФО – Международные стандарты Финансовой отчетности;

GSM – глобальный цифровой стандарт для мобильной сотовой связи;

VAS – услуги, приносящие дополнительный доход;

UMTS – технология сотовой связи, относящаяся к поколению 3G;

BTS – системный комплекс приёмопередающей аппаратуры, осуществ-

ляющей централизованное обслуживание группы оконечных устройств;

RRL – радио релейная связь;

HSPA – высокоскоростная пакетная передача данных;

ERP – корпоративная информационная система, предназначенная для автоматизации учёта и управления;

ТХО – типовая хозяйственная операция;

КАУ – категория аналитического учета;

ПП – печатная плата;

ОПП – односторонняя печатная плата;

ДПП – двусторонняя печатная плата.

ВВЕДЕНИЕ

Актуальность темы дипломного проекта определяется в первую очередь тем, что стабильность экономики невозможна без финансовой устойчивости организации. Именно устойчивость служит залогом выживаемости и основой прочного положения предприятия. На устойчивость оказывают влияние различные факторы: положение предприятия на товарном рынке; его потенциал в деловом сотрудничестве; степень зависимости от внешних кредиторов и инвесторов; наличие неплатёжеспособных дебиторов; эффективность хозяйственных и финансовых операций и т.п. Однако факторы могут различаться по структуре (простые и сложные), по важности результата (основные и второстепенные), по времени действия (постоянные и временные). Абстрагируясь от данной классификации, факторы, оказывающие непосредственное влияние на деятельность предприятия или субъекта хозяйствования, можно разделить в зависимости от места их возникновения на внутренние, зависящие от организации работы самого предприятия, и внешние, не подвластные воле организации. Наибольшее влияние на деятельность предприятия оказывают внутренние факторы. Среди них особое место занимает наличие дебиторской и кредиторской задолженностей. Дебиторская задолженность является одним из основных источников формирования финансовых потоков платежей. Кредиторская задолженность как долговое обязательство организации всегда содержит суммы потенциальных выплат, нуждающихся в бухгалтерском наблюдении и контроле. От состояния расчетов с дебиторами и кредиторами во многом зависит платежеспособность организации, ее финансовое положение и инвестиционная привлекательность.

В качестве объекта исследования было выбрано Закрытое акционерное общество «Белорусская сеть телекоммуникаций» (ЗАО «БеСТ»). ЗАО «БеСТ» является коммерческой организацией основным видом деятельности которой является, предоставление услуг связи населению с использованием технологии GSM. Основной стратегией ЗАО «БеСТ» является проведение маркетинговой политики, направленной на увеличение количества новых абонентов, при предоставлении услуг связи стабильно высокого качества. С целью укрепления положения вышеупомянутого общества на рынке услуг сотовой связи стандарта GSM, важнейшими направлениями развития являются:

– строительство новых объектов и расширение зоны покрытия сети;

– создание развернутой сбытовой сети;

– развитие дополнительных услуг - прежде всего услуг передачи данных, а также роуминга и контентных услуг;

– увеличение выручки за счет роста абонентской базы и расширения спектра оказываемых услуг;

– обеспечение высокого качества кадрового потенциала.

Достижение важнейших направлений развития невозможно без оперативного и управленческого учета оборотными и внеоборотными активами предприятия. Одним из инструментов управления, является политика управления дебиторской и кредиторской задолженностью, представляющая собой часть общей политики управления оборотными активами и маркетинговой политики предприятия, направленной на расширение объема реализации продукции и заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации (погашения).

Дефицит денежных средств в экономике и неплатежеспособность многих предприятий сделали вопросы работы с дебиторами и кредиторами одними из главных в перечне функций финансовых менеджеров. Исходя из вышеперечисленных факторов и важности рассматриваемого объекта, предметом исследования дипломного проекта является: Анализ дебиторской и кредиторской задолженности предприятия. Данные показатели характеризуют две стороны финансовой деятельности предприятия, с одной стороны дебиторская задолженность - определяется как суммы, причитающиеся компании или иному лицу от покупателей или иных дебиторов, с другой стороны кредиторская задолженность - суммы, которое данное лицо должно заплатить другим лицам.

Целью дипломного проекта является: на основании теоретических исследований и анализа состояния предприятия разработать мероприятия по контролю и оптимизации размеров дебиторской и кредиторской задолженности, доказав их целесообразность и экономическую эффективность.

Достижение поставленной цели реализуется посредством решения следующих задач:

– дать характеристику предприятия ЗАО «БеСТ», рассмотреть структуру управления;

– провести анализ основных показателей работы предприятия (объем производства и реализации продукции, себестоимость, прибыль и рентабельность, обеспеченность трудовыми ресурсами, фонд заработной платы);

– определить основные источники информации для проведения анализа;

– обосновать важность значения анализа дебиторской и кредиторской задолженности и методики его проведения;

– рассмотреть динамику и структуру дебиторской и кредиторской задолженности предприятия;

– на основании проведенного анализа определить основные пути улучшения состояния расчетов с дебиторами и кредиторами.

Основными источниками информации, используемой в дипломном проекте, являются:

– форма № 1 «бухгалтерский баланс» за 2006 – 2008 гг.;

– данные аналитического и синтетического учета по счету 60 «расчеты с поставщиками и подрядчиками» за 2006, 2007, 2008 гг.;

– данные аналитического и синтетического учета по счету 62 «расчеты с покупателями и заказчиками» за 2006, 2007, 2008 гг.;

– данные аналитического и синтетического учета по счету 76 «расчеты с разными дебиторами и кредиторами» за 2006, 2007, 2008 гг.;

– данные автоматизированной системы класса erp галактика, по анализу дебиторской и кредиторской задолженности по срокам ее возникновения и соответственно погашения по состоянию на конец 2006, 2007, 2008 гг.;

– бизнес план развития предприятия на 2010 гг.;

– руководство пользователя асу предприятием класса erp галактика по использованию модуля ФРО (финансово-рассчетные операции) предоставленного ИП «Топсофт».

1 ТЕОРЕТИКО-МЕТОДОЛОГИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ДЕБИТОРСКОЙ И КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТИ

1.1 Понятие и структура дебиторской и кредиторской задолженности

В процессе финансово-хозяйственной деятельности любое предприятие вступает в хозяйственные и финансовые «отношения с другими предприятиями, лицами и т.д. Таким образом, возникают расчетные отношения. Расчеты делятся на две группы:

– по товарным операциям, которые производятся предприятием в случае, если предприятие является поставщиком готовой продукции (работ, услуг), заготовителем товарно-материальных ценностей, или покупателем;

– по нетоварным операциям, связанным с погашением задолженности банку, бюджету, работникам, внебюджетным фондам и другие расчеты.

В бухгалтерском учете дебиторская задолженность отражается как имущество организации, а кредиторская задолженность - как обязательства. Однако тот и другой вид задолженности неразрывно связаны и имеют устойчивую тенденцию перехода из одного в другой. Поэтому эти два вида задолженностей необходимо рассматривать во взаимосвязи.

По мнению Левковича О.А., под дебиторской задолженностью понимаются задолженность организаций, работников и физических лиц данной организации, которая возникает в процессе экономической деятельности организации, т.е. задолженность покупателей за купленные товары и услуги, подотчетных лиц за выданные им под отчет денежные суммы и др.

Дебиторская задолженность в зависимости от расчетных отношений может подразделяться на нормальную, которая является следствием хозяйственной деятельности организации и просроченную дебиторскую задолженность, которая создает финансовые затруднения для приобретения производственных запасов, выплаты заработной платы. Такая дебиторская задолженность должна быть в центре внимания, и должны быть приняты срочные оперативные меры по ее исключению.

Для целей учета и анализа дебиторская задолженность делится на текущую и долгосрочную. Текущая задолженность должна быть получена в течение года или нормального производственно-коммерческого цикла.

Производственно-коммерческий цикл включает в себя: перечисление денежных средств в качестве аванса поставщикам, получение и хранение ТМЦ производства, хранение и реализацию готовой продукции, и погашение дебиторской задолженности. Уровень дебиторской задолженности определяется многими факторами: вид продукции, емкость рынка, степень насыщенности рынка данной продукцией, принятая на предприятии политика расчетов с клиентами, причем последний фактор особенно важен.

В своей книге Управление финансовой безопасностью предприятия Бланк И.А., считает, что дебиторская задолженность имеет двоякую природу. С одной стороны, «нормальный» рост дебиторской задолженности свидетельствует об увеличении потенциальных доходов и повышении ликвидности. С другой стороны, не всякий размер дебиторской задолженности приемлем для предприятия, так как рост неоправданной дебиторской задолженности может привести также к потере ликвидности.

Дебиторская задолженность – это сумма долга, причитающаяся предприятию от других юридических лиц или граждан. Возникновение дебиторской задолженности при системе безналичных расчетов представляет собой объективный процесс хозяйственной деятельности предприятия.

Дебиторская задолженность – важный компонент оборотного капитала. Когда одно предприятие продаёт товары другому предприятию, совсем не значит, что стоимость проданного товара будет оплачена немедленно.

В настоящее время, выделяют следующие виды: дебиторская задолженность покупателей и заказчиков, дочерних, зависимых товариществ, совместно контролируемых юридических лиц, прочей дебиторской задолженности, расходы будущих периодов, дебиторская задолженность по выданным авансам (рисунок 1).

Рисунок 1 – Структура дебиторской задолженности предприятия

Дебиторской задолженностью называются средства, причитающиеся фирме, но еще не полученные ею. В составе оборотных средств отражается дебиторская задолженность, срок погашения которой не превышает одного года. Дебиторская задолженность может быть представлена следующими статьями: дебиторская задолженность по основной деятельности и дебиторская задолженность по прочим операциям.

Дебиторская задолженность по основной деятельности отражается в статьях «Счета к получению» и «Векселя полученные». Счета к получению возникают тогда, когда сделка оформляется путем простой записи стоимости проданных в кредит товаров и услуг по так называемому «открытому счету» без письменного обязательства уплаты заемщиком. Вексель полученный – это письменное обязательство уплаты денег на определенную дату, состоящее из номинала и процента.

К дебиторской задолженности по прочим операциям относятся такие статьи, как авансы служащим, авансы филиалам, депозиты как гарантия долга, дебиторская задолженность по финансовым операциям (дебиторская задолженность по дивидендам и процентам).

В странах с развитой рыночной экономикой дебиторская задолженность учитывается в балансе по чистой стоимости реализации, т. е. исходит из той суммы денежных средств, которая предположительно должна быть получена при погашении этой задолженности.

Чистая стоимость реализации означает, что при регистрации дебиторской задолженности учитываются безнадежные поступления и различного рода скидки.

Безнадежные поступления по дебиторской задолженности – это убытки или расходы, обусловленные тем, что часть дебиторской задолженности оказывается не оплаченной покупателями. На момент реализации продукции предприятие не располагает информацией о том, какая часть счетов не будет оплачена. Поэтому при оценке дебиторской задолженности начисляется определенная скидка для этих поступлений. В финансовой отчетности она отражается в дополнительной статье «Скидка для безнадежных поступлений».

Скидка для безнадежных поступлений рассчитывается исходя из суммы неоплаченной дебиторской задолженности за предшествующие годы с учетом изменений в экономической конъюнктуре. Для оценки безнадежных поступлений используются два метода:

– исходя из процентного отношения непогашенной дебиторской задолженности к чистому объему реализации;

– исходя их процентного отношения неоплаченных счетов или

векселей в их общем объеме.

Рассмотрим вторую сторону «медали» функционирования предприятия: компания наряду со своими дебиторами, является потребителем сырья и материалов, берет на себя денежные обязательства, которые она должна выполнить в конкретный срок и в конкретном размере. Кроме того, имеют место финансовые обязательства компании перед налоговыми службами и персоналом по своевременной выплате заработной платы. Таким образом, возникают проблемы анализа и управления дебиторской и кредиторской задолженностями, которые отражаются на соответствующих счетах. Зеркальным отражением работы с дебиторскими счетами является работа с кредиторскими счетами, по которым необходимо своевременно и в необходимом размере осуществлять денежные выплаты другим предприятиям. С одной стороны, задержка и «размазывание» выплат по времени увеличивает доходы (т.е. в себестоимости продукции отражается не полная стоимость, а лишь часть от нее), ликвидность компании, а с другой — создает проблемы в отношениях с предприятиями-поставщиками, банками и другими кредиторами, например, по дополнительным выплатам судебных издержек. Рано или поздно плохая репутация несвоевременного плательщика заставит и остальных поставщиков не только ликвидировать торговые скидки, но и увеличить цены на поставляемые сырье, материалы и товары.

Кредиторской называют задолженность данной организации другим организациям, работникам и лицам, которые возникают в ходе различных фактов хозяйственной деятельности.

Кредиторская задолженность делится на краткосрочную или долгосрочную кредиторскую задолженность (долгосрочные и краткосрочные пассивы).

К долгосрочным пассивам относятся:

– долгосрочные кредиты банка, используемые для капитальных вложений на длительный срок: на приобретение дорогостоящего оборудования, строительство зданий, модернизацию производства;

– долгосрочные займы, отражающие долгосрочные кредиты (кроме банковских) и другие привлечённые средства на срок более одного года, в том числе по выпущенным предприятием долгосрочным облигациям и выданным долгосрочным векселям.

К краткосрочным пассивам относятся обязательства, которые покрываются оборотными средствами или погашаются в результате образования новых краткосрочных обязательств. Эти обязательства погашаются в течение сравнительно короткого периода времени (обычно в течение года). В краткосрочные обязательства включаются такие статьи, как счета и векселя к оплате, возникающие в результате предоставления предприятию кредита, долговые свидетельства о получении компанией краткосрочного займа; задолженность по налогам, являющаяся по существу формой кредита, предоставляемого государством данной компании; задолженность по заработной плате; часть долгосрочных обязательств, подлежащая погашению в текущем периоде.

Состояние кредиторской задолженности характеризует расчётные взаимоотношения с поставщиками, бюджетом, рабочими и служащими. При проверке сумм, относящимся к поставщикам акцептованным расчётным документам и неотфактурованным поставкам, следует иметь в виду, что их величина во многом зависит от равномерности и объёма поставок в конце отчётного периода, применяемых форм и порядка расчётов и т.д. Каждое предприятие, организация в своей хозяйственной деятельности ведут расчеты с внешними и внутренними контрагентами: поставщиками и покупателями, заказчиками и подрядчиками, с налоговыми органами, с учредителями (участниками), банками и другими кредитными организациями, со своими работниками, прочими дебиторами и кредиторами (рисунок 2).

Рисунок 2 – Структура кредиторской задолженности предприятия

Анализируя состояние кредиторской задолженности, необходимо отличать реальную и нереальную (неоправданную) задолженность.

В ходе анализа кредиторской задолженности производят выборку обязательств, сроки погашения которых наступают в отчетном периоде, а также отсроченных и просроченных обязательств.

В составе обязательств любого предприятия условно можно выделить два типа задолженности:

– «срочная» (обязательства перед бюджетом, перед банком по полученной ссуде, перед органами социального страхования и обеспечения);

– «спокойная» (полученные авансы от покупателей, перед поставщиками и подрядчиками).

Дебиторская задолженность:

– отвлекает средства из оборота;

– препятствует их эффективному использованию.

Следствием этих двух факторов является напряженное финансовое состояние предприятия. Т.е. дебиторская задолженность характеризует отвлечение средств из оборота данного предприятия и использование их дебиторами. Тем самым она отрицательно влияет на финансовое состояние предприятия, поэтому необходимо сокращать сроки ее взыскания.

Вместе с тем, необходимо иметь в виду, что дебиторская задолженность, как реальный актив, играет достаточно важную роль в сфере предпринимательской деятельности.

Кредиторская задолженность в определенной мере полезна для предприятия, т.к. позволяет получить во временное пользование денежные средства принадлежащие другим организациям.

Состояние дебиторской и кредиторской задолженности, их размеры и качество оказывают сильное влияние на финансовое состояние организации.

В целях управления дебиторской и кредиторской задолженностью необходимо проводить их анализ.

1.2 Дебиторская и кредиторская задолженности в соответствии с Международными Стандартами Финансовой отчетности (МСФО)

На современном этапе изучение Международных стандартов финансовой отчетности необходимо предприятиям, которые планируют расширять свою деятельность и хотят привлечь зарубежных инвесторов, а также компаниям решившим покорить внешние рынки сбыта.

Сегодня прослеживается интересная тенденция: собственники и топ-менеджеры компаний абсолютно не сомневаются в полезности отчетов, но единодушно заявляют о необходимости повышения качества корпоративной информации и оперативности ее предоставления. За последние десять лет норма прибыли значительно снизилась. Понятие, когда эффективность бизнеса определялась, условно говоря, скоростью получения денежных средств на расчетный счет или в кассу, утратило свое значение. Необходимо вовремя отслеживать и незамедлительно анализировать экономические показатели бизнеса, чтобы принимать своевременные управленческие решения. Применение Международных стандартов финансовой отчетности обеспечивает руководителя адекватной информацией о процессах, происходящих в компании, без которой невозможно наладить «грамотное» управление.

С другой стороны, постановлением Совета Министров Республики Беларусь от 09.07.2003 № 922 установлен срок перехода организаций и индивидуальных предпринимателей на МСФО до 1 января 2008 года. Использование стандартов МСФО или IFRS (International Financial Reporting Standarts) позволит интегрироваться в мировую экономику и привлечь значительные инвестиции.

Рассмотрим применение Международных стандартов финансовой отчетности по учету дебиторской и кредиторской задолженности.

Дебиторская задолженность выделяется в отдельный класс финансовых активов и определяется как «непроизводные финансовые активы с фиксированными или определяемыми платежами, которые не котируются на активном рынке» (согласно параграфу 9 МСФО (IAS) 39). Исключение составляют активы, которые предназначены для продажи, или товары (для торговых компаний), если компания планирует их выбытие в ближайшем будущем.

Этот класс финансовых активов может включать:

1) торговую дебиторскую задолженность;

2) инвестиции в долговые инструменты и банковские депозиты;

3) заемные активы.

Если финансовые активы котируются на рынке, то по МСФО (IAS) 39 они не могут быть классифицированы как дебиторская задолженность.

Авансы выданные и переплата по налогам как в белорусской отчетности, так и в отчетности по МСФО обычно раскрываются в разделе «Дебиторская задолженность». Однако если следовать определению дебиторской задолженности, приведенному в МСФО (IAS) 39, то перечисленные статьи не являются дебиторской задолженностью. Авансы, выданные и переплата по налогам, по сути, относятся к расходам, которые временно учтены на балансе до момента совершения хозяйственной операции. Они классифицируются как «расходы, оплаченные авансом». Если эти статьи имеют значительную величину и существенны с точки зрения отчетности в целом, то они в обязательном порядке будут раскрываться непосредственно в балансе. Но обычно такие статьи, как авансы и переплата по налогам, незначительны, поэтому показываются в балансе вместе с торговой и прочей дебиторской задолженностью и только в пояснениях к отчетности раскрываются отдельно.

Кредиторская задолженность определяется как «обязательство оплатить товары или услуги, которые были получены или поставлены и на которые либо были выставлены счета-фактуры, либо они были формально согласованы с поставщиком» (согласно параграфу 11а МСФО (IAS) 37).

Определение, классификация, порядок отражения в учете дебиторской и кредиторской задолженностей регулируются МСФО (IAS) 39 «Финансовые инструменты – признание и оценка» (Financial Instruments: Recognition and Measurement).

Для признания дебиторской и кредиторской задолженностей в учете используются общие критерии признания активов и обязательств. Чтобы актив или обязательство были признаны таковыми, необходимо одновременное соответствие следующим критериям:

1) существует высокая вероятность получения (оттока) экономических выгод, связанных с данным активом (обязательством);

2) стоимость актива или обязательства может быть надежно оценена.

Степень вероятности поступления (выбытия) экономических выгод оценивается руководством компании самостоятельно.

Дебиторская и кредиторская задолженности оцениваются одним из следующих методов (Рисунок 3).

Рисунок 3 – Методы оценки задолженности в соответствии с МСФО

При первоначальном признании дебиторская и кредиторская задолженности оцениваются по справедливой стоимости (по стоимости сделки), включая затраты по совершению сделки, которые напрямую связаны с приобретением или выпуском финансового актива или финансового обязательства.

При отражении активов и обязательств необходимо помнить, что первостепенное значение в данном случае имеет принцип консерватизма, согласно которому величина активов не должна быть завышена, а величина обязательств занижена, поэтому большое внимание в практической деятельности предприятий уделяется учету дебиторской задолженности. Для этого синтетический и аналитический учет дебиторской и кредиторской задолженностей должен быть организован таким образом, чтобы обеспечивать прозрачность и простоту формирования необходимых раскрытий информации в финансовой отчетности, а также управление этими активами и обязательствами.

Степень детализации аналитического учета должна позволять анализировать оборачиваемость данного актива и погашение данного обязательства в разрезе каждого контрагента и однородных хозяйственных операций в разрезе каждого договора, а также отдельно отражать скидки и процентный доход. При разработке аналитических процедур для целей МСФО важным моментом является создание подробного плана счетов, который позволял бы легко формировать не только саму отчетность, но и необходимую дополнительную информацию. В качестве примера можно привести аналитический учет первого уровня, когда для каждой операции в компании дается унифицированное определение (торговая задолженность, авансы на капитальное строительство, авансы поставщикам на поставку материалов, на предоставление услуг). Это определение позволяет корректно группировать данные учета для целей подготовки отчетности по МСФО, в том числе отчета о движении денежных средств, а также значительно облегчает проведение инвентаризации задолженности.

В отличии от БСБУ цель инвентаризации по МСФО – это выявление просроченной дебиторской задолженности для работы с сомнительными долгами и подтверждение балансовых данных на определенную дату. Оптимальная схема инвентаризации – это сверка расчетов со всеми крупнейшими контрагентами (такие контрагенты определяются по сальдо на конец и начало периода и по оборотам), а также выборочная сверка с определённым количеством контрагентов.

Таким образом, в данном подразделе дипломного проекта были рассмотрены теоретические аспекты, факторы, методы и классификации, позволяющие анализировать дебиторскую и кредиторскую задолженность в соответствии с МСФО. Применение данных стандартов создает благоприятный инвестиционный климат, а также, отражает реальную структуру задолженности предприятия.

1.3 Показатели, характеризующие состояние дебиторской и кредиторской задолженности

Рассмотрим порядок расчета основных групп показателей, которые рассчитываются в процессе проведения анализа:

1) средняя дебиторская задолженность:

![]() (1.1)

(1.1)

где ДЗ – дебиторская задолженность.

2) оборачиваемость дебиторской задолженности:

(1.2)

(1.2)

где ОДЗ – оборачиваемость дебиторской задолженности;

Вр – выручка от реализации продукции;

СДЗ – средняя дебиторская задолженность.

3) период погашения дебиторской задолженности:

(1.3)

(1.3)

где ППДЗ – период погашения дебиторской задолженности.

Следует иметь в виду, что чем больше срок просрочки, тем выше риск ее непогашения.

4) доля дебиторской задолженности в общем объеме оборотных активов:

(1.4)

(1.4)

где ДЗакт – доля дебиторской задолженности в текущих активах;

Та – текущие активы.

5) доля сомнительной дебиторской задолженности в общем объеме оборотных активов:

(1.5)

(1.5)

где ДДЗсомн – доля сомнительной дебиторской задолженности;

ДЗсомн – сомнительная дебиторская задолженность.

Последний показатель характеризует «качество» дебиторской задолженности. Тенденция к его росту свидетельствует о снижении ликвидности.

Для оценки оборачиваемости кредиторской задолженности рассчитывается следующая группа показателей:

1) средняя кредиторская задолженность:

![]() (1.6)

(1.6)

где КЗ – кредиторская задолженность.

2) оборачиваемость кредиторской задолженности:

(1.7)

(1.7)

где ОКЗ – оборачиваемость кредиторской задолженности;

ВР – выручка от реализации продукции;

СКЗ – средняя кредиторская задолженность.

3) период погашения кредиторской задолженности:

(1.8)

(1.8)

где ![]() – период

погашения кредиторской задолженности.

– период

погашения кредиторской задолженности.

Период погашения кредиторской задолженности показывает, сколько оборотов в течение анализируемого периода требуется предприятию для оплаты выставленных ей счетов или сколько дней для этого необходимо.

В качестве подведения итогов данного параграфа необходимо отметить, что дебиторская и кредиторская задолженность являются естественными составляющими бухгалтерского баланса предприятия. Они возникают в результате несовпадения даты появления обязательств с датой платежей по ним. На финансовое состояние предприятия оказывают влияние как размеры балансовых остатков дебиторской и кредиторской задолженности, так и период оборачиваемости каждой из них.

Оценка влияния балансовых остатков дебиторской и кредиторской задолженности на финансовое состояние предприятия должна осуществляться с учетом уровня платежеспособности (коэффициента общей ликвидности) и соответствия периодичности превращения дебиторской задолженности в денежные средства периодичности погашения кредиторской задолженности.

Одновременно это может свидетельствовать о более быстрой оборачиваемости кредиторской задолженности по сравнению с оборачиваемостью дебиторской задолженности. В таком случае в течение определенного периода долги дебиторов превращаются в денежные средства, через более длительные временные интервалы, чем интервалы, когда предприятию необходимы денежные средства для своевременной уплаты долгов кредиторам. Соответственно возникает недостаток денежных средств в обороте, сопровождающийся необходимостью привлечения дополнительных источников финансирования.

2 ЗАО «БЕСТ», ЕГО ХАРАКТЕРИСТИКА И АНАЛИЗ РАБОТЫ

2.1 Общая характеристика предприятия, его организационно-управленческая структура

Закрытое акционерное общество «Белорусская сеть телекоммуникаций» зарегистрировано 5.11.2004 года. 24 марта 2005 года ЗАО «БеСТ» получило лицензию № 02140/0184183 на право осуществления деятельности в области связи с предоставлением услуг связи с использованием технологии GSM.

ЗАО «БеСТ» создано решением учредительного собрания (протокол № 1 от 02 ноября 2004 г.) в соответствии с Гражданским кодексом Республики Беларусь, Законом Республики Беларусь «О хозяйственных обществах», иным законодательством Республики Беларусь. Компания ЗАО «БеСТ» была основана как первый оператор сотовой связи со 100 %-м государственным капиталом и как предприятие, реализующее инвестиционный проект «Создание инфраструктуры государственного оператора сотовой подвижной связи стандарта GSM 900/1800» в соответствии с контрактом от 15.09.2005 г., заключенным с компанией «Алкатель Шанхай Белл Компании, Лтд.». Учредителями ЗАО являлись научно-исследовательское республиканское унитарное предприятие «НИИ средств автоматизации» и республиканское унитарное предприятие «Белтелеком» с долями в уставном фонде 75 % и 25 % соответственно. Оба учредителя — государственной формы собственности.

В ноябре 2007 года компания провела ребрендинг, изменив логотип и установив девиз «Свой среди своих».

29 июля 2008 г. был подписан договор купли продажи, по которому 20% акций ЗАО «БеСТ» перешло Государственному комитету по имуществу Республики Беларусь и 80% акций турецкой компании «Белтел Телекомуникасьон Хизметлери Аноним Ширкети». Доля акций компании «Белорусская сеть телекоммуникаций» приобретена у Госкомимущества Беларуси (учредители компании безвозмездно передали ему право управления акциями) за 500 млн. долл. США. Дополнительный платеж в размере 100 млн. USD будет произведён после получения годового положительного дохода компанией «Белорусская сеть телекоммуникаций».

В декабре 2008 г. компания произвела очередной ребрендинг и начала оказывать услуги под торговой маркой life:), используемой дочерней компанией Turkcell на Украине.

В настоящее время ЗАО «БеСТ» является коммерческой организацией с иностранными инвестициями (коммерческой совместной организацией) в соответствии с законодательством Республики Беларусь.

Список акционеров ЗАО «Белоруская сеть телекоммуникациий» и распределение акций между ними:

- Государственный комитет по имуществу Республики Беларусь, место нахождения: Республика Беларусь, 220005, г. Минск, пер. Краснозвездный, 12;

- Компания «Белтел Телекомуникасьон Хизметлери Аноним Ширкети» (Beltel Telekomunikasyon Hizmetleri Anonim Sirketi), являющаяся юридическим лицом по законодательству Турецкой Республики, регистрационный номер 663642, место нахождения Турецкая Республика, г. Стамбул, Бейоглу, Тепебаши, пр. Мешрути, № 71, этаж 5.

В 2009 г. вознаграждение членам совета директоров компанией не начислялось и не выплачивалось. По состоянию на 01.01.2010г. уставный фонд общества составляет 950 000 000 (девятьсот пятьдесят миллионов) рублей. Уставный фонд ЗАО «БеСТ» разделен на простые именные акции в количестве 100 шт. номинальной стоимостью 9 500 000 (девять миллионов пятьсот тысяч) рублей каждая. Акционеры распределяют между собой акции следующим образом:

1) «Белтел Телекомуникасьон Хизметлери Аноним Ширкети» - количество акций 80, доля в уставном фонде 80%, номинальная стоимость акции 9 500 000 р., общая стоимость 760 млн. р.;

2) Государственный комитет по имуществу Республики Беларусь количество акций 20, доля в уставном фонде 20%, номинальная стоимость акции 9 500 000 р., общая стоимость 190 млн. р.;

Юридический адрес ЗАО «БеСТ»: Республика Беларусь, 220030 г. Минск, ул. Красноармейская, д.24.

Почтовый адрес ЗАО «БеСТ»: Республика Беларусь, 220030 г. Минск, ул. Красноармейская, 24.

Общество вправе осуществлять следующие виды экономической деятельности:

В соответствии с общегосударственным классификатором «Виды экономической деятельности»:

Электросвязь (код 642);

Монтаж, наладка, ремонт и техническое обслуживание передающей аппаратуры (код 32209);

Строительство инженерных сооружений (код 45212);

Оптовая торговля и торговля через агентов, кроме торговли автомобилями и мотоциклами (код 51);

Розничная торговля, кроме торговли автомобилями и мотоциклами; ремонт бытовых изделий и предметов личного пользования (код 52);

Аренда прочих машин и оборудования (код 71340);

Разработка программного обеспечения и консультирование в этой области (код 722);

Консультирование по аппаратным средствам вычислительной техники (код 72100);

Обработка данных (код 723);

Техническое обслуживание и ремонт офисных машин и вычислительной техники (код 725);

Прочая деятельность, связанная с вычислительной техникой (код 726); Деятельность в области архитектуры, инженерные услуги (код 74201);

Наем рабочей силы и подбор персонала (код 745).

В соответствии с Перечнем видов деятельности, на осуществление которых требуются специальные разрешения (лицензии), и уполномоченных на их выдачу государственных органов и государственных организаций (утвержденным Декретом Президента Республики Беларусь № 17 от 14.07.2003 г. «О лицензировании отдельных видов деятельности»):

Деятельность в области связи;

Деятельность по обеспечению безопасности юридических и физических лиц;

Деятельность по технической защите информации, в том числе криптографическими методами, включая применение электронной цифровой подписи;

Деятельность, связанная с привлечением в Беларусь иностранной рабочей силы и трудоустройством граждан Республики Беларусь за границей;

Проектирование и строительство зданий и сооружений первого и второго уровней ответственности и проведение инженерных изысканий для этих целей;

Розничная торговля (включая алкогольные напитки и табачные изделия) и общественное питание.

Деятельность, подлежащая лицензированию, осуществляется Обществом только на основании специального разрешения (лицензии).

Общество вправе осуществлять также и не указанные в Уставе виды деятельности, указание которых в соответствии с актами законодательства в учредительных документах не требуется, при условии соблюдения установленного законодательством порядка уведомления соответствующих органов.

Структура органов управления ЗАО «БеСТ» представлена на рисунке 4.

Рисунок 4 – Структура управленческого аппарата ЗАО «БеСТ»

Высшим органом управления ЗАО «БеСТ» является общее собрание акционеров. В его компетенцию входит:

- утверждения годового отчета о деятельности общества;

- утверждения годовой бухгалтерской отчетности;

- избрания Совета директоров;

- распределения прибыли (убытков) общества;

- учреждение, реорганизация и ликвидация общества;

- увеличение или уменьшение величины уставного капитала;

- утверждение изменений (принятие новых редакций) Устава общества.

Общее руководство деятельностью предприятия в период между общими собраниями акционеров осуществляет совет директоров. Совет директоров осуществляет контроль:

– за деятельностью правления акционерного общества;

– за соблюдением исполнительными органами положений устава общества, выполнением решений общего собрания;

– за обеспечением интересов акционеров.

Исполнительные органы представлены генеральным директором и подотчетными ему дирекциями. Генеральный директор подотчётен общему собранию акционеров и совету директоров. Он организует выполнение решений данных органов, осуществляет руководство текущей деятельностью предприятия и несет ответственность за эффективность его работы, несет персональную ответственность за выполнением возложенных на предприятие задач и функций, утверждает организационную структуру, численность работников предприятия, положения о его подразделениях, принимает на работу и увольняет с работы работников, руководителей подразделений, издает приказы и контролирует их выполнение, определяет условия оплаты и размеры поощрения работников.

На ЗАО «БеСТ» сложилась следующая структура управления предприятием.

Генеральному директору подчиняются:

1) Заместитель Генерального директора по взаимодействию с государственными органами и юридическим вопросам;

2) Заместитель Генерального директора по продажам и абонентскому обслуживанию;

3) Заместитель Генерального директора по маркетингу;

4) Заместитель Генерального директора по поддержке бизнеса;

5) Заместитель Генерального директора по финансам;

6) Заместитель Генерального директора по мобильной сети;

7) Заместитель Генерального директора по информационным услугам.

В ведении Заместителя Генерального директора по взаимодействию с государственными органами и юридическим вопросам находится юридическое управление и отдел по взаимодействию с государственными органами. В их компетенцию входят:

– организация правового обеспечения работы ЗАО «БеСТ»; осуществление проверки на соответствие законодательству представляемых на подпись генеральному директору проектов приказов и других документов нормативного характера, визирование их;

– осуществление контроля за соответствием законодательству локальных нормативных актов, изданных руководителями структурных единиц и подразделений ЗАО «БеСТ», а в случае противоречия их законодательству – внесение предложений об их отмене;

– участие в работе по подготовке, заключению и контролю за исполнением договоров с субъектами хозяйствования, визирование проектов договоров (контрактов);

– ведение претензионной и исковой работы, представление в установленном порядке интересов ЗАО «БеСТ» в судах, органах государственного управления при рассмотрении правовых вопросов;

– осуществление методического руководства исковой работой, если она ведется другими структурными подразделениями акционерного общества.

Заместителю Генерального директора по продажам и абонентскому обслуживанию подчиняются, Управление по каналам сбыта и Управление абонентского обслуживания. Они выполняют следующие функции:

– разработка планов развития дилерской сети, организация и сопровождение процесса заключения договоров с дилерами, осуществление контроля работы действующих дилеров, управление расчетами с дилерами;

– поиск и привлечение корпоративных клиентов, организация и сопровождение процесса заключения договоров с корпоративными клиентами;

– поиск и привлечение потенциальных абонентов, организация и сопровождение процесса заключения договоров с физическими и юридическими лицами;

– обеспечение приема заявок от внутренних и внешних клиентов, обеспечение абонентов справочной информацией.

Заместитель Генерального директора по маркетингу отвечает за работу Управления маркетинга и Управления продуктами. К их функциям относятся:

– аналитическая работа;

– продуктово–производственная программа;

– сбытовая (функция реализации);

– формирующая (функция убеждения и стимулирования);

– функция управления и контроля.

Заместитель Генерального директора по поддержке бизнеса контролирует работу Управления по работе с персоналом и административного управления. Их функции:

– обеспечение безопасности людей, имущества и информации;

– организация снабжения предприятия;

– управление транспортными потоками;

– планирование развития кадрового потенциала, с учетом перспективы, осуществление подбора персонала, формирование кадрового резерва;

– организация и контроль разработки положений о подразделениях ЗАО «БеСТ» и должностных инструкций, аттестации сотрудников, разработка социальных программ для сотрудников;

– организация и проведение внутренних семинаров и тренингов, организация обучения и стажировки сотрудников в сторонних организациях. Контроль качества обучения;

– ведение кадрового делопроизводства, формирование и поддержка кадровой базы данных;

– разработка мотивационной системы оплаты труда в соответствии с задачами, стоящими перед ЗАО «БеСТ» и состоянием рынка труда.

Заместитель Генерального директора по финансам отвечает за работу Управления бюджетирования и отчетности, Управления бухгалтерского учета, управления казначейства и взаиморасчетов, Управления закупок. Функции:

– cоставляет и принимает бюджеты по основным направлениям деятельности компании и ведет контроль за их исполнением;

– осуществляет процесс выявления, сбора, регистрации, подготовки управленческой информации;

– осуществляет ведение отчетности в соответствии с Международными стандартами финансовой отчётности;

– ведет учет хозяйственной деятельности компании в соответствии с законодательством о бухгалтерском учете и учетной политикой компании;

– разрабатывает формы документов внутренней бухгалтерской отчетности;

– контролирует проведением хозяйственных операций;

– составляет баланс, бухгалтерскую и статистическую отчетность и представляет их в установленном порядке в соответствующие органы;

– ведет работу по проектам в рамках проведенных тендеров на закупку оборудования и услуг для сети компании;

– производит закупку оборудования, разработок для ИТ-инфраструктуры биллинга, VAS, оборудования офисной ИТ-инфраструктуры, и для строительства сети;

– управляет денежными потоками компании;

– анализирует и планирует финансовую деятельность – компании и осуществляет оценку эффективности управления финансовыми ресурсами компании;

– осуществляет привлечение кредитов и займов;

– производит выставление счетов абонентов, контролирует своевременность поступлений денежных средств;

– производит расчеты с дилерами и дистрибьюторами, роуминг-партнерами, контент-провайдерами, и прочими контрагентами;

– взаимодействует с банками и небанковскими учреждениями по приему платежей от населения.

Заместителю Генерального директора по мобильной сети подчиняются Управление радио сети, Управление транспортной сети, Управление опорной сети. Функции:

– разработка частотно – территориальных планов GSM-900/1800 и РРЛ методами автоматизированного расчета (с использованием специализированного программного обеспечения) частотно-территориальных планов, условий внутрисистемной и внесистемной ЭМС подсистем GSM и РРЛ;

– комплекс мероприятий по оптимизации качества работы cети в рамках подсистем GSM-900/1800, РРЛ и проводной транспортной сети ЗАО «БеСТ»;

– подготовительные работы и участие в проведении координационных и рабочих встреч с представителями других операторов сотовой связи, РУП "Белтелеком", УП "БЕЛГИЭ" и т.д.;

– ведение баз данных по частотным присвоениям GSM-900/1800 и РРЛ Сети, планируемым к проектированию и строительству сайтов BTS;

– разработка проектов инструкций, положений и других нормативных документов по вопросам решения задач, возложенных на Управление;

– организация и проведение работ по приемке законченных строительством объектов связи, проведение технических испытаний системы сотовой связи GSM-900/1800 при приемке и вводе в эксплуатацию завершенного строительством объекта связи.

Заместитель Генерального директора по информационным услугам отвечает за выполнением функций следующих подразделений Управление разработки программного обеспечения, Управление планирования и развития информационных услуг, Управление по обслуживанию информационной сети. Функции:

– планирование и развитие информационных систем;

– постоянный количественный мониторинг уровней качества предоставляемых сервисов;

– осуществление необходимых разработок, связанных с обеспечением информационного взаимодействия с внешними организациями и клиентами;

– определение проблемных участков инфраструктуры.

2.2 Анализ стратегии развития ЗАО «БеСТ»

2.2.1 Основные цели и задачи ЗАО «БеСТ»

ЗАО «Белорусская сеть телекоммуникаций» (белор. ЗАТ «Беларуская сетка тэлекамунікацый») — белорусский оператор сотовой связи. Предоставляет услуги связи стандарта GSM под брендом life:) и в стандарте UMTS под брендом 3G life:).

ЗАО «БеСТ» – позиционирует себя как оператора, предоставляющего качественные инновационные услуги связи по доступным для всех категорий населения тарифам, следуя поставленной стратегии проникновения во все слои населения Республики Беларусь. Следя поставленной стратегии приоритетными задачами ЗАО «БеСТ» являются:

– стать лидером на рынке сотовой связи;

– достичь уровня современной телекоммуникационной компании, как в области менеджмента, так и в области инноваций и управления инвестициями;

– сделать мобильную связь доступной всем жителям республики;

– обеспечить доступность широкого спектра дополнительных услуг всем слоям населения.

Исходя из поставленных задач к основными целям ЗАО «БеСТ» на 2010 год относятся:

– занятие достойного места на белорусском рынке мобильной связи, как среди массового потребителя, так и среди корпоративных клиентов;

– обеспечение только высокого качества связи и предоставляемых услуг;

– использование в работе инновационных технологий, внедрение передовых услуг, открывающих абонентам новые возможности общения и работы с информацией;

– стремление к оптимальному территориальному присутствию, сохраняя единые стандарты обслуживания;

– обеспечения наличия стабильной и доступной связи с действующими операторами связи;

– активное развитие дистрибьюторской сети, обеспечение простого доступа к получению услуг во всех регионах Республики Беларусь.

Основной стратегией ЗАО «БеСТ» на 2010 год является проведение маркетинговой политики, направленной на увеличение количества новых абонентов, при предоставлении услуг связи стабильно высокого качества. Однако достижение поставленных задач несет в себе ряд трудностей связанных с мобилизацией рынка сотовой связи, расширением спектра предоставляемых услуг, постоянное развитие информационных технологий все эти факторы создают «почву» для конкурентной борьбы между предприятиями занятыми предоставлением услуг связи населению стандарта GSM. На функционирование предприятия оказывают влияние как внутренние, так и внешние факторы. Рассмотрим предприятие в условиях внешней и внутренней среды его функционирования.

2.2.2 Анализ внешней среды функционирования предприятия

Вплоть до середины 90-х годов услуги сотовой связи не были широко распространены. Лишь только в результате технологического развития и уменьшения стоимости сервиса, количество абонентов сотовой связи выросло с 1996 по 2004 год более чем в десять раз и к середине 2004 года достигло более 1,5 миллиарда абонентов.

По прогнозу Международного союза электросвязи (ITU) по использованию услуг связи к концу 2009 года количество абонентов мобильной связи достигнет 4,6 млрд. человек при общем населении Земли 6,9 млрд. человек. Уровень проникновения услуг мобильной связи во всем мире к концу года составит 67 %. По прогнозу GSMA, к 2013 г. количество абонентов сетей мобильной связи в мире достигнет уже 6 млрд. человек. Рост абонентов мобильной связи обусловлен двумя основными факторами: интеграцией функции мобильной связи в более широкий перечень абонентских устройств и значительными темпами прироста абонентов на развивающихся рынках. Особенно значительный вклад в этот процесс вносят страны БРИК. Так, к концу 2009 года число владельцев мобильных телефонов в Индии должно вырасти на 32 %, до 457 млн. чел. В Бразилии темпы роста составят 14%, а количество пользователей увеличится до 172 миллионов. Китай также продемонстрирует увеличение числа сотовых абонентов. Их станет 684 млн. чел., то есть на 12% больше.

В развитых странах процент прироста более скромный, что связано со значительным проникновением сотовой связи. Количество абонентов в Европе вырастет всего на 4 %, добравшись до отметки в 641 миллионов. Другими словами, мобильных абонентов здесь станет больше, чем жителей.

Кроме того, продолжает расти количество мобильных пользователей сервисов 3G. По подсчетам, на настоящий момент численность абонентской базы 3G составляет почти 415 млн. чел. При этом 77 % рынка 3G приходится на долю сетей UMTS/HSPA, т.е. 320 млн. подключений, а оставшиеся 95 млн. – на долю сетей CDMA EV-DO. Количество коммерческих сетей UMTS/HSPA выросло до 258 в более чем 100 странах мира, включая 41 сеть в 20 странах Латинской Америки и Карибского региона. Также сегодня, когда многие развивающиеся рынки выходят на новый уровень коммуникации, беспроводные технологии продолжают свое стремительное внедрение в мобильные сети следующего поколения.

Также приводятся прогнозы экспертов, согласно которым, в недалеком будущем мобильная связь практически вытеснит проводную (фиксированную). Именно по этой причине в Великобритании с улиц городов исчезают знаменитые красные телефонные будки - таксофонами практически никто не пользуется. Доля рынка фиксированной связи быстро уменьшается в Венгрии, Польше, Чешской Республике, Израиле и составляло в 2008 г. не более 21-46 %.

Основные тенденции рынка:

– снижение доходов от абонента при увеличении проникновения;

– трафик на каждого абонента стабильный, но значительно колеблется в течение года;

– стоимость привлечения абонентов растет, ввиду того, что ужесточается конкуренция;

– добавочный доход приносят не основные услуги, а дополнительные услуги и сервисы (VAS).

Говоря о тенденциях развития рынка мобильной связи в ближайшие несколько месяцев, эксперты подчёркивают необходимость поиска новых, инновационных решений, которые могли бы вырвать рынок VAS (дополнительных неголосовых услуг) из наметившейся стагнации, и намечают несколько векторов возможного развития, которые могут принести доходы даже в неблагоприятных условиях этого года. На рынках стран, где каждый владеет одним или более телефонами, желающим заработать на рынке мобильной связи придётся искать интенсивные пути развития. В США, Германии и других странах с высоким уровнем жизни в ближайшее время сохранится спрос на инновационные сервисы. Вперёд вырвутся операторы, которые первыми и наиболее агрессивно начнут внедрять новые услуги. Вероятно, учитывая эти тенденции, ряд операторов мобильной связи начнут уже в 2010 г. развёртывание сети LTE.

На этом фоне, возможно, наконец-то произойдёт увеличение «тяжелого» контента типа мобильного телевидения. По мнению экспертов, в ближайшее время очень важным окажется брендирование и отчетливое позиционирование услуг на фоне конкурентов. Что касается повышения расценок, то они скорее оттолкнут потенциального потребителя. Не случайно аналитики прогнозируют для стран Восточной Европы и России увеличение доли рынка в пользу компаний, ориентирующихся на людей с невысокими доходами – студентов, пенсионеров, бюджетников и временно потерявших постоянный источник дохода.

Наибольший удельный вес в структуре рынка мобильного контента занимает кастомизация. Кастомизация – это это «изготовление массовой продукции под конкретный заказ потребителя путем её комплектации дополнительными элементами или принадлежностями». Массовая кастомизация — производство продуктов и услуг для узкой аудитории с учетом ее интересов и требований. Основная задача кастомизации — создать у потребителя ощущение, что работа делается лично для него и удовлетворяет его личные потребности. На основании этого можно сделать вывод, что основная задача кастомизации - создать у потребителя ощущение, что работа делается лично для него и удовлетворяет его личные потребности.

Рисунок 5 – Структура рынка мобильного контента в 2009 г. в странах Европы

На основании проведенного анализа можно сделать следующие выводы:

– в целом, рынок ближайших восточноевропейских стран представляется более развитым относительно проникновения в РБ;

– основной доход операторам сотовой связи приносит не услуги свзяи предоставляемые абонентам, а широкий спектр дополнительных услуг (VAS сервисов);

– широкое развитие концепции кастомеризации на рынке услуг сотовой связи Республики Беларусь стандарта GSM;

– развитие технолгогии UMTC и HSPA.

2.2.3 Анализ внутренней среды функционирования предприятия

Рынок сотовой подвижной электросвязи в Республике Беларусь начал развиваться с 1993 года с появлением первого оператора сотовой подвижной связи ООО СП «БелСел», начавшего работать тогда в аналоговом стандарте NMT-450. До 1998 года только ООО СП «БелСел» обладал лицензией на право предоставления услуг сотовой связи в Беларуси. Рынок развивался медленно, тарифы были высокими, общее количество абонентов достигло всего 12 тыс. чел., что составляло 0,1% от всего населения республики.

В июле 1998 года была выдана первая лицензия на работу в цифровом стандарте сотовой подвижной связи GSM 900/1800 Мгц СП ООО «Мобильная цифровая связь» («velcom»). Сеть «velcom» была запущена в апреле 1999 года и более трех лет сохраняла монопольную позицию на рынке GSM-услуг, в силу чего рост клиентской базы происходил очень медленно, тарифы оставались довольно высокими, что создавало барьер для подключения. Поэтому к концу 2000 г. общий охват услугами сотовой связи составлял всего 1,3 %.

Однако с приходом в 2002 г. второго оператора – СООО «МТС» – рынок сотовой подвижной связи стандарта GSM 900/1800 Мгц получил бурное развитие. Это выражалось в высоких темпах роста клиентской базы у обоих операторов и значительным снижением тарифов. Этот период ознаменовался также и снижением цен на оконечное абонентское оборудование. С приходом на рынок третьего оператора сотовой связи, работающего в стандарте GSM, он стал более конкурентным, что выразилось в дальнейшем снижении тарифов, а также в более выраженной неценовой конкуренции.

В 2002 г. ООО СП «БелСел» также перешел на работу в цифровом стандарте CDMA со сменой долей собственности, выведя на рынок торговую марку «Diallog». Однако в настоящее время этот стандарт в нашей стране развивается недостаточно быстро из-за ограниченного ассортимента абонентских терминалов, недостатка средств у оператора на маркетинговую поддержку и быстрое развитие инфраструктуры сети. На сегодняшний момент основные рыночные тенденции таковы:

– проникновение сотовой связи постоянно растет как в крупных, так и в менее крупных городах, агрогородках;

– развитие рынка происходит за счет абонентов, подключающихся к оператору-конкуренту, т.е. налицо тенденция к обладанию двумя или тремя сим-картами с целью удешевления звонков;

– операторы постоянно вводят разнообразные дополнительные услуги и сервисы;

– операторы сотовой подвижной электросвязи постоянно делают разнообразные акционные предложения для существующих и потенциальных абонентов;

– операторы-лидеры активно проводят рекламные игры с ценными призами, снижают стоимость абонентского оборудования, что приводит не только к привлечению новых абонентов, но и в целом к снижению тарифов на сотовую связь.

Рыночные доли по размерам активных абонентских баз распределились между участниками рынка следующим образом Таблица 1, рисунок 6.

Таблица 1 – Распределение абонентских баз

| Оператор | Количество абонентов, млн. | Рыночная доля, % |

| Велком | 4,0 | 42,2 % |

| МТС | 4,5 | 47,9 % |

| БелСел | 0,1 | 1,4 % |

| БеСТ | 0,8 | 8,5 % |

Рисунок 6 – Рыночные доли операторов Республики Беларусь

Из данной диаграммы можно сделать вывод о том, что на рынке сотовой связи сложилась дуополия, рынок поделен между двумя GSM-операторами «velcom» и «МТС».

В таблице 2 отражены основные показатели развития операторов сотовой связи на территории Республики Беларусь.

Таблица 2 – Развитие инфраструктуры операторов сотовой подвижной электросвязи

| velcom | МТС | БелСел | БеСТ | |

| Территория покрытия, % | 93,2% | 96,5% | 56,4% | 62,5% |

| Население на территории покрытия, % | 98,2% | 99,3% | 55,6% | 95,2% |

| Базовые станции | 3155 | 4259 | 184 | 1185 |

| Фирменные центры продаж и обслуживания | 59 | 37 | 1 | 6 |

| Роуминг, сетей / стран | 376/161 | 361/238 | 16/3 | 128/66* |

На текущий момент лидером по территории покрытия, количеству базовых станций и точек оплаты остается СООО «МТС». ИП «Велком» и СООО «МТС» обеспечили связью территорию страны, на которой проживает 100 % городского населения РБ, и вплотную приблизились к этому же показателю относительно общего количества населения. Касаемо третьего оператора сотовой связи life :), можно сделать следующие выводы:

– Значительный рост количества базовых станций, свидетельствует о быстром развертывании сети и как следствие переоснащение оборудования нацеленного на работу в принципиально новых стандартах связи;

– За достаточно короткий промежуток времени сотовый оператор life :) занял стойкую позицию в глазах конкурента как сильный соперник. Этому свидетельствует рост абонетской базы и завоевание доли рынка в 8,5 %;

– Исходя из данных таблицы 2 видно, что life :) значительно усилил политику в области экспорта услуг. В частности количество заключенных роуминговых соглашений значительно выросло;

Для оценки состояния конкурентной среды на рынке сотовой подвижной связи Беларуси может быть использована модель конкурентных сил М. Портера. В соответствии с данной моделью конкурентная ситуация на рынке (в отрасли) может быть охарактеризована следующими факторами – т.н. конкурентными силами:

1) соперничеством между существующими производителями/ продавцами;

2) угрозой появления новых продавцов;

3) угрозой появления товаров-заменителей;

4) рыночной властью покупателей;

5) рыночной властью поставщиков.

Рисунок 7 – Схематическое представление взаимодействия конкурентых сил

В результате можно выделить следующие сильные стороны БеСТ:

- рост знания и позитивного восприятия бренда в группах среднего возраста, что ранее было проблематичным;

- высокая удовлетворенность ценой, особенно стоимостью звонков на другие сети и стационарные телефоны;

- продолжается позитивная динамика по ведущим аспектам восприятия бренда – по характеристикам «креативный, творческий», «динамичный», «предлагает новые услуги» показатели БеСТ достигли уровня МТС и Велком;

- позитивная динамика выраженности бренда по аспектам, имевшим низкие оценки – «престижный», «лидер»;

- наличие специфических характеристик бренда. БеСТ является первым брендом для молодежи в восприятии абонентов;

- достаточно высокий уровень доверия к точности счетов оператора и оценка оператора как выполняющего обещания;

- выраженная идентификация с брендом жителей больших и малых городов.

Среди слабых сторон БеСТ можно выделить:

- снижение уровня удовлетворенности абонентов в малых и больших городах, где происходит активное подключение;

- недостаточный уровень выраженности характеристик бренда для группы 30-39 лет;

- недостаточный уровень самоидентификации с брендом, особенно старше 30 лет.

2.3 Анализ финансово - хозяйственной деятельности ЗАО «БеСТ»

2.3.1 Основные показатели, характеризующие результаты финансово-хозяйственной деятельности ЗАО «БеСТ»

В таблице 3 представлены основные показатели характеризующие результаты финансово – хозяйственной деятельности ЗАО «БеСТ» за 2008, 2009 факт, 2010 оценка.

Таблица 3 – Основные показатели, характеризующие результаты финансово-хозяйственной деятельности ЗАО «БеСТ»

| Показатели | ед. изм. | 2008 г. (Факт) | 2009 г. (Факт) | 2010 г. (план) |

| Выручка от реализации с учетом налогов | млн. р. | 2 972 | 51 943 | 186 074 |

| Чистая выручка | млн. р. | 2 570 | 47 620 | 152 709 |

| Себестоимость всего | млн. р. | 31 915 | 171 894 | 358 082 |

| Прибыль (убыток) от реализации | млн. р. | -29 345 | -124 274 | -205 373 |

| Рентабельность услуг (убыточность услуг) | % | - 92% | -72% | -57% |

| Рентабельность продаж услуг | % | -987% | -239% | -110% |

| Налоги из прибыли (налог на недвижимость) | млн. р. | 104 | 368 | 48 950 |

| Чистая прибыль (убыток) | млн. р. | -40 522 | -142 383 | - 254 323 |

| Просроченная кредиторская задолженность | млн. р. | - | - | - |

Далее проведем анализ представленных технико-экономических показателей работы предприятия.

2.3.2 Анализ состава и структуры выручки

Выручка (объём продаж, реализации) — бухгалтерский термин, означающий количество денег или иных благ, получаемое компанией за определённый период её деятельности, в основном за счёт продажи продуктов или услуг своим клиентам. Выручка отличается от прибыли, так как прибыль — это выручка минус расходы (издержки), которые компания понесла в процессе производства своих продуктов. Прирост капитала в результате увеличения по какой-то причине стоимости активов предприятия к выручке не относится. Для благотворительных организаций выручка включает общую стоимость полученных денежных подарков.

При этом деятельность предприятия можно характеризовать по нескольким направлениям:

– выручка от основной деятельности, поступающая от реализации продукции (выполненных работ, оказанных услуг);

– выручка от инвестиционной деятельности, выраженная в виде финансового результата от продажи внеоборотных активов, реализации ценных бумаг;

– выручка от финансовой деятельности.

Рассматривая структуру выручки ЗАО «БеСТ». Исходя из данных таблицы 4, выручку от реализации можно разделить на следующие статьи доходов:

– выручка от оказания услуг связи юридическим и физическим лицам;

– выручка от операторских соглашений;

– выручка от услуг международного роуминга;

– прочая выручка (аренда сайтов, услуги по оформлению гарантийного оборудования).

Таблица 4 – Динамика выручки ЗАО «БеСТ»

| Показатели | Январь-декабрь, млн. р. | Отклонение |

|

|||||

| 2008 г. | 2009 г. | млн. р. | % |

|

||||

| Выручка от реализации (брутто) | 2 972 | 51 943 | 48 971 | 1 648 |

|

|||

| Выручка от оказания услуг связи в том числе: | 2 683 | 51 410 | 48 727 | 1 816 |

|

|||

| физическим лицам | 1 734 | 36 332 | 34 598 | 1 995 |

|

|||

| юридическим лицам | 275 | 2 530 | 2 255 | 820 |

|

|||

| операторские соглашения | 324 | 8 457 | 8 133 | 2 510 | ||||

| роуминг | 350 | 4 091 | 3 741 | 1 069 | ||||

| Прочие виды услуг | 289 | 533 | 244 | 84 | ||||

| Налоги из выручки | 396 | 4 323 | 3 927 | 992 | ||||

| Выручка от реализации (нетто) | 2 576 | 47 620 | 45 044 | 1 749 | ||||

Выручка от реализации в целом за 2009 г. составила 51 943 млн. р., что на 48 971 млн. р. больше, чем за предыдущий год.

Графическое представление структуры выручки ЗАО «БеСТ» (рисунок 8).

Рисунок 8 – Структура выручки ЗАО «БеСТ»

Основной удельный вес в полученной за 2009 год выручке занимают выручка от оказания услуг связи физическим лицам (36 332 млн. р.). Увеличение выручки от оказания услуг связи физическим лицам в 2009 г. по сравнению с 2008 годом произошло вследствие увеличения активности абонентов сети ЗАО «БеСТ», в связи с проведением маркетинговых и рекламных мероприятий по активному привлечению абонентов и стимулированию их активности. К таким мероприятиям следует отнести:

– по голосовым продуктам стратегия предоставления услуг без абонентской платы;

– предложение выгодных продуктов для общения внутри сети по низким тарифам позволяет сэкономить средства на голосовых соединениях и создает благоприятную основу для потребления дополнительных услуг (различные SMS сервисы);

– запуск технологии 3G: высокоскоростной мобильный доступ в Интернет, видеозвонок, мобильное телевидение (стримминг);

– проведение рекламной компании life:) BTL Expert;

– акционные предолжения по пакетам Новогодний life:), Семейный пакет life:).

Выручка от оказания услуг связи юридическим лицам за 2009 год выросла на 2 255 млн. р. Этому свидетельствует появление нового тарифного плана Супер-Бизнес life:). Условиями которого предусмотрено оплаты услуг связи по факту (в международной отчетности таких абонентов классифицируют как POSTPAID). Корпоративными клиентами ЗАО «БеСТ» являются такие известные компании как ЗАО «ВИТЕКС», УП «Деловая сеть», Представительство компании Алькатель Ширкети в г.Минске.

Рост выручки по операторским соглашениям на 8 133 млн. р. объясняется маркетинговой политикой проводимой ЗАО «БеСТ». Следует отметить, что пользование услугами связи life:), находит все большее распространение у той части населения Республики Беларусь, которые консервативно отвергали пользование услугами вышеупомянутого оператора. Таким образом, сим-карта life:) постепенно становится сим- картой номер один увеличивая тем самым количество исходящих звонков на другие сети.

Увеличение выручки на 3 741 млн. р. от международного роуминга объясняется активными предложениями акционных скидок в зависимости от активности и направлений выездного туризма. За период январь-декабрь 2008-2009 гг. количество роуминговых соглашений увеличилось в 2 раза. Компания Life :) заключила соглашения с такими компаниями как Turkcell A.S. Turkey, Cosmo Bulgaria Mobile EAD, MegaFon OJSC-Russia, Kyivstar G.S.M. Closed Joint Stock Company, Mobile TeleSystems OJSC, Astelit LLC.

Объем выручки от реализации в стоимостном выражении зависит от показателя ARPU. ARPU (англ. Average revenue per user, средняя выручка на одного пользователя) — показатель, используемый телекоммуникационными компаниями и означающий среднюю выручку (обычно за месяц) в расчёте на одного абонента. Данный показатель является основным фактором определяющим размер выручки от реализации. Условно данный показатель можно предствить формулой:

ВР = ARPU·Nаб., (2.1)

где ВР – результирующий показатель выручки от реализации;

ARPU – средняя выручка с одного абонента;

N аб. – количество абонентов сети life:).

Исходные данные для факторного анализа выручки от реализации, приведены в таблице 5.

Таблица 5 – Исходные данные для факторного анализа выручки от реализации

| Показатель | Условное обозначение | 2009 г. (факт) | 2010 г. (план) | Абсолютное отклонение тыс.р. |

| Выручка от реализации, тыс. р. | ВР | 47 620 | 152 709 | 105 089 |

| Количество абонентов | N аб. | 1 200 000 | 2 100 000 | 900 000 |

| ARPU, р. | ARPU | 39 683 | 72 719 | 33 035 |

Итак, рассмотрим факторный анализ выручки методом цепных подстановок. Первым этапом анализа является расчет планового показателя выручки от реализации:

ВР0=ARRU0·Nаб. 0, (2.2)

где ВР0 – плановое значение выручки от реализации в р.;

ARRU0 – плановое значение средней выручки с одного абонента;

N аб.0 – плановое количество абонентов.

ВР0= 72 719· 2 100 000 = 152 709 млн. р.

Следующим этапом является расчет фактического показателя выручки от реализации. Следовательно, формула примет следующий вид:

ВР1=ARRU1·N аб. 1, (2.3)

где ВР1 – фактическое значение выручки от реализации в р.;

ARRU1 – фактическое значение средней выручки с одного абонента;

N аб. 1 – фактическое количество абонентов.

1) ВР1= 39 683·1 200 000 = 47 620 млн. р.

Следующим этапом анализа будет выявление основного показателя оказывающего влияние на выручку ЗАО «БеСТ». Т.е. в формулу определения выручки по факту 2009 года, подставить плановое значение показателя ARPU и проанализировать влияние:

ВР1=ARRU1·Nаб.0, (2.4)

2) ВР’= 72 719·1 200 000 = 87 262 млн. р.

ВРarpu= ВР’- ВР1, (2.5)

3) ВРarpu = 87 262 285 714- 47 620 000 000 = 39 642 млн. р.

ВРNаб.= ВР0 - ВР’, (2.6)

4) ВРNаб.= 152 709 000 000 - 87 262 285 714= 65 446 млн. р.

∑ ВР = ВРarpu + ВРNаб., (2.7)

5) Проверка: ∑ ВР = 39 642 285 714+ 65 446 714 285 = 105 089 млн. р.

В результате проведенного анализа сумма отклонений анализируемых показателей равна сумме абсолютного отклонения результирующего показателя, что свидетельствует о правильности расчетов. В пункте 5 факторного анализа, прослеживается четкая зависимость. При использовании фактического показателя по количеству абонентов и планового показателя по средней выручке от одного абонента, объем реализации увеличивается.

Таким образом, приоритетным направлением ЗАО «БеСТ» является стремительный рост абонентской базы, увеличение количества подписчиков на услуги пакетной передачи данных, пользователей высокоскоростного мобильного интернета. Все эти факторы оказывают прямое воздействие на размер выручки предприятия. Так как именно на основании количества абонентов, планируемого с учетом изменяющихся условий внутренней и внешней среды, а также на основании данных по выручке за предыдущие периоды, происходит расчет планового показателя средней выручки от одного абонента.

2.3.3 Анализ состава и структуры себестоимости услуг

Себестоимость — это стоимостная оценка используемых в процессе производства продукции (работ, услуг) природных ресурсов, сырья, материалов, топлива, энергии, основных фондов, трудовых ресурсов и других затрат на ее производство и реализацию.

Значение показателя себестоимости конкретных услуг связи состоит в том, что он является основой формирования тарифов, от уровня которых в значительной степени зависит потребительский спрос, степень удовлетворения пользователей в телекоммуникационных услугах, финансовое состояние компаний и их конкурентоспособность. Поэтому себестоимость услуг связи в разрезе товарной номенклатуры следует рассматривать в качестве экономического индикатора, позволяющего позиционировать оператора на рынке с точки зрения эффективности ведения бизнеса.

Таблица 6 – Основные статьи затрат в структуре себестоимости

| Показатели | по факту за 2008 г. | по факту за 2009 г. | отклонение, +/- | |

| млн. р. | % | |||

| Себестоимость реализованных товаров, работ услуг, всего | 31 921 | 171 894 | 139 973 | 438 |

| в том числе: | ||||

| Переменные затраты: | 1 000 | 32 778 | 31 778 | 3 178 |

| комиссия дилерам | 404 | 9 820 | 9 416 | 2 331 |

| Взаиморасчеты | 574 | 22 276 | 21 702 | 3 781 |

| комиссия банка и РУП «Белтелеком» | 22 | 682 | 660 | 3 000 |

| Постоянные расходы: | 30 272 | 111 752 | 81 480 | 269 |

| Расходы на оплату труда (вкл. отчисления с ФОТ) | 8 983 | 22 309 | 13 326 | 148 |

| Амортизационные отчисления | 7 571 | 20 965 | 13 394 | 177 |

| Расходы по аренде | 2 081 | 14 596 | 12 515 | 601 |

| Коммунальные и эксплуатационные платежи расход электроэнергии | 1 000 | 4 851 | 3 851 | 385 |

| Техническая поддержка услуг связи | 4 919 | 16 682 | 11 764 | 239 |

| Командировочные расходы | 203 | 779 | 576 | 284 |

| Прочие | 5 515 | 31 570 | 26 055 | 472 |

| Расходы на рекламу | 643 | 27 364 | 26 721 | 4 156 |

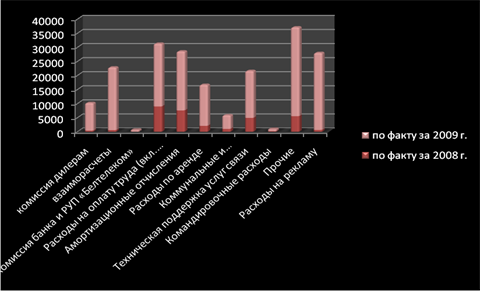

Структура себестоимости услуг ЗАО «БеСТ» за 2008 - 2009гг. изображена на диаграмме (рисунок 9).

Рисунок 9 – Динамика изменения структуры себестоимости за 2008-2009 гг.

Исходя из данных таблицы 6, можно сделать следующие выводы, что себестоимость реализованных услуг ЗАО «БеСТ» за 2009 год составила 171 894 млн. рублей, что на 139 973 млн. р. больше чем за 2008 год.

В 2009 г. существенно изменилась структура себестоимости по сравнению с 2008 годом, а именно: переменные затраты возросли на 31 778 млн. р. и составили 32 778 млн. р. (1000 млн. р. в 2008 г.), постоянные расходы выросли на 81 480 млн. р. и составили 111 752 млн. р. (30 272 млн. р. в 2008 г.) или 65 % от общей себестоимости.

Увеличение расходов по аренде, коммунальных и эксплуатационных платежей, технической поддержке услуг связи по сравнению с соответствующим периодом прошлого года обусловлено, в первую очередь, количественным ростом созданных объектов инфраструктуры сети ЗАО «БеСТ».

Увеличение фонда оплаты труда по сравнению с 2008 года на 13 326 млн. р., обусловлено главным образом политикой проводимой головной компанией по включению ЗАО «БеСТ» в группу компаний Turkcell и приведение всех параметров работы в соответствии со стандартами Turkcell.

Рост амортизационных отчислений на 13 394 млн. р. связан с развитием и модернизацией сети, увеличением объемов вводимых основных производственных фондов (вводимых в эксплуатацию базовых станций).

Значительное увеличение расходов на рекламу на 26 721 млн.р. связано с резким изменением стратегии работы компании, направленной на увеличение клиентской базы, а также в связи с этим, обострением конкурентной борьбы между основными конкурентами на телекоммуникационном рынке, ЗАО "БеСТ" пришлось серьезно нарастить расходы по рекламе продукции.

Как видно из анализируемых выше данных, себестоимость реализации представлена в виде группировки по статьям калькуляции. Асбтрогируясь от данной группировки условно себестоимость реализации можно разбить на две группы затрат, а именно:

– переменные затраты;

– постоянные затраты.

Касаемо первой группы затрат, они характеризуются следующим: при увеличении темпов роста абонентской базы и активности абонентов переменные затраты возрастают (комиссия дилерам, дилерские вознаграждения, расход сим-карт и т.д.). Cумма же постоянных расходов, при увеличении объема реализации, не изменяется, в результате снижается себестоимость изделий. Все вышесказанное можно представить математической линейной функцией вида:

y = ax + b, (2.8)

где у – результирующий показатель;

a – показатель зависящий от изменения переменной х;

b – независимый показатель функции.

Введем следующие условные обозначения:

1) Cеб.0, Cеб. 1 – показатель себестоимости реализованной продукции соответственно плановый за 2010 и фактический за 2009 гг. ;

2) Nаб. 0, Nаб. 1 – количество абонентов соответственно плановый за 2010 и фактический за 2009 гг. ;

3) Пер. 0, Пер. 1 – уровень переменных затрат на единицу оказываемых услуг в структуре себестоимости соответственно плановый за 2010 и фактический за 2009 гг. ;

4) Пост.0, Пост.1 – уровень постоянных затрат в структуре себестоимости соответственно плановый за 2010 и фактический за 2009 гг.

Используя данные Бизнес плана развития ЗАО «БеСТ» на 2010 год, составим таблицу для факторного анализа себестоимости. Следовательно:

Таблица 7 – Исходные данные для факторного анализа себестоимости реализации, млн.р.

| Показатель | 2009 г. (факт) | 2010 г. (план) | Абсолютное отклонение |

| Себестоимость, в т.ч. | 171 894,0 | 358 082,0 | 186 188,0 |

| Переменные затраты, на ед. | 27,3 | 32,5 | 5,0 |

| Постоянные затраты | 139 116,0 | 289 800,0 | 150 684,0 |

| Кол-во абонентов | 1 200,0 | 2 100,0 | 900,0 |

При анализе структуры себестоимости продукции будем использовать метод цепных подстановок. Используя вышеназванные условные обозначения и данные таблицы 7, запишем нашу факторную модель. Она будет иметь следующий вид:

1) исходная факторная модель себестоимости реализации: