Дипломная работа: Банки как инвестиционные институты организации эффективного проектного финансирования

Содержание

Введение.

Актуальность работы. В настоящее время большинство крупнейших коммерческих банков мира направляют значительную часть денежных средств на кредитование инвестиционных проектов, причём не только как участники, но и как организаторы проектного финансирования. Такая ситуация обусловлена возможностью для банков получить большую прибыль, а также улучшить собственный имидж на мировом финансовом рынке. Для отечественных банков данное направление деятельности является сравнительно новым, отсутствие практического опыта в этой области заставляет их остерегаться вкладывать средства в крупные инвестиционные проекты, что является крайне невыгодным для их дальнейшего развития. Несмотря на существенные проблемы, с которыми сталкиваются коммерческие банки при осуществлении инвестиционной деятельности, именно они призваны сыграть ведущую роль в повышении инвестиционной активности в стране.

Выступая на заседании Кабинета Министров, посвященном итогам социально-экономического развития страны в 2009 году и важнейшим приоритетам экономической программы на 2010 год, Президентом Республики Узбекистан Исламом Каримовым определены наряду с другими сферами экономики, конкретные задачи среди банковско-финансовых учреждений страны. В частности, как отмечено главой государства, принимая во внимание, продолжающийся мировой финансово-экономический кризис и его воздействие на экономику страны, обеспечение устойчивости банковско-финансовой системы остается важнейшей приоритетной задачей. Речь идет о дальнейшей капитализации и усилении инвестиционной активности банков, увеличении объемов кредитования, направляемых на восстановление и расширение приоритетных направлений структурных преобразований в экономике, модернизацию, техническое и технологическое обновление производства.[1]

Вместе с этим на заседании Кабинета Министров, посвященном итогам социально-экономического развития страны в 2006 году и важнейшим приоритетам углубления экономических реформ в 2007 году, Президент Республики Узбекистан И.А.Каримов отметил, что «большинство коммерческих банков ограничивают свою деятельность в основном выдачей краткосрочных товарных кредитов и практически не участвуют в инвестиционных процессах»[2]. Повышение активизации участия банков в инвестиционных процессах зависит от совершенствования кредитной политики коммерческих банков.

Одним из направлений активизации инвестиционной деятельности коммерческих банков может стать их участие в формировании и развитии системы проектного финансирования. Самой главной специфической особенностью, отличающей операции финансирования инвестиционных проектов в Узбекистане и в зарубежье, являются существенно более высокие риски реализации проекта. Отсюда более высокие требования к анализу и оценке инвестиционного проекта.

Всё вышеотмеченное свидетельствует об актуальности проблем выбранной темы, поиска наиболее рациональных форм и методов участия узбекских коммерческих банков в инвестиционной деятельности.

Цель работы заключается в проведении анализа деятельности коммерческих банков в организации эффективного проектного финансирования.

Поставленная в работе цель определила конкретные задачи исследования:

· уточнить сущность основных понятий, используемых в проектном финансировании и инвестиционной деятельности;

· охарактеризовать роль и место коммерческих банков в инвестиционном процессе;

· проанализировать правовые основы организации процесса проектного финансирования с участием коммерческих банков;

· проанализировать текущее состояние инвестиционной деятельности в Узбекистане для определения перспектив её развития;

· изучить возможности внедрения финансирования крупных инвестиционных проектов коммерческими банками;

· выявить тенденции и обосновать возможные перспективы активизации участия банков в организации финансирования инвестиционных проектов;

· определить основы минимизации рисков коммерческих банков при реализации схем проектного финансирования.

Объектом исследования являются экономические отношения, возникающие между основными участниками инвестиционного процесса, прежде всего, между коммерческими банками и международными финансовыми институтами при реализации схем проектного финансирования.

Предметом исследования являются схемы проектного финансирования, применяемые коммерческими банками при инвестировании крупных проектов и среднего бизнеса.

Теоретическую и методическую основу исследования составили работы, доклады и указы президента Республики Узбекистан по развитию банковской системы Узбекистана, а также работы зарубежных и узбекских авторов по проектному финансированию и банковскому делу, журналы и источники с интернета.

Среди работ, посвященных банковскому делу и проектному финансированию, использованных в настоящей работе, необходимо выделить работы О.И. Лаврушин, З.А. Халмахмадова, Ш.З. Абдуллаевой, Г.Н. Щербаковой, И. В. Гвоздецкой и др. В этих работах дается подробное описание основных теоретических вопросов, связанных с инвестиционной политикой коммерческих банков.

Структура дипломной работы состоит из введения, трех глав, заключения, списка использованной литературы и приложений.

Во введении работы рассмотрена актуальность, цели и задачи, а также определены объекты и субъекты, касающиеся данной темы.

Первая глава раскрывает теоретическое понятие проектного финансирования, а также акцентирует внимание на источниках проектного финансирования, таких как лизинг, банковский кредит, самофинансирование и другие.

Во второй главе рассмотрены вопросы, касающиеся нормативно-правовой составляющей финансирования проектов банками Республики Узбекистан, а также их соответствие Базельским стандартам.

В третьей главе представлены современное состояние и перспективы развития инвестиционной деятельности банков Республики Узбекистан в сфере проектного финансирования.

В заключении сделаны основные выводы по работе, а также представлены рекомендации по улучшению состояния банковской сферы.

Глава I. Место банков в осуществлении механизма проектного финансирования

1.1 Сущность и основные источники проектного финансирования как основной формы реализации инвестиционных проектов

В последнее время термин «проектное финансирование» применяется как наименование системы финансовых и коммерческих операций, основанных как на предоставляемых банками кредитах, так и на опосредованной бюджетной поддержке, поддержке различных государственных организаций, инвестиционных фондов, страховых компаний и других заинтересованных инвесторов.

Проектное финансирование – это вид финансирования (как заемное, так и через продажу пакетов акций), необходимый для развития конкретного проекта материнской компании (спонсора). Выплаты процентов и основной части долга осуществляются из денежных потоков данного проекта[3].

Проектное финансирование позволяет существенно снизить расходы по финансированию проектов развития предприятия за счет получения сравнительно недорогих инвестиционных кредитов.

Существуют различные методы финансирования проектов, т.е источники финансирования реализации проектов. Рассмотрим их по отдельности. Под методом финансирования инвестиционного проекта понимают способ привлечения инвестиционных ресурсов в целях обеспечения финансовой реализуемости проекта.

Основными методами финансирования инвестиционных проектов являются:[4]

· самофинансирование, т.е. осуществление инвестирования только за счет собственных средств;

· акционирование, а также иные формы долевого финансирования;

· кредитное финансирование: инвестиционные кредиты банков, выпуск облигаций;

· лизинг;

· бюджетное финансирование;

· смешанное финансирование: на основе различных комбинаций этих способов;

· проектное финансирование: метод финансирования, характеризующийся особым способом обеспечения возвратности вложений, в основе которого лежат исключительно или в основном денежные доходы, генерируемые инвестиционным проектом, а также оптимальным распределением всех связанных с проектом рисков между сторонами, участвующими в его реализации.

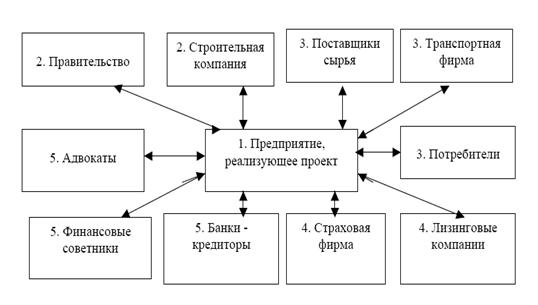

Рисунок 1.1.1. Основные участники проектного финансирования

Источники финансирования инвестиционных проектов представляют собой денежные средства, используемые в качестве инвестиционных ресурсов. Их подразделяют на внутренние (собственный капитал) и внешние (привлеченный и заемный капитал).

Внутреннее финансирование или самофинансирование обеспечивается за счет предприятия, планирующего осуществление инвестиционного проекта. Оно предполагает использование собственных средств инвестора:

· уставного (акционерного) капитала,

· потока средств, формируемого в ходе операционной деятельности других бизнесов инвестора, прежде всего, чистой прибыли и амортизационных отчислений.

При этом формирование средств, предназначенных для реализации инвестиционного проекта, должно носить строго целевой характер, что достигается, в частности, путем выделения самостоятельного бюджета инвестиционного проекта. Самофинансирование может быть использовано только для реализации небольших инвестиционных проектов. Капиталоемкие инвестиционные проекты, как правило, финансируются за счет не только внутренних, но и внешних источников.

Внешнее финансирование предусматривает использование внешних источников: средств финансовых институтов, нефинансовых компаний, населения, государства, иностранных инвесторов, а также дополнительных вкладов денежных ресурсов учредителей предприятия. Оно осуществляется путем мобилизации привлеченных (долевое финансирование) и заемных (кредитное финансирование) средств.

Каждый из используемых источников финансирования обладает определенными достоинствами и недостатками (табл. 1). Поэтому реализация любого инвестиционного проекта предполагает обоснование стратегии финансирования, анализ альтернативных методов и источников финансирования, тщательную разработку схемы финансирования.

Таблица 1.1.1.

Сравнительная характеристика источников финансирования инвестиционных проектов[5]

| Источники финансирования | Достоинства | Недостатки |

| Внутренние источники (собственный капитал) | Легкость, доступность и быстрота мобилизации. Снижение риска неплатежеспособности и банкротства. Более высокая прибыльность в связи с отсутствием необходимости выплат по привлеченным и заемным источникам. Сохранение собственности и управления учредителей | Ограниченность объемов привлечения средств. Отвлечение собственных средств от хозяйственного оборота. Ограниченность независимого контроля за эффективностью использования инвестиционных ресурсов |

| Внешние источники (привлеченный и заемный капитал) | Возможность привлечения средств в значительных масштабах. Наличие независимого контроля за эффективностью использования инвестиционных ресурсов | Сложность и длительность процедуры привлечения средств. Необходимость предоставления гарантий финансовой устойчивости. Повышение риска неплатежеспособности и банкротства. Уменьшение прибыли в связи с необходимостью выплат по привлеченным и заемным источникам. Возможность утраты собственности и управления компанией |

Акционирование (а также паевые и иные взносы в уставный капитал) предусматривает долевое финансирование инвестиционных проектов. Долевое финансирование инвестиционных проектов может осуществляться в следующих основных формах:

· проведение дополнительной эмиссии акций действующей компании (может осуществляться посредством дополнительной эмиссии обыкновенных и привилегированных акций), являющейся по организационно-правовой форме акционерным обществом, в целях финансового обеспечения реализации инвестиционного проекта;

Дополнительная эмиссия акций используется для реализации крупномасштабных инвестиционных проектов, инвестиционных программ развития, отраслевой или региональной диверсификации инвестиционной деятельности. Применение этого метода в основном для финансирования крупных инвестиционных проектов объясняется тем, что расходы, связанные с проведением эмиссии, перекрываются лишь значительными объемами привлеченных ресурсов.

Но, инвестиционные ресурсы акционерное общество получает по завершении размещения выпуска акций, а это требует времени, дополнительных расходов, доказательств финансовой устойчивости предприятия, информационной прозрачности и др. Процедура дополнительной эмиссии акций сопряжена с регистрацией, прохождением листинга, значительными операционными издержками. При прохождении процедуры эмиссии компании-эмитенты несут затраты на оплату услуг профессиональных участников рынка ценных бумаг, которые выполняют функции андеррайтера и инвестиционного консультанта, а также на регистрацию выпуска

Для компаний иных организационно-правовых форм привлечение дополнительных средств, предназначенных для реализации инвестиционного проекта, осуществляется путем инвестиционных взносов, вкладов, паев учредителей или приглашаемых сторонних соучредителей в уставный капитал. Этот способ финансирования характеризуется меньшими операционными издержками, чем дополнительная эмиссия акций, однако в то же время более ограниченными объемами финансирования.

Создание нового предприятия, предназначенного специально для реализации инвестиционного проекта, выступает как один из способов целевого долевого финансирования. Такой способ финансирования может применяться:

· частными предпринимателями, учреждающими предприятие для реализации своих инвестиционных проектов и нуждающимися в привлечении партнерского капитала;

· крупными диверсифицированными компаниями, организующими новое предприятие, в том числе на базе своих структурных подразделений, для реализации проектов расширения производства продукции.

Финансовое обеспечение инвестиционного проекта в этих случаях осуществляется путем взносов сторонних соучредителей в формирование уставного капитала нового предприятия, выделения или учреждения материнской компанией специализированных проектных компаний — дочерних фирм, создания новых предприятий путем передачи им части активов действующих предприятий.

Следующий метод финансирования называется кредитное финансирование. Основными формами кредитного финансирования выступают инвестиционные кредиты банков и целевые облигационные займы.

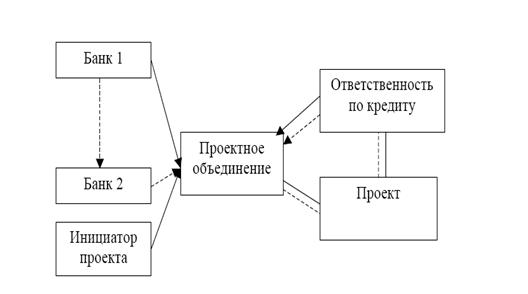

Рисунок 1.1.2. Схема движение средств при проектном финансировании при последовательным финансированием[6]

Инвестиционные кредиты банков выступают как одна из наиболее эффективных форм внешнего финансирования инвестиционных проектов в тех случаях, когда компании не могут обеспечить их реализацию за счет собственных средств и эмиссии ценных бумаг. Привлекательность данной формы объясняется, прежде всего:

· возможностью разработки гибкой схемы финансирования;

· отсутствием затрат, связанных с регистрацией и размещением ценных бумаг;

· использованием эффекта финансового рычага, позволяющего увеличить рентабельность собственного капитала в зависимости от соотношения собственного и заемного капитала в структуре инвестируемых средств и стоимости заемных средств;

· уменьшения налогооблагаемой прибыли за счет отнесения процентных выплат на затраты, включаемые в себестоимость

Инвестиционные кредиты являются, как правило, средне- и долгосрочными. Срок привлечения инвестиционного кредита сопоставим со сроками реализации инвестиционного проекта. При этом инвестиционный кредит может предусматривать наличие льготного периода, т.е. периода отсрочки погашения основного долга. Такое условие облегчает обслуживание кредита, но увеличивает его стоимость, так как процентные платежи исчисляются с непогашенной суммы долга.

Инвестиционные кредиты в практике оформляются, как правило, в виде срочной ссуды со сроком погашения в интервале от трех до пяти лет на основе составления соответствующего кредитного соглашения (договора). В ряде случаев на этот срок банк открывает заемщику кредитную линию.

Для получения инвестиционного кредита необходимо соблюдение следующих наиболее распространенных условий:

· подготовка для банка-кредитора бизнес-плана инвестиционного проекта, который служит инструментом принятия решений по кредитованию проекта исходя из эффективности проекта и возможности возврата кредита;

· имущественное обеспечение возврата кредита;

· предоставление банку-кредитору исчерпывающей информации, подтверждающей устойчивое финансовое состояние и инвестиционную кредитоспособность заемщика;

· выполнение гарантийных обязательств — ограничений, накладываемых на заемщика кредитором;

· обеспечение контроля кредитора за целевым расходованием средств по кредиту, предназначенного для финансирования конкретного инвестиционного проекта.

Также имеется целевые облигационные займы представляющий собой выпуск предприятием — инициатором проекта корпоративных облигаций, средства, от размещения которых предназначены для финансирования определенного инвестиционного проекта. Выпуск и размещение корпоративных облигаций дает возможность привлечь средства для финансирования инвестиционных проектов на более выгодных по сравнению с банковским кредитом условиях:

· не требуется необходимое банкам залоговое обеспечение;

· предприятие-эмитент имеет возможность привлечь значительный объем денежных средств на долгосрочной основе при меньшей стоимости заимствования, при этом оно получает прямой доступ к ресурсам мелких инвесторов;

· погашение основного долга по облигациям, в отличие от традиционного банковского кредита, происходит, как правило, по окончании срока обращения займа, что делает возможным обслуживание долга за счет доходов, генерируемых проектом;

· проспект эмиссии облигаций содержит лишь общее описание инвестиционного проекта, что исключает необходимость представления кредиторам детального бизнес-плана инвестиционного проекта;

· предприятие-эмитент не обязано предоставлять каждому из потенциальных покупателей облигаций внутреннюю финансовую информацию помимо той, которая содержится в проспекте эмиссии, а также отчет о ходе реализации инвестиционного проекта;

· в случае возможных осложнений, связанных с реализацией инвестиционного проекта предприятие-эмитент может осуществить выкуп собственных облигаций, причем цена выкупа может быть меньше сумм, полученных при первичном размещении облигаций;

· в силу раздробленности держателей облигаций минимизируется вероятность вмешательства кредиторов во внутреннюю деятельность предприятия;

· предприятие-эмитент получает возможность оперативного управления задолженностью.

Вместе с тем привлечение средств путем выпуска целевого облигационного займа предъявляет ряд требований к компании-эмитенту. Прежде всего, компания-эмитент должна иметь устойчивое финансовое состояние, обоснованный и рациональный внутренний бизнес-план инвестиционного проекта, нести издержки, связанные с эмиссией и размещением облигаций. Как правило, для прохождения сложной процедуры эмиссии облигаций компании прибегают к услугам профессиональных участников рынка ценных бумаг — инвестиционных компаний и банков, затраты на оплату услуг которых достигают 1–4% номинала выпуска для больших объемов облигационного займа. Кроме того, при выпуске облигаций, являющихся, как и акции, эмиссионными ценными бумагами, эмитенты уплачивают пошлину за государственную регистрацию этого выпуска.

Метод проектное финансирование выступает как основной метод финансирования проектов. Под проектным финансированием понимается финансирование инвестиционных проектов, характеризующееся особым способом обеспечения возвратности вложений, в основе которого лежат инвестиционные качества самого проекта, те доходы, которые получит создаваемое или реструктурируемое предприятие в будущем. Специфический механизм проектного финансирования включает анализ технических и экономических характеристик инвестиционного проекта и оценку связанных с ним рисков, а базой возврата вложенных средств являются доходы проекта, остающиеся после покрытия всех издержек. Особенностью этой формы финансирования является также возможность совмещения различных видов капитала: банковского, коммерческого, государственного, международного. В отличие от традиционной кредитной сделки может быть осуществлено рассредоточение риска между участниками инвестиционного проекта. Проектное финансирование характеризуется широким составом кредиторов, что обусловливает возможность организации консорциумов, интересы которых представляют, как правило, наиболее крупные финансовые институты — банки-агенты. Финансирование капиталоемких проектов связано с повышенными рисками. Как правило, возможности отдельных банков в кредитовании таких проектов ограниченны, и они редко принимают на себя риски их финансирования. Действуя в рамках системы управления рисками, банки стремятся диверсифицировать риски своих инвестиционных портфелей, используя различные организационные схемы, в рамках которых снижение рисков достигается путем их распределения между банками. В зависимости от способа построения таких схем проектного финансирования выделяют параллельное и последовательное финансирование.

Параллельное (совместное) финансирование включает две основные формы:

· независимое параллельное финансирование, когда каждый банк заключает с заемщиком кредитное соглашение и финансирует свою часть инвестиционного проекта;

· софинансирование, когда создается банковский консорциум. Участие каждого банка лимитировано определенным объемом кредита и консорциума. В дальнейшем контроль за осуществлением кредитного соглашения (а нередко и реализацией инвестиционного проекта), необходимые расчетные операции осуществляет специальный банк-агент из состава консорциума, получая за это комиссионное вознаграждение.

При последовательном финансировании в схеме участвует крупный банк — инициатор кредитного соглашения и банки-партнеры. Крупный банк, имеющий значительный кредитный потенциал, высокую репутацию, опытных экспертов в области инвестиционного проектирования, получает кредитную заявку, оценивает проект, разрабатывает кредитный договор и предоставляет кредит. Но даже крупный банк не всегда может профинансировать масштабный проект без ухудшения состояния своего баланса. Поэтому после выдачи займа предприятию банк-инициатор передает свои требования по задолженности другому кредитору или кредиторам, получая комиссионное вознаграждение, и снимает дебиторскую задолженность со своего баланса. Другой способ передачи требований банками-организаторами предполагает размещение кредита среди инвесторов — секьюритизацию. Банк-организатор осуществляет продажу дебиторской задолженности по выданному кредиту трастовым компаниям, которые выпускают под нее ценные бумаги и с помощью инвестиционных банков размещают ценные бумаги среди инвесторов. Средства, поступающие от заемщика в счет погашения задолженности, зачисляются в фонд выкупа ценных бумаг. При наступлении срока инвесторы предъявляют к выкупу ценные бумаги. Зачастую банк-организатор продолжает обслуживать кредитную сделку, осуществляя инкассацию платежей, поступающих от заемщика. Существует три степени кредитного риска, принимаемого на себя банком при финансировании инвестиционного проекта:

· с полным регрессом на заемщика. Регресс означает обратное требование о возмещении предоставленной суммы денежных средств, предъявляемое одним лицом другому. При проектном финансировании с полным регрессом на заемщика банк не принимает на себя риски, связанные с проектом, ограничивая свое участие предоставлением средств против определенных гарантий;

· с ограниченным регрессом на заемщика. При проектном финансировании с ограниченным регрессом кредитор частично берет на себя проектные риски;

· без регресса на заемщика. При проектном финансировании с ограниченным регрессом кредитор полностью берет на себя проектные риски.

В настоящее время наиболее широкое распространение в мировой практике получило проектное финансирование с полным регрессом на заемщика. Это вызвано тем, что данная форма финансирования отличается быстротой получения необходимых инвестору средств, а также более низкой стоимостью кредита. Достаточно распространенной формой является проектное финансирование с ограниченным регрессом на заемщика. При этой форме финансирования все риски, связанные с реализацией проекта, распределяются между участниками таким образом, чтобы последние могли принимать на себя зависящие от них риски. Например, заемщик несет на себе все риски, связанные с эксплуатацией объекта; подрядчик берет риск за завершение строительства и т.п. Проектное финансирование без регресса на заемщика на практике используется весьма редко.

1.2 Нормативно- законодательные основы деятельности коммерческих банков как основных инвестиционных институтов в Республики Узбекистан

За годы независимости были созданы достаточный запас прочности и необходимая ресурсная база для обеспечения устойчивой и бесперебойной работы банковского сектора республики, который является ядром национальной финансовой системы.

Согласно законодательству в Узбекистане могут создаваться банки с различной структурой собственности. Самая распространенная форма – это открытые акционерные коммерческие банки. Широкое распространение получили частные акционерные банки – это банки, в которых доля учредителей – физических лиц, составляет более 51%.[7]

На 1 января 2011 года в Узбекистане осуществляли деятельность 31 коммерческих банков. В Республике Узбекистан на сегодняшний день создана необходимая законодательная база, позволяющая Центральному банку Республики Узбекистан и коммерческим банкам эффективно оценивать, управлять и снижать риски при осуществлении своей профессиональной деятельности (Приложение 1).

В результате предпринятых в последние годы мер по дальнейшему реформированию банковской системы, повышению уровня капитализации, укреплению стабильности и самостоятельности коммерческих банков, сохранилась тенденция стабильного развития банковского сектора, наблюдалось улучшение качества и расширение спектра оказываемых услуг, о чем свидетельствуют ключевые показатели данной отрасли.

Принимаются последовательные меры по увеличению минимального размера уставного капитала банков. Так, минимальные требования к размеру уставного капитала вновь создаваемых коммерческих банков поэтапно доведены к 1 января 2011 года для частных банков до 5 млн. ЕВРО и до 10 млн. ЕВРО для остальных банков.[8]

Использование в Узбекистане систем управления рисками требований Базельских соглашений, является важнейшим шагом в развитии банковской системы. Требования органов банковского надзора по их внедрению при оценке рисков достаточности капитала, известного больше как «Базель I», принятого Базельским комитетом по банковскому надзору, были впервые внедрены в банковской системе Республики Узбекистан в 1998 году, с принятием Положения «О требованиях к адекватности капитала коммерческих банков», зарегистрированного Министерством юстиции Республики Узбекистан 02.12.1998 г. за №560.

Данный документ соблюдал все основные составляющие регулирования капитала и соответствовал 25 базовым принципам «Основополагающие принципы эффективного банковского надзора», которые были приняты в 1997 году со стороны того же комитета.

Созданная законодательная база и эффективная деятельность надзорных органов, позволила банкам Республики не только внедрить и соблюдать все требования «Базель I», но и повысить качество управления рисками, что непосредственно повлияло на оздоровление и улучшение деятельности банков.

Вместе с тем, исходя из развития финансовой отрасли, в условиях нарастания нестабильности мировых финансовых рынков и активизации операций банков на международных рынках, в целях повышения устойчивости, надежности и прозрачности банковской системы, уровня корпоративного управления, совершенствования методов оценки рисков коммерческих банков 7 ноября 2007 года было принято Постановление Президента Республики Узбекистан № ПП_726 «О мерах по дальнейшему развитию банковской системы и вовлечению свободных денежных средств в банковский оборот».

Данным решением Правительства перед банковской системой Республики были поставлены задачи по поэтапному внедрению рекомендаций Базельского комитета по банковского надзору (Базель II), реализация которых определена в 2008-2010 гг.

Одним из основных и эффективных механизмов снижения банковских рисков при осуществлении коммерческими банками кредитной деятельности является формирование базы данных заемщиков и ведение их кредитных историй. В Узбекистане были приняты соответствующие меры для организации данных механизмов. Так, было принято соответствующее Постановление Кабинета Министров Республики Узбекистан от 23.04.2004 года № 197 «О мерах по формированию системы учета информации о кредитных историях заемщиков». В соответствии с данным постановлением был создан Национальный институт кредитной информации Центрального банка Республики Узбекистан. Его основными задачами были определены:

• осуществление сбора и анализа сведений о кредитных операциях коммерческих банков и их заемщиках, видах обеспечения по обязательствам заемщиков, формирование соответствующей базы данных;

• ведение единого реестра кредитной информации в целях осуществления Центральным банком Республики Узбекистан функций банковского надзора, анализа изменений в кредитной политике и состояния кредитного портфеля коммерческих банков;

• предоставление кредитной информации коммерческим банкам и кредитно-информационным бюро на договорной основе.

Также при Ассоциации банков Узбекистана было создано Межбанковское кредитное бюро. В соответствии с данным Постановлением Кабинета Министров, Центральным банком Республики Узбекистан было разработано и утверждено «Положение об обмене информацией между Межбанковским кредитным бюро и коммерческими банками и порядке предоставления информации о кредитных историях.

Также, для укрепления нормативно- правовой базы коммерческих банков и развития банковского сектора в республике была создана банковская Ассоциация, который занимается правовыми аспектами документации, соблюдение Базельских стандартов и переобучением кадров. Ассоциация банков Узбекистана была создана в июле 1995 по инициативе Президента Республики Узбекистан И. А. Каримова. Ассоциация является добровольным объединением коммерческих банков республики и является некоммерческой общественной организацией, которая выполняет задачи по защите законных интересов банков, обеспечения соответствия национальных коммерческих банков к уровню международных стандартов с последующей интеграцией банковского сектора республики с мировым сообществом банковских услуг. В настоящее время Ассоциация объединяет 24 коммерческие банки, которые обладают более 97% банковских активов в республике.[9]

Ассоциация призвана защищать законные интересы коммерческих банков в законодательных и исполнительных органов власти. Тесно сотрудничает с Олий Мажлисом, Правительством и Центральным банком Республики Узбекистан.

Ассоциация является членом Республиканского банковского совета, созданного в ноябре 2002 года в соответствии с Указом Президента Республики Узбекистан в целях содействия дальнейшему углублению экономических реформ и либерализации банковского сектора.

Для координации усилий коммерческих банков и Ассоциации в развитии банковской системы республики, при Ассоциации созданы следующие Комитеты:

· Комитет по банковскому законодательству;

· Комитет по налогообложению коммерческих банков;

· Комитет по управлению рисками и внедрения рекомендаций Базель-2;

· Комитет по внедрению МСФО, аудита и бухгалтерского учета;

· Комитет по платежным системам, информационным и коммуникационным технологиям;

· Комитет по развитию розничных банковских услуг;

· Комитет по развитию ипотечного кредитования и поддержки предпринимательства;

· Комитет по корпоративному управлению и банковской этики;

· Комитет по международной деятельности;

· Комитет по подготовки и переподготовки кадров;

· Комитет по развитию деятельности на финансовых рынках;

· Комитет по взаимодействию коммерческих банков с нефинансовыми учреждениями.

Комитеты являются постоянно действующими органами и состоят из представителей Ассоциации и 24 коммерческих банков.[10] После изучения вопросов, касающихся банковской деятельности, комитеты разрабатывают и обсуждают различные проекты документов, направленных на дальнейшее развитие банковской системы.

Основными направлениями повседневный деятельности Ассоциации являются: дальнейшее совершенствование подготовки и переподготовки банковских кадров, создание современной банковской и финансовой инфраструктуры, развитие нормативно-правовой базы деятельности банковской системы, а также защиты законных интересов членов-банков Ассоциации.

Исходя из тематики данной работы банки могут выступать в качестве финансовых институтов по организации проектного финансирование. В качестве источников финансирования могут служить как внешние так и внутренние средства займы. При этом фундаментом деятельности банков в данной области является нормативно- правовая база Республики Узбекистан. В частности в законе «Об инвестиционной деятельности»[11] приводится соответствующие статьи отражающее деятельность коммерческих банков. В таких вопросах как финансирования и инвестиционная деятельность. Также в постановлениях, положениях и распоряжениях президента, Кабинета Министров и ЦБ Республики Узбекистан, куда входит:

1. Распоряжение Кабинета Министров Республики Узбекистан по порядку подготовки и реализации совместных проектов с Международным банком реконструкции и развития от 18 мая 1998 г. № 217-ф

2. Постановление Кабинета Министров Республики Узбекистан «О совершенствовании механизма привлечения иностранных инвестиций для реализации приоритетных инвестиционных проектов» (Собрание законодательства Республики Узбекистан, 2004 г., № 6, ст. 70; 2005 г., № 32-33, ст. 243;№ 34—36, ст. 264)

3. Постановление Президента Республики Узбекистан «Об инвестиционной программе Республики Узбекистан на 2010 г» (Ведомости палат Олий Мажлиса Республики Узбекистан, 2009 г., № 10, ст. 403; 2010 г., № 17, ст. 130)

4. Постановление Президента Республики Узбекистан «О мерах по дальнейшему повышению финансовой устойчивости и усилению инвестиционной активности банковской системы» (Собрание законодательства Республики Узбекистан, 2010 г., № 14-15, ст. 104)

Например: «…Инвестиционные проекты малого предпринимательства, финансируемые за счет кредитных ресурсов банков, подлежат экспертизе коммерческим банком о целесообразности осуществления данного инвестиционного проекта»[12]

В современной практике коммерческие банки Республики Узбекистан в своей деятельности нередко прибегают к международному опыту, так, к примеру, стандартам Базельского комитета. Исходя из развития финансовой отрасли, в условиях нарастания мировых финансовых рынков и активизации операций банков на международных рынках, в целях повышения устойчивости, надежности и прозрачности банковской системы, уровня корпоративного управления, совершенствования методов оценки рисков коммерческих банков 7 ноября 2007 года было принято Постановление Президента Республики Узбекистан № ПП_726 «О мерах по дальнейшему развитию банковской системы и вовлечению свободных денежных средств в банковский оборот».

Данным решением Правительства перед банковской системой Республики были поставлены задачи по поэтапному внедрению рекомендаций Базельского комитета по банковского надзору (Базель II), реализация которых определена в 2008-2010 гг.

Таким образом, просмотрев законодательной базы Республики Узбекистан и стандарты Базельского комитета, необходима провести сравнительный анализ стандартов в двух систем.

Таблица 1.2.1

Отличительные черты Базельского стандарта со стандартами коммерческих банков Узбекистана[13]

| Стандарты коммерческих банков Узбекистана | Стандарты Базельского комитета | |

| Минимальные требования достаточности капитала | 10% | 8% |

| Применение секьюритизации | Не применяется | Разрешается применению |

Согласно данным в таблице примечательно отметить различия в следующих критериях, в таких как: минимальные требования достаточности капитала и применение секьюритизации. Отличительной чертой является то, что со стороны надзорных органов были установлены минимальные требования достаточности капитала, исходя из принимаемых банком кредитных рисков в размере не менее 10% от расчетных показателей по активам банков, тогда как Базельским документом рекомендовано было установить данный показатель в размере 8%.

По постановлению Президента Республики Узбекистан, один из основных направлениях дальнейшего реформирования и повышения устойчивости финансово-банковской системы республики является повышение финансовой устойчивости и ликвидности банков в соответствии с требованиями международных стандартов, установленных Базельским комитетом, за счет дальнейшей капитализации коммерческих банков, привлечения в эту сферу частного капитала, увеличения ресурсной базы, улучшения качества активов, совершенствования банковского дела.[14]

Исходя, из вышесказанного можно сделать вывод о том, что коммерческие банки Республики Узбекистан, не смотря на короткий период своей деятельности, не только смогли преодолеть финансовый экономический кризис, но и смогли соответствовать международным стандартам. В частности. На сегодняшний день уровень достаточности совокупного капитала коммерческих банков Узбекистана составляет более 23 процентов, что почти в три раза выше международных стандартов «Базель-2», установленных Базельским комитетом по банковскому надзору.

Глава II. Особенности осуществления проектного финансирования коммерческими банками Республики Узбекистан

2.1 Роль коммерческих банков в осуществлении проектного финансирования

инвестиционный финансирование коммерческий банк

В последние десятилетия увеличивается роль банков в реализации международных инвестиционных проектов, в так называемом проектном финансировании. При осуществлении крупномасштабных проектов в капиталоемких отраслях все чаще требуется комплексное финансовое обеспечение.

Каждый инвестиционный проект обладает множеством характеристик, которые могут влиять или даже определять взаимоотношения заёмщика с банком. Рейтинг инвестиционного проекта – это оценка его привлекательности для банка, связанной с возможностью заёмщика реализовать проект. Выбирая показатели, на основании которых будет определяться рейтинг инвестиционного проекта, необходимо стремиться к тому, чтобы они удовлетворяли следующим требованиям:

· доступность (низкий уровень затрат на определённое значения показателя);

· объективность (независимость от субъекта, определяющего эти значения);

· достоверность (несомненное отсутствие ошибок и искажения информации);

· независимость (отсутствие дублирования информации, которая несёт значение параметра, информацией, содержащейся в совокупности других показателей);

· оперативность (небольшой временной интервал между моментом совершения и моментом регистрации его результатов);

· информационность (значение показателя тем более информативно, чем сложнее предсказать его значение);

· количественная измеряемость.

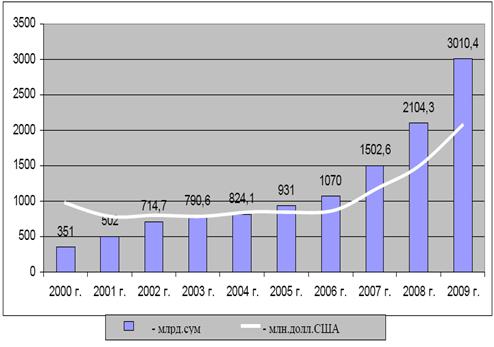

Без прироста капиталовложений становится сомнительной реальность перехода от спада производства к подъёму, к повышению конкурентоспособности изготавливаемой продукции и устранению других негативных явлений. Именно поэтому, возрастающее значение приобретает решение проблемы роста капиталовложений, поиска источников для инвестиций. Таким источником могут стать инвестиции коммерческих банков, вкладываемые последними в инвестиционные проекты. Поэтому правительством разработаны ряд программ по процессу активизации инвестиционной деятельности коммерческих банков, по обеспечению потребностей формирующейся в Республике Узбекистан. Основной предпосылкой активизации участия банков Узбекистана в процессе становления и функционирования инвестиционной деятельности выступает возросший уровень их капитализации (Рисунок 2.1.1).

Рисунок 2.1.1. Динамика роста уровня капитализации коммерческих банков Узбекистана.[15]

Также необходимо учесть устойчивость проекта к изменению законодательства. Оценка инвестиционной привлекательности проекта в решающей степени зависит от умения показать её инвестору в бизнес-плане. Коммерческих банк, его специалисты должны потребовать от инициаторов реализации проектов предоставления именно той информации, которая позволяет судить о выгодности для банка подключиться к финансированию данного проекта и оценить все основные факторы риска. При неправильно составленном бизнес-плане могут быть выданы кредиты на реализацию неудовлетворительного, бесперспективного в коммерческом отношении проекта. Поэтому все специалисты коммерческих банков, имеющие отношение к проектному кредитованию, должны быть тщательно обучены как самой разработке бизнес-плана реализации инвестиционного проекта, так и его анализу на предмет выявления ошибок и недостатков. В условиях быстро набирающей актуальность проблемы развития банковского кредитования инвестиционных проектов предприятий, работникам банков необходимо получить объективное представление о сущности бизнес–плана, отвечающего специфике. Это поможет им при анализе представленных бизнес– планов ставить вопросы разработчикам, позволяющие выявить наиболее серьёзные источники риска кредитования и принимать обоснованные решения при выдаче кредитов. Переговоры банка с заёмщиком ведутся, прежде всего, по кредитному соглашению. Если речь идёт о схеме проектного кредитования, когда на кредитора ложится значительные проектные риски, банк не может не вникать в существо проекта и не может не контролировать расходование кредитных средств и ход реализации инвестиционного проекта. В этом случае банк прямо или косвенно участвует в управлении инвестиционным проектом. В проектном кредитовании могут использоваться различные способы погашения задолженности и процентов. В кредитном соглашении в рамках проектного кредитования предусматриваются комиссионные, связанные с участием банка в подготовке и реализации инвестиционных проектов. Особое внимание в кредитном соглашении необходимо уделять соглашению платёжных обязательств заёмщика по кредиту. Основными способами обеспечения являются активы проекта, переуступка выручки от реализации проектного продукта. Вступление в силу кредитного соглашения происходит не только после выполнения заёмщиком требуемых от него условий, но и уведомления банка о вступлении соглашения в силу. Для принятия конкретных решений: какие суммы, на какие сроки, в каком виде и на каких условиях банк может предоставить – ему необходимо руководствоваться заранее продуманной стратегией исходя из «дерева целей» и системы планов коммерческого банка. В тактическом плане основные типовые решения могут быть предусмотрены в кредитной политике банка для периода, соответствующего сроку кредитования данного проекта. Работа по обеспечению кредитования проекта начинается с планирования инициаторами этой деятельности и отражается в финансовом плане или схеме кредитования проекта. Схема кредитования закрепляет согласованные оптимальные размеры инвестиций для каждого инвестора и условия кредитования, создающие заинтересованность в кредитовании и реализации проекта и минимизирующие финансовый риск сторон. Разработка схемы кредитования проекта предусматривает выбор реальных альтернатив кредитования проекта, сформированных в результате переговоров инициаторов проекта с инвесторами. Структура кредитования отражает все источники, суммы кредитов в акционерный капитал каждого участника проекта. Обязательным условием жизнеспособности схемы кредитования является достаточность по сумме, срокам предоставления и назначению платежей кредитующих участников адекватно определённым затратам проекта. Банк должен проанализировать выполнение этого условия и при необходимости провести изменение схемы, так, чтобы источники кредитования полностью покрывали затраты. Желательно также формировать резерв для покрытия непредвиденных или вероятностных издержек.

2.2 Анализ современной практики финансирования инвестиционных проектов коммерческими банками Узбекистана

Одним из наиболее сложных видов банковской деятельности является проектное финансирование. В Узбекистане деятельностью проектным финансированием занимаются всего 6 крупных банков из 31. Это такие банки как национальный банк внешнеэкономической деятельности Республики Узбекистан, государственно-коммерческий Народный банк Республики Узбекистан, государственно-акционерный коммерческий банк ”Асака”, открытый акционерно-коммерческий банк "Узпромстройбанк", открытый акционерно-коммерческий банк "Агробанк” и частный открытый акционерный коммерческий банк «Asia Alliance bank», чьи активы составляют более 70% от общих активов в совокупности. Среди вышеперечисленных банков самая большая доля инвестиции приходится на национальный банк внешнеэкономической деятельности Республики Узбекистан.

Национальный банк обладает огромным опытом работы и выступает организатором финансирования большинства, как крупных инвестиционных проектов, так и проектов малого бизнеса. Финансирование проектов обеспечивает реструктуризацию экономики и основывается на принципах экономической целесообразности и окупаемости.

В настоящее время на обслуживании в Национальном банке находится 142 кредита по 106 инвестиционным проектам на общую сумму более 3,13 млрд. долларов США (в эквиваленте).

Во исполнение ряда правительственных решений по ускоренной реализации важнейших проектов по модернизации и перевооружению производств отраслей экономики возрос объем принятых к финансированию инвестиционных проектов общей кредитной потребностью свыше 804,21 млн. долл. США (в эквиваленте) или в 2,7 раза, по сравнению с предыдущим годом.[16]

Проводимая Правительством политика, направленная на углубление рыночных реформ, стимулирования развития частного сектора и модернизации структуры экономики, а также принимаемые меры по реализации Инвестиционной программы, программ модернизации и технического перевооружения важнейших отраслей экономики, обеспечивают рост объемов инвестиций, а также улучшению банковской систему.

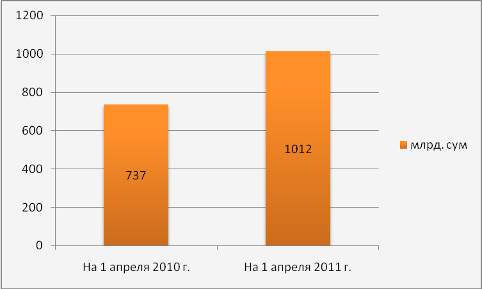

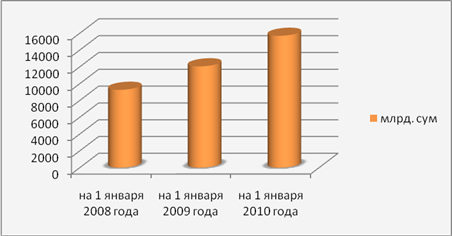

Объем кредитов, выданных на инвестиционные цели по сравнению с аналогичным периодом прошлого года, увеличился на 37 процентов и по состоянию на 1 апреля текущего года составил 1 трлн. 12 млрд. сумов. (Диаграмма 2.2.1)

Диаграмма 2.2.1 Инвестиционные кредиты банков[17]

Осуществляемые меры по финансовому оздоровлению экономически несостоятельных предприятий и усовершенствованию управленческих механизмов, модернизации производства, техническому и технологическому обновлению позволили восстановить производственную деятельность на 141 предприятии из 159 предприятий-банкротов, переданных на балансы коммерческих банков. При этом из них 73 предприятия реализованы стратегическим инвесторам на сумму более 750,1 млрд. сумов[18].

В 2002- 2011 годах Центральный Банк Республики Узбекистан проводил гибкую процентную политику. В течение данного периода годовая ставка рефинансирования Центрального банка Узбекистана снизилась с 34,5% до 12,0% в 2011 году. Снижение ставки рефинансирования было обусловлено, главным образом потребностью банковской системы в дополнительных ресурсах и низким уровнем инфляции. Вслед за снижением ставки рефинансирования наблюдалось и снижение процентных ставок коммерческих банков.

Принятые и принимаемые меры позволили за последние два, 2009-2010 года, в 2 раза увеличить совокупный капитал коммерческих банков. Только в истекшем году на пополнение уставных капиталов ведущих банков было дополнительно выделено свыше 500 миллиардов сумов государственных средств.

Также, согласно с решениями акционеров и наблюдательных советов акционерных коммерческих банков «О привлечении дополнительных средств» совокупный капитал банков в 2010 году было увеличено на общую сумму 490 млрд. сум.[19]

Сегодня банковская система Узбекистана не только остается одной из самых стабильных, отвечающей строгим международным требованиям, но и по ряду установленных нормативов имеет устойчивые позиции. Уровень достаточности капитала наших банков превышает 23 процента, что почти в 3 раза выше международных стандартов, установленных Базельским комитетом. 14 коммерческих банков республики, чьи активы в совокупности составляют более 90 процентов банковской системы, получили высокую рейтинговую оценку «стабильный» от ведущих международных рейтинговых компаний, таких, как «Фитч Рейтингс», «Мудис» и «Стандарт энд Пурс».

В 2010 году суммарные активы коммерческих банков выросли на 30 процентов, и составил более 15,7 трлн. сумов. Данный показатель более чем в 2 раза превышает объемы средств, находящихся на счетах физических и юридических лиц, обеспечивая их полную защиту и гарантируя своевременность платежей. Необходимо отметить общая текущая ликвидность банковской системы в 10 раз превышает текущих обязательств банков по внешним платежам. Иными словами, создана прочная «подушка безопасности» всей банковской системы. (Диаграмма 2.2.2)

Диаграмма 2.2.2. Сумма активов банков[20]

В настоящее время, можно отметить кардинальное увеличение объема и изменение структуры кредитного портфеля отечественных банков. Несмотря, на продолжающийся мировой финансово-экономический кризис, банки особое внимание уделили на активную поддержку реального сектора экономики. На начало текущего года общий объем кредитных ресурсов, направляемых в реальный сектор экономики, составляет более 8,5 трлн. сумов. При этом доля кредитов банков, выделяемых на инвестиционные цели, составила в общем кредитном портфеле 70 процентов. Данный показатель вырос по сравнению с 2000 годом в 14 раз. (Диаграмма 2.2.3)

Ликвидность и устойчивость отечественных банков служит мощным фактором роста доверия к банковской системе, мобилизации на депозитные счета свободных средств предприятий и населения. Объем вкладов населения только в течение прошлого года увеличился в 1,7 раза. В целом за последние десять лет внутренние источники, направляемые на кредитование реальных секторов экономики, увеличились более чем в 25 раз.

Диаграмма 2.2.3. Остаток кредитных вложений в реальный сектор экономики.[21]

В результате кардинально изменилась структура кредитного портфеля банков. Если в 2000 году кредитный портфель почти на 54 процента формировался за счет внешних заимствований, то в 2009 году 84 процента всего кредитного портфеля наших банков было сформировано за счет внутренних источников. В условиях ограниченности, в силу известных причин, внешних источников заимствования это имеет исключительно важное значение для перспектив развития нашей экономики. При этом внешние заимствования привлекаются преимущественно на долгосрочной основе исключительно на финансирование инвестиционных проектов по модернизации стратегических отраслей экономики, поддержку субъектов малого бизнеса и частного предпринимательства.

Констатировано, что огромное значение для повышения финансовой устойчивости предприятий имеет проводимая работа по ликвидации низкорентабельных, экономически несостоятельных предприятий и вовлечение в этот процесс коммерческих банков. Сегодня из 86 переданных на баланс коммерческих банков экономически несостоятельных предприятиях на 70 полностью восстановлено производство, которые реализованы перспективным инвесторам, а на остальных ведется работа по их финансовому оздоровлению.

Глава III. Проблемы и перспективы роста инвестиционной активности банков Узбекистана

3.1 Взаимодействие коммерческих банков Узбекистана с иностранными финансовыми институтами при финансировании инвестиционных проектов

Важнейшим компонентом коммерческих банков является привлечение иностранных инвестиций, направляемых на развитие производств и увеличение экспортного и импортозамещающего потенциала предприятий на базе глубокой переработки местного сырья, использования трудовых ресурсов высокого профессионального уровня.

Иностранные инвестиции способствуют развитию отраслей экономики, что приводит к появлению новых рабочих мест и возникновению спроса на квалифицированную рабочую силу. Кроме того, иностранный капитал совершенствует рыночные методы хозяйствования, что, несомненно, ускоряет проведение экономических реформ в республике Узбекистан и делает их более эффективными.

Поэтому банки Узбекистана сотрудничают с международными финансовыми институтами такие как: АБР, ЕБРР, ИБР, МВФ, МФК и др.

К примеру, АБР предоставит трем банкам Узбекистана в 2011-2013 годах $44,5 млн. в рамках реализации проекта «Развитие малого и микрофинансирования. Азиатского банка развития одобрил предоставление займа для реализации проекта «Развитие малого и микрофинансирования» на $50 млн. со сроком погашения 20 лет, включая пятилетний льготный период, а также гранта на $600 тысяч в целях оказания технического содействия по наращиванию потенциала коммерческих банков, микрофинансовых организаций и субъектов малого бизнеса и частного предпринимательства, участвующих в проекте.

В рамках проекта АБР и Узбекистан, а также отечественные коммерческие банки ОАКБ «Агробанк», ОАКБ «Хамкор банк» и ОАИКБ «Ипак Йули» подписали соответствующие заемные соглашения. В прошлом году эти кредитно-финансовые организации уже получили $5,5 млн. В течение трех ближайших лет коммерческие банки дополнительно привлекут еще $44,5 млн. заемных средств Азиатского банка. В частности, в текущем году «Агробанк» получит $8 млн., в 2012 году - $7 млн., в 2013 году - $3 млн., «Хамкор банк» - $7 млн., $7 млн., и $4 млн. соответственно, «Ипак Йули» - $3 млн., $3,5 млн., $2 млн. соответственно.[22]

Максимальная сумма кредита, предоставляемого коммерческими банками на одного заемщика в рамках проекта, составит $20 тысяч, а микрокредита и микрозайма, предоставляемых микрофинансовыми организациями за счет привлеченных субзаймов - $1 тысячу.

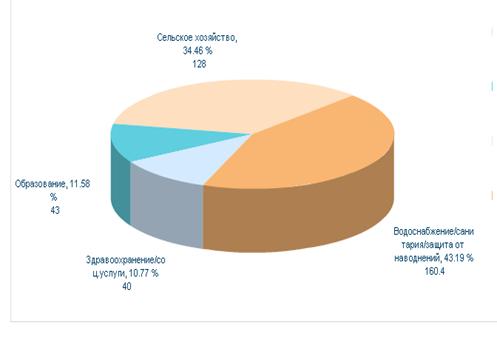

Также, Всемирный банк оказывает содействие Республике Узбекистан на пути развития с 1992 года. По состоянию на июль 2010 г., портфель активных проектов Всемирного банка включали 8 проектов в таких секторах, как сельское хозяйство и агропромышленность (19% от общего портфеля), орошение и дренаж (35%), водоснабжение (15%), человеческое развитие (23%) и энергетика (7). Общая сумма действующих обязательств Узбекистана составляет 356,5 млн. долларов США, из которых освоено 102 млн. долларов. (Рисунок 3.1.1)[23]

Рисунок 3.1.1. Активный портфель Всемирного банка по проектам в разбивке по секторам, сенрябрь 2010 г (в млн US$)[24]

Сегодня в целях решения задач повышения занятости и благосостояния населения страны, а также пополнения местных рынков товарами отечественного производства правительством республики придается первостепенное значение развитию малого бизнеса и частного предпринимательства. В данном направлении Национальным банком ведется работа по финансированию проектов за счет кредитных линий ряда зарубежных банков и международных финансовых институтов, внебюджетных фондов республики и собственных средств. Банк активно стремится расширять границы и создавать основу для увеличения притока иностранных инвестиций в республику, дающих дополнительный импульс экономическому развитию на самой современной технологической основе.

Для обеспечения доступа предпринимателей к валютным ресурсам, Национальный банк вот уже много лет практикует проектное финансирование с использованием средств кредитных линий таких известных международных финансовых институтов, как ЕБРР, АБР, МФК, КФВ, Фонда ОПЕК. Значительная часть кредитов, выделенных предпринимательскому сектору республики в СКВ, приходится на долю Национального банка. В рамках финансирования проектов за счет средств иностранных кредитных линий, Национальным банком принято к финансированию 196 проектов стоимостью 485,6 млн. долл. США, из которых сумма кредитов составила 285,6 млн. долл. США.[25]

Свидетельством усиления активности международных инвесторов в Республике Узбекистан является подписание соглашения Национального банка и Исламской корпорацией по развитию частного сектора (ИКРЧС) на общую сумму 15 млн. долл. США, Меморандумы о взаимопонимании с Эксимбанком Кореи об открытии кредитной линии (100 млн. долл. США) по финансированию проектов на территории СИЭЗ «Навои», с банком Bank Muskat по привлечению Кредитной Линии на общую сумму 50 млн.долл. США для финансирования проектов реализуемых иностранными инвесторами, в том числе Оманскими компаниями на территории СИЭЗ «Навои», а также с Arab Banking Corporation об установлении корреспондентских отношений, рассмотрения возможности предоставления линии торгового финансирования и реализации инвестиционных проектов в Республике Узбекистан.

Кроме того, Национальный банк ведет расчетное обслуживание грантов, предоставляемых Правительством КНР Правительству Республики Узбекистан, а также Правительством Японии Правительству Республики Узбекистан. В связи с этим Национальный банк подписал межбанковские Соглашения с Китайским Банком Развития по обслуживанию безвозмездных грантов на общую сумму 50 млн. юаней и с Банк оф Токио Митсубиси Лтд на общую сумму 685 млн. японских йен.[26]

Валютные ресурсы банка открывают национальному бизнесу доступ к современному оборудованию, передовым высокопроизводительным технологиям, что в перспективе позволит предпринимателям выйти на более высокий уровень производства и новый этап своего развития.

За счет собственных средств в 2008 году Национальным банком было выдано кредитов на сумму 275,1 млрд сум. За счет средств Фонда льготного кредитования выдано микрокредитов на сумму 2,4 млрд.сум. По линиям внебюджетных фондов выделено кредитов субъектам малого бизнеса в размере более 3,3 млрд.сум, в том числе за счет средств Фонда содействия занятости 3,0 млрд. сум.[27]

Всего за отчетный период отделениями и филиалами Национального банка выдано более 7,0 тыс. микрокредитов в национальной валюте на сумму порядка 19,0 млрд.сум. в том числе за счет средств Фонда содействия занятости 1,4 млрд.сум.[28]

При выделении кредитов, в первую

очередь учитываются как экономическая целесообразность, так и региональные

потребности. Национальный банк уделяет серьезное внимание проектам, связанным с

использованием богатых сырьевых ресурсов республики, переработкой

сельхозпродукции, выпуском продуктов питания, стройматериалов и т.д.

За весь период, предприятиями было произведено

продуктов питания, товаров легкой промышленности, строительных материалов,

сельхоз товаров, товаров химической промышленности на общую сумму 200 млрд.

сум. Было экспортировано товаров на 57,3 млн. долларов США.[29]

Сегодня Национальный банк занимает лидирующие позиции в финансировании развития хозяйственных объектов общенационального значения. Так, НБ ВЭД РУз принимает активное участие в финансировании инвестиционных проектов, направленных на создание современного парка воздушных судов западного производства для Национальной авиакомпании «Узбекистон хаво йуллари», стимулирующего рост притока иностранных туристов в Республику Узбекистан, расширение деловых связей узбекских компаний и развитие предпринимательства.

Вывод. За годы независимости в Узбекистане созданы благоприятный правовой инвестиционный климат, широкая система гарантий и льгот для иностранных инвесторов. Разработана система мер по стимулированию деятельности предприятий с иностранными инвестициями, где одной из главных является роль банковской системы. Подтверждением эффективности инвестиционной политики Национального банка являются результаты реализации целого ряда профинансированных проектов. Сегодня Банк сосредоточил усилия на финансировании проектов по реконструкции, модернизации, техническому и технологическому перевооружению действующих производств и вводу новых мощностей. Важным шагом в данной сфере стал Указ Президента Республики Узбекистан от 18.11.2008 г. «О мерах по дальнейшему повышению финансовой устойчивости предприятий реального сектора экономики», направленный на совершенствование организации производства, привлечение внешних и внутренних инвестиций с целью финансового оздоровления и обеспечения стабильной производственной деятельности.

3.2 Нынешнее состояние и перспективы развития инвестиционной деятельности банков Узбекистана

Сегодня перед Узбекистаном стоит задача создания эффективного банковского сектора с современной банковской инфраструктурой. Реализуемая программа реформирования банковской системы определяет основные направления ее либерализации путем активизации процесса приватизации банков, привлечения в капиталы банков дополнительных иностранных и отечественных инвестиций, дальнейшей коммерциализации их деятельности, расширения доступа предпринимательских структур к банковскому финансированию и повышения доверия к банкам со стороны вкладчиков.

В среднесрочной перспективе определены две основные стратегические задачи, которые будут определять развитие банковского сектора Узбекистана. Во-первых, повышение финансовой устойчивости банков и расширение спектра финансовых услуг на внутреннем рынке. Во-вторых, активизация банков Узбекистана на международном рынке капитала. Все эти меры, безусловно, свидетельствуют о стремлении и готовности страны к интеграции в глобализирующуюся мировую экономику.

С точки зрения внутреннего аспекта основное внимание будет уделено укреплению финансового состояния жизнеспособных банков и выведению с рынка проблемных банков, повышению уровня капитализации банков и качества капитала, расширение ассортимента банковских услуг, а также усилению взаимодействия банков с реальной экономикой, доведению показателей развития банковского сектора Узбекистана до международных стандартов.

C точки зрения международного аспекта в долгосрочном плане необходимо реально влиться в мировую банковскую систему, т.е. выступать не только в качестве ее заемщиков, а стать полноправными участниками международных валютно-кредитных отношений.

Хорошей предпосылкой для этого является то обстоятельство, что банковская система Узбекистана по основным качественным параметрам (доля капитала и активов банковской системы в валовом внутреннем продукте (ВВП) относится к странам-лидерам в группе транзитных экономик.

Уже сейчас можно твердо заявить, что за годы реформ в стране создана современная банковская система, которая способствует развитию экономики страны. В настоящее время банковский сектор Узбекистана представлен Центральным банком и 33 коммерческими банками, из которых 3 банка являются государственными, 5 банков - с участием иностранного капитала, 12 банков – с преобладанием частного капитала и 13 банков – со смешанными формами собственности.[30]

В целях дальнейшего развития банковской системы, исходя из стратегии либерализации экономики, разработан ряд направлений ее реформирования.

Важным направлением изменений в банковском секторе являются процессы реструктуризации и приватизации государственных банков. В данном контексте главной проблемой является организация эффективной и оптимальной продажи части государственной доли в коммерческих банках республики отечественным и, в особенности, иностранным инвесторам. В 2003 году были реализованы государственные доли в уставном капитале пяти коммерческих банков, таких как Тадбиркорбанк, Трастбанк, Савдогарбанк, Авиабанк и Ипак йули банк. В текущем году запланированы приватизация Национального банка ВЭД и банка “Асака”. От того насколько успешно будет реализована приватизация банковского сектора, во многом зависит ход проводимых в стране реформ. Поэтому здесь необходимо выделить тщательность и поступательность действий Узбекистана в процессе решения данной задачи.

В настоящее время прорабатывается ряд вопросов, решение которых позволит более эффективно подготовить отдельные коммерческие банки к акционированию или реструктуризации уставного капитала уже акционированных банков. К таким вопросам относятся изменение структуры управления банком, оценка стоимости банка, оптимальное распределение долей, оценка качества портфеля активов и реструктуризация активов.

Данная работа ведется специально созданным Бюро по приватизации банков, которое работает в тесном контакте с Государственным комитетом по управлению государственным имуществом и поддержке предпринимательства. Для поиска потенциальных иностранных инвесторов, способных приобрести долю в уставном капитале коммерческих банков (в первую очередь, крупнейших банков республики - Национального банка внешнеэкономической деятельности и банка “Асака”) проведены консультации с рядом международных финансовых институтов. Можно констатировать, что авторитетные международные банки выразили интерес к участию в приватизации банков Узбекистана, что подтверждает привлекательность активов этого сектора экономики.

Привлечение инвесторов имеет большое значение не только для пополнения бюджета от продажи государственной собственности, но и для увеличения капитала коммерческих банков. При этом особый упор делается на привлечение иностранных стратегических инвесторов.

Отвечая на вызовы, банки становятся в определенном смысле “локомотивами” и для всего финансового сектора страны. Банки расширяют набор предлагаемых услуг, выпускают на рынок новые банковские продукты и активно генерируют международные стандарты деятельности финансовых институтов, которые затем плавно осваиваются другими финансовыми учреждениями страны.

Развитие сети новых банков со 100%-ным частным капиталом является другим приоритетным направлением в реформировании банковского сектора Узбекистана. Правительство и Центральный банк всячески стимулируют развитие частных банков. Так, им предоставляюися налоговые и иные льготы, оказывается техническая поддержка в подготовке персонала. В настоящее время количество частных банков составляет около половины от общего числа коммерческих банков страны. Стимулирование развития частных банков в республике способствовало повышению конкуренции, улучшению качества предоставляемых банковских услуг, эффективному рыночному распределению финансовых ресурсов. Это, в свою очередь, должно позитивно сказаться на процессах развития и стимулирования частного предпринимательства в стране.

Необходимо отметить, что предусмотренные в стратегии реформирования банковского сектора мероприятия по развитию конкурентной среды предполагают дальнейшее расширение сети банков и их филиалов, стимулирование создания новых банков в регионах страны и др.

Развитию конкуренции на финансовом рынке также способствует открытие банков с участием иностранного капитала. На сегодняшний день в пяти банках республики участвует иностранный капитал. Немаловажную роль в процессе повышения конкуренции на внутреннем рынке играет Центральный банк, который поощряет приток иностранного капитала на финансовый рынок республики. Мы исходим из того, что в ближайшей перспективе представляется желательным усиление роли банков, которые контролируются иностранным капиталом. Приток западного капитала необходим как сам по себе, так и с точки зрения привнесения на внутренний рынок современных банковских технологий, новых финансовых продуктов и культуры банковского дела в целом, а также катализатора конкурентной среды на финансовом рынке страны, что положительно влияет на качество оказываемых банком услуг. Возросшая в последние годы роль внешней торговли в экономике страны, а также вступление Узбекистана в ближайшей перспективе во Всемирную торговую организацию позволяют говорить о том, что процесс создания банков с участием иностранного капитала активизируется.

Значительно активизировалась работа банков по привлечению кредитных линий международных финансовых организаций, в том числе для реализации программ по поддержке малого и среднего бизнеса. На сегодняшний день по реализации вышеуказанных программ ведется сотрудничество с Европейским банком реконструкции и развития, Азиатским банком развития, Международной финансовой корпорацией, Кредитным агентством развития Германии, Эксимбанками США и Японии. Безусловным достижением стал рост привлечения кредитов без предоставления гарантий правительства. Это подтверждает правильность проводимых в стране реформ и придает уверенность в деле либерализации экономики в целом и банковского сектора в частности.

Уже сейчас можно почувствовать действенность проводимых реформ. Проведенная работа значительно повысила возможности банков в области кредитования и активизации инвестиционных процессов. Так, только за счет иностранных кредитных линий реализовано более 200 инвестиционных проектов по развитию субъектов малого и среднего бизнеса, частных предприятий, акционерных обществ и сельскохозяйственных предприятий.

Другим направлением повышения эффективности банков и усиления конкуренции в банковском секторе является процесс консолидации банков. За последние годы в республике произошло 6 реорганизаций мелких банков путем их добровольного слияния или поглощения их более крупными банками. Это является относительно новой тенденцией в банковском секторе страны, но отражает процессы, происходящие в мировом банковском сообществе.

Ряд слияний и поглощений благодаря снижению издержек и диверсификации рисков положительно повлиял как на операционную деятельность отдельных банков, так и на укрепление банковской системы в целом, за счет повышения устойчивости банков. Заинтересованность банков в этих процессах объясняется в, первую очередь, стремлением повысить свою конкурентоспособность на рынке и увеличить ресурсную базу, а также снизить управленческие и операционные расходы.

Наряду с консолидацией банковского сектора, важное значение имеет повышение уровня конкуренции на финансовом рынке. С этой целью придается особое значение созданию небанковских финансовых институтов, в частности, кредитных союзов. К настоящему времени сформирована эффективная законодательная и нормативно-правовая база деятельности кредитных союзов. В разных регионах республики функционируют 14 таких финансовых посредников. Создание кредитных организаций альтернативных банкам в значительной степени способствует удовлетворению потребности в финансировании предприятий малого и среднего бизнеса, особенно тех из них, которые находятся на начальном этапе своего развития или же ведут свою деятельность в отдаленных сельских районах.

Коммерческие банки Узбекистана, кроме выполнения своих классических функций, являются активными участниками на фондовом рынке. За последние годы в целях повышения своей конкурентоспособности они значительно активизировали свою деятельность на этом быстро растущем сегменте финансового рынка.

На первых этапах становления фондового рынка Узбекистана основное внимание банков было обращено на эмиссионную и инвестиционную деятельность, что обеспечивало им поступление дешевых финансовых ресурсов и повышение уровня капитализации, а также извлечение прибыли за счет роста курсовой стоимости акций или получение устойчивого дохода по вложенным инвестициям.

По мере наращивания оборотов на национальном рынке ценных бумаг коммерческие банки становятся одними из наиболее активных институциональных его участников. Они целенаправленно расширяют объемы эмиссионной деятельности, виды производимых операций и ассортимент оказываемых услуг.

Доказательством вышесказанному может служить деятельность банков на рынке корпоративных облигаций, активное развитие которого можно наблюдать в течении последних лет. Появление новых финансовых инструментов позволяет банкам выступать не только в качестве эмиссионных и инвестиционных структур, но и в качестве основных “игроков” по целому спектру финансовых сделок.

Усложнение финансовых операций и, соответственно, рисков на финансовых рынках, требуют адекватного совершенствования надзорных функций Центрального банка. Поддержание и усиление эффективного надзора за деятельностью коммерческих банков со стороны Центрального банка остается важной задачей на данном этапе развития. В последние годы мы являемся свидетелями растущей финансово-экономической взаимозависимости стран и целых регионов мира. Банковский бизнес занимает лидирующие позиции в процессе глобализации. Мировой рынок капитала, ставший стержнем данного процесса, является уже вполне осязаемой реальностью для хозяйствующих субъектов республики, включая коммерческие банки.

Наряду с вопросами банковского надзора, значительное внимание уделяется укреплению правоприменения в области контроля за валютными операциями, соблюдения налогового и антимонопольного законодательства в банковской сфере, отмывания нелегально полученных доходов.

Важное направление реформ, осуществляемое органами надзора – обеспечение транспарентности банковских учреждений. Проведение внешнего аудита признанными в мире аудиторскими компаниями позволяет потенциальным отечественным и иностранным инвесторам получить подтверждение достоверности банковской отчетности и ее соответствия установленным стандартам бухгалтерского учета. Требование по регулярной публикации финансовой отчетности позволяет широкой общественности более качественно производить оценку деятельности то или иного банка.

Благодаря принимаемым мерам коммерческие банки республики становятся более привлекательными для иностранных инвесторов. Плодами проводимой работы стал повышенный интерес авторитетных международных организаций к банкам Узбекистана. Это свидетельствует о том, что они пользуются доверием не только внутри страны, но и за ее пределами. Можно смело утверждать, что банковский сектор нашей республики становится более привлекательным для мирового финансового сообщества. Учитывая, что в последнее время снова стал повышаться интерес к зарождающимся рынкам (emerging markets), можно предположить активизацию деятельности иностранных инвесторов в данном секторе экономики Узбекистана.

В результате либерализации и углубления реформирования банковской системы основные показатели, характеризующие ее состояние, имели положительную динамику. Несмотря на существенные достижения в области реформирования, мы должны ясно осознавать, что наблюдающийся в стране экономический рост требует более динамичного развития финансовой инфраструктуры, прежде всего, банковской системы. И хотя на данный момент общее состояние банковского сектора в целом отвечает текущему уровню развития экономики, прогресс еще недостаточен.

Сегодня перед банковским сообществом Узбекистана стоит много непростых задач, но перспектива развития этого сектора представляется весьма оптимистичной. Естественно, что столь необходимое развитие банковской системы не произойдет само по себе, а будет результатом повышения эффективности банковской бизнеса, дальнейшей ее либерализации, которые, в конечном итоге, и создадут реальную основу для обеспечения устойчивого роста всей экономики.

В настоящее время в Узбекистане действуют более 30 банков, обслуживающих своих клиентов посредством свыше 9 тысяч филиалов и мини-банков по всей республике. И их развитие не стоит на месте: совокупный капитал коммерческих банков республики в первом квартале 2011 года по сравнению с аналогичным периодом прошлого года увеличился в 1,4 раза и превысил 4,5 трлн. сумов. Суммарные активы банков по сравнению с тем же периодом 2010 года выросли на 33,5% и составили более 22,9 трлн. сумов.[31]

Немаловажным вопросом дальнейшего развития банковской сферы является внедрение современной системы оценки и анализа деятельности коммерческих банков и финансово-банковской системы в целом, основанных на международных нормах, применяемых ведущими рейтинговыми агентствами мира.

В прошлом году рейтинговым агентством Мoody’s прогноз развития банковской системы Узбекистана был определен как «стабильный», что отразило продемонстрированную отечественными банками устойчивость к глобальному экономическому кризису, стабилизацию качества их активов и повышение уровня капитализации. Зарубежными экспертами из агентства Мoody’s отмечается, что стабильность развития финансово-банковской системы республики в условиях проявления последствий мирового финансового кризиса свидетельствует о четкой продуманности проводимых государством реформ.

На сегодняшний день 15 крупных коммерческих банков Узбекистана, чьи активы составляют более 90% совокупных активов банковской системы страны, получили от таких международных рейтинговых агентств, как Fitch ratings, Мoody’s и Standard & Poor’s, оценку перспективы развития на уровне «стабильный». Получение банками положительных оценок создает условия выхода отечественных банков на международный рынок, а также повышает доверие со стороны инвесторов.

Отечественные банки сегодня представляют собой целостную систему, активно укрепляющую и подпитывающую экономический потенциал Узбекистана. Многосторонняя деятельность банков способствует внедрению цивилизованных рыночных отношений, решению социальных проблем, а также развитию предпринимательства во всех сферах народного хозяйства.

Заключение

Итак, в рамках исследования была рассмотрена сущность проектного финансирования в Республике Узбекистан, где ощущается высокая потребность в нем, однако исходя из практики, наблюдается ограниченность деятельности данного направления.

Также были исследованы возможности использования заемных средств как источника средств для реализации инвестиционных проектов с использованием проектного финансирования. Банки республики сотрудничают с международными финансовыми институтами такими как АБР, ИБР, ЕБРР, МФК для реализации крупномасштабных проектов в таких отраслях экономики как сельское хозяйство, промышленность, также финансированием малого бизнеса, которые входит на государственную программу развития экономики.

Очевидно, что расширение возможностей использования проектного финансирования, в контексте изложенного, находится в плоскости использования иностранных источников капитала. Только задействование иностранных источников капитала поможет компенсировать ограниченные возможности национальной финансовой системы и, соответственно, способствовать развитию проектного финансирования в Республики Узбекистан.

С теоретической точки зрения оптимальное, с точки зрения субъекта, принимающего решения об инвестировании, соотношение риск/доходность является базовой категорией, находящейся в основе принятия решения об инвестировании средств. Поэтому, стремясь подходить системно, можно сформулировать следующее: и снижение рисков инвестирования, и повышение доходности инвестирования, а также сочетание обоих этих факторов, будет способствовать улучшению соотношения риск/доходность при инвестировании. В рамках данного соотношения - риск/доходность, было целесообразным рассмотреть стандарты Базельского комитета, и их требований относительно нашего законодательства, то есть рассмотреть соответствие наших норм Базельским стандартам. Наряду с этим, было проанализировано законодательство нашей страны на предмет выявления возможных недочетов в законодательстве, устранение которых приведет к положительным результатам.

Необходимо отметить, что развитие проектного финансирования в Республике Узбекистан придаст нашей экономики новый импульс для развития, а также прирост инвестиций в разные сектора экономики.

Развивая логику данной работы, перейдем к определению путей улучшения соотношения риск/доходность в нашем контексте исследования. Как уже отмечалось, теоретически, это возможно либо за счет снижения рисков, либо за счет увеличения доходности, либо за счет сочетания обоих факторов.

Основываясь на этом, было изучено данные о реализации инвестиционных проектов на условиях проектного финансирования в отдельных секторах экономики, как сельское хозяйство и др.