Курсовая работа: Оценка ликвидности и платежеспособности предприятия

Способность предприятия своевременно производить платежи, финансировать свою деятельность, свидетельствует о его хорошем финансовом состоянии. Положение предприятия зависит от результатов его деятельности. Если все намеченные планы выполняются, то это положительно влияет на платежеспособность предприятия и ликвидность его баланса. И наоборот, при невыполнении планов снижаются показатели, ухудшается состояние предприятия и его платежеспособность. Вследствие чего предприятие может потерять доверие банков, партнеров и клиентов.

Непременным условием полного качественного анализа финансово-хозяйственной деятельности предприятия является умение читать финансовую отчетность, и, в частности, основную ее форму – бухгалтерский баланс. Важно понимать экономическое содержание каждой балансовой статьи, способов ее оценки, роли в деятельности предприятия, характера изменений сумм по той или иной статье и значение этих изменений для оценки экономики предприятия. Умение читать бухгалтерский баланс дает возможность только на основании изучения балансовых статей получить значительный объем информации о предприятии.

Цель анализа состоит не только в том, чтобы оценить ликвидность баланса или платежеспособность, но и в том, чтобы постоянно проводить работу, направленную на их улучшение. Анализ ликвидности баланса, платежеспособности показывает, по каким направлениям надо вести эту работу, дает возможность выявить важнейшие аспекты и наиболее слабые позиции в проведенном анализе. В соответствии с этим результаты анализа дают ответы на вопросы, каковы важнейшие способы улучшения состояния предприятия. Но главное является своевременно выявлять и устранять недостатки в финансовой деятельности, находить резервы улучшения его платежеспособности.

Цель курсовой работы состоит в оценке ликвидности и платежеспособности предприятия с помощью показателей, которые их характеризуют.

Для достижения цели необходимо решить следующие задачи:

1. Рассмотреть теоретические аспекты ликвидности предприятия как ключевой фактор его деятельности. Для этого необходимо раскрыть методологические подходы к оценке ликвидности баланса предприятия, указать относительные показатели ликвидности и платежеспособности предприятия и дать им характеристику, проанализировать подходы к анализу движения денежных средств предприятия;

2. Проанализировать ликвидность предприятия в разрезе анализа его финансово-хозяйственной деятельности;

Теоретической основой исследования являются законодательство Российской Федерации и его структур, работы отечественных экономистов (Шеремет, Гиляровская, Сайфулин, Соловьева и т.д.), публикации в периодической печати.

Методической основой написания курсовой работы является использование в процессе проводимых исследований совокупности различных приемов и методов: анализа и синтеза, группировки и сравнения.

Предметом исследования в курсовой работе явилась ликвидность торгового предприятия. Объектом исследования служит конкретное предприятие торговли – ООО «Дана-СБ».

Курсовая работа состоит из введения, трех глав, заключения, библиографического списка и приложений. Общий объем работы 45 стр. Курсовая работа иллюстрирована 10 таблицами, 4 приложениями. Библиографический список включает в себя 37 источников

Практическая значимость работы в том, что результаты анализа могут быть использованы руководством при принятии управленческих решений.

1. Значение, задачи и источники анализа платежеспособности коммерческой организации

Одним из важнейших показателей состояния предприятия является ликвидность. Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности организации, т.е. ее способности своевременно и полностью рассчитываться по своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. "Ликвидность - способность фирмы:

1) быстро реагировать на неожиданные финансовые проблемы и возможности,

2) увеличивать активы при росте объема продаж,

3) возвращать краткосрочные долги путем обычного превращения активов в наличность".

Существует несколько степеней ликвидности определения возможностей управления предприятия, а значит, устойчивость всего проекта. Так, недостаточная ликвидность, как правило, означает, что предприятие не в состоянии воспользоваться преимуществами скидок и возникающими выгодными коммерческими возможностями. На этом уровне недостаток ликвидности означает, что нет свободы выбора, и это ограничивает свободу действий руководства. Более значительный недостаток ликвидности приводит к тому, что предприятие не способно оплатить свои текущие долги и обязательства. В результате - интенсивная продажа долгосрочных вложений и активов, а в самом худшем случае - неплатежеспособность и банкротство.

Для собственников предприятия недостаточная ликвидность может означать уменьшение прибыльности, потерю контроля и частичную или полную потерю вложений капитала. Для кредиторов недостаточная ликвидность у должника может означать задержку в уплате процентов и основной суммы долга или частичную либо полную потерю ссуженных средств. Текущее состояние ликвидности компании может повлиять также на ее отношения с клиентами и поставщиками товаров и услуг. Такое изменение может выразиться в неспособности данного предприятия выполнить условия контрактов и привести к потере связей с поставщиками. Вот почему ликвидности придается такое большое значение.

Если предприятие не может погасить свои текущие обязательства по мере того, как наступает срок их оплаты, его дальнейшее существование ставится под сомнение, и это отодвигает все остальные показатели деятельности на второй план. Иными словами, недостатки финансового управления проектом приведут к возникновению риска приостановки и даже его разрушения, т.е. к потере средств инвестора.

Чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия, нужно хорошо знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую - заемные.

Понятия ликвидности и платежеспособности являются близкими, но не тождественными друг другу. Платежеспособность зависит от уровня ликвидности. Однако с другой стороны, коэффициенты ликвидности могут характеризовать финансовое положение как удовлетворительное, но по существу эта оценка может быть ошибочной, если в текущих активах значительный удельный вес приходится на неликвиды и просроченную дебиторскую задолженность. В то же время ликвидность характеризует не только текущее состояние расчетов, но и их перспективу.

При оценке платежеспособности следует обратить внимание на остаток по статье баланса «Денежные средства», так как данный актив имеет абсолютную ценность в отличие от любого иного имущества, имеющего ценность лишь относительную. Эти ресурсы наиболее мобильны, они могут быть включены в финансово-хозяйственную деятельность в любой момент, тогда как другие виды активов нередко могут включаться лишь с определенным временным лагом. Таким образом, чем больше остаток денежных средств, тем с большей вероятностью можно утверждать, что организация располагает достаточными средствами для текущих платежей. Вместе с тем наличие незначительных остатков денежных средств далеко не всегда означает неплатежеспособность – деньги могут поступить в ближайшее время, кроме того, некоторые виды активов при необходимости легко превращаются в денежную наличность.

Для формирования оценки уровня платежеспособности следует также исследовать состояния расчетов по краткосрочным обязательствам (сроки погашения кредиторской задолженности и наличие просроченной задолженности) и провести анализ движения денежных средств.

Анализом платежеспособности предприятия занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы c целью изучению эффективности использования ресурсов. Банки для оценки условий кредитования, определение степени риска, поставщики для своевременного получения платежей, налоговые инспекции для выполнения плана поступления средств в бюджет и т.д. В соответствии с эти анализ делится на внутренний и внешний.

Внутренний анализ проводится службами предприятия и его результаты используются для планирования, прогнозирования и контроля. Его цель - установить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы обеспечить нормальное функционирование предприятия, получение максимума прибыли и исключение банкротства.

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикуемой отчетности. Его цель - установить возможность выгодно вложить средства чтобы обеспечить максимум прибыли и исключить риск потери.

Основными источниками информации для анализа платежеспособности и кредитоспособности предприятия служат бухгалтерский баланс (форма №1) (для проведения анализа ликвидности, расчета вероятности банкротства) (Приложения А, Б),отчет о прибылях и убытках (форма №2) (Приложение В) (для целей расчета вероятности банкротства), Отчет о движении денежных средств (форма №4) (для проведения анализа движения денежных средств) и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

2. Краткая характеристика хозяйственно-финансовой деятельности исследуемой организацииДанная курсовая работа выполнена на материалах предприятия осуществляющего свою деятельность на потребительском рынке г. Красноярска и по своей организационно - правовой форме является обществом с ограниченной ответственностью «Дана-СБ», которое зарегистрировано по адресу: г. Красноярск, пр. Красноярский рабочий, 131, оф. 8. Предприятие является юридическим лицом, руководствуется в своей деятельности законодательством Российской Федерации и считается таковым с момента его государственной регистрации в Администрации Ленинского района г. Красноярска как общество с ограниченной ответственностью 10 марта 1999г. ООО «Дана-СБ» осуществляет свою деятельность на арендованных ею площадях в размере 164 кв.м., в том числе торговой площади – 55 кв.м.

Предприятие может нести ответственность, быть истцом и ответчиком в судах различной юрисдикции, имеет печать, штампы, бланки со своим наименованием, собственный баланс и расчетный счет.

Основной целью деятельности ООО “ Дана-СБ ” является извлечении максимальной прибыли посредством удовлетворения материальных и социальных потребностей его участников и населения, и наполнение рынка товарами и услугами.

Достижение поставленных целей происходит посредством осуществления следующих видов деятельности, что следует отнести к основным функциям предприятия:

- торгово-закупочная и посредническая деятельность, розничная торговля (одежда);

- реализация и организация потребления покупных товаров и т.д.

Предприятие является самостоятельным субъектом. В своей деятельности оно руководствуется Уставом и Учредительным договором, а также соответствующими законодательными актами в сфере предпринимательской деятельности.

Общество “Дана-СБ” действует на основании Устава, Гражданского Кодекса и Федерального закона “Об обществах с ограниченной ответственностью”. Согласно Уставу предприятия высшим органом управления ООО является общее собрание участников, в который входят директор и его заместитель, уставный капитал составляет восемь тысяч рублей. Бухгалтерский учет на предприятии ведется в соответствии с законодательством.

На предприятии нет конкретно разработанной методики проведения анализа. В связи с этим в данной работе будет предложена методика экспресс-анализа, которая может быть использована на предприятии в дальнейшем, что позволит руководству общества вовремя принимать управленческие решения по повышению эффективности деятельности предприятия. Режим работы: с 10 до 19, без обеда и выходных.

Проведем анализ динамики результатов финансово – хозяйственной деятельности (Таблицы 1,2).

Таблица 1 - Анализ динамики результатов хозяйственной деятельности ООО «Дана – СБ» за 2007– 2008 гг.

| ПОКАЗАТЕЛИ | Ед. измер. | Фактически за 2007 г. | Фактически за 2008 г. | Абсолютное отклонение (+;-) | Темп роста, % |

| А | Б | 1 | 2 | 3=2-1 | 4=2:1*100 |

| 1. Товарооборот | тыс. руб. | 13849 | 17663 | 3814 | 127,5 |

| 2. Средняя стоимость товарных запасов (по продажной стоимости) | тыс. руб. | 12389 | 15610 | 3221 | 126,0 |

| 3. Скорость обращения товаров (стр.1:стр.2) | обор. | 1,12 | 1,13 | 0,01 | 101,2 |

| 4. Среднесписочная численность работников, всего | чел. | 6 | 7 | 1 | 116,7 |

| 5. в т. ч., торгово-оперативный персонал | чел. | 3 | 4 | 1 | 133,3 |

| 6. Удельный вес торгово-оперативного в среднесписочной численности работников (стр.5:стр.4 х 100) | % | 50 | 57 | 7 | Х |

| 7. Средняя выработка одного работника (стр.1:стр.4) | тыс. руб. | 2308 | 2523 | 215 | 109,3 |

| 8. Средняя выработка одного работника торгово-оперативного персонала (стр.1:стр.5) | тыс. руб. | 4616 | 4416 | -200 | 95,7 |

| 9. Торговая площадь | кв.м | 55 | 55 | - | 100 |

| 10. Среднегодовая нагрузка на 1 кв.м торговой площади (стр.1:стр.9) | тыс. руб. | 252 | 321 | 69 | 127,5 |

| 11. Средняя стоимость основных средств | тыс. руб. | 16 | 32 | 16 | 202,1 |

| 12. Фондоотдача (стр.1:стр.11) | руб. | 875,43 | 552,54 | -322,89 | 63,1 |

| 13. Расходы на оплату труда, в т. ч. | тыс. руб. | 147 | 186 | 39 | 126,6 |

| 14. в расчете на 1 работника предприятия (стр.13:стр. 4) | тыс. руб. | 24 | 27 | 2 | 108,5 |

|

15. Комплексный показатель эффективности хозяйствования (стр.3 + стр.7 + стр.10 + стр.12):4 |

% | х | х | х | 100,3 |

Таблица 2 – Расчет влияния факторов, связанных с эффективностью использования ресурсов в разрезе их видов, на динамику выручки от продажи товаров (методом абсолютных разниц)

| Показатели | Влияние на динамику выручки от продажи товаров | ||

| Методика расчета | Расчет | Величина влияния | |

| Оценка влияния факторов, связанных с эффективностью использования товарных запасов | |||

| 1. Средняя стоимость товарных запасов, тыс.руб. | ∆ВР(ТЗ)=∆ТЗ*С0 | 3221*1,12 | 3601 |

| 2. Скорость обращения товаров, об | ∆ВР(С)=∆С*ТЗ1 | 0,01*15610 | 213 |

| 3. Изменение выручки от продажи товаров | ∆ВР(ТЗ)+∆ВР(С) | 3601+213 | 3814 |

| Оценка влияния факторов, связанных со структурой рабочей силы и эффективностью использования трудовых запасов | |||

| 1. Среднесписочная численность работающих, чел | ∆ВР(Ч)=∆Ч*dтоп0*ПТ0/100 | 1*50*4616/100 | 2308 |

| 2. Удельный вес ТОП, % |

∆ВР(dтоп)=Ч1* ∆dтоп*ПТ0/100 |

7*7*4616/100 | 2262 |

| 3. Производительность труда ТОП, тыс.руб. |

∆ВР(ПТтоп)=Ч1*dтоп1 *∆ПТтоп/100 |

7*57/100*(-200) | -798 |

| 4. Изменение выручки от продажи товаров, тыс.руб |

∆ВР(Ч)+∆ВР(Ddтоп)+ ∆ВР(Пттоп) |

2308+2262-798 | 3772 |

| 1. Средняя стоимость основных средств, тыс.руб. | ∆ВР(ОС)=∆ОС*ФО0 | 16*875 | 14107 |

| 2. Фондоотдача, руб. | ∆ВР(ФО)=∆ФО*ОС1 | (-322,89*32) | -10332 |

| 3. Изменение выручки от продажи товаров | ∆ВР(ОС)+∆ВР(ФО) | 14107-10332 | 3775 |

| Оценка влияния факторов, связанный с эффективность использования торговой площади | |||

| 1. Торговая площадь, м. кв | ∆ВР(S)=∆S*Н0 | 0*252 | 0 |

| 2. Нагрузка на 1 м кв торговой площади | ∆ВР(Н)=∆H*S1 | 69*55 | 3795 |

| 3. Изменение выручки от продажи товаров | ∆ВР(S)+∆ВР(Н) | 3795 |

Таким образом, масштабы хозяйственной деятельности ООО «Дана-СБ» в отчетном году возросли, что подтверждается приростом товарооборота на 3814тыс. руб. или на 27,5 %. Причем данный результат сопровождался ростом эффективности хозяйствования, о чем свидетельствует рост комплексного коэффициента эффективности хозяйствования на 0,3 %. В результате чего долевое участие экстенсивных факторов в увеличении выручки от продажи оказалось подавляющим, что характеризует собой преимущественно экстенсивный характер торговой деятельности ООО «Дана-СБ».

Из всех ресурсов задействованных в отчетном году в торговой деятельности менее эффективно использовались элементы материально-технической базы. В частности произошло снижение фондоотдачи на 36,88 %, в результате в 2007 г. на 1 руб., вложенный в основные средства приходилось 552,54 руб. выручки. При этом данное обстоятельство оценивать отрицательно не следует, т.к. несмотря на значительное снижение значение фондоотдачи осталось высоким. При неизменном размере торговой площади произошло увеличение получаемого товарооборота за год с одного м кв. площади на 100 руб. основных средств. Подтверждением чему служит прирост нагрузки на 1 м кв. на 27,5 %, что заслуживает положительной оценки.

Группой ресурсов, по которой в отчетном году отмечается рост эффективности использования являются трудовые ресурсы. В динамике состояния которых произошло увеличение среднесписочной численности работающих на 1 человека при одновременном улучшении структуры рабочей силы, что выражено в приросте удельного веса численности торгово- оперативного персонала, кроме того данные изменения сопроводилось ростом производительности труда, т.е. среднегодовая выработка одного работающего увеличились на 9,3 %. Однако при этом произошло снижение выработки одного работника торгово-оперативного персонала на 4,3 %. Вместе с тем, в качестве положительной тенденции отмечается незначительный опережающий рост производительности труда по сравнению с темпом роста заработной платы на каждого работника.

В отчетном году наблюдается рост эффективности использования товарных запасов, о чем свидетельствует рост скорости обращения на 1,2 %, что оценивается положительно.

Таким образом, проведенные расчеты позволили установить, что за отчетной год, руководству организации не удалось максимально полно использовать имеющиеся возможности повышения эффективности торговой деятельности по причине сокращения экономической отдачи основных средств.

Таблица 3 - Анализ динамики финансовых результатов деятельности по ООО «Дана-СБ» за 2007 - 2008гг.

| Показатели | Условн. обозн. | Фактически за 2007год | Фактически за 2008 год | Отклоне-ние(+;-) | Темп роста, % |

| А | В | 1 | 2 | 3 (2-1) | 4(2:1×100) |

| Выручка (нетто) от продажи товаров, тыс. руб. | ВР | 13849 | 17663 | 3814 | 127,5 |

| Валовая прибыль, тыс. руб. | ВП | 1460 | 2053 | 593 | 140,6 |

| Средний уровень валовой прибыли, % (стр.2 : стр.1 х 100) | Увп | 10,54 | 11,62 | 1,08 | х |

| Расходы на продажу, тыс. руб. | РП | 1309 | 1973 | 664 | 150,7 |

| 5. Средний уровень расходов на продажу, % (стр.4:стр.1х100) | Урп | 9,45 | 11,17 | 1,72 | х |

| Прибыль (убыток) от продажи, тыс. руб. (стр.2 - стр.4) | ПП | 151 | 80 | -71,00 | 53,0 |

| Рентабельность продаж, % (стр.6:стр.1х100) | Рп | 1,09 | 0,45 | -0,64 | х |

| Прочие доходы, тыс. руб. | ПрД | 1 | 1 | 0 | 100,0 |

| Прочие расходы, тыс. руб. | ПрР | 30 | 30 | 0 | 100,0 |

| Прибыль (убыток) до налогообложения, тыс. руб. (стр.6+стр.8-стр.9) | ПДН | 122 | 51 | -71 | 41,8 |

| Отложенные налоговые активы, тыс. руб. | ОНА | - | - | - | - |

| Отложенные налоговые обязательства, тыс. руб. | ОНО | - | - | - | - |

| Текущий налог на прибыль, тыс. руб. | ТНП | 32 | 12 | -20 | 37,5 |

| Чистая прибыль (убыток), тыс. руб. (стр.10+стр.11-стр.12-стр.13) | ЧП | 90 | 39 | -51 | 43,3 |

| Рентабельность деятельности, % (стр.14 : стр.1) х100 | Рд | 0,65 | 0,22 | -0,43 | х |

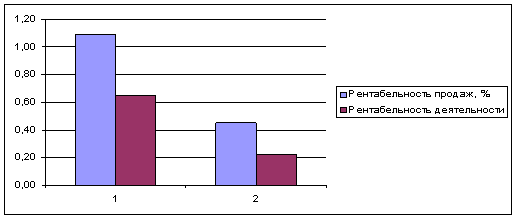

Рисунок 1- Динамика рентабельности ООО «Дана - СБ» за 2007-2008 гг.

Данные таблицы 3 свидетельствуют о неудовлетворительных результатах финансовой деятельности, достигнутых в исследуемой организации в анализируемом периоде. В динамике произошло уменьшение финансовых результатов как от обычных видов деятельности, так и в целом, что проявляется в приросте рентабельности продаж по прибыли от продаж на 0,64 %, при этом рентабельность продаж по чистой прибыли снизилась на 0,43 %. Последнее обусловлено опережающими темпами роста выручки по сравнению с ростом чистой прибыли.

К тому же, качество прибыли нельзя оценить положительно, т.к. в налог на прибыль более 24 %.

Таблица 4 - Анализ структуры финансовых результатов по ООО «Дана-СБ» за 2007 – 2008гг.

| Составные элементы прибыли до налогообложения | Фактически за 2007 год | Фактически за 2008 год | Абсолютное отклонение по | |||

| Сумма, тыс.руб. | Удельный вес, % | Сумма, тыс.руб. | Удельный вес, % | сумме, тыс.руб. | Удельному весу, % | |

| А | 1 | 2 | 3 | 4 | 5(3-1) | 6(4-2) |

| 1. Прибыль от продаж | 151 | 123,77 | 80 | 156,86 | -71 | 33,09 |

| 2. Сальдо прочих результатов | -29 | -23,77 | -29 | -56,86 | 0 | -33,09 |

| 3. Прибыль до налогообложения | 122 | 100,00 | 51 | 100,00 | -71 | х |

| 3.1. Текущий налог на прибыль | 32 | 26,23 | 12 | 23,53 | -20 | -2,70 |

| 4. Чистая прибыль | 90 | 73,77 | 39 | 76,47 | -51 | 2,70 |

С целью выявления внутренних резервов улучшения финансовых результатов проведем факторный анализ чистой прибыли в таблице 5.

Таблица 5 - Расчет влияния факторов на изменение чистой прибыли ООО «Дана-СБ» за 2006 – 2007 гг.

| Наименование факторов | Условн. обознач. | Расчет влияния факторов | Величина влияния, тыс.руб. | |

| Методика расчета |

Расчет |

|||

| Рост выручки от продаж | ΔВР | ΔВР× Рп0 : 100 | 3814*1,09/100 | 42 |

| Снижение среднего уровня валовой прибыли | ΔУвп | ΔУвп×ВР1 :100 | 1,08*17663/100 | 191 |

| Рост среднего уровня расходов на продажу товаров | ΔУрп | -(ΔУрп×ВР1:100) | -1,72*17663/100 | -304 |

| Итого влияние на прибыль от продаж | ΔПП | ΔПП(ВР) + ΔПП(Увп)+ ΔПП(Урп) | 41+190-303 | -71 |

| Снижение прочих доходов | ΔПрД | ПрД1 - ПрД0 | 1-1 | 0 |

| Рост прочих расходов | ΔПрР | -(ПрР1 - ПрР0) | 30-30 | 0 |

| Итого влияние на прибыль до налогообложения | ΔПДН | ΔПДН(ПП) + ΔПДН(ПрД) + ΔПДН(ПрР) | 108-39+28 | -71 |

| Изменение отложенных налоговых активов | ΔОНА | ОНА1 - ОНА0 | - | - |

| Изменение отложенных налоговых обязательств |

ΔОНО |

-(ОНО1 -ОНО0) | - | - |

| Рост текущего налога на прибыль | ΔТНП | -(ТНП1 - ТНП0) | -(12-32) | 20 |

| Итого влияние на чистую прибыль | ΔЧП | ΔЧП(ПДН) + ΔЧП(ОНА) + ΔЧП(ОНО) +ΔЧП(ТНП) | -71+20 | -51 |

Результаты факторного анализа указывают на тот факт, что основной вклад в формирование прироста прибыли от продаж внесло уровня валовой прибыли 1,08%, в результате чего результат торговой деятельности увеличился на 191 тыс. руб. Кроме того, увеличение выручки от продажи на 3814 привело к увеличению по сумме прибыли от продаж на 42 тыс. руб. Вместе с тем рост прибыли от продаж за счет совокупного влияния указанных двух факторов был уменьшен на 304 тыс. руб. в результате роста уровня расходов на продажу. Незначительное позитивное влияние на динамику финансовых результатов оказало снижение налога на прибыль 20 тыс. руб.

На следующем этапе проведем анализ финансового состояния, объектом которого являются финансовые ресурсы.

Для того, чтобы определить насколько оптимально соотношение собственного и заемного капитала и дать оценку их состава, необходимо провести анализ наличия финансовых ресурсов.

Таблица 6 – Анализ динамики деловой активности ООО «Дана-СБ» за 2007–2008 гг.

| Показатели |

Фактически за 2007г. |

Фактически за 2008г. |

Отклонение, (+;-) | Темп роста, % |

| А | 1 | 2 | 3 | 4 |

| Выручка (нетто) от продажи товаров (продукции), тыс.руб. | 13849 | 17663 | 3814 | 127,5 |

| Чистая прибыль, тыс.руб. | 90 | 39 | -51 | 43,3 |

| Средняя величина активов, тыс.руб. | 509 | 533,5 | 24,5 | 104,8 |

| В т.ч. средняя величина оборотных активов, тыс.руб. | 499 | 511 | 12 | 102,4 |

| Скорость обращения активов, обор. (стр.1 : стр.3) | 27,21 | 33,11 | 5,90 | 121,7 |

| Время обращения оборотных активов, дн. (стр.4 х 360 : стр.1) | 12,97 | 10,41 | -2,56 | 80,3 |

| Рентабельность активов, % (стр.2:стр.3)х100 | 17,68 | 7,31 | -10,37 | х |

Данные таблицы 6 свидетельствуют о снижении деловой активности торгового предприятия ООО «Дана-СБ».

В отчетном году наблюдается повышение средней стоимости активов предприятия и средней величины оборотных активов соответственно на 25 тыс.руб. и 12 тыс.руб. или на 4,8 % и 2,8 % в относительном выражении.

При этом скорость обращения средств увеличилась на 5,9 оборотов или на 21,7 %. Однако рентабельность активов снизилась на 10,37 % под воздействием сложившегося соотношения между темпами роста чистой прибыли и средней величины активов.

Положительным моментом является сокращение времени обращения оборотных средств предприятия в отчетном году на 2,56 дн.

Наличие финансовых ресурсов в оптимальных размерах и эффективность их использования в значительной степени предопределяют успех деятельности предприятия на рынке и его финансовое благополучие.

Таблица 6 – Анализ финансового состояния ООО «Дана-Сб» за 2008 г.

| Показатели | На начало отчетного года | На конец отчетного периода | Изменение за отчетный период по | Темп роста, % | |||

| Сумма, тыс.руб. | Удельный вес, % | Сумма, тыс.руб. | Удельный вес, % | Сумме, тыс.руб. | Удельному весу, % | ||

| 1.Финансовые ресурсы, всего | 496 | 100,00 | 571 | 100,00 | 75 | - | 115,1 |

| в т.ч.: | |||||||

| 1.1. собственный капитал | 372 | 75,00 | 409 | 71,63 | 37 | -3,37 | 109,9 |

| 1.2. долгосрочные обязательства | - | - | - | - | - | - | - |

| 1.3. краткосрочные обязательства | 124 | 25,00 | 162 | 28,37 | 38 | 3,37 | 130,6 |

| из них: | |||||||

| 1.3.1. кредиторская задолженность | 124 | 100,00 | 162 | 100,00 | 38 | 0,00 | 130,6 |

| 2. Размещение финансовых ресурсов | 496 | 100 | 571 | 100 | 75 | - | 115,121 |

| 2.1. внеоборотные активы | 17 | 3,43 | 28 | 4,90 | 11 | 1,48 | 164,7 |

| из них: | |||||||

| 2.1.1. нематериальные активы и основные средства | 17 | 100,00 | 28 | 100,00 | 11 | х | 164,7 |

| 2.2. оборотные активы | 479 | 96,57 | 543 | 95,10 | 64 | -1,48 | 113,4 |

| из них: | |||||||

| 2.2.1. материально-производственные запасы | 156 | 32,57 | 217 | 39,96 | 156 | 7,40 | 139,1 |

| 2.2.2. дебиторская задолженность | 5 | 1,04 | 89 | 16,39 | 84 | 15,35 | 1780,0 |

| 2.2.3. наиболее ликвидные активы | 318 | 66,39 | 223 | 41,07 | -95 | -25,32 | 70,1 |

| 3. Коэффициент автономии (стр.1.1 : стр.1) | 0,75 | х | 0,72 | х | -0,03 | х | 95,5 |

| 4. Коэффициент вложений в производственный потенциал | 0,35 | х | 0,43 | х | 0,08 | х | 123,0 |

| (стр.2.1.1+стр.2.2.1) : стр.1 | |||||||

| 5. Коэффициент обеспеченности собственными оборотными средствами | 0,74 | х | 0,70 | х | -0,04 | х | 94,7 |

| (стр.1.1+стр.1.2 – 2.1) : стр.2.2 | |||||||

| 6. Коэффициент текущей ликвидности (стр.2.2 : стр.1.3) | 3,86 | х | 3,35 | х | -0,51 | х | 86,8 |

Результаты данного анализа выявили рост общей стоимости финансовых ресурсов на конец 2008 г на 15,1%, что составляет 75 тыс. руб. Сложившаяся ситуация обусловлена в большей степени увеличением заемного капитала на 38 тыс. руб., а также ростом собственного капитала на 37 тыс. руб.

Стоит заметить, что доля собственного капитала в общем объеме финансовых ресурсов снизилась с 75% на начало года до 71,63% на конец года, то есть на 3,37%. Следовательно, доля заемного капитала повысилась с 25% до 28,37% к концу отчетного периода. Это объясняется более быстрыми темпами роста заемных средств по сравнению с собственными.

На начало отчетного периода стоимость мобильного имущества составила 479 тыс. руб. За отчетный период она возросла на 64 тыс. руб. или на 13,4%. Удельный вес оборотных средств в стоимости активов предприятия снизился на 1,48 процентных пункта и составил на конец года 95,1%. Прирост оборотных активов обусловлен увеличением материально-производственных запасов, НДС по приобретенным ценностям, дебиторской задолженности, платежи по которой ожидаются в течение 1 года.

Наибольшее приращение оборотных средств обеспечено увеличением запасов материальных ресурсов, сумма которых возросла на 156 тыс. руб., или на 39,1%, что заслуживает негативной оценки, поскольку темп роста запасов больше темпа роста выручки от продажи товаров, данная ситуация свидетельствует о замедлении оборачиваемости запасов.

Негативными моментами являются рост дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев на 1680%, что ведет к дополнительному изъятию из оборота предприятия средств, снижает уровень платежеспособности ООО «Дана-СБ» и вызывает необходимость привлечения дополнительных объемов дорогостоящих источников финансирования.

Тем не менее, руководству ООО «Дана-СБ» удалось в отчетном году поддержать удовлетворительный уровень ликвидности, что характеризуется фактическим значением коэффициента текущей ликвидности выше по сравнению с оптимальным уровнем (1,5 - 2,0), и, кроме того, торговое предприятие не допускает образования долгосрочных обязательств. Данное обстоятельство дает основание сделать вывод об относительно устойчивом финансовом положении организации.

3. Анализ ликвидности балансаплатежеспособность ликвидность денежный коммерческий

Финансовое положение предприятия можно оценивать с точки зрения долгосрочной и краткосрочной перспектив. В первом случае критерием оценки финансового положения является соотношение собственных и заемных средств, их достаточность для формирования запасов (данный вопрос был рассмотрен ранее). В краткосрочном периоде — ликвидность и платежеспособность предприятия.

Оценка платёжеспособности и ликвидности организации позволяет охарактеризовать способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам и осуществляется на основе характеристики ликвидности. При этом следует различать такие понятия как ликвидность активов и ликвидность организации.

Под ликвидностью какого-либо актива понимают способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

Говоря о ликвидности предприятия, имеют в виду наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств хотя бы и с нарушением сроков погашения, предусмотренных контрактами.

Анализ ликвидности организации осуществляется на базе:

· Анализа ликвидности баланса;

· Расчета и оценки относительных коэффициентов ликвидности.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. В экономической литературе нет единого подхода к группировке активов и пассивов. В частности, Л.Т. Гиляровская предлагает следующий подход. Все активы фирмы в зависимости от степени ликвидности, т.е. от скорости превращения в денежные средства, можно условно подразделить на следующие группы:

А1 наиболее ликвидные активы – суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. К этой группе относятся: денежные средства в кассе и на расчётном счёте, а также краткосрочные финансовые вложения (стр.260 + стр.250);

А2 быстрореализуемые активы – активы, для обращения которых в наличные средства требуется определенное время. В эту группу можно включить краткосрочную дебиторскую задолженность (исключая просроченную) и прочие активы (стр.230 + стр.240 + стр.270);

А3 медленнореализуемые активы – запасы и затраты, за исключение расходов будущих периодов (стр.210 + стр.220);

А4 труднореализуемые активы – активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного времени. В эту группу входят внеоборотные активы, (стр.190).

П1 наиболее срочные обязательства – кредиторская задолженность (стр.620);

П2 краткосрочные пассивы – краткосрочные кредиты и заёмные средства, задолженность участникам по выплате доходов; прочие краткосрочные обязательства (стр.610 + стр. 630 + стр. 640);

П3 долгосрочные пассивы – долгосрочные кредиты и заёмные средства (стр.590);

П4 постоянные пассивы – раздел “Капитал и резервы”, а также стр.640 (стр.490+стр.640).

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств, что выясняется при сопоставлении итогов вышеуказанных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения:

А1³ П1,

А2 ³ П2,

А3³ П3,

А4< П4

Выполнение первых трех неравенств с необходимостью влечет выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит "балансирующий" характер и в то же время имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости - наличии у предприятия собственных оборотных средств. В случае, когда одно или несколько неравенств системы имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

Анализ ликвидности баланса ООО «Дана-СБ» представлен в таблице 7.

Таблица 7 - Анализ ликвидности баланса ООО «Дана –СБ» за 2008 г.

| АКТИВ | На начало периода | На конец периода | ПАССИВ | На начало периода | На конец периода | Платежный излишек (+), недостаток (-) | |

| На начало периода | На конец периода | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7[2-5] | 8[3-6] |

| 1.Наиболее ликвидные активы | 318 | 223 | 1.Наиболее срочные обязательства | 124 | 162 | 194 | 61 |

| 2.Быстро реализуемые активы | 5 | 89 | 2. Краткосрочные пассивы | - | - | 5 | 89 |

| 3.Медленно реализуемые активы | 156 | 231 | 3.Долгосрочные пассивы | - | - | 156 | 231 |

| 4.Труднореализуемые активы | 17 | 28 | 4.Постоянные пассивы | 372 | 409 | -356 | -381 |

| БАЛАНС | 496 | 571 | БАЛАНС | 496 | 571 | х | х |

Из таблицы 7 видно, что баланс анализируемой является абсолютно ликвидным как на начало, так и на конец отчетного года.

Таким образом, выполнение всех условий неравенства позволяет сделать предварительный вывод об абсолютной ликвидности баланса.

4. Анализ диагностики относительных показателей ликвидностиДля конкретизации полученной оценки необходим анализ значений и динамики относительных показателей ликвидности (коэффициентов). Цель данного расчета – определить соотношение имеющихся оборотных активов (по их видам) и краткосрочных обязательств для их возможного последующего погашения. Расчет базируется на том, что виды оборотных средств обладают различной степенью ликвидности, поэтому для более обоснованной оценки платежеспособности и ликвидности организации используют несколько показателей. Рост всех относительных показателей ликвидности в динамике рассматривается как положительная характеристика платежеспособности. Наиболее распространенными являются следующие относительные показатели ликвидности:

1. Коэффициент абсолютной ликвидности (Кал) рассчитывается как отношение наиболее ликвидных активов – денежных средств и краткосрочных финансовых вложений – к краткосрочным обязательствам:

Кал

= ![]() ,

,

Где КФВ – краткосрочные финансовые вложения (стр.250);

ДС – денежные средства (стр.260);

КО – краткосрочные обязательства (стр.690 – стр.640 – стр.650).

Коэффициент характеризует платежеспособность организации на дату составления баланса, показывая, какая часть краткосрочных обязательств могла быть погашена на эту дату за счет денежных средств и краткосрочных финансовых вложений, т. е. практически немедленно. Оптимальным считается значение показателя на уровне 0,1…0,2, т.е. остаток наиболее ликвидных активов должен обеспечивать возможность погашения около 10…20 % текущих обязательств. Однако ряд аналитиков, учитывая неоднородную структуру сроков погашения задолженности, данный норматив считает завышенным.

2. Коэффициент критической (быстрой) ликвидности (Ккл) рассчитывается как отношение денежных средств, краткосрочных финансовых вложений и дебиторской задолженности к краткосрочным обязательствам:

Ккл = ![]() ,

,

Где КДЗ – краткосрочная дебиторская задолженность (стр.240).

Коэффициент показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющихся денежных средств и ожидаемых поступлений от дебиторов. Показатель характеризует прогнозные платежные возможности организации при условии своевременного проведения расчетов с дебиторами. Теоретически оправданные оценки этого коэффициента для промышленных предприятий и организаций оптовой торговли лежат в диапазоне 0,7…1,0. Для организаций розничной торговли, в принципе не имеющих сколь-либо существенной задолженности покупателей (кроме продаж в кредит и мелких оптовых поставок), достаточно значение данного коэффициента на уровне коэффициента абсолютной ликвидности, т. е. 0,1…0,2.

3. Коэффициент текущей ликвидности (Ктл) (коэффициент покрытия) рассчитывается как отношение всех оборотных (текущих) активов к обязательствам краткосрочного характера:

Ктл = ![]() ,

,

Где О бА – оборотные активы (стр.290 – стр.230 баланса);

З – запасы (стр.210);

НДС – НДС по приобретенным ценностям (стр.220);

ПрОбА – прочие оборотные активы (стр.270).

Данный коэффициент дает общую оценку ликвидности организации, характеризуя ее платежные возможности при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов и прочих оборотных активов на период, равный средней продолжительности одного оборота всех оборотных средств. Экономическая интерпретация коэффициента: сколько рублей финансовых ресурсов, вложенных в оборотные активы, приходится на один рубль текущих пассивов. Иными словами, во сколько раз оборотные активы превышают краткосрочные обязательства. Считается допустимым, когда коэффициент текущей ликвидности варьирует в пределах 1,0…2,0. Нижняя граница указывает на то, что величина оборотных активов должна быть достаточной для погашения всех обязательств краткосрочного характера. Значение коэффициента на уровне ниже 1,0 означает неликвидность организации и является следствием недостатка долгосрочных источников (собственного капитала и долгосрочных обязательств) для формирования внеоборотных активов. Более чем двукратное превышение оборотных активов над текущими обязательствами считается нежелательным, так как свидетельствует о нерациональном вложении собственных средств, их неэффективном использовании. Оптимальным же считается значение коэффициента текущей ликвидности на уровне 1,5…2,0, причем конкретный уровень зависит от отраслевой принадлежности, длительности производственного цикла и ряда других факторов. Организации, принадлежащие к отраслям, характеризующимся высокой оборачиваемостью активов (например, торговля, услуги), могут иметь более низкое значение показателя, нежели отрасли с медленной оборачиваемостью (строительство, организации, занимающиеся производственной деятельностью с длительным производственным циклом)

Расчет коэффициентов ликвидности ООО «Дана –СБ» за 2008 г. приведен ниже.

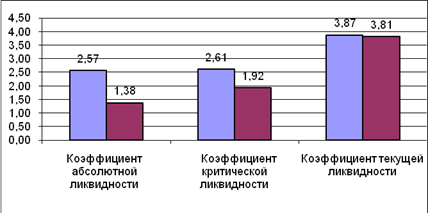

Динамика коэффициентов ликвидности представлена на рисунке 2.

Таблица 8 - Анализ динамики показателей ликвидности ООО «Дана –СБ» за 2008 г.

| Статьи баланса и коэффициенты ликвидности | На начало 2008 года | На конец 2008 года | Отклонение | Темп роста, % |

| А | 1 | 2 | 3 [2-1] | 4 [2/1]∙100 |

| 1. Денежные средства и краткосрочные финансовые вложения (стр.260+250) | 318 | 223 | -95 | 70,1 |

| 2. Дебиторская задолженность (стр.240) | 5 | 89 | 83 | 1654,5 |

| 3. Итого денежных средств и дебиторской задолженности [стр.1+стр.2+стр.3] | 324 | 312 | -12 | 96,4 |

| 4. Запасы, НДС по приобретенным ценностям и прочие оборотные активы (стр.210+220+270) | 156 | 306 | 150 | 195,9 |

| 5. Итого оборотные активы [стр.3+стр.4] | 480 | 618 | 138 | 128,7 |

| 6. Краткосрочные обязательства (стр.690-640) | 124 | 162 | 38 | 130,6 |

| Статьи баланса и коэффициенты ликвидности | На начало 2008 года | На конец 2008 года | Отклонение | Темп роста, % |

| 7. Коэффициент абсолютной ликвидности (Кал) (стр.1/стр.6) | 2,57 | 1,38 | -1,19 | 53,7 |

| 8. Коэффициент критической ликвидности (Ккл) (стр.3/стр.6) | 2,61 | 1,92 | -0,68 | 73,8 |

| 9. Коэффициент текущей ликвидности (Ктл) (стр.5/стр.6) | 3,87 | 3,81 | -0,06 | 98,6 |

Рисунок 2 - Динамика показателей ликвидности по ООО «Дана-СБ» за 2007-2008 гг.

Данные таблицы 8 и рисунка 2 свидетельствуют о достаточной ликвидности организации. Все показатели выше рекомендуемых оптимальных значений. Так, коэффициент абсолютной ликвидности, характеризующий платежеспособность организации на дату составления баланса имеет значение 2,57 на начало периода и 1,38 на конец. Коэффициент срочной ликвидности имеет значение весьма близкое предыдущему коэффициенту в связи с небольшой величиной дебиторской задолженности (продажи осуществляются преимущественно за наличный расчет). Причем в динамике наблюдается снижение значений указанных показателей, что означает ухудшение платежных возможностей в ближайшее от даты составления баланса время. Данная ситуация обусловлена уменьшением денежных средств (на 29,9%) по сравнению с обязательствами краткосрочного характера (увеличились на 30,6%).

Таким образом, коэффициент абсолютной ликвидности находится выше нормативного значения, что означает, что денежные средства, имеющиеся в наличии, обеспечивают среднюю однодневную потребность в платежных средствах (остаток денежных средств больше среднего размера однодневных платежей по краткосрочным обязательствам).

Коэффициент текущей ликвидности, характеризующий платежные возможности на период, равный средней продолжительности оборота текущих активов, имеет достаточно высокие значения: оборотные активы превышают краткосрочные обязательства в 3,87 и 3,81 раза на начало и конец периода соответственно при оптимальном уровне более 1,5. Негативные изменения в динамике (снижение коэффициента на 0,07%) связаны с опережающим увеличением обязательств (на 30,6%) по сравнению с увеличением оборотных активов (на 28,7%).

Таким образом, платежные возможности организации приблизились к оптимальным.

Т.к. уровень коэффициента текущей ликвидности снижается, следует рассчитать коэффициент утраты платежеспособности за период, равный трем месяцам:

Куп=Ктл1+3/Т*(Ктл1-Ктл0)/Ктлнорм=3,87+3/12*(3,87-3,81)/1,5=2,59

Т.к. значение найденного коэффициента больше 1, то предприятие имеет реальную возможность сохранить свою платежеспособность в течение трех месяцев.

5. Анализ движения денежных средств

Анализ движения денежных средств проводится с целью выявления мощности денежного потока и способности организации генерировать достаточный объем денежных средств для обеспечения расходов. В ходе анализа денежных потоков с целью уточнения оценки платежеспособности решаются следующие задачи:

1) оценка состава и структуры поступления и расходования денежных средств;

2) оценка мощности денежного потока и зависимости фирмы от внешних источников финансирования.

Анализ денежных потоков при исследовании уровня платежеспособности проводится прямым методом, сущность которого заключается в исследовании объема и структуры денежного потока в разрезе источников поступлений и направлений расходования денежных средств.

Основным источником информации для анализа денежных потоков прямым методом является отчет о движении денежных средств (в российской практике типовая форма бухгалтерской отчетности № 4).

Анализ движения денежных средств прямым методом оформляется в таблице 9.

Таблица 9 - Анализ движения денежных средств (на основе прямого метода) по ООО «Дана-СБ» за 2007-2008 гг.

| Показатели | Прошлый период | Отчетный период | Отклонение | |||

| Сумма, | Удельный вес, | Сумма, | Удельный вес, | по сумме, | по удельному весу, | |

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | |

| А | 1 | 2 | 3 | 4 | 5 [3-1] | 6 [4-2] |

| Движение денежных средств по | ||||||

| текущей деятельности | ||||||

| 1. Поступило, всего | 13849 | 100,00 | 17663 | 100,00 | 3814 | 127,5 |

| в том числе: | 0 | |||||

| 1.1. Средства, полученные от покупателей, заказчиков | 13849 | 100,00 | 17663 | 100,00 | 3814 | 127,5 |

| 1.2. Прочие доходы | ||||||

| 2. Направлено, всего | 13967 | 100,00 | 17758 | 100,00 | 3791 | 127,1 |

| в том числе: | ||||||

| 2.1. На оплату приоб-ных товаров, услуг, сырья и иных оборотных | 13471 | 96,45 | 17373 | 97,83 | 3902 | 129,0 |

| активов | ||||||

| 2.2. На оплату труда | 147 | 1,05 | 186 | 1,05 | 39 | 126,5 |

| 2.3. На выплату дивидендов, процентов | ||||||

| 2.4. На расчеты по налогам и сборам | 224 | 1,60 | 167 | 0,94 | -57 | 74,6 |

| 2.5. Прочие расходы | 125 | 0,89 | 32 | -93 | 25,6 | |

| 3. Чистый денежный приток (отток) от текущей деятельности | -118 | -95 | 23 | 80,5 | ||

| 4. Итого поступило | 13849 | 100 | 17663 | 3814 | 127,5 | |

| 5. Итого направлено | 13967 | 100 | 17758 | 3791 | 127,1 | |

| 6. Чистый денежный приток | -118 | -95 | 23 | 80,5 | ||

| 7. Остаток денежных средств на начало года | 436 | 318 | -118 | 72,9 | ||

| 8. Остаток денежных средств на конец года (с.6+ с.7) | 318 | 223 | -95 | 70,1 |

Таким образом, можно отметить, ухудшение платежных возможностей организации, так как и в прошлом и в отчетном годах наблюдается снижение суммы денежных средств.

При этом в анализируемых периодах происходит превышение суммы направленных денежных средств, по сравнению с суммой поступивших.

6. Оценка уровня платежеспособности предприятия на перспективуПод несостоятельностью (банкротством) понимается признанная арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и/или исполнить обязанности по уплате обязательных платежей. Результатом несостоятельности зачастую становится «банкротство» и связанная с ним процедура ликвидации и продажи имущества неплатежеспособной организации в целях соразмерного удовлетворения требований кредиторов. Возможность возникновения банкротства должна диагностироваться на самых ранних стадиях с целью своевременного принятия мер по нейтрализации факторов, обусловливающих финансовую несостоятельность. Экономическая диагностика банкротства может быть осуществлена с помощью следующих инструментов:

- системы критериев, имеющих юридическую силу;

- экономико-математического моделирования;

- параметрического анализа.

В зарубежной практике используют модели прогнозирования банкротства Э. Альтмана, Р. Лиса, Тафлера, содержащие различный набор аналитических показателей, имеющих определенную значимость. Следует отметить, что все модели имеют ряд особенностей, которые делают их применение в отечественной практике недостаточно объективным: весовые коэффициенты в уравнениях рассчитаны на основании эмпирической информации о деятельности зарубежных фирм, в данных моделях не учитывается характерная для отечественных организаций периодическая переоценка основных фондов, в модели Альтмана проблематичным представляется установление рыночной стоимости собственного капитала. Уточнение набора показателей было предпринято российским ученым Л. Философовым. Однако вопрос определения значимости показателей, входящих в состав уравнений, так и остался не решенным. Л. Философов использовал эмпирическую информацию о деятельности зарубежных компаний, что делает и эту модель малопригодной для оценки деятельности отечественных организаций. В целом следует отметить, что использование экономико-математических методов для оценки вероятности банкротства в условиях российской действительности в настоящее время ограничено, поскольку отсутствует необходимая достоверная финансовая информация об организациях-банкротах, накопленная за длительный период времени.

Использование параметрического анализа основано на построении модели интегральной оценки на основе системы показателей, позволяющих обнаружить и количественно оценить вероятность приближающегося банкротства. На кафедре экономического анализа и статистики КГТЭИ разработана методика расчета комплексного показателя несостоятельности на базе коэффициентов, имеющих определенную значимость, установленную методами экспертных оценок (парных приоритетов).

Расчет комплексного показателя (Кп) несостоятельности осуществляется методом средней арифметической простой:

Кп = (0,33К1 + 0,11К2 + 0,13К3 + 0,16К4 +0,27К5) / 5,

где К 1 – усредненное за анализируемый период значение коэффициента текущей ликвидности;

К 2 – усредненное за анализируемый период значение коэффициента обеспеченности собственных оборотных средств;

К 3 – коэффициент рентабельности продаж по чистому денежному притоку;

К 4 - коэффициент рентабельности собственного капитала по чистому денежному притоку;

К 5 – коэффициент оборачиваемости оборотных активов.

При этом для формирования более объективной оценки рекомендуется показатели рентабельности продаж и собственного капитала рассчитать не по прибыли, а по величине чистого денежного притока от текущей деятельности.

Критериальные границы значений комплексного показателя следующие:

Кп≥0,3 – банкротство организации не грозит;

0,1<Кп<0,3 – организация приближается к зоне банкротства;

Кп<0,1 – находится в зоне банкротства.

Расчет вышеуказанного комплексного показателя осуществляется в таблице 10.

Таблица 10- Расчет комплексного показателя вероятности банкротства по ООО «Дана –СБ» за 2008 г.

| Показатели | Величина показателя | Значимость показателя | Комплексный показатель диагностики несостоятельности |

| А | 1 | 2 | 3 |

| 1. Средняя величина оборотного капитала, тыс. руб. | |||

| 511 | х | Х | |

| 2. Средняя величина собственных оборотных средств, тыс. руб. | |||

| 368 | х | Х | |

| 3. Средняя величина собственного капитала, тыс. руб. | |||

| 391 | х | Х | |

| 4. Выручка от продаж, тыс. руб. | 17663 | х | Х |

| ( стр. 010 форма 2) | |||

| 5. Прибыль от продаж, тыс. руб.(стр 050 форма 2) | 80 | х | Х |

| 6. Чистая прибыль, тыс. руб.( стр 190 ф 2) | 37 | х | Х |

| 7.Средняя величина краткосрочных обязательств, тыс. руб. | 182 | х | х |

| 8.Усредненное значение коэффициента текущей ликвидности (К1) (стр 1:стр.7) ед. | |||

| 2,81 | 0,33 | 0,93 | |

| 9.Усредненное значение коэффициента обеспеченности собственных оборотных средств (К2) (стр2:стр1), ед | |||

| 0,72 | 0,11 | 0,08 | |

| 10.Коэффициент рентабельности продаж (К3) (стр5:стр4),ед | |||

| - | 0,13 | - | |

| 11. Коэффициент рентабельности собственного капитала (К4) (стр6:стр3), ед | 0,09 | 0,16 | 0,02 |

| 12.Коэффициент оборачиваемости оборотных активов (К5) (стр4:стр1), ед | 34,54 | 0,27 | 9,33 |

| 13. Комплексный показатель диагностики банкротства, ед (гр3 стр8+стр9+стр10+стр11+стр12)/5 | х | х | 2,07 |

Результат оценки вероятности банкротства указывает на то, что организация ООО «Дана-СБ» находится вне зоны банкротства. Об этом свидетельствует высокое значение комплексного показателя – 2,07 (против критериального значения 0,3).

Таким образом, результаты проведенного анализа свидетельствуют о том, что в отчетном году предприятие было ликвидным, что подтверждает соответствие коэффициентов ликвидности нормативным значениям.

При этом в дополнение к вышесказанному, можно отметить, что в отчетном периоде предприятию не грозит банкротство.

Заключение

Таким образом, масштабы хозяйственной деятельности ООО «Дана-СБ» в отчетном году возросли, что подтверждается приростом товарооборота на 3814тыс.руб. или на 27,5 %. Причем данный результат сопровождался ростом эффективности хозяйствования, о чем свидетельствует рост комплексного коэффициента эффективности хозяйствования на 0,3 %. В результате чего долевое участие экстенсивных факторов в увеличении выручки от продажи оказалось подавляющим, что характеризует собой преимущественно экстенсивный характер торговой деятельности ООО «Дана-СБ».

Из всех ресурсов задействованных в отчетном году в торговой деятельности менее эффективно использовались элементы материально-технической базы. В частности произошло снижение фондоотдачи на 36,88 %, в результате в 2007 г. на 1 руб., вложенный в основные средства приходилось 552,54 руб. выручки. При этом данное обстоятельство оценивать отрицательно не следует, т.к. несмотря на значительное снижение значение фондоотдачи осталось высоким. При неизменном размере торговой площади произошло увеличение получаемого товарооборота за год с одного м кв. площади на 100 руб. основных средств. Подтверждением чему служит прирост нагрузки на 1 м кв. на 27,5 %, что заслуживает положительной оценки.

Группой ресурсов, по которой в отчетном году отмечается рост эффективности использования являются трудовые ресурсы. В динамике состояния которых произошло увеличение среднесписочной численности работающих на 1 человека при одновременном улучшении структуры рабочей силы, что выражено в приросте удельного веса численности торгово-оперативного персонала, кроме того данные изменения сопроводилось ростом производительности труда, т.е. среднегодовая выработка одного работающего увеличились на 9,3 %. Однако при этом произошло снижение выработки одного работника торгово-оперативного персонала на 4,3 %. Вместе с тем, в качестве положительной тенденции отмечается незначительный опережающий рост производительности труда по сравнению с темпом роста заработной платы на каждого работника.

В отчетном году наблюдается рост эффективности использования товарных запасов, о чем свидетельствует рост скорости обращения на 1,2 %, что оценивается положительно.

По результатам анализа предприятие является платежеспособным и ликвидным.

Однако, наблюдается снижение прибыли, что говорит о низкой эффективности финансовой деятельности.

В многогранном процессе обеспечения экономического роста и повышения эффективности деятельности организации участвуют различные факторы.

Для сокращения расходов на продажу необходимо:

- снизить долю более издержкоемких товаров в общем объеме реализуемой продукции;

- поиск поставщиков с более выгодными условиями предоставления продукции.

Ответственными назначить отдел поставок, контроль за выполнением возложить на директора отдела;

- более тщательно отслеживать расходование средств (целевое и экономически обоснованное использование) предприятия.

По затратам, связанным с управлением предприятия (расходы на содержание административно-управленческого аппарата, оплата информационных и вычислительных услуг, канцелярские и командировочные расходы, оплата услуг почтовой, телефонной, телеграфной, факсимильной связи, издержки на повышение квалификации работников, представительские расходы в пределах утвержденных норм и т.д.) определить их целесообразность, проведение режима экономии, эффективность произведенных затрат и средств.

Для повышения эффективности использования оборотных средств, предприятию необходимо:

1. сократить материально-производственные запасы предприятия в соответствии к уровню товарооборота, т.е. оптимизировать структуру и нормирование запасов. Ответственность за данное мероприятие возложить на отдел поставок. На складе необходимо выявить залежалый товар, произвести допустимую уценку с целью более быстрой реализации неликвидной продукции. Ответственность за это мероприятие возложить на зав.хозяйственной частью совместно с бухгалтерией (в части уценки);

2. для сокращения дебиторской задолженности необходим тщательный контроль за состоянием расчетов с покупателями во избежание возникновения просроченной. Ответственными лицами по управлению дебиторской задолженности назначить бухгалтера.

Возможно нарушение платежно-расчетной дисциплины, приводящее к появлению просроченной задолженности, а также недостачи, растрат, хищения, порча ценностей. Для этого необходимо регулярное проведение ревизии склада с целью выявления недостач и хищений. Ревизию должны проводить бухгалтерия совместно с зав.хозяйственной частью;

3. главному бухгалтеру необходимо поручить нормирование остатков денежных средств по кассе.

Библиографический список

1. Гражданский кодекс Российской Федерации: в 3 ч. - М.: Проспект, 2006. – 593 с.

2. О внесении изменений и дополнений в Федеральный закон «О бухгалтерском учете»: федер. закон от 28.03.02. №32-ФЗ // Собр. законодательства РФ. – 2002 . - № 13. - Ст. 1179.

3. О бухгалтерском учете: федер. закон от 21.11.96 № 129-ФЗ // Рос. газ. – 1998 – 30 июля - С. 3.

4. Классификация основных средств, включаемых в амортизационные группы: постановление Правительства РФ от 01.01.02 №1 // Малявкина Л. И. Бухгалтерский и налоговый учет основных средств/Л. И. Малявкина – М., 2006. –С. 213 -242.

5. Методические указания по бухгалтерскому учету основных средств: утв. приказом Министерства финансов РФ от 13 октября 2003 г. № 91н// Малявкина Л. И. Бухгалтерский и налоговый учет основных средств/Л. И. Малявкина – М., 2006. –С. 280 – 299.

6. О формах бухгалтерской отчетности организаций: утв. приказом Министерства финансов РФ от 22 июля 2003 г. № 67н // Нормативные акты для бухгалтера. – 2003. – 26 авг. – С. 26 - 47.

7. Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6-01: утв. приказом Министерства финансов РФ от 30 марта 2001 г. № 26н// Малявкина Л. И. Бухгалтерский и налоговый учет основных средств/Л. И. Малявкина – М., 2006. –С. 206 – 213.

8. Положение по бухгалтерскому учету «Бухгалтерская отчетность предприятия» ПБУ 4-99: утв. приказом Министерства финансов РФ от 06 июля 1999 г. №43н// Финансовая газета.- 1999. - №34.- С. 1-3.

9. Положение по бухгалтерскому учету «Доходы организации» ПБУ 9-99: утв. приказом Министерства финансов РФ от 06 мая 1999 г. №32н // Финансовая газета. - 1999. - №23. - С. 1-2.

10.Положение по бухгалтерскому учету «Расходы организации» ПБУ 10-99: утв. приказом Министерства финансов РФ от 06 мая 1999 г. №33н // Финансовая газета. – 1999. - №23. - С. 3-4.

11.Положение по бухгалтерскому учету «Учетная политика организации» ПБУ 1-98: утв. приказом Министерства финансов РФ от 09 декабря 1998 г. №60н // Экономика и жизнь.- 1999. - №3. - С. 24.

12.Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ: утв. приказом Министерства финансов РФ от 29 июля 1998 г. №34н// Рос. газ. - 1998. - 31 октября. - С. 4-5.

13.Анализ финансовой отчетности: учеб. пособие / под ред. О.В. Ефимовой. – М.: Омега-Л, 2006. – 408 с.

14.Анализ финансово – экономической деятельности предприятия: учеб. пособие для вузов / под ред. проф. Н. П. Любушина. – М.: ЮНИТИ – ДАНА, 2006. – 471 с.

15.Бабаев Ю. А. Бухгалтерский учет: учеб. пособие / Ю. А. Бабаев. – 2-е изд., перераб. и доп. – М.: ЮНИТИ, 2006. – 476 с.

16.Баканов М.И. Экономический анализ / М.И. Баканов, А.Д. Шеремет. – М.: Финансы и статистика. 2006. – 656 с.

17.Безруких П.С. Бухгалтерский учет / П.С. Безруких. – М.: Бухгалтерский учет, 2006. – 567с.

18.Бердникова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности / Т. Б. Бердникова. - М.: ИНФРА-М, 2006. – 215 с.

19.Бухгалтерский учёт: учебник для вузов / П.С. Безруких, В.Б. Ивашкевич, Н.П. Кондраков и др. - 3-е изд., перераб. и доп. - М.: Бухгалтерский учёт, 1999. - 624 с.

20.Бухгалтерский учёт / Е. П. Козлова, Н.В. Парашутин, Т.Н. Бабченко и др. - 2-е изд., стереотип. - М.: Финансы и статистика, 1998. - 576 с.

21.Вещунова Н.Л. Бухгалтерский учет.// Н.Л. Вещунова, Л.Ф. Фомина. – 2-е изд., доп. и перераб. – М.: Финансы и статистика, 2006. – 558 с.

22.Волкова О.Н. Анализ хозяйственной деятельности предприятия / О.Н. Волкова, В.В. Ковалев. - М.: ПБОЮЛ, 2000. - 290 с.

23.Гиляровская Л.Т. Экономический анализ: учебник для вузов / Л.Т. Гиляровская. – М.: Юнити - ДАНА, 2002. – 527с.

24.Глушков И.Е. Бухгалтерский (налоговый, финансовый, управленческий) учет на современном предприятии/ И. Е. Глушков. – 10-е изд., доп. и перераб. – М.: КноРус, 2003. – 1160 с.

25.Каморджанова Н. А. Бухгалтерский финансовый учет/ Н. А. Каморджанова, И. В. Карташова. – СПб.: Питер, 2002. – 464 с.

26.Ковалев В. В. Анализ хозяйственной деятельности предприятия: учебник/ В. В. Ковалев, О. Н. Волкова. – М.: ТК Велби, 2002. – 424 с.

27.Кравченко Л.И. Анализ хозяйственной деятельности предприятия: учебник / Л.И. Кравченко. – М. : Новое знание, 2006. – 544 с.

28.Коркина Н.И. Анализ результатов хозяйственно-финансовой деятельности организации и ее финансового состояния: учеб. пособие / Н.И. Коркина, Н.А. Соловьева; Краснояр. гос. торг.-экон. ин-т. - 2-е изд., перераб. и доп. - Красноярск: РИО КГПУ, 2001. - 108 с.

29.Любушин Н.П. Анализ финансово-хозяйственной деятельности предприятия: учебник для вузов / Н.П. Любушин. - М. : ЮНИТИ - ДАНА, 2000. - 471с.

30.Малявкина Л. И. Бухгалтерский и налоговый учет основных средств/Л. И. Малявкина. – М.: Вершина, 2006. – 304 с.

31.Протасов В. Ф. Анализ деятельности предприятия: производство, экономика, финансы, инвестиции, маркетинг/ В. Ф. Протасов. – М.: Финансы и статистика, 2003. -536 с.

32.Савицкая Г.В. Анализ хозяйственной деятельности предприятия / Г. В. Савицкая. - 4-изд., перераб. и доп., - Минск: Новое знание, 2000. - 688 с.

33.Соколов Ю. А. Основные средства: бухгалтерский и налоговый учет/ Ю. А. Соколов. – 2-е изд., перераб. и доп. – М.: Альфа – Пресс, 2003. – 224 с.

34.Соловьева Н.А. Анализ основных средств и эффективности их использования: учебное пособие / Н.А. Соловьева, Е.А. Медведева; Краснояр. гос. торг.-экон. ин-т. – Красноярск: КГТЭИ, 2003. – 100 с.

35.Соловьева Н.А. Анализ финансового состояния коммерческой организации: учеб. пособие / Н.А. Соловьева, Т.А. Цыркунова; Краснояр.гос.торг.-экон.ин-т. - Красноярск, 2006. – 104 с.

36.Управленческий учёт: учебное пособие для вузов / под ред. А.Д. Шеремета. - М.: ФБК-ПРЕСС, 1999. - 512 с.