Дипломная работа: Роль слияния и поглощения в финансовой стратегии компаний

ВВЕДЕНИЕ

На сегодняшний день в общемировой и российской практике сложилась ситуация, когда для обеспечения роста бизнеса предприми» возникает необходимость в процессах слияния и поглощения и это неудивительно, ведь особенно в последние годы резко возрос уровень глобальной конкуренции в большинстве сфер деятельности, который вынуждает компании к интегрированию.

Актуальность темы исследования состоит в том, что для российских предприятий осуществляющих свою производственную деятельность в конкурентной борьбе необходимо эффективно адаптироваться к стремительно изменяющимся рыночным условиям. Именно слияния и поглощения становятся той стратегией роста, которая позволяет предприятию не только сохранить свои позиции на рынке, но и «выбиться» в лидеры.

На фоне быстрорастущего рынка слияний и поглощений в России остро встаёт вопрос об эффективности проведения сделок по слиянию или поглощению. Общемировой опыт в данной области показывает, что около 76 % сделок оканчиваются неудачей. Таким образом, стратегия роста предприятия путём интеграции является крайне эффективной, но лишь при условии правильно проведённой сделки по слиянию или поглощению на всех этапах.

Целью дипломной работы являются анализ и обоснование эффективности слияния и поглощения компаний и их роль в повышении эффективности их деятельности.

В соответствие с целью в данной работе были поставлены следующие задачи:

1) исследовать место и роль процессов слияния и поглощения на основе анализа и обобщения теорий существующих современных западных и российских школ институционального направления в области экономики и теории финансов;

2) сформулировать основные принципы слияний и поглощений;

3) проанализировать современные методы оценки эффективности слияния или поглощения, а также выявить основные мотивы, руководствуясь которыми менеджеры принимают решения о проведении сделки по слиянию или поглощению;

4) выявить современную специфику российского рынка слияний и поглощений;

5) оценить стоимость бизнеса ОАО Холдинговая компания «Объединенные кондитеры» и ОАО «Приморский кондитер»;

6) Определить экономический эффект от поглощения ОАО «Приморский кондитер» открытым акционерным обществом «Объединенные кондитеры».

Предмет исследования данной работы - роль слияния и поглощения в финансовой стратегии компаний.

Объектом исследования является оценка эффективности возможного поглощения ОАО «Приморский кондитер» акционерным обществом Холдинговая компания «Объединенный кондитер».

В дипломной работе использованы статистико-экономический метод исследования, метод сравнения, методы анализа и синтеза теоретического и практического материала, индукции и дедукции, методы оценки финансового состояния предприятия, методы дисконтированного денежного потока, метод стоимости чистых активов и др.

Теоретическую базу дипломной работы составили исследования ведущих российских и зарубежных ученых и практиков в области слияний и поглощений, таких, как Теоретическую базу дипломной работы составили исследования ведущих российских и зарубежных ученых и практиков в области слияний и поглощений, таких, как М. Бекье, Д.М. Бишоп, С.В. Валдайцев, Д. Грейм, Д.А. Ендовицкий, Р. Коуз, К.М. Кристенсен, А.А. Левин, С.В. Савчук, О. Уильямсон, В.А. Устименко, Р. Фаулер, Р.С. Фостер, Ф.Ч. Эванс, в области оценки и управления стоимостью Д.М. Бишоп, А.Г. Грязнова, Т.В. Крамин, А. Кэй и др.

В первой главе работы рассматриваются теоретические основы слияния и поглощения, проанализирована экономическая природа процессов слияний и поглощений с точки зрения исследований крупных учёных в области экономической теории и финансового менеджмента.

Во второй главе дипломной работы рассматривается механизм проведения сделок по слиянию и поглощению, а также методы оценки эффективности слияний и поглощений. А также в этой главе анализируется современное состояние рынка слияний и поглощений.

В третьей главе данной работы проводиться анализ финансового состояния и оценка рыночной стоимости предприятий до поглощения и процедура поглощения ОАО «Приморский кондитер» ОАО Холдинговой компанией «Объединенные кондитеры». В заключении третьей главы проводиться анализ эффективности слияний предприятий.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ СЛИЯНИЯ И ПОГЛОЩЕНИЯ ПРЕДПРИЯТИЙ В УСЛОВИЯХ РЫНОЧНОЙ ЭКОНОМИКИ РОССИИ

1.1 Особенности слияний и поглощений

Рассмотрим теоретическую сущность таких процессов, как слияние и поглощение. Реорганизация предприятия может быть осуществлена в форме слияния предприятий.

Слиянием предприятий признается создание нового предприятия с передачей ему всех прав и обязанностей двух или нескольких предприятий и прекращением деятельности последних. Реорганизация в форме слияния предприятий считается завершенной с момента государственной регистрации вновь возникшего предприятия - правопреемника. С этого момента, создавшие его предприятия считаются прекратившими свое существование.

Слияние предприятий как способ реорганизации предприятий означает укрупнение вновь возникающего субъекта гражданского права за счет прекращения нескольких предприятий, вследствие слияния. При этом все права и обязанности каждого из них суммируются предприятием, возникающей в результате слияния, в соответствии с передаточным актом.

На совместном собрании учредителей всех участвующих в слиянии предприятий принимаются решения о составе учредителей, о размере уставного капитала и его распределении среди учредителей, об утверждении Устава нового предприятия, а также об избрании исполнительных органов создаваемого предприятия.

При слиянии предприятий все права и обязанности каждого из них переходят к вновь возникшему предприятию в соответствии с передаточным актом.

При процессе поглощения происходит сохранение как минимум одного юридического лица и переходом к нему прав собственности остальных.

Целью слияний и поглощений является увеличение благосостояния акционеров и достижение конкурентных преимуществ на рынке.

На самом деле любое акционерное общество, функционирующее в условиях нормальной цивилизованной рыночной экономики должно ставить эти цели перед собой в качестве приоритетных целей своей деятельности. При этом эти цели могут достигаться компанией с помощью использования как внутренних методов (повышение эффективности управления, использование более современных способов ведения бизнеса, новых технологий, повышение производительности труда и т.д.), так и внешних методов, к которым относится деятельность по слияниям и поглощениям.

На пути к достижению указанных выше целей компания разрабатывает конкретную стратегию своей деятельности. В этом свете компания постоянно оценивает свое положение на рынке, свои сильные и слабые позиции, ищет такие направления своей деятельности, следуя которым она добьется наибольших конкурентных преимуществ.

Исходя из этого компанией могут быть выбраны следующие основные стратегии, или концепции, своего развития:

1) усиление основных направлений своей деятельности;

2) диверсификация деятельности;

3) отказ (продажа) от неосновных направлений деятельности.

Деятельность по слияниям и поглощениям является одним из основных методов реализации перечисленных стратегий развития фирмы. В частности:

1) если фирма занимает удачное положение на рынке, находясь в отрасли, обещающей ей хорошие перспективы развития, однако ей требуется усиление своих позиций для достижения конкурентных преимуществ в отрасли, то, используя механизм слияния и поглощений, она может достигнуть своей цели, объединяясь или приобретая компании того же сегмента рынка;

2) часто компания может осуществлять слияния и поглощения фирм из других сегментов рынка для снижения риска своей деятельности (что достигается, например, через выпуск разнородной продукции, продукции находящейся на различных этапах своего жизненного цикла, через географическую диверсификацию в сбыте продукции - то есть, другими словами, через диверсификацию производства), для расширения сферы своего присутствия;

3) если компания пересматривает свои позиции на рынке, находит новые приоритеты, выделяет для себя основные направления своей деятельности, освобождаясь от неосновных, проблемных направлений, и, наконец, если компания просто испытывает недостаток в деньгах, то она может эффективно использовать механизм слияний и поглощений для продажи или выделения отдельных подразделений, дочерних компаний.

Теория и практика современного корпоративного менеджмента выдвигает достаточно много причин для объяснения слияний и поглощений компаний. Выявление мотивов слияний очень важно, именно они отражают причины, по которым две или несколько компаний, объединившись, стоят дороже, чем по отдельности. А рост капитализированной стоимости объединенной компании является целью большинства слияний и поглощений.

1.2 Цели и мотивы осуществления сделок слияний и поглощений, выбор объектов

Теория и практика современного корпоративного менеджмента выдвигает достаточно много причин для объяснения слияний и поглощений компаний. Выявление мотивов слияний очень важно, именно они отражают причины, по которым две или несколько компаний, объединившись, стоят дороже, чем по отдельности. А рост капитализированной стоимости объединенной компании является целью большинства слияний и поглощений.

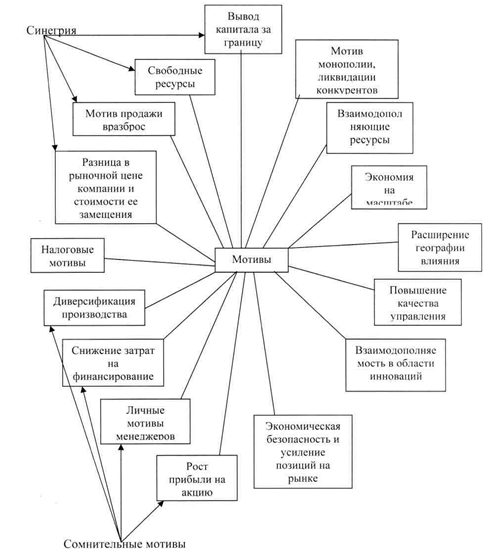

Анализируя мировой опыт и систематизируя его, можно выделить различные основные мотивы слияний и поглощений компаний (рисунок 1.1).

Рисунок 1.1. Основные мотивы слияний и поглощений компаний

1) получение синергетического эффекта. Основная причина реструктуризации компаний в виде слияний и поглощений кроется в стремлении получить и усилить синергетический эффект, т.е. взаимодополняющее действие активов двух или нескольких предприятий, совокупный результат которого намного превышает сумму результатов отдельных действий этих компаний. Синергетический эффект в данном случае может возникнуть благодаря:

а) экономии, обусловленной масштабами деятельности;

б) комбинирования взаимодополняющих ресурсов;

в) финансовой экономии за счет снижения трансакционных издержек;

г) возросшей рыночной мощи из-за снижения конкуренции (мотив монополии);

д) взаимодополняемости в области НИОКР;

2) экономия, обусловленная масштабами, достигается тогда, когдасредняя величина издержек на единицу продукции снижается по мере увеличения объема производства продукции. Один из источников такой экономии заключается в распределении постоянных издержек на большее число единиц выпускаемой продукции. Основная идея экономии за счет масштаба состоит в том, чтобы выполнять больший объем работы на тех же мощностях, при той же численности работников, при той же системе распределения и т.д. Иными словами, увеличение объема позволяет более эффективно использовать имеющиеся в наличии ресурсы. Однако надо помнить, что существуют определенные пределы увеличения объема производства, при превышении которых издержки на производство могут существенно возрасти, что приведет к падению рентабельности производства.

Слияния и поглощения компаний могут порой обеспечивать экономию, полученную за счет централизации маркетинга, например, через объединение усилий и придание гибкости сбыту, возможности предлагать дистрибьюторам более широкий ассортимент продуктов, использовать общие рекламные материалы.

Получение экономии, обусловленной масштабами деятельности, особенно характерно для горизонтальных слияний. Но и при образовании конгломератов порой возможно ее достижение. В этом случае добиваются экономии, обусловленной масштабами, за счет устранения дублирования функций различных работников, централизации ряда услуг, таких как бухгалтерский учет, финансовый контроль, делопроизводство, повышение квалификации персонала и общее стратегическое управление компанией.

Но при этом необходимо отметить, что интегрировать поглощаемую компанию в действующую структуру обычно чрезвычайно сложно. Поэтому некоторые компании после слияния продолжают функционировать как совокупность отдельных и иногда даже конкурирующих подразделений, имеющих разную производственную инфраструктуру, научно-исследовательские и маркетинговые службы. Даже экономия за счет централизации отдельных функций управления может оказаться недостижимой. Сложная структура корпорации, прежде всего, конгломератного типа, наоборот, способна привести к увеличению численности административно-управленческого персонала;

3) слияние может оказаться целесообразным, если две или несколько компаний располагают взаимодополняющими ресурсами. Каждая из них имеет то, что необходимо для другой, и поэтому их слияние может оказаться эффективным. Эти компании после объединения будут стоить дороже по сравнению с суммой их стоимостей до слияния, так как каждая приобретает то, что ей не хватало, причем получает эти ресурсы дешевле, чем они обошлись бы ей, если бы пришлось их создавать самостоятельно.

Слияния с целью получить взаимодополняющие ресурсы характерны как для крупных фирм, так и для малых предприятий. Зачастую объектом поглощения со стороны крупных компаний становятся малые предприятия, так как они способны обеспечивать недостающие компоненты для их успешного функционирования. Малые предприятия создают подчас уникальные продукты, но испытывают недостаток в производственных, технических и сбытовых структурах для организации крупномасштабного производства и реализации этих продуктов. Крупные компании, чаще всего, сами в состоянии создать необходимые им компоненты, но можно гораздо дешевле и быстрее получить к ним доступ, осуществив слияние с компанией, которая их уже производит;

4) мотив монополии. Порой при слиянии, прежде всего, горизонтального типа, решающую роль играет (гласно или негласно) стремление достичь или усилить свое монопольное положение. Слияние в данном случае дает возможность компаниям обуздать ценовую конкуренцию: цены из-за конкуренции могут быть снижены настолько, что каждый из производителей получает минимальную прибыль. Однако антимонопольное законодательство ограничивает слияния с явными намерениями повысить цены. Иногда конкуренты могут быть приобретены и затем закрыты, потому что выгоднее выкупить их и устранить ценовую конкуренцию, чем опустить цены ниже средних переменных издержек, заставляя всех производителей нести существенные потери;

5) выгоды от слияния могут быть получены в связи с экономией на дорогостоящих работах по разработке новых технологий и созданию новых видов продукции, а также на инвестициях в новые технологии и новые продукты. Одна фирма может иметь выдающихся исследователей, инженеров, программистов и т.д., но не обладать соответствующими производственными мощностями, сетью реализации, необходимыми для извлечения выгоды от новых продуктов, которые ими разрабатывались. Другая компания может иметь превосходные каналы сбыта, но ее работники лишены необходимого творческого потенциала. Вместе же обе компании способны плодотворно функционировать. Через слияния могут быть также соединены передовые научные идеи и денежные средства, необходимые для их реализации.

Молодые передовые в технологическом отношении отрасли, связанные с производством и использованием наукоемкой продукции, технологических новинок, сверхсложной техники, становятся главной сферой интересов слияний;

6) повышение качества управления. Устранение неэффективности. Слияния и поглощения компаний могут ставить своей целью достижение дифференцированной эффективности, означающей, что управление активами одной из фирм было неэффективным, а после слияния активы корпорации станут более эффективно управляемыми.

При желании всегда можно найти компании, в которых возможности снижения затрат и повышения объемов продаж и прибыли остаются не до конца использованными, компании, страдающие от недостатка таланта или мотивации руководителей, т.е. компании, имеющие неэффективный аппарат управления. Такие компании становятся естественными кандидатами на поглощение со стороны фирм, имеющих более эффективные системы управления. В некоторых случаях "более эффективное управление" может означать просто необходимость болезненного сокращения персонала или реорганизации деятельности компании.

Практика подтверждает, что объектами поглощений, как правило, оказываются компании с невысокими экономическими показателями. Исследования показывают, что в поглощенных компаниях фактические нормы доходности были относительно низкими в течение нескольких лет до их присоединения к другим фирмам.

Безусловно, слияния и поглощения не следует считать единственно возможным средством совершенствования методов управления. Конечно, если реструктуризация позволит повысить качество управления, то это само по себе достаточно веский аргумент в ее пользу. Однако, порой можно переоценить свои возможности управлять более сложной организацией и иметь дело с незнакомыми технологиями и рынками. Тем не менее в некоторых ситуациях именно эти процедуры представляют собой наиболее простой и рациональный способ повышения качества управления. Ведь менеджеры, конечно же, не станут принимать решения об увольнении или понижении в должности самих себя за неэффективное управление, а акционеры крупных корпораций не всегда имеют возможность непосредственно влиять на решение вопросов о том, кто и как именно будет управлять корпорацией;

7) налоговые мотивы. Действующее налоговое законодательство стимулирует порой слияния и поглощения, результатами которых являются снижение налогов или получение налоговых льгот. Например, высокоприбыльная фирма, несущая высокую налоговую нагрузку, может приобрести компанию с большими налоговыми льготами, которые будут использованы для созданной корпорации в целом.

У компании может иметься потенциальная возможность экономить на налоговых платежах в бюджет благодаря налоговым льготам, но уровень ее прибылей недостаточен, чтобы реально воспользоваться этим преимуществом.

Иногда после банкротства и соответствующей реорганизации компания может воспользоваться правом переноса понесенных ею убытков на облагаемую налогом прибыль будущих периодов. Правда, слияния, предпринятые исключительно ради этих целей, Налоговая служба США, например, расценивает как сомнительные, и применительно к ним принцип переноса убытков может быть отменен;

8) диверсификация производства. Возможность использования избыточных ресурсов. Очень часто причиной слияний и поглощений является диверсификация в другие виды бизнеса. Диверсификация помогает стабилизировать поток доходов, что выгодно и работникам данной компании, и поставщикам, и потребителям (через расширение ассортимента товаров и услуг).

Мотивом для слияния может стать появление у компании временно свободных ресурсов. Допустим, она действует в отрасли, находящейся в стадии зрелости. Компания создает крупные потоки денежных средств, но располагает незначительным выбором привлекательных инвестиционных возможностей. Поэтому часто подобные компании используют образовавшиеся излишки денежных средств для проведения слияний. В противном случае они сами могут стать объектом поглощения другими фирмами, которые найдут применение избыточным денежным средствам.

Этот мотив связан с надеждами на изменение структуры рынков или отраслей, с ориентацией на доступ к новым важным ресурсам и технологиям;

9) разница в рыночной цене компании и стоимости ее замещения. Зачастую проще купить действующее предприятие, чем строить новое. Это целесообразно тогда, когда рыночная оценка имущественного комплекса целевой компании (компании-мишени) значительно меньше стоимости замены ее активов;

10) разница между ликвидационной и текущей рыночной стоимостью (продажа «вразброс»). Иначе этот мотив можно сформулировать следующим образом: возможность «дешево купить и дорого продать» Нередко ликвидационная стоимость компании выше ее текущей рыночной стоимости. В этом случае фирма, даже при условии приобретения ее по цене несколько выше текущей рыночной стоимости, в дальнейшем может быть продана «вразброс», по частям, с получением продавцом значительного дохода. В целом если придерживаться точки зрения целесообразности, то ликвидация должна иметь место тогда, когда экономические приобретения перевешивают экономические потери;

11) личные мотивы менеджеров. Стремление увеличить политический вес руководства компании. Безусловно, что деловые решения относительно слияния и поглощения компаний основываются на экономической целесообразности. Однако есть примеры, когда подобные решения базируются скорее на личных мотивах управляющих, чем на экономическом анализе. Это связано с тем, что руководители компаний любят власть и претендуют на большую оплату труда, а границы власти и заработная плата находятся в определенной связи с размерами корпорации. Так, стремлению к увеличению масштабов компаний способствовало применение опционов как средства долгосрочного поощрения. Эти опционы составляли значительную часть оплаты менеджеров и были привязаны к стоимости капитала руководимой ими компании. В связи с этим существуют прямые стимулы использовать прибыль на приобретение все новых активов в любых сферах бизнеса.

Иногда причиной слияния компаний является самоуверенность руководителей, считающих, что предполагаемая сделка совершенна. Они проникаются азартом охоты, на которой добыча должна быть настигнута любой ценой. В итоге такие покупатели очень дорого платят за свои приобретения;

12) расширение географии влияния. Расширение географии позволяет выйти на новые рынки сбыта, когда возможности традиционного рынка исчерпаны. Кроме того, став транциональной, компания снижает свою подверженность локальным политическим и экономическим рискам, усиливается ее позиция на переговорах с властями;

13) обеспечение экономической безопасности и усиление рыночных позиций. Мотив обеспечения безопасности (в том числе экономической - с точки зрения поставок сырья и продажи готовой продукции и цен на них) служит обоснованием для вертикальной интеграции;

14) вывод капитала за границу. В российской практике в качестве меры обеспечения безопасности капитала характерен также мотив вывода денег за границу, ширмой для которого являются сделки по слияниям и поглощениям;

15) рост прибыли на акцию. Высокий показатель PPS/EPS (цена акции/прибыль на акцию) - при слияниях причина высокого показателя заключается в том, что инвесторы ожидают быстрого роста прибылей в будущем. Если компания добилась роста этого показателя за счет покупки компании с медленными темпами роста и низкими показателями PPS/EPS, то ей придётся и дальше проводить цепочку слияний, чтобы поддержать этот рост;

16) снижение затрат на финансирование (операционная синергия). Объединившимся компаниям заимствование обходиться дешевле, чем каждой из них по отдельности.

Для последующего анализа эффективности слияний и поглощений целесообразно выделить типы инвесторов которые изначально ставят перед собой разные цели (таблица 1.1).

слияние поглощение финансы стоимость

Таблица 1.1- Цели и мотивы инвесторов

| Цели | Мотивы | Объекты | Участники | Примеры |

|

Приобретение активов в спекулятивных интересах |

Быстрая перепродажа более крупному финансовому или статегическому инвестору |

Неодоцененный актив; неэффективная запутаная структура собственности; обремененное долгами или проходящее процедуру банкротства; находящееся в сфере интересов крупных финансово-промышленных групп (ФПГ) |

Мелкие фонды, инвестиционные компании, специализированные подразделения, созданные для этих целей российскими ФПГ. («Альфа-Эко», «Ринако», «Тройка Диалог», «Атон», Millhouse Capital |

«Адамант»: приобретение и перепродажа медийных активов фонду Warburg Pincus; «Базовый элемент» - Millhouse Capital - «Нафта- Москважпоку прка и перепродажа СК «Россия» ИК «Атон» |

|

Недружествен ные поглощения, использование корпоративног о шантажа и конфликтных ситуаций |

Дешевый способ получения контроля над интересующими активами; получение дохода от корпоративного шантажа; перепродажа стратегическому инвестору; увеличение влияния миноритарных акционеров; получение операционного контроля |

Компании с запутаной структурой собственности; обремененные долгами или проходящие процедуру банкротства |

ФПГ, крупные компании, инвестиционные банки, специализированные компании |

«Базовый Элемент» - «Илим Палл Энтер-прайз» |

Выделяют два типа инвесторов:

1) финансовые инвесторы (таблица 1.2);

Таблица 1.2 - Цели и мотивы финансовых инвесторов

| Цели | Мотивы | Объекты | Участники | Примеры |

|

Портфельные инвестиции ДЛЯ диверсификаци и инвестиционн ых рисков |

Приобретенеие небольшой доли в компаниях для получения дивидендов или дохода от повышения ее стоимости |

Крупные высокорентабель ные компании; публичные компании; торгующие на фондовом рынке; отраслевые монополисты; компании с очевидным потенциалом роста и повышения стоимости |

Крупные инвестиционные фонды, портфельные инвесторы, инвестиционные компании и банки, частные инвесторы («Спутник», Russia Partners, Delta Capital, ЕБРР, Millhouse Capital, АФК «Система» |

Hermitage Asset Management - кондитерская фабрика «Волжанка» |

|

Участие собственным капиталом в долгосрочных инвестиционн ых проектах |

Merchant Banking; размещение капитала в непрофильные проекты; формирование отраслевых холдингов; повышение капитализации; продажа стратегическому инвестору |

Средние или крупные компании, ощутимая доля рынка, конкурентные преимущества; сырьевая, технологическая или сбытовая связь с крупнейшими отраслевыми игроками; низкая эффективность4 потенциал роста; ясная стратегия выхода |

Крупные инвестиционные фонды и компании, ФПГ (ЕБРР, Sun Capital, TPG Aurora, Millhouse Capital, АФК «Система», «Интеррос», Группа МДМ, РУСАЛ, «Атон», «Тройка Диалог» |

«Тройка Диалог» - «Росгосстрах »; «Альфа- Эко» 9Альфа производится и газетной бумаги; «Атон» - «Осколцемен т» (продан «Интеко»); фонд Capital International - «Браво Интернешнл» (продан Heineken NV) |

2) стратегические инвесторы (таблица 1.3).

Таблица 1.3 - Цели и мотивы стратегических инвесторов

| Цели | Мотивы | Объекты | Участники | Примеры |

|

Поглощение стратегически важных активов, дополняющих основной бизнес компаний |

Укрупнение холдинговых структур; усиление позиций основного бизнеса; оптимизация бизнес-процессов |

Ключевые компании отрасли; конкурентные преимущества; сырьевая, сбытовая или технологическая синергия с другими предприятиями холдинговой структуры |

ФПГ, крупнейшие отраслевые игроки («Интеррос», РУСАЛ, «Евразхолдинг», УГМК, «Северсталь», ЛУКОЙЛ, «Газпром», ТНК- ВР, «Роснефть», «Сибнефть», «Итера», «Альфа-Групп», Группа МДМ, «Штерн-Цемент», Lafarge, «Интеко», WBD, Nestle, Sun Interbrew, Heineken, и т.д. |

ВР-ТНК; ЮКОС-Сибнефть; «Интеко» -«Осколцемент »; «Эфес-Москва» -Пивовареный завод «Амстар» |

|

Приобретение для развития непрофильных направлений бизнеса |

Перераспределе ние прибыли от основного бизнеса; выход на новые отраслевые рынки |

Крупные и средние производства; значительная доля рынка; низкая конкуренция в отрасли; операционные синергии при объединении в холдинги |

ФПГ, крупнейшие отраслевые игроки |

«Континенталь Менеджмент» 9РУСАЛ) - Кондровская бумажная компания; АПК «Агрос» («Интеррос») - перербургская и московская макаронные фабрики; Группа «Планета» ( Millhouse Capital) - птицефабрики |

Помимо традиционных мотивов интеграции могут встречаться и специфические. Так, слияния для российских компаний представляют собой один из немногих способов противостояния экспансии на российский рынок более мощных западных конкурентов.

Более наглядно место слияний и поглощений в корпоративной стратегии компании можно проследить, рассматривая различные типы слияний и поглощений.

1.3 Классификация типов слияний и поглощений

В современном корпоративном менеджменте можно выделить множество разнообразных типов слияния и поглощения компаний. Считаем, что в качестве наиболее важных признаков классификации этих процессов можно назвать:

1) характер интеграции компаний;

2) национальную принадлежность объединяемых компаний;

3) отношение компаний к слияниям;

4) способ объединения потенциала;

5) условия слияния;

6) механизм слияния.

Остановимся на наиболее часто встречающихся типах слияния компаний. В зависимости от характера интеграции компаний целесообразно выделять следующие типы:

1) горизонтальные слияния предполагают объединение компаний, функционирующих и конкурирующих в одной области деятельности. Такой тип слияний обеспечивает достижение конкурентных преимуществ по сравнению с другими участниками данного конкретного сегмента рынка за счет экономии от масштаба и наращивания капитала. Здесь необходимо отметить, что подобного рода слияния как ограничивающие конкурентную борьбу могут регулироваться со стороны государства через систему антимонопольных мер;

2) вертикальные слияния - объединение компаний разных отраслей, связанных технологическим процессом производства готового продукта, т.е. расширение компанией-покупателем своей деятельности либо на предыдущие производственные стадии, вплоть до источников сырья, либо на последующие до конечного потребителя. Например, слияние горнодобывающих, металлургических и машиностроительных компаний;

3) родовые слияния - объединение компаний, выпускающих взаимосвязанные товары. Например, фирма, производящая фотоаппараты, объединяется с фирмой, производящей фотопленку или химреактивы для фотографирования;

4) конгломератные слияния - объединение компаний различных отраслей без наличия производственной общности, т.е. слияние такого типа -это слияние фирмы одной отрасли с фирмой другой отрасли, не являющейся ни поставщиком, ни потребителем, ни конкурентом. В рамках конгломерата объединяемые компании не имеют ни технологического, ни целевого единства с основной сферой деятельности фирмы-интегратора. Профилирующее производство такого вида объединениях принимает расплывчатые очертания или исчезает вовсе.

В свою очередь можно выделить три разновидности конгломератных слияний:

слияния с расширением продуктовой линии (product line extension mergers), т.е. соединение неконкурирующих продуктов, каналы реализации и процесс производства которых похожи. В качестве примера можно привести приобретение компанией Procter & Gamble, ведущим производителем моющих средств, фирмы Clorox - производителя отбеливающих веществ для белья;

слияния с расширением рынка (market extension mergers), т.е.

приобретение дополнительных каналов реализации продукции, например, супермаркетов, в географических районах, которые ранее не обслуживались;

вЛ чистые конгломератные слияния, не предполагающие никакой общности.

В зависимости от национальной принадлежности объединяемых компаний можно выделить два вида слияния компаний:

а.) национальные слияния - объединение компаний, находящихся в рамках одного государства;

61) транснациональные слияния - слияния компаний, находящихся в разных странах (transnational merger), приобретение компаний в других странах (cross-border acquisition).

Учитывая глобализацию хозяйственной деятельности, в современных условиях характерной чертой становится слияние и поглощение не только компаний разных стран, но и транснациональных корпораций.

В зависимости от отношения управленческого персонала компаний к сделке по слиянию или поглощению компании можно выделить:

а.) дружественные слияния - слияния, при которых руководящий состав и акционеры приобретающей и приобретаемой (целевой, выбранной для покупки) компаний поддерживают данную сделку;

б:) враждебные слияния - слияния и поглощения, при которых руководящий состав целевой компании (компании-мишени) не согласен с готовящейся сделкой и осуществляет ряд противозахватных мероприятий. В этом случае приобретающей компании приходится вести на рынке ценных бумаг действия против целевой компании с целью ее поглощения.

В зависимости от способа объединения потенциала можно выделить следующие типы слияния:

aJ) корпоративные альянсы - это объединение двух или нескольких компаний, сконцентрированное на конкретном отдельном направлении бизнеса, обеспечивающее получение синергетического эффекта только в этом направлении, в остальных же видах деятельности фирмы действуют самостоятельно. Компании для этих целей могут создавать совместные структуры, например, совместные предприятия;

ба) корпорации - этот тип слияния имеет место тогда, когда объединяются все активы вовлекаемых в сделку фирм.

В свою очередь, в зависимости от того, какой потенциал в ходе слияния

объединяется, можно выделить:

гф производственные слияния - это слияния, при которых объединяются производственные мощности двух или нескольких компаний с целью получения синергетического эффекта за счет увеличения масштабов деятельности;

бг) чисто финансовые слияния - это слияния, при которых объединившиеся компании не действуют как единое целое, при этом не ожидается существенной производственной экономии, но имеет место централизация финансовой политики, способствующая усилению позиций на рынке ценных бумаг, в финансировании инновационных проектов.

Слияния могут осуществляться на паритетных условиях («пятьдесят на пятьдесят»). Однако накопленный опыт свидетельствует о том, что «модель равенства» является самым трудным вариантом интеграции. Любое слияние в результате может завершиться поглощением.

В зарубежной практике можно выделить также следующие виды слияний компаний:

1) слияние компаний, функционально связанных по линии производства или сбыта продукции (product extension merger);

2) слияние, в результате которого возникает новое юридическое лицо (statutory merger);

3) полное поглощение (full acquisition) или частичное поглощение (partial acquisition);

4) прямое слияние (outright merger);

5) слияние компаний, сопровождающееся обменом акций между участниками (stock-swap merger);

6) поглощение компании с присоединением активов по полной стоимости (purchase acquisition) и т.п.

2. МЕХАНИЗМ И МЕТОДЫ СЛИЯНИЙ И ПОГЛОЩЕНИЙ

2.1 Механизм и проведение сделки по слиянию и поглощению компаний

Для того чтобы слияние или поглощение прошло успешно, необходимо:

1) правильно выбрать организационную форму сделки;

2) обеспечить четкое соответствие сделки антимонопольному законодательству;

3) иметь достаточно финансовых ресурсов для объединения;

4) в случае слияния быстро и мирно решить вопрос «кто главный»;

5) максимально быстро включить в процесс слияния не только высший, но и средний управленческий персонал.

Можно рассматривать два основных вида интеграционных. Под приобретением понимается процесс приобретения прав корпоративного контроля в одностороннем порядке. Если же речь идет об интеграции на базе вновь создаваемых компаний, мы говорим о слиянии. Виды интеграционных процессов представлены на рисунке 2.2.

Рисунок 2.2. Виды интеграционных процессов

Частичное приобретение характеризуется принятием прав на участие в уставном капитале, частичного контроля через участие в совете директоров. Число участников в результате процесса не меняется. Процессы частичного и полного приобретения представлены на рисунке 2.3.

Рисунок 2.3. Процессы частичного и полного приобретения

Формы частичного приобретения могут осуществляться независимо друг от друга, а могут быть промежуточным этапом процесса более высокого порядка (с точки зрения приобретаемого контроля).

Например, участники проводят интеграцию в виде участия, а через некоторое время достигают договорённости о покупке. Покупка (приобретение - acquisition) - это такое объединение предприятий, при котором одно из предприятий, называемое покупателем, получает контроль над нетто-активами и производственной деятельности другого предприятия, покупаемого в обмен на передачу активов, принятие обязательств или выпуск акций.

Эта форма станет возможна при условии проведения промежуточного процесса консолидации. В данном примере процесс интеграции может рассматриваться как два процесса (участие и консолидация), либо как один - покупка. В результате под процессом консолидации понимается принятие прав на дополнительное участие в уставном капитале, приобретение корпоративного контроля в более высокой степени. Число участников при этом не меняется. Процесс консолидации может делиться на ограниченный и ступенчатый. В первом случае происходит приобретение прав контроля в рамках уже существующего уровня (например, приобретение 10 - процентного пакета к уже имеющимся 10 % рассматривается как процесс сохранения уровня участия). Во втором случае происходит повышение степени контроля (например, приобретение 10-процентного пакета к уже имеющимся 40 процентам рассматривается как процесс перехода с уровня влияния до уровня покупки).

Отличительной чертой частичного приобретения является непостоянство степени корпоративного контроля. Здесь имеется в виду не только смена владельца в результате сделки купли- продажи, но и снижение степени контроля в результате увеличения размера уставного капитала компании, например, путём проведения дополнительной эмиссии акций в форме открытой подписки среди неограниченного круга лиц или в форме закрытой подписки среди части существующих акционеров.

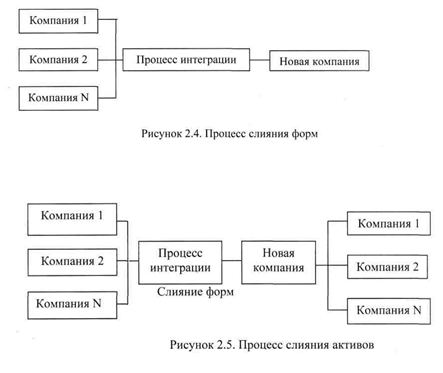

В качестве процесса слияния рассматривается возникновение нового общества путём передачи ему всех прав и обязанностей двух или нескольких обществ, любое объединение хозяйствующих субъектов, в результате которого образуется единая экономическая единица из двух или более существовавших структур, появление нового юридического лица на основе двух или нескольких фирм с ликвидацией последних. Если при слиянии форм мы имеем дело с появлением нового участника, то при слиянии активов несколько иная картина. Процесс слияния активов характерен осуществлением процесса на базе вновь организуемой компании (основной в терминах российского законодательства) с передачей собственниками компаний - участниц в качестве вклада в уставной капитал прав контроля над своими компаниями и сохранением деятельности и организационно - правовой формы последних. Процесс слияния форм представлен на рисунке 2.4.

Под присоединением общества понимается прекращение деятельности одного или нескольких обществ с передачей всех прав и обязанностей другому. Процесс присоединения может трактоваться и как поглощение. Поглощение также описывается как взятие под контроль компании с помощью скупки большей части её акций без изменения числа компаний до и после процесса. Процесс присоединения представлен на рисунке 2.6.

Рисунок 2.6. Процесс присоединения

Разделение общества означает прекращение его существования с передачей всех прав и обязанностей вновь создаваемым обществам. Материнская компания в несколько новых независимых юридических лиц с передачей им своих активов и обязательств, а сама перестаёт существовать. Акционеры материнской компании пропорционально своей доле в её капитале становятся владельцами акций образовавшихся компаний. При этом никакого движения денег не происходит, материнская компания какого-либо дохода в результате разделения не получает.

Под выделением понимается создание одного или нескольких обществ с передачей им части прав и обязанностей. Происходит выделение части активов и пассивов предприятия и передача их одному или нескольким создаваемым предприятиям. При этом старое предприятие продолжает своё функционирование. Часть акционеров может взамен своей доли в материнской компании получить долю в новой компании. Преобразование заключается в изменении организационно - правовой формы общества с открытого на закрытое акционерное общество или общество с ограниченной ответственностью. При этом происходит покупка большей части акций с использованием заёмного финансирования и последующее изъятие акций или долей из свободного обращения. Инициатором сделки, как правило, является более крупная компания. При проведении сделок слияния и поглощения акции приобретаемой компании выкупаются у ее акционеров и перестают обращаться на рынке. Вместо них обращаются акции уже объединенной компании, которые являются теми же акциями приобретающей компании.

Разница между слияниями и поглощениями в том, что при слияниях акционеры приобретаемой компании становятся владельцами акций уже объединенной компании, наряду с акционерами приобретающей компании. При этом выкуп акций чаще всего принимает форму обмена акциями в определенной пропорции. При поглощениях какого-либо участия в капитале объединенной компании акционеры приобретаемой компании они не имеют. Их акции просто выкупаются инициирующей компанией на договорной основе. Для того чтобы заинтересовать акционеров приобретаемой компании в совершении сделки, покупающей компании необходимо обеспечить такие условия, при которых акционеры продающей компании будут иметь определенный доход (например, купить у акционеров их акции по цене, превышающей текущую рыночную стоимость). При этом величина премии зачастую представляет собой довольно большую величину. Выгода от сделки для обеих компаний, то есть совокупная выгода для обеих сторон от проведения слияния будет равна превышению действительной текущей стоимости объединенной компании над суммой текущих стоимостей компаний, отдельно взятых.

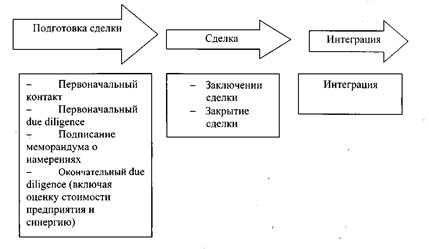

Существует несколько этапов проведения сделки. Выбор того или иного зависит от ряда факторов: насколько дружественны стороны, кто выступает инициатором сделки (продавец или покупатель), какие компании объединяются (публичные или частные), сколько сторон участвует в переговорном процессе (контролируемый аукцион или двусторонний процесс).

Если эти правила не соблюдаются, то возникает риск либо развалить потенциально выигрышную сделку, либо переплатить за актив, например, предложив слишком высокую цену на раннем этапе, когда еще нет достаточного объема информации (рисунок 2.7).

Рисунок 2.7. Основные стадии процессов слияний и поглощений

1. первоначальный контакт. На этом этапе происходит первое знакомство компаний, происходит обмен обзорными материалами, обсуждается принципиальная заинтересованность сторон (здесь не проводиться никаких дискуссий о стоимости) и заключается соглашение о конфиденциальности. Этап включает финансовую разведку;

1) первоначальный due diligence. На втором этапе стороны открывают контрагенту детальную, в основном конфиденциальную, информацию, как правило, не всю, а лишь ту, разглашение которой не нанесет существенного урона. Например, сведения об объеме продаж передаются в целом, не по отдельным клиентам и контрактам.

На этом этапе анализируется бухгалтерская отчетность за последние несколько лет, внутренняя финансовая отчетность для оценки рентабельность каждого торгового объекта и других центров затрат и прибылей и материальные активы и обязательства сети, а также анкеты топ-менеджеров, юридическая структура компании, состав и структура акционеров. На основе этих данных строиться финансовая модель и ориентировочно рассчитываются ее будущие финансовые потоки, проводиться первоначальная оценка стоимости поглощаемой компании. На этом этапе собственники зачастую обнаруживают, что они не осведомлены о состоянии дел компании;

3) подписание меморандума о намерениях. Традиционно его подписание не обязывает стороны заключать сделку. В ходе переговоров заключается первичное соглашение по стоимости сделки, ее структуре, инициируется процесс интеграции (переговоры с антимонопольными органами, внутренняя подготовка к интеграционному процессу, оценка размера и источников синергии). Это соглашение, как правило, еще не имеет обязательной юридической силы, за исключением пункта о конфиденциальности и эксклюзивности переговоров, но часто в него вносят дополнительные условия;

4) окончательный due diligence. Действия на этом этапе зависят от результатов первоначального due diligence и принципиально отличаются только степенью раскрытия информации. Проверка завершается подготовкой договоров купли-продажи и иных сопутствующих соглашений, проведением согласований с государственными органами и т. д. если по итогам due diligence первоначальные предположения о структуре сделки и о цене изменяются, то переговоры о стоимости сделки продолжаются. В результате либо подписывается окончательный договор о подписке бизнеса, либо стороны расходятся;

5) заключение сделки. Кроме переговоров для определения окончательной цены и структуры сделки и формального юридического оформления всех необходимых документов, на этом этапе начинается предварительное планирование интеграции;

6) окончательная цена сделки зависит от многих факторов, но в первую очередь от существующей и потенциальной прибыльности бизнеса, а также от качества бизнеса и его активов до конкуренции за покупку, структуры покупки и разделение рисков между партнерами по сделке;

7) закрытие сделки. В ожидании одобрения регулирующих органов на этом этапе руководство активно взаимодействует с менеджерами компании, инвесторами, аналитиками и прессой. Это - первый шаг к интеграции;

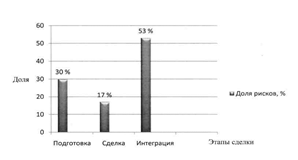

8) интеграция. Под интеграцией понимается производственное и организационное объединение предприятий. По оценке специалистов McKincey, наибольший риск провала слияния возникает на этапе интеграции (рисунок 2.8).

Рисунок 2.8. Степень рисков на различных стадиях процесса слияний и поглощений

Для того чтобы слияние прошло успешно, еще при его планировании необходимо учесть требования антимонопольного законодательства (ФАС).

Как уже говорилось ранее все крупные слияния и поглощения подвергаются контролю уже на самых ранних этапах и требуют разрешения ФАС.

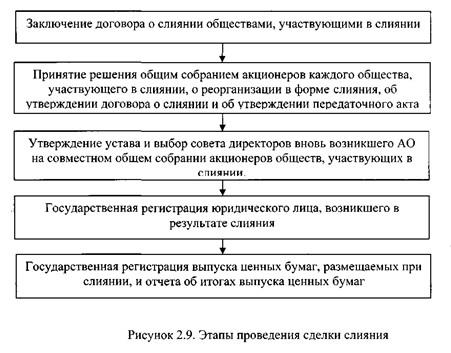

Для того чтобы осуществить реорганизацию в форме слияния, необходимо пройти следующие основные этапы с соблюдением обязательных правил, установленных нормативными актами (рисунок 2.9).

При заключении договора о слиянии обществами, участвующими в слиянии, обязательно должны быть определены порядок и условия слиянии, указание о количестве членов совета директоров (наблюдательного совета) создаваемого общества, избираемых каждым обществом, участвующим в слиянии, и другие сведения. В договоре для проведения последующей процедуры государственной регистрации указывается порядок конвертации акции каждого АО в акции и иные ценные бумаги нового АО.

Общество, возникшее в результате слияния, подлежит обязательной государственной регистрации. Решение о выпуске акций и решение о выпуске облигаций акционерного общества при его создании в результате слияния должно быть утверждено советом директоров этого акционерного общества. При слиянии обществ акции общества, принадлежащие другому обществу, участвующему в слиянии, а также его собственные акции аннулируются.

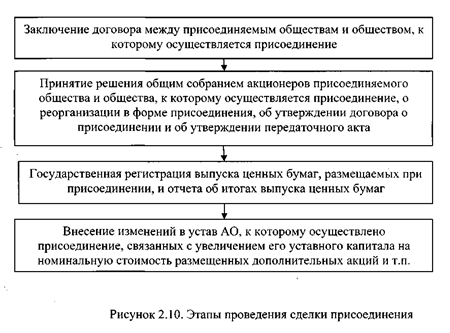

В договоре присоединения (рисунок 2.10) обязательно должны быть определены порядок и условия присоединениядинения, а также порядок конвертации акций присоединяемого общества в акции и иные ценные бумаги общества и соотношение конвертации акций, к которому осуществляется присоединение.

Согласно ст. 79 Закона «Об Акционерных обществах»: крупная сделка, стоимость которой составляет от 25 % до 50 % балансовой стоимости активов общества, должна совершаться с единогласного одобрения совета директоров, а сделка стоимостью более 50 % балансовой стоимости активов общества - три четвертых голосов общего собрания акционеров.

Документы на государственную регистрацию выпуска ценных бумаг, размещаемых при реорганизации путем присоединения, должны быть представлены в регистрационный орган в течение трех месяцев с даты утверждения решения о выпуске ценных бумаг коммерческой организацией, к которой осуществляется присоединение.

2.2 Методы оценки эффективности и последствия слияний и поглощений

Можно отметить, что количество сделок по слияниям и поглощениям растёт год от года, но они зачастую не дают желаемого эффекта, не создают добавочной стоимости для собственников поглощающей фирмы, хотя требуют длительного и недешёвого процесса юридических и финансовых переговоров.

Исследования, регулярно проводимые ведущими консалтинговыми компаниями, такими, как McKinsey, PricewaterhouseCoopers, KPMG, показывают, что одной из ключевых проблем, связанных с итоговой эффективностью слияний и поглощений является правильная оценка компании - цели сделки по слиянию (далее «компания - цель») покупателем.

Существует достаточное количество подходов к оценке компаний. Выделяют три основных подхода, которые отражены в таблице 2.4.

Таблица 2.4 - Методы оценки компаний

| Затратный подход | Сравнительный подход | Доходный подход |

| Метод чистых активов | Метод компаний-аналогов | Метод дисконтированных денежных потоков |

| Метод ликвидационной стоимости | Метод ретроспективных сделок | Метод капитализации доходов |

|

- |

Метод отраслевых коэффициентов | Метод капитализации дивидендов |

Следует заметить, что сравнительный анализ существующих подходов и методов оценки компаний позволил сделать вывод о том, что каждый оценочный метод находит свое применение при оценке компании в целях ее реорганизации. В тоже время наиболее универсальным методом оценки компании в целях приобретения, является классический метод дисконтированных денежных потоков.

Ряд авторов определяют чистый денежный поток, как сумму денежных средств, которая остаётся после того, как удовлетворены все потребности в денежных средствах на данный операционный цикл.

Для определения денежного потока для инвестированного капитала используется формула (2.1):

ДП=ЧП+Ам-КВ+(-)прирост СОК+(-)прирост ДЗ+прирост ПрЗ; (2.1)

где ДП - денежный поток; Ам - амортизация; Кв - капитальные вложения;

прирост СОК - прирост собственного оборотного капитала; прирост ДЗ - прирост долгосрочной задолженности; прирост ПрЗ - прирост процентов по задолженности.

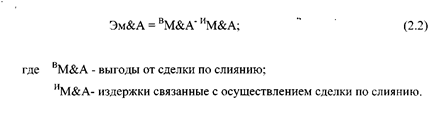

Конечной целью сделок по слиянию и поглощению (М&А) является достижение синергетического эффекта, т.е. в результате объединения двух или более компаний образуется одна, характеризующаяся более высокими показателями эффективности деятельности. В самом общем виде эффект слияния может быть выражен формулой (2.2):

Интеграция оценивается положительно в том случае, когда выгоды от её проведения (экономические, социальные, экологические) превосходят величину издержек, связанных с проведением слияния.

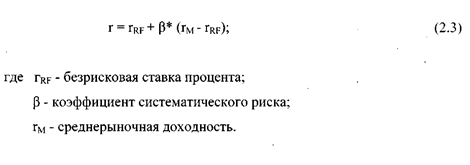

Ключевым моментом в определении текущей стоимости компании является выбор ставки дисконтирования. На сегодняшний день отсутствует единая точка зрения относительно того, какой показатель следует выбирать в качестве данной ставки. Ставка дисконтирования представляет собой уровень доходности, на который согласился бы инвестор, принимая решение о вложении денег в конкретный проект (компанию). Чем выше уровень риска, связанный с данным проектом, тем более высокую норму доходности требует инвестор. В связи с этим, расчет ставки дисконта заключается в оценке рисков, связанных с вложением денег в конкретный актив.

Существуют различные методы и модели по определению ставки дисконтирования денежного потока. Наиболее распространенными являются:

1) модель по оценке капитальных активов (САРМ - Capital Asset Pricing Model);

2) метод кумулятивного построения;

3) модель средневзвешенной стоимости капитала (WACC - Weighted Average Cost Capital).

Расчет ставки дисконтирования зависит от того, какой тип денежного потока используется для оценки в качестве базы: собственный или инвестированный. Метод кумулятивного построения и модель по оценке капитальных активов (САРМ) используются для оценки стоимости собственного капитала, модель средневзвешенной стоимости капитала - для оценки стоимости инвестированного капитала.

Определение ставки дисконтирования с использованием модели САРМ проводится по формуле (2.3):

Расчёт ставки дисконтирования по методу кумулятивного построения, проводится в соответствии с таблицей рисков инвестирования (таблица 2.5).

Таблица 2.5 - Расчет ставки дисконтирования методом кумулятивного построения

| Факторы риска | Предел | Примечание | |

| Безрисковая ставка дохода | 4-15 | Зависит от страны-инвестора | |

| Ключевая фигура | 0-5 |

Качество управления - образованность менеджеров |

|

|

г |

Размер компании | 0-5 | В зависимости от размера активов |

| Финансовая структура | 0-5 | В зависимости от финансового состояния предприятия | |

| Товарная / территориальная диверсификация | 0-5 | В зависимости от разнообразия выпускаемой продукции | |

| Диверсификация клиентуры | 0-5 | ||

| Страновый риск | 0-10 |

• |

|

| Отраслевой риск | |||

| Ставка дисконта (1+... 8) |

В ходе расчёта стоимости предприятия по методу дисконтированных денежных потоков возникает необходимость в определении остаточной стоимости бизнеса в постпрогнозном периоде. Определение остаточной стоимости основано на предпосылке о том, что предприятие способно приносить доход и по окончании прошедшего периода.

Остаточная стоимость компании, рассчитывается по формуле (2.6):

На этапе объединения следует рассчитать новую ставку дисконтирования, общую для интегрируемых компаний.

Для оценки синергии, необходимо выявить её источник (например, в результате объединения компании А и В произойдёт увеличение объёмов продаж за счёт расширения каналов сбыта, изменения качества и ассортимента продукции и т. п.). На основе данной информации можно определить прогнозируемые операционные денежные потоки объединённой компании и зная новую ставку дисконтирования рассчитать текущую стоимость компании с учётом синергии.

Для оценки стоимости бизнеса часто применяется затратный подход, а именно метод стоимости чистых активов. Он базируется на рыночной стоимости реальных активов предприятия, но не учитывает будущие доходы бизнеса и ситуацию на рынке. Данный подход используют в основном при оценке стоимости предприятий, для которых сложно достоверно спрогнозировать будущие доходы в силу специфики деятельности, а также для компаний близких к банкротству.

Метод чистых активов определяет стоимость бизнеса, как стоимость имущества за вычетом обязательств.

Расчет методом стоимости чистых активов включает несколько этапов:

1) оценивается недвижимое имущество предприятия по обоснованной рыночной стоимости;

2) определяется обоснованная рыночная стоимость машин и оборудования;

3) выявляются и оцениваются нематериальные активы;

4) определяется рыночная стоимость финансовых вложений;

5) товарно-материальные запасы переводятся в текущую стоимость;

6) оценивается дебиторская задолженность;

7) оцениваются расходы будущих периодов;

8) обязательства предприятия переводятся в текущую стоимость;

9) определяется стоимость собственного капитала по формуле (2.7):

Собственный капитал = Активы - Обязательства. (2.7)

В ходе оценки стоимости бизнеса предприятия методом чистых активов особо уделяют внимание корректировке стоимости основных средств, включая здания, сооружения и прочие основные средства, применяют затратный подход, предусматривающий следующие действия:

1) определение полной стоимости воспроизводства или полной стоимости замещения объекта оценки;

2) определение совокупного износа;

3) определение рыночной стоимости уменьшением полной стоимости воспроизводства объекта на величину накопленного совокупного износа. В теории оценки различают следующие виды износа имущества:

1) физический износ характеризует уменьшение стоимости имущества вследствие потери его элементами своих первоначальных свойств;

2) функциональный износ характеризует уменьшение стоимости имущества вследствие потери им способности использоваться по прямому назначению;

3) внешний износ характеризует уменьшение стоимости имущества вследствие изменений условий окружающей среды (социальных стандартов общества, законодательных и финансовых условий, демографической ситуации, градостроительных решений, экологической обстановки и других качественных параметров окружения).

В таблице 2.6 приведена сводка величин функционального износа имущества, используемая российскими оценщиками в своей практике. В этой сводке функциональный износ ставится в зависимость от характеристик конкурентоспособности имущества.

Таблица 2.6 - Сводка величин шункиионального износа имущества

| Характеристика состояния имущества | Величина износа, % | |

| Соответствует лучшим мировым образцам. Вполне вписывается в современный технологический процесс | 0 | |

| Вполне конкурентоспособно, однако имеются образцы, лучшие по второстепенным параметрам. Используется в составе действующей технологической цепочки, хотя и незначительно устаревшей | 5-10 | |

| Конкурентоспособно, однако, имеются образцы, лучшие по основным параметрам. Используется в составе действующей технологической цепочки, хотя устаревшей | 15-35 | |

| Не конкурентоспособно, значительно уступает лучшим образцам по основным параметрам. Используется в составе действующей технологической цепочки, хотя значительно устаревшей | 40-70 | |

| Безнадежно не конкурентоспособно, снято с производства, во всех отношениях проигрывает аналогам. Не вписывается в действующий технологический процесс (не нужно в принципе в рамках используемой технологии) | 75-100 |

Таким образом, слияния и поглощения предприятий на сегодняшний день являются обязательным элементом развития компании в большинстве сфер деятельности. Именно удачно проведённая стратегия слияния, поглощения позволяет компаниям добиваться новых результатов, выходить на принципиально новый уровень своего развития, реализовывать потенциал в области инноваций, максимизировать эффективность от использования совместного опыта двух или нескольких предприятий.

На основании мотивов предприятий к проведению сделки по поглощению, были выделены следующие основные принципы слияний и поглощений:

1) принцип объединения;

2) принцип структурной оптимизации;

3) принцип синергии;

4) принцип дополнения специфичными активами;

5) принцип изменения стоимости компании.

Они отражают на наш взгляд основные правила, по которым можно классифицировать успех проведённой сделки слияния или поглощения.

Слияния могут повысить эффективность объединившихся компаний, но они же могут и ухудшить результаты текущей производственной деятельности, усилить бремя бюрократии. Чаще всего очень сложно заранее оценить, насколько велики могут быть изменения, вызванные слиянием или поглощением. Но и результаты множества исследований по измерению чистого эффекта уже произведенных слияний и поглощений дают очень противоречивые, зачастую абсолютно противоположные, выводы.

По данным Mergers & Acquisitions Journal, 61 % всех слияний и поглощений компаний не окупает вложенных в них средств. А исследование 300 слияний, происшедших за последние 10 лет, проведенное Price Waterhouse, показало, что 57 % компаний, образовавшихся в результате слияния или поглощения, отстают по показателям своего развития от других аналогичных представителей данного рынка и вынуждены вновь разделяться на самостоятельные корпоративные единицы.

Экспертами обычно указываются три причины неудачи слияний и поглощений:

1) неверная оценка поглощающей компанией привлекательности рынка или конкурентной позиции поглощаемой (целевой) компании;

2) недооценка размера инвестиций, необходимых для осуществления сделки по слиянию или поглощению компании;

3) ошибки, допущенные в процессе реализации сделки по слиянию.

Поглощающие компании порой неверно оценивают активы интересующих их компаний или их обязательства. Например, можно недооценить издержки, сопряженные с модернизацией оборудования в этой компании, или ее обязательства по гарантийному обслуживанию бракованной продукции. Существенно могут повлиять на эффективность слияния обязательства поглощаемнизацией оборудования в этой компании, или ее обязательства по гарантийному обслуживанию бракованной продукции. Существенно могут повлиять на эффективность слияния обязательства поглощаемой компании по охране окружающей среды. Если операции этой компании приводят к загрязнению среды, все затраты в этом случае, скорее всего, будут возложены на плечи поглощающей компании.

Очень часто недооцениваются необходимые инвестиции для осуществления сделки по слиянию или поглощению. Ошибки в оценке стоимости будущей сделки могут быть очень внушительными. Например, при поглощении BMW компании Rover приблизительная стоимость последней составляла 800 млн. фунтов, а необходимые в последующие пять лет после слияния инвестиции - 3,5 млрд. фунтов.

Многие слияния, которые казались экономически обоснованными, потерпели неудачу из-за ошибок, допущенных в процессе их осуществления.

Иногда менеджеры не могли справиться с трудностями, обусловленными интегрированием двух компаний с различными особенностями производственного процесса, бухгалтерского учета, корпоративной культуры.

Ценность многих компаний прямо зависит от таких специфических активов, как человеческие ресурсы, - профессионализма менеджеров, квалификации рабочих, инженеров, исследователей. Смена хозяина приводит к пересмотру сложившихся критериев оценки персонала и традиций планирования карьеры, к изменению приоритетов расходования средств, к изменению относительной важности отдельных функций управления и, следовательно, к ломке неформальной структуры. Кроме того, если менеджеры поглощаемой компании имеют определенную долю в ее капитале, их мгновенное превращение из собственников в наемных работников негативно сказывается на мотивации, и в результате они начинают хуже работать. Если эти специалисты не будут чувствовать себя удовлетворенными своим положением в новой компании, образованной после слияния, лучшие из них уйдут из нее.

Аналитические исследования имевших место слияний показывают интересные результаты: оказывается выгоднее продавать компанию, чем приобретать чужую. В большинстве случаев акционеры компаний, которые выступали продавцами в сделках по слиянию или поглощению, получили весьма существенные выгоды, а акционеры поглощающей компании выигрывали гораздо меньше. Это можно объяснить двумя причинами:

Во-первых, поглощающие компании, как правило, всегда крупнее, чем поглощаемые. В этом случае при равномерном распределении чистых выгод от слияния или поглощения между двумя компаниями акционеры каждой компании получат одинаковые прибыли в абсолютном исчислении, но в относительном, или процентном, выражении прибыли акционеров поглощаемой компании окажутся гораздо выше.

Во-вторых, существенно содействует этому процессу конкуренция между покупателями. Каждый следующий претендент на покупку компании стремится превзойти условия, выдвинутые предыдущим. При этом все большая часть выигрыша от предстоящей сделки слияния переходит к акционерам поглощаемой компании. В то же время менеджеры компании, которую собираются поглотить, могут предпринять ряд мер противозахватного характера, добиваясь, чтобы продажа их компании, если она и наступит, произошла по самой высокой из возможных в данных условиях цене.

В рамках крупных корпораций, образованных в результате слияния или поглощения, зачастую возникает явление, называемое в экономической науке субоптимизацией. Суть его состоит в следующем: внутри корпорации обычно преобладают стремления укреплять внутригрупповые кооперационные связи, покупать преимущественно у «своих». При этом каждая «своя» компания, естественно, стремится устанавливать цену, приносящую максимальную прибыль. В результате либо продукция на выходе становится слишком дорогой и неконкурентоспособной, либо обычные коммерческие переговоры об уровне цен превращаются в бесконечные разборы взаимных претензий. Чем сложнее система кооперационных связей внутри корпорации, тем сложнее построить и отладить систему трансфертных цен, удовлетворяющих фирмы на разных концах кооперационной цепочки.

г Основная тенденция российского рынка слияний и поглощений - возможность покупки активов по низким ценам уходит в прошлое.

Поэтому потенциальные инвесторы сталкиваются с проблемой более тщательного анализа компании-цели.

Найти и оценить объект слияния или поглощения в сегменте средних и мелких компаний непросто. К сожалению, в настоящее время в открытом доступе информации о таких фирмах практически нет. Это значительно ограничивает классические технологии отбора и оценки компаний, которые могли бы стать предметом поглощения.

Опасности

слияний и поглощений - покупатели готового бизнеса

берут на себя множество рисков. Они могут: ^

1) переплатить;

2) недооценить все последствия сделки и приобрести не то, что нужно;

3) недооценить дополнительные инвестиции, необходимые для слияния компаний;

4) неверно определить объект покупки: активы или весь бизнес;

5) потерять ключевых менеджеров и специалистов при реорганизации;

6) выбрать самый дорогой путь решения проблемы, зачастую слияние или поглощение приводит к ухудшению финансового положения компании;

7) ошибиться в цене сделки.

Владельцы предприятия всегда знают о нем и его перспективах больше, чем сторонние наблюдатели. Последние могут не подозревать, что в компании назревают системные проблемы или приближается кризисное положение.

2.3 Современные тенденции и динамика российского рынка слияний и поглощений

В 2009 году активность на рынке слияний и поглощений в России в целом значительно снизилась. Вместе с тем был заключен ряд крупных сделок, в первую очередь в нефтегазовом секторе, и заметно увеличилась доля сделок, вызванных острой потребностью продавцов в ликвидных средствах.

Общая сумма сделок на рынке слияний и поглощений (М&А) России в 2009 году составила 46,1 млрд. долл. США. Это на 62 % меньше, чем в 2008 году, и объем рынка уменьшился, достигнув примерно уровня 2005 года. Такое серьезное падение в основном объясняется неопределенностью относительно перспектив развития экономики после начала кризиса, нежеланием брать на себя риски, недостаточностью финансовых средств в связи с кризисом ликвидности и значительным разрывом в ценовых ожиданиях между покупателями и продавцами.

Оставив позади необычайно трудный год, ожидается в 2010 году всплеск деловой активности на рынке слияний и поглощений. На фоне стабилизации экономики по мере выхода из кризиса мы прогнозируем, в частности, усиление притока иностранных инвестиций и рост сделок российских компаний по приобретению зарубежных активов.

Наибольшее падение в М&А отмечается в таких отраслях, как потребительский сектор, финансовые услуги, металлургия и горнодобывающая промышленность - это именно те отрасли, которые больше всего пострадали от кризиса. В каждом их этих секторов падение составило примерно 80 % от уровня 2008 года.

Наиболее резкое падение активности на рынке слияний и поглощении наблюдалось в потребительском секторе и розничной торговле, финансовом секторе и металлургической и горнодобывающей промышленности. Характерно, что именно эти отрасли оказались в числе тех, кто в наибольшей степени пострадал от кризиса. Объем сделок в каждом из перечисленных секторов упал примерно на 80 % по сравнению с 2008 годом.

Прямо противоположная тенденция наблюдалась в нефтегазовой отрасли, где объем сделок слияний и поглощений увеличился почти на 100 %. Такой рост стал возможен главным образом за счет крупномасштабных разовых стратегических сделок, включая крупнейшие приобретения ОАО «Газпром», ОАО «Газпром нефть» и ОАО «Сургутнефтегаз». В итоге лидирующие позиции на рынке М&А в 2009 году занял нефтегазовый сектор, на долю которого пришлось около половины всего объема сделок. Вторым по степени активности сегментом рынка оказался сектор телекоммуникаций и СМИ, на который пришлось чуть более одной пятой общего объема сделок.

Объем сделок по слияниям и поглощениям за 2008 год представлен на рисунке 2.12.

Как видно по рисунку 2.12 количество сделок по слиянию и поглощению в нефтегазовой отрасли составило 10 %, в металлургической и горнодобывающей промышленности 19 %, потребительские рынки и розничная торговля 8 %, в финансовом секторе количество сделок М&А составляет 9 %, телекоммуникации и СМИ 9 %, 44 % прочие сектора.

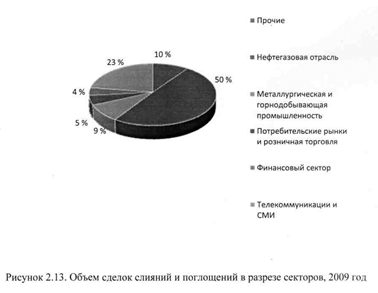

Объем сделок слияний и поглощений в различных секторах за 2009 год, представлен на рисунке 2.13.

Как видно на рисунке, самое большое количество сделок по слияниям и поглощениям в 2009 году произошло в нефтегазовом секторе и составило 50 %, на втором месте по количеству сделок сектор телекоммуникаций и СМИ 23 %, потребительские рынки и розничная торговля 5 %, металлургическая и горнодобывающая промышленность 9 %, финансовый сектор 4 %, 10 % прочие.

Самой крупной сделкой 2009 года стало слияние ОАО «ВымпелКом» и ЗАО «Киевстар Дж. Эс. Эм.». Сделка стоимостью 5,5 млрд,_ долл. США у составила более половины общего объема сделок слияний и поглощений в секторе телекоммуникаций и СМИ. В число других крупнейших сделок вошла покупка «Газпромом» 20 % пакета акций ОАО «Газпром нефть» за 4,2 млрд„ долл. США, а также приобретение 25 % минус одна акция ОАО «Севернефтегазпром» германским концерном E.ON примерно за 4,0 млрд долл. США. Из десяти крупнейших сделок за 2009 год семь были заключены в нефтегазовом секторе, три - в секторе телекоммуникаций и СМИ.

Поскольку общий объем рынка слияний и поглощений сократился, а стоимость крупномасштабных сделок осталась приблизительно на уровне 2008 года, доля десяти крупнейших сделок в общем объеме рынка резко , увеличилась. Если в 2008 году на десять самых крупных сделок приходилось (29 % от общего объема рынка, то в 2009 году этот показатель вырос до 57 %. В отсутствие таких сделок падение рынка слияний и поглощений оказалось бы намного существеннее.

Поскольку в периоды кризиса компании обычно тяготеют к внутреннему рынку, не стремясь к расширению своего присутствия на мировом рынке, относительная доля трансграничных слияний и поглощений в 2009 году уменьшилась, составив 46 % от общего объема сделок по сравнению с 56 % в предыдущем году. Особенно заметным стало сокращение сделок по приобретению российских активов иностранными инвесторами, доля которых в общем объеме российского рынка слияний и поглощений упала с 32 % в 2008 году до 17 % в 2009 году.

В 2010 году финансовые аналитики прогнозируют ощутимый рост общего объема сделок слияний и поглощений. В первую очередь этому будут способствовать такие факторы, как заметно возросшая уверенность участников рынка на фоне начавшегося экономического роста, продолжающаяся «расчистка» балансов компаний с высокой долговой нагрузкой за счет продажи отдельных активов, а также все более активный возврат на рынок иностранных покупателей.

3. РАЗРАБОТКА ОСНОВНОГО МЕХАНИЗМА СЛИЯНИЯ И ПОГЛОЩЕНИЯ

3.1 Общая характеристика компаний. Анализ финансового состояния ОАО «Приморский кондитер» и ОАО Холдинговая компания «Объединенные кондитеры»

ОАО «Приморский кондитер» - безусловный лидер в сфере производства кондитерских изделий на Дальнем Востоке. Это стабильное, многопрофильное, активно развивающееся предприятие с высокой репутацией. Здесь выпускается более 360 наименований конфет, шоколада, мармелада, карамели, печенья, тортов, отмеченных десятками престижных призов и наград международного, всероссийского и регионального уровня.

Ниже в таблице 3.7 приведены основные финансовые результаты деятельности ОАО «Приморский кондитер», за 2008'-2009 года.

Таблица 3.7 - Анализ финансовых результатов деятельности ОАО «Приморский кондитер» за 2008-2009 года

|

% |

Абсолютное | ||||||

| Показатель | Код строки |

значе ТЫС. ] |

ние эуб. | Изменение тыс. руб. |

Темп изменения % |

||

| 2009 | 2008 | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | ||

|

Доходы и расходы по обычным видам деятельности Выручка от продажи товаров, |

|||||||

| продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 583944 | 511827 | +72117 | + 14,1 | ||

Окончание таблицы 3.7

| 1 | 2 | 3 | 4 | 5 | 6 |

| Себестоимость проданных товаров, продукции, товаров и услуг | 020 | (371867) | (349850) | +22017 | +6,3 |

| Валовая прибыль | 029 | 212077 | 161977 | +50100 | +31 |

| Коммерческие расходы | 030 | (53557) | (35395) | +18162 | +51,3 |

| Управленческие расходы | 040 | (46006) | (49972) | -3966 | -7,9 |

| Прибыль (убыток) от продаж | 050 | 112514 | 76610 | +35904 | +47 |

|

Прочие доходы и расходы Проценты к получению |

060 | 11288 | 10305 | +983 | +9,5 |

| Проценты к уплате | 070 | (9952) | (10022) | -70 | -0,7 |

| Прочие доходы | 090 | 7148 | 5046 | +2102 | +41,7 |

| Прочие расходы | 100 | (17848) | (19246) | -1398 | -7,3 |

| Прибыль (убыток) до налогообложения | 140 | 103150 | 62693 | +40557 | +64,5 |

| Отложенные налоговые активы | 141 | 173 | (125) | +298 | + 138,4 |

| Отложенные налоговые обязательства | 142 | 53 | (1653) | + 1706 | +3018,9 |

| Текущий налог на прибыль | 150 | (21219) | (14283) | +6936 | +48,6 |

| Прибыль или убыток прошлых лет | 151 | 6 | 35 | -29 | -83 |

| Единый налог на вмененный доход | 153 |

- |

(14) | -14 | -100 |

| Чистая прибыль (убыток) отчетного периода | 190 | 82163 | 46653 | +35510 | +76,1 |

На основании проведенного анализа сделаем следующие выводы:

1) прибыль за 2009 год существенно возросла по сравнению с2008 годом, она составила 82,2млн. руб., а в 2008 году 46,7 млн. руб.;

2) основной причиной увеличения прибыли в 2009 году по сравнению с 2008 годом, послужило увеличение себестоимости товаров, сокращение управленческих и прочих расходов;

3) выручка от продажи продукции за 2009 год увеличилась с 511,8 млн. руб. в 2008 году, до 583,9 млн. руб. в 2009 году;

4) увеличение себестоимости продукции в 2009 году на 6,3 % по сравнению с 2008 годом, повлияло на существенное увеличение валовой прибыли за 2009 на 31 % по сравнению с 2008 годом, и на увеличение прибыли от продаж на 47 % в 2009 году по сравнению с 2008 годом;

5) проценты к уплате в 2009 году уменьшились по сравнению с 2008 годом, а проценты к получению возросли с 10,3 млн. руб. в 2008 году до 11,3 млн. руб. в 2009 году;

6) прибыль до налогообложения за 2009 существенно увеличилась по сравнению с 2008 годом, она составила 103,2 млн. руб. в 2009 году, а в 2008 году 62,7 млн. руб.;

7) отложенные налоговые активы и обязательства существенно увеличились в 2009 году по сравнению с 2008 годом.

В целом ликвидность предприятия на конец анализируемого периода находится на хорошем уровне, об этом свидетельствует ряд коэффициентов ликвидности. Основные показатели ликвидности и финансовой устойчивости приведены в таблице 3.8. Исходя из анализируемых данных таблицы, необходимо отметить, что коэффициент текущей ликвидности в течение всего анализируемого периода показывает очень хорошие значения, но снизился по сравнению с предыдущим годом, и на 2009 год на один рубль краткосрочных пассивов приходиться один рубль и 88 копеек оборотных средств, что свидетельствует о том, что текущих активов достаточно для погашения всех текущих обязательств. Коэффициент абсолютной ликвидности в течение анализируемого периода, имеет некоторую тенденцию к увеличению и соответствует общепринятым нормативам, что свидетельствует о том, что предприятие имеет возможность своевременно расплачиваться по своим долгам. Коэффициент общей платежеспособности имеет тенденции к увеличению и соответствует нормам. Так же увеличивается доля собственных средств активах. Коэффициент обеспеченности собственными средствами имеет тенденции к увеличению и соответствует общепринятым нормам.

Таблица 3.8 - Анализ ликвидности и платежеспособности баланса ОАО «Приморский кондитер» за 2008-2009 года

| Показатель | Предыдущий год | Отчетный год | Изменение | Норматив |

| Общая платежеспособность, L1 | 0,73 | 1,13 | +0,4 | 1 |

| Коэффициент абсолютной ликвидности, L2 | 0,31 | 0,44 | +0,13 | >0,2-0,7 |

| Коэффициент критической оценки, L3 | 0,93 | 1,18 | +0,25 |

допустимо -0,7-0,8; желательно -1,5 |

| Коэффициент текущей ликвидности, L4 | 1,91 | 1,88 | -0,03 |

необходимо -1; оптимально не менее 2 |

| Коэффициент маневренности текущего капитала, L5 | 1,07 | 0,8 | -0,27 | уменьшение в динамике |

| Доля собственных средств в активах, L6 | 0,41 | 0,44 | +0,03 | |

| Коэффициент обеспеченности собственными средствами, L7 | 0,018 | 0,38 | 0,362 | >0,1 |

Финансовая рентабельность находиться на высоком уровне (таблица 3.9). Так в 2009 году она составила 23,6 %, а в 2008 году 17,5 %.

Таблица 3.9 - Анализ финансовой рентабельности ОАО «Приморский кондитер», 2008-2009 гг.

| Показатели | Предыдущий год | Отчетный год | Изменение, +/- |

| 1. Чистая прибыль, тыс. руб. | 46653 | 82163 | +35510 |

| 2. Собственный капитал, тыс. руб. | 267278 | 348544 | +81266 |

|

3. Финансовая рентабельность, (1/2*100%) |

17,5 | 23,6 | +6,1 |

Финансовая устойчивость предприятия находится на высоком уровне, об этом свидетельствует ряд коэффициентов финансовой устойчивости (таблица 3.10). Так, коэффициент финансовой независимости находится в рамках среднеотраслевого значения и показывает на конец 2009 года он равен 0,7, что является очень хорошим показателем. Коэффициент финансирования находиться на очень высоком уровне. Коэффициент обеспеченности источниками собственных средств находиться ниже нормативного значения отраслевого показателя. В общем по произведенному анализу можно сказать, что коэффициент финансовой устойчивости находиться в пределах нормативного значения отраслевого показателя и этот факт положительно характеризует предприятие.

Таблица 3.10 - Анализ финансовой устойчивости ОАО «Приморский кондитер», 2008-2009 года

| Показатель | 2008 | 2009 | Изменение | Нормативное значение |

| Коэффициент капитализации, U1 | 0,67 | 0,38 | -0,29 | Не выше 1,5 |

| Коэффициент обеспеченности собственными источниками финансирования, U2 | 0,02 | 0,38 | +0,36 |

Нижняя граница 0,1, оптимальное значение: U2>=0,5 |

| Коэффициент финансовой независимости, U3 | 0,6 | 0,7 | +0,1 | U3>=0,4-0,6 |

| Коэффициент финансирования, U4 | 1,5 | 2,6 | + 1,1 |

U4>=0,7, оптимальное значение: U4=l,5 |

| Коэффициент финансовой устойчивости, U 5 | 0,79 | 0,76 | -0,03 | U5>=0,6 |

Объединенные кондитеры» — один из крупнейших Холдингов в Европе, входящий в Группу «ГУТА» и объединяющий 16 предприятий по всей России, расположенных в 11 городах России, специализирующихся на выпуске кондитерских изделий. Среди фабрик холдинга такие крупные московские предприятия как ОАО «Рот Фронт», ОАО «Красный Октябрь», ОАО «Кондитерский концерн Бабаевский». В компанию «Объединенные кондитеры» собраны воедино кондитерские фабрики с высоким потенциалом развития. География производств и сбыта Холдинга - от Дальнего Востока до Санкт-Петербурга.

«Объединенные кондитеры» - российская компания, цель которой - сохранение традиций качества и создание конкуренции транснациональным компаниям.

Холдингом успешно решаются такие задачи, как:

1) разработка и внедрение единой маркетинговой стратегии Холдинга для оптимизации и брендирования ассортимента с целью эффективного управления им;

2) разработка и продвижение новых торговых марок;

3) совершенствование функциональной системы управления;