Курсовая работа: Функціонування та характеристика фондових бірж

1. Функціонування та характеристика фондових бірж

1.1 Суть та значення фондової біржі

1.2 Функції і класифікація фондової біржі

1.3 Розвиток і функціонування фондових бірж в Україні

2. Основні аналітичні показники фінансового стану підприємства

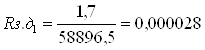

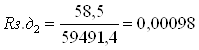

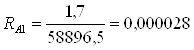

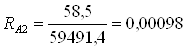

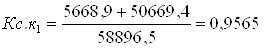

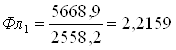

2.1 Показники майнового стану

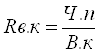

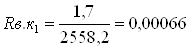

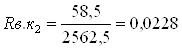

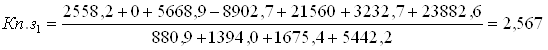

2.2 Показники ділової активності

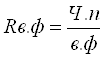

2.3 Показники рентабельності

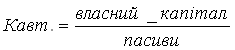

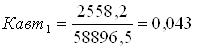

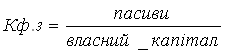

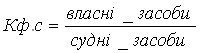

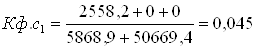

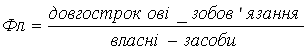

2.4 Показники фінансової стійкості

2.5 Показники ліквідності

3. Оцінка економічної ефективності інвестиційної діяльності

3.1 Чистий зведений дохід і внутрішня норма дохідності

3.2 Період окупності і індекс рентабельності

Висновок

Вступ

В даній курсовій роботі розглянемо фондову біржу як місце, де знаходять один одного продавець і покупець цінних паперів, де ціни на ці папери визначаються попитом і пропозицією на них, а сам процес купівлі-продажу регламентується правилами і нормами, тобто це певним чином організований ринок цінних паперів. У якості товару на цьому ринку виступають цінні папери - акції, облігації і т. п. , а в якості цін цих товарів - курси цих паперів. Дана тема є актуальною оскільки фондова біржа створює постійно діючий ринок, визначає ціни, поширює інформацію про товари і фінансові інструменти, їх ціну, умови обігу, підтримує професіоналізм торгових і фінансових посередників, виробляє правила. Аналіз фінансового стану підприємства є необхідним етапом для розроблення планів і прогнозів фінансового оздоровлення підприємства. Завданнями роботи є: розглянути функціонування фондових бірж в Україні, дослідити фінансовий стан підприємства, оцінити стан інвестиційної привабливості і ефективність інвестиційної діяльності. Основною метою даної курсової роботи є - з’ясувати суть та значення фондової біржи, її функції і класифікацію, а також розвиток і функціонування фондових бірж в Україні. Проаналізуємо інвестиційну привабливість регіонального підприємства за допомогою показників майнового стану, ліквідності, ділової активності, рентабельності,фінансової стійкості. Проведемо оцінку економічної ефективності інвестиційної діяльності за допомогою чистого зведеного доходу, індексу прибутковості,періоду окупності, внутрішньої норми прибутковості. Об’єктом дослідження є фондові біржи України, а також підприємство ВАТ ”Буринський цукровий завод”

1. Функціонування та характеристика фондової біржі

1.1 Суть та значення фондової біржі

Фондова біржа - це передусім місце, де знаходять один одного продавець і покупець цінних паперів, де ціни на ці папери визначаються попитом і пропозицією на них, а сам процес купівлі-продажу регламентується правилами і нормами, тобто це певним чином організований ринок цінних паперів.

Перейнявши від товарної біржі інструментарій торгівлі, фондова біржа досить швидко залишила позаду свою попередницю. У XVII-XVIII століттях фондова біржа періодично ставала епіцентром підвищеної ділової активності, що часто закінчувалася крахом шахрайських, фіктивних підприємств, чиї акції стали причиною ажіотажу. Це був час зародження акціонерних підприємств - вони виникали як епізодичні, випадкові, незакономірні, оскільки обслуговували специфічні потреби, але це гальмувало їх розвиток. Варто пригадати акціонерні компанії типу Ост-Індських (одна була заснована в Голландії, інша - в Англії). Вони виступали формою, в якій монополія на торгівлю з колоніями надавалася групі купців. Більш ідеальною виявилася саме акціонерна форма, оскільки вона дозволяла деякою мірою потенційно забезпечити "соціальну справедливість" і зрівняти привілеї, що отримували купці, які об'єднувалися в такі компанії, їх акції емітувалися досить широко, щоб кожний бажаючий міг їх придбати, а з ними - і доступ до прибутків від колоніальної торгівлі. [3]

Якщо акціонерні товариства, які виникали в цей час, сприяли могутньому поштовху розвитку фондової біржі, то масовий перехід до акціонерної форми, що розпочався у другій половині XIX ст. , закріпив за нею пальму першості у біржовому світі: без фондової біржі акціонерна справа по-справжньому розвиватися не може. Отже фондова біржа є регулятором фінансового ринку, тобто організованим і регулярно функціонуючим ринком з купівлі-продажу цінних паперів та інших фінансових інструментів.

В Україні фондова біржа - акціонерне товариство, яке зосереджує попит і пропозицію цінних паперів, сприяє формуванню їх біржового курсу та здійснює свою діяльність відповідно до Закону "Про цінні папери і фондову біржу", інших законодавчих актів України, статуту і правил фондової біржі. Фондова біржа може бути створена не менш як 20 засновниками - торговцями цінними паперами, які мають дозвіл на здійснення комерційної і комісійної діяльності стосовно цінних паперів за умови внесення ними до статутного фонду не менше 500 тис. грн.

Фондова біржа набуває прав юридичної особи з моменту її реєстрації Кабінетом Міністрів України.

За організаційно-правовою сутністю фондова біржа є фінансово-посередницькою структурою, де згідно з чинним законодавством та статутом такого підприємства, здійснюються торгові угоди між продавцями і покупцями фондових цінностей за участю біржових посередників. [6] Правила, за якими функціонує фондова біржа, повинні передбачати:

а) види угод, що укладаються на фондовій біржі;

б) порядок торгівлі на фондовій біржі;

в) умови допуску цінних паперів на фондову біржу;

г) умови і порядок передплати на цінні папери, що котируються на фондовій біржі;

д) порядок формування цін, біржового курсу та їх публікації;

е) перелік цінних паперів, що котируються на фондовій біржі;

є) обов'язки членів фондової біржі щодо ведення обліку та інформації, внутрішній розпорядок роботи комісії фондової біржі, порядок їх діяльності; ж) систему інформаційного забезпечення фондової біржі;

з) види послуг, що надаються фондовою біржею, і розмір плати за них;

й) правила ведення розрахунків на фондовій біржі;

і) інші положення, що стосуються діяльності біржі. Фондова біржа не укладає угоди з цінними паперами, а виходячи з сутності своєї ролі, завдань, функцій створює умови, необхідні для їх здійснення, обслуговує угоди. Значення фондової біржі полягає в тому: мобілізація і концентрація тимчасово вільних грошових капіталів та нагромаджень через реалізацію цінних паперів;

* кредитування та фінансування держави та інших господарських організацій через купівлю їх цінних паперів;

* встановлення ринкової вартості (біржового курсу) цінних паперів;

* забезпечення високого рівня ліквідності вкладень у цінні папери.

Як правило, місце і значення фондової біржі в економічному просторі держави визначається, виходячи зі стану процесу роздержавлення власності, а кількісно оцінюється як рівень питомої ваги акціонерної власності у валовому національному продукті. Своєю діяльністю фондова біржа сприяє концентрації попиту і пропозиції цінних паперів, їх збалансованості завдяки біржовим цінам, які реально відображають рівень ефективності функціонування акціонерного капіталу.

На світовому фондовому ринку сьогодні функціонує близько 200 фондових бірж, які, з точки зору правового статусу, мають певні особливості. Кожна країна розвиває діяльність фондових бірж, виходячи з національних, економічних та інших особливостей. Однак загалом усі вони належать до однієї з двох біржових систем, а саме моноцентричної або поліцентричної. Моноцентрична біржова система - абсолютно домінуюче становище займає одна біржа, яка є фінансовим центром країни, інші функціонують на регіональному рівні і вирішують місцеві фінансові проблеми. Так, наприклад, в Англії у центрі біржової діяльності знаходиться міжнародна Лондонська фондова біржа, а регіональні фондові біржі, які фактично втратили самостійність, підпорядковані їй. Така система діє і в інших країнах, зокрема, у Франції та Японії. [21]

Поліцентрична система передбачає при функціонуванні основної, тобто найсильнішої з точки зору фінансових оцінок, діяльність ще кількох фондових бірж з високою питомою вагою біржового обороту. Така система біржової діяльності характерна для Австралії, Німеччини, Канади.

У США склалася біржова система, яка акумулювала основні ознаки як моноцентричної, так і поліцентричної системи. Так, при пануванні Нью-Йоркської фондової біржі регіональні фондові біржі функціонують у межах загальнодержавної системи. [18]

1.2 Функції і класифікація фондової біржи

Фондова біржа являє собою певним чином організований ринок, на якому власники цінних паперів здійснюють через членів біржі, що виступають у якості посередників, операції купівлі - продажу. Контингент членів біржі складається з індивідуальних крамарі цінними паперами і кредитно-фінансових інститутів. Ознаки фондової біржі:

1) це централізований ринок, із фіксованим місцем торгівлі, тобто наявністю торгової площадки;

2) на даному ринку існує процедура підбору найкращих товарів (цінних паперів), що відповідають певним вимогам (фінансова стійкість і значні розміри емітента, масовість цінного паперу, як однорідного і стандартного товару, масовість попиту, чітко виражена коливаємість цін і т. ін. );

3) існування процедури підбору кращих операторів ринку в якості членів біржі;

4) наявність тимчасового регламенту торгівлі цінними паперами і стандартних торгових процедур;

5) централізація реєстрації операцій і розрахунків по ним;

6) встановлення офіційних (біржових) котувань;

7) нагляд за членами біржі (із позицій їх фінансової стійкості, безпечного ведення бізнесу і дотримання етики фондового ринку).

Функції фондової біржі:

а) створення постійно діючого ринку;

б) визначення цін;

в) поширення інформації про товари і фінансові інструменти, їх ціну умови обігу;

г) підтримка професіоналізму торгових і фінансових посередників;

д) вироблення правил;

е) індикація стану економіки, її товарних сегментів і фондового ринку.

Усього у світі біля 150 фондових бірж, найкрупнішими є наступні: Нью-Йоркська, Лондонська, Токійська, Франкфуртська, Тайванська, Сеульська, Цюріхська, Паризька, Гонконгська і біржа Куала Лумпур. [9]

Прагнення власників однакових цінних паперів зійтися в одному місці випливає з характеру акцій і облігацій як товарів, біржових по своєму походженню. Але акціонерні товариства, хоча і виникали як великі для свого часу підприємства, не могли претендувати на охоплення своєю діяльністю всієї території країни. Виходить, і свої акції вони могли збувати в основному там, де базувалися і були відомі. Тому фондові біржі організуються в центрах великих економічних районів. Це загальна закономірність. Надалі шляхи розвитку можуть бути різними. Структура в додатку Д1.

Найбільше логічно висування на передній план біржі, що знаходиться в головному фінансовому центрі країни. На цій біржі концентруються акції компаній, що довели масштаби своїх операцій до загальнонаціональних. Провінційні ж біржі поступово марніють. Так складається моноцентрична біржова система. У найбільше закінченому вигляді вона існує в Англії. Власне, серед офіційних біржових назв уже немає Лондонської біржі, однієї з найстарших у світі. З недавніх часів вона іменується Міжнародною фондовою біржею, оскільки вона увібрала в себе не тільки всі біржі Великобританії, але й Ірландії. Моноцентричними є також біржові системи Японії, Франції.

Фондовий ринок США в цьому плані специфічний - він настільки великий, що знайшлося місце і для загальновизнаного лідера - Нью-йоркської фондової біржі, і для ще однієї значної біржі, також розташованої в Нью-Йорку, головному фінансовому центрі, - Американської фондової біржі, і для провінційних бірж. Число останніх за післявоєнні роки скоротилося, але вони залишилися досить міцно стоять на ногах. Тому біржову систему США доводиться класифікувати як побудовану за змішаним типом. Світовий досвід свідчить, що можливі варіанти кількості бірж у країні. У Швеції, Франції, Англії усього по одній фондовій біржі на країну. У ФРН 80% цінних паперів зосереджені на фондовій біржі у Франкфурті-на-Майні, а залишені 20% розкидані по семи дрібним біржам. На біржі в Нью-Йорку котируються акції самих солідних акціонерних товариств, всі інші - на інших більш дрібних біржах. Значення фондової біржі для ринкової економіки виходить за рамки організованого ринку цінних паперів. Фондові біржі зробили переворот у проблемі ліквідності капіталу.

"Диво" уявлялося в тому, що для інвестора практично стерлися різниці між довгостроковими і короткостроковими вкладеннями коштів. Цілком реальні в часу побоювання омертвити капітал стримували підприємницький запал. Але в міру розвитку операцій на фондових біржах склалося становище, коли для кожного окремого акціонера інвестиції (інвестований в акції капітал) мають майже такий же ліквідний характер, як готівка, тому що акції в будь-який момент можуть бути продані на біржі. Біржі можуть бути засновані державою як суспільні заклади. У Франції, Італії і ряді інших країн фондові біржі вважаються суспільними установами. Це, правда, виражається лише в тому, що держава дає приміщення для біржових операцій. Біржовики вважаються представниками держави, але діють як приватні підприємці, за свій рахунок. Біржі можуть бути засновані і на принципах приватного підприємництва, наприклад, як акціонерне товариство. Така організація бірж характерна для Англії, США. [18]

Фондова біржа виступає в якості торгового, професійного і технологічного ядра ринку цінних паперів, крім того, біржа є підприємством.

У міжнародній практиці існують різні організаційно-правові форми бірж:

* неприбуткова корпорація (Нью-Йоркська біржа);

* неприбуткова членська організація (Токійська біржа);

* товариство з обмеженою відповідальністю (Лондонська і Сіднейська біржі);

* напівдержавна організація (Франкфуртська біржа);

* інші форми.

Загальне керівництво діяльністю біржі здійснює рада директорів. У своїй діяльності вона керується статутом біржі, у якому визначаються порядок управління біржею, склад її членів, умови їх прийому, порядок утворення і функції біржових органів. Для повсякденного керівництва біржею і її адміністративним апаратом рада призначає президента і віце-президента. Крім того, нагляд за всіма сторонами діяльності біржі здійснюють комітети, утворені її членами, наприклад, аудиторський, бюджетний, по системах (комп'ютери), біржовим індексам, опціонам. [12]Комітет по прийому членів розглядає заявки на прийняття в члени біржі. Комітет по арбітражу заслуховує, розслідує і регулює суперечки, що виникають між членами біржі, а також членами і їх клієнтами. Число і склад комітетів змінюються від біржі до біржі, але деякі із них обов'язкові. Це комітет або комісія з лістінгу, що розглядає заявки на включення акцій у біржовий список; комітет по процедурах торгового залу, що разом з адміністрацією визначає режим торгівлі (торгові сесії) і стежить за дотриманням інструкцій із діяльності в торговому залі, а також в інших випадках.

Біржа - це, як правило, не комерційні структури, тобто безприбуткові і тому звільнені від сплати корпоративного прибуткового податку. Для покриття витрат по організації біржової торгівлі біржа стягує з учасників цієї торгівлі ряд податків і платежів. Це податок на угоду, укладену в торговому залі; плата компаній за включення їх акцій у біржовий список; щорічні внески нових членів . Ці внески і складають основні статті прибутку біржі.

Біржа забезпечує концентрацію попиту і пропозиції, але вона фізично не в змозі вмістити усіх, хто хотів би продати або купити ці папери. Ті, хто бере на себе функцію проведення біржових операцій, стають посередниками. Діяти вони можуть як на біржі, так і поза нею, оскільки далеко не всі папери котируються на біржах. На позабіржовому ринку формується коло посередників, на яких фактично покладається функція концентрації попиту і пропозиції. У просторі посередники роз'єднані, але вони зв'язані між собою й утворюють єдине ціле, постійно вступаючи в контакт один з одним. В окремої фондовій операції задіяні три сторони - продавець, покупець, посередник. На початкових етапах модель дуже проста - один посередник зводить продавця з покупцем. При зростанні масштабів фондових операцій з'являється друга модель, і посередників уже двоє: покупець звертається до одного, продавець - до іншого й імовірність збігу мала. При ще більшій інтенсивності фондових операцій складається третя модель: тепер уже самі посередники потребують допомоги, і між ними з'являється ще один. Назвемо його центровим, а його контрагентів фланговими посередниками. [15]

Подивимося на посередництво у фондових операціях з іншої точки зору. Посередник може діяти подвійно. По-перше, за свій рахунок, становлячись на час власником паперів і одержуючи прибуток як різницю між курсами покупки і продажі. На американському позабіржовому ринку таких посередників, як уже згадувалося, називають дилерами. По-друге, він може працювати за певний відсоток від суми операції, тобто за комісійну винагороду, просто приймаючи від своїх клієнтів доручення на купівлю-продаж акцій.

У першій і другій моделях операції посередник може виступати або в одній якості, або в іншої. У третій моделі дотримується поділ праці: центровий посередник працює за свій рахунок, а флангові - на комісійних засадах. Третя модель довгий час, аж до середини 80-х років, існувала на біржі в Лондоні, по ній дотепер функціонує Нью-Йоркська фондова біржа. Центровий посередник у Лондоні іменувався джоббером, у Нью-Йорку - фахівцем. Флангові посередники і там і там іменуються брокерами.

1.3 Функціонування і розвиток фондових бірж в Україні

В Україні прийнятий і діє ряд нормативних актів, що заклали основу для функціонування цінних паперів. Одним із головних нормативних актів, що регулюють взаємовідносини між всіма учасниками, є Закон України “ Про цінні папери і фондову біржу”. Відповідно до цього Закону фондова біржа створюється лише як акціонерне товариство. Її засновниками можуть бути лише крамарі цінними паперами і їх повинно бути не менше 20. Засновники повинні внести в статутний фонд біржі певну суму.

Акціонерами фондової біржі в нашій країні можуть стати як підприємці, великі банки, так і будь-який громадянин, що вклав свої заощадження в акції.

Фондова біржа України ґрунтується на безприбуткових засадах і повинна діяти на принципах ліквідності, тобто вільного перетворення цінних паперів у гроші без фінансових утрат для власника, стабільність ринку, широкої гласності і довіри. Це дозволить їй виконувати роль: засобу залучення грошових сум для інвестицій у виробничу і соціальну сфери; перерозподілу капіталів між різними галузями і підприємствами; засобу централізації капіталів, стабілізації заощаджень представників різних шарів населення, створення умов для розвитку в країні підприємницької діяльності.

Організацію українського ринку цінних паперів і створення необхідних умов для його функціонування прийняла на себе Українська фондова біржа (УФБ). Серед її акціонерів (усього їх біля 30) такі великі республіканські банки, як Укрінбанк, Агропомбанк, Укрсоцбанк, Агропромбанк “Україна”, Ощадний банк України, регіональні банки в Одесі, Дніпропетровську, Харкові, Донецьку, Ужгороді, Криму. [24]

Виходячи із важливої регулюючої ролі фондової біржі в економічному житті країни встановлено, що вона є суб'єктом особливої державної реєстрації. Її реєструє Кабінет Міністрів України, тоді як товарну - виконком місцевої Ради (як і всіх суб'єктів підприємницької діяльності на загальних засадах). Особливістю державного регулювання роботи біржі є те, що міністерство Фінансів призначає своїх представників, уповноважених стежити за дотриманням положень статуту і правил фондової біржі, які мають право приймати участь в роботі її керівних органів. Така практика має місце в країнах із розвиненою економікою: наприклад, в Англії, США функціонують державні комісії з нагляду за фондовими біржами. Уряд має намір йти на визнання правонаступництва у відношенні цінних паперів і здійснювати компенсацію втрат від їх знецінювання.

Закон передбачає також особливі умови припинення діяльності фондової біржі. Одним із них є виникнення ситуації, коли в біржі залишається 10 членів і протягом 6 місяців у її склад не будуть прийняті нові члени. У такий спосіб законодавець намагається не допустити виникнення монополістів у сфері фондового ринку.

На УФБ відповідно до чинного законодавства можуть випускатися і бути в обігу як державні, так і недержавні цінні папери, складаються касові угоди й угоди на певний строк.

Перші торги на УФБ відбулися 6 лютого 1992 р. В даний час, крім основної біржі, функціонують 25 її філій по всієї Україні. 13 грудня 1993 р. відбулися перші електронні торги.

Практика функціонування фондового ринку показує, що ринок недержавних цінних паперів розвивається більш високими темпами. На 1 липня 1993 р. в Україні були зареєстровані 218 недержавних емітентів, якими було випущено цінних паперів на загальну суму 41,1 млрд. Більшість цих цінних паперів - акції. Їх випущено на суму 40,9 млрд. , а облігацій - тільки на 2,2 млрд. У той же час наявна тенденція зросту обсягів угод по реалізації кредитних ресурсів у порівнянні з продажем акцій і інших цінних паперів. На біржі робляться і такі операції, як реалізація експортних квот, валютні торги і т. д. Це говорить про те, що біржа знаходиться на “голодному пайці” (у країні не створений ринок цінних паперів на первинному рівні), немає товару фондової біржі - цінних паперів, а жити усім, хто там працює, потрібно. [18]

Операції, здійснювані на українському фондовому ринку, показують, з одного боку, те, що його зародження відбулося, а з іншого, - що він може і законсервуватися, не стати тим інститутом, що є ядром сучасних ринкових відносин, якщо не відбудеться дійсне роздержавлення і приватизація, не будуть створені акціонерні товариства, самостійні підприємства, не з'являться цінні папери, що будуть відображати реальний капітал - засоби виробництва, землю, товар. Лише в цьому випадку можна сподіватися на створення умов для ринкової середи, переміщення капіталу від інвестора до виробника, переливу його з однієї галузі до іншої.

Економічні і соціальні реформи в нашій країні знаходяться в прямої залежності від формування ефективної моделі фондового ринку. У зв'язку з цим заслуговують на увагу ті пропозиції по коректуванню ринку капіталів в Україні, що містяться в Концепції, розробленою Українською фондовою біржею.

УФБ вважає за необхідне створення централізованого фондового ринку України, що повинний складатися з трьох головних елементів: єдиної національної фондової біржі, єдиного клірингового банки, єдиного Центрального депозитарію. [6]

Перший інститут - фондова біржа є місцем котування, здійснення операцій із цінними паперами і укладання угод. Фондова біржа сприяє встановленню єдиної ціни на цінні папери, оскільки їхня вартість визначається ринковим шляхом у процесі торгів. Це дає можливість протидіяти спекуляціям цінними паперами внаслідок створення їхнього штучного курсу в різних регіонах, а також унеможливлює продаж фіктивних паперів.

Інший інститут - кліринговий банк спеціалізується на розрахунках по операціях із цінними паперами. В Франції наприклад, його функції виконує Французький Національний банк. Вимагає розв'язання питання, хто буде займатися цим у нашій країні.

Третій інститут - Центральний депозитарій, що уже створений при УФБ, займається збереженням, обліком і переміщенням цінних паперів. Така структура сприяє введенню єдиної наскрізної нумерації цінних паперів, уніфікації правил здійснення операцій по проведенню платежів і доставці цінних паперів.

Однак у розвинених країнах застосовується більш прогресивна форма обігу цінних паперів - у вигляді комп'ютерних записів на рахунок. Безпаперова форма цінних паперів гарантує високий рівень їхньої безпеки - неможливість підробки, викрадення і протизаконних операцій, заощаджує значні витрати на їхній випуск і доставку (транспортування), а також гарантує, що кількість цінних паперів на руках в інвесторів дорівнюється кількості випущених цінних паперів.

УФБ вважає, що до котування й обліку (збереженню) у Центральному депозитарії цінні папери можуть прийматися лише в дематериализованій формі на пред'явнику Така форма буде спрощувати укладання угод, а також корпоративні дії й облік паперів. [11]

Розвиток українського ринку цінних паперів вимагає розв'язання ряду важливих, у тому числі і законодавчих питань. До них, насамперед, відносяться: визначення концепції ринку цінних паперів і фондової біржі, розробка методики оцінки майна всіх об'єктів народного господарства. Здійснення цього разом з іншими ринковими заходами забезпечить не тільки появу достатньої кількості цінних паперів, але і впровадження системи допуску (лістінгу) цих паперів. Лістінгування буде сприяти організаційному упорядкуванню національного ринку цінних паперів - на УФБ будуть надходити лише ті з них, що пройшли оцінку основних фондів і аналіз усієї господарської діяльності в Міністерстві фінансів України. У той же час лістінг підвищить гарантії для інвестора, дозволить формувати біржовий реєстр і біржові бюлетені, що відображають обіг і котирування цінних паперів на фондовому ринку. На сьогодні в Україні діє 4 фондові біржі – акціонерні товариства, де зосереджується попит та пропозиція цінних паперів, формується їх біржовий курс. Фондові біржі, що діють в Україні:

– Українська фондова біржа (УФБ) – справедливо вважається «старійшиною» українського фондового ринку (зареєстрована 21 вересня 1991 р. ), має мережу філій в усіх великих регіонах країни. Останнім часом на УФБ основна частина торгового обороту припадала на продаж акцій приватизованих підприємств, що належать державі (більш ніж 80 % від усього обороту), при цьому обсяги торгів прямо залежали від інвестиційної привабливості і пакетів акцій підприємств, що пропонувалися Фондом держмайна до продажу;

– Київська міжнародна фондова біржа;

– Українська міжбанківська валютна біржа – на початку 1998 р. отримала ліцензію в Державному комітеті з цінних паперів та фондового ринку (ДКЦПФР), має мережу філій в усіх регіонах країни, необхідну технічну базу і досвід торгівлі облігаціями внутрішньої державної позики, що вирізняє її серед інших фондових бірж;

– Донецька фондова біржа – регіональна біржа, займається торгівлею акціями підприємств Донецької області.

У 1992 р. почала працювати Українська фондова біржа, діяльність якої спрямована на створення національного централізованого ринку цінних паперів. Біржа створює умови для задоволення запитів кожного вкладника та захисту його інтересів. Основними документами, які регламентують діяльність фондової біржі, є її Статут та Правила, але між цими нормативними документами є суттєва різниця: Статут визначає внутрішній устрій біржі, Правила встановлюють та регламентують принципи її діяльності.

У Законі України «Про цінні папери і фондову біржу», Статуті та Правилах Української фондової біржі визначено, що фондова біржа є акціонерним товариством, яке зосереджує попит і пропозицію цінних паперів, сприяє формуванню їх біржового курсу та діє на основі вищезазначених законодавчих і нормативних актів на засадах цілісності, централізації та прозорості ринку, його відповідності світовим стандартам фондової торгівлі. Такі принципи забезпечують високі гарантії безпеки, надійності, стабільності і ліквідності ринку цінних паперів в Україні. [6]

Звідси випливає головна функція фондової біржі, що закріплена законодавчо: вона повинна бути організованим ринком цінних паперів, тобто місцем, де брокери виконують замовлення клієнтів і укладають угоди з купівлі-продажу акцій та облігацій за цінами, що визначаються співставленням попиту і пропозиції. Кожному, хто причетний до підприємницької діяльності, добре відомий її головний принцип: «Купити – дешевше. Продати – дорожче». Виходячи з цього принципу, кожен акціонер-власник акцій чи облігацій намагається продати їх якомога дорожче, а кожен інвестор – купити цінні папери якомога дешевше.

На Українській фондовій біржі застосовується система встановлення курсів цінних паперів і валюти, заснована на ціновій пропозиції клієнтів, які подають замовлення купівлі або продажу брокерським конторам. Клієнт, заповнюючи бланк замовлення, повинен відповідно визначити, за якою ціною (курсом) він має намір реалізувати свою угоду. [10]

2. Основні аналітичні показники фінансового стану підприємства

фондова біржа рентабельність цінний

2.1 Показники майнового стану

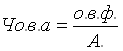

1. Частка оборотних виробничих фондів в обігових коштах

![]() (1. 1)

(1. 1)![]()

де О. в. ф – оборотні виробничі фонди

О. а – оборотні активи

![]()

![]()

Отже, в другому кварталі частка оборотних виробничих фондів збільшилася за рахунок оборотніх активів,

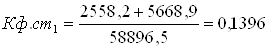

2. Частка основних засобів в активах:

![]() (1. 2)

(1. 2)

Де З. в. о. з – залишкова вартість основних засобів

А. - активи

![]()

![]()

У другому кварталі відбувається зменшення за умов незмінних обсягів реалізації,

3. Коефіцієнт зносу основних засобів:

![]() ; (1. 3)

; (1. 3)

Де З. о. з. – знос основних засобів

П. в. о. з. – первісна вартість основних засобів

![]() ;

;

![]() ;

;

Отже у другому кварталі зменшується коефіцієнт зносу основних засобів, що відповідає нормативу.

4.Частка довгострокових фінансових інвестицій в активах:

![]() (1. 4)

(1. 4)

Де Д. ф. і. – довгострокові фінансові інвестиції

А. - активи

![]() ;

;

![]() ;

;

У даному випадку показник частка довгострокових фінансових інвестицій зменшується за рахунок активів підприємства.

5.Частка оборотних виробничих активів:

(1. 5)

(1. 5)

Де О. в. ф. – оборотні виробничі фонди

А. - активи

![]() ;

;

![]() ;

;

Отже з першого по другий квартал спостерігається позитивний напрямок зміни показника частки оборотних виробничих активів.

6. Коефіцієнт мобільності активів:

![]() (1. 6)

(1. 6)

Де М. а. – мобільні активи

Н. а. – немобільні активи

![]() ;

;

![]() ;

;

Показник з першого по другий квартал збільшився. Проте його рівень значно перевищує рекомендований, що означає, необхідно збільшувати основні фонди, або ж зменшувати оборотні активи.

Висновок: за розрахованими показниками можна провести оцінку майнового стану підприємства, більшість із розрахованих показників мають позитивні зміни, що звичайно ж позитивно впливає на подальший розвиток підприємства.

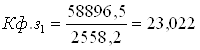

2.2 Показники ділової активності (ресурсовіддачі, оборотності капіталу, трансформації активів)

1. Оборотність активів (обороти), ресурсовіддачі, коефіцієнт трансформації:

![]() (2.1)

(2.1)

Ч. в. в. р. п. – чиста виручка від реалізації продукції

А - активи

![]()

![]()

Отже з другого по перший квартал відбувається збільшення оборотності активів, що є позитивним напрямком.

2. Фондовіддача:

![]() (2. 2)

(2. 2)

де Ч. в – чиста виручка

О. в. ф. – основні виробничі фонди

![]()

![]()

Отже, з першого по другий квартал відбувається збільшення фондовіддачі,що є позитивним.

3 Коефіцієнт оборотності обігових коштів (днів):

![]() (2. 3)

(2. 3)

де Ч. в. - чиста виручка

О. к. - обігові кошти

![]()

![]()

Коефіцієнт оборотності обігових коштів з першого по другий квартал збільшується, що відповідає нормам.

4 Період одного обороту обігових коштів (днів):

(2. 4)

(2. 4)

К. об. – коефіцієнт оборотності

![]()

![]()

Даний коефіцієнт зменшується, що відповідає нормам і носить позитивний характер для підприємства.

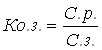

5 Коефіцієнт оборотності запасів:

(2. 5)

(2. 5)

де С. р. – собівартість реалізації

С. з. - середні запаси

![]()

![]()

З першого по другий квартал спостерігається негативний напрямок зміни кількості оборотних коштів інвестованих у запаси. Для збільшення коефіцієнта потрібно збільшувати суму оборотних коштів , які інвестовані у запаси,для цього потрібно зменшувати собівартість реалізованої продукції.

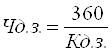

6 Період одного обороту запасів (днів):

(2. 6)

(2. 6)

де Коз. – коефіцієнт оборотності запасів

![]()

![]()

Період одного обороту запасів збільшується,що є негативним - це заважає нормальному процесу виробництва і загрожує дефіцитом матеріальних ресурсів. для зменшення необхідно збільшити коефіцієнт оборотності запасів, шляхом зменшення собівартості реалізованої продукції.

7 Коефіцієнт оборотності дебіторської заборгованості (обороти):

![]() (2. 7)

(2. 7)

де Ч. в – чиста виручка від реалізації

С. д. з – середня дебіторська заборгованість

![]()

![]()

з першого по другий квартал спостерігається позитивний напрямок перевищення виручки середньою дебіторською заборгованістю.

8. Період погашення дебіторської заборгованості (днів):

(2.8)

(2.8)

де Кд. з - коефіцієнт дебіторської заборгованості

![]()

![]()

Період одного обороту запасів з першого по другий квартал зменшується, тобто даний показник є позитивним у діяльності підприємства

9. Коефіцієнт оборотності готової продукції:

(2. 9)

(2. 9)

де Ч. в – чиста виручка від реалізації продукції

Г. п. - готова продукція

![]()

![]()

Показник збільшується, а це відповідає нормі.

10 Період погашення кредиторської заборгованості (днів):

![]() (2. 10)

(2. 10)

де С. к. з – середня кредиторська щаборгованість

С. р. - собівартість реалізації

![]()

![]()

Період погашення кредиторської заборгованості на другий квартал зменшується, що відповідає нормі.

11 Період операційного циклу (днів):

Ч. о. ц=Ч. з+ч. д. з (2. 11)

![]()

![]()

Період операційного циклу зменшується, що відповідає нормі, і позитивно впливає на діяльність цього підприємства.

12 Період фінансового циклу (днів):

![]() (2. 12)

(2. 12)

![]()

![]()

Даний показник відповідає напрямку позитивних змін, але від’ємне значення свідчить вже про недостачу. потрібно збільшити період операційного циклу за рахунок зменшення собівартості реалізованої продукції.

13 Коефіцієнт оборотності власного капіталу (оборотність):

(2. 13)

(2. 13)

де Ч. в. – чиста виручка

В. к. – власний капітал

![]()

![]()

Коефіцієнт збільшився це відповідає нормі і свідчить про ефективне використання власного капіталу.

Висновок: проаналізувавши розраховані показники, можна сказати, що підприємство має не високу ділову активність. При цьому далеко не усі показники мають позитивні зміни і відповідають нормативним значенням

2.3 Показники рентабельності

1 Рентабельність активів від звичайної діяльності:

(3. 1)

(3. 1)

де П. в. з. д. – прибуток від звичайної діяльності

А - активи

Показник збільшився, це відповідає нормам і свідчить про високу рентабельність капіталу від звичайної діяльності.

2 Рентабельність капіталу (активів) по чистому прибутку:

(3. 2)

(3. 2)

де Ч. п – чистий прибуток

А - активи

Показник збільшився, це відповідає нормам і свідчить про високу рентабельність капіталу за чистим прибутком

3 Рентабельність власного капіталу:

(3. 3)

(3. 3)

де Ч. п – чистий прибуток

В. к - власний капітал

Рентабельність власного капіталу у другому кварталі збільшується,даний показник відповідає нормам.

4 Рентабельність виробничих фондів:

(3. 4)

(3. 4)

де Ч. п – чистий прибуток

в. ф – виробничі фонди

Показник збільшується, що відповідає нормі.

5 Рентабельність реалізованої продукції за прибутком:

(3. 5)

(3. 5)

де П. в. р – прибуток від реалізації

В - виручка

![]()

![]()

Показник збільшується, що відповідає нормі і свідчить про те, що виручки від реалізації вистачає для утворення прибутку підприємства.

6 Рентабельність реалізованої продукції від операційної діяльності:

(3. 6)

(3. 6)

де П. в. о. д – прибуток від операційної діяльності

В - виручка

![]()

![]()

Даний показник збільшується. Що відповідає нормам.

7 рентабельність реалізованої продукції за чистим прибутком:

(3. 7)

(3. 7)

де Ч. п. – чистий прибуток

В. - виручка

![]()

![]()

Показник зменшується, що є нормою. Виходячи із розрахунків видно, що підприємство має високий прибуток і його фінансовий стан покращується.

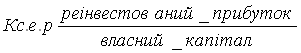

8 Коефіцієнт реінвестування:

(3. 8)

(3. 8)

де р. п – реінвестований прибуток

Ч. п – чистий прибуток

![]()

![]()

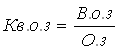

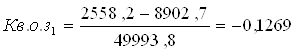

9 Коефіцієнт стійкості економічного росту:

(3. 9)

(3. 9)

![]()

![]()

Відбувається зменшення, що не відповідає нормі. Потрібно збільшувати власний капітал за рахунок чистого прибутку.

10 Період окупності капіталу:

(3. 10)

(3. 10)

де А – активи

Ч. п – чистий прибуток

![]()

![]()

Період окупності капіталу зменшується, що відповідає нормам. Кошти будуть компенсовані чистим прибутком за дані періоди.

11Період окупності власного капіталу

(3. 11)

(3. 11)

В. к. – власний капітал

Ч. п - чистий прибуток

![]()

![]()

Період окупності власного капіталу зменшується, що відповідає нормам.

Висновок: розрахувавши усі показники, можна спостерігати, що вони задовольняють норми по напрямку позитивних змін у розвитку підприємства. Можна зробити висновок, що підприємство рентабельне, тобто воно отримує таку суму виручки від своєї діяльності, якої достатньо тільки для покриття витрат, але й отримує прибуток. Підприємство – прибуткове.

2.4 Показник фінансової стійкості

1 Власні оборотні засоби:

В. о. з= власний капітал + довгострокові зобов’язання – поза оборотні активи (4 1)

![]()

![]()

Показник зменшується на кінець звітного періоду, що свідчить про негативну тенденцію для підприємства. Для збільшення необхідно зменшити позаоборотні активи.

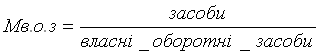

2 Коефіцієнт забезпечення оборотних активів власними засобами:

(4. 2)

(4. 2)

де В. о. з – власні обігові кошти

О. з – обігові кошти

![]()

Показник і на кінець періоду і на початок від’ємний, що не відповідає нормам. Це означає, що абсолютне перевтілення активів у ліквідні засоби не можливо, тому що коефіцієнт забезпечення засобами на кінець звітного періоду падає і менше нуля.

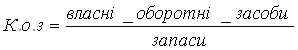

3 Маневреність робочого капіталу:

(4. 3)

(4. 3)

де З. - запаси

Р. к. - робочий капітал

![]()

![]()

Коефіцієнт від’ємний, що не відповідає нормам. Для збільшення необхідно зменшити частку робочого капіталу.

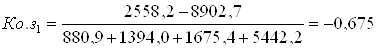

4 Маневреність власних оборотних засобів:

(4. 4)

(4. 4)

![]()

![]()

Коефіцієнт зменшується на кінець звітного періоду, що не відповідає нормам і свідчить про відсутність абсолютно-ліквідних активів у власних оборотних засобах. Необхідно або збільшувати об’єм засобу, або зменшувати об’єм власних оборотних засобів

5 Коефіцієнт забезпеченості оборотними засобами запасів:

(4. 5)

(4. 5)

![]()

Коефіцієнт збільшується на кінець звітного періоду, що відповідає нормам і свідчить про наявність абсолютно-ліквідних активів у власних оборотних засобах. Необхідно збільшувати власний капітал і виробничі запаси.

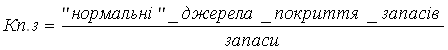

6 Коефіцієнт покриття запасів:

(4. 6)

(4. 6)

![]()

Коефіцієнт збільшується на кінець звітного періоду, що відповідає нормам.

7Коефіцієнт фінансової незалежності:

(4. 7)

(4. 7)

![]()

Коефіцієнт

збільшується на кінець звітного періоду, що відповідає нормам. Проте ![]() на кінець звітного періоду,

тож можна зробити висновок, що підприємство не самостійне і живе за рахунок

довгострокових кредитів.

на кінець звітного періоду,

тож можна зробити висновок, що підприємство не самостійне і живе за рахунок

довгострокових кредитів.

8 Коефіцієнт фінансової залежності:

(4. 8)

(4. 8)

![]()

Коефіцієнт зменшується на кінець звітного періоду, що не відповідає нормативному значенню. І не дорівнює 2, а значно перевищуе. Це означає що підприємство виконує зовнішні зобов’язання за рахунок власних активів, підприємство не залежить від позикових джерел.

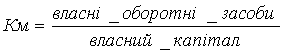

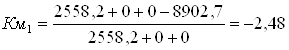

9 Коефіцієнт маневреності власного капіталу:

(4. 9)

(4. 9)

![]()

Коефіцієнти

від’ємні, що не відповідає нормам. ![]() на

кінець звітного періоду. Потрібно збільшити частку власних обігових коштів у

власному капіталі.

на

кінець звітного періоду. Потрібно збільшити частку власних обігових коштів у

власному капіталі.

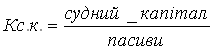

10 Коефіцієнт концентрації судного капіталу:

(4. 10)

(4. 10)

![]()

Коефіцієнт

збільшується на кінець звітного періоду, що не відповідає нормам, а повинно

бути ![]() . Потрібно зменшити частку

ссудного капіталу, і збільшувати пасиви підприємства.

. Потрібно зменшити частку

ссудного капіталу, і збільшувати пасиви підприємства.

11 Коефіцієнт фінансової стабільності:

(4. 11)

(4. 11)

![]()

Коефіцієнт на

кінець звітного періоду не набирає нормативного значення. Норматив ![]() , тож можна зробити

висновок про недостатню фінансову стабільність підприємства.

, тож можна зробити

висновок про недостатню фінансову стабільність підприємства.

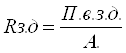

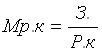

12 Показник фінансового левериджу:

(4. 12)

(4. 12)

![]()

Коефіцієнт

зменшується, але не відповідає нормативному значенню![]() .

Потрібно збільшити власні кошти підприємства. Підприємство залежить від

довгострокових зобов’язань.

.

Потрібно збільшити власні кошти підприємства. Підприємство залежить від

довгострокових зобов’язань.

13 Коефіцієнт фінансової стійкості:

![]() (4. 13)

(4. 13)

![]()

Коефіцієнт на

кінець звітного періоду не відповідає нормативному значенню ![]() , що говорить про

недостатню кількість стабільних джерел фінансування підприємства. Потрібно

збільшити довгострокові зобов’язання зменшувати пасиви підприємства.

, що говорить про

недостатню кількість стабільних джерел фінансування підприємства. Потрібно

збільшити довгострокові зобов’язання зменшувати пасиви підприємства.

Висновок: розрахувавши показники фінансової стійкості, можна зробити висновок, що такі показники, як Коефіцієнт маневреності власного капіталу, власні оборотні засоби не задовольняють нормам. Це говорить про неоднозначне положення на підприємстві. З одного боку підприємство може виконувати свої зовнішні забов’язання за рахунок власних активів і має стабільні джерела фінансування, проте на підприємстві мала частка абсолютно ліквідних активів у власних обігових коштах. що не дає змогу здійснювати фінансові маневри.

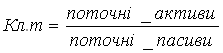

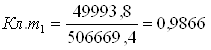

2.5 Показники ліквідності (платоспроможності)

1 Коефіцієнт ліквідності поточної (покриття):

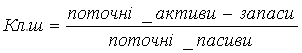

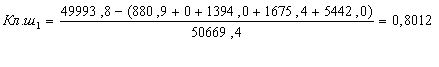

(5. 1)

(5. 1)

![]()

Коефіцієнт близький до одиниці, що відповідає нормам і свідчить про ліквідний баланс підприємства, тобто про достатність оборотних засобів підприємства погашати свої борги.

2 Коефіцієнт ліквідності швидкої:

(5. 2)

(5. 2)

![]()

Коефіцієнт менше одиниці, що не відповідає нормам, проте досить високий, і відповідає нормам міжнародної практики. Для того, щоб його збільшити, необхідно або збільшити оборотні активи, або зменшити поточні зобов’язання.

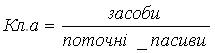

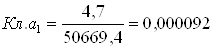

3 Коефіцієнт ліквідності абсолютної:

(5. 3)

(5. 3)

![]()

Коефіцієнт зменшується і не відповідає нормам і свідчить про недостатність засобів підприємства для успішної фінансової діяльності. Для того, щоб його збільшити, необхідно або збільшити грошові засоби, або зменшити поточні зобов’язання.

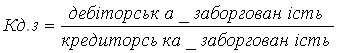

4 Співвідношення короткострокової дебіторської та кредиторської заборгованості:

(5. 4)

(5. 4)

![]()

Коефіцієнт на кінець звітного періоду=1,187 і не відповідає нормативному значенню, це свідчить про те, що підприємство не здатне повністю розраховуватися із кредиторами за рахунок дебіторів протягом року. Потрібно зменшувати дебіторську заборгованість.

Отже, оцінивши інвестиційну привабливість, можна зробити висновки, що показники ліквідності вимірюють можливості підприємства з оплати заборгованості, показники фінансової стійкості характеризують міру покриття підприємством позичкових капіталів, показники рентабельності вимірюють прибутковість вкладених в підприємство коштів та використаного обладнання, показники ділової активності визначають оборотність капіталу і трансформацію активів, в нашому випадку кількість оборотних коштів інвестованих у запаси зменшується, для того щоб вона збільшувалася необхідно збільшити собівартість реалізації у 2-кварталі.

3. Оцінка економічної ефективності інвестиційної діяльності

3.1 Чистий зведений дохід і внутрішня норма дохідності

Таблиця 3. 1 – Вихідні дані для розрахунку

|

№ П/П |

Ставка дисконтування, % |

Прогнозований грошовий потік за періодами , тис. дол. | |||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 18 | 12 | - 7,5 | - 3,2 | 12,5 | 10,3 | 8,3 | 5,3 | 4,4 | 6 |

Залежно від основних принципів оцінювання ефективності інвестиційних проектів використовується ряд методів. У даній курсовій роботі необхідно використовувати саме ті методи, у розрахунках яких використовується дисконтування. До них відносять: чистий зведений дохід (NPV), індекс прибутковості чи рентабельності (РІ), період окупності (РР), внутрішню норму прибутковості (IRR).

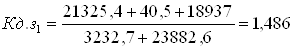

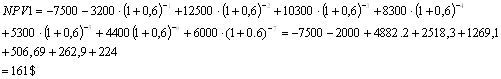

1 Основним критерієм доцільності впровадження інвестиційного проекту є чистий зведений дохід (NPV). Розрахунок чистого зведеного доходу визначається за такою формулою:

![]() , де (3. 1)

, де (3. 1)

![]() потік платежів;

потік платежів;

![]() прибуткова частина

інвестиційного проекту;

прибуткова частина

інвестиційного проекту;

![]() витрати інвестиційного

проекту;

витрати інвестиційного

проекту;

![]() весь період реалізації

інвестиційного проекту;

весь період реалізації

інвестиційного проекту;

![]() момент закінчення

інвестування;

момент закінчення

інвестування;

![]() момент отримання першого

доходу.

момент отримання першого

доходу.

У випадку, коли NPV >0 проект варто приймати до реалізації, якщо NPV<0, проект варто відхилити, бо він збитковий; NPV=0 – проект не прибутковий і не збитковий.

Отже, проект варто приймати, тому що він є ефективним за даним показником. Оскільки NPV>0 проект доцільно впроваджувати.

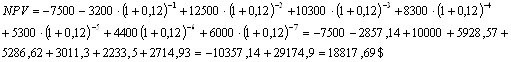

2 Внутрішня норма

дохідності (IRR) – ставки дисконту, використання якої б забезпечило рівність

поточної вартості очікуваних грошових відтоків та поточної вартості очікуваних

грошових притоків. Практичне застосування цього методу зводиться до того, що в

процесі аналізу вибирається два значення ставки дисконту ![]() таким чином, щоб в

інтервалі

таким чином, щоб в

інтервалі ![]() функція NPV = f(r)

змінювала своє значення з «+» на «-» або навпаки. Таким чином, використовують

формулу:

функція NPV = f(r)

змінювала своє значення з «+» на «-» або навпаки. Таким чином, використовують

формулу:

, де (3. 2)

, де (3. 2)

![]() ставка, при якій

ставка, при якій ![]() ;

;

![]() ставка, при якій

ставка, при якій ![]() .

.

Для оцінки

інвестиційного проекту повинна виконуватися умова ![]() .

.

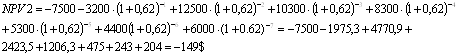

Отже, задля визначення внутрішньої норми дохідності (IRR) необхідно не менше двох розрахунків показника NPV.

Розрахуємо чистий зведений дохід за відсотковою ставкою r = 48%

При r = 60%

При r = 62%

NPV2 = -149$

![]()

Отже даний проект

є ефективним за даним показником, тому що виконується рівність ![]()

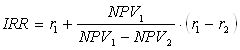

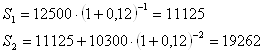

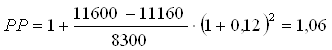

3.2 Період окупності і індекс рентабельності

Строк окупності

(РР) – тривалість часу, протягом якого недисконтовані прогнозові надходження

грошових коштів перевищують недисконтовану суму інвестицій. У процесі аналізу

при ![]() спочатку:

спочатку:

1) визначаємо

сумарні інвестиційні витрати ![]() шляхом

дисконтування їх на момент закінчення інвестування.

шляхом

дисконтування їх на момент закінчення інвестування.

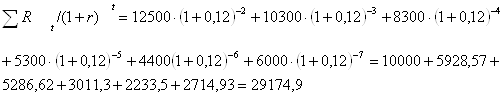

![]()

2) визначаємо дисконтова ні доходи зростаючим підсумком дисконтова ні доходи:

![]() . (3. 3)

. (3. 3)

Дисконтуємо доти, поки не виконається нерівність

![]() ;

;

Отже рівність ![]() виконується.

виконується.

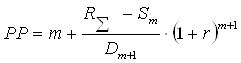

3) якщо ця нерівність виконується, розрахунок строку окупності інвестицій виконуємо за формулою:

. (4. 4)

. (4. 4)

Для визначення першого і другого показників базовим періодом вважаємо момент закінчення інвестування.

Період окупності повинен бути не більший періоду життєвого циклу проекту.

років-1рік 21днів

років-1рік 21днів

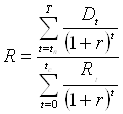

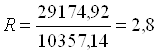

Індекс рентабельності (R) – відносна величина, яка визначається відношенням прибутковості частини NPV до її витрат:

![]()

(4. 5)

(4. 5)

Якщо R=1, то це означає, що дохідність інвестицій точно відповідає нормативу рентабельності. Якщо R>1, то проект прибутковий, і навпаки R<1 - проект збитковий.

Відношення прибуткової частини до витрат даного проекту.

![]() Rt/(1+r)t=

Rt/(1+r)t=![]()

Отже, даний інвестиційний проект прибутковий (ефективний) за всі показниками. Оскільки R>1 то проект прибутковий.

Висновок

В даній курсовій роботі розглянули суть, функції та розвиток фондових бірж в Україні. Очевидно, що фондова біржа України засновується на неприбуткових основах і повинна діяти на принципах ліквідності, тобто вільного перетворення цінних паперів в гроші без фінансових втрат для власника, стабільності ринку, широкої гласності і довір'я. Це дозволить їй виконувати роль залучення грошових сум для інвестицій у виробничу і соціальну сфери; перерозподілу капіталів між різними галузями і підприємствами;централізації капіталів, стабілізації заощаджень представників різних верств населення, створення умов для розвитку в країні підприємницької діяльності.

Проаналізували інвестиційну привабливість підприємства за показниками що відображають наявність, розміщення і використання фінансових ресурсів. Здійснили оцінку економічної ефективності інвестиційної діяльності і визначили,що проект є прибутковим.

Після розгляду й аналізу вищевикладених проблем і пропозицій по їхньому розв'язанню, без котрих немислимо існування і плідна життєдіяльність нашого суспільства, напрошується єдино можливий у цій непростій ситуації висновок, що для нормального функціонування фондового ринку України й успішного вступу до цивілізованого русла відношень між його суб'єктами необхідні наступні конкретні кроки:

- Негайне прийняття і неухильне перетворення в життя нормативно - законодавчих актів, що регулюють господарську діяльність підприємців і підприємств державного сектора в рамках національного ринку

- Створення рівноправних умов для успішної роботи підприємств усіх форм власності і проведення грамотного антимонопольної політики.

Оцінивши інвестиційну привабливість, можна зробити висновки, що показники ліквідності вимірюють можливості підприємства з оплати заборгованості, показники фінансової стійкості характеризують міру покриття підприємством позичкових капіталів, показники рентабельності вимірюють прибутковість вкладених в підприємство коштів та використаного обладнання, показники ділової активності визначають оборотність капіталу і трансформацію активів, в нашому випадку кількість оборотних коштів інвестованих у запаси зменшується, для того щоб вона збільшувалася необхідно збільшити собівартість реалізації у 2-кварталі.

В даній роботі інвестований проект є прибутковим тобто ефективним, оскільки індекс рентабельності >1.

| Фондовий ринок | |

|

Міністерство освіти і науки України Криворізький Економічний Інститут Київський Національний Економічний Університет ім.В. Гетьмана Кафедра політичної ... ... собою посередників діяльність яких полягає в наданні послуг щодо здійснення на постійній основі придбання та продажу певних цінних паперів від свого імені та за власний рахунок. Законопроект "Про цінні папери та фондовий ринок" суттєво вдосконалює законодавче забезпечення функціонування ринку ЦП в Україні, в ньому чітко визначається класифікація цінних ... |

Раздел: Рефераты по экономике Тип: курсовая работа |

| Ринок як форма функціонування товарного господарства | |

|

... НАЦІОНАЛЬНИЙ УНІВЕРСИТЕТ ІМЕНІ БОГДАНА ХМЕЛЬНИЦЬКОГО Кафедра економічної теорії Кваліфікаційна робота РИНОК ЯК ФОРМА ФУНКЦІОНУВАННЯ ТОВАРНОГО ... Це відбувається на фондовій біржі, через що ринок цінних паперів називають фондовим ринком. Наук. зб. |

Раздел: Рефераты по экономике Тип: дипломная работа |

| Фінансовий ринок (фондовий) України | |

|

... 3 Глава 1. Теоретичні основи аналізу фінансового ринку.........6 1.1. ... Фондовий ринок сприяє обігу та раціональному розміщенню фінансових коштів, дає можливість самостійно оцінювати ефективність управління підприємством та створює умови для ... Біржа - це організаційно оформлений, постійно діючий ринок, на якому здійснюється торгівля цінними паперами. |

Раздел: Рефераты по финансовым наукам Тип: дипломная работа |

| Шпоры по международной экономике | |

|

1. Світове госп-во, його структуризація й особл-сті розвитку. Розвиток світ. ринку товарів призвів на зламі 19-20 ст. до інтенсифікації міжнар. ек ... Світ. госп-во (world economy)- сук-сть нац. господарств, взаємопов"язаних с-мою МПП, ек-них і політ. відносин. Якщо товарна біржа - це постійно діючий оптовий ринок однорідних товарів, то на фондовій біржі обертаються цінні папери й іноземна валюта. |

Раздел: Рефераты по экономике Тип: реферат |

| Стратегія банків України на ринку цінних паперів | |

|

МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ ДЕРЖАВНИЙ ВИЩИЙ НАВЧАЛЬНИЙ ЗАКЛАД "КИЇВСЬКИЙ НАЦІОНАЛЬНИЙ ЕКОНОМІЧНИЙ УНІВЕРСИТЕТ імені ВАДИМА ГЕТЬМАНА" Факультет ... Багато аспектів менеджменту діяльності банку на фондовому ринку регламентуються нормативними актами України, зокрема Законами України "Про цінні папери та фондовий ринок", "Про ... ... установи, які здійснюють операції з фінансовими активами в інтересах третіх осіб за власний рахунок чи за рахунок цих осіб, а у випадках, передбачених законодавством, - також за ... |

Раздел: Рефераты по банковскому делу Тип: отчет по практике |