Реферат: Инвестиции резидентов РФ в экономику зарубежных стран

ОГЛАВЛЕНИЕ

Введение

1. Происхождение понятия инвестиции,

классификация и характеристика

2. Российские инвестиции в экономике

зарубежных стран

2.1 ГОСУДАРСТВЕННОЕ РЕГУЛИРОВАНИЕ РОССИЙСКИХ

ИНВЕСТИЦИЙ ЗА РУБЕЖОМ

2.2 Эволюция внедрения российских корпораций за границей

2.3 ПРЯМЫЕ ИНОСТРАННЫЕ ИНВЕСТИЦИИ В РОССИЮ И ПРЯМЫЕ РОССИЙСКИЕ ИНВЕСТИЦИИ ЗА ПРЕДЕЛАМИ РФ

2.3.1 СТРАНЫ - ОСНОВНЫЕ ПОЛУЧАТЕЛИ РОССИЙСКОГО КАПИТАЛА

2.3.2 КОМПАНИИ – ОСНОВНЫЕ ПОСТАВЩИКИ

РОССИЙСКИХ ИНВЕСТИЦИЙ ЗА РУБЕЖ

3. Пути развития и проблемы вхождения

крупных российских корпораций на мировой рынок

Заключение

Список литературы

ВВЕДЕНИЕ

Ни для кого не секрет, что одной из проблем в России в настоящий момент является вывоз капитала за рубеж, причем в огромных количествах. По различным оценкам, величина российских инвестиций за рубежом составляет от 200 до 300 млрд.долларов США (без учета находящейся за рубежом собственности Российской Федерации).

1. Происхождение понятия «инвестиции», классификация и характеристика.

Понятие инвестиция произошло от латинского «investire» - «облачать». В эпоху феодализма инвеститурой назывался ввод вассала во владение феодом. Этим же словом обозначалось назначение епископов, получавших при этом в управление церковные земли с их населением и право суда над ними. Введение в должность сопровождалось соответствующей церемонией облачения и наделения полномочиями. Инвеститура давала возможность инвеститору (или, говоря современным языком, инвестору) не только приобщать к себе новые территории для получения доступа к их ресурсам, но и участвовать в управлении этими территориями через облеченных полномочиями ставленников с целью насаждения своей идеологии. Последняя, с одной стороны, оправдывала интенсивную эксплуатацию населения территорий и позволяла увеличивать получаемый с этих территорий доход, а с другой стороны, выступала в качестве развивающего фактора.

В современном мире под «инвестициями» следует понимать - денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и другие виды деятельности в целях получения прибыли (дохода) и достижения положительного социального эффекта. А под инвестиционной деятельностью - любую форму вложения капитала.

Классификация инвестиций определяется относительно объекта приложения, характера использования и фактора времени:

1) Относительно объекта приложения:

- Инвестиции в имущество (материальные инвестиции). Под материальными инвестициями понимают инвестиции, которые прямо участвуют в производственном процессе (например, инвестиции в оборудование, здания, запасы материалов).

- Финансовые инвестиции. Вложения в финансовое имущество, приобретение прав на участие в делах других фирм и деловых прав (например, приобретение акций, других ценных бумаг).

- Нематериальные инвестиции. Инвестиции в нематериальные ценности (например, инвестиции в подготовку кадров, исследования и разработки, рекламу и др.).

Все вышеперечисленные инвестиции делятся на два вида: портфельные и прямые, где:

Портфельные инвестиции – это вложения в ценные бумаги с целью последующей игры на изменение курса и (или) получение дивиденда, а также участия в управлении хозяйствующим субъектом. Формирование портфеля происходит путем приобретения ценных бумаг и других активов. Портфель - совокупность собранных воедино различных инвестиционных ценностей, служащих инструментом для достижения конкретной инвестиционной цели вкладчика. В портфель могут входить ценные бумаги одного типа (акции) или различные инвестиционные ценности (акции, облигации, сберегательные и депозитные сертификаты, залоговые свидетельства, страховые полисы и др.).

Прямые (Реальные) инвестиции - инвестиции - вложения частной фирмы или государства в производство какой либо продукции. Реальные инвестиции состоят из двух различных компонентов:

a) инвестиции в основной капитал, то есть приобретение вновь произведённых капитальных благ, таких как производственное оборудование, компьютеры и здания производственного назначения.

b) инвестиции в товарно-материальные запасы (оборотный капитал), которые представляют собой накопление запасов сырья, подлежащего использованию в производственном процессе, или нереализованных готовых товаров. Коммерческие товарно-материальные запасы считаются составной частью общей величины запасов капитала в экономической системе; они столь же необходимы, как и капитал в форме оборудования, зданий производственного назначения.

Также реальные инвестиции можно разделить на внутренние и внешние:

ü внутренние — это вложение средств хозяйствующего субъекта в собственные факторы производства за счет собственных источников финансирования;

ü внешние — это вложение средств инвестиционных институтов в факторы производства, нуждающегося в инвестициях хозяйствующего субъекта.

К реальным инвестициям имеет смысл отнести также понятия валовые и чистые инвестиции. Собственно чистые инвестиции это валовые инвестиции за вычетом издержек на возмещение основного капитала.

2) По характеру использования:

- первичные инвестиции, или нетто-инвестиции, осуществляемые при основании или при покупке предприятия;

- инвестиции на расширение (экстенсивные инвестиции), направляемые на расширение производственного потенциала;

- реинвестиции, т. е. использование свободных доходов, полученных в результате реализации инвестиционного проекта, путем направления их на приобретение или заготовление новых средств производства с целью поддержания состава основных фондов предприятия;

- инвестиции на замену, в результате которых имеющееся оборудование заменяется новым;

- инвестиции на рационализацию, направляемые на модернизацию технологического оборудования или технологических процессов;

- инвестиции на изменение программы выпуска продукции;

- инвестиции на диверсификацию, связанные с изменением номенклатуры изделий, созданием новых видов продукции и организацией новых рынков сбыта;

- инвестиции на обеспечение выживания предприятия в перспективе, направляемые на НИОКР, подготовку кадров, рекламу, охрану окружающей среды;

- брутто-инвестиции, состоящие из нетто-инвестиций и реинвестиций.

- рисковые инвестиции, или венчурный капитал - инвестиции в форме выпуска новых акций, производимые в новых сферах деятельности, связанных с большим риском. Венчурный капитал инвестируется в несвязанные между собой проекты в расчете на быструю окупаемость вложенных средств. Такие капиталовложения, как правило, осуществляются путем приобретения части акций предприятия-клиента или предоставления ему ссуд, в том числе с правом конверсии последних в акции. Рисковое вложение капитала обусловлено необходимостью финансирования мелких инновационных фирм в областях новых технологий.

Рисковый капитал сочетает в себе различные формы приложения капитала: ссудного, акционерного, предпринимательского. Он выступает посредником в учредительстве стартовых наукоемких фирм.

1) По фактору времени:

- Долгосрочные инвестиции;

- Краткосрочные инвестиции;

Аннуитет - инвестиции, приносящие вкладчику определенный доход через регулярные промежутки времени. В основном, это вложения средств в пенсионные и страховые фонды. Страховые компании и пенсионные фонды выпускают долговые обязательства, которые их владельцы хотят использовать на покрытие непредвиденных расходов в будущем. Они бывают: срочные - инвестиции, которые имеют отмеченное (конечное) число лет; бессрочные - это те которые не имеют последнего года вложения инвестиций; с различными процентными ставками.

2.1. Государственное регулирование российских инвестиций за рубежом.

В последнее время Государственная Дума РФ рассматривала законопроект «О государственном регулировании российских инвестиций за рубежом», который явился бы основой для создания эффективной системы государственного контроля за осуществлением российских инвестиций за рубежом. Следует отметить, что элементы государственного регулирования российских инвестиций за рубеж существовали и раньше. Прежде всего, это относится к валютному и экспортно-импортному контролю. В частности, ведение валютных операций, внешнеторговая деятельность регулируются Законом Российской Федерации «О валютном регулировании и валютном контроле», и уже упомянутым Федеральным Законом «О государственном регулировании внешнеторговой деятельности», Гражданским, Налоговым и Таможенным кодексами, а также международными соглашениями, но в целом государственное регулирование в области вывоза капитала пока не налажено должным образом.

Данный законопроект должен быть направлен на сокращение нелегального вывоза капитала за рубеж и расширение вывоза капитала в форме экспортных кредитов и легальных прямых инвестиций, которые способствуют увеличению экспорта товаров и услуг, расширению рынков сбыта.

Законопроектом предусматривается разрешительный порядок вывоза российского капитала, т.е. для осуществления инвестиций за рубежом необходимо получить лицензию на вывоз российского капитала от уполномоченного федерального органа. Срок лицензии установлен до шести месяцев, с возможностью последующего продления. В данной лицензии указаны сведения о российском инвесторе, размере его инвестиций, целях, формах и графике их осуществления, объекте вложения и прибыли от него.

Однако получение лицензии на вывоз капитала за пределы России представляется не таким уж простым делом, поскольку законопроект предусматривает достаточно жесткие требования к потенциальным инвесторам. Прежде всего, необходимо доказать уполномоченному государственному органу, что вывоз капитала соответствует целям закона, и представить соответствующие документы. Также обязательным требованием является отсутствие задолженности российского инвестора по платежам в бюджеты всех уровней и во внебюджетные фонды. Кроме того, у соискателя лицензии не должно быть нарушений валютного законодательства (т.е. задолженности по поступлению валютной выручки и обязательной продажи ее части). И, наконец, нужно предоставить справку о финансовых результатах российского инвестора за последние три года. Уполномоченный федеральный орган принимает решение о выдаче или отказе в выдаче лицензии в течение сорока пяти календарных дней со дня получения от российского инвестора всех надлежащим образом оформленных документов. Естественно, в выдаче лицензии может быть отказано в случае несоблюдения условий, перечисленных выше, а также в случае:

- Наличия ложных сведений в представленных российским инвестором документах;

- Несоблюдения российским инвестором требований о регистрации, учете и инвентаризации вывоза российского капитала, осуществленного по ранее выданным лицензиям;

- Отсутствия у российского инвестора доходов, достаточных для осуществления инвестиций за пределами Российской Федерации;

- Несоблюдения российским инвестором в представленных для получения лицензии документах положений международного договора Российской Федерации или законодательства иностранного государства в отношении осуществления инвестиции.

После вывоза капиталов за рубеж регулирование российских инвестиций не прекращается, а происходит в иных формах. Во-первых, все инвестиции в соответствии с законопроектом подлежат государственной регистрации и включению в Государственный реестр инвестиций российских инвесторов за рубежом. Для этого в течение тридцати календарных дней после осуществления вывоза российского капитала или окончания срока действия лицензии российский инвестор обязан обратиться в уполномоченный орган для регистрации инвестиций, которые были осуществлены им за пределами России.

Во-вторых, предусмотрено ведение учета и анализа российских инвестиций, осуществленных за пределами Российской Федерации, для чего устанавливалась обязанность российского инвестора систематически предоставлять в уполномоченный федеральный орган сведения о состоянии его инвестиций за рубежом. На основании этих сведений уполномоченный федеральный орган составляет и передает в Правительство Российской Федерации ежегодный аналитический отчет о вывозе российского капитала, в котором содержатся выводы и предложения о государственной политике в сфере вывоза российского капитала.

В-третьих, в качестве одной из мер государственного регулирования является проведение систематической, не реже чем раз в три года, инвентаризации российских инвестиций за рубежом. При этом первая инвентаризация должна быть произведена через шесть месяцев после вступления Закона "О государственном регулировании российских инвестиций за рубежом" в силу.

В качестве основной меры ответственности российского инвестора за нарушение положений закона предусмотрена репатриация капитала, т.е. принудительный его возврат в пределы России.

В законопроекте содержатся также нормы о мерах государственной поддержки российских инвесторов. Так, Правительство РФ в целях защиты российских инвестиций, а также поощрения и защиты иностранных инвестиций в России заключает с правительствами иностранных государств соглашения о поощрении и взаимной защите инвестиций. В этих же целях с иностранными государствами заключаются и соглашения об избежании двойного налогообложения доходов и имущества. Кроме того, создается система страхования российских инвестиций за рубежом, которые осуществляются в наиболее важных с точки зрения экономических интересов России формах и направлениях. При этом предпочтение отдается прямым инвестициям, осуществляемым российскими инвесторами на территориях государств - членов СНГ. Еще одной формой государственной поддержки инвестиционной деятельности за пределами России является информационное и консультационное содействие российским инвесторам, которое должны оказывать торговые представительства и торгово-экономические отделы при посольствах Российской Федерации.

Одной из предпосылок данного законопроекта явилось соглашение между Министерством иностранных дел РФ и Российским союзом промышленников и предпринимателей в январе 2003 года «О сотрудничестве МИД РФ и РСПП». Целью данного соглашения является «успешная реализация внешнеполитических задач Российской Федерации в области торгово-экономического сотрудничества с иностранными государствами и обеспечения наиболее благоприятных условий для социально - экономического развития РФ». В список задач, данного соглашения также входит:

ü содействие расширению экспорта российских товаров и услуг;

ü оказание практической помощи российским организациям и предпринимателям в установлении деловых связей с иностранными партнерами;

ü содействие защите интересов российского предпринимательства за рубежом.

2.2. Эволюция внедрения ОТЕЧЕСТВЕННЫХ корпораций за границей.

В XIX веке российский капитал в основном экспортировался в Китай и Персию, а также в Монголию. В период с 1886 по 1914 годы экспорт капитала достигал 2,3 миллиардов рублей, что соответствует 33 миллиардам долларов США в ценах 1996 года. В период между двумя мировыми войнами СССР не отозвал все внешние инвестиции, хотя в значительной степени и уменьшил их. Для подержания торговли с Турцией, Ираном, Афганистаном и Монголией была создана целая сеть торговых компаний, которые работали в этих традиционных странах-партнерах. Позднее были открыты отделения в странах Западной Европы. Кроме того, за границей были основаны различные банки, транспортные, страховые и другие фирмы с участием советского капитала. В послевоенный период количество заграничных компаний несколько увеличилось. Несмотря на это, их количество оставалось скромным. Деятельность советских предприятий в тот период различалась по двум основным категориям:

(1) советские фирмы в социалистических странах;

(2) советские компании в несоциалистических странах.

Советские компании в социалистических странах. Завуалированное нежелание малых стран Совета экономической взаимопомощи (СЭВ) к усилению сотрудничества с Советским Союзом, равно как и различного рода, экономические трудности не позволяли развиваться кооперации между предприятиями, поэтому к середине 1980-х годов было основано совсем небольшое количество совместных предприятий с советским участием. Основными были восемь совместных предприятий с советским участием:

Таблица 2.1

|

Название предприятия |

Сфера деятельности |

Местонахождение |

Год создания |

|

Улан-Баторская железная дорога |

железнодорожная сеть |

Монголия |

1949 |

|

Висмут AG |

урановые разработки |

ГДР |

1954 |

Эрденет |

медные рудники |

Монголия |

1973 |

|

Монголсовцветмет |

золотодобыча |

Монголия |

1973 |

Петробалтик |

нефте-газо-разведочные работы |

Польша |

1975 |

Интерлихтер |

грузоперевозки по Дунаю и морем |

Венгрия |

1978 |

Робот |

научно-техническое сотрудничество |

Чехословакия |

1985 |

Болгаро-советское предприятие |

изготовление электронных компонентов |

Болгария |

1986 |

Перестройка раздвинула дозволенные границы международного сотрудничества и, как следствие этого, количество совместных предприятий в рамках СЭВ увеличилось во много раз. Уже к 1990 году в европейских странах СЭВа было зарегистрировано более 175 предприятий с советским участием:

68 в Польше, 50 в Венгрии, 38 в Болгарии, 21 в Югославии и четыре в Чехословакии.

Советские компании в несоциалистических странах. Как и в социалистических странах, деятельность советских компаний в несоциалистических странах была также крайне ограниченной. Фирмы, принадлежавшие СССР, владели примерно 30-ю дочерними компаниями в развивающихся странах и 116-ю дочерними компаниями в странах, входящих в Организацию экономического сотрудничества и развития, по состоянию на конец 1983 года. Большинство из них (более 60%) работали на территориях сегодняшних стран-членов ЕС. Например: девять принадлежащих Советскому Союзу предприятий были основаны в Финляндии, включая компанию Suomen Petrooli (торговля нефтью), Teboil (бензозаправочные станции) и Konela (торговля советскими автомобилями). Всего лишь пять из них были зарегистрированы в США: Amtorg Trading Corp. в Нью-Йорке, Morflot America Shipping Inc. в Кларке, Marine Resources Co. в Сиэттле, Sovfracht Ltd в Нью-Йорке и Belarus Machinery Inc. в штате Милуоки.

Подавляющее большинство советских дочерних предприятий на Западе работало на рынках нефти, металлов, древесины, химикатов, машин и оборудования. В добавление к стимулированию экспорта советские дочерние предприятия обслуживали внешнеторговую деятельность СССР, работая в области транспорта, банковской сфере и страховой деятельности, также велась активная деятельность за границей в области туризма.

Обычно советским контролирующим компаниям принадлежал контрольный пакет акций их дочерних компаний на Западе. Типичная советская контролирующая компания имела контрольный пакет в девяти фирмах из десяти. Наличие контрольного пакета акций проявляло естественную инвестиционную стратегию, поскольку советским фирмам хотелось сохранить прямой контроль за деятельностью созданных ими предприятий, нежели выступать в качестве, стремящихся заработать инвесторов.

Количество основных советских корпораций за границей до распада СССР не превышало 500. Несмотря на их скромное число, они играли важную роль в развитии советского экспорта. Они реализовывали более 40% советской нефти и нефтепродуктов за границей, 60% экспорта древесины, бумаги и целлюлозы и более 50% экспорта товаров народного потребления. Необходимо помнить, что деятельность советских предприятий за границей была продиктована не столько логикой предпринимательства, сколько служили целям проводимой СССР внешней политики.

2. ПРЯМЫЕ ИНОСТРАННЫЕ ИНВЕСТИЦИИ В РОССИЮ И ПРЯМЫЕ РОССИЙСКИЕ ИНВЕСТИЦИИ ЗА РУБЕЖ.

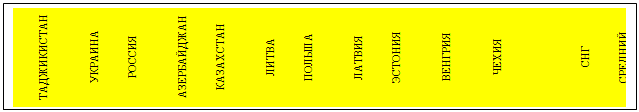

С середины 1990-х годов многие иностранные компании активизировали свою деятельность в странах с переходными экономиками. По данным доклада Конференции ООН по торговле и развитию (UNCTAD) в 1994 году прямые иностранные инвестиции во все страны с переходными экономиками составили 7 миллиардов долларов США, в то время как шесть лет спустя объем прямых иностранных инвестиций превысил 25 миллиардов долларов США. К началу 2001 года объем прямых иностранных инвестиций в бывшие страны плановой экономики достиг 150 миллиардов долларов США. На Польшу, Венгрию и Чехию приходится половина всего объема инвестиций в страны с переходными экономиками. Россия же с гигантскими природными ресурсами и населением в 147 миллионов человек, т.е. примерно в 2,5 раза больше, чем население этих трех стран Центральной и Восточной Европы вместе взятое, смогла привлечь прямых иностранных инвестиций на сумму менее 20 млрд. долларов, т.е. столько же, сколько Венгрия с населением 10 миллионов и скромными природными ресурсами.

Прямые иностранные инвестиции на душу населения еще менее впечатляющие для нашей страны. Совокупный чистый объем притока инвестиций в период 1989-2000 годов в Россию составил всего 70 долларов, в то время, как соответствующий показатель для СНГ составил 170 долларов и 500 долларов для всех стран с переходными экономиками. Самыми привлекательными странами в данной категории, в отношении совокупного чистого объема прямых иностранных инвестиций на душу населения являются Чехия, Венгрия, Эстония и Латвия. Каждая из этих стран смогла привлечь более 1000 долларов США на душу населения, а Чехия собрала 2000 долларов США.

Таблица 2.1

Совокупные ПИИ на душу населения в некоторые страны с переходными экономиками [3]

Анализ притока прямых иностранных инвестиций дает основания для того, чтобы предположить, что иностранные компании не участвуют в экономике России и в экономиках других бывших советских республик в той степени, в которой они участвуют в экономиках развитых стран. В том же ежегодном отчете Конференции ООН по торговле и развитию, лидерами по привлечению прямых иностранных инвестиций на начало 2003 года остаются Люксембург и Китай. Люксембург является лидером по привлечению прямых иностранных инвестиций уже на протяжении последних 6 лет. Китайский же рынок имеет один из самых высоких инвестиционных показателей. В 2002 году Люксембург привлек прямых иностранных инвестиций на сумму 126 млрд.долларов США, тем самым заняв первое место в мире, а Китай 52, 74 млрд.долларов США. Также в группу стран с высоким инвестиционным потенциалом входят Франция, Германия и ещё Венгрия. Эти страны имеют и высокие реальные показатели по ввозу прямых иностранных инвестиций. Россия, являясь с недавнего времени страной с рыночной экономикой, тоже имеет высокий инвестиционный потенциал, но содержит низкий реальный показатель по ввозу, и пребывает в одной группе с Тайванем, Кореей, Саудовской Аравией и Японией. Только в 2002 году Российской Федерации удалось впервые обогнать Венгрию по объему прямых иностранных инвестиций, и только потому, что в Венгрию инвесторы вложили меньше на 1, 6 млрд.долларов США по сравнению с предыдущем годом, а в Россию на 100 млн.долларов США больше, всего – 2, 6 млрд.долларов США.

Хотя, стоит отметить, что ситуация с привлечением иностранных инвестиций в российскую экономику начинает меняться. В 2003 году ведущее рейтинговое агентство Moody’s Investors Servicе повысило суверенный рейтинг России до инвестиционного ВааЗ, т. е. прогноз был обозначен как «стабильный». Данный показатель позволил Российской Федерации в 2003 году привлечь иностранных инвестиций на сумму 29, 699 млрд.долларов. Это на 50, 1% больше, чем в 2002 году.

Поток прямых иностранных инвестиций из стран с переходными экономиками, в том числе и из России за границу является и на сегодняшний день небольшим. Например, на начало 2001 года инвестиции за границу составляли не более 20 млрд.долларов. Хотя, объем инвестиций из России составил – 60% от этого числа.

Таблица 2.2

Объемы ПИИ стран с переходными экономиками, полученные и размещенные ими к концу 2000 года (в миллиардах долларов США)

|

|

ПИИ, размещенные за границей |

Полученные ПИИ |

Соотношение ПИИ |

|

Объем |

Объем |

Соотношение объемов (%) |

|

| Все страны с переходными экономиками | 19.8 | 150.3 | 13 |

| Содружество Независимых Государств (СНГ) | 12.5 | 41.9 | 30 |

| Страны Центральной и Восточной Европы (СЦВЕ) | 7.3 | 108.4 | 7 |

|

Страны с переходными экономиками (по объемам ПИИ в экономики других стран) |

|||

| Россия | 11.6 | 19.2 | 60 |

| Венгрия | 2.0 | 19.9 | 10 |

| Польша | 1.5 | 36.5 | 4 |

| Хорватия | 1.1 | 4.9 | 22 |

| Чехия | 0.8 | 21.1 | 4 |

| Словения | 0.7 | 2.9 | 24 |

| Азербайджан | 0.7 | 4.5 | 16 |

| Эстония | 0.4 | 2.8 | 14 |

| Словакия | 0.3 | 4.9 | 6 |

Основные получатели российского капитала за рубежом являются страны, с которыми у России высокая степень экономической интеграции (Белоруссия) или крупные совместные проекты (Иран) или просто – где много приобретенной россиянами недвижимости (Кипр). Также российские компании предпочитают развитые страны. Например, в 2002 году значительную часть своих инвестиций они направили в США и ЕС. По данным Госкомстата в январе-сентябре 2002 года в США из России «перетекло» $ 8, 46 млрд. – в 10 раз больше, чем американцы за три года вложили в российскую экономику. По тем же данным в 2002 году совокупный объем российских инвестиций, направленных за границу составил 19,780 млрд.долларов.

В 2003 году этот объем составил 23, 264 млрд.долларов, что на 17% больше, чем в 2002 году. Объем накопленных инвестиций составил лишь 5, 206 млрд.долларов, т.к. российские инвестиции, чаще всего имеют краткосрочный характер. В структуре накопленных российских инвестиций за рубежом 2, 760 млрд.долларов составляют прямые инвестиции, портфельные – 71 млн.долларов, прочие – 2, 375 млрд.долларов. Крупнейшими получателями российских инвестиций стали:

- Виргинские острова (Британия) – 1, 272 млн.долларов;

- Белоруссия – 710 млн.долларов;

- Иран – 512 млн.долларов;

- Кипр – 496 млн.долларов;

- Нидерланды – 490 млн.долларов;

- Либерия – 227 млн.долларов;

- Молдавия – 170 млн.долларов;

- Швейцария – 150 млн.долларов;

- Армения – 140 млн.долларов;

- Литва – 129 млн.долларов.

Между тем, в 2003 году российских инвестиций было направлено на Кипр в размере 5, 943 млрд.долларов, на Виргинские острова – 3, 602 млрд.долларов, в Литву – 1, 223 млрд.долларов, в Швейцарию – 952 млн.долларов, в Белоруссию – 243 млн.долларов, в Нидерланды – 92 млн., в Иран – 63 млн.

2.3.1 ИНОСТРАННЫЕ ПОРТФЕЛЬНЫЕ ИНВЕСТИЦИИ

РЕЗИДЕНТОВ РФ

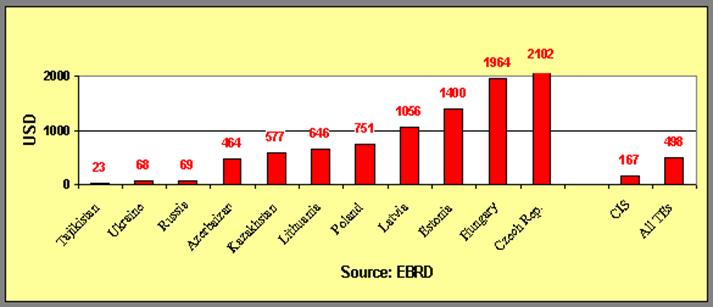

В 2002-2003 годах Банк России провел обследование вложений резидентов РФ в иностранные ценные бумаги. Данный проект существует под эгидой МВФ и его целью является сбор данных об инвестициях резидентов в указанные инструменты в разбивке по видам ценных бумаг, валютам, в которых они номинированы, и странам-эмитентам.

Первое обследование, проведенное по состоянию на 1 января 2002 года, в котором Россия наряду с другими 66 странами принимала участие, показало, что по объему инвестиций в иностранные ценные бумаги, составившему 1, 259 млрд. долларов США, наша страна занимала 57-е место. Долгосрочные вложения оценивались в 965 млн. долларов, краткосрочные — в 271 млн. долларов, участие в капитале — в 24 млн. долларов.

Обследование по состоянию на 1 января 2003 года показало, что общий объем инвестиций резидентов в иностранные ценные бумаги за год увеличился в 1,4 раза, составив 1, 710 млрд. долларов, в том числе долгосрочные активы возросли в 1,5 раза (1, 437 млрд. долларов), участие в капитале — в 1,8 раза (44 млн. долларов), краткосрочные, напротив, сократились на 16% — до 228 млн. долларов.

Наиболее значимыми были инвестиции банковского сектора — 1, 058 млрд. долларов, на сектор нефинансовых предприятий приходилось 652 млн. долларов.

Диаграмма 2.1

Иностранные портфельные инвестиции Российской Федерации по видам ценных бумаг

Как и в предыдущих годах, валютная структура данных инвестиций по-прежнему свидетельствует о приоритете вложений в ценные бумаги, номинированные в долларах США. Их стоимость составила 1, 516 млрд. долларов. Вместе с тем в 12 раз (до 106 млн. долларов) увеличился объем инвестиций в ценные бумаги, номинированные в евро. Объем вложений в рублевые инструменты сократился в 1,5 раза — до 50 млн. долларов.

Таблица 2.3

Валютная структура инвестиций по состоянию на 1 января 2003 года

(в процентах)

| Валюта | Участие в капитале | Долгосрочные | Kраткосрочные | Итого по видам валют | Справочно: итого по видам валют на 1.01.2002 |

| Доллар США | 0 | 91 | 92 | 89 | 93 |

| Евро | 40 | 6 | 1 | 6 | 1 |

| Российский рубль | 0 | 2 | 6 | 3 | 6 |

| Украинская гривна | 45 | 0 | 0 | 1 | 0 |

| Английский фунт стерлингов | 0 | 1 | 0 | 1 | 0 |

| Прочие валюты | 14 | 0 | 0 | 0 | 0 |

| ИТОГО: | 100 | 100 | 100 | 100 | 100 |

Из общего объема инвестиций 78% пришлось на ценные бумаги стран дальнего зарубежья, 21% составила доля стран СНГ, около 1% — инвестиции международных организаций. Среди стран дальнего зарубежья существенными были вложения в ценные бумаги Великобритании (273 млн. долларов) и стран Еврозоны (922 млн. долларов). Объем инвестиций в инструменты, эмитированные резидентами США, составил 42 млн. долларов против 212 млн. долларов по состоянию на 1 января 2002 года.

Доля стран Еврозоны в стоимости долгосрочных ценных бумаг увеличилась с 53 до 62% (884 млн. долларов); значительными оставались активы, связанные с участием в капитале (40%, или около 18 млн. долларов). Общий объем вложений в страны Еврозоны увеличился в 1,8 раза. Лидерство по инвестициям сохранили Люксембург (481 млн. долларов), Германия (321 млн. долларов) и Нидерланды (66 млн. долларов).

Уровень инвестиций в офшорные центры снизился с 63 до 28 млн. долларов (из них 13 млн. долларов приходилось на Ниуэ, 10 млн. долларов — на Кипр).

Вложения в ценные бумаги эмитентов стран СНГ — это, прежде всего инвестиции в долгосрочные обязательства (92%) при относительно незначительных инвестициях в другие виды ценных бумаг. Впервые зарегистрированы инвестиции российских резидентов в ценные бумаги, обеспечивающие участие в капитале (около 6%). По объему инвестиций среди стран СНГ наиболее значимы Украина (234 млн. долларов) и Молдова (121 млн. долларов).

Таблица 2.4

Региональная структура инвестиций в иностранные ценные бумаги (по состоянию на 1 января 2003 года)

(млн. долларов США)

| Страна (регион) | Рыночная стоимость вложений в ценные бумаги | Всего по стране | Справочно: | ||

| эмитента-нерезидента | участие в капитале | долгосрочные | краткосрочные | (региону) | всего по стране (региону) на 1.01.2002 |

| ИТОГО | 44 | 1 437 | 228 | 1 710 | 1 259 |

| в том числе: | |||||

| По странам, всего | 44 | 1 427 | 225 | 1 696 | 1 246 |

| в том числе: | |||||

| СНГ | 21 | 329 | 9 | 359 | 376 |

| Украина | 20 | 214 | 0 | 234 | 223 |

| Молдова | 0 | 113 | 8 | 121 | 139 |

| Грузия | 0 | 3 | 0 | 3 | 3 |

| Прочие страны СНГ | 1 | 0 | 0 | 2 | 11 |

| Страны Еврозоны | 18 | 884 | 20 | 922 | 522 |

| Люксембург | 0 | 481 | 0 | 481 | 421 |

| Германия | 5 | 315 | 0 | 321 | 13 |

| Нидерланды | 0 | 46 | 20 | 66 | 46 |

| Франция | 10 | 15 | 0 | 25 | 0 |

| Прочие страны Еврозоны | 2 | 27 | 0 | 29 | 42 |

| Прочие страны | 5 | 214 | 196 | 414 | 348 |

| Великобритания | 0 | 94 | 179 | 273 | 29 |

| США | 0 | 36 | 5 | 42 | 212 |

| Польша | 2 | 17 | 0 | 19 | 15 |

| Индия | 0 | 15 | 0 | 15 | 0 |

| Турция | 0 | 12 | 0 | 12 | 7 |

| Страны-офшоры | 0 | 17 | 11 | 28 | 63 |

| Прочие страны | 3 | 23 | 1 | 27 | 22 |

| Международные организации | 0 | 10 | 3 | 13 | 13 |

2.3.2 СТРАНЫ-ОСНОВНЫЕ ПОЛУЧАТЕЛИ РОССИЙСКОГО КАПИТАЛА

Отечественные компании все больше и больше участвуют в экономиках различных стран. Их интересы распространились не только на бывшие советские республики, но и на страны Восточной Европы, страны ЕС, США.

Цель экспансии отечественного бизнеса в СНГ понятна. Таким образом, российские компании восстанавливают производственные цепочки, созданные ещё Советским Союзом. Очевидно, что украинские и белорусские нефтеперерабатывающие заводы строились в расчете на поступающее с Западно-сибирских месторождений сырье, и сегодня эти предприятия поглощены российскими нефтяными компаниями. В странах Восточной Европы, покупка нефтепроводов, АЗС и НПЗ указывает на желание отечественного бизнеса снизить издержки по переработке и транспортировке нефти и газа дальше в страны Западной Европы, увеличить прибыль по продаже нефтепродуктов, т.к. цена на рынках этих стран, гораздо выше, чем цена на внутреннем рынке РФ. Покупка зарубежных активов в развитых государствах, таких как США, странах Западной Европы является не только выгодным вложением денег, но и желание начать позиционироваться как транснациональные корпорации.

Одними из главных получателей российских инвестиций являются республики бывшего СССР и страны Варшавского договора. Вот некоторые примеры вложения российских инвестиций:

1) По исследованиям UNCTAD около 1,3 миллиарда долларов российского капитала было размещено в Польше. Россия со своей 3-процентной ставкой является 10-м по объемам инвестором в польскую экономику. Основным российским инвестором является ОАО «Газпром». К пяти самым крупным иностранным компаниям в Польше относятся:

(1) Франс Телеком (3,2 млрд.долларов);

(2) Фиат (1,69 млрд.долларов);

(3) Дэу (1,55 млрд.долларов);

(4) Ситибанк (1,3 млрд. долларов);

(5) Газпром) (1,25 млрд. долларов).

«Газпром» владеет долями акционерного капитала по меньшей мере двух польских компаний: Газ Трейдинг, Европол Газ и Гданьским НПЗ. Подавляющее большинство инвестиций компании в Польше было размещено в акциях Европол Газ. «Газпрому» принадлежит 48% акций Европол Газ. Эта компания владеет частью газопровода «Ямал – Европа», проходящего по территории Польши. Помимо «Газпрома» в Польше были зарегистрированы сотни других российских фирм поменьше. Только 1999 году было основано почти 170 компаний с российским участием в капитале. Несмотря на их значительное количество, общий объем инвестиций в эти компании в 1999 году не превысил 63 миллионов долларов. Этой суммой Россия закрыла лишь 0,13% от общего объема прямых иностранных инвестиций в Польшу на тот год.

2) Болгария и Украина вместе привлекли почти 500 миллионов долларов. Самые крупные единовременные инвестиции в этих двух странах были сделаны в нефтегазовую отрасль. Например, НК «ЛУКОЙЛ», крупнейшая российская нефтяная компания, купила по нефтеперерабатывающему заводу и в Болгарии, и на Украине. Компания «Вимм-Билль-Данн» приобрела на Украине контрольные пакеты акций трех крупнейших молочных комбинатов страны, расположенных в Киеве, Харькове и Сумской области.

Российская Федерация входит в десятку крупнейших инвесторов в экономику Украины. По состоянию на 1 октября 2003 года Россия занимала 7-е место с 354, 9 млн.долларов. В ноябре 2003 года РАО «ЕЭС» приобрело пакеты 5-ти энергораспределительных компаний Украины на сумму более 100 млн.долларов. Это означает, что в рейтинге крупнейших инвесторов за 2003 год Россия займет, как минимум 4-е место.

3) Российские инвестиции в странах Балтии превысили сумму в 450 млн.долларов. В Латвию российские корпорации вложили примерно 100 млн.долларов. К трем самым крупным инвестиционным проектам в Латвии относятся:

(1) Латространс (инвестор: Транснефтьпродукт; объем инвестиций: 62 млн.долларов; область деятельности: транспортировка нефтепродуктов);

(2) Латвияс Газе (Газпром; 19 млн.; газоснабжение);

(3) Лукойл Балтия (Лукойл; 15 млн.долларов; транзит нефтепродуктов и их реализация).

Эти три инвестиционных проекта покрывают почти 90% всех российских прямых иностранных инвестиций в Латвию.

Российские нефтяные и газовые компании проявили большую активность и в других странах Балтии. Самым крупным инвестором в Литве является НК «ЛУКОЙЛ». Он инвестировал около 25 млн.долларов в Литву через «Евро Ойл Инвест», инвестиционную компанию, расположенную в Люксембурге. НК «ЮКОС» приобрел долю в капитале нефтеперерабатывающего заводе в Мажейкяе. ОАО «Газпром» увеличило общий объем российских инвестиций на 30 млн.евро, купив 34% акций литовской компании «Lietuvos dujos»(Литовский газ). Таким образом, объем российских прямых иностранных инвестиций в Литву за последние годы возрос с уровня в 20 млн. до 300 млн.долларов.

Как и в других странах Балтии, нефтяные и газовые компании стоят и за большинством российских инвестиций в Эстонию. Крупнейшим российским инвестором является ОАО «Газпром», которому принадлежит почти одна третья часть Эстонской газовой компании Ээсти Гаас.

Ниже приведена таблица некоторых стран, привлекших капитал ряда российских компаний по данным Российского союза промышленников и предпринимателей на сентябрь 2003г.

Таблица 2.5

Ряд стран, привлекшие российский капитал

| Страна |

Компания |

Объект покупки |

Комментарий |

Польша |

ЛУКОЙЛ |

Гданьский НПЗ |

49% акций, объем инвестиций - $ 700 млн. |

| США | Группа «Менатеп» | Компания Andrew Telecom – передача трафика голоса и данных | 100 % акций |

| НК «ЮКОС» | НПЗ в Мемфисе/штат Теннесси/ и на Аляске | Планы, примерная стоимость - $ 1млрд. НПЗ на Аляске продается вместе с двумя нефтепродуктовыми терминалами в морском порту Анкоридж и аэропорту Фербенкс, 29 АЗС на Аляске, грузовым аэропортом Фербенкс, 3% акций Транс-аляскинской трубопроводной системы. | |

| НК «ЛУКОЙЛ» | АЗС Getty | В собственности | |

| Украина | «Вимм-Билль-Данн» | Киевский городской молокозавод №3 | 60% + 1 акция |

| Харьковский молокозавод | 50% + 1 акция | ||

| Украинско-российская компания «Сил-Авто» | ОАО «Львовский автомобильный завод» | В собственности | |

| ОАО «Газпром» | «Ривнеазот» – крупнейшее химическое предприятие | В собственности | |

| Российский шинный холдинг «Амтел» | «Росава» – производитель шин | Блокирующий пакет акций | |

| НК «Татнефть» | Кременчугский НПЗ | Блокирующий пакет акций | |

| Группа «Альянс» | Херсонский НПЗ | Управляет | |

| НК «ТНК» | Лисичанский НПЗ | Контрольный пакет акций | |

| РУСАЛ | Николаевский глиноземный завод | НГЗ принадлежит «РусАлу» через его дочернюю структуру ООО «Украинский алюминий» владеет 49% акций НГЗ, ЗАО «Труд.коллектив НГЗ», контролируемый «РусАлом», владеет 26, 4% акций | |

| НК «ЛУКОЙЛ» | Одесский НПЗ | В собственности | |

| Химический концерн «Ориана» | Совместное предприятие | ||

| Германия | Гусевский хрустальный завод | Завод «Гласхютте Деберн» ГмбХ | Образовано российско-германское предприятие «Гусь-Хрустальный – Дойчеланд» ГмбХ, в котором Гусевскому Хрустальному заводу принадлежит 85% акций и владелец комплекса завода и торговой марки «Дрезден Кристал» |

| Иркутское авиа-производственное объединение «Базовый элемент» и группа «Каскол» | Немецко-американская компания Fairchild Dornier | Проект о создании на базе FD совместного предприятия | |

| Ангола | АЛРОСА | Алмазное месторождение «Катонка» | 35 % акций, объем инвестиций – $ 40 млн. |

| Алмазные месторождения «Камачия» и «Камажику» | Проект | ||

| Гвинея | РУСАЛ | Государственное общество бокситов Киндии | Получено в управление сроком на 25 лет, инвестиции - $ 50 млн. |

| Венгрия | НК «ЮКОС» | Нефтегазовая компания MOL | Соглашение |

| Казахстан | НК «РОСНЕФТЬ» | Разработка Адайского нефтяного месторождения | Соглашение совместно с американской компанией FJOC |

| НК «ЛУКОЙЛ» | Разработка нефтяных месторождений Карачаганак, Тенгиз, Кумколь | Проект | |

| РАО «ЕЭС» | Разрез «Северный», входящий в Экибастузский угольный бассейн | В собственности | |

| Литва | НК «ЮКОС»» | Концерн Mazeikiu Nafta | Доля ЮКОСа в уставном капитале 53, 7% |

| Словения | Государственная трубопроводная компания «Transpetrol» | 49% акций |

2.3.3 РОССИЙСКИЕ КОМПАНИИ – ОСНОВНЫЕ ПОСТАВЩИКИ

КАПИТАЛА ЗА РУБЕЖ.

Как отмечалось выше, экспансия отечественного бизнеса в последние годы вышла за пределы СНГ и бывшего Союза. По данным UNCTAD за 2003 год, в список крупнейших нефинансовых компаний Центральной и Восточной Европы входят четыре российские компании, а именно НК «ЛУКОЙЛ», ОАО «Новошип» – Новроссийское морское пароходство, Приморское морское параходство и Дальневосточное морское пароходство. «ЛУКОЙЛ» фактически считается крупнейшей транснациональной корпорацией в бывших социалистических странах по размеру своих заграничных активов, по состоянию на 2001 год они составляли более $ 5 млрд. Заграничные активы трех других российских компаний тоже заслуживают внимание, в совокупности они превышают $ 1 млрд.

Таблица 2.6

25 крупнейших нефинансовых ТНК Центральной и Восточной Европы (по размерам активов в 2001г.)

| Корпорация |

Страна |

Отрасль |

Активы ($ млн.) |

Продажи ($ млн.) |

Кол-во занятых (сотрудников) | |||

| Иностр. | Всего | За границей | Всего | За границей | Всего | |||

|

1. Лукойл Ойл Ко. |

Россия |

Нефть и газ |

5830, 0 |

15859, 0 |

8771, 0 |

14892, 0 |

13000 |

140000 |

|

2.ОАО «Новошип» |

Россия |

Транспорт |

998, 9 |

1133, 6 |

302, 3 |

392, 1 |

85 |

6976 |

| 3. Латвийская судоходная компания |

Латвия |

Транспорт | 459, 0 | 491, 2 | 191, 0 | 172, 9 | 1313 | 1762 |

| 4.Pliva Group | Хорватия | Фармацевтика | 281, 1 | 967, 6 | 477, 3 | 632, 2 | 2900 | 7208 |

| 5.Hrvatska Elektroprivreda | Хорватия | Энергетика | 272, 0 | 2357, 0 | 8, 0 | 775, 0 | 15071 | |

|

6.Приморское судоходное параходство |

Россия |

Транспорт |

267, 3 |

437, 9 |

114, 9 |

145, 7 |

1305 |

2629 |

| 7.Gorenje Group | Словения | Быт.техника | 231, 5 | 486, 1 | 475, 4 | 661, 3 | 670 | 8186 |

| 8.Krka | Словения | Фармацевтика | 190, 8 | 476, 6 | 235, 4 | 296, 0 | 595 | 3520 |

|

9.Дальневосточноеморское параходство |

Россия |

Транспорт |

123, 0 |

377, 0 |

101, 0 |

318, 0 |

233 |

5608 |

| 10. Merkator d.d | Хорватия | Рознич. торговля | 112, 7 | 868, 5 | 53, 0 | 1171, 5 | 1279 | 13692 |

| 11. .MOL Hungarian Oil & Gas | Венгрия | Нефть и газ | 95, 6 | 3243, 2 | 819, 2 | 3850, 0 | 776 | 15218 |

| 12.Podravka Group | Хорватия | Пищев.и факмакол. | 69, 3 | 357, 2 | 134, 3 | 303, 5 | 790 | 6885 |

| 13.Petrol | Словения | Нефть и газ | 66, 9 | 478, 4 | 80, 0 | 1122, 8 | 24 | 1572 |

| 14.Zalakeramia | Венгрия | Керамика | 65, 0 | 120, 0 | 39, 0 | 64, 0 | 1889 | 2921 |

| 15.Rihter Gedeon | Венгрия | Фармацевтика | 55., 9 | 496, 5 | 43, 5 | 309, 6 | 884 | 5007 |

| 16. Malev Hungarian Airlines | Венгрия | Транспорт | 41, 4 | 187, 0 | 299, 0 | 383, 4 | 49 | 2952 |

| 17.Intereuropa | Словения | Торговля | 34, 0 | 200, 0 | 25, 0 | 163, 0 | 662 | 2230 |

| 18.Lek d.d | Словения | Фармацевтика | 28, 1 | 332, 4 | 219, 7 | 281, 2 | 252 | 2663 |

| 19.Petrom National Oil Co. | Румыния | Нефть и газ | 28, 0 | 3151, 0 | 303, 0 | 2423, 0 | 149 | 77630 |

| 20.Horvatia Airways | Словения | Транспорт | 26., 3 | 328, 4 | 90, 4 | 141, 8 | 63 | 977 |

| 21.Merkur d.d. | Словения | Торговля | 26, 1 | 397, 4 | 44, 8 | 436, 7 | 89 | 2824 |

| 22.KGHM Poska Miedz | Польша | Строительство | 23, 8 | 372, 6 | 50, 4 | 610, 0 | 1076 | 1189 |

| 23.BLRT group AS | Эстония | Судостроение | 22, 6 | 83, 7 | 31, 5 | 83, 8 | 1521 | 3415 |

| 24. Iscrameko | Словения | Электротехнич.машиностр-е | 19, 0 | 86, 5 | 32, 8 | 115, 0 | 267 | 2114 |

| 9.TVK Ltd. | Венгрия | Химия | 16, 6 | 462, 5 | 245, 6 | 489, 9 | 182 | 2987 |

Нефтяная компания «ЛУКОЙЛ». «ЛУКОЙЛ» – самая крупная российская нефтяная компания в отношении производства и одна из основных российских компаний, активно участвующая в экономиках различных зарубежных стран. Зарубежными проектами НК «ЛУКОЙЛ» занимается компания «ЛУКОЙЛ Оверсиз», которая является оператором «ЛУКОЙЛА» по международным upstream проектам. В 2003 году добыча нефти в этого оператора составила 2, 53 млн.тонн нефти – это 3% от всей добычи компании. В 2001-2003 годах среднегодовой рост добычи «ЛУКОЙЛ Оверсиз» составил 18%, а в 2003 году добыча увеличилась на 23%.

По доказанным запасам нефти занимает первое место среди мировых частных компаний, опережая ExxonMobil и Shell, по совокупным запасам нефти и газа "ЛУКОЙЛ" занимает 4-е место в мире. Компания участвует в международных проектах в Азербайджане (Шах-Дениз, Д-222 Ялама, Азери-Чыраг-Гюнешли), Казахстане (Карачаганак, Кумколь), на Ближнем Востоке (Иран, Ирак - Западная Курна, осуществление работ отложено до момента снятия санкций ООН) и в Египте. Российско-американское СП "LUKARCO B.V". (с участием "ЛУКОЙЛа") владеет 12,5% акций Каспийского трубопроводного консорциума (КТК), предназначенного для транспортировки нефти с Тенгизского нефтяного месторождения (Казахстан) через территорию России на Новороссийск.

"ЛУКОЙЛу" принадлежит крупнейший румынский НПЗ Petrotel (мощность 4,7 млн тонн нефти в год), Одесский НПЗ (3,8 млн.тонн), болгарская компания "Нефтохим" (в ее состав входит единственный в стране Бургасский НПЗ с проектной мощностью 10,5 млн тонн), нефтехимическое АО "Ориана" (Украина). Компании принадлежат бензоколонки на Украине, в Белоруссии, Румынии, Азербайджане, Польше, Молдавии, сети АЗС в Болгарии и странах Балтии. "ЛУКОЙЛ" вообще проявляет особый интерес к скупке НПЗ в Восточной Европе. В конце 2000 года "ЛУКОЙЛ" приобрел контрольный пакет акций американской "Getty Petroleum Marketing" (GPM). Под маркой "Getty" работает 1291 бензоколонка в 13 штатах северо-восточного побережья, реализуя около 4% продаваемого в США бензина. В январе 2004 года «ЛУКОЙЛ» подписал договор на приобретение ещё 795 автозаправок в США. Стоимость данной сделки составляет 265 млн. 750 тысяч долларов. Приобретаемые АЗС, расположены в штатах Нью-Джерси и Пенсильвания. Ежегодный объем продаж приобретаемой сети АЗС составляет 1, 2 млрд. галлонов нефтепродуктов, что практически удваивает рыночную долю компании на северо-востоке США. Недавно "ЛУКОЙЛ" заявил о заинтересованности в покупке сетей АЗС в Греции, Турции, Югославии и Македонии и в участии в приватизации предприятий нефтехимической промышленности в Венгрии. Компания намерена расширить присутствие в Польше, недавно сделана попытка купить 75% акций второго по величине НПЗ в Польше - Гданьского, но пока неудачно. К концу 2003 года "ЛУКОЙЛ" тем не менее, планирует построить в Польше 200 АЗС. Летом 2002 года "ЛУКОЙЛ" приобрел лицензию кипрского правительства на поставку нефтепродуктов в эту страну, получив около 25% розничного рынка.

В рамках реализации «Балканского проекта» «ЛУКОЙЛ» приобрел в Сербии широкую сеть АЗС, выиграв тендер на покупку 79, 5% акций Beopetrol. В Румынии компания не только имеет свой НПЗ, но и владеет сетью из 120 АЗС – это 8% топливного рынка, и обеспечивает 70 % нефтяного импорта. В июле 2001 года Лукойл приобрел канадскую компанию по разведке и нефтедобычи Bitech Petroleum, работавшую в Колумбии, Египте, Марокко и Тунисе. НК «ЛУКОЙЛ» активно покупает доли в нефтяных месторождениях, особенно в районе Каспийского моря и в Египте. В Египте компания завершает строительство нефтепровода до берегового терминала на месторождении WEEM. Помимо этого, в результате тендера компания приобрела два новых геологоразведочных блока в Египте, в Суэцком заливе – Северо-Восточный и Западный Гейсум общей площадью 170 кв.км и объемом извлекаемых ресурсов около 200 млн. баррель нефтяного эквивалента. В случае успеха геологоразведочных работ, добыча по проекту может быть начата в 2007 году. Также, подписан контракт на 25-процентное участие в проекте геологоразведки блока Анаран в Иране (совместно с норвежской компанией Norsk Hydro). В Колумбии «ЛУКОЙЛ Оверсиз» совместно с государственной компанией Ecopetrol осуществляет сейсмические работы и разведочное бурение на блоке Кондор. В Казахстане завершено строительство нефтепроводной системы Кумколь-Арыскум-Жосалы протяженностью 176 км.

ОАО «Новошип» - является второй после «ЛУКОЙЛа» транснациональной российской корпорацией. Она обладает флотом из 77 кораблей, стоимостью больше 1 млрд.долларов. Флот этой компании является одним из самых дееспособных и диверсифицированных в мире. Большинство судов «Новошипа» принадлежит либерийской компании Intrigue Shipping. Этой компании, в свою очередь принадлежит 100% либерийских, мальтийских, кипрских и других компаний, которые владеют остальными судами компании. «Новошип» имеет за границей свой офис в Лондоне «NOVOSHIP (UK) Ltd», который осуществляет контроль за всеми зарубежными сделками пароходства.

Компания активно сотрудничает с зарубежными судоверфями. Так за последние три года на судоверфях Японии были построены 6 танкеров класса «Афрамакс», общей стоимостью 252 млн.долларов США. Это позволило «Новошипу» вернуться в традиционную для компании группу владельцев крупнотоннажных танкеров и удержать позиции второй компании на мировом фрахтовом рынке. Также заключены контракты на строительство ещё 4-х танкеров класса «Афрамакс» на верфях Хорватии и Южной Кореи.

Приморское морское пароходство обладает флотом из 45 танкеров и одного сухогрузного судна, 30 из которых зарегистрированы на Кипре и в Сингапуре. Также корпорация участвует в тендере компании "Эксон Нефтегаз Лимитед" по танкерным перевозкам из порта Де-Кастри нефти, которая будет добываться в рамках проекта "Сахалин-1" в 2005 году. Для этого Приморскому судоходному пароходству необходимо построить пять двухкорпусных танкеров ледового класса "А-1" - это самый высокий класс для неарктических морей, и танкеров таких размеров и с таким ледовым классом в мире на сегодняшний день не существует. Строительство одного такого танкера обойдется примерно в 70 млн. долларов и планируется на судоверфях Японии, Республики Корея, либо Хорватии.

Дальневосточное морское пароходство имеет примерно 100 судов, зарегистрированных как в России, так и за рубежом. В 2001 году компания заключила контракт с китайской судоверфью "Синхэ" на строительство трех океанских судов-контейнеровозов, водоизмещение каждого - 9 тысяч тонн, район плавания – неограниченный, а высокая степень автоматизации позволит эксплуатировать судно в безвахтовом режиме. У компании есть агентства в Австралии, Китае, Новой Зеландии, Северной Америке и в Великобритании.

Конечно же, в этом списке должно было значиться большее количество российских корпораций, но большинство отечественных компаний только за последние несколько лет начали активно покупать бизнес за рубежом, а некоторые компании не смогли вовремя объявить свои зарубежные активы.

К последним относится, крупнейшая российская компания ОАО «Газпром». Этой компании принадлежат доли акционерного капитала приблизительно в 20 странах и основные зарубежные активы «Газпрома» перечислены в таблице 2.7. Инвестиции в иностранные акционерные капиталы были проведены «Газпромом» для поддержания его экспорта и улучшения его положения в мировой торговле газом. Совместное предприятие «Газпрома» и немецкой компании Wintershall Wingas вместе с норвежской компанией Norsk Hydro, на паритетных началах, создали предприятие HydroWingas Limited для маркетинга и продажи природного газа в Великобритании. Деятельность этого предприятия сосредоточена на продаже природного газа как напрямую крупным промышленным потребителям, так и посредническим компаниям. За десятилетнюю историю своего существования Wingas благодаря материальной и сырьевой поддержке своих учредителей завоевал по различным оценкам 14-15% германского рынка газа, потеснив на нем мощнейший Ruhrgas. А в марте 2003 года Wingas смог выгодно приобрести 25% акций компании HubCo, которая торгует норвежским газом на северо-западе Германии, рядом с голландской границей. Также "Газпрому" принадлежит 10-процентная доля в газопроводном проекте Interconnector, который соединяет материковую часть Европы с Великобританией. "Газпром" ежегодно реализует на британский рынок менее 1 млрд. кубических метров газа по спотовым сделкам и краткосрочным контрактам. В 2003 году «Газпром» реализовал газ на британском рынке по цене $ 100-110 за 1000 куб.метров. В данный момент в Великобритании активно развивают другое направление газового бизнеса – рынок сжиженного природного газа, который по оценкам специалистов в топливном балансе страны в 2007-2008 годах составит 20%. И, хотя, позиции «Газпрома» в этом направлении пока слабы, компания намерена развивать новый вид деятельности, сырьевой базой для которого должно послужить Штокмановское месторождение в Баренцовом море.

Как видно из таблицы 2.7, “Газпром” является крупнейшим экспортером природного газа, продавая почти 175 миллиардов кубических метров газа в более в чем 25 стран. Его крупнейшие целевые рынки, а именно Германия, Украина, Италия, Франция и Беларусь покупают более 60% экспорта этой компании. За последние три года экспорт Газпрома составил около 15 миллиардов долларов ежегодно.

Таблица 2.7

Основные инвестиции Газпрома в акционерные капиталы в Европе

|

Страна |

Совместное предприятие |

Доля (%) |

Сфера деятельности |

| Австрия | GHW | 50 | Торговля газом |

| Беларусь | Белгазпромбанк | 35 | Банковское дело |

| Брестгазоаппарат | 51 | Производство газового оборудования | |

| Болгария | Топэнерго | 50 | Торговля газом и транспортировка |

| Эстония | Eesti Gaas | 31 | Торговля газом и транспортировка |

| Финляндия | Gasum Oy | 25 | Транспортировка газа и маркетинг |

| North Transgas Oy | 50 | Строительство газопровода по дну Балтийского моря | |

| Франция | FRAgaz | 50 | Торговля газом |

Германия |

Ditgaz | 49 | Торговля газом |

| Verbundnetz Gas | 5 | Транспортировка газа и маркетинг | |

| Wingas | 35 | Транспортировка и хранение газа | |

| Wintershall Erdgas Handelshaus | 50 | Эксклюзивный оптовый продавец в период до 2012г. всего газа, экспортируемого Газэкспортом (Россия) | |

| Zarubezhgas Erdgashandel | 100 | Торговля газом | |

| Греция | Prometheus Gaz | 50 | Маркетинг и строительство |

| Венгрия | Borsodchem | 25 | Нефтехимия |

| DKG-EAST Co.Inc. | 38 | Прооизводство нефтяного и газового оборудования | |

| General Banking and Trust Co.Ltd. | 26 | Банковское дело | |

| Panrusgas | 40 | Торговля газом и транспортировка | |

| TVK | 14 | Нефтехимия | |

| Италия | Promgaz | 50 | Транспортировка газа и маркетинг |

| Volta | 49 | Торговля газом и транспортировка | |

| Латвия | Latvijas Gaze | 16 | Торговля газом и транспортировка |

| Литва | Stella-Vitae | 30 | Торговля газом |

| Молдова | Газснабтранзит | 50 | Торговля газом и транспортировка |

| Нидерланды | Peter-gaz | 51 | Торговля газом |

| Польша | Europol Gaz | 48 | Транспортировка газа |

| Gas Trading | 35 | Торговля газом | |

| Румыния | WIROM | 25 | Торговля газом (под контролем Wintershall Erdgas Handelshaus) |

| Словакия | Словрусгаз | 50 | Торговля газом и транспортировка |

| Словения | Тагдем | 8 | Торговля газом |

| Турция | Gamma Gazprom | 45 | Торговля газом |

| Украина | Дружниковский завод газовой аппаратуры | 51 | Производство газового оборудования |

| Институт Южниигипрогаз | 40 | …… | |

| Великобритания | Interconnector | 10 | Газопровод из Бэктона (Великобритания) в Зеебрюге (Бельгия) |

| Югославия | ЮгоРосГаз | 50 | Торговля газом и транспортировка |

| Progress Gas Traiding | 50 | Торговля газом |

Нефтяная компания

«ЮКОС» – Вторая после "ЛУКОЙЛа"

российская компания по запасам и объемам добычи нефти. До 2001 года

практически не имел зарубежных владений. В октябре 2001 года «ЮКОС» приобрел

часть капитала Британско-Норвежской машиностроительной фирмы Kvaerner и купил ее дочернюю компанию, находящуюся в Лондоне и занимающуюся

техническим обслуживанием прибрежных нефтяных и газовых промыслов. Кроме этого,

«ЮКОС» присоединил к себе отделения компании Kvaerner Process Technology во Франции, Италии, Швейцарии и Великобритании. Еще до

приобретения части компании Kvaerner

у «ЮКОСа» уже были дочерние предприятия в

странах Балтии и Соединенных Штатах. На Балканах компания сотрудничает по

модернизации Адриатического нефтепровода с хорватской компанией Jadranski Naftovod. Летом 2002 года «ЮКОС» провел сделку по

приобретению пакета акций мощного литовского концерна Mazeikiu Nafta,

в который входят Мажейкяйский НПЗ, терминал Бутинге и Биржайский нефтепровод.

После завершения сделки доля «ЮКОСа» в уставном капитале Mazeikiu Nafta составила 53, 7%. В декабре 2002 года «ЮКОС» приобрел

49% акций государственной словацкой трубопроводной компании Transpetrol – оператора магистральных нефтепроводов на территории

Словакии. В планах компании также имеется один из самых масштабных проектов –

строительство нефтепровода в Китай мощностью 30 млн. тонн в год и

ориентировочной стоимостью 1, 7 млрд.долларов США.

В мае 2002 года НК «ЮКОС» возглавила список из четырех крупнейших

российских компаний в FT 500 - ежегодном рейтинге самых дорогих компаний мира,

публикуемом влиятельной Financial Times. В январе 2003 года международное

кредитное рейтинговое агентство Moody's Investors Service присвоило компании

самый высокий долгосрочный кредитный рейтинг по обязательствам в иностранной

валюте среди частных российских компаний - Ba2 (прогноз изменения рейтинга –

«стабильный»). В мае 2003 года «ЮКОС» вновь становится первой российской

компанией в ежегодном рейтинге FT 500 и уверенно занимает первое место в

аналогичном рейтинге Financial Times по Восточной Европе, являясь девятой

компанией в мире в нефтегазовом секторе. В июле 2003 года в рейтинге лучших

компаний мира Global 500 американского делового журнала Fortune впервые в

истории мировой экономики российская компания – «ЮКОС» – названа мировым

лидером по возврату капиталовложений и второй в мире по рентабельности продаж.

Объем реализации нефтепродуктов за девять месяцев 2003 года составил 13,5 млн.

тонн (98 млн. баррелей), что на 71,1% выше показателя аналогичного периода 2002

года - в основном из-за включения в объемы зарубежной реализации нефтепродуктов

НК «ЮКОС» продаж Mazeikiu Nafta в объеме 4,5 млн. тонн (34,6 млн. баррелей).

За девять месяцев 2003 года экспорт нефти за территорию Российской Федерации,

включая поставки на Mazeikiu Nafta, составил 36,2 млн. тонн (265 млн.

баррелей), что на 37,8% выше показателя за аналогичный период 2002 года.

Экспорт нефтепродуктов за территорию Российской Федерации за девять месяцев

2003 года составил 8,8 млн. тонн (62 млн. баррелей), что на 14,7% превышает

показатель за аналогичный период 2002 года.

Третья по величине российская нефтяная компания Сургутнефтегаз,

добыла в 2000 году 40 миллионов тонн нефти. Компании также принадлежит около

500 бензоправочных станций в России. И хотя у этой компании имеются пока только

российские дочерние фирмы, Сургутнефтегаз также в большой степени ориентирован

на экспорт, который дал почти 80% общей выручки компании в 2003 году.

Тюменская нефтяная компания (ТНК) помимо экспорта также ведет деятельность за границей. В 2000 году ТНК приобрела через свою дочернюю компанию ТНК-Украина Лисичанский нефтеперерабатывающий завод на Украине. Там же ТНК принадлежит сеть заправочных станций. ТНК подписала с фирмой Petrol (Словения) соглашение о сотрудничестве в области маркетинга нефтепродуктов в Боснии и Герцеговине, Хорватии, Македонии и Югославии.

Роснефть, государственная нефтяная компания участвует в международных операциях еще со времен Советского Союза. На Украине эта компания управляет ¼ Черноморского нефтеперерабатывающего завода в Херсоне по двухлетнему соглашению совместно с сегодняшними совладельцами, Казахойл и Альянс. В Казахстане Роснефть заключила соглашения с First International Oil Corporation из Техаса (на разработку нефтяных месторождений) и с фирмой Itera из Флориды (на создание холдинга в нефтегазодобыче). Роснефть совместно с российско-белорусской компаний Славнефть управляет сетью бензозаправочных станций в Болгарии и Румынии. В июне 2001 года Роснефть подписала контракт с государственной колумбийской нефтяной компанией Ecopetrol и двумя другими компаниями из Колумбии о начале разработки месторождения в южной Колумбии. В Алжире Роснефть подписала аналогичное соглашение с местной государственной компанией Sonatrach о разработке нефтяного месторождения. В Иране Роснефть также подписала соглашение о разработке нефтяного месторождения, однако, его воплощение будет зависеть от политики санкций ООН. Кроме того, ожидается, что Роснефть запустит проекты также в Судане.

Славнефть летом 2001 года подписала договор о создания совместного предприятия по разработке нефтяного месторождения в Судане. Славнефть также участвует в проектах в Иране, где она уже работает по ремонту и обслуживанию нефтяных скважин. Ещё до войны в Ираке компания также подписала договор, но его воплощение в силу пока приостановлено. Славнефть, координирующая поставки российской нефти в Словакию, намеревается приобретать бензозаправочные станции в этой стране.

Татнефть ведет деятельность по разведке, разработке месторождений и добычи сырой нефти и производству нефтепродуктов, а также по переработке и маркетингу. К экспортным рынкам Татнефти относятся бывшие республики Советского Союза и страны ЕС, такие как Германия и Франция. На Украине компании принадлежит Кременчугский НПЗ и 56% «Укртатнефти» У Татнефти есть свое представительство в Ираке, где компания занимается бурением на нефть. Ряд контрактов по оказанию сервисных услуг «Татнефть» имеет в Иране. В Сирии осуществляется проект по разработке месторождений В Турции компания выиграла тендер на приватизацию турецкой нефтеперерабатывающей компании Tupras. Эта компания обеспечивает около 90% всей нефтепереработки страны. В 2002 году турецкий концерн переработал 23, 3 млн. тонн нефти при годовом обороте компании 11 млрд.долларов. В состав Tupras входят четыре нефтеперерабатывающих завода общей мощностью более 27 млн.тонн нефти в год, а также один нефтехимический комплекс. Татнефть приобрела 65, 76 % акций турецкого концерна. Предполагается, что Татнефть также запустит свои проекты в Судане.

Другие основные российские нефтяные компании, Сибнефть и Башнефть менее активны в интернализации своей деятельности, за исключением нефтяного экспорта. Обе эти компании в настоящее время экспортирует примерно по 30% добытой ими нефти.

В таблице 2.8 дается обзор основных заграничных операций крупнейших российских нефтедобывающих компаний.

Таблица 2.8

Некоторые сведения о заграничной деятельности основных нефтедобывающих компаний России

|

Компания |

Рынки |

Деятельность |

|

Лукойл |

Азербайджан, Египет, Ирак, Казахстан, Иран, Колумбия | Добыча нефти |

| Болгария, Румыния, Украина | Переработка нефти | |

| Азербайджан, страны Балтии, Чехия, Казахстан, Молдова, Украина, США, Сербия | Бензозаправки | |

| Великобритания |

Торговое |

|

| Различные страны | Экспорт нефти | |

|

Юкос |

Хорватия | Нефтепровод |

| Латвия, США | Маркетинг | |

| Литва | Переработка нефти | |

| Различные страны | Экспорт нефти | |

|

Сургутнефтегаз |

Различные страны | Экспорт нефти |

|

ТНК |

Украина | Переработка нефти |

| Украина | Бензозаправки | |

| Различные страны | Экспорт нефти | |

|

Роснефть |

Алжир, Колумбия, Ирак, Казахстан | Добыча нефти |

| Украина | Управление нефтепереработкой | |

| Болгария, Румыния | Бензозаправки | |

| Различные страны | Экспорт нефти | |

|

Славнефть |

Болгария, Румыния | Бензозаправки |

| Иран |

Эксплуатация |

|

| Судан | Добыча нефти | |

| Различные страны | Экспорт нефти | |

|

татнефть |

Ирак | Добыча нефти |

| Различные страны | Экспорт нефти | |

|

Сибнефть |

Различные страны | Экспорт нефти |

|

Башнефть |

Различные страны | Экспорт нефти |

Несмотря на то, что нефтяные и газовые корпорации доминируют в российских прямых иностранных инвестициях за границей, также и некоторые металлургические компании России развивают свою деятельность за границей. АК «АЛРОСА» - одна из ведущих мировых компаний по добыче алмазов. В 2000 году дала одну пятую мировой добычи алмазов и имела совокупный доход в 1,6 миллиардов долларов США. В советское время эта компания представляла собой монопольное государственное производство алмазов. В 1992 году Алроса была перерегистрирована в качестве компании по разведке и разработке алмазных месторождение и продаже необработанных алмазов. Кроме осуществления экспорта «АЛРОСА» имеет представительства в Анголе, Бельгии, Израиле и Великобритании. В Анголе «АЛРОСА» является совладельцем алмазных шахт Catoca, ей принадлежит 35%. Эти шахты добыли в 2000 году алмазов на сумму в 150 миллионов долларов США. В 2002 году компания подписала учредительный договор с ангольской государственной компанией «Эндиама» по созданию совместного предприятия «Луо», которе будет заниматься разработкой двух алмазных месторождений «Камачия» и «Камажику». «АЛРОСА» также проявляла интерес к дальнейшему расширению своей деятельности в Африке, а именно в Ботсване, Намибии и Танзании.

Норильский Никель производит большую часть мирового никеля, палладиума, платины и других редких и полудрагоценных металлов. В октябре 2000 года компания создала с бельгийской компанией Sogem совместное предприятие Norgem по продаже производимого Норильским Никелем кобальта. Norgem был зарегистрирован в Бельгии как предприятие, на 51% принадлежащее Норильскому Никелю. В 2003 году «Норильский никель» приобрел за 341 млн.долларов контрольный пакет акций компании Stillwater Mining – крупнейшего в США производителя платины и паладия. На Кубе Норильским Никелем достигнута договоренность об инвестировании примерно 300 миллионов долларов для завершения строительства завода по переработке никелевой руды, которое было начало СССР в 1983 году. Также компания объявила о создании совместного предприятия с канадской компанией Argosy Minerals для оценки возможностей сотрудничества в восточной Австралии.

Россия является четвертым по объемам производителем стали в мире, 60% сталелитейного производства идет на экспорт. Крупнейшим производителем стали в России является Северсталь, которая активно ищет свободные металлургические активы на мировом рынке. Недавно компания приобрела за 285 млн.долларов Rouge Industries – крупную сталелитейную компанию в США. Эта компания, как и Stillwater Mining, купленная «Норильским никелем» являются крупнейшими поставщиками металла для американской автомобильной промышленности. Помимо этого, компания увеличила свои продажи, особенно на Североамериканском континенте и в Азии, особо сосредоточившись на производстве специализированных, и особых типов стали, во избежание обвинений в демпинге.

Компания Русский Алюминий (РусАл) была создана в 2000 году путем слияния нескольких плавильных заводов и предприятий по производству алюминия России. Этот комплекс производит на сегодняшний день 70% сырьевого алюминия в России. Основным рынком сбыта РусАла стала Азия, покупая 50% его экспорта. США забирает 30%, а Европа остальные 20% экспорта. На Украине Русскому Алюминию принадлежит три четверти Николаевского алюминиевого завода. Компания уже заказала строительство еще одного завода на Украине в Первомайске в течение трех ближайших лет. В Гвинее компания также заключила сделку на 25 лет по управлению местным бокситовым заводом и по развитию крупного месторождения бокситов Диан-Диан. РусАл также купил обогатительную фабрику "Cemitrade S.A". (Oradia) в Румынии. В Армении компании принадлежит 74% акций СП "Арменал". В марте 2002 года "Русал" подписал с австралийской компанией "Aldoga Aluminium" протокол о намерениях, который предусматривает возможность участия российского холдинга в строительстве алюминиевого завода в австралийском штате Квинсленд проектной мощностью 500 тыс. тонн алюминия в год.

По основным производственным показателям за 2001 год холдинг входит в четверку крупнейших алюминиевых ТНК мира, к числу которых относятся американская "Alcoa", канадская "Alcan" и французская "Pechiney".

Более 75% продукции Новолипецкого металлургического комбината (НЛМК) экспортируется в страны Ближнего Востока, Северной Америки, Европы, Юго-Восточной Азии и в Китай. Помимо экспорта НЛМК выказывает интерес к международному сотрудничеству. У НЛМК есть планы участия в реформировании сталелитейного производства в Польше.

В таблице 2.9 суммирована заграничная деятельность наиболее важных горнодобывающих и металлургических компаний России.

Таблица 2.9

Некоторые сведения о деятельности основных российских металлургических компаний за границей

|

Компания |

Рынки |

Деятельность |

|

Алроса |

Ангола | Разведка алмазов |

| Ангола, Бельгия, Израиль, Великобритания | Представительства | |

| Различные страны | Экспорт | |

|

Норильский Никель |

Бельгия | Совместное предприятие по маркетингу |

| Куба | Строительство никелевого завода | |

| Новая Каледония, Новая Гвинея | Горно-обогатительный завод | |

| Различные страны | Экспорт | |

|

Северсталь |

Различные страны | Экспорт |

|

Русский Алюминий |

Румыния | Обогатительная фабрика |

| Армения, Украина | Производство алюминия | |

| Гвинея | Производство бокситов, алюминия | |

| Различные страны | Экспорт | |

|

НЛМК |

Различные страны | Экспорт |

3. РАСШИРЕНИЕ ДЕЛОВОЙ АКТИВНОСТИ ЗА ГРАНИЦЕЙ КАК ВОВЛЕЧЕНИЕ РОССИИ В ПРОЦЕСС ГЛОБАЛИЗАЦИИ

Участие в международных экономических связях дает преимущества всем вовлеченных в них сторонам, которых ни одна из них не смогла быть достичь в одиночку. Кроме того, экономическая интеграция представляет собой эффективный способ укрепления международной стабильности. Изучение потока инвестиций в Россию дает ясную картину того, что прямые иностранные инвестиции только начинают помогать России интегрироваться в паневропейское экономическое сотрудничество в той степени, в какой она интегрирована со странами бывшего СССР. Все ещё скромные размеры притока прямых иностранных инвестиций в Россию, даже на фоне таких крупных инвестиционных сделок как, покупка British Petroleum ТНК, объясняются недостатком законодательства в сфере деловой активности, непоследовательном применении законов, высоким уровнем бюрократизма и коррупции, что приводило к тому, что потенциальные иностранные инвесторы держались вдали от российских границ.

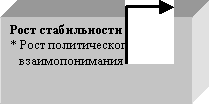

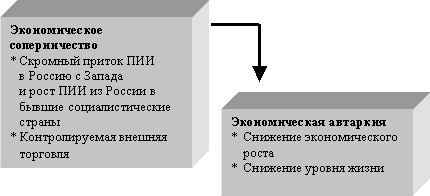

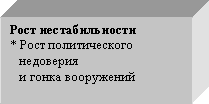

На этом фоне видно, что российские корпорации через свои внешние прямые иностранные инвестиции имеют больший успех в интеграции России в иностранные рынки, чем компании любой из стран с экономиками переходного периода. Статистические данные указывают на то, что российские корпорации с успехом внедряются на Запад, в страны с переходной экономикой. Но сильное внедрение в страны Варшавского договора и некоторые бывшие советские республики породило некоторые сомнения в конечной цели такой интеграции: приведет ли такое внедрение российских компаний за границей к усилению интеграции России в мировую экономику или к созданию нового блока. Схема 3.1 поясняет эту альтернативу. Эти схемы представляют два крайних возможных исхода внедрения российских корпораций за границей. В случае если деловые цели будут превалировать над стратегией интернационализации, то российским компаниям не составит труда найти свою нишу в общеевропейской и мировой деловой активности.

Путем своих инвестиций в сегодняшний и расширенный в будущем ЕС Россия сможет извлекать непосредственные выгоды этого расширения. Более того, российские инвестиции в ЕС буду поддерживать торговлю между Россией и ЕС. Расширение этой торговли подвело бы Россию ближе к сотрудничеству с западноевропейскими странами, что в свою очередь окончательно укрепило бы стабильность в Европе и за ее пределами.

Можно сделать вывод, что своим более активном участием в мировой предпринимательской деятельности российские корпорации подготовят экономику России к вступлению в ВТО. Более того, деятельность российских компаний на рынках расширенного ЕС будет способствовать созданию общего для России и стран ЕС европейского экономического пространства.

|

Схема 3.1

![]()

ВЫВОД

В данной курсовой работе были рассмотрены инвестиции резидентов РФ в экономику зарубежных стран. На основании вышеизложенного материала можно сделать вывод, что размещение российского капитала в экономики различных стран

| Мировые цены на нефть и их влияние на экономику России | |

|

РОССИЙСКИЙ НОВЫЙ УНИВЕРСИТЕТ ДИПЛОМНАЯ РАБОТА Мировые цены на нефть и их влияние на экономику России Студентка Гуменюк Ольга Владимировна 5 курса ... Самыми крупными нефтяными компаниями России являются Роснефть, Лукойл, ТНК-BP, Сургутнефтегаз, Газпром нефть, Татнефть, Славнефть, Башнефть[11]. В 2009 году экспорт российской нефти составил 246044,4 тысяч тонн (Приложение №10) на 125,15 млрд. долларов. |

Раздел: Рефераты по международным отношениям Тип: дипломная работа |

| Америка против России. Книга | |

|

АМЕРИКА ПРОТИВ РОССИИ От автора Великий философ XX, да и XXI века, Станислав Лем любит пошутить. В одном из его рассказов описывалось изобретение ... Нефть легче воды, а различные сорта нефтяных смесей имеют различные вес и стоимость, в частности, российская нефть марки "Urals" ценится на несколько долларов за баррель дешевле ... Наибольшими подтвержденными запасами нефти (на начало 1995 года) располагали СИДАНКО (3,2 млрд тонн), ЮКОС (1,6 млрд тонн), ЛУКОЙЛ (1,51 млрд тони), Сургут-нефтегаз (1,49 млрд тонн ... |

Раздел: Рефераты по геополитике Тип: реферат |

| Исследование рынка минерального сырья | |

|

Содержание Введение. 2 Раздел 1 (теоретическая часть): исследование рынка. 8 1.1 Маркетинговое понимание рынка. 8 1.2 Рынок продавца и рынок ... В Западной Сибири разведено лишь около трети начальных ресурсов нефти и менее половины начальных ресурсов газа; выработанность запасов составляет около 37% по нефти и около 20% по ... На 2004 год Газпром был единственным поставщиком газа в Боснию и Герцеговину, Эстонию, Литву, Латвию, Финляндию, Македонию, Молдавию и Словакию, поставляет 97% газа Болгарии, 89 ... |

Раздел: Рефераты по маркетингу Тип: дипломная работа |

| ООО "Газпром" как объект управления. Разработка рекомендаций ... | |

|

Содержание Введение 1. Краткая характеристика организации 2. Миссия и основные цели организации 3. Характеристика ресурсов 4. Анализ факторов ... Аналогично под терминами Группа Газпром нефть и Газпром нефть подразумевается ОАО "Газпром нефть" и его дочерние общества, под термином Газпром экспорт - ООО "Газпром экспорт" и ... Запасы газа Газпрома оцениваются в 29,85 трлн. м3, а их текущая стоимость - в 182,5 млрд. долларов. |

Раздел: Рефераты по менеджменту Тип: курсовая работа |

| Экспорт нефти и газа в России | |

|

Введение. Уходящий век - век нефти и газа. Добыча и потребление этих ресурсов, пришедших в начале века на смену дереву и углю, растет с каждым годом ... При дальнейшем сохранении сложившейся ситуации на нефтяном рынке (падение цен на нефть в два раза, до 8-9 долларов за баррель) и без принятия правительством позитивных шагов в ... По расчетам Минтопэнерго до 2000 г., чтобы сохранить достигнутый ухранить достигнутый уровень добычи нефти, необходимо вложить в нефтяную промышленность около 50 млрд. долларов (в среднем по 7-8 млрд ... |

Раздел: Рефераты по экономике Тип: реферат |