Реферат: Использование репортных сделок на рынке государственных ценных бумаг для финансирования промышленных проектов

В настоящее время операции РЕПО широко проводятся коммерческими банками, финансовыми компаниями и другими участниками фондового рынка. Можно сказать, что РЕПО постепенно становится еще одним сектором финансового рынка. Однако пока еще этот рынок не столь совершенен и прозрачен с точки зрения установления и применения общепринятых стандартов юридического оформления, технологии заключения сделок, а также ведения адекватного бухгалтерского учета.

1. ОПРЕДЕЛЕНИЯ И ОБЩИЕ ХАРАКТЕРИСТИКИ РЕПО

Перед рассмотрением конкретных вопросов необходимо договориться об определениях. Важное значение имеют также характеристики РЕПО: сроки проведения операций, основные виды операций, перечень ценных бумаг, которые могут использоваться при проведении таких операций.

РЕПО представляет собой финансовую операцию, состоящую из двух частей. В первой части данной операции одна сторона продает ценные бумаги другой стороне. В то же время первая сторона берет на себя обязательства выкупить указанные ценные бумаги в определенную дату или по требованию второй стороны. Этому обязательству на обратную покупку соответствует обязательство на обратную продажу, которое берет на себя вторая сторона. Причем обратная покупка ценных бумаг осуществляется по цене, отличной от цены первоначальной продажи. Разница между ценами и представляет тот процент, который должна получить сторона, выступающая в качестве покупателя ценных бумаг (продавца денежных средств) в первой части РЕПО.

Что касается термина “обратное РЕПО”, то он означает ту же самую сделку, но с позиции покупателя ценных бумаг в первой части РЕПО. Операции РЕПО, как правило, проводятся на основе заключенного между сторонами договора.

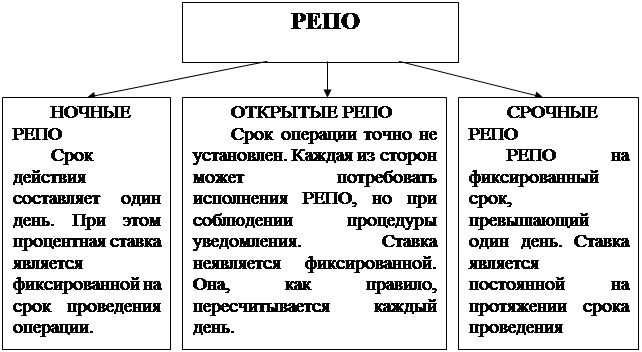

РЕПО делятся на три вида в зависимости от срока действия: ночные (на один день), открытые (срок операции точно не установлен), срочные (более чем на один день, с фиксированным сроком, например, семь дней). Необходимо отметить, что со срочностью РЕПО связана и ставка. Именно поэтому представляется целесообразным объединить эти характеристики при описании операции РЕПО. Краткая характеристика каждого из видов представлена на рис.1.1.

Рис. 1. Классификация РЕПО по сроку и ставке.

Сделки РЕПО отличаются не только по срокам и ставке, но и по порядку движения ценных бумаг, по которым заключен договор РЕПО. В данном случае речь идет о том месте, где будут храниться ценные бумаги. Практика функционирования рынка РЕПО США показывает, что стороны в договоре РЕПО, как правило, используют один из тех вариантов перемещения и хранения ценных бумаг.

Первый способ заключается в том, что ценные бумаги, купленные в первой части операции РЕПО, действительно перечисляются (переводятся) покупателю ценных бумаг. В этом случае покупатель ценных бумаг в первой части РЕПО минимизирует свой кредитный риск. Единственным недостатком этого вида РЕПО является то, что в отдельных случаях издержки по переводу бумаг могут быть достаточно значительными (например, при неразвитости инфраструктуры рынка).

Второй вариант также предусматривает перемещение ценных бумаг, но в пользу третьей стороны. По этой причине операция получила название “трехсторонне РЕПО”. Третья сторона несет определенные обязательства перед непосредственными участниками сделки. Она проверяет вид ценных бумаг, перечисленных одной стороной другой стороне, отслеживает величину маржи и при необходимости требует дополнительных перечислений. Учитывая то, что оба счета (по деньгам и по бумагам) находятся у третьего участника, издержки по переводу средств, в данном случае, значительно минимизируются. Третья сторона, таким образом, выступает в качестве гаранта правильного исполнения договора РЕПО и, что вполне естественно, получает определенное вознаграждение за оказанные услуги.

Третий вариант отличается от первого и второго тем, что ценные бумаги остаются у стороны, которая выступала продавцом. Продавец становится хранителем ценных бумаг для покупателя. Данный вид РЕПО традиционно называется “доверительное РЕПО”. Доверительное РЕПО характеризуется минимальными издержками по переводу ценных бумаг, а также самым высоким уровнем кредитного риска. Следует также отметить, что продавец ценных бумаг должен отделить собственные ценные бумаги от тех, которые ему уже не принадлежат.

В отдельных случаях при проведении операции РЕПО допускается возможность обратной покупки ценных бумаг, отличающихся от тех, которые были куплены в первой части РЕПО. Это возможно при указании и описании в договоре ценных бумаг – заменителей.

Другой вопрос, заслуживающий внимания, - так называемая маржа, о которой мы уже упоминали. Применительно к РЕПО маржа представляет собой некоторое установленное договором уменьшение суммы денежных средств, поступающей в оплату ценных бумаг по первой части договора РЕПО. Иными словами, покупатель ценных бумаг платит, предположим, 95% от их действительной цены. Оставшиеся 5% и являются страховкой для покупателя, страховкой от неблаговременного изменения рыночных котировок по вовлеченным в РЕПО ценным бумагам. Эта страховка имеет смысл в том случае, когда продавец по первой части РЕПО не может выполнить свое обязательство по обратной покупке. Конкретная величина маржи, которая на жаргоне называется “стрижкой”, устанавливается в договоре РЕПО.

Как уже было отмечено ранее, в договорах РЕПО фигурируют ценные бумаги. Практика функционирования рынков РЕПО в различных странах показывает, что наиболее часто в качестве базисного актива РЕПО , используются государственные ценные бумаги. В США, например, нет законодательных ограничений на виды ценных бумаг. Однако в то же время есть стимул использовать именно этот вид ценных бумаг. Он заключается в том, что в случае использования иных видов ценных бумаг при заключении и исполнении РЕПО средства, полученные в результате проведения операции, учитываются как депозиты при расчете резервов, депонируемых в Федеральной резервной системе.

Последний момент, на котором бы хотелось остановиться, определяя основные характеристики РЕПО, связан с участниками таких операций. Рыночная практика показывает, что в большинстве случаев не существует каких-либо ограничений на круг участников рынка РЕПО. Однако рынок РЕПО является преимущественно “оптовым” финансовым рынком. Из этого следует, что отдельные параметры операций РЕПО являются стандартизованными. Так, например, в США размер основной суммы при заключении договора РЕПО на 1 – 7 дней, как правило, составляет 25 миллионов долларов. РЕПО на более длительные сроки заключаются на 10 миллионов долларов или кратную сумму. В то же время для клиентов минимальная сумма составляет 1 миллион долларов. Именно поэтому участие мелких частных инвесторов, как правило, незначительно. С другой стороны, очень активными операторами на рынке РЕПО традиционно являются первичные дилеры по государственным ценным бумагам, крупнейшие коммерческие банки, а также институциональные инвесторы.

Таковы основные характеристики стандартных операций РЕПО, то есть тех операций, которые наиболее часто проводятся участниками рынка. Вместе с тем существуют и другие нестандартные виды РЕПО (например, РЕПО до погашения) и сделок, которые несколько отличаются от уже перечисленных. Остановимся на них более подробно.

Первый вид таких сделок, которые не могут быть отнесены к РЕПО, состоит в комбинации продажи ценных бумаг на условиях “спот” и их форвардной купли. В данном случае достигается та же цель, что и при РЕПО. Но указанные сделки являются полностью разорванными и юридически не связанными. При использовании такой комбинации не взимается маржа, а процент, получаемый за предоставление денежных средств, зависит от условий форвардного контракта.

Другой подход используется при, так называемом, РЕПО до погашения. Ценные бумаги при таком РЕПО продаются в первой части РЕПО покупателю, который держит их до погашения. Иными словами в РЕПО до погашения фактически отсутствует обязательство обратной покупки. Продавец денежных средств, таким образом, получает вознаграждение при погашении ценных бумаг.

2. ЮРИДИЧЕСКОЕ ОФОРМЛЕНИЕ

При проведении операции РЕПО у участников возникают определенные права и обязанности по отношению друг к другу. Они получают свое отражение в договорах между участниками проводимой операции. Необходимо отметить, что практика заключения письменных договоров между участниками не является общепринятым стандартом. Однако некоторые сложности, возникшие в 80-х годах, связанные с исполнением РЕПО и серьезными злоупотреблениями в этой сфере, подтолкнули участников рынка к разработке стандартных договоров РЕПО, включающих описание возникающих правоотношений и их последствий. Такой типовой договор, например, был разработан в 1986 году в США Ассоциацией по государственным ценным бумагам. Указанная организация объединяе6т первичных дилеров по государственным ценным бумагам и крупнейшие банки, которые наиболее активны на рынке государственных ценных бумаг. Практика использования типового договора показала, что он действительно отвечает интересам обеих сторон и имеет право именоваться стандартом рынка РЕПО.

Однако проблема юридического оформления состоит не столько в выработке стандартного договора, сколько в определении того, каким должен быть этот договор.

Экономический смысл операции РЕПО состоит в том, что одна сторона, имеющая некоторый избыток денежных средств, предоставляет их на время другой стороне за определенную плату. При этом первоначальный владелец денежных средств получает в качестве обеспечения ценные бумаги. Таким образом, операция РЕПО выступает как кредитование под ценные бумаги. В то же время техника проведения операции говорит о том, что исполнение РЕПО достигается путем исполнения двух сделок купли-продажи, во время которых право собственности поочередно переходит от одной стороны к другой. Получается, что залог в экономическом смысле на практике не становится реальным.

Что касается отечественной практики, то наиболее подходящим вариантом юридического оформления операции РЕПО, с нашей точки зрения может быть особый вид договора купли-продажи, в котором стороны поочередно меняются местами. Существенными условиями этого договора должны быть срок договора, цена в первой части и цена во второй части РЕПО, описание ценных бумаг, указание на то, что обязательству продать ценные бумаги корреспондирует обязательство их выкупить и наоборот, а также порядок установления маржи.

3. ТОРГОВЫЙ АСПЕКТ

Любой финансовый инструмент обращается в определенной технологической инфраструктуре, состоящей из депозитарных, расчетных и торговых механизмов. При этом указанная инфраструктура может обслуживать не только вторичный рынок инструмента, но и его первичное размещение.

Как же было показано ранее, проведение операции РЕПО означает перемещение ценных бумаг и денежных средств. Понятно, что это перемещение может быть организовано различными способами. Один из них характеризуется полной или частичной децентрализацией указанных выше систем любого рынка. Такой вариант, по сути дела, уже получил свое конкретное воплощение. Речь в данном случае идет о самостоятельно появившемся внебиржевом рынке РЕПО, функционирующем наиболее активно в пределах московского региона.

Другой вариант развития связан с полностью или частично централизованной системой. Лучшим примером в данном случае может служить рынок государственных краткосрочных бескупонных облигаций (ГКО).

Какой же вариант является более предпочтительным?

С нашей точки зрения, вариант технологического обеспечения рынка ГКО. Этот вариант сам по себе представляет значительное достижение. К этому следует добавить возможность создания мощного сектора РЕПО, максимально прозрачного с точки зрения правил заключения и исполнения сделок, а также решения спорных вопросов. Об этом свидетельствует практика использования упомянутого ранее технологического решения на уже функционирующем рынке ГКО.

Более того, при решении вопроса о ценны бумагах, которые лучше всего подходят для проведения операций РЕПО, следует безоговорочно отдать предпочтение тем же ГКО. Основным аргументом здесь может служить высокая ликвидность указанных ценных бумаг. Данное обстоятельство потенциально страхует покупателя ценных бумаг при проведении операции РЕПО. Иными словами, покупатель всегда сможет реализовать купленные облигации с минимальными для себя издержками. С другой стороны, иные ценные бумаги и псевдоинструменты, обильно наводнившие отечественный фондовый рынок, не обладают ни столь совершенной инфраструктурой, ни ликвидностью.

Развитие электронного рынка РЕПО позволяет уже сейчас, основываясь на специфике эффективно функционирующей системы рынка ГКО, предложить некоторый вариант торговой системы, работающей по схеме сегодняшнего вторичного рынка ГКО. Рассмотрим его более подробно при принятии определенных предпосылок.

Первой предпосылкой для такого торгового варианта будет то, что участники рынка, а ими предположительно станут Банк России и первичные дилеры, будут использовать уже существующие счета для проведения операций РЕПО.

Указанные участники будут иметь возможность заключения РЕПО не только с Банком России, но и между собой. Иными словами, рынок РЕПО будет основан на принципе “все против всех”.

Кроме того, необходимо отметить еще один основополагающий принцип, больше относящийся к организационному решению рынка РЕПО. Речь идет о том, что сессия РЕПО на первом этапе развития рынка должна проходить после проведения традиционной торговой сессии по ГКО.

Другой важной предпосылкой является установление некоторых стандартных характеристик заключаемых РЕПО. Полагаем, что ими могут стать срок РЕПО и минимальная величина основной суммы. Наиболее рациональным вариантом в данном случае будет установление срока в 7 дней и величины основной суммы в 50 миллионов рублей. Таковы, на наш взгляд, некоторые предварительные условия для запуска торгового механизма РЕПО.

В РЕПО фигурируют две цены: цена продажи ценных бумаг и цена их обратной покупки. Поэтому первым вопросом, который заслуживает особого внимания, является вопрос о том, как определить эти цены.

Нам представляется, что возможны два пути решения проблемы. В соответствии с первым участники рынка самостоятельно определяют и цену продажи, и цену обратной покупки. При этом велика возможность заключения “неправдоподобных” сделок между участниками рынка, при которых будет изначально занижена рыночная оценка ценных бумаг и, с другой стороны завышена цена обратной покупки.

Второй путь несколько более консервативен. Он заключается в том, что все участники рынка РЕПО соглашаются на установление, например, единой цены продажи ценных бумаг. Вторая же цена остается предметом торга. Данный подход к определению цен представляется более предпочтительным, так как он обеспечивает правильно установленную рынком оценку ценных бумаг.

Что касается ориентира для фиксации цены продажи ценных бумаг в первой части РЕПО, то им может стать средневзвешенная цена торгов по ГКО. Именно эта цена наилучшим образом отражает ценовой уровень прошедших торгов. Средневзвешенная цена обладает еще одним преимуществом: ее нельзя “сделать” на последних секундах торгов.

Таким образом, участники рынка РЕПО реально торгуют вторую цену – цену обратной покупки или процентную ставку, выражающую разницу между ценами в РЕПО.

Что касается первой части РЕПО, то она выполняется автоматически по фиксированной ранее средневзвешенной цене последних торгов по ГКО.

После проведения сессии по РЕПО, которая может быть более краткосрочной по сравнению с торгами по ГКО, торговая система формирует нетто-обязательства участников и выписки из реестра с учетом заключения сделок РЕПО. Торговая система формирует также соответствующий файл, содержащий будущие обязательства участников. Этот файл хранится до наступления следующей сессии по РЕПО.

В день наступления следующей сессии РЕПО после окончания традиционной сессии по ГКО торговая система на основании хранящейся информации производит автоматическое исполнение уже заключенных сделок РЕПО. При этом система исполняет РЕПО только в случае наличия и ценных бумаг, и денежных средств на торговых счетах участников.

В случае отсутствия ценных бумаг или денежных средств, что само по себе является нарушением договора РЕПО, выполнение второй части РЕПО не производится. Иными словами стороны по договору остаются при своем. Однако такой сценарий развития событий должен быть, с нашей точки зрения, увязан с серьезными последствиями для нарушителей, де стимулирующими неисполнение второй части РЕПО при наличии благоприятной конъюктуры на вторичном рынке ГКО.

4. БУХГАЛТЕРСКИЙ АСПЕКТ

Операции РЕПО являются сравнительно новым видом финансовых сделок для отечественного рынка. Новизна этого инструмента пока, к сожалению, не нашла должного отражения в соответствующих стандартах ведения бухгалтерского учета. Между тем зарубежная практика свидетельствует о необходимости ведения бухгалтерского учета, адекватного смыслу операции.

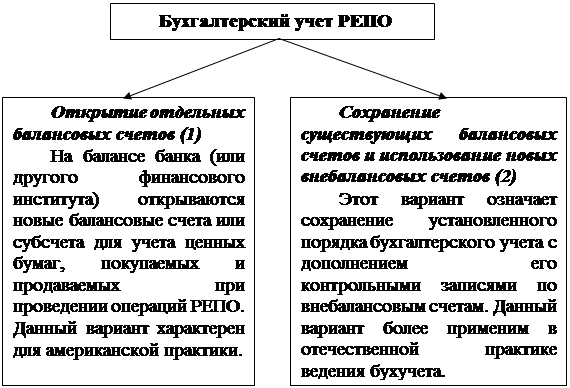

Нам представляется, что при определении порядка ведения бухгалтерского учета можно остановиться на одном из следующих вариантов, представленных на рис. 4.1.

Рис. 4.1. Варианты ведения бухгалтерского учета.

Рассмотрим указанные варианты на конкретном примере (название счетов и размеры сумм условные).

Предположим, что банк А имеет 1000000 рублей временно свободных денежных средств, которые он хочет инвестировать на короткий срок. Для этого банк А покупает государственные ценные бумаги у банка Б и соглашается продать их банку Б через неделю по цене 1050000 рублей.

Понятно, что в данном случае банк А заключает договор об обратном РЕПО с банком Б. Для банка Б, с другой стороны, указанная операция выглядит как РЕПО.

По первому варианту ведения бухгалтерского учета банки делают следующие проводки (см. таблицу 4.1.).

Таблица 4.1.

Бухгалтерские проводки для первого варианта

|

БАНК А |

СЧЕТА |

ДЕБЕТ |

КРЕДИТ |

| 1 | 2 | 3 | 4 |

| День первый | “обратное РЕПО по ГЦБ*” | 1000000 | |

| “корреспондентский счет” | 1000000 | ||

| День седьмой | “корреспондентский счет” | 1050000 | |

| “обратное РЕПО по ГЦБ” | 1000000 | ||

| “операционные доходы” | 50000 | ||

|

БАНК Б |

СЧЕТА |

ДЕБЕТ |

КРЕДИТ |

| День первый | “корреспондентский счет” | 1000000 | |

| “РЕПО по ГЦБ” | 1000000 | ||

| День седьмой | “РЕПО по ГЦБ” | 1000000 | |

| “операционные расходы” | 50000 | ||

| “корреспондентский счет” | 1050000 |

*ГЦБ – государственные ценные бумаги

Таким образом при первом варианте банк А учитывает приобретенные ценные бумаги по счету (или субсчету), более точное название которого звучит следующим образом “ценные бумаги, приобретенные по обратным РЕПО”. На седьмой день происходит исполнение второй части договора между банками А и Б. При этом банк А продает ценные бумаги и получает процентный доход в размере 50000 рублей.

Первый вариант, таким образом, предусматривает сохранение ценных бумаг, продаваемых при проведении РЕПО на балансе банка. Применительно к нашему примеру речь идет о банке Б. Банк Б, если следовать американской практике, получает депонированные средства в обмен на проданные (вроде бы заложенные) ценные бумаги. Эти средства автоматически становятся обязательством банка Б перед банком А.

Второй вариант несколько отличается от первого (см. таблицу 4.2.)

Таблица 4.2.

Бухгалтерские проводки для второго варианта

|

БАНК А |

СЧЕТА |

ДЕБЕТ |

КРЕДИТ |

ПРИХОД |

РАСХОД |

| 1 | 2 | 3 | 4 | 5 | 6 |

|

День первый |

“вложения в ГЦБ” | 1000000 | |||

| “корреспондентский счет” | 1000000 | ||||

| Внебалансовый счет “ГЦБ к продаже” | 1050000 | ||||

|

День седьмой |

“корреспондентский счет” | 1050000 | |||

| “вложения в ГЦБ” | 1000000 | ||||

| “операционные доходы” | 500000 | ||||

| Внебалансовый счет “ГЦБ к продаже” | 1050000 | ||||

|

БАНК Б |

СЧЕТА |

ДЕБЕТ |

КРЕДИТ |

ПРИХОД |

РАСХОД |

|

День первый |

“корреспондентский счет” | 1000000 | |||

| “вложения в ГЦБ” | 1000000 | ||||

| Внебалансовый счет “ГЦБ к покупке” | 1050000 | ||||

|

День седьмой |

“вложения в ГЦБ” | 1000000 | |||

| “операционные расходы” | 50000 | ||||

| “корреспондентский счет” | 1050000 | ||||

| Внебалансовый счет “ГЦБ к покупке” | 1050000 |

Ценные бумаги, приобретаемые по договору РЕПО, учитываются на активном счете “Вложения в государственные ценные бумаги” стороны по договору “обмениваются” гарантиями на продажу и покупку ценных бумаг для исполнения второй части заключенного между ними договора РЕПО.

Отличительной чертой второго варианта также является то, что ценные бумаги действительно уходят с баланса банка продавца. Тем самым бухгалтерский учет закрепляет переход права собственности от одной стороны к другой, что отвечает принципам отечественного бухгалтерского учета. По этой причине второй вариант в большей степени применим к постепенно развивающемуся в России рынку РЕПО.