Реферат: Прохождение практики в ЗАО Альфа Банк

“Затверджую”

Керівник установи (ЗАО “Альфа Банк”)

______________Падалко А.А.

(підпис призвіще)

______________200__р.

Календарний план

проходження практики студентом

Рой Наталья Миколаївна

яка навчається в Українському Фінансовому Економічному Інституті

по спеціальності “Фінанси”

в ЗАО “Албфа Банк”

з “05” лютого 2001р. по “16” квітня 2001р.

| N/n | Питання, які вичає студент згідно з програмою практики | Кількість робочих днів | З якого по яке число |

| 1 | 2 | 3 | 4 |

| 1. | Проходження інструктажу з техніки безпеки, ознайомлення з робочим місцем | 5 | 5,02,2001-9,02,2001 |

| 2. | Ознайомлення з основними нормативними актами (інструкції, нормативи, закони) щодо основної діяльності установи | 5 | 12,02,2001-16,02,2001 |

| 3. | Ознайомлення з документооборотом установи, а також з основними звітами які подаються до державних органів | 10 | 19,02,2001-28,02,2001 |

| 4. | Ознайомлення зі структурою функціонування та зв'язків між окремими підрозділами установи | 14 | 1,03,2001-14,03,2001 |

| 5. | Виконання завдань поставлених керівниками практики в установі, відповідно до вказаних вище пунктів | 16 | 15,03,2001-30,03,2001 |

| 6. | Аналіз виконаних завдань, обгрунтування висновків виконаної роботи, на основі нормативних показників, а також збір інформації для написання випускної роботи | 12 | 2,04,2001-13,04,2001 |

| 7. | Написання звіту про проходження практики | 2 | 14,04,2001-16,04,2001 |

Керівники практики:

Від кафедри __________ Павловська О. В.

Фінансових дисциплін (підпис) кандидат ек. наук

Від ЗАО “Альфа Банк” __________ Крамаренко Н. Л.

(підпис) головний бухгалтер

ЗВІТ

про проходження практики

по спеціальності “Фінанси”

з “05” лютого 2001р. по “16” квітня 2001р.

База практики: ЗАО “Альфа Банк”

Студентки IV курсу економічного факультету __________ Рой Н. М.

Керівники практики:

Від кафедри __________ Павловська О. В.

Фінансових дисциплін (підпис) кандидат ек. наук

Від ЗАО “Альфа Банк” __________ Крамаренко Н. Л.

(підпис) головний бухгалтер

Звіт про проходження практики

в ЗАО “Альфа Банк”

1. Організаційна структура ЗАО “Альфа Банк”

ЗАО “Альфа Банк” – сучасна універсальна фінансова установа, яка надає широкий спектр банківських послуг. Банк має кореспондентські відносини з такими іноземними банками: Bank Of New York (США), RaiffeizenBank (Австрія), CityBank (США), CrediLeone (Франція), “Мультібанк” (Латвія), та інші зарубіжні банки, а також тісні стосунки з банками України, такими як: Промінвестбанк, АКБ “Інтербанк”, КБ “Приватбанк”, та багато інших банків.

ЗАО “Альфа Банк” створений у формі закритого акціонерного товариства згідно закону України “Про господарчі товариства”. Поточне керування банком здійснюється Правлінням.

Відповідальність та функції членів Правління визначені Радою акціонерів і оформлені довіреностями. Процедура прийняття рішень побудована по принципу колегіальності.

Голова Правління несе відповідальність за рішення Правління і має право “вето” на рішення, які приймаються.

До основних функцій Правління банку належать:

1) стратегічне планування

2) питання маркетингової діяльності

3) технологічний контроль

4) фінансовий контроль за діяльністтю банку

5) кадрова політика банку

До функцій Голови Правління банку відносяться:

¨ керування фінансово-господарською діяльністтю банку;

¨ забезпечення виконання рішення загальних зборів акціонерів банку;

¨ прдставлення банку в усіх державних і недержавних підприємствах, організаціях як в Україні, так і за кордоном;

¨ підписання від імені банку угод, контрактів, інших цивільно-грошових документів;

¨ прийом на роботу та звільнення із займаних посад співробітників банку, застосування до них заходів заохочення та стягнення;

¨ затвердження найважливіших внутрішніх документів, серед яких режим роботи банку, положення про структурні підрозділи банку, посадові обов'язки начальників структурних підрозділів та інші;

¨ ведення засідань Правління банку та Кредитного комітету;

¨ проведення нарад з питань поточної діяльності банку;

¨ виконання інщих рішень, пов'язаних із структурою діяльності банку та рішенням Загальних зборів акціонерів.

Кожен з членів Правління банку несе персональну відповідальність за прийняття та виконання рішення стосовно діяльності банку в обсязі покладених на нього повноважень і обов'язків.

До складу банку входять такі основні підрозділи:

1) управління активно-пасивними операціями, до якого входять такі основні відділи:

- кредитний;

- відділ ЦП;

- валютний;

- відділ по роботі з населенням, який містить сектор по роботі з пластиковими картками.

2) управління бухобліку, звітності та касових операцій. Відділи:

- операційний;

- відділ касових операцій;

- відділ зведеної звітності та економічного аналізу;

- бухгалтерія;

- відділ обліку валютних операцій.

Цей підрозділ банку відповідає за бухгалтерське відображення всіх банковських операцій

3) адміністративно-господарське управління. Відділи:

- відділ автоматизації та інформаційно-технічного забезпечення;

- юридичний;

- служба безпеки, до якої входять сектор інкасації і перевезення цінностей;

- відділ кадрів;

- відділ розвитку і роботи з клієнтами (маркетингова служба);

- господарський відділ.

Крім основних підрозділів існують і інші підрозділи банку:

Кредитний комітет – складається з усіх членів правління банку та начальників кредитного, юридичного та відділу служби безпеки. Кредитний комітет існує для колективного розгляду усіх факторів “за” і “проти” відносно прийняття рішення стосовно того чи іншого клієнта.

Кадрова комісія – це консультативний орган при Правлінні банку. Завдання комісії – проведення конкурсів на заміщення вакансій та проведення атестації співробітників банку один раз на рік. Її висновки мають лише рекомендаційний характер.

Сектор аудиту – це основний контрольний підрозділ банку, що виконує такі функції:

1) контроль відповідності всіх банківських операцій чинному законодавству;

2) координація відносин банку з податковими органами;

3) розв'язання усіх бухгалтерських та юридичних дискусіх у межах банку;

4) перевірка достовірності інформації, що надається керівництву банку;

5) управління ризиками;

Правління банку і Кредитний комітет приймають рішення в рамках повноважень, затверджених Радою акціонерів.

2. Основи облікової політики та складання звітності.

Облікова політика ЗАО “Альфа Банк” базується на чинному законодавстві України, нормативних документах Національного банку України, міжнародних стандартах бухгалтерського обліку (МСБО), Положеннях (стандартах) бухгалтерського обліку в Україні та рішеннях акціонерів і керівництва Банку. У своїй діяльності для організації бухгалтерського обліку, ведення рахунків та складання зовнішньої і внутрішньої фінансової звітності Банк дотримується основних принципів: безперервності, послідовності та нарахування.

Безперервність – припускається, що Банк буде продовжувати свою діяльність в майбутньому без суттєвого скорочення її масштабів та не має наміру ліквідуватися. Якщо принцип безперервності піддається сумніву з боку регулятивних органів, кредиторів чи зовнішніх аудиторів, деякі активи та зобов’язання мають заново класифікуватися та переоцінюватися згідно з ринковою чи ліквідаційною вартістю. Якщо банк планує зменшити обсяг операцій, це необхідно відобразити у фінансових звітах.

Принцип нарахування – результати економічної діяльності відображаються у фінансових звітах тих періодів, до яких вони відносяться, а не періодів, коли було отримано або сплачено грошові кошти за ними. Доходи та збитки Банку, які відносяться до звітного періоду, відображаються у звітах того ж періоду. Фінансові звіти, складені згідно з принципом нарахування, інформують користувачів не тільки про минулі операції, які містили виплату або отримання грошових коштів, але і про зобов'язання виплатити гроші у майбутньому, і про ресурси, які представлені грошовими коштами, що будуть одержані у майбутньому. Цей принцип застосовується для обліку як банківських, так і небанківських доходів та збитків (крім випадків, коли неможливо точно визначити час чи суму операції). Принцип нарахування використовується при обліку наступних статей:

- процентні доходи та збитки;

- комісійні доходи та збитки (якщо можна точно передбачити, визначити та оцінити їх суму);

- доходи від операційного лізингу та консультаційних послуг (якщо можна точно передбачити, визначити та оцінити їх суму);

- інші доходи та збитки.

Постійність (стабільність) або послідовність правил бухгалтерського обліку – Банк керується одними і тими ж правилами бухгалтерського обліку для забезпечення порівняльності показників фінансових звітів за різні періоди. Облікова політика змінюється тільки в разі вимог регулятивних органів, з юридичних причин або у випадках, коли зміни призведуть до більш адекватного відображення подій чи операцій у фінансових звітах Банку. Внесення поправок до облікової політики Банку протягом року не допускається (крім випадків суттєвих змін у правових та нормативних документах Національного банку України).

В Банку застосовується перспективний метод щодо змін в обліковій політиці. Перспективне застосування означає, що нова облікова політика розповсюджується на події та операції, які відбуваються після дати зміни облікової політики, але не робиться ніяких коригувань щодо попередніх періодів.

Не вважаються зміною облікової політики:

- прийняття облікової політики для подій або операцій, які суттєво відрізняються від попередніх подій або операцій;

- прийняття облікової політики для подій або операцій, які не відбувалися раніше.

3. Методичні принципи бухгалтерського обліку.

Оцінка активів та зобов’язань – оцінка окремих активів та зобов’язань здійснюється за історичною вартістю, без урахування ані змін загального рівня цін, ані конкретних цін на активи банку і обліковуються:

активи – за первісною (історичною) вартістю за сумою фактично сплачених за них коштів;

зобов’язання – за вартістю їх виникнення (за сумою мобілізованих коштів в обмін на зобов’язання).

Активи та зобов'язання в іноземній валюті переоцінюються щоденно, в кінці операційного дня після завершення всіх операцій, в еквіваленті національної валюти по курсу НБУ на день здійснення операцій.

Приведення вартості активів у відповідність до ринкових цін здійснюється шляхом їх переоцінки.

Всі операції відображаються у бухгалтерському обліку в день їх здійснення, тобто в день виникнення прав (активів) або зобов’язань (пасивів) незалежно від дати руху коштів за ними.

Усі рахунки активів та пасивів оцінюються окремо і відображаються в розгорнутому вигляді.

Залишки за балансовими рахунками на початок 2001 року відповідають залишкам на кінець 2000 року.

Активи – це ресурси, що контролюються банком в результаті попередніх подій і з яких передбачається отримання майбутньої економічної вигоди, яка врешті призведе до потоку коштів для Банку. Майбутня економічна вигода, що втілена в актив Банку, отримується шляхом:

- використання активу для надання послуг;

- обміну одного активу на інший;

- використання активу для погашення зобов’язань.

Активи поділяються на наступні основні види:

- банкноти та монету;

- кошти на кореспондентських рахунках;

- основні засоби та нематеріальні активи;

- дебіторську заборгованість за операціями з клієнтами, банками та іншими суб’єктами;

- дебіторську заборгованість за фінансовими та господарськими операціями Банку;

- господарські матеріали;

- запаси товарно-матеріальних цінностей;

- витрати майбутніх періодів.

Активи характеризують склад, розміщення і використання грошових коштів, згрупованих за їх економічним значенням в процесі відтворення.

Доходи та витрати

Доходи банку – це збільшення економічної вигоди протягом звітного періоду у формі припливу коштів, зростання активів або зменшення зобов’язань, що впливає на збільшення капіталу і не є внесками засновників Банку.

Витрати банку – це зменшення економічної вигоди у звітному періоді у формі відпливу коштів використання активів, або виникнення заборгованості, що впливає на зменшення власного капіталу і не являється розподіленням між засновниками Банку.

При визнанні доходів та витрат Банком застосовується принцип нарахування, тобто усі доходи і витрати, що відносяться до звітного періоду, відображаються у цьому ж періоді незалежно від того, коли отримані кошти. Облік операцій здійснюється згідно з Правилами бухгалтерського обліку процентних і комісійних доходів і витрат банків, затверджених постановою Правління НБУ від 25.09.97року №316 (із змінами і доповненнями).

Проценти за наданими та отриманими позиками, депозитами нараховуються щомісячно в останній робочий день.

При розрахунку процентів для визначення кількості днів застосовуються:

- для гривневих кредитів – метод “факт/факт”. Фактична кількість днів у місяці та році;

- для кредитів, виданих в іноземній валюті – метод “факт/360”. Фактична кількість днів у місяці, але умовно у році 360 днів.

У разі, коли фінансове становище клієнта погіршилося настільки, що немає впевненості в отриманні доходів, і керівництво Банку приймає рішення про визнання його сумнівним дебітором і передає його справу до суду, в такому випадку Банк переходить до касового методу врахування доходів.

Касовий метод застосовується при отриманні доходу за разові послуги та за касове обслуговування.

Винагороди, комісійні та інші прибутки відображаються в міру виконання операцій.

Доходи (витрати) вважаються непередбаченими, якщо вони відповідають таким ознакам:

- виникають у разі надзвичайних подій і мають одноразовий характер – прибуток (збиток) буде визначений тільки за фактом подій;

- не повторюються по суті (виникли через зміни у правилах бухгалтерського обліку активів і пасивів).

Непередбачені доходи (витрати) обліковуються на рахунках 6809, 7809.

Отримані доходи, які належать до майбутніх періодів, обліковуються як відстрочені доходи на балансовому рахунку 3600 “Доходи майбутніх періодів”.

Здійснені витрати та платежі, які належать до майбутніх періодів, обліковуються як відстрочені витрати на балансовому рахунку 3500 “Витрати майбутніх періодів”.

Дивіденди, які отримуються, визнаються у тому періоді, у якому Банк отримує інформацію про їх оголошення.

Обороти і залишки за рахунками доходів та витрат накопичуються з початку звітного року і в кінці року закриваються на рахунок 5040 “Прибуток чи збиток минулого року, що очікує затвердження”.

У фінансових звітах Банк відносить до відповідної статті звіту суми доходів і витрат за кожним фінансовим інструментом на кожну звітну дату в межах принципу обережності.

4. Характеристика окремих підрозділів ЗАО “Альфа Банк”

Кредитний відділ

ЗАО “Альфа Банк” здійснює кредитні операції відповідно до основних напрямків кредитної діяльності банку на підставі чинного законодавства України, свого Статуту, Ліцензії Національного банку України на право проведення активних операцій, нормативних актів НБУ та внутрішніх Положень.

При проведенні кредитної діяльності дії Банку спрямовуються на поєднання інтересів Банку, його вкладників та суб’єктів господарської діяльності з урахуванням загальнодержавних інтересів.

Джерелом формування банківських кредитних ресурсів є:

- власні кошти банку;

- залишки на поточних рахунках;

- кошти юридичних та фізичних осіб, залучені на депозитні рахунки до запитання чи строкові;

- міжбанківські кредити та кредити, куплені на кредитних аукціонах;

- кредити, надані міжнародними фінансовими організаціями та іноземними банками;

Банком надаються кредити суб’єктам господарської діяльності, незалежно від форми їх власності як у гривні так і в іноземній валюті, а також кредити у гривні на споживчі цілі фізичним особам.

Рішення щодо можливості надання кредитів приймається колегіально Кредитним комітетом Банку, що діє на підставі положення про Кредитний комітет, затвердженого Правлінням Банку.

Облікова політика Банку спрямована на забезпечення своєчасного і достовірного обліку заборгованості по наданих кредитах на відповідних рахунках ІІ класу балансу, які відкриваються для кожного контрагента, по кожній угоді, виду операції, строку та напрямку використання коштів.

Здійснюється постійний контроль за погашенням заборгованості у визначений строк та встановленій черговості чи віднесення її на рахунок простроченої, пролонгованої або сумнівної заборгованості.

При перенесенні строку погашення кредиту на більш пізній строк (пролонгації), бухгалтерська проводка здійснюється у день, коли підписана угода з клієнтом про пролонгацію.

При порушенні строків погашення кредиту або (та) виплати доходів за ними, суми непогашених в строк платежів переносяться на відповідні рахунки по обліку простроченої заборгованості. Бухгалтерська проводка по перенесенню заборгованості на рахунки простроченої заборгованості здійснюється:

¨ за кредитами – на слідуючий робочий день після строку повернення, обумовленому в кредитному договорі;

¨ за процентами – на 8-й день після строку виплати, обумовленому в кредитному договорі.

У випадку, якщо день перенесення сум заборгованості на рахунки простроченої заборгованості співпадають з загальновихідними або святковими днями, операція по перенесенню здійснюється на слідуючий робочий день після загальновихідних (святкових) днів.

При перенесенні заборгованості за кредитами або доходами на рахунки по обліку сумнівної або безнадійної заборгованості, бухгалтерська проводка здійснюється у день, коли прийнято рішення про визнання її сумнівною або безнадійною.

Порядок визнання сумнівної заборгованості по кредитній операції або сумнівним доходам за нею безнадійними, регламентується окремим нормативним документом банку.

При визначенні кількості днів для нарахування процентних доходів день виникнення заборгованості по кредитній операції приймається до відома, а день погашення заборгованості при розрахунку не зараховується.

Для відшкодування можливих втрат за кредитними операціями Банк створює резерв за кредитами у національній та іноземній валютах.

Створення резерву під кредитні ризики – це визнання витрат для відображення реального результату діяльності Банку.

Розрахунок резерву здійснюється згідно з Постановою Національного банку України від 06.07.2000 року № 279 (із змінами і доповненнями).

Резерв формується в тій валюті, в якій враховується заборгованість.

Банк використовує резерви лише для покриття збитків за непогашеною позичальниками заборгованістю за основним боргом, стягнення якої є неможливим.

Оцінка застави, яка приймається у погашення кредиту, проводиться Банком за ринковою вартістю, і щоквартально враховуються зміни кон'юктури ринку. А також у разі пролонгації кредитного договору проводиться перегляд вартості заставленого майна. Результати переоцінки вартості заставленого майна підтверджуються Протоколом кредитного комітету.

Послуги кредитного відділу ЗАО ”Альфа Банк” включають:

- видача короткостроковихї кредитів – до 1-го року;

- відкриття кредитної лінії;

- надання “овердрафту” по розрахунковому рахунку та інші кредитні послуги

Для отримання банківського кредиту необхідно мати наступні документи:

1. Заява на видачу кредиту на необхідну суму, з вказанням цілі кредитування та строків використання кредиту

2. Установчі документи:

- копія статуту з поміткою податкової інспекції, завіреної нотаріально

- копія установчого договору, завіреного нотаріально

- копія затвердження про державну реєстрацію

- копія затвердження про реєстрацію в управлінні статистики

- карточка зі зразками підписів, завірена нотаріально або в банку

3. Фінансові документи:

- баланс за 3-и останні періоди, завірений податковою інспекцією

- копія заключення про аудиторську перевірку

- довідка про погашення раніше отриманих кредитів

- виписка по розрахунковому та валютному рахунках за 3 останніх місяця

4. Комерційні документи:

- бізнес-план проекту з технічно-економічним обгрунтуванням та розрахунками, що підтверджують можливість своєчасного погашення кредиту та відсотків по ньому

- копії контрактів та договорів, рахунків-фактур, по угоді покупки, на яку будуть направлені кредитні кошти.

5. Гарантія погашення кредиту та уплати відсотків, гарантія банку, залог та змішані форми забезпечення:

- залогове забезпечення (квартира, власність підприємства, споруди, основні фонди (устаткування), автомобілі)

- гарантія банка (договір гарантії, установчі документи банка-гаранта)

6. Заява позичальника на ім'я керівника банків, де він має розрахунковий та валютних рахунки, про надання права представників банку знайомитись в будь-який час з рухом на його рахунку.

Оцінка фінансового стану позичальників здійснюється банком на момент надання кредиту та щоквартально протягом дії кредитної угоди і подається на розгляд Комітету для затвердження категорій позичальників.

|

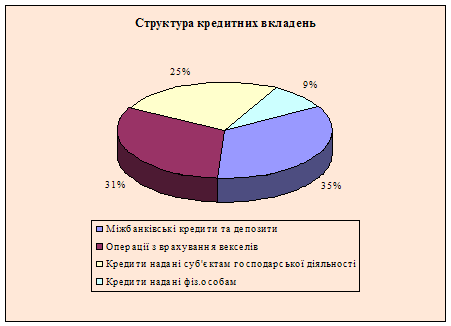

Розмір кредитних вкладень на 01.12.2000 р. становить 37,7 млн. грн., їх структура має такий вигляд:

Діаграма 1: Структура кредитних вкладень

Із діаграми видно, що найбільший розмір кредитних вкладень 35% (15,78 млн. грн.) належить банківським кредитам та депозитам, а найменший – кредитам, наданим фіз.особам.

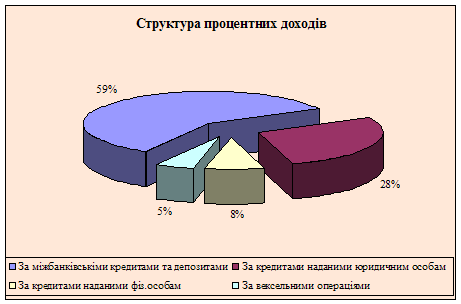

Структура %-них доходів на 1.12.2000 р. має такий вигляд:

Діаграма 2: Структура процентних доходів

|

Як бачимо із діаграми, найбільша доля належить процентним доходам, отриманим за міжбанківськими кредитами та депозитами: 59% (3,06 млн. грн.); 28% - процентним доходам, отриманим за кредитами, наданими юридичним особам (або 1,46 млн. грн.); 8% (0,4 млн. грн.) належить процентним доходам, отриманим за кредитами, наданими фіз.особам; і найменша доля належить процентним доходам, отриманим за вексельними операціями: 5% (або 0,27 млн. грн.)

Відділ акціонерного капіталу та цінних паперів

З точки зору інвестиційних характеристик портфель цінних паперів “Альфа Банку” розподіляється на дві групи:

1) цінні папери в портфелі Банку на продаж – для операцій з цінними паперами, які котуються на активному ринку та придбані з метою отримання прибутку від їх подальшого продажу;

2) цінні папери в портфелі Банку на інвестиції – для операцій з цінними паперами, які придбані на строк до дати погашення або з метою інвестиції на строк більше одного року.

Бухгалтерський облік з цінними паперами в “Альфа Банку” здійснюється відповідно до Інструкції з бухгалтерського обліку операцій з цінними паперами установ комерційних банків України, затвердженоі постановою Правління Національного банку України від 31.12.97 № 510 (зі змінами та доповненнями) та Інструкції з бухгалтерського обліку операцій комерційних банків з векселями, затвердженої постановою Правління Національного банку України від 08.06.2000 №234.

Цінні папери можуть бути придбані за номінальною вартістю, з надбавкою (премією) або знижкою (дисконтом), а також між датами сплати процентів (купонів).

Дисконт (за операціями з цінними паперами) – це різниця між вартістю погашення цінних паперів та вартістю їх придбання без врахування нарахованих на час придбання процентів, якщо вартість придбання нижча вартості погашення.

Премія (за операціями з цінними паперами) – це перевищення вартості придбання цінних паперів над вартістю їх погашення без врахування нарахованих на час придбання процентів.

Щомісяця, протягом строку обігу цінного паперу, Банк здійснює амортизацію дисконту та премії з віднесенням нарахованих сум на збільшення чи зменшення процентних доходів.

Діяльність установ банку по обслуговуванню операцій з простими і переказними векселями ведеться відповідно до Закону України "Про цінні папери та фондову біржу", Положення про переказний і простий вексель, затвердженого Постановою ЦВК і РНК СРСР від 07.08.37 № 104/1341 та Основного закону про простий і переказний вексель, прийнятого Женевською конвенцією в 30-му році та інших нормативних актів, що регулюють вексельний обіг.

Операції з векселями здійснюються Управлінням казначейства та установами банку (крім операцій по наданню авалю та випуску векселів власної емісії).

“Альфа Банк” здійснює емісію простих фінансових векселів. Вексель “Альфа Банку” – цінний папір із заданою номінальною вартістю, вираженою у національній валюті України, що містить безумовне зобов’язання ОмегаБанку, як векселедавця сплатити визначену суму векселедержателю. Векселедержателями таких векселів можуть бути лише юридичні особи.

Векселі реалізуються з дисконтом або по номінальній вартості з терміном погашення на конкретну дату. Термін обігу і номінальна вартість встановлюється для кожного випущеного векселя окремо.

В системі “Альфа Банку” проводяться наступні операції з векселями:

1. Кредитні – операції, що супроводжуються наданням або залученням грошових коштів проти векселів або під забезпечення векселями. Кредитні операції операції поділяються на:

а) врахування векселів;

б) надання кредитів під заставу векселів;

в) переврахування придбаних векселів;

г) одержання кредитів під заставу векселів.

2.Торговельні - операції з вкладення або залучення грошових коштів під векселі. Торговельні операції поділяються на:

а) купівля векселів;

б) продаж придбаних векселів.

3. Розрахункові – поділяються на:

¨ операції з оформлення заборгованості векселями:

а) видача простих векселів банком кредиторові банку;

б) видача банком переказних векселів на боржника банку;

в) видача банку простих векселів боржником банку;

¨ операції з розрахунків з використанням векселів:

а) вексельний платіж банку кредитору;

б) вексельний платіж боржника банку.

4.Комісійні та довірчі – поділяються на :

а) інкасування векселів;

б) оплата векселів, у яких банк виступає особливим платником (доміциліатом);

в) зберігання векселів (оригіналів, копій, примірників);

г) купівля, продаж і обмін векселів за дорученням клієнтів.

Банк проводить операції з векселями на підставі угод з клієнтом (іншим банком).

Угоди про кредитні, торговельні та гарантійні операції, а також інкасування векселів і зберігання, купівлю, продаж і обмін векселів за дорученням клієнтів (інших банків) мають бути укладені в письмовій формі з урахуванням вимог чинного законодавства.

Операції РЕПО з клієнтами Альфа Банку здійснюються під заставу цінних паперів і обліковуються як наданий або отриманий кредити.

При проведенні операцій РЕПО Альфа Банк, як покупець, отримує винагороду у вигляді проценту або у вигляді зворотного продажу цінних паперів за вищою ціною, ніж при купівлі (з дисконтом), тому облік процентних доходів за операціями РЕПО відрізняється по формі отримання винагороди.

Витрати Альфа Банку при здійсненні операцій зворотного РЕПО амортизуються на протязі всього терміну угоди. У разі проведення безстрокових операцій РЕПО, термін амортизації визначається прогнозним шляхом в залежності від очікуваного строку операції.

В рамках данного відділу ЗАО “Альфа Банк” виконуються наступні операції:

Як торговець цінними паперами ЗАО “Альфа Банк” пропонує наступні види послуг:

- комісійна діяльність з цінними паперами:

а) купівля-продаж на вторинному ринку (у т.ч. на фондових біржах) по замовленню клієнта акцій будь-яких підприємств, облігацій внутрішнього державного займу України, корпоративних облігацій, векселів підприємств України;

б) купівля ЦП в ході їх первинного розміщення: на аукціоні РЦСА, конкурсах ФГИУ, біржевих торгах НБУ, ФГИУ, ГП “Укрспецфін”, у емітента в ході відкритої підписки на ЦП;

- формування під заказ клієнта контрольних пакетів акцій вибраних емітентів;

- формування інвестиційного портфеля та ефективне керування ним;

- повний спектр послуг на ринку вексельного обігу: інкасо, облік, залог, доміциляція та авалювання векселів;

- постійна пропозиція акций мінімальної курсової вартості;

Як незалежний реєстратор ЗАО “Альфа Банк” надає наступні послуги своїм клієнтам:

- ведення реєстрів власників іменних цінних паперів в документарній формі с дотриманням повної конфіденційності інформації;

- перереєстрація прав власності на цінні папери в найкоротші строки;

- реєстрація залога та блокування цінних паперів;

- мінімальні тарифи;

- безкоштовні консультації по всім питанням корпоративного управління та обігу цінних паперів;

- первинне розміщення цінних паперів (андеррайтінг);

- підготовка річного звіту емітента

Як зберігач ЦП банк проводить наступні операції:

- відкриває рахунки в ЦП;

- приймає на відповідальне зберігання всі види ЦП в документарній та бездокументарній формі;

- в найкоротші строки реєструє перехід права власності на ЦП по розпорядженню клієнта;

- виконує операції по депонуванню та переводу ЦП;

- інформаційно підтримує заключення договорів по ЦП;

Таблиця 1: Характеристика видів операцій з ЦП в ЗАО “Альфа Банк”:

|

Види операцій КБ з ЦП |

Коротка характеристика відповідних видів послуг, техніка їх виконання, інші коментарі. |

| 1. Інвестиції в ЦП шляхом їх купівлі за дорученням (від імені і за рахунок клієнта на основі договору комісії або договору отримання). |

На прикладі операцій за дорученням: *отримання інструкцій від клієнта (при агенстві) *передача розпоряджень фінансовому брокеру, якщо банк сам не є таким *отримання підтвердження від брокера про проведення операції |

| 2. Продаж ЦП за дорученням (на основі договору комісії або договору доручення) |

*звірка операції (в трастовому управлінні або через депозитарій) *вилучення сертифіката ЦП зі сховища і його надписання (або відповідне інструктування депозитарія) |

| 3. Інвестиції в ЦП за власний рахунок | *фізичне або в безготівковій формі постачання ЦП |

| 4. Продаж власних ЦП | *грошові розрахунки (чек, платіжне доручення) |

| 5. Емісія власних ЦП та ін. |

При випуску ЦП з реєстрацією проспекту емісії: *прийняття емітентом рішення при випуск *підготовка проспекту емісії та інших документів *реєстрація випуску ЦП та проспекту емісії *видання проспекту емісії та публікація повідомлення в засобах масової інформації про випуск *відкриття накопичувального рахунку *поширення ЦП *реєстрація підсумків випуску *публікація підсумків випуску |

Валютний відділ

Облік операцій в іноземній валюті здійснюється згідно з “Правилами бухгалтерського обліку уповноваженими банками України обмінних операцій в іноземній валюті та банківських металах”, затвердженими Постановою Правління НБУ від 07.12.200 №471.

У разі здійснення обмінних операцій кінцевим результатом є проведення операцій за дебетом рахунку в одній валюті та кредитом – в іншій.

Під час відображення операцій з іноземною валютою за балансовими рахунками (у разі їх первісного визнання) використовуються такі курси:

а) за офіційним валютним курсом на дату валютування відображається іноземна валюта в подвійній оцінці – за номіналом та в гривневому еквіваленті (доходи та витрати, що нараховані, отримані або сплачені в іноземній валюті; усі зарахування та списання з кореспондентського рахунку, у тому числі внесок в іноземній валюті до статутного капіталу, куплена-продана іноземна валюта тощо);

б) за ринковим курсом гривні відображаються в разі купівлі-продажу іноземної валюти за гривні;

в) за офіційним валютним курсом гривні відображаються на дату нарахування, отримання і сплати доходів та витрат в іноземній валюті. У разі здійснення виправних проводок за рахунками доходів і витрат сума в гривнях за проводкою сторно має дорівнювати сумі в гривнях за помилковою проводкою;

г) за офіційним валютним курсом на дату підписання установчого договору гривні відображаються під час обліку внесків до статутного капіталу в іноземній валюті за рахунком 5000 “Зареєстрований статутний капітал банку”.

Сума різниці між вартістю акцій за офіційним валютним курсом на дату підписання установчого договору (номінальна вартість) при формуванні статутного капіталу за участю іноземних інвесторів (а в разі збільшення статутного капіталу банку – на дату прийняття рішення про збільшення статутного капіталу) та вартістю акцій за офіційним валютним курсом на дату фактичного внесення (одержання) коштів як внеску в іноземній валюті до статутного капіталу банку відображається за рахунком 5010 “Емісійні різниці”;

Переоцінка (перерахунок гривневого еквівалента залишків іноземної валюти) усіх монетарних статей в іноземній валюті здійснюється під час кожної зміни офіційного валютного курсу.

Курсова різниця від переоцінки грошових коштів та інших монетарних статей в іноземній валюті зараховується на рахунок 6204 “Результат від торгівлі іноземною валютою та банківськими металами”.

У фінансовій звітності немонетарні статті, зарахування яких до балансу пов’язане з операціями в іноземній валюті, відображаються в гривнях за валютним курсом на дату здійснення операції.

Дебіторська заборгованість за авансами з придбання основних засобів, нематеріальних активів, товарно-матеріальних цінностей тощо та кредиторська заборгованість з продажу основних засобів, нематеріальних активів, товарно-матеріальних цінностей тощо відображаються у фінансовій звітності за офіційним валютним курсом на дату розрахунку.

Кредиторська заборгованість з придбання за іноземну валюту основних засобів, нематеріальних активів, товарно-матеріальних цінностей і дебіторська заборгованість з продажу за іноземну валюту основних засобів, нематеріальних активів, товарно-матеріальних цінностей є монетарними (грошовими) статтями балансу, тому підлягають сплаті та одержанню у визначеній в іноземній валюті сумі і переоцінюються під час кожної зміни офіційного валютного курсу.

Акції резидентів придбані за іноземну валюту відображаються за офіційним курсом на дату переходу права власності і обліковуються на рахунках 3205 “Інші акції та вкладення з нефіксованим прибутком у портфелі банку на інвестиції” (за їх історичною вартістю).

Облік реалізованого результату Банк не веде.

Курсові різниці за операціями в іноземній валюті визначаються як різниця між оцінкою валютних активів та пасивів на дату відображення їх в бухгалтерському обліку й на дату фактичного курсу НБУ та відображаються в балансі Банку в кінці операційного дня.

Результати від операцій з іноземною валютою відображаються на балансовому рахунку 6204. В аналітичному обліку ведуться рахунки в розрізі операцій:

з безготівковою валютою;

купівлі-продажу валюти по агентським угодам;

переоцінки залишків валютних коштів.

Операції в бухгалтерському обліку відображаються незалежно від дати розрахунку, тобто здійснюються за датою операції.

У разі виникнення невідповідності між датою операції та датою валютування ці операції обліковуються на таких позабалансових рахунках:

група 920 “Валюта та банківські метали, які куплені, але не отримані”;

група 921 “Валюта та банківські метали, які продані, але не відіслані”.

9350 А “Активи до отримання та депозити до розміщення за спотовими контрактами”;

9360 П “Активи до відсилання та депозити до залучення за спотовими контрактами.

Під час здійснення бухгалтерської проводки за позабалансовими рахунками:

а) іноземна валюта обліковується у подвійній оцінці – за номіналом і в гривневому еквіваленті за офіційним валютним курсом на дату здійснення проводки;

б) гривні обліковуються за курсом згідно з договором у разі купівлі-продажу іноземної валюти за національну валюту з відображенням майбутніх доходів чи витрат.

Переоцінку рахунків в іноземній валюті класу 9 “Позабалансові рахунки” у зв’язку зі зміною курсів валют Банк здійснює в кінці операційного дня у загальному порядку. Результат переоцінки рахунків класу 9 не відображається на балансових рахунках.

Бухгалтерські проводки за обмінними операціями здійснюються з використанням технічних рахунків. Для відображення обмінних операцій за балансовими рахунками використовуються технічні рахунки 3800 “Позиція банку щодо іноземної валюти та банківських металів” та 3801 “Еквівалент позиції банку щодо іноземної валюти та банківських металів” для обліку гривневого еквівалента позиції щодо іноземної валюти та банківських металів.

Наприкінці кожного операційного дня суми в гривневому еквіваленті на технічних рахунках 3800 та 3801 дорівнюють між собою. Залишки за цими рахунками не включаються до підрахунку загальної суми активів, зобов’язань та валюти балансу Банку.

Різниця між сумами залишків у відповідній іноземній івалюті за аналітичними рахунками 3800 (за офіційним курсом) та 3801 (за курсами договорів) того самого коду іноземної валюти відображається на відповідному балансовому рахунку залежно від характеру операцій:

6204 “Результат від торгівлі іноземною валютою та банківськими металами”;

5010 “Емісійні різниці”.

Для позабалансових обмінних операцій використовається технічний рахунок 9920 “Позабалансова позиція банку за іноземною валютою та банківськими металами”.

Банк самостійно визначає порядок ведення аналітичного обліку за технічними рахунками та технічні аспекти переоцінки рахунків в іноземній валюті.

Формування фінансової звітності здійснюється без урахування залишків за технічними рахунками 3800 та 3801.

У звіті “Про прибутки та збитки” доходи та витрати від операцій з іноземною валютою відображаються в гривневому еквіваленті за офіційними курсами щодо іноземних валют на дату відображення в обліку.

У “Балансовому звіті” активи і пасиви в іноземній валюті відображаються за офіційним курсом, встановленим НБУ за останній робочий день звітного періоду.

Управління внутрішнього аудиту ЗАО “Альфа Банк”

Дане управління функціонує на підставі положення “Про управління внутрішнього аудиту ЗАО “Альфа Банк”, яке затверджене головою правління банку і погоджено Головою ради ЗАО “Альфа Банк”. Це управління є самостійним структурним підрозділом банку та складається з відділу внутрішнього аудиту та аналітичного відділу.

Управління здійснює свою діяльність, згідно з діючим законодавством України, Уставом банку та нормативними актами НБУ. Управління здійснює внуртішній аудит, контроль та ревізію діяльності структурних підрозділів банку.

Метою діяльності даного управління є упередження, виявлення, локалізація та усунення недолікив та порушеньв процесі функціонування банку і здійснює виконання наступних задач:

· Розробка системи упередження недолікив та порушень в ході виконання господарських операцій.

· Виявлення недоліків та порушень, усунення причин цих недоліків, контроль за виконанням заходів по усуненню наслідків недоліків та порушень.

· Перевірка бухгалтерського обліку та звітності, іншої інформації відносно фінансово-господарської діяльності банку, з метою визначення їх відповідності чинному законодавству та встановленим нормативним актам.

· Контроль за виконанням внутрішнього бюджету банку.

Основними функціями управління ВА є:

· контроль, перевірка та ревізія діяльності банку.

· Складання звітів по результатам ревізій та перевірок

· Підготовка заходів та проектів, нормативних актів по усуненню порушень та відхилень, комплексне вивчення економічної ефективності, законності, достовірності та доцільності господарських та фінансових операцій на основі використання облікової, звітної, нормативної та йншої економічної інформації.

· Розроблення рекомендацій по оптимізації роботи банку.

· При необхідності проведення ревізії господарської діяльності підприємств та організацій де банк бере участь в спільній госодарській діяльності.

· Здійснення консультативної підтримки працівників банку та його структурних підрозділів з питань управлння та ведення господарської діяльності та виконання податкових зобов'язань.

· Подає на розгляд Ради банку та Голови Правління банку звіту про поточний стан банку, який містить:

- звіт про прибутки та збитки

- сума сумнівних кредитів та наявність джерел покриття

- виконання економічних нормативів

- стан внутрішнього бюджету

- пропозиції про оптимізацію зазначених показників

Управління внтрішнього аудиту вправі використовувати у встановленому порядку кадровий, матеріально-технічний та фінансовий потенціал банку.

5. Основні показники діяльності комерційних банків в Україні.

Основний документ, що описує вимоги до фінансового стану КБ – це “інструкція про порядок регулювання та аналіз діяльності КБ”, затверджена постановою НБУ №141 від 14.04.1998 р. (остання редакція від 18.07.2000 р.). Відповідно до закону України “Про банки та банківську діяльність” з метою захисту інтересів клієнтів та забезпечення фінансової надійності КБ, НБУ встановлює для всіх КБ незалежно від форм власності наступні нормативи:

Н1 – норматив капіталу КБ, встановлюється для діючих банків на 1.04.2000 р. 10 млн. грн. Якщо 50% засновників – не резиденти України, то мінімальний розмір для новостворених банків передбачається 5 млн EUR, і 10 млн EUR, якщо 100% засновників – іноземці.

Н3 – норматив платоспроможності банку – співвідношення капіталу банку до активів зважених на відповідні коефіцієнти за ступенем ризику.

Н4 – норматив достатності капіталу – це співвідношення капіталу банку до загальних активів банку, зменшених на відповідні резерви.

Н5 – норматив миттєвої ліквідності банку – це співвідношення суми коштів на коррахунку банку в НБУ та коштів у касі банку до поточних (до запитання) рахунків клієнтів банку. Це самий жорсткий норматив.

Н6 – норматив загальної ліквідності – це співвідношення загальних актвів банку до загальних зобов'язань

Н7 – норматив співвідношеня високоліквідних активів до робочих активів банку. Цей норматив характеризує питому вагу високоліквідних активів у робочих активах.

Н8 – це максимальний розмір ризику на одного позичальника.

Н9 – норматив великих кредитних ризиків, встановлюється як співвідношення сукупного розміру великих кредитних ризиків до капіталу КБ.

Н12 – норматив максимального розміру наданих конкретним банком міжбанківських позик, розраховується як співвідношення загальної суми наданих міжбанківських позик до капіталу банку.

Н13 – норматив максимального розміру отриманих КБ позик від інших бануів та НБУ. Розраховується як співвідношення загальної суми отриманих міжбанківських позик до капіталу банку.

Н14 – норматив інвестування. Характеризує використання капіталу банку для придбання акцій та інших ЦП АТ, паїв інших підприємств та недержавних боргових зобов'язань. Встановлюється у формі процентного співвідношення між розміром коштів, які інвестуються та загальною сумою капіталу КБ.

Контроль за дотриманням КБ встановлених економічних нормативів здійснюється відповідними регіональними управліннями та Управлінням нагляду за великими банками НБУ щоденно та щомісячно (на підставі форм звітності за 1-ше число місяця). Розрахунок економічних нормативів банками проводиться на підставі щоденних балансів, при цьому звітними вважаються економічні нормативи, розраховані:

· На конкретну встановлену дату

· За щоденними розрахунками

· За формулою середньозваженої величини (за місяць)

Заходи впливу за порушення комерційними банками економічних нормативів застосовуються відповідно до статті 48 Закону України “Про банки та банківську діяльність” та Положення про застосування НБУ до комерційних банків за порушення банківського законодавства, затвердженого постановою Правління НБУ від 04.02.98 №38 із змінами та доповненнями до нього.

В випадку коли банки порушують вказані норми НБУ, то це тягне за собою штрафи, які фактично є витратами банку і порушенням банківської дісципліни. Тож слід обдумати, чи варто прибуток витрачати на штрафи, чио може варто провести структурні зміни і вибрати оптимальний варіант.

Розглянемо економічні нормативи діяльності ЗАО “Альфа Банк”:

Таблиця 2: Економічні нормативи діяльності ЗАО “Альфа Банк”

Назва норм-ву |

Формула розр-ку |

Крит. знач. Нормативу |

Значення нормативів ЗАО “Альфа Банк” |

Відхи-лення |

|

1999 |

2000 |

||||

Н1 |

10.000.000 |

14.312.079 |

14.165.322 |

-146.757 |

|

Н3 |

К(=вл.к.)/А*100% |

>=8% |

48.63 |

62.05 |

13.42 |

Н4 |

К / Азаг |

>=4% |

36.32 |

40.31 |

3.99 |

Н5 |

Кор/р+каса/Пот.рах-ки клієнтів |

>=20% |

114.72 |

172.54 |

57.82 |

Н6 |

А / Зоб-ня заг. (П-вл. К-л) |

>=100% |

150.26 |

173.99 |

23.73 |

Н7 |

Високо лікв. А/Робочі А |

>=20% |

39.82 |

50.47 |

10.65 |

Н8 |

Зс / К * 100% |

<=25% |

23.34 |

17.65 |

5.69 |

Н9 |

Ск / К * 100% |

<=800% |

57.37 |

29.65 |

27.72 |

Н12 |

МБн / К |

<=200% |

36.64 |

10.59 |

26.05 |

Н13 |

МБо + ЦП / К |

<=300% |

30.79 |

7.06 |

23.73 |

Н14 |

Кінв / К+ЦП+Вас |

<=50% |

14.83 |

15.67 |

-0.84 |

Із даних таблиці видно, що всі значення нормативів ЗАО “Альфа Банк” свідчать про дотриманість банком виконання нормативів НБУ. Єдиний норматив Н8 – максимальний розмір ризику на одного позичальника, хоча й нижчий критичного значення, але у 1999р. все ж таки наближається до нього, та у 2000р. це значення з 23,34 знижується до 17,65, що говорить про зменшення ризику на одного позичальника.

А це значить, що ЗАО “Альфа Банк” за допомогою аналізу своїх балансових даних перевіряє ступінь реалізації основних цільових установок у своїй діяльності: фактор їх доходності, збалансованість структури активних і пасивних операцій з метою підтримання ліквідності, дотримання економічних нормативів, встановлених НБУ, мінімізацію всіх видів банківських ризиків.

Аналіз балансу банку

Основний документ для аналізу фінансового стану – це баланс комерційного банку. Баланси, які публікуються, складені за уніфікованою системою, яка діє в Україні. Для аналізу балансу необхідно співставити різні частини активу і пасиву, доходи по різних активах і пасивах (витрати на різні групи). Доцільно проводити аналіз банківського балансу в динаміці за різні періоди.

Таблиця 3: Класифікація активів балансу банку відповідно до ступеня ризику

| Вид актів | Грошовий вираз (грн) | Коефіцієнт ризику |

|

Перша група: -каса і прирівняні до неї кошти -кошти на коррахунках НБУ -кошти на депозитних рахунках у банках |

136,500 2,420,000 7,000,000 |

0 0 0 |

|

Друга група: -готівка в процесі інкасації -кошти на рахунках в іноземних банках |

- 190,000 |

0,1 0,1 |

|

Третя група: -будинки, споруди -кредити під заставу майна, векселів (за умови, що сума застави не менша 125% від суми кредиту) -позички під страхування, гарантію, поручительство (в тому числі під гарантію місцевих органів влади) -позички без забезпечення (бланковий кредит) -прострочені позичкі (незалежно від забезпечення) крім безнадійних щодо повернення -пролонговані кредити (незалежно від забезпечення) -безнадійні щодо повернення позичкі -інші основні фонди -дебітори -факторингові операції -операції з ЦП -витрати майбутніх періодів |

480,000 5,650,000 - - - - - 1,200,00 100,200 - 4,186,000 1,150,000 |

0,5 1,0 1,0 1,0 1,0 1,0 1,0 1,0 1,0 1,0 1,0 1,0 |

Прибуток:

Прибуток визначається як різниця між отриманими доходами і понесеними витратами. В основу методики розрахунку суми прибутку лежить розмір доходу, який припадає на власний капітал банку; при створенні банку в акціонерній формі – дивідендом. Його рівень не може бути нижчий базової %-ної ставки по пасивним операціям, оскільки в цьому випадку ринкова вартість випущених банком ЦП буде нижча номінальної. При встановленні норми доходу на власний капітал необхідно враховувати відсотки, що сплачуються по привілейованим акціям. Помноживши середню норму доходності на розмір власного капіталу можна визначити масу прибутку, яка направляється на виплату дивідендів (Пд). Вона є основою для розрахування суми необхідного прибутку. Для цього до маси прибутку, що використовується для виплати дивідендів, потрібно додати:

· утримки банку

· відрахування в резервний фонд банку (РФ)

· платежі до бюджету (ПлБ)

· розмір фондів економічного стимулювання банку (ФЕС)

Таким чином мінімальний необхідний об'єм доходу банку обчислюється за формулою:

НОД=УБ + Пд + РФ + ПлБ + ФЕС

Пропозиції:

Відповідність банку до нормативів ліквідності.

Банк повинен визначати потребу в ліквідних коштах хоча б на котроткострокову перспективу, а прогнозування цієї потреби може виконуватись двома методами. Один з них передбачає аналіз потреб в кредиті та очікуваного рівня вкладів кожного з ведучих клієнтів, а другий – прогнозування об'єма ссуд та вкладів. Також попереднє вивчення господарських та фінансових вимог на міському ринку, специфіки клієнтури, можливостей виходу на нові ринки, а також перспективи розвитку банківських послуг, в тому числі відкриття нових видів рахунків, проведення операцій по трасту, лізингу, факторингу та ін. При цьому, окрім міських факторів, необхідно врахувати ще й загальнонаціональні. Наприклад – зміни в грошово-кредитній політиці, в законодавстві та ін. Вивчення всього цього, а також прогнозування, допоможуть банку більш точно визначити необхідну долю ліквідних коштів в активі банку. При цьому банк повинен спиратися на свій досвід.

В керівництві активами банку потрібно звернути увагу на наступні моменти:

1. Управління готівкою повинно бути більш ефективним, тобто необхідно планувати притоки та відтоки готівки та розробити графіки платежів.

2. Строки, на які банк розміщює засоби, повинні відповідати строкам залучення ресурсів. Не допустимо перевищення грошових засобів на рахунках активу над грошовими засобами на рахунках пасиву.

3. Акцентувати увагу на збільшення рентабельності роботи в цілому та на прибутковість окремих операцій особливо. Так, в керуванні кредитним портфелем необхідно:

а) контролювати розміщення кредитних вкладань по ступеню їх ризику, форм забезпечення повернення ссуд, рівня прибутковості. Кредитні вкладання банку можно класифікувати з урахуваннням ряду критеріїв (рівень кредитоспроможності клієнта, форма забезпечення повернення кредиту, можливість страхування ссуд, оцінка надійності кредиту економістом банку та ін.). Доля кожної групи кредитів в загальній сумі кредитних вкладень комерційного банку та її зміни є основними для прогнозування рівня коефіцієнта ліквідності, показують можливість продовження попередньої кредитної політики банку або необхідність її зміни. Групування ссуд по окремими позичальникам, яка відбувається за допомогою ПК, дозволяє щоденно контролювати рівень коефіцієнтів ліквідності та аналізувати можливості подальшої видачі крупних кредитів самостійно банком або шляхом участі в банківських консорціумах.

б) аналізування розміщення кредитів по строкам їх погашення, що виконується шляхом групування залишків заборгованості по ссудним рахункам з урахуванням строкових зобов'язань або обертання кредитів на шість груп (до 1міс.; від 1 до 3 міс.; від 3 до 6міс.; від 6 до 12 міс.; від 1 до 3 років.; вище 3 років), яке служить основою для прогнозування рівня поточної ліквідності балансу банку, розкриття “вузьких” місць в його кредитній політиці;

в) аналізування розміщення кредитів по строках на основі бази даних. Розроблений метод аналізу майбутнього погашення та майбутньої видачі кредитів найближчі 30 днів по окремим клієнтамта видам ссуд (на основі кредитних договорів та обертаємості кредитів), яких дозволяє контролювати вивільнення ресурсів або виникнення потреби в них. Такий аналіз можна робити щоденно, а також з урахуванням данних кредитних договорів, які знаходяться на стадії проробки. Результати аналізу можуть використовуватися комерційним банком для оперативного вирішення питань з купівлі чи продажу ресурсів. Такий аналіз розкриває глибинні, скриті процеси, виявляє ті тенденції, які при інших незмінних обставинах можуть визивати падіння рівня ліквідності та платоспроможності комерційного банка, дає можливість попередити ці події шляхом внесення коректив в політику банку;

г) глибоко вивчати кредитоспроможність позичальників;

д) обмежити розмір кредиту, який надається одному позичальнику частиною власних коштів;

е) видавати кредити можливо більшому числу клієнтів при зберіганні загального об'єму кредитування;

ж) збільшити повернення кредитів, у тому числі за рахунок більш надійного забезпечення;

з) вжити засобів щодо стягнення простроченої ссудної заборгованості та нарахованих процентів за користування кредитами;

4. Використовувати методи аналіза групи розрахункових рахунків клієнтів та інтенсивності платіжного обороту по кореспондентському рахунку банка. Результати такого аналізу служать основою для аргументованої перегрупування активів балансу банку.

5. Змінити структуру активів, тобто збільшити долю ліквідних активів за рахунок достатнього погашення кредитів, збільшення власних засобів, отримання займів в інших банках, та ін.

6. Працювати над зниженням ризику операцій. Ситема керування ризиками незбалансованості баланса та неплатоспроможності банку орієнтується на потреби Національного банку країни про дотримання комерційними банками встановлених норм ліквідності та платоспроможності. Для розпізнання ризиків незбалансованості ліквідності балансу та неплатоспроможності комерційного банку потребується створення спеціальної системи щоденного контролю за рівнем наведених вище показників ліквідності, аналіза факторів які впливають на їх зміни. Для цього доцільним є створення бази даних, яка б дозволила оперативно отримувати всю необхідну інформацію для виконання аналітичної роботи, на основі якої буде формуватись політика банка. Як джерела для формування бази даних мною розглядаються заключені та опрацьовані кредитні та депозитні договори, договори займів у сторонніх банків, дані про потреби в кредитах під відгружені товари, строк оплати яких не настав, щоденна зводка оборотів остатків по балансовим рахункам, щоденна відомість залишків по лицевим рахункам, дані по забалансованих рахунках, дані про обертаємість кредитів та ін.

В керуванні пасивами банку можна порекомендувати:

1. Використовувати метод аналіза розміщення пасивів по їх строкам, який дозволяє керувати зобов'язаннями банку, прогнозувати та міняти їх структуру в залежності від рівня коефіцієнтів ліквідності, проводити зважену політику в області акумуляції ресурсів, впливати на платоспроможність.

2. Розробити політику керування капіталом та резервами.

3. Слідкувати за відношенням власного капіталу до залученого.

4. Проаналізувати депозитну базу банку:

а) звернути увагу на структуру депозитів: строкові та ощадні депозити більш ліквідні, ніж депозити до запитання;

б) визначити стратегію підтримання стійкості депозитів. Частиною такої стратегії є маркетинг – покращення якості обслуговування клієнтів, з тим щоб вони залишалися вірними банку і в час кризових ситуацій. Збільшення терміну ощадних депозитів, їх середньої суми також пом'якшує коливання депозитів під час криз;

в) враховувати не тількі стабільність, але й джерело депозитів, тобто депозити фізичних осіб більш надійні, ніж депозити юридичних осіб, в силу змін в розмірах вкладів;

г) привести в упорядкованість облік кредитних ресурсів;

д) оцінювати надійність депозитів та займів, отриманих від інших кредитних установ, зменшити зобов'язанння до запитання за допомогою перегрупування пасивів по їх строках.

Рекомендації для кредитного відділу:

1. Управлінню внутрішнього аудиту періодично перевіряти операції з кредитування СГД, а також вексельні операції, які мають кредитний характер.

2. Здійснювати ретельне вивчення фінансового стану позичальників та зобов'язаних за векселями осіб.

На основі бази даних банком щоденно повинні розкриватись значення показників платоспроможності та ліквідності та проводиться аналіз перспектив розвитку операцій банку з урахуванням норм платоспроможності та ліквідності. Це дозволяє взаємозв'язати питання по розміщенню коштів, залученню ресурсів, збільшенню власних коштів банку, розширенню участі банка в інших підприємствах та банках, по пошуку джерел додаткових прибутків та розвитку нових операцій комерційного банка з потребою дотримання його платоспроможності та ліквідності. Проведений аналіз дає можливість передбачити різні зміни рівня платоспроможності та ліквідності комерційного банку та своєчасно вжити необхідних заходів щодо їх стабілізації.