Реферат: Флотація на фондовому ринку

ЗМІСТ

ст.

Вступ……………………………………………………………………....

1. Фінансовий ринок та його особливості……………………..

1.1 Поняття, сутність, класифікація інвестицій……………….

1.2 Склад фінансового ринку та його об’єкти інвестування…..

2. Фінансовий ринок України та його особливості……………

2.1. Державне регулювання інвестиційної діяльності

в Україні……………………………………………………………..

2.2. Інвестиційний ринок України та його учасники……………...

2.3. Фондовий ринок України: фондові біржі, інструменти

фондового ринку, інфраструктура………………………………..

3. Флотація компаній…………………………………………………….

3.1. Поняття, сутність, ціль флотації……………………………..

3.2. Регулятори фондового ринку……………………………………

3.3. Методи флотації та фактори впливаючи на ціну акцій……

3.4.Основні світові ринки акцій…………………………………….

4. Оцінка можливості флотації КВТВП " Київ "…………………..

Висновок ...........................................................…………………....

Література...........................................................…………………...

ВСТУП

Однією з характеристик стану економічної системи в цілому є рівень розвитку фондового ринку. Оскільки це сприяє акумулюванню капіталу для інвестицій в виробничу і соціальну сфери, структурній перебудові економіки, позитивної динаміці соціальної структури суспільства, підвищенню достатку кожної людини шляхом володіння і вільного розпорядження цінними паперами, психологічної готовності населення до ринкових відносин.

В Україні ринок цінних паперів перебуває на стадії свого становлення. З січня 1992 року працює Українська фондова біржа (УФБ) з Центральним депозитарієм цінних паперів, мережею філій та брокерських контор по всій території України . З грудня 1993 року на біржі введена і дію система електронного обігу цінних паперів, яка не виключає можливості котирування матеріалізованих цінних паперів. Зростає кількість позабіржових фінансових посередників, торговців цінними паперами, інвестиційних фондів і компаній. З кожним роком збільшується число емітентів, які зареєстрували випуск своїх цінних паперів у Міністерстві фінансів України , зростає загальний обсяг їх емісій.

В квітні 1994 року Кабінет Міністрів України затвердив "Концепцію функціонування і розвитку фондового ринку в Україні". Указом Президента України від 25 травня 1994 року "Про електронний обіг цінних паперів і національний депозитарій" законодавчо закріплене переміщення фінансових активів у де матеріалізований формі та створення всеукраїнського Національного депозитарію на базі Центрального депозитарію цінних паперів УФБ. В той же час подальший розвиток національного фондового ринку стримується рядом об’єктивних та суб’єктивних факторів.

Найголовнішими серед них є :

- кризовий стан української економіки, високий рівень інфляції, відсутність твердої національної грошової одиниці;

- слабкість і недостатність державного регулювання національного ринку цінних паперів;

- відсутність гарантій по операціях з цінними паперами, недовіра населення та його психологічна непідготовленість до операцій на фондовому ринку.

З іншого боку вихід України із кризи, стабілізація економічного становища, підвищення добробуту людей неможливі без розвиненого ринку цінних паперів. А для цього необхідне здійснення ряду невідкладних заходів. До першочергових тут можна віднести :

- здійснити випуск і обіг всеукраїнських та муніципальних цінних паперів, відновивши до них довіру з боку населення;

- вирішати на державному рівні комплекс питань, що довільного обігу в Україні цінних паперів іноземних компаній, купівлі українських цінних паперів іноземними інвеститорами;

- більш ефективно використовувати можливості структур, що працюють на національному ринку цінних паперів, насамперед Української фондової біржі з її інфраструктурою.

- Створити державні органи управління і контролю за функціонуванням ринку цінних паперів.

Здійснення цих та інших заходів дозволить прискорити формування в Україні фондового ринку. Та щоб цей ринок мав цивілізований характер, був адаптований до сучасних світових умов, необхідно врахувати набутий зарубіжний досвід, поширенні в світі тенденції, кращі зразки його розвитку. В данній роботі показані передумови та особливості формування і розвитку структури інвестиційного ринку, розглянуто механізм функціонування його найважливіших сегментів. Спеціальна увага приділена біржовим технологіям інвестування. Показано місце бірж різних типів у сучасній ринковій інфраструктурі, детально розглянуто питання організації і функціонування фондових бірж, інструментарій проведення міжнародних операцій з цінними паперами. Можливість використання закордонного досвіду в сучасних вітчизняних умовах визначило актуальність теми магістерської роботи.

1. Фінансовий ринок та його структура.

1.1. Поняття, сутність, класифікація інвестицій.

Економічна діяльність окремих господарюючих суб’єктів та країни в цілому значною мірою характеризується обсягом здійснюваних інвестицій. Термін "інвестиції", "інвестування", "інвестиційний процес", інвестиційна діяльність", "інвестиційна політика" стали вживатися у нашій країні порівняно нещодавно. Тому поняття та сутність цих термінів у нашій економіці все ще трактуються по різному. Термін "інвестиція" походять від латинського слова "invest", що означає вкладення коштів. У більш широкій трактовці інвестицій являють собою вкладення капіталу з метою подальшого його збільшення.

За фінансовим визначенням, інвестиція - це всі види активів

(коштів), що вкладаються в господарчу діяльність з метою отримання доходу. Економічне визначення інвестицій можна сформулювати таким чином: інвестиція - це видатки на створення, розширення, реконструкцію та технічне переозброєння основного капіталу, а також на пов’язані з цим зміни оборотного капіталу оскільки зміни у товарно-матеріальних запасах здебільшого залежать від руху видатків на основний капітал.

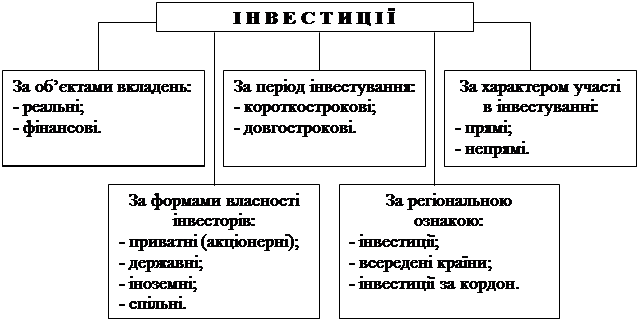

Інвестиції в об’єкти підприємницької діяльності здійснюються в різних формах. З метою обліку, аналізу та планування інвестиції класифікують за різними ознаками. Класифікацію представлено в вигляді схеми.

Схема 1 . Класифікація інвестицій за різними ознаками.

Під інвестиціями звичайно розуміються довгострокові вкладення капіталу в підприємства різних галузей народного господарства, в інфраструктуру, в соціальні програми, в охорону навколишнього середовища. Інвестиції відображають усі види майнових та інтелектуальних цінностей, які вкладаються в об’єкти підприємницького та інші види діяльності, в результаті яких формується прибуток або досягається соціальний ефект. Державні інвестиції можуть здійснюватись і з метою регулювання розвитку економіки.

Основними цінностями інвестицій є :

- рухоме та нерухоме майно ( будівлі, споруди, обладнання та інші матеріальні цінності);

- кошти, цільові банківські внески, кредити, акції та інші цінні папери;

- майнові права, похідні від авторського права - "ноу-хау", досвід та інші інтелектуальні цінності;

- право користування землею та іншими природними ресурсами, а також інші майнові права.

Виходячи з написаного вище ми вже знаємо, що за об’єктами інвестиційної діяльності інвестиції поділяються на два класи: реальні та фінансові: (Останнім часом виділяють також інвестиції у людський капітал). Реальні інвестиції забезпечують приріст дійсного (фізичного) капіталу. Реальне інвестування означає організацію виробничого процесу, тобто створення (придбання, будівництво та ін.) виробничих потужностей та найму робочої сили.

Фінансове інвестування, на відміну від реального, не передбачає обов’язкового створення повних виробничих потужностей та контролю за їх експлуатацією. Як правило, фінансовий інвеститор у сучасних умовах не бере участі в управлінні, дійсно реальними активами, покладаючись у цьому на фахівців - менеджерів. Існує також поняття "споживчі інвестиції". У деяких зарубіжних економічних джерелах цей термін застосовується для позначення вкладень споживачів у товари тривалого користування або в нерухомість. По суті, даний об’єкт вкладень споживачів не відповідає поняттю інвестиції, по скільки не передбачає одержання прибутку та зростання капіталу. Це вкладення доцільно розцінювати як форму заощаджень. Разом з тим, вкладення в нерухомість можуть набувати й інвестиційних рис. Наприклад, при високих темпах інфляції зростають і заощадження, тобто зростає грошова оцінка нерухомості та товарів тривалого користування. Деякі такі вкладення можуть приносити прибуток за умови використання рухомого та нерухомого майна з комерційною метою (здача квартири в оренду та ін.).

Відмінності між двома основними видами інвестицій - реальними та фінансовими - розкриваються тільки в процесі їх руху, в процесі інвестиційної діяльності.

У загальному випадку інвестиційна діяльність містить у собі такі етапи: формування нагромаджень – вкладення ресурсів (інвестування) - одержання прибутку. Отримання достатнього прибутку та приросту капіталу є цільовою установкою інвесторів. Згідно з метою інвестиційної діяльності, фірма у ринкових умовах вирішує три типи інвестиційних завдань: по-перше, вибір інвестиційних проектів та розміщення капіталів згідно з обраними проектами; по-друге, оптимізацію або безперервне коригування капітальної структури фірми шляхом залучення джерел зовнішнього фінансування (емісія цінних паперів, кредити банків) та, по-третє формування нагромаджень та розподіл дивідендів, оптимізацію пропорцій між інвестиціями та дивідендами. Методи вирішення вказаних завдань і визначають усі показники процесу інвестування (основного етапу інвестиційної діяльності) кожної конкретної фірми.

В основі інвестиційної діяльності лежать перетворення інвестицій, що постійно повторюються: приріст нагромаджень - витрати - приріст капітального майна - прибуток – інвестиції (нагромадження). Постійне відтворення данного ланцюга таких перетворень являє собою кругообіг інвестицій. Проте, в кругообігу виробничих (реальних) та фінансових інвестицій існують особливості.

Кругообіг виробничих інвестицій, поділяючись на окремі стадії, породжує кругообіг фінансових інвестицій. Кругообіг фінансових інвестицій виявляє зворотній вплив на кругообіг реальних інвестицій. У кінцевому підсумку це приводить до злиття, неподільності потоків виробничих та фінансових інвестицій за межами даного підприємства, на локальних та національних ринках капіталів. Для більшої ясності кругообіг інвестицій покажемо у схематичному вигляді на малюнку 1.

Отже, інвестиційна діяльність у сучасних умовах проходить переважно у сфері обміну та виражається у формі купівлі-продажу товарів та послуг на ринках інвестиційних товарів. Навіть за умови рівномірного розширення кругообігу інвестицій, продукту та прибутку на даному підприємстві, тривалість кругообігу на різних підприємствах залишається різною. А різна тривалість кругообігу інвестицій на різних підприємствах, а також нерівномірність кругообігів інвестицій, продукту та прибуток в межах одного, окремо взятого підприємства зумовлює необхідність поширення інвестиційного процесу за межі підприємства, формування на базі одиничних, окремих кругообігів інвестицій єдиної інвестиційної системи. Створення єдиної інвестиційної системи стає можливим у міру розвитку кредитної системи та інститутів ринку цінних паперів (фондового ринку). Кредитна система акумулює всі грошові нагромадження країни. Тим самим усувається суперечність між нагромадженням та інвестиціями, що виникає при організації виробничого процесу підприємцями. Це означає, що за браком власних нагромаджень індивідуальний або інституційний інвестор може одержати у банку кредит на інвестиційні цілі. І в протилежній ситуації, тобто за наявності тимчасових нагромаджень, що використовують інвестори можуть надати їх в позику банкові на певний строк за визначену плат (депозитний відсоток). Таким чином, підвищується мобільність капіталів, зростає швидкість їх переміщення у сфери економіки з найвищою нормою прибутку. Одночасно прискорюється процес вирівнювання норми прибутку в національному масштабі. Останнє дозволяє уніфікувати ціну позикового капіталу, як на грошових ринках, так і ринках капіталів.

Отже, формується суспільна оцінка граничної ефективності використання інвестиційних капіталів, ця оцінка - позиковий відсоток - служить індикатором інвестування у будь - якій сфері економіки, визначає нижню межу, "поріг" прибутковості інвестиційних проектів. Така оцінка з’являється з розвитком акціонерних товариств, появою корпоративних цінних паперів. На відміну від "ціни" позикового капіталу, що відбиває суспільно необхідну норму винагороди за користування позиковими ресурсами, тобто граничну норму ефективності використання даного капіталу, ринків інвестиційних товарів формується під впливом інших системоутворюючих факторів. До таких факторів належить, перш за все, вплив НТП, ступінь монополізації економіки, порядок регламентації операцій резидентів і т.ін. Особливо вагомим фактором є вплив НТП: головним чином під впливом цього фактора формується висока норма прибутковості на ринках "ноу-хау", ліцензій, патентів, обладнання, сировини.

Усі фінансові інвестиції оцінюються за прибутком, що приноситься ними. З цієї точки зору, всі цінні папери однорідні, усі вони зрештою являють собою право на прибуток, незалежно від того в яку галузь або сферу економіки посвідчують вони вкладення позикового капіталу. Капіталізована оцінка прибутку, що приноситься цінними паперами і є, власне, ціна або курс даних паперів. Динаміка курсу цінних паперів відбиває, з одного боку, стан та найближчі перспективи розвитку економіки в цілому (фаза циклу, рівень інфляції, стан платіжного балансу, дефіцитність держбюджету і т. Ін., а з іншого боку - фінансовий стан конкретного підприємства - емітента даних цінних паперів. Таким чином, реалізується суспільний взаємозв’язок ринків капіталів, ринків інвестиційних товарів та рух реальних активів в процесі відтворення.

Звідси випливає, що замкнений кругообіг фінансових інвестицій у межах одного підприємства неможливий. Рух фінансових інвестицій - це відкрита система стосовно конкретного товаровиробника. Розглядаючи рух фінансових інвестицій у межах окремо взятого підприємства, тільки як частину їх суспільного кругообігу можна відобразити цю частину кругообігу на малюнку 2. З малюнка видно, що приєднання конкретної компанії до фінансового ринку відбувається у двох основних випадках: по-перше, при потребі створення або корегування капітальної структури в бік підвищення її ефективності шляхом емісії цінних паперів, головним чином акцій та облігацій; по-друге, при формуванні портфеля цінних паперів шляхом купівлі-продажу цінних паперів інших корпорацій. Зазначені дві форми зв’язків кожного підприємства з фінансовим ринком мають постійний характер. Це зумовлюється, перш за все, тим що емісія та розміщення власних цінних паперів серед визначеного кола інвесторів є основним джерелом зовнішнього фінансування, особливо у фазах спадання та кризи. Цінні папери за рядом своїх характеристик виявляються більш гнучким інструментом фінансування, ніж традиційний банківський кредит.

1.2. Склад фінансового ринку та його об’єкти інвестування.

Інвестиційна діяльність нерозривно пов’язана з ринком інвестицій та ринком інвестиційних товарів. У найбільш вузькому розумінні під інвестиційним ринком розуміють ринок інвестиційних товарів (усіх видів будівельних матеріалів та обладнання) та інвестиційних послуг (будівельно-монтажних робіт). У зарубіжній практиці інвестиційний ринок часто ототожнюється з фондовим ринком, оскільки основними формами інвестицій є інвестиції в цінні папери.

Ми будемо розглядати поняття інвестиційного ринку більш поширено - як ринок об’єктів інвестування у всіх його формах. Виходячи з цього поняття інвестиційного ринку можна розглядати як сукупність окремих ринків (об’єктів реального та фінансового інвестування), у складі яких можна виділити:

- ринок прямих капітальних вкладень;

- ринок об’єктів, що приватизуються;

- ринок нерухомості;

- ринок інших об’єктів реального інвестування;

- ринок цінних паперів (фондовий ринок);

- грошовий ринок.

Для більш яснішого розуміння представимо структуру інвестиційного ринку на малюнку 3.

Малюнок 3 . Структура інвестиційного ринку.

Щодо фінансового ринку, то на сучасному етапі розвитку економіки він займає особливе місце у фінансовому забезпеченні інвестиційного процесу.

Фінансовий ринок - це механізм перерозподілу капіталу між кредиторами та заставодавцями за допомогою посередників на основі попиту та пропозиції на капітал. Фінансовий ринок є сукупністю кредитно-фінансових інститутів, що спрямовують потік грошових коштів від власників до заставодавців і назад. Головна функція фінансового ринку полягає у трансформації недіючих коштів у позиковий капітал. Структуру цього ринку представимо на малюнку 4.

Малюнок 4 . Структура фінансового ринку.

Під грошовим розуміється ринок короткострокових кредитних операції (до одного року). У свою чергу грошовий ринок поділяється звичайно на обліковий, міжбанківський та валютний ринки.

До облікового ринку відносять той, на якому основними інструментами є казначейські та комерційні векселі, інші види короткострокових зобов’язань. Таким чином на обліковому ринку обертається величезна маса короткострокових цінних паперів, головна характеристика яких - висока ліквідність та мобільність.

Міжбанківський ринок - це частина ринку позикових капіталів, де тимчасово вільні грошові ресурси кредитних установ залучаються та розміщуються банками між собою, переважно у формі міжбанківських депозитів на короткі строки. Найбільш поширені строки депозитів - 1, 3 та 6 місяців, граничні строки - від 01 дня до 2 років (іноді 5 років). Кошти міжбанківського ринку використовуються банками не тільки для короткострокових але й для середньо та довгострокових активних операцій, регулювання балансів, виконання вимог державних регулюючих органів.

Валютні ринки обслуговують міжнародний платіжний оборот, пов’язаний зі сплатою грошових зобов’язань юридичних та фізичних осіб різних країн. Специфіка міжнародних розрахунків полягає у відсутності загальноприйнятого для всіх країн платіжного засобу. Тому необхідною умовою розрахунків у сфері зовнішньої торгівлі, послуг, інвестицій, міждержавних платежів є облік однієї валюти на іншу у формі купівлі або продажу іноземної валюти платником або покупцем. Валютні ринки - офіційні центри, де відбувається купівля продаж валют на основі попиту та пропозиції.

Ринок цінних паперів (фондовий ринок) сьогодні швидко розширюється в організованій та неорганізованій формах. Розширення приватизацій великих державних підприємств і їх корпоратизація та акціонування будуть сприяти його подальшому розширенню.

Отже фінансовий ринок - це складна структура з багатьма учасниками - фінансовими посередниками, що оперують різноманітними фінансовими інструментами та виконують широкий набір функцій з обслуговування та управління не тільки інвестиційними, але й усіма економічними процесами. Проте це ринок, на якому присутні продавці та покупці, є товар, що продається та купується. Але товар цей особливий - гроші, надані у користування, на час, у формі позик під зобов’язання, або назавжди, під акції.

Що стосується взаємовідносин держави та фінансового ринку то вони багатопланові. Держава може виступати кредитором та заставодавцем, встановлювати загальні правила функціонування ринку та здійснювати повсякденний контроль за ним, проводити через ринок офіційну грошово-кредитну політику і навіть більш широкі економічні заходи. Фінансовий ринок, в свою чергу, як сукупність операцій з купівлі-продажу цінних паперів урівноважує фінансовий попит та пропозицію.

Згідно з Законом України "Про цінні папери і фондову біржу" можуть випускатися і обертатися такі види цінних паперів:

- акції;

- облігації внутрішніх республіканських та місцевих позик;

- облігації підприємств;

- казначейські зобов’язання республіки;

- ощадні сертифікати;

- сертифікати;

- векселі;

- приватизаційні папери.

Крім того, фінансовий ринок містить такі об’єкти, як опціони та ф’ючерси .

Акція - цінний папір без установленого строку обігу, що засвідчує дольову участь у статутному фонді акціонерного товариства, підтверджує членство в акціонерному товаристві та право на участь в управленні ним, дає право його власникові на одержання частини прибутку вигляді дивіденду, а також участь у розподілі майна при ліквідації акціонерного товариства .

Акції можуть бути іменними та на пред’явника, привілейованими та простими. Обіг іменної акції фіксується у книзі реєстрації акцій, що ведеться товариством. Привілейовані акції дають власникові переважне право на одержання дивідендів, а також на приоритетну участь у розподілі майна акціонерного товариства у разі його ліквідації. Власники привілейованих акцій не мають право брати участь в управлінні акціонерним товариством, якщо інше не передбачено його статутом. Привілейовані акції можуть випускатися із фіксованим у процентах до їх номінальної вартості щорічно виплачуваним дивідендом. Виплата дивідендів проводиться у розмірі, зазначеному в акції, незалежно від розміру одержаного товариством прибутку у відповідному році. Рішення про випуск акцій приймається засновниками акціонерного товариства або загальними зборами акціонерів акціонерного товариства, і оформляється протоколом.

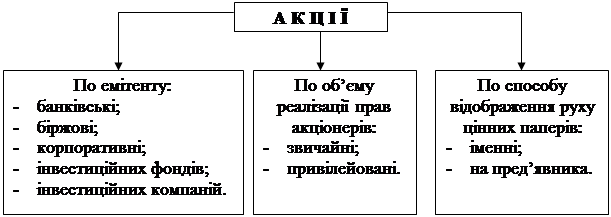

Класифікацію акції за різними ознаками представимо на схемі 2.

Схема 2 . Класифікація акцій за ознаками.

Тривалість обігу акцій на фондовому ринку обумовлює різність цін на акції.

Ціна існує:

- номінальна;

- емісійна;

- ринкова.

Номінальна ціна визначається слідуючою формулою:

РН = Ук : К

Ук - уставний капітал акціонерного товариства;

К - кількість випущених акцій.

Номінальна ціна являється базою для визначення емісійної і ринкової ціни, а також розміру дивіденду. Ціна, за якою інвестори можуть придбати акції називається ціною придбання. Якщо акція купується у емітента, тоді ціна придбання являється емісійною ціною. Якщо купується акція на біржовому та небіржовому ринку, то ціна придбання являється ринковою ціною. Ринкова ціна складається з урахуванням співвідношення попиту і пропозиції на акції відповідного класу. Ціну пропозиції установлює продавець, ціну попиту покупець. Різниця між цими цінами утворює маржу (спред).

С = Рmin проп - Р max попиту

Рmin проп - ціна пропозиції мінімальна;

Рmax попиту - ціна попиту максимальна.

Ліквідність акції визначається такою формулою :

|

|

Р max попиту

Найбільш ліквідними являються акції, в яких дане відношення доходить до 3 % . Ринкова ціна акції, в розрахунку на 100 грошових одиниць номіналу, називається курсом акції.

Кр = Рр : Рн х 100 %

Дохідність акції визначається двома факторами:

- Отриманням частини розподіленого прибутку акціонерного товариства, тобто дивідендом.

- Можливості продажу акцій на фондовій біржі за ціною більше ніж ціна придбання.

Дивіденд - це доля розподіленого прибутку акціонерного товариства, яка припадає на одну акцію. Він може задаватися в відсотках чи в грошових одиницях. Дивіденд в абсолютному виразі називається дивідендним доходом, і визначається:

Уд = Ід - Р н

Ід - ставка дивіденда .

Відношення дивідендного доходу до ціни придбання акції визначають її поточну дохідність .

R = Ід : Р прид.

Дохідність характеризує скільки гривень доходу отримано акціонером на кожну інвестовану гривню. Основним джерелом виплати дивідендів являється чистий прибуток акціонерного товариства, який зістається в його розпорядженні після сплати податків, процентів за банківський кредит, виплат по облігаціям, привілейованим акціям, відрахувань на розвиток виробництва, соціальний розвиток, заохочення, формування резервного фонду. Ринкова ціна на акцію складається в результаті попиту і пропозиції певний клас акцій, але при цьому великий вплив на ринкову ціну робить стан економіки країни. Економічний спад спонукає інвесторів вкладати гроші не в банк, а в реальний товар, в тому числі і в цінні папери. В такий період курси акцій акціонерних товариств, випускаючих продукцію, підіймається і суттєво відрізняються від номінальної ціни.

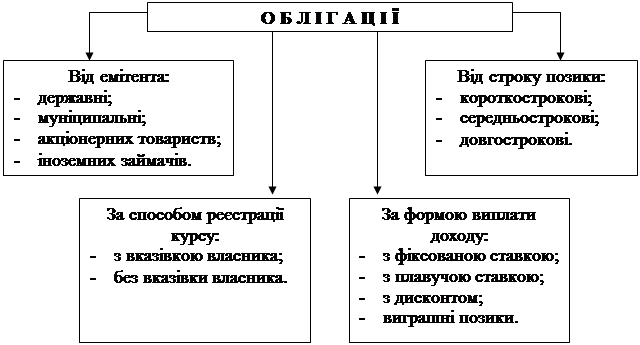

Облігація - цінний папір, який засвідчує внесення її власником грошових коштів і підтверджує зобов’язання відшкодувати йому номінальну вартість цього цінного паперу в передбачений в ньому строк з виплатою фіксованого процента, якщо інше не передбачено умовами випуску. Класифікацію облігацій за різними признаками відобразимо на схемі 3.

Схема 3. Класифікація облігацій за ознаками.

Орієнтиром для визначення доходу облігацій, так як і для акцій являється номінальна ціна паперу, фіксуюча на бланку :

Р нІ = З І : К І , де

ЗІ - сума позики, яка приходиться на всі боргові зобов’язання певного достоїнства;

КІ - кількість емітованих паперів певного достоїнства.

Як правило облігація випускається з високою номінальною ціною, і цим відрізняється від акцій. Ціна первинного розміщення первинних зобов’язань (емісійна ціна) може бути менше, більше або рівна ціні номінальній . Якщо Ре > Рп, то ціна з премією. Якщо,

Ре < Рп, то ціна називається з дисконтом (чи зі скидкою). Ціна, за якою облігація продається на вторинному ринку цінних паперів, називається ринковою або курсовою .

Курс облігації :

К Р = РР : Р н х 100 %

Інвестор купує боргове зобов’язання по ціні придбання: Р ем. та РРин., а покриває, як правило, по Рном. Дохідність облігації визначається двома факторами:

- винагорода за представлений емітенту займу (купонні виплати);

- різницею між ціною покриття і придбання цінних паперів.

Купонні виплати проводять щорічно (іноді раз в квартал чи в півріччя) і визначають слідуючим чином:

І к = ік х Рн, де

і к - купонна щорічна % ставка;

Р н - номінальна ціна;

І к - поточний (купонний ) доход по облігаціям в абсолютному виразі.

Ставка дохідності (ік) залежить від строку позики. Чим далі строк покриття позики, тим вище ставка дохідності із-за можливого обезцінювання грошей. На основі купонного річного доходу визначається поточна дохідність облігації:

і к.д. = І к : Р прид = І к х Р н : Р прид.

Різниця між ціною покриття і придбання облігації визначає величину приросту чи збитку капіталу за весь строк позики. Якщо покриття проводиться по номіналу, а облігація куплена з дисконтом, то інвестор має приріст капіталу .

Δ P = P н - Р д., де Δ Р > 0

Якщо облігація куплена по ціні з премією, а покриття йде по номіналу, то власник отримає збиток:

Δ P = P н - Р прем ., де Δ Р < 0

Якщо облігація придбана по номіналу, то інвестор не має ні приросту ні збитку капіталу.

ΔP = P н - Р п, де Δ P = 0

Річний приріст (збиток) капіталу (Δ P річ) рівний:

Δ P річ = Δ P: п, де п- кількість років позики.

Для визначення ринкової ціни облігації необхідно керуватися основним правилом інвестування: вкладання грошей в облігацію повинно забезпечити той же доход, що й розміщення капіталу в банк.

і б х Р р = і к х Рн + Δ P річ

тоді виходячи з попереднього:

Р р = (і к х Рн + Δ P рч ) : і б.

Ощадний сертифікат - письмове свідотство банка про депонування (збереження + проценти, обговорені в умовах договору) грошових коштів, яке свідчить право вкладника на отримання по закінченню встановленого строку депозиту і проценту по ньому.

Ощадні сертифікати видаються строкові або до запитання , іменні та на пред’явника. Ощадні сертифікати відрізняються від облігацій тим, що вони являються короткостроковими борговими зобов’язаннями. Випускаються на строк від 30 днів до року, як правило на 3, 6, 9, 12 місяців. При передачі іменного сертифікату оформлюється на зворотній стороні документа двохстороній договір осіб - уступаючої свої права особи і особи, яка набуває ці права. Договір передачі права по іменному сертифікату називається цессією.

Вкладаючи гроші в ощадний сертифікат власник набуває такі права:

- на повернення боргу по закінченню позики;

- на доход, при покритті сертифікату, за наданий банку капітал;

- на дострокове вилучення вкладу, якщо це обговорено при емісії ощадного сертифікату;

- на передачу сертифікату іншій особі.

Ощадний сертифікат не може служити розрахунковим чи платіжним документом за продані товари та послуги.

Абсолютний розмір доходу по сертифікату може визначатися двома способами:

1. Якщо в умовах позики визначена річна % - на ставка:

І с = ( іс х Рн х t ) : 12, де

іс - річна процентна ставка по ощадному сертифікату;

Рп - величина позики;

t - строк позики в місяцях ;

12 - місяців;

Іс - ставка за місяць.

2. Якщо сертифікат розміщений по дисконтній ціні, а покривається по номінальній, доход власника визначається різницею ціни покриття і придбання.

І = Рпок - Рприд.

Дохідність сертифікату визначається:

ід. = Іс : Рприд.

І - доход сертифікату ;

Рприд. - ціна придбання.

При продажі сертифікату на вторинному ринку цінних паперів, ринкова ціна визначається за принципом рівності доходів: інвестор, купуючи ощадний сертифікат повинен отримати той доход, що й по іншим сертифікатам того ж самого терміну, який лишився до покриття придбаного сертифікату. При покритті купленого сертифікату його власник отримає збільшену вартість цінного паперу.

S = Pн + Іс, де

Іс - процентні гроші;

Рн - номінальна ціна.

Витрати покупця визначаються ринковою ціною покупки сертифікату, а отже кінцевий дохід покупця сертифікату рівний різниці між збільшеною вартістю і ринковою ціною.

Іпо = S - Рр = Рн + Іс -Рр

Витрати продавця - ціна придбання сертифіката (номінальна ціна).

Доходи продавця - ринкова ціна мінус номінальна ціна .

Іпрод = Рр - Р ном.

Доход продавця росте з збільшенням курсової ціни, але при цьому зменшується прибуток покупця.

Сума доходів учасників угоди рівна загальним процентним виплатам по сертифікатам:

І сер пок + І сер пред. = (S - Рр ) + ( Рр - Рпом ) = S - Рном = Іс

Вексель - цінний папір, який свідчить, безумовне грошове зобов’язання векселедавця сплатити після настання строку визначену суму грошей власнику векселя (векселетримачу).

Векселя розрізняють по слідуючим признакам:

1. по емітенту:

- держава (казначейський вексель);

- юридичні і дієздатні фізичні особи (приватні векселі);

2. по обслуговуючим угодам:

- Фінансові угоди (звичайні векселі);

- товарні угоди ( товарні векселі ).

Якщо переміщення товару за кордон, тоді виписується податковий вексель.

3. по суб"єкту , який здійснює оплату.

Якщо оплачує векселедавач - виписується простий вексель, а якщо оплачує третя особа, то виписується переказний вексель (тратта).

За строком платежу по векселю розрізняють оплату:

1. при пред’явлені векселя;

2. в певний час з дня пред’яви;

3. в певний час з дня складання ;

4. на визначений день.

Векселі використовуються в слідуючих напрямках:

1. Оплата за відвантаження продукції, виконані роботи і послуги;

2. Проведення заліку взаємної заборгованості з послідуючим оформленням її векселями;

3. Видача векселів при ввозі в Україну майна в якості зарубіжного інвестора і уставний фонд підприємства;

4. В зовнішньо - економічних операціях при оформленні операцій з давальницькою сировиною.

5. При пересіканні кордону України на суму податкового зобов’язання.

Розрахунок дохідності по векселю. Спосіб розрахунку по векселю залежить від того , по який ціні розміщений вексель .

Перший спосіб розміщення.

Якщо фінансовий вексель розміщується з дисконтом, а покривається по номіналу, то абсолютний розмір доходу визначається різницею лише номінальної і дисконтної ціни.

І = Рн - Р прид.

Тоді дохідність векселя за строк займу буде рівна .

і = І: Рприд х 100% = (( Рн -Рприд): Рприд ))х100%

Дохідність за рік буде:

іріч = ((І: Р прид. х (360 : t)) х 100 %, де

t - число днів обороту векселя.

При продажі фінансового векселя на ринку цінних паперів до закінчення строку торгового зобов’язання доход ділиться між продавцем і покупцем за формулою звичайних процентів .

І пок = ( ір х t1 х Рп):360 {365}

ір - ринкова ставка на момент угоди по торговим зобов’язанням тої

строковості, яка зісталася до покриття векселя.

t1 - число днів від дати угоди до дати покриття.

Другий спосіб .

Якщо фінансовий вексель розміщений по номіналу, то абсолютний розмір доходу по векселю визначається процентною ставкою.

І = (і х t х Р1) : 360 {365}

t - строк обороту векселя в днях.

При продажі векселя, який розміщений по номіналу-дисконтування, тобто визначення сучасної ціни векселя, проводиться по збільшеній вартості.

S = Рн + І

Рр = S : (1+ (ір х t1 ) : 360) { 365 }

ір - ринкова ставка по борговим зобов’язанням тої строковості,

яка зісталась до покриття векселя .

t1 - строк до дати купівлі-продажу до дати погашення векселя.

Тримач векселя може зберігати торгове зобов’язання до дати покриття векселя, а потім пред’явити до оплати, однак якщо не достатньо грошових коштів, власник товарного векселя може продати документ банку й отримати вексельну ціну за виліченням дисконту на користь банку і банківського збору. Ця операція називається обміном векселів. Сума, яка вилучається банком із вексельної суми в вигляді премії за дострокове покриття векселя називається дисконтом.

Величина дисконту визначається, як різниця між вексельною сумою і її приведеною вартістю на момент обліку векселя.

Д. = S - Р

Д. = (S х f x t) : 360 { 365 }

P = S x (1 - (f x t) 360)

f - облікова ставка, яка задається самим банком;

t - число днів до дати покриття векселя.

До обліку приймаються тільки векселя ,які основані на товарних і комерційних угодах.

Казначейське зобов’язання - вид цінних паперів на пред’явника, що розміщуються включно на добровільних засадах серед населення, засвідчують внесення їх власниками грошових коштів до бюджету і дають право на одержання фінансового доходу.

Випускають такі види казначейських зобов’язань:

- довгострокові - від 5 до 10 років;

- середньострокові - від 1 до 5 років;

- короткострокові - до одного року.

Ф’ючерси і опціони відносяться до похідних цінних паперів, які характеризують право їх власника на купівлю чи продаж якого не будь активу.

Ф’ючерс - зобов’язання на купівлю-продаж певного активу в майбутньому по фіксованій ціні.

Опціон - цінний папір, який характеризує право власника на купівлю-продаж активу по фіксованій ціні по проходженню певного відрізку часу.

Ф’ючерсний контракт можна визначити, як угоду між двома сторонами обмінятися стандартною кількістю встановленого продукту в встановлену дату по ціні, узгодженій сьогодні. Це визначення здається і є дуже подібним до визначення форварду, але існує декілька важливих відмінностей. Так, при роботі з форвардами покупець і продавець обговорюють дату, коли будуть здійснені поставка і оплата; а приф’ючерсних контрактах біржа визначає дату кожного контракту. Єдиним елементом в ф’ючерсному контракті, який встановлюється шляхом переговорів є обговорення ціни. Щодо опціонів і ф’ючерсів, то між ними лише існує дві суттєвих відмінності. А саме:

- за опціон платять гроші, тоді як за ф’ючерс не платять нічого;

- опціон не обов’язково виконувати. Виконання - це процедура, при якій покупець опціону придбає право.

II . Фінансовий ринок України та його особливості.

2.1.Державне регулювання інвестиційної діяльності в Україні .

Інвестиційна діяльність являє собою сукупність практичних дій юридичних осіб , держави та громадян щодо реалізації інвестицій. Нинішня правова система України складається з більше ніж 100 законів та інших нормативних актів., що регулюють інвестиційну діяльність. Серед них слід насамперед визначити Закон України "Про інвестиційну діяльність", Закон України "Про іноземні інвестиції", Закон України "Про державну програму заохочення іноземних інвестицій в Україні", Закон України "Про цінні папери та фондову біржу", Закон України "Про господарські товариства", Закон України "Про державне регулювання ринку цінних паперів в Україні", Закон України "Про національну депозитарну систему та особливості електронного обігу цінних паперів в Україні", Указ президента "Про Інвестиційні фонди та інвестиційні компанії".

Законодавство визначає, що всі суб’єкти інвестиційної діяльності незалежно від форми власності та господарювання мають рівні права в частині здійснення цієї діяльності, самостійно визначають ціну, напрямки, види та обсяги інвестицій, залучають для їх реалізації на договірній основі будь-яких учасників інвестиційної діяльності, у тому числі шляхом організації конкурсів та торгів.

Об’єктами інвестиційної діяльності в Україні є:

- новоутворені та ті, що реконструюються, основні фонди, а також

обігові кошти в усіх галузях народного господарства;

- цінні папери (акції, облігації та ін.);

- цільові грошові внески;

- науково-технічна продукція та інші об’єкти власності; майнові права та права на інтелектуальну власність .

Суб’єктами інвестиційної діяльності є:

- інвестори (замовники);

- виконавці робіт (підрядники);

- користувачі об’єктів інвестиційної діяльності;

- постачальники товарно-матеріальних цінностей, обладнання та проектної продукції;

- юридичні особи (банківські, страхові посередницькі організації, інвестиційні фонди та компанії та ін.);

- громадяни України;

- іноземні юридичні та фізичні особи, державні та міжнародні організації.

Щодо Закону України "Про цінні папери і фондову біржу", то він визначає умови і порядок випуску цінних паперів, а також регулює посередницьку діяльність в організації обігу цінних паперів на території України. Згідно цього закону: цінні папери - це грошові документи, що засвідчують право володіння або відносини позики, визначають взаємовідносини між особою, яка їх випустила, та їх власником і передбачають, як правило виплату доходу у вигляді дивідендів або процентів, а також можливість передачі грошових та інших прав, що випливають з цих документів, іншими особами. (Характеристика всіх видів цінних паперів представлена в першому розділі).

Фондова біржа - організаційно оформлений, постійно діючий ринок, на якому здійснюється торгівля цінними паперами. Фондова біржа - акціонерне товариство, яке зосереджує попит та пропозицію цінних паперів, сприяє формуванню їх біржового курсу та здійснює свою діяльність відповідно до цього Закону, інших актів законодавства України, статуту і правил фондової біржі. Фондову біржу може бути створено не менше як 20 засновниками - торговцями цінних паперів, які мають дозвіл на здійснення комерційної і комісійної діяльності по цінним паперам за умови внесення ними до статутного фонду не менш як 10000 неоподаткованих мінімумів доходів громадян. Діяльність фондової біржі припиняється у тому разі, коли число її членів стало менше 10. Якщо у фондовій біржі залишилось 10 членів, її діяльність припиняється у випадку неприйняття нових членів протягом шести місяців.

Указ Президента України "Про інвестиційні фонди та інвестиційні компанії" визначає поняття інвестиційних фондів та інвестиційних компаній, порядок створення та умови їх діяльності, здійснення державного контролю, а також заходи щодо захисту інтересів їх учасників. Згідно цьому указу: інвестиційний фонд - це юридична особа, заснована у формі закритого акціонерного товариства з урахуванням вимог, встановлених цим Положенням, що здійснює виключну діяльність у галузі спільного інвестування. Вони поділяються на відкриті і закриті.

Відкриті фонди створюються на невизначений строк здійснюють викуп своїх інвестиційних сертифікатів у строки, встановлені інвестиційною декларацією інвестиційного фонду.

Закриті фонди створюються на визначений строк і здійснюють розрахунки щодо інвестиційних сертифікатів після закінчення строку діяльності інвестиційного фонду .

Засновниками інвестиційного фонду є юридичні і фізичні особи. Не можуть бути засновниками інвестиційного фонду юридичні особи, частка державного майна у статутному фонді яких перевищує 25 відсотків. Засновники несуть відповідальність перед учасниками інвестиційного фонду в межах вартості належних їм акцій статутного фонду. Акції зберігаються у депозитаріях і не можуть пропонуватися на продаж. Статут інвестиційного фонду повинен становити не менше 2 тисячі мінімальних зарплат, встановлених на момент його реєстрації, і бути сформований за рахунок внесків засновників в вигляді коштів, цінних паперів ,нерухомого майна (частка нерухомого майна не повинна перевищувати 25 відсотків). Учасниками інвестиційного фонду є фізичні та юридичні особи , які придбали інвестиційні сертифікати цього фонду. Номінальна вартість одного інвестиційного сертифікату повинна дорівнювати номінальній вартості однієї акції ,що належить засновникам. Вищим органом управління інвестиційного фонду є загальні збори засновників. Загальні збори засновників скликаються не рідше одного разу на рік.

Інвестиційна компанія - це торговець цінними паперами ,який окрім провадження інших видів діяльності, може залучити кошти для здійснення спільного інвестування шляхом емісії цінних паперів та їх розміщення. Інвестиційна компанія створюється у формі акціонерного товариства або товариства з обмеженою відповідальністю в порядку встановленому для цих товариств, та здійснює діяльність щодо спільного інвестування згідно з цим Положенням.

Статутний фонд інвестиційної компанії, яка здійснює спільні інвестиції, формується в порядку, встановленому Законом України "Про господарські товариства", і повинен становити не менш як 50 тисяч мінімальних зарплат, визначених на момент реєстрації інвестиційної компанії. Інвестиційна компанія для здійснення діяльності щодо спільного інвестування, зобов’язана заснувати взаємний фонд, провести реєстрацію випуску інвестиційних сертифікатів, опублікувати інвестиційну декларацію та інформацію про випуск нею інвестиційних сертифікатів. Вона одержує інвестиційні сертифікати в розмірі, що відповідає вартості майна, переданого нею у взаємний фонд. Інвестиційні сертифікати засновником зберігаються в депозитарії і не можуть пропонуватися на продаж. Взаємний фонд є філію інвестиційної компанії, що утворюється за рішенням вищого органу. Цей орган затверджує також Положення та інвестиційну декларацію взаємного фонду. Рішення про створення взаємного фонду вважається прийнятим, якщо за нього проголосувало не менш 3/4 присутніх акціонерів (учасників), які беруть участь у голосуванні на загальних зборах інвестиційної компанії. Взаємний фонд має окремий баланс та окремий поточний рахунок і підлягає державній реєстрації в порядку, передбаченому для реєстрації філії суб’єктів підприємницької діяльності. На баланс взаємного фонду інвестиційна компанія може передавати майно у вигляді цінних паперів та об’єктів нерухомості.

Для здійснення спільного інвестування інвестиційні фонди, а також інвестиційні компанії, що заснували взаємні фонди, випускають інвестиційні сертифікати, які пропонуються для розміщення серед учасників. Кошти, отримані від учасників, відкриті фонди інвестують у цінні папери інших емітентів. Закриті фонди мають право здійснення інвестування в цінні папери та придбання нерухомого майна, часток і паїв, що належать державі в майні господарських товариств в процесі приватизації. Інвестиційні сертифікати відкритих фондів можуть бути придбані за кошти учасників, закритих фондів - за кошти учасників та приватизаційні папери.

Щодо інших нормативних актів, які регулюють фінансові інвестиції в Україні, то вони забезпечують державне регулювання ринку цінних паперів, контролюють випуск і обіг цінних паперів, визначають основи обігу цінних паперів у Національній депозитарній системі, характеризують права інвесторів, їх захист від монополізму на ринку цінних паперів, та представляють іншу інформацію, яка необхідна для ефективного розвитку інвестиційної діяльності і фінансового ринку в Україні.

2.2. Інвестиційний ринок України та його учасники.

Інвестиційна діяльність нерозривно пов’язана з розвитком інвестиційної структури інвестиційного ринку.

Склад учасників інвестиційного ринку представимо на схемі 4.

Схема 4 . Склад інвестиційного ринку.

Кожен з перелічених учасників інвестиційного ринку відіграє певну роль в інвестиційній діяльності. Прохарактерезуємоє учасників інвестиційного ринку більш детально.

Міністерство економіки України.

Відповідно до Положення про міністерство економіки, воно приймає участь у формуванні державної інвестиційної політики та основних напрямків зовнішньоекономічної діяльності, формує перелік великих інвестиційних проектів, що фінансуються з державного бюджету, розробляє напрямки використання централізованих капітальних вкладень, та централізованих валютних ресурсів, організовує роботу на залучення та використання в економіці України іноземних кредитних ресурсів, встановлює у визначеному порядку квоти експортних поставок сировини та продукції.

Фонд державного майна України .

Він організовує роботу по приватизації державного майна та інвестуванню приватизаційних підприємств, сприяє створенню інвестиційних фондів (юридичних осіб, заснованих в формі закритого акціонерного товариства і виконуючих виключну діяльність в області інвестиції). Також він контролює діяльність інвестиційного фонду та інвестиційної компанії по розміщенню приватизаційних паперів .

Міністерство зовнішніх економічних зв’язків та торгівлі.

На нього покладена розробка та реалізація єдиної державної зовнішньоекономічної політики. Бере участь у розробці програм Уряду України економічного та соціального розвитку в частині, що стосується зовнішньоекономічної діяльності, готує пропозиції про укладення міжнародних угод України з питань торгівельно - економічного співробітництва, перевіряє виконання міністерствами та відомствами, об’єднаннями та підприємствами, організаціями (незалежно від форм власності) та підприємцями зобов’язань, які випливають з міжнародних угод, укладених Урядом України, здійснює контроль за станом розрахунків з зарубіжними країнами.

Національний банк України (НБУ)

Цей банк являється центральним банком, який представляє інтереси України в центральних банках інших країн, міжнародних банках та інших фінансово - кредитних організаціях, з якими державна інвестиційна співпраця здійснюється на рівні центральних банків. НБУ видає ліцензії на відкриття представництв іноземних банків та інших фінансово - кредитних організацій на території України. Він має право вводити обмеження для банків на обсяги залучення кредитів з-за кордону та на рівень відсоткових ставок на них у межах єдиної грошово-кредитної політики.

Українська державна кредитно - інвестиційна компанія.

Компанія створена з метою залучення внутрішніх та зовнішніх кредитних ресурсів та інвестиції у приоритетні галузі економіки України та забезпечення реалізації державної політики у цій сфері . Компанія здійснює свою діяльність на основі Статуту, затвердженим Кабінетом Міністрів України. Акціонерні комерційні інвестиційні банки в Україні створюються згідно з Законом України від 20 березня 1991 року "Про банки та банківську діяльність". На даний час в Україні діють понад 200 комерційних банків. Проте великими, такими, що здійснюють інвестиційну діяльність поки що можна назвати лише одиниці. Наведемо характеристику окремих великих банків та результати їх розвитку в таблиці 1.

Характеристика основних комерційних банків України.

Таблиця 1.

Назва1. Український акціонерний комерційний промислово-інвестиційний банк (Промінвестбанк України) |

Створений у 1992 році. Являється акціонерним товариством закритого типу. Клієнти: державні та колективні підприємства паливної, енергетичної, хімічної галузей, металургії, транспорту, зв’язку. Він обслуговує:20%-державних підприємств, 3 %-приватних, 42 % - колективних, 4%-зі змішаною власністю, 76%-іноземних підприємств. В 175 містах має філіали. В установах банку працює понад 17 тисяч чоловік. Пропонує спектр банківських послуг, таких як кредитно-фінансове обслуговування, фінансування капітальних вкладень, розрахунково-касове обслуговування, факторинг, консультації, дилерські операції, трастові операції, операції з цінними паперами. Основні напрямки роботи: інвестування коштів, фінансування капітальних вкладень . |

|

2. Градобанк |

Створений у 1989 році. Являється інвестиційним акціонерним банком Статутний фонд становить понад 25 млн. Доларів США. Є членом Української міжбанківської валютної біржі. Обслуговує понад 7 000 клієнтів. Має 55 філіалів. Здійснює активну інвестиційну діяльність, спрямовану на розвиток пріоритетних галузей народного господарства. Загальна сума інвестицій за 1995 рік становило 35 млрд. карбованців. Бере участь у здійсненні програми приватизації. На основі дозволу міністерства фінансів України, банк сприяє розвитку ринку цінних паперів у країні. Проводить операції з цінними паперами за дорученням клієнтів на Українській фондовій біржі та поза біржовим ринком цінних паперів, розробляє умови випуску та проспекти емісії цінних паперів. Проводить роботу по розширенню співпраці з міжнародними фінансовими установами, Європейським банком реконструкції та розвитку з метою сприяння фінансування проектів малих та середніх підприємств . |

|

3. Український інвестиційний банк ( Укрінбанк ) |

Створений у 1989 році. Це перший комерційний банк України, який упродовж усієї своєї діяльності стабільно розвивається на українському ринку. Його статутний фонд становить понад 260 млн.крб. Має 35 філіалів, має кореспондентські стосунки з 50 провідними іноземними банками. Входить в число провідних українських банків, які обслуговують "кредитну лінію", яка призначена для розвитку приватного сектора економіки. |

2.3. Фондовий ринок України: фондові біржі, інструменти фондового ринку, інфраструктура.

Ринок цінних паперів є багатоаспектною соціально-економічною мережею, на основі якої функціонує ринкова економіка в цілому. Він сприяє акумулюванню капіталу для інвестиції в виробничу і соціальну сфери, структурній перебудові економіки, позитивній динаміці соціальної структури суспільства, підвищенню достатку кожної людини шляхом володіння і вільного розпорядження цінними паперами. Фондовий ринок інтегрує операції щодо випуску та обігу боргових інструментів, інструментів власності, а також їхніх похідних. Цей ринок розмежовується на первинний та вторинний, біржовий і позабіржовий.

Первинний ринок – це ринок перших і повторних емісій цінних паперів, на якому здійснюється їх початкове розміщення серед інвесторів. Тобто рамки первинного ринку фактично обмежуються найпершим актом купівлі-продажу того чи іншого цінного паперу. На цій стадії емітент передає свої майнові права на свою власність іншим особам, одержуючи натомість грошові кошти для інвестицій. Як правило більшість цінних паперів згодом переходять від одного власника до другого - відбувається наступна їхня купівля продаж, інші операції, що залежать й в свою чергу, впливають на кон’єктуру ринку. Іншими словами цінні папери надходять в обіг. Обіг цінних паперів - це прерогатива вторинного ринку. Одне із найважливіших завдань первинного ринку полягає у тому, щоб звести до мінімуму ризик інвестора. На це спрямованні державні законодавчі і нормативні акти, що регулюють діяльність ринку, вимоги щодо опублікування інформації про емітента, підготовки проспекту емісії, реєстрація цінних паперів та відповідних даних у фінансових органах тощо. Головною метою вторинного ринку є забезпечення ліквідності цінних паперів, тобто створення умов для найширшої торгівлі ними. Це, в свою чергу, надає можливості власникові цінних паперів реалізувати їх у найкоротший строк при незначних варіаціях курсів та невисоких витках на реалізацію.

Біржовий ринок нерозривно пов’язаний з поняттям фондова біржа, власне, це терміни тотожні. Під обома ними розуміють ринок з найвищим рівнем організації (як правило - вторинний), що максимально сприяє підвищенню мобільності капіталу та формуванню реальних ринкових цін на фінансові вклади, які перебувають в обігу.

Позабіржовий ринок охоплює, як видно з його назви, операції з цінними паперами поза біржею. У більшість випадків на цьому ринку відбувається первинне розміщення, а також перепродаж цінних паперів тих емітентів, які не бажають чи з об’єктивних причин не можуть виставити свої активи на біржу. Організаційно - оформлений ринок цінних паперів в Україні представлений фондовими біржами і торговельно - інформаційними системами.

В 1999 році об’єм торгів на організаційно - оформлених ринках України склав 1866, 516 млн.грн. що в 3,57 рази перебільшує аналогічний показник за 1998 рік. На перше січня 2000 року в Україні діє шість фондових бірж. А саме :

1. Українська фондова біржа (УФБ). Вона заснована в 1991

році. На даний момент має сітку філіалів у всіх регіонах України. Доля в об’ємі торгівлі на організованому ринку в 1999 році - 16, 8%.

2. Київська міжнародна фондова біржа. Почала активну

діяльність у 1996 році. Доля в об’ємі торгівлі на організованому ринку в 1999 році - 4,42 %.

3. Українська міжбанківська валютна біржа. В 1997 році отримала ліцензію фондової біржі . Володіє сіткою своїх філіалів в усіх регіонах країни, має необхідну технічну базу і достатньо великий досвід торгівлі облігаціями державного внутрішнього займу. Доля в об’ємі торгівлі на організованому ринку в 1999 році- 23,9 % .

Регіональні фондові біржі:

1. Донецька фондова біржа. Доля в об’ємі торгівлі на організованому ринку в 1999 році - 2,28 %.

2. Придніпровська фондова біржа. Отримала статут фондової біржи у 1998 році. Доля в об’ємі торгівлі на організованому ринку в 1999 році - 1,29 %.

3. Кримська фондова біржа (КФБ). Отримала статут фондової біржі у 1999 році.

Основна частина торгового обороту всіх бірж приходиться на продаж акцій приватизованих підприємств, які належать державі, при цьому цей об’єм торгів прямо залежить від інвестиційної привабливості і розмірів пакетів акцій підприємств, пропонуємих Фондом державного майна України. Вторинний ринок на біржах поки що розвинутий слабо. Торги традиційні аукціонні, інституту маркет-мейкерства немає. На 1 січня 2000 року в України діють дві небіржових торговельно - інформаційних системи:

ПФТС. Асоціація "Небіржова фондова торгова система". В сучасний час - Перша фондова торгівельна система. Почала проводити торги з середини 1996 року. По обороту займає перше місце на організованому фондовому ринку. Доля в об’ємі торгівлі на організованому ринку в 1999 році - 51,28 %. Зосереджує основний об’єм вторинного організованого фондового ринку. Програмне забезпечення системи - покращений варіант торгівельної системи Portal, який розроблений компанією NASDAQ в США. Ця програма працює через центральну комп’ютерну сіть і дозволяє торговцям в реальний час:

- виставляти власні котировки і отримувати котировки опонентів;

- заключати угоди (акцептовувати), підтримувати двохстороні угоди;

- обмінюватися інформацією з операторами.

В 1997 році було засноване дочірне підприємство асоціації - "Техцентр ПФТС", яке отримало ліцензію Торговельно-інформаційної системи №1 Державної комісії по цінним паперам і фондовому ринку. З 1 жовтня 1991 року ПФТС почала розраховувати щоденні і щотижневі індекси, які будуються на базі реальних угод, які здійснюються в системі на протязі дня і неділі відповідно. Інститут маркет - майкерства в ПФТС введений, але активно не працює.

ПТІС. Південно - українська торгівельно - інформаційна система. Операційна діяльність в системі в 1999 році дев’ять місяців практично була відсутня. Як зазначалось вище, - згідно законодавчим і нормативним документам в Україні можуть випускатися і обертатися на фондовому ринку слідуючі цінні папери: акції, облігації внутрішніх та зовнішніх державних займів, облігації місцевих займів, облігації випущені підприємствами, державні казначейські зобов’язання, ощадні сертифікати, векселі, приватизаційні цінні папери, інвестиційні сертифікати, похідні цінні папери.

На 1.01.2000 року загальний об’єм емісій акцій, зареєстрованих Державною комісією по цінних паперах і фондовому ринку, становив 31,318 млрд.грн., в тому числі в 1997 році - 9,97 млрд .грн.; в 1998 році - 12,24 млрд.грн.

На 1.01.2000 року в Україні діє 827 ліцензованих торговців цінними паперами. Такі регіони, як Київська область і місто Київ, Харківська, Дніпропетровська, Донецька, Запорізька області, де сконцентрована подавляюча більшість торговців цінними паперами, фактично являються центрами торгівлі цінними паперами України. Торговці цінними паперами мають право здійснювати комісійну, комерційну діяльність по випуску цінних паперів. Об’єм виконаних угод з цінними паперами за дев’ять місяців 1999 року склав 8826,1 млн.грн. Доля комерційних банків в загальному об’ємі виконаних всіма торговцями угод складає 65% . Сама більша питома вага по об’єму виконаних операцій на протязі трьох кварталів 1999 року має комерційна діяльність - 6109 млн.грн.(69,08 % загального об’єму виконаних операції). Об’єм виконаних угод по комісійній діяльності склав 2505,5 млн.грн склали лише 2,59 % (28,33%). Інші види діяльності з цінними паперами склали лише 2,59 % загального об’єму виконаних торговцями операцій з цінними паперами. При цьому основними цінними паперами, з якими торговці заключали угоди в 1999 році являються векселя (64 %) загального об"ему угод і акцій. Розрахунки по здійсненим угодам на фондовому ринку здійснюються в залежності від місця здійснення угоди чи то в порядку, передбаченому відповідним організатором торгівлі (біржею чи торгівельно - інформаційною системою), чи то в відповідності з умовами договору між сторонами угоди (для договорів, які заключаються на неорганізованому ринку). На початок 2000 року лише ПФТС розрахунок по угодам здійснюють в відповідності з принципом "платівки проти платежу". Для угод, які заключаються на біржах, характерним являється розрахунок на протязі робочої неділі (тобто Т+5). Для неорганізованого фондового ринку найбільш розповсюдженою формою розрахунку являється передплата. Перед поставка цінних паперів використовується дуже рідко через причину високої ступені ризику.

Державною комісією по цінним паперам і фондовому ринку в квітні 1999 року встановлений порядок видачі дозволу на здійснення професійної розрахунково - клірингової діяльності по операціям з цінними паперами. В травні 1999 року єдиному діючому на сьогоднішній день комерційному депозитарію цінних паперів - "Міжрегіональному фондовому союзу" (МФС) виданий дозвіл на здійснення окремих розрахунків по угодам з цінними паперами .

Також на сьогоднішній день в Україні діє Національний депозитарій України (не виконуючий операційних функцій), один комерційний депозитарій цінних паперів - Міжрегіональний фондовий союз (МФС) і 75 зберігачів цінних паперів.

Зберігач - це комерційний банк чи торговець цінними паперами, які мають дозвіл на депозитарну діяльність зберігача цінних паперів. Зберегачі забезпечують облік прав власності і обіг цінних паперів, які випущені в бездокументарній формі. Зберігачі цінних паперів також мають право на обезрахування (депонування) цінних паперів (сертифікатів цінних паперів), випущених в паперовій (документарній) формі, у власних сховищах і забезпечують їх послідуючий обіг в бездокументарній формі у вигляді записів на рахунках ДЕПО. Діяльність по введенню реєстру власників іменних цінних паперів заключається в зборі, фіксації, обробці, зберіганні і представленні даних про іменні цінні папери, їх емітентах і власниках цінних паперів, які складають систему реєстру.

Реєстр можуть вести підприємства - емітенти самостійно, якщо кількість тримачів іменних цінних паперів не перевищують 500, чи спеціалізовані фірми, які отримали відповідний дозвіл від Державної комісії по цінним паперам і фондовому ринку. На сьогоднішній день в Україні мають діючий дозвіл на здійснення професійної діяльності по веденню реєстрів власників цінних паперів 387 професійних реєструючих компаній.

В 1995 році Указом Президента України була створена державна комісія по цінним паперам і фондовому ринку, до якої з часом, після прийняття поправок до Закону України "Про цінні папери і фондову біржу", перейшли функції Міністерства фінансів відносно ринку цінних паперів.

Остотачно статус Комісії по цінним паперам і фондовому ринку як основного органу державного управління на фондовому ринку був закріплений в 1996 році Законом України "Про державне регулювання ринку цінних паперів". Комісія контролює випуск і обіг цінних паперів, назначає державних представників на фондових біржах.

До недержавних організацій, які здійснюють функції регулювання на фондовому ринку, відносять в першу чергу такі саморегулюючі організації, як інститути - організатори торгівлі. До них належать біржі і торгівельно - інформаційні системи. Нормативні акти цих організацій мають обмежену сферу дії, оскільки розповсюджуються лише на тих суб’єктів фондового ринку, які здійснюють свою діяльність в цих організованих системах. В першу чергу нормативні акти цих організацій встановлюють механізми і порядок здійснення операцій на конкретному організованому ринку, і критерій професійної поведінки його учасників. Більш широкими, з точки зору числа суб’єктів, на яких розповсюджується дія нормативних актів СРО, являється нормотворчість СРО, об’єднуючи учасників, які здійснюють діяльність на конкретному сегменті фондового ринку (наприклад: Українська асоціація інвестиційного бізнесу), чи займається конкретним видом професійної діяльності ( наприклад: Професійна асоціація реєстраторів і депозитаріїв).

Основним напрямком нормотворчості цих організацій являється встановлення критерій професійної поведінки на ринку й розробка пропозицій до державних органів відносно державного регулювання фондового ринку .

В 1996 році рішенням Комісії затверджено Положення про саморегулюючі організації на ринку цінних паперів (СРО). Сьогодні в Україні діє десять саморегулюючих організацій:

КМФБ - Київська міжнародна фондова біржа;

ПТІС - Південно - українська торгівельно – інформаційна

система;

ПФТС - Перша фондова торгівельна система;

ПАРД - Професійна асоціація реєстраторів і депозитаріїв;

УАІБ - Українська асоціація інвестиційного бізнесу;

УФБ - Українська фондова біржа;

ДФБ - Донецька фондова біржа;

ПФБ - Придніпровська фондова біржа;

АУФРУ - Асоціація учасників фондового ринку України;

УМВБ - Українська міжбанківська валютна біржа.

Досвід функціонування ринку цінних паперів розвинутих країн свідчить, що СРО ефективно виконують ті функції, котрі на сьогоднішній день в Україні виконуються Комісією - ліцензування, регулювання і контроль за діяльністю професійних учасників фондового ринку.

ІІІ . Флотація компаній.

3.1. Поняття, сутність, ціль флотації.

Флотація - це процес запуску й фінансування підприємства. Термін звичайно визначає процес випуску акцій на фондовий ринок в перший раз (проте термін "флотація на фондовому ринку stock market flotation" більш точніший).

Компанія, яка бажає флотувати, повинна:

- звернутися до керівництва Фондової Біржі з прохання про надання лістингу на "основному ринку". Як тільки акції включені в офіційний список торгуючих на Біржі цінних паперів, акції компанії можуть бути продані і почати обіг на Біржі.

- або задовольнити всі вимоги прийому на другорядний ринок , які будуть менш складнішими, ніж для отримання повного лістингу на основному ринку. Лістинг, в свою чергу, - це прийняття цінних паперів в офіційний список цінних паперів, торгуючих на біржі.

Компанія, яка звертається до Біржі з проханням лістингу повинна виконати ряд умов Біржі і заплатити лістинговий збір. Умови біржі які стосуються того, хто заявляє є наступними:

- статус компанії. Він відповідно діючому законодавству, повинен передбачити право компанії на випуск і продаж власних акцій. Це означає, що в країнах де існує юридична різниця між приватною і акціонерною компанією, заявник повинен представляти акціонерну компанію;

- фінансова історія. Компанія повинна публікувати аудиторські звіти за певний мінімальний період часу, скажімо за два - три роки. Тривалість мінімального періоду залежить від країни. В тому випадку, якщо в країні є два ринка - основний і другорядний, то більш короткий період часу буде співвідноситись з "другорядним" ринком. Вимоги до лістингу визначають також, що найменша дата фінансових звітів, представлених розгляду не повинна бути вищою, ніж 12 місяців до початку припускаючого лістингу. Аудитори рахунків компанії повинні бути повністю незалежні від компанії;

- менеджмент і директора. Біржа може вимагати, щоб за період, який представлений в аудиторських звітах менеджмент компанії зіставався незмінним. Для безпеки інвесторів дуже важливим являється факт, щоб директора, які привели компанію до її теперішнього становища, зісталися на своїх посадах. Біржа також може враховувати необхідним вимагати доказів, що всі менеджери, колективно, мають необхідні навики і досвід для ефективного управління компанією;

- робочій капітал. Біржа може вимагати від заявителя розрахунок робочого капіталу разом з іншими документами заявки. Даний розрахунок емітента повинен показати, що після старанного аналізу і перевірки, компанія має достатній робочий капітал для задоволення своїх теперішніх потреб;

- контролюючий акціонер. Компанія, яка заявляє на лістинг своїх акцій, може мати контролюючою чи дуже важливого акціонера, який має намір зберігати свій контролюючий пакет акцій в компанії. Тоді Біржа вимагає включення подібних фактів в докладний звіт заявки. Там де Біржа, захищає дрібних акціонерів компанії, як у Великобританії, компанія може бути зобов’язана проводити операції і приймати рішення незалежно від контролюючого акціонера і в інших торгових операціях з даним акціонером діяти на відстані витягнутої руки на нормальній комерційній основі: Біржа має право відмовити в надання лістингу на основі невідносності вимогам лістингуміту, а саме, якщо становище компанії таке, що прийняття до лістингу її акцій може пошкодити інвесторам, або компанія потерпіла поразку при подачі заявки до ліміту на іншій Біржі, з якою підписана угода про взаємне визнання. У випадку відмови лістингу, для компанії існує процедура апеляції, якщо компанія збирається заперечити рішення Біржі. Дуже важливими також являються вимоги Біржі до цінних паперів. Так, наприклад, акції повинні відповідати законам країни заявителя, бути вільно передуючими, що означає повну відсутність яких-небудь обмежень на їх продаж-купівлю на фондовому ринку. Також звичайною вимогою являється мінімальна ринкова капіталізація (повна ринкова вартість акції компанії). В Великобританії, наприклад, вимоги до повного лістингу (на основній Фондовій Біржі) включають мінімальну капіталізацію акцій в лістингу компанії в меншій мірі 70 000 фунтів стерлінгів (200 000 ф.с. в випадку боргових паперів). Деякі Біржі мають різні класи лістингу акцій, згідно розміру і історії компанії. Наприклад, Фондова Біржа Moldava, яка відкрилась в серпні 1996 року, має три типу лістингу цінних паперів. Верхній лістинг для компанії з уставним капіталом в 1 млн.доларів США і більше, і існуючим вже більш трьох років. Біржа також потребує, щоб певна мінімальна кількість акцій знаходилася у приватних акціонерів, а не у довгострокових інвесторів чи директорів компанії. Це необхідно для створення адекватного вторинного ринку по даним цінним паперам. Мінімальна пропорція може рівнятися 25 %. Дуже важливим при умові являється визначення Біржою мінімальної кількості маркет-мейкерів і дилерів для акції компанії. Ризик роботи тільки з одним маркет-мейкером заключаються в тому, що ціни по яким торгуються акції, не будуть стільки притягуючими порівняно з тим, якщо б ними торгувало декілька маркет-мейкерів.

Компанія приходить до рішення про флотацію, якщо хоче:

- залучити кошти;

- дати існуючим акціонерам продати частину чи всі свої акції;

- формально приватизувати підприємство, яке знаходиться під державним контролем;

- поділити підприємство, відокремивши його частину шляхом флотації як окрему юридичну особу.

Для того , щоб запропонувати акції широкій громадкості, тобто отримати право лістингу на Біржі, компанії взагалі необхідно згідно закону змінити форму власності з приватної на акціонерну. Коли компанія флотується на Фондовій Біржі, в її існуючих власників є можливість продати частину або всі свої акції, тобто перетворити свою інвестицію в готівку і отримати прибуток.

Флотація являється альтернативою продажу власного бізнесу іншій компанії, явище відоме як tradе sale (коли підприємство продається конкуренту). В залежності від обставин флотація може принести більше грошей власнику, ніж власний продаж підприємства (tradе sale). До того ж якщо власники хочуть зістатися директорами своєї компанії, то флотація буде кращою ніж просто продаж з повною втратою контролю над підприємством. Для інвесторів дуже відомим являється поняття венчурного капіталу - це інвестиція, звичайно в невеликі приватні компанії, для фінансування їх запуску, розширення, виживання чи зміни форми власності. Однак, венчурний капітал іноді інвестується в великі компанії для підтримання купівлі чи викупу участі в капіталі компанії керівниками. Венчурний капітал надається одним чи двома зовнішніми інвесторами, також він дуже ризиковий. Інвестори можуть розглянути можливість прямого капіталовкладення, але тільки тоді, коли відкривається перспектива припустимих шляхів виходу для інвестиції. Шлях виходу - це спосіб, за допомогою якого інвестиція може бути продана за готівку. Існує п’ять основних шляхів виходу:

- флотація компанії;

- продаж компанії;

- рефінансування (продаж інвестиції іншій інвестиційній організації);

- перекупка компанії управляючими.

Флотація на фондовому ринку може бути доступна тільки досить великим компаніям з допустимими показниками прибутку. Іноді компанія може флотувати свої акції на закордонній Фондовій Біржі без флотування на внутрішньому ринку. Наприклад, в той момент як Гонконг переходив під контроль Китаю в 1997 році, декілька китайських компаній були флотовані на фондовому ринку Гонконга. В 1993 році, корпорація Гуандонг стала першою китайською компанією, яка отримала лістинг на Австралійському Фондовому ринку. Одна з переваг Австралійського ринку для компанії заключається в тому, що акції торгуються по "Азіатському часу".

Цілий ряд іноземних компаній отримали лістинг на NASDAQ, можливо тому що ціна акції виходила вище або ціна процедури лістингу менше. Компанії можуть притягти капітал на іноземній Біржі шляхом випуску цінних паперів в формі депозитарної розписки. Це вільнообертаючий цінний папір, який дає своєму власнику право на певну кількість базисного активу (акції), розміщеного на депозиті. Однак компанія повинна спочатку випустити нові акції і помістити їх в банк на зберігання в своїй країні. В свою чергу депозитарний банк в іншій країні випускає депозитарні розписки. Потім депозитарні розписки випускаються на іноземний ринок в національній валюті ринку. Наприклад, американські депозитарні розписки випускаються в доларах США. Кожен раз, коли компанія платить дивіденди, ці дивіденди платяться банку зберігачу, який в свою чергу переводять гроші в депозитарний банк. Депозитарний банк в свою чергу конвертує дивіденди в національну валюту для розподілення серед приймачів депозитарних розписок.

Дуже великі компанії можуть випускати свої акції на євроринок акцій. Нові емісії на міжнародних ринках розміщуються міжнародним синдикатом банків. Ведучий управляючий емісії створює синдикат андерайтерів, який розміщує випуск серед клієнтів. Андерайтер - організація, яка згоджується придбати, в обмін на комісійні, певну кількість акцій в майбутній емісії за узгодженою ціною, в тому випадку, якщо акції не будуть куплені ким-небудь ще. Андерайтер гарантує, що всі акції емісії будуть продані за ціною випуску.

Ціллю міжнародної емісії являється створення всесвітньої бази інвесторів, що можливо пояснюється нехваткою капіталу в країні емітента для придбання випуску за підходящою ціною. Після випуску акції можуть торгуватися приватним чином , якщо власники хочуть їх продати. Альтернативно, і скоріше всього так відбувається на практиці, акції отримають лістинг на одній і більше Фондових Біржах, з тим щоб забезпечити роботу з акціями на ліквідному другорядному ринку.

Фондова Біржа може управляти "другорядним" ринком окрім основного ринку, де вхідні вимоги набагато менш суворі. Ціллю "другорядного" ринку являється забезпечення можливості для малих і молодих компаній примкнути додатковий капітал, а також для інвестиційних установ інвестувати в невеликі розвиваючі компанії .

Але для "другорядного" ринку достатньо тяжко це досягти, так як інвестори не поспішають вкладати гроші в високо ризиковані малі підприємства. При міжнародній емісії синдикатами будинків цінних паперів і інвестиційними банками використовуються метод синдикування. Одним з таких методів являється визначення географії ринків, де припускається підвищений інтерес до акцій випуску. Для кожного з цих географічних ринків формується субсиндикат з основним організатором. Кількість регіонів повинна бути не більше -4 -5 максимумів. Регіональні синдикати координуються основним організатором, який і вирішує, як багато акцій буде відведено кожному синдикату, і хто візьме на себе функції головного консультанта компанії по випуску.

Дуже важливу роль при флотації відіграє розрахунок правильного часу для флотації. Існує ряд факторів , кі впливають на розрахунок часу флотації. Розрахунок часу по приватизації, наприклад, може бути продиктований політичною доцільністю, а також податковою політикою уряду для кожного фіскального року. Компанія, яка планує фінансувати плани власного розширення, сама приймає рішення, коли починати флотацію для залучення додаткового капіталу. Однак, настрій інвесторів часто змінюється. Існує час, коли емісія може пройти дуже легко, чи вийде дуже добра ціна для емітента, а є моменти коли ринок може обернутися проти нових випусків, що в результаті приводить до скорочення випуску або до більш низької ціни. Так в 1993-1994 роках, коли економіка стала відроджуватись після спаду, багато компанії, які пройшли через управлінський викуп під час економічного спаду, побачили можливість отримати лістинг на фондовому ринку. Їх власники продавали акції на ринку для фінансування їх управлінського викупу і, в той час як фондовий ринок піднімався, флотація стала дуже " прибутковим" заняттям. Однак, незабаром настала "флотаційна стомливість" з-за великої кількістю флотації малих компаній, і та як очікувані ціни не досяглис, інвестори стали набагато розбірливіші в типі компанії, яку вони збирались підтримувати.

Так наприклад, емісія на 1 млрд .доларів США на євроринку акцій компанії VSVL, Індійської державної телекомунікаційної компанії, була відкладена в травні 1994 рок. Із-за недостачі інтересу зі сторони інвесторів. Тобто причинами поразки флотації являється: неправильний розрахунок часу - ціни на акції падали на світових ринках; переоцінка - не вдалося переконати Індійський уряд вчасно зняти пропозиції з 1600 рупій за акцію до 1100 -1200 рупій, що вважалось необхідною умовою успіху емісії. Ця невдача значно ушкодила перспективам виходу на євроринок інших великих компаній із розвиваючих країн.

3.2. Регулятори фондового ринку.

Кожен ринок капіталу регулюється до певної степені для забезпечення порядку і безпеки і має встановлені правила поведінки. Регулювання необхідне для захисту учасників ринку, захист інвесторів від протизаконної діяльності емітентів чи посередників, захисту непрофесійних інвесторів, у яких можливо обмежений доступ до інформації на ринку.

Регулювання створене для обмеження широкого кола проблем. Список нижче показує сфери, де регулювання допомагає усунути дуже дорогі помилки, нерозуміння або нечисту практику з інвестиціями.

Сфера інвестицій:

- нічого не варті акції могли б продаватись, ніби то вони мають вартість;

- цінні папери могли б випускатися з прихованими умовами та обставинами;

- інвестори не розуміли б всю степінь ризику, яка зв’язана з їх вкладами;

- нові емісії могли проходити з неадекватною і обманливою інформацією.

Сфера угод:

- одна сторона угоди могла б знати те, що інша сторона не знає;

- ціна і умови угоди могли бути не кращими для інвестора, але бути при цьому яким-небудь чином "зафіксованими " посередником.

Сфера розрахунків:

- цінні папери можуть прийти не вчасно, затриматись;

- цінні папери чи платежі можуть взагалі бути не поставлені, із-за нечесності одного із партнерів.

Регулятори фондового ринку, взагалі, являються уряд або офіційно призначений урядом орган , та сама Фондова Біржа.

В багатьох країнах, таких як США, існує комісія по цінним паперам та їх обігу (Securities and Exchange Commission), державний орган, який відповідає за реєстрацію акцій компаній. Реєстрація необхідна для компаній, які бажають отримати лістинг на певній Фондовій Біржі .

Уряд визначає структуру фондового ринку країни шляхом:

- визначення, на основі кримінального і громадянського права, правил поведінки на ринку і стандартів того, що являється законним і протизаконним;

- в деяких випадках, накладання обмежень на приплив іноземного капіталу чи відсоток дивідендів за межі країни;

- встановлення податкового режиму, в якому буде функціонувати ринок;

- створення юридичної бази регулювання ринку.

В доповнення, Фондова Біржа самостійно встановлює правила і норми для свого первинного і вторинного ринку, підтвердженням проходження угод та розрахунків по угоді.

Біржа також може регулювати, які організації можуть випускати акції, визначаючи умови нових емісій, такі цінні папери можуть обертатись на вторинному ринку, і в деяких випадках, може зупиняти операції з акціями компаній. Для більшості країн регулювання зі сторони держави звичайна річ. Однак в Великобританії застосовується система саморегулювання, за якою уряд делегує відповідальність за ринкове регулювання ринковим самостійно визначившимся особам.

Лондонський фондовий ринок бере початок в кава-клубах ще в 17 столітті, де люди зустрічались для залучення і інвестування грошей в венчурні підприємства. Спочатку регулятором ставав власник клубу, - якщо господарю не подобався хтось, то цій людині заборонялось приймати участь на засіданнях. Із цієї концепції і розвивалась система саморегулювання. До якоїсь степені саморегулювання задовольняло всі. Але пізніше стало виникати питання, чи являються учасники ринку найкращими суддями при інтерпретації правильної чи неправильної поведінки, так як всі вони зацікавлені в збереженні доброї репутації всього ринку, і з часом все дуже легко може перетворитися в "клуб", де інсайдери захищають одне одного і запобігають зовнішній конкуренції.

З часом регулювання посилювалось. В Великобританії в 1986 році був прийнятий Акт про фінансові послуги. Цей Акт встановлював принципи захисту інвеститорів та створює Раду по цінних паперах і інвестиціях, яка відповідає за контроль ринку цінних паперів та інвестицій.