Реферат: Особенности функционирования финансов материального производства

Министерство образования Украины

Киевский Национальный экономический Университет

Криворожский экономический институт

Кафедра “Финансов и банковского дела”

Курсовая работа

на тему:

“Особенности

функционирования

финансов

материального

производства”

по

дисциплине

“Финансы предприятий

(объединений)

и

организаций”

Выполнил:

студент

5 курса ЗФ

спец. 0501.04 (01), 2 группы

Пикуль Юрий Николаевич

Научный руководитель:

Прохоренко Е.М.

Содержание

стр.

Введение 3

0. Основы организации

финансов

предприятий

материального

производства 6

1. Отраслевые

особенности

функционирования

финансов

предприятий

материального

производства 16

2. Организация финансов АО “Кривбасстройиндустрия” 27

3. Финансовый

аудит на базовом

предприятии

АО

“Кривбасстройиндустрия” 34

4. Пути совершенствования

организации

финансов

на базовом

предприятии

АО

“Кривбасстройиндустрия” 39

Заключение 46

Литература 50

Приложение 51

Введение

Рыночная экономика в Украине набирает все большую силу. Вместе с ней набирает силу и конкуренция как основной механизм регулирования хозяйственного процесса. Конкурентоспособность предприятию, акционерному обществу, любому другому хозяйствующему субъекту может обеспечить только правильное управление движением финансовых ресурсов и капитала, находящихся в их распоряжении.

Актуальность темы. Рыночная экономика предполагает становление и развитие предприятий различных организационно-правовых форм, основанных на разных видах собственности, появление новых собственников - как отдельных граждан, так и трудовых коллективов предприятий. Появился такой вид экономической деятельности, как предпринимательство - это хозяйственная деятельность, т.е. деятельность, связанная с производством и реализацией продукции, выполнением работ, оказанием услуг или же продажей товаров, необходимых потребителю. Она имеет регулярный характер и отличается:

во-первых, свободой в выборе направлений и методов деятельности, самостоятельностью в принятии решений (разумеется, в рамках законов и нравственных норм);

во-вторых, ответственностью за принимаемые решения и их последствия;

в-третьих, этот вид деятельности не исключает риска, убытков и банкротств.

Целью предприятия является получение прибыли. Для достижения поставленной цели необходимо наладить производство и реализацию продукции, что немыслимо без финансирования. Следовательно, одной из важнейших задач предприятия является правильная организация финансов.

Предпринимательство четко ориентировано на получение прибыли, чем в условиях развитой конкуренции достигается и удовлетворение общественных потребностей. Это важнейшая предпосылка и причина заинтересованности в результатах финансово-хозяйственной деятельности. Реализация этого принципа на деле зависит не только от предоставленной предприятиям самостоятельности и необходимости финансировать свои расходы без государственной поддержки, но и от той доли прибыли, которая остается в распоряжении предприятия после уплаты налогов. Кроме того, необходимо создать такую экономическую среду, в условиях которой выгодно производить товары, получать прибыль, снижать издержки.

Под финансированием предприятия понимают привлечение необходимого для приобретения основных и оборотных фондов предприятия капитала, иными словами, покрытие потребности в капитале. Очень остро стоит проблема эффективной организации финансов предприятия, что и является основной задачей финансовых органов предприятия.

Целью работы является изучение и комплексный анализ организации финансов предприятий материального производства и определение путей ее совершенствования.

Основные задачи курсовой работы:

раскрыть экономическую сущность финансов предприятий материального производства, необходимость их правильной организации, определить их место в управлении предприятием и основные задачи;

рассмотреть отраслевые особенности функционирования финансов предприятий материального производства, их построение и основные функции ;

рассмотреть теоретические аспекты функционирования финансов предприятий материального производства;

определить задачи финансового аудита и его организацию на предприятиях материального производства;

выявить проблемы и основные пути совершенствования организации финансов предприятий материального производства.

Объектом исследования является предприятие материального производства. Предметом исследования является организация финансов на предприятии.

В процессе исследования использовались Законы Украины, инструкции, нормативные акты, специальная литература, статьи в периодических изданиях.

Проблема организации финансов материального производства исследовалась многими экономистами, как отечественными, так и зарубежными, в частности Е.И. Бородиной, Ю.С. Голиковым, Н.В. Колчиной, З.М. Смирновой, В.А. Раевским, Б.И. Домненко, В.Д. Камаевой, Й. Ворст, П. Ревентлоу и др. Ими написан ряд статей, в которых исследуется эта проблема.

Таким образом, для достижения целей курсовой работы, организацию финансов предприятия материального производства необходимо рассматривать как сложный элемент управления в широком понимании.

0.Основы организации

финансов

предприятий

материального

производства

Основой рыночных отношений являются деньги. Они связывают интересы продавца и покупателя. Покупатель платит деньги продавцу, рассчитывая затем продать результаты своего труда и получить за это деньги. Часть из них он отдает банку в погашение кредита и бюджетам разных уровней в виде налогов, а остальное использует на собственные нужды. Рыночные отношения — это прежде всего финансовые отношения, когда участники рыночных отношений предполагают заработать деньги и использовать их на различные цели, создавая собственные соответствующие денежные фонды.

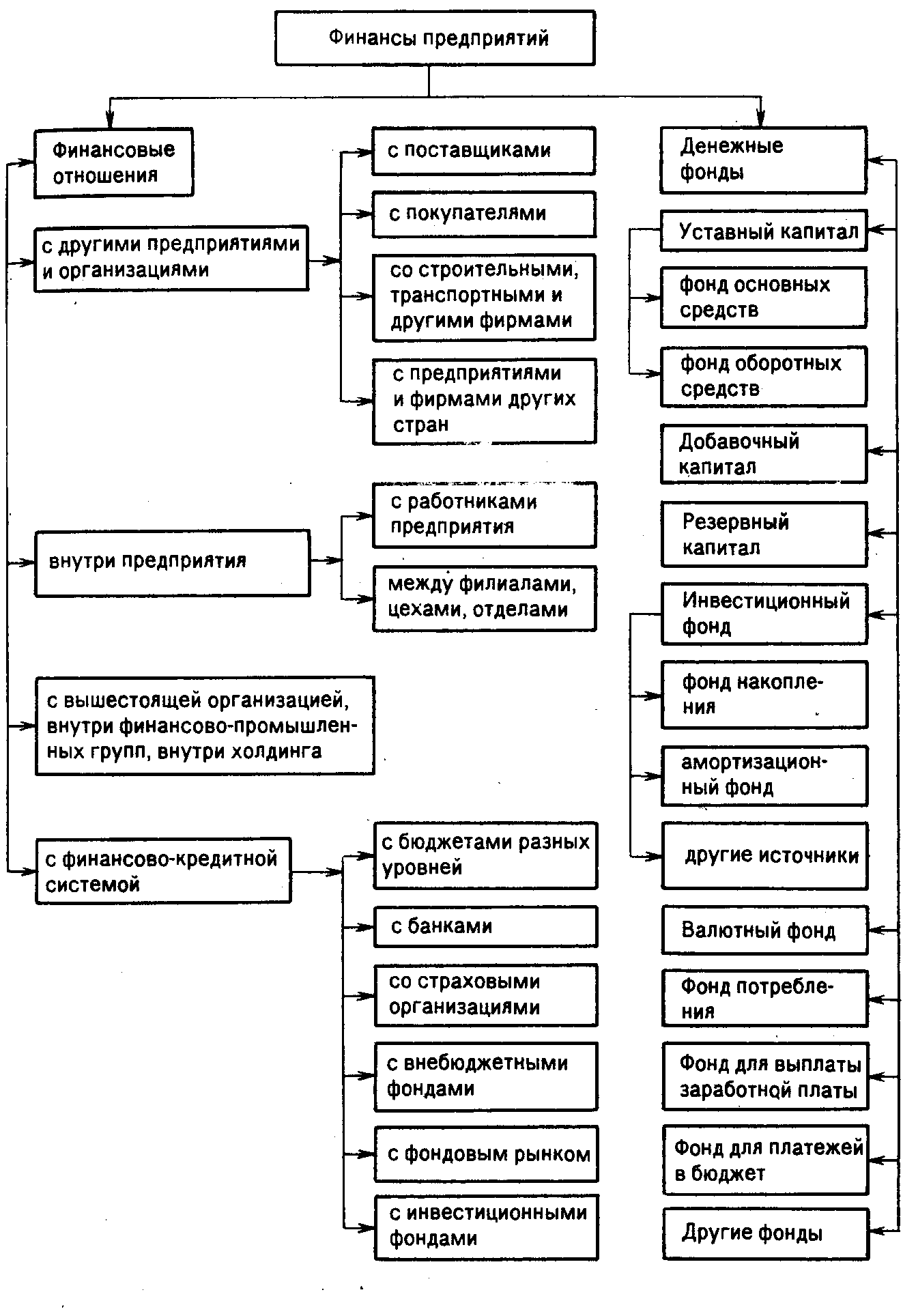

Финансы предприятий — это экономические, денежные отношения, возникающие в результате движения денег: на их основе на предприятиях функционируют различные денежные фонды.

Финансовые отношения предприятия возникают тогда, когда на денежной основе происходит формирование собственных средств предприятия, его доходов, привлечение заемных источников финансирования хозяйственной деятельности, распределение доходов, образующихся в результате этой деятельности, их использование на цели развития предприятия.

Выручка - это еще не доход, но источник возмещения затраченных на производство продукции средств и формирования денежных фондов и финансовых резервов предприятия. В результате использования выручки из нее выделяются качественно разные составные части созданной стоимости.

Прежде всего это связано с формированием амортизационного фонда, который образуется в виде амортизационных отчислений после того, как износ основных производственных фондов и нематериальных активов примет денежную форму. Обязательным условием образования амортизационного фонда является продажа произведенных товаров потребителю и поступление выручки.

Прибыль и амортизационные отчисления являются результатом кругооборота средств, вложенных в производство, и относятся к собственным финансовым ресурсам предприятий материального производства, которыми они распоряжаются самостоятельно. Оптимальное использование амортизационных отчислений и прибыли по целевому назначению позволяет возобновить производство продукции на расширенной основе.

Назначение амортизационных отчислений - обеспечивать воспроизводство основных производственных фондов и нематериальных активов. В отличие от амортизационных отчислений прибыль не остается полностью в распоряжении предприятия, ее значительная часть в виде налогов поступает в бюджет, что определяет еще одну сферу финансовых отношений, которые возникают между предприятием и государством по поводу распределения созданного чистого дохода.

Прибыль, остающаяся в распоряжении предприятия - это многоцелевой источник финансирования его потребностей, но основные направления ее использования можно определить как накопление и потребление. Пропорции распределения прибыли на накопление и потребление определяют перспективы развития предприятия.

Амортизационные отчисления и часть прибыли, направляемая на накопление, составляют денежные ресурсы предприятия материального производства, используемые на его производственное и научно-техническое развитие, формирование финансовых активов - приобретение ценных бумаг, вклады в уставной капитал других предприятий и т. п. Другая часть прибыли, используемая на накопление, направляется на социальное развитие предприятия. Часть прибыли используется на потребление, в результате чего возникают финансовые отношения между предприятием и лицами, как занятыми, так и не занятыми на предприятии.

В современных условиях хозяйствования распределение и использование амортизационных отчислений и прибыли на предприятиях не всегда сопровождается созданием обособленных денежных фондов. Амортизационный фонд как таковой не формируется, а решение вопроса о распределении прибыли в фонды специального назначения оставлено в компетенции предприятия, но это не меняет сущности распределительных процессов, отражающих использование финансовых ресурсов предприятия материального производства.

Механизм управления финансами предприятий представлен на рис. 1.

Финансовые отношения предприятий состоят из четырех групп. Это отношения:

с другими предприятиями и организациями;

внутри предприятия;

внутри объединений, предприятий, которые включают отношения с вышестоящей организацией, внутри финансово-промышленных групп, а также холдинга;

с финансово-кредитной системой — бюджетами и внебюджетными фондами, банками, страхованием, биржами, различными фондами.

В целях управления финансами предприятий применяется финансовый механизм.

Финансовый механизм предприятий — это система управления финансами предприятия, предназначенная для организации взаимодействия финансовых отношений и фондов денежных средств с целью эффективного их воздействия на конечные результаты производства, устанавливаемая государством в соответствии с требованиями экономических законов.

Финансовый механизм предприятий является центральным во всем финансовом механизме, что объясняется ведущей ролью финансов сферы материального производства. Отсюда и высокие требования, которые к нему предъявляются. Финансовый механизм предприятий связан с управлением финансовыми отношениями, возникающими на предприятии, и их денежными фондами.

Итак, если финансы — это объективная экономическая категория, существующая независимо от воли людей, то финансовый механизм предназначен для управления финансами. Он, с одной стороны, объективен, так как строится в соответствии с требованиями объективных экономических законов, а с другой — носит субъективный характер, так как устанавливается государством для решения тех задач, которые стоят перед ним на том или ином этапе его развития с помощью различных форм и методов хозяйствования. Организация взаимодействия финансовых отношений достигается путем использования финансовых категорий (прибыль, налоги, оборотные средства, амортизация, безналичные расчеты) и нормативов (рентабельность, платежи в бюджет, оборотные средства), различного рода стимулов, санкций и других финансовых рычагов.

Финансовый механизм предприятий должен способствовать наиболее полной и эффективной реализации финансами своих функций и их взаимодействию. Прежде всего с помощью механизма управления финансами предприятий достигается обеспеченность их необходимыми денежными средствами. При этом в рыночной экономике источником денежных средств предприятий служат собственные доходы, за счет которых должны покрываться все расходы. Дополнительная временная потребность в средствах удовлетворяется с помощью кредита.

К функциям финансов относятся следующие, которые взаимосвязанны между собой:

обеспечение предприятия денежными средствами;

распределительная;

контрольная.

Функция обеспечения предприятия денежными средствами тесно связана с распределительной функцией финансов предприятий, осуществляющейся с помощью финансового механизма.

Распределительные отношения на предприятии оказывают очень сильное влияние на конечные результаты. На предприятии распределяется выручка от реализации продукции. Часть ее идет на возмещение затрат предприятия, т.е. себестоимости продукции (потребленные средства производства и заработная плата), а другая — представляет собой ее прибыль. Она, в свою очередь, распределяется между предприятиями и государственным бюджетом.

Финансовый механизм этих отношений прежде всего включает в себя:

зависимость заработной платы от сбыта производимой продукции и поступления за нее платежей, экономии от снижения себестоимости продукции;

эффективное ведение хозяйства;

обоснованность нормативов распределения прибыли между предприятиями и бюджетом;

характерные черты этих нормативов (единые, стабильные и т.д.);

обоснованность отчислений на экономическое стимулирование;

эффективность использования средств на научно-исследовательские работы, реконструкцию и техническое перевооружение, подготовку кадров и другие цели.

Распределительные отношения многообразны.

Финансовый механизм предприятий и отраслей, связанный с реализацией контрольной функции финансов, строится на основе стимулов и санкций, а также соответствующих показателей. Эффективность стимулов и санкций, их реальность определяют действительный результат каждого предприятия, его работника.

Показатели финансового контроля разнообразны. Главным показателем финансового положения предприятия является наличие средств, на основе которых предприятие своевременно рассчитывается с поставщиками, бюджетом, банками, создает необходимые денежные фонды, удовлетворяет другие потребности. В этом проявляется финансовый контроль предприятия. С другой стороны, ухудшение финансового положения предприятия можно проследить с помощью следующих показателей финансового контроля: задолженности поставщикам, банку, бюджету, рабочим и служащим, недостатка оборотных средств, убытков.

Финансовая деятельность на предприятиях осуществляется финансовым отделом, являющимся их самостоятельным структурным подразделением. На небольших предприятиях финансовый отдел может быть совмещен с отделом сбыта (финансово-сбытовой отдел) или с бухгалтерией (бухгалтерско-финансовый отдел). Начальник финансового отдела подчиняется руководителю и несет с ним ответственность за финансовое состояние предприятия.

В состав финансового отдела предприятия могут входить начальник отдела, заместитель начальника, старшие экономисты, экономисты, кассир, кассир-инкассатор, машинистка. Сотрудники финансового отдела предприятия выполняют, как правило, следующие виды работ: финансовое, кредитное и кассовое планирование и оперативное управление реализацией планов, выписка платежных документов в адрес покупателей и контроль за их оплатой, оплата счетов поставщиков, получение и погашение кредитов, получение в банке наличных денег и выплата заработной платы и других платежей и др.

Главная задача работников финансовых служб предприятия состоит в наиболее полной практической реализации функций финансов на основе полного хозрасчета и самофинансирования. Это прежде всего реализация обеспечивающей функции финансов путем укрепления финансового положения предприятия за счет повышения его рентабельности; увеличения прибыли путем роста производительности труда, снижения себестоимости продукции, повышения ее качества, внедрения достижений научно-технического прогресса.

Важное место в деятельности финансовой службы предприятия занимают вопросы распределения денежных доходов, прибыли. Кроме того, материальное стимулирование и материальная ответственность представляют собой реализацию контрольной функции финансов.

В этой связи в задачи финансовых служб предприятий входят:

создание финансовых ресурсов для производственного и социального развития, обеспечения роста прибыли, повышения рентабельности;

выполнение финансовых обязательств перед бюджетом, банками, поставщиками, вышестоящей организацией, по выплате заработной платы и других обязательств, вытекающих из финансового плана, а также организация расчетов;

содействие наиболее эффективному использованию производственных фондов и инвестиций;

разработка и реализация финансового, кредитного и кассового планов;

осуществление мер по эффективному использованию производственных фондов, доведению размеров собственных оборотных средств до установленных экономически обоснованных нормативов, обеспечению сохранности и ускорению оборачиваемости оборотных средств;

контроль за правильным использованием финансовых ресурсов, обеспечением сохранности и ускорением оборачиваемости оборотных средств.

Важной задачей финансовой службы предприятия является правильная организация расчетов за готовую продукцию и постоянный контроль за выполнением плана по реализации продукции и прибыли. Большое значение при организации финансовой работы на предприятии имеет своевременность расчетов с бюджетом, организация взаимоотношений с банками, правильность расчетов с рабочими и служащими, контроль за соблюдением норматива оборотных средств.

Таким образом, финансовая служба предприятия призвана играть важную роль в процессе производства и реализации продукции.

В настоящее время финансы предприятий находятся в кризисном состоянии, которое проявляется:

в значительном недостатке средств как для осуществления производственной деятельности, так и для инвестиций; это выражается в невысоком уровне заработной платы, задержке ее выплаты, а также в практическом прекращении финансирования социальной сферы со стороны предприятий;

в дороговизне кредита и невозможности в достаточной мере его использования для нужд предприятия;

в значительных неплатежах предприятий друг другу, нарастающих довольно высокими темпами, что усугубляет дефицит денежных средств у предприятий и осложняет их проблемы.

Поэтому в данный момент первоочередной задачей для государства и предприятий является укрепление финансов предприятий и на этой основе — стабилизация финансов государства. Без ее претворения в жизнь другие задачи, в том числе и проблемы инфляции, решить невозможно.

Основные пути укрепления финансов предприятий связаны с оптимизацией используемых ими денежных средств и ликвидацией их дефицита.

Таким образом, финансы предприятий материального производства являются важной экономической категорией. От их правильной организации зависят результаты деятельности предприятия. Для более глубокого исследования организации финансов предприятий материального производства необходимо рассмотреть их отраслевые особенности.

1.Отраслевые

особенности

функционирования

финансов

предприятий

материального

производства

Финансы предприятий материального производства представляют собой систему экономических отношений, связанных с формированием и расходованием денежных доходов и накоплений, образованием фондов денежных средств, обеспечивающих текущую хозяйственную деятельность предприятия материального производства и социальное развитие.

Предприятия материального производства в процессе своей деятельности, проводимой в соответствии с утвержденными финансовыми планами, совершают материальные и денежные затраты на расширенное воспроизводство основных фондов и оборотных средств, производство и реализацию продукции, социальное развитие своих коллективов и операционные расходы.

Функционирование финансов предприятий материального производства имеет ряд особенностей. Важнейшей отличительной особенностью является то, что отрасли промышленности отличаются по фондоемкости и материалоемкости, что отражается на структуре основных фондов и оборотных средств.

Так, на предприятиях черной металлургии, тяжелого машиностроения сконцентрировано около 60% основных производственных фондов. На предприятиях легкой и пищевой промышленности лишь 10%. Отсюда и различие во взаимоотношениях с бюджетом, а именно в величине амортизационных отчислений.

Затраты на воспроизводство основных фондов осуществляются посредством капитальных вложений. Источниками покрытия этих затрат являются: амортизация, прибыль, средства специальных фондов предприятий, ассигнования из государственного бюджета и долгосрочные кредиты банков. Необходимый плановый прирост оборотных средств покрывается за счет собственных ресурсов предприятия и кредитов банков. Средства, вложенные в эти затраты, после завершения кругооборота, как правило, полностью возвращаются предприятиям в составе выручки от реализации продукции. Следовательно, они не расходуются, а лишь авансируются.

Не одинаковая в них и структура затрат на производство, порядок нормирования оборотных средств, формирование оптовых цен. Имеются различия в организации финансов сезонных и несезонных отраслей промышленности. В сезонных отраслях потребности в денежных ресурсах для заготовки сырья удовлетворяются в значительной степени за счет банковских кредитов, а затраты, выручка от реализации продукции, прибыль распределяются неравномерно в течении года.

Финансирование социального развития предприятий материального производства также имеет ряд особенностей. Затраты на социальное развитие коллективов предприятий связаны с проведением мероприятий, направленных на повышение квалификации работников, сохранение трудоспособности и укрепление здоровья трудящихся, улучшение их социально-культурных и жилищно-бытовых условий и др.

Эти затраты частично покрываются за счет отчислений включаемых в себестоимость продукции, средств фондов материального стимулирования, профсоюзных средств.

Имеют ряд особенностей и операционные расходы предприятий материального производства. К операционным расходам относятся затраты на паспортизацию оборудования и переоценку основных фондов, тушение подземных пожаров в угольных шахтах, изобретательство и др. Та кие затраты имеют разовый характер, не повторяются из года в год в одинаковых размерах и поэтому не относятся на себестоимость продукции, чтобы не вызывать резкого колебания ее уровня Финансирование операционных расходов осуществляется в основном за счет ассигнований из государственного бюджета и частично за счет средств предприятий.

Наибольший удельный вес во всех расходах предприятий производственных объединений занимают затраты на производство продукции. Они складываются из денежного выражения затрат, связанных с использованием основных фондов, сырья, материалов, топлива, энергии, труда и т. д.

Кроме расходов на производство продукции, предприятия совершают затраты по ее реализацию, т.е. осуществляют внепроизводственные расходы, которые также имеют свои особенности. К ним относятся:

стоимость тары и упаковки изделий на складах готовой продукции;

расходы на транспортировку продукции;

комиссионные сборы и отчисления сбытовым организациям;

прочие расходы по сбыту.

Все виды затрат на производство продукции группируются по следующим элементам:

сырье и основные материалы (включая затраты, связанные с использованием природных ресурсов);

вспомогательные материалы, топливо, энергия;

заработная плата основная и дополнительная;

отчисления на социальное страхование;

амортизация основных фондов;

прочие расходы.

К прочим расходам относятся: командировочные, подъемные, арендная плата, стипендии работникам предприятия, вознаграждения за рационализаторские предложения, оплата стороннего транспорта, услуг связи, плата сторонним организациям за пожарную, военизированную и сторожевую охрану, расходы на организованный набор рабочих, затраты на гарантийное обслуживание и гарантийный ремонт и др.

Под влиянием научно-технического прогресса и роста производительности труда происходит постоянный процесс изменения структуры затрат на предприятиях материального производства: повышается удельный вес овеществленного труда и снижается удельный вес затрат живого труда, что также является отличительной особенностью предприятий материального производства.

По характеру структуры затрат на производство все отрасли промышленности можно подразделить на следующие группы:

материалоемкие (пищевая, легкая, химическая, машиностроение, черная металлургия);

трудоемкие (угольная, торфяная, лесная);

топливоемкие (производство электроэнергии);

отрасли с высокой долей амортизации (газовая, нефтедобывающая).

Совокупность производственных затрат показывает, во что обходится предприятию изготовление выпускаемой продукции, т.е. производственную себестоимость продукции.

Производственная себестоимость и внепроизводственные расходы составляют полную себестоимость продукции.

Таким образом, на практике под себестоимостью понимают денежное выражение текущих затрат предприятия материального производства на производство и сбыт продукции. Как экономическая категория себестоимость представляет обособившуюся часть стоимости продукции, состоящую из затрат овеществленного труда и заработной платы. Себестоимость отражает большую часть стоимости продукции и как показатель хозрасчетной деятельности предприятия быстро реагирует на эффективность использования производственных ресурсов, повышение фондоотдачи, экономию сырья, материалов, топлива и энергии, рост производительности труда. Она находится в тесной взаимосвязи с другим важным показателем эффективности — рентабельностью, влияя на ее величину.

Материальные затраты предприятий материального производства также имеют свои особенности. К материальным затратам относятся: сырье и материалы (включая затраты, связанные с использованием природных ресурсов), покупные комплектующие изделия и полуфабрикаты, работы и услуги производственного характера, износ инструментов, приспособлений и малоценного инвентаря, топливо и энергия. К затратам, связанным с использованием природных ресурсов, относятся отчисления на геологоразведочные работы, плата за воду и другие расходы. В материальных затратах не учтена амортизация.

Величина затрат на реализуемую продукцию не совпадает с объемом затрат на производство продукции, что также является отличительной особенностью предприятий материального производства, за счет остатков нереализованной продукции на начало и конец планируемого года и внепроизводственных расходов, которые полностью относятся на реализованную продукцию.

Размер плановых затрат на реализуемую продукцию (Зр) можно определить по следующей формуле:

Зр = 31 + Т — 32 + С

где 31 — остатки нереализованной продукции на начало планируемого года по фактической (ожидаемой) производственной себестоимости;

Т — товарная продукция планируемого года по плановой производственной себестоимости;

32 — предполагаемые остатки нереализованной продукции на конец планируемого года по плановой производственной себестоимости;

С — внепроизводственные расходы по плану на год.

В практике финансового планирования размер остатков нереализованной продукции принято определять следующим образом:

на начало года остатки принимаются в размере фактического (ожидаемого) наличия по статьям баланса: готовая продукция на складе; товары отгруженные, срок оплаты которых не наступил; товары отгруженные, но не оплаченные в срок покупателями; товары на ответственном хранении у покупателей ввиду отказа от акцепта;

на конец года остатки определяются исходя из плановых норм запаса готовой продукции на складе и нормально сложившихся запасов товаров отгруженных, срок оплаты которых не наступил. В сезонных отраслях промышленности учитываются также плановые сверхнормативные запасы готовой продукции на конец года, покрываемые краткосрочными кредитами банков.

Товары, не оплаченные в срок покупателями, и товары, находящиеся на ответственном хранении, на конец года не планируются, так как их наличие связано с нарушением нормального процесса хозяйственно-финансовой деятельности предприятий.

Реализация продукции предприятием материального производства также имеет ряд особенностей. Реализованной продукцией предприятия материального производства считается готовая продукция, отгруженная потребителю или вывезенная им со склада предприятия-изготовителя, в оплату которой полностью поступили средства на расчетный счет предприятия материального производства.

В объеме реализации продукции, кроме того, учитывается стоимость работ промышленного характера. К ним относятся: стоимость нестандартного оборудования, изготовленного для нужд собственного производства; стоимость инструментов, специальной оснастки своего производства, зачисленных в состав основных фондов.

В объем реализации не включается стоимость продукции, оплаченной, но не отгруженной покупателю в отчетном периоде или оставленной на ответственном хранении у предприятия-изготовителя. Стоимость реализуемой продукции определяется в оптовых ценах предприятия.

Применение объема реализованной продукции в качестве оценочного показателя хозяйственной деятельности предполагает его тесную увязку с натурально-вещественными показателями.

Основным показателем финансовой деятельности предприятия материального производства является объем поставок товаров в розничных ценах, основанных на заключенных договорах с торгующими организациями.

Объем нормативной чистой продукции предприятия материального производства определяется методом прямого счета:

по готовым изделиям, планируемым в натуральном выражении — умножением объема производства в натуральных показателях на установленный норматив чистой продукции;

по продукции, планируемой только в стоимостном выражении — умножением объема производства в оптовых ценах на утвержденный нормативный коэффициент чистой продукции;

по незавершенному производству — умножением изменения его остатков на нормативный коэффициент чистой продукции в составе незавершенного производства.

При большом ассортименте выпускаемых изделий используется показатель нормативной стоимости обработки (норматив прибавленной стоимости), определяемый как разность между оптовой ценой, затратами на сырье, материалы и стоимостью комплектуемых изделий. В добывающих отраслях промышленности и в других с относительно малыми материальными затратами целесообразно применять показатель товарной продукции, по своей структуре близкий к нормативной стоимости обработки.

Наряду с показателем нормативной чистой продукции сохраняют свое значение такие показатели, как реализованная, валовая и товарная продукция. Они используются в качестве обобщающих показателей роста объемов производства, для определения соотношений в темпах роста средств производства и предметов потребления и для других целей.

Объем реализованной продукции определяет главный источник доходов предприятия материального производства - выручку от реализации. Объем реализованной продукции отражает в стоимостном выражении размер отгруженной и оплаченной потребителями продукции или оплаченных услуг. При этом он всегда рассчитывается и оптовых ценах предприятия.

Выручка от реализации представляет сумму денежных средств, поступивших на расчетный счет предприятия за отгруженную покупателям продукцию. По своему экономическому назначению она является источником денежных доходов. Поступление выручки - важная стадия кругооборота средств предприятия материального производства, имеющая большое значение для обеспечения нормальной хозяйственной деятельности, которая имеет ряд особенностей. Определяющим моментом в этом процессе является своевременность поступления средств. Кроме выручки от реализации основной продукции, предприятие может получать выручку от прочей реализации (поступления от реализации выбывшего имущества, излишних материалов и др.). Поскольку оплата отгруженной продукции производится как по оптовым ценам предприятия, так и по оптовым ценам промышленности, розничным или расчетным ценам, выручка от реализации может не совпадать с объемом реализованной продукции. На размер выручки от реализации влияют объем выпускаемой продукции, ее ассортимент, качество и уровень реализационных цен.

Объем выручки от реализации находится в прямой зависимости от количества реализуемой продукции, которое в свою очередь определяется объемом производства, размером переходящих остатков готовой продукции на складе предприятия и в отгрузке. Немаловажную роль здесь играют ритмичность отгрузки продукции и форма расчетов за нее. От своевременности отгрузки и применения более эффективных форм расчетов зависит выполнение финансового плана по выручке от реализации.

Ассортимент изготавливаемой предприятием продукции оказывает существенное влияние на размер выручки от реализации. Увеличение удельного веса более дорогостоящей продукции в общем объеме реализации приводит к росту выручки от реализации. Однако это увеличение не может быть самопроизвольным.

Объем выручки от реализации находится в прямой зависимости от качества выпускаемой предприятием продукции.

Работники финансовых служб предприятия обязаны принимать все необходимые меры для выполнения финансового плана по выручке от реализации продукции, строго контролировать выполнение плановых заданий по факторам, от которых зависит объем выручки от реализации.

Из выручки от реализации продукции предприятия материального производства возмещают произведенные затраты на сырье, материалы, топливо, электроэнергию и другие виды материальных ценностей, а также амортизационные отчисления по установленным нормам. Оставшаяся часть выручки, включающая вновь созданную стоимость, является валовым доходом предприятия материального производства.

Таким образом, организация финансов предприятий материального производства имеет свои особенности. Для более глубокого исследования необходимо рассмотреть организацию финансов на конкретном предприятии - АО “Кривбасстрой-индустрия”.

2.Организация финансов АО “Кривбасстройиндустрия”

Для организации финансов на предприятии материального производства существует самостоятельное структурное подразделение - финансовый отдел. На базовом предприятии АО “Кривбасстройиндустрия” финансовая служба организована следующим образом:

Финансовый отдел предприятия в соответствии с Уставом предприятия создается администрацией, подчиняется в своей деятельности как Совету Учредителей, так и Директору предприятия, в своей деятельностью руководствуется “Положением о финансовом отделе”.

Финансовый отдел предприятия составляет финансовый план предприятия и несет ответственность за его исполнение как по доходам, так и по расходам, за обеспечение необходимыми денежными средствами производства и социально-экономического развития предприятия.

Основными задачами финансового отдела предприятия являются:

мобилизация денежных средств и направление их в соответствии с утвержденными планами на финансирование производства;

экономически обоснованное планирование доходов и расходов предприятия и экономного использования средств фондов строго по целевому назначению;

контроль за соблюдением финансовой дисциплины на предприятии.

Согласно утвержденного штатного расписания, финансовый отдел базового предприятия имеет следующую структуру (табл. 1).

Начальник финансового отдела подчиняется руководителю и несет с ним ответственность за финансовое состояние предприятия.

Таблица 1

Структура и

штатное расписание

финансового

отдела

АО

“Кривбасстройиндустрия”

| № п\п | Наименование должностей |

Ко-во штатных единиц |

| 1 | Начальник отдела | 1 |

| 2 | Экономист I категории | 1 |

| 3 | Экономист II категории | 1 |

| 4 | Ревизор-инспектор I категории | 1 |

| 5 | Ревизор-инспектор II категории | 1 |

| Всего по финансовому отделу | 5 |

Финансовый отдел предприятия в соответствии с возложенными на него задачами выполняет следующие функции:

организует финансовое планирование на предприятии и контролирует выполнение финансового плана;

контролирует соблюдение финансовой дисциплины;

анализирует финансовое состояние предприятия;

организует финансовый аудит в структурных подразделениях предприятия.

Организуя финансовое планирование, финансовый отдел учитывает предложения структурных подразделений.

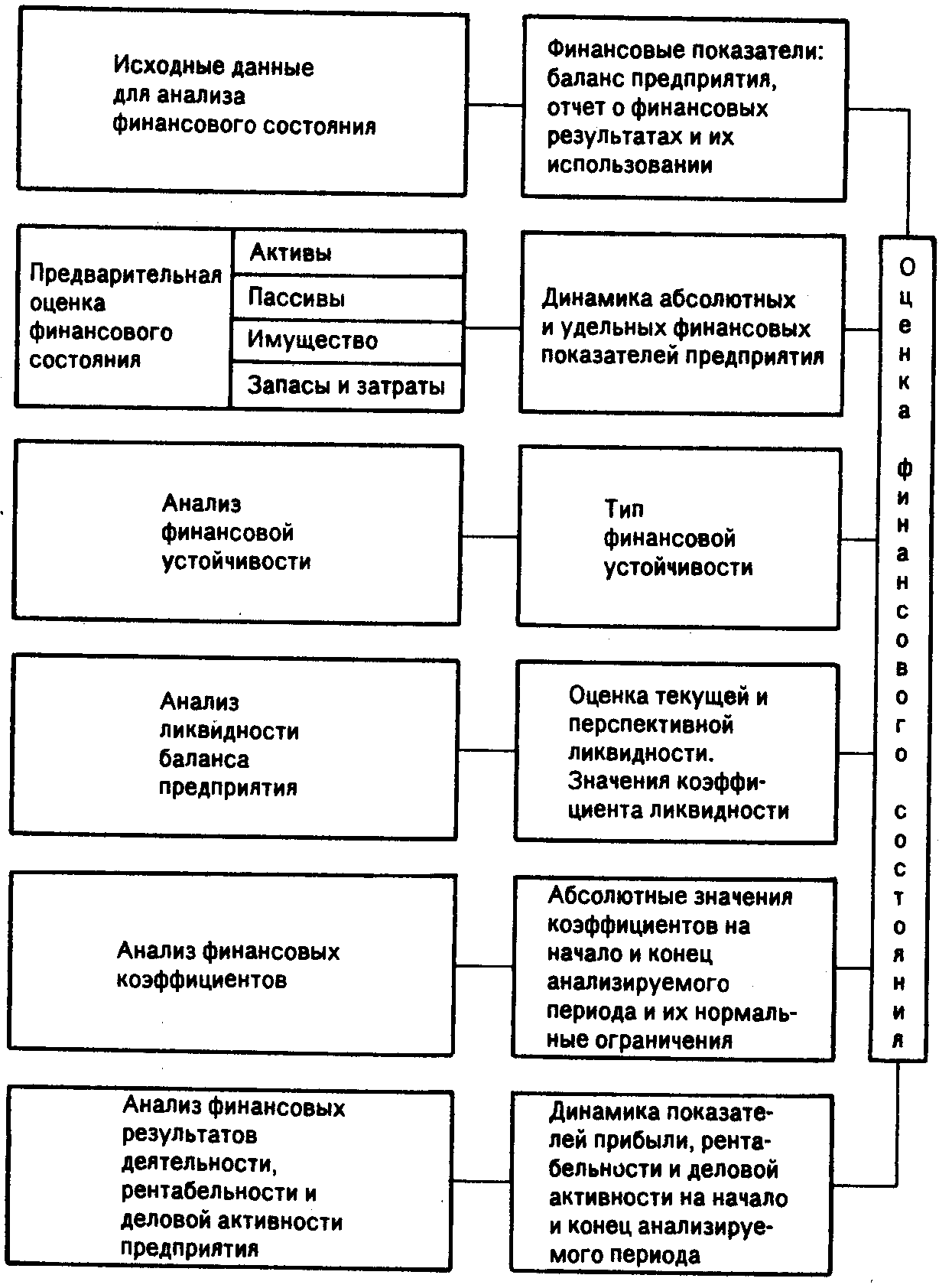

Одной из важнейших задач финансовой службы предприятия является анализ финансового состояния предприятия. Финансовый анализ предприятия включает анализ:

предварительный;

финансовой устойчивости;

ликвидности баланса;

финансовых коэффициентов;

финансовых результатов;

коэффициентов рентабельности и деловой активности.

Схема анализа финансового состояния предприятия представлена на рис. 2.

Результатом предварительного анализа является общая оценка финансового состояния предприятия, а также определение платежеспособности и удовлетворительной структуры баланса предприятия. Для выявления причин сложившегося финансового состояния, перспектив и конкретных путей выхода из него проводится детальный, углубленный и комплексный анализ деятельности предприятия. Анализируются динамика валюты баланса, структура пассивов. источники формирования оборотных средств и их структура, основные средства и прочие внеоборотные активы. результаты финансовой деятельности предприятия.

В процессе написания курсовой работы на базовом предприятии АО “Кривбасстройиндустрия” по результатам финансовой отчетности был проведен анализ финансового состояния. Наиболее значимые коэффициенты приведены в таблице 2.

Предварительный анализ финансового состояния и изменений за анализируемый период показал снижение доли основных средств и иных внеоборотных активов в активах предприятия с 53% на начало периода до 18% конец периода, увеличение доли запасов и затрат с 13 до 30%. Доля денежных средств и краткосрочных финансовых вложений практически не изменилась: на начало периода она составляла 13%, на конец — 11%. Резко увеличилась доля дебиторской задолженности (с 21% до 41%), что обусловлено неплатежеспособностью потребителей продукции предприятия.

Анализ пассивов предприятия показал уменьшение доли источников собственных средств в пассивах с 55 до 30% и резкое увеличение почти в 2 раза (с 39% до 70%) доли расчетов и прочих пассивов. Привлечение долгосрочных кредитов вообще не осуществлялось) а доля краткосрочных кредитов снизилась с 0.1% до 0,003%.

Ухудшилась структура имущества предприятия. Несмотря на переоценку основных фондов, доля источников собственных средств сократилась с 55% до 30%, что соответствует снижению доли собственных средств и вложений с 53 до 18%. Сложности в реализации продукции, задержки платежей, инфляционные ожидания повышения цен на материальные ресурсы привели к увеличению доли запасов и затрат с 13 до 30%.

В структуре запасов и затрат произошло некоторое увеличение доли незавершенного производства с 83% до 88%. Незавершенное производство составляет основную массу запасов и затрат.

Анализ финансовой устойчивости предприятия показал: финансовое состояние предприятия на начало на конец анализируемого периода является кризисным. За анализируемый период произошло снижение ликвидности баланса из-за недостаточности наиболее ликвидных активов для покрытия срочных обязательств. Коэффициент ликвидности снизился с 0.72 до 0.52. Текущая ликвидность организации недостаточна, хотя и количественно компенсируется перспективной ликвидностью.

Совместный анализ финансовых коэффициентов свидетельствует об общем ухудшении финансового положения предприятия за анализируемый период.

Коэффициент автономии снизился с 0.55 до 0.29, что означает снижение финансовой независимости предприятия, повышение риска финансовых затруднений в будущие периоды. Такая тенденция, с точки зрения кредиторов, снижает гарантии погашения предприятием своих обязательств. Коэффициент соотношения заемных и собственных средств на начало анализируемого периода соответствует нормальному ограничению, а на конец периода — его превышает, что свидетельствует о недостаточности собственных средств предприятия для покрытия своих обязательств. Коэффициент маневренности вырос с 0.04 до 0.38, однако не достиг рекомендуемой оптимальной величины, что объясняется недостаточностью собственных средств предприятия, находящихся в мобильной форме, и ограничением свободы в маневрировании этими средствами. Несмотря на то, что коэффициент обеспеченности запасов и затрат собственными источниками формирования несколько вырос с 0.20 до 0.38, он ниже значения нормального ограничения почти вдвое, что говорит о недостаточном обеспечении запасов и затрат собственными источниками формирования. Соответственно коэффициент ликвидности снизился с 0.87 до 0.73, что свидетельствует о снижении прогнозируемых платежных возможностей предприятия при условии своевременного проведения расчетов с дебиторами. При таком значении коэффициента ликвидности предприятие едва ли может надеяться на кредиты банка. Коэффициент абсолютной ликвидности упал с 0.34 до 0.15 и стал ниже нормального ограничения данного показателя. Это свидетельствует о возможности погашения лишь незначительной части краткосрочной задолженности предприятия в ближайшее время. Не удовлетворяя нормальным ограничениям на начало анализируемого периода, коэффициент покрытия снизился на конец периода с 1.2 до 1.1, что говорит о низких платежных возможностях предприятия даже при условии своевременных расчетов с дебиторами и продажи, в случае необходимости, материальных оборотных средств. В такой ситуации сложно найти покупателей акций и облигаций предприятия. Коэффициент имущества производственного назначения снизился ниже критической границы с 0.63 до 0.46. Поэтому следует изыскать дополнительные средства для увеличения имущества производственного назначения.

Анализ уровней и динамики прибыли показывает, что прибыль формируется исключительно за счет выручки от реализации основной продукции. Такие источники, как «прочная реализация» и «внереализационные операции», не используются.

Рост отдельных коэффициентов, характеризующих деловую активность и рентабельность предприятия, не отражает действительной скорости оборота средств. Так, рост коэффициента рентабельности основных средств и прочих внеоборотных активов объясняется уменьшением основных средств и прочих оборотных активов, а не ростом прибыли; соответственно рост коэффициента рентабельности собственного капитала — не ростом прибыли, а уменьшением собственного капитала. Коэффициент рентабельности перманентного капитала возрос в силу отсутствия долгосрочных кредитов и уменьшения собственного капитала. Коэффициент общей оборачиваемости капитала увеличился в связи с относительным уменьшением капитала предприятия в анализируемом периоде. Рост фондоотдачи вызван относительным уменьшением основных средств и прочих внеоборотных активов. Рост коэффициента оборачиваемости собственного капитала связан с уменьшением величины собственных средств. Анализ деловой активности и рентабельности свидетельствует о снижении активности и рентабельности предприятия.

По результатам проведенной оценки финансового состояния можно сделать вывод, что перед предприятием стоит проблема выживания. Его финансовая политика решает кратковременные задачи, дающие положительные результаты только сегодня с возможным отрицательным эффектом в будущем, что во многом обусловливается отсутствием финансовой стратегии.

Таким образом, эффективная организация финансов на предприятии материального производства - важнейший элемент управления предприятием. Для достижения целей курсовой работы необходимо провести на базовом предприятии аудит финансовых результатов и их использования.

3.Финансовый

аудит на базовом

предприятии

АО

“Кривбасстройиндустрия”

Аудит - независимая экспертиза финансовой отчетности предприятия на основе проверки соблюдения порядка ведения бухгалтерского учета, соответствия хозяйственных и финансовых операций действующему законодательству, полноты и точности отражения в финансовой отчетности деятельности предприятия.

Содержанием аудиторского контроля являются проверки бухгалтерской (финансовой) отчетности, платежно-расчетной документации, других финансовых обязательств и требований предприятия материального производства.

Цель аудита - решение конкретной задачи, которая определяется законодательством, системой нормативного регулирования аудиторской деятельности, договорным обязательствам аудитора и клиента. Основной целью аудитора является определение сильных сторон контроля, чтобы убедиться, что существенные ошибки отсутствуют.

Основная задача аудита - проверка соблюдения нормативно-правовых актов и правильности ведения бухгалтерского учета.

В процессе написания курсовой работы была осуществлена аудиторская проверка финансовых результатов и их использования базового предприятия АО “Кривбасстройиндуст-рия”.

В процессе аудита было проверено соответствие данных отчета о финансовых результатах и их использовании (форма № 2), Главной книге, оборотам по счетам №№ 06, 46, 47, 48, 76, 80, 81, 83, 84, 88, проверено соблюдение требований Положения о составе затрат по производству и реализации продукции и о порядке формирования финансовых результатов и установлена обоснованность включения расходов в себестоимость, а также их списания за счет балансовой прибыли и прибыли, остающейся в распоряжении предприятия. В процессе аудита были подвергнуты контролю все составные части конечного финансового результата:

от реализации продукции;

от продажи основных средств и иного имущества;

от внереализационной деятельности.

Чтобы установить обоснованность отражения в бухгалтерском учете внереализационных доходов и потерь, проверке подвергались обороты по счету 76, 80. В составе внереализационных доходов были проверены:

дивиденды по акциям;

доходы, полученные от долевого участия в деятельности других организаций;

доходы по депозитным сертификатам банков и процентным векселям;

прибыль, полученная от операций, связанных с осуществлением совместной деятельности;

доходы от процентов за средства, переданные взаймы;

проценты, полученные от банков за использование временно свободных средств организации;

доходы от сдачи имущества в аренду;

поступления от уплаты штрафов, пени, неустоек и других видов санкций, а также возмещение убытков;

прибыль прошлых лет, выявленная в отчетном году;

невостребованная задолженность кредиторам и депонентам с просроченными сроками исковой давности.

В составе внереализационных расходов были проверены:

местные налоги и сборы в соответствии с налоговым законодательством Украины (реклама);

расходы, связанные с приобретением валюты;

отрицательные курсовые разницы по операциям в валюте;

расходы на судебные издержки, штрафы, пени, неустойки, суммы, направляемые на компенсацию убытков, уплаченные физическим или юридическим лицам;

затраты на производство, не давшее продукции, и по аннулированным производственным заказам;

убытки от списания безнадежных долгов, дебиторской задолженности по истечении сроков исковой давности;

убытки по операциям прошлых лет, выявленные в отчетном году;

некомпенсируемые убытки от хищений имущества, виновники которых не установлены, включая убытки от списания ранее присужденной дебиторской задолженности по недостачам и хищениям на основании решения суда о несостоятельности ответчика и невозможности обращения взыскания на его имущество;

потери от стихийных бедствий и в результате экстремальных ситуаций, включая расходы, связанные с ликвидацией их последствий.

Показатели использования прибыли были подвергнуты анализу путем сопоставления записей в Главной книге, оборотов по счетам 80, 81, 88 с информацией, содержащейся в форме № 2 (Раздел II) и в Справке к отчету о финансовых результатах и их использовании. Была проверена правомерность:

отчислений на образование резервного капитала, фондов накопления и потребления;

отчислений на благотворительные цели;

других отчислений.

В частности, были проверены подлежащие внесению в бюджет штрафные санкции и расходы по возмещению ущерба в результате несоблюдения требований по охране окружающей среды от загрязнений и иных вредных воздействий, несоблюдения санитарных норм и правил, получения необоснованной прибыли вследствие завышения цен на продукцию, сокрытия (занижения) прибыли или иных объектов налогообложения.

Было проверено, отнесены ли за счет прибыли, остающейся в распоряжении предприятия, расходы на приобретение основных средств, нематериальных и иных внеоборотных активов.

Было проверено наличие решения собственников о порядке использования прибыли, источниках возмещения убытков и соответствие учетных записей этому решению.

По результатам проверки было составлено аудиторское заключение (см. приложение).

В процессе аудита не были обнаружены никакие факты, из которых можно было бы сделать вывод о несоответствии системы внутреннего контроля АО “Кривбасстройиндустрия” масштабам и характеру его деятельности, а также серьезные нарушения установленного порядка ведения бухгалтерского учета, которые могли бы существенно повлиять на достоверность данных по учету финансовых результатов и их использованию, отраженных в бухгалтерской отчетности.

Результаты проведенной проверки показывают, что проведенные финансово-хозяйственные операции осуществлялись во всех существенных отношениях, в соответствии с действующим законодательством.

В результате проверки были обнаружены небольшие погрешности в ведении и оформлении первичных документов, и исправления в Главной Книге.

В целом, бухгалтерская отчетность достоверна, то есть подготовлена таким образом, чтобы обеспечить во всех существенных аспектах отражение финансовых результатов и их использования.

Таким образом, организация финансов на базовом предприятии АО “Кривбасстройиндустрия” находится не на должном уровне. Для ее совершенствования необходимо наметить пути и определить мероприятия.

4.Пути

совершенствования

организации

финансов

на базовом

предприятии

АО

“Кривбасстройиндустрия”

Проведенные исследования на базовом предприятии показывают, что организация финансов на предприятии требует совершенствования, что может быть достигнуто путем совершенствования методов финансового планирования и методов управления финансами, что должно привести к улучшению финансового состояния предприятия.

Совершенствование методов финансового планирования можно достигнуть путем применением прогрессивных методов финансового планирования, а именно:

финансовый план как экономический прогноз: руководство предприятия материального производства независимо от его величины обязано знать, какие задания в области экономической деятельности оно может запланировать на следующий период. Группы заинтересованных в деятельности предприятия лиц предъявляют определенные минимальные требования к результатам его работы. К тому же при планировании некоторых видов деятельности необходимо знать, какие экономические ресурсы требуются для выполнения поставленных задач. Это относится, например, к планированию в области привлечения капитала (приобретения кредитов, увеличение акционерного капитала и т.п.) и определения объема инвестиций;

финансовый план как основа для контроля: по мере реализации заложенных планов необходимо регистрировать фактические результаты деятельности предприятия материального производства. Сравнивая фактические показатели с запланированными, можно осуществлять так называемый бюджетный контроль. В этом смысле основное внимание уделяется показателям, которые отклоняются от плановых, и анализируются причины этих отклонений. Таким образом пополняется информация обо всех сторонах деятельности предприятия материального производства. Бюджетный контроль позволяет, например, выяснить, что в каких-либо областях деятельности предприятия намеченные планы выполняются неудовлетворительно. Но можно, разумеется, предположить и такую ситуацию, когда окажется, что сам бюджет был составлен на основе нереалистичных исходных положений. В обоих случаях руководство заинтересовано в получении информации об этом, с тем чтобы предпринять необходимые действия, т.е. изменить способ выполнения планов или ревизовать положения, на которых основывается бюджет;

финансовый план как средство координации: бюджет представляет собой выраженную в стоимостных показателях программу действий (план) в области производства, закупок сырья или товара, реализации произведенной продукции и т.д. В программе действий должна быть обеспечена временная и функциональная координация (согласование) отдельных мероприятий. Рентабельность сбыта зависит, например, от величины ожидаемой цены поставщика и условий производства; количество выпускаемой продукции - от ожидаемого объема реализации; величина отпускной цены - от того, каких объемов закупок сырья и материалов требует программа производства и реализации и т.д.;

финансовый план как основа для постановки задачи. Разрабатывая бюджет на следующий период, необходимо принимать решения заблаговременно, до начала деятельности в этот период. В таком случае существует большая вероятность того, что разработчикам финансового плана хватит времени для выдвижения и анализа альтернативных предложений, чем в той ситуации, когда решение принимается в самый последний момент;

финансовый план как средство делегирования полномочий: одобрение руководством предприятия финансового плана подразделения служит сигналом того, что в дальнейшем оперативные решения принимаются на уровне этого подразделения (децентрализованно), если они не выходят за установленные бюджетом рамки. Если же бюджеты на уровне подразделений не разрабатываются, руководство предприятия вряд ли будет в такой степени склонно к децентрализации процесса принятия оперативных решений.

Предприятию необходимо совершенствовать методы управления финансами с целью улучшения финансового состояния предприятия, что достигается решением следующих задач:

сокращение иммобилизации оборотных средств;

сокращение сверхнормативных запасов;

управление незавершенным производством и запасами готовой продукции;

оптимизация ненормируемых оборотных средств;

ускорение оборачиваемости оборотных средств;

сокращение затрат на финансирование.

На базовом предприятии имеет место отвлечение части оборотных средств на цели, не предусмотренные финансовым планом и не имеющие законных источников покрытия. Такое отвлечение является иммобилизацией оборотных средств. На предприятии обнаружены:

превышение расчетов с рабочими и служащими ссудам на индивидуальное жилищное строительство и прочие нужды над ссудами, фактически выданными банком;

расходы, не перекрытые средствами специальных фондов и целевого финансирования;

излишне внесенная в банк сумма амортизационных отчислений;

расчеты с лицами по возмещению материального ущерба и недостачи и потери от порчи товарно-материальных ценностей, не списанные с баланса в установленном порядке.

Иммобилизация - свидетельство нарушения финансовой дисциплины, поскольку она представляет собой перерасход средств по сравнению с имеющимися источниками целевого назначения. Поэтому финансовые органы базового предприятия должны уделять особое внимание вскрытию причин ее образования.

Иммобилизация может отрицательно повлиять на финансовое положение предприятия, поскольку отвлечение средств из оборота ухудшает платежеспособность. Необходимо своевременно выявлять иммобилизованные суммы или неправильное использование средств целевого назначения и неуклонно сокращать их.

Нормируемые оборотные средства включают запасы сырья и других товарно-материальных ценностей для обеспечения производственного процесса, незавершенное производство, расходы будущих периодов и готовую продукцию, прочие нормируемые средства. Минимальная потребность в указанных запасах покрывается нормативом собственных оборотных средств. На предприятии обнаружено превышение фактических запасов над нормативом.

Излишние и ненужные материальные ценности требуют дополнительных расходов на хранение, а иногда приводят к потерям потребительских свойств. Предприятию необходимо тщательно сопоставлять фактические запасы с плановыми и исследовать причины отклонений от плана, что должно положительно повлиять на финансовое состояние предприятия.

По незавершенному производству было установлено в его составе наличие бракованной продукции, затрат на аннулированные и приостановленные заказы, несвоевременное списание затрат на незаконченные заказы, услуги и работы. Финансовому отделу необходимо обратить внимание на эти недостатки с целью улучшения финансового состояния предприятия.

Особо необходимо обратить внимание на состояние запасов готовой продукции, так как на предприятии обнаружено превышение плановых запасов по этой статье, что приводит к отвлечению средств из оборота.

Ненормируемые оборотные средства имеют форму денежных средств и незаконченных расчетов. В связи с действующим порядком и сроками проведения расчетов неизбежно наличие определенных переходящих остатков задолженности на отчетные даты. Наряду с этим из-за существующих на предприятии нарушений нормального хода финансово-хозяйственной деятельности возникает дополнительная непланируемая потребность в финансовых ресурсах.

Источниками покрытия ненормируемых оборотных средств являются привлеченные вне плана ресурсы. Отвлечение средств предприятия на не предусмотренные планом цели зачастую приводит к задержке в обороте средств поставщиков.

Предприятию необходимо тщательно анализировать суммы дебиторской и кредиторской задолженности, причины, приведшие к образованию этих сумм, их влияние на финансовое состояние предприятия. Необходима тщательная оптимизация ненормируемых оборотных средств с целью улучшения финансового состояния предприятия.

Оборачиваемость оборотных средств - важнейший качественный показатель, характеризующий использование оборотных средств. Он отражает время, затрачиваемое на движение оборотных средств через все стадии кругооборота. Ускорение оборачиваемости оборотных средств играет важную роль, обеспечивая экономию ресурсов, необходимых для производства и реализации продукции. При ускорении оборачиваемости уменьшается потребность в оборотных средствах, и они высвобождаются из оборота, а при замедлении возникает потребность в вовлечении в оборот дополнительных средств.

Для улучшения работы предприятия очень важно максимально сократить время оборота ресурсов предприятия, вложенных в запасы и расчеты. Что даст возможность уменьшить потребность в оборотных средствах путем оптимизации запасов, их относительного снижения по сравнению с ростом производства, ускорения расчетов или, наоборот, привлечение средств в оборот при неблагоприятном положении дел на этих участках работы.

Ускорение оборачиваемости оборотных средств зависит от совершенствования организации производства, сокращения производственного цикла, экономии материальных ресурсов и применения более дешевых и эффективных их видов, улучшения материально-технического снабжения и сбыта, условий поставок сырья и готовой продукции, перехода на прямые связи между поставщиками и потребителями, соблюдения расчетно-платежной дисциплины и способствует улучшению финансового состояния предприятия.

Кредиты банка являются важнейшим источником обеспечения финансовыми ресурсами потребностей предприятия, связанных с производством и реализацией продукции. Сокращение затрат на финансирование - путь к повышени эффективности финансовой и инвестиционной деятельности предприятия в условиях рыночной экономики и улучшению финансового состояния предприятия.

Заключение

По результатам проведенных исследований можно сделать вывод, что организация финансов занимает особое место в экономических отношениях предприятия, так как от ее эффективной организации зависят жизнедеятельность и надежность функционирования предприятия. Их специфика проявляется в том, что они всегда выступают в денежной форме, имеют распределительный характер и отражают формирование и использование различных видов доходов и накоплений предприятия материального производства.

Финансовые отношения существуют объективно, но имеют конкретные формы проявления, соответствующие характеру производственных отношений в обществе. В современных условиях формы финансовых отношений претерпевают серьезные изменения. Становление рынка и предпринимательства в Украине предполагает не только разгосударствление экономики, приватизацию предприятий, их демонополизацию для создания свободного экономического сектора, развитие конкуренции, либерализацию цен и внешнеэкономических связей предприятий, но и финансовое оздоровление народного хозяйства, создание адекватной системы финансовых отношений.

Финансы предприятий материального производства, будучи частью общей системы финансовых отношений, отражают процесс образования, распределения и использования доходов на предприятиях и тесно связаны с предпринимательством, поскольку предприятие является формой предпринимательской деятельности.

Организация финансов охватывает систему принципов, методов, форм и приемов регулирования рыночного механизма в области финансирования хозяйственной деятельности предприятия с целью повышения его конкурентоспособности. При малом бизнесе для организации финансов достаточна квалификация бухгалтера или экономиста, так как финансовые операции почти не выходят за рамки обычных безналичных расчетов, основой которых является денежный оборот. Совершенно иная картина с финансами предприятия материального производства. В этом бизнесе действует закон перехода количества в качество. Предприятию материального производства требуется большой поток капитала и соответственно большой поток потребителей продукции. При среднем и большом бизнесе, объем и размах деятельности которого измеряются десятками и сотнями миллионов гривень, преобладают финансовые операции, для организации которых уже необходима организация финансов, поставленная на научную основу. Таким образом, финансовая служба предприятия становится ключевой фигурой на предприятии.

К сожалению, новая финансовая идеология лишь начинает овладевать массами украинских практиков бизнеса: не хватает добротной литературы, причем, не переводной, а именно отечественной, учитывающей нелегкие условия украинского рынка и особенности наших стандартов и правил бухгалтерского учета и отчетности; мало по-настоящему подготовленных педагогов, сочетающих знание теории с владением практическими навыками бизнеса в новых условиях; серьезные трудности связаны с необходимостью адаптации “импортных” экономических моделей к нашим традициям учета.

В данной работе автор стремился адаптировать западные приемы организации финансов предприятий материального производства к условиям отечественного рынка.

В связи с переходом Украины к рыночным отношениям, роль финансов предприятий материального производства значительно возрастает. Они становятся одним из важных приоритетных инструментов реализации стратегических планов предприятия.

Исходя из функций и задач финансовой политики предприятия, для ее осуществления законодательными актами определены механизмы ее реализации.

Следует также отметить, что в деятельности финансовых органов предприятий материального производства идет постоянный поиск новых, более эффективных форм работы. Это обусловлено стремительным переходом к рыночной экономике и разнообразием видов и форм деятельности юридических лиц.

Повышение эффективности организации финансов на предприятиях материального производства особенно актуально в настоящее время, когда в стране наблюдается повсеместный и глобальный спад производства, отток капитала за рубеж, криминализация экономики. В существующих условиях дефицита финансов и производственных инвестиций предприятия должны стремиться максимально эффективно использовать ограниченные финансовые ресурсы.

Таким образом, можно сделать вывод, что роста производства на предприятиях материального производства можно достичь благодаря эффективному управлению финансами предприятия, что достигается путем правильной их организации.

Литература

Закон Украины “Об аудиторской деятельности” № 276 от 29 апреля 1994 г. // Ведомости Верховного Совета Украины 1994, № 28.

“Большая Советская Энциклопедия”, т. 27, издание 3-е, Москва, изд-во “Советская Энциклопедия”, 1977.

Е.И. Бородина, Ю.С. Голикова, Н.В. Колчина, З.М. Смирнова, “Финансы предприятий”, Москва, 1995.

В.А. Раевский, “Анализ хозяйственно-финансовой деятельности предприятий”, Москва, 1988.

Й. Ворст, П. Ревентлоу, “Экономика фирмы”, Москва, “Наука”, 1994.

Б.И. Домненко, В.Д. Камаева, “Введение в бизнес”, Ижевск, 1991.

Н.П. Барышников “Организация и методика проведения общего аудита”, Москва, 1996 г. Информационный издательский дом “Филин”.

М.Ф. Овсийчук “Аудит. Организация. Методика проведения”, Москва, 1996 г. ТОО “Интехтех”.

А.Д. Шеремет, В.П. Суйц “Аудит. Учебное пособие”, Москва, 1995 год, “Инфра-М”.

Приложение

Рис. 1. Механизм управления финансами предприятий

Рис. 2. Схема анализа финансового состояния предприятия

Отчет аудиторской

фирмы

исполнительному

органу АО

“Кривбасстройиндустрия”

Аудиторской фирмой “Аудит” были проверены прилагаемые балансы АО “Кривбасстройиндустрия” на 01/01/1996 г. и 01/01/1997 г. и соответствующие консолидированные отчеты о доходах, акционерном капитале, об изменении финансового положения и о финансовых результатах и их использовании за трехлетний период, завершившийся 31/12/1996 г. Ответственность за эти отчеты несут руководители компании. В обязанности аудиторской фирмы входило представление заключения на основе данных аудиторской проверки этих отчетов.

Проверка была осуществлена в соответствии с общепринятыми аудиторскими стандартами, согласно которым требуется, чтобы была проведена аудиторская проверка с целью сбора достаточных доказательств того, что финансовые отчеты не содержат существенных ошибок. Проверка была проведена с использованием тестов, информации, подтверждающей цифровой материал и раскрыта в финансовых отчетах. В ходе аудиторской проверки были рассмотрены используемые бухгалтерские принципы, оценки существенных статей, сделанные руководством АО “Кривбасстройиндустрия”, и представление финансовых отчетов в целом. В ходе проверки собрано достаточно данных для заключения.

В результате проверки было установлено, что финансовые отчеты во всех существенных аспектах практически точно отражают консолидированное положение АО “Кривбасстрой-индустрия” на 01/01/1996 г. и 01/01/1997 г. и консолидированные результаты операций, изменение финансового положения и финансовые результаты и их использование за каждые три года периода, завершившегося 31/12/1996 г., в соответствии с общепринятыми бухгалтерскими принципами.

Вместе с тем, в результате проверки были обнаружены небольшие погрешности в ведении и оформлении первичных документов и множество исправлений в Главной Книге (подписанных).

26/02/1998 г.

Ю.Н. Пикуль

Таблица 2

Показатели

финансового

состояния

АО

“Кривбасстройиндустрия”

| ПОКАЗАТЕЛЬ | РАСЧЕТ |

на начало |

на конец |

|

1.

Коэффициент |

(Денежные средства + быстрореализуемые ценные бумаги) / (Краткосрочные обязательства) (итог Ш раздела пассива ба-ланса-нетто) | 0.34 | 0.15 |

|

2.

Уточненный |

(Денежные средства + быстрореализуемые ценные бумаги + дебиторская задолженность) / (Краткосрочные обязательства) (итог Ш раздела пассива баланса-нетто) | 0.87 | 0.73 |

|

3.

Общий |

(Текущие активы (II + III раздел актива баланса-нетто) ) / Краткосрочные обязательства (итог 111 раздела пассива) | 1.20 | 1.10 |

|

5. Коэффициент маневренности |

Оборотный капитал |

0.04 | 0.38 |

| Источники собственных средств (1 раздел пассива баланса) | |||

|

7.

Соотношение |

Труднореализуемые активы (данные управленческого учета) | 56.5 | 67.8 |

|

и

легкореализуемых |

текущие активы - труднореализуемые активы (расчетно) |

11/03/1998 г.

Кривой Рог 1998