Реферат: Кризис августа 1998 года в России, причины, последствия, уроки

МИНИСТЕРСТВО ОБЩЕГО И ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

РОССИЙСКОЙ ФЕДЕРАЦИИ

Нижегородский государственный университет

имени Н.И. Лобачевского

Экономический факультет

Кафедра экономики народного хозяйства

КУРСОВАЯ РАБОТА

по дисциплине:

«История экономики»

на тему:

«Кризис августа 1998 года в России, причины, последствия, уроки»

Выполнил:

Студент 1 курса, группы 717-1

дневного отделения,

специальности

«национальная экономика»

Шаров А. О.

________________________

подпись

Научный руководитель:

Иваньковский С.Л.

_____________________

подпись

Н. Новгород

2003 г.

Оглавление.

Введение…………………………………………………………………………………………2

- Характеристика экономики России в 1993-1998 годах и причины кризиса……...…3

- Хронология кризиса……………………………………………………………………12

- Банковский кризис……………………………………………………………………..17

- Последствия кризиса августу 1998 года в России……………………………………20

- Меры правительства Примакова по преодолению последствий кризиса. Российская

экономика в 1999 году………………………………………………………………….24

- Заключение……………………………………………………………………………...29

Список литературы………………………………………………………………………….….32

Введение.

Конец 90-х годов отмечен серьезными сбоями в функционировании мирового хозяйства: 1998 год ознаменовался двукратным падением темпа общемирового прироста валового продукта и международной торговли. Не обошли эти тенденции и Россию.

Российская Федерация относится к типу стран с так называемым «зарождающимся» рынком, что явилось причиной ее высокой уязвимости в ходе мирового кризиса. Исследование причин и последствий кризиса 1998 года является актуальным для сложившейся в России обстановки ввиду зависимости социально-политических явлений от курса экономических реформ и преобразований.

Данная работа представляет собой анализ кризиса августа 1998, его причин и последствий. Мною проанализированы социально-политические и экономические события, имевшие место в России в период 1993-1999гг., усугубившие кризисное состояние экономики.

Целью работы является показать объективную закономерность возникновения и нарастания кризиса в экономике России в конце 90 – х годов, а также субъективный фактор, вызвавший с одной стороны усиление кризиса, а с другой - быстрое преодоление последствий кризиса.

Работа состоит из нескольких частей, в первой части из которых мной рассмотрены общеэкономические тенденции, а также выявлены основные факторы, явившиеся причинами углубления кризиса. Вторая часть представляет собой хронологию кризиса, начиная с его ранних истоков. Далее в моей работе приводится анализ состояния банковской системы Российской Федерации в 1998 году. В четвертой части работы, речь идет о последствиях кризиса, как отрицательных, так и о положительных. Далее следует обзор мер принятых правительством Примакова по преодолению кризиса и его последствий.

1. Характеристика экономики России в 1993-1998 годах и причины кризиса.

Накопление кризисного потенциала в российской экономике происходило постепенно и параллельно кажущейся стабилизации. Экономический кризис был фактически подготовлен рядом объективных и субъективных факторов:

· накоплением "отсроченной инфляции" в таких масштабах, которые экономика страны оказалась неспособна обслужить;

· неоправданно низкой долей накопления, то есть государство жило не по средствам, "проедая" доходы будущих поколений;

· чисто спекулятивным характером фондового рынка, не отражающим реального состояния экономики;

· полным отсутствием какой-либо государственной программы экономического роста и развития промышленного производства;

· непродуманной фискальной политикой;

· восточно-азиатским и мировым экономическим кризисом;

· снижением валютных поступлений от продажи энергоносителей;

· политическим кризисом, противостоянием думы и правительства;

· личностным фактором в принятии решений в канун кризиса.

Накопление "отсроченной инфляции" в таких масштабах, которые экономика страны оказалась неспособна обслужить.

В начале 1995 года было принято политическое решение об изменении бюджетной политики: отказ от инфляционного финансирования (печатания денег) и поиск не инфляционного источника развития. В итоге все это вылилось в создание системы государственного заимствования на внутреннем и внешнем рынке (ГКО).

Борьба с инфляцией путем ограничения роста денежной массы привела к недостатку наличных денежных средств для обслуживания товарооборота: монеторизация экономики составила всего 10% против 70-75% ВВП, как во всех развитых странах. Снижение текущей инфляции компенсировалось за счет сокращения социальных расходов и роста "отсроченной инфляции" (девальвации, неплатежей, внутреннего и внешнего государственного долга и т.д.).

Все это время баланс бюджетных расходов поддерживался за счет роста "отсроченной инфляции". Общий объем неплатежей в 1998 г. составил более 1,4 трлн. руб.

Государственный внешний долг, несмотря на относительно небольшую его величину и неплохую структуру, вследствие накопления краткосрочных валютных обязательств коммерческих банков (19 млрд. долл.), внешних займов субъектов Федерации, падения цен на нефть и газ, неблагоприятных внутренних условий стал представлять серьезную угрозу для финансовой системы страны.

Если в 1993 г. величина "отсроченной инфляции" составляла всего доли процента текущей, то в 1998 г. она уже в десять раз превышала текущую. По-видимому, в 1995-1996 гг. "отсроченная инфляция" вышла из-под государственного контроля и стала развиваться самопроизвольно.

Неоправданно низкая доля накопления, то есть государство жило не по средствам, "проедая" доходы будущих поколений.

На протяжение ряда предкризисных лет траты государства превышали доходы. Неоправданные ожидания быстрого саморазвития экономики, на основе рыночных отношений, помощи экономически развитых стран, вызывали благодушное настроение у президента и правительства. Все это не способствовало принятию кардинальных и непопулярных решений по структурной перестройке экономики. В тоже время политическая нестабильность в обществе, нарастающее недовольство населения, заставляло правительство проводить популистскую политику, щедро обещать повышение зарплат, пенсий, социальных пособий. Сокращение государственных расходов в этих условиях не представлялось возможным. В результате нарастал разрыв между доходами и расходами государства, увеличивался дефицит бюджета, который погашался кредитами. Исторический шанс провести структурную перестройку экономики и общества был упущен.

Чисто спекулятивный характер фондового рынка, не отражающий реального состояния экономики.

Важной причиной финансового кризиса стало неоправданно быстрое увеличение государственного долга по ГКО - ОФЗ, достигшего за 4 года 436 млрд. рублей (на 1 июля 1998 года). Столь масштабное наращивание внутренних займов не может быть объяснено необходимостью неэмиссионного финансирования дефицита федерального бюджета, выдвигающегося обычно в качестве главного аргумента.

Следует заметить, что начиная с 1996 года главным источником образования дефицита федерального бюджета становятся сами расходы на обслуживание государственного долга, сумма которых приблизилась к величине дефицита и которые стали самой крупной статьей бюджетных расходов. Из этого следует, что объективной необходимости в столь масштабном наращивании ГКО - ОФЗ не было - оно было обусловлено главным образом потребностью в погашении ранее выпущенных обязательств.

Отсутствие государственной программы экономического роста и развития промышленного производства.

Искусственно поддерживаемый курс рубля способствовал установлению неадекватного соотношения цен на экспортные и импортные товары. Цены на экспорт оказались завышены, что сокращало поступление валюты в страну, а цены на импорт, наоборот, занижены, что подрывало конкурентоспособность отечественных товаров. В результате до 60% продовольственного рынка обеспечивается за счет импорта. Большинство видов промышленной и сельскохозяйственной продукции просто невыгодно стало производить.

В подобных условиях могли развиваться лишь экспортно-ориентированные сырьевые отрасли промышленности и теневые предприятия малого и среднего бизнеса, тогда как российская индустрия в целом, особенно наукоемкие отрасли промышленности, была обречена на вымирание.

Финансовые средства оказались оторванными от реального сектора экономики и вращались либо в рамках рынка ГКО-ОФЗ, либо в замкнутых цепочках сырьевых экспортеров.

Объемы инвестиций продолжали снижаться опережающими темпами несмотря на некоторую стабилизацию промышленного производства. За восемь лет капиталовложения в экономику страны сократились почти в пять раз. Все это свидетельствует с том, что у государства не было сколько-нибудь просчитанной политики экономического роста.

Непродуманная фискальная политика.

В России рост "отсроченной инфляции" происходил на фоне постоянного повышения реальных ставок налогов и снижения объемов их собираемости. Вследствие данной фискальной политики все большее количество предприятий уходило в теневую экономику. Объективно происходило сужение налогооблагаемой базы.

Активно работали "обналичивающие фирмы", только в 1997 г. они вынуждены были перейти на нелегальное положение, однако стоимость данных услуг практически не возросла. До 40% экономики функционировало в теневом секторе. Вывоз капитала за границу достигал 10-12 млрд. долларов ежегодно.

Налоги стали собираться хуже. Попытка дать Госналогслужбе повышенное задание на 1997 год (до 15% ВВП) – была явной ошибкой. Не было понимания важности организационно-технической работы в этом ведомстве. Не было и реалистичной оценки возможностей улучшения сбора налогов.

Восточно-азиатский и мировой экономический кризис.

Роль "азиатского", а в действительности, как это стало ясно сегодня, мирового финансового кризиса, его влияние на Россию нельзя недооценивать. Если бы мы не впустили нерезидентов на рынок ГКО, то влияние мирового кризиса на нашу экономику было бы намного меньше.

И, тем не менее, наш кризис можно понять лишь как часть мирового финансового кризиса: Чехия, Малайзия, Таиланд, Южная Корея, Япония, Индонезия, Россия, Бразилия. Во всех этих странах картина кризиса одинакова:

резкое обесценивание национальной валюты;

банковский кризис;

падение капитализации фондового рынка;

спад производства.

Характерно, что удары кризиса обрушились на развивающиеся страны, структура экономики которых страдает существенными ограничениями свободы конкуренции в пользу привилегированных агентов на основе связи власти с крупным капиталом, где велико вмешательство государства в экономику в интересах определенных групп. Итог - резкое сокращение потоков капиталов на эти рынки, кризис доверия. По оценкам экспертов МВФ, чистый приток капитала на развивающиеся рынки, включая страны с переходной экономикой, снизился с 215 млрд. долл. в 1996 г. до 123,5 млрд. в 1997 г. и до 56,7 млрд. долл. в 1998 г. Произошло общее снижение уровня доверия к развивающимся рынкам, в том числе российскому. Процентные ставки пошли вверх.

Снижением валютных поступлений от продажи энергоносителей.

Экономика России всегда была тесно связано с экспортом энергоносителей. Формирование бюджета, обслуживание внешнего долга напрямую связано с поступлением валюты от продажи нефти и газа. В 1998 году цена за баррель нефти снизилась до 10 долларов США, экспорт нефти стал убыточным, поскольку цена упала ниже себестоимости добычи нефти в Сибири. Отсутствие притока “нефтедолларов” объективно снизило возможности правительства по обслуживанию внутреннего и внешнего долга.

“ Подобное случалось и в советские времена: Крах “брежневского процветания”, а затем и СССР в значительной мере был связан с аномально высокими ценами на нефть. Они были в 3 раза выше, чем перед войной в Ираке. Именно в это время мы соревновались с США по военным расходам, мечтали о повороте рек, экспортировали “советскую власть” в Афганистан. А потом, когда в середине 80-х цены опустились, оказалось, что нечем кормить население” (Е.Т.Гайдар, “Аргументы и факты” №17, 2003,стр.4).

Политический кризис, противостояние думы и правительства.

Противостояние “левой” государственной думы и “правого” правительства, поддерживаемого президентом, ускорило развитие кризисной ситуации и усугубило последствия кризиса. Привлечение Б.Н.Ельцином в правительство “молодых реформаторов”: А.Б.Чубайса, Б.Е.Немцова и других, и последующая замена В.С.Черномырдина на С.В.Кириенко, было попыткой административными мерами переломить нарастающую кризисную ситуацию. К сожалению, у реформаторов не хватило экономического и политического ресурса для предотвращения кризиса. “Левая” дума последовательно и принципиально “торпедировала” все законопроекты по структурной реформе экономики, налогообложению, сокращению государственных расходов...

Необходимо отметить, что роль государственной думы нельзя оценивать, как однозначно деструктивную, а роль правительства - всегда положительно.

Так, в феврале 1998 года Государственная Дума приняла в первом чтении проект федерального закона “О чрезвычайных фискальных, институциональных и законодательных мерах по преодолению бюджетного кризиса”, в котором, в частности, имелась статья следующего содержания: “Поручить Правительству Российской Федерации в срок до 1 марта 1998 года провести реструктуризацию внутреннего долга по состоянию на 30 сентября 1997 года (в том числе по государственным краткосрочным обязательствам…, а также по индексации вкладов населения в Сберегательном банке Российской Федерации…) с конвертацией государственных обязательств по этой задолженности в купонные облигации государственного займа сроком погашения 10 лет и с гарантированным доходом в размере 4 процентов годовых в реальном исчислении (сверх темпа инфляции)”.

Дальнейшее прохождение этого законопроекта было заблокировано Правительством и ЦБ РФ, которые направили в Государственную Думу отрицательные заключения и просили отказаться от его принятия, мотивируя это отсутствием необходимости реструктуризации государственных обязательств и способностью Правительства РФ обеспечить их своевременное обслуживание, постепенно удлиняя при этом сроки заимствований, и таким образом выйти из долгового кризиса, не прибегая к принудительной реструктуризации задолженности по ГКО - ОФЗ.

Разногласия между правительством и думой привели в частности, к задержке выделения транша МВФ весной 1998 года, в тот момент, когда он еще мог оказать стабилизирующий эффект.

Личностный фактор принятия решений в канун кризиса.

О неизбежности краха финансовой “пирамиды” ГКО - ОФЗ специалисты предупреждали с момента ее зарождения в 1994 - 1995 годах. В 1996 году, когда облигации государственного долга стали размещаться более чем под 100 процентов годовых в реальном выражении, неизбежность надвигающегося краха стала очевидной. С середины 1997 года, когда ежемесячные расходы на обслуживание государственного долга более чем вдвое превышали все налоговые доходы федерального бюджета, уже не только ученые, но и политики стали предупреждать об угрозе финансового краха.

Об этом говорилось, в частности, на двадцать первом заседании Совета Федерации, в котором содержался детальный анализ нарастающих трудностей в обслуживании государственного долга в июне 1997 года. На “круглом столе”, проведенном Председателем Совета Федерации Федерального Собрания Российской Федерации с участием Председателя Центрального банка Российской Федерации и других ответственных руководителей по проблемам финансовой стабилизации в феврале 1998 года, были даны рекомендации по реструктуризации внутреннего долга, осуществление которых позволило бы предотвратить банкротство государства.

В марте 1998 года до сведения ответственных руководителей Правительства Российской Федерации и Центрального банка Российской Федерации был доведен обстоятельный доклад “О саморазрушении финансовой системы”, подготовленный Российским торгово-финансовым союзом, в котором содержался детальный анализ нарастающих трудностей в обслуживании “пирамиды” ГКО - ОФЗ и обосновывался точный прогноз ее саморазрушения с соответствующими последствиями. Правительство Российской Федерации, и Центральный банк Российской Федерации отказались от реализации рекомендаций по реструктуризации, находящихся в собственности последнего, государственных обязательств, мотивируя это имевшимися будто бы возможностями обслуживания государственного внутреннего долга и отсутствием угрозы неплатежеспособности государства.

В июне 1998 года на Петербургском экономическом форуме состоялось подробное обсуждение нарастающих сложностей в обслуживании ГКО - ОФЗ, в результате которого были обоснованы и направлены руководителям Правительства Российской Федерации и Центрального банка Российской Федерации рекомендации о проведении реструктуризации части пакета ГКО - ОФЗ, находившегося в распоряжении Центрального банка Российской Федерации.

До самого последнего момента правительство игнорировало все предупреждения о надвигающейся катастрофе, проводило “страусиную” политику, не предпринимая никаких шагов, тем самым не исполняло своих государственных обязанностей. Так продолжалось до того момента, пока не осталось средств на счетах правительства и ЦБ для выполнения текущих платежей. С этого момента правительство развернуло активную деятельность, принимая непродуманные, неадекватные решения, явно превышая свои полномочия.

Позже, созданная в соответствии с постановлением Совета Федерации “Временная комиссия” по расследованию причин, обстоятельств и последствий принятия решений Правительства Российской Федерации и Центрального банка Российской Федерации от 17 августа 1998 года установила следующее: Решения от 17 августа принимались С.В.Кириенко и С.К.Дубининым от имени соответственно Правительства Российской Федерации и Центрального банка Российской Федерации при участии Министра финансов Российской Федерации М.М.Задорнова и первого заместителя Председателя Центрального банка Российской Федерации С.В.Алексашенко, а также А.Б.Чубайса и Е.Т.Гайдара, приглашенных в качестве экспертов Председателем Правительства Российской Федерации.

Временная комиссия установила, что подготовка и принятие указанных решений проходили с грубыми нарушениями принятых процедур подготовки решений Правительства Российской Федерации и Центрального банка Российской Федерации, без необходимых в таких случаях экономической и юридической экспертиз, анализа вероятных последствий. Проекты решений не проходили согласования в соответствующих ведомствах, не обсуждались на заседаниях Правительства Российской Федерации и Совета директоров Центрального банка Российской Федерации. Фактически указанные лица взяли на себя персональную ответственность за принятые решения и их последствия.

Указанные обстоятельства позволяют поставить вопрос о персональной ответственности С.В.Кириенко и С.К.Дубинина за превышение ими своих полномочий при принятии решений от 17 августа, а также о персональной ответственности С.В.Кириенко, С.К.Дубинина, М.М.Задорнова, С.В.Алексашенко, А.Б.Чубайса, Е.Т.Гайдара за последствия принятых решений. Временной комиссией установлено, что привлечение экспертов к подготовке и принятию решений от 17 августа проводилось С.В.Кириенко без необходимых в таких случаях мер по предотвращению несанкционированного разглашения конфиденциальной информации и ее использованию в коммерческих целях, а также в ущерб национальным интересам России. При этом доступ к информации о готовящихся решениях получили лица, заведомо заинтересованные в ее коммерческом использовании. В ходе подготовки решений от 17 августа А.Б.Чубайсом по согласованию с Председателем Правительства Российской Федерации и Председателем Центрального банка Российской Федерации без каких-либо утвержденных в установленном порядке директив и соблюдения необходимых требований национальной безопасности велись консультации с руководителями иностранных финансовых организаций, имеющих свои интересы на российском финансовом рынке. Им была передана информация конфиденциального характера, сознательно скрывавшаяся от российских участников рынка, представительных органов государственной власти, общественности. При этом не было принято необходимых мер, исключающих использование этой информации нерезидентами в коммерческих целях и в ущерб национальным интересам России. Таким образом, проекты государственных решений, таящие огромные негативные последствия для участников рынка, келейно обсуждались с представителями иностранных финансовых институтов, а российские инвесторы, представительные органы государственной власти, субъекты Российской Федерации дезинформировались руководителями Правительства Российской Федерации и Центрального банка Российской Федерации в отношении проводимой ими политики и устойчивости финансового рынка. То есть при подготовке решений было допущено сознательное раскрытие конфиденциальной информации узкой группе заинтересованных лиц, включавшей руководителей некоторых коммерческих банков и представителей иностранных финансовых институтов, которые могли использовать эту информацию в коммерческих целях в ущерб другим участникам рынка и государственным интересам.

2. Хронология кризиса.

Ниже приведена логическая цепь событий, приведших к кризису:

1. "Черный вторник" в октябре 1994 г. и решение отказаться от эмиссионного кредитования бюджетного дефицита. Переход на финансирование бюджета за счет так называемых не инфляционных источников, то есть внешних и внутренних займов.

2. Раскручивание рынка ГКО плюс широкое использование КО (казначейских обязательств). Пик применения этих денежных суррогатов пришелся на конец 1995 г. и 1996г. Две трети налоговых поступлений в бюджет в апреле 1996г.- было представлено этими бумажками. Опасность "пирамиды" ГКО к августу 1996 г. стала очевидной.

3. Начало 1997 г. - либерализация рынка ГКО, расширение допуска на него нерезидентов. "Горячие деньги" устремляются в Россию. К середине лета доля нерезидентов на рынке ГКО достигла 30%, в результате доходность ГКО упала до 18-20% годовых, снизились процентные ставки.

4. Март 1997 г. - обновление состава правительства РФ, приход в него А.Б.Чубайса и Б.Е.Немцова, что позволило говорить о правительстве "молодых реформаторов”. Один из первых шагов – «урезание» на 30% только что с трудом утвержденного нереального бюджета. Шаг, вызванный ощущением опасности грядущего кризиса, встреченный в штыки практически всеми. Принятые "молодыми реформаторами" меры могли дать плоды, если бы они быстро добились существенных успехов и получили поддержку не только президента РФ, но и общества. Увы, краткосрочный успех в сокращении задолженности по зарплате и пенсиям, достигнутый как условие дальнейшей поддержки президента РФ, только затянул долговую "петлю", заставив отложить решение главных задач по предотвращению кризиса.

5. Июль 1997 г. - аукцион по "Связьинвесту" и начало информационной "войны" олигархов против А.Б. Чубайса и Б.Е. Немцова. Главный итог - потеря доверия к реформаторам, к их порядочности и готовности служить обществу.

6. Осень 1997 г. Полный отказ левой Думы от сотрудничества с ''Правительством "молодых реформаторов", в том числе с учетом итогов информационной "войны".

7. Ноябрь 1997 г. До России докатываются первые отзвуки "азиатского" кризиса. Миссия МВФ отказывается одобрить очередной транш займа на том основании, что до сих пор не учитывались растущие долги бюджетных организаций за газ, энергию, тепло, а исполнение бюджета оценивалось только по фактическим ассигнованиям без учета роста его долгов. Задержка транша - еще один толчок к потере доверия правительству. Начала расти доходность ГКО - до 40%. ЦБР ради стабильности курса рубля отказывается поддерживать рынок ГКО. Процентные ставки поползли вверх, начался отток капитала. Ясно, что наметившийся прорыв к экономическому росту не состоится. Напротив, проблема государственного долга, ранее ослабленная притоком зарубежных "горячих денег", теперь из-за этого же будет обостряться.

8. Весна 1997 г. - крах банковской системы в Чехии, осень 1997 г. - в Малайзии и Таиланде, начало 1998 г. - удары кризиса настигают Южную Корею, Японию и Индонезию, летом - Россию, в начале 1999 г. - Бразилию.

9. В декабре 1997 г. стоимость обслуживания рынка ГКО - ОФЗ превысила поступления от их реализации. Как раз в этот момент Центральный банк Российской Федерации перешел к осуществлению третьего этапа либерализации порядка инвестирования средств нерезидентов на рынке ГКО - ОФЗ (принятой Советом директоров Центрального банка Российской Федерации в апреле 1997 года). При этом с 1 декабря 1997 года Центральный банк Российской Федерации отказался от операций по поддержанию рынка ГКО - ОФЗ. Сразу же после такого решения эффективность выпуска ГКО - ОФЗ в декабре 1997 года впервые стала отрицательной. Министерство финансов Российской Федерации вынуждено было выделить из федерального бюджета средства, необходимые для обслуживания облигационного долга, в сумме около 600 млрд. рублей. Фактически с этого времени рынок ГКО - ОФЗ стал работать только на погашение ранее выпущенных облигаций.

10. Март 1998 г. Отставка В. Черномырдина, которая, казалось, была осуществлена в интересах реформаторов. Но первый ее результат - шанс для левого парламента усилить давление на исполнительную власть. И С.В.Кириенко вынужден был пойти на уступки. Тогда уже стало предрешенным вхождение коммунистов в '"правительство, чтобы добиться сотрудничества с Думой. Политическая стабильность была подорвана.

31 Марта курс рубля по отношению к доллару США – 6.106 руб. за 1 дол.

11. 12 мая 1998 г. Начинается обвал на финансовых рынках. По мнению специалистов, помимо правительственного кризиса ему способствовали заявления председателя Счетной палаты о целесообразности одностороннего прекращения платежей по долгам, постановление Думы об уменьшении доли иностранных инвесторов капитале РАО "ЕЭС", а также банкротство "Токобанка", в котором значительная доля принадлежала иностранным инвесторам. Последние заняли жесткую позицию в отношении долгов российских банков и ускорили вывод капиталов. Стремительно растет доходность ГКО, достигая 70-80%, потом 100% и более. Правительство предпринимает меры для спасения положения, восстановления доверия со стороны инвесторов. Готовится и публикуется антикризисная программа, начинаются переговоры с МВФ о крупном дополнительном займе, в основном на пополнение тающих валютных резервов, чтобы уравновесить их с краткосрочными обязательствами и убедить инвесторов в способности России платить по ним. Одновременно каждую среду на очередных аукционах ГКО Минфин РФ вынужден отказываться от размещения новых облигаций из-за их высокой доходности и вместо рефинансирования старых обязательств погашать часть их из бюджета. Берется долг на еврорынке под все более высокий процент, разменивая внутренний долг на внешний. В итоге внешний долг самой России (без СССР) за короткий срок увеличивается вдвое. Переговоры с МВФ идут трудно. Фонд поначалу настаивает на том, чтобы жесткие меры, предпринимаемые для преодоления кризиса, были как знак национального согласия одобрены парламентом, однако последний отвергает почти все законопроекты правительства РФ, особенно налоговые. Дальнейшее обострение кризиса доверия сдерживается только слухами о близком соглашении с МВФ по займу на 10-12 млрд. долларов США. 1 Июня курс рубля по отношению к доллару США – 6,164 руб. за 1 дол.

12. В конце июля 1998 г. Россия получает первый транш - 4,8 млрд. долларов. Правительство и ЦБР ожидали передышки на 2-3 месяца. Однако она продлилась всего 8-10 дней. Настало время принимать крайние меры, поскольку было ясно, что дальше удерживать сложившуюся ситуацию бессмысленно. Кризис переходил в открытую фазу. 1 Августа курс рубля по отношению к доллару США – 6,241 руб. за 1 дол.

13. 13 Августа 1998 г. - резкое падение котировок государственных ценных бумаг на фондовых рынках.

14.

17 Августа - правительство Кириенко объявляет об отказе платить по

ГКО и замораживанию внутреннего долга (~ 265,3 млрд. руб.). Одновременно

правительство запрещает российским компаниям и банкам проводить выплаты по

долгам западным кредиторам.

23 Августа - президент Ельцин отправляет в отставку правительство Кириенко и

назначает вр.и.о. председателя правительства Виктора Черномырдина. 23 Августа

курс рубля по отношению к доллару США – 7,005 руб. за 1 дол.

15. 1 Сентября - ЦБ РФ отказался от поддержания верхней границы валютного коридора, установленного 17 августа в 9,5 рублей за доллар

16. 3 Сентября - депутаты Государственной Думы приняли постановление, в котором просили Виктора Черномырдина добровольно отказаться от поста председателя правительства. И.о. министра промышленности и торговли Юрий Маслюков направил президенту Ельцину письмо с просьбой об отставке. 3 сентября курс рубля по отношению к доллару США – 12,8198 руб. за 1 дол.

17. 7 Сентября - ассоциация российских банков потребовала смены руководства ЦБ РФ. Председатель ЦБ РФ Сергей Дубинин направил президенту Ельцину письмо с прошением об отставке. И.о. председателя ЦБ РФ стал первый заместитель Дубинина - Сергей Алексашенко. 7 Сентября курс рубля по отношению к доллару США – 16,99 руб. за 1 дол.

18. 9 Сентября - налоговые счета 50 крупнейших компаний распоряжением правительства переводятся в ЦБ, Федеральное казначейство, Сбербанк РФ и Внешторгбанк. Правительство разрешило 14 российским нефтяным компаниям и РАО "Газпром" платить налоги в валюте. 9 Сентября курс рубля по отношению к доллару США – 20,825 руб. за 1 дол.

19. Государственная Дума второй раз отклонила кандидатуру Виктора Черномырдина на пост председателя правительства. Создавшийся тупик был чреват резким обострением политической обстановки, причем сразу после начала тяжелейшего экономического кризиса. Власть шатается. Нужно найти компромисс. Г. Явлинский предлагает кандидатуру Евгения Примакова. Все чувствуют – это выход, позволяющий всем выйти из положения без явной потери лица. Глава внешней разведки, затем министр иностранных дел в правительстве Ельцина должен быть приемлем для президента. Может быть, не сложись такая обстановка, Ельцин бы его никогда не назначил, поскольку не считал своим. Но выбора не было. Коммунисты и другие оппозиционеры, включая Ю. Лужкова, готового начать президентскую гонку, также согласились поддержать кандидатуру Примакова, зная о его консерватизме и государственничестве. “Уж он-то не станет продолжать либеральные реформы”.

20. 11 Сентября - Государственная Дума утвердила Евгения Примакова председателем правительства РФ. Государственная Дума утвердила Виктора Геращенко председателем ЦБ РФ. По просьбе Геращенко Государственная Дума отправила в отставку совет директоров ЦБ РФ. Андрей Кокошин снят с должности секретаря Совета безопасности РФ. 11 Сентября курс рубля по отношению к доллару США – 12,8749 руб. за 1 дол.

21. 14 Сентября - первым вице-премьером назначен Юрий Маслюков, Игорь Иванов назначен министром иностранных дел РФ, Игорь Сергеев назначен министром обороны, Сергей Степашин назначен министром внутренних дел, Сергей Шойгу назначен министром по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий.

22. 15 сентября - сформирована рабочая группа для проведения переговоров с западными кредиторами во главе с заместителем министра финансов Михаилом Касьяновым. 17 – 25 сентября пул крупнейших западных банков, работавших в России, решили создать кредиторский комитет держателей российских ГКО-ОФЗ.

25 сентября курс рубля по отношению к доллару США – 15,6099 руб. за 1 дол.

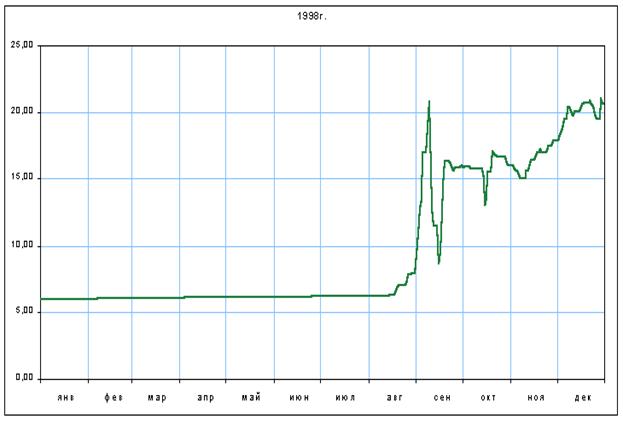

Все хронология кризиса, все политические решения, назначения и отставки нашли свое выражение в изменение курса доллара по отношению к рублю. Из диаграммы 1 можно видеть все события в хронологической последовательности.

Курс рубля по отношению к доллару США в 1998 году.

Диаграмма 1.

3. Банковский кризис – главная составляющая кризиса августа 1998 года.

Как было показано выше, причины кризиса лежат в сфере государственного регулирования экономики и в не эффективной работе банковской системы. Банковская система во многом сама ответственная за кризис, в результате кризиса понесла наибольший урон.

Под банковским кризисом традиционно понимается устойчивая неспособность значительного числа банков выполнять свои обязательства перед клиентами, которая выражается в нарушении условий расчетно-кассового обслуживания, обязательств перед вкладчиками, держателями банковских обязательств, в банкротстве и ликвидации банковских учреждений. Чем больше банков охвачено кризисом, тем тяжелее его экономические последствия. Если же серьезные трудности начинают испытывать банки, на которые приходится основной объем банковских операций, то кризис можно считать системным, то есть угрожающим существованию всей банковской системы.

Российский банковский кризис похож на «традиционные» банковские кризисы поскольку:

1. Резко ухудшилась платежеспособность банков, возросло число банкротов. Если в первой половине 1998г. доля проблемных банков (к проблемным банкам относятся банки, испытывающие серьезные финансовые трудности и находятся в критическом финансовом положении) составляла 30% численности банковского сообщества, то в результате кризиса к 01.10.98 они увеличилась почти до 50% и в них было сосредоточено около 40-45% банковских активов. Число коммерческих банков сократилось на 13%. По данным председателя ЦБ РФ В. Геращенко на начало 1999 года в России действовало 480 проблемных банков (32,8%), на начало же декабря 1999года их число уменьшилось до 238 (17,5%).

2. Значительно уменьшилась стоимость банковских активов, что было вызвано обесцениванием ценных бумаг. Активы российских банков сократились с 20% ВВП (янв.1998) до 15% (янв.1999, при «снятии» эффекта переоценки валютных кредитов, они оценивались всего в 9,6% ВВП).

3. В ходе кризиса население и предприятия изъяли существенную часть своих сбережений из банковской системы.

4. Российскую экономику поразил масштабный кризис, приведший к крупным потерям как предприятий, так и бюджетной сферы.

Российский банковский кризис 1998 г., несомненно, является системным и стал наиболее глубоким потрясением для банковской системы страны и для экономики в целом. Кроме того, кризис 1998 г. проявился в убыточности многих российских банков и потере банковской системой существенной части своего капитала.

Кризис 1998 г. стал результатом как внешних для российской банковской системы финансовых потрясений: фактическое банкротство государства, резкая девальвация национальной валюты и разрушение финансовых рынков, так и ее внутренних структурных слабостей: провалы и ошибки менеджмента, низкий уровень капитализации, неадекватная оценка и учет рисков, слабое развитие непосредственно банковского бизнеса. Масштабы потерь российских банков во второй половине 1998 г. оцениваются в 50-60% капитала банковской системы (2-3% ВВП).

Девальвация российского рубля привела к повышению уровня курсового риска для российских банков - размер активов банковской системы достиг 39% ВВП (на 1 января 1999 г.); оценка валютных активов банков по курсу на начало 1998 г. дает их сокращение до 22% ВВП. Столь резкая разница в значениях двух показателей демонстрирует уровень доллараизации балансов российских банков. Этот факт означает, что, во-первых, доходы банков находятся в сильной зависимости от динамики курса доллара и повторение ситуации середины 1995 г. может оказать существенное негативное воздействие на их финансовое положение, во-вторых, валютные доходы имеют в немалой степени "бумажный" характер, поскольку основываются на переоценке, а не на реальных финансовых результатах.

Отказ правительства от обслуживания внутреннего государственного долга привел к резкому ухудшению качества активов и показателей ликвидности банковской системы, в результате многие банки, проводившие отнюдь не рискованную кредитную политику, попали в тяжелое финансовое положение.

Основным источником потерь для российских банков стали их операции на рынке валютных государственных облигаций.

Существенный фактор развития российского кризиса - проблема внешней задолженности банковской системы. Прекращение внешнего финансирования во II квартале 1998 г. и отрицательное внешнее финансирование, (отток капитала) начиная с III квартала, поставили перед российскими банками труднейшую задачу поиска достаточного объема ликвидных ресурсов, а девальвация рубля и подрыв доверия к банкам сделали ее неразрешимой.

Тот факт, что в России кризис случился несколько позже, чем в других странах с рыночной экономикой, объясняется тем, что в отличие от стран Восточной Европы российская банковская система имела больше возможностей для экстенсивного развития. Болезненность банковского кризиса обусловлена тем, что он ударил не столько по предприятиям, сколько по населению.

4. Последствия кризиса августа 1998 года в России.

Из большого числа экономических и политических последствий кризиса августа 1998 года, можно выделить следующее:

1. Утрачено доверие инвесторов к платежеспособности и конкурентоспособности экономической системы России, следствием чего стало резкое снижение кредитного рейтинга России и всех российских организаций. Также были снижены рейтинги российских коммерческих банков, что привело к серьезным затруднениям в сфере привлечения иностранных инвестиций и предоставления зарубежных кредитов. Усилился отток капитала из России. Закрытие как внешних, так и внутренних источников финансирования дефицита государственного бюджета означало переход к инфляционному характеру финансирования. Это, в свою очередь, повысило темпы роста денежной массы, и сказалось на росте потребительских цен и общем ослаблении жесткости денежно-кредитной политики.

2. Произошли серьезные нарушения в работе банковской системы, осуществлении платежно-расчетных отношений. Прямые потери коммерческих банков вследствие отказа Правительства Российской Федерации от обслуживания своих долговых обязательств оцениваются в сумме 45 млрд. рублей. К этому следует добавить косвенные потери, обусловленные неожиданной девальвацией рубля и исполнением форвардных контрактов на приобретение иностранной валюты, заключенных исходя из официальных обязательств ЦБ РФ по поддержанию обменного курса рубля в заданных пределах (от 5,25 рубля до 7,15 рубля за 1 доллар США на период с 1998 по 2000 год), эти потери могут быть оценены в несколько десятков миллиардов рублей. Общая величина потерь российской банковской системы из-за решений от 17 августа оценивается в 100 - 150 млрд. рублей. В результате многие, в том числе структурообразующие, банки стали неплатежеспособными. Значительная часть (по некоторым оценкам, до половины) коммерческих банков разорилась. По данным Департамента пруденциального надзора Центрального банка Российской Федерации, для восстановления банковской системы страны потребуется не менее 100 млрд. рублей. Вследствие отказа многих крупных банков под предлогом форс-мажорных обстоятельств от выполнения своих обязательств перед клиентами, банковская система страны утратила доверие населения, что имеет крайне негативные долгосрочные последствия не только для отечественных банков, но и для экономической системы страны в целом.

3. Сократился объем ВВП и инвестиций. По сравнению с ожидавшимися итогами года, по состоянию на 1 августа 1998 года, согласно официальным прогнозам: объем ВВП снизился на 50 - 77 млрд. рублей в ценах на 1 января 1998 г. (или 85 - 130 млрд. рублей в ценах на 1 декабря 1998 года); объем инвестиций сократился соответственно на 22,9, млрд. рублей или 38,9 млрд. рублей. Таким образом, общие потери ВВП, связанные с негативными последствиями решений от 17 августа, можно оценить в сумму свыше 300 млрд. рублей в текущих ценах.

4. Усложнилась возможность решения проблемы государственного долга Российской Федерации. Утрата Российской Федерацией доверия инвесторов вследствие решений от 17 августа серьезно ухудшила возможности и условия привлечения новых займов, необходимых для рефинансирования текущих обязательств по обслуживанию государственного долга. В сочетании с практической невозможностью обслуживания обязательств по внутреннему долгу, это создает угрозу возникновения неплатежеспособности России по внешнему долгу.

5. Произошла глубокая дестабилизация состояния российской экономики, резко повысились темпы инфляции. Вследствие решений от 17 августа произошла неуправляемая трехкратная девальвация рубля. Из-за искусственной привязки рубля к доллару и ориентации на динамику обменного курса рубля следствием девальвации последнего стал взрывной рост цен. За четыре месяца (ноябрь к июлю 1998 года) по продовольственным товарам цены повысились на 63 процента, по непродовольственным товарам - 85 процентов. В первом полугодии 1998 года рост потребительских цен был в 12 раз ниже - 4 процента, в 1997 году - всего 11 процентов. Неуправляемая девальвация рубля повлекла за собой резкое сжатие денежной массы в реальном выражении, обострение кризиса ликвидности и рост неплатежей. Для преодоления этих последствий, а также для стабилизации банковской системы в условиях массового оттока вкладов потребовалась значительная необеспеченная денежная эмиссия. Возникла угроза раскручивания инфляционной спирали с длительными негативными последствиями макроэкономической дестабилизации.

6. Сократились реальные доходы и сбережения широких слоев населения России и увеличилась численность населения с денежными доходами ниже прожиточного минимума, возросла безработица. Это произошло вследствие спровоцированного девальвацией рубля всплеска внутренних цен, вызвавшего обесценение доходов и рублевых сбережений, а также вследствие утраты сбережений в обанкротившихся банках или потери их части при переводе в Сберегательный банк Российской Федерации по схеме, предложенной согласно решению Совета директоров Центрального банка Российской Федерации от 1 сентября 1998 года “О мерах по защите вкладов населения в банках”. В результате решений от 17 августа реальные доходы населения уменьшились в сентябре 1998 года по сравнению с августом этого же года на 31,1 процента.Потери сбережений населения в банковских вкладах оцениваются Международной конфедерацией обществ потребителей в несколько десятков миллиардов рублей. Кроме того, для значительной части населения, занятой в финансовом секторе и в сфере торговли, решения от 17 августа повлекли за собой сокращение рабочих мест и рост вынужденной безработицы. В сентябре 1998 года статус безработного получили 233 тыс. человек, размеры трудоустройства безработных были на 31 тыс. человек (или на 23,5 процента) меньше, чем за аналогичный период 1997 года, а общая численность безработных, определяемая по методологии МОТ, достигла 8,39 млн. человек (или 11,5 процента от экономически активного населения).

К политическим последствиям кризиса августа 1998 года относится следующее:

1. Усиление социального недовольства из-за инфляционного скачка. Причем, особенно сильно пострадали, как раз те слои и группы населения, которые являются сторонниками существующей социально-экономической и политической системы - новый средний класс (работники быстро растущей сферы услуг), мелкий бизнес и жители крупных городов.

2. Резкое ослабление политических позиций Президента. Настаивая на утверждении С.В.Кириенко на посту премьера, Б.Н.Ельцин фактически взял на себя ответственность за результаты деятельности нового кабинета. Девальвация и дефолт стали мощным ударом по президенту, а увольнение кабинета и переплетение политического кризиса с финансовым, привело к новому снижению уровня доверия к Б.Н.Ельцину и укреплению политических позиций тех, кто требовал смены конституционного строя и переизбрания президента.

3. Потеря веры в обществе в экономическую помощь и благие намерения западных стран – “Запад нам поможет”. Рост национального самосознания во всех слоях общества. Ориентация в первую очередь на собственные силы.

Среди последствий кризиса можно так же выделить и позитивные его стороны, оказавшие оздоравливающее воздействие на экономику:

1. отсутствие спекулятивных источников дохода на рынке ГКО, сжатие рынка госбумаг заставило банки обратиться к реальной сфере, начать кредитовать промышленность. Для всех стала очевидна необходимость реструктуризации банковской системы;

2. торгово-коммерческий сектор был вынужден сократить свои расходы, что лишило его чрезмерного превосходства по доходам в сравнении с производственным;

3. девальвация рубля вызвала сокращение импорта товаров и тем самым открыла возможности для роста импортозамещающих отраслей. Все отрасли, способные производить конкурентоспособную продукцию для внутреннего рынка и на экспорт, не привлекавшие прежде западные кредитов и располагающие внутри страны базой сырья, материалов, компонентов, получили преимущества примерно на 2-3 года;

4. до августа 1998 года аграрный сектор на рынке продовольствия на 25% состоял из импорта. Для такой страны, как Россия, естественна доля импорта примерно 10%. Разница - это рынок емкостью около 30 млрд. долл. в год, который должны занять отечественные производители.

5. Меры правительства Примакова по преодолению последствий кризиса. Российская экономика в 1999 году.

Взяв в руки руководство правительством Российской Федерации, Е.М.Примаков стал выправлять ситуацию. Пришлось пойти на неизбежную инфляцию, чтобы восстановить систему расчетов, ограничениями успокоили валютный рынок. Произошло постепенное замещение иностранных импортных товаров отечественной продукцией, ставшей вполне конкурентоспособной. Свободнее задышал бюджет, поскольку временно были прекращены платежи по долгам иностранным кредиторам. Правительству удалось частично погасить задолженности по зарплате и пенсиям. А вскоре подоспело и некоторое повышение цен на нефть на мировом рынке. Правительство, которое наладило нормальные отношения с Государственной думой, смогло в короткое время разработать вполне приличный бюджет на 1999 г., который не встретил оппозиции в парламенте. Все это способствовало началу экономического роста. Страна стала оживать. Зародилось доверие между российским обществом и российским правительством.

Благодаря действиям нового правительства РФ в конце 1998 года преодоление кризиса пошло намного быстрее, чем предполагалось раннее.

Основные макроэкономические показатели свидетельствуют о постепенной стабилизации:

|

Основные макроэкономические показатели (темпы реального прироста в %)

|

1999 год |

2000 год |

| ВВП | 3,2 | 3,5-4,0 |

| Промышленность | 8,1 | 5,0-5,2 |

| Инвестиции в основной капитал | 1,0 | 6,0-7,0 |

| Оборот розничной торговли | -7,7 | 4,5-5,0 |

| Сальдо счета текущих операций платежного баланса, в млрд. долларов США. | 25,4 | 25,3 |

Таблица 1.

Промышленное производство продолжает подниматься во всех отраслях примерно на 8,1 % по сравнению с 1998 годом.

Таблица 2.

|

Темпы реального роста промышленного производства

|

1999 год

|

2000 года к 1999 году |

|

|

к 1998 году

|

к 1997 году |

||

|

Промышленность – всего

|

108,1 |

102,5 |

105 |

| Электроэнергетика | 100,2 | 97,7 | 103,8 |

| Топливная | 102,4 | 99,8 | 100,2 |

| Черная металлургия | 114,4 | 105,2 | 110,9 |

| Цветная металлургия | 108,5 | 103,1 | 109,7 |

| Химическая и нефтехимическая | 121,7 | 112,5 | 103,2 |

| Машиностроение | 115,9 | 107,2 | 107 |

| Лесная, деревообрабатывающая и целлюлозно-бумажная | 117,2 | 116,7 | 105 |

| Промышленность строительных материалов | 107,7 | 101,5 | 103,9 |

| Стекольная и фарфорофаянсовая | 119,5 | 118,7 | 111,3 |

| Легкая | 120,1 | 106,3 | 109 |

| Пищевая | 107,5 | 105,5 | 102,4 |

| Мукомольно-крупяная и комбикормовая | 99,7 | 94,7 | 100,2 |

| Медицинская | 111,1 | 106,1 | 114,4 |

| Полиграфическая | 106,8 | 104,8 | 109,6 |

| Другие | 109,1 | 103,2 | 106 |

В 1999 году произошло небольшого повышения ВВП на 3,2%, хотя еще весной считалось, что сокращение продлится до 2000 года.

Темпы роста инфляции к концу года удерживались в рамках 38-40%.

Что касается рубля, то, несмотря на скромные резервы Центробанка (10,9 млрд. долл. в сентябре), удалось удержать его курс на уровне 26-28 руб. за доллар. Однако обменный курс рубля еще не стабилизировался, что объяснялось таким сопутствующим фактором, как напряженное положение с задолженностью государства. Внешняя задолженность (с обслуживанием долга за 1999 г.) составляет в общей сложности 170 млрд. долларов, что соответствует почти 62% ВВП. Из них 55 млрд. долл. приходятся на заимствования, сделанные после 1990 г.

Вследствие девальвации рубля российская продукция смогла заменить западный импорт, прежде всего в области потребительских товаров. Конкурентоспособные российские производители продуктов питания вытесняют западных соперников. Рост инфляции, отмечавшийся в ходе девальвации рубля в 1998 г., ослабел. В 1999 году Ежемесячный рост цен установился примерно на уровне 1,5%. Развитие российского внутреннего рынка можно охарактеризовать как “рост, вызванный девальвацией”, когда рубль в течение года потерял ровно 3/4 своего валютного веса. Если же рассматривать этот подъем в общем, контексте имевшего место ранее спада производства, то возникает впечатление, что массированная девальвация национальной валюты в 1998 г. оказалась самым лучшим событием из того, что могло случиться с реальным сектором российской экономики.

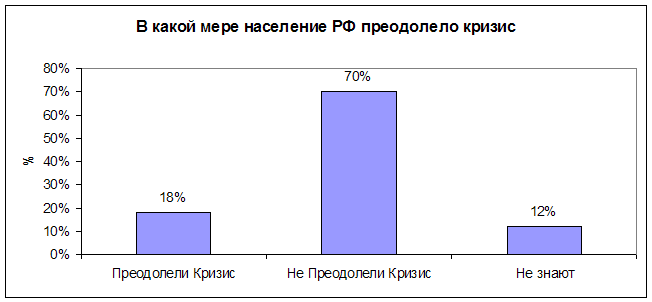

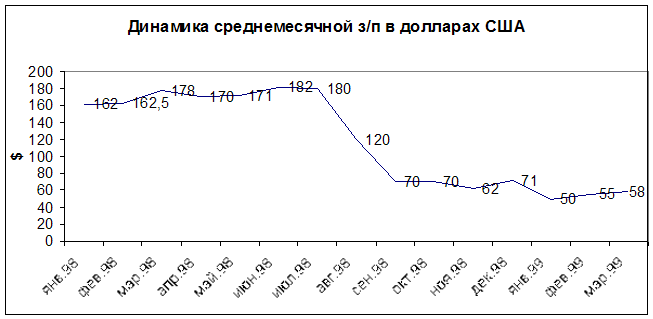

По данным московского фонда общественного мнения, августовский кризис на конец 1999 года смогли преодолеть лишь 18% населения России. (См. диаграмму 2) Заработная плата в результате кризиса уменьшилась примерно в 3 раза. (См. диаграмму 3) Из этих данных можно сделать вывод, что основной удар кризиса пришелся по населению страны.

Диаграмма 2.

Диаграмма 2.

Диаграмма 3.

Заслуги Е.М.Примакова в стабилизации экономики и

общественно-политического развития России были столь значительны, что не могли

не получить положительной оценки даже от идеологических противников. Вот, что

написал Евгений Ясин в статье

«Рост и развитие российской экономики»:

“Справедливость требует сказать о его

действительных заслугах.

Во-первых, Примаков был выдвинут как фигура, способная разрешить политический

конфликт между коммунистами и Ельциным, позволяющая каждой стороне сохранить

лицо, облечь в некую удобоваримую формулу сдвиг влево и поражение Ельцина

вследствие им же допущенных ошибок. Примаков выполнил свою миссию, политическая

cтабилизация состоялась, хотя бы на время. И это важно. Другой человек вряд ли

смог бы решить эту задачу.

Во-вторых, Примаков, не будучи монетаристом или, упаси Бог, либералом, проводил столь жесткую финансовую политику, что удержал страну на грани гиперинфляции, не допустил срыва финансовой стабилизации, достигнутой его предшественниками. В этом ему несомненную помощь оказали М. Задорнов, оставшийся министром финансов, и «новый–старый» председатель Центрального банка В. Геращенко. Эмиссия была, но в объективно необходимых, оправданных размерах. Конечно, помогала и безвыходность ситуации: кредитов больше не давали, а подходило время расчетов по ранее взятым займам. Сыграла свою роль и девальвация – рублевые долги обесценились, люди потеряли до 30% своих реальных доходов, но радовались, что уцененные зарплаты и пенсии стали платить вовремя. Левая, впервые дружественная правительству Государственная дума приняла жесткий бюджет. И при всем этом спасение финансовой системы – несомненная заслуга Примакова. 84% годовой инфляции после такого кризиса – это хороший результат….

В-третьих, Примаков – человек честный, независимо от взглядов, – был жестко настроен против расхитителей государственных средств, пользовавшихся близостью к власти. И начал действовать против них. Он открыл «военные» действия против Б. Березовского, в итоге обрел сильного врага и это, несомненно, ускорило его отставку. И даже не очень успешные действия против коррупции и «олигархии» заслуживают поддержки и признания”.

Правительство Примакова было самым либеральным правительством в России, заявил директор Института экономического анализа Андрей Илларионов. По его словам, Примаков вряд ли является либералом, но "он смог продемонстрировать, к чему приводит проведение либерально-экономической политики в стране". Правительство Примакова не занималось госрегулированием, (за исключением валютного, за которое отвечает ЦБ), а также придерживалось политики плавающего курса рубля на 60-70 процентов обеспеченного валютными резервами. Не выпускались ценные бумаги и не было заключено соглашение с МВФ, что работало на экономический рост.

6. Заключение.

Проанализировав основные экономические, социально-политические тенденции в России в 1993 – 1999 годах, я обобщил их в своей работе.

Ознакомившись с экономической политикой правительства, проводимой в стране в 1993-1999, я пришел к выводу, что накопление кризисного потенциала в российской экономике происходило постепенно и параллельно кажущейся стабилизации, давшейся большой ценой. А глубинная же причина августовского финансового кризиса 1998 г. в России кроется в диспропорции соотношения реального и финансового секторов национального хозяйства.

Для нормального функционирования современного российского рынка необходимы не только деньги, а, прежде всего, товары, цивилизованные участники рынка, действующие в соответствии с установленными обществом правилами и нормами поведения, развитая информационная система и инфраструктура.

Именно в их отсутствии и кроется, на мой взгляд, главная причина тяжелого экономического положения России. Именно на их создание и должна быть ориентирована экономическая стратегия всех экономических институтов рынка.

При анализе состояния экономики в докризисный период я пришел к заключению, что экономический кризис 1998 года был фактически подготовлен накоплением "отсроченной инфляции" в таких масштабах, которые экономика страны оказалась не способна обслужить; чисто спекулятивным характером фондового рынка, не отражающим реального состояния экономики; полным отсутствием какой-либо государственной программы экономического роста и развития промышленного производства; непродуманной фискальной политикой; отсутствием политического согласия и субьективным фактором.

Интересно оценить роль субъективного фактора в кризисе августа 1998 года, сопоставив фигуры С.В.Кириенко и Е.М.Примакова. Один имел возможность смягчить кризис, но ничего не сделал, другой не имел возможности, но выправил ситуацию.

Начиная с начала 1998 года, правительство С.В.Кириенко получало однозначную информацию о нарастании кризисной ситуации. В данных условиях необходимо было предпринимать упреждающие шаги по управляемой девальвации рубля и по реструктуризации государственного долга. Никаких реальных шагов предпринято не было. Существует такое мнение, а что он мог сделать, ведь ситуации вышла из под контроля задолго до его “премьерства”. На самом деле у него была возможность убедить президента в необходимости принятия решительных мер по девальвации рубля, даже пригрозить угрозой отставки с поста председателя правительства. Вместо этого, Кириенко до самого последнего момента заявлял, что ситуация находится под контролем. Решение о дефолте было принято тогда, когда уже не было денег на текущие платежи, а заявление об отставке было подано по требованию Б.Н.Ельцина.

Совершенно другая ситуация была с назначением Е.М.Примакова на пост председателя правительства. Он не обязан был занимать этот “электрический стул” в тот момент, он не экономист, не молодой карьерист, он не нес личную ответственность за кризис. Скорее всего, ему была предназначена роль очередного “козла отпущения”. Однако Е.М.Примаков поставил на карту свою репутацию, свой авторитет – решился и совершил поступок. Именно опыт и авторитет Примакова позволили сначала смягчить последствия кризиса, а затем и преодолеть их. Хотя Примаков был старым “аппаратчиком”, он никогда не держался за свой пост председателя правительства, и не боялся высказывать Ельцину, свое мнение. Как только ситуация стала выправляться, Ельцин снял Примакова с поста председателя правительства.

К последствиям кризиса 1998 года можно отнести: резкий скачок курса доллара, обесценивание денежных средств населения, масштабный банковский кризис, рост безработицы, социальную нестабильность, потерю доверия населения к правительству и банкам.

И, тем не менее, кризис 1998 года не лишен позитивных сторон, в первую очередь это – поддержка отечественного товаропроизводителя. Либеральные реформы привели к формированию в России сильного частного сектора, адаптированных к рынку компаний. Как только у них появились возможности развития, они ими воспользовались, оперативно заполнив образовавшиеся бреши, нарастив производство и экспорт. К тому же потери населения вследствие кризиса снизили издержки и увеличили прибыль предприятий. Таким образом, эти компании поправили свое финансовое положение, смогли лучше платить налоги.

Все эти факторы, свидетельствуют о том, что заработали запущенные ранее рыночные механизмы. Кризис сделал то, на что не могло, да и обычно не может, решиться никакое правительство. Говорят, «на рынок полагаться нельзя», а на деле полагаться можно только на него. Или, по крайней мере, в большей степени, чем на правильную государственную политику.

Список использованной литературы:

1. В. Морозов. Анатомия кризиса – политика отсроченной инфляции // Вопросы экономики 1998 - №9.

2. Е. Ясин. Поражение или отступление? // Вопросы экономики – 1999 - №2.

3. В.М. Давыдов, А.В. Боровиков, В.А. Теперман. Локальные кризисы или мировой феномен // ЭКО - 1999 - №7.

4. С. Алексашенко. Банковский кризис: туман рассеивается // Вопросы экономики – 1999 - №5.

5. Л. Макаревич. Банковский кризис как следствие несостоявшихся реформ // Общество и экономика. – 1998. - №8-9.

6. В. Соколов. ЭКО-новости. // Интерфакс ВРЕМЯ – 2000 - №6.

7. В.Д. Речин. Кризис финансовой системы России.// Вопросы экономики – 1998 - №11.

8. В.М. Морозов. Инфляционные последствия девальвационного кризиса в России и на Украине // Вопросы экономики – 1998 - №9.

9. Сержжо А. Росси. Российская экономика в первые 9 месяцев 1999 года // Impresa Italia. – 1999 - №5.

10. В. Соколов. “Проблема-2000” по-российски // Интерфакс ВРЕМЯ. – 2000 – №6 – с.7.

Использованы материалы с сайтов сети интернет:

1. www.opec.ru

2. www.news.park.ru

3. www.ptpu.ru

4. www.vedi.ru

5. www.iso.innov.ru

6. www.marketing.spb.ru

7. www.svop.ru

8. www.finansy.ru

9. www.currency.narod.ru

10. www.matov.narod.ru

11. www.stentu.ru

12. www.nleonov.by.ru

13. www.budgetrf.ru

14. www.zarechny.zato.ru

15. www.liberal.ru

16. www.iet.ru

17. www.polit.ru

Sharov Artem.2003.Aplayer.All rights reserved.