Реферат: Природа и сущность денег. Денежное обращение

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

Омский государственный технический университет

Кафедра основ экономической теории

Р Е Ф Е Р А Т

на тему:

"Природа и сущность денег. Денежное обращение"

Выполнил: студент

гр. Эр-347

Карпов М.В.

Проверил: доцент

Суржикова Т.Б.

Омск-2000

Содержание

|

1. Природа и сущность денег |

3 |

|

2. Денежная история |

8 |

|

3. Виды денег и денежных средств |

12 |

|

4. Структура денежной массы. Денежные агрегаты |

15 |

|

5. Уравнение обмена и скорость обращения денег |

18 |

|

6. О выпуске денег в обращение |

22 |

|

7. Денежная система |

25 |

|

Список литературы |

29 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1. Природа и сущность денег

Казалось бы, каждый человек с детских лет знает, что такое деньги, зачем они нужны и какую роль играют в экономике и жизни. Между тем исчерпывающе ответить на вопрос «Что же такое деньги?» затрудняются не только люди, далекие от экономической науки, но и видные ученые-экономисты.

Раскрывая учебники по экономике и даже классические труды ученых с мировым именем, пытливый человек, изучающий экономику, заметит, что чем выше статус автора в экономической науке, тем менее он склонен давать точное, исчерпывающее определение этого несомненно краеугольного экономического понятия.

Более того, следует воздать должное мужеству корифеев экономической науки, отваживающихся на определения типа: «Деньги — это то, что они есть на самом деле», «Деньги — это то, что они выполняют», «Деньги — это не то, что уже существует в природе, а то, чему мы придаем численную величину с помощью обусловленной процедуры», «Деньги есть временное вместилище покупательной силы». Оригинально высказался о деньгах Адам Смит, подчеркнувший, что мы используем деньги, освобождаясь от них, то есть это универсальный вид вещи, которую человек способен использовать, только отдав ее другим людям, тогда как другие виды вещей используются людьми посредством приобретения, присвоения.

Чаще всего сущность денег характеризуют посредством перечисления выполняемых ими функций.

С этих позиций в большинстве учебников по экономике и финансам деньги определяются как любой товар, представляющий средства обращения (оплаты других товаров и услуг), счетную единицу (измерение стоимости) и средства сохранения (накопления) богатства. Иногда деньгам приписывают не три, а целых пять функций: средства обращения (обмена), средства платежа, средства накопления, меры стоимости, меры отложенных платежей. В ряде случаев деньгам приписывают еще одну функцию, а точнее, роль — мировых денег.

Рассмотрим отдельные функции денег более подробно.

Первичная и основная функция денег — быть средством обращения, с помощью которого осуществляется обмен товарами и услугами между людьми, предприятиями, странами. Как средство обращения деньги помогают заменить натуральный обмен товарами по схеме «товар—товар» на обмен по схеме «товар—деньги—товар». Казалось бы, вторая схема сложнее. В известной степени это так и есть, но она более универсальна, а когда обмен приобретает массовый характер, охватывает множество разнородных товаров, то вторая схема обмена оказывается намного удобней и оперативней первой.

Обменивая свой товар вначале на универсальный товар в виде денег посредством его продажи, вы избегаете необходимости искать тех редких обладателей нужного вам товара, которые согласятся на прямой обмен. В то же время вы получаете в виде оплаты за свой товар универсальное средство приобретения, покупки любых других товаров. Имеется в виду последующий вторичный обмен вырученных от продажи первого товара денег на любой интересующий вас другой товар При этом, что именно купить на вырученные от первой продажи деньги, вы сможете решить после получения денег, что также намного удобней прямого обмена, когда решение приходится принимать в ходе обмена или даже до него.

Тем самым деньги намного облегчают куплю-продажу товаров, проведение торговых операций. Употребление денег в качестве единого всеобщего средства обращения, используемого как продавцами, так и покупателями, служит определяющим условием эффективного осуществления товарообменных операций, что приносит выгоду в виде экономии времени и расширения возможностей обмена как продавцам, так и покупателям.

Функция денег как средства обращения предполагает осуществление денежного обмена в момент совершения сделки. Однако с развитием экономических отношений момент предоставления товаров и оплата их перестали совпадать во времени, что привело к появлению новой функции денег как средства платежа, означающей покупку с последующей оплатой. Примером выполнения деньгами этой функции является предоставление товаров в кредит, оплата штрафов, авансовых платежей и тд. Во многих случаях оплата и получение товаров разделены во времени столь значительными промежутками, что такую операцию можно назвать обменом лишь с определенной степенью условности. В результате появления данной функции преобразовались и сами деньги, превратившись из бумажных денег в кредитные деньги (чеки, банкноты, векселя), которые опосредовали денежное обращение товаров и услуг, разделенное во времени. Наличие в обращении в современной денежной системе исключительно кредитных денег позволяет с уверенностью констатировать, что деньги, выполняя функцию средства обращения, выполняют и функцию средства платежа, что говорит об идентификации и слиянии этих функций.

Далее, целесообразно выделить функцию денег как единицы счета, средства измерения или, как часто ее называют, меры стоимости. Измерение и сопоставление количества товаров может. Производиться в физических величинах. Однако такой способ измерения в большинстве случаев оказывается крайне неудобным, так как различные товары имеют разные физические единицы измерения (вес, объем, длина, площадь, штучный счет), что не дает возможности их количественного сопоставления и единого измерения. Деньги, будучи товаром особого рода, обладали в условиях золотого стандарта определенной стоимостью, которая складывалась из затрат на производство золотых денег. Именно это давало возможность измерить, сосчитать, учесть количество различных товаров в одних и тех же денежных единицах с помощью меновых пропорций, явившихся основой для формирования цены. Впоследствии, когда золото ушло из обращения и деньги стали кредитными деньгами, они утратили стоимость, присущую золотым деньгам, и стали обладать представительной стоимостью. Величина последней для денежной массы определяется законом денежного обращения, что дает деньгам возможность оставаться знаками стоимости реализуемых товаров и услуг. Отсюда и вытекает функция денег как меры стоимости всех товаров.

Понятно, что денежные единицы разных стран отличаются друг от друга и потому могут рассматриваться как универсальное средство только в пределах зоны действия данной денежной единицы и использующей ее денежной системы, либо приходится устанавливать пропорции обмена разных денежных единиц, то есть курсы валют, что обычно и делается. Так или иначе, но денежные единицы представляют самый удобный масштаб для соизмерения товарных, меновых стоимостей разнородных видов продукции, товаров, благ, услуг. Благодаря деньгам возникает уникальная возможность измерения и сопоставления товаров, что является первейшим условием соблюдения эквивалентности обмена.

Особое значение в условиях современной денежной системы придается функции накопления или сохранения стоимости, которая претерпела значительные изменения в ходе исторического развития В свое время экономисты-теоретики считали ее основной качественной характеристикой денег, позволяющей провести четкую грань между деньгами и не деньгами, наделяя этой функцией только металлические деньги, тогда как бумажные деньги, по их мнению, могут выполнять задачу сохранения стоимости очень плохо. Впоследствии этой функции стали придавать несколько иное значение, рассматривая ее не только как функцию сохранения стоимости, но и как потенциальный канал для тезаврации, образования сокровищ, или средства сбережений

Один из фундаментальных принципов классической модели гласит, что «деньги — это средства сохранения стоимости, временное вместилище покупательной силы» Ведь если всмотреться в сущность самой функции, то мы увидим, что деньги, уходя из обращения, не перестают быть деньгами и вновь возвращаются в обращение, не теряя при этом покупательной способности, в отличие от другого товара. Вопрос состоит в том, насколько полно деньги сохраняют стоимость. В условиях низких темпов инфляции такие потери незначительны, при высоких темпах инфляции и в условиях длительного периода хранения деньги практически сохраняют лишь часть стоимости Поэтому в некоторых экономических моделях, например у Д.Хикса, деньги выступают как функция сохранения стоимости в течение дня. В силу этого свойства денег экономические агенты накапливают деньги, сохраняя стоимость, что и получило название накопления денег или сбережений

Современное состояние функции характеризуется тем, что сохранять стоимость деньгам помогает широко распространенная кредитная система Экономические агенты не считают в настоящее время необходимым хранить деньги в наличной форме, а предпочитают помещать их в прибыльные активы, такие, как депозиты <вклады) в банках, ценные бумаги (акции и облигации), приносящие их владельцам определенное возмещение утерянной стоимости Поэтому с точки зрения данной функции деньги у это актив, нечто хранимое на протяжении времени, но отличающееся от подлинных потребительских товаров, измеряющееся как запас, а не как поток Особенностью функции накопления является и то, что она выступает как форма образования сокровищ, когда экономические агенты обращаются к золоту (накапливая его) или к эстетической форме сокровищ, таких, как покупка картин, драгоценностей, антиквариата, пытаясь сохранить стоимость обесценивающихся бумажных денег в условиях значительной инфляции

Сущность функции денег как средства накопления характеризуется способностью воздействия на денежное обращение, увеличивая его (когда осуществляется приток денег из сокровища в обращение) или уменьшая его (когда осуществляется отток денег из обращения в сокровища) Причем такое высвобождение не является постоянным, оно зависит от многих конъюнктурных факторов, и в первую очередь — от развития экономики, необходимости и достаточности денег в обращении. Прослеживается тенденция, согласно которой при благоприятном развитии экономики происходит сокращение накопления. Рост доходов, благоприятные перспективы развития стимулируют личное потребление, ослабляя мотивы сбережений на случай непредвиденных обстоятельств, в результате чего деньги уходят в обращение. При перепроизводстве товаров происходит отток денег из обращения и превращение их в накопление.

В условиях развитого государственного регулирования данная роль функции сбережения постепенно уменьшается и на первый план выдвигается способность денег служить источником для инвестиций, осуществляющихся посредством кредитной системы. Благодаря развитию безналичного оборота практически все накопленные деньги в кредитной системе поступают производителям в качестве кредита и используются для расширения производства, что дает основания в некоторых моделях экономики (например, классической) считать, что инвестиции равны сбережениям.

Деньги могут служить мерой отложенных платежей, если в них выражена сумма долга, который надлежит вернуть с учетом процентов, либо другие обязательства, будущие выплаты в денежной форме. Чаще всего эта функция не обособляется, а рассматривается как составная часть функции денег как средства платежа.

Когда говорят о функции денег данной страны как мировых денег, то имеется в виду возможность их использования для международных расчетов. Чаще всего деньги страны выступают в роли мировых денег, когда их сумма выражена в эквивалентном количестве золота, которое может быть приобретено на эти деньги.

Традиционно мировыми деньгами выступало золото как всеобщий эквивалент для расчетов вначале отдельных рынков, а затем стран. Такая ситуация просуществовала вплоть до 1944 года, когда в результате решений Бреттон-Вудской конференции пошатнулся монополизм золота и оно вынуждено было сосуществовать наряду с долларом США, который был признан резервной валютой для расчетов стран — членов созданного на этой же конференции Международного валютного фонда (МВФ). Доллару присваивались те же функции и нормы международных расчетов, что и золоту Появилась, образно говоря, своеобразная, как бы биметаллическая система, приводящая в конечном счете, как известно, к вытеснению и замене одних денег другими. К началу 70-х годов XX века накопившиеся противоречия в денежной системе, прежде всего США, привели к массовому «бегству» от доллара к золоту, что побудило рост рыночной цены золота в долларах. Несмотря на фиксированную официальную цену в 35 долларов за тройскую унцию золота, рыночная цена золота в 1972 году составила 58 долларов за унцию, а в 1974 году — 159,3 доллара за унцию.

Такое положение на валютном рынке привело к необходимости разрешения кризисной ситуации. В 1975 году состоялась Ямайская конференция, которая провозгласила окончательный уход золота из международного обращения. Основной валютой по решению конференции становились кредитные деньги, так называемые специальные права заимствования - СДР (SDR— Special Drawing Rights), в качестве же резервных валют были объявлены наряду с долларом США немецкая марка, французский франк, английский фунт стерлингов. МВФ распродал свой золотой запас, а все страны — члены МВФ получили эквивалентную долю в СДР. Но в 1975 году золото еще сохраняло свои позиции как масштаб цен, как мера стоимости. СДР приравнивались к золоту и как средства образования сокровищ в силу того, что страны, выкупив золото у МВФ, пополнили им свои валютные резервы. Таким образом, в настоящее время функцию мировых денег играют кредитные деньги СДР, а в странах Европейского сообщества — общеевропейская денежная единица ЭКЮ. В качестве резервных валют выступают банкноты США, Англии, Франции, Германии, Японии.

Хотя все перечисленные функции денег трудно объединить в одну, все же напрашивается следующее функциональное определение: «Деньги есть универсальный товар, обмениваемый на любые продаваемые товары и услуги и пригодный для расчетов и платежей».

Сущность денег выявляется также посредством рассмотрения их особых свойств Деньгам (в основном в их натуральной, наличной форме) должны быть присущи следующие качества:

неподдельность, заключающаяся в сложности изготовления фальшивых денег;

удобство пользования, достигаемое за счет портативности, различаемости, узнаваемости денежных знаков;

износостойкость, позволяющая использовать деньги в течение продолжительного времени;

делимость, проявляющаяся в способности денежных единиц делиться на части, что создает возможность размена крупных денег на мелкие;

однородность, выражающаяся в том, что деньги одного и того же достоинства должны обладать равной покупательной способностью вне зависимости от формы, в которой они представлены (бумажные, никелевые, золотые монеты).

2. Денежная история

Деньги даже в их первичной, товарной форме зародились позднее обмена. До тех пор пока люди вели чисто натуральное хозяйство в масштабах племени или семьи, сами обеспечивали себя всем необходимым, обходились без посредства обмена, деньги им были не нужны. Человек того периода даже не подозревал, что придет время, когда утверждение «всюду деньги, деньги, деньги, всюду деньги, господа» будет отражать одну из наиболее ярких реалий повседневной жизни.

Разделение труда наряду с развитием производительной силы человека, резко расширившим диапазон добываемых им благ, породили потребность в обмене продуктами труда. Первоначально это был простой натуральный обмен одной вещи на другую, который в небольших масштабах сохранился до сих пор и известен под названием «бартер». В таком товарообменном акте продажа одного товара была неизменно сопряжена с куплей другого. Что же касается пропорции, в которых обменивались товары, то они формировались стихийно, под влиянием обстоятельств. Имел место и примитивный торг, а представление об эквивалентности обмена формировалось исходя из редкости благ, настоятельной потребности в них и затрат на их производство.

По мере увеличения объема обменных операций и нарастания разнообразия обмениваемых товаров натуральный обмен по принципу «товар на товар» становился все более затруднительным, приводил к потерям времени на поиск компаньонов или даже к прямым убыткам, если скоропортящийся товар залеживался. Можно предположить, что некоторые незадачливые продавцы под угрозой гибели товара или с отчаяния меняли его не на нужный, а на ходкий товар, чтобы затем уже обменять ходкий товар на необходимый. Тем самым выделились ходкие товары — посредники, выступившие в роли первых «товарных» денег. Многократное использование ходких товаров в качестве посредников делало их вдвойне ходкими, поэтому пропорции, в которых они обменивались на другие товары, приобретали устойчивый характер, что позволяет говорить о рождении «товаров-эквивалентов», чем они еще более закрепляли за собой роль и функции товарных денег. Благодаря таким деньгам процесс купли и продажи разделяется в пространстве и во времени, а сами товарные деньги становятся счетными единицами, формирующими масштаб цен в виде количества денежных единиц, которые приходится платить за приобретаемые товары.

Товарные эквиваленты, использовавшиеся людьми в виде товарных денег, крайне разнообразны и многочисленны. Среди них упоминаются скот, кожи, меха, табак, бусы из ракушек, сушеная рыба, зерно, вино. О применении «меховых» денег в России свидетельствует название древнерусской денежной единицы «куна», берущей свое происхождение от меха куницы.

Далее начинается поиск наиболее удобных товарных денег, сопровождаемый отказом от малотранспортабельных, изнашивающихся, неоднородных денег. На денежную арену выходят слитки из меди, бронзы, а затем — серебра и золота. Так как подобные металлические слитки лишались функции собственно товара и становились лишь обменным эквивалентом, то правомерно утверждать, что в их облике и родились деньги в том смысле, в котором это слово понимается в настоящее время.

Постепенно основными денежными материалами становятся золото и серебро, из которых чеканятся монеты разного достоинства. В Киевской Руси чеканка таких монет началась в Х веке. Во время монголо-татарского ига отдельные российские княжества чеканили свои монеты, одновременно имела хождение «теньга», от которой и произошло название российских денег. Из серебряных слитков в XIII веке рубились куски, получившие название рублей.

Вслед за русскими «гривнами» и «новгородками» в начале XVII века в России установилась стабильная единая монета «копейка», названная так потому, что на ней был отчеканен всадник с копьем. Копейка, весившая 0,68 грамма и состоящая из чистого серебра, представляла в то время довольно ценную монету, потому кроме нее в ходу были полукопеечная «деньга» и четвертькопеечная «полушка». Затем российская монетно-денежная система пополнилась серебряным алтыном, гривной, полтиной, червонцем. Но это было уже в петровские времена.

Чеканка золотых монет постепенно монополизировалась государством, которое получило возможность присваивать доход от этой операции, так называемый сеньо-раж. Несмотря на достоинства золота, в качестве денег у него есть и значительный недостаток. Золото — мягкий металл, поэтому монеты из него быстро снашиваются, теряя первоначальную стоимость, перестают быть полноценными. Особенно быстро износу подвергались мелкие разменные монеты, что привело к необходимости и возможности замены их монетами из другого металла (например, из меди). Впоследствии, учитывая мимолетность выполнения деньгами своей посреднической функции, крупные монеты в обращении-были заменены «бумажками», не имеющими внутренней стоимости, но замещающими стоимость обозначенной на них монеты. Появились бумажные деньги, обратимые в любой момент в золото.

История широкого распространения бумажных денег в Европе берет свое начало в XVIII веке, но зародились эти деньги гораздо раньше. Есть все основания полагать, что бумажные деньги были изобретены еще древними китайскими купцами и заменяли в обращении золотые деньги. Роль бумажных денег в Европе играли расписки о принятии на хранение товаров и золота, которые с равным основанием можно считать и первыми ценными бумагами в форме векселей. Собственно кредитные деньги в виде банковских билетов были выпущены в 1716 году во Франции по проекту шотландца Джона Ло, ставшего французским министром финансов. И хотя замысел Джона Ло умножить с помощью эмиссии банкнот богатство Франции провалился, он дал импульс массовому выпуску и хождению бумажных ассигнации.

Выпуск денежных ассигнаций в России начался в 1769 году, они обращались в виде государственных казначейских билетов, имевших твердо установленный курс Затем были введены в обращение кредитные билеты, которые можно было разменивать на металлические деньги. Право на эмиссию получила «Экспедиция государственных кредитных билетов», затем это право перешло к государственному банку. Любопытно, что в этот период российские денежные банкноты почти целиком обеспечивались наличным золотом, допускался выпуск банкнот сверх разменного золотого фонда на сумму не более одной трети его. Лишь после начала первой мицрвой войны размен бумажных денег на золото резко сократился и практически прекратился. Ни государственные казначейские билеты, ни банковские банкноты с тех пор уже не имели гарантированного золотого покрытия.

Следует отметить, что отрыв бумажных денег от их реального золотого содержания, то есть несоответствие количества денег количеству подкрепляющих их номинальную стоимость драгоценных металлов, стал главной болезнью бумажных денег. В золотых и серебряных монетах деньги и драгоценный металл сплавлены воедино, потому их соответствие скреплено живой сутью этих монетных денег. Денежные купюры оторвали деньги как товарный эквивалент от тех наиболее ценных универсальных товаров, в которых он длительное время был воплощен. Это привело в последующем к неуемным соблазнам плодить бумажные деньги, не заботясь о том, что нарушается вся их стабильность как товарного эквивалента.

Строго говоря, «раздвоение» денег началось вне зависимости от выпуска бумажных денег и было первоначально связано с применением разных металлов для чеканки монет. В результате оказывалось, что металлические деньги лишались столь необходимого им свойства однородности, одна и та же денежная единица ценилась по-разному в зависимости от вида металла, из которого изготовлены деньги. Чаще всего деньги из дорогих и редких металлов ценились выше, чем деньги из более дешевых и распространенных металлов. В случае применения биметаллических денег их ценность стала зависеть от процентного содержания более дорогого металла или от так называемой пробы металла.

В итоге еще металлические деньги стали делиться на «хорошие» (ценные) и «плохие» (с более низкой ценностью денежной единицы). Экономика как наука пополнилась законом Томаса Грехэма, названным по имени английского банкира XVI века. В соответствии с этим законом имеет место тенденция вытеснения «хороших» денег из обращения «плохими», то есть «хорошие» деньги, обладающие более высокой стоимостью, естественно «вымываются» из обращения, припрятываются, становятся объектом накопления, заменяются «плохими». Иногда замена денег «худшими» производится правительством, что позволяет говорить о «государственной порче» денег. Так, в истории России XVII века известен «медный бунт», вызванный тем, что при царе Алексее Михайловиче взамен серебряных денег стали чеканить медные монеты, пытаясь принудительно придать им курс серебряных.

Но «государственная порча», обусловленная применением разных металлических денег, не идет ни в какое сравнение с «порчей», вызываемой обильным выпуском «нетоварных» бумажных денег, порождающих галопирующую инфляцию. Достаточно вспомнить Советскую Россию начала 20-х годов, когда бумажные деньги, предназначенные для текущих расходов, люди носили в мешках, или Германию после первой мировой войны, в которой рулоны обесцененных купюр применяли в виде обоев. Но и в наше время постсоциалистическая Югославия и, увы, Россия переходного к рынку периода продемонстрировали образцы подрыва своих бумажно-денежных систем.

Нельзя забывать, что бумажные деньги в отличие от товарных и металлических монет из драгоценных металлов являются символическими, так как они, будучи знаками стоимости, не воплощают в своей бумажной сущности той номинальной стоимости, которая начертана на банкноте. Еще русский экономист XVIII века М.Д.Чулков обращал внимание на то, что бумажные деньги, называемые им «писаными обязательствами», надо применять с «великой осторожностью» во избежание «самых вредных последствий».

Развитие экономических отношений привело к тому, что бумажные деньги в их первозданном виде перестали удовлетворять потребности в развитии производства, начинают появляться кредитные деньги, обусловленные предоставлением кредита. Первой формой таких денег стал вексель, долговая расписка, выписываемая покупателем продавцу. В силу необходимости продолжения *обмена (продавец продает товар с целью приобретения другого товара) продавец вынужден использовать в качестве денег долговые расписки, которые по сути и становятся деньгами. Распространенной формой кредитных денег стала и банкнота — своеобразный вексель на банкира, выпускаемый банком взамен имеющихся у него золотых запасов. Затем, в силу расширения безналичного оборота, появляется чек, приказ банку выдать со счета владельца чека обозначенную сумму предъявителю чека. Кредитные деньги наряду с бумажными деньгами оставались вначале разменными на золото, постепенно же они превращаются не только в не разменные на золото, но и в бумажные деньги, не имеющие под собой кредитной основы, получившие название бумажно-кредитных денег.

Отказ от размена банкнот на золото был обусловлен прежде всего экономическими причинами. В условиях экономического подъема в начале XX века для дальнейшего его роста требовались дополнительные денежные средства, которые были ограничены размером золотого запаса. Темпы роста добычи золота отставали от темпов развития производства товаров и услуг, что приводило к нехватке денежных средств и тормозило развитие экономики. В результате государство в законодательном порядке решило эту проблему, отказавшись от свободного размена банкнот на золото, что давало ему возможность расширить денежное обращение путем дополнительной эмиссии необеспеченных банкнот. Такое решение наряду с положительным эффектом роста уровня производства привело и к негативным последствиям — к хронической инфляции.

3. Виды денег и денежных средств

Под универсальным словом «деньги» понимается множество их разновидностей, различающихся видом «денежного материала», способами обращения, использования, учета денежной массы, возможностью превращения одних форм денег в другие. Как ясно из предыдущего изложения, да и просто из жизненных наблюдений, деньги существуют в монетной форме, а монеты изготавливаются из драгоценных или других металлов. Монетные деньги — исторически унаследованная форма, поле деятельности которой постепенно сужается, но удобство монет как средства, используемого в кассовых, торговых автоматах, продлевает их жизнь. Монеты удобны и в виде денежной «мелочи». Вместе с тем монетные деньги составляют лишь несколько процентов общей денежной массы и в России и в других странах.

В гораздо большей степени денежное обращение обслуживается бумажными деньгами в форме банкнот (банковских билетов), выпускаемых центральным банком страны, и казначейских билетов, выпускаемых государственным казначейством. В обыденной жизни эти две формы для граждан неразличимы, те и другие представляют для них государственные бумажные деньги.

Бумажные деньги и разменная монета вместе взятые образуют наличные деньги, именуемые иногда просто наличностью. Название этих денег подчеркивает, что имеются в виду деньги, наличествующие в своей явно физической форме, образно говоря, в той своей явной сути, которую можно отличить на ощупь. Наличные деньги, с которыми у многих граждан России все еще ассоциируются деньги вообще, в действительности представляют исторически преходящую форму, уступающую свое место безналичным денежным средствам.

Однако наличные деньги все еще имеют преимущества, делающие их привлекательными, Наличные деньги представляют собой достаточно универсальное платежное средство, применяемое в подавляющем числе платежей. Наличные деньги легко обратимы в безналичные, тогда как обратный процесс может быть затруднен. Психологически наличная форма денег создает уверенность в реальности факта принадлежности денег их владельцу, что особенно важно, когда люди не доверяют не только государству, но никому, кроме себя. Наконец, о наличных деньгах не обязательно заявлять, тогда как безналичные поневоле фиксируются учреждениями, где они находятся на счетах. Поэтому наличные деньги, как это ни странно на первый взгляд, оказываются более «невидимыми» чем безналичные.

Наряду с понятием «наличные деньги» в литературе встречается близкое по смыслу выражение «символические деньги». В отличие от «товарных денег», чья стоимость как средства обмена, платежа подкреплена стоимостью товара, выполняющего роль денег, в символических деньгах это правило не соблюдено. Символические деньги представляют собой денежное средство, стоимость и покупательная способность которого как денег существенно выше, чем издержки их выпуска (стоимость чеканки, печатания), а также выше, чем возможная выручка от продажи материала, из которого изготовлены денежные знаки, или от их реализации в качестве сувениров. Почти все бумажные деньги и большинство металлических, кроме разве что золотых и серебряных, с полным основанием могут быть названы символическими, декретными;

они стали деньгами лишь благодаря тому, что государство декретировало их в этой роли. При использовании таких денег не по прямому назначению получить за счет их продажи сумму, большую нарицательной стоимости, обозначенной на монете или бумажной купюре, можно, пожалуй, у собирателей денежных знаков — нумизматов.

Поэтому символические деньги обладают дурным свойством терять свою покупательную способность. В таких ситуациях возникает явление, именуемое «бегством от денег», стремлением превратить их в товары, материально-вещественные ценности.

Основная масса денежных средств — это безналичные деньги, то есть деньги на банковских счетах. В орбиту их действия входят не только денежные средства предприятий, которые пользуются во взаимных расчетах между собой и с банками безналичным оборотом, но и в значительной степени — деньги граждан, хранящиеся на счетах в банках. Прогресс денежной системы в большинстве стран проявляется в виде сокращения удельной доли налично-денежного оборота в пользу увеличения доли безналичных расчетов. Кроме того, развитие денежных систем происходит в направлении объединения каналов обращения наличных и безналичных платежных средств, при котором право выбора способа расчетов остается за пользователем.

Отметим, что в советский период экономической истории России наличный и безналичный обороты денег были строго разграничены, особо регламентировалось превращение в наличные деньги безналичных средств предприятий. В то же время каналы использования этих средств во многом были предписаны планами и инструкциями, за чем постоянно и строго следил государственный банк. Отголоски этих подходов проявились и в более поздние периоды, уже в процессе перехода России к рыночным отношениям в виде затруднений в обналичивании денежных средств, находящихся на банковских счетах. Проведение подобных, казалось бы, безобидных операций стали осуществлять посредники за определенную плату, одновременно открывая «лазейку» для ухода от налогов.

Весьма значительное место в денежной системе и в денежном обращении развитых стран заняли денежные чеки, превратившиеся в Средство и инструмент многих денежных расчетов. Чек — это приказ банку о выдаче денег со счета владельца чека предъявителю чека. Чеки правомерно воспринимаются как одна из форм денег в связи с тем, что, не будучи собственно деньгами в наличной форме, они в полной мере реализуют функции их как платежного средства. Строго говоря, формой денег являются не сами чеки, так как они отражают только расходы на перечисление денег, а те «банковские» деньги на счетах, которые служат основой чекового обращения, то есть вклады в банках, именуемые депозитными вкладами или просто депозитами. Ведь только благодаря наличию такого вклада и возможности снять с него и перечислить деньги чеки обретают возможность выступать в качестве инструмента платежа. Оплата многих или даже большинства торговых операций в ряде стран осуществляется с помощью чеков, поэтому в таких странах получили широкое распространение специальные чековые счета до востребования в банках, средства которых на основании чека, ставшего письменным приказом вкладчика, переводятся для осуществления любых его платежей в пределах имеющейся на счете суммы.

Стали широко использоваться дорожные чеки, продаваемые банками и бюро путешествий. Чеки, воплощающие в себе кредитные билеты, обрели статус своеобразных денежных средств, а «чековые деньги» заняли достойное место в ряду приумножающихся видов денег.

Будущее денег видится в их наиболее удобной и совершенной форме — в виде «электронных денег», движение которых как денежного средства целиком определяется операциями, реализуемыми посредством команд и программ с помощью компьютерной техники. Преобразование бумажных денежных документов в документацию на машинных носителях информации открывает дорогу «электронным деньгам».

К числу таких специфических инструментов денежных расчетов, используемых для перевода денежных средств с одного счета на другой и осуществления тем самым денежных платежей, относятся входящие в практику денежного обращения пластиковые кредитные карточки, представляющие собой обязательство банка оплатить покупки за счет предоставления владельцу карточки кредита. Разновидностью кредитных карточек выступают дебетовые карточки, выполняющие роль платежных средств в сумме, равной вкладу на текущем счете (карт-счете), то есть карточек, по которым банк не предоставляет кредита. Многообразие кредитных карточек обусловлено удобством их использования, не нужно иметь с собой всю сумму денег наличными, кроме того, иногда стоимость покупки может превышать сумму наличных денег, в этом случае банк, предоставляя кредит, дает возможность приобретения данного товара.

Как ясно из предыдущего, безналичные деньги на текущих счетах в банках с помощью чеков легко превращаются в средства платежа. Кроме того, благодаря безналично-денежным перечислениям банковские счета можно широко использовать как средства платежей и взаимных расчетов не только в чековой форме. Отсюда вытекает явно выраженная тенденция к переводу денежных расчетов на систему безналичных платежей. Так, в США около 90% всей стоимости сделок и товарно-денежного оборота охватывают расчеты без использования наличных денег. Отсюда все вклады на счетах до востребования или бессрочные депозиты, а также разнообразные иные формы чеков и чековых вкладов правомерно считать деньгами и относить к денежной массе.

В несколько ином положении находятся вклады, помещенные в банки на определенный срок для получения процентного денежного дохода, представляющие разные виды срочных и сберегательных вкладов. В отличие от счетов до востребования они не столь любимы и представляют собой не текущие, а потенциальные платежные средства. В связи с этим деньги на срочных вкладах называют «почти деньги». К этой же категории принято относить и государственные облигации, которые в любое время можно предъявить для их выкупа либо продать за деньги. Хотя облигации — это уже не деньги, а ценные бумаги.

Деньги, хранящиеся на счетах в банках и тем самым предоставленные банку в кредит с правом их использования до времени возврата вкладчику, именуют «кредитными деньгами» или «банковскими деньгами».

Разновидность денег не ограничивается названными, помимо этого, в экономической теории выделяют деньги повышенной эффективности, отражающие совокупность наличных и безналичных денег, прежде всего наиболее ликвидных денежных средств, то есть деньги, активно участвующие в обращении и способные порождать дополнительные деньги. К ним относят деньги, выпущенные в обращение, и депозиты коммерческих банков и иных банков в центральном банке. Иначе говоря, деньги повышенной эффективности можно определить как частное от деления денежной массы на денежный мультипликатор, характеризующий, во сколько раз увеличивается денежная масса вследствие ее «мультипликации», то есть порождения активными деньгами дополнительных денег.

4. Структура денежной массы. Денежные агрегаты

В настоящее время из-за множества разнообразных денежных средств трудно говорить о совокупности денег в силу того, что данное понятие не отражает всей полноты и многообразия имеющихся в стране платежных средств. Поэтому наиболее распространенным термином для такого обозначения выступает денежная масса. Денежная масса представляет собой совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и государству. В денежной массе различают активные деньги, обслуживающие наличный и безналичный оборот, и пассивные, которые потенциально могут быть использованы для расчетов. К числу активных денег относят деньги повышенной эффективности. К пассивным деньгам относят накопления, резервы, остатки на счетах, то есть денежные средства на срочных и сберегательных вкладах в коммерческих банках и специализированных кредитных институтах, депозитные сертификаты и так называемые квазиденьги. Это лишь подобие денег, так как их нельзя непосредственно использовать как покупательное и платежное средство, тем не менее квазиденьги являются основным и наиболее динамичным компонентом денежной массы

Кроме разделения денег на товарные, наличные, безналичные в финансовой макроэкономической практике принято структурировать денежную массу путем деления ее на части в зависимости от степени ликвидности. Под ликвидностью понимается возможность использования денежных средств (финансовых активов) в качестве платежного средства.

Если денежное средство можно непосредственно использовать для платежей и расчетов или легко обратить в средство платежа, то его считают высоколиквидным. Считается, что «абсолютной» ликвидностью обладают денежные средства, которые непосредственно, в своей первичной, исходной форме, без преобразования в иные виды средств способны быть средством платежа, расчетов. Более всего этому образу соответствуют наличные деньги, представляющие универсальное средство платежа, принимаемые в качестве такового без ограничений.

Если же применить данный вид денежного средства для платежей и расчетов затруднительно или, хуже того, его надо для этого трансформировать в другой вид средств, то данные денежные средства считаются низколиквидными, а порою и неликвидными. Так, к примеру, у вас могут не принять к оплате старую изношенную денежную купюру и порекомендовать обменять ее предварительно в банке или даже продать по цене ниже номинала.

Заметим, что понятие ликвидности распространяется не только на денежные средства, но и на другие финансовые активы, представляющие ценности, в том числе и материальные, которые можно обратить в деньги.

Отдельные виды денежных средств, образующие часть денежной массы, обращающейся в стране, в соответствии с присущим им уровнем ликвидности объединяются в денежные агрегаты или денежные комплексы. В рамках такой структуризации агрегат с более высокой степенью ликвидности входит составной частью в комплекс с более низким уровнем ликвидности. В результате образуется система вкладывающихся друг в друга агрегатов, каждый из которых характеризуется определенными показателями состава и количества денежной массы. В разных странах эти показатели и, соответственно, число денежных агрегатов различны. Так, в США, Японии, Италии используются 4 агрегата, в ФРГ — 3, а во Франции — целых 10. Россия использует в основном американскую систему деления денежной массы на агрегаты с разным уровнем ликвидности. Однако в российской практике финансового анализа и статистики разделение денежной массы на агрегаты стало применяться только с началом рыночных реформ.

Охарактеризуем в общих чертах типичные денежные агрегаты.

Денежный агрегат М0 представляет наличные, то есть самые ликвидные средства.

Денежный агрегат М1 включает наиболее мобильные денежные средства в виде наличных денег в обращении, денег, находящихся на банковских счетах до востребования, других чековых вкладов и дорожных чеков. Хотя денежный агрегат М1 охватывает не только наличные деньги, обладающие практически абсолютной ликвидностью, но и денежные чеки, все входящие в этот комплекс денежные средства можно считать собственно деньгами. Такой вывод основывается на возможности использовать все компоненты агрегата М1 без ограничений для осуществления платежей и расчетов.

Денежный агрегат М2 состоит из всех видов денежных средств, входящих в комплекс М1, и, кроме того, включает деньги на срочных вкладах, нечековые сберегательные вклады и суммы на счетах взаимных фондов денежного рынка. В целом агрегат М2 охватывает высоколиквидные денежные средства, так как наряду с собственно деньгами в него входят нечековые сбережения и срочные депозиты относительно небольшого размера (в США это вклады до 100 тыс. долларов), которые могут быть беспрепятственно обращены в наличные деньги в течение определенного времени То же относится и к двусторонним денежно-рыночным фондовым счетам. Дополнение агрегата М1, преобразующее его в агрегат M2 представляет так называемые почти деньги.

Денежный агрегат М3 образуется из М2 присовокуплением к нему крупных срочных сберегательных вкладов (в США это вклады более 100 тыс. долларов), принадлежащих частным организациям, фирмам. Такие вклады в форме депозитных сертификатов несложно обратить, переоформить в чековые вклады, но с некоторыми потерями, обусловленными изменением вкладчиком заявленных сроков хранения вклада.

Самый обширный денежный агрегат L включает все денежные средства, входящие в M3 плюс различные ценные бумаги (в США это сберегательные облигации, казначейские векселя и другие кредитные ценные бумаги, выпускаемые государством и имеющие 18-месячный срою погашения). Ценные бумаги, как известно, тоже могут быть обращены в собственно деньги или иные платежные средства. Но так как обратить их в деньги намного сложнее, чем сберегательные вклады, денежный комплекс L в целом обладает более низкой ликвидностью в сравнении с М2 и M3.

Как следует из изложенного, «денежные» (платежные) свойства наиболее присущи части денежной массы, входящей в агрегат М1, почему он и назван выше собственно деньгами. Именно этот агрегат включает виды денежных средств, которые непосредственным образом используются в качестве средства обращения, то есть реализуют главную функцию денег. Что же касается других денежных агрегатов, то они представляют поле потенциального, возможного расширения денежной массы за счет включения в него многочисленных иных видов денежных средств, которые теми или иными путями могут быть трансформированы в наличные деньги и чеки. В России периода перехода к рынку до широкого распространения в ней чекового обращения к наиболее ликвидным денежным средствам целесообразно относить наличные деньги и безналичные на текущих счетах до востребования.

Приходится отмечать, что разделение денежной массы на денежные агрегаты с различным уровнем ликвидности носит во многом условный характер. Отсюда, когда мы говорим, например, о денежной массе, находящейся в обращении в данное время или в течение года, не уточняя, какие именно денежные средства имеются в виду, может оказаться, что разные люди будут воспринимать состав этой массы поразному. Простейший выход состоит, видимо, в том, чтобы считать денежной массой, находящейся в обращении, самые ликвидные деньги M1, разделяя их на наличные деньги и на деньги на счетах до востребования.

Состояние денежных систем разных стран характеризуется как общим объемом денежной массы, так и ее распределением по отдельным денежным агрегатам. Для устойчивых, развитых денежных систем характерна относительно небольшая доля агрегата M1, в общей массе денежных средств, которую можно считать эквивалентной объему агрегата L. К примеру, в середине 90-х годов в США и в Японии сложилось процентное соотношение между долями денежных агрегатов следующим образом:

Денежный агрегат M1, М2 М3 L

Процентная доля 15 65 80 100

В России в тот же период сложилось примерно следующее соотношение между объемами денежной массы, входящими в разные денежные агрегаты:

Денежный агрегат M1, М2 М3 L

Процентная доля 50 70 80 100

Доля высоколиквидных денег в общем объеме денежной массы в России (в том числе наличных) была выше, чем в развитых странах, что прежде всего свидетельствует о низкий доле Срочных вкладов и государственных ценных бумаг.

5. Сколько денег надо иметь в обращении. Уравнение обмена и скорость обращения денег

Говоря о необходимом количестве денег, обслуживающих обращение, следует вначале уточнить, о каком виде денег идет речь. Ниже будет рассмотрено денежное обращение в масштабе страны, и соответственно в поле нашего зрения попадет денежный агрегат, непосредственно связанный с обращением. Будем считать, что количество денег в обращении — это объем денежной массы агрегата М,, проще говоря, общая масса наличных денег и безналичных денег на текущих счетах в банках, имея в виду и деньги предприятий, и деньги граждан.

Отметим, что задача определения количества денег, необходимого для обращения, возникает не только в макроэкономической, но и в микроэкономической обстановке, применительно к предприятиям (фирмам), предпринимателям и домашним хозяйствам. Здесь мы сконцентрируем внимание на макроэкономике, на масштабах страны в целом, откладывая микроэкономический анализ для последующего рассмотрения.

Решение поставленной задачи опирается на использование изложенного в главе 4 книги закона денежного обращения, согласно которому количество денег в обращении должно быть таким, чтобы соблюдался баланс между ними и стоимостью производимых и реализуемых в стране товаров и услуг с учетом цен последних. Вернемся к схеме денежного оборота, использованной при рассмотрении закона денежного обращения.

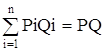

Пусть в стране обращается ряд товаров, включая услуги. Предположим, что в течение года на всех рынках страны продается Qi физических единиц некоторого «i» товара по цене Рi за единицу. Тогда объем продаж, а следовательно, и покупок этого товара в денежном выражении будет равен QiPi, а общий объем годовых продаж (покупок) в том же денежном выражении исчисляется их суммой и равен:

где P — средняя цена, Q — совокупное количество проданного товара, а п — число реализуемых товаров.

Величина PQ представляет собой не что иное, как стоимость продукта, созданного в обществе за определенный период времени, то есть стоимость валового национального продукта (Y), его объем в денежном измерении. Таким образом, общее количество денег М, необходимых для приобретения годового объема товаров, выразится соотношением M=PQ. На первый взгляд представляется, что величина М, равная годовому товарообороту в денежном выражении, и есть количество денег, необходимых для обращения товаров. Если говорить об общей массе денег, циркулирующих в течение года, то такой вывод верен. Но надо иметь в виду, что одна и та же денежная единица способна в течение года быть использованной неоднократно, поэтому масса денег в обращении М может быть меньше годового денежного товарооборота. Действительно, если каждый рубль выручки от купли-продажи проделает за год V оборотов, то есть участвует в тактах купли-продажи товаров, то активная денежная масса увеличивается в V раз. Один и тот же рубль, участвующий, скажем, в 5 актах купли-продажи, эквивалентен 5 рублям. Отсюда совокупный годовой объем денежных средств, израсходованных покупателями и одновременно полученных в виде дохода продавцами, равняется количеству денег М в обращении, умноженному на число их оборотов в актах купли-продажи, то есть:

MV = PQ.

Это соотношение как математическая формулировка закона денежного обращения уже приводилось в главе 4. Мы обращаемся к нему вторично, чтобы понять, что же следует из этого закона.

Величина V, равная числу циклов, оборотов, в которых участвует денежная единица в течение года (числу актов купли-продажи), получила название скорости обращения денег. Соотношение MV = PQ, где М — денежное предложение на рынке, то есть средняя масса денег, находящихся в обращении; V — скорость обращения денег, PQ — номинальный валовой национальный продукт, именуется количественным уравнением обмена или просто уравнением обмена. Его связывают с именем американского ученого Ирвинга Фишера, которого считают одним из родоначальников монетаризма. Уравнение обмена относится к основополагающим макроэкономическим соотношениям монетаристской теории.

Будучи количественным соотношением, уравнение обмена связывает такие важнейшие макроэкономические показатели, как масса денег в обращении и скорость обращения денег, стоящие в левой части уравнения (которое по сути является тождеством), с величиной годового объема чистого национального продукта, стоящей в правой части. Одновременно оно связывает среднюю цену P продаваемых товаров с массой денег в обращении, скоростью обращения денег и количеством товаров. Уравнение обмена позволяет получить

количественную зависимость для массы обращающихся денег в виде:

Эта формула допускает довольно четкую экономическую трактовку. Ясно, что чем больше созданный в стране национальный продукт, тем больше денег должно находиться в обращении, ибо деньги по своей сути должны быть отражением товара. С увеличением физического количества товаров, предметов купли-продажи и цен этих товаров поневоле приходится наращивать денежную массу, и, наоборот, по мере уменьшения количества товаров и цен на них надо сужать денежную массу.

В условиях инфляции масса денег в обращении оказывается чувствительной по отношению к уровню цен. Хотим мы того или нет, но для нормального товарообмена и денежного обращения приходится увеличивать денежную массу в соответствии с ростом цен. Несоблюдение этого правила ведет к сбоям в функционировании товарно-денежной системы, нехватке денег в обращении.

К примеру, в первой половине 1992 года, когда в России началась либерализация цен и за несколько месяцев и оптовые и розничные цены возросли примерно в 5 раз, а денежная масса за это время увеличилась только в 2—3 раза, возникла острая нехватка денег. Предприятиям недоставало денег, чтобы выдать заработную плату, осуществить платежи за поставки материалов и продукции. Понадобилось срочно ввести в обращение денежные купюры более высокого достоинства, резко увеличить количество наличных денег, облегчить безналичные расчеты, допустить взаимозачеты задолженностей предприятий, чтобы нормализовать денежное обращение.

Напомним, что когда мы говорим о массе денег в обращении, то имеем в виду не только наличные, но и безналичные деньги. Так что увеличить или уменьшить массу денег в обращении можно как с помощью эмиссии, то есть выпуска в обращение дополнительного количества бумажных денег либо монет, так и посредством увеличения или уменьшения денег на счетах в банках.

Выданное предприятию разрешение банка на расходование дополнительных, отсутствующих у него денежных средств, увеличение денег на счетах предприятий не в результате роста их выручки, дохода, а путем предоставления кредитов, субсидий, дотаций в безналичной форме адекватно увеличению денежной массы в обращении.

Из уравнения обмена и следующего из него выражения для массы денег в обращении явно видно, что необходимая для обращения масса обратно пропорциональна скорости обращения. Иначе говоря, чем больше скорость обращения, чем «резвее бегают деньги», тем меньшим их количеством можно обойтись при осуществлении товарообменных операций, в процессе обращения товаров в деньги и денег в товары.

Показатель скорости обращения денег трудно поддается количественной оценке, поэтому приходится довольствоваться косвенными данными. Принято исчислять его двумя показателями: 1) по оборачиваемости денег в кругообороте доходов, то есть как отношение ВНП (иногда национального дохода) к средней величине денежной массы (М,) за определенный период; 2) по оборачиваемости денег в платежном обороте, то есть путем деления суммы переведенных средств по банковским текущим счетам на среднюю величину денежной массы. Второй показатель отражает огромный объем спекулятивных сделок, не входящих в ВНП.

Существуют разные способы ускорения денежного потока, увеличения скорости обращения. Один из них — сокращение продолжительности банковских операций по перечислению денег, увеличение оперативности работы банков. Перечисление денег со счета плательщика на счет получателя должно занимать не неделю, а 1—2 дня. Движение денежных средств граждан можно ускорить, выдавая им причитающиеся денежные средства чаще, скажем, не раз в месяц, а 2—3 раза соответствующим уменьшением порции выдачи. Более частое получение доходов приведет и к более быстрым расходам, ведь учить людей, как быстро расходовать деньги, не приходится, этим искусством и желанием обладает большинство граждан.

Так что когда мы говорим о скорости обращения денег, то имеется в виду прежде всего скорость обращения доходов. Не следует поддаваться иллюзии, согласно которой, увеличивая только скорость расходования денег, мы приумножаем свое богатство, так как при этом растет масса денег в обращении. Надо прежде всего ускорять получение доходов, а это значит быстрее, оперативнее создавать реальные ценности, зарабатывать деньги и, естественно, получать денежные доходы.

В целом скорость обращения денег зависит от долговременных и конъюнктурных факторов, от размеров и числа, оборотов, от темпов экономического роста, степени напряженности воспроизводственного процесса, ускоряющего «обмен веществ» в экономике. Экономические кризисы и спады обычно сопровождаются снижением скорости обращения денег, подъем экономической конъюнктуры — увеличением скорости обращения. При прочих равных условиях увеличение скорости обращения денег при постоянной их массе равнозначно увеличению количества денег в обращении. Если при этом количество продаваемых товаров не изменяется, то рост скорости обращения денег способен стать фактором инфляции.

Какова реальная скорость обращения денежной массы в разных странах, сколько оборотов успевает сделать денежная единица за один год? Примерный ответ на этот вопрос можно получить, разделив величину чистого национального продукта страны на объем денежной массы в стране. Так, в США середины 90-х годов скорость равна примерно 6—7 оборотам в год. В России этот показатель ниже и ориентировочно оценивается в 4—5 оборотов в год, однако в отдельные периоды он увеличивается.

Отметим, что приведенные выше рассуждения и оценки во многом опираются на монетаристские представления и поэтому справедливы в той мере, в которой моне-таристская теория отражает реальные процессы в экономике той или иной страны. Кроме того, рассмотрение опиралось в своей основе на макроэкономический подход, поэтому автоматически переносить его на микроэкономический уровень не следует, хотя общие закономерности денежного обращения так или иначе находят свое отражение в экономическом микромире, поскольку макроэкономика есть синтез микроэкономики.

6. О выпуске денег в обращение

Каждая страна имеет свою денежную систему и свои денежные единицы, в чем проявляется один из символов самостоятельности государства. Это не исключает применения на территории страны валюты других стран или даже использования ее (чаще всего временно) в качестве собственной валюты, от этого суть дела не меняется, но процесс выпуска и применения денег усложняется.

Государство обладает суверенным правом на выпуск собственных денежных знаков в виде бумажных банкнот, казначейских билетов и монет, такой выпуск принято называть эмиссией.

Выпуск денег может преследовать разные цели. Во-первых, надо периодически обновлять старые, изношенные деньги. Банк изымает такие деньги из обращения и выпускает взамен них новые. Такое печатание бумажных денег или чеканку монет не следует считать эмиссией, так как суммарная масса денег в обращении остается при этом неизменной. Во-вторых, выпуск денег может быть обусловлен их недостаточным количеством в обращении и необходимостью перехода к более крупным денежным знакам. Это имеет место в случае, если оказывается, что находящаяся в обращении денежная масса не в состоянии обслужить товарооборот в связи, например, с ростом цен, увеличением количества товаров, снижением скорости обращения денег, выпадением части денег из денежного оборота. В-третьих, денежная эмиссия может осуществляться как способ получения недостающих денег с целью возврата внутреннего государственного долга, покрытия бюджетного дефицита, осуществления социальных выплат, финансирования государственных программ сверх имеющихся средств.

Наконец, возможна и довольно часто встречается ситуация, когда происходит полная или частичная замена денежных знаков в связи с проведением денежных реформ или вследствие деноминации, заключающейся в укреплении денежных единиц при одновременном изменении нарицательной стоимости денежных знаков.

В целом эмиссия денежных средств обусловливается двумя взаимозависимыми показателями: количеством уже имеющихся денежных средств в обращении, то есть предложением денег, и необходимостью денежных средств — спросом на деньги со стороны разных агентов денежных отношений.

Предложение денег в стране зависит от денежной политики государства и центрального банка. Они же в своей политике руководствуются как объективно существующей потребностью экономики, сферы обращения, торговли в деньгах, так и естественным стремлением сдерживать денежную массу в определенных пределах, опасаясь инфляции, обесценения денег.

Основными факторами, определяющими спрос на деньги, являются уровень цен на приобретаемые товары и услуги, процентные ставки, реальные доходы населения, домашних хозяйств. Величина реальных доходов оказывает влияние на расходы, что ведет к росту спроса. Но одновременно действует и первый фактор в виде цен, с которыми связаны расходы. В связи с этим принято делить спрос на две крупные категории.

Спрос на деньги со стороны сделок, или операционный спрос, связан с потребностью в деньгах для осуществления сделок, приобретения товаров и услуг. Деньги нужны предприятиям в качестве средства оплаты труда работников, закупки материалов и оборудования, оплаты услуг. Домашним хозяйствам деньги необходимы, чтобы покупать потребительские товары, оплачивать услуги. Требующиеся для этих целей денежные средства и представляют спрос на деньги для сделок, зависящий от доходов и цен, а в более общем виде — от общей денежной стоимости товаров и услуг в сфере обращения. Отсюда следует, что этот вид спроса на деньги в масштабе страны пропорционален номинальному валовому национальному продукту.

Спрос на деньги со стороны финансовых активов вытекает из функции денег как средства сбережения. Людям и предприятиям деньги нужны не только для покупки товаров и услуг, но и для приобретения финансовых активов в виде акций, облигаций, а также для хранения в виде денежных сбережений. Величина спроса со стороны финансовых активов зависит от уровня банковских процентных ставок по вкладам, процентов, выплачиваемых по облигациям, дивидендов, получаемых на акции, а также от риска, инфляции и других факторов. В конечном счете на потребное количество денег, которое участники денежного обращения держат в виде финансовых активов, влияют самые разнообразные факторы, определяющие желательность или предпочтительность владения тем или иным финансовым активом в сравнении с деньгами. Если, например, процентные ставки по облигациям и срочным вкладам невелики, то агенты денежного рынка могут предпочесть чековые вклады или даже повысить спрос на наличные деньги. Если же велика опасность инфляции, то спрос на наличные деньги, используемые в качестве сбережений «в кубышке», уменьшается.

В связи с крайней многочисленностью и разнообразием влияющих факторов установить реальный спрос на деньги крайне нелегко, и денежный спрос во многом рассматривается как теоретическая категория.

Следует различать два вида денежной эмиссии: налично-денежную и депозитную. Первый вид заключается в выпуске бумажных денег и чеканке монет, тогда как депозитная эмиссия — это открытие дополнительных источников безналичных денег в форме ссуд или в других формах.

В странах с централизованной управляемой экономикой размер налично-денежной эмиссии определяется кассовыми планами банков и финансовыми пропорциями государственного плана, а размер депозитной эмиссии —кредитными планами. В странах с рыночной экономикой эмитенты, то есть организации, осуществляющие эмиссию денежных средств, более свободны в своих действиях, но и здесь не обходится без серьезного государственного регулирования.

В большинстве стран с рыночной системой хозяйствования основным эмитентом является центральный банк, который действует, исходя из денежной политики государства и интересов стабилизации денежного обращения. В некоторых странах наряду с центральным банком, формально не подчиненным правительству, существует государственное казначейство, обладающее определенными правами воздействия на эмиссию денег, возможностью контролировать их печатание. Реально на процесс налично-денежной эмиссии влияют центральный банк, казначейство и правительство в лице его высших исполнительных и законодательных органов.

Выпуск в обращение безналичных денег регулируется центральным банком прямыми и косвенными методами. Он воздействует либо директивным образом, либо с помощью финансовых рычагов на коммерческие банки, которые выступают в качестве эмитентов платежных средств в области платежного оборота.

При всей строгости и даже жесткости государственного регулирования эмиссии денежных средств государственная система выпуска денег в обращение чаще всего бывает весьма гибкой и мобильной.

Выпуск в обращение денежных средств характеризует денежно-кредитную политику государства. При наличии инфляции дополнительный выпуск объективно обусловлен ростом цен. Если масштабы эмиссии превышают потребности экономики страны в денежных средствах для обращения, то происходит «перегрев» экономики и возбуждается инфляция, но одновременно может стимулироваться повышение экономической активности. В случае же недостаточной эмиссии наблюдается «охлаждение» экономики, нехватка денежных средств, которая может сопровождаться снижением деловой активности.

7. Денежная система

Денежная система — форма организации денежного обращения в стране, закрепленная законом Денежная система окончательно сформировалась в XVI—XVII веках, хотя отдельные ее элементы появились в более ранний период. Первые попытки упорядочить денежное обращение страны исходили от богатых менял, которые удостоверяли пробу и вес слитка. Постепенно право клеймения слитков и чеканки монет присвоило себе государство. Возникают первые государственные денежные системы. В процессе своего развития денежная система прошла два этапа, связанных с эволюцией самих денег. Первый этап характеризовался непосредственным обращением денежного металла, который выступал в качестве всеобщего эквивалента и выполнял все функции денег. Этот период был достаточно продолжительным и существовал вплоть до XIX века. Второй этап обусловлен падением роли золота как денежного товара и замены его кредитными деньгами, ставшими впоследствии всеобщим эквивалентом как в сфере внутреннего, так и внешнего обращения. В целом для современной денежной системы характерно не только ослабление связи с золотом и господство неразменных на золото кредитных денег, приближающихся к бумажным деньгам, но и выпуск денег в порядке кредитования хозяйства, государства и под прирост золотовалютных резервов. Наличие кредитных денег приводит к широкому распространению безналичного оборота и сокращению наличного оборота, который охватывает в развитых странах лишь сферы «чаевых», расчетов в мелких закусочных, туристских расходов. В России сфера наличного обращения еще достаточно велика.

Возможность выпуска денег в порядке кредитования в отрыве от товарного обеспечения приводит к еще одной особенности второго этапа — хронической инфляции, представляющей собой обесценивание денег, характерной в той или иной степени для всех стран. Уже начиная с первого этапа развития денежной системы государство проявляет «заботу» о денежном обращении На втором этапе его роль возрастает и не ограничивается эмиссией денег, а проявляется в широком государственном регулировании.

Денежная система не однородна по своей сути, поэтому принято выделять несколько типов денежных систем, зависящих от того, в какой форме функционируют деньги: как товар — всеобщий эквивалент или как знаки стоимости, — и определяется тем валютным металлом, который служит всеобщим эквивалентом и является основой денежного обращения. Этот общий критерий определяет принципиальные различия в формах построения денежных систем. Различаются система металлического обращения и система обращения кредитных и бумажных денег, при которой обращаются в качестве денег банкноты, чеки, казначейские билеты

В историческом развитии имели место два основных типа денежных систем металлического обращения: монометаллизм, когда роль всеобщего эквивалента признавалась за одним металлом, и биметаллизм, когда роль всеобщего металла закреплялась за двумя металлами (золотом и серебром)

В большинстве европейских государств сначала действовала система серебряного монометаллизма, которая просуществовала в некоторых странах почти до конца XIX века (в Германии, например, до 1871 года). Позже появилась система золотого монометаллизма.

Переходной формой от серебряного монометаллизма к золотому была система биметаллизма. Биметаллизм имел две разновидности: 1) система параллельной валюты, при которой золото и серебро существовали одновременно, происходила свободная чеканка денег из обоих металлов, соотношение между ними определялось стоимостью благородных металлов на рынке, поэтому твердого соотношения не существовало, что затрудняло торговлю; 2) система двойной валюты, когда государство законодательно устанавливало соотношение между золотом и серебром, причем оба металла признавались валютными. Эта система в основном развивалась в условиях периода свободной конкуренции, но была порочной и вскоре перешла в так называемую систему «хромающей» валюты — серебряные монеты становятся знаком золота.

В зависимости от характера размена денег на золото различают три разновидности золотого монометаллизма: золотомонетный стандарт, для которого характерны обращение золотых монет, выполнение золотом всех функций денег; свободная чеканка золотых монет с фиксированным золотым содержанием; свободный размен денег на золотые монеты — неограниченное движение золота между лицами и странами.

Все это обеспечивало относительную устойчивость и эластичность денежной системы. Закон денежного обращения действовал автоматически, поэтому золотомонетный стандарт наиболее соответствовал периоду свободной конкуренции, способствовал развитию производства, мировой торговли, вывозу капитала. Впоследствии его принципы постепенно ослаблялись, вводились ограничения чеканки монет, вследствие чего золотые монеты стали исчезать из обращения; к 1913 году золотые монеты составляли лишь десятую часть всех обращающихся денег. Но денежная система еще оставалась относительно устойчивой, так как основные принципы золотомонетного стандарта еще не были подорваны окончательно. В годы первой мировой войны размен банкнот на золото был прекращен, запрещен свободный вывоз золота, стала широко использоваться эмиссия кредитных денег. После войны была введена вторая разновидность золотого монометаллизма — золотослитковый стандарт, при котором банкноты обмениваются на слитки только при предъявлении установленной суммы. В большинстве стран установился золотодевизный стандарт, в соответствии с которым банкноты обмениваются на девизы, то есть на иностранную валюту, разменную на золото. Золотодевизный стандарт закрепил зависимость одних стран от других.

Использование двух металлов в качестве всеобщего эквивалента противоречит природе денег, вызывает резкие колебания цен, выраженных в золоте и серебре. Противоречивость и неустойчивость биметаллизма как денежной системы предопределили переход к золотому монометаллизму, который просуществовал вплоть до 1933 года.

Под ударами мирового экономического кризиса 1929—1933 годов все страны отошли от системы золотого стандарта, утвердилась система неразменных на золото кредитных денег. Но несмотря на это, золото остается денежным металлом, продолжая выполнять функцию страхового фонда денежного обращения и регулятора величины циркулирующей денежной массы.

После второй мировой войны качественные изменения в структуре денежного обращения стали более интенсивными и приобрели устойчивый характер. Темпы увеличения денежной массы, непосредственно связанные с инфляционным ростом цен, перестали регулироваться размерами металлического запаса. Обеспечением современных банкнот стали в основном государственные ценные бумаги.

Эволюция типов национальных денежных систем определяется потребностями воспроизводства. Под влиянием этих факторов формируются современные требования к денежной системе. Во-первых, по мере развития товарно-денежных отношений возникла потребность в единой целостной денежной системе, которая отчасти была создана путем регламентации государством выпуска денег одним центральным банком Во-вторых, требуется устойчивая денежная система Этому требованию в значительной степени удовлетворяют деньги, стоимость которых в наименьшей степени подвержена колебаниям Кроме того, в современной денежной системе этот вопрос решается при помощи всеобъемлющего государственного регулирования. В-третьих, нужна эластичность денежного обращения, способность автоматически расширяться и сокращаться в соответствии с реальными потребностями народнохозяйственного оборота в деньгах и требованиями закона денежного обращения

Законодательством каждой страны определяется структура денежной системы Подобная структура включает ряд элементов Основным из них является наименование денежной единицы, имеющей хождение в стране; например, в России такой денежной единицей выступает рубль. Денежную систему характеризует также масштаб цен, то есть весовое содержание в ней денежного товара, которое устанавливается либо непосредственно, либо по курсовому отношению к другой валюте, имеющей фиксированное золотое содержание. Так, до середины 80-х годов рубль приравнивался к определенному количеству золота, весовое содержание рубля составляло 0,86 г золота. В настоящее время рубль приравнивается к доллару по курсовому соотношению, устанавливаемому ежедневно, с учетом спроса и предложения на денежном рынке

Денежная система включает виды государственных денежных знаков, имеющих платежную силу, порядок их эмиссии и обращения (обеспечение, выпуск, изъятие)

Важный элемент денежной системы — регламентация безналичного оборота, установление, в каких сферах он осуществляется, какие основные виды безналичного обращения существуют (например, в России основными видами безналичного оборота выступают аккредитивы, платежные поручения, платежные требования-поручения, чеки, кредитные карточки).

В денежную систему входит и государственный аппарат, осуществляющий регулирование денежного обращения в стране, главным звеном которого является центральный банк страны

Наконец, денежная система регламентирует порядок обмена национальной валюты на иностранную и фиксированный государством курс иностранных валют.

Итак, денежная система представляет собой исторически сложившуюся организацию денежного обращения в конкретной стране, характеризуемую денежной единицей, порядком чеканки монет, эмиссии банкнот и бумажных денег, способами обращения, обмена.

Список литературы:

| Деньги | |

|

... денег. Происхождение денег Эволюция денег Сущность денег Функции денег Теории денег Денежное обращение Понятие денежного обращения Наличное обращение Денежные системы в течение длительного времени сочетали функционирование металлической системы, состоящей из золота в виде слитков и монет, и системы кредитных денег, состоящей из ... Они включают в себя наличные деньги (банкноты и монеты в обращении и в кассах предприятий и организаций, казначейские билеты в отдельных странах), обращающиеся вне банков, а также ... |

Раздел: Рефераты по экономической теории Тип: реферат |

| Роль банка в регулировании налично-денежного обращения | |

|

Оглавление Введение Error: Reference source not found 1. Роль Центрального банка в регулировании налично- денежного обращения Error: Reference source ... Во-первых, монополия на эмиссию банкнот предоставляет базу контроля над наличной составляющей денежного обращения, во-вторых, особая роль центрального банка в формировании ... В отличии от 1998 года, когда рост общей суммы наличных денег в обращении по агрегату М0 на 37 процентных пунктов опережал рост безналичных средств, в 1999 году более высокими ... |

Раздел: Рефераты по банковскому делу Тип: реферат |

| Современные деньги: сущность, формы, эволюция | |

|

Министерство образования Российской Федерации Санкт-Петербургский государственный инженерно-экономический университет Кафедра общей экономической ... Денежные системы в течение длительного времени сочетали функционирование металлической системы, состоящей из золота в виде слитков и монет, и системы кредитных денег, состоящей из ... Агрегат М0 включает наличные деньги в обращении (монеты и бумажные деньги) плюс остатки наличных денег в кассах предприятий и организаций. |

Раздел: Рефераты по кредитованию Тип: реферат |

| Денежное обращение и денежная система | |

|

Содержание Введение Глава 1. Денежное обращение, его законы, наличная и безналичная формы 1.1 Денежное обращение, наличная и безналичная формы 1.2 ... Денежная масса - агрегат М1 - включает в себя наличные деньги, т.е. банкноты и разменную монету, и записанные на счета деньги, т.е. банковские деньги, которые выпускаются на базе ... Основными видами наличного оборота денег являются банкноты и разменные монеты, тогда как безналичный оборот представлен чеками и счетами по различным видам вкладов. |

Раздел: Рефераты по финансовым наукам Тип: курсовая работа |

| Организация денежного обращения в России | |

|

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ Федерального государственного образовательного учреждения Высшего профессионального образования "СЕВЕРО-ЗАПАДНАЯ ... Таким образом, любое государство, в том числе Российская Федерация, заинтересовано в максимально широком использовании безналичного денежного обращения (расчетов), поскольку ... Этот агрегат включает банкноты и монеты в обращении (деньги вне банков). |

Раздел: Рефераты по финансовым наукам Тип: курсовая работа |