Реферат: Учет основных средств и нематериальных активов в зарубежных странах (Англия, США)

Киевский институт бизнеса и технологий

К О Н Т Р О Л Ь Н А Я Р А Б О Т А

по курсу: «Учет в зарубежных странах»

на тему: «Учет основных средств и

нематериальных активов

в зарубежных странах»

студентки IV курса

группы 97-1 з

факультета «Экономики и управления»

Лихолай Лилии Евгеньевны

Киев - 2000 г.

ПЛАН

І. Учет основных средств и нематериальных активов в США:

1. приобретенные основные средства;

2. капитальная аренда;

3. амортизация;

4. метод прямолинейной амортизации;

5. отражение результатов амортизации в финансовой отчетности;

6. продажа средств производства;

7. сущность амортизации;

8. амортизация природных ресурсов;

9. неосязаемые средства;

10. ускоренная амортизация и налоговая амортизация.

ІІ. Учет основных и нематериальных активов в Великобритании:

1. материальные основные активы;

2. стандарт SSAP-12 «Учет износа»;

3. Закон о компаниях 1985 г. и правила начисления амортизации;

4. амортизация основных средств;

5. чистая остаточная стоимость основных средств;

6. переоценка фондов;

7. продажа основных средств;

8. нематериальные активы;

9. гудвилл.

Использованная литература

І. Учет основных средств и нематериальных активов в США

Для успешного функционирования предприятию необходимы различного рода ресурсы, в том числе: денежные средства, оборудование и т.д. Эти ресурсы и называются средствами предприятия. Иными словами, средствами предприятия являются его ресурсы, имеющие стоимостное выражение. Баланс показывает размер средств предприятия на определенную дату.

Например, компания А на 31 декабря 1986 г. располагает денежными средствами в размере $1 449 000.

Средства представляют собой ресурсы, принадлежащие компании А. И хотя работники этой компании, вероятно, ее наиболее ценный ресурс, тем не менее, они не являются ресурсом, подлежащим бухгалтерскому учету.

Оборотные средства включают в себя денежные средства, а также средства, которые предполагается обратить в денежные средства в течение одного года. По аналогии, к основным (необоротным) средствам относятся те средства, которые предполагается использовать в течение периода, более длительного, чем один год.

К осязаемым относятся средства, которые можно увидеть или ощутить. Неосязаемые средства — это те средства, которые не имеют осязаемого материального содержания.

Однако, обладая последними, предприятие приобретают существенные права. К оборотным средствам относятся такие категории:

1) счета дебиторов;

2) векселя полученные;

3) товарно-материальные средства;

4) предоплаченная аренда.

А к основным средствам относятся:

5) земля;

6) гудвил;

7) здания и сооружения;

8) инвестиции в другие предприятия.

В балансе осязаемые основные средства часто показывают как «Основные средства» или «Имущество, средства производства и оборудования». Оборудование относится к основным, осязаемым средствам.

Для краткости в дальнейшем будет использоваться термин «Средства производства» для характеристики всех категорий основных осязаемых средств, исключая землю. Таким образом, здания, сооружения и оборудование, принадлежащие предприятию, относятся к категории средств производства. Все эти средства будут использоваться на предприятии дольше, чем в течение одного года.

Бухгалтерский учет приобретенных основных средств.

Предприятие, приобретая средства производства, учитывает их по себестоимости. Данный принцип бухгалтерского учета называется принципом себестоимости.

Себестоимость средств включает в себя все затраты, понесенные предприятием для того, чтобы средства были готовы к их использованию по назначению.

Компания уплатила $50,000 за участок земли, кроме того, компания заплатила $1,500 — посреднику, $600 — адвокату и $5,000 — за демонтаж находившихся на данном участке непригодных к эксплуатации строений. При этом себестоимость участка земли должна быть учтена по бухгалтерским счетам компании в сумме $57,100 ($ 50,000.+ $1,500 + $600 + $5,000).

Затраты по транспортировке и установке оборудования обычно включаются в его себестоимость. Банк приобрел за $40,000 компьютер. Кроме того, банк уплатил $200 за транспортировку компьютера и $1,000 —за его упаковку. По бухгалтерским счетам банка будет отражена себестоимость компьютера - $41,200 ($40,000 +$200 + $1,000).

В случаях, когда предприятие изготавливает оборудование или строит здания, используя своих собственных работников, соответствующие затраты включаются в себестоимость средств предприятия.

Компания построила здание для собственных нужд. При этом было затрачено: $200,000 на материалы и $300,000 на зарплату персонала. Кроме того, накладные расходы, связанные со строительством здания, составили $100,000. В результате по бухгалтерским счетам компании себестоимость этого здания будет учтена в сумме $600,000 ($200,000 + $300,000 +$100,000).

Капитальная аренда

Предприятию принадлежит большая часть используемых им средств. Если же предприятие арендует здание, оборудование или иные осязаемые средства, то эти средства принадлежат не предприятию, а арендодателю. Поэтому средства, арендуемые предприятием, не относятся к его собственным средствам.

Однако если предприятие арендует средства в течение длительного периода времени, то эти средства практически находятся в его собственности. Аренда средств на длительный период (примерно равный сроку службы этих средств) называется капитальной арендой. Средства, находящиеся в капитальной аренде у предприятия, относятся к разделу «Средства».

Сумма средств, находящихся в капитальной аренде, равна сумме, которую предприятию пришлось бы затратить на приобретение этих средств. Если предприятие берет в аренду оборудование на срок 10 лет, соглашаясь платить $1,000 ежегодно, и если цена приобретения этого оборудования — $7,000, то его капитальная аренда будет показана в разделе «Средства» в сумме $7,000. Этому примеру соответствуют следующие бухгалтерские записи:

Капитальная аренда................. $7,000

Обязательства по аренде ...……$ 7,000

И хотя, на самом деле, средства, находящиеся в капитальной аренде, предприятию не принадлежат, тем не менее, их сумма включается в сумму средств, принадлежащих предприятию. Таким образом, капитальная аренда является исключением из общего правила о том, что средства предприятия включают в себя средства производства и права собственности, которые принадлежат предприятию.

Амортизация

Земля, за редкими исключениями, сохраняет свою полезность в течение неопределенного периода времени. Поэтому, в соответствии с принципом себестоимости, в балансе предприятия земля показывается по стоимости ее приобретения.

Если в 1970 г. фирма приобрела участок земли по стоимости $100,000, то в балансе, составленном на 31 декабря 1970 г., себестоимость этого участка будет показана в сумме $100,000. Предположим, что в 1987 данный участок земли все еще принадлежит фирме и что его рыночная стоимость уже равна $200,000. Тогда в балансе, составленном на 31 декабря 1987 г., себестоимость участка будет показана как $100,000.

В отличие от земли средства производства в конечном счете приходят в негодность. То есть они имеют ограниченный срок жизни. После нескольких лет эксплуатации средства производства становятся полностью непригодными, то есть они перестают быть средствами. Обычно износ средств происходит постепенно. Ежегодно потребляется определенная часть средств, до тех пор, пока они не будут окончательно использованы. Период времени, в течение которого на предприятии планируют использовать средства производства (вплоть до их полного износа), называется сроком службы средств.

В момент приобретения средств производства предприятию неизвестно, каким будет их действительный срок службы. Поэтому в реальной практике приходится планировать срок службы средств. Поскольку ежегодно на протяжении срока службы средств производства употребляется определенная доля их первоначальной стоимости, то эта доля относится к расходам соответствующего года.

Предположим, что предприятием был приобретен компьютер себестоимостью $50,000, имеющий планируемый срок службы 5 лет. При этом ежегодно в течение 5-ти лет будет целесообразным включать в расходы предприятия 1/5 или $10,000 (1/5 x $50,000) себестоимости компьютера.

Процесс определения доли себестоимости средств производства, включаемой ежегодно в сумму расходов в течение планируемого срока службы этих средств, называется амортизацией. Сумма $10,000, ежегодно включаемая в расходы в течение 5-ти лет срока службы компьютера себестоимостью $50,000, называется расходами на амортизацию данного года.

Средства производства могут стать бесполезными по одной из двух причин:

1) в результате их физического износа;

2) в результате их морального износа.

Утрата полезности средств производства из-за развития технологии, изменения стиля или по другим причинам, не связанным с физическим состоянием этих средств, являются примерами морального износа.

При прогнозировании срока службы средств принимают во внимание как возможный физический, так и моральный износ. При этом в качестве срока службы принимают меньшую из двух величин. Предположим, что ожидаемый срок физического износа средств составляет 10 лет, а ожидаемый срок морального износа — 5 лет. При этом ожидаемый срок службы этих средств составит 5 лет.

Поскольку амортизация принимает во внимание фактор морального износа, то неправильно рассматривать амортизацию и моральный износ независимо друг от друга.

Подведем итоги:

1) амортизация — это процесс трансформации себестоимости средств в затраты в течение сроке службы этих средств;

2) концепция амортизации опирается на предположение о том, что средства в процессе их эксплуатации постепенно утрачивают свою полезность;

3) средства могут утрачивать полезность по одной из двух причин:

а) физический износ;

б) моральный износ.

4) за срок службы средств принимается более короткий промежуток времени в результате либо физического, либо морального износа.

Амортизация не связана с изменениями рыночной стоимости средств. Это обстоятельство находится в соответствии с принципом себестоимости.

В некоторых случаях считают, что средства производства в конце их срока службы удастся реализовать. Сумма, которую предполагается получить в результате такой реализации, называется остаточной стоимостью средств. Например, если предприятие приобрело грузовик за $20,000 и намеревается реализовать его через 5 лет за $4,000, то ожидаемая остаточная стоимость грузовика составляет $ 4,000.

В большинстве же случаев предполагают, что средства производства в конце своего срока службы придут в негодность. В таком случае говорят, что средства имеют нулевую остаточную стоимость.

Предположим, что ресторану принадлежит кухонное оборудование себестоимостью $22,000 и сроком службы 10 лет. Кроме того, предполагается, что остаточная стоимость этого оборудования на конец его срока службы составит $2,000. Тогда общая сумма амортизации, которая должна быть учтена за весь срок службы кухонного оборудования, составляет $20,000. Ежегодные расходы на амортизацию этого оборудования составляют $2,000 (1/10 х $20,000).

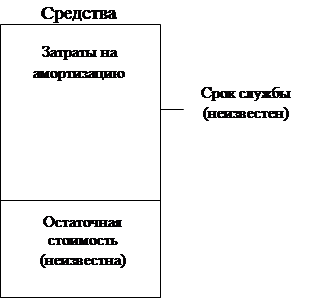

Данный пример можно проиллюстрировать с помощью диаграммы.

Средства

![]()

![]()

Стоимость

Общая стоимость амортизации

$ 22,000 $ 20,000

![]()

Остаточная

стоимость

$ 2,000

Если остаточная стоимость вычитается из общей стоимости основных средств, то результат называется затратами на амортизацию. Предположим, что предприятием приобретен автомобиль за $10,000 с ожидаемым сроком службы 6 лет и ожидаемой остаточной стоимостью $1,000. Тогда сумма $10,000 представляет собой общую стоимость автомобиля, а сумма $9,000 – затраты на его амортизацию.

Метод прямолинейной амортизации

Покажем в виде графической зависимости процесс амортизации средств производства со следующими характеристиками:

• себестоимость—$10,000;

• остаточная стоимость— $0;

• срок службы — 5 лет.

|

|||

А. Величина неамортизированных средств.

|

|||

Б. Ежегодная амортизация.

Как видно из графика Б, ежегодные расходы на амортизацию являются постоянной величиной.

В связи с вышесказанным ежегодное снижение себестоимости средств на одну и ту же величину называется методом прямолинейной амортизации. Большинство западных компаний использует этот метод на практике.

Величина (в процентном выражении), на которую производится ежегодное снижение себестоимости, называется нормой амортизации. Для метода прямолинейной амортизации эта норма определяется по формуле:

![]() 1

1

срок службы (в годах)

Например, если средства амортизированы в течение 5-ти лет, то их норма амортизации составляет 20% (см. таблицу 1).

Таблица 1

| Ожидаемый срок службы средств | Норма прямолинейной амортизации |

| 2 года | 50 % |

| 3 года | 33.3 % |

| 4 года | 25 % |

| 5 лет | 20 % |

В методе прямолинейной амортизации сумма ежегодных расходов на амортизацию определяется путем умножения затрат на амортизацию на норму амортизации. Т. е. если затраты на амортизацию равны $9,000, а норма амортизации — 20%, то сумма ежегодных расходов на амортизацию составит $1,800.

Факторы, оказывающих влияние на амортизацию средств:

1) первоначальная стоимость;

2) остаточная стоимость;

3) срок службы.

Показанная ниже диаграмма иллюстрирует, какие из факторов амортизации являются определенными (известными), а какие — нет.

|

|||

|

|||

При определении нормы амортизации используется срок службы, затрат на амортизацию - первоначальная стоимость и остаточная стоимость, величины расходов на амортизацию (для данного года эксплуатации) – и первоначальная стоимость, и остаточная стоимость, и срок службы.

Отражение результатов амортизации в финансовой отчетности.

Выше было рассмотрено, как с течением времени некоторые категории средств превращаются в расходы. В таких случаях кредитуют бухгалтерский счет «Средства», что соответствует уменьшению суммы средств. Одновременно с этим дебетуют на соответствующую величину бухгалтерский счет «Расходы».

Предположим, что в начале марта предприятие обладает запасами горючего на сумму $2,000. Если на конец марта предприятие израсходовало горючего на сумму $500, то эта сумма будет включена в расходы горючего в марте. Этому должно соответствовать уменьшение величины средств предприятия (включающей в себя запасы горючего) на сумму $500. В балансе предприятия, составленном на 31 марта, запасы горючего в разделе «Средства» будут учтены в сумме $1,500.

Аналогично, если 31 декабря 19х1 предприятие приобрело страховой полис, покрывающий последующие три года его работы, уплатив авансом $9,000, то расходы на страховку нужно внести в журнал в 19х2 посредством следующих записей:

Д-т Расходы на страховку.....…… 3,000

К-т Предоплаченная страховка…..3,000

Бухгалтерский учет амортизации осуществляется аналогичным образом. Сначала необходимо определить соответствующую величину расходов данного периода. При этом бухгалтерский счет раздела «Расходы» имеет название «Амортизационные расходы».

Затем необходимо учесть соответствующее уменьшение суммы средств.

Однако в практике бухгалтерского учета принято показывать в балансе первоначальную стоимость средств производства. Из-за этого уменьшение величины средств не показывается путем прямого уменьшения суммы по разделу «Средства».

Вместо этого уменьшение величины средств производства в результате амортизационных расходов накапливается на специальном бухгалтерском счете, называющемся «Аккумулированная амортизация». Уменьшение суммы средств всегда представляет собой кредит.

Поэтому бухгалтерский счет «Аккумулированная амортизация», отражающий уменьшение суммы средств, всегда имеет кредитовый баланс.

Предположим, что амортизационные расходы предприятия в данном году составили $1,000. В журнал следует произвести такие записи, чтобы отразить это событие:

Д-т Амортизационные расходы………1,000

К-т Аккумулированная амортизация…1,000

В балансе сумма бухгалтерского счета «Аккумулированная амортизация» вычитается из первоначальной стоимости средств. При этом результат носит название «Книжная стоимость».

Например, запись:

Средства производства …………………….….$10,000

![]() «минус»

Аккумулированная амортизация ...……………. 4,000

«минус»

Аккумулированная амортизация ...……………. 4,000

Книжная стоимость………....………….…. 6,000

показывает, что первоначальная стоимость средств была $10,000, амортизационные расходы составили $4,000, а книжная стоимость этих средств — $6,000. Если предположить, что для этого случая ежегодные амортизационные расходы составили $1,000, то несложно определить, что данные средства производства амортизировались в течение четырёх лет. Если предположить также, что книжная стоимость средств будет равной нулю, то оставшийся срок амортизации составит шесть лет.

Рассмотрим пример. Остатки по бухгалтерским счетам главной книги предприятия на 1 января 19х5 составляют: средства производства - $10,000, аккумулированная амортизация – $4,000. Предприятие имеет ежегодную амортизацию средств в сумме $1,000.

Баланс рассматриваемого предприятия, составленный на 31 декабря 19х5, включает в себя следующие позиции:

Средства производства …………………….….$10,000

![]() «минус»

Аккумулированная амортизация ……………...... 5,000 (4,000 + 1,000)

«минус»

Аккумулированная амортизация ……………...... 5,000 (4,000 + 1,000)

Книжная стоимость………………....………….... 5,000

Отчет о прибыли за 19х5 включает в себя строку:

Амортизационные расходы …………………………… $1,000

Ежегодное снижение стоимости средств на величину $1,000 в результате их амортизации записывается в журнал следующим образом:

Д-т Амортизационные расходы………1,000

К-т Аккумулированная амортизация…1,000

В приведенной ниже таблице 2 показаны:

· первоначальная стоимость;

· ежегодные амортизационные расходы;

· аккумулированная амортизация (на конец года);

· книжная стоимость (на конец года) для предприятия, средства производства которого имели следующие характеристики:

— первоначальная стоимость — $5,000;

— срок службы— 5 лет;

— стоимость — 0.

Таблица 2

| № | Год |

Первоначальная стоимость $ |

Амортизационные расходы $ |

Аккумулированная амортизация $ |

Книжная стоимость $ |

| 1 | 19х1 | 5,000 | 1,000 | 1,000 | 4,000 |

| 2 | 19х2 | 5,000 | 1,000 | 2,000 | 3,000 |

| 3 | 19х3 | 5,000 | 1,000 | 3,000 | 2,000 |

| 4 | 19x4 | 5,000 | 1,000 | 4,000 | 1,000 |

| 5 | 19x5 | 5,000 | 1,000 | 5,000 | 0 |

Суммарная величина амортизационных расходов за полный срок службы средств $5,000.

Используя данные таблицы, можно показать, как следует учесть средства в балансе предприятия, составленном на конец 19х3.

Средства производства …………………….……$5,000

![]() минус»

Аккумулированная амортизация ……………....... 3,000

минус»

Аккумулированная амортизация ……………....... 3,000

Книжная стоимость……….…………….... 2,000

После того, как стоимость средств будет полностью списана в качестве амортизационных расходов, дальнейшего учета амортизации не производят, даже если средства продолжают находиться в эксплуатации. В рассматриваемом примере книжная стоимость средств на конец 19х5 равна нулю. Если в 19х6 предприятие продолжает использовать эти средства, то амортизационные расходы этого года нужно учесть в сумме $0.

Чтобы рассчитать книжную стоимость средств, необходимо из их первоначальной стоимости вычесть аккумулированную амортизацию.

Продажа средств производства.

Расчет книжной величины средств зависит от их ожидаемого срока службы и остаточной стоимости. Поскольку на практике действительная величина остаточной стоимости может быть отличной от ее ожидаемой величины, то сумма, полученная в результате продажи средств, скорее всего, будет отличной от их книжной стоимости.

Разность между книжной стоимостью и суммой, фактически полученной в результате продажи средств, называется «прибылью (или убытком) от ликвидации средств производства». Например, если средства, книжная стоимость которых равна $10,000, были проданы за $12,000, то сумма $2,000 представляет собой прибыль от реализации данных средств. Эта сумма будет отражена в отчете о прибыли предприятия.

Сущность амортизации.

Целью амортизации является ежегодно описывать определенную долю стоимости средств. В действительности же, как в начале, так и в конце рассматриваемого года, средства могут иметь одну и ту же ценность. Поэтому амортизационные расходы за данный год не обязательно отражают уменьшение реальной ценности средств или факт их непригодности на конец года.

Нужно помнить, что в бухгалтерском учете средств производства исходят из следующих положений:

· первоначальная стоимость известна;

· срок службы предположителен;

· остаточная стоимость предположительна.

Книжная стоимость средств производства отражает, какая доля их первоначальной стоимости сохранена. Следовательно, утверждение о том, что книжная стоимость отражает рыночную стоимость средств, является ошибочным.

Амортизация природных ресурсов.

Природные ресурсы, такие как уголь, нефть, минералы, древесина и т.д., называются истощаемыми средствами.

Если запасы нефти или угля месторождения уменьшаются, то говорят, что имеет место амортизация природных ресурсов. Термин «Амортизация», используемый как существительное, применяется как определение для процесса списания стоимости истощаемых средств.

Амортизация природных ресурсов происходит аналогично амортизации средств производства предприятия. Однако при бухгалтерском учете амортизации природных ресурсов производят непосредственное уменьшение по бухгалтерскому счету «Средства». Поэтому, в данном случае, бухгалтерский счет для учета аккумулированной амортизации обычно не применяется.

Амортизация природных ресурсов рассчитывается путем умножения величины ресурсов, используемых за данный период, на стоимость единицы ресурсов. Например, если в 19х1 компания приобрела месторождение угля стоимостью $3,000,000, а ожидаемый объем месторождения составляет 1,000,000 тонн, то стоимость одной тонны угля равна $3 (=$3,000,000 / 1,000,000 тонн).

Предположим, что в 19х2 добыча компании составила 100,000 тонн угля. Зная стоимость одной тонны угля — $3, можно определить амортизацию угля в 19х2. Она равна $300,000 (=$3 х 100,000).

В балансе компании, составленном на 31 декабря 19х1, угольное месторождение будет показано по стоимости $3,000,000. В балансе же на 31 декабря 19х2 необходимо учесть расходы на амортизацию природных ресурсов в сумме $300,000. Стоимость угольного месторождения в балансе на 31 декабря 19х2 составит $2,700,000.

Неосязаемые средства.

В соответствии с принципом себестоимости, неосязаемые средства, такие как гудвил, торговые марки и патенты, не включаются в средства, если только они не были приобретены по измеряемой стоимости.

С того момента, как на предприятии неосязаемые средства учитываются наряду с осязаемыми средствами, их стоимость подлежит списанию в течение срока службы (но не дольше, чем в течение 40 лет). Такой процесс называется амортизацией неосязаемых средств. Таким образом, амортизация неосязаемых средств — это процесс списания их стоимости.

Ниже перечислены три термина, которые применяются для характеристики процесса списания стоимости различных категорий средств предприятия:

1) амортизация средств производства;

2) амортизация природных ресурсов;

3) амортизация неосязаемых средств.

Таким образом, термин «амортизация» является общим термином, используемым для характеристики процесса списания стоимости всех категорий средств предприятия.

Ускоренная амортизация и налоговая амортизация.

Инструкции Федеральной Налоговой Службы (ФНС) для расчета налогооблагаемой прибыли позволяют использовать метод ускоренной амортизации, благодаря которому списание стоимости средств происходит быстрее, чем по методу прямолинейной амортизации.

Перед тем, как приступить к методу ускоренной амортизации, рассмотрим принцип полугодовой конвенции, который применяют как при расчете налогов, так и при составлении финансовой отчетности. В целях упрощения в бухгалтерском учете считают, что амортизируемые средства, приобретенные в данном году, были куплены в середине этого года. В результате в году приобретения средств амортизационные расходы составят 1/2 от всей величины годовой амортизации.

Предположим, например, что предприятие приобрело станок стоимостью $3,000 с ожидаемым сроком службы — 3 года. Применив метод прямолинейной амортизации, мы получим, что ежегодная величина амортизационных расходов для этого станка составляет $1,000.

Используя же метод полугодовой конвенции, мы получим следующую запись амортизационных расходов (по годам):

1-й год .............................… $500

2-й год ................…............ $1000

3-й год ..............….............. $1000

4-й год.............…................. $500

![]() Всего $ 3,000

Всего $ 3,000

Предположим, что предприятие приобрело оборудование на сумму $10,000 с ожидаемым сроком службы 10 лет. Используя метод прямолинейной амортизации и метод полугодовой конвенции, мы получим следующую запись амортизационных расходов (по годам):

1-й год........................…..…. $500 (1)

со 2-го по 10-й год

9 лет х $1000…...….$9,000

![]() 11-й

год ……………………..$500

11-й

год ……………………..$500

Всего $10,000

Опираясь на метод ускоренной амортизации и принцип полугодовой конвенции, инструкции ФНС по расчету налога с прибыли дифференцируют норму амортизации для различных категорий средств. Например, определенные виды оборудования могут быть амортизированы в течение 6 лет по нижеприведенным нормам. Ниже в таблице приведен расчет налоговой амортизации для оборудования стоимостью $10,000.

(2)

Год |

Установленный процент амортизации | Величина налоговой амортизации |

| 1 | 20.0 % | $ 2,000 |

| 2 | 32.0 % | 3,200 |

| 3 | 19.2 % | 1,920 |

| 4 | 11.5 % | 1,150 |

| 5 | 11.5 % | 1,150 |

| 6 | 5.8 % | 580 |

| Всего | 100 % | $10,000 |

(Примечание: установленный процент амортизации может изменяться из года в год).

Предположим, что оборудование, для которого приведены дифференциальные нормы амортизации, имеет срок службы 10 лет. В приведенной ниже отчетности показана амортизация по финансовой отчетности (бухгалтерская амортизация) и налоговая амортизация для этого оборудования.

| Год | Бухгалтерская амортизация | Налоговая амортизация | Н.А – Б.А. |

| 1 | $ 500 | $ 2,000 | $ 1,500 |

| 2 | 1,000 | 3,200 | 2,200 |

| 3 | 1,000 | 1,920 | 920 |

| 4 | 1,000 | 1,150 | 150 |

| 5 | 1,000 | 1,150 | 150 |

| 6 | 1,000 | 580 | - 420 |

| 7-11 | 4,500 | 0 | - 4,500 |

| Всего | $ 10,000 | $ 10,000 | 0 |

Как видно из таблицы, общая величина налоговой амортизации равна общей величине бухгалтерской амортизации. Тем не менее, в первые пять лет срока службы оборудования налоговая амортизация больше, чем бухгалтерская амортизация. Поэтому этот метод носит название метода ускоренной амортизации.

Инструкции ФНС по расчету налога с прибыли содержат величины процентов амортизации для различных категорий средств предприятия. Все они опираются на принцип полугодовой конвенции и поэтому позволяют амортизировать средства быстрее, чем по методу прямолинейной амортизации.

Продолжим рассмотрение ранее рассмотренного примера (1). Предположим, что на втором году своей деятельности (т. е. первом полном году) предприятие имело:

· доходы в сумме $4,000;

· только лишь амортизационные расходы;

· налог с прибыли в размере 35% от налогооблагаемой прибыли.

Произведем расчёт налога с прибыли для второго года работы предприятия, используя нормы амортизации (2).

Доходы ............................…………….... $ 4,000

Налоговая амортизация ………........... $ 3,200

Налогооблагаемая прибыль...……..$ 800

Налог с прибыли (35%)……........……... $ 280

Теперь рассчитаем налог с прибыли, применяя метод прямолинейной амортизации.

| Метод налоговой амортизации | Метод бухгалтерской амортизации | |

Доходы |

$ 4,000 | $ 4,000 |

Налоговая амортизация |

3,200 | 1,000 |

Налогооблагаемая прибыль |

800 | 3,000 |

| Налог с прибыли (35%) | 280 | 1,050 |

Если бы на втором году своей деятельности предприятие использовало метод налоговой амортизации, то оно уплатило бы сумму налога с прибыли на $ 770 (= $1,050 – $280) меньше, чем по методу бухгалтерской амортизации. Иначе говоря, при использовании метода налоговой амортизации предприятию пришлось бы платить в первые годы своей работы меньшую сумму налога с прибыли. И соответственно большую сумму налога в последующие годы работы.

Применение метода ускоренной амортизации приводит к большей величине налоговой амортизации в первые годы срока службы средств и, следовательно, к меньшим величинам, как налогооблагаемой прибыли, так и самого налога с прибыли в этот период. В последующие годы срока службы средств ускоренная амортизация приведет к меньшей величине амортизационных расходов и соответственно большим величинам налогооблагаемой прибыли и налога с прибыли.

Большая величина налогооблагаемой прибыли в последующие годы работы предприятия будет компенсировать её меньшую величину в предыдущие годы. Однако в первые годы своей работы предприятие имеет возможность использовать сэкономленные деньги на свои нужды. По этой причине большинство западных компаний для расчета налогооблагаемой прибыли применяют метод ускоренной амортизации.

В некоторых случаях инструкции ФНС по расчету налога с прибыли запрещают предприятию показывать некоторые виды расходов из отчета о прибыли в качестве основания для снижения налогооблагаемой прибыли. В подобных случаях налогооблагаемая прибыль оказывается выше, чем бухгалтерская прибыль. Таким образом, налогооблагаемая прибыль и бухгалтерская прибыль могут отличаться друг от друга. Инструкции ФНС по налогообложению не регламентируют способы составления финансовой отчетности предприятия. И, наоборот, метод представления прибыли в финансовой отчетности предприятия не определяет форму представления прибыли для целей налогообложения. Существует одно исключение из правила. Если при расчете налога применяется метод ЛАЙФО, то этот же метод следует использовать при составлении финансовой отчетности.

ІІ. Учет основных и нематериальных активов

в Великобритании

Как правило, и у отдельных людей, и у компаний имеются активы и пассивы. Активом (asset) может быть:

• что-то, являющееся вашей собственностью, например, деньги, земля, здания и сооружения, товары, торговые марки, акции других компаний и т.д.;

• что-то, что вам должен кто-либо другой, например, что-то, что с технической точки зрения принадлежит вам, однако в настоящий момент находится в чьем-либо распоряжении. Чаще всего это — деньги, которые вам должны, однако это может быть и чем-либо иным.

Материальные основные активы

К основным активам мы относим активы, которые постоянно используются предприятием в течение продолжительного периода времени. Как следует из самого названия, к материальным («осязаемым») основным активам (tangible fixed assets) относятся основные активы, которые имеют физическое воплощение, например земля, здания и сооружения, машины и оборудование, арматура и приспособления, монтажно-сборочное оборудование, автомобили и т.д.

Для примера рассмотрим материальные основные активы компании Wyngate (см. Таблицу 1).

Сразу можно, что в этой таблице выделены три колонки, разделяющие основные активы на категории. Цифры всех трех колонок складываются, и в четвертой колонке приводится сумма.

Таблица 1

МАТЕРИАЛЬНЫЕ ОСНОВНЫЕ АКТИВЫ

Земля и здания

Машины и оборудова-ние

Автомобили

Всего

(в тыс. ф. ст.)

7848

2522

4445

5326

В нижнем правом углу таблицы мы видим цифры 5326 тыс. ф. ст. и 4445 тыс. ф. ст. Это — чистая балансовая стоимость активов. Чистая балансовая стоимость представляет собой первоначальную стоимость активов за вычетом начисленного к данному моменту времени износа (то есть остаточную стоимость основных активов).

Все другие записи в таблице показывают, как мы пришли к указанной балансовой стоимости активов. Чтобы понять это, необходимо последовательно изучить колонку Всего.

Обратим внимание на верхнюю часть таблицы. Первый раздел озаглавлен Первоначальная стоимость; в нем показано, сколько компания заплатила за свои основные активы, приобретая их.

· На начало пятого года совокупная стоимость основных активов по ценам их приобретения составляла 6492 тыс. ф. ст.

· В течение года компания купила основные активы, которые обошлись ей в 1391 тыс. ф. ст.

· Вместе с тем некоторые из основных активов в течение года были проданы. Первоначальная стоимость этих активов равнялась 35 тыс. ф. ст., однако заметим, что в результате продажи активов компания получила другую сумму.

· Таким образом, принадлежащие компании на конец года основные активы по стоимости приобретения (первоначальной стоимости) равнялись 7848 тыс. ф. ст. (6492 + 1391 - 35).

Далее будет показано, как изменилась сумма начисленного износа к дате составления баланса.

· На начало пятого года начисленный на основные активы компании износ равнялся 2047 тыс. ф. ст. Иными словами, компания сообщает нам, что ее основные активы использовались и поэтому теперь они стоят меньше, чем раньше, когда они были новыми.

· Часть начисленного износа (20 тыс. ф. ст.), однако, относилась к основным активам, которые компания в течение года продала. Поскольку компания больше не владеет этими активами, мы должны исключить из нашей калькуляции соответствующую сумму начисленного износа, то есть вычесть ее из суммы начисленного на начало года износа.

· Затем нам необходимо рассчитать сумму износа основных активов за год. Эта сумма получается в результате сложения суммы начисленного за год износа на принадлежавшие компании на протяжении всего года основные активы и суммы износа, начисленного на купленные в течение года основным активы.

· После этого мы можем рассчитать общую сумму износа на конец года, начисленного на основные активы компании; эта сумма равна 2522 тыс. ф. ст. (2047 - 20 + 495).

Теперь для получения балансовой стоимости основных активов нам надо вычесть сумму начисленного износа из первоначальной стоимости активов.

Стандарт SSAP-12 «Учет износа»

Пояснительная записка к стандарту гласит, что:

«Оценка износа и его распределение по отчетным периодам должны учитывать три фактора:

а) стоимостную оценку основного средства (цену приобретения либо оценку);

б) продолжительность срока службы данного основного средства по оценке владельцев предприятия с надлежащим учетом устаревания;

в) расчетную остаточную стоимость основного средства на конец срока его полезной службы на предприятии».

В стандарте констатируются два общих принципа:

«Износ основных средств, имеющих конечный срок полезной службы, должен учитываться путем возможно более корректного распределения стоимости (или величины, полученной в результате переоценки основных средств) основных средств за вычетом их остаточной стоимости на весь период, в течение которого их использование дает полезный результат».

«Существует ряд приемлемых методов начисления амортизации. Руководители предприятия должны выбрать метод, который они считают наиболее подходящим для данного вида основных средств и его использования в деятельности предприятия, чтобы распределить амортизацию возможно более корректно на весь период, в течение которого использование основных средств дает полезный результат».

Распределение амортизации по отчетным периодам осуществляется на основании решения, принимаемого менеджерами компании, и подлежит ежегодному пересмотру. Если принимается решение о том, что исходная оценка срока службы основного средства была неверной, то недоамортизированная часть стоимости данного основного средства должна быть списана за пересмотренный остаток срока службы. Если происходит устаревание и видно, что амортизированных средств не будет доставать на полное восстановление, стоимость данного основного средства должна быть немедленно снижена до его расчетной восстановительной стоимости, которая затем подлежит списанию за оставшуюся часть срока службы данного основного средства.

При выбытии основного средства прибыль или убыток от его реализации представляет собой разницу между его чистой реализационной стоимостью и остаточной стоимостью. Эта разница должна отражаться в годовой прибыли и показываться отдельно, если ее величина существенна (т.е. если она представляет собой внеплановую статью).

При переоценке активов в основу положения по начислению амортизации должны быть положены восстановительная стоимость и оставшийся срок службы. Результат переоценки (если его величина существенна) следует показывать в отчетах за тот год, в котором произведено изменение.

Закон о компаниях 1985 г. и

правила начисления амортизации

Закон о компаниях 1985г. требует обязательного начисления амортизации основных средств в течение срока их полезной службы с учетом расчетной остаточной стоимости на конец этого срока. Закон содержит и другие положения о начислении амортизации и дает правовую поддержку некоторым положениям стандарта SSAP-12. Закон требует, чтобы:

а) начисленная амортизация и другие суммы, списываемые с материальных и нематериальных активов, отражались в отчете о прибыли и убытках или в примечании к отчету;

б) если основное средство имеет ограниченный срок полезной службы, то его стоимость (чистая или остаточная) должна «систематически» амортизироваться на протяжении всего срока полезной службы данного основного средства, т.е. износ надо обязательно предусматривать;

в) если стоимость основного средства уменьшается, необходимо предусматривать это уменьшенное значение (если данное изменение считается необратимым) и показывать уменьшение в отчете о прибыли и убытках или в примечании к отчету. Например, если основное средство имеет чистую балансовую стоимость 10,000 ф.ст., а его текущая «восстановительная» стоимость составляет всего 4,000 ф.ст., то необходимо предусмотреть дополнительное начисление амортизации на сумму 6,000 ф.ст.

Амортизация основных средств

Когда предприятие приобретает средства, имеющие длительные срок службы (т.е. основные средства), стоимость этих средств учитывается в себестоимости реализованной продукции путем ее распределения на весь срок полезной службы. Например, если какой-либо станок приобретается за 10,000 ф.ст. и ожидаемый срок его эксплуатации 5 лет (предполагается, что на конец этого периода его ценность будет равна нулю), то эти 10,000 ф.ст. необходимо вычесть из прибыли в течение всех 5 лет. Эта процедура называется начислением амортизации.

Сумма амортизации, начисляемая в каждом году эксплуатации, зависит от мнения директоров или владельцев предприятия. В приведенном выше примере 10,000 ф.ст. представляют собой общую сумму, подлежащую начислению за 5 лет. Наиболее простой способ начисления амортизации в этом примере — деление 10,000 ф.ст. на 5 равных частей по 2,000 ф.ст. каждая. Это всего лишь один из способов учета износа основных средств.

Существует два метода начисления амортизации, которые наиболее широко применяются на практике:

а) метод равномерного начисления;

б) метод уменьшающегося остатка.

Метод равномерного начисления наиболее распространен. Стоимость основных средств делят на равные ежегодные части в зависимости от срока службы. Ежегодную сумму начисляемой амортизации можно рассчитать по следующей формуле:

Амортизируемая стоимость

Год. сумма начисленной амортизации = —————————————-

Число лет ожид. полезн. срока службы

Амортизируемая стоимость есть стоимость основных средств за вычетом ожидаемой остаточной стоимости на конец срока полезной службы.

Пусть станок стоит 50,000 ф.ст. и на конец срока полезной службы предполагаемая стоимость перепродажи составляет 8,000 ф.ст. Рассчитаем, какой будет годовая сумма начисленной амортизации при расчете методом равномерного начисления, если ожидаемый срок службы равен 6 годам:

(50000 – 8000) : 6 = 7000 ф.ст. в год

Таким образом, ежегодная сумма начисляемой амортизации в значительной степени зависит от оценки срока полезной службы основных средств.

Метод уменьшающегося остатка — это метод начисления амортизации, при котором сумма износа в каждом последующем году меньше, чем в предыдущем, при этом максимальная сумма начисленной амортизации приходится на первые годы эксплуатации основных средств. Этот метод считается более корректным, чем метод равномерного начисления, если основные средства теряют большую часть своей стоимости в начальный период эксплуатации. В качестве примера можно привести легковые автомобили, стоимость которых быстрее падает в первые два года эксплуатации.

Уменьшающийся остаток есть стоимость основных средств за вычетом суммы начисленной амортизации на данный момент. Амортизация начисляется в процентном отношении к уменьшающемуся остатку.

Если станок стоит 20,000 ф.ст., а амортизация начисляется в размере 40% уменьшающегося остатка, то годовые амортизационные расходы можно определить следующим образом:

ф.ст. ф.ст.

Стоимость 20000

Амортизация (износ), 1-й год (40%) 8000 8000

Уменьшающийся остаток стоимости основного

средства на конец 1-го года 12000

Амортизация (износ), 2-й год (40%) 4800 4800

Уменьшающийся остаток стоимости основного

средства на конец 2-го года 7200

Амортизация (износ), 3-й год (40%) 2880 2880

Уменьшающийся остаток стоимости основного

средства на конец 3-го года 4320

Этот процесс повторяется каждый год, пока станок не превратится в металлолом или не будет продан. Следует запомнить, что годовая сумма начисленной амортизации имеет наибольшую величину в первый год и уменьшается в прогрессии от года к году.

Чистая остаточная стоимость основных средств

Когда на основное средство начисляется амортизация (как издержки в отчете о прибыли и убытках), стоимость этого основного средства, показанная в отчетности компании, уменьшается на сумму начисленной амортизации. Величина, получаемая в результате, называется чистой остаточной стоимостью и представляет собой стоимость данного основного средства за вычетом общей суммы износа, начисленного на данный момент. Следовательно, существует связь между амортизацией, вычитаемой из прибыли, и остаточной стоимостью основных средств, показываемой в балансе.

Пример.

Средство вычислительной техники стоит 30,000 ф.ст. и на конец своего трехлетнего срока службы имеет ожидаемую цену перепродажи 3,750 ф.ст. Рассчитаем (двумя методами), чему равна годовая сумма начисленной амортизации и чистая остаточная стоимость данного основного средства в конце каждого года?

Решение

а) Расчет по методу равномерного начисления:

(30,000 – 3,750) : 3 = 8,750 ф.ст. в год

ф.ст. ф.ст.

Стоимость основного средства 30000

Амортизация, 1-й год 8750 8750

Чистая остаточная стоимость на конец 1-го года 21250

Амортизация, 2-й год 8750 8750

Чистая остаточная стоимость на конец 2-го года 12500

Амортизация, 3-й год 8750 8750

Чистая остаточная стоимость на конец 3-го года 3750 ___

Общая сумма амортизации за 3 года 26250

б) Расчет по методу уменьшающегося остатка:

ф.ст. ф.ст.

Стоимость основного средства 30000

Амортизация, 1-й год 15000 15000

Чистая остаточная стоимость на конец 1-го года 15000

Амортизация, 2-й год 7500 7500

Чистая остаточная стоимость на конец 2-го года 7500

Амортизация, 3-й год 3750 3750

Чистая остаточная стоимость на конец 3-го года 3750 __

Общая сумма амортизации за 3 года 26250

В отчете о прибыли и убытках ежегодная сумма начисленной амортизации показывается как элемент издержек. Чистая остаточная стоимость основного средства показывается как стоимость этого объекта в балансе на конец каждого года.

Амортизация начисляется только на основные средства, т.е. на объекты, приобретаемые предприятием с целью их эксплуатации более одного года.

Большинство основных средств амортизируются. Однако имеется два существенных исключения.

— Земля. Здания амортизируются, поскольку имеют длительный, но определенный срок службы; земля определенного срока службы не имеет и амортизации не подлежит.

— Вложения в ценные бумаги и акции других компаний обычно повышаются в цене. Однако если их рыночная стоимость падает ниже номинальной, они должны быть переоценены в сторону уменьшения стоимости, если предполагается, что их новая стоимость будет постоянной.

Переоценка фондов

Дополнительные средства, получаемые компанией в результате переоценки фондов, образуются в случае, если объекты основного капитала оцениваются выше своей балансовой стоимости. Например, это относится к земле и имуществу, приобретенным несколько лет назад и подорожавшим вследствие роста цен на недвижимость. Если компания решает увеличить стоимость своих активов, то это должно быть сделано так:

а) увеличена стоимость данного актива в балансе;

б) увеличен объем средств на переоценку.

Пусть, например, имущество с балансовой стоимостью 60,000 ф.ст. переоценивается до 100,000 ф.ст. Если компания решит увеличить стоимость этого актива в своих бухгалтерских книгах, она должна создать резерв на переоценку в сумме 40,000 ф.ст., после чего в балансе появятся следующие статьи:

Имущество (после переоценки) 10,000 Ф.ст.

Резерв на переоценку 40,000 Ф.ст.

Полезно запомнить, что компания просто откорректировала цифры в своих бухгалтерских книгах, но ни в коем случае не получила прибыль от переоценки. Следовательно, было бы неправильно включить сумму переоценки 40,000 ф.ст. как часть объявленной прибыли, полученной в году переоценки.

Продажа основных средств

Основные средства иногда продаются до окончания срока полезной службы. В таких случаях:

а) предприятие получает некоторую выручку от продажи;

б) данное основное средство отражается в отчетности по чистой остаточной стоимости (т.е. его уценяют не полностью до нулевой остаточной стоимости).

Точно так же, как предприятие получает прибыль или убыток от продажи своих товаров и услуг, оно может получать прибыль или убыток от продажи своих основных средств.

Величина прибыли или убытка есть разница между выручкой от реализации и чистой остаточной стоимостью основного средства на момент его продажи.

ф.ст. ф.ст

Выручка от реализации X

Первоначальная стоимость основных средств Х

Суммарная амортизация (X)

Чистая остаточная стоимость основных средств

на момент продажи Х

Прибыль или убыток от реализации X

Пример

Компания Wycherley Ltd продала станок за 30,000 ф.ст. 1 марта 19х5 г. Первоначальная стоимость станка 48,000 ф.ст., но с момента приобретения начислен износ на общую сумму 23,000 ф.ст.

Чему равна прибыль (или убыток) от продажи станка?

Решение

ф.ст. ф.ст.

Выручка от реализации 30000

Первоначальная стоимость 48000

Суммарный износ 23000

Чистая остаточная стоимость 25000

Прибыль от реализации 5000

НЕМАТЕРИАЛЬНЫЕ АКТИВЫ.

К нематериальным основным активам относятся, как это следует из самого названия, активы, которые мы не можем потрогать. Иными словами, в эту категорию входят патенты, авторские права, фирменные знаки, торговые марки и т.д.

Между материальными и нематериальными основными активами имеется два главных различия.

· При покупке основного актива вы всегда знаете, за что вы платите деньги, независимо от того, является ли этот актив материальным или нематериальным. Если вы создаете материальный актив сами, вы по-прежнему можете достаточно точно рассчитать его стоимость. Однако очень трудно произвести калькуляцию стоимости большинства неосязаемых активов, например фирменных знаков или патентов, которые формируются (создаются) внутри компании и порой на протяжении очень длительного времени.

· Далеко не всегда удается легко оценить срок полезной службы материального актива, но в большинстве случаев произвести оценку срока службы материального актива оказывается несравненно проще, чем рассчитать продолжительность жизни нематериального актива, например фирменной марки.

В настоящее время не существует официальных стандартов бухгалтерского учета нематериальных активов. Тем не менее, правило консерватизма в бухгалтерском учете требует, чтобы в балансе компании присутствовали только те неосязаемые активы, которые были приобретены на стороне и стоимость которых может быть точно установлена. Для таких активов определяется продолжительность срока полезной службы, после чего они с течением времени постепенно амортизируются (то есть их стоимость уменьшается). Однако некоторые компании показывают в своих балансах нематериальные активы, не соответствующие вышеназванным критериям.

Гудвилл.

Нетто-активы компании (которые равны собственному капиталу компании) представляют стоимость акций (долей) акционеров. Следовательно, если компания-инвестор собирается купить 20% другой компании, мы вправе ожидать, что ей придется заплатить за покупку 20% стоимости нетто-активов покупаемой компании.

В действительности по ряду причин инвесторы (компании и частные лица) часто вынуждены платить больше, чем стоят нетто-активы, представленные покупаемыми акциями компании. У компаний имеются разнообразные активы, которые не включаются в их балансы. К таким активам можно отнести:

· высококвалифицированный рабочий персонал, а также рабочие навыки, деловую культуру, накопленный деловой опыт и т.д.;

· связи с покупателями и поставщиками;

· торговые марки продукции.

Наличие всех этих скрытых активов заставляет инвесторов платить больше, чем реально стоят нетто-активы компании. Разницу между уплачиваемой компанией-инвестором суммой и стоимостью нетто-активов называют ценой репутации фирмы, или гудвиллом (goodwill). Ее можно выразить как наличие доброй воли (буквальный перевод) покупателей и поставщиков дочернего предприятия в отношении репутации, ее связей, благоприятного месторасположения и т.п.

Стоимость предприятия в целом отличается от суммы стоимостей его отдельных активов да вычетом обязательств. Эта разница называется денежной оценкой гудвилла. Часто стоимость предприятия в целом превышает стоимость его чистых активов: это может быть связано с тем, что у предприятия превосходная менеджерская команда, хорошие внутренние отношения, стратегическое положение или некий другой неосязаемый актив, не отраженный в его балансе. Противоположная ситуация, однако, столь же вероятна. В этом случае говорят, что предприятие имеет отрицательную денежную оценку гудвилла.

Несмотря на то, что можно в принципе перечислить факторы, которые способствуют созданию деловой репутации, на практике оценить их невозможно. Поэтому любой прогноз стоимости неосязаемого актива «Денежная оценка гудвилла» очень субъективный. По этой причине введение такой позиции актива в баланс предприятия будет не совсем корректным с бухгалтерской точки зрения, хотя такой актив имеется у многих предприятий.

Исключением из этого общего правила является случай, когда денежная оценка гудвилла подтверждается при покупке, т.е. когда одно предприятие приобретает другое. В этой ситуации денежная оценка гудвилла измеряется как разница между ценой, уплаченной за чистые активы приобретенного предприятия, и суммарной реальной стоимостью этих чистых активов, взятых отдельно.

Предположим, к примеру, что компания Mountain Ltd платит 120,000 ф.ст. за покупку компании Pinhead, тогда как реальная стоимость активов последней составляет:

ф.ст.

Основные средства 66000 Чистые текущие активы 33000

99000

Без сомнения, предприятие Pinhead пользуется определенной положительной репутацией, т.е. имеет неосязаемый актив. Однако поскольку всякая денежная оценка этой репутации будет субъективной и нефиксированной, записывать этот нематериальный актив в баланс компании не совсем корректно.

Ситуация меняется, когда компания Mountain Ltd приобретает Pinhead как непрерывно действующее предприятие. Mountain Ltd предварительно согласовала цену 120,000 ф.ст.; если реальная стоимость приобретаемых чистых активов компании Pinhead составляет 99,000 ф.ст., компания Mountain Ltd должна учитывать, что она покупает нематериальный актив стоимостью (120,000 – 99,000) = 21,000 ф.ст. Поскольку стоимость этого нематериального актива для компании Mountain Ltd теперь подтверждена денежной операцией, то можно отразить приобретенную стоимость гудвилл в отчетах компании.

Существует несколько методов, которыми компания Mountain Ltd может отразить приобретение гудвилла в своих отчетах. Стандарт SSAP-22 и Закон о компаниях 1985 г. допускают выбор одного из двух возможных методов.

а) Приобретенный неосязаемый актив можно сразу же удалить из отчетов путем списания его за счет резервов. При использовании этого метода приобретенная стоимость гудвилла получает такой же статус, что и уже существующая деловая репутация компании.

б) Приобретенную стоимость гудвилла можно записать как актив в баланс компании Mountain Ltd. В этом случае данный неосязаемый актив можно постепенно списать в течение расчетного срока его полезной службы.

Главное преимущество списания неосязаемого основного капитала при приобретении заключается в том, что баланс освобождается от актива, который обычно считается сомнительным. Поскольку на постоянное существование этого актива полагаться нельзя и поскольку это не тот актив, на который могут рассчитывать кредиторы, немедленное списание, естественно, является наиболее благоразумной политикой. Эта методика отражает точку зрения, согласно которой денежная оценка гудвилла по существу является премией, выплачиваемой при покупке, т.е. разовой затратой, а не активом.

Во-вторых, необходимость немедленного списания денежной оценки приобретенного гудвилла объясняется тем, что в балансе не отображается денежная оценка существующего гудвилла. Далее баланс одной компании, которая разрастается путем приобретения других предприятий (и которая поэтому может показывать в балансе приобретенную стоимость гудвилла), нельзя надлежащим образом сравнить с балансом другой компании, которая расширяется только за счет внутренних резервов (и у которой, следовательно, нет стоимости приобретенного гудвилла).

Подход, согласно которому денежная оценка гудвилла переносится как нематериальный актив для списания в течение срока полезной службы, может быть оправдан принципом начислений. Когда одно предприятие покупает другое, приобретаемый гудвилл представляет собой затраты, производимые в ожидании будущих доходов. Стоимость гудвилла поэтому должна списываться при расчете прибыли за эти будущие периоды.

Стандарт SSAP-22 гласит, что метод а) (немедленное списание за счет резервов), как правило, является наиболее правильным. Тем не менее, стандарт оставляет свободу выбора для руководителей компаний. Закон о компаниях 1985 г. рассматривает оба метода как одинаково приемлемые. Оба документа сходятся на том, что денежная оценка гудвилла ни в коем случае не должна трактоваться как актив, если он не приобретен, т.e. имеющийся гудвилл ни в коем случае не следует показывать в отчетах компании (он редко встречается даже в отчетах предприятий индивидуального бизнеса, а также различного рода товариществ).

Существует еще один законный метод учета гудвилла. Вместо немедленного списания стоимости допускается признание гудвилла основным активом и постепенное списание его стоимости с течением времени. Обычно этот процесс называют амортизацией (amortisation), а не износом, однако смысл остается неизменным. Если компания придерживается метода постепенного списания, амортизация гудвилла фигурирует в счете прибылей и убытков как расход.

ИСПОЛЬЗОВАННАЯ ЛИТЕРАТУРА

Бухгалтерский учет в США:

1. Роберт Н.Антони. Основы бухгалтерского учета. Москва, 1992 г.

2. Нидлз, Белверд и др. Принципы бухгалтерского учета. Москва, 1994г.

Бухгалтерский учет в Великобритании:

1. Основы бухгалтерского учета. Рекомендовано Институтом Британского банковского дела. Москва, 1995 г.

2. Энтони Райс. Бухгалтерский учет и отчетность без проблем./ Пер. с англ. Москва, 1997 г.

3. Стоун Дерек, Хитчинг Клод. Бухгалтерский учет и финансовый анализ. СПб, 1993 г.

4. Друри Колин. Введение в управленческий и производственный учет. Москва, 1994 г.