Доклад: Специфика оценки инвестиционных проектов с лизингом оборудования

Устимов И.С., ведущий консультант ООО «ИКФ АЛЬТ»

Использование различных форм финансирования инвестиций предполагает их анализ и выбор наиболее оптимальной и приемлемой схемы. Существуют следующие основные формы финансирования инвестиций: за счет собственного капитала или за счет заемного капитала.

Инвестиционные проекты, где рассматривается альтернатива приобретения оборудования на условиях лизинга, требуют особого подхода при определении ключевых показателей эффективности. Такие проекты отличаются спецификой оценки: прямой расчет показателей эффективности тут не очень применим.

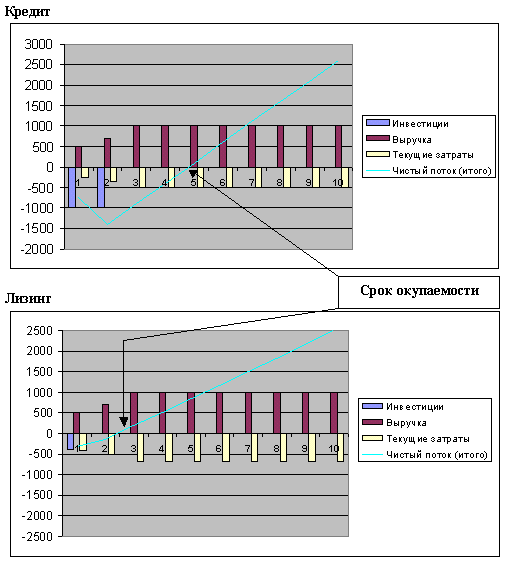

1) Классически срок окупаемости рассчитывается с учетом произведенных инвестиционных затрат, которые складываются из капитальных затрат и прироста оборотного капитала. Затраты при лизинге оборудования - лизинговые платежи - являются текущими затратами. Поэтому величина капитальных затрат незначительна или равна нулю на начальных этапах реализации проекта. В этом случае расчет, например, срока окупаемости инвестиций по классической методике будет не в полной мере корректен. В ряде проектов, он может быть очень мал.

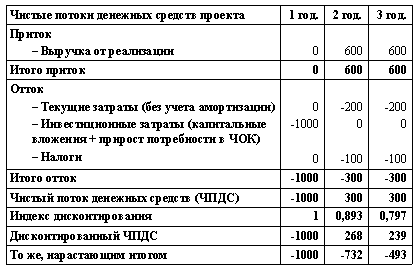

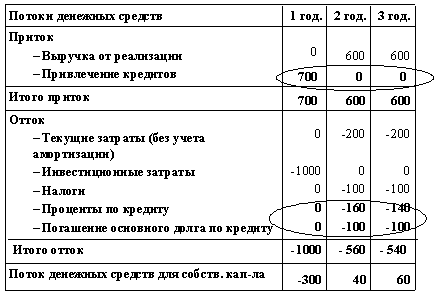

2) Чистый поток денежных средств в классическом варианте для расчёта показателей эффективности проекта определяется как сумма денежных потоков проекта, без учета источников финансирования - собственных и заемных.

Потоки для определения эффективности полных инвестиционных затрат.

Потоки для определения эффективности проекта с точки зрения собственного капитала.

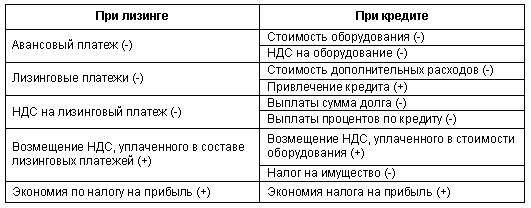

Для оценки эффективности инвестиционных проектов с финансированием через механизм лизинга можно воспользоваться "условным" показателем - "совокупный дисконтированный денежный поток". Данный показатель будет рассчитан с учетом лизинговых платежей в оттоке денежных средств. При этом необходимо учесть сокращение налоговых отчислений, которое возникает при использовании, как схемы лизинга, так и кредитной схемы финансирования, прочие ключевые моменты:

при лизинге существует возможность применять к предмету лизинга ускоренную амортизацию с коэффициентом ускорения до 3, это может существенно сказаться на выплатах по налогу на прибыль и на имущество

дополнительные затраты - монтаж, доставка, страхование имущества при лизинге может быть учтено в платежах по договору лизинга, с случае кредита это надо как-то финансировать, например из собственных средств.

Таким образом, при формировании денежного потока для анализа, необходимо учитывать:

3) Необходимо проводить сравнение вариантов в одном временном периоде. Выбор горизонта рассмотрения является определяющим. Это дает базу для сравнения альтернатив реализации проекта. Например, что нам выгоднее - покупать оборудование за счет собственных/заемных средств или брать оборудование в лизинг.

Некоторые особенности:

Значительное количество лизинговых сделок строится на основании кредитов, при этом лизинговая компания добавляет свою маржу, что вызывает некоторое сомнение об эффективности лизинга по сравнению с тем же самым кредитом.

Срок договора лизинга, довольно часто, совпадает со сроком полной амортизации оборудования, кредит сложнее получить на длительный период. Заключить договор лизинга обычно проще, чем кредитный договор, так как требования по обеспечению выплат платежей, ниже, чем по кредиту.

Можно договорится с лизинговой компанией о более удобном формировании графика, для обеспечения более выгодных условий возмещения стоимости оборудования и выплаты процентов.

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://www.finansy.ru/