Реферат: Фискальная политика. Бюджетный дефицит и государственный долг

Дискреционная фискальная политика

Дискреционная фискальная политика — это сознательное манипулирование правительственными расходами и налогами с целью изменения реального объема национального производства и занятости, контроля над инфляцией и ускорения экономического роста.

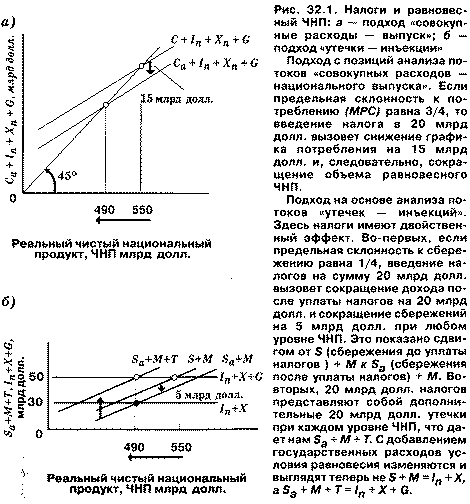

Предположим, что правительство приняло решение осуществить закупки товаров и услуг на сумму 20 млрд долл. вне зависимости от того, какова величина ЧНП. Добавив правительственные закупки к частным расходам (С + In + Хn) получаем более высокий уровень совокупных расходов, т.е. С + + In Хn + G, где G — государственные или правительственные расходы. Увеличение государственных расходов, как и рост частных расходов, приведет к росту величины равновесного ЧНП. По Кейнсу, правительственные расходы подвержены эффекту мультипликатора. Если увеличение на 20 млрд долл. правительственных закупок вызвало рост равновесного ЧНП на 80 млрд долл., то мультипликатор в данном случае равен 4.

Важно подчеркнуть, что увеличение правительственных расходов на 20 млрд долл. финансируется не за счет роста налоговых поступлений, так как рост налогов ведет к снижению величины равновесного ЧНП. Чтобы иметь стимулирующее воздействие, государственные расходы должны сопровождаться бюджетным дефицитом. Фундаментальные рекомендации Кейнса как раз включали рост дефицитного финансирования для преодоления спада или депрессии.

Каковы же последствия сокращения государственных расходов? В любом случае результатом является кратное сокращение равновесного ЧНП. Если правительственные расходы сократятся с 20 млрд долл. до 10 млрд долл., то равновесный ЧНП сократится на 40 млрд долл. при мультипликаторе, равном 4.

Правительство не только расходует средства, но также собирает налоги. Каким образом взимание налогов влияет на величину равновесного ЧНП? Ответ: рост налогов вызовет сокращение величины равновесного ЧНП (рис. 32.1).

Мультипликатор сбалансированного бюджета

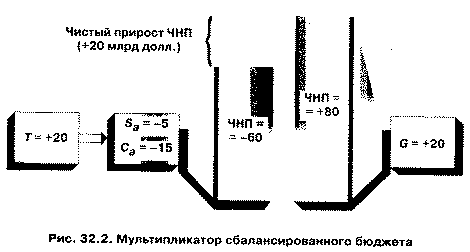

Мультипликатор сбалансированного бюджета показывает, что равные приросты правительственных расходов и налогов вызывают увеличение объема равновесного ЧНП на величину их прироста.

Например, увеличение G и T на 20 млрд долл. вызывает прирост ЧНП на 20 млрд долл.

В то же время изменения правительственных расходов имеют более сильное воздействие на совокупные расходы, чем изменения величины налогов такого же масштаба. Правительственные расходы имеют прямое воздействие на совокупные расходы.

Изменение же налогов косвенно воздействует на совокупные расходы, за счет изменения дохода после уплаты налогов и через изменения потребления. Основа так называемого мультипликатора сбалансированного бюджета раскрывается на рисунке 32.2.

Мультипликатор сбалансированного бюджета равен единице. Одинаковое увеличение налогов и государственных, расходов вызовет прирост ЧНП на величину, равную приросту объема государственных расходов и налогов. При предельной склонности к потреблению (МРС), равной 3/4, увеличение налогов на 20 млрд долл. вызовет снижение дохода после уплаты налогов на 20 млрд долл. и сокращение потребительских расходов на 15 млрд долл. Поскольку мультипликатор равен 4, ЧНП сократится на 60 млрд долл. Прирост государственных расходов на 20 млрд долл., однако, вызовет более чем уравновешивающее увеличение ЧНП на 80 млрд долл. Следовательно, чистый прирост ЧНП составит 20 млрд долл., что равно величине прироста правительственных расходов и налогов.

Мультипликатор сбалансированного бюджета действует вне зависимости от величины предельных склонностей к потреблению и сбережению.

Цели фискальной политики

Фундаментальная цель фискальной политики состоит том, чтобы ликвидировать безработицу или инфляцию. В период спада на повестке дня возникает вопрос о ликвидации безработицы, следовательно, о стимулирующей фискальной политике. Стимулирующая фискальная политика включает: 1) увеличение государственных расходов, или 2) снижение налогов, или 3) сочетание первого и второго. Если имеет место сбалансированный бюджет, фискальная политика должна двигаться в направлении правительственного бюджетного дефицита в период спада или депрессии. И наоборот, если в экономике имеет место вызванная избыточным спросом инфляция, этому случаю соответствует сдерживающая фискальная политика. Сдерживающая фискальная политика включает: 1) уменьшение правительственных расходов, или 2) увеличение налогов, или 3) сочетание первого и второго. Фискальная политика должна ориентироваться на положительное сальдо правительственного бюджета, если перед экономикой стоит проблема контроля за инфляцией.

Однако нужно помнить о том, что размеры ЧНП зависят не только от разницы между правительственными расходами и налогами (т.е. от размеров дефицита или положительного сальдо), но и от абсолютных размеров бюджета. В нашей иллюстрации мультипликатора сбалансированного бюджета рост G и T на 20 млрд долл. увеличивал ЧНП на 20 млрд долл. Если бы G и T возросли только на 10 млрд долл., то равновесный ЧНП возрос бы только на 10 млрд долл.

Методы финансирования дефицитов и способы избавления от бюджетных излишков. При данной величине дефицита государственного бюджета его стимулирующее воздействие на экономику будет зависеть от методов финансирования дефицита. Аналогично: при данной величине бюджетного излишка его инфляционное влияние зависит от того, как он будет ликвидироваться.

Существуют два различных способа, которыми федеральное правительство может финансировать дефицит: за счет займов у населения (посредством продажи процентных бумаг) или за счет выпуска новых денег его кредиторам. Воздействие на совокупные расходы будет в каждом случае различно.

1. Заимствования.

Если правительство выходит на денежный рынок и размещает здесь свои займы, оно вступает в конкуренцию с частными предпринимателями за финансовые средства. Следовательно, правительственное заимствование будет иметь тенденцию к повышению уровня ставки процента и, таким образом, будет «выталкивать» некоторые расходы частных инвесторов и чувствительные к величине процента потребительские расходы.

2. Создание денег.

Если государственные расходы дефицитного бюджета финансируются за счет выпуска новых денег, выталкивания частных инвестиций можно избежать. Федеральные расходы могут увеличиваться, не оказывая пагубного воздействия на инвестиции или потребление. Таким образом, создание новых денег является по своему характеру более стимулирующим способом финансирования дефицитных расходов по сравнению с расширением займов.

Вызванная избыточным спросом инфляция требует со стороны правительства фискальных действий, которые могли бы сформировать бюджетный излишек. Однако антиинфляционный эффект такого излишка зависит от того, как правительство будет использовать его. Здесь возможны два способа:

1. Погашение долга.

Поскольку федеральное правительство имеет накопленную задолженность, логично, что правительство может использовать дополнительные средства для погашения долга. Эта мера, однако, может несколько снизить антиинфляционное воздействие бюджетного излишка. Выкупая свои долговые обязательства у населения, правительство передает свои избыточные налоговые поступления обратно на денежный рынок, вызывая падение ставки процента и стимулируя, таким образом, инвестиции и потребление.

2. Изъятие из обращения.

Правительство может добиться большего антиинфляционного воздействия своего бюджетного избытка просто за счет изъятия этих избыточных сумм, приостановив любое их последующее использование. Изъятие избытка означает, что правительство изымает покупательную способность некоторых размеров из общего потока доходов и расходов и удерживает ее. Если избыточные налоговые доходы не вливаются вновь в экономику, то отсутствует возможность расходования даже некоторой части бюджетного избытка, т.е. уже нет никаких шансов к тому, что эти средства создадут инфляционное воздействие, противодействующее дефляционному влиянию избытка как такового. Можно сделать заключение, что полное изъятие бюджетного избытка является более сдерживающей мерой по сравнению с использованием этих же средств для погашения государственного долга.

Что предпочтительнее: правительственные расходы или налоги?

Ответ на этот вопрос зависит в значительной степени от индивидуального взгляда политика и от того, насколько велик государственный сектор. «Либеральные» экономисты, которые считают, что государственный сектор должен быть расширен, могут рекомендовать расширение совокупных расходов в период спада за счет роста государственных покупок и ограничение совокупных расходов в период роста инфляции за счет увеличения налогов. И наоборот, «консервативные» экономисты, считающие, что государственный сектор излишне раздут и неэффективен, могут выступать за рост совокупных расходов в период спада за счет сокращения налогов и в период роста инфляции предлагать сокращение совокупных расходов за счет сокращения государственных расходов. Важно отметить, что активная фискальная политика, направленная на стабилизацию экономики, может опираться как на расширяющийся, так и на сокращающийся государственный сектор.

Недискреционная фискальная политика: встроенные стабилизаторы

При рассмотрении дискреционной фискальной политики предполагалось существование постоянного налога, который обеспечивает изъятие одинаковой налоговой суммы при различных величинах ЧНП. При недискреционной фискальной политике встроенная, или автоматическая, стабильность возникает в связи с тем, что в реальности налоговая система обеспечивает изъятие такого чистого налога, который изменяется пропорционально величине ЧНП. Чистый налог равен общей величине налога за вычетом трансфертных платежей и субсидий. Почти все налоги дадут рост налоговых поступлений по мере роста ЧНП. В частности, индивидуальный подоходный налог имеет прогрессивные ставки и по мере роста ЧНП дает более чем пропорциональные приросты налоговых поступлений. Более того, по мере роста ЧНП и роста объемов закупок товаров и услуг будут увеличиваться поступления от налога на доходы корпораций, налога с оборота и акцизов. И аналогично увеличивается величина налогов на зарплату по мере того, как в ходе экономического подъема создаются новые рабочие места. Напротив, в случае падения ЧНП налоговые поступления от всех этих источников будут падать. Трансфертные платежи (или «отрицательные налоги») имеют прямо противоположное поведение. Выплата пособий по безработице, пособий по бедности, субсидий фермерам — все они сокращаются во время экономического подъема и возрастают во время спада производства.

Если налоговые поступления колеблются в том же направлении, что и ЧНП, то дефициты, которые, как правило, автоматически появляются во время спадов, помогают преодолеть спад. Напротив, бюджетные излишки, которые имеют тенденцию автоматически появляться во время экономических подъемов, будут содействовать преодолению возможной инфляции.

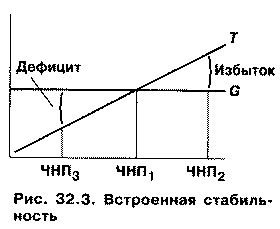

Рисунок 32.3 может служить хорошей иллюстрацией того, как налоговая система повышает встроенную стабильность. Правительственные расходы (G) в этой схеме считаются заданными и независимыми от величины ЧНП; расходы утверждаются парламентом на постоянном фиксированном уровне. Но парламент не определяет размер налоговых поступлений, скорее, он определяет величину налоговых ставок. Налоговые поступления затем колеблются в том же направлении, что и уровень ЧНП, которого достигает экономика. Прямая связь налоговых поступлений и ЧНП зафиксирована в отлого поднимающейся линии T.

Экономическое значение этих прямых взаимосвязей между налоговыми поступлениями и величиной ЧНП приобретает особую важность в связи с тем, что: 1) налоги представляют собой утечку или потерю потенциальной покупательной способности в экономике и 2) с точки зрения стабильности желательно увеличить объем таких утечек (изъятий) в периоды, когда экономика движется к инфляции, и, напротив, величина изъятий покупательной способности должна быть минимизирована в период замедления роста. Налоговая система, изображенная на рисунке 32.3, создает некоторый элемент стабильности в экономике, автоматически вызывая изменения в налоговых поступлениях и, следовательно, в государственном бюджете, которые противодействуют и инфляции, и безработице. Итак, встроенный стабилизатор — это любая мера, которая имеет тенденцию увеличить дефицит государственного бюджета (или сократить его положительное сальдо) в период спада и увеличить его положительное сальдо (или уменьшить его дефицит) в период инфляции без необходимости принятия каких-либо специальных шагов со стороны правительства. Это именно то, что делает налоговая система. По мере роста ЧНП в период процветания налоговые поступления автоматически возрастают и — поскольку они представляют собой «утечку» — сдерживают экономический подъем. Иными словами, по мере того как экономика продвигается к более высокому уровню ЧНП, налоговые поступления возрастают автоматически и формируют тенденцию к ликвидации дефицита бюджета и созданию бюджетного излишка. Напротив, когда ЧНП сокращается в период спада, налоговые поступления автоматически сокращаются, и это сокращение смягчает экономический спад: т.е. с падающим ЧНП налоговые поступления также падают и подталкивают государственный бюджет от бюджетного излишка к дефициту. Встроенная стабильность, обеспечиваемая налоговой системой, смягчала тяжесть экономических колебаний. Однако стабилизаторы не всегда способны скорректировать нежелательные изменения равновесного ЧНП.

Все, что делают стабилизаторы, — это ограничение размаха или глубины экономических колебаний. Поэтому кейнсианские экономисты соглашаются, что для коррекции инфляции или спада требуются дискреционные фискальные мероприятия со стороны правительства, т.е. изменения налоговых ставок, и величины правительственных расходов. По оценкам, в США сегодня встроенные стабилизаторы в состоянии уменьшить колебания национального дохода приблизительно на одну треть.

Эффект вытеснения

Сущность эффекта вытеснения состоит в том, что стимулирующая (дефицитная) фискальная политика будет вести к росту процентных ставок и сокращению инвестиционных расходов, таким образом ослабляя или полностью подрывая стимулирующий эффект фискальной политики.

Выглядит это следующим образом:

Предположим, что экономика находится в состоянии спада, и правительство в качестве одной из мер текущей фискальной политики увеличивает государственные расходы. Правительство теперь выходит на денежный рынок с целью финансирования дефицита. Следующее за этим возрастание спроса на деньги повышает процентные ставки, т.е. цену, уплачиваемую за заимствование денег. Поскольку расходы изменяются обратно пропорционально процентным ставкам, некоторые инвестиции будут отвергнуты или вытеснены. Тогда увеличение правительственных расходов может вызвать снижение частных инвестиций. Если бы инвестиции сокращались на такую же величину, на которую увеличивались правительственные расходы, тогда фискальная политика была бы полностью неэффективной.

Масштабы «эффекта вытеснения» являются предметом оживленных дискуссий. Например, некоторые экономисты считают, что в случае высокой безработицы это вытеснение будет незначительным. Рациональное зерно состоит здесь в том, что в условиях спада стимулы, создаваемые увеличением правительственных расходов, могут улучшить ожидания прибыльности у предпринимателей, что является важной детерминантой спроса на инвестиции. Если кривая спроса на инвестиции сдвигается вправо, тогда инвестиционные расходы не должны падать — они могут даже увеличиться, хотя ставка процента возрастает.

Фискальная политика в открытой экономике

Дополнительные сложности осуществления фискальной политики возникают, когда экономика представляет собой часть мировой экономики, т.е. открытая экономика.

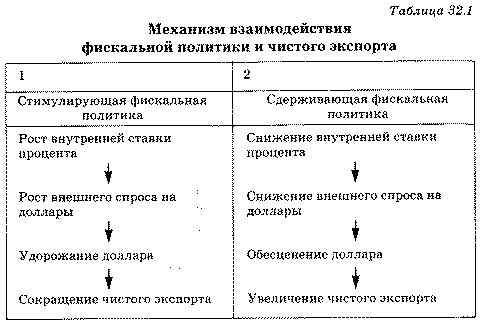

Известно, что события и меры экономической политики, предпринимаемые за рубежом, влияют на чистый экспорт и экономику. В этой связи можно быть подверженными действию непредвиденных международных шоков совокупного спроса, которые могут сократить ЧНП и обесценить мероприятия фискальной политики. Вопрос состоит в том, что все возрастающее участие в мировой экономике приносит с собой сложности международной взаимозависимости наряду с преимуществами участия в специализации и торговле. Примером может служить эффект чистого экспорта, который действует через международную торговлю, подрывая эффективность фискальной политики. Суть в следующем: сокращая внутреннюю ставку процента, сдерживающая фискальная политика имеет тенденцию увеличивать чистый экспорт. И наоборот: "симулирующая фискальная политика может повысить уровень внутренних ставок и в конечном счете сократить чистый экспорт.

Фискальная политика, ориентированная на предложение

Предполагалось, что фискальная политика оказывает воздействие исключительно на спрос, т.е. на величину совокупных расходов и совокупный спрос. Но экономисты признали, что фискальная политика — особенно изменение налогов — может изменять совокупное предложение и, следовательно, повлиять на те изменения, которые фискальная политика может вызвать в соотношении «уровень цен — реальное производство».

Сторонники концепции «экономики предложения» считают, что более низкие ставки налогов не обязательно должны приводить к сокращению налоговых поступлений. В действительности можно ожидать, что снижение ставок налогов обеспечит рост налоговых поступлений за счет значительного роста национального выпуска и дохода. Эта расширившаяся налоговая база обеспечит рост налоговых доходов даже при более низких ставках. Таким образом, с точки зрения кейнсианских подходов снижение налоговых ставок вызовет сокращение налоговых поступлений и увеличит дефицит бюджета, подход «экономики предложения» предполагает, что сокращение ставок налогов может быть организовано таким образом, что оно обеспечит рост налоговых поступлений и сокращение дефицитов.

Большинство экономистов с осторожностью относятся к описанной выше трактовке сокращения налогов с позиций «экономики предложения»: 1) они чувствуют, что ожидаемое позитивное воздействие сокращения налогов на стимулы к труду, сбережению и инвестициям, а также стимулы к риску могут быть на самом деле не столь сильны, как надеются сторонники «экономики предложения»; 2) любые сдвиги кривой совокупного предложения вправо по своему характеру имеют долгосрочный характер, тогда как воздействие на спрос станет ощущаться в экономике намного быстрее.

Бюджетный дефицит

Бюджетный дефицит — это та сумма, на которую расходы правительства превосходят его доходы за данный год.

Концепции регулирования бюджета.

А. Ежегодно балансируемый бюджет. До «Великой депрессии» 30-х гг. ежегодно балансируемый бюджет общепризнанно считался желанной целью государственных финансов. Но ежегодно балансируемый бюджет в основном исключает фискальную деятельность государства как антициклическую и стабилизирующую силу.

Ежегодно балансируемый бюджет должен: 1) либо увеличить ставки налога; 2) либо сократить государственные расходы; 3) либо использовать сочетание этих двух мер. Проблема заключается в том, что все эти меры являются сдерживающими по своему характеру; каждая из них еще больше сокращает, а вовсе не стимулирует совокупный спрос. Аналогично, ежегодно балансируемый бюджет будет вызывать ускорение инфляции. Как только в процессе инфляции повышаются денежные доходы, автоматически возрастают налоговые поступления. Для того чтобы ликвидировать грядущие бюджетные излишки, правительство в этой ситуации должно: 1) или снизить ставки налога; 2) или увеличить правительственные расходы; 3) или использовать сочетание обоих подходов. Ясно, что использование любого из этих трех подходов усилит инфляционное явление в экономике.

Итак, ежегодно балансируемый бюджет не является экономически нейтральным; такая политика является про-, а не антициклической.

«Консервативные» экономисты выступили в поддержку бюджета, балансируемого на ежегодной основе, думая при этом больше всего не об опасностях дефицитов и растущего государственного долга как таковых, а о том, что, с их точки зрения, ежегодно балансируемый бюджет абсолютно необходим для того, чтобы ограничить нежелательное и неэкономичное расширение государственного сектора. Бюджетные дефициты, с их точки зрения, являются яркой демонстрацией политической безответственности.

Дефициты позволяют политическим деятелям дарить обществу выигрыши, связанные с ростом правительственных программ расходов, избегая при этом сопутствующих этим программам издержек в виде уплаты более высоких налогов. Другими словами, эти «фискальные консерваторы» считают, что правительственные программы имеют тенденцию расти быстрее, чем следовало бы, потому что общественная оппозиция этому росту намного меньше, когда он финансируется за счет роста дефицита, а не роста налогов.

Экономисты консервативного направления и соответствующие политические деятели хотели бы иметь законодательство или конституционную поправку, внедряющую сбалансированный бюджет с целью замедлить рост правительственных программ. Они рассматривают рост дефицитов как проявление более фундаментальной проблемы — посягательства правительства на само существование частного сектора.

. Балансируемый бюджет на циклической основе. Идея бюджета, балансируемого на циклической основе, предполагает, что правительство реализует антициклическую, политику и в то же время балансирует бюджет. В этом случае бюджет не должен балансироваться ежегодно. Достаточно, чтобы он был сбалансирован в ходе экономического цикла.

Логическое обоснование этой концепции бюджета достаточно простое. Для того чтобы противостоять спаду, правительство должно снизить налоги и увеличить расходы, т.е. сознательно вызывая дефицит. В ходе последующего инфляционного подъема необходимо повысить налоги и урезать правительственные расходы. Возникающее на этой основе положительное сальдо бюджета может быть использовано на покрытие федерального долга, возникшего в период спада. Таким образом, правительственные фискальные действия должны создать позитивную антициклическую силу, и правительство даже при этом условии может сбалансировать бюджет, но не на ежегодной основе, а за период в несколько лет.

Ключевая проблема данной концепции бюджета состоит в том, что подъемы и спады в экономическом цикле могут быть неодинаковы по глубине и длительности и, следовательно, задача стабилизации вступает в противоречие с задачей сбалансирования бюджета в ходе цикла. Например, длительный и глубокий спад, за которым последует короткий и скромный период процветания, будет означать появление большого дефицита в период спада, маленького или никакого положительного сальдо в период процветания и, следовательно, циклического дефицита бюджета.

Государственный долг

Государственный долг — это общая накопленная сумма всех положительных сальдо бюджетов федерального правительства за вычетом всех дефицитов, которые имели место в стране.

Государственный долг возникает в результате роста военных расходов, особенно в периоды экономических спадов, и политики сокращения налогов (как подоходных, так и с прибыли предприятий). Федеральный бюджет является прежде всего инструментом для достижения и поддержания макроэкономической стабильности. Правительство не должно сомневаться, идя на введение любых дефицитов или излишков для достижения этой цели.

Уровень государственного долга требует осуществления ежегодных процентных платежей. Если не использовать прирост размеров долга, эти ежегодные выплаты процентов должны производиться из суммы налоговых поступлений. Такие дополнительные налоги могут погашать стремление брать на себя риск, стремление к инновациям, к инвестициям, к работе. Существование большого государственного долга может подорвать экономический рост. Отношение процентных платежей к размеру ВНП показывает тот уровень налогообложения, который необходим для выплаты процентов по долгу. Поэтому некоторые экономисты обеспокоены тем фактом, что этот показатель резко увеличивается в последние годы.

Очевидно, что выплата процентов и суммы долга требует передачи части национального реального выпуска продукции в распоряжение других стран. Следует отметить, что доля государственного долга, приходящаяся на иностранных кредиторов, увеличивается в последние годы во всех странах. Это повод для серьезного беспокойства, особенно для России.

Может ли государство перенести реальное экономическое бремя своего долга на плечи будущих поколений или оставить будущим поколениям меньшие по размерам основные производственные фонды — так, скажем, меньшую «национальную фабрику»? Эта возможность связана с эффектом вытеснения, который определяется тем, что дефицитное финансирование увеличивает ставки процента и, следовательно, сокращает инвестиционные расходы. Если это будет происходить, последующие поколения унаследуют экономику с уменьшенным производственным потенциалом, и, следовательно, при прочих равных условиях, уровень жизни будет ниже, чем в других случаях.

В основе растущих опасений по поводу дефицитов и государственного долга лежат несколько обстоятельств:

остается открытым вопрос о размерах долга;

процентные платежи, связанные с государственным долгом, растут очень быстро;

вызывает беспокойство то, что ежегодные дефициты сформировались в условиях мирной экономики, которая функционирует весьма близко к уровню полной занятости.

Крупные дефициты, существующие в период полной занятости, ставят несколько вопросов:

1) наиболее значительная вероятность «вытеснения» возникает, когда экономика функционирует при полной занятости;

2) стимулирующий эффект таких дефицитов может вызвать инфляцию избыточного спроса;

3) крупный бюджетный дефицит делает затруднительным для страны достижение баланса в международной торговле. Крупные ежегодные бюджетные дефициты имеют тенденцию стимулировать импорт и сдерживать экспорт и нередко ведут к распродаже национального богатства.

При финансировании своих дефицитов правительство должно выходить на рынок капиталов и вступать в конкуренцию с частным сектором за получение средств. Это подталкивает процентные ставки вверх.

Рост ставок процента, в свою очередь, также имеет два важных последствия.

Во-первых, он не способствует частным инвестиционным расходам.

По общему мнению, дефициты сталкивают экономику на путь замедленного роста в долгосрочном плане.

Во-вторых, более высокий уровень процента по правительственным и частным ценным бумагам делает финансовые инвестиции более привлекательными для иностранцев. Приток иностранных средств может способствовать финансированию и дефицита, и частных капиталовложений. Но такой приток средств представляет собой прирост внешнего долга. А выплата процентов и погашение долгов иностранцам вызывает сокращение будущего национального производства.

В-третьих, сокращение чистого экспорта оказывает сдерживающее воздействие на экономику. Заметим, что вышеизложенные соображения подкрепляют наш ранее сделанный вывод в том, что стимулирующая фискальная политика может быть для экономики намного менее стимулирующей, чем предполагает простая кейнсианская модель. Итак, стимулирующее воздействие дефицита может быть сглажено как за счет эффекта вытеснения, так и отрицательного эффекта чистого экспорта, вызванного дефицитом.

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://matfak.ru/

| Основы общей экономической теории | |

|

РАЗДЕЛ I. ВВЕДЕНИЕ В ОБЩУЮ ЭКОНОМИЧЕСКУЮ ТЕОРИЮ Глава 1. Основные этапы становления и развития экономической теории Вопросы: Основные этапы ... Во время спада налоговые поступления снижаются, возникает дефицит бюджета, а это означает, что закладываются основы для преодоления спада. Дефицит бюджета порождает проблему государственного долга (суммарной величины непогашенных дефицитов государственных бюджетов, накопленной за все время существования страны). |

Раздел: Рефераты по экономической теории Тип: реферат |

| Бюджетный дефицит и государственный долг. Проблемы финансирования ... | |

|

... БЕЛОРУССКИЙ ГОСУДАРСТВЕННЫЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ" Кафедра экономической теории КУРСОВАЯ РАБОТА на тему: Бюджетный дефицит и государственный долг. 20млрд. дол. * 3). Общий результат - это увеличение совокупных расходов на 5 млрд. дол., который (при мультипликаторе равном 4) ведет к росту ЧНП на 20 млрд. дол. (где ... Равное увеличение G и Т вызовет прирост ЧНП на величину, равную приросту G и Т. [20,c.249] Таким образом, мультипликатор сбалансированного бюджета - это воздействие равных ... |

Раздел: Рефераты по финансовым наукам Тип: курсовая работа |

| Экономическая теория | |

|

4. ТЕСТЫ ДЛЯ ПОДГОТОВКИ К ПРОМЕЖУТОЧНОМУ ГОСУДАРСТВЕННОМУ КОНТРОЛЮ 4.1 Предмет, объект и методы экономической теории 4.1.1 Место и роль экономической ... Предположим, что ВНП увеличился с 500 млрд. долл. до 600 млрд. долл., а дефлятор ВНП со 125 до 150. Отношение изменения ЧНП к изменению правительственных расходов - это: |

Раздел: Рефераты по экономике Тип: контрольная работа |

| Лекции по политэкономии 2 семестр 1 курс | |

|

1Теории земельной ренты Выделение политической экономии в качестве самостоятельной области знаний исторически соответствует становлению ... Поэтому политика, направленная на сглаживание цикличности и ослабление интенсивности кризисов или спадов, должна воздействовать на развитие экономики через совокупный спрос и ... Только за период с 1980 по 1989 фин. годы расходы федерального бюджета увеличились в два с лишним раза (с 433,5 млрд. долл. до 877,2 млрд. долл.) |

Раздел: Рефераты по предпринимательству Тип: реферат |

| Государственный бюджет как инструмент государственного регулирования | |

|

Министерство образования и науки Российской Федерации Федеральное агентство по образованию ГОУ ВПО Всероссийский заочный финансово-экономический ... ВВП (Q)= 100 млрд. долл., бюджетный дефицит - 5 млрд. долл., денежная масса в обращении (M) - 20 млрд. долл., скорость обращения одной денежной единицы (V) постоянная. Достигается это посредством изменения государственных расходов и налогов в рамках реализации фискальной политики (манипулирование государственными расходами и налогообложением с ... |

Раздел: Рефераты по финансовым наукам Тип: курсовая работа |