Реферат: Доход, затраты и прибыль коммерческого банка

ВСТУП

У недавньому минулому комерційні банки займали особливе положення в економіці західних країн. Державні органи завжди підтримували банки у разі кризи ліквідності або при загрозі банкрутства, щоб гарантувати стабільність фінансової системи. При цьому фінансове законодавство обмежувало сферу діяльності комерційних банків, точно визначаючи що і як вони можуть робити, і одночасно оберігало банки від появи конкурентів. Банки при цьому грали традиційну роль посередника між вкладниками і позичальниками і забезпечували функціонування платіжної системи, відносно мало думаючи про застосування нових методів і технологій.

Однак остання чверть віку була періодом глибоких змін в банківській справі, численних новин в організації, методах управління банками і формах обслуговування корпоративних і індивідуальних клієнтів.

Ці процеси в різній мірі і з різною інтенсивністю торкнулися всіх країн, включаючи Україну. Підкреслюючи значимість виникаючих змін, експерти нерідко називають їх “фінансовою революцією". Прийоми і методи банківської діяльності ускладнюються, приймаючи нові межі. У той же час виникають абсолютно нові види операцій і послуг, що не мали аналогів в світовій практиці і що стали можливими завдяки складному поєднанню причин, що впливають на попит і пропозицію грошового капіталу.

За останні декілька років банківська система України потерпіла глобальні зміни. Стався різкий перехід від централізованої до комерційні децентралізованій дворівневій банківської системі, в якій чітко розмежовані функції центрального і комерційних банків. Внаслідок цього посилилася конкуренція в банківському середовищі.

Один з найважливіших аспектів банківських змін отримав назву інтернаціоналізації або глобалізації. Це процес розширення сфери діяльності великих банків за межі національних кордонів, що супроводиться створенням мережі зарубіжних філій, з одного боку, і зростанням числа іноземних банків - з іншою. Внаслідок інтернаціоналізації фінансових ринків, банки стикаються із змінами кон'юнктури ринків не тільки національних, але і світових, що ще більш ускладнює управління банківським портфелем. У умовах ринкової економіки можливість залучення додаткових ресурсів для банків однозначно зумовлена мірою їх фінансової стійкості. Зростає зацікавленість в якості фінансового становища банку з боку його клієнтів і власників. Фінансова стабільність банку стає питанням його виживання, оскільки банкрутство в умовах ринку виступає вірогідним результатом фінансової діяльності нарівні з іншими можливостями. Надійність банку стає першочерговим запитанням на сьогоднішній момент.

Для визначення надійності комерційного банку перш за все аналізують доходи банку, його видатки та прибуток, які являються основними показниками результативності його фінансової діяльності.

Таким чином метою даної роботи є теоретичне обгрунтування методик оцінки доходів, видатків та прибутків комерційного банку .

Предмет дослідження – доходи, витрати та прибутки комерційного банку.

Об'єктом є безпосередньо комерційний банк.

Задачі, поставлені перед даною роботою:

· визначення понять та сутність доходів, витрат та прибутку комерційного банку ;

· розгляд основних показників оцінки доходів, витрат та прибутку комерційного банку ;

· розгляд нових методик та міжнародного досвіду оцінки доходів, видатків та прибутку комерційного банку .

1. Доходи, видатки та прибуток комерційного банку

Вся господарська діяльність комерційного банку – здійснення банківських угод - має назву статутна діяльність. Її проведення вимагає від комерційного банку значних витрат,але крім витрат виникають доходи, як результат діяльності комерційного банку. Результатом співставлення доходів та витрат є фінансовий результат статутної діяльності, який виступає у вигляді прибутку чи збитків.

Поняття доходності комерційного банки відображає позитивний сукупний результат діяльності банку у всіх сферах його господарсько-фінансової і комерційної діяльності. За рахунок доходів банку покриваються усі його операційні видатки, включаючи адміністративно-управлінські, формується прибуток банку, розмір якого визначає рівень дивідендів, збільшення власних коштів і розвиток пасивних і активних операцій.

Для оцінки доходів та видатків необхідно розрахувати загальну суму доходів банку, отриманої їм за період, із наступним поділом її на види доходів, що надійшли від проведення різноманітних видів банківських операцій.

Валові доходи банку прийнято розділяти на процентні і непроцентні.

До процентних доходів банку відносяться:

· нараховані й отримані відсотки по позичках у гривневому виразі;

· нараховані й отримані відсотки по позичках в іноземній валюті.

Структура процентних доходів банку може бути подана також у вигляді:

· процентних доходів, отриманих по міжбанківських позичках;

· процентних доходів, що надійшли по комерційних позичках.

Непроцентні доходи складають:

· доходи від інвестиційної діяльності (дивіденди по цінних паперах, доходи від участі в спільній діяльності підприємств і організації й ін.);

· доходи від валютних операцій;

· доходи від отриманих комісій і штрафів;

· інші доходи.

Також доходи можна розділити на банківські і небанківські.

Банківські доходи – це ті, що безпосередньо пов’язані з банківською діяльністю.

Небанківські – ті, які не відносяться до основної банківської діяльності, але забезпечують іі здійснення.

При оцінці доходів банку визначається питома вага кожного виду доходу в їхній загальній сумі або відповідній групі доходів. Динаміка дохідних статей може порівнюватися з попередніми періодами, у тому числі і по кварталах. Стабільний і ритмічний приріст доходів банку свідчить про його нормальну роботу і про кваліфіковане управління.

Після проведення оцінки структури доходів банку по укрупнених статтях варто більш детально вивчити структуру доходів, що формують укрупнену статтю, що займає найбільшу питома вагу в загальному обсязі доходів. )

Аналізуючи одночасно доходи конкретного банки і динаміку структури активу балансу, можемо зробити висновок, що не всі активи банку приносять йому адекватний прибуток. Це відноситься до активів, що звичайно не приносять доходу (наприклад, кошти в касі і на кореспондентському рахунку, резерви в НБУ і власні основні засоби), а також до таких активів, як цінні папери й інші права участі, придбані банком і нематеріальні активи. Це означає, що якість спільних проектів, придбаних цінних паперів і нематеріальних активів є вкрай невисокою.

Отже, доход комерційних банків залежить від норми прибутку по позичкових і інвестиційних операціях, розміру комісійних платежів, стягнутих банком за послуги, а також від суми і структури активів.

Доходність банка є результатом оптимальної структури його балансу як у частині активів, так і пасивів, цільової спрямованості в діяльності банківського персоналу в цьому напрямку. Іншими важливими умовами забезпечення доходності банка є раціоналізація структури видатків і доходів, розрахунки процентноЇ маржу і виявлення тенденцій у доходності позичкових операцій, планування мінімальної дохідної маржї для прогнозування орієнтованого рівня відсотків по активних і пасивних операціях. Умовою доходності банківської діяльності безумовно є підтримка ліквідності, управління банківськими ризиками, їхня мінімізація.

Оцінка витрат банка здійснюється по тієї ж схемі, що й оцінка його доходів. Валові витрати банку можна розділити на процентні і непроцентні.

Процентні витрати складають:

• нараховані і сплачені відсотки в гривнях;

• нараховані і сплачені відсотки у валюті.

До непроцентних витрат відносять:

· операційні витрати:

сплачені комісійні по послугах і кореспондентських відносинах;

витрати по операціях із цінними паперами;

витрати по операціях на валютному ринку;

· витрати по забезпеченню функціонування банку:

витрати на утримання апарата управління;

господарські витрати;

· інші витрати:

штрафи, пені, неустойки сплачені;

відсотки і комісійні минулого років і т.д.

Найбільше значними статтями операційних витрат банку традиційно є витрати:

• по виплаті відсотків по поточних і строкових вкладах;

• пов'язані з виплатою комісійних іншим банкам і іншим фінансово- кредитним заснуванням за надані послуги;

• по утриманню й експлуатації будинків і устаткування;

• на заробітну плату персоналу;

• на створення спеціальних резервів.

У останні роки спостерігається зріст питомої ваги видатків на виплату відсотків по вкладах клієнтів. Це пояснюється, по-перше, підвищенням рівня процентних ставок по депозитах у результаті посилення конкурентної боротьби і, по-друге, збільшенням питомої ваги депозитних рахунків у загальній сумі притягнутих коштів.

Банки, що виконують міжнародні розрахункові операції, сплачують комісійні банку, що виконує доручення на здійснення операцій (акредитивних, інкасових і ін.). Але кінцевим платником виступає клієнт банку, із доручення якого проведена операція. Банк у повному обсязі списує з його рахунку сплачену їм комісію.

Видатки банку на утримання й експлуатацію будинків і устаткування, оплату персоналу і соціальні посібники носять щодо постійний характер. Їхня питома вага в загальній сумі видатків банку дуже значний.

Визначена частина коштів банка витрачається на створення резервів. Інші видатки в рахунку прибутків і збитків банку показуються по статті «Інші операційні видатки». Це внески, видатки на рекламу, інвентар і матеріали, на оплату послуг аудиторських фірм, судові і транспортні витрати, а також деякі види податків.

Зріст операційних видатків не тільки відбиває несприятливий стан кон'юнктури ринку, на якому банк залучає ресурси, але і може свідчити про погіршення менеджменту. Особлива увага заслуговує оцінка двох груп статей: видатки, пов'язані з забезпеченням функціонування банку (особливо адміністративно-господарські) і видатки, пов'язані з підвищенням ризикованості банківської діяльності (створення обов'язкових і інших страхових резервів).

Одна з основних цілей комерційних банків - це одержання прибутку, що є джерелом виплати дивідендів акціонерам (пайовикам), створення фондів банку, базою підвищення добробуту робітників банку і т.д. Прибуток банку являє собою різницю між його валовими доходом і витратами, тобто це – фінансові результати діяльності комерційного банку, які відображаються в звіті про фінансові результати комерційного банку.

Відповідно до діючої методики, комерційні банки визначають прибуток або збитки від своєї діяльності раз в квартал, в останній операційний день кварталу. Протягом кварталу прибутки і витрати враховуються наростаючим підсумком. Розподіл прибутку банку здійснюється по підсумкам діяльності за рік відповідно до рішення загальних зборів акціонерів (пайовиків) банку.

Прибуток комерційних банків оподатковується згідно Закона "Про оподаткування прибутку підприємств" по ставці 30 %.

Після сплати податків і штрафів, що накладаються податковою інспекцією, Національним банком України і іншими органами з прибутку банку проводяться відрахування в його резервний фонд в розмірі не менш ніж 5 % прибутку, що залишається в розпорядженні банку. Потім здійснюються відрахування в фонди економічного стимулювання банку, на добродійні і спонсорські заходи, на виплату винагород керівництву банку. З суми, що залишилася виплачуються дивіденди акціонерам (пайовикам). Якщо і після цього залишається нерозподілений прибуток, він може бути направлений на індексацію акцій (паїв) або ж на приріст капіталу банку.

Збитки банку по підсумкам діяльності за рік покриваються за рахунок резервного фонду, а при його недостатності - за рахунок зменшення капіталу.

При збитковій діяльності банку акціонерами (пайовиками) або Національним банком України вирішується питання про доцільність його подальшого функціонування : збереження, реорганізація або ліквідація.

Прибуток є найважливішим показником оцінки діяльності комерційних банків. Він використовується аналітиками для визначення рейтингів банків на основі їх балансів.

2. Показники оцінки фінансових результатів діяльності комерційного банку

2.1 Основні методики оцінки доходів

Для оцінки доходів та видатків, необхідно спочатку визначити питому вагу груп доходів та видатків в загальній сумі доходів та видатків. Для цього ми розносимо доходи та видатки по вищезазначених групах та визначаємо їх питому вагу в валових доходах та витратах.

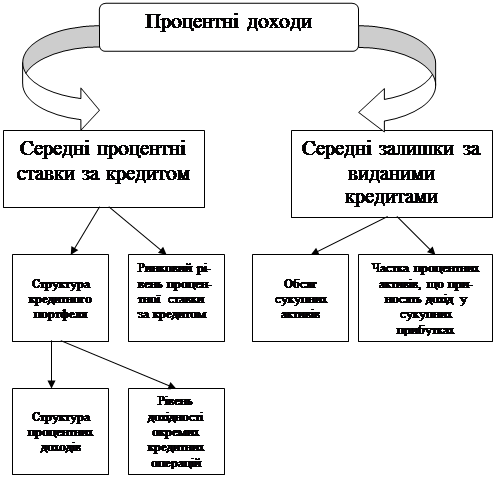

Зростання процентних доходів переважно може відбуватися внаслідок двох факторів:

збільшення середніх залишків за виданими кредитами;

підвищення середнього рівня застосовуваної процентної ставки за кредит.

Вплив першого фактору на одержання банком доходу може бути визначений формулою:

DVP = (V1 – V2)*r1,

в якій V2 — середні залишки за виданими кредитами в періоді, що аналізується;

V1 — те ж саме в попередньому періоді;

r1 — середній рівень процентної ставки в попередньому періоді.

Наприклад, якщо брати доходи по Приватбанку станом на 01,10,98р, можна зробити наступні розрихунки:

V1 = 855,920

V2 = 840.6

r1= 0.55

DVP = 15.32 * 0.55 = 8.426

Виміряти вплив зміни середнього рівня процентної ставки на дохід банку можна згідно із формулою:

DRr=(r2 – r1 )*V1,

в якій r2 — середній розмір процентної ставки, що береться за користування кредитом у періоді, який аналізується;

r1 — середній розмір процентної ставки, що є платою за користуван кредитом у попередньому періоді;

V1 — середні залишки за виданими кредитами в попередньому періоді.

По Приватбанку розрахунки будуть мати такий вигляд:

DRr=(0,6 – 0,55 )* 855,920 = 42,796

Вплив обох факторів на динаміку банківського доходу можна виразити за допомогою формули:

DP=DPV*DRr.

По Приватбанку: DP = 8.426*42,796=360,59

Проведений аналіз дає фінансовому менеджерові можливість здійснювати кількісну оцінку того, який з двох факторів (середні залишки за виданими кредитами чи середній розмір процентної ставки) більшою мірою відобразиться в процентному доході.

Наступний етап аналізу — якісний. Він дає змогу з'ясувати причини, що викликають зміни вказаних факторів.

Збільшення середніх залишків за виданими кредитами зумовлено такими факторами:

1. Загальним зростанням позичкових активів у періоді, що аналізується порівняно з відповідним періодом минулого року чи попереднім періодом.

Темп зростання (Т) дорівнює: позичкові активи цього періоду поділені на активи минулого періоду.

В Приватбанку цей показник дорівнює 1,02

Якшо Т > 1, то можна вважати, що діяльність комерційного банку була позитивною, якшо Т < 1, то негативною.

Сповільнення темпів зростання означає для банку втрату його позицій і тіснення його з ринку внаслідок зниження фінансової стійкості.

2. Збільшенням питомої ваги позичкових активів, що приносять дохід у вигляді процентів, сукупних активів.

А — позичкові активи, поділені на загальну суму активів. Якщо буде одержаний результат, за яким А > 0,80, то можна зробити висновок щодо позитивної оцінки діяльності банку, якщо А < 0,80, то банку необхідно поліпшити структуру активів у бік зростання позичкових активів.

(132,400 + 855,920)/ 1614,262 = 0,612243,

тобто Приватбанку необхідно поліпшити структуру активів.

Одержаний показник доцільно зіставити з аналогічним показником переднього періоду.

В Приватбанку цей показник за попередній рік дорівнював 0,7824, тобто структура активів в порівнянні з попереднім роком погіршилася.

Зростання середнього рівня процентної ставки за кредитними операціями може бути зумовлено:

— підвищенням загального рівня процентної ставки на кредитному ринку (зовнішній фактор, що не залежить від діяльності банку);

— структурою кредитного портфеля, тобто збільшенням питомої вага ризикових кредитів у кредитному портфелі банку, наданих під високі проценти (кредити без забезпечення чи гарантій, бланкові кредити);

— збільшенням прострочених кредитів, за якими клієнти платять проценти, що істотно перевищують базовий (середній) рівень.

Зростання середнього рівня позичкового процента, зумовлене підвищенім частки високоризикових кредитів і простроченою заборгованістю, потребує поглибленого додаткового аналізу з метою забезпечення ліквідності яансу й фінансової стійкості банку.

Наступний етап аналізу процентних доходів полягає в дослідженні їхньої структури. В цілому серед українських банків останніми роками спостерігається тенденція зниження частки процентних доходів в їхньому загальному обсязі. При цьому непроцентні доходи збільшуються переважно за рахунок розширення обсягу касово-розрахункового обслуговування. З одного бо це явище позитивне, бо свідчить про розширення кількості клієнтів, збільшення кількості послуг за розрахунково-касовим обслуговуванням. З іного боку, ці цифри також свідчать про нерозвиненість в Україні ринку послуг взагалі і факторингових, лізингових, трастових, які посідають істотне місце в діяльності західних банків, зокрема.

В аналізі та управлінні процентними доходами, на наш погляд, слід виходити з деяких висновків.

По-перше, зростання надходжень процентів за короткостроковими, позиками порівняно з довгостроковими в умовах інфляції слід розцінювати позитивно, тому що лише короткострокові й надкороткострокові вкладення можуть виявитися ефективними і визначити швидкість знецінення національної грошової одиниці.

По-друге, з точки зору перспективи не можна повністю відмовитися довгострокових позик, які найбільшою мірою зазнають негативного впливу інфляції. Участь банку в довгострокових проектах може в майбутньому принести значні доходи, що окупить теперішні втрати. За довгостроковими позиками доцільно встановлювати "плаваючу" процентну ставку. Оптимальна частка процентів, що надходить за довгостроковими позиками, в загальному обсязі процентних доходів, очевидно, не повинна перевищувати 15% для банків, які не займаються інвестиційною діяльністю.

По-третє, питома вага надходжень за простроченими позиками в загальному обсязі процентних доходів не повинна перевищувати 2—3%. Якщо і рівень не витримується, то його перевищення можна кваліфікувати як сигнал про незадовільний стан якості кредитного портфеля банку і можливу загрозу для ліквідності й фінансової стійкості банку.

По-четверте, зростання доходів від міжбанківських кредитів свідчить про спеціалізацію банку на міжбанківських операціях. Міжбанківські позики - істотне джерело надходження процентів, але менш дохідне, ніж короткості кові позики комерційним структурам, які одночасно є і ризиковішими.

Аналізові процентних витрат передує розрахунок відносних показників, що дають змогу оцінити середній рівень дохідності кредитних операцій у цілому і кожної окремої групи кредитів. (табл. 1)

Таблиця 1

Рівень дохідності кредитних операцій

| Процентні доходи (валові) / середні залишки за всіма позичковими рахунками |

| Одержані проценти за короткостроковими позиками / середні залишки за досліджуваною групою кредитів |

| Проценти, одрежані за довгостроковими позиками / середні залишкуи за довгостроковими позиками |

| Проценти, одержані за факторингом / середні залишки за факторингом |

Динаміка показників у таблиці дає змогу оцінити, за рахунок яких кредитних операцій досягнуте зростання процентних доходів. Тут доцільно зосередити увагу на найдохідніших кредитах, але не на шкоду ліквідності свого балансу. При розрахунку дохідності всіх кредитних операцій банк може оріентуватися на рівень 12—13%, прийнятий в американській практиці.

Здійснений аналіз процентних доходів показано на схемі 1:

Схема1

В умовах високої інфляції можливості зростання доходів обмежені за рахунок процентів за наданими кредитами. Наскільки банк активно використовує інші джерела одержання доходів, показує аналіз структури непроцентних доходів у динаміці.

Фінансисти банку мають зробити програму розширення спектра платних послуг та інших нетрадиційних операцій, зокрема таких, як:

— подання консультаційної допомоги;

— посередництво в розміщенні цінних паперів своїх клієнтів;

— надання гарантій, поручництв;

— участь у прибутках тощо.

Формування валових доходів банків можна виразити у вигляді залежності, зображеної на схемі 2.

Схема 2

|

|||

|

|||

|

|||

|

|||

Узагальнюючим показником дохідності комерційного банку є середня величина доходу на одного працівника, що розраховується шляхом ділення валового доходу на фактичну чисельність банківських працівників.

Таким чином, на зростання валових доходів банку впливають:

— підвищення рівня дохідності кредитних операцій (процентні доходи);

— збільшення частки "працюючих" активів, тобто тих, що приносять дохід, у сумарних активах (оптимальний рівень має бути не нижчий за 85%.

До активів, що приносять дохід, належать:

короткострокові позики (за винятком безкоштовних кредитів); довгострокові кредити;

кредити іншим банкам;

цінні папери, паї, акції, заборгованість за факторингом;

кошти, перераховані підприємствами для участі в їхній господарській діяльності.

Визначити дохідність банку за активами можна, застосувавши формулу

D = A0 / A1,

в якій А0 — активи, що приносять дохід (середні залишки);

А1 — сумарні активи (середні залишки).

Якщо розраховувати показник, спираючись на данні по Приватбанку станом на 01,10,98, ми получимо наступні результати:

D = (132,400+855,920+139,535)/ (127,063+294,241+65,108)= 2,318724.

2.2 Оцінка видатків

План рахунків комерційного банку передбачає поділ операційних витрат на декілька груп, для яких відкриваються самостійні балансові рахунки другого порядку: відсотки, сплачені за притягнуті кредити (рах. 70201), відсотки, сплачені юридичним особам по запозичених засобах (рах. 70202), відсотки, сплачені фізичним особам по депозитах (рах. 70203), витрати по операціях із цінними паперами (рах. 70204), витрати по операціях з іноземною валютою (рах. 70205), інші витрати (рах. 70209).

Витрати на утримання апарата керування враховуються на рахунку 70207, а штрафи, пені і неустойки - на рахунку 70208.

Таким чином, нова система урахування дає більш детальне угруповання витрат по якісній ознаці, дозволяє розділити процентні і безпроцентні витрати, тобто забезпечує більш повну інформацію про діяльність банку.

Деякі витрати можуть ставитися на видаткові рахунки банку, тобто на собівартість його операцій, у межах Законодавчих норм. Це - витрати на відрядження, компенсації за службові поїздки на особистих автомобілях, представительські витрати, витрати на рекламу, процентні витрати на оплату міжбанківського кредиту.

Виділяється також група витрат, що ставиться безпосередньо на рахунок «Прибутку і збитки звітного року»: збитки від розкрадань, прорахунки і недостачі по касових операціях, збитки від прийняття неплатоспроможних і фальшивих грошових знаків і монети. Всі ці витрати по утриманню подають прямі збитки банку.

Таким чином для оцінки видатків необхідно провести структурний аналіз, котрий допоможе визначити питому вагу кожної групи видатків в загальній їх суммі.

2.3 Оцінка прибутковості банку

Особливе місце у валовому доході комерційного банку для забезпеченя його фінансової стійкості належить прибутку.

Прибуток - це головний показник результативності роботи банку. Кількісна і якісна оцінка прибутковості провадиться з метою з'ясовування фінансової стійкості банку. Система цієї оцінки грунтується на прийнятої у світовій банківської практиці моделі формування чистого прибутку. Ця модель побудована таким чином, що доходи і витрати групуються на основі якісних критеріїв, що дозволяє дати не тільки кількісну, але і якісну оцінку рівня прибутковості банку.

Саме така характеристика блоків формування чистого прибутку банку лежить в основі кількісного і якісного аналізу її рівня. Одним із підходів до оцінки рівня прибутковості банка є виявлення сформованої тенденції зростання прибутку банку.

Проте така форма аналізу прибутку можливий на основі даних за декілька років. Позитивна оцінка рівня прибутковості дається в тому випадку, якщо склалася тенденція її росту в основному за рахунок процентного маржу і непроцентних прибутків. Негативний висновок про прибутковість банку може бути зроблений, якщо позитивні тенденції зростання прибутку пов'язані в основному з прибутками від операцій на ринку цінних паперів, із непередбаченими прибутками, а також із відстрочками по сплаті податків.

Особливістю функціонування банків є те, що велика доля їхніх збитків покривається поточними доходами. Тому в банках, на відміну від підприємств, платоспроможність забезпечується лише частиною власного капіталу. Банк вважається платоспроможним, доки залишається недоторканим його акціонерний (пайовий) капітал, тобто вартість активів банка дорівнює сумі його забезпечених зобов'язань плюс акціонерний (пайовий) капітал.

Різниця між доходами і витратами комерційного банки складає його валовий прибуток (валовий прибуток).

Саме показник валового прибутку (тобто без урахування сплати податків і розподіли залишкового прибутку) дає характеристику ефективності діяльності комерційного банки.

У банківській практикці не існує якогось одного показника, який би характеризував рентабельність роботи комерційного банки.

У загальноекономічному значенні поняття рентабельності і прибутковості збігаються. Тому фактично необхідно розрахувати показник рентабельності банку

Рентабельність характеризує рівень віддачі на 1 грн. вкладених коштів, що стосовно до комерційного банку означає співвідношення коштів, внесених акціонерами (пайовиками) банку, до розміру отриманого ними валового прибутку. Цей показник абстрагований від системи оподатковування комерційних банків і може слугувати для міжрегіонального порівняння ефективності діяльності комерційних банків.

Для того щоб оцінити ефективність діяльності комерційного банки в порівнянні з іншими суб'єктами економіки, доцільно використовувати такий показник, як відношення чистого прибутку до розміру оплаченого статутного фонду комерційного банку. Він характеризує ефективність і доцільність вкладень коштів у той або інший банк, ступінь «віддачі» статутного фонду.

По Приватбанку цей показник буде розраховуватися таким чином:

Пк = 66,454/45,00=1,476756%

Проте статутний фонд банку, як і багато інших показників його діяльності (наприклад, розмір власних і притягнутих коштів, розмір кредитних вкладень і т.д.), має протягом року значні коливання. Тому більш правильним є їхнє застосування не на визначену дату, а використання середніх за період значень.

Іншим загальновизнаним показником, що характеризує ефективність як активних операцій, так і всієї діяльності комерційного банки, є співвідношення валового прибутку й активів комерційного банку. Для розрахунку ефективності активних операцій комерційного банки варто використовувати не моментальне, а середнє значення розміру активів комерційного банку.

По данним Приватбанку це буде дорівнювати:

Пк2 = 66,454 /1614,262 =0,041167%

Вище уже відзначалося, що прибуток комерційного банку визначається як різниця між доходами і витратами. Тому необхідно з'ясувати чинники, що вплинули на балансовий річний прибуток даного комерційного банки.

Будь-який комерційний банк залучає (акумулює) кошти і потім розміщає їх у різноманітних видах активів, одержуючи при цьому прибуток.

Існують і інші показники, що характеризують прибутковість діяльності комерційного банки. До їхнього числа відноситься співвідношення доходу і суми прибутків комерційного банки. Цей показник відбиває питома вага прибутку в загальній сумі прибутків комерційного банки. Іншими словами, він показує, яка частина доходів комерційного банки йде на формування прибутку. Якщо відняти значення цього показника (у долях одиниці) з одиниці, то буде отриманий показник, що характеризує ту частину загальної суми прибутків, що банк спрямовує на відшкодування своїх витрат. Зниження цього показника є вкрай небажаним для банку, оскільки означає збільшення долі доходів банку, використовуваних на покриття витрат, і одночасне зниження долі прибутку в доходах .

.

3. Використання нових методик оцінки доходів, видатків та прибутку комерційного банку

В наш час на Україні банківська система розвивається, змінюються також і методи оцінки ефективності діяльності комерційного банку. Показники, що показують рівень та якість доходів, витрат та прибутку замінюються на нові – більш сучасніші, які краще відповідають сучасним вимогам украхнської банківської системи. Відчизняні фахівці розробляють іх, спираючись на міжнародний досвід.

3.1 Оцінка видатків

Фахівці банків світу оцінюют ризик накладних витрат банку.

Ризик накладних витрат банку - це ризик, при якому темпи росту непроцентних витрат будуть випереджати темпи зростання доходів банку і, як результат, зниження прибутковості і рентабельності роботи банку. Банк може досягти цілі росту комерційних результатів діяльності тільки в тому випадку, якщо він здійснює суворий контроль за своїми витратами.

Стратегія банку в цьому напрямку включає:

• пошук щодо дешевих коштів на фінансових ринках;

• досягнення економії при існуючому обсязі ресурсів і рості обсягу виробництва;

• економію при збільшенні числа банківських продуктів і послуг, наданих одним банківським робітником, ріст продуктивності праці, узаемозамінність, економію на поєднанні функцій, полівалентність;

• економію як результат досвіду робітників банку. Західні експерти підтверджують, що крім освіти банкіру потрібно ще, як мінімум, 5 років, щоб стати гарним менеджером по керуванню кредитним портфелем;

• забезпечення темпів росту, що випереджають, доходів банку над темпами росту його витрат;

• проведення оптимальної політики ціноутворення на банківські продукти і послуги як результат поглибленого вивчання витрат банку і контролю за його діяльністю.

Одним із показників, використовуваних для оцінки результативності політики банку по керуванню ризиком непроцентних прибутків і витрат, є коефіцієнт продуктивності праці. Він має такий вид:

Кпр = Непроцентні витрати / Доходи банку = Непроцентні витрати / (Чистий процентний доход + Інші доходи)

Критеріальний рівень даного коефіцієнта складає біля 60%. Якщо банком управляють добре, те коефіцієнт знижується приблизно до рівня 55%, але знижувати його до 50% уже небезпечно, тому що значну долю в чисельнику формули займає заробітна плата банківських робітників. Якщо вона буде знижуватися, те, природно, банк загубить частину робітників, а слідом за цим і долю ринку.

У табл. 1 подані практичні дані по канадському Банку Монреаль. Чисті операційні витрати за відрахуванням спеціальних чинників по банку зросли на 4,4%, а прибутки банку зросли відповідно на 6,9%, що свідчить про щодо успішному розвитку банку за даними показникам у 1994 р.

Оцінка прибутковості комерційного банки включає кількісний і якісний аналіз. Кількісний аналіз заснований на застосуванні фінансових коефіцієнтів, аналізі динаміки показників, виявленні основних трендів, а також порівняльному аналізі значень показників (коефіцієнтів) даного банку в порівнянні з іншими банками. Якісний аналіз заснований на аналізі структури доходів банку, оцінці тенденцій у зміні структури і кількісної оцінці структури прибутків і витрат банку.

Непроцентні видаткі Банку Монреаль в 1997 р.

(млн канад. долл.)

| Показники | сума |

| Усього чисті непроцентні витрати | 3223 |

|

— репутація (goodwill) — спеціальні (особливі) списання (утрати банку у виняткових ситуаціях, наприклад утрати по фондових операціях) = Операційні непроцентні витрати — брокерські комісійні — урядові (обов'язкові) платежі — вплив змін валютних курсів = Чисті операційні витрати за відрахуванням спеціальних перерахованих вище чинників |

31 71 3121 177 311 50 2583 |

| Загальні чисті непроцентні витрати | |

|

Заробітна плата і премії робітників банку Утримання будинків, споруджень і устаткування Комунікації Загальна сума інших витрат Репутація (goodwill) Спеціальні (особливі) списання |

1795 600 180 546 31 71 |

| Загальна сума чистих непроцентних витрат | 3223 |

3.2 Аналіз доходності банку.

Визначення доходності власного капіталу західного банку здійснюється за формулою:

ROE = Net income : Equity,

де ROE (return on equity) - рентабельність капіталу;

Net income - чистий прибуток;

Equity - власний капітал банку (прості акції + нерозподілений прибуток).

Це загальна оцінка діяльності банку, що дозволяє порівняти ефективність функціонування різних банків (у тому числі приналежним різним країнам).

Використовуючи факторний аналіз, ROE можна уявити у вигляді рівняння з тим, щоб визначити чинники, що впливають на його рівень

ROE=ROA•Lf,

де ROA (return on assets) - чистий доход активів,

Lf (leverige factor) - фінансовий важіль, мультиплікатор капіталу (розраховується як відношення активів до капіталу банку).

Такіим чином формула для розрахунку ROE має такий вид:

ROE = ROA • Lf = (Чистий доход/ Активи) * (Активи / Капітал ) = (Чистий доход / Капітал )

Більш докладний аналіз факторів, що роблять вплив на рівень ROA, проведемо з використанням формули:

ROA =( Net income/ Total income)*( Total income/ Assets) = (Чистий прибуток/ Валовий прибуток)*( Валовий прибуток/ Активи)

Отже, ми визначили 3 основних елемента, що визначають прибуткову роботу банку. Такий підхід дозволяє аналізувати, контролювати й управляти їхнім станом і в кінцевому рахунку здійснювати найбільше ефективне керування банком із позицій доходності його діяльності. Цим же цілям слугує і відома формула Дюпона:

roe = (Net income/ Total income)*( Total income/ Assets)*( Assets/ Equity) = (NI/ TI)*( TI/А)*(А/ Equity)

Формула Дюпона – це єфективна моддель контроля і керування діяльністю комерційного банку .

Аналіз проводиться за визначений період (наприклад, за 5 років) із тим, щоб визначити динаміку зміни значень даних факторів. По відхиленнях приймаються міри, спрямовані на підвищення ефективності діяльності банку. Результати порівняння прибутковості банків на міжнародному рівні зазначені в таблиці 2

Табл 2

Порівняння доходності банків на міжнародному рівні 1996 г.

| Країна | Фінансовий важіль | ROA, % | ROE, % |

| Австрія | 21.51 | 0,31 | 6,67 |

| Бельгія | 29.41 | 0,27 | 7,94 |

| Канада | 17.70 | 0,77 | 13,63 |

| Данія | 12.72 | -0,25 | -3,18 |

| Фінляндія | 13.91 | (0,06) | (0,83) |

| Франція | 39.06 | 0,26 | 10,16 |

| Німеччина | 19.31 | 0,49 | 9,46 |

| Греція | 26.53 | 0,57 | 15,12 |

| Італія | 15.97 | 0,70 | 11,18 |

| Японія | 34.13 | 0,18 | 6,14 |

| Люксембург | 31.15 | 0,16 | 4,98 |

| Нідерланди | 22.88 | 0,38 | 8,69 |

| Норвегія | 28.41 | -1,04 | - 29,55 |

| Португалія | 9.69 | 0,78 | 7,56 |

| Іспанія | 10.0 | 1,22 | 12,20 |

| Швеція | 60.24 | (0,16) | (9,64) |

| Швейцарія | 15.77 | 0,40 | 6,31 |

| Туреччина | 21.28 | 2,64 | 56,17 |

| Великобританія | 21.41 | 0,34 | 7,28 |

| США | 17.45 | 0,38 | 6,63 |

Отже, основною ціллю моделювання за допомогою формули Дюпона є аналіз найважливіших факторів, що визначають прибутковість роботи конкретного банки, і порівняння отриманих результатів із даними його конкурентів. Наприклад, для банків даної країни (або регіону) середні значення показника ROE мали такий вигляд: ROE = 15% • 10% • 30 = 45%.

Це значить, що в конкретного банку є необхідна база для порівняння. Скажемо, у банку A ROE = 10% • 10% • 20 = 20%. Отримані дані свідчать про те, що банк А не використовує всі можливості позикового капіталу (фінансовий важіль банку значно нижче середнього), що позначилося також на рівні дохідного маржу:

AROE == AROA • ALf.

У банківській справі особливе значення надаєтся аналізу впливу фінансового важеля, оскільки його значення в банківському секторі значно вище, чим, наприклад, у промисловості. Скажемо, при однаковому рівні ROE у банку і промислового підприємства (15%) доходність на активи істотно різниться (припустимо, 0,6% у банку і 6% у підприємства), але в цьому випадку і фінансовий важіль банку, як відношення активів до власного капіталу, буде в 10 разів вище (25 у порівнянні з 2,5) . Це пов'язано з тим, що загальний рівень ризику банка визначається насамперед операційним ризиком і фінансовими ризиками. При цьому якщо операційному ризику щодо невисокий, те банк може проводити більш ризиковану політику, тобто виконувати операції з підвищеним рівнем фінансового ризику. Тому в банківській справі банкіри можуть дозволити собі високий рівень фінансового важеля. Таким чином, у банківському бізнесі надзвичайно важливо дотримувати рівноваги між операційним і фінансовим ризиками, що дозволить одержати оптимальний рівень загального ризику банку.

3.3 Аналіз прибутковості комерційного банку

У сучасній закордоннії банківськії практикці показники прибутковості розраховують з допомогою показників рентабельності. Виділяють три основних засоби розрахунку рентабельності банку:

1. Аналізують доходність капіталу банку (ROE) виходячи з балансових даних банку.

Рентабельність капіталу (ROE) = Чистий прибуток / Акціонерний капітал

Оптимальні значення ROE, на думку західних аналітиків, повинні знаходитися в межах 10 - 20%. Значення ROE засновано на показниках ринку. Дана формула рентабельності капіталу або прибутку на власний капітал банку приблизно 30 років тому використовувалася для розрахунку рівня рентабельності банку, а в даний час її застосовують для визначення поточного доходу.

2. Використовують дані про рівень ставки доходності, необхідної інвестором. Можна сказати, що це ринкова величина, тому що всі інвестори потребують одного рівня прибутку.

Загальна рентабельність банку = Дивідендний прибуток + Приріст капіталу.

Отже, загальну рентабельність банку можна представити у вигляді співвідношення:

Загальна рентабельність = D1 / Р0 + (Р1 – Р0) / Р0 (Модель Гордона).

де D1 - дивіденди на кінець року;

Ро - ціна покупки цінного паперу;

Р1 - ціна продажу акцій.

Наприклад, якщо Di = 5 долл. , Ро = 100 долл. , Pi = 110 долл. , те, підставивши отримані дані у формулу Гордона, одержимо загальну рентабельність банку, рівну 15%. [5:100 + (110 - 100):100 = 15%]. Звичайно ця формула використовується для розрахунку рентабельності банку на кінець року. Її застосовують також для визначення поточної рентабельності.

Ціна акціонерного капіталу банку (Р) залежить від доходності акцій (Е), темпів зростання доходів на одну акцію (G), коефіцієнта виплати дивідендів (DPR) і рівня ризику. Цю залежність математично можна записати так:

Р/Е = F (G, DPR, RISK).

3. У останні роки для розрахунку рентабельності банку усе частіше стали використовувати формулу Шарпа. Професор Шарп запропонував досліджувати очікувану ставку доходності таким способом:

E(R) = Rf + [ Е (Rm) - Rf] • В ( Модель Шарпа)

де E(R) - очікувана ставка доходності (розрахункова величина);

Rf - безризикова процентна ставка (наприклад, по державних цінних паперах);

Rm - ринкова ставка доходності, що укладається з безризикової ставки і ризикової премії;

[ Е (Rm) - Rf] - ризик-премія,

Е (Rm) - очікувана ринкова ставка;

В - поправочний коефіцієнт, що визначає ринковий ризик.

Наприклад, якщо Rf = 8%, Е (Rm) = 20%, pm (загальний ринковий ризик) = 1, те, отже, для банків р<1. Приустимо, загальний ризик банку дорівнює 0,70. У цьому випадку очікувана доходність акцій банку буде дорівнює:

E(R) = 8 + [20 - 8] • 0,70 = 16,4%.

В даний час на Заході існують спеціальні компанії, що розраховують очікуваний ринковий рівень доходності, рентабельності для кожного банку і кожної компанії. Ці дані використовують для аналізу роботи банків у динаміку. Відомо, що ступінь ризику - це результат роботи банку: чим більше відхилення, коливання результатів, тим більше ризик.

Отже, існують три основних методи розрахунку ставки рентабельності для банку. Це:

• рентабельність власного капіталу банку - ROE;

• загальна рентабельність банку - ставка доходності, запропонована банком, що розраховується на кінець періоду;

• очікувана ставка доходності, що розраховується на початок періоду.

При порівнянні отриманих результатів у ході застосування перерахованих вище трьох підходів зробимо такі висновки. Наприклад, якщо очікувана на початку роки ставка рівнялася 16,4% (1), реально отримана наприкінці роки (розрахована виходячи з балансових і ринкових даних) - 15% (2), a ROE розраховано по балансі, то ціна акцій знижувалася. Загальний висновок:

Якщо 1>2, то ціна акцій банка знижується.

Якщо 1=2, то ціна акцій залишається незмінної.

Якщо 1<2, то ціна акцій банку зростає.

Преваги акціонерів залежать від наступного : (1) чи зможуть вони реінвестувати кошту на більш вигідних умовах із погляду доходності (з урахуванням ступеня ризику), чим їм може запропонувати комерційний банк, акціонером якого вони є; (2) наявності податкової системи, що стимулює одержання ними дивідендів або інших прибутків на капітал; (3) пріоритетного використання коштів акціонерів на поточне або відстрочене споживання.

Для урахування цих преваг акціонерів, у банках проводять аналіз елементів дивідендної політики банку.

Заключення.

Головний висновок, який можна зробити на основі вищевикладеного, торкається оцінки доходів, видатків та прибутку комерційного банку загалом. Різні показники можуть бути корисні для оцінки діяльності банків і її регулювання.

Розглянуті в роботі методики аналізу доходів, видатків та прибутку комерційних банків, що використовуються в українській практиці і за кордоном, свідчать про те, що всі вони по суті оцінюють одні і ті ж об'єктивно існуючі чинники, що впливають на функціонування банку. Однак всі ці методики відрізняться один від одного безліччю конкретних підходів до обліку цих чинників, набором чинників, системою конкретних оцінних показників, що відображають різні сторони банківської діяльності; оцінкою значущості тих або інших чинників в загальній сукупності і відповідно визначенням їх критеріальних значень; системою угрупування оцінних показників в єдину модель і отримання результату оцінки доходів, видатків та прибутку банку загалом.

Всі підходи до оцінки фінансового становища комерційного банку можна поділити на емпіричні, економіко-математичні, статистичні і змішаних.

Емпіричний підхід передбачає, що відбір, угрупування, зважування і визначення критеріальних значень чинників аналізу доходів, видатків та прибутку банку проводяться на основі суб'єктивної думки однієї або групи експертів. Таким чином можна сказати, що емпіричний підхід являє собою алгоритмізацію думок відповідальних працівників банків і фахівців в області оцінки фінансового становища останніх. Відомо, що саме експертний підхід в цей час є переважаючим не тільки в українській, але і в світовій практиці. Причиною подібного підходу є:

· складність формалізації і оцінки в кількісному вираженні окремих сторін діяльності банку;

· якісна різнорідність чинників, що впливають на кінцеві результати роботи банків, що ускладняє визначення ваги, значущості кожного чинника в загальній їх сукупності і оцінки їх математичним шляхом.

Економіко-математичні і статистичні методи оцінки фінансового становища комерційного банку передбачають широке використання математичного інструментарію при створенні системи оцінних показників. Сучасна практика аналізу роботи банків свідчить про те, що подібного роду методики в чистому вигляді, як правило, не зустрічаються, а застосовуються нарівні з емпіричними, т. е. банки створюють звичайно методики, в основі яких лежить змішаний підхід.

Таким чином, в світі не існує єдиного підходу до проведення подібної роботи, але необхідність і доцільність аналізу не викликає сумнівів. Саме тому необхідно консолідувати зусилля всіх зацікавлених сторін по широкому застосуванню на практиці існуючих методів оцінки доходів, видатків та прибутку та досконаленням існуючих підходів до їх аналізу.