Реферат: Лизинг

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙКОЙ ФЕДЕРАЦИИ

ЮЖНЫЙ ИНСТИТУТ МЕНЕНДЖМЕНТА

Кафедра финансов и кредита

К ЗАЩИТЕ ДОПУСКАЕТСЯ

Зав кафедрой

Д-р. экон. наук, проф.

Липчиу Н.В.

(подпись) (инициалы и фамилия)

«___»________________200_г.

ДИПЛОМНАЯ РАБОТА

На тему: Совершенствование системы лизинговых отношений на примере ОАО «Муниципальная инвестиционная компания»

Специальность 06.04.00. –«Финансы и кредит»

Студент гр. 98Ф1 _______________ Мартыненко А.В.

Научный руководитель,

д-р. экон. наук, проф. _______________ Н.В. Липчиу

Нормоконтролер,

Доцент _______________ Т.А. Дворкина

Краснодар - 2003

Введение

Глубокие преобразования, происходящие в экономике, требования, предъявляемые научно – техническим прогрессом к замене основных фондов, а также необходимость более эффективного использования ресурсов потребовали новых методов обновления материально – технической базы. Уровень изношенности основных фондов многих российских предприятий достигает 70-90 процентов. Объективно неизбежно широкомасштабное техническое переоснащение производства. Внедрение новых технологий возможно только на новом оборудовании.

Для такой перестройки промышленности России необходимы инвестиции. Краснодарский край занимает второе место в России по объему привлеченных инвестиций. Не последнюю роль в этом сыграла особая форма инвестирования – лизинг, который в силу присущих ему возможностей становиться импульсом технического перевооружения, создания необходимых мощностей промышленных предприятий и структурной перестройки экономики в целом.

Лизинг становиться альтернативой установившейся форме продаж оборудования из-за рубежа и внутри страны. Он позволяет осуществить полное финансирование капиталовложений, сохраняя предприятиям финансовую ликвидность, которая может понадобиться им в оборотном капитале или для других капитальных вложений.

Целью дипломной работы является особая форма экономической деятельности – лизинг и вся совокупность производственно - хозяйственных и юридических отношений, возникающих в связи с использованием лизинга, и объективная экономическая оценка лизинговой деятельности.

Методами изучения данной проблемы являются методы, присущие таким курсам, как экономика предприятий, финансы предприятий, организация и финансирование инвестиций, финансовый менеджмент. Особо следует выделить методы эмпирического исследования: наблюдение, сравнение, изме-

рение, и методы финансовой математики – начисление процентов.

Для решения поставленной цели решались следующие задачи:

а) изучение экономической сути лизинговых отношений. Важность этой задачи объясняется тем, что любая экономическая проблема не может быть решена, не будучи осмысленна и теоретически обоснована;

б) классификация и характеристика отдельных видов лизинга. Такая работа делает возможным определение особенностей разновидностей лизинга и позволяет определить сферы производства предприятия, где каждая из форм лизинга может быть использована с наибольшей эффективностью;

в) оценка преимуществ лизинга и объективной необходимости его использования в условиях финансовой ограничений. Изучение вопросов привлекательности лизинга позволяет реализовать его преимущества с максимальной выгодой для всех участников лизинговой сделки;

г) освоение механизма заключения и реализации лизинговых договоров. Реализация этой задачи позволяет определить последовательность всего комплекса работ по заключению и успешному совершению лизинговой сделки;

д) освоение методики расчета и обоснования лизинговых платежей. Возмездная основа лизинговых отношений делает платеж за лизинговое имущество ключевым параметром сделки, который поэтому и должен быть точно рассчитан и экономически обоснован;

е) анализирование эффективности лизинговых проектов. Такой анализ необходим для обоснования привлекательности проекта, его преимуществ перед альтернативными решениями и для прогнозирования результата лизинговой сделки.

Объектом изучения данной работы явились хозяйственные единицы, которые используют лизинговые отношения в своей деятельности, то есть ОАО «Муниципальная инвестиционная компания».

Исходными данными стали годовые отчеты о прибыли и убытках, бухгалтерский баланс ОАО «Муниципальная инвестиционная компания» за 1999-2002гг. (Приложение А, Б, В).

1 Теоретические аспекты лизинга

1.1 Сущность лизинга, его предмет и субъекты

Лизинг достаточно давно получил широкое распространение во многих странах мира и, прежде всего, в странах с развитой рыночной экономикой. В России пути и формы лизинговых отношений совершенствуются.

Принципиально возможным, с точки зрения теоретической характеристики лизинга, являются его определение, сама трактовка понятия «лизинг».

Содержание и роль экономической сущности лизинга в теории и на практике тарактуются по-разному. Одни считают лизинг как своеобразный и перспективный способ кредитования производства и предпринимательской деятельности, другие авторы отождествляют его с финансовой арендой (ст. 665 ГК РФ) или долгосрочной, которая сводится к наемным, подрядным, прокатным отношениям, третьи авторы отмечают лизинг завуалированным способом купли – продажи средств производства или права пользования чужим имуществом, а четвертые интерпретируют лизинг как действия за чужой счет, то есть управление чужим имуществом по поручению доверителя.

Однако при таком разночтении современное понятие лизинга опирается на многовековые классические принципы о разграничении понятий «собственник» и «пользователь» имущества. Существование этих понятий заключается в возможности разделения собственности на два важнейших правомочия – пользование имуществом (использование его с целью извлечения дохода и других выгод), и само право собственности (правовое господство лица над объектом собственности), то есть богатство.

Исходя из этого, лизинг можно трактовать как способ реализации отношений собственности, определяющий состояние производительных сил и производственных отношений во взаимосвязи.

Такой точки зрения на экономическую сущность лизинга придержи-

ваются многие специалисты, которые немало внесли в развитие лизинга в России, а именно М.И. Лещенко и В.А. Горемыкин, а также В.М. Джуха.

В своей работе «Лизинг» В.М. Джуха также приводит следующее определение лизинга – это особый вид инвестирования временно свободных или привлеченных финансовых средств для приобретения в собственность у определенного продавца лизингодателем (арендодателем) оговоренного с конкретным лизингополучателем (арендатором) имущества и предоставления затем этого имущества данному арендатору во временное пользование за определенную плату [12].

Аналогичное определение лизинга приводится в Федеральном Законе «О лизинге». Согласно ст. 2 этого Закона, «лизинг» – вид инвестиционной деятельности по приобретению имущества и передаче его в лизинг на основании договора, в соответствии с которым арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование [ 2 ].

Свою трактовку лизинга предлагает М.И. Лещенко в своем учебном пособии «Основы лизинга»: лизинг – это кредит, который отличается от традиционной банковской ссуды тем, что предоставляется лизингодателем лизингополучателю в форме переданного в пользование имущества (оборудование, машины, суда и др.) , то есть своего рода товарный кредит.

Этот же автор, постоянно исследуя проблемы лизинга и публикуя свои статьи, объясняет экономическую сущность лизинга характером имущественных отношений, возникающих при лизинговых сделках. Имущество (предмет договора лизинга) – собственность лизингодателя, лизингополучатель же в течение срока действия договора получает право владения и пользования этим имуществом за определенную плату. Чтобы стать собственником имущества, лизингодатель приобретает его по договору купли – продажи у продавца (поставщика), уплатив полную его стоимость.

Лизингополучатель приобретает право владения и пользования имуществом по договору лизинга, уплачивая за это право лизингодателю причитающуюся по договору плату в виде лизинговых платежей, которые включают в себя полную или частичную компенсацию стоимости имущества, предусмотренную договором, о также плату за предоставленную лизинговую услугу и дополнительные услуги, предусмотренные договором [20].

В конечном итоге коммерческая сторона лизинговой сделки для лизингодателя выглядит следующим образом. Общие затраты лизингодателя по сделке могут быть выражены равенством:

ЛД= БС+ПК+ДУ, (1)

где ЛД – затраты лизингодателя;

БС – балансовая стоимость;

ПК – плата за используемые кредитные ресурсы;

ДУ – плата за дополнительные услуги.

Затраты лизингополучателя по лизинговой сделке (то есть сумма лизинговых платежей) могут быть подсчитаны по формуле:

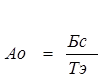

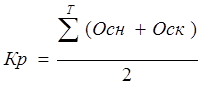

ЛП = АО+ПК+КВ+ДУ+НДС+ТП, (2)

где ЛП – затраты лизингополучателя;

АО – амортизационные отчисления, причитающиеся лизингодателю в текущем году;

КВ – комиссионные вознаграждение лизингодателю; за предоставление имущества по договору лизинга;

НДС – налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя;

ТП – таможенная пошлина.

Как видим, затраты лизингодателя на приобретение имущества за счет лизинговых платежей могут компенсироваться не полностью.

Комиссионное вознаграждение служит источником покрытия затрат лизингодателя, связанных с данной конкретной сделкой, и , что очень важно, источником образования прибыли.

Итак, по мнению М.И. Лещенко, для лизингодателя коммерческий интерес представляет собственно лизинговая сделка, именно она содержит в себе экономическую выгоду. Что же касается лизингополучателя, то он, прибегая к лизингу, должен соразмерить свои затраты по сделке с той прибылью, которую он может получить при использовании лизингового имущества. Поэтому подготовке к сделке должна предшествовать тщательная проработка всех «за» и «против» в виде инвестиционного проекта.

Поскольку экономическая сущность лизинга предопределяется специфическими имущественными отношениями, то при лизинге возможен переход права собственности на лизинговое имущество от лизингодателя к лизингополучателю: в договорах финансового лизинга может предусматриваться право лизингополучателя на выкуп лизингового имущества. Оставляя пока в стороне юридическую и техническую процедуру реализации этого права, рассмотрим его экономическую природу.

По истечению срока договора (или до его истечения) лизингополучатель может стать собственником лизингового имущества, уплатив лизингодателю выкупную цену. Ее устанавливают в договоре лизинга, если выкуп предусматривался договором или специальным соглашением сторон. В качестве выкупной цены может быть принята остаточная стоимость имущества или так называемая «красная», то есть рыночная цена такого имущества.

В своем учебном пособии «Инвестиции» Л.Л. Игонина предлагает рассматривать лизинг как особую форму, имеющую признаки и производственного инвестирования, и кредита. Двойственная природа лизинга заключается в том, что с одной стороны, он является своеобразной инвестицией капитала, поскольку предполагает вложение средств в материальное имущество с целью получения доходов, а с другой стороны, сохраняет черты кредита (предоставляется на началах платности, срочности, возвратности) [15].

Выступая как разновидность кредита в основной капитал, лизинг вместе с тем отличается от традиционного кредитования. Преимущества лизинга перед кредитованием состоят в более широком комплексе предоставляемых услуг. Этот комплекс, включает: организацию и кредитование транспортировки, монтаж, техническое обслуживание и страхование объектов лизинга, обеспечение запасными частями, консультационные, координирующие и информационные услуги.

А по мнению Горемыкина В.А. лизинг в деловом обороте имеет широкую, сложную тройственную основу и содержит в себе одновременно существенные свойства не только кредита и инвестиционной сделки, но и арендной деятельности. Эти свойства тесно сочетаются и взаимопроникают друг в друга [10].

В частности, с арендой лизинга связывают необязательность перехода права собственности на объект к его пользователю, срочный характер сделки, возмездный (платный) характер лизинговых отношений, который схож с прокатом (арендой) техники, поскольку предполагает в себе сумму амортизационных отчислений на полное восстановление, затраты по ремонту, обслуживанию имущества, а также определенную долю прибыли в пользу собственника. Исходя из этого, многие авторы делают вывод, что «основу лизинга составляет аренда», или «принципиальной разницы между арендой и лизингом нет», или «лизинг – особый вид аренды имущества с последующей передачей его в собственность лизингодателю» [12].

На первый взгляд долгосрочная аренда с правом выкупа и финансовая аренда (лизинг), также предусматривающая в конечном итоге переход арендуемого имущества в собственность арендатора, аналогичны. Однако отношения, складывающиеся в процессе лизинга и аренды с правом выкупа, при значительном количестве общих черт имеют и существенные различия.

Согласно статьям 624, 665, 666 ГК РФ, а также Закону «О лизинге», аренда с правом выкупа, и лизинг имеют следующие отличительные черты:

- отношения по аренде с правом выкупа основываются на факте наличия

имущества у арендодателя. У лизингодателя же первоначально лизинговое имущество отсутствует, а лизинговые отношения включают приобретение указанных лизингополучателем основных средств и сдачу их лизингодателем в аренду;

- по лизингу арендованное имущество должно быть использовано только в предпринимательских целях, а по аренде – также в непроизводственных и некоммерческих целях.

В статье юриста И.Руденко сказано, что неправильное определение вида договора влечет за собой следующие последствия:

- неверное отражение субъектами арендных и лизинговых операций по счетам бухгалтерского учета;

- занижение налогооблагаемой базы в бухгалтерском учете;

- занижение налогооблагаемой базы по налогу на прибыль и налогу на добавленную стоимость и, следовательно, недоплату в бюджет.

Сравнительная характеристика лизинга и аренды, безусловно, важна и полезна. Однако, как показывает анализ, это упрощенный подход, поскольку лизинг имеет более сложную, в чем – то противоречивую природу. Его схожесть с арендой проявляется в том, что в соответствии со своей экономической сутью лизинг представляет собой вложение средств на возвратной основе в основной капитал. Предоставляя на оговоренный срок элементы основного капитала, собственник в установленное время получает их обратно, чем обеспечивается принцип срочности и возвратности. За свою услугу он получает вознаграждение в виде комиссионных, обеспечивая принцип платности. Очевидно, что по содержанию лизинг соответствует кредитной сделке [17].

Исходя из этого, можно заключить, что с финансовой стороны отношений, лизинг можно рассматривать как форму финансирования, альтернативную традиционной банковской ссуде.

Не менее, чем определение лизинга, важен и сам объект приложения лизинга, его предмет.

Согласно Федеральному закону «О лизинге», предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и др. движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности.

Естественно, предметом лизинга не могут быть земляные участки и другие природные объекты, а так же имущество, которое федеральными законами запрещено к свободному обращению или для которого установлен особый порядок обращения.

В специализированной литературе предмет лизинга называют объектом лизинговых отношений. Для того, чтобы имущество могло быть использовано в качестве объекта лизинга, оно должно относиться к основным средствам.

Анализируя ст.3 Закона «О лизинге» можно сделать вывод о том, что предметом лизинга, во – первых, не могут быть оборотные активы предприятия, поскольку к ним не подходит определение «непотребляемые», и во – вторых, ими не может быть такой вид внеоборотных активов, как нематериальные активы, поскольку они не имеют вещественной основы.

Как уже отмечалось, главное обязательное условие лизинга, заключается в том, что объекты, передаваемые в лизинг, могут быть использованы исключительно для предпринимательских целей, то есть для производства промышленной продукции, строительства, сельского хозяйства, торговли, общественного питания и других видов деятельности. Поэтому, если в лизинговую компанию с предложением взять в аренду технику, обратились, например, две организации: одна коммерческая, осуществляющая предпринимательскую деятельность, а вторая – некоммерческий благотворительный фонд, то лишь в первом случае сделка может быть предметом лизингового соглашения.

Субъектами лизинговой сделки в зависимости от вида лизинга могут быть от двух и более сторон. Обязательным участком лизинговых операций является лизингодатель, в качестве которого могут выступать предприятия – производители объектов лизинга, лизинговые фирмы, банки. Другим обязательным участком лизинговой сделки является лизингополучатель – предприятие, нуждающееся в лизинговом имуществе. Кроме того в сделке обычно участвует предприятие производитель ценностей, выступающих объектом лизинга, а также коммерческий банк. В крупномасштабных лизинговых сделках возможно участие целого ряда субъектов – фирм и финансово – кредитных институтов [15].

В рассматриваемом уже Законе «О лизинге» (ст. 4) лизингодатель – физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга.

Лизингополучатель – физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга.

Продавец – физическое или юридическое лицо, которое в соответствии с договором купли продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли – продажи. Продавец может одновременно выступать в качестве лизингополучателя.

Субъектов лизинговой сделки В. Газман и Л.Игонина подразделяют на прямых и косвенных.

К прямым участникам лизинговой сделки относят:

- лизинговые фирмы, компании и банки, выступающие как лизингодатели;

- производственные, торговые и транспортные предприятия и население (лизингополучатели);

- поставщики объектов сделки – промышленные и торговые компании.

Косвенными участниками лизинговой сделки являются:

- коммерческие и инвестиционные банки, кредитующие лизингодателя и выступающие гарантом сделок;

- страховые компании;

- брокерские и другие посреднические фирмы.

Лизинговыми называются фирмы, осуществляющие операции, для которых лизинговая деятельность является основной уставной целью. По характеру лизинговой деятельности они подразделяются на специализированные и универсальные.

Специализированные фирмы, как правило, имеют дело с одним видом товара (легковые автомобили, контейнеры) или товарами одной группы стандартных видов (строительное оборудование, оборудование для текстильных предприятий). Обычно эти компании располагают собственным парком машин или запасом оборудования, сами осуществляют техническое обслуживание и следят за поддержанием его в нормальном эксплуатационном состоянии.

Универсальные лизинговые фирмы передают в аренду самые разнообразные виды машин и оборудования. Они предоставляют арендатору право выбора поставщика необходимого ему оборудования. Техническое обслуживание и ремонт предмета аренды осуществляет или поставщик, или сам лизингополучатель. Таким образом, лизингодатель выполняет функцию организации финансирования сделки.

Зачастую не менее важны страховщики – юридические лица, также являющиеся коммерческими организациями и имеющие лицензию на осуществление страхования соответствующего вида.

Ввиду существенной рискованности долгосрочных лизинговых сделок, помимо страховщиков, нередко требуются лица, гарантирующие надлежащее

выполнение обязательств по сделке.

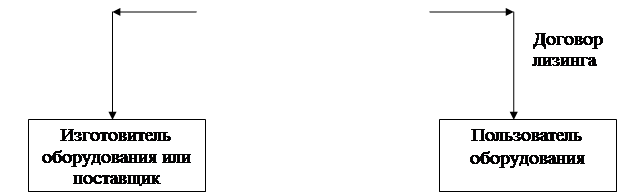

Таким образом, стержнем любой лизинговой сделки является финансовая, а точнее кредитная операция. Иными словами, с финансовой стороны, лизинг – это товарный кредит в основные фонды. Он предоставляется продавцом покупателю в виде отсрочки платежа за передаваемое в пользование имущество. Лизинг имеет следующую общую принципиальную схему (рис 1.):

|

|

Рисунок 1 – Схема лизинга

Общая схема системы лизинговых отношений представлена в Приложении Г.

1.2 Классификация видов лизинга. Функции лизинга

Для организации целенаправленной практической работы по освоению лизинговых отношений важное значение имеет правильное определение возможных видов, форм и способов их реализации, тем более что мировая практика выработала многочисленные варианты лизинговых отношений.

Большой вклад разработку классификационных основ лизинга внесла Е.Н. Чекмарева. На основе ее работы выполнены классификации видов лизинга у В.Д. Газмана, В.А. Горемыкина, А.И.Джухи.

В мировой практике при выделении видов лизинга исходят прежде

всего из признаков их классификации, которые характеризуют:

- отношение к арендуемому имуществу;

- тип лизингового имущества;

- состав участников лизинговой сделки;

- тип передаваемого в лизинг имущества;

- степень окупаемости лизингового имущества;

- сектор рынка, где проводятся лизинговые операции;

- отношение к налоговым, таможенным и амортизационным льготам;

- порядок лизинговых платежей;

- степень риска для лизингодателя.

К концу 90-х годов на российском лизинговом рынке были представлены практически все указанные выше виды лизинга и разнообразные условия проведения лизинговых операций [8].

В зависимости от состава участников сделки и техники проведения операции различают следующие виды лизинга:

- прямой лизинг, при котором собственник имущества (поставщик) самостоятельно сдает объект в лизинг (двусторонняя сделка). При этой разновидности лизинга работа без посредников не только значительно упрощает механизм сделки и снижает затраты на ее проведение, но и позволяет самому товаропроизводителю получать все экономические преимущества от лизинга;

- косвенный лизинг, когда передача имущества в лизинг происходит через посредника. В основе большинства лизинговых сделок лежит косвенный лизинг, который похож на продажу товара в рассрочку. Эта сделка схожа с классической лизинговой операцией, так как в ней учувствуют поставщик, лизингодатель и лизингополучатель;

- «леведж – лизинг» (leveraged lease), или раздельный лизинг– лизинг с привлечением заемных средств от инвестора, предполагающий участие нескольких компаний, предоставляющих финансирование. Собственником имущества становится основной лизингодатель со всеми вытекающими из этого последствиями, но право на получение лизинговых платежей она может предоставить своим заимодавцам. Такой лизинг называется еще групповым или акционерным (big – ticket).

Одной из форм прямого лизинга следует признать возвратный лизинг. Этот вид лизинга характеризуется тем, что собственник имущества сначала продает его будущему лизингодателю, а затем сам же арендует этот объект у покупателя. Таком образом, в обмен на отказ от права собственности бывший владелец оборудования получает средства для финансирования других своих нужд. Кроме того, арендатор имеет возможность сократить налоговые выплаты, связанные со стоимостью арендованного имущества.

По степени окупаемости имущества лизинг подразделяется:

- на лизинг с полной окупаемостью, когда в течение срока действия лизингового договора происходит полная или близкая к полной амортизация имущества и, соответственно, выплата лизингодателю стоимости имущества;

- на лизинг с неполной окупаемостью, при котором в течение срока действия одного лизингового договора происходит частичная амортизация имущества и окупается только часть её.

У В.Д. Газмана представлена наиболее удачная и конкретизированная классификация видов лизинга. Поэтому в соответствии с признаками окупаемости (условиями амортизации) имущества он выделил так называемые финансовый и оперативный лизинг. Эти два вида лизинга было принято считать основными, что находило отражение в п.2 ст.7 Закона «О лизинге» 1998г. Но в редакции нового Закона «О лизинге» исключено деление лизинга на виды. Но все – таки на практике эти виды лизинга используются.

Финансовый, или капитальный лизинг (financial , capital lease) представляет собой лизинг с полной амортизацией.

Оперативный, или сервисный лизинг (operating, service lease) представляет собой лизинг с неполной амортизацией.

По отношению к арендуемому имуществу (или по объему обслуживания) лизинг делится на чистый и генеральный.

Чистый (нетто) лизинг имеет место в тех случаях, когда все расходы по эксплуатации, ремонту и страхованию имущества принимает на себя лизингополучатель, и они не включаются в лизинговые платежи, которые таким образом отчищаются от всех сопутствующих затрат и поступают лизингодателю в чистом виде.

Как отмечает Газман В.Д., большинство услуг на отечественном рынке лизинга оборудования является чистыми.

«Мокрый» лизинг предполагает обязательное техническое обслуживание оборудования, его ремонт, страхование и другие операции, которые лежат на лизингодателе. В зависимости от широты спектра и комплексности услуг, выполняемых в процессе «мокрого» лизинга выделяют полный и частичный лизинги [12].

К полному лизингу относятся сделки, предусматривающие комплексную систему технического обслуживания, ремонта, страхования, а также подготовки персонала, служб маркетинга и рекламы. Лизингодатель, сохраняя право собственности на имущество, уплачивает налог на него в течение всего периода. Такая форма лизинга способствует улучшению эксплуатационных возможностей используемого имущества, увеличению выработки продукции, повышению ее конкурентоспособности.

Частичный лизинг (с неполным набором услуг) предполагает заранее согласованное разделение функций по техническому обслуживанию имущества между сторонами договора.

Генеральный лизинг (lease –line) позволяет лизингополучателю дополнить список арендуемого оборудования на основе лизинговой линии без заключения новых контрактов. Это очень важно для предприятий с непрерывным производственным циклом.

Наиболее распространенным из перечисленных по этой классификации является чистый лизинг.

По типу имущества [10 или объекту сделок [ 10, 12 ] различают:

- лизинг движимости (оборудование, техника, автомобили и тому подоб-

ное), в том числе новой и бывшей в употреблении (second hand);

- лизинг недвижимости ( здания, сооружения, суда, самолеты).

В зависимости от сектора рынка, где проводятся лизинговые операции, разделяют:

- внутренний лизинг – при его осуществлении лизингодатель и лизингополучатель являются резидентами Российской Федерации (п.1 ст.7 Федерального закона «О лизинге»);

- внешний (международный) лизинг. К нему относятся сделки, в которых хотя бы одна из сторон принадлежит к разным странам, или кто – то из сторон имеет совместный капитал с зарубежной фирмой.

Внешний лизинг подразделяется на импортный, когда зарубежной стороной является лизингодатель, и экспортный, когда зарубежной стороной является лизингополучатель.

В.А. Горемыкин, В.М. Джуха и М.И. Лещенко выделяют еще одну разновидность международного лизинга – транзитный. Транзитный лизинг имеет место в тех случаях, когда лизингодатель одной страна берет кредит или приобретает имущество в другой стране и поставляет его лизингополучателю, находящемуся в третьей стране.

По отношению к налоговым, амортизационным льготам различают лизинг:

- с использованием льгот по налогообложению имущества, прибыли, НДС, различных сборов, ускоренной амортизации и т.п.;

- без использования льгот.

По составу лизингового платежа на практике различают денежный, компенсационный и смешанный лизинг.

Денежный лизинг имеет место, когда все платежи производятся в денежной форме.

Компенсационный лизинг предусматривает платежи в форме поставки товаров, производимых на используемом оборудовании, или в форме оказания встречных услуг.

Смешанный лизинг основан на сочетании денежных и компенсационных платежей.

По размеру лизинговых сделок на практике различают мелкий, стандартный (средний) и крупный лизинг.

Мелкий лизинг (до 100-200 тыс. руб.) широко распространен во многих странах. Предметом сделок обычно является непроизводственное имущество – компьютеры, оргтехника и т.д. Лизинговые компании, как правило, не занимаются такими сделками, поскольку объем работы по оформлению и исполнению такой сделки почти не отличается от объема по средней сделке, но прибыль гораздо меньше.

Средний лизинг (от 200 тыс. руб. до 2,5 млн. руб.) соответствует наиболее популярным видам имущества мини – заводов, технологического оборудования и др.

Крупные лизинговые сделки (более 20 млн.руб.) ориентированы на такое имущество, как самолеты, суда, энергетическое оборудование и т.д. Работа в этом секторе требует наличия больших финансовых ресурсов и профессиональных специалистов.

Схема классификации видов лизинга представлена в Приложении Д.

Помимо приведенной характеристики видов лизинга необходимо охарактеризовать понятие «сублизинг» (ст.8 Федерального Закона):

«Сублизинг – вид поднайма предмета лизинга, при котором лизингодатель по договору лизинга передает третьим лицам во владение и в пользование за плату и на срок в соответствии с условиями договора сублизинга имущество, полученное ранее от лизингодателя…».

Лизинг как сложное социально-экономическое явление выполняет важнейшие функции по формированию многоукладной экономики и активизации производственной деятельности.

Из многочисленных функций лизинга рассмотрим четыре: финансовую, производственную, снабженческую и использования налоговых льгот.

Финансовая функция выражается в освобождении товаропроизводителя

от единовременной оплаты полной стоимости необходимых средств производства и как бы в предоставлении ему долгосрочного кредита.

Производственная функция лизинга состоит в решении проблем производства за счет временного использования имущества, что является весьма эффектным способом материально – технического снабжения и производства новой техники, сопровождаемой разнообразным сервисом.

Сбытовая функция лизинга включает круг потребителей и освоение новых рынков сбыта.

Функция использования налоговых льгот и амортизируемых льгот имеет следующие особенности:

- имущество по лизингу учитывается на балансе лизингодателя или лизингополучателя по согласованию между ними;

- лизинговые платежи относятся на себестоимость производимой продукции (услуг), что соответственно уменьшает налогооблагаемую прибыль;

- ускоренная амортизация, исчисляемая оговоренным в контракте сроком, уменьшает облагаемую прибыль и ускоряет обновление материально технической базы.

Таким образом, мы разделяем точку зрения А.Л. Игониной, что лизинг- это особая форма инвестирования и кредитования, поскольку предполагает вложение средств в материальное имущество с целью получения дохода, на условиях платности, срочности и возвратности.

2 экономическая характеристика ПРЕДПРИЯТИЯ

Открытое акционерное общество «Муниципальная инвестиционная компания» создано в 1998г. Администрации г. Краснодара в уставном капитале компании принадлежит 49% акции. Компания продолжает динамично развиваться, претендуя на роль лидера на региональном рынке лизинга в Краснодарском крае.

Компания изначально создавалась как инвестиционная, и основные операции в первые два года своей жизни осуществляла на фондовом рынке. Однако уже тогда компания делала и первые шаги на рынке лизинга. В 1999г. емкость фондового рынка значительно снизилась, и компания перенесла центр своей деятельности на оказание лизинговых услуг.

Сегодня компания – один из крупнейших в регионе операторов на рынке лизинга. За пять лет работы на рынке лизинга компания достигла следующих результатов: по агентскому лизингу объем текущих контрактов на 1 мая 2003г. составил 155213 тыс.руб. (102 контрактоа), поставлено автотранспорта и оборудования в количестве свыше 100 единиц.

Среди постоянных клиентов – МУП «Снежинка», ОАО «Краснодарский мясокомбинат», ОАО «Трансторг», Муниципальное предприятие ритуальных услуг, ЗАО «Фирма Соя», ЗАО «Роскарфарм» и многие др. Вообще клиентская база весьма обширна и географически охватывает почти весь Северный Кавказ. Есть клиенты и в Ростовской области, Ставропольском крае и даже в Кабардино–Балкарии.

Уставный капитал компании составляет 132 000 руб. и составлен из 1320 обыкновенных именных бездокументарных акций номиналом 100 руб. В реестре зарегистрировано 5 акционеров.

Основными направлениями деятельности компании являются:

- операции с долговыми ценными бумагами – широкий спектр разнообразных услуг и операций с векселями, долгами, зачетами;

- финансовое консультирование – услуги по организации эмиссии акций,

их регистрации в ФКЦБ РФ, проведение реструктуризации и реорганизации акционерного капитала, построение системы защиты от агрессии при скупке акций;

- лизинговая деятельность – поставка техники, автотранспорта и оборудования по лизинговым схемам предприятиям и организациям г.Краснодара и Краснодарского края.

ОАО «Муниципальная инвестиционная компания» (ОАО «МИК») зарегистрировано по адресу: 350000, г.Краснодар, ул.Красная 33.

Организационная структура предприятия представлена следующим образом:

а) генеральный директор;

б) заместитель генерального директора;

в) бухгалтерия – она представлена следующими звеньями:

1) главный бухгалтер;

2) заместитель главного бухгалтера;

г) отдел финансовой аренды (лизинга) – представлен начальником отдела;

д) отдел операций фондового рынка – представлен начальником отдела;

е) охрана 2 человека.

Для анализа динамики ресурсов ОАО «Муниципальная инвестиционная компания» рассмотрим таблицу 1.

Таблица1 – Ресурсы ОАО «Муниципальная инвестиционная компания»

| Показатель | 2000г. | 2001г. | 2002г. | 2002г. в % к | |

| 2000г. | 2001г. | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Среднегодовая численность работников, чел. | 8 | 8 | 8 | 100,0 | 100,0 |

| В том числе занятых в основном производстве, чел. | 6 | 6 | 6 | 100,0 | 100,0 |

| Среднегодовая стоимость основных средств, тыс. руб. | 62 | 67 | 110 | 177,4 | 164,2 |

| Среднегодовая стоимость оборотных средств, тыс. руб. | 4948 | 11005 | 66371 | 1341,4 | 603,1 |

| В том числе оборотных средств, тыс.руб. | 18 | 28 | 258 | 1433,3 | 921,4 |

Анализ таблицы 1 показал, что среднегодовая численность работников остается стабильной и составляет 8 человек, в том числе занятых в основном производстве 6 человек.

Среднегодовая стоимость основных средств увеличилась. Темп роста составил в 2002г. по сравнению с 2000г. 74,4%, в 2002г. по сравнению с 2001г. -64,2%. Среднегодовая стоимость оборотных средств также имеет тенденцию к росту. В 2002г. они составляли 66371 тыс. руб., что в 13,4 раза больше, чем в 2000г. и в 6 раз больше, чем в 2001г. Оборотные средства растут быстрее, чем основные средства. Это указывает на ускорение оборачиваемости активов предприятия. В том числе еще больше выросли оборотные запасы и затраты. Так, запасы и затраты в 2002г. по сравнению с 2000г. увеличились в 14 раз и, по сравнению с 2001г. – в 9 раз, и составили 258 тыс. руб.

Эффективность производственной, инвестиционной и финансовой деятельности предприятия получает законченную денежную оценку в системе показателей финансовых результатов. Важнейшим из них является прибыль, которая в условиях рыночной экономики является основой экономического развития предприятия. Деятельность «Муниципальной инвестиционной компании» приведена в таблице 2.

Таблица 2 – Результаты деятельности ОАО «Муниципальная инвестиционная компания», тыс. руб.

| Показатель | 2000г. | 2001г. | 2002г. | 2002г. в % к | |

| 2000г. | 2001г. | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Выручка от реализации (без НДС и акцизов). | 41218 | 108457 | 21963 | 53,3 | 20,3 |

| Валовая прибыть, всего | 1456 | 2188 | 5598 | 384,4 | 255,9 |

| Прибыль (убыток) от продаж | 159 | 941 | 4820 | 3031,4 | 512,2 |

| Прибыль (убыток)до налогообложения | 168 | 221 | 1151 | 685,1 | 520,8 |

| Прибыль (убыток) от обычной деятельности | 112 | 112 | 816 | 728,6 | 728,6 |

| Чистая прибыль | 112 | 112 | 816 | 728,6 | 728,6 |

Анализ таблицы 2 показал, что все показатели имеют тенденцию к росту, кроме выручки от реализации. Она снизилась в 2002г на 46,7% и 79,7% по сравнению с 2000г.и 2001г. соответственно. Несмотря на это, валовая прибыль растет. Она увеличилась в 3,8 раз по сравнению с 2000г. и в 2,6 раза по сравнению с 2001г. Прибыль от продаж в 2002г. по сравнению с 2000г. увеличилась в 30 раз, а по сравнению с 2001г – в 5 раз. Так как этот показатель отражает эффективность основной деятельности предприятия, то можно сделать вывод, что эффективность оказания лизинговых и других услуг достаточно высока.

Эффективность всей хозяйственной деятельности так же высока, так как прибыль до налогообложения растет. По сравнению с 2000г, она выросла в 30 раз, а по сравнению с 2001г. – в 5 раз.

Прибыль от обычной деятельности и чистая прибыль равны. Чистая прибыль в 2000г. и в 2001г. составила 112 тыс. руб. В 2002г. она составила 816 тыс.руб., она увеличилась больше чем в 7 раз. При этом чистая прибыль растет быстрее, чем прибыль от продаж, что положительно характеризует результаты деятельности ОАО «Муниципальная инвестиционная компания».

В условиях рыночной экономики значительный интерес представляет оценка деловой активности предприятия. Она выражается в динамичности развития предприятия, достижении поставленных им целей. Анализ деловой активности предприятия необходим для определения его конкурентоспособности как делового партнера. Поэтому информация о деловой активности предприятия позволяет быстрее принимать правильные коммерческие решения, сводит к минимуму вероятность финансовых потерь при заключении сделок.

Оценить деловую активность ОАО «Муниципальная инвестиционная компания» позволит следующая таблица 3.

Анализ таблицы 3 показал, что в 2002г. по сравнению с 2000г и 2001г. деловая активность предприятия снизилась.

Произошло увеличение прибыли и среднегодовой величины капитала. Среднегодовая величина капитала увеличилась на 57887 тыс.руб. и 47393 тыс.руб. по сравнению с 2000г. и 2001г. соответственно. Прибыль до налогообложения в 2002г. увеличилась на 983 тыс.руб. по сравнению с 2000г. и на 930 тыс. руб. по сравнению с 2001г.

Произошло снижение выручки от реализации, годовой производительности труда и фондоотдачи. Выручка от реализации в 2002г. по сравнению с 2000г. и 2001г. снизилась на 19255 тыс. руб. и на 86494 тыс.руб. Годовая производительность снизилась по сравнению с 2000г. на 2407 тыс. руб., а по сравнению с 2001г. – на 10812 тыс.руб. Фондоотдача в 2002г. составила 200руб.,что на 465 руб. меньше, чем в 2000г. и на 1419 руб. меньше, чем в2001г.

Оборачиваемость всех финансовых ресурсов снизилась, т.е. произошло замедление оборачиваемости и увеличился период их оборота. Особенно снизился коэффициент оборота оборотных запасов и затрат в 2002г. на 91,99 пунктов по сравнению с 2000г. и на 140,78 пунктов по сравнению с 2001г. Наибольше всего увеличился период оборота всего капитала. Этот период увеличился на 1031 день по сравнению с 2000г. и на 1042 дня по сравнению с 2001г.

Несмотря на все отрицательные изменения, рентабельность финансовых ресурсов возросла. Так, рентабельность собственного капитала в 2002г. составила 90,5%, что на 70% больше, чем в 2000г. и на 65,7% больше, чем в 2001г.

Выросла рентабельность оборотного капитала на 0,4% по сравнению с 2000г. и на 1,7% по сравнению с 2001г. Рентабельность продаж в 2002г. выросла на 1,5% по сравнению с предыдущими годами.

Таблица 3 – Показатели деловой активности ОАО «Муниципальная инвестиционная компания»

| Показатель | 2000г. | 2001г. | 2002г. | Отклонение 2002г | |

| 2000г. | 2001г. | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Среднегодовая величина капитала, тыс.руб. | 8484 | 18978 | 66371 | 57887 | 47393 |

| Выручка от реализации, тыс.руб. | 41218 | 108457 | 21963 | -19255 | -86494 |

| Прибыль до налогообложения, тыс.руб. | 168 | 221 | 1151 | 983 | 930 |

| Фондоотдача, руб. | 665 | 1619 | 200 | -465 | -1419 |

| Годовая производительность труда, тыс.руб. | 5152 | 13557 | 2745 | -2407 | -10812 |

|

Коэффициент оборачиваемости: - всего капитала - собственного капитала - оборотного капитала - оборотных запасов и затрат - дебиторской задолженности - кредиторской задолженности |

4,86 49,96 8,33 104,61 12,02 8,61 |

5,71 121,73 9,86 153,40 12,37 9,89 |

0,33 17,27 0,72 12,62 0,94 1,36 |

-4,53 -32,69 -7,61 -91,99 -11,08 -7,25 |

-5,38 -104,46 -9,14 -140,78 -11,43 -8,53 |

|

Период оборота, дней: - всего капитала - собственного капитала - оборотного капитала - оборотных запасов и затрат - дебиторской задолженности - кредиторской задолженности |

75 7 44 3 30 42 |

64 3 37 2 30 37 |

1106 21 507 30 388 268 |

1031 14 463 27 358 226 |

1042 18 470 28 358 131 |

|

Рентабельность, % : - всего капитала - собственного капитала - оборотного капитала - продаж |

1,98 20,36 3,40 0,30 |

1,16 24,80 2,01 0,30 |

1,73 90,49 3,75 1,77 |

-0,25 70,13 0,35 1,47 |

0,57 65,69 1,74 1,47 |

Можно сделать следующие выводы о деловой активности ОАО «Муниципальная инвестиционная компания»:

- в результате снижения в динамике коэффициентов оборачиваемости и роста продолжительности периода оборота произошло замедление оборачиваемости средств, что привело к их перерасходу, то есть дополнительное привлечение в оборот;

- так как выручка от реализации значительно снизилась, то из этого следует, что снизился объем заключения договоров, оказываемых услуг либо

поступление платежей происходит не вовремя;

- недостаточно эффективно используются ресурсы компании, кроме собственного капитала, так как его рентабельность высока;

- не выполняется следующее соотношение:

Тп > Тв >Тк >100%, (3)

где Тп - темп роста прибыли, процентов;

Тв – темп роста выручки от реализации, процентов;

Тк – темп роста всего капитала предприятия, процентов.

Это соотношение не может быть выполнено из – за недостаточного уровня выручки, то есть следует ее увеличить при одновременном снижении расходов предприятия. Это может быть сделано путем привлечения более широкого круга клиентов, расширением ассортимента продукции.

Одной из важнейших характеристик финансового состояния предприятия является стабильность его деятельности, которая связана с общей финансовой структурой предприятия соотношением его активов и пассивов, зависимостью от кредиторов. В этом плане большое значение имеет анализ финансовой устойчивости и платежеспособности предприятия. Для этого рассмотрим таблицу 4.

Анализ таблицы 4 показал, что собственные и заемные средства увеличиваются. На конец 2002 г. собственные средства составили 1638 тыс.руб., что на 732 тыс.руб. больше, чем на начало года. Заемные средства выросли на 84537 тыс.руб. Увеличивается недостаток в собственных оборотных средствах.

Коэффициенты концентрации собственного капитала, соотношения заемных и собственных средств, обеспеченности собственности собственными средствами свидетельствуют о неустойчивом финансовом положении ОАО «Муниципальная инвестиционная компания»: и об усилении зависимости предприятия от внешних кредиторов. Все они не соответствуют нормативным значениям.

Коэффициенты ликвидности имеют тенденцию роста. Так, коэффициент

абсолютной ликвидности, самый жесткий критерий ликвидности, составляет 0,35 (по нормативу он должен быть в границах 0,2 -0,5). На начало 2002г. баланс не был абсолютно ликвидным, так как значение его было равно 0,08.

Коэффициент быстрой ликвидности, который наиболее точно отражает текущую платежеспособность предприятия, имеет значение, превышающее нормальное – 1,63. Оптимальное значение этого коэффициента должно быть в пределах 0,7-0,8, а по некоторым данным равно единице. Таким образом, этот коэффициент имел оптимальное значение на начало 2002г.

Коэффициент текущей ликвидности отражает ожидаемую платежеспособность предприятия. Этот коэффициент должен быть больше или равен 2, то есть ожидаемая платежеспособность ОАО «Муниципальная инвестиционная компания» недостаточна, так как на конец 2002г. значение коэффициента 1,65, что на 0,92 пункта больше, чем на начало года.

Таблица 4 – Показатели характеризующие ликвидность и финансовую устойчивость ОАО «Муниципальная инвестиционная компания» в 2002году.

| Показатель | На начало года | На конец года | Отклонение |

| 1 | 2 | 3 | 4 |

|

Собственные средства, тыс. руб. В том числе: - собственные оборотные средства, тыс.руб. - в процентах к собственным средствам |

906 -8119 -896,14 |

1638 -60703 -3705,92 |

732 -52584 -7183,61 |

|

Заемные средства, тыс.руб. В том числе: - краткосрочные кредиты, тыс.руб. - кредиторская задолженность, тыс.руб. |

22831 5752 13533 |

107368 8135 18746 |

84537 2383 5213 |

|

Коэффициенты: - концентрации собственного капитала - соотношения заемных и собственных средств - обеспеченности собственными средствами - покрытия запасов и затрат собственными средствами - абсолютной ликвидности - быстрой ликвидности - текущей ликвидности |

0,04 25,20 -0,55 -172,74 0,08 0,73 0,73 |

0,02 65,55 -1,30 -129,71 0,35 1,63 1,65 |

-0,02 40,35 -0,75 43,03 0,27 0,90 0,92 |

Таким образом, в 2002г. экономическая деятельность ОАО «Муниципальная инвестиционная компания» улучшилась. На это указывает увеличение капитала ОАО «Муниципальная инвестиционная компания», увеличение прибыли, рентабельности, а также увеличение ликвидности.

Усиление зависимости от кредиторов обуславливается спецификой ОАО «Муниципальная инвестиционная компания», так как предприятие передает в лизинг дорогостоящее имущество, что требует привлечения дополнительного капитала.

Предприятие, согласно учетной политике, использует метод определения выручки для целей налогообложения «по оплате». Поэтому неоплаченные услуги отразились на выручке, что в свою очередь повлекло замедление показателей оборачиваемости. Но в целом эффективность оказания услуг ОАО «Муниципальная инвестиционная компания» достаточно высока.

3 Совершенствование системы

лизинговых отношений

3.1 Экономические преимущества лизинга

За последние несколько лет лизинг обрел значительный вес в структуре инвестиций в реальный сектор экономики России. Число организаций работающих по лизингу, растет.

Источником развития лизингового бизнеса являются заложенные в нем широкие возможности и преимущества для каждого участника сделки.

Для поставщика оборудования лизинг – это дополнительная возможность реализовать свою продукцию, особенно на рынках с недостатком свободного капитала у конечных потребителей их продукции.

Для банков применение схемы лизинга существенно снижает кредитные риски, так как в случае временной неплатежеспособности лизингополучателя лизингодатель рассчитывается с банком – кредитором по очередной выплате из собственных средств.

Преимущества лизинга для предприятия – лизингополучателя следующие:

а) все лизинговые платежи относятся лизингополучателем на себестоимость;

б) применение ускоренной амортизации позволяет предприятию по окончании срока лизинга получить практически новую технику или оборудование по минимальной остаточной стоимости, при этом достигается также значительная экономия налога на имущество;

в) лизингодатель и лизингополучатель могут использовать приемлемые схемы и формы выплаты лизинговых платежей – помесячные, поквартальные, сезонные и т.д. В этом вопросе лизинговые компании проявляют значительно большую гибкость, чем банки;

г) заключить лизинговый договор значительно легче, чем кредитный, так как предоставляемое лизингодателю имущество до окончательного выкупа остается в собственности лизинговой компании, а она чувствует себя значительно более защищенной от рисков, чем банк, выдавший кредит. Кроме того, проценты по кредиту на покупку имущества включаются в лизинговые платежи и относятся на себестоимость, в то время как предприятие, самостоятельно взявшее кредит на приобретение основных средств, уплачивает кредитные проценты за счет прибыли;

д) приобретая по лизингу основные средства, предприятия имеют возможность направить освобождающиеся собственные средства на другие хозяйственные цели.

Особенно выгоден лизинг малому предпринимательству по следующим причинам:

- лизинг дает возможность малому предприятию расширить производство без крупных единовременных затрат и необходимости привлечения заемных средств;

- ограничивается привлечение заемного капитала и в балансе малого предприятия поддерживается оптимальное соотношение собственного и заемного капитала;

- арендные платежи производятся после установки, наладки и пуска оборудования в эксплуатацию, и тем самым арендующее малое предприятие имеет возможность осуществлять платежи из средств, поступающих от реализации продукции, выработанной на этом оборудовании.

Для государства лизинг важен как средство:

- для ускорения процесса воспроизводства, внедрения достижений научно - технического прогресса;

- создания новых рабочих мест;

- привлечения инвестиций в страну;

- увеличения налоговых поступлений в бюджет за счет активизации производства и предпринимательства.

ОАО «Муниципальная инвестиционная компания» для оценки преимуществ лизинга предлагает своим клиентам рассмотреть три различных варианта приобретения автотранспортных средств:

- лизинг автомобиля с помощью компании;

- покупка автомобиля на прямую;

- покупка автомобиля при помощи банковского кредитования.

При прямой покупке автомобиля предприятие использует в качестве источника приобретения чистую прибыль (инструкция ГНС №37 от 10.08.1995г.).

Если прибегать к банковскому кредитованию для покупки автомобиля, то в соответствии с Положением №552 от 05.08.1992г «О составе затрат по производству и реализации продукции (работ, услуг) и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли» в себестоимость продукции не включаются затраты на оплату процентов по полученным кредитам банков, связанным с приобретением основных средств, нематериальных и иных внеоборотных активов.

Согласно ст. 31 Федерального закона «О финансовой аренде (лизинге)» ОАО «Муниципальная инвестиционная компания» применяет механизм ускоренной амортизации предмета лизинга с коэффициентом ускорения до 3 (трех), что позволяет проводить ускоренную амортизацию объекта лизинга и к моменту окончания договора лизинга автомобиль передается на баланс лизингополучателя по значительно списанной остаточной стоимости, соответственно предприятие в последующем будет экономить на уплате налога на имущество.

При сравнении вариантов приобретения ОАО «Муниципальная инвестиционная компания» так же предлагает обратить внимание на рассрочку платежей во времени. Приобретение автомобиля одновременно требует привлечения и отвлечения значительной суммы средств, в то же время, как по договору лизинга платежи вносятся в течение длительного срока действия договора. При банковском кредитовании не всегда предприятию удается взять кредит на срок свыше 1 года, поскольку банковская деятельность связана с резервированием и нормативами Центробанка России.

При лизинге у «Муниципальной инвестиционной компании» можно получить рассрочку платежей до 3х лет, но процентная ставка останется фиксированной на весь срок действия договора ( в отличие от банковского кредита).

Еще одним положительным моментом является тот факт, что лизингополучатель во время действия договора будет избавлен от проблем постановки на учет в ГИБДД и прохождения первого технического осмотра. К тому же договором лизинга предусматривается страхование любой техники, взятой в лизинг, от угона и ДТП.

Важными недостатками лизинга являются:

- на лизингодателя ложиться риск морального старения имущества и неполучения лизинговых платежей;

- для лизингополучателя стоимость лизинга выходит больше чем цена покупки или банковского кредита.

Однако положительных моментов, свойственных лизингу, намного больше, чем отрицательных, а с введением в России налоговых, таможенных и других льгот преимущества лизинга усилятся.

Существует ряд факторов, мешающих становлению лизинговой деятельности в России:

- высокие проценты за кредит на современном денежно – кредитном рынке заметно повышают размеры лизинговых платежей;

- влияние инфляционных ожиданий заставляет сокращать сроки погашения задолженности по лизингу;

- имеется узкий круг потенциальных клиентов с устойчивой платежеспособностью, для предприятий, не относящихся к этой категории, необходима федеральная программа поддержки участия в лизинговых проектах (проблема государственной гарантий).

Исходя из вышеуказанных причин, директора лизинговых компаний

называют почти идентичный перечень трудностей, влияющих на лизинговую деятельность:

а) необходимость более дешевого, долгосрочного финансирования;

б) неясные нормы налогообложения (72%) [28];

в) противоречивая нормативная база (28%) [28];

г) сложные и длительные таможенные процедуры (24%) [28];

д) общая неосведомленность потенциальных клиентов о преимуществах лизинга как способа финансирования приобретения оборудования;

е) политическая нестабильность и кризис неплатежей [ 22].

Таким образом, лизинг может успешно работать только на основе льгот. Эти льготы, которые государство предоставляет само себе, ускоряя темпы своего экономического и технологического развития и сводя при этом к минимуму собственные затраты.

3.2 Правовые основы лизинговых отношений

Сложность отношений, складывающихся по поводу лизинговых сделок, вызывает необходимость исследования не только экономической, но и юридической природы лизинга. Надежное правовое обеспечение лизинговых отношений – это гарантия и залог успешного развития лизингового бизнеса.

На современном этапе в России можно выделить три характерных периода в становлении лизинга как экономической формы определенной совокупности хозяйственных операций и формирования его правовой среды.

В первом периоде отсутствие законодательства по лизингу было сопряжено с неразвитостью этой формы предпринимательства.

Во втором периоде – с начала 90х годов – лизинговая деятельность осуществлялась по аналогии с арендой без специальных нормативных и законодательных актов. При этом такая неопределенность увеличивала степень риска участников лизингового процесса и тем самым сдерживала предпринимательскую инициативу и ограничивала реализацию достижений научно – технического прогресса.

Третий период– с 1994 года – характеризуется активным формированием специальной нормативной базы лизинговых сделок. В России лизинг первоначально нашел свое правовое закрепление в актах Правительства РФ и Указах Президента РФ. Первым нормативным документом, посвященным правовому регулированию лизинговых отношений, явился Указ Президента РФ от 17 сентября 1994г № 1929 «О развитии финансового лизинга в инвестиционной деятельности» .¹

Во исполнение этого Указа Правительство РФ 29 июня 1995г. приняло Постановление №633 «О развитии лизинга в инвестиционной деятельности».² Данным актом утверждено Временное положение о лизинге, ряд положений которого сохраняет свое значение и после введения в действие второй части Гражданского кодекса РФ.

На основе предыдущих правительственных постановлений была принята Федеральная программа развития лизинга на 1996-2000гг, которая была призвана активизировать инвестиционные процессы с применением лизинга. В программе было предусмотрено создание опорных (или «образцовых») лизинговых компаний, которые могли бы иметь привилегированное положение при получении льготных государственных кредитов и рассмотрении заявок в инвестиционных конкурсах. Согласно этой программе, в России было создано семь региональных лизинговых центров, в том числе и в Краснодаре на базе ГУП «Кубаньинвест», с которым тесно сотрудничает ОАО «Муниципальная инвестиционная компании».

Постановлением № 752 «О государственной поддержке развития лизинговой деятельности» от 27 июня 1996г. Правительство РФ признало целесообразным ежегодно предусматривать в 1997-2000 гг. в Федеральной

____________________

¹ Утратил силу в соответствии с Указом Президента РФ от 22.04.99. № 524.

² Утратило силу в соответствии с Постановлением Правительства РФ от 12.07.99. № 794.

программе средства в размере до 8 млрд. руб. для финансирования проектов с использованием лизинга. Этим же Постановлением предусматривалось учесть при разработке Налогового кодекса РФ комплекс мер по налоговому стимулированию инвесторов, осуществляющих операции финансирования лизинга с использованием оборудования отечественного производства.

Отдельные положения Закона 1998года требовали доработки и приведения в соответствие с законодательством РФ. В Государственной думе обсуждались проекты поправок к этому закону. Но все новации сводились к уточнению отдельных формулировок и второстепенных положений. Вопросы о сохранении льгот по налогообложению прибыли, ускоренной амортизации, об отмене необоснованного двойного налогообложения налогом на добавленную стоимость даже не обсуждались [18].

С помощью Закона № 10-ФЗ многие нормы ранее действовавшего законодательного акта были приведены в соответствие с ГК РФ, Конвенцией УНИДРУА и другими нормативными актами.

Прежде всего, следует отметить, что изменилось само название законодательного акта. Теперь это Федеральный закон «О финансовой аренде (лизинге)», то есть название стало одноименным с § 6 гл. 34 ГК РФ. Это означает, что действие Закона формально не распространяется, например, на сделки оперативного лизинга. Те лизинговые компании, которые специализировались на оперативном лизинге, не могут использовать льготы по ускоренной амортизации с коэффициентом не выше 3 (трех). Теперь такие компании будут действовать через схему сублизинга, чтобы не понести значительного ущерба.

Также Закон №10 –ФЗ отменил условие, согласно которому ранее средства для приобретения предмета лизинга должны были быть только «денежными». Сейчас это условие уже необязательно. В результате у лизинговых компаний появились дополнительные возможности для маневра в ходе их инвестиционной деятельности (ст.4).

Ст.5 Закона №10 –ФЗ предусматривает теперь функцию кредитования лизинговых операций физическим лицом. Таким образом, лизинг становится более открытым для частных инвестиций.

Предусмотренное ранее ст.6 лицензирование лизинговой деятельности исключено. Таким образом, к лизинговым компаниям могут быть отнесены коммерческие организации, которые в соответствии со своими учредительными документами вправе осуществлять лизинговую деятельность.

Законом №10 –ФЗ отменена ст.9, в которой содержался запрет на недопустимость совмещения в одном лице лизингополучателя и лизингодателя. Этот запрет приводил к невозможности использования авансовых платежей. Внесенное изменение позволяет легализовать авансовые платежи и тем самым облегчает условия проектирования лизинговой сделки (минимизация рисков лизингодателей, сокращение величины заемных средств).

В Федеральном законе «О лизинге» имелась целая глава «Государственная поддержка лизинговой деятельности». В ней насчитывалась 14 мер государственной поддержки лизинга, но в настоящее время, кроме изъятия двух мер, в ней ничего не изменилось – все они носят рекомендательный характер. На основании этого в ряде регионов России, в том числе и в Краснодарском крае, приняли законы о льготном налогообложении в части налогов, поступающих в местный бюджет, а также наметили меры поддержки и создания социальных фондов поддержки лизинга. Законодательным собранием Краснодарского края принята программа поддержки лизинга. ¹

Также в Законе №10 – ФЗ приняты новые экономические механизмы лизинга: определение выручки, сущность лизинговых платежей, отсрочка платежей, таможенный режим и др.

По нашему мнению, новации с изменением названия закона и внесением некоторых дополнений не обеспечивают лексической чистоты текста, а значит,

не улучшают его с точки зрения формы. Но несомненно то, что после вступления в силу Закона №10-ФЗ законодательство по лизингу предприняло шаги к совершенствованию системы лизинговых отношений.

На смену Федеральной программе развития лизинга на 1996-2000гг. была принята 10 июля 2001г. Программа социально – экономического развития Российской Федерации на среднесрочную перспективу (2000-2004 годы) (утверждена распоряжением Правительства РФ), где в числе основных механизмов реализации структурной политики названо «расширение использования финансового лизинга», включая участие государства в капитале лизинговых компаний.

Таким образом, можно заметить, что в части нормативно - правовой базы в области лизинга за последние годы был принят целый ряд законодательных и нормативных документов и надлежащая база еще не создана окончательно, но активно формируется.

_____________________

¹ Законодательное собрание краснодарского края. Информационная бюллетень №16(46):25.09.2000г.

3.3 Механизм заключения лизинговой сделки

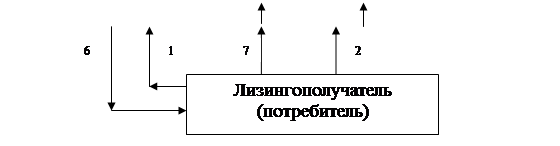

Классическому лизингу свойствен трехсторонний характер взаимоотношений: лизингодатель, лизингополучатель, поставщик оборудования. Сама лизинговая операция осуществляется по следующей схеме (рис.2).

Рисунок 2 - Принципиальная схема лизинговой операции

1) Компания, желающая арендовать оборудование, выбирает его у поставщика (производителя) с учетом количества, цены, сроков изготовления и поставки.

2) Затем лизингополучатель (потребитель) заключает с лизингодателем (лизинговой компанией) лизинговый договор.

3) Лизинговая компания получает кредит от банка или какой либо другой кредитной организации на покупку оборудования. Кредитор возлагает всю ответственность за погашение кредита на лизингодателя (лизинговую компанию).

4) Лизингодатель оплачивает стоимость оборудования поставщику и становится владельцем этого оборудования.

5) Лизингодатель осуществляет страхование этого оборудования в страховой компании.

6) Лизингодатель договаривается с поставщиком о поставке этого оборудования лизингополучателю.

7) Лизингодатель погашает основную стоимость кредита и проценты по нему банку или другой кредитной организации.

Так например, ОАО «Муниципальная инвестиционная компания» активно сотрудничает с ООО «Кубанский универсальный банк», который выступает в качестве кредитора, развивает совместную деятельность с ООО «Муниципальная страховая компания г.Краснодара» по страхованию лизинговых контрактов, а так же инвестиционная компания предлагает поставки автомобилей: «ЗИЛ», «МАЗ», «КамАЗ», «ГАЗ», «ПАЗ», «УАЗ» и некоторые модели ВАЗ. Возможна установка холодильного оборудования фирмы «TERMO King», «Carrier», « Optima» «Micro rafe».

Как в любой сложной финансовой сделке, а лизинговые операции являются такими, можно выделить три больших этапа:

1) подготовка и обоснование;

2) юридическое оформление;

3) исполнение.

На первом этапе оформляются следующие документы:

- заявка, получаемая лизингодателем от будущего лизингополучателя на покупку оборудования;

- заключение о платежеспособности лизингополучателя и эффективности лизингового проекта;

- заявка – наряд, направляемая лизингодателем поставщику оборудования;

- заявка, направляемая лизинговой компанией банку, о предоставлении ссуды для проведения лизинговой сделки.

На втором этапе оформляются следующие документы:

- кредитный договор, заключаемый лизинговой компанией с банком, о предоставлении ссуды для проведения лизинговой сделки;

- договор купли - продажи объекта лизинга;

- акт приемки - сдачи объекта лизинга в эксплуатацию;

- лизинговый договор (соглашение);

- договор на техническое обслуживание передаваемого в лизинг имущества, если обслуживание будет осуществлять лизингодатель;

- договор на страхование объекта лизинга.

На третьем этапе осуществляются эксплуатация поставленного оборудования (имущества). При этом ведется бухгалтерский учет и отчетность по всем лизинговым операциям, осуществляется выплата лизингодателю лизинговых платежей, а по истечении срока лизинга оформляется договор о дальнейшем использовании имущества.

Любая лизинговая сделка начинается с получения лизингодателем заявки от будущего лизингополучателя на покупку имущества и сдачи его во временное пользование.

Заявка в ОАО «Муниципальная инвестиционная компания» на предоставлении в лизинг имущества составляется в определенной форме (Приложение Е). В ней должны обязательно присутствовать наименование имущества, его параметры, технические и экономические характеристики, а также же местонахождение потенциального поставщика и его реквизиты.

Инициатива в заключении лизинговой сделки исходит от лизингополучателя, который знает, какое имущество ему нужно и кто его производит. Вместе с тем лизингополучатель может обратиться к лизингодателю с просьбой подобрать поставщиков требуемого имущества.

ОАО «Муниципальная инвестиционная компания» не является сторонним наблюдателем в процессе зарождения сделки. Для того, чтобы о ней знал будущий пользователь, она ведет рекламную кампанию своей деятельности, объясняя преимущества лизинга для лизингополучателей, собирает информацию о перспективных видах оборудования, ценах, поставщиках, анализирует спрос и другие факторы.

Одновременно с заявкой или после принятия решения о ее рассмотрении лизингодателем потенциальный лизингополучатель представляет все документы, которые потребует лизингодатель. В стандартный набор документов входят:

а) нотариально заверенные копии учредительных документов, бухгалтерский баланс за последний год или квартал с аудиторской проверкой;

б) экономическое обоснование и анализ эффективности сделки (бизнес- план);

в) гарантийное обеспечение сделки.

ОАО «Муниципальная инвестиционная компания» требует следующий перечень документов:

1) нотариально заверенные копии учредительных документов (устав , учредительный договор, свидетельство о регистрации);

2) копии балансов предприятия- получателя автомобиля в лизинг с входящими формами за последний год и последний отчетный период ( с формой2);

3) расшифровка дебиторской и кредиторской задолженности (с датами возникновения и погашения);

4) реквизиты предприятия (ИНН, БИК, расчетный счет, корреспондентский счет);

5) перечень имущества предприятия (расшифровка основных средств за подписью руководителя, главного бухгалтера, печатью предприятия);

6) краткое описание основной деятельность (1 страница);

7) ксерокопия паспорта руководителя предприятия;

8) копия приказа о назначении руководителя;

9) банковская справка (оборот средств по расчетному счету за последние 3 месяца) и справка об отсутствии картотеки на расчетный счет;

10) полные реквизиты банка, в котором обслуживается потенциальный лизингополучатель (ИНН, адрес, ФИО руководства);

11) справка о наличии места для стоянки (договор аренды гаража).

После получения лизингодателем всех необходимых документов начинается как их формальная проверка, так и всесторонняя экспертиза лизингового проекта. Предварительно анализируется первоначальная стоимость имущества, продолжительность договора, возможные схемы выплаты лизинговых платежей, их периодичность, размер аванса, остаточная стоимость имущества и т.д.

Основной задачей лизингодателя является оценка способности лизингополучателя выплатить лизинговые платежи, а так же оценить спрос на имущество, чтобы выявить возможность повторной сдачи имущества или его продажи в случае расторжения контракта.

Трудность правильной оценки платежеспособности клиента связана с нестабильной финансовой обстановкой в стране, необходимостью оценки не столько текущего, сколько будущего финансового положения лизингодателя, так как лизинговый договор заключается на длительный период.

При этом наряду с анализом коэффициентов покрытия, ликвидности и дополнительных показателей кредитоспособности необходимо уделить внимание общей экономической устойчивости лизингополучателя. Следует также оценивать конъюнктуру рынка, место и перспективы данного лизингополучателя в рыночной конкуренции. Все это позволяет лизинговой компании или банку сделать заключение о платежеспособности лизингополучателя и выдать рекомендацию на установление с ним лизинговых отношений.

В случае положительного заключения лизингодатель принимает решение о вступлении в лизинговую сделку и направляет поставщику заказ – наряд, в котором указываются банковские реквизиты, юридический адрес заказчика, а также вид имущества со всеми необходимыми параметрами и его цена.

После получения поставщиком заказа – наряда он уведомляется об этом лизингодателя, а после поставки пользователю оборудования направляет счет в двух экземплярах с указанием своих реквизитов. Параллельно оформляется юридическая сделка. Продолжительность подготовительных лизинговых процедур составляет от одного до двух месяцев.

На втором этапе лизинговая компания заключает договор купли продажи с поставщиком на согласованных с лизингополучателем условиях, а так же систему других договоров: кредитного, лизингового обслуживания, страхования рисков, залога или гарантии.

Договор финансовой аренды (лизинга) – основной документ, которым оформляются лизинговые отношения. Он заключается между владельцем имущества (лизингодателем) и пользователем (лизингополучателем) о предоставлении последнему во временное пользование для предпринимательской деятельности объекта лизинга.

Действующим законодательством договор финансовой аренды (лизинга) включен в систему договоров аренды, на него распространяются нормы действующего законодательства, регулирующие общие вопросы для всех видов арендных отношений.

Однако договоры данного вида обладают определенными особенностями, которые оговорены ст.665-670 ГК РФ и принятым в 2002г. Законом «О лизинге».

Договор лизинга отличается от договора аренды, прежде всего тем, что охватывает более сложный комплекс хозяйственно - экономических отношений, участниками которых выступают не две, а, как минимум, три стороны.

В целях методического руководства в надлежащем документальном оформлении лизинговых сделок 29 декабря 1995г. Министерством экономики России был разработан и согласован с Минфином РФ Примерный договор финансового лизинга движимого имущества с полной амортизацией. Этот документ носит название примерный, так как может служить только основой для составления договора лизинга в конкретной лизинговой сделке. В нем присутствуют следующие положения:

1) предмет договора;

2) порядок поставки и приема имущества;

3) права и обязанности сторон;

4) использование имущества, уход, ремонт и модификация;

5) страхование;

6) срок лизинга

7) лизинговые платежи и штрафные санкции;

8) ответственность сторон;

9) порядок решения споров;

10) условия досрочного расторжения договора;

11) действия сторон по завершению сделки;

12) прочие условия;

13) форс – мажор;

14) юридические адреса и банковские реквизиты.

В отношении формы договора лизинга Закон «О лизинге» устанавливает, что независимо от срока договор должен заключаться в письменной форме (п.1 ст.15).

Договор лизинга характеризуется следующими существенными условиями:

1) имущество приобретается арендодателем специально для представления конкретному арендатору на условиях лизинга;

2) в отличие от аренды при лизинге риски, связанные с имуществом, переходят к арендатору, который собственником этого имущества не является;

3) арендодатель представляет имущество арендатору для предпринимательских целей.

Форма Примерного договора о финансовом лизинге, утвержденная В.В.Коссовым, лизинговыми компаниями, как правило, не применяется. Каждая лизинговая компания использует свой собственный договор, отражающий специфику ее деятельности. В Приложении Ж мы приводим договор финансовой аренды (лизинга) ОАО «Муниципальная инвестиционная компания».

В преамбуле договора указываются наименования сторон и фамилии лиц, уполномоченных подписывать договор.

В разделе о предмете договора перечисляется имущество, которое будет куплено и передано лизингополучателю во временное пользование.

Обязательным условием договора лизинга является указание срока его действия, причем датой начала исчисления срока договора является дата приемки имущества лизингополучателем.

В договоре также обязательно отражается порядок поставки и приемки лизингового имущества, какие стороны участвуют в приемке оборудования. Как правило, это поставщик, лизингодатель и лизингополучатель.

Приемка имущества оформляется актом приемки, который подписывается всеми сторонами, участвующими в приемке. С даты подписания протокола приемки имущества начинается не только формальный отсчет срока договора лизинга, в этот момент к лизингополучателю переходят все права покупателя (кроме права собственности) и все риски.

В договоре лизинга должно быть отражено положение о том, что право собственности на имущество в течение всего срока соглашения принадлежит лизингодателю.

В договоре может быть специальный раздел, где перечислены права и обязанности сторон.

Основной обязанностью лизингополучателя является своевременная выплата лизинговых платежей. Этому вопросу посвящен отдельный раздел.

В случае задержки выплаты лизинговых платежей в договоре должны быть предусмотрены штрафные санкции за нарушение сроков этих периодических выплат.

В связи с неустойчивой политической и экономической обстановкой России, по причине фактически ежегодного пересмотра стоимости основных фондов, в договоре лизинга должны присутствовать конкретные условия, из –за которых может быть пересмотрена общая сумма лизинговых платежей и оставшиеся лизинговые платежи. Такие требования не противоречат Федеральному закону «О лизинге».

В лизинговом договоре обязательно должны быть условия, при которых сделка может быть расторгнута досрочно как по инициативе лизингодателя, так и лизингополучателя.

Основной причиной, по которой лизингополучатель может расторгнуть сделку, являются недостатки, обнаруженные при приемке оборудования и исключающие его нормальное использование.

У лизингодателя таких причин намного больше. Они могут быть разбиты на две группы:

1) условия, которые освобождают стороны от выполнения договора лизинга и не влекут за собой никакой материальной ответственности. В основном эти условия связаны с нереализацией договора купли – продажи;

2) причины, которые связаны с ненадлежащим исполнением своих обязанностей лизингополучателем. Ими могут быть: использование имущества не по назначению, невыплата лизинговых платежей и т.д.

При досрочном расторжении лизингового контракта лизингополучатель обязан по требованию лизингодателя возвратить объект лизинговой сделки и возместить убытки лизингодателя.

Именно лизингополучатель должен заплатить лизингодателю так называемую сумму закрытия сделки, которая включает:

- невыплаченную сумму лизинговых платежей с пеней;

- остаточную стоимость имущества на момент окончания срока договора, если в нем предусмотрен выкуп имущества;

- неустойку.

В одном из последних разделов договора описываются действия сторон по завершению сделки в связи с истечением его срока. Возможны три варианта таких действий, лизингополучатель совершает одно из них:

1) возвращает имущество лизингодателю;

2) заключает новый договор лизинга;

3) приобретает имущество по остаточной стоимости.

Как правило, при финансовом лизинге реализуется второй или третий варианты, так как лизингодатель совершенно не заинтересован в возврате имущества. Ему выгоднее заключить новый договор на льготных для лизингополучателя условиях или продать – это имущество за чисто символическую плату.

В заключение следует отметить, что многие лизингодатели, сотрудничающие с предприятиями малого бизнеса, в том числе и ОАО «Муниципальная инвестиционная компания», применяют форму типового договора, которая значительно облегчает процесс составления конкретного договора. Но следует иметь в виду, что каждый договор имеет сугубо индивидуальный характер и, типовая форма никогда не может учесть всех особенностей конкретной ситуации. Чем подробнее в договоре будут сформулированы проблемы, вызывающие сомнения на начальной стадии его заключения, тем с меньшими проблемами придется столкнуться при его исполнении. В целом для лизинговой сделки необходимы четкость и оперативность.

3.4 Экономическая оценка лизингового проекта

3.4.1 Лизинговые платежи

Наиболее важные элементы в организации лизинговых сделок - экономически обоснованные состав и размер лизинговых платежей.

Плата за лизинг – это форма экономических отношений собственника (лизингодателя) и лизингополучателя по распределению дохода, созданного в процессе использования лизингового имущества. Лизинговые платежи обеспечивают возмещение стоимости имущества, накопление капитала и стимулирование предпринимательской деятельности. В общем виде лизинговые платежи можно отнести к одной из экономических форм реализации права собственности на имущество. При передаче имущества в лизинг лизингодатель рассчитывает на возврат его стоимости с прибавкой определенного процента на капитал.

Объективность лизинговой платы определяется стоимостью и состоянием имущества, сроком и нормой амортизации, ссудным процентом, налоговыми льготами и другими условиями. Само же содержание лизинговых платежей характеризуется составом платежей по экономическим элементам, размером (способами) расчетов.

Главный принцип лизинговых платежей– возвратность заимствованных средств с соответствующим приростом. Однако величина возвратной стоимости лизингового имущества не должна быть предметом торга, поскольку она известна заранее и поэтому в составе лизинговых платежей может быть неизменной в течение всего срока использования имущества. Стоимость последнего переносится трудом лизингополучателя на создаваемую им продукцию.