| Каталог статей | |||||||||||||||||||||||||||||||||||||||||||||

|

Щербань Ю.Ю.,

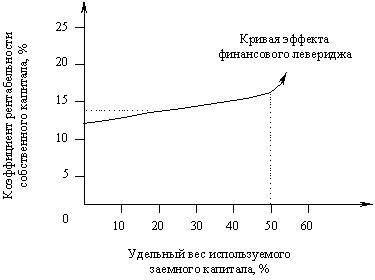

Анализ влияния эффекта финансового левериджа на структуру капитала предприятияОдним из основных механизмов реализации механизма максимизации уровня рентабельности собственного капитала при заданном уровне финансового риска является «финансовый леверидж». Исследованием данной темы занимаются такие ученые, как И.А. Бланк, В.М. Батурин, О.Н. Волкова, В.Э. Керимов, В.В. Ковалев, О. Лытнев, Н.Б. Рудык и другие. Целью данной статьи является изучение влияния финансового левериджа на уровень доходности собственного капитала предприятия. Финансовый леверидж характеризует использование предприятием заемных средств, которое влияет на изменение коэффициента рентабельности собственного капитала. Можно сказать, что финансовый леверидж представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, который позволяет ему получить дополнительную прибыль на собственный капитал [1, с. 310]. Показатель, отражающий уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств, называется эффектом финансового левериджа. Он рассчитывается по следующей формуле [2, с. 106]: ЭФЛ = (1 - Снп) * (КВРа - ПК) * ЗК / СК (1) где ЭФЛ – эффект финансового левериджа, %; Снп – ставка налога на прибыль, выраженная десятичной дробью; КВРа – коэффициент валовой рентабельности активов (отношение валовой прибыли к средней стоимости активов), %; ПК – размер процентов за кредит, уплачиваемый предприятием за использование заемного капитала, %; ЗК – сумма заемного капитала; СК – сумма собственного капитала. Механизм формирования эффекта финансового левериджа может быть также выражен графически (рис. 1) [3, с. 24]. Рис. 1 - График формирования эффекта финансового левериджа Рассчитаем ЭФЛ на основе данных предприятия ООО «Мастер» (г. Донецк), приведенные в таблице 1. Табл. 1 – Расчет величины эффекта финансового левериджа

Результаты расчетов таблицы 1 свидетельствуют о том, что чем выше удельный вес заемных средств в общей сумме используемого предприятием капитала, тем больший уровень прибыли оно получает на собственный капитал. Рассматривая приведенные данные, можно увидеть, что по предприятию ООО «Мастер» эффект финансового левериджа в 2008 году составил 0,00025, а в 2009 году при соблюдении прогнозных данных он будет составлять -0,002. Отрицательное значение данного показателя показывает, что увеличение заемного капитала в структуре капитала уменьшает прибыльность активов. То есть новый кредит не благоприятствует росту уровня эффекта финансового левериджа, такой кредит не выгоден предприятию ООО «Мастер». Таким образом прогноз является не эффективным. Анализ данных прогнозирования структуры капитала на предприятии ООО «Мастер» и определение эффекта финансового левериджа показал отрицательный эффект привлечения дополнительного кредита, то есть увеличение размера заемного капитала приведет к негативным последствиям, а именно уменьшению прибыльности активов. Рассматривая ранее приведенную формулу 1 расчета эффекта финансового левериджа, можно выделить в ней три основные составляющие: Налоговый корректор финансового левериджа (1-Снп), который показывает в какой степени проявляется эффект финансового левериджа в связи с различным уровнем налогообложения прибыли. Дифференциал финансового левериджа (КВРа – ПК), который характеризует разницу между коэффициентом валовой рентабельности активов и средним размером процентов за кредит. Коэффициент финансового левериджа (ЗК/Ск), который характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного капитала [2, с. 106]. Из изменения уровня роста прибыли делают количественную оценку финансового риска. Уровень финансового левериджа (далее УФЛ) рассчитывается как отношение темпов прироста чистой прибыли (ЧП) к темпам прироста валовой прибыли (ВП) [3, с. 25]: УФЛ = ЧП% / ВП% (2) Исходя из данных исследуемого предприятия уровень финансового левериджа равен: УФЛ = 96,37 / 100 = 0,9637 Превышение темпов прироста валовой прибыли к темпам прироста чистой прибыли обеспечивается за счет эффекта финансового левериджа. Таким образом, при неизменном дифференциале коэффициент финансового левериджа является главным генератором как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли, т.е. в некоторых случаях цена привлечения заемного капитала может оказаться выше, чем цена привлечения капитала из собственных источников. Проведение многовариантных расчетов с использованием механизма финансового левериджа позволяет определить определенную структуру капитала, обеспечивающую максимизацию уровня финансовой рентабельности. Литература:

|