| Каталог статей |

|

Морозко Н.И. Механизм функционирования системы страхования вкладов в РоссииВклады физических лиц играют значительную роль в формировании ресурсной базы банков, в настоящее время занимая в структуре банковских пассивов второе место после денежных средств юридических лиц на счетах. Общая сумма банковских вкладов физических лиц на 1 января 2011 г. составила 22,1% ВВП, увеличившись за 2010 год на 3 п.п. Для российского государства использование страхования может быть отнесено не просто к числу возможных методов воздействия государства на экономику, но и оно обладает признаками, так называемого встроенного стабилизатора, автоматически противостоящего экономическим колебаниям.Нестабильность рыночных условий и периодические кризисы в мировой экономике потребовали разработки и создания дополнительных механизмов, обеспечивающих устойчивость банковской системы, позволяющих ограничить их масштабы. Одним из главных составляющих такой устойчивости, наряду с прочими экономическими условиями, является наличие системы страхования вкладов, максимально учитывающей социально-экономические интересы государства и текущее состояние рынка вкладов. Создание системы обязательного страхования банковских вкладов населения (ССВ) является специальной государственной программой, реализуемой в соответствии с Федеральным законом «О страховании вкладов физических лиц в банках Российской Федерации». Ее основная задача - защита сбережений населения, размещаемых во вкладах и на счетах в российских банках на территории РФ. В настоящее время участниками ССВ являются 895 банков (данные на 16 февраля 2012 г.). По состоянию на 1 января 2011 г. в реестр банков – участников ССВ (системы страхования вкладов) включено 909 банков. Объем размещенных в них средств населения составил 9,8 трлн. руб., увеличившись за 2010 г. на 31,3%. В то же время структура использования денежных доходов населения (рис.1) показывает, что удельный вес сбережений в составе денежных доходов населения занимает незначительную долю (около 15%).

Рис 1. Использование денежных доходов населения (в %). Агентство по страхованию вкладов создано в январе 2004 года на основании Федерального закона от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». В целях обеспечения функционирования системы страхования вкладов, Агентство осуществляет выплату вкладчикам возмещений по вкладам при наступлении страхового случая; ведет реестр банков-участников системы страхования вкладов; контролирует формирование фонда страхования вкладов, в том числе за счет взносов банков; управляет средствами фонда страхования вкладов. С принятием Федерального закона от 20 августа 2004 года № 121-ФЗ «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве) кредитных организаций» и признании утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации» в России введен институт корпоративного конкурсного управляющего несостоятельными банками, функции которого возложены на Агентство. 27 октября 2008 года был принят Федеральный закон № 175-Ф3 «О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2014 года», согласно которому Агентство было наделено еще и функциями по финансовому оздоровлению банков. Основными принципами российской системы страхования вкладов являются: - обязательность участия банков в системе страхования вкладов; - сокращение рисков наступления неблагоприятных последствий для вкладчиков в случае неисполнения банками своих обязательств; - прозрачность деятельности системы страхования вкладов; - накопительный характер формирования фонда обязательного страхования вкладов за счет регулярных страховых взносов банков - участников системы страхования вкладов. Основными источниками формирования Фонда являются имущественный взнос государства, страховые взносы банков и доходы от инвестирования средств Фонда. Имущественный взнос Российской Федерации включает часть суммы, которая направляется в фонд обязательного страхования вкладов (ФОСВ), а оставшаяся часть предназначена для формирования источников расходов Агентства на проведение мероприятий, предусмотренных Федеральным законом «О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2011 года», Федеральным законом «О банках и банковской деятельности» и Федеральным законом «О несостоятельности (банкротстве) кредитных организаций». Общий размер имущества АСВ на 1 октября 2010 года составлял 332,9 млрд. рублей, в том числе средства ФОСВ — 118,3 млрд.; средства имущественного взноса РФ, не являющиеся ФОСВ, — 214,6 млрд.руб. Финансовой основой системы страхования вкладов в России является фонд обязательного страхования вкладов. За 2010 год Фонд увеличился на 37 млрд. руб. (39,5%) . В течение 2010 года основной рост происходил за счет поступления страховых взносов банков (31,3 млрд. руб., что на 27,2% больше, чем за предыдущий год). Фактическое расходование средств Фонда на выплаты страхового возмещения составило 9,4 млрд. руб., возврат из конкурсной массы ранее выплаченного страхового возмещения составил 1,6 млрд. руб. (по банкам, где конкурсное производство завершено, возврат средств в Фонд составил 100%). В структуре источников Фонда страховые взносы достигли 105,3 млрд. руб. (81%), капитализированная прибыль — 17,6 млрд. руб. (13%), имущественный взнос Российской Федерации — 7,9 млрд. руб. (6%) (рис.2).

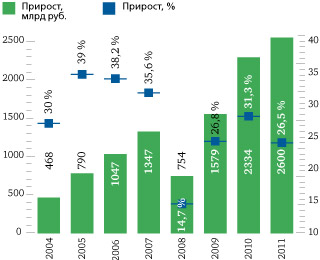

Рис. 2. Структура Фонда на 01.01.2011. В целях защиты от инфляции и пополнения Фонда Агентство проводит размещение (инвестирование) временно свободных денежных средств на рынке на принципах возвратности, прибыльности и ликвидности. В соответствии со ст. 38 Закона временно свободные денежные средства фонда обязательного страхования вкладов могут быть размещены и инвестированы: 1) в государственные ценные бумаги Российской Федерации; 2) в государственные ценные бумаги субъектов Российской Федерации; 3) в облигации российских эмитентов; 4) в акции российских эмитентов, созданных в форме открытых акционерных обществ; 5) в паи индексных инвестиционных фондов, размещающих денежные средства в государственные ценные бумаги иностранных государств, облигации и акции иных иностранных эмитентов; 6) в ипотечные ценные бумаги, выпущенные в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах; 7) в ценные бумаги государств, являющихся членами Организации экономического сотрудничества и развития; 8) в депозиты и ценные бумаги Банка России. Инвестирование денежных средств Фонда осуществляется с учетом менявшейся в течение 2010 года рыночной конъюнктуры, так, например, в течение I квартала 2010 г. в связи с частичным восстановлением рынков Агентство проводило более активную инвестиционную политику, увеличивая долю облигаций российских корпоративных эмитентов. При этом активы со сроком погашения до одного года поддерживались на уровне не менее 30% средств Фонда. В связи с неопределенностью, возникшей после резкого роста фондового рынка в I квартале 2010 г., во II квартале 2010 г. применялась более сдержанная инвестиционная политика, при которой увеличение доли высоконадежных депозитов в Банке России происходило за счет ограничения роста других видов финансовых вложений. Во втором полугодии 2010 г. проводилась умеренно консервативная инвестиционная политика, направленная на поддержание долей инструментов на сложившихся уровнях и постепенное снижение доли активов со сроком погашения до 1 года в пользу более доходных инструментов с большими сроками. Общая сумма доходов от инвестирования средств Фонда с учетом переоценки ценных бумаг за 2010 г. составила 13 410 млн. руб., доходность инвестированных средств — 12,1% годовых. На 1 января 2011 г. 26% средств Фонда были размещены в облигации федерального займа Российской Федерации, балансовая стоимость которых (включая переоценку по рыночным котировкам) составляла 35 033 млн. руб. В облигации субъектов Российской Федерации балансовой стоимостью 14 929 млн. руб. было инвестировано 11% средств, в депозиты Банка России — 8 400 млн. руб. (6% средств Фонда). Кроме того, 48% средств Фонда было инвестировано в корпоративные облигации, балансовая стоимость которых составляла 65 037 млн. руб., а 7% средств были размещены в акции со стоимостью по балансу 8 806 млн. руб. Еще 2% Фонда – денежные средства. Приобретения акций в течение года не проводились. Таким образом, проводя в 2010 г. в целом умеренно консервативную политику, Агентство обеспечило денежные средства для страховых выплат и достигло доходности, сравнимой с показателями иных участников рынка ценных бумаг, имеющих аналогичные инвестиционные ограничения. Министерство финансов РФ предлагает снова разрешить госкорпорации «Агентство по страхованию вкладов» размещать средства фонда страхования вкладов на депозиты в Банке России. АСВ является единственной госкорпорацией, для которой право размещения средств на депозите в ЦБ было введено законом, однако с 1 января 2012 года она его формально лишилась. В конце декабря 2011 г. были утверждены правила инвестирования временно свободных средств госкорпораций и госкомпаний. При согласовании документа, который вступил в силу с 1 января 2012 года, из него было изъято право АСВ размещать средства фонда страхования вкладов на депозитах в Банке России. На конец 2010 года на депозитах ЦБ России находилось порядка 10 миллиардов рублей средств из фонда, при размере фонда примерно в 135 миллиардов рублей. Поскольку депозиты Банка России являются разрешенным активом (объектом инвестирования) для инвестирования временно свободных средств фонда обязательного страхования вкладов в соответствии с федеральным законом «О страховании вкладов физических лиц в банках Российской Федерации», то данный актив (объект инвестирования) предлагается включить в перечень разрешенных активов (объектов инвестирования), утвержденный правилами», - говорится в пояснительной записке к проекту постановления, подготовленному Минфином. Следует отметить, что Агентству необходим этот инструмент для случаев значительных выплат. Депозит в ЦБ России обеспечивает доходность и ликвидность, а если средства будут просто находиться на счете в ЦБ России, то АСВ будет терять средства из-за инфляции. Страховые взносы едины для всех банков — участников ССВ и подлежат уплате банком на ежеквартальной основе. Ставка страховых взносов банков в Фонд устанавливается советом директоров Агентства и в настоящее время составляет 0,1 % среднего размера страхуемых вкладов физических лиц в банке за соответствующий квартал. Банк, имеющий разрешение Банка России признается удовлетворяющим требованиям к участию в системе страхования вкладов при соответствии им одновременно следующим условиям: 1) если учет и отчетность банка признаются Банком России достоверными; 2) если банк выполняет обязательные нормативы, установленные Банком России; 3) если финансовая устойчивость банка признается Банком России достаточной; 4) если меры, предусмотренные статьей 74 Федерального закона «О Центральном банке Российской Федерации (Банке России)», статьей 20 Федерального закона «О банках и банковской деятельности», статьей 3 Федерального закона «О несостоятельности (банкротстве) кредитных организаций», к банку не применяются, а также отсутствуют основания для их применения по итогам тематической инспекционной проверки, проведенной в соответствии с частью 4 статьи 45 настоящего Федерального закона. Учет и отчетность банка признаются Банком России достоверными в случае, если одновременно: 1) учет и отчетность банка соответствуют федеральным законам, нормам и правилам, установленным Банком России, собственной учетной политике банка; 2) возможные недостатки или ошибки в состоянии учета или отчетности банка не влияют существенным образом на оценку его финансовой устойчивости. Финансовая устойчивость банка оценивается Банком России по группам показателей, с определением по каждой из них обобщающего результата «удовлетворительно» или «неудовлетворительно» и признается Банком России достаточной при наличии результата «удовлетворительно» по всем группам показателей. Для оценки финансовой устойчивости банка применяются следующие группы показателей: 1) группа показателей оценки капитала, включающая показатели оценки достаточности и качества капитала; 2) группа показателей оценки активов, включающая показатели качества задолженности по ссудам и иным активам, размера резервов на потери по ссудам и иным активам, степени концентрации рисков по активам, включая величину кредитных рисков на акционеров (участников) и инсайдеров; 3) группа показателей оценки качества управления банком, его операциями и рисками, включающая показатели прозрачности структуры собственности, организации системы управления рисками, в том числе контроля за величиной валютной позиции, службы внутреннего контроля, в том числе системы противодействия легализации незаконных доходов и финансированию терроризма; 4) группа показателей оценки доходности, включающая показатели рентабельности активов и капитала, структуры доходов и расходов, доходности отдельных видов операций и банка в целом; 5) группа показателей оценки ликвидности, включающая показатели ликвидности активов, ликвидности и структуры обязательств, общей ликвидности банка, риска на крупных кредиторов и вкладчиков. Как показал проведенный анализ финансово-экономических показателей ССВ, в 2010 году размер страхового возмещения (700 тыс. руб.) и ставка страховых взносов банков (0,1% расчетной базы за расчетный период) оставались неизменными в связи с сохранением оптимального соотношения основных финансово-экономических показателей ССВ. Вклады, средства на которых полностью застрахованы, в 2010 г. составили: по количеству — 99,7%, по сумме — 58,2% всех застрахованных обязательств банков перед вкладчиками. Совокупный объем застрахованных вкладов на конец 2010 года составил 9 798,3 млрд. руб., увеличившись по сравнению с 2009 г. на 2 334,1 млрд. руб. (31%).

Рис.3. Прирост вкладов населения в 2004–2011 годах (млрд. руб., %) Размер страховой ответственности Агентства (потенциальные выплаты) в течение анализируемого года в связи с ростом средств физических лиц в банках вырос в абсолютном выражении и на 01.01.2011 составил 6 808,9 млрд. руб. (против 5 365,8 млрд. руб. на 01.01.2010). В относительном выражении (как отношение к совокупному объему застрахованных вкладов) он незначительно снизился и составил 69,5% (в 2009 г. — 71,9%). Указанное изменение произошло за счет более быстрого в первой половине года роста вкладов, размер которых превышает 700 тыс. руб. Таким образом, в последние годы ССВ способствовала поддержанию доверия населения к банковской системе. В течение года вклады продолжали быстро расти даже на фоне снижения процентных ставок ниже уровня инфляции. Указанное свидетельствует о том, что физические лица рассматривают банковские вклады в первую очередь как надежное размещение денежных средств. Быстрый рост вкладов с размером, близким к максимальной сумме страхового возмещения (от 400 до 700 тыс. руб. и от 700 тыс. руб. до 1 млн. руб.), свидетельствует о рациональном функционировании механизме системы страхования на сберегательное поведение населения. Литература 1. Федеральный закон «О банках и банковской деятельности» № 395-1 от 02.12.1990. 2. Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации» № 177-ФЗ от 23.12.2003. 3. Федеральный закон «О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2011 года» № 381-ФЗ от 03.12.2011. 4. Федеральный закон «О несостоятельности (банкротстве) кредитных организаций» № 40-ФЗ от 25.02.1999. 5. Отчет о результатах деятельности агентства по страхованию вкладов за 2010 г. 6. Банкирам дадут срок Е. Кукол // Российская газета. 06.12.2011. |