| Экономическая теория (Попов А.И.) |

Кредитно-банковская система. Рынки ссудных капиталов и ценных бумаг

Сущность и функции кредита. Источники кредитаКредит в широком смысле слова – это экономические отношения между физическими или юридическими лицами, возникающие при передаче имущества или денег на условиях возвратности, срочности и платности. В докапиталистический период кредит использовался в качестве ростовщического, когда заемщиками выступали мелкие ремесленники, крестьяне и феодалы, а кредиторами – купцы, ростовщики, предоставлявшие во временное пользование заемщикам ссуды под высокие проценты. С утверждением капитализма ростовщические отношения вытесняются основанной на рыночных условиях системой кредитных отношений. Кредит, используемый в рыночной экономике, – это форма движения ссудного капитала, осуществляемая на началах срочности, возвратности, платности. Функционирование кредитной системы происходит на основе материальной заинтересованности. Возникновение средств для кредитования, как правило, имеет внутренний характер. Они формируются за счет денежных ресурсов, высвобождаемых в процессе кругооборота:

Кроме этого, в качестве ресурсов ссудного капитала используются фонды, специально выделяемые для долгосрочного кредитования; накопления и сбережения населения; свободные денежные средства специальных фондов (пенсионного, страхования). Функции кредита. Кредит как экономическая категория выполняет перераспределительную, «эмиссионную» и контрольную функции. Перераспределительная функция. С помощью кредита осуществляется перераспределение денежных средств на условиях возвратности между предприятиями, организациями, отраслями, регионами. Эмиссионная функция предполагает замещение действительных денег кредитными деньгами и кредитными операциями. На основе кредитов происходит своего рода эмиссия денежных знаков, безналичных платежных средств и различных ценных бумаг. Контрольная функция проявляется в том, что при совершении кредитных операций на действующих предприятиях производится своеобразный контроль за их деятельностью. Такой контроль осуществляется путем использования принципов материального обеспечения и целевой направленности кредитов. Первое характеризует финансово-экономическое состояние предприятия; второе отражает целевую направленность развития, эффективность использования кредитов. Формы кредита. Новые формы кредитных отношенийВ процессе исторического развития кредитных отношений сформировались многообразные формы кредитования. Они подразделяются на три основные группы: по способу кредитования; по сроку кредитования; по характеру кредитного поля. I. По способу кредитования кредиты делятся на две основные формы: натуральную и денежную. Натуральная форма означает, что в качестве кредита могут использоваться инвестиционные товары, потребительские товары, сырье, ресурсы, предметы производственного потребления. Денежная форма предполагает, что в качестве кредита выступают денежные покупательные средства, денежный капитал, акции, векселя, облигации и другие долговые обязательства. II. По сроку кредитования кредиты делятся на:

III. По характеру кредитного поля кредит выступает в шести основных формах: коммерческого, банковского, потребительского, ипотечного, государственного, международного. 1. Коммерческий кредит предоставляется одними хозяйствующими субъектами (фирмы, предприятия, организации) другим в виде продажи товаров с отсрочкой платежа. Коммерческий кредит выступает в товарной форме и может предоставляться только предприятиями, производящими средства производства, тем предприятиям, которые потребляют эти средства производства (сырье, материалы, полуфабрикаты, оборудование и т. д.). Основным платежно-расчетным документом при совершении кредитных операций является вексель. Вексель – это письменное долговое обязательство, выдаваемое заемщиком (векселедателем) за купленные товары кредитору (векселедержателю), по которому заемщик обязуется уплатить указанную в векселе сумму денег по истечении срока своих обязательств. Исторически вексель возник в процессе совершенствования торговых сделок, в которых при отсрочке платежей наличными денежными средствами первоначально использовались долговые расписки. По мере развития товарно-денежных отношений вексель превратился в универсальный платежный расчетно-кредитный документ, используемый для оплаты товаров и услуг, предоставления краткосрочного коммерческого кредита. Векселя бывают простые (процентные) и переводные (тратты). Простой вексель имеет форму обычного долгового обязательства (обещание векселедателя уплатить определенному лицу соответствующую сумму денег, указанную в векселе). Переводной вексель – тратта – представляет собой приказ кредитора заемщику об уплате определенной денежной суммы третьему лицу. При этом кредитор именуется трассантом, заемщик – трассатом, а лицо, которому предоставляется право получения денег, – ремитентом. Трассат становится должником по векселю только тогда, когда он дает письменное согласие на оплату векселя, т. е. акцептует его. Передача векселя от одного держателя к другому осуществляется посредством индоссамента, т. е. передаточной подписи. Каждый индоссант, так же как и векселедержатель, несет ответственность за акцепт и платеж по векселю. Чем больше передаточных надписей, тем шире сфера обращения векселя. Вексельное обращение расширяет границы коммерческого кредита. Форма векселя, порядок его обращения и оплаты регламентируется вексельным законодательством. 2. Банковский кредит предоставляется банками, а также другими финансово– кредитными учреждениями любым хозяйствующим субъектам (предприятия, организации, частные предприниматели) в виде денежных ссуд. Ссуды различаются:

По сравнению с коммерческим банковский кредит не связан ограничениями по срокам и суммам кредитных сделок, по направлениям выдачи ссуд. Это делает банковский кредит более эластичным, расширяет границы его использования, повышает уровень надежности. 3. Потребительский кредит – форма кредитования населения путем продажи потребительских товаров длительного пользования с отсрочкой платежа. Предоставление потребительского кредита осуществляется торговыми учреждениями, банками. Потребительский кредит выступает как в товарной, так и в денежной форме в виде банковской ссуды. Банки выдают потребительские ссуды для приобретения автомобилей, телевизоров, холодильников, жилых домов. В современных условиях он получил широкое распространение. Так, в США около 20 % потребительских расходов на товары длительного пользования производится с помощью кредита. При этом процентная ставка по потребительскому кредиту составляет 15–20 %. 4. Ипотечный кредит. Этот вид кредита выступает в виде ипотеки, т. е. денежной ссуды, выдаваемой банками на долгосрочный период под залог недвижимости, в основном земли, сооружений, различных строений. В качестве источника таких ссуд используются ипотечные облигации, выпускаемые банками и предприятиями. 5. Государственный кредит – специфическая система кредитных отношений, в которой государство одновременно выступает в качестве заемщика (должника) и кредитора. Следовательно, государственный кредит включает в себя, с одной стороны, государственный долг, когда государство выступает в качестве заемщика; с другой – долг кредиторам, когда кредиты предоставляются государством предприятиям и организациям. Для покрытия бюджетного дефицита государство вынуждено прибегать к заимствованию средств на рынке ссудных капиталов. В результате образуется государственный долг. В этом случае государство выступает заемщиком, а население и частный бизнес – кредиторами. В то же время государство выступает в качестве крупного кредитора. Кредиты, предоставляемые государством, используются в качестве инструмента регулирования экономики. Выступая в качестве кредитора, государство направляет свои ресурсы преимущественно в отрасли национальной экономики, которые участвуют в осуществлении общенациональных программ экономического развития. 6. Международный кредит – это движение ссудного капитала в сфере международных экономических отношений. Он обычно предоставляется в товарной или денежной (валютной) форме. Кредиторами и заемщиками могут выступать правительства, частные фирмы, акционерные компании. В последнее время появились новые формы кредитных отношений, к числу которых относятся лизинг-кредит, факторинг, форфейтинг и др. Лизинг-кредит – это приобретение банком средств производства (машин, оборудования, транспортных средств, сооружений производственного назначения) с последующей сдачей их в долгосрочную аренду пользователям. В лизинге (аренде) участвуют три субъекта: предприятие – производитель оборудования; лизинговая компания (арендодатель) – учреждение, занимающееся сдачей оборудования в аренду предприятиям; предприятие, использующее оборудование (арендатор). Лизинговые компании преимущественно являются дочерними обществами коммерческих банков. Банки участвуют в лизинг-кредите в виде кредитования специализированных компаний, а также предприятий, сдающих в аренду производственное оборудование. Эта форма кредитования дает ряд преимуществ как лизингодателю, так и лизингополучателю. Лизинг основан на разделении функций собственности на право владения и право пользования (см. тему 5 Рыночная экономика: условия возникновения, сущность, виды и структура). Право владения на имущество остается за арендодателем, а право пользования – за арендатором (т. е. для того, чтобы получать прибыль, не обязательно владеть неким имуществом (оборудование), достаточно иметь право его использовать и извлекать доход). Факторинг – это передача фирмой права управления своей дебиторской задолженностью банку, который берет на себя обязанности по выполнению с помощью кредита всех финансовых операций данной фирмы, включая бухгалтерские, информационные, рекламные, сбытовые, страховые, кредитные и юридические. За фирмой фактически сохраняется лишь производственная деятельность. Форфейтинг – разновидность факторинга. Форфейтинг в отличие от факторинга ограничивается преимущественно кредитованием торговых операций. Банк покупает у продавца долговые требования по торговым операциям. По условиям форфейтинга продавец получает сразу всю сумму векселей за вычетом процентов, должник (покупатель) ликвидирует свои обязательства по задолженности регулярными, как правило, полугодовыми взносами. В отличие от обычного учета векселей коммерческими банками форфейтинг допускает переход всех рисков по долговым обязательствам к его покупателю, форфейтору. Банковская система. Виды и функции банковТрадиционно банк рассматривается как кредитный и расчетно-кассовый инструмент. Обычно совокупность кредитно-финансовых учреждений называют кредитно-банковской системой. Кредитно-банковская система состоит из банковской системы и совокупности небанковских кредитно-финансовых учреждений. Банковская система практически во всех странах с развитой рыночной экономикой имеет два уровня (двухуровневая банковская система). Первый уровень образует центральный банк, или совокупность банковских учреждений, выполняющих его функции (например, Федеральная резервная система США). Второй уровень образуют коммерческие банки (частные и государственные). Кроме двух основных можно выделить третий уровень – небанковские кредитно-финансовые учреждения. Банк – это своеобразная форма предпринимательской деятельности, где в качестве товара выступают деньги, которые аккумулируются в банке в виде депозитов (вкладов, которые хранятся в банке), а затем выдаются в качестве ссуд под определенный процент. Банки являются ведущим инструментом денежного рынка, они выступают в качестве регулятора денежного рынка. Увеличивая или уменьшая денежную массу на рынке путем эмиссии, кредитования, процентных ставок, банки тем самым оказывают влияние на товарный рынок, а следовательно, на повышение или снижение деловой активности на производстве. В России первый банк был учрежден императрицей Анной Иоановной в 1729-1733 гг. при монетной конторе. Вторая попытка создания банка была предпринята при императрице Елизавете Петровне в 1754 г. В 1764 г. Екатерина II открыла 2 коммерческих банка в Петербурге и в Астрахани. В 1775 г. во всех губернских городах учреждаются приказы общественного презрения с правом приема вкладов на проценты и выдачи ссуд под недвижимость. В 1786 г. учреждается государственный заемный банк для содействия дворянскому землевладению. В 1914 г. в России существовало 47 акционерных банков и 743 отделения. В советский период сложилась государственная банковская система. С 1990 г. начала формироваться двухуровневая банковская система Российской Федерации. Первый уровень банковской системы – Центральный банк Российской Федерации. Его основными функциями являются:

Все эти функции направлены на проведение в стране единой денежной политики; осуществление денежно-кредитного регулирования экономики страны; поддержку покупательной способности рубля путем борьбы с инфляцией и с излишками денежной эмиссии. Второй уровень банковской системы – коммерческие банки, обеспечивающие кредитно-расчетное обслуживание субъектов хозяйственной жизни. Коммерческие банки – это учреждения, создаваемые для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности, срочности. Основное назначение – посредничество в перемещении денежных средств от кредиторов к заемщикам. Коммерческие банки как субъекты финансового рынка имеют два отличительных признака. Во-первых, для коммерческих банков характерен двойной обмен долговыми обязательствами: на первой ступени банки размещают свои собственные долговые обязательства (депозиты, вкладные свидетельства, сберегательные сертификаты и т. д.); на второй ступени мобилизованные за счет этого средства вкладывают в долговые обязательства и ценные бумаги, выпущенные другими рыночными субъектами. Во-вторых, коммерческие банки принимают на себя безусловные обязательства с фиксированной суммой долга перед юридическими и физическими лицами, например при перемещении средств клиента на счета и во вклады при впуске депозитных сертификатов. Фиксированные по сумме долга обязательства заключают в себе более высокую степень риска для посредников (банков), поскольку они должны быть оплачены в полной сумме независимо от рыночной конъюнктуры; тогда как инвестиционные компании все риски, связанные с изменением стоимости ее активов и пассивов, распределяют среди своих акционеров. В настоящее время в Российской Федерации функционируют коммерческие банки различных типов, которые можно классифицировать по следующим признакам:

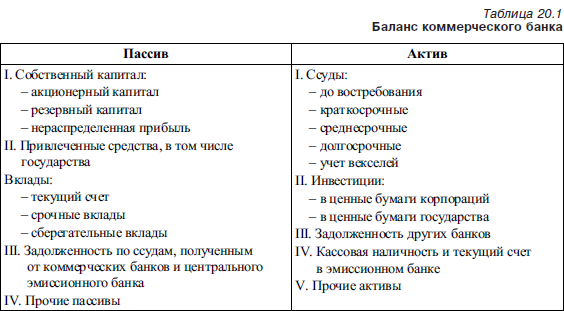

Третий уровень – небанковские кредитно-финансовые учреждения, которые формально не являются банками, но выполняют многие банковские операции. К их числу относятся инвестиционные и ипотечные банки, сберегательные учреждения, страховые компании, пенсионные фонды, ломбарды и т. д. Инвестиционные банки (в Великобритании – эмиссионные дома, во Франции – деловые банки) занимаются эмиссионно-учредительской деятельностью (т. е. по поручению государства или предприятий выполняют операции по выпуску и размещению ценных бумаг, иногда занимаются продажей собственных акций). Ипотечные банки – это учреждения, которые специализируются на выдаче долгосрочных кредитов под залог недвижимости (земли, зданий, сооружений и т. д.). Как правило, такие ссуды даются на жилищное и производственное строительство под высокий процент. Сберегательные учреждения (сберегательные банки) – небольшие кредитные учреждения местного значения в виде ассоциаций, кредитных союзов. Они осуществляют прием вкладов населения, выдачу потребительских кредитов, банковских ссуд. Страховые компании. Основной их функцией является страхование жизни, имущества. Аккумулированные денежные средства используются для долгосрочного финансирования крупных корпораций в области промышленности, транспорта, торговли. Пенсионные фонды формируются за счет страховых взносов предприятий, учреждений, работающих граждан. Пенсионные фонды вкладывают накопленные денежные резервы в облигации частных компаний и в ценные бумаги государства, осуществляя тем самым финансирование государственных и частных предприятий. Ломбарды – это организации, которые предоставляют ссуды населению под залог имущества и вещей. Ломбарды действуют во многих городах Российской Федерации. Операции банков. Банки выполняют свои функции по привлечению и размещению денежных средств, путем проведения пассивных и активных операций. Пассивные операции связаны с мобилизацией денежных средств; активные операции – с их размещением. Активные и пассивные операции отражаются на балансе банка (табл. 20.1).

Пассивные операции составляют основу деятельности банков; за счет них формируются ресурсы банка (пассивы). Активные операции. Все активные операции делятся:

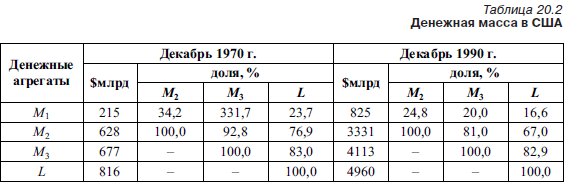

Кроме названных операций в последнее время стали широко использоваться такие банковские услуги, как лизинг, факторинг, форфейтинг (рассмотренные выше), а также трастовые операции. Трастовые операции – это управление капиталом клиентов, хранение их ценных бумаг, что позволяет коммерческим банкам расширить сферу действий, обеспечивая тем самым высокие прибыли. Денежная масса и ее измерение. Денежные агрегаты. Предложение денег в рыночных условиях. Денежный мультипликаторВ кругообороте доходов и товаров важное значение имеет определение количества денег, необходимых для обращения, так как они оказывают существенное влияние на уровень цен, занятость, реальный выпуск товаров. В этих условиях необходимо обладать возможностями измерения денег, знать их массу в каждый данный момент и осуществлять контроль за их количеством, обеспечивая тем самым экономическую стабильность в стране. Масса денег – это совокупность всех денежных средств, находящихся в обращении в наличной и безналичной формах, обеспечивающих движение товаров и услуг в народном хозяйстве, которыми располагают частные лица, собственники (предприятия и организации) и государство. Денежная масса подразделяется на активную и пассивную части. Активная часть – это денежные средства, которые реально обслуживают хозяйственный оборот. Пассивная часть – это денежные накопления, остатки на счетах, которые являются потенциальными расчетными средствами. В США на долю активной части в виде наличных денежных средств (бумажные деньги и разменная монета) приходится всего около 25 % от общей денежной массы (в России эта цифра значительно выше), а основная часть сделок между предприятиями и организациями, даже в розничной торговле, совершается в рыночных условиях с использованием банковских счетов в виде безналичных денег. Квазиденьги. В структуру денежной массы включаются также деньги, которые непосредственно в качестве платежного средства не используются: денежные средства на срочных счетах, сберегательные вклады в коммерческих банках, депозитные сертификаты в виде срочных банковских вкладов, акции инвестиционных фондов и т. д. Эти компоненты денежной массы получили название «квазиденьги», т. е. «мнимые», «ненастоящие» деньги (иногда их называют «почти деньги»). В самом общем виде рынок денег – это сеть институтов, обеспечивающих взаимодействие предложения и спроса на деньги. Говоря о рынке денег, необходимо иметь в виду, что деньги сами по себе «не продаются» и «не покупаются». Рынок денег – это рынок краткосрочных высоколиквидных ценных бумаг. Следовательно, можно сказать, что при сделках на рынке денег подразумевается обмен денег на другие ликвидные активы по альтернативной стоимости, измеряемой в единицах номинальной нормы процента. Под альтернативной стоимостью в данном случае понимаются потери от каких-либо неиспользованных возможностей, связанных с различными вариантами инвестиций. Предложение денег – это денежная масса, находящаяся в обращении, т. е. совокупность платежных средств, обращающихся в стране в данный момент. Для характеристики предложения денег обычно анализируются различные денежные агрегаты. Денежный агрегат – это любая из нескольких специфических групп ликвидных активов, служащих для измерения денежной массы. Обычно в качестве денежных агрегатов используют следующие группы ликвидных активов: М1, М2, М3, L и др. В табл. 20.2 приведены данные об объеме и составе денежной массы в США.

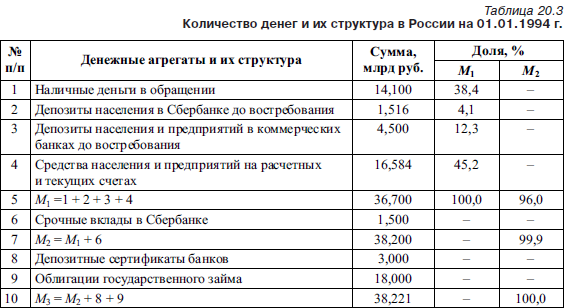

Таблица дает представление о величине денежной массы в США, измеренной по агрегатам, и динамике ее изменений. Из приведенных данных видно, что в США доля наличных денежных средств в 1970–1990 гг. сократилась в общей денежной массе с 23,7 до 16,6 %. В то же время резко выросли денежные средства на срочных и сберегательных счетах, а также депозитные сертификаты банков. Агрегат М1 иногда называют «деньгами для сделок». В его состав включаются: наличные деньги в виде монет и бумажных денег; деньги на текущих счетах «до востребования»; депозиты населения в сбербанках «до востребования»; депозиты населения и госпредприятий в коммерческих банках «до востребования». Агрегат М2 включает в себя агрегат М1 плюс деньги на срочных и сберегательных счетах, которые нельзя непосредственно (до истечения определенного срока) использовать как покупательное и платежное средство. Агрегат М3 – включает агрегат М2 плюс депозитные сертификаты банков, облигации государственного займа. Агрегат L включает в себя агрегат М3 плюс банковские акцепты, коммерческие бумаги, казначейские векселя, сберегательные облигации. Агрегат Х – иностранная валюта и др. Центральный банк России выделяет три агрегата денежной массы – М2; М3. В табл. 20.3 приведены денежные агрегаты и их структура в России на 01.01.1994 г. (Социально-экономическое положение России. – М., 1994. – С. 125–126).

Денежный мультипликатор. Выше было показано, что предложение определяется массой денежных средств. Для ее расширения используется денежный мультипликатор. Особую роль в этом процессе играет Центральный банк, который контролирует денежную базу (деньги Центрального банка). Механизм действия денежного мультипликатора заключается в том, что независимо от эмиссионной деятельности Госбанка (выпуск новых наличных денег) размер денежной массы можно увеличить за счет расширения кредитов коммерческих банков. Допустим, что банк «А» располагает активами 100 тыс. руб. Часть этих активов банк обязан хранить как резерв, который устанавливается законодательно. Если уровень резерва составляет 10 %, то банк может выдать клиентам ссуду 90 тыс. руб., а 10 тыс. руб. останется в резерве. Предположим, что клиенты, получившие ссуду 90 тыс. руб., уплатили эти деньги различным физическим и юридическим лицам за товары и услуги, а последние поместили вырученные деньги на депозит в банк «Б». Увеличение депозитов в этом банке позволяет ему выдать новые ссуды. При этом 10 % депозитов (9 тыс. руб.) необходимо направить в резерв. Следовательно, новые ссуды составят 81 тыс. руб., а общий прирост денежной массы уже увеличится на 171 тыс. руб. (90 + 81). Далее полученную в качестве платежей 81 тыс. руб. помещают на депозиты в банк «В», который может направить на выдачу ссуд 72,9 тыс. руб., а 8,1 – в резерв и т. д. Предел расширения банковских депозитов составит: 100 + 90 + 81 + 72,9 + … = 100 (1 + 0,9 + 0,92 + 0,93 + …) = 100/(1 – 0,9) = 1 млн руб. Таким образом, первоначальный депозит 100 тыс. руб. увеличился до 1 млн руб. Расширение денежной массы определяется путем мультипликатора денежного предложения, который рассчитывается по формулам: m = 1/r, где m - денежный мультипликатор, r - обязательная норма резерва. отсюда M = R х m, где М – денежная масса; R – денежная база (деньги Центрального банка). Денежный мультипликатор (m) определяется как отношение денежной массы (М) к денежной базе (R). Денежный мультипликатор показывает, во сколько раз изменится объем денежной массы М в случае изменения денежной базы R. Спрос на деньги. Монетаристская и кейнсианская теории спроса. Кейнсианская теория предпочтения ликвидности. Психологические мотивы хранения сбережений в денежной формеВ экономической теории сложились два основных подхода при анализе спроса на деньги: монетаристский и кейнсианский. Монетаристская теория спроса на деньги основывается на неоклассических традициях. Родоначальником монетаризма является И. Фишер (1867–1947). Современный монетаризм возник как новый вариант количественной теории. Его основателями являются представители Чикагской школы М. Фридмен, К. Брун-нер. Сущность монетаризма сводится к двум основным положениям: Деньги играют определяющую роль в развитии экономики. Центральный банк может оказывать регулирующее воздействие на денежное предложение, т. е. на величину денежной массы, находящейся в обращении. За основу спроса обычно принимают уравнение И. Фишера MV = PQ, где М – количество денег, находящихся в обращении; V – скорость обращения денег; Q – количество проданных товаров; P – уровень цен. Или M = PQ / V, В этом уравнении Q – количество проданных товаров – соответствует реальному доходу. Номинальный доход представляет собой произведение реального дохода Q на абсолютный уровень цен Р. Следовательно, количество денег, находящихся в обращении, равно отношению номинального дохода к скорости обращения денег. Если М – количество денег, находящихся в обращении, – заменить на параметр МБ (величина спроса на деньги, т. е. количество денег, потребное предприятиям, фирмам и частным лицам), уравнение примет вид M = PQ / V Отсюда можно сделать вывод, что величина спроса на деньги зависит от трех факторов:

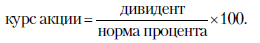

Позднее И. Фишер дополнил свою формулу обмена, в которой учел не только массу денег, находящихся в обращении, но и сумму денежных средств, находящихся на чековых счетах в банках. Уравнение обмена с учетом депозитного обращения выглядит следующим образом: MV + MV = PQ = PT, где M – сумма денежных средств на чековых счетах; V – скорость обращения денежных остатков на счетах в течение данного периода; P – средневзвешенный уровень цен; T – сумма всех товаров (индекс торговли). Основателем современного монетаризма является американский экономист М. Фридмен. Отличительная особенность современного монетаризма заключается в том, что при раз- работке теории спроса на деньги основное внимание исследователей сосредоточено на поведении отдельного хозяйствующего субъекта, а затем полученные выводы интерпретируются для анализа на макроуровне (т. е. спрос на деньги учитывается как на уровне общества в целом, так и на уровне отдельного лица). В решении проблемы спроса на деньги современный монетаризм опирается на уравнение И. Фишера MV = PQ, в котором акцент сделан на взаимосвязи денежного фактора с ценами. М. Фридмен же увязывает динамику денежной массы с номинальным ВНП. Его теория известна как чистая теория спроса на деньги. М. Фридмен утверждал, что спрос на деньги определяется не обычным «неизменяемым» доходом, а устойчивой его частью, так называемым постоянным доходом, рассчитываемым как средневзвешенная величина на основе уровня дохода за текущий и прошлые годы. В этой связи он предложил новую интерпретацию количественной теории денег: MV = PY, где М – денежная масса; V – скорость обращения дохода; Р – уровень цен; Y– норма реального дохода; PY – фактически номинальный ВНП. Следовательно, M = ВНП / V, Величина V является стабильной, т. е. не в краткосрочном периоде – неизменна, а в долгосрочном плавно изменяется. В этом случае связь между денежной массой и номинальным ВНП осуществляется непосредственно. Если V стабильна, то фактор денег можно записать с определенным коэффициентом «К», тогда МК = ВНП. Чтобы объяснить связь денежной массы с ВНП, М. Фридмен вводит категорию портфеля активов, т. е. совокупности всех ресурсов, которыми обладает индивид. Он отмечал, что каждый человек привыкает к определенному соотношению денег и других видов активов в своем «портфеле активов». Исходя из этого М. Фридмен предложил «денежное правило» сбалансированной долгосрочной монетарной политики, т. е. поддержания обоснованного прироста денежной массы в обращении. Величина этого прироста определяется уравнением М. Фридмена М = Р + Y, где М – среднегодовой темп прироста денежной массы; Р – среднегодовой темп ожидаемой инфляции; Y – среднегодовой темп прироста ВНП за длительный период. Денежное правило М. Фридмена предполагает стабильный и умеренный рост денежной массы на 3–5% в год. Практическая апробация этой теории проводилась в условиях стабильно функционирующих экономик. В нашей стране она не дала положительных результатов, так как при ее осуществлении имели место другие негативно воздействующие на экономику факторы. Кейнсианская теория предпочтения ликвидности или спроса на деньги. В «Общей теории занятости, процента и денег» Дж. Кейнс пытался установить причины утечки денег из обращения, которая, по его мнению, ведет к сокращению совокупного платежеспособного спроса и ограничению производства. Исследования, проведенные Дж. Кейнсом, позволили ему сделать вывод, что главными причинами утечки денег являются психологические факторы: склонность к потреблению; предпочтение ликвидности; предположение о будущем доходе от капитальных активов. На основе этих фундаментальных положений Дж. Кейнс теоретически обосновал спрос на деньги. Он выдвинул три психологических мотива, которые побуждают людей хранить сбережения в денежной форме: трансакционный; предосторожности; спекулятивный. Трансакционный мотив основан на хранении некоторой части своих активов в форме денег для использования их в качестве средства платежа. Мотив предосторожности связан с хранением денег для удовлетворения непредвиденных потребностей в будущем в виде незапланированных расходов для приобретения вещей или осуществления купли-продажи. Спекулятивный мотив возникает из желания избежать будущих потерь, возникающих в результате неопределенности на финансовом рынке. Спекулятивный спрос, связанный с куплей-продажей ценных бумаг, определяется Дж. Кейнсом через норму процента. Это обусловлено тем, что курс акций прямо пропорционален дивиденду и обратно пропорционален ссудному проценту. Совокупный спрос на деньги определяется в этом случае по формуле Мd = M1 + M2 = L1(Y) + L2(i), где Мd – совокупный спрос на деньги; M1 – операционный спрос, который учитывает трансакционный мотив и мотив предосторожности; M2 – спекулятивный спрос; i – норма процента; L1, L2 – функции ликвидности. Различия между кейнсианским и монетаристским подходами: Роль государства в регулировании денежной политики. Кейнсианская теория денег опирается на регулирующую роль государства; монетаризм базируется на убеждении, что рыночная экономика является внутренне устойчивой системой. Отсюда делается вывод, что вмешательство правительства в экономику, включая регулирование денежной массы, необходимо свести к минимуму. Роль денег в воспроизводственном процессе. При исследовании денежной системы и ее влияния на ВНП кейнсианцы принимают за основу уровень процентной ставки, а деньгам отводится второстепенная роль. С точки зрения монетаристов, непосредственное предложение денежной массы определяет уровень производства, занятости, цен. Обращение денежной массы. Кейнсианцы считают, что изменение предложения денег сначала влияет на уровень процентной ставки, затем – на инвестиционный спрос и только через мультипликационный эффект вызывает изменение ВНП. Монетаристы полагают, что динамика ВНП следует непосредственно за динамикой денег. При этом исходят из того, что V – стабильна, т. е. соответствует определенному коэффициенту К. Тогда из уравнения обмена (MV = PQ при V = К и PQ = ВНП, MК = ВНП) следует, что между денежным предложением М и ВНП существует непосредственная связь. Изменение денежной массы в долгосрочном периоде. Кейнсианцы считают, что наращивание денежного предложения ведет ко многим негативным последствиям. Если происходит значительное увеличение денег, то спрос на них падает, процентная ставка снижается и перестает реагировать на рост предложения денег. Экономика оказывается в так называемой ликвидной ловушке. В результате разрывается цепочка причинно-следственной связи между ростом количества денег в обращении и номинальным ВНП. Поэтому кейнсианцы считают, что более действенным средством стабилизации экономики является фискальная и бюджетная политика. В отличие от кейнсианцев монетаристы полагают, что в долгосрочной денежной политике государство должно ориентироваться на обоснованный, постоянный прирост денежной массы. В этой связи монетаристами было выдвинуто «денежное правило» сбалансированной долгосрочной монетарной политики, согласно которой стабильный и умерен- ный рост денежной массы должен быть в пределах 3–5% в год. В последние годы и монетаристы и кейнсианцы отказываются от крайних позиций и противоречия во взглядах сглаживаются. В результате зарождается синтез концепций, охватывающий различные направления. Рынок ценных бумагЦенная бумага – это документ, удостоверяющий право собственности на какой-либо вид капитала и приносящий его владельцу определенный доход в виде дивиденда или про- цента. Ценные бумаги могут выпускаться государством или предприятиями. Организация, выпускающая в обращение ценные бумаги, называется эмитентом, а процесс их выпуска – эмиссией. Эмиссия ценных бумаг осуществляется с целью привлечения финансовых ресурсов для расширения производственной деятельности или под конкретные инвестиционные проекты. С появлением ценных бумаг происходит как бы раздвоение капитала на реальный, представленный производственными фондами, и фиктивный – в виде бумажного дубликата. Однажды появившись, такой капитал начинает жить самостоятельной жизнью. Это обусловлено тем, что по отношению к размеру реальных активов стоимость фондовых активов в виде ценных бумаг может колебаться в больших пределах. С теоретической точки зрения это становится возможным в результате того, что в процессе акта ссуды происходит отделение капитала-собственности от капитала-функции. Капитал-собственность в виде ценных бумаг обладает высокой степенью ликвидности и способностью легко превращаться в наличные денежные средства. Ценные бумаги можно условно разделить на свидетельства о собственности и свидетельства о займе. Свидетельства о собственности включают в себя акции, опционные свидетельства, финансовые фьючерсы, ордера, права или варранты, коносаменты и т. д. Наиболее распространенным видом ценных бумаг этой группы являются акции. Акция – это ценная бумага, свидетельствующая о внесении определенной суммы денег в капитал акционерного общества (АО) и дающая право ее владельцу на получение прибыли (в форме дивидендов), а также на участие в управлении производством. Акции подразделяются на: обыкновенные, или простые, и привилегированные; именные и на предъявителя. Обыкновенная, или простая, акция дает право голоса на собрании акционеров и право на получение дивиденда, размер которого зависит от результатов хозяйственной деятельности АО. Привилегированная акция гарантирует фиксированный доход, размер которого не зависит от результатов хозяйственной деятельности АО, – в этом и заключается ее привилегия. Вместе с тем этот вид акций не дает права голоса на собрании акционеров, так как полу- чающие фиксированный доход их владельцы не заинтересованы в увеличении прибыли АО. Именные акции выписываются на имя определенного владельца с регистрацией в книге АО. Продажа таких акций возможна лишь при перерегистрации сделки. Использование таких акций позволяет осуществлять учет и контроль за их движением. Акции на предъявителя не регистрируются и свободно продаются и покупаются любыми физическими и юридическими лицами. Предъявительские акции отличаются от именных тем, что первые выпускаются достаточно мелким номиналом, а вторые – крупным. Кроме названных выпускаются и другие разновидности акций. Так, «Славянское перестраховочное общество» эмитировало акции шести разновидностей: «золотая» акция (дает право на голос в совете директоров общества); «серебряные» акции (дают право первоочередных инвестиций в проекты владельцев этих акций); обыкновенные; привилегированные; конвертируемые привилегированные (могут обмениваться на обыкновенные по номинальной стоимости); отзывные привилегированные (могут выкупаться по желанию акционера по заранее объявленной цене). В процессе эмиссии первоначально акция выпускается в обращение по номинальной стоимости, т. е. по цене, которая указывается на акции при учреждении АО. В последующем устанавливается курсовая или рыночная цена акции. Курс акции определяется по формуле

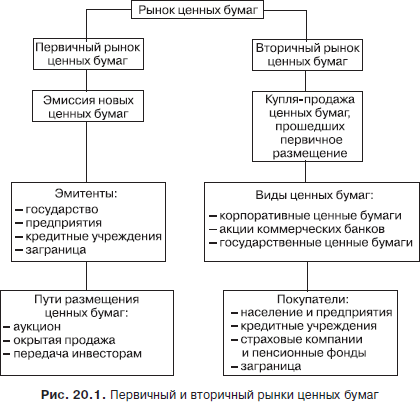

Курс акций может быть выше или ниже номинальной цены. Повышение рыночной цены по сравнению с номинальной называется лажем или ажио, понижение – дизажио. При создании новых АО или при расширении действующих обычно образуется учредительская прибыль, которая присваивается учредителями АО. Учредительская прибыль представляет собой разницу между суммой денежных средств, полученной учредителями от реализации выпущенных акций, и стоимостью капитала, реально вложенного ими в акционерное предприятие. Свидетельства о займе – это облигации, векселя, депозитные и сберегательные сертификаты, чеки, различные долговые обязательства и т. д. Наиболее распространенными в этой группе ценных бумаг являются облигации. Облигация – это ценная бумага, дающая право ее владельцу на получение дохода в форме выигрышей или фиксированного процента к номинальной цене оплаты купонов. Облигации могут выпускать государство, органы местной власти, крупные акционерные компании, фирмы и другие юридические лица. Облигации могут быть долгосрочными (3–5 лет и более) и краткосрочными (3–6 месяцев). По истечении установленного срока они погашаются по номинальной стоимости, а держатель акций получает доход в виде фиксированного процента от нарицательной стоимости. Депозитные и сберегательные сертификаты – разновидность срочных вкладов банка. Они различаются тем, что депозитные сертификаты продаются только юридическим лицам, а сберегательные – физическим. Цикл жизни ценных бумаг. Ценные бумаги обычно проходят три фазы жизненного цикла (рис. 20.1):

Рынок ценных бумаг – составная часть финансового рынка. Финансовый рынок представляет собой совокупность рыночных институтов, направляющих поток денежных средств от собственных сбережений к заемщикам. Главное назначение рынка ценных бумаг – обеспечение более полного и быстрого перелива сбережений в инвестиции. В качестве посредников на рынке ценных бумаг выступают брокеры, инвестиционные дилеры, маклеры. Основные принципы функционирования рынка ценных отвечают следующим требованиям:

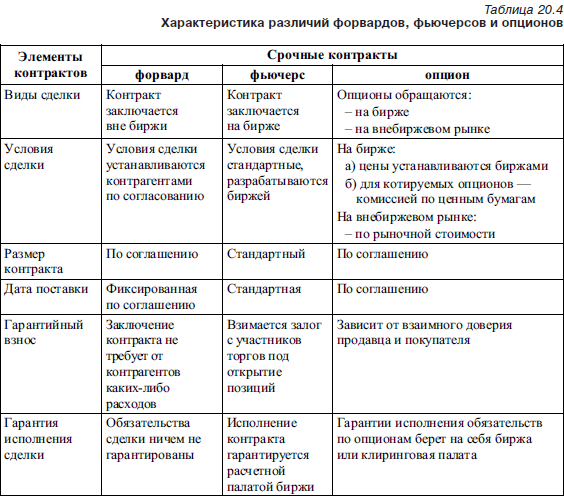

В современных условиях широкое распространение получили спотовый и срочный рынки. В начале 1994 г. общая стоимость (считая по номиналу) производных финансовых активов на срочном рынке превысила $12 трлн, что в два раза больше ВНП США (Буренин А. Н. Рынки производных финансовых инструментов. – М.: ИНФРА-М., 1996. – С. 13). Эти виды рынков тесно связаны между собой. Спотовый рынок определил появление срочного. На спотовом рынке осуществляется торговля реальными товарами с немедленной доставкой. Срочный рынок – рынок срочных контрактов, т. е. соглашений контрагентов о будущей поставке активов в виде материальных ценностей, товаров, ценных бумаг в установленный срок на согласованных условиях. На спотовом рынке участвуют хеджеры и торговцы. Спрос и предложения формируются за счет товаров, которые не предназначены для хранения. Хеджеры, осуществляющие сделки по продаже или покупке контрактов, могут продать товар в настоящий момент или продать срочный контракт и хранить товар. Хеджеры фактически формируют на спотовом рынке предложение контрактов, осуществляя тем самым страхование от возможных потерь при колебании цен на те или иные товары. Торговцы формируют запасы товаров относительно ожидаемой цены спот. Действия торговцев определяются текущей и ожидаемой ценой спот. На срочном рынке выполнение срочных контрактов осуществляется в виде форвардных, фьючерсных, опционных контрактов. Форвардный контракт – это соглашение между контрагентами о будущей поставке предмета контракта, которое заключается вне биржи. Исполнение контракта осуществляется в соответствии с данными условиями в назначенные сроки. Предметом соглашения могут выступать различные активы – товары, акции, облигации, валюта и т. д. Условие форвардного контракта, как правило, содержит какую-либо одну фиксированную дату поставки. Данный вид контракта не может быть ликвидирован досрочно одной из сторон оффсетной сделки (т. е. противоположной сделки, когда продавец может купить, а покупателю продать контракт не разрешается). Фьючерсный контракт – это соглашение о будущей поставке предмета контракта. Фьючерсный контракт отличается от форвардного рядом особенностей. Фьючерсный контракт заключается только на бирже. Биржа сама разрабатывает его условия. Предметом контракта могут выступать материальные активы – бензин, золото, пшеница; финансовые инструменты – валюта, ценные бумаги, фондовые индексы. Исполнение фьючерсных контрактов гарантируется расчетной палатой биржи посредством взимания залогов с участников торгов под открытие позиций. Закрытие позиций происходит путем совершения оффсетной сделки, после которой участник фьючерсной торговли больше не несет обязательств исполнения контракта, а перекладывает их на нового контрагента. Опционные контракты. Опцион – это двухсторонний договор о передаче права на покупку или продажу определенного базисного актива по определенной цене в определенное время. В контракте участвуют две стороны: покупатель опциона – сторона, приобретающая право на покупку или продажу актива; продавец – сторона, предоставляющая право поставить или принять актив по требованию покупателя. За полученное право покупатель опциона уплачивает продавцу некоторое вознаграждение, называемое премией. С точки зрения сроков исполнения опционы подразделяются на два типа: американские и европейские. Американские опционы могут быть исполнены в любой день до срока окончания контракта; европейские – только в день исполнения контракта. Большая часть заключаемых сегодня на биржах контрактов является американскими опционами. Характерные различия форвардов, фьючерсов и опционов приведены в табл. 20.4.

Впервые исследование сущности срочного рынка, определение срочной цены и ее соотношения со спотовой осуществил Дж. Кейнс. Он установил, что для производителя, который собирается выпускать товар в будущем, главную роль играет срочная цена. Она позволяет производителю определять масштабы операций в будущем, избегать ценового риска путем реализации товара на срок до того момента, как он его произведет. Фондовая биржа – это организационная форма функционирования рынка ценных бумаг. Главное назначение фондовой биржи – создание наиболее благоприятных условий для осуществления сделок по купле-продаже и перепродаже ценных бумаг. К основным функциям фондовой биржи относятся:

Биржевые органы осуществляют регистрацию стихийно сложившихся курсов ценных бумаг, т. е. проводят биржевую котировку. Макрорегулирование кредитно-денежной системы. Кейнсианское и монетаристское регулирующие воздействияКредитно-денежная политика макроэкономического регулирования основывается на теории денег (монетаристская теория). В экономической литературе сложились два ведущих направления регулирующего кредитно-денежного воздействия на экономику страны – кейнсианское и монетаристское. И кейнсианцы и монетаристы признают, что изменение денежного предложения оказывает существенное влияние на номинальный ВНП. Однако механизмы использования кредитно-денежного воздействия на экономические процессы разные. Кейнсианцы при использовании монетаристской политики за основу берут уровень процентной ставки, т. е. денежное обращение используется в виде косвенных рычагов. Монетаристы в качестве регулирующего воздействия используют непосредственно уровень предложения денег. Чтобы выявить особенности кейнсианского и монетаристского подходов, необходимо предварительно рассмотреть, каким образом осуществляется регулирование денежной массы в обращении в экономической практике. К числу основных его инструментов относятся:

Операции на открытом рынке осуществляются путем покупки или продажи ценных бумаг, посредством чего ЦБ добивается увеличения резервов предложения денег или их изъятия. Если на денежном рынке имеется излишек денежной массы в обращении, то ЦБ продает государственные ценные бумаги на открытом рынке коммерческим банкам или населению. В результате предложение государственных ценных бумаг увеличивается, их рыночная цена падает, процентные ставки по ним растут, повышается привлекательность их для покупателя. Население и банки начинают скупать правительственные ценные бумаги. Это приводит к сокращению банковских резервов и соответственно к уменьшению предложения денег. Если на денежном рынке наблюдается недостаток денежных средств в обращении, ЦБ начинает скупать правительственные ценные бумаги у банков и населения, что ведет к повышению банковских резервов и к увеличению денежного обращения. Учетно-процентная (дисконтная) политика. Учетная ставка – это размер процентной ставки, под который ЦБ предоставляет кредиты коммерческим банкам. Если ЦБ поднимает ставки по кредитам, цена займов увеличивается, коммерческие банки уменьшают объемы заимствований и пытаются возвратить имеющиеся. Это ведет к снижению резервов и сокращению денежного предложения и кредитных операций. Если ЦБ понижает процентную ставку, цена займов уменьшается, спрос на кредиты со стороны коммерческих банков повышается, вызывая тем самым увеличение количества денег в обращении и расширение кредитных операций. Изменение норматива обязательных резервов. Повышение ЦБ норматива обязательных резервов коммерческих банков приводит к сокращению избыточных резервов и к мультипликационному уменьшению денежного предложения. Снижение ЦБ нормативов обязательных резервов сопровождается увеличением избыточных резервов коммерческих банков и мультипликационным расширением денежного предложения. Кейнсианский подход предполагает, что при разработке модели регулирования экономики за основу берется фискальная, или бюджетная, политика (изменение государственных расходов и налогов), а денежное обращение используется в качестве косвенного рычага (изменение процентной ставки). Допустим, что в экономике имеет место спад. Для стимулирования производства необходимо увеличить денежное обращение. В этих целях процентная ставка уменьшается, что ведет к увеличению инвестиций. Расширение инвестиций, в свою очередь, активизирует производство, и как следствие происходит рост ВНП. Увеличение происходит с мультипликационным эффектом. В результата спад приостанавливается, безработица уменьшается, доход общества возрастает. В 1970-х гг. наступил кризис кейнсианского направления. В экономической науке произошел пересмотр теоретических основ макроэкономического регулирования. В результате возобладало сначала неоклассическое направление, а затем монетаристское. Главным теоретиком монетаризма явился американский экономист М. Фридмен. За основу кредитно-денежного регулирования монетаристами принято положение о том, что причинно-следственная связь между предложением денег и номинальным ВНП осуществляется не через процентную ставку, а непосредственно. М. Фридмен исходил из того, что каждый человек привыкает к определенной структуре денег и других видов активов. Если предложение денег увеличится, то структура активов изменяется и население начинает приобретать любые реальные и финансовые активы. В результате совокупный спрос и номинальный ВНП возрастают. Установлено, что стабильный рост денежной массы в обращении должен составлять 3–5% в год. Если прирост денежной массы в обращении превысит установленный среднегодовой уровень, то начинается раскручивание инфляции; понижение этого уровня приведет к падению темпа прироста ВНП. В современных условиях, как правило, используется синтетическая модель денежнокредитного регулирования, которая базируется на использовании как кейнсианского, так и монетаристского подхода. Васильева Е.В. Экономическая теория | Душенькина Е.А. Экономическая теория |