| Каталог статей |

|

Дышлевич В.Л., Ануфриева Д.А., Александрова А.Н. Рынок факторинговых услуг в УкраинеВ процессе своей деятельности многие предприятия сталкиваются с такими проблемами как недостаточная капиталообеспеченность, растущие риски кредитования, высокая дебиторская задолженность, рост неплатежей. Справиться с этими трудностями можно прибегнув к одному из самых перспективных видов банковских услуг, наиболее приспособленному к современным процессам развития экономики, который носит название факторинг.В общем виде факторинг можно охарактеризовать, как комплекс банковских услуг, предоставляемых компаниям, которые осуществляют свои расчеты с отсрочкой платежа, в обмен на уступку дебиторской задолженности, включающий финансирование поставок товаров, страхование кредитных рисков, учет состояния дебиторской задолженности и регулярное предоставление соответствующих отчетов клиенту, а также контроль своевременности оплаты и работу с дебиторами. В факторинговых операциях берут участие три стороны: 1. Факторинговая компания (отдел банка) – специализированная организация, которая покупает счета у клиентов. 2. Клиент (поставщик товара, кредитор) – предприятие, которое заключило договор с факторинговой компанией. 3. Предприятие (заёмщик) – фирма-покупатель товара.

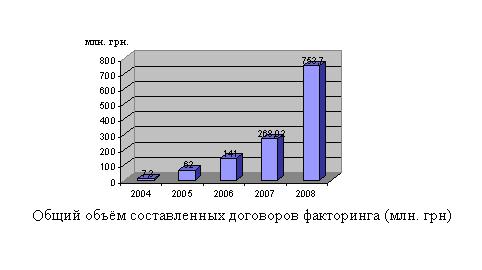

1. заключение внешнеторгового соглашения 2. поставка товара покупателю 3. передача долговых требований фактор-фирме 4. оплата части стоимости сделки (80-90%) 5. поступление денежных средств от покупателя 6. выплата остатка за вычетом вознаграждения (7) Факторинг необходим компаниям, деятельность которых осуществляется с использованием отсрочки платежа. Когда компания находится на этапе интенсивного развития (наращивает объемы продаж, осваивает новый рынок), как правило, внутренние ресурсы не в состоянии на все 100% обеспечить растущие потребности в оборотных средствах. В этом случае факторинг является эффективным инструментом пополнения оборотных средств. С точки зрения денежных средств факторинг решает такие проблемы, как: - расширение доли компании на рынке. У поставщика появляется возможность привлечь новых клиентов, увеличить ассортимент товара на складе и, как следствие, увеличить оборот и прибыль. - повышение ликвидности дебиторской задолженности. Поставщик получает деньги сразу же после отгрузки товаров с отсрочкой платежа. Выплачиваемое финансирование автоматически увеличивается по мере роста продаж. - ликвидация кассовых разрывов. Четкое планирование поступления денежных средств и погашение собственной задолженности. Поставщик может построить план выплаты факторингового финансирования «под свою компанию»: получать деньги именно в тот день, когда ему необходимо и именно в том объеме, какой требуется на данный момент. - своевременная уплата налогов. В соответствии с налоговым кодексом Украины уплата налогов должна осуществляться по факту отгрузки товаров и услуг. Получая финансирование в рамках факторингового обслуживания в день отгрузки товара, поставщика не будут беспокоить «расчеты» с государством. Компания-поставщик получает гарантию защиты от штрафных санкций со стороны кредиторов (в том числе государственных органов) при несвоевременных расчетах с ними, вызванных кассовым разрывом. Дополнительной возможностью является получение финансирования к дате налоговых платежей. - своевременная оплата контрактов. Сокращение сроков отсрочки платежа при закупках товаров ведет к лучшим ценовым условиям на закупаемый товар и увеличению размеров товарных кредитов, получаемых от собственных поставщиков. Но кроме положительных сторон факторинг имеет и свои недостатки, главный из которых заключается в том, что его использование обходится предприятию дороже, чем привлечение кредита. Факторинговая комиссия представляет собой общую плату за комплексную услугу и в общем случае складывается из следующих составляющих: · сбор за обработку документов; · собственно факторинговая комиссия; · проценты за использование денежных средств, предоставленных банком клиенту сразу после отгрузки товара и получения от него товарно-транспортных документов (до 36% годовых). Украинский рынок факторинга еще относительно молодой и находится на стадии становления, так как многие клиенты пока не знают об этом банковском продукте. На украинском (национальном) рынке факторинговые услуги предоставляют более 20 банков и финансовых компаний. Лидерами являются ТАС-Коммерцбанк, Укрсоцбанк, Укрэксимбанк, Украинская финансовая группа, Приватбанк, БИГ-Энергия и ряд других, на долю которых приходится более 75 % всех факторинговых операций в стране. Динамика объёма предоставленных факторинговых услуг показана в гистограмме:

К сожалению, в настоящее время, факторинг развивается медленно. И в первую очередь это связано с тем, что банки несут повышенный риск, который в условиях нестабильности неоправдан. Вторая причина - это недостаточное развитие реального сектора экономики, в котором применение факторингового кредитования наиболее эффективно. Также развитие факторинга в Украине сдерживается вследствие существования преград в национальном законодательстве, в том числе вследствие несогласованных нормативно-правовых актов, которые регулируют факторинговые отношения. Развитию факторинга в Украине, в основном, препятствует НДС, которым в соответствии с Законом Украины о добавленной стоимости (от 03.04.97 г.), облагается эта операция. Немаловажным фактором является и запрет на цессию. Действие Указа Президента Украины (от 04.03.98 г. № 167/98), запрещавшего перевод долга (цессию) в Украине, прекращено в 2001 году в связи с вступлением в силу Закона “О порядке погашения обязательств налогоплательщиков перед бюджетными и государственными целевыми фондами” (п.19.2.). Тем не менее налоговые службы продолжают утверждать, что заключение договоров цессии в настоящее время запрещено, скромно умалчивая о том, что запрет все еще касается только уступки налогового обязательства и налогового долга. В ГНАУ по-прежнему уверены, что каждый, кто пытается осуществить перевод долга, умышленно уклоняется от уплаты налогов. Также одной из главных проблем, препятствующей развитию факторинга, является проблема квалификации. Несмотря на богатую мировую практику и кажущуюся простоту факторинга, проведение этих операций в Украине по плечу далеко не каждому банку. Вопрос не столько в юридическом оформлении операций, сколько в необходимости взыскивать задолженность с юридических лиц - покупателей товаров и услуг. Для этого нужна мощная юридическая служба, возможность использовать административные и прочие ресурсы воздействия на неплательщиков (вплоть до их банкротства и т.д.). Плюс - уверенность, что операция факторинга будет безопасной для всех ее участников с точки зрения взаимоотношений с ГНАУ. Таким образом, развитию факторинга в значительной мере мешают нестабильная экономическая ситуация, которая приводит к неплатежеспособности контрагентов и накоплению кредиторской и дебиторской задолженности, высокая степень сомнительных платежных операций (конвертация средств), а также зачастую недостаточная осведомленность руководителей компаний о финансовых услугах. И хотя общая информированность имеет тенденцию к улучшению, финансовая сторона дела пока остается сдерживающим фактором для охвата факторингом новых отраслей экономики.

Литература: 1. Склеповий Є.В. Ринок факторингових послуг в Україні// Фінанси України - 2005.- №9 – С.109-115 2. Гришаев С.П.// Экономические известия – 26.11.2007 - №209 (742) |