| Каталог статей |

|

Астапенко Н.В., Мукашев А.К. Концептуальная модель автоматизированной системы оценки эффективности инвестиционных пакетовИнвесторы вкладывают средства, ожидая получить доход в будущем, но этот доход редко можно точно спрогнозировать. Почти всегда существует риск, связанный с инвестициями. Реальная доходность почти всегда отклоняется от ожидаемой доходности, на которую изначально рассчитывают. Чтобы получить высокую ожидаемую доходность, необходимо заплатить за это принятием высокого инвестиционного риска. Для уменьшения инвестиционного риска активы объединяют в инвестиционные пакеты (портфели), содержащие различные виды ценных бумаг (диверсификация). При диверсификации зависимость доходов инвестора от риска какого-либо одного актива ограничена. Система оценки, реализующая комплексное оценивание активов в совокупности (портфеле), использующая не только математические методы оценки, но и опыт экспертов, должна обеспечить объективность результатов. В настоящее время управление инвестиционным портфелем это сложный процесс, где необходимо постоянно принимать решения, опираясь на различные параметры и данные. Это связано, прежде всего, с тем, что у инвесторов появились большие возможности относительно области инвестирования. Точнее есть возможности приобретать активы не только в стране, но и за рубежом. А это подразумевает не только большие возможности дохода, но и рисков. Анализ современного состояния исследований и разработок в области оценки инвестиционных активов показал, что на настоящий момент не существуют программные комплексы, основывающиеся на методах оценки портфелей. Таким образом, появляется необходимость разработки системы оценки эффективности инвестиционных пакетов, которая позволит дать объективную оценку, позволяющую помочь инвестору в принятии решения. Идея проекта заключается в использовании современных моделей и концепций оценки эффективности и рисков. В основе Системы оценки эффективности инвестиционных пакетов имеются два метода анализа эффективности и рисков инвестиций. Это Ценовая модель рынка капиталов и Концепция рисковой стоимости. На основе этих моделей рассчитываются параметры, описывающие состояние и перспективы инвестиционного пакета. К этим параметрам относятся: коэффициент Шарпа; коэффициент Тейлора; коэффициент Йенсена («альфа»); мера эффективности М2; мера риска VAR.

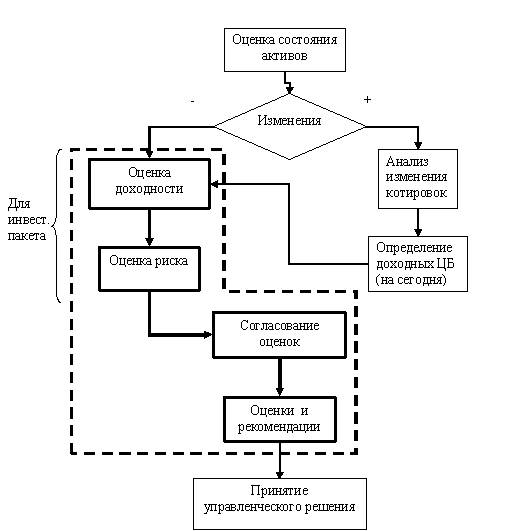

Рисунок - Логическая модель управления В данном проекте будут рассматриваться задачи связанные с оценкой эффективности инвестиционных пакетов. В частности будут решаться задачи автоматизации модуля оценки доходности, модуля оценки риска и модуля согласования оценок и выдачи рекомендаций. Модуль оценки доходности вычисляет на основе исторических данных: доходность активов пакета, доходность безрисковых активов, а так же премии за риск ожидаемую доходность всего инвестиционного пакета. Расчет проводиться на основе ценовой модели рынка капитала. Модуль оценки риска рассчитывает возможный риск пакета. Модуль оценки риска это программная реализация концепции рисковой стоимости Value-at-Risk. В этой модели учитываются прибыль и убытки активов, вероятность их появления, а также приемлемый уровень риска и доверия. Модуль согласования оценок и выдачи рекомендаций предназначен для определения итоговой оценки «риск доходность» и соответствующей ей набором действий и рекомендаций по дальнейшему управлению инвестиционным пакетом. Оценка деятельности по управлению финансовыми активами включает в себя комплекс разнообразных методов и параметров оценки эффективности, который в совокупности дает наиболее объективный результат. Имея систему оценки эффективности инвестиционных пакетов можно успешно управлять своими финансовыми активами.

|