| Каталог статей |

|

Ефремов А.А. Анализ эмиссионного финансирования дефицита государственного бюджета Республики Беларусь на основе модели Бруно-ФишераОстрый экономический кризис, с которым столкнулись многие страны в начале 80-х годов, потребовал перестройки государственного регулирования экономики, которое играет ведущую роль в формировании и развитии экономической структуры любого современного общества и переходу к развитию рыночных отношений. Одним из наиболее важных механизмов, позволяющих государству осуществлять экономическое и социальное регулирование, является финансовый механизм – финансовая система общества, главным звеном которой является государственный бюджет.Экономические и политические реформы, проводимые в Беларуси с начала 90-х годов, также не могли не затронуть сферу государственных финансов, и, в первую очередь, бюджетную систему. Государственный бюджет, являясь главным средством мобилизации и расходования ресурсов государства, дает реальную возможность воздействовать на экономику, финансировать ее структурную перестройку, стимулировать развитие приоритетных секторов экономики, обеспечивать социальную поддержку наименее защищенным слоям населения. Целью данной работы является анализ и рассмотрение дефицита государственного бюджета Республики Беларусь и его динамики, на основе модели Бруно - Фишера. Задачей же – определить и сделать вывод о наиболее предпочтительных показателях уровня дефицита для данной модели. В модели Бруно–Фишера учитывается влияние на равновесие динамики ВВП, что позволяет углубить анализ равновесия денежного рынка и последствий монетарной политики. Эта модель помогает оценить влияние на равновесный темп инфляции такой меры борьбы с инфляцией, как снижение бюджетного дефицита. Дефицит государственного бюджета может быть профинансирован тремя способами: 1) за счёт эмиссии денег; 2) за счёт займа у населения своей страны (внутренний долг); 3) за счёт займа у других стран или международных финансовых организаций (внешний долг). Первый способ называется эмиссионным или денежным способом, а второй и третий – долговым способом финансирования дефицита государственного бюджета. Рассмотрим достоинства и недостатки каждого из способов. Эмиссионный способ финансирования дефицита государственного бюджета заключается в том, что государство (Национальный банк) увеличивает денежную массу, т.е. выпускает в обращение дополнительные деньги, с помощью которых покрывает превышение своих расходов над доходами. Достоинства эмиссионного способа финансирования заключаются в следующем: 1) рост денежной массы является фактором увеличения совокупного спроса и, следовательно, объёма производства. Увеличение предложения денег обуславливает на денежном рынке снижение ставки процента (удешевление цены кредита), что стимулирует инвестиции и обеспечивает рост совокупных расходов и совокупного выпуска. Эта мера, таким образом, оказывает стимулирующее воздействие на экономику и может служить средством выхода из состояния рецессии; 2) это мера, которую можно осуществить быстро. Рост денежной массы происходит, когда Национальный банк проводит операции на открытом рынке и покупает государственные ценные бумаги и, оплачивая продавцам (домохозяйствам и фирмам) стоимость этих ценных бумаг, выпускает в обращение дополнительные деньги (такую покупку он может сделать в любой момент и в любом необходимом объёме), либо за счёт прямой эмиссии денег (на любую необходимую сумму). Недостатки способа: 1) в долгосрочном периоде увеличение денежной массы ведет к инфляции, т.е. это инфляционный способ финансирования дефицита государственного бюджета (главный недостаток эмиссионного способа финансирования). 2) этот метод может оказать дестабилизирующее воздействие на экономику в период перегрева. Снижение ставки процента в результате роста денежной массы стимулирует увеличение совокупных расходов (прежде всего инвестиционных) и ведет к еще большему росту деловой активности, увеличивая инфляционный разрыв и ускоряя инфляцию. Как показали американские экономисты Сарджент и Уоллес, чтобы избежать высокой инфляции, разумнее не отказываться от эмиссионного способа финансирования, а использовать его в сочетании с долговым. Модель, которая рассматривается в данной работе, базируется на следующих предпосылках: 1) Условие равновесия денежного рынка имеет вид: где М – количество денег в экономике; Р – уровень цен в экономике; Y – валовой национальный продукт; α – коэффициент, характеризующий эластичность спроса на деньги по темпу инфляции;

2) Доля бюджетного дефицита (и, следовательно, прироста денежной массы) в доходе остается постоянной: (2)

где 3) Национальное производство растёт постоянным темпом:

(3)

4) Ожидания носят адаптивный характер:

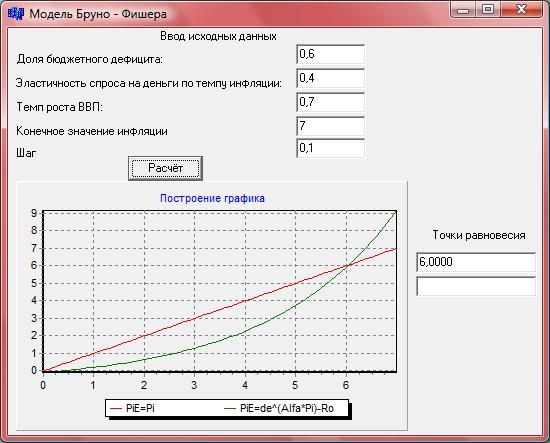

где β – коэффициент, характеризующий скорость пересмотра инфляционных ожиданий. Для осуществления анализа по модели Бруно-Фишера и наглядного представления его результатов на основании указанных выше формул был разработан программный продукт на языке С++. Входные параметры модели: Доля бюджетного дефицита (d); Эластичность спроса на деньги по темпу инфляции (); В настоящее время надо признать ключевую роль дефицита бюджета в механизме развития инфляционных процессов, разрушающих экономику Беларуси. Критерий дефицита бюджета, по сути, выполняет роль регулятора с отрицательной обратной связью, а потому должен играть ведущую роль в системе показателей экономической безопасности страны. В Беларуси доля бюджетного дефицита составляет 0,55–0,7, эластичность спроса на деньги по темпу инфляции около 0,3–0,7, а темп роста ВВП в пределах 0,7-0,85 %. Тогда, подставив данные в модель, получим график с одной точкой пересечения приблизительно равной 6, т.е. инфляция составит 6% и ожидаемый темп инфляции будет 6% (см. рисунок 1). Однако, инфляция в 2012 году планировалась на уровне не превышающем 7–9 %, что возможно при снижении доли бюджетного дефицита хотя бы до 0,45. В этом случае инфляция будет составлять 7,15 %, при дальнейшем снижении доли дефицита без увеличения эластичности спроса на деньги по темпу инфляции она будет увеличиваться. Для её снижения, при этих показателях, необходимо увеличить коэффициент эластичности.

Рисунок 1 – Равновесие Бруно-Фишера при реальных данных экономики Республики Беларусь

Инфляцию, развивающуюся в масштабах, подрывающих законы товарно-денежного обращения, можно считать одной из закономерностей переходного периода. Очевидно, что основой любой антиинфляционной политики является подавление причин инфляции и нейтрализация условий её возникновения и развития. Глубинной причиной инфляции в республике является низкий уровень эффективности функционирования реального сектора экономики, что подтверждается наличием большого удельного веса убыточных предприятий и планово-убыточных отраслей, функционирование которых поддерживается за счёт перераспределительного финансирования из республиканского бюджета, а также эмиссионных ресурсов банковской системы. Неплатежи и дефицит оборотных средств у предприятий в реальном секторе экономики, обусловленные низкой эффективностью хозяйствования, создают постоянный спрос на финансовые ресурсы. С целью недопущения банкротств убыточных предприятий и сокращения рабочих мест государство за неимением других источников (иностранных кредитов и частных инвестиций) обеспечивает эти потребности преимущественно за счёт эмиссионного кредитования. Национальный банк вынужден продолжать финансирование как текущих кассовых разрывов, так и дефицита республиканского бюджета в целом. Поэтому решение задачи поэтапного снижения инфляции с применением комплекса мер денежно-кредитной политики требует создания соответствующих предпосылок за счет реформирования реального сектора экономики. Одним из основных инструментов, позволяющих эффективно воздействовать на снижение темпов инфляции, является ресурсосбережение. Сокращение ресурсопотребления достигается, с одной стороны, на основе снижения затрат материальных ресурсов непосредственно на предприятиях, с другой - посредством осуществления структурных сдвигов на уровне народного хозяйства и отдельных отраслей. Первый путь в большей мере связан с модернизацией производства и заменой устаревших технологий (хотя, безусловно, определенный эффект могут дать и организационные меры, усиление режима экономии, всемерное стимулирование ресурсосбережения), что требует соответствующих финансовых и инвестиционных вложений при определенном временном периоде. Второй путь позволяет получить более быстрый эффект, поскольку способствует развитию эффективных и менее ресурсоёмких отраслей и производств, предоставляет возможность в какой-то мере маневрировать материальными ресурсами на существующих производственных мощностях и ускоренно развивать перспективные направления, получая тем самым дополнительный кумулятивный эффект.

Литература: 1. Дорибуш Р., Фишер С. Макроэкономика. – М. : изд-во МГУ, 1994. 2. Сакс Дж., Ларрен Ф. Макроэкономика. Глобальный подход. – М. : Дело. 1996. 3. Туманова Е.А., Шагас Н.Л. Макроэкономика. Элементы продвинутого подхода : учебник. – М.: ИНФРА-М, 2004.

|