| Экономикс (Макконнелл К.Р., Брю С.Л.) | ||||||||||

Распределение дохода: неравенство и бедность

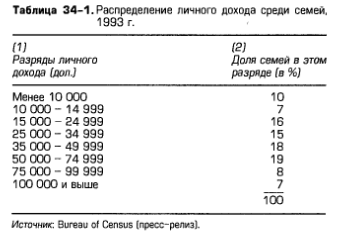

Нетрудно собрать случайные факты, свидетельствующие о значительном экономическом неравенстве в США. По некоторым оценкам, ведущий игрок Национальной баскетбольной ассоциации (NBA) Майкл Джордан заработал в 1992 г. 36 млн дол., из которых только около 4 млн дол. он получил за игру, а остальное — за участие в рекламе товаров. Более 70 основных игроков из бейсбольной лиги заработали более 3 млн дол. в 1992 г. Игрок Барри Бонде из Сан-Франциско ежегодно зарабатывает более 7 млн дол., что составляет 11 253 дол. за каждый отбитый мяч. Для сравнения: президент Соединенных Штатов получает 200 тыс. дол. в год, а рядовой школьный учитель - только 36 тыс. дол. Работник ресторана быстрого обслуживания, работая полный рабочий день, получает минимальную зарплату 8700 дол. в год. Последние исследования свидетельствуют о том, что 5,5 млн американских детей, то есть каждый восьмой ребенок, голодают и еще 6 млн детей находятся в группе «риска» из-за недоедания. В некоторый сельских округах крайнего юга страны коэффициент детской смертности выше, чем в некоторых наименее развитых странах Азии и Латинской Америки. По данным Бюро переписей, более 39 млн американцев, то есть 15% населения, живут в бедности. По некоторым оценкам, от 500 тыс. до 600 тыс. американцев не имеют постоянного места жительства. В то же время сорокалетний Билл Гейтс, некогда исключенный из колледжа, сколотил в своей корпорации Microsoft Computer целое состояние, которое оценивается сегодня примерно в 9,2 млрд дол. Данные правительства свидетельствуют о том, что в Соединенных Штатах неравенство доходов продолжает расти; в настоящее время самая богатая пятая часть населения получает 47% совокупного дохода страны, а беднейшая пятая часть — только около 4%. Вопрос о том, как надо распределять доход, имеет долгую и противоречивую историю, которая нашла отражение как в экономической науке, так и в философии. Следует ли распределять национальный доход и материальные блага в большем или в меньшем, чем сейчас, соответствии с принципом равенства? Или, употребляя терминологию главы 4, — правильно ли общество отвечает на вопрос: «Кому — что?» Эту главу мы начнем с обзора основных фактов о распределении дохода в Соединенных Штатах. Затем изучим основные причины неравенства доходов. Далее проанализируем полемику по поводу неравенства доходов и соотношение между равенством и эффективностью, лежащее в основе этой полемики. Потом мы рассмотрим проблему бедности и наконец государственную политику управления доходами; кратко расскажем о существующих программах, гарантирующих доходы, и проанализируем альтернативные подходы к реформе системы социального обеспечения. Неравенство доходов: некоторые фактыКакова степень равенства или неравенства в распределении дохода в США? Насколько широка пропасть между богатыми и бедными? Увеличилось или уменьшилось неравенство доходов со временем? Распределение личного доходаСредний уровень дохода в Соединенных Штатах - один из самых высоких в мире. В 1993 г. среднегодовой доход в расчете на все семьи составлял 36 959 дол. Теперь мы должны посмотреть, как распределяется доход относительно этой средней цифры. Табл. 34-1 дает нам необходимую информацию. На нижней границе шкалы доходов мы видим 7% всех семей, которые получали около 100 тыс. дол. годового дохода, но при этом каждая из десяти семей получала менее 10 тыс. дол. в год. Эти цифры указывают на существование значительного неравенства доходов в Соединенных Штатах.

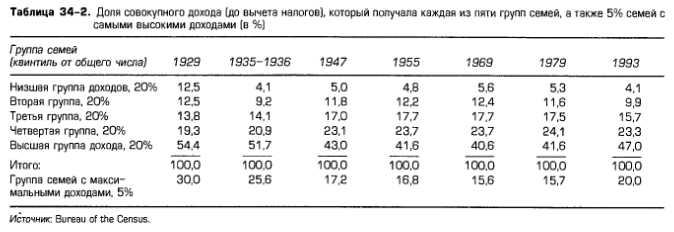

Тенденции в динамике неравенства доходовЭкономический рост, наблюдавшийся в течение ряда лет, привел к повышению доходов. В абсолютном выражении совокупные доходы семей постепенно растут. Изменилось ли от этого относительное распределение доходов? Абсолютная величина доходов может увеличиваться, но это не обязательно влияет на степень неравенства. В табл. 34-2 показано распределение дохода. Мы делим общее число получающих доход семей на пять равных по численности групп или категорий и показываем, какую долю общего личного дохода (до вычета налогов) получала каждая группа в определенные годы. Рассмотрим данные табл. 34-2 за три периода: 1929-1947, 1947— 1969 и 1969-1993 гг.

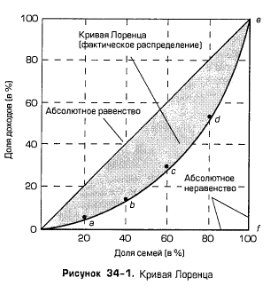

Период 1929—1947 гг. Сравнение данных о распределении доходов за 1929 и 1947 г. показывает, что в этот период произошло значительное ослабление неравенства доходов. Из табл. 37-2 видно, что в этот период доля личного дохода, которая приходилась на высшую группу, уменьшилась, а доля дохода, полученного остальными четырьмя группами, увеличилась. Такому ослаблению неравенства, безусловно, способствовали многие факторы, действовавшие во время второй мировой войны. Порожденный войной подъем экономики обусловил исчезновение низких доходов, которые в 30-х годах были вызваны значительной безработицей, уменьшение различий в заработной плате рабочих и служащих, рост ранее низких доходов фермеров (благодаря резкому повышению цен на сельскохозяйственную продукцию) и временное ослабление дискриминации при найме на работу. Этот подъем сопровождался сокращением доли доходов от собственности в национальном доходе. Период 1947—1969 гг. Многие факторы, способствовавшие выравниванию доходов во время второй мировой войны, утратили свое значение в послевоенный период. С 1947 по 1969 г. сохраняется тенденция к уменьшению неравенства в распределении дохода между пятью группами семей, но оно имеет гораздо более низкие темпы. Отметим, что в этот период доля группы с самыми низкими доходами возросла на 0,6%, а доля самой богатой группы сократилась на 2,4%. Период 1969-1993 гг. С 1969 г. неравенство в распределении доходов по категориям заметно увеличилось. В 1993 г. самая низшая по уровню дохода группа, состоящая из 20% семей, получила только 4,1 % совокупного дохода до вычета налогов по сравнению с 5,6% в 1969 г. Между тем доля дохода, полученная этой группой, повысилась с 40,6 до 47%. Причины увеличения неравенстваРост неравенства доходов за последнее десятилетие привлек внимание многих ученых. Было высказано несколько взаимосвязанных гипотез. 1. Налоги и трансферты. Законодательство в 80-х годах настолько снизило предельные ставки федеральных налогов, что высокооплачиваемые граждане стали платить налоги по более низким ставкам, чем в 60-е и 70-е годы. В результате этого пособия по социальному обеспечению для бедных были сокращены или отставали от темпов инфляции. 2. Демографические изменения. Значительное увеличение численности рабочей силы в 70-х и 80-х годах за счет менее опытных и низкоквалифицированных работников, родившихся в период «бэби-бума», вероятно, способствовало возрастанию неравенства доходов. Когда ряды трудящихся пополнились более молодыми рабочими, средний возраст работающих снизился. Поскольку, как правило, более молодые рабочие зарабатывают меньше, чем рабочие старшего возраста, неравенство доходов в целом увеличилось. Кроме того, пополнение рабочей силы за счет жен высокооплачиваемых работников шло более быстрыми темпами, чем низкооплачиваемых, что также способствовало неравенству семейных доходов. Наконец, значительно увеличилось число одиноких или разведенных женщин с детьми, которые, по всей видимости, имеют низкие доходы. 3. Конкуренция с импортными товарами. Усиление конкуренции с импортными товарами в 70-е и 80-е годы привело к резкому сокращению спроса на менее квалифицированных, но лучше оплачиваемых рабочих в таких отраслях промышленности, как автомобильная и сталелитейная. Сокращение занятости вызвало снижение средней зарплаты менее квалифицированных рабочих. Кроме того, это привело к притоку рабочих в отрасли с низкой заработной платой, что еще больше способствовало сокращению занятых в этих отраслях. На снижение зарплаты в США повлияла также замена неквалифицированных рабочих низкооплачиваемыми рабочими в менее развитых странах. 4. Спрос на высококвалифицированных работников. Вероятно, самым главным фактором, способствующим увеличению неравенства доходов, был растущий спрос на работников с высоким уровнем образования и квалификации. Многие компании перестроили свои производственные процессы таким образом, что стали необходимы высококвалифицированные и более образованные работники. В качестве примеров можно привести разработку компьютерных программ, консалтинг, биотехнологии, здравоохранение и усовершенствованные коммуникационные системы. Поскольку квалифицированных работников относительно мало, их зарплата поднялась настолько, что увеличился разрыв в зарплате между ними и менее образованными работниками. С 1980 г. разница в зарплате женщин, окончивших колледж или среднюю школу, увеличилась с 37 до 66%, а для мужчин - с 34 до 60%. По некоторым оценкам, работники, пользующиеся компьютерами, зарабатывали на 10—15% больше, чем те, кто не умел ими пользоваться. Предупреждение: когда мы отмечаем растущее неравенство доходов, то не имеем в виду, что в абсолютном выражении «богатые становятся богаче, а бедные беднее». Этим мы хотим сказать, что, хотя доходы в абсолютном выражении во всех группах увеличились, они росли быстрее в группе с самыми высокими доходами. Кривая ЛоренцаСтепень неравенства доходов можно увидеть на кривой Лоренца, приведенной на рис. 34-1. Данные о доле семей расположены на оси абсцисс, доле дохода — на оси ординат. Теоретическая возможность абсолютно равного распределения дохода представлена биссектрисой, она указывает на то, что любой данный процент семей получает соответствующий процент доходов. Это значит, что если 20% всех семей получают 20% от всего дохода, 40% получают 40%, а 60% получают 60% и т.д., то соответствующие точки будут расположены на биссектрисе.

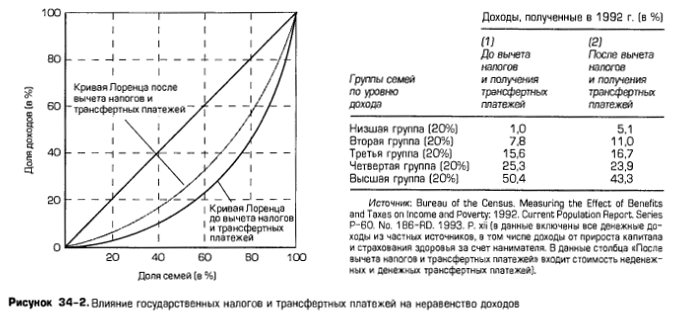

Нанеся на график данные за 1993 г. из табл. 34-2, мы получим кривую Лоренца, демонстрирующую фактическое распределение доходов. Как показывает точка а, 20% всех семей с самыми низкими доходами получили 4,1% дохода; точка b показывает, что 40% семей с низкими доходами получили 14,0% (=4,1 + 9,9) и т.д. Область между линией, обозначающей абсолютное равенство, и кривой Лоренца отражает уровень неравенства доходов. Чем больше эта область, то есть разрыв между доходами, тем выше степень неравенства распределения доходов. Если бы фактические доходы распределялись абсолютно равномерно, то кривая Лоренца и биссектриса совпали бы и разрыв исчез. На границе рисунка, противоположной началу системы координат, показана ситуация абсолютного неравенства, когда 1% семей имеет 100% дохода, а остальные не имеют ничего. В этом случае кривая Лоренца совпадет с осями координат, образуя прямой угол с вершиной в точке f. Треугольник, образуемый биссектрисой и осями координат, характеризует крайнюю степень неравенства (площадь 0ef). Кривую Лоренца можно использовать для сравнения распределения доходов в различные периоды времени, в различных странах или между различными группами населения (например, между чернокожими и белыми), принимая во внимание доходы до и после вычета налогов и трансфертные платежи. Как уже отмечалось ранее, данные табл. 34-2 свидетельствуют о том, что между 1947 и 1969 г. кривая Лоренца слегка сместилась к биссектрисе, а с 1969 по 1993 г. — в обратном направлении. Сравнение с другими странами показывает, что в США доход распределяется менее равномерно, чем в большинстве других промышленно развитых стран. Два замечанияБыли высказаны два главных критических замечания по поводу представленных нами данных переписи. Первое: слишком узкое толкование понятия «доход». Второе: один год — это слишком короткий период для исчисления доходов. Более широкое толкование доходаДанные переписи, представленные в табл. 34-1 и 34-2, показывают распределение номинального дохода и включают не только зарплату рабочих и служащих, но также дивиденды, проценты и все другие, полученные в виде наличных средств, трансфертные платежи, например пособия по социальному обеспечению и безработице, в том числе социальные пособия многодетным семьям. Это - данные о доходах до вычета налогов, поэтому они не отражают ситуации, складывающейся после вычета подоходного налога и налога на зарплату (на социальное страхование), которые выплачивают непосредственные получатели доходов. Кроме того, в эти данные не включены трансферты в натуральной форме, или безналичные трансферты, которые предлагаются в виде определенных товаров и услуг, а не в денежной форме. Безналичные трансферты включают оплату медицинских услуг по системе Medicare и Medicaid, субсидии на жилье и продовольственные талоны. Какое влияние на данные о распределении доходов окажет более широкое толкование этого понятия, включающего налоги и безналичные трансферты? Поскольку американская налоговая система в целом только в незначительной степени носит прогрессивный характер, данные, полученные после вычета налогов, выявят ненамного меньшее неравенство. Однако безналичные трансферты чрезвычайно важны для беднейшей категории граждан, и включение этих данных явно уменьшит степень неравенства. Если взглянуть на столбец (2) в таблице, сопровождающей рис. 34-2, то легко видеть, что в данных о распределении доходов по категориям учтены и налоги, и трансферты (включая безналичные трансферты). Мы обнаруживаем еще большее неравенство доходов, когда учитываем налоги и трансферты в натуральной форме. Отсутствие мобильности доходов: временной горизонтРассмотрим второе важное критическое замечание по поводу данных переписи — слишком короткий период (один год) исчисления доходов. Такой короткий период маскирует тот факт, что общий доход семьи за несколько лет, за 10 лет и тем более общий пожизненный доход семьи может распределяться с большей степенью равенства. Предположим, что Бен заработал 1000 дол. в первый год и 100 тыс. дол. - во второй год, а Холли заработала 100 тыс. дол. в первый год и только 1000 дол. - во второй. Действительно ли у них будут неодинаковые доходы? Ответ зависит от того, какой период берется для измерения. Ежегодные данные укажут на огромное неравенство дохода, а двухлетние данные обнаружат полное равенство. Это обстоятельство оказывается тем важнее, что есть свидетельства о том, что на протяжении жизни доходы распределяются очень неравномерно. В самом деле, большинство получателей доходов вписываются в возрастную схему, согласно которой сначала они получают сравнительно низкие доходы, достигают пика доходов в среднем возрасте, а потом их доходы снижаются. Взгляните на рис. 28-9 и вы обнаружите ту же общую схему. Из этого следует, что даже если бы все получали одинаковые доходы на протяжении жизни, то в каждый данный год выявится большое неравенство доходов из-за возрастных различий. В любом году молодые и пожилые люди имели бы низкие доходы, а люди среднего возраста — высокие. Это происходит, даже если существует полное равенство доходов на протяжении жизни. Что изменится, если мы перейдем от «моментального снимка», фиксирующего распределение дохода в течение одного года, к «длительной по времени» картине, изображающей перемещение людей из одной категории в другую? Мы обнаружим значительную мобильность - перемещение «вверх и вниз» по шкале налогов. Такое положение означает, что на протяжении 5, 10, 20 лет доходы семей распределяются более равномерно, чем в течение только одного года. В недавнем исследовании Министерства финансов изменения доходов распределялись следующим образом: специалисты проследили, как семьи перемещались из категории, в которую они были включены в 1979 г., в новую категорию в 1988 г. Они обнаружили, что немногим более 2/3 из тех, кто в 1979 г. входил в категорию беднейших, к 1988 г. стали занимать место в трех высших группах доходов. За эти 10 лет почти 18% граждан из самой низшей категории доходов перешли в самую высокую категорию. Несомненно, в эту группу вошли также многие из тех, кто в 1979 г. учились в колледже, закончили его и к 1988 г. стали высокооплачиваемыми врачами, адвокатами и бухгалтерами. За эти 10 лет также изменился статус 2/3 семей из средней категории доходов: примерно 20% стали беднее, а 47% -богаче, 1/3 семей из категории самых богатых в 1979 г. в 1988 г. перешла в более низкую категорию доходов. Вывод исследователей Министерства финансов состоит в том, что: 1) доход домохозяйств с течением времени существенно изменяется; 2) чем более продолжительный период времени принимается для расчета, тем более равномерно распределяются доходы. Правительство и перераспределение доходовОдной из основных функций правительства является перераспределение доходов. Как показывает рис. 34-2 и прилагаемая к нему таблица, доходы семей до вычета налогов и учета трансфертных платежей распределяются гораздо менее равномерно, чем доходы после вычета налогов с учетом трансфертных платежей. Государственная налоговая система и программы трансфертных платежей действительно существенно уменьшают степень неравенства в распределении доходов. Уменьшение неравенства доходов - примерно на 80% - обусловлено в основном трансфертными платежами. Как указывалось ранее, распределение доходов до вычета налогов не слишком отличается от распределения доходов после вычета налогов. Но трансфертные платежи существенно способствуют выравниванию доходов. Государственные трансфертные платежи составляют 75% доходов группы людей с самыми низкими доходами и являются наиболее важным средством ликвидации бедности в Соединенных Штатах. Причины неравенства доходовПочему в США существует такое значительное неравенство доходов, о котором свидетельствуют табл. 34-1 и 34-2? Ранее мы отмечали, что рыночная система - это бесстрастный механизм. Она не имеет совести, не приспосабливается к моральным нормам, определяющим, «приемлемо» или «справедливо» распределение дохода. Действительно, исключительно индивидуалистический характер капиталистической экономики вполне допускает высокую степень неравенства доходов. Но есть и более специфические факторы, способствующие этому неравенству.

1. Различия в способностях. Все люди имеют разные интеллектуальные и физические способности. Не которые унаследовали исключительные интеллектуальные способности, необходимые для того, чтобы получить достаточно высокооплачиваемую работу на поприще медицины или права. Другие обречены заниматься низкооплачиваемыми видами деятельности или вообще не могут работать. Третьи наделены исключительными физическими способностями и могут стать высокооплачиваемыми профессиональными спортсменами. Немногие обладают творческим талантом, позволяющим стать великим художником или музыкантом. Короче говоря, врожденные таланты дают возможность некоторым индивидам внести свой вклад в совокупный продукт - вклад, который приносит очень высокие доходы, другие же оказываются в гораздо менее благоприятных условиях. 2. Образование и обучение. Следует подчеркнуть, что люди существенно отличаются друг от друга по уровню полученного образования и профессиональной подготовки, а следовательно, и по своим возможностям зарабатывать доход. Отчасти эти различия являются результатом их свободного выбора. После окончания средней школы некто Смит принимает решение стать рабочим, а Джонс - поступить в колледж. Однако такой выбор не обязательно будет добровольным: семья Смита может просто не иметь возможности оплачивать учебу сына в колледже. Кроме того, фирмы предоставляют много возможностей для овладения профессией без отрыва от производства. Они отбирают рабочих, имеющих среднее образование, для обучения по углубленным и расширенным программам профессионального обучения. 3. Дискриминация. Простой анализ спроса и предложения показывает, как дискриминация - в данном случае имеется в виду дискриминация при найме на работу — является дополнительным источником неравенства доходов. Предположим, что ограничивается доступ женщин к таким профессиям, как секретарь или учитель, которые когда-то считались сугубо «женскими». Это означает, что предложение женской рабочей силы по сравнению со спросом на эти несколько профессий будет настолько большим, что зарплата и доходы будут низкими. Кроме того, мужчинам не приходится вступать в конкуренцию с женщинами в «мужских» профессиях (плотники, пилоты, бухгалтеры). А это приводит к искусственному ограничению предложения по сравнению со спросом на эти профессии, в результате чего заработная плата и доходы повышаются. 4. Профессиональные вкусы и риск. Доходы различаются также из-за различий «профессиональных вкусов». Люди, которые готовы заниматься изнури тельной, неприятной работой - например, добывать уголь или собирать автомобили - и очень интенсивно работать в течение многих часов, будут зарабатывать больше. Некоторые увеличивают свои доходы путем «совместительства», то есть работая в двух местах. Люди также отличаются друг от друга готовностью рисковать. Мы имеем в виду не только профессиональных гонщиков и боксеров, но и людей, способных на предпринимательский риск. Хотя большинство терпит неудачу, немногие счастливчики, которые делают ставку на внедрение нового товара или услуги и добиваются в этом успеха, могут получить очень высокий доход. 5. Распределение богатства. Чем отличаются доходы от богатства? Доходы связаны с движением; они представляют собой приток заработной платы рабочих и служащих, наряду с рентой, процентами и дивидендами, что было показано в главе 2 Проблема экономии как кругооборот доходов. Богатство подразумевает наличие некоторого запаса, то есть реальных материальных и финансовых активов, которые человек накопил за некоторый период времени. У пенсионера могут быть очень маленькие доходы, но его дом, сберегательные счета и пенсионное обеспечение - существенный вклад в его богатство. Выпускник колледжа, работая бухгалтером, менеджером среднего звена или инженером, может получать достаточно высокие доходы, но ему еще предстоит накопить большое богатство. В действительности, поскольку существует неравенство в распределении богатства, то и доходы от этого богатства также неравны. Те, кто имеет больше оборудования, недвижимости, сельскохозяйственных угодий, акций, облигаций и сберегательных счетов, получают больше доходов от большего объема собственности. Недавно появившееся исследование, проведенное Федеральной резервной системой, показывает, что в 1989 г. чистые активы 1% самых богатых семей составляли 5,7 трлн дол., а активы 90% беднейших семей оценивались в 4,8 трлн дол., около 68% всех чистых активов находилось в руках 10% самых богатых семей, а 32% — у оставшихся 90%. Представителям 1% высшей категории получателей доходов принадлежали 49% всех акций, 62% всех активов компаний, 78% облигаций и трастов и 45% всего нежилого фонда. Сопоставление данных за 1983 и 1993 гг. показывает, что неравенство в распределении доходов, или концентрация богатства, существенно возросло. 6. Господство на рынке. Способность «искусственно вздувать цены на рынке» в своих интересах, безусловно, является главным фактором, определяющим неравенство доходов. Некоторые профсоюзы и профессиональные группы прибегают к таким мерам, которые ограничивают предложение оказываемых ими производственных услуг и тем самым повышают доходы своих членов. Законодательство, которое предусматривает выдачу профессиональных лицензий парикмахерам, косметологам, водителям такси и т.д., также может стать основой для завоевания господства на рынке группами, получившими лицензии. То же самое относится и к товарному рынку: те, кто получает прибыль, особенно жестко отстаивают свои выгоды, когда их фирма в какой-то степени начинает господствовать на рынке. 7. Удача, связи и несчастные случаи. Есть и другие важные факторы, которыми объясняется неравенство доходов. Удача, случай и умение «оказаться в нужном месте в нужный момент» — все это помогает разбогатеть. Иногда высокие доходы объясняются открытием месторождения нефти на захудалой ферме или встречей с нужным газетным репортером. Нельзя сбрасывать со счетов и роль личных контактов или политического влияния в получении высоких доходов. Однако множество несчастий, влияющих на экономическое положение семьи, такие, как длительная болезнь, несчастный случай, смерть кормильца и безработица, могут довести семью до бедности. Бремя таких несчастий распределяется среди населения крайне неравномерно, что также способствует неравенству доходов. Краткое повторение 34-1

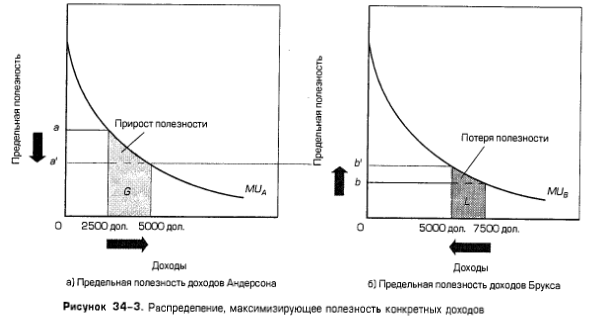

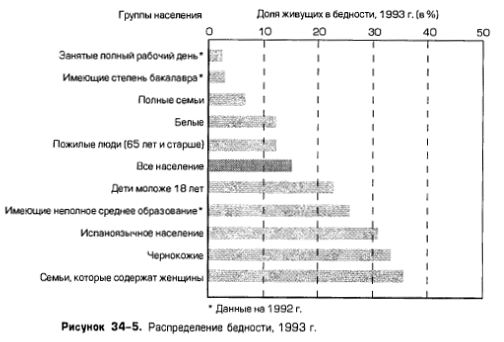

Равенство против эффективностиКритически важным с политической точки зрения является вопрос о том, какой может быть оптимальная степень неравенства? Это - самый важный вопрос в определении стратегии, касающейся неравенства доходов. Поскольку общепринятого ответа на этот вопрос нет, нам следует углубиться в анализ аргументов за и против усиления равенства доходов. Аргумент в пользу равенства: максимизация полезностиОсновной аргумент в пользу равного распределения доходов состоит в том, что равенство доходов необходимо для максимизации удовлетворения нужд потребителя, или повышения предельной полезности. Обоснование этого аргумента можно найти на рис. 34-3, где показано, что предельная полезность денежных доходов двух человек, Андерсона и Брукса, уменьшается (см. гл. 21 Поведение потребителей и максимизация полезности). В любой период времени получатели доходов тратят первые полученные ими доллары на те товары, которые они ценят выше всего, то есть на товары с высокой предельной полезностью. Когда они удовлетворят свои самые насущные потребности, они станут тратить оставшуюся часть доходов на менее важные товары, то есть на товары с более низкой или меньшей предельной полезностью. Кривые, показывающие одинаковое уменьшение предельной полезности доходов, отражают следующее допущение: у Андерсона и Брукса одинаковая возможность извлекать полезность из доходов.

Теперь предположим, что надо распределить доходы (продукцию) в размере 10 тыс. дол. между Андерсоном и Бруксом. Самым лучшим, или оптимальным, будет распределение поровну, в результате чего предельная полезность последнего доллара будет одинаковой и для одного, и для другого. Мы можем доказать, что при первоначально неравном распределении доходов можно увеличить общую для двух лиц полезность, если двигаться в направлении большего равенства. Например, предположим, что сначала доходы в 10 тыс. дол. распределяются не поровну: Андерсон получает только 2500 дол., а Брукс - 7500 дол. Мы видим, что предельная полезность последнего доллара, полученного Андерсоном, будет высокой (0а), а предельная полезность последнего доллара из доходов Брукса - низкой (0b). Ясно, что перераспределение доходов от Брукса к Андерсону, то есть в сторону большего равенства, увеличит (на величину 0а - 0b) суммарную общую полезность доходов двух потребителей. Выигрыш в полезности для Андерсона перекрывает проигрыш Брукса. Так будет продолжаться до тех пор, пока доходы не будут распределены поровну и каждый не получит по 5 тыс. дол. Когда это произойдет, предельная полезность последнего доллара станет для Андерсона и Брукса одинаковой (0а' - 0b'), а следовательно, дальнейшее перераспределение уже не может увеличить общей полезности. Аргументы в пользу неравенства: стимулы и эффективностьХотя логика аргументации в пользу равенства выглядит безупречной, ученые критикуют ее основное допущение, в соответствии с которым существует постоянный объем распределяемого дохода. Противники равенства доходов утверждают, что способ распределения доходов является важным фактором, определяющим объем производимых и распределяемых доходов. Предположим, как мы сделали на рис. 34-3, что Андерсон зарабатывает 2500 дол., а Брукс -7500 дол. Для того чтобы достичь равенства, общество (правительство) должно изъять часть доходов Брукса в виде налогов и передать ее Андерсону. Этот процесс передачи налоговых сумм уменьшит доходы высокооплачиваемого Брукса и повысит доходы низкооплачиваемого Андерсона и тем самым уменьшит стремление обоих много зарабатывать. Зачем Бруксу много работать, делать сбережения, вкладывать капитал или пускаться в рискованные предприятия, когда прибыль от такой деятельности уменьшится в результате вычета налогов? И зачем тогда Андерсону стремиться увеличивать свои доходы, занимаясь хозяйственной деятельностью, если правительство готово передать ему этот доход? Налоги уменьшают вознаграждение за повышение производительности труда, а перераспределение доходов через трансфертные платежи вознаграждает за ее снижение. Представьте себе, предлагают защитники неравенства доходов, крайнюю ситуацию: правительство обложило доходы 100%-ным налогом и распределило выручку поровну между всеми гражданами. Зачем много работать? Да и зачем вообще работать? Зачем пускаться в рискованные предприятия? Зачем делать сбережения, то есть жертвовать текущим потреблением, ради будущих инвестиций? Экономические стимулы, побуждающие «вырваться вперед», будут устранены, и можно предположить, что эффективность экономики, а следовательно, и объем распределяемых доходов уменьшатся. Способ распределения «пирога» доходов влияет на размер самого «пирога»! Основной аргумент в пользу неравенства доходов состоит в том, что необходимо сохранять стимулы для производства и получения доходов. Соотношение равенства доходов и эффективностиВ основе полемики о равенстве доходов лежит существование фундаментального соотношения равенства доходов и эффективности. «Различия жизненного уровня и материального благосостояния американских семей отражают систему вознаграждений и взысканий, которая должна поощрять инициативу и направлять ее в сферу общественного производства. Эта система функционирует настолько успешно, насколько эффективную экономику она создает. Но погоня за эффективностью обязательно приводит к неравенству. А следовательно, общество стоит перед выбором: равенство или эффективность». Таким образом, для общества, стремящегося к равноправию, проблема заключается в том, как перераспределить доход, чтобы свести к минимуму его негативное влияние на экономическую эффективность. Рассмотрим аналогию с «дырявым ведром». Предположим, что общество согласно передать бедным часть доходов богатых; но деньги от богатых придется передавать в «дырявом ведре». «Утечка» представляет собой потерю эффективности - потерю выпуска и дохода - из-за пагубного влияния налогов и трансфертов на стимулы к трудовой деятельности, к сбережениям и инвестициям, а также к желанию нести предпринимательский риск. Она также свидетельствует о том, что ресурсы следует передать в ведение тех, кто управляет системой налогов и трансфертов. С утечкой какого размера общество согласится и будет продолжать одобрительно относиться к перераспределению? Другими словами, если деление «пирога» доходов на более равные кусочки приводит к уменьшению самого «пирога», то с каким уменьшением общество будет мириться? Можно ли согласиться с потерей одного цента на каждый перераспределенный доллар? А пяти центов? Двадцати пяти центов? Пятидесяти центов? Ясно, что это -самый важный, основополагающий вопрос, который будет стоять в центре политических дебатов по поводу дальнейшего расширения или сокращения американских программ стабилизации доходов. Сравнительно недавно дебаты о соотношении равенства доходов и эффективности были дополнены исследованиями, показывающими, что потери от перераспределения, возможно, гораздо крупнее, чем принято считать. «Эдгар Браунинг и Уильям Джонсон... пришли к выводу, что группы с самыми высокими доходами, несущие бремя налогов, потеряют 350 дол. на каждые 100 дол., полученных бедными, то есть чистая потеря эффективности составит 250 дол. По подсчетам Артура Оукена, «утечка» из «ведра» перераспределения огромна: из предназначенных для перераспределения 350 дол., взятых у состоятельных людей, 250 дол. теряются в процессе передачи бедным. По ряду причин критики этого исследования считают такую оценку слишком завышенной. Однако даже если уменьшить цифру наполовину, она вызовет тревогу. Согласится ли общество с потерей экономической эффективности в 125 или даже в 100 дол., передавая 100 дол. бедным, чтобы несколько выровнять распределение дохода? Ответ абсолютно ясен». Мрачная картина бедностиМногих людей меньше беспокоит общий вопрос распределения доходов, чем более конкретная проблема неравенства. Поэтому, вооружившись базовой информацией, давайте перейдем к проблеме бедности. Насколько распространена бедность в Соединенных Штатах? Каковы характерные черты бедных? И какую политику надо проводить, чтобы уменьшить бедность? Определение бедностиБедность не поддается точному определению. Но в широком смысле мы можем сказать, что семья живет в бедности, когда ее основные потребности превышают имеющиеся у нее средства для их удовлетворения. Потребности семьи определяются многими факторами: размером, состоянием здоровья и возрастом ее членов и т.д. Средства семьи состоят из текущих доходов, трансфертных платежей, сделанных ранее сбережений, собственности и т.д. Определение бедности, принятое соответствующими правительственными органами, основано на размере семьи. Из этого определения следует, что в 1993 г. одинокий человек, получавший менее 7363 дол. в год, жил в бедности. Для семьи из четырех человек черта бедности составляла 14 763 дол., для семьи из шести человек — 19 718 дол. Воспользовавшись этим определением для анализа данных о доходах в Соединенных Штатах, мы обнаружим, что около 15,1% всего населения, то есть примерно 39,3 млн человек, живет в бедности. Кто такие бедняки?Состав людей, живущих в бедности, неоднороден, их можно обнаружить во всех регионах, среди белого и цветного населения, эта категория охватывает значительное число сельских и городских жителей, молодых и старых. Этот факт существенно осложняет определение целей государственной политики. Тем не менее данные табл. 34-3 ясно показывают, что бедность распределяется отнюдь не произвольно. Доля чернокожего и испаноязычного населения среди бедных гораздо выше средненациональ-ного уровня, чем доля белых. На рис. 34-5 можно найти дополнительную информацию. Общий уровень бедности - доля бедного населения — в 1993 г. составляла 15,1%, причем доля чернокожего, испаноязычного и белого населения составляла соответственно 33,1%, 30,6 и 12,2%.

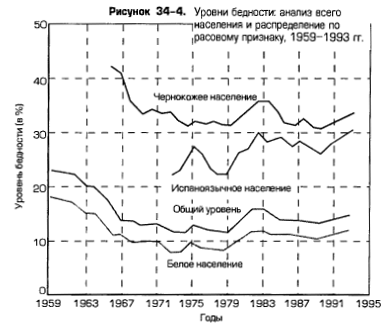

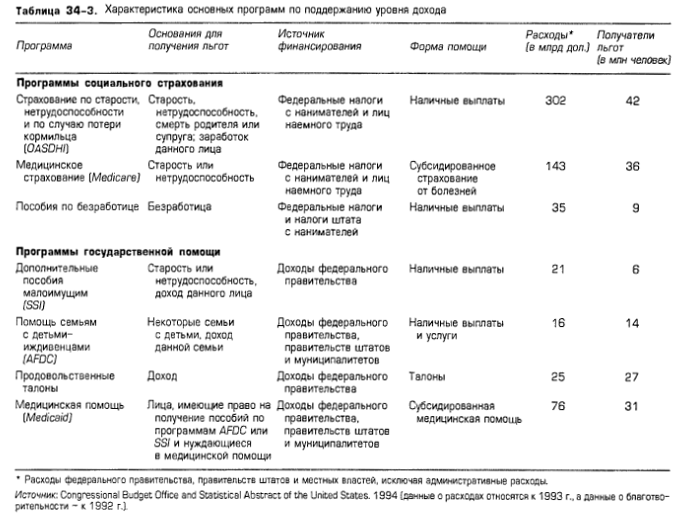

Чрезвычайно высок уровень бедности среди семей, которые содержат женщины, и особенно тревожит то обстоятельство, что пятая часть всех детей, не достигших 18 лет, живет в бедности. На рис. 34-5 видно, что среди полных семей, где члены семьи заняты полный рабочий день и имеют высокий уровень образования, доля бедных ниже. Одновременно, благодаря системе довольно щедрого социального обеспечения, процент пожилых людей, живущих в бедности, также ниже общенационального. Особенно беспокоит высокий уровень бедности среди детей, потому что бедность в полном смысле слова порождает бедность. Бедные дети находятся в большей опасности с точки зрения ряда долгосрочных проблем, в том числе таких, как слабое здоровье и недостаточное образование, преступления, наркотики и подростковая беременность. Многие дети, живущие сегодня в бедности, достигнут зрелости больными, безграмотными и непригодными к какой-либо работе. Усиление концентрации бедности среди детей сегодня не обещает снизиться в будущем. Кроме того, это означает, что тогда же возникнут проблемы с повышением производительности труда, потому что уровень образования бедных детей, как правило, низкий, так же, как и его качество. Вспоминая наши прежние комментарии о «сбоях» внутри системы распределения доходов, можно сказать, что состав людей, входящих в категорию бедных, в значительной степени изменчив. Только немногим больше половины тех, кто принадлежит к этой категории в данном году, останется в ней и в будущем году. Состояние бедности гораздо более устойчиво в ряде групп, особенно в таких, как чернокожее и испаноязычное население, семьи, которые содержат женщины, люди с низким уровнем образования и непригодные для рынка рабочей силы из-за почти полного отсутствия какой-либо квалификации, приверженности к наркомании, алкоголизму или из-за душевных болезней. Динамика бедностиНа рис. 34-4 видно, что между 1959 и 1969 г. общий уровень бедности резко упал, и в следующее десятилетие он стабильно составлял 11 и 13%, а в начале 80-х годов снова повысился. В 1993 г. он достиг 15,1%, это был самый высокий показатель с 1983 г. «Чернокожие деклассированные элементы»Некоторые утверждают, что городские гетто наполнены «чернокожими деклассированными элементами», которые не могут вырваться за пределы постоянной бедности, а члены из неполных семей живут за счет программ социального обеспечения и зачастую за счет наркотиков и преступлений. Статистика по этим проблемам очень тревожна: каждый второй молодой чернокожий живет в бедности; каждый второй растет без отца; почти 40% чернокожих подростков не имеют работы; каждый четвертый ребенок рождается от чернокожего подростка; более 80% детей от чернокожих подростков рождаются вне брака; коэффициент смертности чернокожих детей в два раза выше, чем белых; убийство остается главной причиной смерти чернокожих мужчин от 15 до 34 лет; 20% всех чернокожих мужчин от 15 до 34 лет имеют судимости. Существует и такое мнение, что социальная и экономическая изоляция в городских гетто породила новую культуру - культуру бедности и зависимости, в которой жизненные позиции, ценности и этические представления существенно отличаются от понятий основной части американцев. Благотворительные программы - Программа помощи семьям с детьми-иждивенцами (AFDC), продовольственные талоны, субсидии на жилье и т.п. — якобы подрывают стимулы к трудовой деятельности и способствуют тому, что целые семьи живут за счет различных программ социального обеспечения. Кроме того, после исторического исхода чернокожего населения, принадлежащего к среднему классу, из центральной части городов там остались только торговцы наркотиками, проститутки, карманники и мелкие преступники, стиль жизни которых служил примером для не уехавших молодых чернокожих. Плохие школы практически не готовят к работе представителей национальных меньшинств, а снисходительные и перегруженные делами правоохранительные органы способствуют тому, что преступление становится более привлекательным, чем работа. Те, кто рассматривает концепцию «чернокожих деклассированных элементов» с политической точки зрения, считают, что, хотя за последние несколько десятилетий дискриминация значительно уменьшилась и сотни миллиардов долларов были затрачены на программы борьбы с бедностью, проблема бедности все еще существует. Это означает, что ответственность главным образом лежит на самих бедняках, и они сами должны помочь себе выбраться из бедности. Противники этой концепции считают такую позицию упрощенной и бездушной, утверждая, что неправильно возлагать ответственность на жертвы, а не на социальную и экономическую политику в более широком плане. Они также указывают, что бедность в центральной части городов неоднородна и объясняется многими причинами. Необходимы серьезные усилия, чтобы ликвидировать расовую сегрегацию в жилищном вопросе и при приеме в школу, обеспечить равные возможности в профессиональном обучении и среднем образовании, увеличить количество доступных рабочих мест и осуществлять такие программы, которые гарантируют определенный уровень доходов, но не лишают желания работать. Они также утверждают, что бедность среди чернокожего населения является прежде всего результатом невнимания со стороны общества и такое отношение носит по существу расистский характер. «Невидимые» бедныеС такими фактами и цифрами, свидетельствующими о степени и характере бедности, довольно трудно примириться. В конце концов американцы считают, что живут в обществе изобилия. Как сочетается эта угнетающая статистика бедности с тем изобилием, которое они видят ежедневно? В значительной мере ответ на этот вопрос заключается в том, что большая часть бедности в Америке скрыта; она в основном невидима. Это обстоятельство объясняется тремя причинами. Во-первых, значительная часть людей, составляющих категорию бедных, меняется из года в год. Исследования показали, что половина живущих в бедности принадлежит к этой категории всего лишь в течение 1—2 лет, а потом они благополучно выбираются из этого состояния. Поэтому многие из этих людей остаются для нас «невидимыми», ведь мы не считаем их постоянно нуждающимися. Во-вторых, «постоянно бедные» живут в больших городах все более и более изолированно, потому что представители средних и высших слоев уезжают от них в пригороды. Беднота остается в трущобах и гетто, и ее нелегко увидеть из окна автомобиля или поезда. Беднота из сельскохозяйственных и хронически отсталых районов Аппалачей, юга и юго-запада тоже находится вдали от «основных магистралей». В-третьих, и это, наверное, самое главное: «Бедняки остаются "невидимыми" в политическом отношении... Они в основной своей массе не принадлежат ни к профсоюзам, ни к братствам, ни к политическим партиям. У них нет своего лобби; они не выдвигают никаких законодательных программ. Они разъединены. У них нет лица, нет голоса». Именно поэтому американских бедняков назвали «наименее революционным пролетариатом в мире». Система поддержания уровня доходовСуществование широкого круга программ по поддержанию уровня доходов (табл. 34-3) свидетельствует о том, что борьба с бедностью считается важной целью государственной политики. Несмотря на недостатки многих последних программ, они включают значительные денежные расходы и охватывают большое число получателей пособий. Общие расходы на программы поддержания уровня доходов, которые в 1940 г. составляли около 4% ВВП, достигли к настоящему времени более 14%.

Американская система поддержания уровня доходов состоит из двух видов программ: 1) программ социального страхования; 2) программ государственной помощи, или программ социального обеспечения. Программы социального страхованияПрограммы социального страхования частично возмещают потери заработков, связанные с уходом на пенсию, нетрудоспособностью и временной безработицей, а также обеспечивают пожилых людей страхованием на случай болезни. Основные программы социального страхования включают программу социального обеспечения (а именно «Страхование по старости, нетрудоспособности и по случаю потери кормильца», OASDHI), пособия по безработице и медицинской помощи Medicare. Пособия считаются заработанным правом и не несут на себе отпечатка государственной благотворительности. Эти программы финансируются главным образом за счет налогов на заработную плату. По таким программам страхуется риск потери дохода в связи с уходом на пенсию, безработицей, нетрудоспособностью или болезнью. Работники (а также наниматели) вносят часть зарплаты в государственный фонд, пока работают, а потом, когда они уходят на пенсию или с ними случаются несчастья, перечисленные в программе, они получают право на пособия. Программы OASDHI и Medicare. Страхование по старости, нетрудоспособности и по случаю потери кормильца (OASDHI) — это огромная программа социального страхования, финансируемая за счет обязательных налогов, взимаемых с заработков как нанимателей, так и лиц наемного труда. Она общеизвестна как программа социального обеспечения и направлена на то, чтобы возместить работнику потери заработка в связи с уходом на пенсию или потерей трудоспособности, а также семье в связи со смертью кормильца. Налог с заработка в размере 7,65% взимается с первых 61 200 дол. дохода как работника, так и нанимателя. Работник может уйти на пенсию в 65 лет и получать пособие в полном размере или в 62 года и получать неполное пособие. В случае смерти работника пособие получают пережившие его иждивенцы. Пособия для нетрудоспособных работников предусматриваются специальными статьями программы. В настоящее время социальное страхование охватывает почти 90% всех работающих в США, около 42 млн человек получали чеки OASDHI примерно по 675 дол. в месяц. В 1965 г. к OASDHI добавили Программу медицинского страхования (Medicare). По этой программе страхования содержание в больницах престарелых и нетрудоспособных финансируется за счет налогов с заработка. Medicare предоставляет также возможность добровольного страхования со скидкой, предназначенного для оплаты медицинской помощи. Пособия по безработице. Все 50 штатов спонсируют программы страхования по безработице. Пособия по безработице финансируются за счет невысокого налога на зарплату, размер которого зависит от штата и фонда зарплаты в каждой фирме. Любой застрахованный работник, потерявший работу, после короткого периода ожидания (продолжающегося обычно неделю) получает право на пособие. Эта программа охватывает почти всех рабочих и служащих. Размеры платежей и число недель, в течение которых выплачиваются пособия, значительно различаются в разных штатах. В целом пособия составляют примерно от 35% зарплаты работника до определенной максимальной суммы. В 1992 г. еженедельный размер пособия доходил в среднем до 175 дол. Число получателей пособий и общий уровень расходов в значительной степени зависят от фазы экономического цикла. Программы государственной помощиПрограммы государственной помощи, или благотворительные программы, обеспечивают пособиями тех, кто сам не может заработать из-за постоянных неудач, или тех, кто имеет маленьких детей. Эти программы финансируются из общих налоговых поступлений и считаются государственной системой социального обеспечения. Для получения помощи по этим программам требуется «проверка нуждаемости», то есть отдельные лица или семьи должны продемонстрировать свои низкие доходы. Около 2/3 расходов на программы государственной помощи финансируются за счет федерального правительства. Многие нуждающиеся, обстоятельства которых не соответствуют условиям программ по социальному страхованию, получают помощь по другим программам, например по Программе дополнительных пособий малоимущим (SSI). Цель этой программы — установить единый общенациональный минимальный уровень дохода для категорий людей, которые не могут работать. Более половины штатов предоставляют дополнительные средства престарелым, слепым и нетрудоспособным. Программа помощи семьям с детьми-иждивенцами (AFDC) финансируется штатами, но частично субсидируется федеральным правительством. Цель этой программы — помочь семьям, в которых дети не имеют финансовой поддержки одного из родителей, обычно отца, вследствие его смерти, нетрудоспособности, развода или ухода из семьи. Программа продовольственных талонов направлена на то, чтобы обеспечить всех американцев, имеющих низкие доходы, достаточным количеством продовольствия. По этой программе определенные семьи ежемесячно получают талоны, подлежащие обмену на пищевые продукты. Количество получаемых продовольственных талонов обратно пропорционально доходу семьи. Программа медицинской помощи (Medicaid) оказывает помощь в финансировании расходов на медицинское обслуживание тех лиц, которые принимают участие в программах SSI и AFDC. В табл. 34-3 не упомянуто множество других благотворительных программ (предоставляющих помощь главным образом в форме безналичных трансфертов). Программа Head Start обеспечивает образование, питание и социальные услуги ущемленным в экономическом отношении детям в возрасте 3— 4 лет. Семьи с низкими доходами получают помощь в виде субсидий на аренду жилья и строительство домов. Финансирование образования и профессионального обучения для бедных регулируется законом о профессиональной подготовке, а программа Pell Grants оказывает помощь нуждающимся студентам-старшекурсникам. Особо следует отметить Программу налоговых кредитов на заработанный доход (EITC), по которой работающим, но низкооплачиваемым семьям с детьми возмещаются суммы, равные налоговым скидкам. В соответствии с этой программой, созданной в 1975 г., для таких семей размер подоходного налога сокращается или они получают наличные средства, если выплаченные ими налоги превышают их налоговую задолженность с учетом льгот. Краткое повторение 34-2

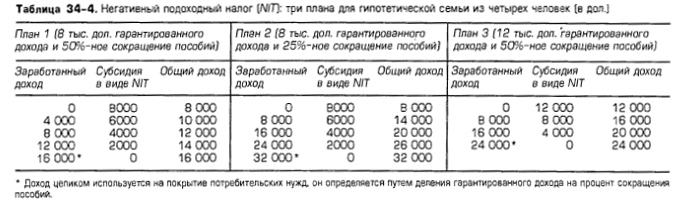

«Суета вокруг благотворительных программ»Нет сомнений в том, что система поддержания уровня доходов, не говоря уже о муниципальной помощи, субсидиях на жилье, законодательстве о минимальной заработной плате, субсидиях фермерам, пособиях ветеранам, частных пожертвованиях через благотворительные общества, пенсиях, дополнительных пособиях по безработице и т.д., оказывает существенную помощь в уменьшении бедности. Тем не менее эта система вызвала в последние годы множество разнообразных критических замечаний. 1. Неэффективное управление. Оппоненты утверждают, что вынужденное увеличение числа благотворительных программ создало неповоротливую, неэффективную бюрократическую систему, зависящую от огромного управленческого аппарата. Управленческие расходы составляют довольно большую долю всего бюджета многих программ. «Сумма, необходимая для того, чтобы поднять каждого мужчину, женщину и ребенка в Америке выше черты бедности, уже вычислена, и она составляет одну трешь фактических расходов на программы по борьбе с бедностью. Ясно, что значительная часть пособий оседает в карманах высокооплачиваемых администраторов, консультантов и сотрудников. Кроме того, часть пособий по тем программам, которые рекламируются как программы борьбы с бедностью, получают лица с более высокими доходами»6. 2. Несправедливость. Благотворительные программы порождают настоящую несправедливость, потому что люди, в равной степени нуждающиеся, получают неодинаковые пособия. «Размеры пособий серьезно различаются. Они зависят от того, в каком штате живет семья и в какую демографическую и семейную категорию она входит. Географические различия возникают прежде всего потому, что пособия по двум главным программам государственной помощи — AFDC и Medicaid — в основном контролируются штатами. В результате возникает значительный разрыв в размерах пособий между более бедными сельскими и более богатыми городскими районами...». Поэтому пособие семье в Нью-Йорке может оказаться в два раза больше, чем в штате Миссисипи. Более того, эта система контролируется выборочно, поэтому некоторые семьи с низкими доходами «выпадают из поля зрения», а другие пользуются льготами, на которые не имеют права. 3. Стимулы к трудовой деятельности. Главный контраргумент состоит в том, что большинство американских программ по поддержанию уровня доходов ослабляет стимулы к труду. Это утверждение соответствует действительности, так как все благотворительные программы построены таким образом, что стоимость доллара в заработанном доходе меньше, чем в чистом доходе. Когда заработки увеличиваются, пособия сокращаются. Отдельный человек или семья, пользующиеся льготами по нескольким благотворительным программам, могут обнаружить — при сравнении размеров пособий с зарплатой после вычета налогов, - что их положение ухудшится в абсолютном выражении, если они будут работать. Действительно, предельная налоговая ставка на прирост заработанного дохода превышает 100%! Неудивительно, что минимально оплачиваемая работа не привлекает мать, которая получает социальное пособие, потому что тогда она лишится льгот по программам AFDC, Medicaid (через год), а также пособия по уходу за детьми. Есть и другие критические замечания. Безналичные выплаты служат препятствием свободе потребительского выбора. Благотворительные программы ослабляют инициативу и поощряют иждивенчество. Программа AFDC в некоторых штатах способствует распаду семей, так как она поощряет уход из семьи безработных отцов, чтобы жена и дети могли получать пособия. AFDC предоставляет пособия внебрачным детям; почти половина матерей, получающих льготы по программе AFDC, имеет внебрачных детей. Многие благотворительные программы усиливают социальную разобщенность работающих и получающих пособия. Например, работающие матери, имеющие маленьких детей, могут задать вопрос, почему неимущие матери, получающие пособия по программе AFDC, не должны зарабатывать деньги. Предложения по реформированию системыИз этой массы критических высказываний родились призывы реформировать систему государственной помощи. Хотя предлагались многочисленные формы изменений, преобладали два основных подхода: негативный подоходный налог и планы стимулирования перехода к трудовой деятельности. Отрицательный подоходный налогОдно из предложений заключается в том, чтобы заменить все многообразие существующих благотворительных программ отрицательным (негативным) подоходным налогом. Суть отрицательного подоходного налога состоит в том, что по аналогии с действующим позитивным подоходным налогом, которым семьи «субсидируют» правительство, когда их доход поднимается выше определенного уровня, правительство должно субсидировать семьи, выплачивая им отрицательный подоходный налог, когда их доходы падают ниже определенного уровня. Сопоставление планов. Давайте рассмотрим два самых важных элемента любого плана отрицательных подоходных налогов. Во-первых, план отрицательных подоходных налогов предусматривает гарантированный ежегодный доход, ниже которого доход семьи падать не должен. Во-вторых, этот план включает процент сокращения пособий, который указывает, на какую величину уменьшается или «утрачивается» пособие при наличии заработка. Рассмотрим план 1 из тех трех планов, которые представлены в табл. 34-4. По этому плану гипотетический гарантированный ежегодный доход равен 8 тыс. дол., а процент сокращения пособий составляет 50%. Следовательно, если у семьи нет никаких доходов, она в соответствии с принципом отрицательного подоходного налога будет получать субсидию в размере 8 тыс. дол. Если она зарабатывает 4 тыс. дол., то потеряет 2 тыс. дол. из субсидии (то есть 50% от заработка в 4 тыс. дол.) и ее общий доход составит 10 тыс. дол. (заработок в 4 тыс. дол. + 6 тыс. дол. в виде пособия). Если заработано 8 тыс. дол., то субсидия сократится до 4 тыс. дол. и т.д. Заметьте, что при заработке в 16 тыс. дол. субсидия сводится к нулю. Заработанный доход, достигший уровня, при котором субсидия не выплачивается, а нормальный (позитивный) подоходный налог взимается с дальнейшего прироста заработка, называется доходом, целиком используемым на покрытие потребительских нужд, или равновесным доходом.

Но план 1 можно критиковать за то, что 50%-ное снижение пособия — это слишком много, и поэтому оно не обеспечивает достаточных стимулов к труду. Поэтому в плане 2 гарантированный доход в 8 тыс. дол. сохраняется, а процент сокращения пособий составляет 25%. Однако мы видим, что уровень дохода, целиком используемого на покрытие потребительских нужд, повышается до 32 тыс. дол., и гораздо большее число семей получает право на субсидии по программе негативного подоходного налога. Более того, семья будет теперь получать эти субсидии в большом размере при любых заработках. По этим двум причинам снижение коэффициента сокращения пособий, нацеленное на усиление стимулов к работе, приведет к повышению расходов на план негативного подоходного налога. Изучив планы 1 и 2, другой оппонент может сказать, что гарантированный ежегодный доход слишком низок, чтобы вытащить семью из бедности. Поэтому в плане 3 гарантированный ежегодный доход увеличивается до 12 тыс. дол., а процент сокращения пособий сохраняется таким же, как в плане 1, то есть 50%. Хотя план 3, безусловно, лучше подходит для решения задачи повышения дохода бедных, он в то же время приводит к повышению уровня равновесного дохода, или дохода, целиком используемого на покрытие потребительских нужд, поэтому расходы на этот план возрастают. Более того, если взять гарантированный доход в 12 тыс. дол. из плана 3 и сохранить 25%-ное сокращение пособий из плана 2, чтобы усилить стимулы к трудовой деятельности, уровень равновесного дохода подскочит до 48 тыс. дол., что приведет к еще большему увеличению расходов на программу негативного подоходного налога. Цели и противоречия. Сравнивая три плана, следует сделать вывод, что цели «идеального плана» поддержания уровня доходов противоречат друг другу и требуют компромиссного решения. Во-первых, план должен быть эффективным и вывести семьи из состояния бедности. Во-вторых, он должен обеспечивать достаточные стимулы к трудовой деятельности. В-третьих, расходы на этот план должны быть разумными. Табл. 34-4 показывает, что эти три задачи противоречат друг другу и необходимы компромиссы или уступки. План 1 с низким гарантированным доходом и высоким процентом сокращения пособий стоит недорого. Но низкий гарантированный доход означает, что он не очень эффективен для ликвидации бедности, а высокий процент сокращения пособий ослабляет стимулы к труду. По сравнению с планом 1 в плане 2 установлен более низкий процент сокращения пособий и, следовательно, более сильны стимулы к труду. Но он стоит дороже, так как уровень равновесного дохода, целиком используемого на покрытие потребительских нужд, по этому плану выше, и поэтому большее число семей получит пособия. По сравнению с планом 1 в плане 3 установлен более высокий гарантированный доход, и он, безусловно, более эффективен для ликвидации бедности. Хотя стимулы к труду те же, что и в плане 1, более высокий гарантированный доход делает его более дорогостоящим. Проблема состоит в том, чтобы найти такие магические величины, которые обеспечили бы «приличный» гарантированный доход, сохранили бы «разумные» стимулы к трудовой деятельности и требовали бы «приемлемых» расходов. Отказ от большинства действующих программ государственной помощи в пользу негативного подоходного налога, возможно, улучшит всю систему, но идея отрицательного подоходного налога полна внутренних противоречий, и ее не следует считать панацеей. И действительно, в последние годы работа над реформой ушла в сторону от идеи отрицательного подоходного налога. Планы стимулирования перехода к трудовой деятельностиКаким бы заманчивым ни был план установления негативного подоходного налога, политические реальности таковы, что более предпочтительными оказываются частичные изменения в системе поддержания доходов. Фактически большинство критических замечаний сосредоточено на программе AFDC. Для этого есть множество причин. Во-первых, как уже говорилось ранее, AFDC может способствовать распаду семьи. Во-вторых, утверждают, что эта программа поощряет или по крайней мере «субсидирует» рождение внебрачных детей. В-третьих, некоторые противники программы говорят, что программа AFDC способствует развитию «культуры бедности», когда бедность становится образом жизни и «передается» из поколения в поколение. В-четвертых, по оценкам правительства, многие получают пособия по этой программе нечестным путем. В-пятых, поскольку большинство женщин из среднего класса, имеющих детей, работает, возникает общее мнение, что матери, принадлежащие к бедным слоям и получающие пособия по программе AFDC, тоже должны зарабатывать на жизнь. Эти критические замечания породили множество планов по стимулированию перехода к трудовой деятельности, которые также называются планами «от пособий -, к труду». Эти планы призваны изменить программу AFDC, предоставляя широкие возможности для работы, профессионального обучения, образования, и помочь (а со временем и потребовать) получателям пособий отказаться от государственной помощи и приступить к трудовой деятельности. Получателям пособий, занявшимся учебой или работой, будут также выплачивать субсидии на содержание детей и транспортные расходы. Есть еще один аспект этого общего подхода: деньги на содержание детей, брошенных родителями, независимо от того, состоят они в браке или нет, следует вычитать непосредственно из их заработной платы. Закон о помощи семьям. Некоторые штаты довольно успешно решили проблему бедности с помощью программы «от пособий - к труду». Успех этих штатов обеспечил поддержку радикального пересмотра программы AFDC в национальном масштабе. В конце 1988 г. Конгресс принял и президент подписал Закон о помощи семьям (FSA), который чаще называют Законом о реформе благотворительной системы 1988 г. В основе этого закона лежит принцип перехода к трудовой деятельности, а сам закон содержит следующие положения. 1. Каждый штат должен разработать программу «Рабочие места и основные профессии» (JOBS), по которой родителям, охваченным программой AFDC, будут предложены общеобразовательный и коррекционный курсы, занятия по ликвидации безграмотности, профессиональное обучение, подготовка к трудовой деятельности и устройство на работу. 2. Штаты должны обеспечить пособия на детей и медицинскую помощь по программе Medicaid на 12 месяцев тем семьям, которые перестают жить на пособие и начинают работать. Задача состоит в том, чтобы облегчить переход от пособий к доходу от трудовой деятельности и тем самым ослабить стремление продолжать жить на пособие. 3. Все штаты должны предлагать пособия полным семьям, в которых основной кормилец остается без работы. Цель этой меры состоит в предотвращении распада семей, чему способствовала программа AFDC. Сторонники нового законодательства надеются, что этот закон покончит с «культурой бедности», уходом из школы, рождением незаконных детей - всего того, что стало для части американцев, живу-ших на различные пособия, почти нормой жизни. Новые предложення. Администрация Клинтона собирается «покончить с благотворительностью в ее нынешнем виде», внеся новые статьи в Закон о по-моши семьям. В него войдут следующие положения. 1. Расширение Программы налоговых кредитов на заработанный доход, по которой значительно увеличиваются ставки заработной платы, что делает трудовую деятельность более привлекательной. Положение о всеобщей охране здоровья и увеличении помощи на содержание детей - возможно, через расширенную программу Head Start — также уменьшат издержки перехода от пособия к трудовому доходу. 2. Усовершенствование системы помощи детям с помощью Налогового управления США, направленное на удержание средств на содержание детей из зарплаты отцов, которые отказываются платить алименты. 3. Повышение эффективности положений Закона о помощи семьям, касающихся среднего образования и профессионального обучения, которые подготавливают получателей помощи по программе AFDC к трудовой деятельности. 4. Сокращение сроков получения пособий по программе AFDC, например, до двух лет. В конце 1993 г. правительство одобрило инициативу штата Висконсин провести в нескольких округах такой эксперимент, а потом оценить последствия этого временного ограничения. Республиканский «Контракт с Америкой» ищет пути для предотвращения внебрачных и ранних беременностей, предлагая ввести запрет на плату социальных пособий несовершеннолетним матерям и отказывая в дополнительной помощи на новорожденных детей тем, кто уже получает пособие по программам AFDC. Контракт одобряет идею лишения пособия по истечении двухлетнего срока и выдвигает требование к получателям помощи по программе AFDC перейти к трудовой деятельности. Он также рекомендует лишить легальных иммигрантов государственной помощи. РЕЗЮМЕ

Благотворительность для богатыхЗдравый смысл подсказывает, что доход следует перераспредепять от богатых к бедным. Но во многих случаях мы наблюдаем обратную картину. Различные государственные программы и меры приводят к перераспределению дохода, полученного от всех налогоплательщиков, в пользу богатых семей и процветающих корпораций. Эти субсидии принимают различные формы, в том числе имеют вид прямых наличных трансфертов, налоговых льгот и занижения цен на государственные ресурсы и услуги. Рассмотрим несколько примеров. 1. Налоговый кодекс. Невысокая прогрессивность федерального подоходного налога с физических лиц снижается из-за введения скидок, благодаря которым уменьшается облагаемый налогом доход состоятельных людей. Например, вычету подлежат выплаты процентов по закладным, а также налоги на недвижимость. Не облагаются налогом проценты на муниципальные облигации. Состоятельные люди могут также отсрочить уплату налогов, вложив часть своих доходов в пенсионные программы, поддерживаемые правительством. 2. Сельскохозяйственные субсидии. В настоящее время фермеры ежегодно получают около 11 млрд дол. в виде прямых субсидий наличными средствами, которые попадают главным образом к самым богатым фермерам, потому что субсидии напрямую зависят от объема производства. В 1992 г. на долю 7% самых богатых ферм с объемом продаж более 250 тыс. дол. приходилось 32% таких субсидий. Государство также субсидирует некоторых фермеров, используя импортные квоты или запретительные пошлины и разрешая им назначать внутренние цены, которые намного превышают мировые. Так обстоит дело с сахаром: в 1991 г. примерно 33 фермы получили государственную помощь в размере более 1 млн дол., а одна из ферм получила около 30 млн дол. По программе стимулирования рынка крупные и процветающие корпорации получают прямые наличные субсидии для продвижения своих товаров по всему миру. В 1991 г. самые большие суммы получили такие корпорации, как Sunkist Growers (10 млн дол.), Gallo Wines (5 млн дол.), Dole Pineapple (3 млн дол.), Pillsbury (2,9 млн дол.) и McDonald's (65 тыс. дол.). 3. Земельные и водные ресурсы. Принадлежащие государству ресурсы часто сдаются в аренду или продаются по ценам ниже рыночных. Это относится к лесу, пастбищам и водоемам. Например, согласно устаревшему Закону об угледобывающей промышленности 1872 г., угледобывающие компании могут покупать федеральные земельные участки по цене 2,50-5,00 дол. за акр и перепродавать их по рыночным ценам. Был и такой крайний случай, когда 17 тыс. акров были куплены за 42 500 дол. и через несколько недель перепроданы крупным нефтяным компаниям за 37 млн дол. Еще пример: субсидии фермерам на водоснабжение составляют в среднем 500 тыс. дол. в расчете на каждую ферму из-за занижения цен на воду в Калифорнийском регионе. 4. Сельские врачи. Медицинская профессия - одна из самых высокооплачиваемых. В 1993 г. средний доход врача составлял 177 тыс. доп. Тем не менее в соответствии с федеральной программой, направленной на привлечение врачей в сельские районы, если врач поселяется в сельской местности на два года, ему возмещают до 50 тыс. дол. из той ссуды, которую он брал для получения образования; если врач обязуется проработать там четыре года, ему возмещают до 120 тыс. дол. 5. Политике «обольщения». Часто штаты яростно конкурируют между собой в предоставлении субсидий, чтобы привлечь крупные корпорации. В 1992 г. штат Южная Каролина предложил 130 млн дол. в виде субсидии, чтобы за получить автомобильный завод BMW. В 1993 г. штат Алабама заплатил такую же сумму (по некоторым оценкам эта субсидия составляла 90 тыс. дол. на одно рабочее место) за размещение завода компании Mercedes-Benz. 6. Medicare. Согласно части В программы Medicare, по которой оплачиваются услуги врачей и медицинские препараты, предоставляются значительные субсидии. В 1991 г. для 65-летнего человека страховые премии покрывали толь ко около 17% общих медицинских расходов, остальная часть оплачивалась из общих налоговых поступлений. Пожизненная субсидия по программе Medicare для мужчин, которым в 1991 г. исполнилось 65 лет, составляла более 25 тыс. дол.; для женщин (которые обычно живут дольше мужчин) такая субсидия была равна 39 тыс. дол. экономикс |