| Каталог статей | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Лычагина Т.А., Соколов А.А., Пахомов А.В. Оценка эффективности хозяйственной деятельности предприятия на основе методики маржинального анализаВ настоящее время большую роль при обосновании управленческих решений в бизнесе играет маржинальный анализ, который называют еще анализом безубыточности или содействия доходу. Методика такого анализа базируется на изучении соотношения между тремя группами важнейших экономических показателей: издержками, объемом производства (реализации) продукции и прибылью, — и прогнозировании величины каждого из этих показателей при заданном значении других. Эта методика основана на делении производственных и сбытовых затрат в зависимости от изменения объема деятельности предприятия на переменные (пропорциональные) и постоянные (непропорциональные) и использовании категории маржинальной прибыли.Маржинальный анализ широко применяется в странах с развитой рыночной экономикой. Он позволяет: 1) более точно исчислить влияние факторов на изменение суммы прибыли и на этой основе более эффективно управлять процессом формирования и прогнозирования ее величины; 2) определить критический уровень объема продаж (порога рентабельности), постоянных затрат, цены при заданной величине соответствующих факторов; 3) установить зону безопасности (зону безубыточности) предприятия; 4) исчислить необходимый объем продаж для получения заданной величины прибыли; 5) обосновать наиболее оптимальный вариант управленческих решений, касающихся изменения производственной мощности, ассортимента продукции, ценовой политики, вариантов оборудования, технологии производства, приобретения комплектующих деталей и др. с целью минимизации затрат и увеличения прибыли. Структура анализа. Этап 1. Анализ финансового состояния предприятия на основе показателей финансового положения и эффективности деятельности предприятия по данным финансовой отчётности (бухгалтерский баланс и отчёт о прибылях и убытках). Итоговая оценка финансового состояния предприятия на основе расчёта интегральных показателей [1]. Этап 2. Выделение условно-переменных и условно-постоянных затрат в общем объёме затрат предприятия. На практике сложно выделить условно-постоянные и условно-переменные затраты из общего объёма затрат предприятия, так как трудно полностью проследить косвенные расходы и определить их долю в составе затрат, например долю затрат электроэнергии в общем объёме её потребления в зависимости от определённого вида деятельности предприятия и производимой номенклатуры продукции. Однако это необходимо сделать для того, чтобы установить направление ценовой политики фирмы. Это можно сделать с помощью анализа графика регрессионной зависимости себестоимости от объёма производства [2]. Данный анализ включает в себя следующие этапы: 1. Построение графика себестоимости в зависимости от объёмов основного производства. 2. Построение линейного тренда себестоимости. 3. Нахождение уровня линии тренда в виде

прямой 4. Анализ полученных результатов. Выделение переменных составляющих затрат, формирующих себестоимость товарной продукции (себестоимость основного производства). Этап 3. Маржинальный анализ показателя прибыли от продаж [3]. Данный этап предполагает сравнение двух методик определения показателя прибыли от продаж: 1. Традиционной, не учитывающей взаимосвязи объёма производства (реализации) продукции и её себестоимости: (1) Здесь 2. Методики маржинального анализа прибыли от продаж, учитывающей взаимосвязь объёма производства, себестоимости и прибыли:

Здесь — удельные условно-переменные затраты на производство i-го вида продукции; FC — общие условно-постоянные затраты на производство продукции. Этап 4. Маржинальный анализ рентабельности продукции [3,4]. Данный этап также предполагает сопоставление двух методик определения показателя рентабельности продукции: 1. Традиционной, не учитывающей взаимосвязь ключевых показателей производственной деятельности предприятия: «затраты — объем — прибыль»:

При этом по данной модели невозможно оценить истинное влияние ключевых факторов производственной деятельности предприятия (условно-постоянные, условно-переменные затраты, цена реализации продукции, структура продаж) на общий показатель рентабельности продукции. 2. Методики маржинального анализа, позволяющей определить изменение показателя рентабельности за счет количества реализованной продукции, цены, уровня удельных переменных и суммы постоянных затрат. При этом учитывается не только прямое влияние объема продаж на уровень рентабельности, но и косвенное — посредством влияния данного фактора на себестоимость изделия, а, как следствие, это даёт возможность более точного исчисления влияние факторов на изменение рентабельности: (4) Этап 5. Анализ безубыточного объёма продаж и зоны безопасности предприятия [5]. 1. Определение безубыточного объёма продаж:

Здесь — критический

объём выпуска (точка безубыточности); 2. Определение необходимого объёма реализации продукции в стоимостном выражении для получения целевой прибыли предприятия на определённом уровне:

где 3. Определение показателя зоны безопасности предприятия:

Здесь ЗБ — зона безопасности предприятия; Q — фактический объём производства; — критический объём выпуска (точка безубыточности). 4. Определение влияния факторов на изменение показателей безубыточного объёма продаж и зоны безопасности предприятия, в частности: суммы условно-постоянных затрат, цены реализации продукции и удельных переменных затрат. Этап 6. Определение показателей предельного уровня [5]. 1. Определение показателей критического уровня условно-постоянных затрат, срока окупаемости условно-постоянных затрат:

Здесь Q — объём продаж; — доля маржинальной прибыли.

Здесь — критический объём продаж. 2. Определение показателей критического уровня условно-переменных затрат, критического уровня цены реализации:

Здесь Р — цена реализации, FC — уровень условно-постоянных затрат, — целевая прибыль, Q — физический объём реализации.

3. Построение графиков чувствительности показателя прибыли от продаж к изменению условно-постоянных затрат, условно-переменных затрат, цены реализации. Этап 7. Анализ операционного риска предприятия [5]. 1. Определение силы воздействия операционного рычага:

Здесь П — прибыль от продаж; Q — объём выпуска продукции. 2. Графическое представление эффекта производственного рычага. Этап 8. Выработка рекомендаций по совершенствованию системы управления затратами на предприятии на основе разделения совокупных затрат предприятия на условно-переменные и условно-постоянные и использовании методики директ-костинга как системы управленческого учёта на предприятии. Результаты. Предложенная методика применена для предприятия, осуществляющего производство и реализацию сантехнической продукции. С целью оценки финансового состояния предприятия рассчитаны основные интегральные показатели финансового состояния предприятия, в частности, показатели структуры источников покрытия, показатели платёжеспособности и рентабельности. В итоге рассчитан интегральный показатель финансового состояния предприятия:

Здесь — коэффициент автономии (СК — собственный капитал, А — валюта баланса);

— интегральный

показатель рентабельности ( Результат расчёта данного показателя свидетельствует о неудовлетворительном финансовом состоянии предприятия по итогам отчётного года. При этом значение данного показателя в отчётном периоде снизилось на 85,4%, что дает основание для негативного прогноза финансового состояния предприятия в последующем периоде. На основе анализа графика регрессионной зависимости себестоимости от объёма производства выделены условно-постоянные и условно-переменные затраты в общем объёме затрат предприятия (рис. 1).

Рис. 1. Зависимость производственной себестоимости от объёма производства, 2010 г. Таким образом, в 2010

году условно-постоянные затраты предприятия составили в среднем за месяц

559 860 руб. Условно-переменные затраты составили 592 руб. на каждую 1

тыс. руб. выпущенной продукции. При этом предполагается, что объём производства

находится в релевантном диапазоне, то есть колеблется в диапазоне, не

допускающем резкого возрастания условно-постоянных затрат. Результат получен с помощью метода линейной

регрессии и является значимым на 5%-ном уровне (коэффициент детерминации Полученные на основе данной методики показатели условно-постоянных и условно-переменных затрат необходимы для проведения процедуры маржинального анализа хозяйственной деятельности предприятия, в частности, маржинального анализа прибыли, рентабельности, нахождения точки безубыточности и зоны безопасности предприятия, а также определения влияния факторов на соответствующие показатели. Методом цепных подстановок вычислено изменение прибыли от продаж, полученной предприятием в 2010г. по сравнению с 2009 г. Прибыль рассчитывалась в соответствии с традиционной моделью (1) и моделью (2) с учетом полученных данных об условно-переменных и условно-постоянных затратах. Сравнение результатов оценки влияния факторов на изменение прибыли представлено в таблице 1.

Таблица 1. Анализ изменения прибыли от продаж.

Как видно из таблицы, результаты факторного анализа прибыли по двум моделям значительно различаются. По методике маржинального анализа прибыль более существенно зависит от объема и структуры продаж, так как эти факторы влияют одновременно и на себестоимость продукции. Из-за увеличения общего объема производства и реализации продукции меньше приходится постоянных затрат на единицу продукции. Достоверность модели маржинального анализа прибыли подтверждена на основе метода главных компонент: Формальная постановка задачи: Пусть Y — прибыль

от продаж (П, тыс. руб.),

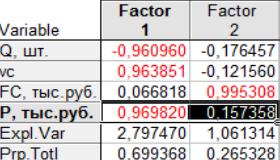

В результате применения метода главных компонент, используя программный пакет STATISTICA 6.0, получаем следующую матрицу факторных нагрузок (рис. 2):

Рис. 2. Матрица факторных нагрузок Таким образом, можно выделить 2 основных фактора: Фактор 1 объясняет связи между следующими показателями: физический объём реализации продукции (Q), удельные условно-переменные затраты (vc), цена реализации продукции (p). Фактор 2 характеризуется показателем суммы условно-постоянных затрат (FC). В итоге полученные результаты свидетельствуют о следующей функциональной зависимости показателя прибыли от продаж на данном предприятии:

Причём, данную зависимость можно описать в виде следующей модели:

Проведён анализ влияния факторов на изменение рентабельности продукции предприятия. Методом цепных подстановок вычислялось изменение рентабельности в 2010 г. по сравнению с 2009г. Рентабельность рассчитывалась в соответствии с традиционной моделью (3) и моделью (4) с учетом полученных данных об условно-переменных и условно-постоянных затратах. Сравнение результатов оценки влияния факторов на изменение рентабельности представлено в таблице 2. Таблица 2. Анализ изменения рентабельности продукции.

По методике маржинального анализа изменение объема продаж оказывает влияние на рентабельность продукции. За счет увеличения объема производства и реализации продукции на предприятии в 2010 году рентабельность увеличилась на 94.7%. При этом за счёт изменений в структуре продаж рентабельность продукции сократилась на 35.9%. За счёт увеличения переменных расходов на предприятии в 2010 году показатель рентабельности продаж сократился на 5.0%. Проведён анализ безубыточного объёма продаж и зоны безопасности предприятия. В результате основным фактором, способствовавшим снижению безубыточного объёма продаж на предприятии в 2010 году стало сокращение суммы условно-постоянных затрат на 56.3 млн. руб. (на 38.3%) по сравнению с аналогичным показателем предыдущего года. Это привело к снижению точки окупаемости на 27.9 млн. руб. Вместе с тем увеличение условно-переменных затрат на предприятии в 2010 году на 75.03 млн. руб. (на 127% по сравнению с аналогичным показателем предыдущего года) привело к увеличению точки окупаемости на 37.3 млн. руб. Наиболее существенным фактором, способствовавшим увеличению зоны безопасности предприятия в 2010 году является сокращение показателя условно-постоянных затрат на 38.3%. Это привело к росту зоны безопасности на 28.3%. Помимо этого увеличение объёма продаж (выручки) в 2010 году на 31.4% способствовало росту зоны безопасности на 23.2%. Таким образом, деление затрат на условно-постоянные и условно-переменные и использование категории маржинального дохода позволяет не только определить безубыточный объем продаж, зону безопасности и сумму прибыли по отчетным данным, но и прогнозировать уровень этих показателей на перспективу. В работе проведён анализ операционного риска предприятия. В результате, за счёт существенного сокращения условно-постоянных затрат на предприятии в 2010 г., производственный риск предприятия значительно понизился: в 2009 г. сила воздействия операционного рычага составила 37.24. При этом, в 2010 г. данный показатель составил всего 2.77, т.е. в 2010 г. при изменении объёма реализации продукции на 10%, показатель прибыли от продаж изменится на 27.7%. Заключение. В статье изложен подход к проведению маржинального анализа на предприятии, основанного на методике аналитического выделения условно-переменных и условно-постоянных затрат. Полученные на основе данной методики показатели условно-постоянных и условно-переменных затрат были использованы для проведения процедуры маржинального анализа предприятия, в частности, маржинального анализа прибыли, рентабельности, нахождения точки безубыточности и зоны безопасности предприятия, определения влияния факторов на соответствующие показатели, а также анализа производственного риска предприятия. Это позволяет руководителям и специалистам любого уровня объективно оценивать результаты деятельности предприятия, учитывать и оценивать воздействие факторов, влияющих на процесс его функционирования, анализировать динамику финансовых результатов деятельности, потенциала предприятия, оценивать его платёжеспособность, кредитоспособность, конкурентоспособность, грамотно планировать и рационально организовывать деятельность предприятия. На основе проведённого анализа сделан ряд выводов о финансовом состоянии предприятия и даны конкретные практические рекомендации по его улучшению. Вместе с тем выработана рекомендация по совершенствованию системы управления затратами на предприятии на основе использования методики директ-костинга как системы управленческого учёта на предприятии. Литература 1. Васильева Л. С., Петровская М. В. Финансовый анализ // М: КНОРУС. — 2008. 2. Пахомов А. В. Некоторые методы оценки финансово-экономического состояния предприятия // Экономика и математические методы. — 2002 г., №1. 3. Гиляровская Л. Т. Экономический анализ // М: ЮНИТИ. — 2004. 4. Ковалев В.В. Финансовый анализ // М.: Финансы и статистика. — 1998 г. 5. Савицкая Г. В. Анализ хозяйственной деятельности предприятия // М: ИНФРА-М. — 2003. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

(3)

(3)