| Трошин А.Н. Финансы и кредит | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

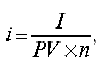

Процентные платежи по кредитамКредитор (собственник капитала) от заемщика получает плату за пользование заемными средствами; она называется ссудным процентом, который зависит от размера ссуды, ее срока и процентной ставки. В рыночном хозяйстве плату за заемные средства кредитор требует потому, что он передает часть своего капитала (имущества) должнику и сам лишается возможности получить за время кредитной сделки собственную прибыль. Процент имеет многовековую историю. Наиболее распространенной формой ссудного процента является банковский процент. Кредит (Д) на завершающей стадии — это возвращение стоимости, а процент выражает движение капитала, приращенного к ссуде (Д1). Авансированный капитал должен не только сохраняться в движении, но и увеличиться в своем размере. Движение ссудного ресурса кредитора может быть представлено как Д + Д1. Существует тесная связь между ссудным процентом и прибылью. Она проявляется в том, что обе категории представляют собой определенную часть вновь созданной стоимости. Ссудный процент как доход банка-кредитора должен компенсировать его расходы. Таким образом, процент выступает как эквивалент потребительной стоимости кредита. Поэтому ссудный процент представляет собой своеобразную цену ссуды. Ссудный процент может бьпь выше при длительных сроках кредита. Дело в том, что увеличение срока ссуды связано с ростом риска ее непогашения из-за изменений внешней экономической среды и финансового состояния заемщика, а также риска упущенной выгоды от колебания процентных ставок на рынке кредитных ресурсов. Вот почему обычно ссудный процент выше по долгосрочным займам Зависимость уровня процента от размера кредита связана и с тем, что при больших суммах займа увеличивается риск, оцениваемый размером потерь кредитора при неплатежеспособности заемщика (вероятность одновременного банкротства нескольких заемщиков значительно меньше, чем вероятность банкротства одного). Таким образом, при одинаковом размере выданных ссуд риск кредитора меньше в случае размещения ссуд у нескольких клиентов. В то же время обслуживание мелких ссуд связано с относительно высокими издержками банка и нередко представляется невыгодным Ссуды, недостаточно обеспеченные залогом имущества или обязательствами гаранта (третьего лица), более дорогие по сравнению с обеспеченными кредитами. Повышенным риском обладают инвестиционные кредиты для капиталовложений и т.д. Кредиторы, определяя цену кредита, учитывают и такой фактор, как инфляция. Она увеличивает риск кредитора, поэтому в условиях инфляции размер процента за ссуды возрастает. Если выделить факторы, влияющие на процентную политику, то необходимо указать на соотношение между спросом и предложением на денежный товар. Классифицировать виды ссудного процента можно по разным признакам, в том числе поводами формам кредитования, срокам погашения и способам начислений процентных платежей. Различный ссудный процент используется при коммерческом, банковском и потребительском кредитах. В кредитных учреждениях применяется учетная ставка центрального банка на рефинансирование, банковский процент, процент по ломбардным ссудам. Величина ссудного процента формируется на основе цены кредитных ресурсов и маржи, т.е. надбавки, необходимой для формирования доходов кредитного учреждения. На размер процента влияют и рыночная и реальная стоимость привлечения ресурсов, нормы обязательных резервов для кредитных организаций, методы списания процентных платежей, особенности налоговой системы. Процентная маржа, устанавливаемая конкретным банком, должна покрывать банковские издержки и обеспечивать соответствующую прибыль. При этом учитываются влияние инфляции и банковские риски. Под воздействием уровня ссудного процента изменяются цены и конъюнктура рынка. В то же время изменение цен влечет за собой перелив капитала и ресурсов из отраслей, имеющих низкую норму прибыли, в отрасли с высокой нормой прибыли. Кредитные учреждения используют процент в управлении пассивами и активами. Пассивные операции — это привлечение средств от клиентов банка. По таким операциям банки платят соответствующие депозитные проценты. По активным операциям банки взимают проценты за предоставленные ссуды. Разумеется, сумма процентов, полученная кредитными учреждениями, больше суммы процентов, уплаченных ими по пассивным операциям Разница представляет собой доход кредитных учреждений, за счет которого возмещаются их издержки и формируется прибыль. Разновидностью банковской процентной ставки является учетная ставка, которую берут кредитные учреждения при покупке векселей, используемых при коммерческом кредитовании. Важным фактором в определении стоимости привлекаемых и размещаемых на кредитном рынке ресурсов является процентная политика Банка России. Он решает задачи формирования рынка в кредитной сфере, но рынок не выдерживает фиксированных процентных ставок. С 1992 г. Банк России воздерживался от прямых ограничений, за исключением рефинансирования кредитных ресурсов, когда он, располагая определенной частью ссудного фонда (кредитными ресурсами), может направлять его на предоставление ссуд коммерческим банкам по ставке ЦБ. В банковской практике такие кредиты принято называть централизованными. Обычно сроки погашения таких кредитов очень ограничены, они необходимы кредитным организациям для поддержания платежной системы расчетов в ситуации недостаточного объема денежных средств на корреспондентских счетах в расчетно-кассовых центрах. Размер ожидаемого процентного дохода зависит от величины капитала, срока, на который предоставлен кредит, и ссудного процента (процентной ставки). Процентная ставка характеризует доходность кредитной сделки. Она показывает долю от суммы выданного кредита, которая будет возвращена владельцу капитала в виде дохода. Процентная ставка рассчитывается как отношение дохода, полученного за определенный период (чаще всего за год), к величине предоставляемого кредита. Величина процентной ставки определяется отношением

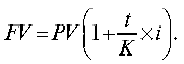

где i — процентная ставка; I — величина дохода владельца капитала за п лет; PV (Present value — текущая, или настоящая, величина) — сумма капитала, предоставляемого в кредит; n — срок ссуды, лет. Величину I часто называют процентным доходом или процентными платежами. В большинстве случаев начисление процентов производится за дискретные интервалы времени; за стандартный период начисления берут год, полугодие, квартал, месяц или определенное число дней. В некоторых случаях используется ежедневное начисление. Различают годовую капитализацию (процентный платеж начисляется и присоединяется к ранее наращенной сумме в конце года), полугодовую, квартальную, месячную и ежедневную. Рассмотрим пример. Кредит (10 тыс. руб.) получен на два месяца (с 15 марта по 15 мая), годовая процентная ставка равна 24 %. Сумма к возврату равна 10 000 + 10 000 (0,24/365) X (16 + 30 + 14) = 10394,52 руб., если проценты начисляют в конце срока кредитования. Сумма к возврату равна 10 000 (1+(0,24/365) x 16) (1+(0,24/365) x 30) (1+(0,24/365) х 14)=10 000х 1,0105 х 1,0197 х 1,0092 = 10 398,86 руб., если проценты начисляют в конце каждого календарного месяца. В соответствии с условиями кредитного договора процентные платежи могут выплачиваться кредитору по мере их начисления в каждом периоде или вместе с основной суммой долга по истечении срока кредитования. Общая сумма, получаемая кредитором, называется наращенной — FV (Future value) или S. FV = PV + 1 =PV + PV x n x i = PV (1 + n x i). Так как срок краткосрочного кредитования меньше года, периоды начисления процентов выражают дробным числом по отношению к годовому количеству дней в году: n = t / K, где t — число дней, на которое предоставлен кредит; К — число дней в году. В этом случае формула примет вид

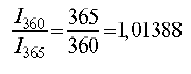

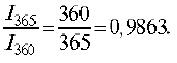

Во многих странах для удобства вычислений год делится на 12 месяцев по 30 дней в каждом, т.е. продолжительность года (К) принимается равной 360 дням, а дневная ставка равна отношению годовой процентной ставки к 360. Это так называемая немецкая схема. Проценты, рассчитанные по этой схеме, называются обыкновенными, или коммерческими. Существует «французская схема», когда продолжительность года принимается равной 360 дням, а продолжительность месяцев соответствует календарному количеству дней. Наиболее точной в расчетах процентных платежей является «английская схема», учитывающая продолжительность года и каждого месяца в календарных днях. В этой связи различают три подхода к выполнению процентных расчетов. 1. Точные проценты с точным количеством дней ссуды («английская схема»). При этом методе определяется фактическое число дней (t) между двумя датами (датой получения и погашения кредита). Схема применяется во многих странах, в том числе в США, Великобритании, РФ. 2. Обыкновенные проценты с точным числом дней ссуды («французская схема»); величина t рассчитывается, как и в предыдущем случае. Используется эта схема и в Бельгии. 3. Обыкновенные проценты с приближенным числом дней ссуды («немецкая схема»); величина t определяется количеством месяцев по 30 дней в каждом начиная с момента выдачи ссуды и до момента ее погашения, и точным числом дней ссуды в неполном месяце. По такой схеме работают банки в Германии, Дании, Швеции и других странах. При точном и приближенном методах начисления процентов день выдачи и день погашения ссуды принимаются за один день. Сравнивая величину процентного дохода, рассчитанного с использованием указанных методов, получим следующие соотношения:

Проведем сравнение рассмотренных вариантов расчета процентных платежей (табл. 8.5). Кредит (10 тыс. руб.) получен 1 февраля на один месяц, годовая процентная ставка 24%. Таблица 8.5

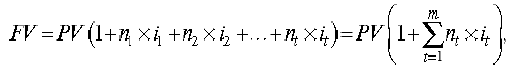

Как ранее указывалось, при заключении кредитного соглашения может быть установлена постоянная на весь период процентная ставка или изменяющаяся (переменная) процентная ставка. При установлении переменной процентной ставки, т.е. дискретно изменяющейся во времени ставки, наращенная сумма определяется по формуле

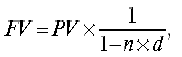

где it — процентная ставка в период t; nt — продолжительность начисления процентов по ставке it; m — количество периодов с разными ставками начисления процентов. Например, банк выдал кредит в размере 5 тыс. руб. на год с процентной ставкой 24% годовых на первый период в 6 месяцев, а каждый следующий квартал ставка возрастает на 2%. Проценты начисляются на первоначальную сумму кредита. Наращенная сумма за год составит FV= 5000(1 + 0,5 х 0,24 + 0,25 х 0,26 + 0,25 х 0,28) = 6275 руб. Если при начислении процентов применяют уже наращенные в предыдущем периоде суммы, т.е. происходит многоразовое наращение, называемое реинвестированием или капитализацией процентного дохода, итоговая наращенная сумма определяется по формуле FV = PV (1 + n1 x i1)x(1 + n2 x i2) x...x (1 + nt x it), где n1, n2,..., nt — продолжительность периодов наращения; i1, i2,..., it — процентные ставки, по которым производится капитализация. FV= 5000(1 + 0,5 х 0,24) х (1 + 0,25 х 0,26) х (1 + 0,25 х X 0,28) = 6381 руб. Произведение PV x t называют процентным числом, а частное 36 000/i или 36 500/i — процентным ключом или постоянным делителем. В финансовой литературе процентный ключ имеет наименование дивизор. В рассмотренных схемах расчета наращенной суммы начисление процентов производилось в конце расчетного периода. Такой метод начисления процентов называется декурсивным (последующим). Наряду с декурсивным методом существует предварительный, или антисипативный, способ начисления процентов. При этом способе проценты начисляются в начале расчетного периода, а за базу (100%) принимается сумма погашения долга. В этом случае применяется не процентная, а учетная ставка (d) и расчет производится по формуле

где Р — капитал, предоставляемый в кредит; n — продолжительность кредита, лет; d — учетная ставка, выраженная десятичной дробью. Рассмотрим пример. Банк выдал кредит 100 тыс. руб. под 40% годовых (проценты сложные). Определим наращенную сумму через 4 года: 100х(1 + 0,4)4=384 160 руб. Расчеты процентных платежей в схемах простых и сложных процентов приводят к различным результатам. Так, при равной величине простых и сложных процентных ставок (iп = iс), при сроке ссуды менее одного года (n < 1) наращенная сумма, вычисленная по формуле простых процентов, будет больше наращенной суммы, вычисленной по формуле сложных процентов, ибо (1 + n x iп) > (1 + ic)n, где iп и iс — ставки простых и сложных процентов. При сроке сделки больше года (n > 1) наращение по сложным процентам опережает наращение по простым процентам, так как (1 + n x iп) < (1 + ic)n, При годовом периоде кредитования результаты расчетов совпадают, что показано в табл. 8.6. Таблица 8.6

Если срок финансовой сделки выражен дробным числом, начисление процентов может выполняться двумя методами: а) по формуле сложных процентов: FV = PV x (1 + i)a+b, б) смешанным методом: FV = PV x (1 + i)a+b x (1 + b x i), где n = a + b — период сделки; a — целое число лет; b — дробная часть года. При n = b < 1, т.е. при общем сроке менее года, наращенная сумма по смешанному методу будет больше, так как (1 + b x i) > (1 + i)b. Рассмотрим некоторые особенности начисления процентных платежей. Начисление процентов проводится по определенной схеме в зависимости от продолжительности и величины ссудной задолженности. Для расчетов составляется план погашения задолженности. Важными элементами плана являются количество выплат за год или другой период времени, т.е. количество срочных уплат, и их величина. Срочные уплаты включают денежные средства, предназначенные для погашения основного долга и текущих процентных платежей. Рассмотрим пример с единовременным возвратом кредита в конце срока кредитования с периодической уплатой процентов. Допустим, сумма полученного кредита равна 2400 тыс. руб.; срок кредита — 12 мес; процентная ставка — 12% годовых. Составим график (план) погашения (возврата) основной суммы долга и процентов по нему (табл. 8.7). Таблица 8.7

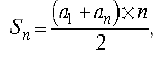

Погашение кредитов осуществляется различными способами с равномерной и неравномерной периодичностью. Рассмотрим вариант погашения кредита равными выплатами. В этом случае наращенная сумма долга определяется по уже известной формуле FV = PV(1 + n x i), а сумма разового погашения будет зависеть от их числа в течение года (m). Тогда сумма разового погашения равна q = FV / (n x m), где q — сумма погашаемого долга-платежа; n — срок кредита в годах; m — количество погашаемых платежей в течение года. Погашение основной суммы кредита может бьпь произведено равными частями, и после очередной выплаты сумма основного долга уменьшается. Процентные платежи начисляются с учетом остатка долга. Рассмотрим пример с использованием схемы простых процентов, когда кредит получен на несколько периодов (лет), погашается равными ежегодными долями. По окончании первого года остаток долга равен PV-PM/n = PV(1 - 1/n), а процентные платежи за первый год равны PV x i. По окончании второго года остаток долга равен PV - PV/n - РV/n = PV(1 - 2/n), а процентные платежи за второй год равны PV x i x (1 - 1/n). По окончании третьего года остаток долга равен PV(1 — 3/n), а процентные платежи за этот год равны PV x i x (1 - 2/n) и т.д. Сумма выплаченных процентов определяется по формуле I = PV x i + PV x i x (1 - 1/n) + PV x i x (1-2/n) +...+ PV x i х (1-(n-1)/n). Иначе говоря, процентные платежи являются убывающей арифметической прогрессией, сумма членов которой определяется по формуле

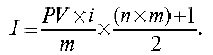

где а1 — первый член прогрессии; аn — последний член; n — число членов; Учитывая сумму членов арифметической прогрессии, получим процентные платежи, равные PV x i х (n + 1)/2. Если погашение кредита будет осуществляться m раз в году, тогда

Так же как и при вычислении простых процентов, существует два способа начисления сложных процентов — антисипативный (предварительный) и декурсивный (последующий). При декурсивном методе расчета сложных процентов начисление процентов на первоначальную сумму производится в конце периода наращения. Сумму, начисленную по схеме сложных процентов, называют наращенной суммой, или конечной стоимостью капитала Sno отношению к величине первоначальной суммы (капитала). В конце первого периода (года) наращенная сумма равна FV1 = PV + PV x i = PV (1 + i). В конце второго периода (второго года) проценты начисляются на уже наращенную сумму: FV2 = PV x (1 + i) + PV x (1 + i) x i = PV x (1 + i) x (1 + i) = PV x (1+i)2, В конце третьего года получим FV3 = PV x (1+i)2 + PV x (1 + i) x i = PV x ((1+i)2 x (1 + i) = PV x (1+i)3 и т.д., т.е в конце n-то года наращенная сумма будет равна FVn=PV x (1+i)n, где i — процентная ставка; n — количество периодов начислений. Следовательно, наращенная сумма за весь период может быть получена как сумма членов геометрической прогрессии. Величину (1 + i) называют также сложным декурсивным коэффициентом, а величину (1+i)n — множителем наращения сложных процентов. Приведем пример с периодическими выплатами по основной сумме долга (кредита) и уплатой процентных платежей (табл. 8.8). Допустим, что кредит равен 2400 тыс. руб.; он получен на год; погашение кредита ежемесячное; годовая ставка равна 12%. Таблица 8.8

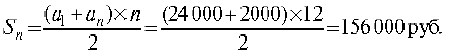

Процентные платежи в этом случае, как видно из табл. 8.8, представляют собой убывающую арифметическую прогрессию, сумма членов которой (Sn) определяется по формуле

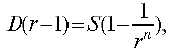

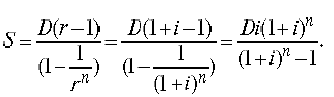

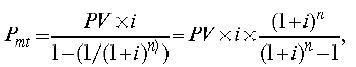

где а1 — первый член прогрессии; аn — последний член прогрессии; n — число членов прогрессии. Если кредит получен на год, как в нашем примере, а погашение долга будет осуществляться равномерными платежами, то суммы ежемесячных процентных платежей можно определить, применяя «правило 78». Название этого правила объясняется тем, что сумма порядковых номеров месяцев года равна 78 (12 + 11+ 10 + 9 + 8 + 7 + 6+5 + 4 + 3 + 2+1 = 78). В соответствии с этим правилом уплата процентов при первом платеже равна I/78 х 12; при втором платеже — I/78 х 11 и т.д. от общей величины процентных платежей, где I — общая величина процентных платежей. В потребительских и других кредитах применяют схему аннуитетов. Аннуитетная схема предусматривает погашение кредита периодическими (как правило, ежемесячными) равновеликими платежами (при условии неизменности процентной ставки по кредиту), т.е. вносимыми равными суммами через равные промежутки времени и содержащими как выплату основного долга, так и процентный платеж за пользование кредитом. Периодически вносимая сумма — это разовая срочная выплата. Каждая срочная выплата включает две составляющие: часть долга — Р и часть процентов — I. (P + I) = S = S1 + S2 + ... +Sn, где S1, S2, ... Sn — ряд срочных равных выплат. Величину кредита к возврату (D) рассматривают как сумму дисконтированных аннуитетов, т.е. как современную величину всех срочных выплат: S1/(1 + i) + S2/(1 + i)2+ S3/(1 + i)3+ ... + Sn/(1 + i)n = D. S1 = S2 = S3=... = Sn, так как срочные уплаты равны по величине. Если (1 + i)= r, тогда S1/r + S1/r2 + S1/r3 + ... + S1/rn = D; D x r = S1 + S1/r + S1/r2 + S1/r3 + ... + S1/rn-1, D x r - D = (S1 + S1/r + S1/r2 + S1/r3 + ... + S1/rn-1) - (S1/r + S1/r2 + S1/r3 + ... + S1/rn) или

Величина аннуитетного платежа (Pmt) рассчитывается по формуле

где РV х i — сумма разового процентного платежа;

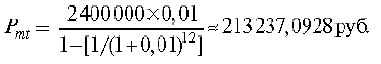

Подставив в формулу соответствующие значения, получим для ранее приведенного примера:

Составим соответствующий план погашения кредита по данному примеру (табл. 8.9). Реализация принципа срочности в банковском кредитовании осуществляется через использование разнообразных схем погашения долга (основной суммы и процентных платежей). Погашение кредита может быть в рассрочку — частями (траншами). В этом случае проценты начисляются на остаток суммы задолженности. Разновидностью погашения кредита в рассрочку является метод, при котором суммы процентных платежей и суммы погашения основного долга изменяются по мере изменения сроков погашения ссуды. Таблица 8.9

Основные варианты погашения кредитов и процентных платежей представлены в табл. 8.10. Таблица 8. 10

Проценты за пользование кредитом и займом составляют прочие расходы, они уменьшают финансовый результат организации. При этом при расчете налога на прибыль расходом признаются проценты, начисленные по долговому обязательству любого вида, при условии, что размер процентной ставки существенно не отличается от среднего уровня процентов, взимаемых по другим долговым обязательствам, выданным в том же периоде на сопоставимых условиях (в той же валюте, на те же сроки, под аналогичные по качеству обеспечения и попадающие в ту же группу кредитного риска). Существенным отклонением процентных платежей по долговым обязательствам считается отклонение более чем на 20% в сторону понижения от среднего уровня, который определяется по долговым обязательствам в рассматриваемом периоде времени на сопоставимых условиях. При отсутствии аналогичных долговых обязательств в рассматриваемом периоде времени на сопоставимых условиях предельная величина процентов, признаваемых расходом, принимается равной ставке рефинансирования Банка России, увеличенной в 1,1 раза (при оформлении кредитов в национальной валюте), или 15% по кредитам в иностранной валюте. Это нормативная величина процентных платежей, которая уменьшает налогооблагаемую прибыль. Если процентные платежи по кредиту превышают нормативный уровень, то превышение не учитывается при определении базы для расчета налога на прибыть. В случае если полученные заемные средства используются для предварительной оплаты материально-производственных запасов, работ, услуг, то расходы по обслуживанию займов и кредитов относятся на увеличение дебиторской задолженности, образовавшейся в связи с предварительной оплатой. Российская организация может иметь непогашенную задолженность по долговому обязательству перед иностранной организацией, владеющей более чем 20% уставного капитала этой организации, или по долговому обязательству перед российской организацией, признаваемой аффилированным лицом иностранной организации. Это контролируемая задолженность перед иностранной организацией. Если ее размер более чем в три раза (для банков, а также для организаций, занимающихся исключительно лизинговой деятельностью, — более чем в 12,5 раза) превышает разницу между суммой активов и величиной обязательств российской организации (собственный капитал) на последнее число отчетного периода, то при определении предельного размера процентов, подлежащих включению в состав расходов, применяются другие правила. Необходимо рассчитать предельную величину процентов по контролируемой задолженности путем деления величины процентов на коэффициент капитализации. Он определяется делением величины непогашенной контролируемой задолженности на величину собственного капитала, соответствующую доле прямого или косвенного участия этой иностранной организации в уставном капитале российской организации, и деления полученного результата на три (для банков и организаций, занимающихся лизинговой деятельностью, — на 12,5). В состав расходов включаются рассчитанные проценты по контролируемой задолженности, но не более фактически начисленных процентов. Грязнова А.Г. Финансы | Ермасова Н.Б. Финансы | Киселев М.В. Финансы | Миляков Н.В. Финансы | Мягкова Е.Л. Финансы и кредит | Варламова М.А. Финансы, денежное обращение и кредит | Мягкова Т.Л. Финансы, денежное обращение и кредит | Трошин А.Н. Финансы и кредит | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

- соотношение коэффициента наращения к процентной составляющей.

- соотношение коэффициента наращения к процентной составляющей.