Курсовая работа: Анализ финансовых результатов предприятия

Раздел: Рефераты по финансовым наукам

Тип: курсовая работа

Министерство образования и науки Республики Казахстан

Колледж Карагандинского Государственного Университета

им. Е.А. Букетова

КУРСОВАЯ РАБОТАНа тему: «Анализ финансовых результатов предприятия»

Специальность: 0703002 «Финансы предприятий».

Караганда – 2008

Введение

|

|

В своем Послании народу Казахстана «Рост благосостояния граждан Казахстана - главная цель государственной политики» от 6 февраля 2008 года Президент Республики Казахстан Н.А. Назарбаев отметил: «В настоящее время важнейшей задачей, стоящей перед казахстанским обществом, является повышение конкурентоспособности нашей экономики. Для этого мы должны обеспечить развитие несырьевых отраслей и поддерживать казахстанские предприятия, ориентированные на производство конкурентоспособной продукции. Мы должны развивать собственный научный потенциал и учиться у ведущих зарубежных специалистов. Необходимо внедрять новые совместные технологии и обеспечить надежную защиту интеллектуальной собственности» [1]. Решение именно этих задач, поставленных главой государства, позволят Казахстану выйти на международные рынки и занять там свою нишу.

Рыночная экономика определяет конкретные требования к системе управления предприятиями. Необходимо более быстрое реагирование на изменение хозяйственной ситуации с целью поддержания устойчивого финансового состояния и постоянного совершенствования производства в соответствии с изменением коньюктуры рынка. Многоаспектное значение использования прибыли усиливается в условиях рыночной экономики. Дело в том, что предприятие любой формы собственности, получив финансовую самостоятельность и независимость, вправе решать на какие цели и в каких размерах направлять прибыль, оставшуюся после уплаты налогов в бюджет и других обязательных платежей и отчислений. Этим характеризуется актуальность темы курсовой работы.

Прибыль – это денежное выражение основной части денежных накоплений, создаваемых предприятиями любой формы собственности. Как экономическая категория она характеризует финансовый результат предпринимательской деятельности предприятия. Прибыль является показателем, наиболее полно отражающим эффективность производства, объем и качество произведенной продукции, состояние производительности труда, уровень себестоимости. Вместе с тем прибыль оказывает стимулирующее воздействие на укрепление коммерческого расчета, интенсификацию производства при любой форме собственности.

Прибыль – один из основных финансовых показателей плана и оценки хозяйственной деятельности предприятий. За счет прибыли осуществляется финансирование мероприятий по научно-техническому и социально-экономическому развитию предприятий, увеличение фонда оплаты труда их работников. Она является не только источником обеспечения внутрихозяйственных потребностей предприятия, но приобретает все большее значение в формировании бюджетных ресурсов, внебюджетных и благотворительных фондов.

Прибыль как конечный финансовый результат деятельности предприятий представляет собой разницу между общей суммой доходов и затратами на производство и реализацию продукции с учетом убытков от различных хозяйственных операций. Таким образом, прибыль формируется в результате взаимодействия многих компонентов, как с положительным, так и отрицательным знаком.

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшими среди них являются показатели прибыли, которая в условиях рыночной экономики составляет основу экономического развития предприятия. Рост прибыли создает финансовую базу для самофинансирования. Расширенного воспроизводства, решения проблем социальных и материальных потребностей трудовых коллективов. За счет прибыли выполняется также часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями.

Актуальность темы курсовой работы обусловлена тем, что, показатели прибыли становятся важнейшими для оценки производственной и финансовой деятельности предприятий. Они характеризуют степень его деловой активности и финансового благополучия. По прибыли определяются уровень отдачи авансированных средств и доходность вложений в активы данного предприятия.

Цель курсовой работы – провести анализ финансовых результатов предприятия.

В соответствии с заданной целью были сформулированы следующие задачи исследования:

- изучить экономическую сущность прибыли предприятия;

- провести анализ показателей прибыли и ее распределения на предприятии;

- определить пути повышения прибыли на предприятии;

Теоретической и методологической основой послужили монографические труды отечественных и зарубежных ученых экономистов и финансистов по исследуемой теме, материалы периодической печати.

1. Теоретические основы прибыли как показателя финансового результата предприятия

1.1 Сущность и значение прибыли в деятельности предприятия

Предприятие создается для организации предпринимательской деятельности, экономической целью которого является обеспечение общественных потребностей и извлечение прибыли. По своему содержанию деятельность предприятий включает производство и реализацию продукции, выполнение работ и оказание услуг, операции на фондовом рынке. Предприятие может осуществлять какой-либо из видов деятельности, либо одновременно все виды.

Результативность и экономическая целесообразность функционирования предприятия измеряются абсолютными и относительными показателями дохода выручки.

Экономический эффект — показатель, характеризующий результат деятельности. Это абсолютный, объемный показатель. В зависимости от уровня управления, отраслевой принадлежности предприятия в качестве показателей экономического эффекта используют показатели валового национального продукта, национального дохода, валового дохода от реализации, прибыли и т. п.[2, c. 34]

Основным показателем безубыточности работы предприятия является прибыль. Прибыль как экономическая категория отражает чистый доход, созданный в сфере материального производства в процессе предпринимательской деятельности. Результатом соединения факторов производства (труда, капитала, природных ресурсов) и полезной производительной деятельности предприятий является готовая продукция, которая становится товаром при условии ее реализации потребителю.

Однако по этому показателю, взятому изолированно, нельзя сделать обоснованные выводы об уровне рентабельности. Прибыль в 1 млн. тенге может быть прибылью разновеликих по масштабам деятельности и размерам вложенного капитала предприятий. Соответственно и степень относительной весомости этой суммы будет неодинаковой. Поэтому в анализе используют показатели экономической эффективности. Экономическая эффективность — относительный показатель, соизмеряющий полученный эффект с затратами или ресурсами, использованными для достижения этого эффекта. Такой показатель уже можно использовать в пространственно-временных сопоставлениях. Наиболее общую оценку уровня экономической эффективности деятельности предприятия дают показатели рентабельности авансированного и собственного капитала, а рост их в динамике рассматривается как положительная тенденция.

Прибыль является важнейшей категорией рыночной экономики. Именно при этом условии предприятие может стабильно существовать и обеспечивать себе основу для роста. Стабильная прибыль предприятия проявляется в виде дивиденда на вложенный капитал, способствует привлечению новых инвесторов и, следовательно, увеличению собственного капитала предприятия. Поэтому становится ясным интерес к проблемам прибыльности деятельности предприятия. Прибыль, точнее, ее максимизация выступает непосредственной целью производства в любой отрасли национальной экономики. Производители, однако, могут сталкиваться с особыми ситуациями, выдвигающими на первый план решения проблем, не укладывающихся в русло максимизации прибыли, или даже вызывающих противоречия с этой целью: например, резкое снижение цен для выхода на новые рынки или проведение дорогостоящих рекламных компаний для привлечения потребителей, осуществление мер экологического порядка и т.п. Но все подобные шаги носят все же тактический характер и в конечном счете подчинены решению главной стратегической задачи - получения возможно большой прибыли.

Прибыль - это денежное выражение основной части денежных накоплений, создаваемых предприятиями любой формы собственности. Как экономическая категория она характеризует финансовый результат предпринимательской деятельности предприятия. Прибыль является показателем, наиболее полно отражающим эффективность производства, объем и качество произведенной продукции, состояние производительности труда, уровень себестоимости. Вместе с тем прибыль оказывает стимулирующее воздействие на укрепление коммерческого расчета, интенсификацию производства при любой форме собственности.

Прибыль как важнейшая категория рыночных отношений выполняет определенные функции.[3, c. 102]

Во-первых, характеризует экономический эффект, полученный в результате деятельности предприятия. Но все аспекты деятельности предприятия с помощью прибыли оценить невозможно. Такого универсального показателя и не может быть. Именно поэтому при анализе производственно-хозяйственной и финансовой деятельности предприятия используется система показателей.

Во-вторых, прибыль обладает стимулирующей функцией. Ее содержание состоит в том, что она одновременно является финансовым результатом и основным элементом финансовых ресурсов предприятия. Реальное обеспечение принципа самофинансирования определяется полученной прибылью. Доля чистой прибыли, оставшейся в распоряжении предприятия после уплаты налогов и других обязательных платежей, должна быть достаточной для финансирования расширения производственной деятельности, научно-технического и социального развития предприятия, материального поощрения работников.

В-третьих, прибыль является одним из источников формирования бюджетов разных уровней. Она поступает в бюджеты в виде налогов и наряду с другими доходными поступлениями используется для финансирования удовлетворения совместных общественных потребностей, обеспечения выполнения государством своих функций, государственных инвестиционных, производственных, научно-технических и социальных программ.

Таким образом, основными функциями, которые выполняет прибыль предприятия, являются:

1. Оценочная. Она дает возможность дать оценку эффективности работы предприятия.

2. Распределительная. Ее сущность заключается в том, что прибыль предприятия является инструментом распределения доходов.

3. Стимулирующая. Ее сущность заключается в том, что прибыль используется как в интересах предприятия, так и в интересах его работников.

1.2 Классификация видов доходов и прибыли предприятия

Четкая классификация видов прибыли предприятия является базой обоснованного определения чистого результата деятельности за определенный период.

Для определения источников получения прибыли вся деятельность предприятия разделяется на:[4, c. 87]

- основную или операционную деятельность (производство и реализация продукции, работ и услуг предприятия);

- финансовую деятельность (получение кредитов и выдача их другим предприятиям; участие предприятия в деятельности других компаний; операции предприятия на финансовых рынках, курсовые разницы и др.);

- чрезвычайные статьи (операции, не являющиеся характерными для деятельности предприятия).

Такое деление весьма важно, поскольку оно позволяет определить, каков удельный вес доходов, полученных как от основной деятельности предприятия, так и из других источников, в особенности из таких, которые вообще не являются характерными для деятельности данного предприятия и не могут рассматриваться как постоянный источник получения его доходов.

Таким образом, в системе финансового управления необходимо иметь следующие показатели:

Показатели доходов и прибыли:

1. чистая выручка от реализации продукции (работ, услуг) – это валовая выручка от реализации за вычетом налога на добавленную стоимость, акцизов, возвращенных товаров и ценовых скидок. Именно этот показатель является реальной базой для последующего расчета показателей прибыли и оценки рентабельности предприятия;

2. валовая прибыль от реализации – чистая выручка от реализации за вычетом производственных расходов на реализованную продукцию. Этот показатель позволяет анализировать эффективность производственной деятельности предприятия;

3. прибыль (убыток) от основной деятельности (операционная прибыль или операционный убыток) – валовая прибыль от реализации за вычетом расходов по управлению и расходов по сбыту. Этот показатель отражает влияние расходов по управлению и сбыту на финансовый результат от реализации;

4. прибыль от финансовой деятельности – сальдо доходов и расходов по финансовой деятельности. Этот показатель необходим, для того чтобы отделить прибыль от производственно-хозяйственной деятельности предприятия от таких источников прибыли, как получение процентов и дивидендов предприятием, операции с иностранной валютой и др.

5. прибыль от обычной хозяйственной деятельности – сумма прибылей от основной хозяйственной деятельности и прибылей от финансовой деятельности;

6. чрезвычайные прибыли;

7. прибыль (убыток) до уплаты налога. Этот показатель является точкой перехода от бухгалтерской прибыли к налогооблагаемой прибыли. Бухгалтерская (или отчетная) прибыль – это прибыль, рассчитанная в соответствии с требованиями бухгалтерского учета. Основная цель определения бухгалтерской прибыли – показать эффективность деятельности предприятия за отчетный период. Бухгалтерский учет для того и существует, чтобы собрать и обработать информацию о доходах и расходах предприятия, а также о чистом результате его деятельности для принятия управленческих решений на будущие периоды. После того как этой цели добились полученный результат (прибыль до уплаты налога) должен корректироваться в соответствии с налоговым законодательством страны. Таким образом, налогооблагаемая прибыль – это бухгалтерская прибыль, пересчитанная согласно налоговым требованиям;

Также прибыль до уплаты налогов называют балансовой прибылью.

8. чистая прибыль (чистый убыток) – прибыль после уплаты налога. В условиях рыночной экономики это важнейший показатель деятельности предприятия. Именно он находится в центре внимания управляющих предприятия и финансовых рынков. От его динамики зависит само существование предприятия, рабочие места для его работников, выплата дивидендов в акционерной компании.

Разделение производственной себестоимости и общехозяйственных расходов периода, а также расходов по сбыту необходимо, чтобы оценить, какое влияние на конечные результаты оказала производственная деятельность предприятия, а также его административная и внепроизводственная деятельности. Так, невысокое значение показателя «Валовая прибыль от реализации продукции» свидетельствует о том, что предприятию требуется внести изменения в производственный процесс с целью повышения его эффективности. Невысокое значение показателя «Прибыль от основной деятельности» (операционная прибыль) при хорошем уровне валовой прибыли от реализации отражает проблемы предприятия в системе общехозяйственного управления производственным процессом и сбытом.[5, c. 41]

Особенно необходимо остановится на понятии валовой прибыли.

Выручка от реализации продукции определяется либо по мере ее оплаты либо по мере отгрузки товаров (продукции, работ, услуг) и предъявления покупателю расчетных документов. Метод определения выручки от реализации продукции устанавливается предприятием на длительный срок исходя из условий хозяйствования и заключения договоров. В отраслях сферы товарного обращения (торговля, общественное питание) вместо категории «выручка от реализации продукции» используется категория «товарооборот». Сущность товарооборота составляют экономические отношения, связанные с обменом денежных доходов на товары в порядке купли-продажи. В зарубежной практике вместо термина «выручка» зачастую используют термин «валовой доход». Однако это очень широкая трактовка данного термина. Валовой доход как экономическая категория выражает собой вновь созданную стоимость, или чистую продукцию хозяйствующего субъекта. В практике планирования и учета в торговле под валовым доходом понимается сумма торговых надбавок (скидок); в общественном питании - сумма торговых набавок (скидок) и наценок.

2. Анализ показателей прибыли и ее распределения на АО «УМЗ»

2.1 Направление и распределение прибыли на примере АО «УМЗ»

Основными видами деятельности АО «Устькаменогорский Металлургический Завод» является производство и переработка ядерных материалов, производство редких металлов, полупроводниковых материалов и прочих неорганических основных химических веществ. АО находится по адресу: г. Усть-Каменогорск, пр.Абая, 102.

АО «УМЗ» имеет выпущенный капитал на момент образования предприятия согласно учредительным документам 2755985тыс. тенге., на сегодняшний момент сформирован полностью.

Прибыль, сформированная в соответствии с ныне установленным порядком, нормативными документами и инструктивными положениями, является базовой величиной для исчисления налогооблагаемой прибыли. Порядок расчета налогооблагаемой прибыли в 2007 году, ее состав и структура представлены в таблице 4.

Таблица 4 - Состав и структура налогооблагаемой прибыли

| Показатели | Сумма, тыс. тенге | В % к итогу | |

| 1. Балансовая прибыль, рассчитанная по моменту отгрузки товаров, продукции и выполненных работ, услуг | 15707289 | 123,4 | |

| 2. Прибыль от реализации основных средств | 49248 | 0,4 | |

| 3. Эмиссия акций и других ценных бумаг | 1900000 | 15 | |

| 4. Налогооблагаемая прибыль | 12725845 | 100,0 |

|

| 6. Сумма налога на прибыль | 3960353 | 31,1 |

|

| 7. Удельный вес налогооблагаемой прибыли в балансовой прибыли, % | 10310295 | 81 |

|

Данные таблицы 4 показывают элементы формирования налогооблагаемой прибыли в 2007 году, которая составила 12725845 тыс. тенге, или 81 % от балансовой прибыли.

Анализ факторов формирования налогооблагаемой прибыли позволяет выявить пути законного снижения ее объема для налогообложения. Тем самым создаются реальные возможности увеличения прибыли, остающейся в распоряжении организации для формирования фондов накопления и потребления, резервных фондов.

Для анализа использования финансовых результатов необходимо оценить сложившиеся за два года состав и структуру распределения балансовой прибыли.

Таблица 5 - Динамика состава и структура распределения балансовой прибыли, тыс. тенге

| Показатели | 2007 г. | |

| сумма | в % к итогу | |

| 1. Балансовая прибыль – всего | 15707289 | 100,0 |

| 2. Направления расходования балансовой прибыли | 563 | 95,7 |

| В том числе: | ||

| 2.1. Налог на прибыль | 3960353 | 25,2 |

| 2.2. Отвлеченные средства | 112 | 22,1 |

| из них: | ||

| Выпущенный капитал | - | - |

| Резервный капитал | 112 | 0,0007 |

| фонд накопления | - | - |

| фонд социальной сферы | - | - |

| фонд потребления | 3471311 | 22,1 |

| расчеты по дивидендам | - | - |

| 3. Нераспределенная прибыль (непокрытый убыток) | 8285364 | 52,7 |

Данные таблицы 5 показывают, что нераспределенная прибыль составила 52,7% от общего объема балансовой прибыли. Израсходовано 22,1% балансовой прибыли, из нее 25,2% - налог на прибыль, 22,1% - отвлеченные средства. Отчисления в фонд накопления повышают деловую активность предприятия, повышают конкурентоспособность, а, следовательно, и выживаемость его в рыночных условиях хозяйствования.

В условиях рыночных отношений предприятие должно стремиться не только к получению максимальной прибыли, но и к рациональному, оптимальному использованию уже полученного дохода. Это позволит не только удерживать свои позиции на рынке, но и обеспечить динамичное развитие его производства в условиях жёсткой конкуренции.

Распределение и использование прибыли являются важным хозяйственным процессом, обеспечивающим как покрытие потребностей предпринимателей, так и формирование доходов государства.

Объектом распределения является балансовая прибыль предприятия. Под ее распределением понимается направление прибыли в бюджет и по статьям использования на предприятии. Законодательно распределение прибыли регулируется в той же части, которая поступает в бюджеты разных уровней в виде налогов и других обязательных платежей. Определение направлений расходования прибыли, остающейся в распоряжении предприятия, структуры статей ее использования находится в компетенции предприятия.

Принципы распределения прибыли можно сформулировать следующим образом:

- прибыль, получаемая предприятием в результате производственно-хозяйственной и финансовой деятельности, распределяется между государством и предприятием как хозяйствующим субъектом;

- прибыль для государства поступает в соответствующие бюджета в виде налогов и сборов, ставки которых не могут быть произвольно изменены. Состав и ставки налогов, порядок их исчисления и взносов в бюджет устанавливаются законодательно;

- величина прибыли предприятия, оставшейся в его распоряжении после уплаты налогов, не должна снижать его заинтересованности в росте объема производства и улучшении результатов производственно-хозяйственной и финансовой деятельности;

- прибыль, остающаяся в распоряжении предприятия, в первую очередь направляется на накопление, обеспечивающее его дальнейшее развитие, и только в остальной части - на потребление.

На предприятии распределению подлежит чистая прибыль, т.е. прибыль, оставшаяся в распоряжении предприятия после уплаты налогов и других обязательных платежей. Из нее взыскиваются санкции, уплачиваемые в бюджет и некоторые внебюджетные фонды.

Распределение чистой прибыли отражает процесс формирования фондов и резервов предприятия для финансирования потребностей производства и развития социальной сферы.

В современных условиях хозяйствования государство не устанавливает каких-либо нормативов распределения прибыли, но через порядок предоставления налоговых льгот стимулирует направление прибыли на капитальные вложения производственного и непроизводственного характера, на благотворительные цели, финансирование природоохранных мероприятий, расходов по содержанию объектов и учреждений социальной сферы и др. Законодательно ограничивается размер резервного фонда предприятий, регулируется порядок формирования резерва по сомнительным долгам.

Распределение чистой прибыли - одно из направлений внутрифирменного планирования, значение которого в условиях рыночной экономики возрастает. Порядок распределения и использования прибыли на предприятии фиксируется в уставе предприятия и определяется положением, которое разрабатывается соответствующими подразделениями экономических служб и утверждается руководящим органом предприятия. В соответствии с уставом предприятия могут составлять сметы расходов, финансируемых из прибыли, либо образовывать фонды специального назначения: фонды накопления (фонд развития производства или фонд производственного и научно-технического развития, фонд социального развития) и фонды потребления (фонд материального поощрения).

Смета расходов, финансируемых из прибыли, включает расходы на развитие производства, социальные нужды трудового коллектива, на материальное поощрение работников и благотворительные цели.

К расходам, связанным с развитием производства, относятся расходы на научно-исследовательские, проектные, конструкторские и технологические работы, финансирование разработки и освоения новых видов продукции и технологических процессов, затраты по совершенствованию технологии и организации производства, модернизации оборудования, затраты, связанные с техническим перевооружением и реконструкцией действующего производства, расширением предприятий. В эту же группу расходов включаются расходы по погашению долгосрочных ссуд банков и процентов по ним. Здесь же планируются затраты на проведение природоохранных мероприятий и др. Взносы предприятий из прибыли в качестве вкладов учредителей в создание уставного капитала других предприятий, средства, перечисляемые союзам, ассоциациям, концернам, в состав которых входит предприятие, также считаются использованием прибыли на развитие.

Распределение прибыли на социальные нужды включает расходы по эксплуатации социально-бытовых объектов, находящихся на балансе предприятия, финансирование строительства объектов непроизводственного назначения, организации и развития подсобного сельского хозяйства, проведения оздоровительных, культурно-массовых мероприятий и т.п.

К затратам на материальное поощрение относятся единовременные поощрения за выполнение особо важных производственных заданий, выплата премий за создание, освоение и внедрение новой техники, расходы на оказание материальной помощи рабочим и служащим, единовременные пособия ветеранам труда, уходящим на пенсию, надбавки к пенсиям, компенсация работникам удорожания стоимости питания в столовых, буфетах предприятия в связи с повышением цен и др.

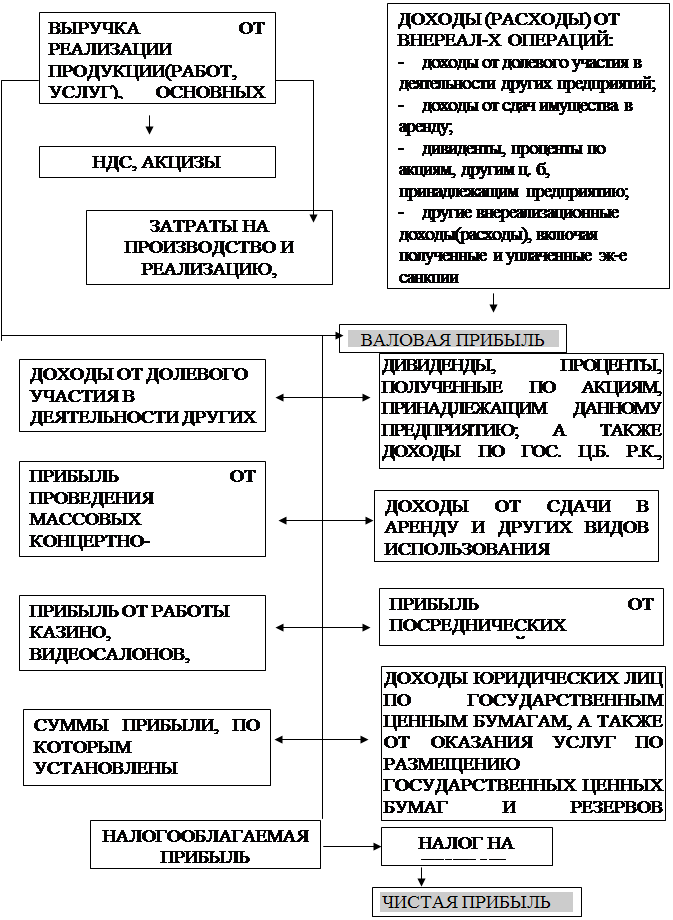

Нераспределенная прибыль в широком смысле как прибыль, использованная на накопление, и нераспределенная прибыль прошлых лет, свидетельствуют о финансовой устойчивости предприятия, о наличии источника до последующего развития. Схема распределения прибыли на предприятии наглядно представлена на рисунке 1. [6, c. 34]

В условиях рыночной экономики значение прибыли огромно. Стремление к ее получению ориентирует товаропроизводителей на увеличение объема производства продукции, нужной потребителю, снижение затрат на производство. При развитой конкуренции этим достигается не только цель предпринимательства, но и удовлетворение общественных потребностей. Для предпринимателя прибыль является сигналом, указывающим, где можно добиться наибольшего прироста стоимости, создает стимул для инвестирования в эти сферы. Иногда предприниматели искажают формирование прибыли как чистого дохода, приводят к стремлению получения доходов главным образом в результате повышения цен. Устранению инфляционного наполнения прибыли способствуют финансовое оздоровление экономики, развитие рыночных механизмов ценообразования, оптимальная система налогов. Эти задачи должно выполнять государство в ходе осуществления экономических реформ.

Рисунок 1. Схема распределения балансовой прибыли на предприятии

2.2 Анализ абсолютных показателей прибыли АО «УМЗ»

Приступая к анализу финансовых результатов, необходимо, прежде всего, выявить, в соответствии ли с установленным порядком рассчитана балансовая прибыль (убыток) и все исходные составляющие для ее формирования, в частности такие, как выручка от реализации товаров, продукции, работ, услуг; себестоимость реализации товаров, продукции, работ, услуг; коммерческие и управленческие расходы; проценты к получению и уплате; прочие операционные и внереализационные доходы и расходы.

Данные для расчетов динамики и факторов изменения структуры формирования финансовых результатов были взяты на основе «Отчета о прибылях и убытках» за 2006 и 2007 года по АО «УМЗ». Приложение 1.

Необходимо оценить состав, структуру и динамику факторов (элементов) формирования финансовых результатов АО «УМЗ» (таблица 1).

Таблица 1 - Динамика и факторы изменения структуры формирования финансовых результатов, тыс. тенге.

| Показатели | 2006 | 2007 | Отклонение (+,-) | Темп роста, % | ||||||

| сумма | В % к итогу | сумма | В % к итогу | |||||||

| 1. Выручка (нетто) от реализации товаров, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) | 11998504 | - | 29271272 | - | +17272768 | 244 | ||||

| 2. Себестоимость реализации товаров, продукции, работ, услуг | 9141370 | - | 13563983 | - | +4422613 | 148 | ||||

| 3. Валовая прибыль | 2857134 | 3197 | 15707289 | 179 | +12850155 | 550 |

|

|||

| 4. Доход от финансирования | 26703 | 30 | 543858 | 6 | +517155 | В 20 раз |

|

|||

| 5. Прочие доходы | 241594 | 270 | 312989 | 4 | +71395 | 130 |

|

|||

| 6. Итоговая прибыль (убыток) за период | 89374 | 100,0 | 8772083 | 100,0 | +8682709 | В 10 раз |

|

|||

Как свидетельствует представленная в таблице 1 аналитическая информация, итоговая прибыль в 2007 году по сравнению с предыдущим годом возросла в 10 раз, в то время как валовая прибыль в 5,5 раз, доход от финансирования в 20 раз, прочие доходы на 130%.

Рост прибыли от реализации и финансово-хозяйственной деятельности сопровождался ростом выручки от реализации в 2,44 раза; себестоимости реализации товаров, продукции, работ, услуг на 148%.

Данные таблицы 1 свидетельствуют о том, что если в 2006 году валовая прибыль составляла -3197 % к итоговой прибыли, то в 2007 году –179 %. Так, доход от финансирования в 2006 году составляет 30% итоговой прибыли, в 2007 году – 6% итоговой прибыли. Прочие доходы в 200 6 году составляют 270% итоговой прибыли, в 2007 году – 4%.

Используя данные формы «Отчет о прибылях и убытках», можно рассчитать ряд показателей оценки качественного уровня достижения определенных финансовых результатов деятельности хозяйствующих субъектов, в частности таких как:

- маржинальный доход, обеспечивающий покрытие постоянных затрат и получение прибыли (МД), тыс. тенге;

- запас финансовой прочности (ЗВП), тыс. тенге. Оптимальное значение этого показателя – свыше 60% от объемов продаж;

С этой целью все затраты предприятия следует предварительно разбить на переменные и постоянные в зависимости от объема производства и реализации продукции.[7, c. 174]

Переменные затраты увеличиваются или уменьшаются пропорционально объему производства продукции. Это расходы сырья, материалов, энергии, топлива, зарплата работников на сдельной форме оплаты труда, отчисления и налоги от зарплаты и выручки и т.д.

Постоянные затраты не зависят от объема производства и реализации продукции. К ним относятся амортизация основных средств и нематериальных активов, суммы выплаченных процентов за кредиты банка, арендная плата, расходы на управление и организацию производства, зарплата персонала предприятия на повременной оплате и др. Постоянные затраты вместе с прибылью составляют маржинальный доход предприятия.

Деление затрат на постоянные и переменные и использование показателя маржинального дохода позволяет рассчитать порог рентабельности, то есть ту сумму выручки, которая необходима для того, чтобы покрыть все постоянные расходы предприятия. Прибыли при этом не будет, но не будет и убытка. Рентабельность при такой выручке будет равна нулю.

Рассчитывается порог рентабельности отношением суммы постоянных затрат в составе себестоимости реализованной продукции к доле маржинального дохода в выручке:

![]() (1)

(1)

где: Пр – порог рентабельности;

Пз – постоянные затраты;

Дмд - доля маржинального дохода.

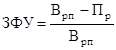

Если известен порог, то нетрудно подсчитать запас финансовой устойчивости (ЗФУ):

(2)

(2)

где: ЗФУ – запас финансовой устойчивости;

Врп – выручка от реализации продукции;

Пр – порог рентабельности.

В таблице 2 рассчитаем порог рентабельности и запас финансовой устойчивости предприятия АО «УМЗ».

Таблица 2 - Расчет порога рентабельности и запаса финансовой устойчивости АО «УМЗ»

| Показатели | 2006 год | 2007 год |

| Доход от реализации продукции и оказания услуг, тыс.тенге | 11998504 | 29271272 |

| Прибыль за период | 89374 | 8772083 |

| Сумма переменных затрат, тыс.тенге | 9141370 | 13563983 |

| Сумма постоянных затрат, тыс.тенге | 1761272 | 1771182 |

| Сумма маржинального дохода, тыс.тенге | 2857134 | 15707289 |

| Доля маржинального дохода в выручке, % | 23,8 | 53,7 |

| Порог рентабельности, тыс.тенге | 74003 | 32983 |

| Запас финансовой устойчивости, тыс.тенге | 11924501 | 29238289 |

| Запас финансовой устойчивости, % | 99,3 | 99,8 |

Как показывает расчет (таблица 2), выручка в 2007 году составила 29271272 тыс.тенге., что выше порога рентабельности на 29238289 тыс.тенге или на 99,8%. Это говорит о том, что в данный период АО «УМЗ», можно признать прибыльным.

Запас финансовой устойчивости можно показать графически (Рисунок 2). На оси абсцисс откладывается объем реализации продукции, на оси ординат – постоянные, переменные затраты и доход. Точка пересечения линии выручки и затрат есть порог рентабельности. В этой точке выручка равна затратам. Выше ее зона прибыли, ниже – зона убытков. Отрезок линии выручки от этой точки до верхней и есть запас финансовой устойчивости.

|

|

|||||||||||||||||||

| тыс. тг | |||||||||||||||||||

|

|

|||||||||||||||||||

|

|

|||||||||||||||||||

|

|

|

||||||||||||||||||

| 29271272 | Запас финансовой устойчивости | Доход | |||||||||||||||||

|

|

|||||||||||||||||||

|

|

Порог рентабельности | ||||||||||||||||||

|

|

|||||||||||||||||||

| 13563983 |

|

|

Переменные затраты | ||||||||||||||||

| 1771182 |

|

Постоянные затраты |

|||||||||||||||||

|

|

32983 | 29271272 | Х, тыс.тг |

Рисунок 2. Запас финансовой устойчивости

2.3 Анализ показателей рентабельности предприятия

Относительные показатели доходности есть показатели доходности (рентабельности), характеризующие эффективность деятельности предприятия, которая в условиях рыночной экономики определяет его способность к финансовому выживанию, привлечению источников финансирования и их доходное (прибыльное) использование. Они измеряют доходность предприятия с различных позиций и группируются в соответствие с интересами участников экономического процесса, рыночного обмена. Так как коэффициенты доходности являются важными характеристиками факторной среды формирования дохода (прибыли) предприятия, они являются обязательными элементами сравнительного анализа и оценки финансового положения предприятия.

Различают три группы показателей доходности:

а) общих активов (авансированного, совокупного капитала) и их отдельных элементов;

б) продукции;

в) показатели доходности, рассчитываемые на базе чистого притока денежных средств.[8, c. 245]

Уровень доходности активов (общего капитала) играет важную роль в принятии инвестиционных решений на предприятии, а также в финансовом планировании, координации, оценке и контроле хозяйственной деятельности и ее результатов.

Исследуем систему показателей эффективности деятельности предприятия. Наиболее интересными показателями являются рентабельность активов, рентабельность текущих активов, рентабельность собственного капитала, рентабельность реализованной продукции.

Коэффициент рентабельности активов имущества:

(3)

(3)

где: Ра – рентабельность активов (имущества) предприятия;

Чд – чистый доход

Сва – средняя величина активов предприятия.

Этот показатель отражает, какую прибыль (доход) получает предприятие с каждого тенге, вложенного в активы.

В аналитических целях определяется как рентабельность всей совокупности активов, так и рентабельность текущих активов.

![]() (4)

(4)

где: Ра – рентабельность текущих активов (имущества) предприятия;

Чд – чистый доход;

Свта – средняя величина текущих активов предприятия.

Показатель прибыли на вложенный капитал, называемый также рентабельностью собственного капитала, определяется по формуле:

![]() (5)

(5)

где: Рск – рентабельность собственного капитала;

Чд – чистый доход;

Ск – собственный капитал предприятия.

Другой важный коэффициент рентабельности реализованной продукции, рассчитывается по формуле:

(6)

(6)

где: Ррп – рентабельность реализованной продукции;

Чд – чистый доход;

Врп – выручка от реализации продукции.

Значение этого коэффициента показывает, какую прибыль имеет предприятие с каждого тенге реализованной продукции.

Рассчитаем данные показатели для АО «УМЗ» за 2006-2007 года и результаты расчета отобразим в таблице 3.

Таблица 3 – Показатели эффективности деятельности АО «УМЗ» за 2006-2007 г.

| Показатель | Назначение | 2006 | 2007 |

|

Рентабельность активов |

Показывает, какой доход получает предприятие с каждого тенге, вложенного в активы | 0,2% | 18,7% |

| Рентабельность текущих активов | Показывает, какой доход имеет предприятие с каждого тенге, вложенного в текущие активы | 0,3% | 26,5% |

|

Рентабельность собственного капитала |

Указывает на величину дохода, получаемого с каждого тенге, вложенного в предприятие | 0,3% | 21,8% |

|

Рентабельность реализованной продукции |

Показывает, какой доход, имеет предприятие с каждого тенге реализации | 0,7% | 30% |

Данные таблицы 3 позволяют составить аналитическое заключение о финансовом состоянии предприятия. В целом, по предприятию АО «УМЗ» наблюдается некоторое улучшение в использовании его имущества на конец 2006 года. С каждого тенге средств, вложенных в совокупные активы, предприятие в отчетном 2006 году получило прибыли на 18,7%. Эффективность использования текущих активов предприятия составила 26,5%. В отчетном 2006 году рентабельность собственного капитала составила 21,8%. Интерес для анализа представляет также показатель рентабельности реализованной продукции. На каждый тенге реализованной продукции предприятие в отчетном году получило 30 % прибыли.

Анализируемое предприятие АО «УМЗ» для получения чистой прибыли в размере 8772083 тысяч тенге при величине выручки от реализации 29271272 тысяч тенге предприятие задействовало в отчетном году текущие активы в размере 33120074 тысяч тенге.

3. Пути повышения прибыли на предприяти и

Поиск резервов для повышения эффективности использования всех видов имеющихся ресурсов - одна из важнейших задач любого производства. Выявлять и практически использовать эти резервы можно только с помощью тщательного финансового экономического анализа. Финансовые показатели прибыльности и рентабельности имеют общую экономическую характеристику, они отражают конечную эффективность работы предприятия и выпускаемой им продукции. Если предприятие получает чистую прибыль, оно считается рентабельным.

Существует много факторов, влияющих на уровень прибыльности. Эти факторы можно подразделить на внутренние и внешние. Внешние - это факторы, не зависящие от усилий данного коллектива, например изменение цен на материалы, продукцию, тарифов перевозки, норм амортизации и т.д. Такие мероприятия проводятся в общем масштабе и сильно воздействуют на обобщающие показатели производственно – хозяйственной деятельности предприятий. [9, c. 174]

Структурные сдвиги в ассортименте продукции существенно влияют на величину реализованной продукции, работ, услуг, себестоимость и рентабельность производства.

Прибыльность можно рассматривать как результат воздействия технико-экономических факторов, а значит как объекты технико-экономического анализа, основная цель которого выявить количественную зависимость конечных финансовых результатов производственно - хозяйственной деятельности от основных технико-экономических факторов.

Для разработки руководством предприятия действий по повышению эффективности деятельности предприятия необходимо:

- оценить динамику показателей прибыльности предприятия и определить факторы, влияющие на эти показатели;

- выявить и изучить причины потерь и убытков, вызванных бесхозяйственностью, ошибками в руководстве и другими упущениями в производственно – хозяйственной деятельности предприятия;

- выявить пути возможного увеличения прибыли предприятия.

Следует заметить, что по мере формирования цивилизованных рыночных отношений, ликвидации дефицита, монополии отдельных производителей у предприятий останется лишь один путь увеличения чистой прибыли – увеличение объема выпуска продукции, работ, услуг, снижение затрат на их производство.

Наиболее изученные факторы роста любого показателя прибыльности зависят от единых экономических явлений и процессов. Это, прежде всего:

- совершенствование системы управления производством в условиях рыночной экономики на основе преодоления кризиса в финансово-кредитной и денежной системах;

- повышение эффективности использования ресурсов предприятиями на основе стабилизации взаимных расчетов и системы расчетно-платежных отношений;

- индексация оборотных средств и четкое определение источников их формирования.

Важным фактором роста прибыльности в нынешних условиях является работа предприятий по ресурсосбережению, что ведет к снижению себестоимости, а, следовательно, - росту прибыли. Дело в том, что развитие производства за счет экономии ресурсов на данном этапе намного дешевле, чем разработка новых видов производства и вовлечение в производство новых ресурсов. Снижение себестоимости должно стать главным условием роста прибыльности и рентабельности производства.

Поиск резервов для повышения эффективности использования всех видов имеющихся ресурсов - одна из важнейших задач любого производства. Выявлять и практически использовать эти резервы можно только с помощью тщательного финансового экономического анализа. Существуют резервы увеличения чистой прибыли.

К ним относятся:

- увеличение объема производства и реализации продукции (работ, услуг);

- снижение их удельной себестоимости;

- повышение качества продукции.

Важнейшим фактором роста прибыли являются рост объема производства и реализации продукции (работ, услуг), внедрение научно-технических разработок, а, следовательно, повышение производительности труда, снижение себестоимости, улучшение качества продукции (работ, услуг). В условиях развития предпринимательской деятельности создаются объективные предпосылки реального претворения в жизнь указанных факторов.

Основной источник денежных накоплений предприятий - выручка от реализации продукции (работ, услуг), а именно та ее часть, которая остается за вычетом материальных, трудовых и денежных затрат на производство и реализацию этой продукции (работ, услуг). Поэтому важная задача каждого предприятия - получить больше прибыли при наименьших затратах путем соблюдения строгого режима экономии в расходовании средств и наиболее эффективного их использования.[10, c. 74]

Заинтересованность предприятий в производстве и реализации качественной, пользующейся спросом на рынке продукции (работ, услуг), отражается на величине прибыли, которая при прочих равных условиях находится в прямой зависимости от объема реализации этой продукции (работ, услуг).

Получить чистую прибыль предприятие может только в том случае, если оно производит продукцию или услуги, которые реализуются, т. е. удовлетворяют общественные потребности. Соподчиненность этих двух целей – удовлетворение потребности и получение прибыли – следующая. Нельзя получить прибыль, не изучив потребности и не начав производить тот продукт, который удовлетворяет потребности. Потребности в свою очередь подразделяются на: потребности и платежеспособные потребности. Необходимо произвести продукт, который удовлетворяет потребности и при том по такой цене, которая удовлетворила бы платежеспособные потребности. А приемлемая цена возможна только в том случае, когда предприятие выдерживает определенный уровень издержек, когда потребляемые ресурсы, затраты меньше, чем полученная выручка, т. е., когда предприятие работает с прибылью.

Итак, предприятие в условиях рынка в своем стремлении улучшить показатели прибыльности и рентабельности обладает четырьмя степенями свободы:

- установление цен,

- формирование затрат,

- формирование объемов продукции (работ, услуг),

- выбор номенклатуры и ассортимента продукции (предоставляемых услуг).

Но этими же степенями свободы обладают и все другие участники рынка, и поэтому каждое предприятие должно учитывать не только свое поведение на рынке, но и поведение конкурентов. В условиях рынка производители продукции (работ, услуг) соревнуются за то, чтобы наиболее полно удовлетворить потребности покупателей, потребителей в широком смысле слова, только, в этом случае они могут процветать как производители продукции (работ, услуг).

Благополучие предприятия в финансовой области обеспечивается за счет действия как внешних, так и внутренних факторов, причем для предпринимателя особое значение приобретают, прежде всего, внешние обстоятельства, которые он изменить не может и вынужден к ним приспосабливаться. Внутренние возможности предприятия используются таким образом, чтобы эффективно задействовать внешние факторы.

Анализ внешней среды служит инструментом, при помощи которого руководство контролирует внешние по отношению к предприятию факторы с целью предвидеть потенциальные опасности и вовремя задействовать вновь открывающиеся возможности.

Изучение внешней среды позволяет предприятию своевременно спрогнозировать появление рыночных опасностей, подготовить ситуационные планы на случай возникновения непредвиденных обстоятельств, разработать стратегию, которая позволит предприятию достигнуть поставленных целей и превратить потенциальные угрозы в выгодные возможности.

Внешняя среда – это все те внешние факторы, которые влияют на деятельность предприятия и, в свою очередь, испытывают на себе его воздействие. К ним относятся географические, международные, национальные, политические, правовые, экономические, социальные и другие факторы.

В последнее время все более важное значение приобретают сбыт, реклама, продвижение товара. Эти показатели занимают одно из центральных мест в анализе. Предприятие может рассчитывать на успех на рынке только в том случае, если оно имеет активных и компетентных реализаторов ее товаров и услуг, агрессивную, творчески разработанную рекламу, целостную систему продвижения товаров и услуг к покупателю.

Но, конечно, самое главное в улучшении эффективности деятельности – повышение прибыльности и рентабельности. Поэтому постоянный контроль за доходами от всех направлений деятельности, разных товаров и услуг является важной функцией управления.

Руководители предприятий, однако, могут сталкиваться с особыми ситуациями, выдвигающими на первый план решения проблем, не укладывающихся в русло повышения прибыльности, или даже вызывающих противоречия с этой целью: например, резкое снижение цен для выхода на новые рынки или проведение дорогостоящих рекламных компаний для привлечения потребителей, осуществление мер экологического порядка и т.п. Но все подобные шаги носят все же тактический характер и, в конечном счете, подчинены решению главной стратегической задачи - получения возможно большей прибыли.

Важнейшим вопросом управления процессом формирования прибыли является планирование прибыли и других финансовых результатов с учетом выводов экономического анализа. Главной целью при планировании является максимизация доходов, что позволяет обеспечивать финансирование большего объема потребностей предприятия в его развитии. При этом важно исходить из величины чистой прибыли. Задача максимизации чистой прибыли предприятия тесно связана с оптимизацией величины уплачиваемых налогов в рамках действующего законодательства, предотвращением непроизводительных выплат.

Планирование прибыли - составная часть финансового планирования и важный участок финансово-экономической работы на предприятии. Планирование прибыли производится раздельно по всем видам деятельности предприятия. Это не только облегчает планирование, но и имеет значение для предполагаемой величины налога на прибыль, так как некоторые виды деятельности не облагаются налогом на прибыль, а другие - облагаются по повышенным ставкам. В процессе разработки планов по прибыли важно не только учесть все факторы, влияющие на величину возможных финансовых результатов, но и, рассмотрев варианты производственной программы, выбрать обеспечивающий максимальную прибыль.[11, c.74]

При относительно стабильных ценах и прогнозируемых условиях хозяйствования прибыль планируется на год в рамках текущего финансового плана. Сложившаяся ситуация крайне затрудняет годовое планирование, и предприятия могут составлять более или менее реальные планы по прибыли по кварталам. Поскольку с недавних пор планирование прибыли "привязано" к расчету авансовых платежей по налогу на прибыль и порядку внесения их в бюджет, то составление квартальных планов становится необходимым. Плательщики налога на прибыль заинтересованы в том, чтобы разница между заявленным ими размером авансовых платежей налога и фактическими платежами была минимальной. Однако более важной целью планирования прибыли является определение возможностей предприятия в финансировании своих потребностей.

Объектом планирования являются планируемые элементы балансовой прибыли, главным образом, прибыль от реализации продукции, выполнения работ, оказания услуг. Основой для расчета является объем производственной программы, который базируется на заказах потребителей и хозяйственных договорах.

В наиболее общем виде прибыль - это разница между ценой и себестоимостью, но при расчете плановой величины прибыли необходимо уточнить объем продукции, от реализации которой ожидается эта прибыль. Следует отличать плановый размер прибыли в расчете на товарный выпуск от прибыли, планируемой на объем реализуемой продукции.[12, c. 35]

Прибыль по товарному выпуску планируется на основе сметы затрат на производство и реализацию продукции, где определяется себестоимость товарного выпуска планируемого периода.

Для планирования прибыли применяются методы укрупненного прямого планирования прибыли, когда легко определить объем реализуемой продукции в ценах и по себестоимости и разновидность метода прямого счета - метод по ассортиментного планирования прибыли. Прибыль определяется по каждой ассортиментной позиции, для чего необходимо располагать соответствующими данными.

Заключение

В результате написания курсовой работы можно сделать следующие выводы. Рыночная экономика в Республике Казахстан набирает всё большую силу. Вместе с ней набирает силу и конкуренция как основной механизм регулирования хозяйственного процесса.

Чтобы предприятие могло эффективно функционировать и развиваться, ему, прежде всего, нужна устойчивость денежной выручки, достаточной для расплаты с поставщиками, кредиторами, своими работниками, местными органами власти, государством. После расчетов и выполнения обязательств необходима еще и прибыль, объем которой должен быть, по крайней мере, не ниже запланированного.

Таким образом, прибыль является основным показателем безубыточности работы предприятия. Прибыль как экономическая категория отражает чистый доход, созданный в сфере материального производства в процессе предпринимательской деятельности. Результатом соединения факторов производства (труда, капитала, природных ресурсов) и полезной производительной деятельности предприятий является готовая продукция, которая становится товаром при условии ее реализации потребителю.

Распределение и использование прибыли являются важным хозяйственным процессом, обеспечивающим как покрытие потребностей предпринимателей, так и формирование доходов государства.

Объектом распределения является балансовая прибыль предприятия. Под ее распределением понимается направление прибыли в бюджет и по статьям использования на предприятии. Законодательно распределение прибыли регулируется в той же части, которая поступает в бюджеты разных уровней в виде налогов и других обязательных платежей. Определение направлений расходования прибыли, остающейся в распоряжении предприятия, структуры статей ее использования находится в компетенции предприятия.

Залог выживаемости предприятия – его стабильность на рынке. Чтобы предприятие могло эффективно функционировать и развиваться, ему, прежде всего, нужна устойчивость денежной выручки, достаточной для расплаты с поставщиками, кредиторами, своими работниками, местными органами власти, государством. После расчетов и выполнения обязательств необходима еще и прибыль, объем которой должен быть, по крайней мере, не ниже запланированного.

В условиях рыночной экономики основным критерием оценки эффективности хозяйственной деятельности предприятий, фирм служат прибыль и рентабельность по отношению к фондам. Они позволяют дать наиболее общую оценку уровня экономической эффективности деятельности предприятия, а рост или снижение их в динамике рассматривается как отрицательная или положительная тенденция эффективности деятельности предприятия.

В современных рыночных условиях предприятие должно работать раскованно, самостоятельно, инициативно, контролируя и стремясь к достижению обобщающего показателя экономической эффективности производства – прибыли и его увеличения. В этом и заключается экономическая эффективность предприятия. А соответственно, отсюда следует вывод о значительной, если не наиглавнейшей роли дохода (прибыли) на предприятии.

Список использован ных источников

1. Послание Президента РК Н.А. Назарбаева народу Казахстана «Рост благосостояния граждан Казахстана — главная цель государственной политики» от 6 февраля 2008г.

2. Артеменко В.Г., Беллендир М.В. Финансовый анализ. - М.:ДИС, 1997.

3. Баканов М.И. Анализ хозяйственной деятельности, М.: Экономика, 1990 - с.257.

4. Ковалев В.В. «Анализ хозяйственной деятельности предприятия», М.: 1998.

5. Дюсембаев К.Ш. и другие «Аудит и анализ финансовой отчетности», Алматы: Қаржы-Қаражат 1998 г.

6. Комекбаева Л.С. Финансы предприятий, Караганда: «Болашак- Баспа»-2000-108 с.

7. Савицкая Г.В. Анализ хозяйственной деятельности предприятия, М.: ИНФРА-М, 2003 – с.344.

8. Ковалев В.В. Финансовый анализ: управление капиталом. Выбор инвестиций. Анализ отчетности, М.: Финансы и статистика, 1996 – с.432.

9. Дюсембаев К.Ш. Анализ финансового положения предприятия, Алматы: Экономика – 1998 – с.294.

10. Бакадаров В.Л., Алексеев П.Д., Финансово – экономическое состояние предприятия, М.: издательство «ПРИОР», 2000 – с.205.

11. Алексеева М.М. Планирование деятельности предприятия, М.: Финансы и статистика, 2000 – с.248.

12. Крейнина М.А. Анализ финансового состояния и инвестиционной привлекательности акционерных обществ в промышленности, строительстве и торговле, М.: ДИС, МВ-Центр – 1997.

13. Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности, М.: Финансы и статистика. – 1995 – с.157.

14. Крейнина М.Н. Анализ финансового состояния предприятия, М.: Экономика, 1994 – 198с.

15. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа, М.: Инфра-М, 1995.

16. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий, М.: Инфра – М., 1999- с.343.

17. Закон Республики Казахстан от 28.02.07 «О бухгалтерском учете и финансовой отчетности» №234-III. (с изменениями и дополнениями по состоянию на 28.02.2007 г. № 235-III).

|

|

Аудированный консолидированный отчет о доходах и расходах по состоянию на 31 декабря 2007 года

| Наименование показателей | Код стр. | За отчетный период | За предыдущий период |

| Доход от реализации продукции и оказания услуг | 010 | 29 271 272 | 11 998 504 |

| Себестоимость реализованной продукции и оказанных услуг | 020 | 13 563 983 | 9 141 370 |

| Валовая прибыль (стр. 010-стр. 020) | 030 | 15 707 289 | 2 857 134 |

| Доходы от финансирования | 040 | 543 858 | 26 703 |

| Прочие доходы | 050 | 312 989 | 241 594 |

| Расходы на реализацию продукции и оказание услуг | 060 | 671 296 | 654 382 |

| Административные расходы | 070 | 1 771 182 | 1 761 272 |

| Расходы на финансирование | 080 | 1 013 640 | 355 731 |

| Прочие расходы | 090 | . 382 142 | 198 256 |

| Доля прибыли/убытка организаций, учитываемых по методу долевого участия | 100 | -31 | 0 |

| Прибыль (убыток) за период от продолжаемой деятельности (стр. 030+стр. 040+стр. 050-стр. 060-стр. 070-стр. 080-стр. 090+/-стр. 100) | 110 | 12 725 845 | 155 790 |

| Прибыль (убыток) от прекращенной деятельности | 120 | ||

|

Прибыль (убыток) до налогообложения (стр. 110+/стр. 120) |

130 | 12 725 845 | 155 790 |

| Расходы по корпоративному подоходному налогу | 140 | 3 960 353 | 73 818 |

|

Итоговая прибыль (убыток) за период (стр. 130-стр. 140) до вычета доли меньшинства |

150 | 8 765 492 | 81972 |

| Доля меньшинства | 160 | -6 591 | -7 402 |

|

Итоговая прибыль (убыток) за период (стр. 150-стр. 160) |

170 | 8 772 083 | 89 374 |

| Прибыль на акцию | 180 |

|

|

Аудированный консолидированный бухгалтерский баланс по состоянию на 31 декабря 2007 года

Наименование организации: АО «УМЗ».

Вид деятельности организации: производство и переработка ядерных материалов, производство редких металлов, полупроводниковых материалов и прочих неорганических основных химических веществ.

Организационно-правовая форма собственности: акционерное общество.

Юридический адрес организации: Республика Казахстан, 050007, г. Усть-Каменогорск, пр. Абая, 102.

тыс. тенге

Активы |

Код стр. | На конец отчетного периода | На начало отчетного периода |

| I. Краткосрочные активы | |||

| Денежные средства и их эквиваленты | 010 | 3 207 355 | 299 869 |

| Краткосрочные финансовые инвестиции | 011 | 4 724 971 | 100 000 |

| Краткосрочная дебиторская задолженность | 012 | 5 516 246 | 3 006 264 |

| Запасы | 013 | 18 828 485 | 21 482 801 |

| Текущие налоговые активы | 014 | 547 449 | 592 363 |

| Долгосрочные активы, предназначенные для продажи | 015 | ||

| Прочие краткосрочные активы | 016 | 295 568 | 343 690 |

| Итого краткосрочных активов | 100 | 33 120 074 | 25 824 987 |

| II. Долгосрочные активы | |||

| Долгосрочные финансовые инвестиции | 020 | 212 890 | 212 890 |

| Долгосрочная дебиторская задолженность | 021 | 742 342 | 29 976 |

| Инвестиции, учитываемые методом долевого участия | 022 | 81 270 | 94 270 |

| Инвестиционная недвижимость | 023 | ||

| Основные средства | 024 | 10 372 838 | 8 716 928 |

| Биологические активы | 025 | ||

| Разведочные и оценочные активы | 026 | 322 094 | 304 264 |

| Нематериальные активы | 027 | 19 972 | 32 626 |

| Отложенные налоговые активы | 028 | 461 558 | 502 545 |

| Прочие долгосрочные активы | 029 | 1 534 563 | 2 010 868 |

| Итого долгосрочных активов | 200 | 13 747 527 | 11 904 367 |

| Баланс (стр. 100+стр. 200) | 46 867 601 | 37 729 354 | |

| III. Краткосрочные обязательства | 030 | ||

| Краткосрочные финансовые обязательства | 031 | 485 497 | 2 083 984 |

| Обязательства по налогам | 032 | 87 423 | 73 129 |

| Обязательства по другим обязательным и добровольным платежам | 033 | 54 631 | 63 943 |

| Краткосрочная кредиторская задолженность | 034 | 1 156 755 | 811 280 |

| Краткосрочные оценочные обязательства | 035 | 202 072 | 87 879 |

| Прочие краткосрочные обязательства | 036 | 615 657 | 767 260 |

| Итого краткосрочных обязательств | 300 | 2 602 035 | 3 887 475 |

| IV. Долгосрочные обязательства | |||

| Долгосрочные финансовые обязательства | 040 | 2 324 616 | 425 889 |

| Долгосрочная кредиторская задолженность | 041 | 16 351 | |

| Долгосрочные оценочные обязательства | 042 | 1 162 314 | 1 154 944 |

| Отложенные налоговые обязательства | 043 | 286 102 | 68 860 |

| Прочие долгосрочные обязательства | 044 | 297 412 | 292 300 |

| Итого долгосрочных обязательств | 400 | 4 086 795 | 1 941993 |

| V. Капитал | |||

| Выпущенный капитал | 050 | 2 755 985 | 2 755 985 |

| Эмиссионный доход | 051 | ||

| Выкупленные собственные долевые инструменты | 052 | ||

| Резервы | 053 | 404 888 | 404 776 |

| Нераспределенный доход (непокрытый убыток) | 054 | 37 015 768 | 28 730 404 |

| Доля меньшинства | 055 | 2 130 | 8 721 |

| Итого капитал | 500 | 40 178 771 | 31 899 886 |

| Баланс (стр. 300+стр. 400+стр. 500) | 46 867 601 | 37 729 354 |

Приложение 3

|

|

Аудированный консолидированный отчет о движении денег по состоянию на 31 декабря 2007 года (прямой метод)

тыс. тенге

| Наименование показателей |

Код стр. |

За отчетный период | За предыдущий период |

| 1 | 2 | 3 | 4 |

| I. Движение денежных средств от операционной деятельности | |||

| 1. Поступление денежных средств, всего | 010 | 28 830 156 | 14 238 906 |

| в том числе: | |||

| реализация товаров | 011 | 21 211 589 | 6 178 767 |

| предоставление услуг | 012 | 5 173 583 | 6 731 376 |

| авансы полученные | 013 | 504 197 | 703 720 |

| дивиденды | 014 | 1 365 | |

| прочие поступления | 015 | 1 940 787 | 623 678 |

| 2. Выбытие денежных средств, всего | 020 | 18 939 157 | 12 972 522 |

| в том числе: | |||

| платежи поставщикам за товары и услуги | 021 | 7 005 863 | 7 602 908 |

| авансы выданные | 022 | 183 190 | 260 947 |

| выплаты по заработной плате | 023 | 3 322 947 | 2 836 229 |

| выплата вознаграждения по займам | 024 | 850 894 | 147 150 |

| корпоративный подоходный налог | 025 | 3 643 589 | 124 191 |

| другие платежи в бюджет | 026 | 1 250 241 | 1 074 853 |

| прочие выплаты | 027 | 2 682 433 | 926 244 |

| 3. Чистая сумма денежных средств от операционной деятельности (стр. 010-стр. 020) | 030 | 9 890 999 | 1 266 384 |

| II. Движение денежных средств от инвестиционной деятельности | |||

| 1. Поступление денежных средств, всего | 040 | 217 383 | 203 086 |

| в том числе: | |||

| реализация основных средств | 041 | 49 248 | 57 640 |

| реализация нематериальных активов | 042 | 83 | |

| реализация других долгосрочных активов | 043 | ||

| реализация финансовых активов | 044 | 24 300 | 31 200 |

| погашение займов, предоставленных другим организациям | 045 | ||

| фьючерсные и форвардные контракты, опционы и свопы | 046 | ||

| прочие поступления | 047 | 143 752 | 114 246 |

| 2. Выбытие денежных средств, всего | 050 | 7 112 155 | 2 809 301 |

| в том числе: | |||

| приобретение основных средств | 051 | 774 813 | 927 218 |

| приобретение нематериальных активов | 052 | 4 248 | 21 001 |

| приобретение других долгосрочных активов | 053 | 1 069 964 | 1 017 720 |

| приобретение финансовых активов | 054 | 4 323 596 | 344 200 |

| предоставление займов другим организациям | 055 | ||

| фьючерсные и форвардные контракты, опционы и свопы | 056 | ||

| прочие выплаты | 057 | 939 534 | 499 162 |

| 3. Чистая сумма денежных средств от инвестиционной деятельности (стр. 040-стр. 050) | 060 | -6 894 772 | -2 606 215 |

| III. Движение денежных средств от финансовой деятельности | |||

| 1. Поступление денежных средств, всего | 070 | 30 032 879 | 15 352 996 |

| в том числе: | |||

| эмиссия акций и других ценных бумаг | 071 | 1 900 000 | |

| получение займов | 072 | 28 081 895 | 15 252 856 |

| получение вознаграждения по финансируемой аренде | 073 | 41 | 140 |

| прочие поступления | 074 | 50 943 | 100 000 |

| 2. Выбытие денежных средств, всего | 080 | 30 121620 | 14 310 236 |

| в том числе: | |||

| погашение займов | 081 | 30 121 620 | 14 310 236 |

| приобретение собственных акций | 082 | ||

| выплата дивидендов | 083 | ||

| прочие | 084 | ||

| 3. Чистая сумма денежных средств от финансовой деятельности (стр. 070-стр. 080) | 090 | -88 741 | 1 042 760 |

| Итого: увеличение +/- уменьшение денежных средств (стр. 030+/-стр. 060+/-стр. 090) | 2 907 486 | -297 071 | |

| Денежные средства и их эквиваленты | |||

| на начало отчетного периода | 299 869 | 596 940 | |

|

Денежные средства и их эквиваленты на конец отчетного периода |

3 207 355 | 299 869 |