Курсовая работа: Валютний ринок та його регулювання

ПЛАН

ВСТУП

РОЗДІЛ І Теоретичні засади валютного ринку.

1.1 Валютний ринок,його класифікація,суть та структура

1.2 Операції на валютному ринку

1.3 Валютний ринок як місце функціонування валюти

РОЗДІЛ ІІ Дослідження валютного ринку та його сучасний стан

2.1 Нормативно-правове регулювання валютного ринку

2.2 Сучасний стан валютного ринку

РОЗДІЛ ІІІ Проблеми та перспективи розвитку валютного ринку.

3.1 Проблеми функціонування валютного ринку

3.2 Шляхи подолання та перспективи розвитку валютного ринку

ВИСНОВОК

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ВСТУП

Невід'ємною ланкою міжнародної валютної системи є валютний ринок. Сучасний валютний ринок - система стійких економічних і організаційних відносин між учасниками міжнародних розрахунків з приводу не тільки валютних операцій, а й зовнішньої торгівлі, надання послуг, здійснення інвестицій та інших видів діяльності, які вимагають обміну і використання різних іноземних валют.

Актуальність теми. Валютний ринок та його регулювання займає провідне місце в економічній політиці держави. В залежності від мети валютне регулювання може стимулювати або стримувати економічний розвиток в країні та відповідно впливати на стан окремих секторів, галузей та підприємств, а також на місце держави на світовому ринку. Зміни ж в економіці країни та її міжнародному становищі впливають на розвиток валютних відносин, та відповідним чином коригують валютну політику, що проводиться в державі.

Об'єктом дослідження є цілісний комплекс відносин, які складаються у сфері виконання суб'єктами господарської діяльності валютних операцій.

Предметом дослідження є правове регулювання валютних операцій суб'єктів господарської діяльності.

Мета і задачі дослідження. Метою роботи є обґрунтування цілісної концепції правового регулювання валютних операцій суб’єктів господарської діяльності і пропозицій з удосконалення валютного законодавства України на основі комплексного дослідження цього законодавства і його впливу на відносини, що складаються в процесі діяльності суб'єктів господарювання.

Курсова робота містить: три розділи, вступ, висновок та список використаних джерел. В першому розділи розглянуті теоретичні аспекти валютного ринку. Другий розділ присвячен регулюванню системи валютного ринку т його сучасний стан. В третьому розділу описується проблеми функціонування та шляхи їх подолання на сучасному етапі.

РОЗДІЛ І ВАЛЮТНИЙ РИНОК УКРАЇНИ

1.1 Валютний ринок, його класифікація, суть та структура

Успішний розвиток валютних відносин можливий за умови функціонування ринку, на якому можна вільно продавати та купувати валюту.

Валютний ринок — це економічні відносини, що виникають у процесі купівлі-продажу іноземних валют за курсом національної валюти, який складається на основі співвідношення попиту і пропозиції на ці валюти.

За економічним змістом валютний ринок являє собою частину грошового ринку, на якому врівноважується попит і пропозиція на валюту як специфічний товар. За призначенням і організаційною формою валютний ринок — це сукупність спеціальних установ і механізмів, які у взаємодії забезпечують вільний продаж і купівлю національної та іноземної валюти за співвідношенням попиту і пропозиції.

Валютний ринок має атрибути звичайного ринку: об’єкти і суб’єкти, та функціонування ринкового механізму з його елементами: попиту, пропозиції і ціни. Він характеризується особливою інфраструктурою та комунікаціями.

Об’єктом валютного ринку служать валютні цінності, зокрема іноземні, коли суб’єкти цього ринку купують чи продають їх за національну валюту, та національні, коли суб’єкти ринку купують чи продають ці валютні цінності за іноземну валюту. Оскільки на ринку одночасно відбувається продаж іноземної та національної валюти, то вони існують, як об’єкти валютного ринку.

Суб’єктами валютного ринку можуть виступати фізичні і юридичні особи, посередники — банки, брокерські контори, валютні біржі, які «зводять» продавців і покупців валюти та забезпечують організацію купівлі-продажу валюти. Основна мета діяльності всіх суб’єктів валютного ринку є отримання прибутку від своїх операцій.

Таблиця 1.1.

Учасники валютного ринку та їх функції.

| Суб’єкти | Функція |

| 1. Комерційні банки | Здійснюють основний обсяг валютних операцій. Банки акумулюють (через операції з клієнтами) сукупні потреби ринку у валютних конверсіях, а також у залученні (розміщенні) коштів та виходять з ними на інші банки. Крім задоволення заявок клієнтів банки можуть проводити операції і самостійно за рахунок власних коштів. |

| 2. Центральні банки |

Керування валютними резервами, проведення валютних інтервенцій, які впливають на рівень обмінного курсу, регулювання рівня відсоткових ставок по вкладеннях на світові валютні ринки. Найбільш впливові: ФРС США, Бундесбанк (Німеччина), Банк Англії. |

| 3. Великі міжнародні банки | Є провідними споживачами валютного ринку і здійснюють найбільший вплив (Deutsche Bank, Barclays Bank, Union Bank, Switzerland, Manhattan Bank та ін.). |

| 4. Фірми, що здійснюють зовнішньоторговельні операції | Мають стабільний попит на іноземну валюту (імпортери) і пропозицію іноземної валюти (експортери), а також розміщують і залучають вільні валютні залишки у короткострокові депозити. Прямого доступу на ринок не мають. |

|

5. Компанії, що здійснюють закордонні вкладення активів |

Міжнародні інвестиційні фонди; здійснюють політику диверсифікованого управління портфелем активів, вкладаючи кошти в цінні папери держави й корпорацій будь-яких країн. |

| 6. Валютні біржі |

У деяких країнах економікою функціонують валютні біржі, у функції яких входить здійснення обміну валют для юридичних і фізичних осіб та формування ринкового валютного курсу. Держава, як правило, періодично регулює рівень обмінного курсу, користуючись компактністю біржового ринку. |

| 7. Валютні брокерські фірми |

Зводять покупців та продавців іноземної валюти і здійснюють між ними конверсійні або депозитно-кредитні операції. За посередництво стягують брокерську комісію у вигляді відсотка від суми угоди. |

Залежно від організації торгівлі валютою валютний ринок поділяється на біржовий та позабіржовий.

На біржовому ринку торгівля валютою здійснюється організовано на спеціальному місці, що називається валютна біржа21. Організатори біржі за свої послуги отримують великі доходи у формі комісійних. Тому цей вид торгівлі все більше поступається місцем позабіржовій валютній торгівлі. Тут продавці і покупці вступають у прямі зв’язки між собою. В Україні міжбанківська валютна біржа перестала існувати з 2000 р. Тепер торгівля валютою здійснюється через міжбанківський валютний ринок.

До головних функцій валютних ринків можна віднести:

забезпечення виконання міжнародних розрахунків;

забезпечення ефективного функціонування світових кредитних та фінансових ринків (дозволяє суб’єктам МЕВ користуватися національними кредитними та фінансовими ринками для фінансування та проведення операцій по всьому світу. Тобто фірми мають змогу отримувати кредити за найнижчими ставками і у найпривабливішій для них валюті, а потім використовувати залучені кошти для фінансування будь-яких операцій);

страхування валютних та кредитних ризиків (валютні ринки надають можливість суб’єктам МЕВ за допомогою відповідних інструментів (опціони, ф’ючерси, форвардні контракти, валютні свопи) зменшити або зовсім уникнути валютних ризиків які пов’язані з проведенням операцій в різних валютах);

отримання спекулятивного прибутку учасниками ринку у вигляді різниці курсів валют (спекулянт відкриває позицію по певній валюті і очікує зміни курсу, якщо курс змінився таким чином яким очікував спекулянт то він заробить прибуток якщо, ні то збиток);

визначення валютних курсів – діяльність операторів на валютних ринках постійно змінює валютні курси тих валют, з якими працюють на цьому ринку. Існує багато причин зміни валютного курсу певної валюти, але всі вони діють опосередковано через зміну попиту і пропозиції на цю валюту на валютних ринках. Таким чином саме на валютному ринку визначається вартість певної валюти;

диверсифiкацiя валютних резервів банків, підприємств, держав (суб’єкти МЕВ можуть певним чином застрахувати себе від змін валютних курсів шляхом розосередження своїх грошових активів в різних валютах);

регулювання економіки (через зміну валютного курсу відкрита економіка може регулювати диспропорції які виникають в ній).

Існує чотири групи суб’єктів валютного ринку:

1. Державні установи, основне місце серед яких займають:

центральні банки - управління валютними резервами, проведення валютних інтервенцій, регулювання рівня процентних ставок по вкладенням в національній валюті; казначейства окремих країн.

2. Юридичні та фізичні особи , зайняті у різноманітних сферах зовнішньоекономічної діяльності: компанії, що приймають участь у міжнародній торгівлі; мають попит на іноземну валюту , а також її пропонують; операції здійснюють через банки; компанії, які здійснюють закордонні вкладення активів (Investment Funds, Mohey Market Funds, International Corporations), тобто інвестиційні фонди, крупні міжнародні корпорації; приватні особи – неторгові операції - туризм, переказ заробітної плати, пенсій, гонорарів і продаж готівкової валюти.

3. Комерційні банківські установи, які забезпечують валютне обслуговування зовнішніх зв’язків: комерційні банки (ТНБ) – проводять основний обсяг валютних операцій, акумулюють загальні потреби ринку у валютних конверсіях, а також у залученні або розміщенні коштів і виходять з ними на інші банки;

4. Валютні біржі та валютні відділи товарних фондових бірж.

валютні біржі – в країнах з перехідною економікою - обмін валют для юридичних осіб і формування валютного курсу; валютні брокерські фірми - зведення покупця і продавця іноземної валюти і здійснення між ними конверсійної чи кредитно-депозитної операції. Знімаються комісійні.

Структура валютного ринку:

За суб’єктами:

1. Міжбанківський (прямий і брокерський) (біля 80% обсягу всіх операцій на світовому валютному ринку припадає на міжбанківський ринок, оскільки валютні біржі існують не в усіх країнах світу)

1.1. Клієнтський

1.2. Біржовий

1.3. Торгівля через валютну біржу

1.4. Торгівля деривативами

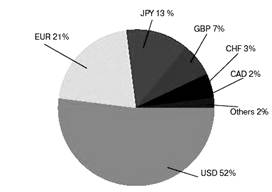

Рис. 1.1. Структура валютного ринку.

За терміном операцій:

2. СПОТ ринок (поточний)

3. Форвардний ринок (терміновий)

4. СВОП ринок

За функціями:

1. Обслуговування міжнародної торгівлі

2. Чисто фінансові трансферти (спекуляція, хеджування, інвестиції)

За валютними обмеженнями:

1. Вільні

2. Обмежені

За застосуванням валютних курсів:

1. З одним режимом

2. З кількома режимами

За об’ємом і характером валютних операцій:

1. Глобальні (світові)

2. Регіональні (міжнародні)

3. Внутрішні (національні)

За територіальною ознакою:

Європейський ринок – Лондон, Франкфурт-на-Майні, Париж, Цюрих.

Американський ринок – Нью-Йорк, Чикаго, Лос-Анджелес, Монреаль.

Азіатський – Токіо, Гонконг, Сингапур, Бахрейн.

1.2 Операції на валютному ринку

Коли фірми беруть участь у міжнародній торгівлі, вони вступають у звичайні ділові відносини: купують, продають, беруть позичку та надають кредит.

У міжнародній торгівлі місцева валюта одного продавця є іноземною для іншого. Якщо експортеру вдається домовитися про здійснення платежів у валюті його країни, то іноземний покупець повинен мати певну кількість цієї валюти для виконання платежу. Для цього йому варто звернутися в банк і купити необхідну кількість іноземної валюти в обмін на валюту своєї країни.

Якщо експортер погодиться прийняти платіж у місцевій валюті іноземного покупця, то цей експортер отримає платіж в іноземній валюті і буде зобов'язаний щось з нею зробити. Його можливості наступні:

Вести валютний рахунок у своєму банку у валюті платежу. Це рішення розумне, якщо:

1.1. експортер очікує, що він регулярно буде виконувати платежі і мати надходження в цій валюті, отже, маючи валютний рахунок, він уникає необхідності купувати чи продавати іноземну валюту щораз, здійснюючи купівлю чи продаж у цій валюті;

1.2. експортер припускає, що в дуже недалекому майбутньому йому доведеться здійснити платіж у цій валюті.

Продати іноземну валюту банку в обмін на вітчизняну валюту (чи, можливо, навіть на іншу іноземну валюту).

Експортер може попросити виконати платіж у валюті, що є іноземною як для продавця, так і для покупця. В міжнародній торгівлі торговцям може знадобитися або купити, або продати іноземну валюту, і вони будуть здійснювати ці операції через свій банк. Коли торговці купують валюту, банк продає її, а коли продають – банк купує її.

Варто мати чітке уявлення про те, чому експортеру може знадобитися одержувати оплату в його власній валюті і чому, одержавши платіж в іноземній валюті, йому доводиться позбавлятися її, звертаючись в банк і продаючи її в обмін на вітчизняну валюту. Чому, наприклад, експортер у Великобританії не повинен задовольнятися тим, що продав товари покупцю в США за американські долари, у Франції – за французькі франки, у Японії – за йени і т.д. і тримає в себе отримані валюти? Відповідь дуже проста:

1. фірми рідко мають готівки більше, ніж потрібно на їхні безпосередні потреби, і як тільки гроші від продажу клієнтам отримані, вони відразу ж їх використовують;

2. велику частину витрат і платежів готівкою фірми здійснюють у вітчизняній валюті, тому, якщо вони від клієнтів одержують платежі в іноземній валюті, їм потрібно обміняти її на місцеву валюту, щоб мати можливість самим здійснювати необхідні платежі.

Купівля і продаж валюти. Якщо імпортер повинен заплатити іноземному постачальнику в іноземній валюті, він звертається у свій банк, щоб купити необхідну суму цієї валюти. Наприклад, українська фірма «Агросинтез» імпортує товари, за які необхідно заплатити 204451,20 доларів США. Клієнт (ТОВ «Агросинтез») просить банк продати йому необхідну суму - 11000 доларів США. Важливо розуміти, що якщо клієнт купує валюту, то банк продає її. Коли банк погодився продати клієнту 11000 доларів США, він повідомив йому курс обміну встановлений для цієї угоди. Банківський курс продажу на 20 березня 2000 р. дорівнював 5.4510 грн. Відповідно, банк вимагав у клієнта 11000 доларів* 5.4510 грн за 1 долар США = 59961,00 грн.

Потім клієнт попросив банк заплатити іноземному продавцю 11000 доларів. В експортному ж контракті, експортер (ТОВ «Агросинтез») одержав оплату в сумі 597132,3 доларів США. Згідно законодавства 50% валютних коштів, що надійшли, підлягають обов'язковому продажу, а 50% валютних надходжень, що не підлягають обов'язковому продажу, були зараховані на валютний рахунок підприємства. Але клієнт міг би побажати продати весь валютний виторг. Для цього він би попросив свій банк купити в нього долари. Оскільки клієнт продає валюту банку, то банк купує цю валюту. Якщо банк установлював на той момент курс купівлі, скажімо, 5.2510 грн., то клієнт би одержав за цю валюту 597132,3 долари * 5.2510 грн. за 1 долар = 3135541,7 грн. на свій рахунок.

Банк повинен розраховувати на одержання прибутку від продажу і купівлі валюти, тому пропонований курс купівлі валюти відрізняється від курсу продажу валюти. Якщо банк повинен купити якусь кількість іноземної валюти в клієнта, а потім перепродати її іншому клієнту, то він одержить від другого клієнта більш велику суму ( у гривнях), ніж йому довелося заплатити першому. Різниця складе прибуток, чи «курсовий прибуток» дилера.

Звичайно банки несуть і витрати при здійсненні операцій з іноземною валютою, і вони також повинні відніматися з «курсового прибутку», тому прибуток від операцій з іноземною валютою не такий великий, як може здатися з порівняння курсів продажу і купівлі валюти.

Організація валютних розрахунків. Розрахунки можуть бути готівкою й у кредит, тобто з розстрочкою платежу. Розрахунок готівкою являє собою повну оплату товару до терміну чи в момент переходу товару чи товаророзпорядчих документів у розпорядження покупця. Розрахунок у кредит чи розрахунок з розстрочкою платежу має дві форми:

комерційний кредит (кредит експортера імпортеру);

видача авансів імпортером експортеру.

Оплата товарів за рахунок банківських кредитів не розглядається як відстрочка платежу, тому що покупець розраховується з постачальником готівкою, але за рахунок кредиту. По експортних операціях більш кращі розрахунки готівкою, тому що вони дозволяють швидко втягнути в обіг валютний виторг. По імпортних операціях доцільніше користатися комерційним кредитом з урахуванням умов його надання.

Основними формами валютних розрахунків у зовнішньоекономічній діяльності є:

банківське переведення;

документарне інкасо;

документарний акредитив;

розрахунки по відкритому рахунку;

розрахунки чеками.

1.3 Валютні ринок як місце функціонування валюти

Валютна операція – це операція, пов’язана з переходом права власності на валютні цінності, використанням валютних цінностей як засобу платежу в міжнародному обігу; ввезенням, вивезенням, переказом та пересиланням на територію країни та за її межі валютних цінностей.

У вузькому розумінні валютні операції розглядаються як вид банківської діяльності з купівлі–продажу іноземної валюти.

Як правило, виділяють:

Поточні валютні операції (перекази іноземної валюти, отримання і надання фінансових кредитів на строк не більше 180 днів, переказування

процентів, дивідендів та інших доходів за вкладами, інвестиціями тощо);

Валютні операції, пов’язані з рухом капіталу ( прямі інвестиції, портфельні інвестиції, придбання цінних паперів, надання і отримання фінансових кредитів на строк понад 180 днів тощо).

Конверсійні операції:

угоди з негайною поставкою : угоди типу “today”, угоди типу “tomorrow”, угоди типу “spot”;

строкові угоди: форвардні, ф’ючерсні, опціонні;

угоди типу “swap”;

валютний арбітраж: просторовий арбітраж, часовий арбітраж, конверсійний валютний арбітраж;

Кореспондентські відносини з іноземними банками:

встановлення прямих кореспондентських відносин з іноземними банками;

самостійне відкриття банком рахунків для міжнародних розрахунків з іноземними банками;

досягнення домовленості про порядок і умови ведення банківських операцій по міжнародним розрахункам;

робота через кореспондентські рахунки Центру міждержавних розрахунків НБУ або через кореспондентські рахунки уповноважених банків;

встановлення кореспондентських відношень і здійснення міжнародних банківських операцій з іноземними банками через кореспондентські рахунки Центру міжнародних розрахунків НБУ або уповноважених банків.

Відкриття та ведення валютних рахунків:

відкриття валютних рахунків юридичним особам (резидентам та нерезидентам), фізичним особам;

нарахування процентів по залишках на рахунках;

надання овердрафтів (особливим клієнтам по рішенню керівництва банку);

надання виписок по мірі здійснення операції;

оформлення архіву рахунку за любий проміжок часу;

виконання операцій по розпорядженню клієнтів відносно коштів на їх валютних рахунках (оплата наданих документів, купівля та продаж іноземної валюти за рахунок коштів клієнтів);

списання сум, передбачених законодавством;

контроль експортно-імпортних операцій.

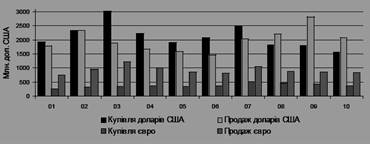

Рис. 1.2. Динаміка обсягів операцій купівлі та продажу за видами іноземних валютна готівковому валютному ринку України в 2008 році.

Неторгові операції:

купівля та продаж готівкової іноземної валюти та платіжних документів в іноземній валюті;

інкасо іноземної валюті та платіжних документів в іноземній валюті;

випуск та обслуговування пластикових карток клієнтів;

купівля ( оплата ) дорожніх чеків іноземних банків;

оплата грошових акредитивів та висунення аналогічних акредитивів;

організація роботи і порядку проведення операцій в обмінних пунктах.

Операції по залученню та розміщенню валютних коштів:

кредитні операції;

депозитні операції;

операції з цінними паперами;

лізингові операції;

форфейтингові операції;

факторингові.

Міжнародні розрахунки:

міжнародний банківський переказ;

передоплата;

підтверджений безвідзивний акредитив;

відкритий банківський рахунок;

консигнація.

Інші операції:

трастові операції;

консультаційно-інформаційні операції;

спільна діяльність;

страхові операції;

управління грошовими коштами та іншим майном;

угоди про переуступку права вимоги;

операції з монетарними металами: купівля і продаж ( в тому числі на термін), прийняття в депозити, відповідальне зберігання, використання на умовах застави під виданий кредит монетарних металів або цінних паперів номінал, яких висловлений в монетарних металах.

Успішний розвиток валютного ринку можливо за умов вільного купівлі-продажу валюти. Валютні операції здійснюються з метою: продати іноземну валюту чи придбати необхідну іноземну валюту для проплати імпорту, погашення валютного кредиту і процентів по ньому і т.п.; запобігти можливих збитків, пов’язаних з несприятливими змінами курсів валют; отримати спекулятивні прибутки на різниці курсів валют. На валютному ринку здійснюються торгові та неторгові операції, операції по розміщенню та залученню валютних коштів, міжнародні розрахунки та інші операції.

РОЗДІЛ ІІ ДОСЛІДЖЕННЯ ВАЛЮТНОГО РИНКУ ТА ЙОГО СУЧАСНИЙ СТАН

2.1 Нормативно-правове регулювання валютного ринку

Метою правового регулювання валютних операцій є забезпечення законності і правопорядку з дотриманням публічного інтересу і приватних інтересів суб'єктів господарської діяльності. Аналіз законодавства і практики його застосування не дає підстав казати про встановлення на сьогодні режиму правопорядку в цій сфері. Розв'язання існуючої проблеми потребує насамперед чіткого визначення і закріплення в законі базових понять, без юридично коректного розуміння яких неможливо досягти оптимізації правового регулювання всього комплексу різноманітних валютних операцій суб'єктів господарювання.

Валютні операції визначаються як здійснення руху валютних цінностей суб'єктами таких операцій (як правило, на підставі угод, нормативно-правових або індивідуально-правових актів), з переходом права власності на валютні цінності та/або переміщенням валютних цінностей через кордон України. Пропонується замість застосованого в діючому законодавстві терміну "вивезення, переказування, пересилання валютних цінностей через кордон України" застосовувати загальний і всеохоплюючий термін "переміщення валютних цінностей через кордон України".

Характеризуючи загальні особливості здійснення валютних операцій, можна класифіцирувати правомірні (легальні) валютні операцій за способом надання їм державою ознаки правомірності, де слід відокремлювати легітимні (здійснювані на підставі закону) та легітимізовані (здійснювані на підставі ліцензій).

Суб'єктами валютних операцій є платники (у разі операцій з грошовими коштами у безготівковій або готівковій формі) або інші особи, що відчужують валютні цінності, та отримувачі (набувачі) таких цінностей або особи, що здійснюють переміщення валютних цінностей через кордон без їх відчуження.

Валютне регулювання – це державна регламентація валютних операцій та державний вплив на них економічними методами з метою забезпечення економічної стабільності суспільства і держави та створення сприятливих умов зовнішньоекономічної діяльності. Валютний контроль – система організаційно-правових заходів, спрямованих на забезпечення дотримання резидентами і нерезидентами валютного законодавства при здійсненні ними валютних операцій.

Необхідно розрізняти терміни "розрахунок" і "платіж" з урахуванням того, що платежем є розрахунок у грошовій формі, а розрахунок передбачає компенсацію в будь-якій не забороненій законом і прийнятній для іншої сторони угоди формі певного блага (товарів, робіт, послуг тощо). Ця відмінність потребує врахування у нормотворчості. Пропонується закріпити в Законі "Про валютне регулювання" норму про здійснення без індивідуальної ліцензії "розрахунків (у т.ч. платежів та розрахунків векселями) в іноземній валюті за товари (роботи, послуги), права інтелектуальної власності та інші майнові права (придбання прав) та інших платежів на виконання майнових зобов’язань перед нерезидентами, котрі не суперечать законам України, у т.ч. перерахування за межі України відсотків за отримані від нерезидентів кредити, платежів на виконання зобов’язань перед нерезидентами за поруками і гарантіями".

Викликає практичні труднощі неврегульованість статусу гривні у зовнішньоекономічних розрахунках, яка пов'язана з існуючим протиріччям між Декретом Кабінету Міністрів України №15-93 від 19.02.93 р. "Про систему валютного регулювання і валютного контролю" (далі – Декрет). Останній всупереч Декрету виводить з площини неправомірності використання суб'єктами господарювання гривні у зовнішньоекономічних розрахунках, що вимагає його приведення у відповідність до акту вищої юридичної сили.

На підставі аналізу валютного законодавства, можна зробити висновок про правомірність використання при розрахунках з нерезидентами будь-якої іноземної валюти, прийнятної для сторін договору. У разі здійснення валютної операції без необхідної, відповідно до Декрету, індивідуальної ліцензії, відповідальність несуть обидві сторони операції, незалежно від того, що договором обов'язок отримання ліцензії може бути покладено на одну з них. Якщо ж за Декретом валютну операцію може бути здійснено особою без ліцензії, це означає її правомірність і для іншої сторони.

Особливості правового регулювання валютних відносин.

Україна як самостійна держава здійснює зовнішньоторговельні та інші економічні зв'язки із зарубіжними країнами через свої органи та уповноважені нею установи i організації. Режим здійснення валютних операцій на території України, загальні принципи валютного регулювання повноваження державних органів i функції банків та інших кредитно-фінансових установ України в регулюванні валютних операцій, права i обов'язки суб’єктів валютних відносин установлені Декретом Кабінету Міністрів України "Про систему валютного регулювання i валютного контролю", а також іншими актами валютного законодавства.

Велику кількість нормативних актів, що регулюють валютні відносини, видає Національний банк України.

Валютні відносини складаються в сфері фінансової діяльності держави i пов'язані з її роллю в розподілі та перерозподілі валового внутрішнього продукту з метою утворення i використання необхідних суспільству валютних фондів.

В Україні до таких фондів належать: Державний валютний фонд, республіканський (Автономної Республіки Крим) валютний фонд, місцеві валюти і фонди, що утворюються i використовуються виконавчими органами місцевого самоврядування, а також валютні фонди юридичних i фізичних осіб, громадських організацій, інших осіб. Серед них слід розрізняти державні централізовані та децентралізовані фонди, а також фонди, які власне державі не належать.

Відповідно до статті 14 Декрету Кабінету Міністрів України "Про систему валютного регулювання i контролю" Кабінет Міністрів України забезпечує формування Державного валютного фонду:

за рахунок коштів Державного бюджету у межах сум видатків, затверджених Верховною Радою України;

шляхом купівлі валютних цінностей на міжбанківському валютному ринку України або за погодженням з Національним банком України на міжнародному валютному ринку;

шляхом одержання кредитів у іноземній валюті у межах затвердженого Верховною Радою України ліміту зовнішнього державного боргу України;

за рахунок інших надходжень, передбачених чинним законодавством.

Відповідно до вищенаведеної статті Рада Міністрів Автономної Республіки Крим, місцеві державні адміністрації, виконавчі комітети місцевих рад формують відповідно республіканський (Автономної Республіки Крим) та місцеві валютні фонди шляхом придбання іноземної валюти на міжбанківському валютному ринку України за рахунок коштів відповідних бюджетів у межах затверджених Верховною Радою Автономної Республіки Крим, місцевими радами сум видатків, а також за рахунок інших надходжень, передбачених чинним законодавством, i виступають розпорядниками коштів цих фондів.

Інші суб'єкти формують свої валютні фонди шляхом придбання валюти за рахунок власних та запозичених коштів як на міжбанківському валютному ринку України, так i за рахунок валютних надходжень, що залишаються в їхньому розпорядженні.

Галузь валютних відносин складають, з одного боку, широкий комплекс міжнародних валютних відносин, з іншого різноманітні внутрішньодержавні (внутрішні) валютні відносини. Міжнародні валютні відносини набувають свого прояву в межах різноманітних форм співпраці країн: при здійсненні зовнішньої торгівлі, наданні економічної i технічної допомоги, спільної діяльності в галузі капіталовкладень, міжнародних перевезеннях та ін.

Внутрішньодержавні валютні відносини охоплюють суспільні зв'язки, що організуються державою при розробленні i проведенні національної валютної політики в зв'язку з утворенням. розподілом i використанням централізованих i децентралізованих валютних фондів, необхідних для виконання певними суб’єктами своїх функцій.

Валютні відносини є різновидом фінансових відносин i мають деякі специфічні особливості:

валютні відносини складаються в сфері фінансової діяльності держави, яка чітко регламентує порядок утворення i використання централізованих i децентралізованих валютних фондів;

безпосереднім приводом для виникнення валютних відносин є здійснювана державою планова діяльність з утворення i використання необхідних валютних фондів. Ці фонди за своїм змістом є грошовими, але специфічною для них є та риса, що роль грошей у цих відносинах відіграють валютні цінності;

об'єктом валютних відносин є валютні цінності, що є засобом платежу в міжнародних розрахунках, або ті, що можуть бути сурогатом таких розрахункових засобів, тобто гроші. Це стосується i зобов'язань, пов'язаних з утворенням i використанням валютних фондів;

особливість валютних відносин владно-майнового характеру полягає в еквівалентному, тобто двосторонньому руслі грошової та товарної форм між суб'єктами. В цих відносинах відбувається не перерозподіл вартості, а перерозподіл частини грошових коштів, за допомогою яких можливі міжнародний обмін та фінансове співробітництво:

валютні відносини регулюються не тільки нормами фінансового, але и інших, перш за все цивільного, галузей права, тобто є комплексними. Але юридичні норми, що їх регулюють, складають окремий інститут фінансового права, оскільки визначаються особливим об’єктом, методом та принципами правового регулювання, а також значимістю для суспільного життя. Під механізмом правового регулювання валютних відносин слід розуміти сукупність взятих у своїй органічній єдності та взаємозв'язку правових засобів, за допомогою яких держава здійснює вплив на суспільні відносин. пов'язані з утворенням, розподілом i використанням валютних фондів. Цей механізм має деякі риси, які визначаються предметом та методом регульованих суспільних відносин.

Особливістю механізму правового регулювання валютних, відносин, як специфічного різновиду фінансових є їх особлива владно-майнова природа, яка визначається розробленою державою моделлю функціонування національного валютного ринку України, формами участі резидентів в іноземних та міжнародних валютних ринках, участь в яких дозволяється законодавством України.

З боку держави для регулювання валютних відносин, які в цілому для фінансово-правового регулювання, характерне застосування імперативних приписів, в межах яких законодавцем допускається можливість певної владної поведінки учасників цих суспільних зв'язків. Валютні відносини в цілому регулюються за допомогою ycix трьох засобів правового регулювання (припису, дозволу i заборони).

Правовий режим валютних відносин в Україні можна визначити як режим валютних обмежень.

Сутність такого режиму полягає в законодавчій або адміністративній забороні, лімітуванні або регламентації операцій з валютою або валютними цінностями. Введення валютних обмежень може диктуватися економічними або політичними причинам.

Валютні обмеження полягають у дорученні керувати валютними операціями Національному банку, ліцензування валютних операцій, можливості блокування валютних рахунків; до недавнього часу вимозі обов'язкового продажу половини валютного виторгу експортерів Національному банку.

Одним з важливих валютних обмежень є заборона обігу i використання іноземних валют як платіжного засобу.

Таким чином, законодавство України встановлює загальний дозвіл ведення валютних операцій, але в суворо обмеженому порядку i при забороні здійснення певних дій. Згідно з вказаним загальним дозволом кожний конкретний суб'єкт має право бути власником валютних цінностей з усіма повноваженнями, що з цього випливають, - володіння, користування. розпорядження валютними цінностями. Але при загальному дозволі існують певні обмеження:

регулювання переказів та платежів за кордон, вивозу капіталу. репатріації прибутків, золота, грошових знаків та цінних паперів;

обмеження вільної купівлі та продажу іноземної валюті та введення обов'язкового продажу державі іноземної валюти в обмін на національну валюту за офіційним курсом (зараз це в Україні скасовано), але не законодавчім органом, а Національним банком;

зосередження валютних операцій в центральних або спеціально уповноважених банках;

контроль за створенням та ліквідацією авуарів резидентів в країні (авуари - це кошти, що належать резидентам або нерезидентам i знаходяться в іноземних банках);

контроль за створенням та ліквідацією авуарів нерезидентів - учасників валютних операцій в країні:

контроль за інвестуванням нерезидентів в економіку України та резидентів в економіку інших країн;

здійснення декларування, попереднього дозволу, контролю або заборони в здійсненні окремих видів валютних операцій.

Наведені вище валютні обмеження можуть виступати i в інших формах.

Основою правового регулювання валютних відносин є валютно-правові норми. Вони допускають певну диспозитивність для суб'єктів валютних правовідносин. Водночас ці норми мають характерні для всіх фінансово-правових норм оцінки - державно-владний характер, імперативність i категоричність приписів. Це прямо випливає з валютної політики держави.

Правові відносини, що випливають з валютних операцій, характеризуються особливим складом суб’єктів, їх правами i обов'язками, а також об'єктом - валютними цінностями.

Декрет Кабінету Міністрів України "Про систему валютного регулювання i валютного контролю" до валютних цінностей відносить як валюту України, так i іноземну валюту; при цьому під іноземною валютою слід розуміти:

іноземні грошові знаки у вигляді банкнотів, казначейських білетів, монет, що перебувають в o6iry та є законними платіжними засобами на території відповідної іноземної держави, а також вилучені з o6iry або такі, що вилучаються з нього, але підлягають обмінові на грошові знаки, які перебувають в обігу; кошти у грошових одиницях іноземних держав i міжнародних розрахункових (клірингових) одиницях, що перебувають на рахунках або вносяться до банківських та інших кредитно-фінансових установ за межами України;

платіжні документи та інші цінні папери (акції, облігації, купони до них, векселі (тратти), боргові розписки, акредитиви, чеки, банківські накази, депозитні сертифікати, інші фінансові та банківські документи, виражені в іноземній валюті або монетарних металах);

монетарні метали - золото i метали ірідієво-платинової групи в будь-якому вигляді та стані, за винятком ювелірних, промислових i побутових виробів з цих металів i брухту цих металів.

Учасниками валютних правовідносин виступають уповноважені банки,

резиденти, нерезиденти, які здійснюють валютні операції, суспільно-територіальні утворення, колективні суб’єкти, індивідуальні суб'єкти.

Уповноважений банк - це будь-який комерційний банк, офіційно зареєстрований на території України, що має ліцензію Національного банку України на здійснення валютних операцій, а також здійснює валютний контроль за операціями своїх клієнтів. Ліцензію на здійснення валютних операцій мають не всі банки, зареєстровані в Республіканській книзі реєстрації банків, валютних бірж i фінансово-кредитних установ, а лише ті, яким ліцензія надана в спеціальному порядку. За порушення валютних правил Національній банк України може позбавити ці банки ліцензії.

В здійсненні валютної роботи бере участь широке коло державних органів загальної та спеціальної компетенції.

Верховна Рада України, крім законодавчих функцій, затверджує визначений Кабінетом Міністрів України ліміт зовнішнього державного боргу. Кабінет Міністрів України спільно з Національним банком України складає платіжний баланс України, забезпечує виконання бюджетної i податкової політики в частині, що стосується руху валютних цінностей. Крім того, він забезпечує формування i розпоряджається Державним валютним фондом.

В сфері валютного регулювання широкими повноваженнями наділений Національний банк України. На нього покладено здійснення валютної політики, виходячи з принципів загальної економічної політики України. Національний банк контролює дотримання ліміту зовнішнього державного боргу i визначає при необхідності ліміти заборгованості в іноземній валюті банкам-нерезидентам. Національний банк наділений в межах, встановлених валютним законодавством, нормотворчими повноваженнями в галузі здійснення операції на валютному ринку України; його акти є обов'язковими для всіх юридичних i фізичних осіб i вступають в силу в строк, встановлений Національним банком.

До компетенції Національного банку належить накопичення, зберігання i використання резервів валютних цінностей для здійснення державної валютної політики, встановлення способів визначення i використання валютних (обмінних) курсів іноземних валют, виражених у валюті України, курсів валютних цінностей, виражених в іноземній валюті або розрахункових (клірингових) одиницях. Національний банк контролює своєчасне надання звітів i документації про валютні операції за встановленими ним єдиними формами i публікує звіти про власні операції уповноважених банків.

Згідно з статтею 68 Закону України "Про місцеве самоврядування в Україні" органи місцевого самоврядування можуть мати позабюджетні цільові валютні кошти, які перебувають на спеціальних рахунках в банках.

2.2 Сучасний стан валютного ринку

Ситуація на валютному та грошовому ринках стабілізувалася.

В березні обсяг валютних інтервенцій на міжбанківському ринку скоротився на 38%, а відтік валютних депозитів впав на 62%.

Все це – свідчить про стабілізацію на валютному й грошовому ринках, яка відчувається в останню неділю. Прибуття місії МВФ до Києву в кінці березня 2009 року повинно підтримати дану тенденцію.

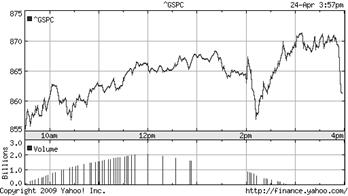

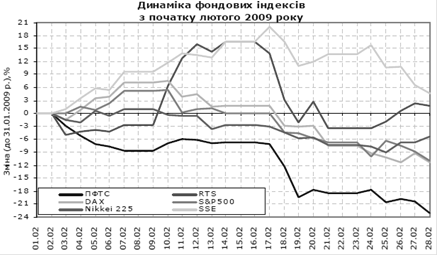

Глобальні ринки. Глобальні ринки чекають фінансового звіту компаній

В кінці березня цього року американський фондовий ринок впав вперше за останні п’ять сесій, хоча корекція була незначною: індекси S&P 500 та DJIA впали на 0,8% й 0,5% до 835 й 7976 пунктів. Найбільш зниження в структурі індексу S&P 500 продемонстрували фінансові компанії - на 2,9%.

Причиною спаду став звіт про стрес-тест американських банків, що показав великі збитки за кредитами, які повинні в майбутнєму тільки збільшуватись. Ринок також застив в очікуванні початку звітів американських компаній за 1Кв.2009 г.

Рис.2.1. Американський фондовий ринок.

Одним з перших оголосить результати гігант алюмінієвої промисловості Alcoa. Інвестори в цілому очікують результатів, які будуть декілька краще, ніж передбачали аналітики. Однак реакція ринка буде залежить від того, наскільки низьку планку встановили аналітики на перший квартал.

Загальний сприятливий фон чекань зберігається, що сприятиме активному позитивному чеканню поліпшень у фінансовій звітності компаній в порівнянні з прогнозами. І тим більшим може бути розчарування в разі негативних результатів.

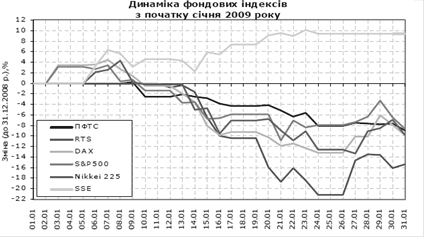

Європейський фондовий ринок знову продемонстрував незначне зниження другий день підряд після того, як Morgan Stanley опублікував рекомендації «продавати» для ряду європейських акцій, а також в результаті заяви колишнього аналітика Deutsche Bank М. Майо про те, що збитки банку перевищать збитки, показані під час великої депресії.

У результаті, індекс DJ Stoxx 600 знизився на 0,6% до 185 пунктів. Останні дні показують, що інвестори в європейські акції обережніше відносяться до прогнозів по європейській економіці, тому реакція на очікувану публікацію результатів європейських компаній за 1Кв.2009 р. може також бути стриманішою, ніж на американському ринку.

Рис.2.2. Динаміка фондових індексів за січень 2009 р.

Нафта і золото впали. Котирування сирої нафти знизилися, відреагувавши на зниження котирувань акцій на основних фондових майданчиках світу, що свідчило про обережність інвесторів з приводу відновлення світової економіки і, відповідно, попиту на пальне. Сира нафта торгується в діапазоні 50,5 - 51,5 дол. за баррель. Експерти вважають, що ціна нафти сьогодні знову рухатиметься разом з цінами акцій, які чекають публікації фінансової звітності американських і європейських компаній. При цьому, публікація слабких фінансових результатів може спровокувати зниження котирувань сирої нафти нижче за відмітку 50 дол. за баррель. Ціна золота протягом дня торгувалася нижче за відмітку 870 дол. за унцію і трохи відіграла зниження до закриття торгів на падінні акцій на основних фондових майданчиках світу. Сьогоднішні торги золотом проходять в діапазоні 870 - 880 дол. за унцію.

Позитивний вплив на котирування золота може надати публікація слабкої корпоративної звітності, що спровокує зниження попиту на акції і підніме попит на золото, яке на тлі послаблення долара США є практично безальтернативним інструментом збереження вартості.

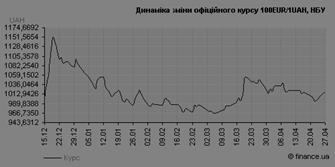

Рис.2.3. Динаміка фондових індексів за лютий 2009 р.

Згідно з оперативними даними Національного Банку України, об'єм валютних інтервенцій на міжбанківському ринку в березні скоротився на 38% до 1,1 млрд. дол. Зниження інтервенцій сталося на тлі зниження чистого попиту населення на готівковий долар в 2,6 разу в березні в порівнянні з лютим. У результаті, міжнародні резерви НБУ скоротилися на 4% до 25,4 млрд. дол.

У березні населення продало банкам 909 млн. дол. і купило 1476 млн. дол. Відтік депозитів в березні також знизився: депозити населення в іноземній валюті (у доларовому еквіваленті) за березень знизилися на 311 млн. дол., що на 62% менше відтоку депозитів в лютому. За станом на кінець березня валютні депозити склали 11,9 млрд. дол. Таким чином, можна говорити про початок позитивних змін на валютному ринку і в банківському секторі країни.

Важливу роль в стабілізації валютного курсу зіграло проведення регулювальником аукціонів з продажу валюти комерційним банкам по пільговому курсу (7,8 грн. за долар США)для погашення кредитів в іноземній валюті. Позитивний вплив на стабілізацію курсу на міжбанківському валютному ринку надав і поліпшення перспективи здобуття Україною другого транша кредиту від МВФ на суму 1,9 млрд. дол. за угодою stand by.

Рис.2.4. Динаміка фондових індексів за лютий 2009 р.

Експерти чекають повернення місії МВФ до України вже на цьому тижні, а ухвалення всіх необхідних законопроектів, голосування по яких було провалене минулого тижня, повинне статися 13-17 квітня.

Інфляція в березні сповільнилася, проте повинна прискоритися за підсумками 2009 р.

Згідно з повідомленням Держкомстату, індекс споживчих цін в Україні в березні склав 1,4% до лютого 2009 р. і 18,1% до березня минулого року. У результаті, інфляція в 1Кв2009 р. склала 5,9% до грудня минулого року. Найбільший вклад в зростання цін в березні внесли ціни на продукти живлення, які виросли на 1,5%.

На думку експертів, інфляція в 2 кварталі може продовжити уповільнення, проте в другому півріччі інфляція повинна прискоритися завдяки підвищенню ЖКХ тарифів для населення і за підсумками 2009 р. перевищить березневе зростання на 18% рік до року.

З початку березня цього року на валютному ринку України спостерігається зменшення валютних дисбалансів.

Рис. 2.5. Офіційний курс долара за квартал .

Про це мова йде в повідомленні Національного банку України.

За даними НБУ, за останній тиждень готівковий курс гривні при продажі доларів США зміцнився на 10 копійок. Також повідомляється про зростання пропозицій готівкової іноземної валюти при скороченні попиту на неї.

НБУ повідомляє, що здійснює низку заходів, спрямованих на зрівноважування валютного ринку. У Нацбанку постійно проводиться моніторинг валютного ринку, який передбачає комплексне відстеження операцій як на міжбанківському, так і на готівковому його сегментах.

Також, за повідомленням НБУ, підвищується прозорість і ефективність валютних інтервенцій з наступною перебудовою механізмів валютних аукціонів, удосконалюються інструменти і процедури контролю над фактичним використанням придбаної в Національного банку України іноземної валюти.

На думку НБУ, його дії дали позитивні результати і зменшили напругу на валютному ринку. Так, 13 березня на 15:00 середньозважений курс гривні до долара США на міжбанківському валютному ринку становив 7,99 гривні за долар з обсягом операцій доларів США 210 мільйонів, середньозважений курс гривні до євро - 10,4 гривні за євро з обсягом операцій євро - 110 мільйонів.

Рис. 2.5. Офіційний курс євро за квартал .

Раніше повідомлялося, що Національний банк України (НБУ) на цільовому аукціоні на підтримку позичальників-фізичних осіб 13 березня продав 68,573 мільйона доларів і 1,01 мільйона євро.

Нагадаємо, з 27 лютого НБУ почав проводити цільові валютні аукціони для задоволення потреб позичальників - фізичних осіб з метою погашення ними заборгованості за кредитами, отриманими в американській валюті.

НБУ скасував валютний ринок. У вівторок вперше міжбанківський валютний ринок запрацював за новими правилами. Якщо раніше Нацбанк був найсильнішим гравцем на ринку, то тепер став єдиним.

Валютний ринок регулюється законодавчими актами України, за допомогою правових засобів держава здійснює правове регулювання валютних відносин, до яких входе: припис,дозвіл та заборона. НБУ контролює дотримання ліміту зовнішнього державного боргу. Нацбанк може накопичувати зберігати та використовувати резерви валютних цінностей для здійснення державної валютної політики.

Ситуація на валютному ринку поступово стабілізується, спостерігається зменшення дисбалансів. Ціна на золото та нафту-падає.

РОЗДІЛ ІІІ ПРОБЛЕМИ ТА ПЕРСПЕКТИВИ РОЗВИТКУ ВАЛЮТНОГО РИНКУ

3.1 Проблеми функціонування валютного ринку

Депозити населення та компаній скорочуються, а кредитний портфель банків не встигає упасти настільки, щоб компенсувати скорочення вкладів. Здатність банків обслуговувати борг зменшується, помічають аналітики Astrum.

Гривня також повинна впасти - квота на валютні інтервенції в першому кварталі дозволить НБУ продавати не більш 50 мільйонів доларів в день, а гривнева ліквідність виросла після того, як регулятор притягнення кран довгострокового фінансування.

Глобальні ринки. План стимулювання - ринки в очікуванні.

Американські фондові ринки рухались в бічному тренді на фоні економічній невизначеність. Скорочення програми по стимулюванню економіки оказувало тиск на ринки, однак готовність конгресу в цілому затвердити план була позитивом. План Гейтнера обростає деталями: до нього можуть бути притягнені приватні інвестори, однак ясності поки що немає, що дестабілізує ринок.

Рішаюче значення для ринків мав ряд негативних корпоративних новин. Підсумок - S&P 500 в невеликому плюсу (0,15%), а DJIA у мінусі на 0,1%. Європейські ринки к зачиненню сесії вийшли в плюс: індекс DJStoxx 600 виріс на 0,4%. Підтримали ринок Barclays, який у 2половині 2008 г. збільшив прибуток на 49%, и автомобілебудівники Франції, яким оказало підтримку держава.

Сьогодні требо очікувати збереження прив’язки ринків до нових даних про долю плану Обамы в Конгресі, а також новин по плану Гейтнера. Будь-яка позитивна новина буде розцінена ринком як повід для росту, про що свідчить очікувальна позиція інвесторів в понеділок. В той самий час, затягування процесу чи проблеми з планом президенту в сенаті безсумнівно визвуть глибоку корекцію ринків.

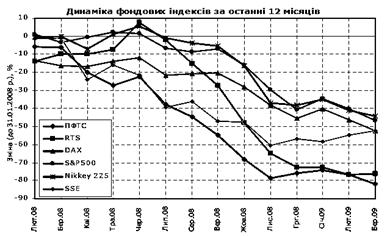

Рис. 3.1. Динаміка фондових індексів за останні 12 місяців.

Держоблігації продовжують падати, інтерес до рискованих інструментів росте.

Американські казначейські обов’язки у понеділок продовжили падати. На ринку відбувається ралі дохідності у предверії крупного випуску довгострокових бондів ФРС. Дохідність за десятилітнім бондами вперше в цьому році пробила рівень 3%. Інвестори опасаються вищих об’ємів пропозицій бондів, також росте інтерес до більш рисковим сегментам.

Посилює ситуацію невизначена позиція ФРС - регулятор, не дивлячись на плани по покупці довгострокових суверенів, повністю сконцентрувався на викупу корпоративного боргу. Ринок поки не може зрозуміти, чи буде ФРС проводити інтервенції.

На ринку суверенного богу Європи спостерігається схожа ситуація - дохідність за десятилітнім бундесбондам виросла до 3,41%, найвищого рівня з листопаду 2008 г.

Ринки суверенів перегріті и дохідність може вже в найближчий час впасти після завершення крупних розміщень. В сегменті корпоративного боргу рівень ставок закріпився на трьохмісячному мінімумі. Вартість страховки от дефолту також низька - індекс CDX North America Investment-Grade впав на 6,5 б.п. до 187 б.п.

Золото упало на очікуванні скорочення інфляції, рецесія давить на нафта.

Скорочення програми за стимуляцією призвело до спаду золота до 892 дол. за унцію. Менший стимул - менша інфляція, що знизило привабливість золота, однак його ріст незабаром може сподобатися, якщо інвестори визнають об’єм програми недостатнім. Ціни на нафту пробили рівень 40 дол./барель відповідно нашим прогнозам. В протистоянні ОПЕК и рецесії перемогла остання.

Долар продовжує вагатися у межах 1,28-1,31 за євро й вивести його на новий рівень зможе кінцеве рішення за держпрограмам США. Передбачити реакцію ринку на прийняття програм важко - економіка США отримає істотну підтримку, однак виросте ризик інфляції.

Проблеми грошового та валютного ринків починають проявлятись в повній мірі. Опубліковані звіти НБУ по грошовому і валютному ринках не обнадіюють. Депозити в січні скоротилися на 18,3 млрд. грн., або 5,1%. Груднева стабілізація депозитів пояснювалася переоцінкою валютних депозитів, які скоротилися в доларовому вираженні на 1%, але виросли в перерахунку в гривну на 13,2%. Вже в січні негатив виявився повною мірою: депозити населення скоротилися в гривні (на 3 млрд.) і в інвалюті (на 4,9 млрд. грн.), підприємства скоротили гривневі депозити на 11,9 млрд. грн., і наростили валютні на 1,4 млрд. грн.

Заморожування кредитування скоротило кредитний портфель банків на 11,4 млрд. грн., що не перекриває скорочення депозитів. Монетарна база також скоротилася до 180 млрд. грн., що могло б дозволити НБУ ослабити монетарну політику, залишившись в закладеному в меморандумі з МВФ коридорі 192 млрд. грн. на кінець 1 кварталу.

Проте дефіцит бюджету, який чреватий вливанням більше 30 млрд. грн., і незбалансованість валютного ринку нівелюють позитив від скорочення монетарної бази. Експерти прогнозують продовження стримуючої монетарної політики, яка негативно впливає на здатність банків обслуговувати свої борги.

Негативне сальдо по операціях з готівковою валютою в січні склало 570 млн. дол., резерви НБУ до кінця місяця впали до 28,8 млрд. дол. Із-за невизначеності по наступному траншу МВФ і необхідності продажу Нафтогазу валюти для погашення боргу, Нацбанку доведеться скоротити інтервенції - в 1 кварталі 2009 року регулювальник може виділити на них менше 2 млрд. дол. або менше 50 млн. дол. в день.

НБУ відновив довгострокове рефінансування банків після місячної перерви і 6 лютого надав 3 млрд. грн. кредитів, що дозволило збільшити ліквідність банків і понизити ставки на кредитному міжбанку з 50% і вище до 30%. Ослабання дефіциту гривневої ліквідності в системі повинне привести до зростання долара.

3.2 Шляхи подолання та перспективи розвитку національної валюти

Стабільність національної валюти залежить від економічної стабілізації в країні і навпаки. Очевидно, економічну стабілізацію слід розуміти не як стан, а як стратегічний процес, що полягає у наближенні до економічної стабільності. Цей процес має значну тривалість. Із розглядуваних країн лише ті, що втратили стабільність внаслідок другої світової війни, можуть сьогодні бути охарактеризовані як такі, що вийшли з розряду нестабільних економічних систем. У інших країнах процес стабілізації триває.

Відповідно повинні формулюватися і критерії стабілізації. Як продемонстрував досвід, ними не можуть виступати зниження до певної, заздалегідь визначеної величини темпів інфляції, коливань курсу національної валюти, збалансування дефіциту бюджету чи платіжного балансу. Критерієм може бути лише посилення дії ринкових регуляторів, і для кожного конкретного стану економічної системи існує свій, індивідуальний, рівень макроекономічних показників, за якого система отримує здатність до саморегулювання.

Отже, стабілізація є комплексним поняттям, що враховує стан усіх без винятку складових економічної системи. За умови визначення економічною політикою держави критерієм стабілізації недостатню кількість конкретних економічних показників неминучим є наростання макроекономічних диспропорцій. Так, в Україні протягом останніх років здійснювалася політика грошово-фінансової стабілізації, було досягнуто низьких показників інфляції та стійкого високого курсу гривні. Однак нині спостерігається глибока криза фінансів підприємств, 50% яких у 1997р. були збитковими, різке погіршення структури грошової маси, майже половина якої представлена готівкою, збільшення внутрішнього боргу, не наголошуючи вже на перманентному спаді виробництва. Досягнення локальної стабільності (наприклад, грошової) є неодмінною складовою стратегії економічної стабілізації.

Економічне зростання є показником дієвості процесів саморегуляції у довготривалому періоді. Адже їхня основа - узгодження інтересів приватних економічних суб'єктів з суспільним інтересом та між собою, а вони, у свою чергу, базуються на потребі постійного зростання. Економічне зростання є логічним наслідком успішної стабілізації, дає можливість утримувати стабільність протягом тривалого часу. Зростання є також необхідною умовою стабілізації через те, що у більшості стабілізаційних процесів необхідні значні зусилля стосовно структурної перебудови економіки. Отже, практика нестабільних економік засвідчила, що економічне зростання є невід'ємною складовою економічної стабілізації.

Перший етап економічної стабілізації, що пов'язаний з усуненням головних деструктивних чинників та інституційним шоком, часто супроводжується спадом виробництва. Однак він не може тривати більше, ніж 2-3 роки. Оскільки далі, що особливо показово для України, цей спад, власне, починає генерувати чинники, що руйнують економічну систему.

Перехід до економічного зростання можна розглядати як критерій успішності першого етапу стабілізаційної стратегії. Економічне зростання, що зумовлюється підвищенням стабільності економіки і зміцнює цю стабільність, характеризує процес розширеного суспільного відтворення. Виходячи із визначення, наведеного у першому розділі роботи, єдність стабілізації та зростання може бути охарактеризована поняттям економічна безпека. Країни, у яких під дією вбудованих регуляторів запрацював процес суспільного відтворення, через що сформувалася значна протидія зовнішнім та внутрішнім загрозам, мають високий рівень економічної безпеки (країни-колишні учасниці другої світової війни, Японія і, певною мірою, деякі НІК). Ряд перехідних економік знаходяться на шляху підвищення економічної безпеки, проте чотирирічний досвід економічного зростання поки що недостатній для оцінки його стійкості. Для більшості країн Латинської Америки та деяких перехідних економік, до яких відносяться майже всі колишні радянські республіки, характерно збільшення насамперед внутрішніх та зовнішніх загроз економічній безпеці.

Для забезпечення ефективної економічної стабілізації критично важливими є три головні характеристики економічної стратегії: її структура, послідовність та інституційне забезпечення.

Структура економічної політики у ринковій економіці визначається структурою суб'єкта політики та теоретичною основою його діяльності, рівнем розвитку ринкового середовища, інституційною структурою суспільства, певними екзогенними чинниками. Структурованість економічної стратегії передбачає наявність чітко визначеної та вірно сформульованої мети, набору стратегічних напрямів, що виходять з головних тенденцій розвитку економічної системи, стратегічних завдань і пріоритетів, які, власне, покликані забезпечити стабілізацію та економічне зростання, та відповідних їм заходів економічної тактики.

Досвід засвідчив, що країни із розвиненою структурою економічної стратегії - Німеччина, Франція, Японія, Південна Корея, Тайвань, Китай - мали найбільший успіх. У цих державах завдання та напрями економічної стратегії було чітко підпорядковано стратегічній меті - стабілізації економіки та забезпеченню економічного зростання. Певні диспропорції призводили до структурних суперечностей, інфляційних тенденцій, хоча швидко були ліквідовані дією переважно властивих цим системам ринкових важелів.

В Україні, де характеру стратегічних напрямів набули антиінфляційна політика, мінімізація бюджетного дефіциту та стабілізація валютного курсу, спостерігається тривалий економічний спад та розпад тих складових економічної системи, що не входять до зазначених напрямів, насамперед власне виробничого комплексу. Стабілізаційна стратегія у перехідних економіках була успішною передусім у країнах, де держава залишила за собою роль головного реформатора або повернула її (Польща, Угорщина, Чехія, Китай), координуючи та контролюючи процеси економічної трансформації.

Структурованість економічної стратегії передбачає також наявність розвинених суб'єктів та об'єктів економічної стратегії. Тому слід зазначити, що вбудовані регулятори економічної системи за своєю формою є діями економічних суб'єктів у досягненні власних економічних інтересів. Таким чином, адекватне функціонування системи ринкових регуляторів можливе лише за умови здатності приватних економічних суб'єктів розробляти та здійснювати власні ефективні економічні стратегії. У свою чергу, економічна стратегія держави прямо чи опосередковано повинна впливати на діяльність приватних економічних суб'єктів, формується у розрахунку на їхню раціональну реакцію.

У зв'язку з цим однією з найважливіших рис успішних стратегій стабілізації було саме першочергове сприяння розвиткові приватних економічних суб'єктів, зміцненню національних виробників як первинної ланки національної економіки, відновленню та розширенню їхніх зв'язків. Якщо у Західній Європі після другої світової війни відновлення ефективних суб'єктів приватної економічної влади не вимагало значних зусиль, то в Японії та НІК (Південна Корея), а особливо у перехідних економіках, усе було навпаки. Японії та НІК завдяки застосуванню стратегії сприяння розвитку національних підприємств, інституційних схем їхньої взаємодії, підтримки державної та приватної власності вдалося закласти підвалини стабільної економічної системи. Натомість розрахунок на самостійний розвиток приватних підприємств після лібералізації економіки у Центральній та Східній Європі, Латинській Америці не мав бажаних результатів, через що уряди цих країн змушені були перейти до активної політики розвитку інституційної структури. Головною причиною трансформаційної кризи та кризи у Латинській Америці 80-90-х є переоцінка здатності приватних економічних суб'єктів здійснювати ефективну економічну стратегію за умов різкого відходу держави від регулювання економіки.

Виходячи з наведеного вище, можна визначити причину надмірної тривалості трансформаційної кризи в Україні. Вона полягає у тому, що в економічній стратегії держави останніх років об'єктом виступали економічні показники, а не конкретні економічні суб'єкти. Це призвело до постійного погіршення становища підприємств, перешкодило створенню нових ефективних приватних власників. Отже, стратегія економічної стабілізації реалізовувалася без попереднього забезпечення суб'єктної бази цієї стратегії. За таких умов переслідування економічним суб'єктом власних інтересів може набувати руйнівного для суспільства характеру, що й продемонстрував досвід країн Латинської Америки, Центральної та Східної Європи і України.

Економічна безпека держави як категорія вищого порядку має виступати у цій діалектичній парі визначальною саме тому, що її підтримання неможливе без належного рівня економічної безпеки економічних суб'єктів. Ефективною може визнаватися лише така економічна стратегія держави, що реально сприяє розвиткові дієвих приватних економічних стратегій.

Політика економічної лібералізації та "шокової терапії" становить значну небезпеку для приватних економічних суб'єктів, хоча і встановлює видиму безпеку держави: низькі рівні інфляції, дефіцитів бюджету та платіжного балансу. Як засвідчив досвід перехідних економік, ці показники економічної безпеки держави при збереженні несприятливої для розвитку національного виробництва економічної політики є нетривкими.

Виходячи з динамічності структури економічної стратегії, необхідною є вимога щодо її послідовності. Адже у нестабільній економіці відбуваються постійні зміни стану економічної системи, макроекономічних показників, що враховуються при розробці економічних стратегій різних рівнів. Радикально, особливо у перехідних економіках, змінюється інституційна структура, у тому числі - структура органів державної влади. Таким чином, через трансформації, що відбуваються з суб'єктами та об'єктами економічної стратегії, постійно мають змінюватися її напрями, завдання та пріоритети, а також стратегічна мета. Найбільший успіх у процесі стабілізації мали країни, що здійснювали послідовну економічну стратегію, кожний з етапів якої спирався на досягнення попереднього та формував передумови переходу до наступного. За умов нестабільності ринкова економіка виявляє тенденцію до збільшення стихійних неконструктивних явищ і водночас не чинить опір державному впливу. Тому за найефективнішу можна вважати стратегію, за якої здійснюється активне державне втручання на ранніх стадіях розбудови ринку з поступовим наданням частини управлінських функцій приватним економічним суб'єктам у міру їхньої готовності до цього.

Слід зазначити, що у певний короткий проміжок часу економічна стратегія держави може становити загрозу для економічних суб'єктів. Вона відіграватиме стимулюючу роль. Найяскравіший приклад - стратегія "шокової терапії". Однак у країнах, де вона мала успіх, її часові рамки були жорстко обмежені. Критичним чинником стало й економічне підгрунтя, на якому вона здійснювалася. Отже, можна констатувати, що такий тип стабілізаційної стратегії результативний, якщо він застосовується за наявності значної інфляції попиту та припиняється відразу після досягнення стабілізуючого ефекту. Можна згадати також лібералізацію зовнішньої торгівлі, що призводить до зростання конкурентного тиску. Це, у свою чергу, загрожує безпеці національних виробників. Будучи застосованою після проведення структурної перебудови та на базі активної промислової політики, така лібералізація мала б успіх. Проте реалізована без належної підготовки, вона може пригнічувати національне виробництво. Тому актуальним є питання щодо необхідності вчасної відмови від заходів економічної політики, що вже виконали своє призначення та перетворилися на дестабілізуючі чинники. Це стосується важелів грошово-кредитної, курсової, бюджетно-податкової політики, регулювання цін, наявності державного капіталу в певних галузях тощо. Для визначення дійсної ролі цих чинників у стабілізаційному процесі необхідний постійний моніторинг їхнього впливу на економічну безпеку держави.

У більшості нестабільних економік перший етап стабілізаційної стратегії розпочинався з жорстких засобів монетарного регулювання, хоча у країнах, де ця стратегія була найефективнішою, не ці заходи відігравали визначальну роль. Монетарні обмеження там поєднувалися із регулюванням розподілу кредитних ресурсів, розвитком структур інвестування. У довготерміновому плані головним напрямом стабілізаційної стратегії має бути зміна технологічної та інституційної структури економічної системи.

З огляду на те, що промисловий потенціал нестабільних економік, як правило, потребує істотного вдосконалення, найбільша увага приділялася промисловій політиці. Зважаючи на те, що формування ефективної інституційної структури приватних економічних суб'єктів лише тривало, стратегії економічної стабілізації на перспективних напрямах передбачали розвиток державної власності з наступним поступовим зменшенням її ваги. Звертає на себе увагу активне сприяння розвитку широкої мережі коопераційних зв'язків, особливо в Японії та НІК, а також у деяких перехідних економіках. Така мережа істотно прискорила процес становлення інституційної системи розробки і реалізації стратегій приватних економічних суб'єктів, сприяє збільшенню стійкості економічної системи, отже - підвищенню рівня економічної безпеки як підприємств, так і держави. Широкого поширення набув пріоритет підвищення ефективності використання власності над зміною її форми.

Тому з огляду на важливість модернізації промислової структури стратегія стабілізації насамперед повинна зміцнювати фінансовий потенціал економіки: проблема фінансування економічних перетворень була однією з ключових у повоєнній відбудові, у НІК, Китаї. Вона вирішувалася за рахунок комбінації державних, позичкових та внутрішніх приватних ресурсів. Руйнування фінансів підприємств внаслідок деформованої економічної стратегії у перехідних економіках призвело до надто повільної структурної перебудови і, як наслідок, тривалої інфляції, внутрішніх та зовнішніх дисбалансів. Через особливу важливість фінансової системи її лібералізація у більшості нестабільних економік, що досягли певних успіхів, проводилася поступово та після суттєвого зменшення макроекономічних диспропорцій.

Специфічною рисою нестабільних економік є можливість використання на користь економічного зростання навіть тих чинників, що у стабільних розвинених економіках розглядаються як негативні. Це стосується інфляційного фінансування економічного зростання, стимулюючої та компенсаційної ролі державних інвестицій, цільового використання зовнішньої і внутрішньої заборгованостей та характерних для НІК конверсії "рентної активності", патерналістських і корпоративістських тенденцій. Вихід за межі традиційного підходу до регулювання ринкової економіки, вдале використання елементів нестабільності виступали чинниками, сприятливими для економічної стабілізації у ряді розглядуваних країн.

Таким чином, заходи державної економічної стратегії повинні відповідати насамперед поточному стану нестабільної економічної системи, враховуючи її успадковані складові та майбутні елементи, що тільки зароджуються.

Новітня економічна історія України може слугувати яскравим прикладом еклектичного застосування різних інструментів економічної політики, спроб використання важелів ринкового регулювання за умов ринкової недостатності, намагань некритичного застосування окремих заходів, "випробуваних" зарубіжним досвідом, у відриві від загального стратегічного контексту. Наслідками стали дезінтеграція економічної системи, збільшення антагоністичних суперечностей, порушення процесу суспільного відтворення. Застосування заходів економічної політики, не адекватних станові економічної системи, є серйозною загрозою економічній безпеці України.

Спільним елементом успішних економічних стратегій у нестабільних економічних системах є опора їх на чіткі інституційні структури реалізації економічної влади від мікро- до макрорівня. Саме наявність таких структур, до яких входять інститути державної влади, координації інтересів на мікрорівні, зв'язку мікро- та макрорівня, механізми включення до міжнародних суспільних відносин, є визначальним чинником ефективності економічної стратегії. Інституційна база також виступає основою економічної безпеки, забезпечуючи розподіл стратегічних функцій між мікро- та макрорівнем і визначаючи оптимальну для даних умов масу економічної влади у суспільстві.

Характерною особливістю ролі та місця держави у нестабільних економічних системах є необхідність постійного доведення легітимності її існування та політики. Тому особливого значення набуває консолідація інтересів найвпливовіших суб'єктів економічної влади через розподіл вигод, отриманих завдяки економічному зростанню.

Встановлення партнерських відносин держави і бізнесу, прозорість економічної політики, значна увага, що приділялася розвитку людського капіталу і соціальної сфери, повинні стати важливими чинниками стабілізації національних економік, концентрації інтересів різних рівнів на економічній стабільності й зростанні. Було досягнуто також однакове спрямування стратегій зміцнення економічної безпеки підприємств та держави у цілому. Однак у Латинській Америці, більшості перехідних економік, у тому числі й в Україні, де економічна політика часто знаходиться під впливом іноземних владних суб'єктів або національних напівтіньових угруповань, економічна політика держави може бути однією із значних загроз економічній безпеці підприємств.

Враховуючи досвід країн Європейського Союзу, пропонуємо такі альтернативні варіанти вирішення окреслених проблем:

1. Повний перегляд правил валютного контролю, скасування будь-яких валютних обмежень та перетворення гривні у тверду світову валюту. Цей варіант, на перший погляд, виглядає не надто реалістичним у найближчій перспективі, але його варто розглядати як стратегічну мету розвитку валютного регулювання в Україні. Такий підхід цілком відповідає практиці й досвіду країн ЄС, за умов якого контролю підлягають не розрахунки в іноземній валюті, як такі, а самі зовнішньоекономічні операції. Це також передбачає зміцнення української валюти до рівня світових валют.

2. Поступове внесення змін до валютного регулювання України шляхом прийняття закону про валютний контроль, яким, зокрема, передбачити вирішення окреслених в звіті проблем. Крім того, прийняття такого законодавчого акту потребуватиме внесення змін до чинних підзаконних актів а саме до правил і процедур, що встановлює НБУ. Це є реалістичним варіантом вирішення проблем валютного контролю, зокрема, з огляду на те, що вже існує відповідний законопроект. Цей законопроект, звісно, вимагатиме доопрацювання, і, в цьому контексті, Європейська Бізнес Асоціація – як представник міжнародного бізнесу, може виступити в ролі експерта.

3. Еволюційний розвиток валютного контролю шляхом внесення змін до регуляторних документів НБУ.

Такий підхід є не досить ефективним, оскільки сам регулятор, яким є НБУ, є досить консервативним органом щодо зміни чинних правил.

Думка експерта. Ігор Олехов, юридична фірма “Бейкер і Макензі”, Київ.

Реформа норм валютного регулювання (контролю) в Україні дуже запізнюється. Багато стимулюючих трансакцій, які в іншому разі були б можливі в Україні, зараз просто не можуть виконуватися завдяки недосконалому валютному регулюванню.

Очевидний недолік цього полягає в тому, що ціна грошових ресурсів в Україні є однією з найвищих у Європі. Прості українці та українські підприємства більш за все страждають внаслідок такого недосконалого регулювання. Більш того, при відсутності чітких та прозорих правил проведення міжнародних платежів та інвестування за межами України, українські бізнесові структури не можуть працювати на рівні із своїми іноземними конкурентами. Знаючи про таку ситуацію, будь-який іноземний інвестор буде дуже обережним щодо прийняття рішення про інвестування в Україну, і це знов може мати негативний вплив на українську економіку.

Українське економічне зростання впродовж останніх кількох років відбувалося в значній мірі завдяки експорту. Ризики обміну гривні на іноземну валюту, наприклад, євро, американські долари чи російські рублі, є головними ризиками для українського чи іноземного підприємства, яке здійснює експорт з України. Однак, на відміну від законодавств більш розвинутих країн чи навіть великої кількості законодавств країн, що розвиваються, в Україні не можна хеджувати такі ризики за допомогою таких розвинутих фінансових продуктів, як валютні деривативи. Єдиною та головною причиною того, що ці інструменти не застосовуються в Україні, є те, що чинні норми валютного регулювання, які просто унеможливлюють використання таких інструментів і, доки новий Закон про валютний контроль та валютне регулювання не буде прийнятий, існуюча ситуація навряд чи зміниться.

Звіти НБУ не обнадіюють: депозити в січні скоротились з-за росту долара,кредитний портфель також скоротився для перекриття скорочення депозитів, але різниця залишається не в кращу сторону завдяки негативному впливу монетарної політики, не дивлячись на те що валюта починає стабілізовуватись, деякі експерти очікують поліпшення в кінці цього півріччя.

Для покращення цієї ситуації пропонуються такі заходи, як «шокова терапія»,для цього важливо поставити чіткі цілі, враховуючи специфіку економіки держави, необхідно щоб суб’єкти та об’єкти були достатньо розвинуті. Стабілізацію необхідно проводити з мікро- до макрорівней. Також пропонується внесення змін до регуляторних документів НБУ та поступово змінити державне валютне регулювання, та як одна за маловірогідних рішень є вихід української гривні на міжнародний ринок.

ВИСНОВКИ

Вивчивши перший розділ можна такі висновки: вільна купівля-продаж валюти сприяє успішному розвитку валютної системи. На валютному ринку здійснюються торгові та неторгові операції, також операції по розміщенню та залученню валютних коштів, міжнародні розрахунки та інші. На валютному ринку визначається вартість певної валюти, що дає змогу суб’єктам вступати в звичайні ділові відносини, а спекулянтам, «граючи» на ринку, отримувати фінансові результати. Суб’єкти валютного ринку можуть здійснювати купівлю-продаж товарів чи послуг в національній валюті або валюті іншого суб’єкта, з яким він заключив угоду.

Другий розділ присвячений регулюванню валютного ринку та його сучасному стану. Він регулюється законами України та НБУ. До валютних фондів належать: державний валютний фонд, республіканський (АРК) валютний фонд, місцеві валютні фонди,валютні фонди юридичних і фізичних осіб. За допомогою правових засобів держава здійснює правове регулювання валютних відносин до яких входе припис,дозвіл та заборона. НБУ контролює дотримання ліміту зовнішнього державного боргу,що даю змогу накопичувати, зберігати та використовувати резерви валютних цінностей. Сучасна ситуація на валютних ринках поступово покращується, але деякі експерти вважають, що це тимчасове врівноваження, а погіршення ситуації припаде на літо цього року. З березня спостерігається зменшення дисбалансу .

В третьому розділі описується проблеми та шляхи їх подолання. В січні депозити скоротились з-за росту долара, також скоротився кредитний портфель для покриття скороченню депозитів. Для стабілізації цієї ситуації пропонується «шокова терапія», внесення змін щодо регуляторних документів НБУ та змінення державного валютного регулювання та вихід української гривні на міжнародний ринок, де остання мало вірогідніша, але її також треба мати на увазі.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Закон України "Про систему валютного регулювання валютного контролю".

2. Белінська Я. "Можливості наслідки валютно-фінансової лібералізації в Україні" // Вісник НБУ. -2006. - 1. -С.28-34.

3. Василик О.Д. "Державні фінанси".-К.: Либідь, 2008.-302 с.

4. Грудзевич У. Я., Пшик Б. . "Фінансовий менеджмент у банку": Навч. посіб. для студ. вищ. навч. закл. / Національний банк України; Львівський банк вський н-т. Л. : ЛБ НБУ, 2006. 192с.

5. Журнали "Вісник НБУ" за 2009р.

6. Захожай В. Б., Герасименко С. С., Головач Н. А., Терещенко Т. О., Шустіков В. А.. "Аналіз ринку банківських послуг": Навч. посібник для студ. вищих навч. закл. / Міжрегіональна академія управління персоналом / В. Б. Захожай (ред.), С. С. Герасименко (ред.). К. : МАУП, 2006. 188с.

7. Колесніченко В.Ф. "Гроші кредит": навчальний посібник. - Х.: ВД " НЖЕК", 2007. - 432с.

8. Михайловська І.М., Ларіонова К.Л. "Гроші та кредит": Навчальний посібник - Львів: Новий Світ - 2007. -432с.

9. Міщенка В. . "Грошово-кредитна політика в Україні " / - К.:Т-во "Знання", КОО, 2008. -421 c.

10. Мусієнко Т. "Необхідні передумови форми взаємодії країн - учасниць ЕП у сфер грошово-кредитно та валютної політики" // Вісник НБУ. -2006. - 1. -С.22-25.

11. Пашко .О. "Механізм інтеграції України до світового валютного ринку" //Донец. нац. ун-т. Донецьк, 2006. 226 с.

12. Пашко .О. "Оцінка тенденцій та передумов інтеграції України до світового валютного ринку" // Проблеми розвитку.

13. Платоновой И.Н. "Валютний ринок и валютне регулювання /- М.: БЕК, 2007. - 457 с.

14. Поважна Н.Я. "Політика міжнародних фінансових організацій у країнах з перехідною економікою" // Фінанси України.-2007.- 9.-с.97-101.

15. Єпіфанов А.О., Маслак Н. Г., Сало .В. Операції комерційних банків: навч. посіб. для студ. ВНЗ. Суми : Університетська книга, 2007. 522с.

16. Янушевич Я. "Валютний контроль в Україні " Вісник податкової служби України. -2007. - 9.

17. Газета "Українська Правда" http://www.epravda.com.ua/

18. Журнал "Гроші и кредит" http://kopiyka.org.ua/

19. Офіційний сайт НБУ http://www.bank.gov.ua

20. Журнал "Інвестиційний консультант" http://www.investadviser.com.uа

21. Інформаційний банківський портал http://www.uabanker.net/

| Теоретичні основи вивчення сутності грошей | |

|

Змiст 1.Походження грошей. Роль держави у творенні грошей. 2.Сутність грошей. Гроші як гроші і гроші як капітал. 3.Еволюція форм грошей. Причини та ... Валютний ринок - це сектоор грошового ринку, на якому урівноважуються попит і пропозиція на такий специфічний товар як валюта. 1)забезпечення умов та механізмів для реалізації валютної політики держави; 2)Створення суб"єктам валюттних відносин передумов для здійснення міжнародних платежів за поточними і ... |

Раздел: Рефераты по финансовым наукам Тип: шпаргалка |

| Шпоры по международной экономике | |

|

Світове госп-во, його структуризація й особл-сті розвитку. Розвиток світ. ринку товарів призвів на зламі 19-20 ст. до інтенсифікації міжнар. ек ... По-друге, не можна забувати про таке явище у міжнародній торгівлі, як "валютний демпінг" (або "валютний прибуток"), виникнення якого зумовлене різницею у русі валютних курсів валют ... Валютний ринок - це: і) підсистема валютних відносин у процесі операцій купівлі-продажу іноземних валют і платіжних документів в іноземних валютах; 2) інституціо-нальний. механізм ... |

Раздел: Рефераты по экономике Тип: реферат |

| Юридична відповідальність в сфері валютного регулювання | |

|