Дипломная работа: Рынок факторинга РФ

Министерство образования и науки РФ

Федеральное агентство по образованию

Иркутский государственный технический университет

Заочно-вечерний факультет

Кафедра «Финансы и кредит»

Специальность 08.01.05

«ДОПУСКАЮ К ЗАЩИТЕ»

Зав. кафедрой «Финансы и кредит»

___________________Г.Е. Дыкусов

«_____»__________________2009 г.

ДИПЛОМНАЯ РАБОТА

на тему: «Рынок факторинга РФ»

Выполнила:

студент группы ФКз-04-3

Сизиков Роман Сергеевич

Научный руководитель:

д.э.н, профессор

Лукьянченкова Наталия Петровна

Нормоконтролер:

к.э.н., доцент

Ткачук Людмила Тимофеевна

Иркутск, 2009

Содержание

Введение

1.Теоретические основы факторинга

1.1 Сущность факторинга и его виды

1.2 Мировой опыт применения факторинга

2. Развитие факторинга в Российской Федерации

2.1Общая характеристика рынка факторинга

2.2 Проблемы развития факторинга

3. Перспективы рынка факторинга

3.1 Пути решения проблем

3.2 Перспективы развития рынка факторинга

Заключение

Список использованных источников

Введение

Факторинг один из самых распространенных в мире механизмов пополнения оборотного капитала, который может эффективно использоваться как на стабильном рынке, так и в условиях экономического кризиса.

В настоящее время для россиского рынка характерна ориентация поставщика с посреднических компаний на розничную торговую сеть, представленную в основном малыми и средними предприятиями, особенностью которых является проведение закупок на условиях отсрочки платежа. Это в свою очередь влечет за собой увеличение объема дебиторской задолженности поставщика.

Испытывая постоянный дефицит в оборотных средствах, предприятию необходимо искать дополнительные способы финансирования. В мировой практике как правило обращаются к двум механизмам: кредитованию и факторингу. При этом кредитования сегодня является не доступным для большинства малых предприятий ввиду жестких условий к показателям финансовой деятельности, деловой репутации, предъявляемых к клиенту банками, а также из-за сравнительной дороговизны кредита. В то же время факторинг зарекомендовал себя как эффективный инструмент совершенствования финансов предприятий, улучшения состояния денежных расчётов, поскольку может обеспечить полноценное обслуживание регулярного товарного кредитования поставщиком постоянного круга покупателей, в возрастающих масштабах, что помогает решению проблемы с оборотными средствами.

Правда в Российской Федерации факторинговый рынок еще только начал формироваться и занимает сравнительно малую долю в ВВП, хотя и развивается сравнительно бурными темпами. Так по оценкам Министерства экономического развития и торговли в 2001 году доля факторинга в ВВП РФ составляла 0,1%, в 2004 году – 0,5%. В 2008 году доля факторинговых сделок в ВВП достигла 1,45%, с объемом денежных требований 602 млрд. рублей [38]. Тем не менее потенциал российского рынка факторинга, по меркам мирового рынка, еще весьма далек от желанного и не соответствует ни масштабам страны, ни потребностям нашей экономики. Для сравнения, за рубежом доля факторинга в ВВП отдельных стран достигает 13–16%. Доля факторинга в обороте сетевого ретейла ― 40–60% [66].

Низкое развитие рынка факторинга во многом объясняется проблемами законодательного регулирования его деятельности, не развитостью конъюнктуры рынка. Тем не менее, российский рынок факторинга уже к 2015 году сможет выйти на уровень развитых стран. Такое быстрое развитие объясняется тем обстоятельством, что после кризиса 2008 — 2009 года многим компаниям пришлось искать оптимальную стратегию развития факторинга, произошло перераспределение сил на рынке, а также значительное удешевление факторинговых услуг. К тому же на рынке остались только сильные игроки.

Целью данной работы является изучение состояния рынка факторинга в современных условиях.

Задачи работы:

Определить понятие, виды и содержание факторинга;

Выявить тенденции развития рынка факторинга в 2008 — 2010 годах;

Проанализировать основные проблемы развития рынка факторинга;

Выявить основные тенденции развития рынка факторинга.

Глава 1. Теоретические основы факторинга

1.1 Сущность факторинга и его виды

Принято считать, что официальное определение договора факторинга приведено в ст. 824 ГК РФ. Согласно ему по договору финансирования денежного тербования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование.

Однако данная статья регулирует несколько другие отнрошения нежели договор факторинга. Это подтверждают и исследования Л. Г. Ефимовй, писавшей, что: «.. легальное определение договора финансирования под уступку денежного требования соответствует отношениям финансирования под дебиторскую задолженность» [6, стр. 165]. К аналогичному выводу приходит и М. П. Шмулик, считающий, что: «в материалах Комиссии ООН по праву международной торговли договор, аналогичный договору финансирования под уступку денежного требования, именуется договором финансирования под уступку дебиторской задолженности» [17, с. 43].

Общепринятое определение договора факторинга содержится в ст. 1 Конвенции УНИДРУА о международном факторинге. В ней под факторингом расматривается контракт, заключенный между одной стороной (поставщиком) и другой стороной (фирма по факторным операциям, именуемая в дальнейшем цессионарий), в соответствии с которым:

а) поставщик может или должен уступить цессионарию обязательственные требования, вытекающие из контрактов по продаже товаров, заключаемых между поставщиком и его заказчиками (дебиторами), за исключением тех, которые относятся к товарам, закупленным в основном для их личного пользования, семейного или домашнего;

б) цессионарий должен взять на себя не менее двух следующих обязанностей:

- финансирование поставщика, в частности, заем или досрочный платеж;

- ведение счетов по обязательственным требованиям;

- предъявление к оплате дебиторских задолженностей;

- защита от неплатежеспособности дебиторов.

с) должники должны быть уведомлены о состоявшейся уступке права требования.

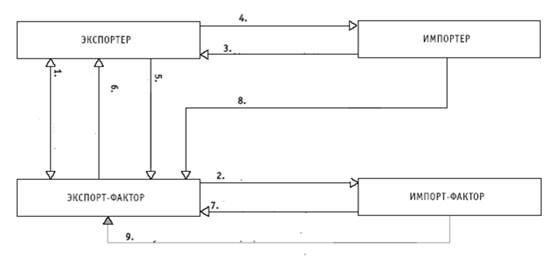

Таким образом общая схема факторинга может быть выражена следующим образом (рисунок 1):

Рисунок 1. Схема факторинга

Клиент продает должнику товары, работы или услуги. В результате у него появляется дебиторская задолженность.

Клиент заключает договор факторинга с фактором и передает ему денежное требование к должнику.

Фактор предоставляет клиенту денежные средства, сумма которых, как правило, составляет 70 — 80 % денежного требования к должнику.

По наступлению платежа по договору купли-продажи фактор предъявляет денежное требование к должнику, а должник перечисляет денежные средства в погашении задолженности. Разница между суммой полученной от должника и суммой, ранее перечисленной клиенту в виде финансирования, составляет вознаграждение фактора.

Сравнивая эти два определения, мы можем выделить следующие отличия договора финансирования под уступку денежного требования от факторинга:

Конвенция о факторинге в отличие от норм ГК РФ конкретно определяет круг контрактов, из которых может вытекать передаваемоен денежное требование — к ним относятся только договора купли-продажи товаров.

Наличие специального требования к фигуре клиента. Согласно Конвенции на стороне клиента по договору факторинга должно находиться лицо, приобретающее товары не для личного, семейного и домашнего использования, т.е. в предпринимательских целях. В отношении договора финансирования под уступку денежного требования такое требование отсутствует, и на стороне клиента по такому договору может находиться как предприниматель, так и не предприниматель;

Согласно Конвенции финансовый агент обязан оказать хотя бы одну дополнительную услугу клиенту. В то же время ст. 824 ГК РФ такого обязательства не содержит.

В соответствии с п. "с" ст. 1 Конвенции о факторинге должники должны быть уведомлены о состоявшейся уступке требования. В то же время ГК РФ допукает возможность заключения договора финансирования под устпку денежного требования в обход должника.

Таким образом, договор финансирования под уступку денежного требования шире по своему юридическому составу нежели договор факторинга.

Изучение сущности факторинга будет неполным без описания его структурных составляющих: предмета, участников, прав и обязанностей сторон.

предметом факторинговой сделки может быть как дебиторская задолженность, срок платежа по которой уже наступил, так и денежное требование, которое возникнет в будущем. Исключения делается для:

- долговых обязательств структурных подразделений (филиалов, представительств и т. д.);

- долговых обязательств физических лиц;

- требований к бюджетным организациям [9, с. 309].

Заметим, что денежное требование должно быть индивидуализировано путем указания должника, суммы требования и основания его возникновения (договора между клиентом и должником). Если клиент уступает финансовому агенту не отдельное требование, а совокупность денежных требований, то для их определения достаточным может быть указание на признаки группы, к которой они относятся, в частности: на предпринимательскую деятельность (или один из видов деятельности) клиента, из которой вытекают требования; на круг должников, к которым обращены требования; на территорию, с которой связано возникновение требований или на которой имеют место нахождения должники; на период времени, в течение которого возникают требования, подлежащие уступке; на суммарный денежный размер уступаемых требований.

Кроме того в качестве предмета можно расматривать и дополнительные услуги фактора. При этом по мнению Президента Восточно-Европейской Факторинговой Ассоциации М. Трейвиша, сам факторинг является именно комбинацией четырех услуг.

Первая услуга заключается в финансировании поставщиков товаров и услуг. Для этого финансовая компания (фактор), с которой поставщик заключает договор о факторинговом обслуживании, берет на себя обязательство всякий раз, когда поставщик предоставляет товарный кредит покупателю, выплачивать ему большую часть стоимости поставки. Факторинговый договор заключается на неопределенный срок.

Вторая услуга - это предоставление фактором информационного обеспечения деятельности поставщика, ведения учета состояния его дебиторской задолженности.

Третий вид услуг - это хеджирование (страхование) рисков поставщика. Заключая договор факторинга, компании получают возможность исключить риски, связанные с поставкой товаров в кредит: риски несвоевременной или неполной оплаты поставок покупателями, обесценения стоимости отгруженных товаров за счет инфляции и девальвации рубля.

Наконец, четвертый вид услуг - это административное управление дебиторской задолженностью, включающее контроль своевременности оплаты поставок, работу с дебиторами, организацию для поставщика кредитного менеджмента, в том числе установление лимитов на каждого из его покупателей [34].

Сторонами договора факторинга являются фактор, клиент и должник. В роли фактора может выступать любое юридическое лицо. В отношении же клиента международная практика накладывает ограничения. Не могут быть приняты на факторинговое обслуживание следующие фирмы:

- с большим количеством дебиторов, задолженность каждого из которых выражается небольшой суммой;

- занимающиеся спекулятивным бизнесом;

- производящие нестандартную или узкоспециализированную продукцию;

- работающие с субподрядчиками;

- реализующие в розницу широкий набор продукции;

- реализующие свою продукцию на условиях послепродажного обслуживания;

- практикующие бартерные сделки;

- заключающие со своими клиентами долгосрочные контракты и выставляющие счета по завершении определенных этапов работ или до осуществления поставок [5, с. 129].

В качестве основных корреспондирующих обязанностей сторон по договору ст. 1 Конвенции о факторинге называет обязанность фактора по передаче клиенту денежных средств и оказанию дополнительных услуг, а также обязанность клиента по уступке финансовому агенту денежного требования к третьему лицу (должнику). Кроме того, клиент обязан известить о заключении договора факторинга должника, правда данное условие игнорируется в случае заключения скрытого факторинга.

Договор факторинга может предусматривать систематическое проведение операций, связанных с финансированием клиента. В данном случае фактор обязуется передавать клиенту денежные средства в счет денежных требований клиента к третьим лицам, возникающих в процессе его хозяйственной деятельности, а клиент обязуется уступать финансовому агенту такие денежные требования. В договоре устанавливаются общие условия финансирования и уступки денежных требований, включая определение требований, подлежащих уступке, порядок совершения отдельных операций, размер вознаграждения финансового агента, срок действия договора и другие положения по усмотрению сторон [11, с. 512].

Определенными правами и обязанностями в случае заключения договора факторинга обладает должник. Так по договору факторинга он становится обязанным произвести платеж финансовому агенту. Однако данное обязательство возникает лишь при условии, что он получил от клиента или от самого финансового агента уведомление об уступке денежного требования в пользу фактора, что согласуется и нормами ГК РФ (ст. 830). Уведомление должно быть письменным и содержать четкое определение переданного требования, а также наименование финансового агента, в пользу которого произведена передача права. Неисполнение клиентом обязанности по уведомлению должника освобождает, по общему правилу, последнего от необходимости платить новому кредитору. Исполнение обязательства первоначальному кредитору (клиенту) признается в этом случае исполнением надлежащему кредитору (п. 3 ст. 382 ГК). Должник вправе потребовать от агента представления доказательств того, что уступка требования реально имела место. Отказ фактора от исполнения этой обязанности также восстанавливает право должника произвести платеж самому клиенту (первоначальному кредитору).

Заметим, что согласно отечественному законодательству должник должен произвести платеж даже в том случае, если между ним и клиентом заключено соглашение о недопустимости уступки требования третьим лицам. Целью введения данного положения является обеспечение прав предпринимателей, желающих получить средства от финансового посредника, а потому конфликт интересов третьего лица (должника) и агента разрешается в ст. 828 ГК в пользу последнего.

С другой стороны законодатель позаботился о том, что бы данная уступка не ущемляла и интересов должника. Так передача денежного требования клиентом (кредитор) не освобождает его от исполнения обязательства или ответственности перед своим контрагентом (должником) в связи с совершенной уступкой требования, если между ними существует соглашение о ее запрете или ограничении. В таком случае клиент (кредитор), во-первых, продолжает оставаться обязанным перед своим контрагентом (должником) в части исполнения возложенных на него обязательств передать имущество, выполнить работы или оказать услуги в натуре, а во-вторых, обязан возместить своему контрагенту все убытки, связанные с уступкой права, которая совершена в противоречии с ранее заключенным договором [16, c. 325].

В ходе осуществления платежа финансовому агенту должник вправе предъявить к зачету свои денежные требования, основанные на договоре с клиентом, которые имелись у должника ко времени, когда им было получено уведомление об уступке требования в пользу фактора. Должник, однако, не может поставить в вину финансовому агенту то, за что он вправе упрекнуть клиента (кредитора), – факт нарушения клиентом ранее достигнутой договоренности о запрете цессии. Такие требования не имеют силы в отношении финансового агента: их изъятие из потенциально возможных встречных требований должника вытекает из правила о недействительности запрета уступки денежного требования в договоре о факторинге.

Заключая договор факторинга, стороны принимают на себя определенный риск ответственности. Для клиента он возникает: в случае неполноты передаваемой документации, неясности переданной фактору информации, иных недостатков исполнения, допущенных со стороны клиента, а также в случае ненадлежащего исполнения обязательств по договору. Ответственность фактора возможна только в случае просрочки финансирования.

В мировой практике существуют несколько подходов к классификации факторинга. По территории действия различают: внутренний и внешний факторинг. Внутренний факторинг характеризуется тем, что поставщик, покупатель, а также факторинговая компания находятся в одной стране. Международный факторинг предполагает, что стороны находятся в разных государствах.

При этом международный факторинг можно разделить на три подвида:

прямой импортный факторинг;

прямой экспортный факторинг;

косвенный (двухфакторный) факторинг.

При прямом факторинге обязанности перед клиентом исполняет только один фактор. При прямом импортном факторинге клиент уступает право требования фактору в стране импортера. Основная роль фактора в данном случае сводится к страхованию кредитного риска, учету продаж и инкассированию требований. К использованию данного вида факторинга прибегают фирмы не нуждающиеся в срочном финансировании по уступленным требованиям, что объясняется сложностью проведения кредитования клиента в иностранной для фактора валюте.

При прямом экспортном факторинге клиент уступает дебиторскую задолженность фактору, находящемуся в одной с ним стране. При этом факторы испытывают определенные затруденния в оценки кредитоспособности иностранных фирм и инкассировании требований. Поэтому прямой экспортный факторинг используется в случаях, когда экспортер (экспорт-фактор) географически близок к импортеру либо при сделках с проверенными покупателями, которые показали себя как аккуратные плательщики.

В Западной Европе наиболее часто встречается косвенный факторинг, при котором фактор-экспортер после покупки дебиторской задеолженности у клиента переуступает ее фактору, находящемуся в стране покупателя (импорт-фактору). Таким образом, функции и риски распределяются между фактором-импортом и фактором-экспортом. Основная цель этой модели состоит в обеспечении кредитов и ограничении административных расходов.

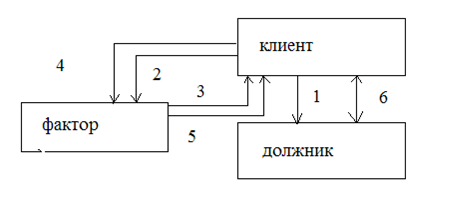

Классическая система косвеного факторинга включает в себя следующие этапы:

Экспортер заключает договор факторинга с экспорт-фактором.

Экспорт-фактор уведомляет импорт-фактора о поставке товара и заключение договора факторинга.

Экспортер заключает договор купли-продажи товара с импортером.

Поставка товара, одновременное образование дебиторской задолженности.

Предоставление отгрузочных документов экспорт-фактору для получения финансирования и дополнительных услуг.

Финансирование в объемах, предусмотренных договором.

Импорт-фактор производит оценку кредитоспособности иностранного дебитора.

Оплата за поставленный товар.

Рисунок 2. Схема косвенного факторинга

Если сроки платежа не соблюдаются, импорт фактор направляет уведомление импортеру. Если претензия остается непогашенным после двух-трех напоминаний, фактор по импорту предъявляет претензию в суд.

В этом случае риск платежеспособности импортера принимает на себя фактор по импорту, который проверяет платежеспособность импортера и гарантирует экспорт фактором, экспортируемые товары будут оплачены. Если импортер не произвести оплату, то это должно быть урегулирован только фактор по импорту.

Тем не менее, фактор по экспорту несет риски, связанные с доставкой товара экспортером и кредиты экспортера - не дожидаясь платежа от импортера или импорт фактор [64].

По форме заключения договора различают открытый (конвенционный) и закрытый (конфеденциальный) факторинг. Первый из них связан с переуступкой поставщиком товарораспорядительных документов фактор-фирме с обязательным уведомлением должников (плательщиков) об участии в расчетах факторинговой компании. Он выступает как система финансового обслуживания клиента, в которую входит бухгалтерский учет, расчеты с поставщиками и покупателями, страхование кредитование и другие услуги [7, с. 13]. Данный вид факторинга позволяет клиенту сосредоточить свои усилия только на производственном процессе, предоставив организацию и проведение расчетов с клиентами банку.

При конфеденциальном факторинге должника не информируют о привлечении к востребованию долгов фактор-фирмы. Он подразумевает проведение только отдельных факторинговых операций:

- приобретение у клиента права на получение платежа по товарным операциям от определенного покупателя или группы покупателей;

- покупка у поставщиков дебиторской задолженности по отгруженным товарам и услугам;

- приобретение векселей.

Суть данной операции заключается в гарнтировании банком оплаты выставляемых клиентом на определенных плательщиков платежных требований-поручений немедленно в день предъявления их на инкассо. При этом, учитывая досрочную оплату платежных требований-поручений клиента (до получения платежа от покупателя), мы можем говорить о фактическом предоставлении банковского кредита. Таким образом, получив денежные средства на свой счет, клиент факторинга имеет возможность в свою очередь без задержки рассчитаться со своими поставщиками, что способствует ускорению расчетов и сокращению неплатежей.

Особым видом конфеденциального факторинга можно считать тихий факторинг. Он представляет собой договор между клиентом и фактором-банком, по которому клиент передает последнему копи счетов по заключенным сделкам с партнерами, а банк выплачивает клиенту часть суммы этих счетов немедленно. После получения от партнера всей суммы по сделке клиент рассчитывается с фактором-банком, возвращая ему полученный кредит и проценты. Если партнер клиента не оплачивает счет в установленный срок, клиент уступает свои требования на оплату фактор-банку, который принимает меры к взысканию денег.

Выделяют также факторинг с регрессом, схема которого представлена на рисунке 3.

Отношения между всеми сторонами факторинга с регресом протекают в шесть этапов:

Клиент осуществляет поставку товара (выполнение работ, оказание услуг) для поставщика. В результате данной операции образуется дебиторская задолженность.

Уступка права денежного требования фактору для обеспечения своих обязательств по другому договору.

Финансовый агент перечисляет клиенту денежную сумму либо выполняет иные обязанности обусловленные договором.

При наступлении срока клиент исполняет встречные обязанности перед клиентом.

Рисунок 3. Схема факторинга с регресом

Фактор возвращает клиенту право денежного требования к должнику.

Клиент предьявляет денежное ттребование к должнику и получает обусловленную договором с ним сумму [8, с. 59 - 60].

Договор факторингового обслуживания без права регресса, как правило, заключается только в том случае, когда возможность неплатежа со стороны покупателя маловероятна. Данный договор полностью ограничивает поставщика от каких-либо рисков неплатежа или потери прибыли в отличие от факторинга с правом регресса, который лишь снижает риск поставщика в данной сделке.

Стоит выделит и такие факторинговые продукты как инвойс-дискаунтинг, предпоставочное финансирование, закупочный факторинг и реверсивный факторинг.

Инвойс дискаунтинг (invoice discounting) по своей форме является регрессным конфиденциальным факторингом, при котором финансирование выплачивается не на каждую поставку отдельно, а на текущую неоплаченную сумму всех поставок. При этом, чаще всего, комиссия за оказанные услуги начисляется не по формуле простых процентов, как при стандартном факторинге, а по формуле сложных процентов. Каждый день к сумме выплаченного финансирования прибавляется сумма начисленной сегодня комиссии, а завтра проценты начисляются уже не на финансирование, а на сумму финансирования и ранее начисленной комиссии.

Очень хорошо разницу между классическим факторингом и инвойс-дискаунтингом выделила Л. Климанова, директор маркетинга ФК «Траст»: «Факторинг включает несколько видов услуг, в том числе и управление дебиторской задолженностью. Инвойс дискаунтинг включает только финансирование. Факторинг, как правило, имеет открытый характер, то есть дебиторов уведомляют о состоявшейся уступке. Инвойс дискаунтинг, как правило, закрытый и не требует уведомления дебиторов.

Цена у факторинга выше, чем у инвойс дискаунтинга по той простой причине, что осуществляется оказание дополнительных услуг. И цена инвойс дискаунтинга, как правило, ниже, чем у факторинга. При факторинговой операции все-таки нормальным считается, когда факторинговой компании платят дебиторы, а при инвойс дискаунтинге, как правило, задолженность закрывает клиент, особенно если он закрытый. При факторинге прежде чем открыть лимиты, мы анализируем финансовую деятельность дебиторов и клиента (больше дебиторов, чем клиента). А при инвойс дискаунтинге мы, конечно, анализируем преимущественно клиента. Хотелось бы отметить, что в основном инвойс дискаунтинг все-таки предназначен, как правило, только для предприятий с устойчивым финансовым положением. То есть риски при оценке очень похожи на риски при кредитовании» [49].

Особенности предпоставочного финансирования состоят в том, что фактор предоставляет финансирование компании-поставщику не по факту отгрузки, а по факту наличия заказа на поставку товара. Использование этого продукта позволяет поставщику точнее планировать cash flow и оперативнее решать вопросы, связанные с ликвидностью. В нашей стране данная услуга впервые появилась только в 2007 году, в тоже время на Западе — она получила широкое распространение на рынке.

Реверсивный факторинг представляет собой услугу, направленную на факторинговое обслуживание поставщиков крупных покупателей по единым стандартам, что выражается:

В гарантированном принятии на обслуживание всех обратившихся поставщиков конкретного дебитора;

В отсутствии лимитов финансирования поставщиков Дебитора;

В унификации тарифов на факторинговое обслуживание;

В отсутствии требований к финансовому состоянию поставщиков.

Реверсивный факторинг бывает двух разновидностей: с правром регресса и без права регресса. Первая из них представляет собой финансовый продукт, разработанный специально для поставщиков товаров и услуг, желающих иметь в своем арсенале такой продукт, как факторинг, но не желающих платить комиссию. При пользовании данным продуктом Поставщик несет кредитные риски. Второй же используется покупателями товаров и услуг, с целью получения или увеличения отсрочки платежа.

Особой разновидностью реверсивного факторинга является «закупочный факторинг», представляющий собой продукт для крупных покупателей, обеспечивающий построение эффективной системы закупки товаров у поставщика на условиях отсрочки платежа. От классического факторинга он отличается следующими признаками:

- финансирование поставщиков в размере 100% от суммы поставки — что позволяет им получать оплату товара по факту отгрузки;

- весь факторинговый документооборот с осуществляется в электронном виде, что существенно ускоряет выплату финансирования;

- льготные условия обслуживания поставщиков в части комиссии за факторинговое обслуживание, требований к договорной документации и структуре портфеля дебиторской задолженности.

1.2 Мировой опыт применения факторинга

Рассматривая мировой опыт применения факторинга, мы должны сконцентрировать наше внимание на историю его развития, а также на правовое регулирование рынка факторинга в трех странах: Англии, США и Италии, которые, по существу и разработали эту финансовую операцию.

Факторинг впервые появился в Англии в 14 веке в результате развития текстильной промышленности. Так как основные рынки сбыты были значительно удалены от мест производства продукции возникла потребность в привлечении дополнительных посредников между производителями и конечными потребителями продукта. Перед фактором, знавшим товарный рынок, платежеспособность покупателей, законы и торговые обычаи данной страны, ставились задачи поиска надежных покупателей, хранения и сбыта товара, а также последующего инкассирования торговой выручки.

На более позднем историческом этапе некоторые комиссионные агенты отказались от коммерческих функций и сосредоточились на финансовых сторонах обслуживания клиентов. Постепенно факторы перешли к прямой покупке у поставщика его платежных требований (выставленных покупателям счетов-фактур).

Таким образом, была сформирована европейская концепция факторинга, которая характеризуется следующими признаками:

- выплата денежных средств не ограничивается одной поставкой;

- финансирование осуществляется по запросу клиенту в зависимости от общей суммы предоставленных средств;

- вознаграждение вычитается из общей суммы переданных требований д момента перечисления денежных средств;

- отсутствие излишней детализации при финансировании клиента;

- наличие гибкого подхода к клиенту [14, c. 11].

Бурными темпами в конце XIX века развивается рынок факторинга в США. Основными факторами в то время являлись представители английских и немецких текстильных фирм, взявших на себя работу по продвижению товара на рынок. Огромную роль в распространении факторинга сыграло то обстоятельство, что факторы по существу являлись агентами делькредери. Т. е. брали на себя обязательство возместить поставщику убытки, которые тот мог понести из-за невыполнения покупателем, которого нашел агент, обязанности уплатить покупную цену. Преимущества соглашения о делькредере очевидны; у поставщика нет достаточной связи с иностранным рынком, на котором действует агент, чтобы судить о финансовой кредитоспособности покупателя, заказывающего товар; не всегда удается избежать продажи в кредит, если товары сбываются на конкурентной основе, и даже если продажи в кредит не было, экспортер может быть вовлечен в сложное и дорогостоящее судебное разбирательство о банкротстве, если покупатель не платит. Этих ловушек можно избежать, если агент согласится на делькредере в отношении покупателей, которых он представил, и к тому же принципал уверен, что агент не установит сумму встречного удовлетворения в размере, превышающем кредитоспособность покупателей, на заказы, к появлению которых он причастен [58].

Факторинг этого периода довольно удачно характеризует М. Вестлейк: «Факторинг ... имел три различных функции: фактор оценивал кредитоспособность клиентов, от которых были получены заказы, и в большинстве случаев оплачивал продажу наличными, т.е. немедленно приобретал долговые требования без права регресса, он выдавал денежные авансы текстильным фабрикам, коммивояжерам и оптовым торговцам ..., под залог готовой продукции; в некоторых случаях он оказывал особые услуги, например, предоставлял помещения для выставки и хранения товара, брал на себя вопросы страхования, выставления счетов, упаковки, отгрузки и доставки ...» [38]. Таким образом к концу XIX века формируется классический образец американского факторинга.

Однако в 1890 г. в США вводится таможенный тариф Маккинли, предусматривающий защитные таможенные пошлины на текстиль в размере 49,5% для сдерживания его импорта из Европы. Агентам, специализировавшимся на импортном товарном факторинге, пришлось переориентироваться исключительно на внутренний рынок и отказаться от внешнеторговых операций. Резкое сокращение сферы деятельности агентов в начале XX в., а также возможность установления между производителями и обусловленная развитием укреплением материальной базы к сокращению до минимума количества факторинговых компаний в США. В результате чего американские факторинговые компании поменяли форму своей деятельности. Они становятся не посредниками при продаже товаров, а преобразуются в учреждения, которые финансируют производителей товаров (credit factoring) [75].

Тем не менее, в США факторинг продолжает рассматриваться как форма купли-продажи дебиторской задолженности. Так в разделе 9 Торгового кодекса США выдвигаются следующие основания заключения договора факторинга:

а) подписание договора факторинга между банком и клиентом;

б) предоставление клиенту оговоренной стоимости уступленной выручки;

в) составление финансового заявления для вступления фактора в силу.

Действительно, в случае заключения факторинга без регресса клиент полностью передает задолженность факторинговой компании, что сближает факторинг с договором цессии. Поэтому правовые последствия договора факторинга будут во многом сходны с ней.

Как известно, с переменной лиц в обязательстве к фактору переходят все права клиента в отношении должника. Это подтверждают и исследования О. Свериденко, который отмечает: «Ограничивать передачу прав по обязательству нельзя, поскольку это будет противоречить существу самого обязательства и института обеспечения исполнения обязательств. Права по дополнительному обязательству, так же как и по основному, принадлежат кредитору, который вправе уступить их другому лицу на тех же условиях и в том объеме, в каком они принадлежат ему на момент передачи. Каких-либо прямых ограничений на этот счет в законе не имеется. Однако следует иметь в виду, что не всякое дополнительное обязательство может быть предметом уступки без передачи основного» [26].

Однако на наш взгляд данное заключение не совсем точно. В ст. 384 ГК РФ, которая гласит: «право первоначального кредитора переходит к новому кредитору в том объеме и на тех условиях, которые существовали к моменту перехода права. В частности, к новому кредитору переходят права, обеспечивающие исполнение обязательства, а также другие связанные с требованием права, в том числе право на неуплаченные проценты».

Таким образом, при заключении договора факторинга между фактором и должником сохраняются правовые отношения, закрепленные в договоре купли-продажи.

Подводя итоги американской концепции факторинга, можно выделить следующие ее характеристики:

- факторинг возможен как в виде финансирования всех поставок клиента, так и в виде финансирования отдельной поставки;

- размер финансирования определяется фиксированным процентом от каждой поставки;

- вознаграждение осуществляется после поступления оплаты от дебитора, а не в момент регистрации поставки;

- не гарантируется получение фактором вознаграждения [14, c. 11].

Как сделку купли-продажи долговых обязательств, возникающих в процессе обращения товаров и услуг, рассматривают факторинг и в ФРГ. Однако здесь факторинг считают не столко кредитной, сколько торговой операцией. В случае, если организации, специализирующиеся на оказании факторинговых услуг, имеют статус банков, то помимо получения банковской лицензии они также должны руководствоваться положениями статьи 18 (о документах, являющихся основанием для предоставления кредита) и статьи 19 (о порядке выдачи кредита) кредитного законодательства ФРГ (FWG).

История итальянского факторинга началась в 1960 годах, с началом экспансии американских товаропроизводителей в Европу, что привело к активизации деятельности европейских фвакторинговых компаний. И в первую очередь итальянских факторов. Причины этого хорошо проанализировал М. Трейвиш: «Италия характеризуется, не скажу — плохой, но непредсказуемой платежной дисциплиной итальянского покупателя. Чем менее дисциплинировано платят покупатели, тем выше потребность в факторинге у поставщиков, поскольку здесь действует фактор неопределенности: неизвестно, когда поступит выручка. Вторая причина — субъективная. В Италии Центральный банк очень долго мешал развитию кредитной активности банков. Это было связано с очень высоким уровнем инфляции в 70-80-х годах прошлого века, вследствие чего банкам устанавливались очень жесткие нормы кредитования. Соответственно предприятия искали другие источники финансирования. В третьих, в Италии изначально была очень сильна факторинговая ассоциация, члены которой обменивались информацией вплоть до решений о том, кому какие лимиты установлены. А это даже больше чем бюро кредитных историй: информация идет не о конкретно выданных деньгах, а о лимитах» [76].

Неудивительно поэтому, что в Италии факторинг рассматривается как вид страховой операции, поскольку здесь фактор обычно не авансирует получение выручки поставщиком, а осуществляет платеж лишь по наступлении срока платежа должником. Т. е. фактор лишь принимает на себя риск неплатежа со стороны плательщика. Отношения, связанные с факторингом регулируются в Италии разрозненными нормативными актами. Один из них - Закон № 52 от 21 февраля 1991 г., применяемый к операциям сторон, являющихся предпринимателями, причем фактор должен отвечать требованиям достаточности капитала (не менее 10-кратного размера, необходимого для акционерных обществ). Если фактор и поставщик не отвечают названным требованиям, то их отношения регулируются ГК.

Действительно, факторинг является одним из основных инструментов снижения риска ликвидности, валютного, процентного и кредитного.

Валютный риск клиента связан с колебаниями валютных курсов. Если фирма осуществляет продажу иностранных товаров, то ее задолженность выражена в валюте, а сумма причитающаяся к получению — в рублях. В случае задержки оплаты товаров и одновременного падения курса рубля по сравнению с иностранной валютой фирма может понести существенные убытки. При использовании факторинга валютные риски снижаются, так как банк оплачивает основную часть стоимости контракта непосредственно после отгрузки товаров покупателю. Эти деньги фирма может немедленно направить на оплату своих валютных обязательств. Таким образом, снижение валютных рисков означает возможность немедленно конвертировать в валюту денежные средства, полученные от банка.

Под кредитными рисками при факторинге понимается возможность неоплаты дебиторами поставок с отсрочкой платежа. Это может происходить по следующим причинам:

- несвоевременная оплата должником задолженности;

- финансовая несостоятельность должника;

- правовая несостоятельность должника в результате действий государственных налоговых, судебных или правоохранительных органов (невозможность покрытия задолженности до решения суда);

- мошенничество со стороны должника, например подлог документов по поставке;

- форс-мажорная несостоятельность должника (возникновение обстоятельств непреодолимой силы).

После заключения факторингового договора и предоставления финансирования предприятию-клиенту банк полностью несет все убытки, связанные с непоступлением платы от дебиторов. Поставщик же может таких убытков избежать, так как уже получил от банка 60-90% от стоимости контракта. Впрочем, данное положение справедливо только для факторинга без регресса. В случае регрессного факторинга при неоплате поставки в течении определенного периода банк имеет право осуществить обратную переуступку денежного требования поставщику и востребовать с него сумму задолженности по этим дебиторам. Другими словами, кредитный риск остается у клиента.

Ликвидные риски представляют собой риски несвоевременной оплаты дебиторской задолженности, приводящие к недостатку средств у поставщика для покрытия текущих затрат. При факторинге поставщик получает финансовые ресурсы от банка практически в момент поставки, поэтому ликвидные риски поставщика становятся заботой банка.

Факторинг позволяет избежать так называемых процентных рисков. Они возникают в случае, когда компания за счет привлечения кредитов пытается восполнить недостаток оборотных средств, вызванный отсрочкой платежей. Напомним, что процентная ставка по краткосрочным кредитам в первую очередь зависит от ситуации на рынке заемных средств, поэтому предприятие не застраховано от резкого удорожания кредитных ресурсов.

При заключении же бессрочного договора факторинга банк гарантирует поставщику, что стоимость предоставляемых денежных ресурсов будет оставаться неизменной в течение довольно длительного периода времени (например, в течение полугода или года). Этот аспект факторингового обслуживания является дополнительным стабилизирующим фактором для бизнеса поставщика [34].

В нашей стране факторинг впервые появился в 1988 г., при этом значительно отличаясь от того продукта, который бал представлен на международном рынке. Факторы приобретали только просроченную дебиторскую задолженность, при этом договор заключался как с поставщиком так и с покупателем товаров. В последнем случае — в целях гарантирования платежа поставщику путем кредитования покупателя.

После перехода к рыночной экономике факторинг постепенно приводится в соответствие с международной практикой, признается государством. В 1992 г. Федеральным законом «О банках и банковской деятельности» факторинг включается в состав банковских операций и сделок. А уже в 1996 году выходит вторая часть ГК РФ, глава 43 которого была посвящена финансированию под уступку денежного требования, которое несколько отличается от классического определения факторинга.

После этого законодательная деятельность в области регулирования факторинга прекратилась. Поэтому вплоть до настоящего времени весь бизнес строится на 43-й главе Гражданского кодекса и общих требованиях ЦБ к кредитным организациям в части обслуживания корпоративных клиентов. Были попытки написать отдельный закон о факторинге, внести поправки в 43-ю главу, но они окончились ничем. При этом ровно год назад вступили в силу поправки в статью 825 ГК РФ, которые позволили предоставлять услуги факторинга без банковской лицензии, то есть любой коммерческой организации. Это был антикризисный тактический шаг государства для снижения риска неплатежей в экономике.

К сожалению, дальше этих поправок дело не пошло. Факторинг продолжает подменяться понятием финансирование под уступку денежного требования. В нашей стране за ним закрепляется только кредитная функция.

Действительно, факторинг является одной из форм финансирования клиента, во многом схожего с кредитованием под залог кредиторской задолженности. Однако как самостоятельный вид финансирования факторинг отличают следующие признаки:

Кредит в большинстве случаев выдается под обеспечение (залог). При факторинге обеспечение не требуется.

Для получения кредита необходимо предоставить бухгалтерскую отчетность предприятия, пройти процедуру анализа финансово-хозяйственной деятельности. При факторинге достаточно предоставить счет-фактуру.

Кредит оформляется на фиксированный срок. При факторинге финансирование происходит в течение срока, по которому предоставлена фактическая отсрочка платежа. Кроме того, если кредит носит разовый характер, то с клиентом фактор может заключить договор о полном факторинговом обслуживание на фиксированный срок, в течении которого будет финансировать его деятельность. Другими словами, позволяет использовать факторинговую линию.

Выдача кредита происходит в день, который прописан в кредитном договоре. При факторинге финансирование осуществляется в день отгрузки товара.

Кредит не может быть больше максимальной суммы, прописанной в кредитном договоре. При факторинге объемы финансирования зависят от объемов продаж.

Кредитование не предусматривает предоставление дополнительных услуг. При факторинге предоставляется управление дебиторской задолженностью.

«Теоретический факторинговая сделка может вообще не предполагать предоставление финансирования, - отмечает Михаил Трейвиш, председатель правления Национальной факторинговой компании «Уралсиб-НИКойл». - Главное, что должен включать факторинг - это кредитное страхование и комплекс услуг по управлению дебиторской задолженностью». Эту концепцию поддерживают и в «Пробизнесбанке»: «У нас процентная ставка по факторингу состоит из двух частей, - говорит Мария Кузнецова, начальник управления факторинга и уступки денежного требования. - Это ставка за финансирование и ставка за административное управление дебиторской задолженностью» [34]. Часто факторинговая сделка оформляется при помощи двух договоров - о предоставлении кредита и об управлении дебиторской задолженностью. Это вызвано налоговыми соображениями: проценты по кредитному договору не облагаются НДС.

Факторинг в отличие от кредита не исключает одновременное использование традиционных долговых инструментов, притом, что кредиты, облигации и векселя, например, являются конкурирующими инструментами привлечения заемного финансирования, факторинг может применяться одновременно с ними, поскольку не требует предоставления традиционных залогов или гарантий.

Кредит погашает лицо, за ним обратившееся, факторинг погашается за счет разницы между суммой средств, предоставленных клиенту и суммой средств, полученных от должника клиента.

Заметим, что в некотрых странах факторинг также имеет толкование отличное от общепринятого. Так во Франции факторинг, согласно ст. 1250 ГК Ф, расматривается как разновидность суброгации, т. е. как уступка права, возникающей в силу закона и состоящей в переходе к новому кредитору требований в размере реально произведенной за них оплаты (или иного исполнения).

В Бельгии под факторингом понимается форма кредитования, выражающаяся в инкассировании дебиторской задолженности клиента, то есть — покупка специализированной финансовой компанией или банком всех денежных требований клиента к должнику. Если же данную покупку осуществляет иная компания то клиент обязан известить должника заказным письмом, содержащим специальную оговорку. При этом ведение факторинговых операций регулируется стандартными правилами о цессии.

В Финляндии отношения между сторонами договора факторинга регулируются Законом о договорах, а также нормами о залоге прав требования. При этом договор факторинга считается заключенным в тот момент, когда должник получает уведомление о нем. Получив данное извещение, а также товаросопроводительные документы — он обязан произвести платеж фактору. В случае, если должник пренебрег данной обязанностью — ответственность за это ложится на клиента.

Кроме того, факторинг широко используется как один из ключевых институтов управления дебиторской задолженностью. Как правило фактор при заключении договора осуществляет всю работу с дебиторами: контролирует выполнение должник условий договора, ведение бухгалтерской отчетности клиента, в том числе книги продаж. Это позволяет предприятию существенно сэкономить на оплате дополнительных мест и рабочего времени сотрудников, ответственных за проведение финансовых расчетов.

Так, например Национальная факторинговая компания осуществляет следующие услуги по управлению дебиторской задолженностью.

Работа по предупреждению случаев неплатежей на стадии заключения договора на факторинговое обслуживание:

Проверка потенциальных контрагентов и заёмщиков.

Установление действительности предоставленных контрагентом или заёмщиком учредительных документов и лиц, имеющих право подписи финансовых документов, в том числе:

- сведений о регистрации предприятия;

- данные об аппарате управления;

- наличие основных средств и прочего имущества;

- размер дебиторской задолженности, по которой вынесено решение суда и возбуждена процедура исполнительного производства, и тенденции её погашения;

- деловая репутация организации;

- возбуждение процедуры банкротства в отношении организации.

Установление действительной долговой истории контрагентов и заёмщиков на предмет обслуживания ими своих долговых обязательств, финансовое состояние контрагентов.

Анализ, подготовка и рекомендации по планируемым к подписанию контрактам.

Изучение активов контрагентов и заёмщиков, с целью обеспечения гарантий по планируемым контрактам.

Выезд на место, оценка и определение ликвидности имущества, предлагаемого контрагентами или заёмщиками в обеспечение гарантий по контрактам.

Контроль процедуры официальной регистрации залога.

Оказание услуг по полной процедуре взыскания по договорам факторингового обслуживания:

Розыск должника и его имущества.

Направление письменного уведомления о возврате задолженности.

Выезд к должнику.

Организация юридического преследования должника в рамках действующего законодательства, которое включает в себя ряд действенных мероприятий, направленных на скорейшее погашение задолженности.

Подготовка необходимых документов для обращения в суд.

Обращение в судебные органы.

Представление интересов в суде.

Участие в исполнительном производстве.

Сопровождение процедуры банкротства.

Организация уголовного преследования должника в рамках действующего законодательства.

Изучая мировой рынок факторинга, стоит отметить и еще одну особенность развития факторинга в западных странах. «Для развития факторинга очень важно наличие определенного законодательства. Естественно, в тех странах, где соответствующие услуги не требуют лицензирования, факторинг развивается значительно быстрее, у огромного количества игроков есть возможность выйти на этот рынок. Если же имеются законодательные ограничения (например, установлено, что факторинговые услуги могут оказывать только банки), то, конечно же, рынок резко сужается» [84] - отмечает Ю. Волков, председатель совета директоров МФК «Траст».

Таблица 1.

Зависимость степени развития рынка факторинга от регулирования [63]

| Страна | Законодательное регулирование | Оборот факторинга / ВВП, % |

| Австрия | Нужна банковская лицензия для всех видов факторинга | 1,2 |

| Германия | Нужна банковская лицензия для отдельных видов факторинга | 3,1 |

| Франция | Банковская лицензия не нужна, но факторинговые компании поднадзорны Банку Франции | 5,3 |

| Италия | Государственное регулирование существует, но не имеет отношение к банковскому | 7,8 |

| Великобритания | Государственное регулирование отсутствует | 13,4 |

Этот же вывод отмечают и исследования Мирового банка. Хотя во многих странах мира соотношение объема факторингового рынка и ВВП достаточно высоко, доля факторинга в ВВП снижается тем быстрее, чем сильнее урегулирована факторинговая деятельность в стране. Так, в Италии, Великобритании, Португалии это соотношение составляет порядка 10%, а в Германии этот показатель составляет около 2 %.

Так Ассоциация факторинговых компаний (АФК) приводит следующие данные о развитии мирового рынка факторинга (таблица 1):

в Англии, где деятельность факторинговых компаний никак не регулируется, число факторов находится в районе 100, оборот за 2007 год составил 286,5 млрд. евро. Во Франции, где факторинговая деятельность подчиняется Банку Франции, число факторов состаляет 25, оборот за 2007 год — 121,66 млрд. евро; в Германии — около 40 Факторов, оборот — 89 млрд. евро. Исключением из общего правила здесь может быть разве что США, в которой действуют 108 факторинговых компаний, с общим оборотом факторинга — 97 млрд. евро., что в объеме ВВП не превышает 1-2 %.

Такое различие во многом объясняется и направлением использования факторинга. Так в Великобритании факторы обслуживают производственные компании, компании сферы услуг и оптово-розничной торговли. В Италии факторинг широко используется в сфере коммерческих, транспортных и телекоммуникационных услуг. В Дании наибольший спрос на услуги факторов предъявляет текстильная промышленность, в Греции – пищевая промышленность, в Австрии – электроэнергетическая, деревообрабатывающая и химическая отрасли [77].

Стоит отметить еще одну особеность мирового рынка факторинга. Не смотря на то, что факторинг представлен целым рядом разновидностей: инвойс-дискаунтинг, факторинг с регрессом, факторинг без регресса, коллекторские услуги, реверсивный факторинг и др. - соотношение этих продуктов в каждой стране разное, что во многом объясняется обычаями делового оборота. Так, анализируя рынок факторинга Великобритании, М. Трейвиш отмечает: «Дело в том, что еще до появления факторинга сложилась очень сильная индустрия кредитного страхования. Ко времени появления факторинга уже все английские компании, в силу традиций делового оборота, имели контракты с кредитными страховщиками. И услуга, связанная с покрытием кредитных рисков, в Англии оказалась невостребованной» [70]. Поэтому основную масу рынка Великобритании занимает факторинг с регрессом.

В то же время в континентальной Европе, наоборот, первые места занимает факторинг без регресса. Так, например, в Болгарии его доля составляет 90 %, Италии 64 %, Франции — 55 %. Хотя если брать рынок каждой страны: то можно увидеть некоторые отличия. Так, Швеции, Голландии, Кипре, Германии преобладает инвойс-дискаунтинг. В Болгария и Дании доминирует факторинг без регресса. В Португалии, Австрии, Венгрии, напротив до 90% операций приходится на долю факторинга с регрессом. Особняком стоит Испания, где 38% рынка приходится на реверсивный факторинг.

Россия в связи с неразвитостью кредитного страхования вплоть до 2008 года шла по пути континентальное Европы, однако в связи с экономическим кризисом вынуждена была перейти на факторинг с регрессом.

По разному происходит и развитие факторинговых услуг в развитых и развивающихся странах. «На Западе некоторые факторинговые компании одновременно предлагают своим клиентам и инвойс дискаунтинг, и факторинг, и другие продукты, не волнуясь по поводу того, что клиент может в чем-то запутаться» [70], - отмечает генеральный секретарь International Factors Group Эрик Тиммерманс. В то же время в развивающихся странах, где только начинают отходить от классического факториннга, постепенно внедряя инвойс-дискаунтинг, происходит некоторое путанность в восприятии отдельных видов факторинговых продуктов. Это характерно и для отечественного рынка.

Кроме того, определенное влияние на распространение тоого или иного вида факторинга могут оказать платежная дисциплина клиентов (например, в Швеции, где отсрочка платежа практически не используется — факторинговые услуги не развиты) а также вид отрасли, обслуживаемой факторингом. Если принять во внимание, что: в Великобритании факторы обслуживают производственные компании, компании сферы услуг и оптово-розничной торговли; в Италии факторинг широко используется в сфере коммерческих, транспортных и телекоммуникационных услуг; в Дании наибольший спрос на услуги факторов предъявляет текстильная промышленность, в Греции – пищевая промышленность, в Австрии – электроэнергетическая, деревообрабатывающая и химическая отрасли, а во Франции — основное внимание уделяется транспортным услугам, розничной торговли, легкой промышленности, услугам по трудоустройству - можно сделать вывод о том, что наиболее перспективными отраслями для факторинга является розничная торговля и сфера оказания услуг.

Глава 2. Рынок факторинга в российской федерации

2.1 Общая характеристика рынка факторинга

Бурный рост российского рынка факторинга в 2005 — 2007 гг. был прерван кризисными явлениями в мировой финансовой системе и резким ростом стоимости фондирования. В результате в 2008 г. впервые за последние пять лет темпы роста рынка факторинга резко замедлились. Доля факторинга в ВВП сократилась с 1,56% в 2007 г. до 1,44% в 2008 г. Если в 2007 г. объем требований, уступленных Факторам, в 1,7 раза превзошел аналогичный показатель прошлого года, то в 2008 г. этот рынок вырос лишь на 16,7% до 602 млрд. руб. [60] (рисунок 4).

Положительный прирост по итогам года - заслуга относительно успешной работы факторов в I полугодии 2008 г. Главным направлением которой стала ориентация факторов на работу в регионах. Доля Москвы и Санкт-Петербурга в объеме уступленных требований снизилась по сравнению с аналогичным периодом 2007 года с 62,1 до 58,2 % (рисунок 5). Наиболее динамично развивается рынок факторинга на Дальнем Востоке, рост факторингового рынка которого составил более 250 % [48].

Происходит в 2008 году и постепенная переориентация факторов на малый и средний бизнес. Доля уступленных требований предприятий малого и среднего бизнеса вырос с 15,9 % в первом полугодии 2007 года до 30,1 % в первом полугодии 2008 года (рисунок 6). В абсолютном выражении объемы факторинга малого бизнеса увеличился в 3,3 раза, тогда как прирост факторинга крупного бизнеса составил всего 44 % [48].

Во втором полугодии 2008 года волна финансового кризиса накрыла и факторинговую отрасль: из-за сужения ресурсной базы многих участников рынка объемы финансирования клиентов сократились. Кроме того, значительное влияние на объемы и развитие рынка оказал дефолт крупнейшего (по данным исследования «Эксперт РА» за первое полугодие 2008 года) Фактора - ФК «Еврокоммерц», доля которого на рынке составляла 22,3%).

Менее громким, но не менее значимым для рынка событием стала продажа факторингового бизнеса МФК «Траст» банку ВТБ. По данным агентства «Эксперт РА», на начало 2008 года МФК среди российских факторинговых компаний занимала 5-е место по объему предоставленного финансирования (17,6 млрд руб.) и 4-е место по числу обслуженных компаний (794) и занимал устойчивую нишу на рынке. Причиной продажи стало невозможность привлечения заемных средств с нутреннего и внешнего рынка, а также растущая просрочка по задолженности контрагентам из-за финансовой сложности самих контрагентов [81].

Эти тенденции повлияли и на остальных участников рынка факторинга, которым пришлось осуществить выбор: либо укрепления системы риск-менеджмента, совершенствование работы с просроченной задолженностью, либо осуществить уход с рынка. Что и продемонстрировали МФК «Траст», КБ «Система», банк «Северная казна» и другие.

Одновременно увеличилась и стоимость факторинговых услуг. Однако для клиентов данная проблема являлась второстепенной — большинство компаний значительно усилили требования к потребителям услуг. В ряде случаев банки ставили в качестве одного из условий наличие дополнительного обеспечения. А. Морозов, начальник управления факторинга банка «Петрокоммерц» следующим образом прокомментировал эту ситуацию: «Если мы видим, что финансовое состояние клиента не блестящее, но компания достаточно типична для факторингового бизнеса, у неё есть перспективы на рынке, то мы принимаем решение по подкреплению своих позиций - запрашиваем дополнительное обеспечение. И клиенты нормально на это реагируют» [60].

Таблица 2.

Ренкинг крупнейших факторов за 2008 год [25]

| Место фактора в ренкинге в 2008 г. | Наименование фактора | Обем денежных требований уступленных фактору в 2008 г., тыс. руб. | Темпы роста в 2008 г., % |

| 1 | ОАО «Промсвязьбанк» | 141.822.178,0 | 146,4 |

| 2 | ФК «Еврокоммерц» | 93.769.341,3 | 77,5 |

| 3 | ОАО Банк НФК | 67.286.830,0 | 108,3 |

| 4 | ОАО Банк «Петрокоммерц» | 60.950.381,0 | 112,7 |

| 5 | ЗАО «БСЖВ» | 33.886.914,0 | 276,9 |

| 6 | ЗАО «ТрансКредитФакторинг» | 22.485.594,3 | 185,3 |

| 7 | ЗАО ЮниКредитБанк | 20.759.017,6 | 154,9 |

| 8 | ОАО «Номос-Банк» | 14.879.273,9 | 106,1 |

| 9 | ОАО «Газпромбанк» | 14.724.920,4 | 207,9 |

| 10 | ОАО АКБ «Металлинвестбанк» | 10.310.967,0 | н/д |

Заметим, что ужесточение требований к клиентам и качеству торговой дебиторской задолженности, сокращение лимитов на одного клиента, а также уход с рынка некоторых крупных факторов заставили ряд клиентов заняться поиском новых партнеров. Поэтому в 2008 году происходит регистрация новых факторинговых фирм, расширением сферы деятельности старых участников.

Таким образом, в 2008 году прозошло перераспределение рынка факторинга. Впервые за время составления рэнкинга крупнейших факторинговых компаний первое место, как это показано в таблице 2, по объему уступленных требований занял «Промсвязьбанк». По оценке аналитиков «Эксперт РА», концентрация рынка, рассчитанная как доля 5 крупнейших Факторов, в 2008 году продолжила снижаться и составила 52,8% (68,6% в 2007 году). Снижение уровня концентрации связано с уходом с рынка в конце 2008 года ФК «Еврокоммерц» и динамичным ростом таких Факторов, как Газпромбанк, «Промсвязьбанк», КБ «СМП», «БСЖВ» и других. Кроме того определенное влияние на снижение уровня концентрации оказала успешная работа относительно новых участников рынка: ОАО «Газпромбанк», ЗАО «ФК Горизонт», ОАО «Банк Казанский», ОАО «Банк Северная казна». Следует отметить и начало освоения рынка факторинга крупнейшими банковскими структурами — в 2008 году о планах выхода на рынок объявили Сбербанк и Альфа-банк.

В целом перспективы рынка в 2009 году под влиянием экономического кризиса оценивались по разному. Наиболее оптимистичный прогноз находился в границах 5-10% роста рынка по отношению к 2008 году, наиболее пессимистичный - падение объемов рынка на 50%. По мнению «Эксперта РА» объемы рынка в 2009 году не превысят 630 млрд. руб. (прирост, если и будет, то составит не более 5% по отношению к 2008 году).

Главными событиями 2009 года на рынке факторинга стали банкротство ФК «Еврокоммерц», отмена лицензирования факторинговой деятельности, принятие Госдумой проекта Федерального закона «Об основах государственного регулирования торговой деятельности в Российской Федерации» и консолидация игроков в рамках Ассоциации факторинговых компаний.

Таблица 3.

Ренкинг крупнейших факторов за 1 полугодии 2009 года

| Место фактора в ренкинге в 2008 г. | Наименование фактора | Объем денежных требований уступленных фактору в 1-м полугодии 2008 г., тыс. руб. | Объем денежных требований уступленных фактору в 1-м полугодии 2009 г., тыс. руб. | Темпы роста в 2009 г., % |

| 1 | ОАО «Промсвязьбанк» | 68.899.474 | 53.230.349 | -22,74 |

| 2 | ОАО Банк НФК | 34.047.115 | 17.065.354 | -47,53 |

| 3 | ОАО Банк «Петрокоммерц» | 31.992.413 | 13.833.508 | -50,51 |

| 4 | ЗАО «ТрансКредитФакторинг» | 9.434.470 | 9.245.047 | -2,01 |

| 5 | ОАО АКБ «Металлинвестбанк» | 4.463.989 | 9.517.357 | 203,6 |

| 6 | ЗАО «БСЖВ» | 16.091.216 | 8.032.397 | -50,08 |

| 7 | ФК «Лайф» | н.д. | 6.045.976 | н.д. |

| 8 | ЗАО «Альфа-банк» | н.д | 5.806.467 | н.д. |

| 9 | ОАО «Газпромбанк» | 6.792.374 | 5.203.082 | -23,4 |

| 10 | ЗАО «Юникредитбанк» | 10.873.821 | 4.421.803 | -59,34 |

Если говорить о динамике рынка факторинга, то в первом полугодии 2009 года он сократился в два раза по сравнению с аналогичным периодом прошлого года. Главными причинами этого стали банкротство ФК «Еврокоммерц» и общим сокращением деловой активности основных игроков (таблица 3). Общее снижение объема рынка факторинга, без учета результатов Еврокоммерц, составило 33 % [37]. Еще одним итогом первого полугодия 2009 года стало перераспределение рынка в пользу банков. Доля банков-факторов на рынке в зависимости от объемов уступленных требований увеличилась с 65 % в первом полугодии 2008 года до 88 % в первом полугодии 2009 года [37]. В. Носов, директор депертамента факторинговых операций Промсвязьбанка так прокоментировал данную ситуацию: «В условиях дефицита денег рынок стал преимущественно банковским, что, в свою очередь, потребовало увеличения резервов банков-факторов для обеспечения роста портфелей. Не все банки оказались к этому готовы, что и послужило причиной отрицательной динамики рынка в целом» [61]. В связи с этим некоторые банки стали организовывать дочерние факторинговые компании, имеющие доступ к ресурсам банка, но не обязанные осуществлять обязательное резервирование. В качестве примера здесь можно привести ФК «Лайф», дочернюю компанию Пробизнесбанка, занимающую в ренкинге 7 место (таблица 3). Продолжающиеся ужесточение требований к клиентам и их дебиторам привело к разделению рынка на высокорисковую и низкорисковую части. При этом в условиях кризиса первая из них характеризуется большим спросом и полным отсутствием предложения. Тогда как в низкорисковом факторинге продолжается рост конкуренции, что приводит к снижению ставок, которое в 2009 году составило в среднем с 30 — 38 % на начало года до 20 — 23 % годовых в середине года [37]. В настоящее время факторы условно разделились на три группы: крупные, средние и мелкие факторы, как это показано в таблице 3. В первой группе к концу 2009 года остался только ОАО «Промсвязьбанк», однако и он сократил свою деятельность на 23 %. Среди средних и мелких факторов среднее сокращение составило 39 % и 49,86 % соответственно [61]. Хотя и в этой группе есть фирмы продолжающие стабильно развиваться. К ним в частности относятся ТрансКредитФакторинг, практически не сократившая объемов деятельности, а также Металинвестбанк, увеличивший объем факторинговых платежей в два раза. Из небольших факторинговых компаний «в плюсе» по сравнению с первым полугодием 2008 года лишь СДМ-БАНК и Банк «Вологжанин».

Те факторинговые компании и банки, которые работают с крупным бизнесом, меньше сократили объемы уступленных требований, чем Факторы, специализирующиеся на малом бизнесе. В факторинговой отрасли более крупные поставщики получают финансирование у крупнейших Факторов. Так лидер рынка - ОАО «Промсвязьбанк» сохранил позиции, так как работает преимущественно с клиентами, относящимися к крупному бизнесу (67%). У компаний, относящихся ко второму размерному классу, доля крупных клиентов в среднем составляет 56%, а у небольших Факторов – лишь 25%. Таким образом, сокращение числа малых и средних компаний, которые наиболее существенно пострадали во время кризиса, отразилось и на рынке факторинга в России.

Таблица 4.

Группы факторов в 2009 году [31]

| Класс | Факторы, отнесенные к соответствующему размерному классу | Критерии отнесения к классу, объемы уступленных требований за 2009 год | Темпы прироста объемов уступленных требований в 2009 году по сравнению с первым полугодием 2008 года |

| Крупные Факторы | ОАО «Промсвязь банк» | Свыше 50 млрд. руб. | -22,74% |

| Средние Факторы | Банк НФК (ЗАО), Петрокоммерц, ЗАО «ТрансКредитФакторинг», ОАО АКБ «Металлинвест факторинг», ЗАО «БСЖВ», ФК «Лайф», ОАО «Альфа-банк», ОАО «Газпромбанк», ЗАО ЮниКредит Банк | От 4 до 20 млрд. руб. | -39,21% |

| Малые Факторы | КБ «Роспромбанк», АБ «ОРГРЭСБАНК», ФК «Санкт-Петербург», ЗАО «ТКБ», ЗАО «РФК», КБ «СДМ_Банк», ОАО «СМП Банк», ООО «Эконом-факторинг», ОАО «СКБ-банк», ООО МФГ «ЮниФактор», ЗАО АКИБ «Церих», ЗАО «Банк «Волгожанин» | Менее 1,1 млрд. руб. | -49,86% |

Основными участниками рынка становятся банковские компании, на долю которых приходится более 70 % финансирования. Продолжается наращивание концентрации рынка: если в первой половине 2008 года на долю пяти крупнейших факторов приходилось 66% от общего числа уступленных требования, то в конце 2009 года данный показатель достиг уже 85 % [33] (рисунок 7).

Стоит отметить и то факт, что большинство активных игроков рынка факторинга начинают объединяться в рамках Ассоциации факторинговой компании. В конце 2009 года доля участников АФК в обороте рынка факторинга составила 63 % [31]. И это не удивительно, учитывая тот факт, что в состав АФК вошли: ООО «БСЖВ Факторинг», ЗАО «Банк «НФК», ЗАО «ЮниКредитБанк», ОАО «Промсвязьбанк» и другие. Такое объединение можно объяснить стремлением факторинговых компаний стабилизировать ситуацию на рынке факторинга, чего невозможно достичь без оптимизации и объединения усилий.

Изучение региональной структуры рынка факторинга, существено изменилась. Под влиянием экономического кризиса некоторые факторы стали закрывать малопривлекательные региональные представительства, происходит значительный отток средств из регионов в центральные районы (рисунок 8). Если в середине года доля столицы в объемах уступленных требований составляла 68,7%, то по итогам года – 66,0%. Увеличить свою долю в региональной структуре сделок помимо Москвы удалось ещё только Санкт-Петербургу (доля выросла с 8,3 в середине 200ие фактора

Если говорить о динамике рынка факторинга, то в первом полугодии 2009 года он сократился в два раза по сравнению с аналогичным периодом прошлого года. Главными причинами этого стали банкротство ФК «Еврокоммерц» и общим сокращением деловой активности основных игроков (таблица 3). Общее снижение объема рынка факторинга, без учета результатов Еврокоммерц, составило 33 % [37]. Еще одним итогом первого полугодия 2009 года стало перераспределение рынка в пользу банков. Доля банков-факторов на рынке в зависимости от объемов уступленных требований увеличилась с 65 % в первом полугодии 2008 года до 88 % в первом полугодии 2009 года [37]. В. Носов, директор депертамента факторинговых операций Промсвязьбанка так прокоментировал данную ситуацию: «В условиях дефицита денег рынок стал преимущественно банковским, что, в свою очередь, потребовало увеличения резервов банков-факторов для обеспечения роста портфелей. Не все банки оказались к этому готовы, что и послужило причиной отрицательной динамики рынка в целом» [61]. В связи с этим некоторые банки стали организовывать дочерние факторинговые компании, имеющие доступ к ресурсам банка, но не обязанные осуществлять обязательное резервирование. В качестве примера здесь можно привести ФК «Лайф», дочернюю компанию Пробизнесбанка, занимающую в ренкинге 7 место (таблица 3). Продолжающиеся ужесточение требований к клиентам и их дебиторам привело к разделению рынка на высокорисковую и низкорисковую части. При этом в условиях кризиса первая из них характеризуется большим спросом и полным отсутствием предложения. Тогда как в низкорисковом факторинге продолжается рост конкуренции, что приводит к снижению ставок, которое в 2009 году составило в среднем с 30 — 38 % на начало года до 20 — 23 % годовых в середине года [37]. В настоящее время факторы условно разделились на три группы: крупные, средние и мелкие факторы, как это показано в таблице 3. В первой группе к концу 2009 года остался только ОАО «Промсвязьбанк», однако и он сократил свою деятельность на 23 %. Среди средних и мелких факторов среднее сокращение составило 39 % и 49,86 % соответственно [61]. Хотя и в этой группе есть фирмы продолжающие стабильно развиваться. К ним в частности относятся ТрансКредитФакторинг, практически не сократившая объемов деятельности, а также Металинвестбанк, увеличивший объем факторинговых платежей в два раза. Из небольших факторинговых компаний «в плюсе» по сравнению с первым полугодием 2008 года лишь СДМ-БАНК и Банк «Вологжанин».

Те факторинговые компании и банки, которые работают с крупным бизнесом, меньше сократили объемы уступленных требований, чем Факторы, специализирующиеся на малом бизнесе. В факторинговой отрасли более крупные поставщики получают финансирование у крупнейших Факторов. Так лидер рынка - ОАО «Промсвязьбанк» сохранил позиции, так как работает преимущественно с клиентами, относящимися к крупному бизнесу (67%). У компаний, относящихся ко второму размерному классу, доля крупных клиентов в среднем составляет 56%, а у небольших Факторов – лишь 25%. Таким образом, сокращение числа малых и средних компаний, которые наиболее существенно пострадали во время кризиса, отразилось и на рынке факторинга в России.

Таблица 4.

Группы факторов в 2009 году [31]

| Класс | Факторы, отнесенные к соответствующему размерному классу | Критерии отнесения к классу, объемы уступленных требований за 2009 год | Темпы прироста объемов уступленных требований в 2009 году по сравнению с первым полугодием 2008 года |

| Крупные Факторы | ОАО «Промсвязь банк» | Свыше 50 млрд. руб. | -22,74% |

| Средние Факторы | Банк НФК (ЗАО), Петрокоммерц, ЗАО «ТрансКредитФакторинг», ОАО АКБ «Металлинвест факторинг», ЗАО «БСЖВ», ФК «Лайф», ОАО «Альфа-банк», ОАО «Газпромбанк», ЗАО ЮниКредит Банк | От 4 до 20 млрд. руб. | -39,21% |

| Малые Факторы | КБ «Роспромбанк», АБ «ОРГРЭСБАНК», ФК «Санкт-Петербург», ЗАО «ТКБ», ЗАО «РФК», КБ «СДМ_Банк», ОАО «СМП Банк», ООО «Эконом-факторинг», ОАО «СКБ-банк», ООО МФГ «ЮниФактор», ЗАО АКИБ «Церих», ЗАО «Банк «Волгожанин» | Менее 1,1 млрд. руб. | -49,86% |

Основными участниками рынка становятся банковские компании, на долю которых приходится более 70 % финансирования. Продолжается наращивание концентрации рынка: если в первой половине 2008 года на долю пяти крупнейших факторов приходилось 66% от общего числа уступленных требования, то в конце 2009 года данный показатель достиг уже 85 % [33] (рисунок 7).

Стоит отметить и то факт, что большинство активных игроков рынка факторинга начинают объединяться в рамках Ассоциации факторинговой компании. В конце 2009 года доля участников АФК в обороте рынка факторинга составила 63 % [31]. И это не удивительно, учитывая тот факт, что в состав АФК вошли: ООО «БСЖВ Факторинг», ЗАО «Банк «НФК», ЗАО «ЮниКредитБанк», ОАО «Промсвязьбанк» и другие. Такое объединение можно объяснить стремлением факторинговых компаний стабилизировать ситуацию на рынке факторинга, чего невозможно достичь без оптимизации и объединения усилий.

Изучение региональной структуры рынка факторинга, существено изменилась. Под влиянием экономического кризиса некоторые факторы стали закрывать малопривлекательные региональные представительства, происходит значительный отток средств из регионов в центральные районы (рисунок 8). Если в середине года доля столицы в объемах уступленных требований составляла 68,7%, то по итогам года – 66,0%. Увеличить свою долю в региональной структуре сделок помимо Москвы удалось ещё только Санкт-Петербургу (доля выросла с 8,3 в середине 2009 г. до 12,1% в конце) и Дальневосточному федеральному округу (доля выросла с 0,08% в 2008 г. до 0,12% в 2009 г.). Остальные федеральные округа показали падение относительно 2008 года.

Заметим, что ряд факторов, например Промсвязьбанк наоборот продолжили укреплять региональную сеть. При этом ставки по факторинговому обслуживанию в регионах по сравнению с центральными районами были увеличены на 3 — 5 пунктов, что объясняется низкой платежной дисциплиной клиентов и дебиторов. Кроме того, основную часть сделок в регионах осуществлял банк «Еврокоммерц», после ухода с рынка которого данная ниша оказалась незаполненной.

Продолжается в 2009 года и активная работа по привлечению на рынок малого бизнеса. В 2009 года доля клиентов указанной категории выросла на 16 п.п. По сравнению с первым полугодием 2008 года и составила 55,6 % (рисунок 9). Наряду с этим значительно уменьшилась доля клиентов, относящихся к среднему бизнесу. Это во многом объясняется банкротством ФК «Еврокоммерц», обслуживавшей в первом полугодии 2008 года 2415 клиентов (28,5 % от общего числа всех компаний, получивших факторинговое обслуживание). Довольно стабильно разивается рынок крупных клиентов, что объясняется его большей устойчивостью к экономическому кризису. «Свой вклад в увеличение доли крупных клиентов в целом по рынку внес кризис. Крупные компании быстрее справились с проблемами и доказали, что они отличаются большей финансовой устойчивостью, нежели средние и малые предприятия» - комментирует Виктор Носов [72].

Стоит отметить еще одну тенденцию рынка. С началом кризиса поведение многих поставщиков продукции изменилось: компании либо перешли на предоплату, либо, наоборот, увеличили отсрочки платежа. Срочную структуру факторинговых портфелей по итогам 2009 года определят именно эти разнонаправленные тенденции поведения поставщиков. В результате средний срок факторинговой сделки увеличился с 53 дней в 2008 году до 67 дней в 2009. Увеличение среднего срока сделки произошло, главным образом, за счет значительного роста сделок срочностью от 181 дня до года (рисунок 10). Ключевую роль в этом сыграл Промсвязьбанк, в его объемах уступленных требований обязательства до года составили 7,7%.

С услинием риск-менеджмента факторами, а также ухудшением платежеспособности клиента происходит сокращение доли безрегрессного факторинга с 17,1 до 11,5 %. По-прежнему лидерами в сегменте безрегрессного факторинга выступают БСЖВ Факторинг и НФК, доля данного вида факторинга в объемах уступленных требований этих компаний составила в 2009 году 79 и 37% соответственно.

В то же время из-за ухудшения платежной дисциплины дебиторов происходит наращивание доли факторинга с регрессом, рост которого в течении года составил 6,1 % (рисунок 11). Несколько снизилась за 2009 год доля международного факторинга. Руководитель блока управления продуктовым рядом и иновациями НФК Корнелиу Рубу так поясняет это процесс: «За первые 4 месяца 2009 года объем экспорта сократился на 47,1% по сравнению с аналогичным периодом 2008 года, достигнув уровня 2005 года. Падение экспорта коснулось не только топливно-энергетических товаров, но и практически всех факторабельных отраслей. Учитывая, что факторинговое обслуживание больше характерно для товарных групп, ориентированных на конечный розничный спрос, факторабельный экспорт был традиционно ориентирован на страны СНГ, которые больше других оказались затронуты кризисом.

Одновременно с этим, экспортеры, чьи контракты были номинированы в иностранной валюте, в меньшей степени пострадали в текущих условиях, т.к. девальвация национальной валюты пошла им на пользу, и именно такие клиенты являются особенно интересными для факторов. Объем импорта сократился на 38,9% по сравнению с аналогичным периодом 2008 года. Импортеры стали первыми жертвами кризиса в связи с резким ростом себестоимости, вызванной более чем 25% девальвацией рубля к ключевым иностранным валютам, в условиях сжатия рынков, падения спроса и вытекающим отсюда падением продаж. Практика привязки цен на товары внутри страны к курсу иностранных валют не успела полностью вернуться из конца 90-х, и те компании, которые не успели или просто не смогли пересмотреть вовремя цены на импортируемую и реализуемую на внутреннем рынке продукцию, получили серьезные убытки. Самый сильный удар пришелся на импортеров машин и оборудования. Одновременно с этим, спрос на услуги импортного факторинга как инструмента управления рисками у иностранных контрагентов остается высоким в условиях ограниченности альтернативных инструментов риск-менеджмента по поставкам в Россию» [71].

Более категорично высказался Виктор Носов: «В международном факторинге подкачали зарубежные страховщики, из-за которых «просела» двухфакторная модель. Но мы отдаем себе отчет в том, что сложности носят не только объективный, но и временный характер. В этом плане России неразвитость рынка финансовых услуг оказалась на руку, и внутренний факторинг в России сократился значительно меньше, чем международный факторинг. Доли закрытого и реверсивного факторинга по итогам 2009 года не превышают и 0,5% в объемах внутреннего факторинга [72].

Во второй половине прошлого года ситуация несколько стабилизировалась. Это связано с тем, что под влиянием кризиса с рынка ушли наиболее слабые фирмы, которые проводили агрессивную политику и не уделяли достаточного внимания оценке дебиторской задолженности. По мнению ген. директора ФК «Лайф» А. Федорова рынок факторинга стал более зрелым: «Среди первых (факторов) остались только наиболее опытные и устойчивые игроки, предоставляющие клиентам комплексный факторинговый продукт. У вторых (клиентов) появилось понимание того, чем отличаются предложения различных факторов и из чего строится цена этой услуги. А главное, клиенты научились использовать комплекс факторинговых услуг и не готовы от него отказываться» [73].