Курсовая работа: Кредитно-банковская система

Филиал НОУ ВПО “Московского психолого-социального института”

в г. Стерлитамаке Республики Башкортостан

Факультет “Государственное и муниципальное управление”

Курсовая работа

По дисциплине: “Государственные и муниципальные финансы”

На тему: “Кредитно-банковская система”

Выполнил студент

группы 05 гмио/3-01

Туктамышев И.Р.

Проверил:

Разуваева Е.Б.

Стерлитамак 2008.

Содержание

Введение

Глава 1. Развитие кредитно-банковской системы в РФ

1.1 Особенности становления и развития кредитно-банковской системы в РФ

1.2 Центральный банк РФ

Глава 2. Понятие и виды кредитной и банковской деятельности

2.1 Развитие форм и видов кредитной деятельности

2.2 Банковская деятельность в РФ

Приложение

Заключение

Список использованных источников и литературы

Введение

Банки – одно из центральных звеньев системы рыночной структуры. Развитие их деятельности - необходимое условие реального создания рыночного механизма. Устойчивость банков существенно влияет на эффективность экономики страны. Двухуровневая банковская система играет важнейшую роль в обеспечении функционирования народного хозяйства. Осуществляя расчетные, вкладные, кредитные и другие операции банки выполняют общественно - необходимые функции.

Созданию современной кредитно - банковской системы Российской Федерации предшествовал длительный период, который определялся социально-экономическим условиями развития нашей страны. Она возникла еще в царской России и существовала в основном на двух уровнях: государственном и частном.

Российский рынок банковских услуг продолжал развиваться в условиях обострения внутриотраслевой конкуренции, все более значительным фактором которой является постепенное расширение участия в российских кредитных организациях иностранного капитала. Наиболее заметно усилилась конкуренции в сфере кредитования физических лиц. Конкурентная борьба стимулирует общее повышение качества банковского обслуживания, появление на рынке новых банковских продуктов, способствует повышению транспарентности деятельности кредитных организаций, использованию новых информационных технологий, аутсорсинга, более активному распространению банковского бизнеса в регионы Российской Федерации.

Одновременно усложнение характера банковского бизнеса и рост его объемов, в том числе потребительского кредитования, сопровождались накоплением рисков. Этот аспект развития банковского сектора находится в фокусе надзорной деятельности Банка России. Приоритетными при этом являются как задачи повышения качества управления и внутреннего контроля в кредитных организациях, так и совершенствования деятельности Банка России как органа банковского регулирования и банковского надзора.

Работа состоит из введения, общей и практической части и заключения. В общей части рассмотрены сущность, формы, функции и этапы развития кредитно-банковской системы России, ее современное состояние. В практической части рассмотрены стратегия развития банковского сектора Российской Федерации и перечня поручений Президента Российской Федерации, направленных на дальнейшее укрепление национальной банковской системы, создание благоприятных условий для формирования цивилизованного банковского бизнеса.

Актуальность выбора темы связана с проблемами функционирования кредитно-банковской системы в современных условиях ввиду необходимости контроля уровня инфляции, курса рубля по отношению к иностранной валюте и ужесточения требований органов, регулирующих банковскую сферу.

Целью данной курсовой работы является изучение банковской системы и роли банков в финансовой системе страны. Для реализации этой цели необходимо разрешить следующие задачи:

- проследить историю развития банков;

- понять особенность становления и развития кредитной системы в РФ;

- изучить сущность и структуру банковской системы;

-изучить развитие форм и видов кредитной деятельности;

-рассмотреть российский банковский сектор.

Объектом исследования выступает процесс формирования и реализации кредитно - банковской политики в России.

Предметом исследования выступает механизм функционирования и дальнейшие пути развития кредитно-банковской системы.

Данную тему рассматривали такие авторы как Лаврушин О.И., Челноков В.А., Жуков Е.В. и Поляк Г.Б.

Работа основывается на обзоре мировой и отечественной литературы, использованы монографии, учебники, периодические издания. Многие понятия даются в соответствии с мировым стандартом, что актуально в связи с политикой Центробанка в области унификации понятий и методов и присоединением России к Базельскому соглашению и базовым принципам банковского надзора и регулирования. Большая часть статистических данных подчеркнута из изданий «Финансовая Россия», «Финансовая газета», «Сбережения» и «Регион». Так же использован отчет о развитии банковского сектора и банковского надзора в 2006 году.

Данная работа была написана методом прогнозирования, анализа и так же методом сбора данных.

Практическая значимость данной темы является в том, что кредитно – банковская система направлена на дальнейшее укрепление и развитие национальной банковской системы и кредитных организаций, создание благоприятных условий для формирования цивилизованного банковского бизнеса.

Глава 1. Развитие кредитно-банковской системы в РФ

1.1 Особенности становления и развития кредитно - банковской системы в РФ

История кредитно - банковской системы прошла несколько этапов формирования. Структура кредитной системы РФ приближена к модели кредитной системы промышленно развитых стран. Но дело в том, что наиболее слабым звеном новой кредитной системы является третий ярус. Он представлен в основном страховыми компаниями, а для развития других типов специализированных кредитных институтов нужно полноценное функционирование рынка капиталов и его второго элемента - рынка ценных бумаг. Создание последнего возможно в условиях относительно широкой приватизации государственной собственности. Именно это должно стимулировать развитие третьего яруса кредитной системы.

В то же время процесс становления кредитной системы выявил определенные недостатки. Они выразились в нарушениях во всех звеньях: продолжают образовываться и существовать мелкие учреждения (банки, страховые компании, инвестиционные фонды), которые из-за слабой финансовой базы не могут справляться с потребностями клиентов; коммерческие банки и другие учреждения в основном проводят краткосрочные кредитные операции, недостаточно инвестируя свои средства в промышленность и другие отрасли.

Современная кредитная двухуровневая система практически сформирована:

1 уровень – Центральный банк Российской Федерации[1].

2 уровень – коммерческие банки и другие финансово – кредитные учреждения, осуществляющие отдельные банковские операции.

Таким образом, кредитная система включает банк России, банки, филиалы и представительства иностранных банков, небанковские кредитные организации, союзы и ассоциации кредитных организаций, банковские группы и холдинги.

ЦБ РФ является главным банком государства. Он независим от распорядительных и исполнительных органов власти. ЦБ РФ – экономически самостоятельное учреждение. Он осуществляет свои расходы за счет собственных доходов. Основными целями деятельности ЦБ РФ являются защита и обеспечение устойчивости рубля, в том числе и его покупательной способности и курса по отношению к иностранным валютам; развитие и укрепление банковской системы, обеспечение эффективного и бесперебойного функционирования системы расчетов. ЦБ РФ разрабатывает и проводит единую государственную денежную политику, направленную на обеспечение устойчивости рубля; монопольно осуществляет эмиссию наличных денег и организует их обращение, устанавливает правила осуществления расчетов, проведения банковских операций, надзор за их деятельностью; осуществляет валютный контроль и другие функции.

Второй уровень банковской системы представлен, прежде всего, широкой сетью коммерческих банков. Обеспечивающих кредитно - расчетное обслуживание субъектов хозяйственно жизни. Наряду с коммерческими банками функционируют так же специальные банки. К ним относятся ипотечные банки, кредитующие под залог недвижимости; земельные банки, занимающиеся кредитованием под залог земельных участков, инвестиционные, осуществляющие операции по выпуску и размещению ценных корпоративных бумаг. Система специальных банков в силу несовершенства и отсутствия необходимой законодательной базы только начинает складываться.

Активно развивается так же коммерческое и внутрифирменное кредитование. Устанавливаются тесные связи между различными звеньями кредитной системы и рынком ценных бумаг.

Таким образом, в РФ постепенно формируется кредитная система, которая строится на тех же принципах, что и в странах с развитой рыночной экономикой.

В настоящее время наиболее заметным явлением в кредитной системе можно считать концентрацию и централизацию банковского капитала. Выделяются крупные банки, сосредотачивающие у себя значительную долю ресурсов, операций и персонала банковской системы. Они постепенно занимают господствующее положение на рынке ссудных капиталов. Их размеры возрастают за счет расширения обслуживания крупной клиентуры, привлечения новых вкладчиков, получения высокой прибыли.

Особенно сильна концентрация банковского капитала в отдельных регионах, когда несколько банков сосредотачивают у себя подавляющую часть операций в определенном городе (особенно в крупных финансовых центрах России).

Конкуренция в банковском деле выходит на международный уровень. Усиливается проникновение на российский финансовый рынок иностранных банков путем открытия их филиалов и представительств, создание банков с участием иностранного капитала. Банки, которые не могут эффективно использовать средства внутри России ищут более выгодные и надежные сферы их размещения за рубежом. Доля иностранных активов в активах банков продолжает расти. Те, что смогли устоять после 17 августа, были серьезно ограничены в возможностях эффективно использовать средства внутри страны. Большинство банков по-прежнему не в состоянии успешно кредитовать производство и предпочитают держать средства в ликвидной форме, кредитовать производство или вывозить капиталы за рубеж. Существует опасность того, что уже в ближайшем времени банки внутри страны смогут заниматься лишь расчетно-кассовым обслуживанием клиентов и сервисом по экспорту капитала. Банковский кризис в России еще далек от завершения. Он перерастает в глобальный кризис финансового посредничества и грозит надолго лишить экономику инвестиций, т.е. замедлить переход к устойчивому экономическому росту.

Проведение в России демократических реформ позволило возродить двухуровневую банковскую систему. Вместо Госбанка и его филиалов были созданы Центральный банк России и сеть акционерных коммерческих банков.

С 1991 по 2004 г. банковская система страны не выполнила ни одной инвестиционной программы за исключением банков, обслуживающих топливно-сырьевые монополии, относящиеся к нефтяной, газовой, угольной и другим подобным отраслям хозяйства.

Центральный банк предпринял попытку нормализовать работу коммерческих банков посредством их слияния и трансформации мелких и средних банков в филиалы крупных. С 1993 по 2004 г. число коммерческих банков сократилось с 37 тыс. до 1,8 тыс. но эта мера не принесла существенных результатов.

По экспертным оценкам Центрального банка, утечка капиталов за границу в 1995 – 2003 гг. составила более 240 млрд. долларов. В результате банковская система России впала в состояние хронического кризиса, не позволяющего обеспечить безналичные расчеты по депозитам с вкладчиками.

Первые признаки эффективного функционирования банков появились после августовского “дефолта” 1998 г. и создания Агентства по реструктуризации кредитных организаций (АРКО).

Современное состояние банковской системы России могут быть классифицированы по самым разным признакам, в том числе:[2]

1. по организационно – правовой форме (частный, государственный, муниципальный и т.д.);

2. по отдельным видам осуществляемых операций (инвестиционные, экспортно-импортные и. д.);

3. по отраслям и сферам, на которые ориентированны банки;

4. по размерам (крупные, средние, мелкие);

5. по социально – экономической роли (сберегательный, Агропромбанк и др.);

6. по рейтингу и т.д.

Допустимые сочетания банковских операций для небанковских кредитных организаций должен устанавливать Банк России[3]. Пользуясь представленными ему полномочиями, в настоящее время Банк России выделил три группы небанковских кредитных организаций:

1. небанковские кредитные организации;

2. расчетные небанковские кредитные организации;

3. небанковские кредитные организации инкассации.

В новом нормативном акте Банка России четко сформулировал основания для отзыва и аннулирования у кредитных организаций лицензий на осуществления банковских операций[4].

Банк России активно работает над расширением инструментария на российском фондовом рынке, в частности он возобновил репо с коммерческими банками и восстанавливает рынок межбанковского репо[5].

В целях поддержки стабильности на валютном рынке и развития инструментария управления текущей ликвидностью Банка России продолжает проведения валютного свопа[6]. Параметры сделок устанавливаются на ежедневной основе и могут оперативно изменяться в зависимости от ситуации на денежном и валютном рынке.

По оценкам Центра макроэкономического анализа и краткосрочного прогнозирования, в ближайшие годы предпринимателям потребуется расширить привлечения заемных средств по сравнению с нынешнем уровнем минимум в 1,5 – 2 раза в долларовом выражении. До того времени как завершится модернизация и вложенные средства начнут приносить отдачу, предпринимателям придается рассчитываться за счет новых кредитов. Это означает втягивание банков в финансирование “схем Понди” (финансовых пирамид) с соответствующим ростом рисков.

Условием создания устойчивости банковской системы может стать рост ее капитализация. Однако в банковском секторе формируется среднесрочная тенденция опережающего роста вкладов населения при одновременной стагнации денежных средств предприятий. Поскольку сбережения населения – это платный ресурс, а расчетные счета предприятий – фактически бесплатный ресурс. Одновременно сужается и другой источник капитализации банков – приток средств акционеров и пайщиков в уставные фонды[7].

Важную роль в решении этих очень сложных задач призвано сыграть реальное совершенствование банковской системы в интересах социально – экономического развития страны. Однако контрольная программы такого совершенствования до настоящего времени не разработана.

1.2 Центральный банк РФ

Неотъемлемым атрибутом кредитно - банковской системы государства является Центральный банк. Центральный банк – это банк, стоящий во главе кредитно-банковской системы и наделенный особыми полномочиями.

Центральные банки являются регулирующим звеном в банковской системе, поэтому их деятельность связана с укреплением денежного обращения, защитой и обеспечением устойчивости национальной денежной единицы и ее курса по отношению к иностранной валютам; развитием и укреплением банковской системы; обеспечением эффективного и бесперебойного осуществления их расчетов.

Традиционно перед Центральным банком ставится пять основных задач. Центральный банк призван быть:

1. эмиссионным центром страны, т.е. пользоваться монопольным правом на выпуск банкнот;

2. банком банков, т.е. совершать операции не с торгово-промышленной клиентурой, а преимущественно с банками данной страны: хранить их кассовые резервы, размер которых устанавливается законом, предоставлять им кредиты (кредитор последней инстанции), осуществлять надзор, поддерживая необходимый уровень стандартизации и профессионализма в национальной кредитной системе;

3. банкиром правительства, для этого он должен поддерживать государственные экономические программы и размещать государственные ценные бумаги; предоставлять кредиты и выполнять расчетные операции для правительства, хранить (официальные) золото - валютные резервы;

4. главным расчетным центром страны, выступая посредником между другими банками страны при выполнении безналичных расчетов, основанных на зачете взаимных требований и обязательств (клирингов);

5. органом регулирования экономики денежно-кредитными методами;

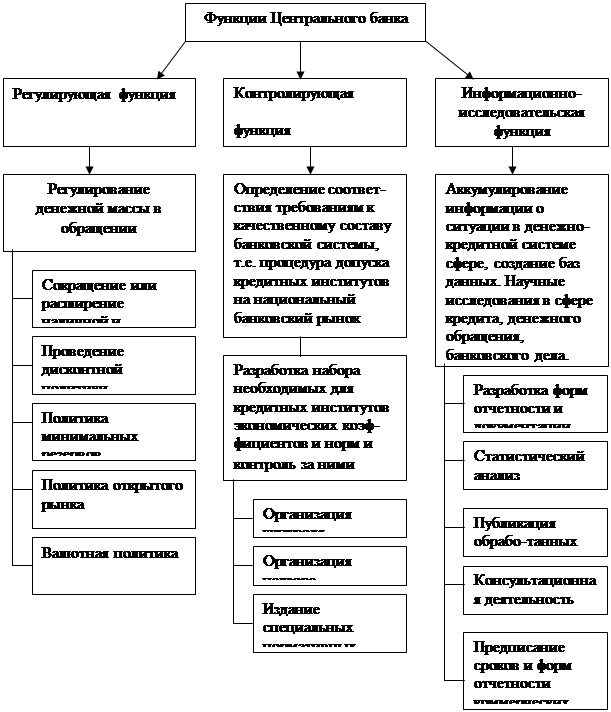

При решении пяти задач Центральный банк выполняет три основные функции. Приложение 1.

Центральный банк, собирая, анализируя и публикуя объективную информацию о ситуации в денежно - кредитной сфере, может оперативно реагировать на глобальные и локальные экономические процессы. От достоверности оценки информации зависит выбор направлений денежно-кредитной политики в целом. Принимая решение о дополнительном выпуске денежных средств, эмиссионное управление центрального банка основывается на соответствующем экономическом анализе ситуации в стране, чтобы при необходимости дать рекомендации и скоординировать действия государственных органов.

Информационно - исследовательская деятельность центрального банка предполагает также консультирование. В порядке информационного обмена, а также с целью проведения консультаций центральные банки организуют встречи, конференции, в том числе на международном уровне.

Функции центрального банка зачастую переплетаются, из одной вытекает другая, если этого требует достижение поставленной цели или решение какой-то определенной задачи.

Центральный банк осуществляет свои функции посредством осуществления банковских операций: активных и пассивных. К основным пассивным операциям центральных банков относятся: эмиссия банкнот, прием вкладом коммерческих банков и казначейства, операции по образованию собственного капитала. К основным активным операциям центральных банков относятся учетно-ссудные операции, вложения в ценные бумаги, операции с золотом и иностранной валютой.

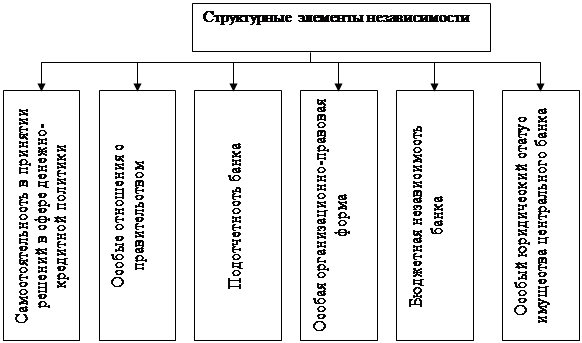

Независимость центрального банка представляет собой набор следующих структурных элементов, схематично показанных в приложении 2.

Глава 2. Понятие и виды кредитной и банковской деятельности

2.1 Развитие форм и видов кредитной деятельности

Кредитную систему обычно рассматривают как совокупность кредитно-расчетных отношений, форм и методов кредитования и как совокупность кредитных организаций (финансово - кредитных институтов).

Кредитные отношения связаны с движением ссудного капитала и включают различные формы кредита. Кредитная система как совокупность финансово-кредитных институтов аккумулирует свободные денежные капиталы, доходы и сбережения различных слоев населения и предоставляют их в ссуду фирмам, правительству и частным лицам. Отметим, что кредитная система тесно связана с денежной, поэтому чисто говорят об их совокупности — денежно-кредитной системе.

Основой кредитной системы исторически являются кредитные организации (финансово - кредитные институты), прежде всего банки.

Финансово - кредитные институты на страховом уровне подразделяются на центральные банки, коммерческие банки и специализированные финансово-кредитные институты ( кредитные организации). Все они являются примером того, насколько тесно переплетены денежная и кредитная системы.

Центральные банки — это банки, осуществляющие выпуск банкнот и являющиеся центрами кредитной системы. Они занимают в ней особое место, будучи «банками банков», и являются, как правило, государственными учреждениями.

Кредит выступает в двух основных формах: коммерческого и банковского кредита, которые различаются по составу участников, объектам ссуд, динамике, величине процента и сфере функционирования.

Коммерческий кредит — это кредит, предоставляемый одними предприятиями другим в виде продажи товаров с отсрочкой платежа. Орудием, средством коммерческого кредита служит вексель. Впервые он стал использоваться в Италии в XII—XIII вв. Векселя делятся на простые и переводные. Простой вексель представляет собой вексельное обязательство, выдаваемое заемщиком на имя кредитора, с указанием места и времени выдачи долгового обязательства, суммы последнего, места и времени платежа. Переводной вексель, или тратта - это письменный приказ одного лица (кредитора) другому (заемщику) об оплате определенной суммы третьему лицу или предъявителю. Лицо, выдающее переводной вексель, именуется трассантом; лицо, обязанное совершить платеж, — трассатом, а лицо, которому передается право получения денег, — ремитентом. Объект переводного векселя — товарный капитал.

Цель коммерческого кредита — ускорить реализацию товаров и получение заключенной в них прибыли. Процент по нему, входящий в цену товара и в сумму векселя, ниже, чем, по банковскому кредиту, цель которого — получение прибыли по ссудам (займам, кредитам). Размеры этого кредита ограничены величиной резервных (свободных) капиталов, имеющихся у предпринимателей.

Банковский кредит предоставляется владельцами денежных средств — банками, специальными кредитными учреждениями — заемщикам в виде денежных ссуд. Объект банковского кредита — денежный капитал. Банковский кредит обслуживает и накопление капитала, превращая в него сбережения всех слоев общества.

Для современной рыночной экономики характерно переплетение коммерческого и банковского кредитов. Это проявляется при кредитовании не только предприятий, но и потребителей.

Потребительский кредит предоставляется частным лицам. Его объектами являются обычно товары длительного пользования (мебель, автомобили, холодильники, телевизоры и др.), разнообразные услуги.

Потребительский кредит выступает в форме кредита коммерческого (продажа товаров с отсрочкой платежа через розничные магазины) и банковского (предоставление ссуд кредитными учреждениями на потребительские цели). В ряде случаев банки заключают соглашения с магазинами, которые продают товары в кредит клиентам банков. При этом банки сразу оплачивают магазинам наличные деньги за проданные товары, а покупатели постепенно погашают ссуду банка. Максимальный срок потребительского кредита — три года. Разновидностью потребительского кредита являются долгосрочные (на очень длительный срок) ссуды частным лицам на приобретение или строительство жилищ (ипотечный, жилищный кредит). В России потребительский кредит только начинает развиваться, прежде всего, в продаже автомобилей, приобретении и строительстве жилья.

Государственный кредит — совокупность кредитных отношений, в которых и заемщиками, и кредиторами выступают государство и местные органы власти. Они заимствуют средства на рынке ссудных капиталов путем выпуска займов через финансово - кредитные учреждения. Доходы от внутренних займов стали вторым после налогов источником финансирования государственных расходов. Одновременно государство является кредитором, особенно низкорентабельных, но необходимых для воспроизводства отраслей (жилищное строительство, инфраструктура, сельское хозяйство и т.д.).

Международный кредит — движение и функционирование ссудного капитала между странами. Кредитные отношения существуют не только внутри каждой страны, но и между государствами, их компаниями и банками как одна из форм международного движения капитала.

Кредит выполняет прежде всего перераспределительную функцию. При его помощи свободные денежные капиталы и доходы предприятий, домашних хозяйств, государства аккумулируются и превращаются в ссудный капитал, который передается за плату (в виде процента) во временное пользование. Через кредитный механизм ссудный капитал перераспределяется на основе возвратности между отраслями хозяйства, устремляясь в те сферы, которые обеспечивают получение большей прибыли или которым отдается предпочтение в соответствии с общенациональными программами развития экономики.

Кредит выполняет также функцию экономии издержек обращения, частично через замещение наличных денег (векселями, банкнотами, чеками), а также через развитие безналичных расчетов (через банки и расчетные палаты) и ускорение обращения денег.

Специфической функцией современной рыночной экономики является использование кредита наряду с деньгами и дотациями как инструмента ее регулирования. Кредитное регулирование экономики — это совокупность мероприятий, осуществляемых государством для изменения объема и динамики кредита в целях воздействия на хозяйственные процессы. Государство участвует в процессе движения ссудного капитала от источников к сферам приложения, регулируя доступ заемщиков на рынок ссудных капиталов, облегчая или затрудняя получение ссуд. Путем дифференциации процентных ставок за кредит, предоставления правительственных гарантий и льгот стимулируется преимущественное кредитование тех предприятий и отраслей, деятельность которых соответствует общенациональным программам экономического развития. Данной цели служит также государственный кредит.

В России при решении в настоящее время задач реструктуризации банковской системы предполагается более активное участие государства в этом процессе, в том числе стимулирование процесса кредитования банками реального сектора экономики. Данное направление развития кредитного регулирования предполагает сохранение отдельных крупных многофилиальных банков, которые могли бы выполнять функции проводников государственной структурной и инвестиционной политики в сфере кредитования, прежде всего агропромышленного производства (СБС-АГРО, включая Агробанк), а также в индустриальной и строительной сфере (Промстройбанк, банк «Российский кредит»).

2.2 Банковская деятельность в РФ

Банк - финансовое предприятие, которое сосредотачивает временно свободные денежные средства (вклады), предоставляет их во временное пользование в виде кредитов (займов, ссуд), посредничает во взаимных платежах и расчетах между предприятиями, учреждениями или отдельными лицами, регулирует денежное обращение в стране, включая выпуск (эмиссию) новых денег.[8]

Банковская система - совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. Включает Центральный банк, сеть коммерческих банков и других кредитно-расчетных центров. Центральный банк проводит государственную эмиссионную и валютную политику, является ядром резервной системы. Коммерческие банки осуществляют все виды банковских операций.[9]

В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен центральным (эмиссионным) банком. На нижнем уровне действуют коммерческие банки, подразделяющиеся на универсальные и специализированные банки (инвестиционные банки, сберегательные банки, ипотечные банки, банки потребительского кредита, отраслевые банки, внутрипроизводственные банки), и небанковские кредитно-финансовые институты (инвестиционные компании, инвестиционные фонды, страховые компании, пенсионные фонды, ломбарды, трастовые компании и др.).[10] См. Приложение 3.

По своему положению в кредитной системе центральный банк играет роль “банка банков”, т. е. хранит обязательные резервы и свободные средства коммерческих банков и других учреждений, предоставляет им ссуды, выступает в качестве “кредитора последней инстанции”, организует национальную систему взаимозачетов денежных обязательств либо непосредственно через свои отделения, либо через специальные расчетные палаты.

Стратегия развития банковского сектора Российской Федерации, принятая в декабре 2001 г., способствовала реализации основных направлений совершенствования банковской системы и укреплению российского банковского сектора.

Высокие и устойчивые темпы экономического роста и достигнутая макроэкономическая стабильность требуют от Правительства Российской Федерации и Центрального банка Российской Федерации выработки новых решений, направленных на обеспечение поступательного развития банковского сектора на основе укрепления его устойчивости, повышения конкурентоспособности российских кредитных организаций, совершенствования банковского регулирования и надзора, усиления защиты интересов и укрепления доверия вкладчиков и других кредиторов банков.

Для достижения указанной цели Правительством Российской Федерации и Центральным банком Российской Федерации принята Стратегия развития банковского сектора Российской Федерации на период до 2008 года.

Информация о деятельности Сбербанка России по состоянию на 1 апреля 2008г[11].

· капитал – 727,5 млрд. руб.;

· прибыль – 45,8 млрд. руб.;

· чистая прибыль – 36,1 млрд. руб.;

· кредитный портфель (с учетом МБК) – 4 455,9 млрд. руб., в том числе кредитование юридических лиц (без учета МБК) – 3 329,8 млрд. руб.;

· остаток средств на счетах физических лиц – 2 746,0 млрд. руб.;

· остаток средств юридических лиц – 1 414,3 млрд. руб.;

· филиальная сеть, ед.:

· территориальные банки – 17

· отделения – 784

· внутренние структурные подразделения – 19 551

Которой предусматриваются совершенствование нормативного правового обеспечения банковской деятельности, завершение перехода кредитных организаций на использование международных стандартов финансовой отчетности, создание условий для предотвращения использования кредитных организаций в противоправных целях (прежде всего таких, как финансирование терроризма и легализация доходов, полученных преступным путем), повышение качества предоставляемых кредитными организациями услуг.

Основными результатами развития банковского сектора будут существенное повышение его роли в экономике Российской Федерации, рост финансовой устойчивости и обеспечение транспарентности. При этом показатели российского банковского сектора будут постепенно приближаться к показателям банковских систем ряда стран с переходной экономикой, наиболее преуспевших в построении современных рыночных отношений.

Прогнозируется, что при успешном осуществлении мероприятий, предусмотренных настоящим документом, к 1 января 2009 г. будут достигнуты следующие совокупные показатели российской банковской системы:

активы/ВВП — 56—60 процентов;

капитал/ВВП — 7—8 процентов;

кредиты нефинансовым организациям/ВВП — 26—28 процентов.

Правительство Российской Федерации и Банк России исходят из того, что реальные темпы прироста основных показателей банковского сектора (активов, капитала, кредитов и депозитов) будут и впредь опережать темпы прироста валового внутреннего продукта, хотя различия в соотношениях темпов прироста будут постепенно сокращаться. Банки сохранят и укрепят свою роль ведущих финансовых посредников.

С учетом предполагаемого роста реальных доходов населения, создания условий, необходимых для экономического роста и развития деловой активности банков, должны существенно увеличиться объемы кредитования малого бизнеса и населения, в том числе ипотечного кредитования. Реализация мероприятий по реформированию других сегментов финансового сектора экономики, в том числе пенсионной системы, системы медицинского страхования и др., также будет способствовать активизации операций кредитных организаций.

Важным условием развития банковской деятельности и повышения устойчивости банков является увеличение капитала банков, улучшение его качества и обеспечение достаточного уровня покрытия капиталом принимаемых банками рисков.

Прирост капитала банков будет обеспечен в основном за счет капитализации их прибыли, а также за счет привлечения средств российских и зарубежных инвесторов. Развитие операций кредитных организаций по привлечению и размещению средств за счет внедрения системы страхования вкладов, ипотеки, расширения кредитования населения, малого и среднего бизнеса будет способствовать росту капитала банков.

В целях повышения требований к уровню капитализации кредитных организаций будут внесены изменения в законодательство Российской Федерации, в соответствии с которыми требование по достаточности капитала, невыполнение которого рассматривается как основание для обязательного отзыва лицензии на совершение банковских операций, будет установлено на уровне 10 процентов. Указанное требование будет применяться в отношении всех кредитных организаций независимо от вида (банки, небанковские кредитные организации) и от величины собственных средств (капитала) с 2007 года.

Одновременно с учетом требований, предъявляемых к банкам в Европейском сообществе, законодательно будет установлено требование к минимальному значению капитала действующих банков с 2007 года в размере 5 млн. евро. При этом по аналогии с решением, принятым в 1989 году Европейским сообществом, будет предусмотрено, что действующие банки, имеющие на 1 января 2007 г. капитал ниже 5 млн. евро, могут продолжать деятельность при условии, что их капитал не снижается ниже уровня, который был достигнут на момент введения указанных требований.

К 2006 г. Доля 200 крупнейших по величине активов кредитных организаций в совокупных активах банковского сектора практически не изменилась и по состоянию на 1.01.2007 составила 90.6% (на 1. 01. 2006 – 89.6%), а доля 5 крупнейших банков сократилась с 43.8 до 42.5%..

Количество кредитных организаций с капиталом свыше рублевого эквивалента 5 млн. евро увеличилось за 2006 год с 602 до 676, или на 12.3% (совокупный капитал этой группы кредитных организаций возрос на 38.4%), а их удельный вес в совокупном капитале банковского сектора повысился с 96.6 до 98%. Приложение 4.

Количество кредитных организаций, имеющих капитал более 5 млн. евро, как и прогнозировалось, превысило количество организаций, не соответствующих этому критерию, и на 1.01.2007 составило 56.9% от числа действующих (на начало 2006 года – 48%)

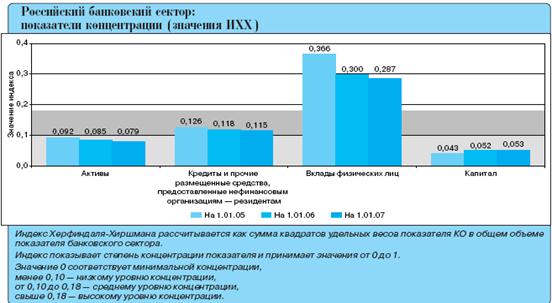

Вместе с тем наличие банковском секторе значительного числа средних и малых кредитных организаций обусловило невысокий уровень концентрации активов, кредитов и капитала в российской банковском секторе. Об этом свидетельствует динамика принятого в международной практике индекса Херфиндаля-Хиршимана. Приложение 5.

Так, индекс концентрации активов снизился с 0.085 на 1.01.2006 до 0.079 на 1.01.2007. концентрация кредитов нефинансовым организациям осталась на среднем уровне.

В апреле 2005 г. Правительством Российской Федерации и Центральным банком Российской Федерации была принята "Стратегия развития банковского сектора Российской Федерации на период до 2008 года".

В соответствии с этим документом основной целью развития банковского сектора на среднесрочную перспективу (2005—2008 гг.) является повышение его устойчивости и эффективности функционирования.

Основными задачами развития банковского сектора являются:

- усиление защиты интересов вкладчиков и других кредиторов банков;

- повышение эффективности осуществляемой банковским сектором деятельности по аккумулированию денежных средств населения и организаций и их трансформации в кредиты и инвестиции;

- повышение конкурентоспособности российских кредитных организаций;

- предотвращение использования кредитных организаций для осуществления недобросовестной коммерческой деятельности и в противоправных целях (прежде всего таких, как финансирование терроризма и легализация доходов, полученных преступным путем);

- развитие конкурентной среды и обеспечение транспарентности в деятельности кредитных организаций;

- укрепление доверия к российскому банковскому сектору со стороны инвесторов, кредиторов и вкладчиков.

Реформирование банковского сектора будет способствовать реализации программы социально-экономического развития Российской Федерации на среднесрочную перспективу (2005—2008 гг.), прежде всего преодолению сырьевой направленности российской экономики за счет ее ускоренной диверсификации и реализации конкурентных преимуществ. На следующем этапе (2009—2015 гг.) Правительство Российской Федерации и Банк России будут считать приоритетной задачу эффективного позиционирования российского банковского сектора на международных финансовых рынках[12].

Правительство Российской Федерации и Центральный банк Российской Федерации будут и впредь предпринимать активные совместные действия для формирования современного конкурентоспособного банковского сектора, соответствующего стратегическим интересам российской экономики.

Заключение

В этой работе была сделана попытка показать двойственную правовую природу Центрального Банка РФ, поскольку он одновременно является органом государственного управления специальной компетенции и юридическим лицом, осуществляющим хозяйственную деятельность.

Главной особенностью правового положения Банка России в настоящее время является то, что осуществление его административных прав и хозяйственной деятельности подчинены решению одной и той же задачи ¾ управлению кредитной системой.

Административные функции можно условно разделить на организаторскую (организация и управление денежным обращением) и функцию защиты гражданского оборота, интересов вкладчиков и других кредиторов коммерческих банков.

В рамках этих двух полномочий Банк России вправе издавать нормативные акты, т.е. нормотворческая функция непосредственно связана с этими полномочиями.

Функция защиты гражданского оборота и укрепления доверия к кредитной системе составляют основу деятельности Банка России. В соответствии с принятым у нас Законом Банк России решает указанную задачу следующим образом: во-первых, проверяет законность и целесообразность создания кредитных учреждений при рассмотрении вопроса о регистрации коммерческих банков и выдаче лицензий на право осуществления банковских операций как в рублях, так и в иностранной валюте; во-вторых, устанавливает кредитным учреждениям экономические нормативы, издает нормативные акты, регулирующие их деятельность; в-третьих, осуществляет непосредственный контроль за законностью их операций. Банк России вправе также применить к банку, допустившему нарушение действующего законодательства, ряд санкций.

Таким образом, явственно вырисовывается монопольный характер управления кредитной системой Центральным Банком РФ. Возникает опасность, что централизация всей полноты власти у одного института неминуемо приведет к субъективности его действий по отношению к регулированию банковской сферы. В результате данного построения кредитной системы России коммерческие банки и Банк России оказываются как бы в вынужденном противостоянии, что, несомненно, не повышает доверия ко всей структуре. Хотя при назначении на должности в ЦБ и используются демократические принципы, но монопольное положение его в банковской сфере при этом не изменяется.

Совершенствовать деятельность современного Центрального банка России можно только исходя из целей экономических. К таковым относятся стимулирование экономической активности, создание условий для занятости населения, стимулирование роста организованных сбережений, улучшение состояния платежного баланса, восстановление финансового рынка. Автором сделан вывод о необходимости взаимосвязанного развития реального и банковского сектора экономики. Только тогда у Банка России имеется возможность оказать содействие реальным российским производителям и обеспечить рост инвестиционной активности в нашей стране.

Учитывая вышесказанное, можно предположить, что путь дальнейшего совершенствования кредитно - банковской системы России лежит в направлении разделения функций управления банковской системой РФ между различными институтами.

Список использованных источников и литературы

Источники

1. www.cbr.ru - представительство Банка России в сети Интернет.

2. www.bankir.ru

3. www.finnam.ru

4. www.

5. www.nuru.ru

6. ФЗ «О Центральном банке Российской Федерации (Банке России)» №65 от 26.04.1995г. с изменениями и дополнениями от 27.12.95г. №210-ФЗ, от 27.12.95г. №214-ФЗ, от 20.06.96г. №80-ФЗ, от 27.02.97г. №45-ФЗ, от 28.04.97г. №70-ФЗ, от 04.03.98г. №34-ФЗ, от 31.07.98г. №151-ФЗ, от 08.07.99г. №139-ФЗ.

7. ФЗ «О банках и банковской деятельности» от 3.02.96г. №17, с изменениями и дополнениями от 31.07.98г. №151-ФЗ, от 08.07.99г. №136-ФЗ.

8. О центральном Банке РФ: Федеральный закон от 10 июля 2002г. №86-ФЗ (в ред. от 10.01. 03).

9. О Банках и банковской деятельности в РСФСР: Федеральный закон от 7 июля 1995г. №395-1(в ред. 21.03.02).

Исследования

10. Основные направления единой государственной денежно-кредитной политики на 2000 год // Деньги и кредит.- №12. – С.3-43.

11. Отчет о развитии банковского сектора и банковского надзора в 2006 году.

12. Наговицин А. Г. ВТО: плюсы и минусы для России. // Бизнес и банки.- 2003.-№16.

13. Перспективы существования и развития в России региональных банков // Аналитический банковский журнал.-2003.-№1.

Справочные и учебные материалы

14. Балабанов И.Т./Банки и банковское дело. - Спб., 2005г.

15. Банковское дело/Под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой. М.. 2006.

16. Деньги. Кредит. Банки. Учебник для вузов/ Е.Ф. Жуков, Н.М. Зеленкова, Л.Т. Литвененко/ Под. ред. проф. Е.Ф. Жукова – 3 изд., М.: ЮНИТА – ДАНА, 2008г.

17. Деньги. Кредит. Банки./ Под. ред.О.И. Лаврушина. – М.: финансы и статистика, 2004г.

18. Максютов А.А./ Основы банковского дела.-М., 2005г.

19. Деньги. Кредит. Банки./ Под. ред. Челнокова В.А. Учебное пособие. - М.: ЮНИТА – ДАНА, 2005г.

20. Финансы: учебник для студентов вузов./ Под. ред. Г.Б. Поляка. – 3 издание, М.: ЮНИТА – ДАНА, 2008г.

Приложение 1

Приложение 2

Приложение 3

Строение двухуровневой банковской системы Российской Федерации

Двухуровневая банковская система включает в себя:

* центральный банк;

* коммерческие банки (кредитные организации);

* вспомогательные организации;

Приложение 4

Приложение 5

[1] В дальнейшем именуется ЦБ РФ.

[2] Написано проф. А.И. Ольшаным.

[3] См.: Положения Банка России от 9 сентября 1997 г. №516 “О принудительном регулировании деятельности небанковских кредитных организаций, осуществляющих операции по расчетам, и организаций инкассации” и от 21 сентября 2001 г. № 153 – П. “Об особенностях принудительного регулирования деятельности небанковских кредитных организаций, осуществляющих депозитные и кредитные операции”.

[4] Указание Банка России от 1 июня 2002 г. № 1154 – У “О внесении изменений и дополнений в Положение Банка России от 2.04.1996 г. № 264 “Об отзыве лицензий на осуществление банковских операций у кредитных организаций в РФ””// Российская газета. 2003. 26 марта.

[5] Репо – операция, в которой сторона пропадает пакет ценных бумаг другой стороне с обязательством его последующего выкупа по заранее договоренной цене через определенный срок. С помощью репо банки стремятся решить проблемы ликвидности (нехватки денежной наличности).

[6] Валютный своп – покупка или продажа валюты на спот –условиях с совершением обратной сделки на следующий рабочий день (третий день), т. е. заключается сделка спот и встречная форвардная сделка с расчетом на третий рабочий день.

[7] Ведомости. 2003. 21 января.

[8] Большой экономический словарь. - С. 36.

[9] Там же. - С. 39.

[10] Банковский портфель-1. -С. 109.

[11] По данным Сбербанка России за 2008 г.

[12] Заявление Правительства Российской Федерации и Центрального банка Российской Федерации о Стратегии развития банковского сектора Российской Федерации на период до 2008 года.

| Основы банковского дела | |

|

Министерство финансов Российской Федерации Бузулукский финансово-экономический колледж Учебно-практическое пособие по дисциплине "ОСНОВЫ БАНКОВСКОГО ... Небанковская кредитная организация - это кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные законом (согласно лицензии ЦБ РФ), в ... Открытие ссудного счета, кредитной линии, выдача ссуды (в зависимости от условий и метода кредитования), отражение ее на ссудных и на расчетных счетах; |

Раздел: Рефераты по банковскому делу Тип: учебное пособие |

| Расчетно-кассовое обслуживание юридических лиц в Сбербанке | |

|

Содержание. (стр. Введение. .............................4 Глава I. Основные операции Сберегательного банка. 1.1. Создание сберегательных касс ... На данный момент банки и многие небанковские структуры стремятся усовершенствовать методы, инструментарий, законодательные и нормативные акты в области расчетно-кассового ... ... тыс. руб., кредиты составили 305630212 тыс. руб., ценные бумаги на сумму - 192953189 тыс. руб., средства на корсчете в ЦБ - 2402205 тыс. руб., вклады граждан - 372726307 тыс. руб. ... |

Раздел: Рефераты по банковскому делу Тип: реферат |

| Вопросы,ответы и шпоры по специальным дисциплинам | |

|

1.Современные представления о сущности, функциях и роли денег. Современные экономические теории не определяют строго сущность денег. Согласно ... Денежные средства могут перемещаться от кредиторов к заемщикам и без посредничества банков, однако при этом резко возрастают риски потери денежных средств, отдаваемых в ссуду, и ... ссудных счетов или кредитование со специальных ссудных счетов, предусматривающих учет совокупной задолженности клиента перед банком |

Раздел: Рефераты по экономике Тип: шпаргалка |

| Кредитная политика коммерческого банка на примере ОАО "Восточный ... | |

|

ДИПЛОМНАЯ РАБОТА Кредитная политика коммерческого банка на примере ОАО "Восточный экспресс банк" Оглавление Введение 1.Основы кредитной политики ... Порядок формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности установлен Положением ЦБ РФ от 26.03.2004 N 254 ... На основе проведённого анализа требуется выбрать наиболее оптимальный метод кредитования, вид ссудного счёта, срок кредитования, провести переговоры о величине и виде ссудной ... |

Раздел: Рефераты по банковскому делу Тип: дипломная работа |

| Деньги, кредит и банки | |

|

Необходимость и возникновение денег. Характеристика денег как экономической категории. Деньги на основе золотого обращения. Современные бумажные и ... Прямая форма кредита отражает непосредственно (без посредников) выдачу ссуды ее пользователям, тогда как косвенная форма возникает, когда ссуда берется как кредитование третьих лиц ... В настоящее время практически во всех странах с рыночной экономикой действует двухуровневая БС, где на 1-м уровне ЦБ, осуществляющий эмиссионную, надзорную, экономическую и другие ... |

Раздел: Рефераты по банковскому делу Тип: реферат |