Курсовая работа: Кредитные взаимоотношения предприятия с банком

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РЕСПУБЛИКИ КАЗАХСТАН

КАРАГАНДИНСКИЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ КАЗПОТРЕБСОЮЗА

Курсовая работа

По дисциплине: «Банковское дело»

На тему: «Кредитные взаимоотношения предприятия с банком»

Караганда 2008

СОДЕРЖАНИЕ

![]()

ВВЕДЕНИЕ. 3

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРЕДИТНЫХ ВЗАИМООТНОШЕНИЙ БАНКА С ПРЕДПРИЯТИЕМ.. 6

1.1 Фундаментальные элементы системы кредитования предприятий. 6

1.2 Формы, виды и классификация кредита. 10

2. АНАЛИЗ РАЗВИТИЯ КРЕДИТНЫХ ВЗАИМООТНОШЕНИЙ БАНКА С ПРЕДПРИЯТИЕМ.. 15

2.1 Управление формированием финансовых ресурсов предприятия. 15

2.2 Оценка степени финансовых рисков предприятия. 21

2.3 Оценка эффективности использования заемного капитала. 23

2.4 Анализ кредитных взаимоотношений предприятия АО «Береке» с банком 27

3. ВЛИЯНИЕ ФИНАНСОВОГО КРИЗИСА НА БАНКОВСКИЕ КРЕДИТЫ. 34

ЗАКЛЮЧЕНИЕ. 40

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ.. 42

ВВЕДЕНИЕ

Развитие мировой экономики обусловило имеющееся разнообразие источников, форм и условий привлечения заемного капитала. Предприятие привлекает заемный капитал через государственные структуры и частные финансовые институты, которыми в настоящее время выступают кредитные организации, пенсионные и инвестиционные фонды, страховые компании. Заемный капитал может быть получен у предприятий-партнеров. В последнее время появляются новые инструменты привлечения заемного капитала на финансовом рынке. Появление новых инструментов привлечения заемного капитала сопровождается формированием соответствующей законодательной базы.

В настоящее время роль кредитов и займов резко возросла. Значение кредитов и займов, как дополнительного источника финансирования коммерческой деятельности особенно проявляется на стадии становления предприятия, которая использует кредитные ресурсы при осуществлении долгосрочных инвестиций, направленных на создание нового имущества. На этом этапе огромное значение имеют долгосрочные кредиты банков.

Краткосрочные кредиты помогают предприятию постоянно поддерживать необходимый уровень оборотных средств, содействуют ускорению оборачиваемости средств предприятия.

Переход к рыночным отношениям укрепил статус предприятий и открыл перед ними широкие возможности самостоятельного решения многих производственных и финансовых вопросов. Успех деятельности предприятий непосредственно зависит от уровня руководства, от объективности, конкретности, оперативности и научной обоснованности принимаемых решений, которые в конечном итоге должны быть оптимальными. Принятие последних, как известно, направлено на наиболее рациональное, эффективное использование материальных, трудовых и финансовых ресурсов, на реализацию долгосрочного приоритета страны – экономического.

В сложившихся условиях предприятия должны с особой тщательностью выбирать инструменты привлечения заемного капитала и их параметры, то есть научиться управлять заемным капиталом для решения поставленных задач. Эффективное управление заемным капиталом в структуре капитала предприятия способно обеспечить дополнительные поступления в его деловой оборот, увеличить рентабельность самого процесса производства, повысить рыночную стоимость предприятия. Эффективное управление заемным капиталом также стимулирует инвестиционную деятельность и выполнение социальных обязательств. Этим и обуславливается актуальность темы дипломной работы.

|

|

Цель курсовой работы – изучить кредитные взаимоотношения банка с предприятиями.

в соответствии с поставленной целью были сформулированы следующие задачи курсовой работы:

- изучить теоретические аспекты кредитных взаимоотношений банка с предприятием;

- провести анализ развития кредитных взаимоотношений банка с предприятием на примере ОА «Береке»;

- изучить влияние финансового кризиса на банковские кредиты.

Объектом исследования выбрано предприятие АО «Береке», основным видом деятельности, которого является – производство и переработка сельскохозяйственной продукции.

Теоретической и методологической основой послужили научные труды отечественных и зарубежных ученых экономистов и финансистов.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРЕДИТНЫХ ВЗАИМООТНОШЕНИЙ БАНКА С ПРЕДПРИЯТИЕМ

1.1 Фундаментальные элементы системы кредитования предприятий.

Банковский кредит - основная форма кредита. Это означает, что именно банки чаще всего предоставляют свои ссуды субъектам, нуждающимся во временной финансовой помощи. Это денежная форма кредита, возникает при передаче денежных средств в долг на условиях срочности, возвратности, платности. Кругооборот средств позволяет мобилизовать временно высвобождающиеся денежные средства и одновременно их перераспределять в пользу тех, кто в них нуждается. Такую эмиссию берет на себя банк, так как свободные денежные средства оседают на счетах в банке, и банк располагает информацией о том, как эти ресурсы могут быть использованы [1, c. 145]

Банковский кредит представляет собой движение ссудного капитала, представляемого банками взаймы за плату во временное пользование. Он выражает экономические отношения между кредиторами (банками) и субъектами кредитования (кредитополучателями), в качестве которых могут быть как юридические и физические лица. Юридические лица других государств – нерезиденты Республики Казахстан пользуются в отношении кредита теми правилами и несут те же обязанности и ответственность, что и юридические лица Республики Казахстан, если иное не предусмотрено законодательством.

Банковский кредит может действовать в национальных рамках и в форме международного кредита. Он предоставляется с заключением кредитного договора для каждого кредитополучателя индивидуально, чтобы степень риска кредитной сделки была минимальной. Кредитный договор - это юридический документ, регламентирующий взаимоотношения между банком и кредитополучателем при выдаче кредита, определяющий взаимные права и обязательства сторон.

Банковский кредит может быть прямым и косвенным. Прямые кредитные отношения (банк-кредитополучатель) являются преобладающими. Более ограниченно применяется косвенное банковское кредитование, т.е. предоставление ссуды заемщику через посредника, например, торговую организацию, ломбарды и др.

Внутри формы кредита выделяются виды кредита, которые формируются в зависимости от особенностей объекта, целевого направления кредита, его срока, обеспеченности возврата и других признаков. Так, например, с учетом сроков выдачи выделяют следующие виды ссуд: краткосрочные, среднесрочные, долгосрочные; с учетом их направления по отраслям хозяйства: кредитные вложения в промышленность, сельское хозяйство, торговлю, строительство и т.д.; по объектам различают ссуды в затраты, связанные с созданием и увеличением оборотных текущих и внеоборотных (долгосрочных) активов; потребительскими нуждами населения. В зависимости от формы предоставления бывают разовые ссуды и ссуды, выданные по кредитной линии. С точки зрения техники предоставления можно выделить кредиты консорциальные, вексельные, ломбардные, акцептные, наличные, безналичные, в виде кредитных карточек и др. По методам погашения ссуды бывают срочные, отсроченные, просроченные, долгосрочно погашенные.

Кредит так же является основным источником удовлетворения огромного спроса на денежные ресурсы. Даже при высоком уровне рентабельности и самофинансирования хозяйствующим экономическим субъектам бывает недостаточно собственных средств для текущей деятельности и осуществления инвестиций. Кредиты нужны предприятию когда [2, c. 24]:

- предприятие находится «в прорыве», потому что сорвалась по той или иной причине реализация продукции.

- подвели поставщики или покупатели

- возникли трудности с выплатой заработной платы сотрудникам и т.д.

Таким образом, кредит стимулирует развитие производственных сил, ускоряет формирование источников капитала для расширения производства на основе достижений научно – технического прогресса.

Субъектами кредитных отношений в области банковского кредита являются предприятия и фирмы, население, государство и сами банки. Как известно, в кредитной сделке субъекты кредитных отношений всегда выступают как кредитор и заёмщики. Кредиторами являются лица (юридические и физические), предоставившие свои временно свободные средства в распоряжение заёмщика на определённый срок. Заёмщик – сторона кредитных отношений, получающая средства в пользование (в ссуду) и обязанная их возвратить в установленный срок. Что касается банковского кредита, то субъекты кредитных сделок здесь обязательно выступают в двух лицах, т.е. как кредитор и как заёмщик. Это связано с тем, что банки работают в основном на привлечённых средствах и, следовательно, по отношению к владельцам этих средств выступают в качестве заёмщиков.

Займы, выполняя функции кредита, имеют различные формы и помогают более гибко использовать полученные средства. Предприятие может получить заем в наиболее удобной для себя форме - непосредственно заем, в вексельной форме, либо выпустив облигации.

Необходимость и возможность кредита обусловлена закономерностями кругооборота и оборота капитала в процессе воспроизводства: на одних местах высвобождаются временно свободные средства, выступающие источником кредита, на других возникает потребность в кредите, например, для расширения производства.

Высшей формой устойчивости предприятия является его способность развиваться в условиях нестабильной внутренней и внешней среды. Для этого предприятие должно обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность привлекать заемные средства, то есть быть кредитоспособным. [17, c. 57]

Эффективная хозяйственная деятельность предприятия невозможна без постоянного привлечения заемных средств. Использование этих средств позволяет существенно расширить объем реализации товаров и формируемых товарных запасов, обеспечить более эффективное использование собственного капитала, ускорить образование различных целевых фондов, а в конечном счете - повысить рыночную стоимость предприятия.

Хотя отправную точку любого бизнеса составляет собственный капитал, на предприятиях торговли объем заемных средств значительно превосходит объем собственного капитала. В связи с этим управление привлечением заемных средств является одной из важнейших функций торгового менеджмента, направленной на достижение высоких конечных результатов деятельности предприятия.

На практике для большинства казахстанских организаций практически единственным источником получения финансовых ресурсов является банковский кредит. Это обусловлено рядом объективных причин.

Выпуск корпоративных облигаций выгоден лишь небольшой части компаний, деятельность которых является значимой в масштабах национальной экономики. К данному источнику финансирования прибегают в случае необходимости мобилизации крупного капитала для реализации проектов, имеющих для компании стратегически важное значение. Для остальных организаций, которые являются представителями малого и среднего бизнеса, подобный способ привлечения заемных средств нецелесообразен. К тому же финансирование через инструменты рынка капиталов ограничено практически полным отсутствием института инвестиционных банков.

Получение средств из государственных каналов для большинства организаций в настоящее время вообще не следует рассматривать как источник финансирования, поскольку, во-первых, это является привилегией узкого круга приоритетных отраслей, а во-вторых, не соответствует принципу формирования государственного бюджета. [18, c. 54]

Налоговое кредитование, в силу специфики и сложности его предоставления, доступен только единицам.

Финансовый лизинг представляет интерес для тех компаний, которые наращивают свою производственную мощность. Для удовлетворения иного рода потребностей в заемных средствах данный источник финансирования не подходит. Таким образом, кредит способствует экономическому росту: кредитор получает плату за кредит, а предприятие-заёмщик увеличивает свои производственные фонды и обновляет их.

1.2 Формы, виды и классификация кредита

В процессе кредитования используются различные формы кредита. В современных условиях на рынке реализуются следующие формы кредита для предприятий: коммерческий, иипотечный кредит, потребительский, ипотечный и др. Они отличаются друг от друга составом участников, объектом ссуд, динамикой, величиной процента и сферой деятельности.

Коммерческий кредит предоставляется в товарной форме продавцами товаров их покупателям в виде рассрочки платежа за проданные товары или предоставленные услуги. Коммерческий кредит применяется с целью ускорить реализацию товаров и оформляется в виде долгового обязательства - векселя, оплачиваемого через коммерческий банк. Объектом коммерческого кредита выступает, как правило, товарный капитал, который обслуживает кругооборот промышленного капитала, движение товаров из сферы производства в сферу потребления. Особенность коммерческого кредита состоит в том, что ссудный капитал здесь сливается с промышленным. Главная цель такого кредита - ускорить процесс реализации товаров, а значит, ускорить получение заключенной в них прибыли.

Ипотечный кредит - кредит под залог недвижимости называется. Ипотечный кредит берется для покрытия крупных капитальных затрат. Особо эффективно использовать его при кредитовании нового строительства. При этом объект строительства является предметом залога. Залог может оформляться поэтапно, по мере строительства объекта. Тогда соответственно по частям выделяется кредит. Например, предприниматель покупает землю, закладывает ее, на полученные деньги возводит фундамент здания. Фундамент опять закладывается, и полученные кредиты служат источником финансирования следующего этапа строительства. Ипотечный кредит берется и для приобретения недвижимости. В этом случае после оформления залоговых кредитных отношений продавец сразу получает от банка деньги, покупатель приобретает все права собственности на объект покупки, который одновременно заложен в банке. Заемщик возвращает кредит и выплачивает проценты в соответствии с кредитным соглашением.

Таким образом, формы кредита тесно связаны с его структурой и в определенной степени отражают сущность кредитных отношений.

Коммерческие банки представляют своим клиентам разнообразные виды кредитов, которые можно классифицировать по различным признакам.

Прежде всего, кредит классифицируется по основным группам заемщиков. Кредит может быть выдан хозяйству, населению, государственным органам власти.

В зависимости от назначения или направления кредит различают: потребительский, промышленный, торговый, сельскохозяйственный, инвестиционный, бюджетный. Банковский кредит различают в зависимости от срочности кредитования. При такой классификации выделяют краткосрочные, среднесрочные и долгосрочные ссуды. Краткосрочные ссуды обслуживают текущие потребности заемщика, связанные с движением оборотного капитала. Краткосрочными ссудами считаются такие, срок возврата которых по международным стандартам не выходит за пределы одного года. Однако на практике этот срок может быть неодинаков, что определяется экономическими условиями, степенью инфляции.

Краткосрочный кредит служит одной из форм образования и движения оборотного капитала предприятий. Он содействует формированию их оборотных фондов, повышает платежеспособность и укрепляет их финансовое положение. Краткосрочный кредит предоставляется банками на образование сезонных сверхнормативных запасов товарно-материальных ценностей, на сезонные затраты, связанные с производством и заготовкой продукции, временное восполнение недостатка оборотных средств и т.д.

Что касается среднесрочных и долгосрочных кредитов, то они обслуживают долговременные потребности, обусловленные необходимостью модернизации производства, осуществления капитальных затрат по расширению производства.

По размерам различают кредиты крупные, средние и мелкие.

По обеспечению - необеспеченные кредиты и обеспеченные, которые, в свою очередь, по характеру обеспечения подразделяются на залоговые, гарантированные и застрахованные.

По методам погашения банковские ссуды, погашаются в рассрочку (частями, долями) за определенный период.

Кредитная документация представляется банку на начальном и последующих этапах кредитования. Всякая экономическая, в том числе кредитная, сделка требует определенного документального оформления. Устные переговоры, которые ведет клиент с банком, на начальном, предварительном этапе, так или иначе заканчиваются представлением в кредитное учреждение его в письменной форме (обоснования необходимости кредита на определенные цели). "Под рукой" у банка должны быть также материалы, позволяющие ему определить финансовое положение клиента, его кредитоспособность, для этого в банке существуют отдел, проверяющий клиента нет ли у него кредита в другом банке и подобные случаи для уверенности и снижения риска невозвратности кредита. Банку необходимо поэтому иметь, а клиенту представлять баланс на начало года.

Обоснование необходимости кредита (его также называют технико-экономическим обоснованием) содержит просьбу клиента на получение кредита на конкретные цели, в необходимом размере, под определенный процент и на конкретный срок.

В целом комплект документов, представляемых клиентами в банк, регламентируется в Регламентах и постановлениями разработанные правлениями банка.

Кредитный договор является важнейшим документом, определяющим права и обязанности участников кредитной сделки. В нем содержатся экономическая и юридическая ответственность сторон. В таких странах, как Германия, Австрия, рекомендованы типовые формы кредитного договора как с юридическими, так и физическими лицами. Во Франции такая типовая форма разработана исключительно для индивидуальных заемщиков, полагая, что банковская практика настолько многообразна, что рекомендовать какую-то единую модель кредитного соглашения не представляется возможным. В Казахстане используют также типовая форма кредитного договора, но при ее применении ее изменяют в зависимости от положения кредитора, суммы кредита и срока, но суть первоначально составленного договора остается той же.

Кредитный договор имеет вполне определенный остров, вокруг которого строится вся схема соглашения. Разумеется, он фиксирует полное наименование участников, их юридические адреса; предмет договора, сумму, срок, порядок погашения, процентную ставку, размер комиссионных, обеспечение и гарантии. В целом достаточно точно определяются условия кредитования. Особое значение придается кредитным оговоркам, дающим право банку в случае задержки платежа, несоблюдения договорных условий реализовать свое право на возвращение кредита и уплаты процента за счет ресурсов и имущества как самого клиента, так и его гарантов.

Специальные разделы посвящены обязанностям как клиента, так и банка.

Помимо кредитного договора при необходимости может заключаться также договор о залоге. Практически происходит так: если залог присутствует в кредитной сделке, то договор о залоге заключается обязательно, причем зачастую для прочности подписи клиента и банка дополнительно заверяются нотариусом.

2. АНАЛИЗ РАЗВИТИЯ КРЕДИТНЫХ ВЗАИМООТНОШЕНИЙ БАНКА С ПРЕДПРИЯТИЕМ

2.1 Управление формированием финансовых ресурсов предприятия

Анализируемое предприятие АО «Береке» является юридическим лицом в соответствии с законодательством Республики Казахстан, имеет самостоятельный баланс, банковские счета, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Основные виды деятельности АО «Береке»:

- производство, закуп, переработка и сбыт сельскохозяйственной продукции;

- производство и сбыт продовольственных товаров;

- коммерческая и посредническая деятельность (торгово - закупочная деятельность, создание фирменных магазинов, киосков, торговых точек, организация оптово-розничной и комиссионной торговли на собственных и арендованных площадях, реализация собственной продукции и продукции, приобретенной в результате коммерческой деятельности);

- снабженческо-сбытовая деятельность;

- иная деятельность, не запрещенная действующим законодательством Республики Казахстан.

Оценка структуры источников формирования финансовых ресурсов предприятия осуществляется на основе бухгалтерского баланса. Сравнительный аналитический баланс получается из исходного путем дополнения его показателями структуры, динамики и структурной динамики вложений и источников средств предприятия за несколько лет. Данные для оценки приведены в таблице 1.

Таблица 1. Структура имущества предприятия АО «Береке» за 2007-2008гг.

| Показатели | на конец 2007 | на конец 2008 |

|

| АКТИВ |

|

||

| 1 Долгосрочные активы | 770956 | 737734 |

|

| 2 Текущие активы | 597283 | 577702 |

|

| 2.1 Товарно-материальные запасы | 453699 | 455564 |

|

|

2.2 Дебиторская задолженность |

140665 | 118030 |

|

| 2.3 Денежные средства | 2919 | 4108 |

|

| ПАССИВ |

|

||

| 1 Собственный капитал | 1239773 | 1143822 | |

| 2 Обязательства | 128466 | 171614 |

|

| 2.1 Долгосрочные | 0 | 0 |

|

| 2.2 Краткосрочные | 128466 | 171614 |

|

Из таблицы 1 видно, что в 2008 году по сравнению с 2007 произошло уменьшение активов предприятия АО «Береке» на 52803 тыс. тенге, то есть на 3,86%. Стоимость имущества на конец 2005 года сложилась из-за уменьшения текущих активов, а именно дебиторской задолженности на 22635 тыс.тенге, за счет увеличения доли товарно-материальных запасов в текущих активах – на 1865 тыс. тенге, увеличения доли денежных средств на 1189 тыс. тенге. Доля долгосрочных активов, в структуре активов предприятия уменьшилась на 4,3% и к концу года ее удельный вес в общей валюте баланса составил 56,3%.

Пассив баланса характеризуется преобладающим удельным весом собственного капитала, хотя и наблюдается тенденция к его снижению. Доля обязательств в общей валюте баланса предприятия составила в 2007 году – 10,4%, в 2008 году – 15%.

Проведем анализ структуры и динамики собственного капитала предприятия АО «Береке» за период 2007-2008гг. Анализируемые данные представлены в таблицах 2 и 3.

Таблица 2. Анализ структуры и динамики собственного капитала АО «Береке» за 2007 год

| Содержание | На начало года | На конец года | Отклонения удельного веса, % |

|

||||||

| сумма, тенге | удель-ный вес, % | сумма, тенге | удель-ный вес, % |

|

||||||

| Уставный капитал | 20961 | 1,78 | 50461 | 4,07 | +2,29 |

|

||||

| Резервы на переоценку | 801044 | 68,21 | 801044 | 64,61 | -3,6 |

|

||||

| Резервный капитал | 229179 | 19,52 | 237717 | 19,17 | -0,35 |

|

||||

| Нераспределенный доход (непокрытый убыток)* | 123138 | 10,49 | 150551 | 12,15 | +1,66 | |||||

| Итого собственный капитал | 1174322 | 100 | 1239773 | 100 | ||||||

Таблица 3. Анализ структуры и динамики собственного капитала АО «Береке» за 2007 год

| Содержание | На начало года | На конец года | Отклонения удельного веса, % | ||

| сумма, тенге | удельный вес, % | сумма, тенге | удель-ный вес, % | ||

| Уставный капитал | 50461 | 4,07 | 59929 | 5,24 | +1,17 |

| Резерв на переоценку | 801044 | 64,61 | 741529 | 64,83 | +0,22 |

| Резервный капитал | 237717 | 19,17 | 272595 | 23,83 | +4,66 |

| Нераспределенный доход (непокрытый убыток)* | 150551 | 12,15 | 69769 | 6,10 | -6,05 |

| Итого собственный капитал | 1239773 | 100 | 1143822 | 100 |

На основании данных таблиц 2 и 3 можно сделать следующие выводы. За 2007 год собственный капитал предприятия АО «Береке» увеличился на 65 451 тенге. Увеличение произошло за счет увеличения уставного капитала. За счет полученных доходов в 2007 году собственный капитал увеличился на 1,66%.

В 2007 году ситуация ухудшилась. Несмотря на увеличение суммы уставного капитала на 1,17%, собственный капитал предприятия, за счет полученных убытков снизился на 95 951 тенге. Руководству необходимо провести анализ причин снижения размера собственного капитала.

Как известно, совокупный капитал предприятия составляют основные фонды и оборотные средства, а также ценности, стоимость которых отражается в самостоятельном бухгалтерском балансе предприятия.

Оборотный капитал предприятия образуется как за счет собственного капитала, так и за счет краткосрочных заемных средств. Основным источником финансирования является собственный капитал. В состав собственного капитала входят уставный капитал, накопленный капитал (резервный и добавочный капиталы, фонд социальной сферы, нераспределенный доход) и прочие поступления (целевое финансирование, благотворительные пожертвования и др.).

Проведем оценку источников финансирования оборотного капитала предприятия АО «Береке» за период 2007- 2008гг. Сумму собственного оборотного капитала предприятия можно рассчитать таким образом: из общей суммы текущих активов вычесть сумму краткосрочных финансовых обязательств (III раздел пассива). С помощью данного метода произведем расчет источников финансирования оборотного капитала на предприятии АО «Береке» за 2006-2008 года. Результаты отразим в таблице 4.

Таблица 4. Расчет источников финансирования оборотного капитала на предприятии АО «Береке» за период 2006-2008 года.

| Показатель | на 01.01.06 | на 01.01.07 | на 01.01.08 |

| Общая сумма текущих активов | 469057 | 597283 | 577702 |

| Общая сумма краткосрочных долгов предприятия (III раздел пассива) | 72783 | 128466 | 171614 |

| Сумма собственного оборотного капитала | 396274 | 468817 | 406088 |

| Доля в сумме текущих активов, %: | 84,48 | 78,49 | 70,29 |

| Сумма собственного капитала | 1174322 | 1239773 | 1143822 |

| Сумма заемного капитала | 72783 | 128466 | 171614 |

Приведенные в таблице 4 данные показывают, что на начало 2006 года оборотный капитал предприятия АО «Береке» был на 84,48% сформирован за счет заемных средств, на конец 2006 года доля заемных средств в формировании текущих активов составила 21,51%, а собственных – 78,49%. Это свидетельствует о повышении финансовой зависимости предприятия АО «Береке» от внешних источников финансирования.

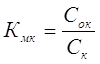

Далее рассчитаем коэффициент маневренности АО «Береке», который характеризует долю собственного оборотного капитала в общей сумме собственного капитала предприятия и рассчитывается по следующей формуле:

(1)

(1)

где Кмк – коэффициент маневренности капитала;

Сок – собственный оборотный капитал;

Ск – совокупный собственный капитал.

Нормальное ограничение коэффициента маневренности > 0,5. Этот коэффициент показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована.

Расчет произведем также за период 2006-2007 года. Рассчитанные по формуле данные отобразим в таблице 5.

Таблица 5. Расчет коэффициента маневренности собственного капитала на предприятии АО «Береке»

| Показатели |

На начало 2006 |

На конец 2006 | На конец 2007 |

| Сумма собственного оборотного капитала | 396274 | 468817 | 406088 |

| Общая сумма собственного капитала (I раздел пассива баланса) | 1174322 | 1239773 | 1143822 |

| Коэффициент маневренности собственного капитала | 0,337 | 0,378 | 0,355 |

Как видно из таблицы, на предприятии АО «Береке» по состоянию на конец 2006 года доля собственного капитала, находящаяся в обороте, понизилась на 0,023 по отношению к началу года, но повысилась по отношению к 2007 году. Коэффициент маневренности собственного капитала также не отвечает ограничениям на него.

В целом, характеризуя состояние структуры финансовых ресурсов предприятия, можно сделать следующие выводы:

- за анализируемый период отмечено фактическое увеличение суммы собственного оборотного капитала, но его доля в общей сумме оборотного капитала уменьшается;

- о повышении финансовой зависимости предприятия АО «Береке» от внешних источников финансирования свидетельствуют следующие факторы - на начало 2006 года оборотный капитал был на 84,48% сформирован за счет заемных средств, а на конец года доля заемных средств в формировании текущих активов составила 21,51%.

- доля собственного капитала, находящаяся в обороте имеет неустойчивую тенденцию к понижению - за отчетный период сумма собственного оборотного капитала уменьшилась в целом на 9814 тыс.тенге.

Таким образом, можно признать, что предприятие АО «Береке» не устойчиво в своем финансовом состоянии. Руководству предприятия необходимо определить пути оптимизации структуры капитала.

2.2 Оценка степени финансовых рисков предприятия

Ухудшение финансового состояния сопровождается неизбежным проеданием капитала и залезанием в долги. Тем самым падает финансовая устойчивость, т.е. финансовая независимость предприятия, способность маневрировать собственными средствами, достаточная обеспеченность финансами хозяйственной деятельности.

Стабильность работы предприятия связана с общей его финансовой структурой, степенью его зависимости от внешних кредиторов и инвесторов. Так, многие предприятия в процессе своей деятельности привлекают помимо собственного капитала значительные суммы заемных средств. Однако в случае значительного роста долговых обязательств, предприятие может обанкротиться, если сразу несколько крупных кредиторов потребуют возврата своих средств.

Для оценки степени финансового риска предприятия рассчитывают относительные показатели финансовой устойчивости (коэффициент финансовой автономии, коэффициент финансовой зависимости, коэффициент текущей задолженности, финансового левериджа и др.).

Рассчитаем данные коэффициенты, характеризующие финансовую устойчивость для анализируемого предприятия АО «Береке». Исходными данными для расчета являются данные бухгалтерских балансов предприятия за 2006 и 2007 года соответственно. Рассчитанные показатели отображены в таблице 6.

Таблица 6. Показатели финансовой устойчивости АО «Береке» за 2005-2006гг.

| Наименование показателя | Формула для расчета | Уровень показателя |

Изме- нение |

||

|

на начало 2006 г. |

на конец 2006 г. |

на конец 2007 г. |

|||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 Коэффициент финансовой автономии предприятия |

Ск – собствен-ный капитал, В – валюта баланса |

0,942 | 0,906 | 0,870 | -0,072 |

| 2 Коэффициент финансовой зависимости |

Зк – заемный капитал |

0,058 | 0,094 | 0,130 | +0,072 |

| 3 Коэффициент долгосрочной финансовой независимости |

|

0,942 | 0,906 | 0,870 | -0,072 |

| 4 Коэффициент финансового левериджа |

|

0,06 | 0,10 | 0,15 | +0,09 |

Как видно из таблицы 6, рассматриваемое предприятие в целом обеспечивает себе финансовую устойчивость, хотя по двум показателям наблюдается тенденция снижения финансовой устойчивости. Собственный капитал предприятия имеет тенденцию к повышению, но также и повышается зависимость от внешних источников финансирования. Это свидетельствует о том, что АО «Береке» активизирует свою финансово-хозяйственную деятельность и в том числе за счет внешних источников финансирования, и при этом еще находится в зоне финансовой безопасности.

Доля собственного капитала в общем объеме совокупного капитала предприятия снизилась на 0,072. Но все же остается очень высокой – 87% на конец 2007 года.

Насколько уменьшилась доля собственного капитала и снизилась финансовая независимость АО «Береке», настолько же и увеличилась доля текущих обязательств (кредиторской задолженности) и возросла финансовая зависимость: рост на 0,072.

Собственный капитал АО «Береке» превышал заемный в 16,13 раза. К концу 2007 года собственный капитал был в 6,67 раза больше суммы заемных средств. Хотя по данному показателю наблюдается тенденция снижения, тем не менее предприятие обеспечивает себе финансовую независимость и финансовую устойчивость в полной мере.

2.3 Оценка эффективности использования заемного капитала

Наиболее обобщающим из рассмотренных показателей является коэффициент финансового левериджа, все остальные показатели в той или иной мере определяют его величину. Нормативов соотношения заемных и собственных средств практически не существует, поскольку имеются значительные различия между деятельностью отдельных предприятий как в пределах одной отрасли, так и по разным отраслям.

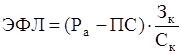

Показатель «финансовый леверидж» используется также для измерения эффективности использования капитала при различном соотношении его собственной и заемной части. С его помощью измеряется эффект, заключающийся в повышении рентабельности собственного капитала при увеличении доли заемного капитала в общей его сумме. При расчете эффекта финансового левериджа используется следующая формула:

(2)

(2)

где ЭФЛ - эффект финансового левериджа, заключающийся в приросте рентабельности собственного капитала, в %;

Pa - уровень рентабельности активов предприятия, в %;

ПС - средняя ставка процента за кредит (по всем видам кредита, используемого предприятием);

ЗК - сумма (или удельный вес) заемного капитала;

СК - сумма (или удельный вес) собственного капитала.

Как видно из приведенной формулы, она имеет две составляющие, которые носят следующие названия:

1) Дифференциал финансового левериджа (Pa — ПС), который характеризует разницу между уровнем рентабельности активов предприятия и средним уровнем ставки процента за используемый кредит.

2) Коэффициент финансового левериджа или коэффициент финансирования (ЗК / СК), который характеризует объем заемного капитала, приходящегося на единицу собственного капитала торгового предприятия.

Выделение этих составляющих позволяет целенаправленно управлять увеличением эффекта финансового левериджа при формировании структуры капитала.

Так, если дифференциал финансового левериджа имеет положительное значение, то любое увеличение коэффициента финансового левериджа будет приводить к росту его эффекта. Соответственно, чем выше дифференциал финансового левериджа, тем выше при прочих равных условиях будет его эффект.

Для расчета эффекта финансового левериджа необходимо значение показателя рентабельность собственного капитала и данные о среднем проценте на кредит.

Информация о кредитной истории представлена в таблице 7.

Таблица 7. Информация о кредитной истории АО «Береке» с 2005 года

| Банк |

Сумма тыс. тг |

Годовой процент |

Дата выдачи кредита |

Дата погашения договорная | Дата факт погашения |

| Темирбанк | 14500 | 18 | Декабрь 2005 | Март 2006 | Апрель 2005 |

| Темирбанк | 10000 | 18 | Январь 2005 | Март 2006 | Май 2006 |

| Темирбанк | 22000 | 18 | Июнь 2006 | Июнь 2007 | Май 2007 |

| Темирбанк | 65000 | льготный 12 | Ноябрь 2007 | Ноябрь 2008 | По графику |

Таким образом, анализируя данные таблицы 7, можно увидеть что средний процент в 2008 году составляет – 12% годовых.

Рентабельность (доходность) активов исчисляется отношением чистого дохода к среднегодовой стоимости собственного капитала и определяется по формуле:

![]() (3),

(3),

где П – прибыль предприятия находится путем разницы между суммой доходов предприятия и суммой расходов;

Ас – сумма средних активов.

Рассчитаем рентабельность активов для предприятия АО «Береке». Для расчета использовались данные из отчета о доходах и расходах и балансов предприятия.

Выведем сумму средних активов предприятия:

1. Средние активы в 2007 году – 1307672 тенге;

2. Средние активы в 2008 году – 1341837,5 тенге.

RА2005 = ![]()

RА2006 = ![]()

Рассчитаем эффект финансового левериджа для предприятия АО «Береке». Многовариантный расчет эффекта финансового левериджа позволяет определить оптимальную структуру капитала с позиций наиболее эффективного его использования, т.е. выявить границу предельной доли использования заемного капитала.

ЭФЛ2005 = (24,4-12)×0,10 = 1,24

ЭФЛ2006 = (25,3-12)×0,15 = 1,995

Таким образом, в результате расчета выявлено, что в результате роста как дифференциала финансового левериджа, так и коэффициента финансирования произошел рост эффекта финансового левериджа.

Однако, рост эффекта финансового левериджа имеет определенные пределы. Снижение уровня финансовой устойчивости предприятия в процессе повышения доли используемого заемного капитала приводит к увеличению риска его банкротства, что вынуждает кредиторов увеличивать уровень ставки процента с учетом премии за дополнительный финансовый риск невозврата кредита. При определенном (высоком) коэффициенте финансового левериджа его дифференциал может быть сведен к нулю (при котором использование заемного капитала не дает прироста рентабельности собственного капитала). Более того, в отдельных случаях дифференциал финансового левериджа может иметь отрицательную величину, при которой рентабельность собственного капитала снизится (часть прибыли, генерируемой собственным капиталом, будет уходить на оплату используемого заемного капитала по высоким ставкам процента).

С учетом рассмотренных трех критериев оптимизации формируется окончательный вариант финансовой структуры капитала предприятия в предстоящем периоде. По результатам расчета выявлено, что предприятие АО «Береке» коэффициент финансирования имеет положительную тенденцию роста, следовательно, при оптимальном эффекте финансового левериджа, как в нашем случае, предприятию можно далее успешно воспользоваться заемными средствами.

В целом, если предприятие обеспечивает финансовую устойчивость, увеличение зависимости от заемных средств для предприятия может рассматриваться как положительная тенденция, потому что:

- проценты по обслуживанию заемного капитала рассматриваются как расходы и не включаются в налогооблагаемый доход;

- расходы на выплату процентов обычно ниже дохода, полученного от использования заемных средств в обороте предприятия, в результате чего повышается рентабельность собственного капитала;

- рост доли собственного капитала свидетельствует о негибкости, нестабильности производственно-хозяйственной деятельности.

2.4 Анализ кредитных взаимоотношений предприятия АО «Береке» с банком

Высшей формой устойчивости предприятия является его способность развиваться в условиях нестабильной внутренней и внешней среды. Для этого предприятие должно обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность привлекать заемные средства, то есть быть кредитоспособным. В процессе написания второй главы курсовой работы были проанализированы показатели финансовой устойчивости предприятия.

В результате были сделаны следующие выводы:

а) предприятие не имеет большой задолженности, формирование активов происходит за счет средств собственного капитала. Однако за период 2006-2007 гг. произошло существенное изменение кредиторской задолженности в сторону увеличения.

б) у предприятия наметилась негативная тенденция к снижению финансовой устойчивости, хотя его финансовое состояние еще можно охарактеризовать как устойчивое.

в) у предприятия повышается зависимость от внешних источников финансирования. Это свидетельствует о том, что АО «Береке» активизирует свою финансово-хозяйственную деятельность и в том числе за счет внешних источников финансирования, и при этом еще находится в зоне финансовой безопасности.

г) АО «Береке» по результата расчета эффекта финансового рычага может успешно пользоваться заемным капиталом для формирования финансовых ресурсов.

Эффективная хозяйственная деятельность торгового предприятия невозможна без постоянного привлечения заемных средств. Использование этих средств позволяет существенно расширить объем реализации товаров и формируемых товарных запасов, обеспечить более эффективное использование собственного капитала, ускорить образование различных целевых фондов, а в конечном счете - повысить рыночную стоимость предприятия.

Хотя отправную точку любого бизнеса составляет собственный капитал, на предприятиях торговли объем заемных средств значительно превосходит объем собственного капитала. В связи с этим управление привлечением заемных средств является одной из важнейших функций торгового менеджмента, направленной на достижение высоких конечных результатов деятельности предприятия.

Управление привлечением заемных средств представляет собой целенаправленный процесс их формирования из различных источников и в разных формах в соответствии с потребностями торгового предприятия на различных этапах его развития. Основная цель этого управления состоит в обеспечении наиболее эффективных условий и форм привлечения этих средств и рационального их использования.

Рассмотрим возможность привлечения банковского кредита для стабилизации финансового состояния предприятия АО «Береке».

Руководство предприятия АО «Береке» приняло решение обновить парк зерноуборочной техники АО «Береке». Основной целью обновления парка зерноуборочных комбайнов является сокращение сроков уборки зерновых культур и уменьшения потерь зерна. Для этого предприятие разработало план получения пяти зерноуборочных самоходных комбайнов РСМ-101 «Вектор» на условиях банковского долгосрочного кредита..

Для прямого закупа пяти зерноуборочных комбайнов РСМ-101 «Вектор» непосредственно в представительстве «Ростселъмаша» с учетом затрат на транспортировку, таможенные пошлины и предпродажное обслуживание необходимо наличие денежных средств в размере 47 500 тыс. тенге.

Проект финансируется на 75% -35625 тыс. тенге за счет банка и на 25% - 11875 тыс. тенге за счет собственных средств предприятия АО «Береке» и средств, полученных в результате операционной деятельности. В таблице 8 представлена потребность в инвестициях и источники финансирования предприятия АО «Береке».

Таблица 8. Потребность в инвестициях и источники финансирования предприятия АО «Береке»

| Количество комбайнов | 5 |

| Цена за единицу | 9500 |

| Стоимость комбайнов | 47500 |

| За счет собственных источников | 11875 |

| За счет кредита банка | 35625 |

| Годовая процентная ставка, % | 4% |

Оценка потребности предприятия АО «Береке» в банковском кредите основана на следующих положениях:

- высокий спрос на предлагаемую предприятием продукцию и дальнейший его рост;

- извлечение дополнительной прибыли;

- расширение объема и ассортимента выпускаемой продукции;

Сроком погашения основного долга при этом является 10 января 2008 года, сроком погашения вознаграждения в пользу банка 10 число первого месяца второго квартала текущего года. Расчет выплат по кредиту представлен в таблице 9.

Таблица 9. Расчет выплат по кредиту

| Год платежа | Сумма долга на начало периода | Сумма предоплаты до поставки техники | Сумма годового платежа, в т.ч. | ||

| Погашение долга | процент вознаграждений | всего | |||

| 2006 март-апрель | 47500 | 11875 | |||

| 2007 январь | 35625 | 7725 | 1140 | 8265 | |

| 2008 январь | 28500 | 7725 | 855 | 7980 | |

| 2009 январь | 21375 | 7/25 | 570 | 7695 | |

| 2010 январь | 14250 | 4750 | 380 | 5130 | |

| 2011 январь | 9500 | 2375 | 285 | 2660 | |

| 2012 январь | 7125 | 2375 | 190 | 2565 | |

| 2013 январь | 4750 | 2375 | 95 | 2470 | |

| 2014 январь | 2375 | 2375 | 0 | 2375 | |

| Итого | 35625 | 3515 | 39140 |

Для проведения предстоящих уборочных работ полностью обеспечено приобретение всех необходимых ресурсов заi счет собственных средств предприятия АО «Береке».

Произведен закуп запасных частей для уборочной техники, ГСМ, проведены мероприятия по подготовке зерноскладов, обучению механизаторских кадров и персонала, средств ремонта и технического обслуживания уборочной техники, средств оперативной связи и т. д.

Сумма дебиторской задолженности на 1 января текущего года составила - 33 226 529 тенге, кредиторской - 28541 289 тенге. Просроченная дебиторская задолженность в сумме 1,2 млн. тенге обусловлена неисполнением судебных решений по задолжникам Просроченная кредиторская задолженность на сумму около 2 млн.тенге связана с ликвидацией юридических лиц и отсутствием правопреемников для возврата долга. Оставшиеся суммы задолженностей представляют собой нормальную операционную деятельность текущего отчетного периода.

Гарантией возврата и своевременность погашения платежей служит:

- хорошая кредитная история предприятия АО «Береке». Информация о кредитной истории представлена в таблице 7. Анализируя данные таблицы 7, можно увидеть что на 1 января 2006 года просроченной либо непогашенной ссудной задолженности акционерное общество не имеет.

Далее рассчитаем финансовый план погашения платежей. Все расчеты будут произведены в тенге в ценах 2007 года. В таблице 10 представлен прогноз продаж на 2007, 2008, 2009, 2010 года.

Таблица 10. Прогноз продаж готовой продукции предприятия АО «Береке» на 2007, 2008, 2009, 2010 год

| № п\п | Наименование продукции | Доход от реализации за 2006 год, тыс. тенге |

| 1. | Птица взрослая и молодняк | 43400 |

| 2. | Суточные цыплята | 8210 |

| 3. | Яйца | 481350 |

| 4. | Продукция промышленных производств | 253700 |

| 5. | Реализация прочей продукции, работ и услуг | 329200 |

| 6. | Доход от производства зерна | 91600 |

| Итого: | 1207460 | |

| НДС | 181119 | |

| Доход от реализации | 1026341 |

В таблице 11 представлена себестоимость за 2006, 2007, 2008, 2009 года

Таблица 11. Себестоимость реализованной готовой продукции на предприятии АО «Береке» за 2007, 2008, 2009, 2010 год

| Статьи | Сумма, тыс. тенге |

| Производственная мощность: | |

| - закупочная стоимость сырья | 683440 |

| - коммунальные услуги (электроэнергия, связь и т.д.) | 9760 |

| Итого: | 693200 |

| Производственная себестоимость: | |

| - административно-хозяйственные расходы | 38720 |

| - амортизация | 636 |

| Итого: | 39356 |

| Операционная себестоимость: | |

| Расходы на маркетинг | 1330 |

| Итого: | 1330 |

| Полная себестоимость | 733886 |

В таблицах 12 и 13 представлены финансовые показатели.

Таблица 12. Прогноз доходов и расходов на 2007, 2008, 200, 2010 года (тыс, тенге)

| Статьи |

Сумма, тыс. тенге |

|

|

| Выручка | 1026341 | ||

| Себестоимость | 733868 | ||

| Налог на прибыль | 15749 | ||

| Доход | 276706 | ||

| Итого за год: | |||

| Выручка | 1026341 | ||

| Себестоимость | 733886 | ||

| Налог на прибыль | 15749 | ||

| Доход | 276706 | ||

| Проценты за кредит и капитальная сумма долга | 65330 | ||

| Вознаграждение | 11875 | ||

| Предпринимательский доход | 199501 | ||

Таблица 13. Поток денежных средств за 2007, 2008, 2009, 2010 год (тыс. тенге)

| Показатель | Сумма |

| 1 | 2 |

| Приход средств | |

| Остаток на начало периода | - |

| 1 . Выручка от реализации | 933970 |

| Расход средств | |

| 1. Выплата заработной платы | 225140 |

| 2. Отчисления от ФОТ (21,5%) | 48405 |

| 3. Коммунальные расходы | 9760 |

| 4. Платежи в бюджет (НДС, налог на прибыль) | 36120 |

| 5. Общепроизводственные расходы | 334200 |

| 6. Сумма погашения платежей | 11875 |

| 7. Плата за кредит | 1140 |

| Всего расходов | 666640 |

| Остаток денежных средств | 267330 |

По данным таблицы 13, видно, что предприятие АО «Береке» располагает значительными «чистыми» поступлениями, что говорит о безусловной окупаемости проекта за предложенный срок.

Таким образом, анализ плана банковского кредита показывает, что за весь период освоения проекта, предприятие АО «Береке» будет иметь свободные средства для пополнения основных средств и формирования накопления капитала, достаточного не только для погашения платежей, но и для создания возможности увеличения личного потребления акционеров и работников предприятия.

В результате реализации проекта закупа комбайнов на условиях банковского кредита предприятие АО «Береке» эффективно привлечет заемные средства, поскольку предприятие уже начнет использовать имущество для производственных целей раньше, чем осуществит его выкуп. Важно отметить, что кредит позволит приобрести комбайны на условиях, которые максимально соответствуют финансовым и производственным возможностям предприятия. Данное мероприятие по привлечению заемных средств должно положительно повлиять на структуру финансовых ресурсов предприятия.

3. ВЛИЯНИЕ ФИНАНСОВОГО КРИЗИСА НА БАНКОВСКИЕ КРЕДИТЫ

Вот уже год во всем мире свирепствует финансовый кризис, влияние которого так или иначе испытываем мы, казахстанцы. В этой связи нам всем хотелось бы узнать, как отечественные банки выдержали обрушившийся на них удар, что стало с банковскими кредитами, как лучше сохранить и приумножить свои сбережения в эти смутные времена.

Сегодня, по прошествии определенного времени с момента начала глобального кредитного кризиса 2007 года, принимая во внимание достаточно адекватную реакцию казахстанского банковского бизнеса на происходящие события. можно утверждать, что своевременные и адекватные меры, принятые НБК, агентством и правительством в целях обеспечения финансовой стабильности, имели ожидаемый позитивный эффект и обеспечили так называемую «мягкую» посадку отечественных банков, о чем могут свидетельствовать в целом сохранение стабильной ситуации и отсутствие отрицательной динамики в ключевых показателях банковского сектора.

Так, активы банков с начала года увеличились на 4,3%, собственный капитал на 11,3%. Из-за дефицита ликвидности банки несколько приостановили кредитование экономики - объем выданных кредитов увеличился с начала года всего лишь на 0,1 %. За январь-август 2008 года объем депозитов резидентов в депозитных организациях вырос на 30,9% до 5090,9 млрд. тенге. При этом депозиты юридических лиц по сравнению с декабрем 2007 года увеличились на 44,8%, депозиты физических лиц - на" 7%.

Отечественные банки довольно успешно пережили первый шок, вызванный глобальным падением ликвидности. Ни один банк не допустил дефолтов ни по внутренним, ни по внешним обязательствам.

Сохранению устойчивости финансовой системы способствует стабильный обменный курс, который на протяжении последнего года (с октября 2007 года) находится в коридоре 119-121 тенге за доллар США.

В последнее время банки активно выдавали кредиты. А с начала 2008 года общий объем основного долга по кредитам банков экономике за январь-август 2008 года вырос на 0,1 % до 7267,9 млрд. тенге. Основная доля кредитов приходится на юридические лица, тогда как кредитование физических лиц снизилось. Кредиты физическим лицам за январь - август 2008 года понизились на 5,7%, составили 2431,5 млрд. тенге, а кредиты юридическим лицам увеличились на 3,3% до 4836,4 млрд. тенге. В итоге удельный вес кредитов физическим лицам понизился с 35,5% до 33,5%. Объемы выдаваемых кредитов практически равны объему погашения по ранее выданным, т.е. фактически имеет место рефинансирование задолженности. Таким образом, кредитная деятельность банков находится в состояния стагнации.

В отношении дальнейших перспектив развития кредитного рынка можно сказать, что во многом ситуация будет зависеть от развития событий на мировых финансовых рынках, т.е. от способности банков погашать внешние займы и привлекать новые. А то, в какие отрасли будут направлены кредиты, будет уже зависеть от развития самих отраслей, наличия рентабельных проектов и т.д.

Следует отметить, что внесены поправки в некоторые законодательные акты. Предполагается введение моратория на изменение ставок по банковским кредитам в одностороннем порядке. Соответствующие поправки будут внесены в Закон РК«0 банках и банковской системе».До последнего времени на практике никаких односторонних изменений ставок не было, нормально работали и банки, и клиенты... Но в связи с последними событиями возникли определенные сложности в отношениях между банками и клиентами: банки воспользовавшись той нормой, которая была у них в договорах, в каких-то случаях предпринимали шаги к увеличению в одностороннем порядке кредитных ставок. [12]

Срок действия данной нормы в три года он объяснил тем, что, по прогнозам специалистов, «через три года ситуация в мировой финансовой системе улучшится и вкладчики смогут в дальнейшем нормально погашать свои займы, а у банков не будет необходимости в одностороннем порядке менять ставку вознаграждения»; Позже в интервью журналистам Байсынов пояснил, что данная норма распространяется; на уже заключенные договоры. То есть по уже заключенным договорам БВУ после принятия данного законопроекта тоже не смогут в одностороннем порядке Повышать ставки вознаграждения», - подчеркнул он. Отвечая на вопросы журналистов, он уточнил, что данная норма распространяется на договоры, заключенные как с физическими, так и с юридическими, лицами.

В части поддержки МСБ государством были выделены средства. Государство предполагало, что БВУ быстро начнут эти средства осваивать. А некоторые из банков ликвидность получили, а теперь говорят, что некого кредитовать. Понятно, что ликвидностью пользуются. Потом деньги вернут и скажут, не получилось. Неосвоенные средства «очень нужны экономике, МСБ», а БВУ «используют их по другим-программам». Глава правительства поручил руководству АО «Фонд национального благосостояния «Самрук-Казына» в недельный срок принять соответствующие меры. Известно, что выделенные государством средства на поддержку МСБ распределялись между БВУ через государственный фонд развития предпринимательства «Даму» по программе паритетного софинансирования. Как отметил глава фонда, со стороны предпринимателей в регионах поступило заявок на сумму 40 млрд. тенге. «Очевидно, что есть серьезный спрос на эти ресурсы со стороны малого и среднего бизнеса. Мы пока выделили 26 млрд. тенге, а БВУ профинансировали всего 5 млрд.», Единственный банк, который у вас освоил 40% (выделенных банку средств - КазТАГ) - это банк ЦентрКредит. БТА банк - всего 16%, Каспийский банк - 16%, Евразийский банк - 6%','Астана Финанс - 5%, Цеснабанк - 0%. Это означает, что на протяжении 4 месяцев банки пользуются этими деньгами. Все деньги в срок, в середине августа, были доведены до всех этих банков, они находятся у них. Те банки, которые находятся в аутсайдерах, объяснили это тем, что у них существует свой прогноз освоения в силу ужесточения их политик и, а также тем, что на сегодня поток имеющихся предпринимателей не такой значительный, как в предыдущие годы.

Уровень капитализации банка по МСФО находится сейчас на уровне 20% благодаря двум раундам увеличения его капитала - в июне 2007 года на 10 млрд. тенге, а в июне текущего года еще на 6 млрд. тенге. По этой причине Нурбанк не испытывает нужды в поддержке государства, как это произошло с рядом банков второго уровня.

Другие показатели развития банка выглядят не, менее впечатляющими по нынешним кризисным временам: прирост по средствам клиентов составил более 200%, а доходность на еврооблигаций банка на мировых рынках оказалась существенно ниже чем у более крупных банков.

И если на начало 2008 года доля Нурбанка в секторе МСБ составляла 2% от общего объема рынка, то на сегодняшний день этот показатель достиг отметки в 3%, а количество клиентов сектора малого и среднего бизнеса в Нурбанке возросло в три раза

Нурбанк имеет все ресурсы и инструменты для того, чтобы полностью удовлетворить все запросы наших клиентов. Новые продукты разработаны с учетом потребностей всех категорий заемщиков. Выбрать приемлемую для себя кредитную программу сможет и владелец стабильно развивающегося предприятия, и начинающий бизнесмен.

В августе 2008 года Нурбанком и фондом «Даму» было подписано кредитное соглашение, по которому сумма финансирования субъектов МСБ равнялась 10 миллиардам тенге, 50/50 средства Нурбанка и фонда. И с самого старта программы мы зафиксировали высокую заинтересованность предпринимателей. Отчасти это объясняется тем, что в рамках кредитования по программе «Даму» предприниматель получает кредиты под невысокие проценты. А со стороны нашего банка мы обеспечиваем нашим клиентам гибкий подход, индивидуальные ставки кредитования и Высокое (качество обслуживания. Кроме того, на момент запуска программы Мы имели эффективную продуктовую линейку, рассчитанную на все целевые сегменты МСБ.

И вот результат' 90% средств уже полностью освоено, а по оставшимся 10% средства уже полностью распределены между заемщиками, сейчас проводятся завершающие установленные законом формальные процедуры по предоставлению денежных средств клиентам. Таким образом, я хочу подчеркнуть, что среди банков мы одними из первых завершаем освоение денежных средств по программе, причем досрочно. Также я хотел бы особо отметить, что в рамках соглашения с фондом «Даму» было ограничение на рефинансирование займов, с целью минимум 50% средств направить на финансирование новых проектов. В Нурбанке на финансирование новых проектов было направлено 80% средств от программы. У нас изначально не было цели - лишь бы освоить выделенные деньги. Для нас главное поддержка малого и среднего бизнеса, реализация новых проектов наших клиентов.

Сроки реализации данной программы согласно договору должны быть полностью освоить средства до 15 февраля 2009 года, однако по просьбе представителей фонда «Даму» - и это утверждено дополнительным соглашением - мы взяли на себя обязательство разместить средства до 25 декабря 2008 года. И как я уже говорил, мы с этой задачей справились.

Все займы выдаются по льготной ставке 12,5% годовых.

Можно отметить, что произошло существенное улучшение качества ссудного портфеля МСБ, заключающееся в повышении доходности на кредиты и снижении уровня просроченной задолженности. В планах банка на 2008 год стояло удвоение объёмов ссудного портфеля МСБ - и мы поставленную задачу уже выполнили. Недавно мы проводили анализ: с начала текущего года; нас появилось более 1500 новых клиентов-предпринимателей. До конца года мы планируем довести этот показатель до 2500. Да и досрочное размещение средств в рамках программы «Даму», по нашему мнению, в очередной раз доказывает, что мы нацелены на быстрый и качественный рост.

ЗАКЛЮЧЕНИЕ

В настоящее время гарантией нормального процесса расширенного воспроизводства является финансирование капитальных вложений путем заимствования средств.

Заемный капитал - это часть капитала, используемая хозяйствующим субъектом, которая не принадлежит ему, но привлекается на основе банковского, коммерческого кредита или эмиссионного займа на основе возвратности.

Заемный капитал может использоваться как для формирования долгосрочных финансовых средств в виде основных фондов (капитала), так и для формирования краткосрочных (текущих) финансовых средств для каждого производственного цикла.

Структура заемного капитала может быть различной в зависимости от принадлежности предприятия, доступности того или иного источника финансирования и т.д. В современных условиях экономики на казахстанских предприятиях, как правило, в структуре заемных средств наибольший удельный вес занимает краткосрочные кредиты банка.

Предприятие пользующиеся только собственным капиталом обладают высокой финансовой устойчивостью, но низким потенциалом развития и наоборот. Предприятия использующие заемный капитал имеют более низкую финансовую устойчивость, но высокий потенциал развития.

Таким образом оптимизация структуры капитала – важнейшая задача повышения эффективности предприятия.

Руководство предприятия АО «Береке» приняло решение запланировать конкретные мероприятия, которые позволят улучшить финансовое состояние предприятия. Прежде всего, такими мероприятиями являются мероприятия, направленные на увеличение производства и реализации продукции, повышение ее качества и конкурентоспособности, снижение себестоимости, рост прибыли и рентабельности, ускорении оборачиваемости капитала и более полное и эффективное использование производственного потенциала предприятия.

В результате конкретизации проблем предприятия, было выявлено, что данное предприятия нуждается в долгосрочных заемных средствах. Было принято решение об осуществлении долгосрочного займа на пополнение основных фондов предприятия.

Данное мероприятие по привлечению заемных средств должно положительно повлиять на финансовую устойчивость предприятия. Приобретение оборудования по проекту будет способствовать более высокому уровню организации труда, повышению качества продукции, увеличению производительности труда. Более высокий технико - экономический уровень рабочих мест позволит повысить уровень условий труда на рабочем месте: санитарно - гигиенических, а также эстетику рабочих мест. Реализация проекта, в конечном итоге, позволит повысить доходность предприятия, за счет снижения себестоимости продукции.

Управление заемными средствами – это неотъемлемая часть финансового менеджмента на предприятии, активно применяемая для осуществления финансового планирования и разработки финансовой стратегии предприятия. Чтобы предприятию не утратить свой нынешний финансово-экономический статус, остаться «на плаву» или достигнуть более высоких результатов деятельности, руководству АО «Береке» необходимо постоянно изыскивать резервы увеличения прибыли.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Абишева А.А., Святова СД. Банковское дело. Настольная книга банкира. - Алматы, Экономика, 2007

2. Ачкасов А.Н. Активные операции коммерческих банков. -М.:Консолтбанкир,1994 г.- 256

3. Банковское дело: Учебник/ под ред. Проф. Коробовой Г.Г.. - М: Экономист, 2004

4. Банковское дело: управление и технология: Учебное пособие для вузов / под ред. Проф. Тавасиева А.М. - М.: ЮНИТИ- Дана, 2001

5. Банковское дело: Учебник/ под ред. Проф. Белоглазовой Г.Н., Кроливецской Л.П.- М.: Финансы и статистика, 2007

6. Банковское дело: Учебник/ под ред. Проф. Сейткасимова Г.С. -Алматы: Каржы-каражат, 1998 г. г.-275 с. )

7. «Банковское дело» под ред. Колесникова В. И., Кроливецкой Л. П. - М., Финансы и статистика, 1996

8. Аргунов И. А. «Прибыльность и ликвидность: анализ финансового состояния банка» - М., «Банковский журнал» № 3, 1998

9. А. М. Товасиев «Банковское дело» - М., ЮНИТИ 2001

10. Шарипбаев А.А., Ануарбеков Е.А. Справочник по ЦБ РК: виды, выпуск, рынок. Алматы, 1995

11. Банковское дело: Учебник / Под ред. О.И. Лаврушина. — М., 1998

12. Усоскин В.М. Современный коммерческий банк: управление и операции. – М.: ИПЦ «Вазар-Ферро», 2001

| ... по совершенствованию развития кредитования в Калужском отделении ... | |

|

Дипломная работа на тему: Теоретическое обоснование и разработка предложений по совершенствованию развития кредитования в Калужском отделении № 8608 ... Таким образом, суть банкового контроля в процессе кредитования состоит, что на протяжении всего срока действия кредитного договора банком осуществляется постоянный контроль за ... Краткосрочные ссуды часто используются для финансирования оборотного капитала, а средне- и долгосрочные ссуды чаще всего участвуют в расширенном воспроизводстве основных фондов. |

Раздел: Рефераты по банковскому делу Тип: дипломная работа |

| Кредитная политика коммерческого банка на примере "Народный банк ... | |

|

АННОТАЦИЯ Тема дипломной работы "Кредитная политика коммерческого банка" (на примере АО "Валют - Транзит Банк") Предметом исследования является ... При этом кредитная политика одного банка может быть для индивидуальных заемщиков более привлекательной по сравнению с другими банками благодаря кредитованию покупок в рассрочку ... Наиболее доходными из направлений кредитования за исследуемый период были кредитование малого и среднего бизнеса как 2002 году, так и в 2003 году - 16 438 тыс. тенге или 77,1% и 32 ... |

Раздел: Рефераты по банковскому делу Тип: дипломная работа |

| Анализ кредитоспособности предприятия АО "Жарасым" | |

|

... Кафедра экономики и менеджмента Дипломная работа на тему: "Анализ кредитоспособности предприятия" (на примере АО "Жарасым") Специальность ... По результатам расчета выявлено, что предприятие АО "Жарасым" коэффициент финансирования имеет положительную тенденцию роста, следовательно, при оптимальном эффекте финансового ... о повышении финансовой зависимости предприятия АО "Жарасым" от внешних источников финансирования в 2006 году свидетельствуют следующие факторы - если на начало 2006 года оборотный ... |

Раздел: Рефераты по финансовым наукам Тип: дипломная работа |

| Теоретические основы управления источниками финансирования оборотного ... | |

|

Введение Каждое предприятие, начиная свою производственно-хозяйственную деятельность, должно располагать определённой денежной суммой, т.е. оборотным ... Основной целью этого анализа является оценка уровня достаточности финансовых ресурсов, инвестируемых в оборотные активы, а также степени эффективности формирования структуры ... В процессе анализа заемных источников финансирования оборотных активов эти источники рассматриваются в разрезе сроков их использования (долгосрочных и краткосрочных) и видов ... |

Раздел: Рефераты по менеджменту Тип: дипломная работа |

| ... системы ипотечного жилищного кредитования строительства в условиях ... | |

|

На правах рукописи УДК КОЗЛОВ ВАСИЛИИ НИКОЛАЕВИЧ Формирование и перспективы развития системы ипотечного жилищного кредитования строительства в ... В этих условиях получение семьей банковской ссуды для приобретения или постройки дома является практически единственным способом финансирования, а ипотечное кредитование - наиболее ... При выдаче ссуд на условиях ипотеки больше внимания, в отличие от обычного кредитования, уделяется организации обеспечения возврата ссуд, поэтому наряду с главными субъектами ... |

Раздел: Рефераты по инвестициям Тип: реферат |