Дипломная работа: Налоговое регулирование нефтяной отрасли в политических процессах России в 2003-2006 гг.

Содержание

Введение

1. Нефтяная отрасль и ее влияние на развитие страны

1.1 Нефтяная отрасль в России 2003-2006 гг.

1.2 Правовые основы деятельности нефтедобывающих и нефтеперерабатывающих компаний

1.3 Налогообложение нефтяной отрасли

2. Воздействие нефтяной отрасли на политические процессы в России

2.1 Нефтяная отрасль как фактор политической жизни

2.2 Изменения налогообложения нефтяной отрасли и их воздействия на политические процессы России

3. Проблемы стабилизации политических процессов в России на основе изменения налогообложения

3.1 Проблемы в политической жизни России

3.2 Основные направления стабилизации политических процессов на основе регулирования налогообложения нефтяной отрасли

Заключение

Список использованной литературы

Введение

Нефть на сегодняшний день является самым широко распространенным и востребованным энергоносителем. Данное обстоятельство предопределяет первую и главную особенность нефтедобывающей отрасли. Независимо от того, экспортируется нефть или импортируется, она играет важную роль в экономике любой страны.

Принципиальной особенностью отрасли является её правовой статус и связанный с ним режим взаимоотношений государства и добывающих компаний. Режим налогообложения добычи нефти должен увязываться со статусом и значением отрасли для экономики страны. Нельзя принимать философию тех, кто пытается поставить добычу нефти в один ряд с другими отраслями экономики. Нефть, как и любое другое полезное ископаемое, - общественное благо, в связи с чем и должен устанавливаться режим налогообложения добывающих компаний.

Необходимо учитывать и особенности современного этапа развития экономики России. Проблема состоит в том, чтобы установить такой налогообложения, который удовлетворил бы интересы государства и общества, с одной стороны, и способствовал бы развитию отрасли - с другой. Должна быть создана система налогообложения как природопользования в целом, так и нефтяной отрасли, которая сможет на практике осуществить баланс интересов по поводу распределения природной и ценовой ренты.

Анализ современных тенденций развития законодательного обеспечения ТЭК РФ позволяет сделать вывод о том, что в Российской Федерации формируется новый энергетический правопорядок.

С этой точки зрения представляется научно обоснованным и практически оправданным изучение (анализ) комплекса теоретических правовых проблем, возникающих в данной сфере человеческой жизнедеятельности[1]. Являясь составной и наиболее важной частью национального хозяйства страны, энергетика занимает в нем ведущее положение в силу выше обозначенных факторов.

В Российской Федерации, а ранее в Советском Союзе, эти вопросы рассматривались в научном и учебном плане. Однако в последнее время, несмотря на то, что энергетика является локомотивом экономики, особенно в перестроечный период, она была в определенной степени обойдена вниманием юристов (за исключением вопросов электроэнергетики, в связи с реформированием которой был принят целый ряд законов и подзаконных нормативных актов) [2]. Хотя отдельные публикации и появлялись на страницах не только специальных изданий, но и в правовой литературе, однако они были посвящены отдельным, хотя, несомненно, ключевым и важным проблемам. Среди последних отметим работы М.И. Клеандрова[3]; Р.Н. Салиевой[4]; Р.А. Курбанова[5]; Ю.Ю. Захарова[6] и других.

Мы же предлагаем взглянуть на правовые процессы, происходящие в энергетике, в целом с точки зрения формирования относительно самостоятельного, отличающегося существенными правовыми особенностями, несомненно, связанного со всей системой современного российского законодательства, правового массива, имеющего своей целью правовое обеспечение организации и функционирования топливно-энергетического комплекса Российской Федерации во всех его взаимосвязях и проявлениях. Иными словами, рассмотреть правовой энергетический порядок Российской Федерации.

При этом мы исходим из того, что, являясь одним из устойчиво работающих производственных комплексов российской национальной экономики, топливно-энергетический комплекс страны, как объект правового регулирования энергетического законодательства, представляет собой систему связанных энергетических отраслей, предприятий и организаций, имеющих в своей основе единство выполняемых ими функций по поиску, разведке, добыче (производству), переработке, преобразованию, хранению, транспортированию, распределению и потреблению энергоносителей и энергетических ресурсов, включая сооружение и эксплуатацию объектов энергетики, с целью обеспечения потребностей населения и экономики страны энергетическими ресурсами и охраны окружающей природной среды.

Представляется, что это собирательное обобщающее понятие, отличающееся не такой степенью организационной формализации, как, к примеру, организационно-правовые формы предпринимательской деятельности - юридические лица. На сегодняшний день это более организационно-экономическое, нежели правовое понятие. Тем не менее о топливно-энергетическом комплексе можно говорить как об определенной организационной структуре, закрепляемой, но юридически четко не определяемой в законодательстве, структуре, существенно влияющей на организацию и осуществление предпринимательской деятельности в данной сфере. Это прежде всего предприятия и организации электроэнергетики, угольной, нефте- и газодобывающей, нефте- и газоперерабатывающей промышленности, системы нефтепродуктообеспечения, трубопроводотранспортной инфраструктуры и др.

Перечисленными выше факторами обусловлена актуальность темы данного исследования, целью которого является анализ влияния изменений в налоговом регулировании нефтяной отрасли в политических процессах России. Для достижения поставленной цели в работе решены следующие задачи:

охарактеризовано развитие нефтяной промышленности России;

рассмотрены правовые и налоговые аспекты деятельности предприятий нефтяного сектора;

дан анализ воздействия нефтяной отрасли на политические процессы и влияния изменений в налогообложении предприятий нефтегазового комплекса на политическую жизнь России;

рассмотрены основные проблемы политической жизни России;

разработан оптимальный механизм налогообложения предприятий нефтяного сектора российской экономики.

Таким образом, объектом данного исследования является нефтяная отрасль России, предметом - воздействие изменений в налогообложении нефтяной отрасли на политические процессы в современной России.

Дипломная работа написана на 80 листах и состоит из введения, трех глав, разбитых на параграфы, заключения и списка использованной литературы.

1. Нефтяная отрасль и ее влияние на развитие страны

1.1 Нефтяная отрасль в России 2003-2006 гг .

Начиная с 1999-2000 гг. добыча нефти в России быстро росла и обеспечила самый высокий прирост добычи нефти в мире (прирост был в три раза выше, чем у ОПЕК). К 2005 г. добыча нефти достигла 470 млн. тонн по сравнению с 323,5 млн. тонн в 2000 г. (табл.1.1), и, по прогнозу Минпромэнерго, может возрасти к 2015 г. до 530 млн. тонн в год, в первую очередь за счет ввода в разработку новых месторождений.

Таблица 1.1

Краткие итоги работы нефтяной отрасли в 2004-2006 гг.

| 2004 г. | 2005 г. | 2006 г. | |

| Объем добычи нефти и газового конденсата | 458,8 | 470 | 480,5 |

| Первичная переработка нефти | 194,1 | 207,8 | 219,6 |

| Производство основных нефтепродуктов: | |||

| - автомобильных бензинов | 30,5 | 32 | 34,4 |

| - дизельного топлива | 55,4 | 60 | 64,2 |

| - мазута | 53,3 | 56,7 | 59,3 |

| Внутреннее потребление: | |||

| - автомобильных бензинов | 25,6 | 27 | 28,6 |

| - дизельного топлива | 24,6 | 30,3 | 32,4 |

| - мазута | 18,3 | 21,6 | 24,5 |

Для транспортировки добываемой нефти в основном используется уникальная, крупнейшая в мире российская система нефтепроводного транспорта. Государственная нефтепроводная компания "Транснефть" эксплуатирует около 50 тыс. км магистральных нефтепроводов, более 19 тыс. км магистральных нефтепродуктопроводов с отводами, 856 резервуаров суммарной емкостью 13,439 млн. куб. м, 360 нефтеперекачивающих станции. Единство системы магистральных нефтепроводов страны, проходящих по 53 регионам страны, позволяет обеспечить единство финансово-экономической и производственно-технической политики и концентрировать усилия на реализации наиболее эффективных проектов, внедрении прогрессивных технологий.

В настоящее время Россия является вторым в мире после Саудовской Аравии экспортером нефти (а в отдельные периоды - и первым). Главным рынком российской нефти остается Европа (93% всего экспорта нефти из России). Постепенно растут поставки нефти на рынок Азиатско-Тихоокеанского региона. На этом рынке преобладают поставки нефти в Китай, они же обеспечивают и основной прирост. В будущем планируется укрепление позиций России на нефтяном рынке США.

Предусматривается дальнейшее развитие системы магистральных нефтепроводов и морских терминалов для поставки нефти на внешние рынки. Для расширения поставок в Европу - Балтийская трубопроводная система (БТС) и порт Приморск мощностью до 62 млн. тонн в год. Для выхода на рынок Азиатско-Тихоокеанского региона будет создана система нефтепроводов "Восточная Сибирь - Тихий океан" и терминала для налива танкеров в бухте Перевозная. Общая мощность системы достигнет 80 млн. тонн в год. Сейчас идет активная фаза экспертизы технико-экономического обоснования этого проекта. Для выхода на рынок США в долгосрочной перспективе планируется строительство системы нефтепроводов Западная Сибирь - побережье Баренцева моря. Мощность этой системы к 2020 г. может также составить до 80 млн. тонн в год. Кроме того, ожидается рост транзита нефти из Казахстана через Каспийский трубопроводный консорциум (КТК) до 67 млн. тонн в год. В результате реализации всех проектов пропускная способность экспортных магистральных нефтепроводов и морских терминалов России к 2010 г. должна вырасти до 303 млн. тонн в год. Помимо нефтепроводных систем, все большие объемы экспорта нефти осуществляются за счет железнодорожных перевозок.

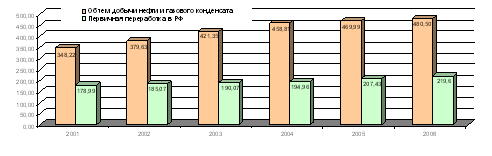

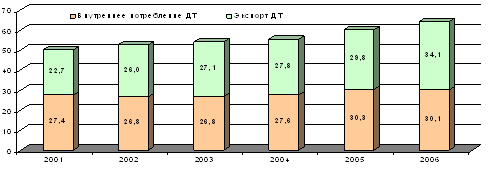

В России действует 28 НПЗ суммарной мощностью 295 млн. тонн в год. В последнее время наблюдается тенденция роста первичной переработка нефтяного сырья на нефтеперерабатывающих заводах России, по итогам 2005 г. она выросла на 6,5%. Быстрыми темпами растет и производство автомобильного бензина, дизельного топлива и топочного мазута (рис.1.1, 1.2).

Рис.1.1 - Добыча и переработка нефти в 2001-2006 гг.

Рис.1.2 - Внутреннее потребление и экспорт дизельного топлива в 2001 - 2006 гг.

Российская нефтяная отрасль близка к потере своей инвестиционной привлекательности. Затраты отечественных нефтекомпаний растут быстрее доходов из-за высокой инфляции, укрепления рубля и увеличения налоговых изъятий.

Признаки кризиса в "нефтянке" налицо: рост добычи нефти в России в 2007 году составил 2,3 процента, а в этом году может впервые за девять лет упасть до 2 процентов, если не прекратится вовсе. Важное уточнение: основной вклад в прирост добычи нефти в прошлом году внесли сахалинские проекты, без учета которых производство "черного золота" увеличилось всего на 0,4 процента. В чем же причины неприглядной картины в отрасли, которая еще несколько лет назад росла в разы быстрее?

Основная проблема - в негибкости нынешней налоговой политики в отношении нефтяной отрасли, считают аналитики "Тройки Диалог". А также в росте капитальных затрат нефтяников, добавляют опрошенные агентством Рейтер эксперты ведущих банков.

Затраты на разработку нефтяных месторождений растут во всем мире. Но затраты российских нефтекомпаний выше из-за более высокого уровня отраслевой и потребительской инфляции и укрепления курса рубля по отношению к доллару. Затраты будут расти и дальше, вслед за тарифами естественных монополий (например, услуги "Транснефти" в 2008 году повышены на 20 процентов), ростом стоимости материалов и сервисных услуг, которые не зависят от нефтяников. Уже сегодня, чтобы поддержать уровень добычи нефти в России, нужно увеличивать бурение как на старых, так и на новых месторождениях, а это - огромные расходы.

Цифры говорят сами за себя: в 2002-2007 годах цены на российскую нефть выросли на 191 процент. А капитальные затраты нефтяников увеличились с 5,5 миллиарда долларов в 2002 году до 24,4 миллиарда в 2007 году, то есть на 341 процент.

Но действующая налоговая система, привязанная к мировым ценам на нефть, не учитывает роста этих затрат. Налоговые изъятия у нефтяников росли последние годы как на дрожжах. Так, с 2002 по 2007 год налог на добычу полезных ископаемых (НДПИ) вырос на 353 процента, а экспортные пошлины - на 982 процента. Сегодня 61 процент доходной части российского бюджета формирует "нефтянка", а уровень налоговых изъятий из доходов нефтяных компаний достиг астрономических 89 процентов.

Уже в 2009 году, прогнозируют эксперты, нефтяникам не хватит собственных ресурсов для инвестиций. Возврат на капиталовложения падает ниже критического уровня, и инвесторы вынуждены присматривать проекты в других - более привлекательных отраслях.

"Индикатор здоровья" отрасли - цены на акции нефтегазовых компаний на фондовом рынке - также в минувшем году зафиксировал печальное положение дел в "нефтянке". Несмотря на рост цен на нефть на 60 процентов, в прошлом году "нефтяные" акции практически не подорожали. И это более серьезная проблема, чем кажется на первый взгляд. Рост стоимости российских нефтекомпаний - не только повышение конкурентоспособности и возможностей по привлечению инвестиций. Этот рост - прямое увеличение стоимости нефтяных активов государства и повышение благосостояния все большего числа российских граждан - акционеров нефтегазовых компаний.

Но прогнозы по развитию нефтяной отрасли России пока пессимистичны. Минэкономразвития и минпромэнерго, по сообщению Рейтер, прогнозируют в этом году рост добычи нефти в России всего на 1,7 процента, а аналитики "Ренессанс Капитала" и того меньше - всего 0,5 процента[7].

Таким образом, нефтедобывающая промышленность России, являющаяся одним из главных источников экспортных доходов, выступает для других отраслей экономики крупнейшим заказчиком товаров и услуг. Вокруг "нефтянки" сформировалась структура, обеспечивающая занятость и прибыль большему количеству обслуживающих компаний. При экономической "непотопляемости" нефтяной отрасли фирмы-смежники получают естественный выигрыш от участия в ее успехе.

Собственно нефтяным бизнесом считаются добыча, переработка и продажа нефти. Однако и обслуживающий рынок оборудования и услуг для нефтегазовой отрасли весьма значим по размерам. В России он имеет объем порядка 20 млрд. долл., а ежегодный прирост составляет 25%[8]. Половина этой суммы приходится на машиностроение, половина - на сервис. В частности, рынок нефтесервисных услуг оценивается в сумму от 6 до 10 млрд. долл. в год. Он включает в себя разведку, бурение, геофизические работы (исследование пробуренных скважин), текущий и капитальный ремонт скважин, интенсификацию добычи нефти, услуги оценивает в $6-10 млрд (долю иностранных компаний - в 25%), а “Интегра", один из крупнейших игроков рынка, - в $10 млрд (по ее оценке, за иностранцами 15%). Гиганты нефтесервиса Shlumberger и Halliburton в 2005 г., по данным “Интегры", оказали в России услуг на $700 млн и $250 млн соответственно[9].

Потребность страны в нефтесервисных услугах исключительно высока. Дело в том, что основные запасы углеводородов, разрабатываемые сегодня в России, были разведаны в период с 1960 по 1987 гг. советскими геофизиками. На сегодняшний день большинство российских нефтяных месторождений имеют высокую степень выработки запасов и тенденцию к уменьшению объемов добываемой нефти. В этой связи на ближайшие годы приоритетными задачами является наращивание объемов поисково-разведочного бурения, геофизических работ, повышения нефтегазоотдачи пластов.

Соответствует эта задача и общемировым тенденциям.

Конкурентоспособность нефтегазовой промышленности на мировом рынке все в большей степени определяется эффективностью применяемых в ней технологий, методов разведки, разработки и эксплуатации месторождений, уровнем технического обслуживания. Именно развитие нефтесервиса в России может стать механизмом превращения сырьевого развития экономики в технологическое. Определенные институциональные предпосылки для этого существуют: если сама российская нефтяная промышленность - классический пример олигархического и политизированного развития, то применительно к нефтегазовому сервису "абсолютно все эксперты отмечают высококонкурентную ситуацию[10]".

1.2 Правовые основы деятельности нефтедобывающих и нефтеперерабатывающих компаний

Энергия относится в своей основе к естественной сфере - она изучается, открывается, преобразуется, используется (потребляется) на основе законов природы, естественных наук. В то же время энергетика как система, реализующая имеющийся потенциал, преобразующая его в энергию, в действие, направленное на достижение желаемого результата, является неотъемлемой составной частью жизнедеятельности общества. Энергоснабжение является одним из основных условий существования современной цивилизации и поэтому должно обеспечиваться государством.

Во всех странах отношения в сфере энергетики в той или иной степени регулируются государством. Это наглядно продемонстрировала вся история энергетического развития общества, развития человечества, особенно после энергетического кризиса и "арабского нефтяного эмбарго" 1973 г., да и в последующее время, когда в разных странах, прежде всего в США, было принято значительное количество законов, регулирующих энергетические отношения.

Надо сказать, что в индустриально развитых странах - странах-потребителях, да и в странах - производителях энергоресурсов проблемы правового регулирования энергетических отношений получили значительное научное исследование и обоснование, имеют солидную правовую базу. Достаточно констатировать, что в ведущих странах (США, ФРГ, Франция, Япония, Норвегия и др.), международных организациях (Европейский Союз) как в нормотворческом[11], так и в научном и, что особенно важно, учебном плане имеются фундаментальные достижения.

В Российской Федерации в последние годы, с момента принятия Конституции Российской Федерации 1993 г., правовому регулированию отношений в области организации и функционирования топливно-энергетического комплекса также уделялось и уделяется значительное внимание. В развитие положений п. "и" ст.71 Конституции Российской Федерации, относящей "федеральные энергетические системы" к ведению Российской Федерации, был принят целый ряд законов, регулирующих различные отношения в топливно-энергетическом комплексе страны. В настоящее время на различных этапах подготовки находятся проекты Федеральных законов: "О федеральной энергетической политике", "О федеральных энергетических системах", "Об основах государственного регулирования балансов топлива и энергетики в Российской Федерации", "О теплоснабжении", "О магистральном трубопроводном транспорте[12]", "О поддержке использования возобновляемых источников энергии" и др.28 августа 2003 г. распоряжением №1234-р Правительство Российской Федерации утвердило "Энергетическую стратегию России на период до 2020 года[13]". В этом программном документе зафиксированы основные направления энергетической политики на федеральном и региональном уровнях на основе Конституции Российской Федерации, законодательных и иных нормативных актов. Примечательно, что в числе основных инструментов, способствующих ее реализации, называется правовое обеспечение отношений в сфере топливно-энергетического комплекса, создание развитого стабильного законодательства, учитывающего в полной мере специфику функционирования предприятий ТЭК.

В Доктрине Энергетической безопасности Российской Федерации, рассмотренной и одобренной Межведомственной комиссией по экономической безопасности Совета Безопасности Российской Федерации 27 февраля 1998 г. закреплено, что обеспечение энергетической безопасности России является прерогативой государства и достигается проведением единой государственной политики на федеральном и региональном уровнях, системой мер законодательного, нормативного и иного характера, адекватных выявленным угрозам и дестабилизирующим факторам.

На заседании Совета Безопасности Российской Федерации 22 декабря 2005 г. Президент РФ В. Путин подчеркнул, что Россия должна претендовать на мировое лидерство в энергетической области в среднесрочной перспективе, и именно развитие ТЭКа... и его научный потенциал должны стать локомотивом национальной экономики. Главный момент выступления - смена внутренних приоритетов государства в развитии отраслей. "Заявка на мировое лидерство в области энергетики - это амбициозная задача", - заявил Президент РФ... По словам главы государства, ростов темпа производства и экспорта энергоресурсов для этого явно недостаточно. Однако, в случае если Россия станет "мировым законодателем мод" в области инноваций в ТЭКе, в энерго - и ресурсосбережении (и соответственно обеспечит рост вложений в научные исследования в этой области - в геологоразведке, машиностроении, атомной отрасли), будет решена задача и устойчивого экономического роста. Это "станет катализатором модернизации и качественного подъема" всей национальной экономики[14]. На заседании Совета Безопасности Президент РФ отметил, что это нужно сделать "за счет грамотного законодательного регулирования, оптимизации налогообложения[15]".

Примечательно, что в ежегодном докладе "О положении в стране" Президент США Дж. Буш значительное внимание уделил вопросам энергетики. США, по его мнению, зависимы от нефти, которая зачастую импортируется из нестабильных регионов. Поскольку это ограничивает действия американских политиков, экономика страны должна быть направлена на развитие новых технологий, в том числе атомную энергетику и производство электричества с помощью солнечной и ветровой энергии[16].

Важное значение имеет Энергетический диалог Россия - ЕС. Россия была и остается традиционным, надежным и важным поставщиком энергоносителей в Европейский Союз. В ЕС поступает 53% российского экспорта нефти, что составляет 16% всего потребления нефти в ЕС, и 62% российского экспорта природного газа, что составляет 20% общего потребления природного газа в ЕС.

По словам Президента России В.В. Путина, "энергетический диалог является важным аспектом сотрудничества, включая в себя поставки российских энергоносителей странам Центральной и Западной Европы, с параллельным привлечением инвестиций европейского капитала в развитие энергетического сектора России[17]".

Итоги и перспективы этого сотрудничества отражены в Шестом обобщающем докладе по Энергетическому диалогу Россия - ЕС[18].

Являясь относительно самостоятельным комплексом национального хозяйства страны, ТЭК требует при разработке нормативных правовых актов различного уровня, регулирующих отношения в этой сфере, учитывать объективно существующие особенности и закономерности ее функционирования и развития. Это наглядно подтверждается действующим законодательством. Например, Федеральным законом РФ от 24 июня 1999 г. №122-ФЗ "Об особенностях несостоятельности (банкротства) субъектов естественных монополий топливно-энергетического комплекса[19]".

Предмет правового регулирования энергетического законодательства - энергетические отношения - служит причиной своеобразия норм, которые составляют эту отрасль. Поэтому для надлежащего и эффективного правового регулирования отношений в области энергетики большое значение имеют технические и технологические условия, базирующиеся на выводах естественных наук. Без знания и учета этих качеств энергетических отношений разработка и применение правовых норм будет не полной, а во многих случаях, может быть, ошибочной.

В этом плане регулирование отношений в области энергетики сопоставимо с регулированием отношений в сфере телекоммуникаций, электронной коммерции, использования возможностей Интернета в сфере бизнеса, где также важное значение имеют технические и технологические условия. В связи с принятием 27 декабря 2002 г. Федерального закона №184-ФЗ "О техническом регулировании[20]" ведется большая работа по установлению обязательных требований (технических регламентов) к продукции и видам деятельности, в том числе и в энергетической сфере.

В энергетическом законодательстве помимо арсенала общеправовых методов и средств задействованы также специфические методы и инструменты: техника, технология и тому подобное. Это практика индустриально развитых стран, и ее надо принять.

В энергетическом законодательстве наблюдается особое сближение правового регулирования отношений в области использования первичных невозобновляемых минеральных энергетических ресурсов, в первую очередь нефти и газа, ибо они, как предметы правового регулирования (в отношении которых установлены правовые нормы), в своей основе имеют простые химические формулы нефтяной смеси и варьируются от простого газообразного метана, состоящего из стандартного набора молекул - один атом углерода и четыре атома водорода - CH4, до более сложного октана C8H18, компонента сырой нефти. Определенными особенностями отличается уголь, хотя, при определенном производственном воздействии (гидрогенизации), и его можно превратить в жидкое топливо, в основе которого те же химические элементы. Особое место занимает электроэнергетика, которая является вторичным видом энергии и наиболее распространена и привлекательна в использовании. Электроэнергетика является единственной суботраслью ТЭК (правда, электроэнергия вырабатывается и на атомных электростанциях, деятельность которых просто не может безопасно функционировать без правовой, технической, технологической и иной регламентации), которая в связи с реформированием получила солидное правовое обеспечение. В 2003 г. был принят пакет законодательных актов и постановлений Правительства Российской Федерации, а также иных актов, регламентирующих электроэнергетическую сферу[21].

В соответствии с Законом РФ "Об электроэнергетике[22]" принят ряд подзаконных нормативных актов, регламентирующих правила оптового рынка; технические регламенты в сфере функционирования Единой энергетической системы России (передачи электроэнергии, надежного энергоснабжения и т.д.) и др.

И конечно, научная мысль, а по некоторым параметрам - и практические действия заставляют обратить внимание и на альтернативные, возобновляемые источники энергии - солнце, ветер, вода, геотермальные источники, энергия приливов и отливов и др. Надо сказать, что в зарубежных странах принят целый ряд нормативных актов, регулирующих отношения в этой сфере.

Как отметил Президент РФ В.В. Путин: "Россия призывает страны "большой восьмерки" и мировое сообщество сосредоточить усилия на развитие инновационных технологий. Это может послужить первым шагом в создании технологической базы для обеспечения человечества энергией в будущем, когда энергетический потенциал в его нынешнем виде будет исчерпан. Глобальная энергетическая безопасность также выиграет от комплексного подхода к увеличению эффективности использования энергии в социально-экономическом развитии. "Группа восьми" достигла в этом направлении важных успехов в прошлом году в Глениглсе, включая, в частности, принятие плана действий, направленного на развитие инноваций, энергосбережения на защиту окружающей среды".

В то же время целостная концепция энергетического законодательства Российской Федерации предполагает учет специфики, особенностей и различий правового регулирования нефтяной, газовой, угольной, атомной и других суботраслей российского ТЭКа. Это нашло отражение в нормативных правовых актах, регламентирующих отношения в названных сферах: Федеральный закон РФ от 31 марта 1999 г. №69-ФЗ "О газоснабжении в Российской Федерации"; Федеральный закон Российской Федерации от 20 июня 1996 г. №81-ФЗ "О государственном регулировании в области добычи и использования угля, об особенностях социальной защиты работников организаций угольной промышленности".

Анализ нормативных актов, регулирующих отношения в области организации и функционирования энергетического комплекса страны, дает основание для вывода о том, что в системе законодательства Российской Федерации сформировался и продолжает динамично развиваться относительно самостоятельный и отличающийся существенными правовыми особенностями законодательный массив - энергетическое законодательство.

Энергетическое законодательство - это крупный интегрированный комплекс, один из элементов системы законодательства Российской Федерации, совокупность нормативных правовых актов различного уровня, регулирующих предпринимательские и иные отношения, возникающие в области организации и функционирования энергетического комплекса страны. В нормах энергетического законодательства закрепляются существенные особенности правовых отношений, которыми закон устанавливает правовой порядок в ТЭК, в том числе ведение предпринимательской деятельности, регулирование отношений, связанных с осуществлением этой деятельности в условиях рыночной экономики[23].

С этим связана, по нашему мнению, потребность в структурно единой системе правового регулирования энергетики с естественной разбивкой по отдельным отраслям, а именно: правовое регулирование электроэнергетики, газовой промышленности, в том числе газоснабжения, нефтяной промышленности и промышленности нефтепродуктообеспечения, угольной промышленности, ядерной энергетики, гидроэнергетики. В систему энергетического комплекса страны входят и так называемые альтернативные, возобновляемые источники энергии, отношения в сфере использования которых также требуют надлежащего правового регулирования. Речь идет о солнечной энергии, ветряной энергии, геотермальной энергии, океанской термальной энергии и энергии приливов и отливов, энергии биомассы, синтетическом топливе, а также малой энергетике. В совокупности это и составляет предмет энергетического законодательства Российской Федерации.

Структурно единая система правового регулирования топливно-энергетического комплекса обусловливается не единым методом регулирования отношений как в первичных, базовых, фундаментальных, основных отраслях, а только общей сферой регулирования - отношениями, связанными с организацией и функционированием энергетического комплекса России. Отсюда энергетическое законодательство Российской Федерации необходимо рассматривать в качестве интегрированный комплексной отрасли законодательства, где предмет регулирования разнороден и включает в себя элементы других отраслей, не говоря уже о юридических режимах, методах и механизме правового регулирования.

Главная задача энергетического законодательства - правовое регулирование отношений в сфере энергетики в целях обеспечения потребностей населения и экономики страны в энергетических ресурсах, их рациональном использовании, а также в создании условий для осуществления предпринимательской деятельности субъектов всех форм собственности в энергетическом комплексе и охраны окружающей среды. Энергетическое законодательство призвано создать правовую базу регулирования поиска, разведки, добычи, транспортировки, переработки, распределения и потребления энергетических ресурсов. По мнению многих специалистов, формой основополагающего юридического акта, регулирующего отношения в этой сфере, мог бы стать Энергетический кодекс Российской Федерации[24], о необходимости научной разработки концепции которого, его формировании, создании и реализации речь шла еще на Международной конференции "Энергетика и право", проходившей в Москве 14 - 18 ноября 1994 г., основными организаторами которой были Министерство топлива и энергетики РФ - российский сопредседатель и Министерство энергетики США - американский сопредседатель, при участии Международного Энергетического Агентства.

Энергетическое законодательство является уникальным примером взаимодействия экономики, политики и права на фоне рыночных отношений. В нем в высшей степени проявляется взаимодействие публично-правового и частноправового методов регулирования общественных отношений[25].

1.3 Налогообложение нефтяной отрасли

Действующая налоговая система РФ для изъятия доходов, полученных вследствие благоприятной ценовой конъюнктуры, имеет следующие налоги: налог на добычу полезных ископаемых (НДПИ), заменивший налог на воспроизводство минерально-сырьевой базы (ВМСБ) и акцизы на нефть, а также экспортная пошлина, которую вновь ввели в 1999 г. после отмены в 1996 г., и налог на прибыль.

Налог на добычу полезных ископаемых (НДПИ) по нефти имел плоскую шкалу исчисления, т.е. не учитывал географические и геологические характеристики месторождений. Данная система взимания НДПИ должна была действовать временно, до 1 января 2005 г., после этого ставка НДПИ должна была быть заменена на адвалорную, составляющую 16,5%. Однако в 2004 г. было принято решение продлить действие этой ставки до 31 декабря 2006 г.

Налог на добычу природного газа исчисляется с использованием фиксированной ставки. Текущая ставка составляет 147 руб. за 1000 куб. м природного газа и действует с 1 января 2006 г.

В настоящее время Россия - единственная страна в мире среди добывающих стран, которая не учитывает в своей налоговой политике нефтегазового комплекса специфические показатели, характеризующие особенности месторождений полезных ископаемых при их добыче. Из этого можно сделать вывод, что налоговая политика не стимулирует рациональное и эффективное пользование недрами.

Сейчас налог на добычу полезных ископаемых по нефти взимается с добычи по специфическим ставкам, зависящим от экспортных цен на нефть. Получается, что ранее существовавшие платежи, которые учитывали рентную составляющую, были заменены на налог на сверхприбыль от реализации, исходя из этого НДПИ можно отнести к экспортным налогам, который платят все нефтедобывающие компании, независимо от количества экспортируемого сырья. Недифференцируемый рост изъятия ренты может привести к ухудшению финансового состояния предприятий, работающих в неблагоприятных природных условиях.

Экспортным налогом в НГК является экспортная пошлина, которая во многом дублирует НДПИ, но их принципиальное различие заключается в том, что экспортная пошлина взимается с объема экспорта, а НДПИ - со всей добычи, т.е. имеет место двойное налогообложение.

Данные обстоятельства вступают в противоречие с действующим в Российской Федерации налоговым законодательством, где согласно п.3 ст.3 НК РФ[26] "налоги и сборы должны иметь экономическое обоснование" и п.1 ст.3 "при установлении налогов учитывается фактическая способность налогоплательщика к уплате налога".

Применение единой недифференцируемой ставки НДПИ приводит к тому, что компании отказываются от эксплуатации низкодебетных скважин и добывают только легкодоступную или "легкую" нефть, а низкодебетные скважины консервируются, и их расконсервация требует больших финансовых и трудовых вложений. Такая налоговая политика в конечном счете негативно сказывается на НГК в целом. Она должна мотивировать нефтедобывающие компании выделять больше средств на максимальную добычу углеводородов.

Дифференциацию ставок вводят для того, чтобы учесть различные горно-геологические и географические факторы, влияющие на экономику проектов. В случае нефтяных месторождений это прежде всего:

качественные характеристики нефти: плотность, содержание серы, парафинов и т.п.;

характеристики коллектора: глубина залегания, структура, проницаемость и т.п.;

стадия разработки: выработанность, обводненность, истощенность;

уровень добычи;

географические: удаленность от существующей инфраструктуры, суша - шельф, удаленность от рынка сбыта.

Дифференциация ставок позволяет разрабатывать нерентабельные месторождения при единой ставке налога. Кроме того, дифференциацию вводят для того, чтобы изымать сверхдоходы с пользователей более качественных запасов, которые содержат легкую малосернистую нефть, имеют низкую себестоимость добычи, скважины которых характеризуются высоким дебитом, имеют малую выработанность и обводненность, близки к рынкам сбыта и т.п. Таким образом, дифференциация увеличивает конкурентоспособность компаний, работающих на "плохих" месторождениях в сравнении с компаниями, у которых "хорошие" месторождения.

Федеральный закон от 27.07.2006 N 151-ФЗ[27] предполагает создание налоговых стимулов для освоения новых нефтяных месторождений, расположенных в Восточной Сибири, месторождений сверхвязкой нефти, разработки месторождений со степенью выработанности свыше 80% при использовании прямого метода учета количества добытой нефти на каждом конкретном участке недр. Закон предусматривает введение следующих изменений в действующее законодательство:

закрепляет на постоянной основе механизм начисления НДПИ по специфической ставке 419 руб. за 1 тонну добытой нефти. При этом указанная налоговая ставка умножается на коэффициент, характеризующий динамику мировых цен на нефть, и на коэффициент, характеризующий степень выработанности конкретного участка недр;

вводит понижающий коэффициент, характеризующий выработанность запасов для участков недр с выработанностью извлекаемых запасов более 80%, позволяющий уменьшать ставку налога до 30%;

устанавливает нулевую ставку НДПИ при добыче нефти на участках недр, расположенных в Восточной Сибири, а также для сверхвязкой нефти, добываемой из участков недр, содержащих нефть вязкостью более 200 МПа x с (в пластовых условиях).

Данная норма распространяется на правоотношения, возникшие с 1 января 2006 г.

Например, нефтяная компания ОАО "ЛУКОЙЛ", которая является лидером отечественного нефтегазового комплекса, уплатила в бюджет в первом полугодии 2006 г.5341 млн долл. США, из которых на долю НДПИ приходится до 65% уплаченных налоговых отчислений.

На сегодняшний день экспортные пошлины играют роль налога на сверхдоходы, возникающие преимущественно из-за разницы внутренних цен с экспортными. Экспортные пошлины являются вторым по значимости нефтяным налогом и удобным способом изъятия сверхдоходов. Средние экспортные пошлины на нефть в 2006 г. составили 197 долл/т, что на 50% больше, чем в 2005 г.

Налог на прибыль нефтяных компаний играет гораздо меньшее значение, чем НДПИ и экспортные пошлины, и ставка этого налога в настоящее время составляет 24%. За первое полугодие 2006 г. налог на прибыль ОАО "ЛУКОЙЛ" составил 1508 млн долл. США, что на 46% больше аналогичного периода в 2005 г.

В конечном счете сложившаяся налоговая система в большей или меньшей степени не удовлетворяет субъектов налоговых правоотношений. Введенная с 1 января 2007 г. дифференцируемая ставка НДПИ не решает всех проблем с эффективным изъятием сверхдоходов в НГК. При этом она не распространяется на все месторождения РФ, как, например, на месторождения Тимано-Печорского бассейна, континентального шельфа и на новые месторождения.

В будущем Министерство природных ресурсов РФ планирует широкое рассмотрение дифференциации ставки НДПИ по месторождениям, не вошедшим в ранее принятый Закон.

Можно говорить об эффективности или неэффективности применяемого налога в отдельности, но сложнее говорить об эффективности налоговой политики в целом, т.к. налоговая политика имеет многогранный характер.

Характеристики налоговой системы НГК зависят от целей, которые государство хочет достичь от использования своих природных ресурсов. Как правило, такими целями являются: повышение благосостояния общества, максимизация ожидаемой ренты и ее изъятие, эффективность недропользования, обеспечение энергетической безопасности и т.п. Свойства налоговой системы сильно зависят от того, какая цель для государства является приоритетной. Например, в России основной целью налоговой политики в отношении нефтедобычи становится изъятие максимальной части ренты[28].

2. Воздействие нефтяной отрасли на политические процессы в России

2.1 Нефтяная отрасль как фактор политической жизни

Земная цивилизация вступила в новую эру - не просто дорогой, а очень дорогой энергии. Ее производство происходит почти с нулевым резервом свободных мощностей. Ежедневно человечество потребляет около 85 млн барр. нефти; добывается за сутки на всей планете немногим больше. В год ведущие страны мира потребляют около 14 млрд т условного топлива. Эта цифра почти в 15 раз больше показателей начала XX века. В начале 70-х годов прошлого столетия тонна нефти марки Brent стоила 15-20 долл. США, сегодня один баррель обходится в несколько раз дороже. За период с 1970 года по настоящее время земляне потребили ресурсов больше, чем за всю предшествующую историю. В этих условиях источники углеводородов становятся объектом пристального внимания не только промышленников и бизнесменов, но и правительств мировых держав, борьба за них уже выходит за рамки привычной экономической плоскости и сдвигается в сферу политическую.

В дискуссии конца 1980-х о предстоявших реформах экономисты сходились во мнении, что структурные особенности советской экономики станут серьёзным препятствием для перехода к рынку. Имелось в виду прежде всего доминирование в ней отраслей военно-промышленного комплекса и сопряжённого с ним сектора тяжёлой промышленности. Отрасли же топливно-энергетического комплекса, как считали, наоборот, будут благоприятствовать преобразованиям, поскольку природная рента позволит смягчить вызванные ими социальные последствия.

Однако всё сложилось иначе. Конверсия ВПК, начатая ещё при Горбачёве, прошла относительно безболезненно, хотя и не так эффективно, как ожидали. Поэтому в оборонных отраслях проявления социального недовольства были минимальны, а на выборах тяжёлопромышленные регионы не проявили склонности голосовать за коммунистов.

Гораздо более противоречивой оказалась роль нефтегазового комплекса. С одной стороны, именно этот сектор поддерживал идею либерализации цен и внешней торговли. Такая позиция была для него естественна: либерализация внутреннего рынка и внешней торговли позволяла приватизировать значительную часть природной ренты и реализовать её через повышенные зарплаты, закупку импортного оборудования или полулегально вывезти на Запад.

С другой стороны, фактическая приватизация здесь произошла на очень раннем этапе, и новые хозяева отнюдь не горели желанием делиться новоприобретённым богатством с зарубежными инвесторами. А именно такая перспектива ожидала этот сектор при допуске к приватизации иностранных участников и продаже крупных пакетов на инвестиционных торгах и конкурсах. Поэтому нефтегазовый и - шире - ресурсный комплекс выступил противником транспарентной приватизации при широком участии западного капитала. Конечно, зарубежные инвесторы всё равно пришли, но позже и на условиях, продиктованных русскими хозяевами. В результате в России сформировался довольно прохладный инвестиционный климат для иностранцев.

Ещё сильнее негативное влияние нефтегазового и ресурсного сектора проявилось в курсовой политике, в тенденции формировать курс доллара по эффективности экспорта природных ресурсов, что делало обширный сектор обрабатывающей промышленности неконкурентоспособным. Эта так называемая "голландская болезнь" сказалась и на человеческом факторе: лучшие профессионалы перетекли в ресурсный сектор, что способствовало (вкупе с незавершённостью приватизации) длительной депрессии в обрабатывающей промышленности.

Анализируя структуру российского хозяйства, известный российский экономист Леонид Григорьев предложил концепцию "треугольной" экономики, представленной соответственно ресурсным комплексом, ВПК и, наконец, всеми прочими отраслями. Но при глубокой конверсии ВПК и резко понизившемся уровне государственного заказа военно-промышленное производство теряет свою специфику и сливается с другими отраслями вторичного сектора.

Тем самым "треугольная" экономика редуцируется в двухсекторную, причём один сектор выступает как "ядро", а другой как "периферия".

К "ядру" следует отнести ресурсные отрасли, генерирующие высокие экспортные доходы, - нефтяную, газовую, металлургическую, а также обслуживающие их естественные монополии (энергетика и железные дороги). Энергетика оказалась тесно связанной с экспортными отраслями через потребляемые ресурсы (газ и нефтепродукты), а также из-за высокой энергоёмкости отраслей "ядра". Что касается железных дорог, то экспортные перевозки стали главным фактором их прибыльной работы в ситуации, когда внутренние тарифы занижены. Говоря о "ядре" и "периферии", я вовсе не хочу сказать, что первое важнее второй, - просто отрасли "ядра" связаны между собой неизмеримо теснее отраслей "периферии".

Отрасли "ядра" выделяются высокой степенью концентрации, что связано с наследием советских времён. Так, металлургические предприятия обычно были крупными и сверхкрупными, месторождения нефти и газа сосредоточены в немногих регионах, а сети в отраслях естественной монополии создавались практически без резервов.

Концентрация производства дополнена в "ядре" централизацией собственности в рамках финансово-промышленных групп. Значительные средства, накопленные российскими финансовыми группами в период высокой инфляции и бесплатных бюджетных потоков, были затем использованы для приватизации наиболее прибыльных предприятий. Что касается естественных монополий, то их корпоратизировали фактически в том виде, в каком они существовали в дореформенные годы.

Для отраслей "ядра" характерна зависимость результатов их хозяйственной деятельности от государственного регулирования. Для нефтяной промышленности это ставки акцизов (индивидуальные для каждого добывающего предприятия), экспортные пошлины, правила доступа к нефтепроводам. В газовой отрасли - тарифы, акцизы и пошлины, условия приоритетного снабжения групп потребителей. То же самое, но без акцизов и пошлин, свойственно и энергетике. Для металлургии значимыми регуляторами служили схемы толлинга, транспортные и энергетические тарифы.

Чем больше возможности государства регулировать условия деятельности отраслей "ядра", тем сильнее заинтересованность последних в "захвате" регулирующих органов. В предельном случае речь идёт, по сути, о сращивании органов государственного управления и предприятий "ядра". Так, в премьерство Черномырдина бюджет "Газпрома" и правительства был фактически неразделённым.

Следствия такого сращивания видны в растущей непрозрачности отраслей "ядра" для регулирующих органов и хозяйствующих субъектов. Например, в вертикально-интегрированных нефтяных компаниях, чтобы оптимизировать налогообложение, широко применяют заниженные трансфертные цены. Другой пример: несмотря на законодательство, требующее, чтобы квоты доступа к нефтепроводам были пропорциональны объемам добываемой нефти, значительная часть мощностей до сих пор распределяется произвольно.

Любопытны последствия доминирования отраслей "ядра" с пространственной и социальной точек зрения. Поскольку крупных предприятий "ядра" немного и все они имеют чёткую географическую привязку, развивается заметная межрегиональная дифференциация уровня жизни и других социальных показателей. Нарастание разрывов парадоксальным образом смягчается лишь тем, что значительная часть природной ренты попросту уходит за границу, не поступая во внутренние фонды потребления и накопления.

Ориентированный на внутренний рынок сегмент "ядра" генерирует основную часть неплатежей. При этом роль неплатежей многообразна. Они представляют собой

форму (наряду с низкими внутренними тарифами) перераспределения экспортной ренты, прежде всего в регионы. Так "Газпром" в последние годы жил за счёт экспортной выручки, в то время как величина внутренних тарифов и масштабы неплатежей были для него фактором второстепенным. Соответственно низкие внутренние цены на газ поддерживали относительное финансовое благополучие в электроэнергетике (где тарифы также были занижены). Одновременно региональные администрации, фактически контролирующие местные распределительные сети, присваивали через систему неплатежей и зачётов значительные ресурсы;

дополнительный фактор непрозрачности для регулирующих органов, поскольку неплатежи позволяют естественным монополиям произвольно манипулировать показателями своей деятельности;

инструмент региональных властей в области промышленной политики, к примеру, деление потребителей электроэнергии на группы с различным режимом платежей. Практика показывает, что масштабы дискриминации по условиям оплаты услуг инфраструктуры существенно превосходят дискриминацию по налогообложению и бюджетным субсидиям. Это легко объяснить: бюджетный процесс подлежит хотя бы формальному контролю представительных органов.

В период высокой инфляции автоматическая индексация тарифов позволяла отраслям естественной монополии накапливать крупные инвестиционные ресурсы. В 1996 году инвестиционные фонды отраслей естественных монополий - каждой отрасли в отдельности (!) - превосходили всю федеральную инвестиционную программу. Тем не менее реальные объёмы инвестиций в "ядре" оказались крайне невелики, мощности не развивались и к концу столетия здесь нарастали кризисные явления. На фоне некоторого общего оживления экономики в конце 90-х годов в этих отраслях с 1996-го наблюдался полный застой. Исключение составила лишь металлургия - наименее монополизированная и наименее регулируемая отрасль "ядра".

Отрасли "периферии" в 90-х годах пережили более сильный упадок, чем отрасли "ядра" (объёмы производства в первых составили в 1998 году от 13 до 40 проц. к 1990-му, а во вторых - от 52 до75 процентов). Правительство практически не проявляло внимания к отраслям "периферии": ценообразование здесь было свободным, приватизация почти что сплошной (за исключением оборонного машиностроения). Эти отрасли могли опираться только на собственные силы. Но именно они и дали неожиданный прирост производства и инвестиций после кризиса 1998 года; произошло это в значительной мере благодаря снижению валютного курса.

В долгосрочной перспективе только отрасли "периферии" могут обеспечить устойчивый сбалансированный рост российской экономики. При продолжении же ресурсной направленности экономика России сохранит зависимость от конъюнктуры мировых рынков, будучи подвержена не только перепадам экономического роста, но и опустошительным финансовым кризисам.

С точки зрения социальной ситуации сохранение доминирующего положения отраслей "ядра" будет означать прежнюю высокую степень социальной дифференциации населения, узость среднего класса, крупномасштабное перераспределение доходов, массированное присутствие в этой сфере государства. В таких условиях останется притягателен экономический популизм.

В настоящее время достигнут компромисс между "ядром" и "периферией" по курсу рубля. Действительно, оба сектора заинтересованы в поддержании низкого курса российской валюты, когда для "периферии" сохраняется возможность развития экспорта и замещения импорта, а для "ядра" - получения конъюнктурной ренты и её полулегального вывоза из страны. Угрозу этому компромиссу таит в себе изменение знака движения капитала: приход иностранных инвесторов, увеличение масштабов реинвестирования ренты внутри страны и, как следствие, рост реального курса рубля, что означало бы конец благополучию в отраслях "периферии".

Существуют, однако, и факторы, способные смягчить такую угрозу. Во-первых, весь убегающий сейчас капитал не может быть продуктивно использован в России, так что инвестирование российских денег за рубежом сохранится при любых обстоятельствах. Во-вторых, те средства, которые придут из-за рубежа, отчасти удовлетворят растущий спрос на деньги, а отчасти могут быть стерилизованы путем поддержания профицита федерального бюджета.

Гораздо большую проблему для "периферии" представляют заниженные тарифы в отраслях естественных монополий. Начиная с 1996 года индексации тарифов в этих отраслях были приостановлены, и в дальнейшем тарифы изменялись медленнее, чем цены. Дефолт августа 1998-го усилил эту тенденцию.

В условиях глубокого инвестиционного кризиса и сохранения существующей системы управления в ближайшие несколько лет неизбежно произойдет существенное повышение тарифов в отраслях естественной монополии. А это - наряду с некоторым повышением реального курса рубля - может привести к резкому падению рентабельности обрабатывающей промышленности и к её неконкурентоспособности на мировом рынке.

В этом смысле реформа естественных монополий вместе с налоговой реформой - ключевой фактор, способный обеспечить долгосрочный рост отраслей "периферии".

Специфическая структура российской экономики с её чётко обозначенным "ядром" сформировала любопытную политическую конфигурацию - так называемую олигархию, то есть доминирование в экономической и политической жизни нескольких финансово-промышленных групп, опирающихся на сконцентрированные в их руках ресурсы, и фактическое сращивание высшего руководства бизнеса и политического руководства страны.

Высокая концентрация базовых отраслей экономики и их близость к государственной машине - характерная черта российской истории. Принципиальное отличие нынешней политической конфигурации от традиционной лишь в том, что в имперский и коммунистический периоды власть доминировала над крупным бизнесом, а в 90-е годы, наоборот.

Сейчас власть пытается освободиться от влияния финансово-промышленных групп. Но, добившись успеха, вряд ли на этом остановится. Всегда найдутся весомые аргументы в пользу ужесточения административного контроля над отраслями "ядра". Например, поддержание значительных устойчивых профицитов государственного бюджета потребует изъятия природной ренты из энергетического сектора в масштабах, трудносовместимых с чисто рыночными механизмами.

Подобное развитие легко может привести к становлению экономической структуры, в рамках которой государство активно вмешивается в деятельность отраслей "ядра", участвует в формировании инвестиционных приоритетов и финансовых потоков, сохраняя крайне неэффективную структуру этого комплекса. Надо сказать, что такая опасность была, по-видимому, осознана руководителями естественных монополий.

Сохранение монополий в нынешней организационной форме делает их крайне уязвимыми для административных атак. В наибольшей степени это относится к "Газпрому" с его высокой степенью концентрации производства и финансовых потоков. Неслучайно именно руководство "Газпрома" в 1998-1999 годах стало инициатором реструктуризации отрасли, разделения видов деятельности, чему оно так упорно сопротивлялось в 1994-1996-м.

Для РАО ЕЭС ситуация отчасти смягчается, отчасти осложняется региональной децентрализацией, проведённой ещё в начале 90-х годов. А сами идеи реструктуризации в значительной степени возникли из необходимости привлечь частные инвестиции. В то же время ясно, что создание генерирующих компаний и формирование рынка электроэнергии резко ограничивают возможности вмешательства в отрасль как региональных, так и федеральных властей.

Преобладание высокомонополизированных отраслей "ядра" в экономической жизни страны предопределяет их огромное влияние на политическую жизнь. Отношение этих отраслей к демократическим институтам амбивалентно. С одной стороны они достаточно хорошо к ним приспосабливаются, покупая (в широком смысле) чиновников, депутатов, средства массовой информации и политтехнологов с целью организации "правильных" выборов.

С другой стороны, для наших монополистов вполне приемлемо и авторитарное правление. Свои проблемы в этом случае они могут решать напрямую с бюрократией, не затрачивая массу усилий на работу с парламентом, СМИ, избирателями. Но и при демократическом режиме характерными чертами политики в условиях олигархии остаются слабость политических партий, маргинализация независимых средств массовой информации, преобладание в избирательном процессе политических технологий в ущерб открытой политической конкуренции.

Самоорганизация "периферии" из-за низкой концентрации производства и качественного разнообразия производителей занимает гораздо больше времени, чем самоорганизация "ядра". Признаки такой самоорганизации проявились в послекризисный период 1998-1999 годов, а её первой и весьма заметной формой стало возникновение клуба "Россия-2015". Политическая активизация "периферии" выразилась также в усилении позиций правых партий на выборах и в некотором обновлении их идеологии.

Именно политические организации "периферии", ориентированные на средний класс, стали фактором резкого ускорения структурных реформ и, в частности, налоговой реформы. Эти организации и в будущем будут основным двигателем реформы естественных монополий, дальнейшего дерегулирования экономики, реформ в социальном секторе.

В то же время отрасли "ядра", которым в ближайшие годы суждено находиться под мощным государственным давлением, останутся по-прежнему ориентированы на получение помощи от государства, причём, чем дальше зайдёт огосударствление этих отраслей, тем больше у них будет моральных оснований для подобного поведения. Эту тенденцию подкрепят создание Банка развития и усиление государственного влияния на Сбербанк, ВЭБ и Внешторгбанк. Отрасли "ядра" и оборонной промышленности будут получать льготные кредиты, в то время как доступ "периферии" к инвестициям останется ограничен из-за неразвитости частных финансовых институтов.

Таким образом, можно предположить, что экономический курс России в долгосрочной перспективе будет формироваться под влиянием двух противоречивых тенденций:

политики либерализации, поддерживаемой отраслями "периферии" через открытые политические институты и независимые средства массовой информации;

политики усиления государственного регулирования, поддерживаемой отраслями "ядра" через неформальные механизмы лоббирования и политические технологии[29].

2.2 Изменения налогообложения нефтяной отрасли и их воздействия на политические процессы России

Государство выполняет двойственную фискальную роль в отношении нефтегазового сектора: оно является высшей налоговой властью и собственником природных ресурсов. Налоговая система, конструируемая так, чтобы отразить эту двойственность, должна сочетать получение государством соответствующих доходов и адекватные стимулы для потенциальных инвесторов, обеспечивающие экономическую эффективность нефтегазовых проектов. Главная фундаментальная цель налоговой системы для нефтегазового сектора состоит в обеспечении того, чтобы государство получало соответствующую плату за свои природные ресурсы и распределяло доходы от их эксплуатации так, чтобы содействовать устойчивому экономическому росту и получению долгосрочной прибыли. Для достижения этой цели налоговая система и налоговое администрирование должны быть простыми и прозрачными, основанными на легко доступных данных и легко контролируемыми. Для государства важно не подвергать бюджет чрезмерной изменчивости доходов в течение процесса реформирования и обеспечить стабильность налоговых поступлений. Соответствующее распределение доходов между федеральным и региональным уровнями власти и гармонизация с другими налогами должны сделать такую систему политически приемлемой. Наконец, налоговая реформа должна создавать режим, конкурентоспособный на международном уровне[30].

Очевидно, не может быть одной налоговой системы или одного набора налогов, которые доминировали бы над всеми остальными, т.е. были бы предпочтительнее всех остальных, для всех инвесторов и всех государств, обладающих природными ресурсами. Поэтому необходим систематический анализ существующих средств налогообложения производства углеводородов, который должен вести к учету интересов всех сторон и созданию более эффективных фискальных структур[31].

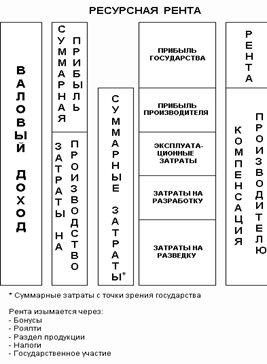

Необходимость применения специальных налоговых инструментов при налогообложении нефтегазового сектора обусловлена ограниченностью и невозобновляемостью этих ресурсов. В той степени, в какой ресурс является ограниченным и незаменимым, его цена может включать некоторую сумму сверх минимальной цены, по которой этот ресурс будет произведен; эта минимальная цена включает в себя производственные затраты плюс некоторый уровень прибыли, который является достаточным, чтобы сделать инвестиции привлекательными. Дополнительная стоимость ресурса сверх этой минимальной цены известна как экономическая, или ресурсная, рента. Эта рента может рассматриваться как стоимость самого ресурса, которая целиком принадлежит обществу. Если компания получила прибыль, которая достаточна, чтобы побудить ее инвестировать, то для государства является возможным изъять полученную производителем сверхприбыль, или ренту, без ограничения инвестиций. Такое изъятие обеспечит нации ее долю прибыли, получаемой от разработки принадлежащих ей природных ресурсов. Средства, которые использует государство для изъятия ренты, представлены на рис.2.1.

Рис.2.1 - Ресурсная рента[32]

Основными видами платежей в мировой нефтегазовой промышленности являются бонусы, ренталс, роялти и налоги. Бонусы, являясь разовым платежом, не служат значительным (по сравнению с налогами и роялти) источником финансовых поступлений для государства и поэтому могут рассматриваться лишь в качестве дополнительной статьи увеличения государственных доходов. В то же время они являются хронологически первым, хотя и несистематическим, видом платежа. Поэтому, оговаривая в соглашении систему бонусов, государство может изымать денежные средства у производителя не только до начала получения им чистого дохода (после чего поступления в бюджет начинают обеспечивать налоги) или до начала добычи (после чего начинает действовать система роялти), но даже и до начала его инвестиционной деятельности. Бонусы могут быть приурочены к различным этапам реализации проекта. В ряде стран выплата бонусов закреплена в законодательном порядке, но чаще и количество, и размер разовых платежей являются предметом переговоров.

Ренталс (арендная плата) является вторым видом платежей производителя, не зависящим от наличия добычи или прибыльности производства, т.е. дающим государству возможность получать систематический (в отличие от бонусов) доход с момента заключения соглашения. Размер арендной платы, как правило, невелик и может быть установлен как за всю законтрактованную территорию, так и за единицу ее площади. В целях побуждения производителя к скорейшему освоению законтрактованной территории государство может устанавливать прогрессивные ставки арендной платы, увеличивающиеся с течением времени, с размером этой территории, или же смешанного типа. В целях стимулирования быстрейшего начала добычи или экспорта нефти арендная плата может быть установлена в соглашении на ограниченный период (например, до начала добычи).

Роялти, рассчитываемые как процент валового дохода производителя, являются достаточно популярной формой выплат государству из-за ее административной простоты. Фиксированная доля стоимости произведенной продукции взимается государством-собственником природных ресурсов за право разработки запасов. Этот платеж легко администрируется и обеспечивает ранний и гарантированный доход государству. Величина роялти колеблется от 0 до 40%, но в большинстве стран равна 12,5-20% стоимости добытой нефти. По расчетам А. Конопляника, основанным на данных по 130 капиталистическим и развивающимся государствам, в середине восьмидесятых годов макcимальная ставка роялти составляла: средневзвешенная по числу стран - 12,2%, средневзвешенная по объему добычи - 17,2%. Несмотря на то что большую часть доходов государства, как правило, обеспечивают налоги, роялти может рассматриваться как базисный вид систематического платежа, обеспечивающий более ранние по времени и более стабильные финансовые поступления государству, чем платежи с доходов. Роялти фактически гарантируют государству определенный минимум доходов от эксплуатации месторождения, что не всегда обеспечивает система налогообложения: если минимальная величина роялти всегда больше нуля, то налоговые отчисления в течение нескольких первых лет эксплуатации месторождения могут вообще не поступать.

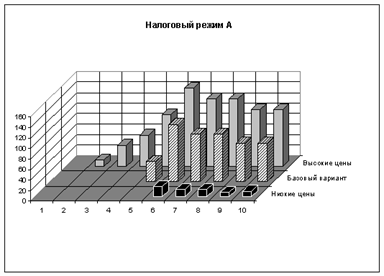

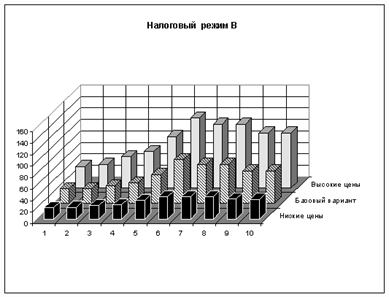

Налоговый режим, который основывается не только на подоходном налогообложении, но и на роялти, генерирует относительно более стабильные и более равномерно распределенные во времени налоговые поступления. Рис.2.2 иллюстрирует результаты применения двух различных налоговых режимов на примере гипотетического проекта разработки месторождения минеральных ресурсов. Режим А основан на применении налога на доход, взимаемого по ставке 35%, при обеспечении ускоренного возмещения капитальных затрат. Режим В включает налог на доход и роялти. Налог на доход взимается по ставке 20% и не предусматривает ускоренного возмещения капитальных затрат. Ставка роялти составляет 7,5% стоимости реализованной продукции. Доходы государства по каждому налоговому режиму рассчитаны при трех сценариях: базовом и при высоких и низких ценах на минеральные ресурсы.

Рис.2.2 - Альтернативные налоговые режимы[33]

В восьмидесятые-девяностые годы наметилась тенденция к установлению прогрессивных ставок роялти, т.е. к их исчислению по скользящей шкале в зависимости от определенных факторов (например, уровня добычи или глубины воды над морскими месторождениями). Расчет роялти по скользящей шкале фактически служит целям изъятия у производителя части сверхприбыли. С другой стороны, изменением ставки роялти государство создает для компаний финансовые стимулы для работы в нужном для страны направлении. Так, зависимость ставки роялти от уровня добычи в определенной степени может удержать компании от форсирования разработки запасов, зависимость ставки от глубины воды над морскими месторождениями побуждает компании к освоению глубоководных месторождений, зависимость ставки от плотности нефти стимулирует освоение месторождений тяжелой нефти и т.д.

В налогообложении добычи углеводородов применяются как обычный налог на прибыль корпораций, так и специальные виды налогов, такие как рентный налог на природные ресурсы. Ставки обычного налога на прибыль корпораций колеблются от 0 до почти 70%, ставки налога на прибыль нефтяных компаний, как правило, от 50% до 85% (в большинстве стран ОПЕК). Более высокие налоги на прибыль в нефтяном секторе фактически служат инструментом изъятия получаемой здесь сверхприбыли. Так, чрезвычайно высокий уровень налогообложения нефтяных компаний в странах ОПЕК, очевидно, объясняется крайне низкими затратами на добычу нефти, и, соответственно, высоким уровнем экономической ренты.

Предлагаемый для России налог на дополнительный доход от добычи углеводородов, ставка которого определяется соотношением накопленного дохода и накопленных затрат, то есть значением Р-фактора, является одним из группы платежей, известных как рентные налоги на природные ресурсы. Рентный налог на природные ресурсы был первоначально разработан в Австралии. Исчисление налога предусматривало весьма значительное увеличение произведенных затрат, невозмещенных в текущем году.

Ряд других стран имеет сходные подходы, даже если они не называются ресурсными рентными налогами. Например, индонезийские контракты с разделом продукции (модель, используемая многими странами) предусматривают полное возмещение затрат без какой-либо индексации. Доля государства, свыше 87%, поступает только после полного возмещения производителю всех издержек. Фактически это эквивалентно ресурсному рентному налогу с постоянной ставкой. Аналогичные утверждения могут быть сделаны относительно налога на доход нефтяных компаний в Великобритании и налога на добычу углеводородов в Норвегии.

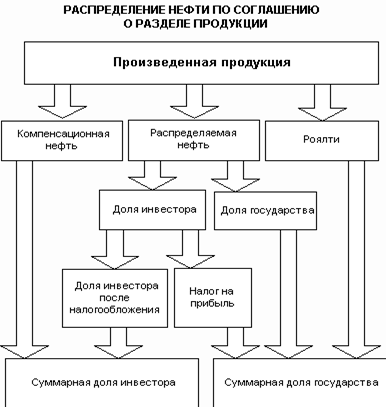

Достаточно широкое распространение получили контракты на добычу нефти с разделом произведенной продукции, первый из которых был заключен в Индонезии в 1966 г. Произведенные затраты в таких контрактах компенсируются компании частью добытой на данном месторождении нефти, так называемой компенсационной нефтью. Доля компенсационной нефти в добыче оговаривается в контракте. В первых индонезийских контрактах с разделом продукции максимальная доля компенсационной нефти в добыче не должна была превышать 40%. В настоящее время в большинстве стран, применяющих данный тип соглашений, эта доля обычно колеблется в пределах 20-50%, хотя в некоторых из них может выходить за эти пределы. При этом доля компенсационной нефти, как правило, выше в районах с более сложными природно-геологическими условиями и может быть поставлена в зависимость от уровня добычи.

Оставшаяся часть продукции, так называемая распределяемая нефть, подлежит разделу между государством и компанией-подрядчиком. Раздел производится в сугубо индивидуальных пропорциях в каждой стране. При этом в большинстве нефтедобывающих стран, практикующих заключение таких контрактов, пропорции раздела с ростом добычи изменяются в пользу государства. Принадлежащая компании-подрядчику доля распределяемой нефти является объектом налогообложения. В ряде стран в соглашения о разделе продукции также включаются обязательства по уплате роялти.

Описанный механизм раздела продукции относится к наиболее часто встречаемой разновидности контрактов этого рода - с разделом добычи после вычета (компенсации) издержек компании-производителя. В данном случае раздел продукции является трехступенчатым (см. рис.2.3). При другой разновидности этих контрактов - с прямым разделом добычи, - последняя делится непосредственно на долю государства и долю производителя, т.е. минуя стадию выделения компенсационной нефти.

При традиционном разделе принадлежащая компании доля распределяемой нефти облагается, как правило, обычным налогом на прибыль. Изъятие же сверхприбыли осуществляется самой процедурой раздела добычи. При втором варианте осуществляется прямой одноступенчатый раздел всей добычи без налогообложения доли, выделенной контрактору. Такая система действует, например, в Ливии, где доля добычи, принадлежащая государству, установлена в 81%, а доля компании-подрядчика - в 19% при условии освобождения ее от налогов. В этом случае раздел добычи заменяет собой все виды налогов на производителя.

В мировой практике существует значительный разброс в отношении того, какие параметры могут быть предметом переговоров при заключении контрактов. Большие политически стабильные экономики, такие как экономика США, Великобритании и Авcтралии, вообще не имеют контрактов с разделом продукции. Все охватывается законодательством, и ничто не подлежит переговорам. Меньшие, более бедные и менее стабильные экономики склонны иметь больше условий, подлежащих переговорам. Иногда утверждается, что такая свобода действий необходима для того, чтобы учесть специфические характеристики месторождения. С другой точки зрения свобода действий необходима, поскольку политическая система нестабильна. В этом случае инвесторы могут рассчитывать на соблюдение в основном условий контракта, даже если правительство меняет общий налоговый режим или правительство само меняется. Существует еще более скептическая точка зрения, согласно которой свобода действий рассматривается как путь для коррумпированных чиновников вести переговоры с инвесторами.

Вследствие принятых в России ограничений, соглашения о разделе продукции в ближайшей и среднесрочной перспективе, очевидно, будут охватывать достаточно узкий сектор российской нефтяной промышленности, прежде всего крупные капиталоемкие проекты с участием иностранного капитала. В настоящее время в России фактически действует лишь два соглашения о разделе продукции (Сахалин-1 и Сахалин-2). В этих условиях именно налоговая система играет и будет играть решающую роль в изъятии рентных доходов нефтегазового сектора.

Рис.2.3 - Распределение нефти по соглашению о разделе продукции[34]

Для централизованной советской экономики проблемы изъятия ренты практически не существовало, поскольку в безналоговой системе государство устанавливало правила оплаты хозяйственной деятельности нефтегазодобывающих предприятий. В рыночной экономике рента изымается через налоговую систему. В мировой практике применяются различные налоговые схемы изъятия ренты:

устанавливаются специальные налоги на добычу нефти с плавающей налоговой ставкой, которая варьируется в заданных пределах - минимальном и максимальном - в зависимости от текущей рентабельности разработки месторождения;

устанавливается дополнительная или увеличенная ставка налога на доходы (прибыль) предприятия;

применяется специальный налоговый режим раздела продукции, при котором государство получает свою, установленную в концессионном соглашении долю продукции в виде товарной нефти, либо ее стоимостном выражении. Доля государства зависит, как правило, от потока наличности предприятия-концессионера.

Каждая из этих налоговых схем дополняется системой штрафов и налоговых льгот, стимулирующих инвестиции в геологоразведку и добычу и обеспечивающих соблюдение природоохранного законодательства. Также устанавливаются различные скидки при добыче трудно извлекаемых запасов, на истощенных месторождениях и т.п.

После перехода на рыночные условия в России действовали две налоговые схемы в недропользовании (и соответственно в нефтедобыче), кардинально отличавшиеся друг от друга. В дальнейших рассуждениях не рассматриваются общие налоги, установленные для всех юридических лиц (налоги на прибыль, на имущество, социальные налоги, НДС и др.). Налоговая система определяет, какую долю ренты государство, как собственник недр, решило изъять в бюджет.

Первая схема налогообложения недропользователей в России была введена в 1992 г. федеральным законом "О недрах" и просуществовала до 2001 г. Основными платежами в этой схеме были:

разовые и регулярные платежи за право добычи полезных ископаемых. Регулярные платежи устанавливались при выдаче лицензии в виде процентной налоговой ставки (в заданных минимальном и максимальном пределах) от стоимости первых товарных продуктов, получаемых из добываемого минерального сырья. Для нефти это была сама товарная нефть, предельные ставки платежа от 6 до 16%;

отчисления на воспроизводство минерально-сырьевой базы, которые устанавливались в виде твердой процентной ставки. Для нефти она равнялась 10%.

Казалось бы, нефтедобывающие предприятия должны были тогда платить налогов до четверти (от 16 до 26%) от стоимости товарной нефти. Однако платили они в лучшем случае 2-3%, поскольку законодательство позволяло вводить трансфертные внутрифирменные цены на добытую нефть на устье скважины, которые были на порядок и более ниже фактических цен реализации. Было множество и других легальных механизмов так называемой "оптимизации" налогообложения. Правительство об этом знало, но "оптимизация" сохранялась.

Представляется, что целью первой схемы налогообложения недропользователей (1992-2001 гг.) было не изъятие ренты в бюджет, а ее передача узкому кругу лиц - владельцам добывающих компаний с тем, чтобы в переходный к рынку период за короткое время создать в России финансовую олигархию.

Вторая схема налогообложения готовилась долго. Почти целый год ее обсуждали на всевозможных совещаниях, парламентских слушаниях и т.п., где она, как правило, подвергалась обструкции. Но Правительство РФ настаивало на ее введении, и она была принята и введена с 1 января 2002 г. Началась, по существу, новая эра в нефтегазовой экономике России. В чем её новизна?

Во-первых, были отменены отчисления на воспроизводство минерально-сырьевой базы (МСБ), что еще более осложнило проблему финансирования геолого-разведочных работ из федерального бюджета. Был отменен целевой фонд воспроизводства МСБ, что сразу же снизило финансирование геологоразведки из федерального бюджета с 18 млрд. до 6 млрд. рублей в год.

Во-вторых, исключили из закона "О недрах" платежи за право добычи. Вместо них ввели налог на добычу полезных ископаемых (НДПИ). Тем самым Правительство РФ решило, что горную ренту оно может не собирать в бюджет. Поэтому вместо горной ренты в виде дифференцированных платежей за добычу была принята плоская шкала НДПИ, что противоречит мировой практике.

В-третьих, особые правила формирования НДПИ были установлены для нефти. Потонную ставку накрепко "привязали" к мировым ценам на нефть. При цене 1 барреля нефти в 17 долларов коэффициент "привязки" равен единице. Но он стремительно растет при росте мировой цены. Так, при цене 1 барреля, равной 55$, коэффициент равняется 5,0. При действующей ставке 419 руб. с 1 тонны добытой нефти НДПИ составляет 419 х 5,0 = 2095 руб. /т.

В-четвертых, были резко увеличены вывозные таможенные пошлины на нефть. Россия является первенцем по введению таможенных пошлин на нефть. До этого никто в мире ещё не додумался. Пошлины начали вводить в 1999 г., но до 2002 г. их размер был небольшим - от 2 до 30 евро за одну тонну. С 2002 г. механизм расчета пошлин прочно привязали к мировым ценам на нефть. С 1 апреля 2006 г. размер вывозной пошлины на нефть составляет 186,5$ за тонну, или 5222 руб. (при курсе 1$ = 28 руб).

За период с 2003-го по 2005 год доля платежей и налогов за недропользование в сумме доходов, поступивших в федеральный бюджет, возросла с 21,6% до 44,5%. Из этой динамики можно сделать вывод, что целью нового налогообложения является изъятие у нефтяников как можно больше средств в федеральный бюджет. Поэтому денежные потоки нефтяников существенно сократились. Это позволило в какой-то мере уменьшить ставки других налогов (НДС, налога на прибыль и т.п.). Кстати, именно замещение рентой налогов на труд и капитал предлагалось в статье "Механизм налогозамещения, как главное условие экономического роста. Обеспечение ускоренного экономического роста России на основе эффективного использования ресурсной ренты", авторы Д.С. Львов, А.А. Гусев, С.А. Кимельман и др. ("Экономика природопользования", выпуск № 2, 2003, ВИНИТИ).

И это налогозамещение Правительство РФ успешно реализовало. Однако в этой же статье предлагались также и социально ориентированные направления использования рентных доходов. Но Правительство РФ пошло своим путем.

Использование рентных доходов. В Советском Союзе сумма ренты распределялась на следующие основные цели: обеспечение бесплатного образования и медицинского обслуживания, усиление обороноспособности, капитальные вложения как в нефтегазодобычу и воспроизводство МСБ, так и во все обслуживающие и инфраструктурные отрасли, в том числе в тяжелую промышленность, машиностроение, и пр.

В рыночной России сумма нефтяных рентных доходов и ценовой ренты изымается, главным образом, в Стабилизационный фонд, то есть направляется на поддержание экономики развитых капиталистических стран.

В этой связи заметим, что федеральный бюджет - это баланс доходов и расходов государства. Однако в России горная и ценовая рента поступает в федеральный бюджет в виде доходов, но не направляется на расходы, а отчисляется в Стабилизационный фонд. Какой же это баланс? Но если рента не расходуется, то это не есть доходы бюджета государства, а доходы общества, которое и должно ими распоряжаться.

Чтобы оправдать изъятие ренты из бюджетных расходов и складирование ее в Стабилизационном фонде, придуманы красивые аргументы. Говорят, что доходы от высоких мировых цен на нефть - незаработанные доходы, а значит, их нельзя расходовать, что приведет к высокой инфляции, а это, якобы, очень плохо; что лишние валютные средства, поступающие в страну, могут привести к "голландской болезни" и подорвать стабильность национальной валюты; что это дарованные природой доходы, получаемые на дармовщину, а посему нельзя приучать народ к дармовым деньгам; что это необходимая для российской экономики "заначка" на черный день и даже установлен её минимальный размер.