Дипломная работа: Оптимізація фінансової стратегії підприємства ТОВ "Провансе"

ДИПЛОМНА РОБОТА

на тему: ОПТИМІЗАЦІЯ ФІНАНСОВОЇ СТРАТЕГІЇ ПІДПРИЄМСТВА ТОВ “ПРОВАНСЕ”

АНОТАЦІЯ

Актуальність досліджень дійсної дипломної роботи полягає в необхідності оптимізації фінансової стратегії забезпечення зовнішньоекономічної діяльності малих підприємств – торговельних посередників на основі законодавчого створення аудитної служби економічного супроводження чисельних малих підприємств в Україні

Об’єкт досліджень дипломної роботи діяльність торгівельно-посередницького малого підприємства товариства з обмеженою відповідальністю ТОВ “Провансе” за 2003 2006 роки.

Предмет досліджень дипломної роботи – зовнішньоекономічні торгового-посередницькі операції та їх комплексний цикл взаємозв’язку з перепродажем імпортованих товарів на внутрішньому ринку.

Мета досліджень дипломної роботи вивчення закономірностей та принципів фінансового механізму діяльності підприємства, оцінка ефективності фінансової стратегії забезпечення застосовуємих схем зовнішньоекономічних та внутрішніх операцій, побудова та обгрунтування пропозицій по оптимізації фінансової стратегії діяльності підприємства.

Практичне значення отриманих результатів дипломної роботи – в наданні керівництву малого підприємства ТОВ “Провансе” аудитних висновків про поточний економічний стан та економічно обґрунтованих пропозицій по шляхам оптимізації фінансової стратегії забезпечення розвитку діяльності малого підприємства в зовнішньоекономічному сегменті ринку.

Магістерська дипломна робота складається із вступу, чотирьох розділів, висновків та списку літератури. Роботу подано на 108 стор., вона містить 7 таблиць, 16 рис., додатки на 29 стор., список джерел 63 найменування.

ЗМІСТ

ВСТУП

РОЗДІЛ 1. ТЕОРЕТИЧНІ ОСНОВИ ПОБУДОВИ ТА РЕАЛІЗАЦІЇ ФІНАНСОВОЇ СТРАТЕГІЇ ПІДПРИЄМСТВА

1.1 Сутність фінансової стратегії підприємства та реалізація основних напрямків фінансової політики підприємства

1.2 Методи розробки фінансових планів підприємства

1.3 Характеристика фінансових ризиків та способи забезпечення фінансової стабільності діяльності підприємства в умовах ринкових відносин

РОЗДІЛ 2. АНАЛІЗ ТА ДІАГНОСТИКА ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА ТОВ “ПРОВАНСЕ”

2.1 Загальна характеристика діяльності ТОВ “Провансе”

2.2 Аналіз основних операцій та формування фінансових потоків в ТОВ “Провансе”

2.3 Ретроспективний аналіз фінансового стану ТОВ “Провансе” у 2003 –2006 роках

2.4 Аналіз основних проблем та ризиків фінансової політики забезпечення діяльності ТОВ “Провансе”

РОЗДІЛ 3. ОПТИМІЗАЦІЯ ФІНАНСОВОЇ СТРАТЕГІЇ ДІЯЛЬНОСТІ ТОВ “ПРОВАНСЕ

3.1 Напрямки оптимізації стратегії формування фінансових джерел діяльності ТОВ “Провансе”

3.2 Оцінка впливу фінансової стратегії вексельних схем розрахунків на зростання ефективності роботи ТОВ “Провансе” при здійсненні зовнішньоекономічних торгово-посередницьких операцій

РОЗДІЛ 4. АВТОМАТИЗАЦІЯ РОБОЧОГО МІСЦЯ

4.1 Поняття інформаційних технологій

4.2 Обчислювальні системи та мережі

4.3 Автоматизоване робоче місце спеціаліста з фінансів

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ ЛІТЕРАТУРИ

ДОДАТКИ

ВСТУП

Під класичними торговельно-посередницькими операціями розуміють операції, пов'язані з купівлею і продажем товарів, які виконуються за дорученням виробника-резидента незалежним від нього торговельним посередником (резидентом чи нерезидентом) на основі угоди або доручення.

Торговельне посередництво в зовнішньоекономічній діяльності це досить широке поняття, що охоплює чимале коло послуг: перепродаж товару; пошук закордонного контрагента; підготовка і укладання угоди; кредитування сторін; здійснення транспортно-експедиторських операцій; страхові операції; проведення рекламних заходів; технічне обслуговування

Менеджмент зовнішньоекономічної діяльності торговельних посередників це складна сукупність управлінських відносин, що виникають у сфері зовнішньоекономічної діяльності у зв'язку з плануванням, організацією, керівництвом і контролем виконання конкретних міжнародних ділових операцій на різноманітних рівнях управління бізнесом, головним чином на підприємствах.

Актуальність досліджень дійсної дипломної роботи полягає в необхідності оптимізації фінансової стратегії забезпечення зовнішньоекономічної діяльності малих підприємств – торговельних посередників на основі законодавчого створення аудитної служби економічного супроводження чисельних малих підприємств в Україні, які не мають фахівців з економічного аналізу діяльності та організації зовнішньоекономічної діяльності, тому працюють з чисельними порушеннями законодавства чи з ризиками високих економічних втрат при зовнішньоекономічних операціях.

Об’єкт досліджень дипломної роботи діяльність торгівельно-посередницького малого підприємства товариства з обмеженою відповідальністю ТОВ “Провансе” за 2003 2006 роки.

Предмет досліджень дипломної роботи – зовнішньоекономічні торгово-посередницькі операції та їх комплексний цикл взаємозв’язку з перепродажем імпортованих товарів на внутрішньому ринку.

Мета досліджень дипломної роботи вивчення закономірностей та принципів фінансового механізму діяльності підприємства, оцінка ефективності фінансової стратегії забезпечення застосовуємих схем зовнішньоекономічних та внутрішніх операцій, побудова та обгрунтування пропозицій по оптимізації фінансової стратегії діяльності підприємства.

Завдання дослідження дипломної роботи:

- в першому розділі дипломної роботи провести аналіз сутності фінансової стратегії, фінансового планування та мінімізації фінансових ризиків в діяльності підприємств в Україні;

- в другому розділі дипломної роботи проаналізувати діяльність та зовнішньоекономічні операції торгово-посередницької фірми ТОВ “Провансе” за 2003 – 2006 роки, виявити проблеми та необхідність оптимізації фінансової стратегії забезпечення діяльності підприємства;

- в третьому розділі дипломної роботи :

а) запропонувати та обґрунтувати управлінські рішення по оптимізації фінансової стратегії формування джерел коштів та їх ефективного використання в ТОВ “Провансе”;

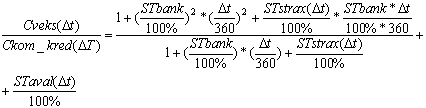

б) провести чисельне моделювання та оцінку ефективності впровадження оптимізації фінансової стратегії вексельних схем прискорення

обороту обігових коштів в зовнішньоекономічних та внутрішніх

операціях підприємства ТОВ “Провансе”.

Методи досліджень: проведення горизонтального (індексно-хронологічного) та вертикального (структурно-хронологічного) аналізу балансу та фінансової звітності підприємства, аналіз фінансових коефіцієнтів, програмно-математичне моделювання ефективності схем пасивних та активних операцій підприємства, побудування алгоритмів та програм розрахунків на ПЕОМ (EXCEL-програми).

Інформаційно-методологічна база досліджень дійсної дипломної роботи— звітні документи ТОВ “Провансе” за 2003 2006 роки.

Практичне значення отриманих результатів дипломної роботи – в наданні керівництву малого підприємства ТОВ “Провансе” аудитних висновків про поточний економічний стан та економічно обґрунтованих пропозицій по шляхам оптимізації фінансової стратегії забезпечення розвитку діяльності малого підприємства в зовнішньоекономічному сегменті ринку.

РОЗДІЛ 1

ТЕОРЕТИЧНІ ОСНОВИ ПОБУДОВИ ТА РЕАЛІЗАЦІЇ ФІНАНСОВОЇ СТРАТЕГІЇ ПІДПРИЄМСТВА

1.1 Сутність фінансової стратегії підприємства та реалізація основних напрямків фінансової політики підприємства

Під фінансовою стратегією підприємства слід розуміти формування системи довгострокових цілей фінансової діяльності й вибір найбільш ефективних шляхів їх досягнення.

Фінансова стратегія є частиною загальної стратегії підприємства [36, с.35]. Основна мета загальної стратегії – забезпечення високих темпів економічного розвитку та підвищення конкурентної позиції підприємства.

До основних етапів процесу формування фінансової стратегії підприємства відносять:

1) Визначення загального періоду формування фінансової стратегії.

Цей період залежить від ряду умов. Головною умовою його визначення є довгота періоду, який прийнятий для формування загальної стратегії розвитку підприємства – так як фінансова стратегія носить по відношенню до неї підлеглий характер, вона не може виходити за межу цього періоду.

Важливим елементом визначення періоду формування фінансової стратегії підприємства є передбачення розвитку економіки в цілому та кон’юнктури тих сегментів фінансового ринку, з якими пов’язана майбутня фінансова діяльність підприємства, в умовах нинішнього нестабільного розвитку економіки країни цей період не може бути більше трьох років.

2) Дослідження факторів зовнішнього фінансового середовища та кон’юнктури фінансового ринку.

Для такого дослідження необхідно вивчити економіко-правові умови фінансової діяльності підприємства і можливі їх зміни в наступному періоді. Крім того, на цьому етапі розробки фінансової стратегії аналізуються кон’юнктура фінансового ринку та фактори, які її визначають, а також розробляється прогноз кон’юнктури в розрізі окремих сегментів цього ринку, пов’язаних з наступною фінансовою діяльністю підприємства.

3) Формування стратегічних цілей фінансової діяльності.

Головною метою цієї діяльності є підвищення рівня добробуту підприємства і максимізація його ринкової вартості. Разом з цим ця головна мета потребує конкретизації з урахуванням задач і особливостей наступного фінансового розвитку підприємства.

Система стратегічних цілей повинна забезпечувати формування достатнього обсягу власних фінансових ресурсів і високорентабельне використання власного капіталу; оптимізацію структури активів і капіталу, що використовується; прийнятного рівня фінансових ризиків в процесі здійснення наступної господарської діяльності та ін.

Систему стратегічних цілей фінансового розвитку слід формулювати чітко і коротко, відображаючи кожну мету в конкретних показниках – цільових стратегічних нормативах. В якості таких цільових стратегічних нормативів по окремих аспектах фінансової діяльності підприємства можуть бути встановлені:

середньорічний темп зростання власних фінансових ресурсів, які сформовані із власних джерел;

мінімальна частка власного капіталу в загальному обсязі використаного капіталу підприємства;

- коефіцієнт рентабельності власного капіталу підприємства;

- співвідношення оборотних і необоротних активів підприємства;

- мінімальний рівень грошових активів, який забезпечує поточну платоспроможність підприємства;

- мінімальний рівень самофінансування інвестицій;

- граничний рівень фінансових ризиків в розрізі основних напрямів господарської діяльності підприємства.

4) Конкретизація цільових показників фінансової стратегії за періодами її реалізації.

В процесі цієї конкретизації забезпечується динамічність представлення системи цільових стратегічних нормативів фінансової діяльності, а також їх зовнішня і внутрішня синхронізація за часом.

Зовнішня синхронізація передбачає узгодження за часом реалізації розроблених показників фінансової стратегії з показниками загальної стратегії розвитку підприємства, а також з прогнозованими змінами кон’юнктури фінансового ринку.

Внутрішня синхронізація передбачає узгодження в часі всіх цільових стратегічних нормативів фінансової діяльності між собою.

5) Розробка фінансової політики за окремими аспектами фінансової діяльності.

Цей етап формування фінансової стратегії є найбільш відповідальним. Фінансова політика являє собою форму реалізації фінансової ідеології і фінансової стратегії підприємства в розрізі найбільш важливих аспектів фінансової діяльності на окремих етапах її здійснення. На відміну від фінансової стратегії в цілому, фінансова політика формується лише по конкретним напрямкам фінансової діяльності підприємства, які потребують забезпечення найбільш ефективного управління для досягнення головної стратегічної мети цієї діяльності.

Формування фінансової політики по окремим аспектам фінансової діяльності підприємства може носити багаторівневий характер. Так, наприклад, в рамках політики управління активами підприємства можуть бути розроблені політика управління оборотними і необоротними активами. В свою чергу політика управління оборотними активами може включати в якості самостійних блоків політику управління окремими її видами та ін.

Система формування фінансової політики по основним аспектам фінансової діяльності в рамках загальної фінансової стратегії підприємства представляється в такому вигляді [39,c.24]:

Фінансова стратегія підприємства: І. Політика управління активами: 1. Політика формування активів; 2. Політика управління оборотними активами: а) політика управління запасами; б) політика управління дебіторської заборгованістю; в) політика управління грошовими активами; г) політика фінансування оборотних активів. 3. Політика управління необоротними активами: а) політика управління основними засобами; б) політика управління нематеріальними активами; в) політика фінансування необоротних активів. ІІ. Політика управління капіталом: 1. Політика формування структури капіталу. 2. Політика управління власним капіталом. 3. Політика управління позиковим капіталом. ІІІ. Політика управління інвестиціями (інвестиційна політика): 1. Політика управління реальними інвестиціями: а) політика управління капітальними інвестиціями; б) політика управління інноваційними інвестиціями. 2. Політика управління фінансовими інвестиціями: а) політика формування портфеля грошових інструментів інвестування; б) політика формування портфеля фондових інструментів інвестування. ІV. Політика управління грошовими потоками: 1. Політика управління операційними грошовими потоками. 2. Політика управління інвестиційними грошовими потоками. 3. Політика управління фінансовими грошовими потоками. V. Політика управління фінансовими ризиками: 1. Політика уникнення фінансових ризиків. 2. Політика диверсифікації фінансових ризиків. 3. Політика хеджирування фінансових ризиків. VI. Політика антикризового фінансового управління: 1. Політика фінансової стабілізації підприємства. 2. Політика санації підприємства.

6) Розробка системи організаційно-економічних заходів по забезпеченню реалізації фінансової стратегії.

В системі цих заходів передбачається формування на підприємстві “центрів відповідальності” різних типів; визначення прав, обов’язків та міри відповідальності їх керівників за результати фінансової діяльності; розробка системи стимулювання робітників за їх вклад в підвищення ефективності фінансової діяльності та ін.

7) Оцінка ефективності розробленої фінансової стратегії. Вона є заключним етапом розробки фінансової стратегії підприємства і проводиться за наступними основними параметрами:

узгодження фінансової стратегії підприємства із загальною стратегією його розвитку. В процесі такої оцінки виявляється ступінь узгодження цілей, направлень та етапів в реалізації цих стратегій;

узгодженість фінансової стратегії підприємства з передбаченими змінами зовнішнього фінансового середовища. В процесі цієї оцінки визначається на скільки розроблена фінансова стратегія відповідає прогнозному розвитку економіки країни та змінам кон’юнктури фінансового ринку в розрізі окремих його сегментів;

внутрішня збалансованість фінансової стратегії. При проведенні такої оцінки визначається на скільки узгоджуються між собою окремі цілі та цільові стратегічні нормативи майбутньої фінансової діяльності; на скільки ці цілі і нормативи кореспондують із змістом фінансової політики по окремим аспектам фінансової діяльності; на скільки узгоджені між собою за напрямками і в часі заходи по забезпеченню її реалізації;

реалізованість фінансової стратегії. В процесі такої оцінки в першу чергу розглядаються потенціальні можливості підприємства в формуванні власних фінансових ресурсів. Крім того, оцінюється рівень кваліфікації фінансових менеджерів та їх технічної оснащеності з позицій задач реалізації фінансової стратегії;

прийнятність рівня ризиків, пов’язаних з реалізацією фінансової стратегії. В процесі такої оцінки необхідно визначити, на скільки рівень прогнозних фінансових ризиків, пов’язаних з діяльністю підприємства, забезпечує достатню фінансову рівновагу в процесі його розвитку і відповідає фінансовому менталітету його власників і відповідальних фінансових менеджерів. Крім того, необхідно оцінити, на скільки рівень цих ризиків допустимий для фінансової діяльності даного підприємства з позицій можливого розміру фінансових втрат і генерування загрози його банкрутства;

результативність розробленої фінансової стратегії. Оцінка результативності фінансової стратегії може бути оцінена перш за все на основі прогнозних розрахунків раніш розглянутої системи основних фінансових коефіцієнтів. Поряд з цим можуть бути оцінені і не фінансові результати реалізації розробленої стратегії – зростання ділової репутації підприємства; підвищення рівня управління фінансовою діяльністю структурних його підрозділів (при створенні “центрів відповідальності”); підвищення рівня матеріальної і соціальної задоволеності фінансових менеджерів (за рахунок ефективної системи їх матеріального стимулювання за результати фінансової діяльності; більш високого рівня технічного оснащення їх робочих місць та ін.).

Розробка фінансової стратегії і фінансової політики по найбільш важливим аспектам фінансової діяльності дозволяє приймати ефективні управлінські рішення, пов’язані з фінансовим розвитком підприємства.

1.2 Методи розробки фінансових планів підприємства

Фінансове планування – це розробка системи фінансових планів за окремими напрямками фінансової діяльності підприємства, які забезпечують реалізацію його фінансової стратегії у плановому періоді. Мета фінансового планування – забезпечення поточної діяльності підприємства необхідними фінансовими ресурсами [49,c.38].

Основними завданнями фінансового планування є:

оптимізація фінансових відносин підприємства з діловими партнерами у плановому періоді;

фінансове забезпечення основної, операційної та іншої звичайної діяльності підприємства;

визначення способів ефективного інвестування капіталу підприємства у плановому періоді;

забезпечення раціонального використання матеріально-технічних і фінансових ресурсів підприємства у плановому періоді;

контроль за організацією поточних розрахунків і використанням платіжних засобів підприємства.

Фінансовий план розробляють на основі: загальної фінансової стратегії підприємства; основних напрямків його фінансової політики; даних про планові обсяги виробництва та реалізації продукції; показників розвитку фінансового ринку; результатів фінансового аналізу діяльності підприємства за попередні звітні періоди; оцінки фінансового стану і резервів економічного розвитку підприємства на початок планового періоду тощо.

На основі розробленого фінансового плану можна визначити який обсяг грошових коштів може мати підприємство у своєму розпорядженні, які основні джерела їх надходження, чи достатньо коштів для виконання планових завдань, скільки коштів необхідно перерахувати в бюджет, кредиторам, страховим компаніям тощо, як буде розподілятися прибуток підприємства, чи збалансовані доходи з витратами підприємства тощо.

У практиці фінансового планування застосовують наступні методи [56], [57]:

економічного аналізу,

нормативний,

балансових розрахунків,

грошових потоків,

метод багатоваріантності,

економіко-математичне моделювання.

Метод економічного аналізу використовується для визначення основних закономірностей, тенденцій у русі натуральних і вартісних показників, внутрішніх резервів підприємства.

Нормативний метод полягає в тому, що на основі заздалегідь установлених норм і техніко-економічних нормативів розраховується потреба суб'єкта, що хазяює, у фінансових ресурсах і їхніх джерелах. Такими нормативами є ставки податків і зборів, норми амортизаційних відрахувань і інші нормативи, що встановлюються або самим суб'єктом, або для суб'єкта державою у виді спеціальної нормативної чи законодавчої бази. Нормативи самого суб'єкта, що хазяює це нормативи, розроблені безпосередньо на підприємстві і використовувані їм для регулювання виробничо-господарської діяльності, контролю за використанням фінансових ресурсів, інших цілей по ефективному вкладенню капіталу. Існують сучасні методи калькулювання витрат: стандарт маржинал-костинг. Вони засновані на використанні внутрішньогосподарських норм.

Використання методу балансових розрахунків для визначення майбутньої потреби у фінансових засобах ґрунтується на прогнозі надходження засобів і витрат по основних статтях балансу на визначену дату в перспективі.

Метод грошових потоків є універсальним при складанні фінансових планів і служить інструментом для прогнозування розмірів і термінів надходження необхідних фінансових ресурсів. Теорія прогнозу грошових потоків ґрунтується на очікуванні надходження коштів на визначену дату і бюджетуванні усіх доходів і витрат. Цей метод дає набагато більше корисної інформації, ніж метод балансового кошторису.

Метод багатоваріантності розрахунків складається в розробці альтернативних варіантів планових розрахунків, для того щоб вибрати з них оптимальний, при цьому критерії вибору можуть бути різними. Наприклад, в одному варіанті може бути врахований триваючий спад виробництва, інфляція національної валюти, а в іншому ріст процентних ставок і, як наслідок, уповільнення темпів росту світової економіки і зниження цін на продукцію.

Методи економіко-математичного моделювання дозволяють кількісно виразити взаємозв'язок між фінансовими показниками й основними факторами, які їх визначають.

Процес фінансового планування складається з декількох етапів. На першому етапі відбувається аналіз фінансових показників за попередній період. Для цього використовують інформацію з основних фінансових звітів підприємств: бухгалтерського балансу, звіту про прибутки і збитки, звіту про рух коштів. Ці документи мають важливе значення для фінансового планування, тому що містять дані для аналізу і розрахунку фінансових показників діяльності підприємства, а також є основою для складання прогнозу.

На другому етапі відбувається складання основних прогнозних документів, таких як прогноз балансу, звіту про прибутки і збитки, руху коштів, що відносяться до перспективних фінансових планів і включаються в структуру науковообгрунтованого бізнес-плану підприємства.

На третьому етапі відбувається уточнення і конкретизація показників прогнозних фінансових документів за допомогою складання поточних фінансових планів.

На четвертому етапі здійснюється оперативне фінансове планування.

Завершується процес фінансового планування практичним упровадженням планів і контролем за їхнім виконанням.

Фінансове планування, у залежності від змісту призначення і задач, можна класифікувати на перспективне, поточне (річне) і оперативне.

Розглянемо методи здійснення перспективного фінансового планування. Цей тип фінансового планування використовується для визначення найважливіших показників, пропорцій і темпів розширеного відтворення, є головною формою реалізації цілей підприємства. Перспективне фінансове планування в сучасних умовах охоплює період часу від одного року до трьох років. Часовий інтервал носить умовний характер, оскільки залежить від економічної стабільності і можливості прогнозування обсягів фінансових ресурсів і напрямків їхнього використання. Перспективне планування включає розробку фінансової стратегії підприємства і прогнозування фінансової діяльності. Фінансова стратегія впливає на загальну стратегію підприємства. Зміна ситуації на фінансовому ринку приводить до корегування фінансової, а потім і загальної стратегії розвитку підприємства. Мети фінансової стратегії повинні бути підлеглі загальній стратегії розвитку і спрямовані на максимізацію ринкової вартості підприємства.

В основі фінансової стратегії лежить фінансова політика підприємства по конкретних напрямках фінансової діяльності: податкової, амортизаційної, дивідендної, емісійної. При формуванні фінансової стратегії варто врахувати фактори ризику.

Основою перспективного планування є прогнозування, що визначає стратегію компанії на ринку. Основою прогнозування є узагальнення й аналіз наявної інформації з наступним моделюванням можливих варіантів розвитку ситуацій і фінансових показників. Методи і способи прогнозування повинні бути досить динамічними для того, щоб вчасно врахувати ці зміни. Початок прогнозування визнання факту стабільності змін основних показників діяльності від одного звітного періоду до іншого.

Результатом перспективного фінансового планування є розробка трьох основних фінансових документів:

прогнозу звіту про прибутки і збитки;

прогнозу руху коштів;

прогнозу бухгалтерського балансу.

Ще одним видом планування на підприємстві є кошторис. Кошторис це форма планового розрахунку, що визначає докладну програму дій підприємства на майбутній період. При складанні кошторисів використовуються різні методи: нормативний, розрахунково-аналітичний, балансовий, оптимізації, моделювання.

Сутністю нормативного методу складання кошторису є розрахунок обсягів витрат і потреби в ресурсах шляхом множення норм витрати ресурсів на планований обсяг економічного показника.

Сутністю розрахунково-аналітичного методу складання кошторису є розрахунок обсягів витрат і потреби в ресурсах шляхом множення середніх витрат на індекс їхньої зміни в плановому періоді.

Сутністю балансового методу складання кошторису є ув'язування обсягів витрат і джерел розширення ресурсів.

Сутність методу оптимізації при складанні кошторисів є багатоваріантність. З декількох кошторисів вибирається найкраща з погляду мінімуму чи витрат максимуму одержуваного ефекту.

Сутність методу моделювання кошторисів є факторний аналіз функціональних зв'язків між різними елементами процесу виробництва. Наприклад, моделюється залежність прибутку від рівня витрат і обсягів реалізації продукції.

Для цілей оптимального фінансування проектів можна використовувати в плануванні сфер вкладення фінансових ресурсів метод подвійного бюджету. Це ефективний спосіб захисту стратегії розвитку підприємства від усіляких несподіванок у плані фінансування поділ бюджету фірми на поточний і стратегічний.

Поточний бюджет включає наступні позиції :

забезпечення безупинного надходження прибутку від використовуваних потужностей фірми;

капіталовкладення в розвиток наявних потужностей;

капіталовкладення для зростання прибутку від зниження виробничої собівартості продукції;

Стратегічний бюджет включає наступні позиції:

капіталовкладення в ріст конкурентоздатності в існуючій стратегічній зоні господарювання;

освоєння суміжних, у географічному відношенні, зон;

освоєння нових стратегічних зон господарювання і припинення капіталовкладень у збиткові зони.

При здійсненні прогнозних розрахунків підприємство повинне враховувати два фактори: інфляцію і необхідність періодичного надходження доходу на інвестований капітал, причому не нижче визначеного мінімуму( облікова ставка дисконту).Тому майбутні грошові надходження повинні оцінюватися з позиції поточного моменту(дисконтована оцінка).

Взаємозв'язок фінансового і виробничого планування зумовлює необхідність складання на підприємстві єдиного виробничо-фінансового плану, складова частина якого “Баланс доходів і видатків” – фінансовий план підприємства на поточний рік з поквартальною розбивкою. У ньому знаходить відображення рух усіх фінансових ресурсів підприємства, які надходять підприємству і витрачаються ним у відповідних напрямках. Як правило, баланс доходів і видатків складається з таких чотирьох розділів [59], [60]:

1. Доходи і надходження коштів.

2. Витрати і відрахування.

3. Кредити і взаємовідносини з банками.

4. Взаємовідносини з бюджетом.

Розробка планового балансу доходів і видатків – це заключний етап фінансового планування. Для його складання потрібно мати всі плани виробничо-господарської діяльності підприємства, а також зробити всі розрахунки фінансових ресурсів, а саме :

- план прибутку і його використання;

- план надходження і використання амортизаційних відрахувань;

- розрахунок планового приросту нормативу власних оборотних коштів і джерел його покриття;

- розрахунок обсягу і джерел капіталовкладень;

- розрахунок надходження ПДВ (податку на додану вартість) і його сплати до бюджету і інш.

Крім того, необхідно зробити розрахунки планових обсягів валових доходів і валових витрат для визначення суми прибутку, яка має бути сплачена до бюджету у вигляді податку на прибуток. Проте як джерело всіх витрат, які плануються у фінансовому плані, може виступати лише балансовий ( тобто реальний ) прибуток, саме він і є основним об'єктом фінансового планування.

1.3 Характеристика фінансових ризиків та способи забезпечення фінансової стабільності діяльності підприємства в умовах ринкових відносин

Під фінансовим розуміється ризик, що виникає при здійсненні фінансового підприємництва чи фінансових угод, виходячи з того, що у фінансовому підприємництві в ролі товару виступають або валюта, або цінні папери, або кошти.

До фінансового ризику відносяться [63, c.12]:

валютний ризик;

інвестиційний ризик.

кредитний ризик;

Валютний ризик — це імовірність фінансових втрат у результаті зміни курсу валют, що може відбутися в період між заключенням контракту і фактичним виконанням розрахунків по ньому. Валютний курс, установлюваний з урахуванням купівельної здатності валют, дуже рухливий. Варто розрізняти валютний ризик для імпортера і ризик для експортера. Ризик для експортера — це падіння курсу іноземної валюти з моменту одержання чи підтвердження замовлення до одержання платежу і під час переговорів. Ризик для імпортера — це підвищення курсу валюти у відрізок часу між датою підтвердження замовлення і в день платежу.

Наступний вид фінансового ризику — інвестиційний ризик. Даний вид ризику зв'язаний зі специфікою вкладення підприємницькою фірмою коштів у різні проекти. У вітчизняній економічній літературі часто під інвестиційними маються на увазі ризики, зв'язані з вкладенням засобів у цінні папери. На нашу думку, це поняття багато ширше і містить у собі всі можливі ризики, що виникають при інвестуванні коштів.

Одним з найважливіших видів ризиків діяльності підприємницької фірми в умовах ринкової економіки є кредитний ризик. Якщо валютний та інвестиційний ризик можна віднести до фінансових ризиків зовнішньої діяльності підприємства, то кредитний ризик є ризиком внутрішньої фінансової діяльності і зв'язаний з можливістю невиконання підприємницькою фірмою своїх фінансових зобов'язань перед інвестором у результаті використання для фінансування діяльності фірми зовнішньої позики. Отже, кредитний ризик виникає в процесі ділового спілкування підприємства з його кредиторами: банком і іншими фінансовими установами; контрагентами: постачальниками і посередниками; а також з акціонерами.

Розмаїтість видів кредитних операцій визначає особливості і причини виникнення кредитного ризику: несумлінність позичальника, що одержав кредит; погіршення конкурентного положення конкретної підприємницької фірми, що одержала комерційний чи банківський кредит; несприятлива економічна кон'юнктура; некомпетентність керівництва підприємницької фірми і т.д.

Закордонні економісти виділяють майновий, моральний і діловий кредитні ризики. Діловий ризик, як правило, зв'язується зі здібностями підприємця отримувати прибуток за визначений період часу. Під моральним ризиком мається на увазі та частина ризику, що має відношення до позики грошей і залежить від моральних якостей позичальника. Майновий ризик визначається тим, чи досить власних активів позичальника для покриття обсягу кредиту.

До основних причин, які викликають фінансовий кредитний ризик в діяльності підприємства, відносяться [61, c.27]:

втрата підприємством нормативного рівня абсолютної ліквідності

активів підприємства (ризик абсолютної ліквідності активів підприємства);

втрата підприємством нормативного рівня відносної ліквідності активів у балансі підприємства (ризик відносної ліквідності активів у балансі підприємства);

- втрата підприємством нормативного рівня фінансової незалежності;

- втрата підприємством нормативного рівня фінансової стійкості по рівню джерел забезпечення запасів підприємства;

- втрата підприємством нормативного рівня платоспроможності по забезпеченню кредиторської заборгованості постачальникам, податкової заборгованості державі та поточної кредитної заборгованості банкам більш вищим рівнем дебіторської заборгованості покупців (“розрив платоспроможності”).

а) Ризик абсолютної ліквідності активів підприємства

Активи – це усе, що утворює майно підприємства, входить у його надбання і має вартість. З поняттям активів підприємства тісно зв'язане поняття його ліквідності. Ліквідність підприємства – це його здатність вчасно погашати свої боргові зобов'язання [62]. Ліквідність є основним показником фінансової стійкості підприємства, а, отже, основним критерієм оцінки ризику банкрутства. У табл. 1.1 приведена загальна класифікація оборотних активів підприємства по ступені їхнього ризику (ліквідності).

Таблиця 1.1

|

Ступінь ризику активів (ризик переводу активів у платоспроможну форму розрахунків) |

Вид активів підприємства |

| 1. Мінімальний ризик |

Гроші в касі Гроші на розрахунковому рахунку |

| 2. Малий ризик |

Кінцева готова продукція Незавершене виробництво Основна сировина і матеріали Допоміжні матеріали |

| 3. Середній ризик |

Цінні папери Рахунки споживачів (Дебіторська заборгованість споживачів за відпущену продукцію) Авансовані кошти (Дебіторська заборгованість за оплачені сировину і матеріали) Рахунки службовців (Дебіторська заборгованість службовців за отримані під звіт кошти) |

| 4. Високий ризик |

Дебіторська заборгованість підприємств, що знаходяться у важкому фінансовому положенні (прострочена дебіторська заборгованість) Запаси готової продукції, що вийшла з уживання Наднормативні запаси малоліквідної сировини і матеріалів для виробництва продукції |

Поняття ліквідності часто використовується в наступному трактуванні Ліквідність – це здатність активів використовуватися як безпосередній засіб платежів чи бути здатними до швидкого перетворення в грошову форму без істотної втрати своєї поточної (нинішньої) вартості.

Ризик ліквідності – це специфічна форма ризику, зв'язана з низькою ліквідністю об'єктів (майна, активів, інвестицій).

Для оцінки ступеня ліквідності використовують дві основні моделі :

- час трансформації активів у засіб платежів (гроші);

- обсяг фінансових збитків, що зв'язані з цією трансформацією.

За тимчасовим критерієм активи класифікуються в такий спосіб [61]:

миттєво ліквідні – «нульовий» час трансформації;

терміново ліквідні час трансформації менше тижня;

- високо ліквідні – час трансформації від тижня до 1 місяця;

- середньо ліквідні – час трансформації від 1 місяця до 1 кварталу;

- низько ліквідні – час трансформації більш 1 кварталу.

Збитки в процесі трансформації активів у кошти класифікуються як :

- низькі – менш 5 %;

- середні – 6 – 10 %;

- високі – 11 – 20 %;

- дуже високі – більш 20 %;

б) Ризик відносної ліквідності активів у балансі підприємства

Основна задача аналізу ліквідності балансу підприємства – це перевірка синхронності надходження і витрата фінансових ресурсів, тобто здатність підприємства розраховуватися по зобов'язаннях власним майном у визначені періоди часу. Ліквідність балансу визначається ступенем покриття зобов'язань підприємства його активами, термін перетворення яких у кошти з урахуванням ризику ліквідності відповідає терміну погашення зобов'язань [60] .

Аналіз ліквідності балансу складається в порівнянні статей активу балансу, що згруповані по ознаці ліквідності і розміщені в порядку збільшення ліквідності, зі статтями пасиву, що згруповані по ознаці термінів погашення і розміщені в порядку зменшення термінів до погашення зобов'язань .

Якщо при такому порівнянні активів вистачає, то баланс ліквідний і підприємство платоспроможне. При цьому враховується, що пасиви підприємства є сумою власного капіталу і позикових засобів (зобов'язань підприємства). Оскільки абсолютна ліквідність активів підприємства характеризується як термінами трансформації, так і рівнем фінансових втрат, то при оцінці відносної ліквідності балансу підприємства існують три ступені ризиків ліквідності (платоспроможності):

- ризик платоспроможності по позикових зобов'язаннях при ліквідній трансформації активів з частковою втратою розрахункового прибутку (беззбиткова ліквідність) ;

- ризик платоспроможності по позикових зобов'язаннях при ліквідній трансформації активів із втратою прибутку і частковою втратою власного капіталу (збиткова ліквідність );

- ризик неплатоспроможності по позикових зобов'язаннях при ліквідній трансформації активів із втратою прибутку і повною втратою власного капіталу (катастрофічно збиткова ліквідність – банкрутство);

Одночасно з розглянутими якісними показниками ліквідності є сукупність відносних аналітичних показників – коефіцієнтів ліквідності. Основними з них є коефіцієнти поточної, швидкої й абсолютної ліквідності [60].

Знаменник у всіх приведених показниках той самий – поточні пасиви, тобто термінові невідкладні платіжні зобов'язання підприємства :

1. Коефіцієнт ліквідності поточної (покриття, загальної платоспроможності):

Поточні активи * Коефіцієнт ризику ліквідності

Кл.м. = (1.1)

Поточні пасиви

2. Коефіцієнт ліквідності швидкої :

Поточні активи * Коефіцієнт ризику ліквідності Запаси

Кл.ш. = (1.2)

Поточні пасиви

3. Коефіцієнт ліквідності абсолютної :

Кошти (Каса + Кошти_розр.рахунок)

Кл.а. = (1.3)

Поточні пасиви

Критичні емпіричні значення коефіцієнтів ліквідності балансу , при яких ризики ліквідності є припустимими, складають не менш (при раціональній структурі позикових пасивів підприємства) :

Кл.м. – більше 1,0 ;

Кл.ш. – більше 0,75;

Кл.а. – більше 0,2 ;

Під раціональною структурою пасивів підприємства розуміється співвідношення позикових засобів до власного капіталу не більш 1,0 , а також іммобілізація власного капіталу в малоліквідні основні засоби підприємства не більш 2535% (тобто достатня частка маневреності власного капіталу).

Співвідношення короткострокової дебіторської та кредиторської заборгованостей – показує наскільки термінові надходження від боржників до підприємства відповідають терміновим вимогам кредиторів до підприємства:

![]() , (1.4)

, (1.4)

де: Здеб – короткострокова дебіторська заборгованість (Форма 1 строки (160+170+180+190+200+210));

Зкред – короткострокова кредиторська заборгованість(Форма 1 строки (520+530+540));

Значення цього коефіцієнту є сприятливими , якщо він перевищує 1,25[58].

Однією з найважливіших характеристик фінансового стану підприємства є фінансова стійкість. Фінансова стійкість характеризує ступінь фінансової незалежності підприємства щодо володіння своїм майном і його використання.

В табл. 1.2 наведені алгоритми розрахунків показників фінансової стійкості підприємства з використанням форм фінансової звітності – Форма 1 “Баланс” та Форма 2 “Звіт про результати фінансової діяльності”[21],[22].

Таблиця 1.2

Алгоритми розрахунку показників фінансової стійкості

| Показник |

Умов. позн. |

Формула для розрахунку |

Джерела інформації з форм фінзвітності | ||

| ПОКАЗНИКИ ФІНАНСОВОЇ СТІЙКОСТІ |

|

||||

| 1 |

Власні обігові кошти (робочий, функціонуючий капітал) (норматив > 15% власного капіталу) |

Рк |

Оборотні активи – короткострокові зобов'язання |

Форма 1(260+270620630) | |

| 2 | Коефіцієнт забезпечення оборотних активів власними коштами (норматив>0,1) | Кзвк | Власні обігові кошти / оборотні кошти | Форма 1(380+430080) /Форма1 (260+270) | |

| 5 | Коефіцієнт забезпечення власними обіговими коштами запасів (норматив >0,2) | Кзап | Власні обігові кошти / Запаси | Форма 1(380+430080) /Форма1 (100+120 +130+140+150) | |

| 6 |

Коефіцієнт покриття запасів (норматив > 1,0) |

Кпз | "Нормальні" джерела покриття запасів / Запаси | Форма 1(380+430 +480080+500+520+530+540) /Форма1 (100+120 +130+140+150) | |

| 7 |

Коефіцієнт фінансової незалежності (автономії), (норматив>0,5) |

Кавт | Власний капітал / Валюта Пасивів балансу | Форма 1(380+430+630) /Форма1 (640) | |

| 12 | Коефіцієнт фінансової стійкості (норматив> 0,7) | Кфст | Власний капітал + довгострокові зобов ' язання / Валюта пасивів | Форма 1(380+430+480+630) /Форма1 (640) | |

Для оперативного розрахунку абсолютних показників фінансової стійкості(коефіцієнту покриття запасів оборотними коштами) вартість запасів (З) порівнюється з послідовно поширюваним переліком таких джерел фінансування [58]:

- власні оборотні кошти (НВОК);

- власні оборотні кошти і довгострокові кредити та позики (НВОК + Дп);

- власні оборотні кошти, довго та короткострокові кредити і позики (НВОК + Дп + ДФЗ).

Відповідно до забезпеченості запасів згаданими варіантами фінансування можливі чотири типи фінансової стійкості [60]:

1. Абсолютна стійкість для забезпечення запасів (З) достатньо власних оборотних коштів; платоспроможність підприємства гарантована: З < НВОК

2. Нормальна стійкість – для забезпечення запасів крім власних оборотних коштів залучаються довгострокові кредити та позики; платоспроможність гарантована:З < НВОК+Дп

3. Нестійкий фінансовий стан – для забезпечення запасів крім власних оборотних коштів та довгострокових кредитів і позик залучаються короткострокові кредити та позики; платоспроможність порушена, але є можливість її відновити: З < НВОК + Дп + ДФЗ

4. Кризовий фінансовий стан – для забезпечення запасів не вистачає “нормальних” джерел фінансування; підприємству загрожує банкрутство:

З > НВОК + Дп + ДФЗ

Забезпеченість запасів джерелами формування є сутністю фінансової стійкості, її зовнішнім проявом, а наслідком є платоспроможність (ліквідність).

Фінансова стабільність підприємства є однією із найважливіших характеристик фінансового стану підприємства. Вона пов’язана з рівнем його залежності від кредиторів та інвесторів. За різних умов, в яких функціонує підприємство, останнє для досягнення фінансової стабільності проходить різні етапи.

Кожному етапу фінансової стабільності відповідають певні її внутрішні механізми – оперативний, тактичний і стратегічний, що являють собою систему заходів, спрямованих на вирішення конкретних завдань.

Оперативний механізм фінансової стабільності – це система заходів, спрямованих, з одного боку, на зменшення розміру поточних зовнішніх зобов’язань підприємства у короткостроковому періоді, а з другого – на збільшення суми найліквідніших активів (грошей), що забезпечують термінове погашення цих зобов’язань.

Тактичний механізм фінансової стабільності, являє собою систему заходів, спрямованих на досягнення точки фінансової рівноваги підприємства у наступному періоді.

Стратегічний механізм фінансової стабільності, є винятково наступальною стратегією фінансового розвитку, яка забезпечує оптимізацію необхідних фінансових параметрів з метою прискорення економічного зростання підприємства. Тобто стратегічний механізм фінансової стабільності – це система заходів, спрямованих на підтримання досягнутої фінансової рівноваги підприємства у довгостроковому періоді.

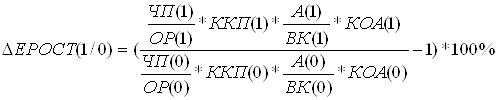

Застосовують таку модель характеристики економічного зростання підприємства DЕРОСТ(1/0) (1 –звітний період, 0 – порівняльний базовий період) [58]:

(1.5)

(1.5)

де ЧП – чистий прибуток після оподаткування;

ОР – чистий обсяг валового доходу від реалізації продукції;

ЧП / ОР – коефіцієнт прибутковості реалізації продукції;

ККП – коефіцієнт капіталізації чистого прибутку (частка чистого прибутку, перерахована в власний капітал після виплати дивідендів, премій та погашення збитків діяльності з чистого прибутку);

А – обсяг валюти активів підприємства;

ВК – обсяг власного капіталу підприємства;

А / ВК – коефіцієнт леверіджу активів;

КОА – коефіцієнт оборотності активів (відношення ОР/А).

Формула (1.5) після підстановок показує, що модель економічного росту підприємства, по суті, характеризується відносним зростанням частки рентабельності власного капіталу підприємства по чистому прибутку, розподіленому на зростання власних джерел капіталу підприємстваю

Фінансова стабільність – це спроможність підприємства досягати стану фінансової рівноваги при збереженні достатнього ступеня фінансової стійкості та зберігати цей стан у довгостроковій перспективі при ефективному управлінні фінансами. Складовими елементами фінансової стабільності є:

фінансова рівновага підприємства – це відповідність обсягів формування та використання (споживання) власних фінансових ресурсів;

ресурсна стійкість – це оптимальна структура трудових і матеріальних ресурсів підприємства;

потенційна стійкість – це можливість підприємства щодо нарощування обсягів діяльності та його спроможність вийти на новий рівень фінансової рівноваги.

фінансова стійкість – це такий стан фінансових ресурсів підприємства, за якого раціональне розпорядження ними є гарантією наявності власних коштів, стабільної прибутковості та забезпечення процесу розширеного відтворення.

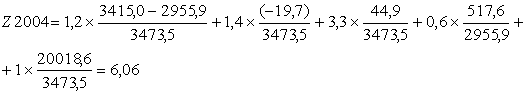

Існує багато підходів до прогнозування фінансової неплатоспроможності суб'єктів господарювання методик прогнозування банкрутства. У закордонній практиці поширення придбали дві моделі — Альтмана і Спрингейта, названі на честь їхніх авторів [58,с.68].

Модель Альтмана (розроблена в 1968 році і відома також за назвою «розрахунок Zпоказника» — інтегрального показника рівня погрози):

![]() (1.6)

(1.6)

де Х1 = (Поточні активи Поточні пасиви) / Обсяг активу;

Х2 = Нерозподілений прибуток / Обсяг активу;

Х3 = Прибуток до виплати відсотків / Обсяг активу;

Х4 = Ринкова вартість власного капіталу / Позикові засоби;

Х5 = Виторг від реалізації / Обсяг активу;

При Z < 1,8 імовірність банкрутства дуже висока; 1,8 < Z < 2,7 імовірність банкрутства середня; 2,7 < Z < 2,99 імовірність банкрутства невелика; Z > 2,99 імовірність банкрутства незначна.

РОЗДІЛ 2

АНАЛІЗ ТА ДІАГНОСТИКА ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА ТОВ “ПРОВАНСЕ”

2.1 Загальна характеристика діяльності ТОВ “Провансе”

Товариство з обмеженою відповідальністю «Провансе», створене відповідно до чинного законодавства України, зареєстроване Печерською районною у м. Києві державною адміністрацією 18.09.2002 року, про що зроблено запис 18.09.2002 року в журналі обліку реєстрації за № 34275, ідентифікаційний код 33398787.

Засновниками Товариства є:

Громадяни України:

АВРАМЕНКО Вячеслав Валентинович, 20.10.1967 р.н., ідентифікаційний номер 2476404556, паспорт СО 049655, виданий Шевченківським РУГУ МВС України в м.Києві 19.01.1999 року, що мешкає за адресою Україна, м.Київ, вул.П.Орлика, буд.22/2, кв.23.

СУЛЕЙМАНОВА Олександра Юріївна, 30.08.1978 р.н., ідентифікаційний номер 2873105646, паспорт СН 622417, виданий Мінським РУГУ МВС України в м.Києві 18.11.1997 року, що мешкає за адресою: Україна, м.Київ, вул.Гер.Дніпра, буд.30, кв.53.

Повне найменування Товариства українською мовою Товариство з обмеженою відповідальністю «Провансе».

Місцезнаходження Товариства: Україна, м.Київ, вул.Бальзака, буд.24а.

Фінансові реквізити ТОВ “Провансе” – р/р 2600560321445 в АКБ “Меркурій” МФО 300755, генеральний директор Маноха Г.С.

Форма власності – 20 (КОЛЕКТИВНА ВЛАСНІСТЬ).

Види діяльності: (ЗКГНГ)

71130 ОПТОВА ТОРГІВЛЯ НЕДЕРЖАВНИХ ОРГАНІЗАЦІЙ,'КРІМ СПОЖИВЧОЇ КООПЕРАЦІЇ

712110 РОЗДРІБНА ТОРГІВЛЯ НЕДЕРЖАВНИХ ОРГАНІЗАЦІЙ, КРІМ СПОЖИВЧОЇ КООПЕРАЦІЇ

61110 ЗАГАЛЬНІ БУДІВЕЛЬНІ ОРГАНІЗАЦІЇ

72200 ЗОВНІШНЯ ТОРГІВЛЯ НЕДЕРЖАВНИХ ОРГАНІЗАЦІЙ

Статутний фонд /капітал/ Товариства складається з грошових внесків Засновників і становить 16 500 (шістнадцять тисяч п'ятсот) гривень.

Статутний фонд /капіталу розподіляється між Засновниками наступним чином:

частка у статутному фонді /капіталі/ АВРАМЕНКА В'ячеслава Валентиновича формується за рахунок грошового внеску у розмірі 8 250 (вісім тисяч двісті п'ятдесят) гривень, що складає 50% статутного фонду /капіталу/, 50% голосів;

частка у статутному фонді /капіталі/ СУЛЕЙМАНОВОЇ Олександри Юріївни формується за рахунок грошового внеску у розмірі 8 250 (вісім тисяч двісті п'ятдесят) гривень, що складає 50% статутного фонду /капіталу/, 50% голосів.

Вкладами Засновників та Учасників може бути рухоме та нерухоме майно, інші матеріальні цінності, цінні папери, інтелектуальна власність, шо визнана і оцінена у грошовому розмірі Учасниками.

Устаткування, машини, обладнання та інше майно в натуральній формі передаються Товариству відповідним Учасником за місцезнаходженням Товариства.

У Товаристві створюється резервний фонд у розмірі 25% від статутного фонду/капіталу/ Товариства. Розмір щорічних відрахувань до резервного фонду становить 5% суми чистого прибутку.

За рішенням Загальних зборів Учасників Товариства за рахунок прибутку, отриманого від діяльності Товариства, можуть утворюватись інші фонди Товариства та затверджуються положення про порядок їх використання.

Товариство створене з метою здійснення виробничо-господарської, комерційної та інших видів діяльності та отримання на цій основі максимального прибутку Учасниками Товариства.

Предметом діяльності Товариства згідно Статуту є торгівля та послуги:

оптова та роздрібна торгівля промисловими та продовольчими товарами за готівковий та безготівковий рахунок;

оптова та роздрібна торгівля склопакетами за готівковий та безготівковий рахунок;

оптова та роздрібна торгівля паперовою та полімерною тарою за готівковий та безготівковий рахунок;

оптова та роздрібна торгівля будівельними матеріалами та витратними матеріалами будівельного призначення;

оптова, консигнаційна, комісійна та роздрібна торгівля товарами народного споживання, промисловими та продовольчими товарами на Україні та за її межами;

оптова, роздрібна та комісійна торгівля товарами промислово-технічного призначення, сільськогосподарською продукцією, рибопродуктами;

оптова торгівля спиртом етиловим, коньячним та плодовим, алкогольними напоями та тютюновими виробами;

купівля та продаж сільськогосподарської продукції та товарів народного споживання у населення та організацій;

оптова та роздрібна торгівля автотоварами;

оптова та роздрібка торгівля газом;

торгівля нафтопродуктами, паливно-мастильними матеріалами;

здійснення закупівлі, поставок і реалізації сировини металів та виробів з них, різних видів газу, нафти і інших енергоносіїв та продуктів їх переробки, паливно-мастильних матеріалів;

торгівля витратними матеріалами для підприємств торгівлі;

гарантійне обслуговування обладнання підприємств торгівлі;

торгівельнопосередницька, маклерська, брокерська діяльність;

експортно-імпортні операції;

створення та організація профільних, універсальних, комерційних та комісійних магазинів, здійснення фірменої торгівлі, розвиток нових прогресивних форм торгівлі та послуг за валюту країни місцезнаходження Товариства та за іноземну валюту відповідно до чинного законодавства України, включаючи консигнацію, торгівлю по каталогам, посилочну та оптову торгівлю, лізинг, торгівлю в кредит, відкриття магазинів у вільній митній зоні;

створення оптово-роздрібних підприємств торгівлі і послуг населенню;

створення кафе, барів, ресторанів та інших підприємств громадського харчування, виробництво та реалізація їжі хлібо-булочних та кондитерських виробів;

надання коштів у позику, в тому числі і на умовах фінансового кредиту;

надання займів фінансовими активами;

надання послуг у проведенні технічних, економічних, юридичних та інших консультацій, маркетингу та реклами;

надання посередницьких, комерційних, дилерських та дистриб'юторських послуг виробничого та невиробничого призначення;

надання маркетингових, консультаційних, інформаційних та посередницьких послуг;

виконання представницьких функцій і конкретних доручень підприємств, організацій та приватних осіб, надання агентських послуг;

надання складських послуг;

надання послуг населенню і підприємствам на підставі договорів прокату;

виконання робіт по пакуванню, складуванню, експедуванню і перевезенню вантажів автомобільним, залізничним, повітряним, річковим і морським транспортом, будівництво і експлуатація шляхів сполучення, транспортних засобів і комунікацій; надання транспортно-експедиційних послуг при перевезеннях зовнішньоторговельних і транзитних вантажів;

надання транспортних послуг громадянам та організаціям;

надання транспортне-експедиційних послуг;

внутрішні та міжнародні доставки та перевезення вантажів та пасажирів морським, автомобільним, повітряним, річковим, залізничним транспортом;

надання транспортних та інших послуг в галузі комунікацій та зв'язку (телефон, телеграф, електронна пошта та ін.);

створення власного автомобільного та машинно-тракторного парку;

створення та експлуатація СТО та реалізація автомобілів, запчастин;

ремонт, технічне і сервісне обслуговування автомобільного, залізничного, водного, авіаційного транспорту, електромеханічного обладнання, будівельної, обчислювальної та іншої техніки і технічних засобів;

перепродажна підготовка, в т.ч. з метою підвищення комфортності транспортних засобів, їх ремонт і сервісне обслуговування;

відновлення та ремонт деталей, вузлів та агрегатів автомобілів, їх реалізація та реалізація запасних частин;

Зовнішньоекономічна діяльність:

товарообмінні (бартерні) операції та іншу діяльність побудовану на формах зустрічної торгівлі між суб'єктами зовнішньоекономічної діяльності та іноземними суб'єктами господарської діяльності;

посередницькі операції при здійсненні яких, право власності на товар не переходить до посередника (на підставі комісійних, агентських договорів, договорів-доручень та інших), здійснює без обмежень.

Види діяльності, щодо яких законодавством передбачене ліцензування, Товариство здійснює після одержання відповідного дозволу /ліцензії/.

Основним видом діяльності ТОВ “Провансе” на сучасному етапі розвитку є імпортування комплектуючих для збирання та виготовлення метало пластикових вікон та дверей німецьких фірм “KBEFenstersysteme” та “REHAU”. Імпортовані комплектуючі з оптового складу ТОВ “Провансе” реалізуються будівельним фірмам та мінізаводам на Україні по збиранню та монтажу металопластикових вікон та дверей безпосередньо у будинках замовників.

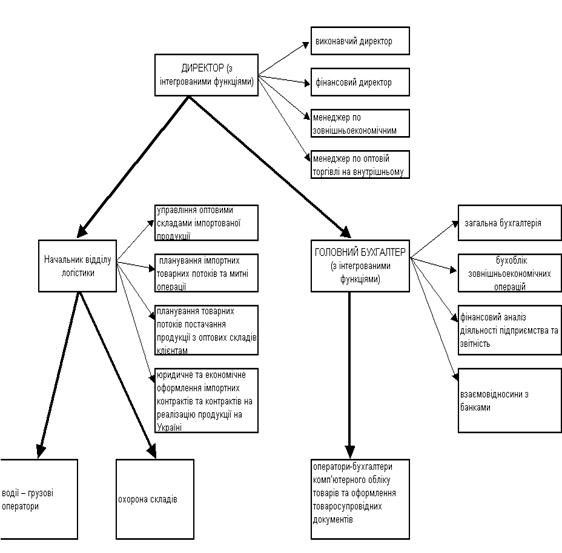

Враховуючи вказаний основний вид торгово-посередницької діяльності ТОВ “Провансе”, яке не виконує власноруч переробки імпортуємої продукції, його організаційна структура побудована за функціональною структурою з інтегрованим сумісництвом функцій, характерним для малого підприємства (рис.2.1):

1. Директор ТОВ “Провансе” – Маноха Г.С. з функціями :

- виконавчий директор;

- фінансовий директор;

- менеджер по зовнішньоекономічним операціям;

- менеджер по оптовій торгівлі на внутрішньому ринку;

2. Головний бухгалтер ТОВ “Провансе” – Живаліна Н.В. з функціями:

- загальна бухгалтерія;

- зовнішньоекономічні операції;

- фінансовий аналіз діяльності підприємства та звітність;

- взаємовідносини з банками;

3. Начальник відділу логістики ТОВ “Провансе” – Передерій Г.О. з

функціями :

- управління оптовими складами імпортованої продукції;

- планування імпортних товарних потоків та митні операції;

- планування товарних потоків постачання продукції з оптових складів клієнтам;

- юридичне та економічне оформлення імпортних контрактів та контрактів на реалізацію продукції на Україні;

4. Наймані робітники обслуговування оптових складів ( 5 працівників в 2004 році та 14 працівників у 2005 році) з функціями:

водії – грузові оператори;

охорона складів;

оператори-бухгалтери комп’ютерного обліку товарів та

оформлення товаро-супровідних документів;

|

Рис.2.1 Організаційна та функціональна структура ТОВ “Провансе”

2.2 Аналіз основних операцій та формування фінансових потоків в ТОВ “Провансе”

Під класичними торговельно-посередницькими операціями розуміють операції, пов'язані з купівлею і продажем товарів, які виконуються за дорученням виробника-резидента незалежним від нього торговельним посередником (резидентом чи нерезидентом) на основі угоди або доручення.

Торговельне посередництво це досить широке поняття, що охоплює чимале коло послуг: перепродаж товару; пошук закордонного контрагента; підготовка і укладання угоди; кредитування сторін; здійснення транспортно-експедиторських операцій; страхові операції; проведення рекламних заходів; технічне обслуговування [32,c.77].

До торговельно-посередницьких фірм належать фірми, що з юридичного і господарського погляду не залежать від виробника або споживача товару (сюди, звичайно, не входять філії або дочірні товариства промислових компаній). Вони діють заради одержання прибутку, що створюється або як різниця між цінами, за якими вони купують і продають товар, або як винагорода за послуги. Як правило, торговельно-посередницькі фірми займаються лише комерційною діяльністю, хоча найбільші з них можуть і обробляти куплений товар.

Використання торговельних фірм дає певні переваги [40].

1. Фірма-експортер у такому разі не вкладає якихось значних коштів в організацію збутової мережі на території країни-імпортера, тому що торговельно-посередницькі фірми мають свою власну матеріально-технічну базу (складські приміщення, демонстраційні зали, ремонтні майстерні, роздрібні магазини).

2. Вони звільняють експортера від багатьох турбот, пов'язаних із реалізацією товару (доставляння, сортування, упаковування), пристосовуючись до вимог ринку.

3. Суттєвим є використання капіталу торговельно-посередницьких фірм на основі короткострокового і середньострокового кредитування. Тут велике значення мають стійкі зв'язки торговельно-посередницьких фірм із банками, страховими компаніями.

4. Нарешті, ринки деяких товарів цілком монополізовані торговельними посередниками (наприклад, брокерами в Англії) і недоступні для прямих контактів із споживачами.

Недоліком використання посередників є те, що експортер позбавлений безпосередніх контактів із ринками збуту і цілком залежить від сумлінності посередника.

Торговельно-посередницькі операції можна поділити на чотири види: з перепродажу; комісійні; агентські; брокерські [46].

Операції з перепродажу здійснюються торговельним посередником від свого імені і за свій рахунок. Тут торговельний посередник є стороною договору як з експортером, так і з покупцем. Розрізняють два види операцій з перепродажу.

До першого виду належать операції, коли торговельний посередник відносно експортера є покупцем. Він стає власником товару і може реалізувати його будь-кому і за будь-якою ціною. Термінологія, що стосується таких посередників, різна:

- Merchant Англія, США;

- Handler ФРН;

- Stockholder ринок чорних металів Англії;

- Operator торговці цукром на Нью-Иоркській біржі;

- Dealer торговці какао на Лондонській біржі;

- Principal торговці кольоровими металами.

Другий вид операцій коли експортер і торговельний посередник підписали договір про продаж товарів на певній території, у конкретний термін (вказуються й інші деталі) згідно з договором. Термінологія торговців за цим договором також різна:

Distributor США, Англія;

Vertragshandler ФРН.

Отже, посередництво згідно з договором полягає в просуванні товарів від експортера до споживача, при цьому торговець зобов'язаний дотримуватися певних умов експортера.

Комісійні операції це укладення однією стороною (місіонером), за дорученням другої сторони (комітента), угод від свого імені, але за рахунок комітента. Взаємовідносини регулюються договором. Комітент залишається до кінця власником товару. Комісіонер же не купує товару (він залишається в руках експортера). Але для третьої сторони (покупця) стороною договору є комісіонер, а комітента він може і не знати. Комісіонер одержує винагороду або як відсоток, або як різницю між ціною, установленою комітентом, і ціною продажу.

Якщо покупець не може розплатитися з комісіонером, то в комісійний договір включається умова про поруку комісіонера за виконання угоди покупцем, тобто гарантії комітента від несплати. Така умова називається делькредере (del credere). У договорі вказується при цьому ціна (максимальна або мінімальна), а також термін передання грошей комісіонером комітентові.

Якщо замовлення йде від імпортера комісіонеру (тобто навпаки) на купівлю в країні експортера товарів, то він називається індентом (indent). Він може бути закритим, якщо імпортер точно вказує в замовленні, де і що купити, або відкритим, якщо індент надає комісіонеру право вибору покупця.

Різновидом комісійних угод є консигнаційні угоди. Це продаж товарів зі складу комісіонера, але товар належить консигнанту, тобто експортеру. Консигнаційна форма торгівлі використовується у разі слабкого освоєння ринку або при поставці нових товарів чи товарів масового виробництва, у стійкому збуті яких експортер не впевнений.

Це зручна форма торгівлі, що дає змогу ознайомитися з товаром і вибрати потрібний.

Агентські операції це доручення однієї сторони, що називається принципалом, другій стороні, яка іменується агентом, здійснення юридичних угод за рахунок і від імені принципала (комісіонер діє від свого імені) на визначеній території. Незалежність агента виявляється в тому, що він не перебуває в трудових відносинах із принципалом і здійснює свою діяльність самостійно на основі агентської угоди. Він є юридичною особою, зареєстрованою у торговельному реєстрі. Агент лише сприяє угоді, але сам не є стороною, тобто контракт про купівлю не укладає. Термінологія щодо таких посередників різноманітна: в Англії і США це агент і принципал, у ФРН, Японії торговельний представник, у Скандинавських країнах агент і підприємець, у Латинській Америці повірений і довіритель. Плутанина полягає в тому, що в Англії і США під агентством часто розуміють усі види посередництва.

Брокерські операції це встановлення через посередни-каброкера (англ. broker, франц. courtier, нім. makler) контактів між продавцем і покупцем (а також між страховиком і страхувальником, судновласником і фрахтувальником). Брокер не є стороною в договорі, а використовується лише для інформування двох сторін, що беруть на себе зобов'язання за угодою. На відміну від агента, він не перебуває в договірних відносинах зі сторонами, а діє на основі окремих доручень.

Крім головної функції знайти покупця для продавця або, навпаки, продавця для покупця брокер виконує певні додаткові функції. Зокрема, він здійснює:

- контроль за виконанням контракту і пред'явленням рекламацій;

- іноді бере на себе обов'язки делькредере;

- підбір партії товару визначеного асортименту;

- збір інформації про стан ринку.

Брокер одержує винагороду, що називається брокередж (brokerage англ.), куртаж (courtage франц.), провізіон (provision нім.). Розмір цієї винагороди за товарними операціями коливається від 0,25 до 23%.

Брокер не має права представляти інтереси іншої сторони або приймати від іншої сторони комісію, за винятком випадків, коли на це є згода клієнта. Іноді посередниками можуть бути два брокери один за дорученням продавця, другий за домовленістю покупця. Брокери спеціалізуються на продажі, купівлі одного виду товару, біржового або аукціонного.

http://enbv.narod.ru/text/Econom/uzed/str/04.php - 123Залежно від характеру здійснюваних операцій розрізняють такі види торговельно-посередницьких фірм: торговельні; комісійні; агентські; брокерські; фектори(factory).

Торговельні фірми найчастіше здійснюють операції за свій рахунок і від свого імені. Вони, як правило, підтримують тривалі відносини з постачальниками. Види торговельних фірм:

- торговельні доми (merchant hauses) закуповують товари у виробників або купують за кордоном і продають своїм оптовикам чи роздрібним торговцям;

- експортні фірми (export firms) закуповують товар на внутрішньому ринку і перепродують за кордоном, іноді виконуючи і комісійні доручення. Вони бувають спеціалізовані, тобто з торгівлі одним товаром, і універсальні широка номенклатура товарів;

- імпортні фірми (import merchants) закуповують за свій рахунок за кордоном товари і продають на внутрішньому ринку. Вони звичайно мають великі склади з товарами і спеціалізуються на закупівлі одного сорту товарів, здебільшого сировинних або продовольчих; здійснюють сортування, упаковування; мають великий досвід, що дає їм можливість конкурувати з іншими фірмами. Ці фірми купують товари або в експортерів, або на біржах і аукціонах.

Зараз досить поширені :

- імпортні фірми, що торгують машинами й устаткуванням. Вони беруть на себе технічне обслуговування і, як правило, мають широку мережу дилерів дрібних торговців;

- оптові фірми (wholesaler) є посередниками між промисловими підприємствами і роздрібними торговельними фірмами. Вони закуповують за свій рахунок товари за кордоном великими партіями і реалізують окремим споживачам дрібнішими партіями, отримуючи прибуток за рахунок різниці в ціні. Провести межу між оптовою й імпортною фірмою важко. Але оптова фірма закуповує товари не тільки в експортера, а й товари вітчизняного виробництва і просуває їх у власну роздрібну мережу;

- роздрібні фірми (retailer) самі здійснюють операції з імпорту й експорту, не користуючись послугами великих оптових фірм. Вони мають широку мережу своїх магазинів, філій;

- дистриб'ютори (distributor) це фірми в США, Англії й в інших країнах, що здійснюють переважно імпортні операції і є торговцями за договором. Вони займаються продажем лише певного кола товарів;

- стокісти (stockist) фірми, що перебувають у країні імпортера і виконують в основному консигнаційні операції. Комісійні фірми, їх основні види:

- комісійні експортні фірми представники продавця або покупця. Відповідають за: 1) своєчасність поставки товарів; 2) транспортування; 3) документальне оформлення угоди; 4) страхування; 5) технічне обслуговування (іноді). Можуть виконувати й обов'язки типу індента. Різновид таких фірм конфірмаційні доми (confirming hauses), що беруть на себе ризик щодо кредитів, які вони від імені виробника надають покупцю;

- комісійні імпортні фірми представники покупців своєї країни. Вони розміщують замовлення за кордоном від свого імені, але за рахунок вітчизняних комітентів. Крім того, можуть надавати й інші послуги досліджувати кон'юнктуру ринку (огляди), стежити за відвантаженням товару тощо.

Агентські фірми тривалий час підтримують тісний контакт із принципалом. Вони поділяються на експортних і закордонних агентів.

Брокерські фірми найбільшого розвитку набули в Англії. Це великі компанії, спеціалісти цих фірм мають високу кваліфікацію, підтримують постійні зв'язки з великими банками, що дає змогу їм іноді фінансувати угоди (у заставу під товар). Вони надають кваліфіковану інформацію, випускаючи низку бюлетенів.

ФЕКТОРИ (factors) торговельні посередники, що виконують широке коло посередницьких обов'язків від імені експортера: експортують продукцію; фінансують експортні операції, сплачують аванс виробнику, видають кредити покупцю, страхують. Звичайно вони беруть участь у торгівлі текстилем, шкурами, лісом. Таких фірм багато в США, Канаді, Англії.

Отже, у міжнародній торговельній практиці вироблено досить чіткий механізм організації експортно-імпортних операцій, що здійснюються або безпосередньо фірмами-виробниками, або торговельними посередниками. Це дає можливість раціонально використовувати відповідні методи, професійно вести зовнішньоторговельну діяльність.

Згідно Закону України “Про Митний тариф України” [11] товарною номенклатурою Митного тарифу України є Українська класифікація товарів зовнішньоекономічної діяльності (УКТ ЗЕД).

Типовий состав імпортуємих комплектуючих на складах ТОВ «Провансе» наведений нижче:

а) герметик для вікон та скло-основи фірма FENZI (Латвія);

б) Замазка для вікон (жгут) – фірми Butylver (Латвія);

в) Замазка для вікон (паста) – фірми Hot Ver (Латвія);

г) Замазка для вікон та скло пакетів (паста) – фірми FENZI(Латвія);

д) панель пластикова 2150х950х24 (біла) – фірми KBE (Німеччина);

е) панель пластикова 3000х1500х10 (біла) – фірми KBE (Німеччина);

ж) панель пластикова 3000х1500х20 (біла) – фірми KBE (Німеччина);

з) панель пластикова 3050х1550х24 (золота) – фірми KBE (Німеччина);

и) панель пластикова 3050х1550х24 (під дерево) – фірми KBE (Німеччина);

к) профіль алюмінієвий 16 мм – фірми REHAU (Німеччина);

л) уголок пластмасовий для вікон – фірми KBE (Німеччина);

м) з’єднувач пластмасовий – фірми KBE (Німеччина);

н) тіокол (паста) – фірми FENZI (Латвія);

Імпортуємі товари відносяться до наступних груп УКТ ЗЕД :

Розділ VI. Продукція хімічної та пов'язаних з нею галузей промисловості.

Ставки ввізного мита (товарна група 2930):

- пільгова 10% від митної вартості контракту;

- повна 20% від митної вартості контракту;

Розділ VII. Полімерні матеріали, пластмаси та вироби з них; каучук, гума та вироби з них.

Ставки ввізного мита (товарна група 3925 20 00 00, 3925 30 00 00):

- пільгова 5% від митної вартості контракту;

- повна 10% від митної вартості контракту;

Розділ XIII. Вироби з каменю, гіпсу, цементу, азбесту, слюди або аналогічних матеріалів; керамічні вироби; скло та вироби із скла.

Ставки ввізного мита (товарна група 7003, 7005):

- пільгова 25% від митної вартості контракту;

- повна 50% від митної вартості контракту;

Розділ XV. Недорогоцінні метали та вироби з них.

Ставки ввізного мита (профіль алюмінієвий):

- пільгова 10 % від митної вартості контракту;

- повна 20 % від митної вартості контракту;

Згідно Закону України “Про податок на додану вартість” [6] вищевказані групи товарів не відносяться до підакцизних, але відносяться до груп товарів, які оподатковуються у розмірі 20% від митної вартості податком на додану вартість. При цьому допускається оформлення імпортного податкового векселя зі строком погашення 30 днів.

При імпорті продукції, країною походження якої є Латвія, працює “Угода про вільну торгівлю між Україною та Латвією” про звільнення товарів імпорту-експорту від митних тарифів (до вступу Латвії в Європейський Союз). Таким чином, частина імпорту ТОВ “Провансе” по продукції Латвії на митному кордоні звільнюється від сплати митного тарифу.

Оскільки ставки ввізного мита на вироби з скла дуже високі ( до 50%), то практично відсутній попит на повністю виготовлені склопластикові вікна та двері, а при виготовленні склопластикових вікон в Україні фірми-забудовники використовують скло вітчизняного виробництва, тому імпортне скло фірма ТОВ “Провансе” імпортує тільки по спецзаказу при 100% попередній оплаті покупцем.

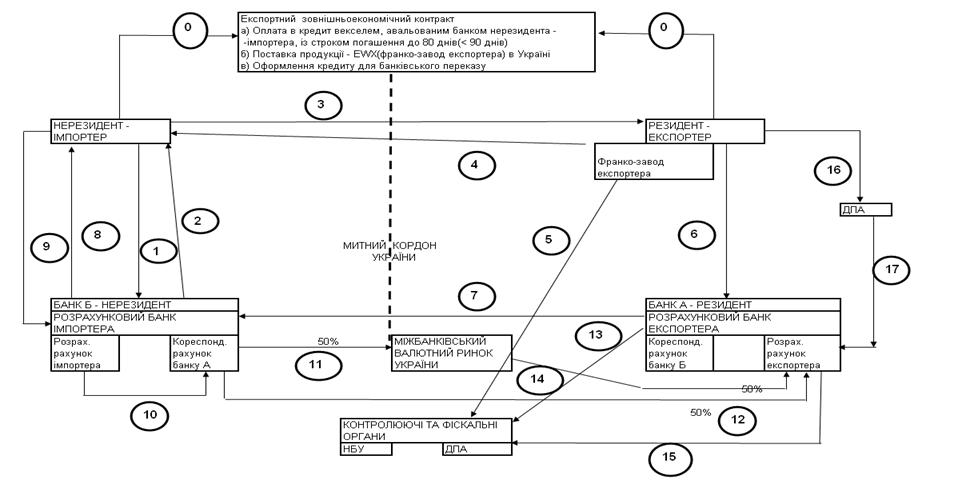

В табл.2.1 наведені типові умови імпортних контрактів фірми ТОВ “Провансе” з фірмами "VITAGLASS D.O."(Verovska 64, 1000 Ljubljana, Slovenija) та "FENZI TRADE Inc."(г.Рига, Латвія), які виконуються за схемою управління :

- заключення довгострокового (на 2 роки) контракту на поставку імпортної продукції нерезидентом (Німеччина, Латвія), при цьому нерезидент може бути посередником (Словенія);

- поставка продукції частинами за заказами на умовах СІР-Київ (автомобільним транспортом);

- сплата імпортного ввізного мита, митних зборів та видача податкового

векселя на 30 днів при розмитненні продукції на митному складі у м. Києві;

реалізація партії продукції на протязі 30 – 60 днів за схемою комерційного кредиту на 10 – 60 днів (через дебіторську заборгованість);

- погашення податкового векселя через 30 днів за рахунок надходження коштів від дебіторів за реалізовану продукцію;

- оплата за рахунок надходження коштів від дебіторів за реалізовану продукцію кредиторської заборгованості нерезиденту по імпортному

контракту з відстрочкою сплати до 60 днів після строку отримання

товару;

Основні ризики та недоліки проаналізованих схем управління розрахунками в зовнішньоекономічних контрактах в ТОВ “Провансе”:

а) за рахунок надання нерезидентом комерційного кредиту відстрочкою сплати вартості поставленої продукції на 60 –75 днів після поставки в ціну товару закладаються проценти за надання комерційного кредиту на рівні вищому, ніж банківський кредит (за додатковий ризик);

б) при затримці реалізації отриманої партії за рахунок несвоєчасної сплати дебіторами вартості авансово відпущеної продукції виникають проблеми з оплатою імпортного податкового векселя (через 30 днів) та оплатою контракту нерезиденту (через 60 днів);

в) при несплаті нерезиденту вартості поставленої партії продукції через 90 днів законодавство України передбачає штрафні санкції за порушення режиму розрахунків при експортно-імпортних контрактах [8], [2];

Таблиця 2.1

|

Типові умови імпортних контрактів ТОВ “Провансе”

2.3 Ретроспективний аналіз фінансового стану ТОВ “Провансе” у 2003 –2006 роках

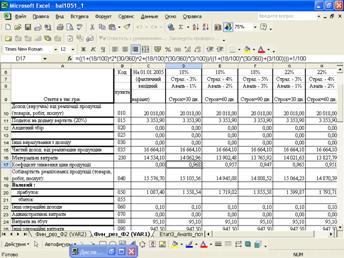

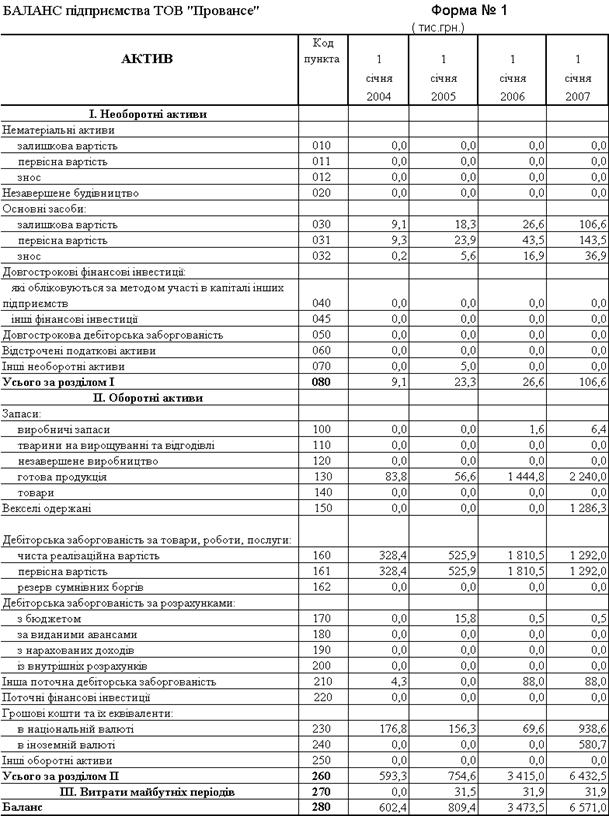

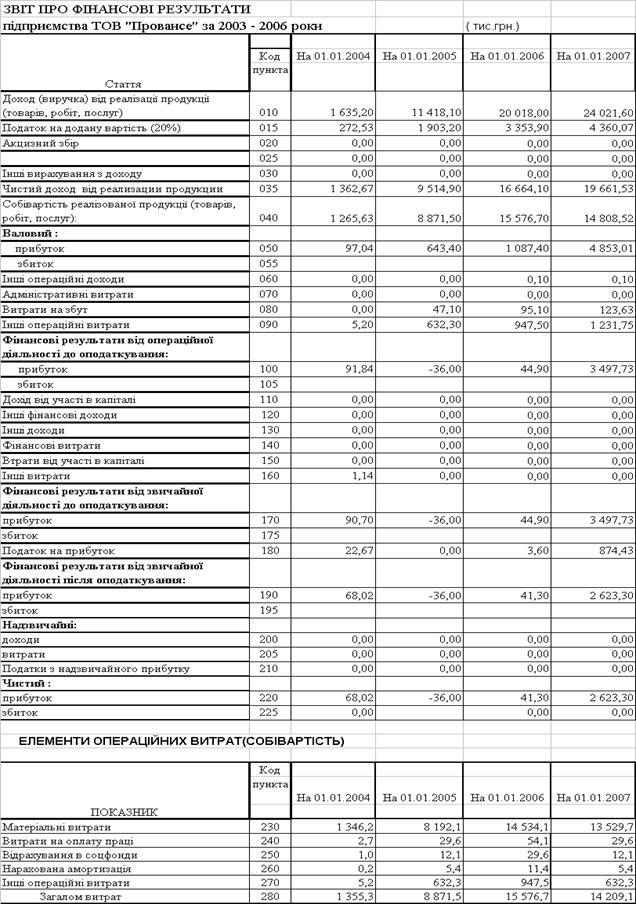

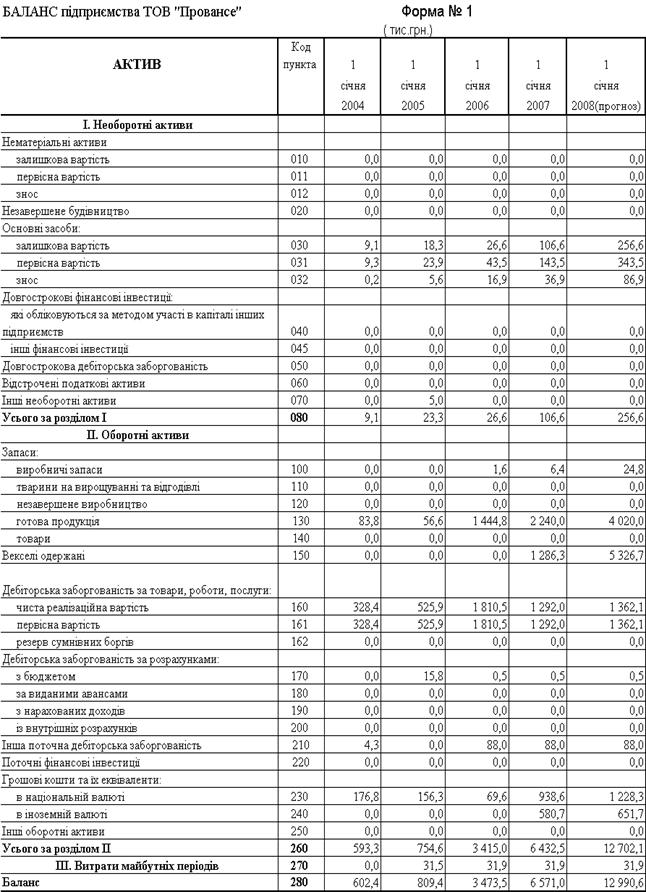

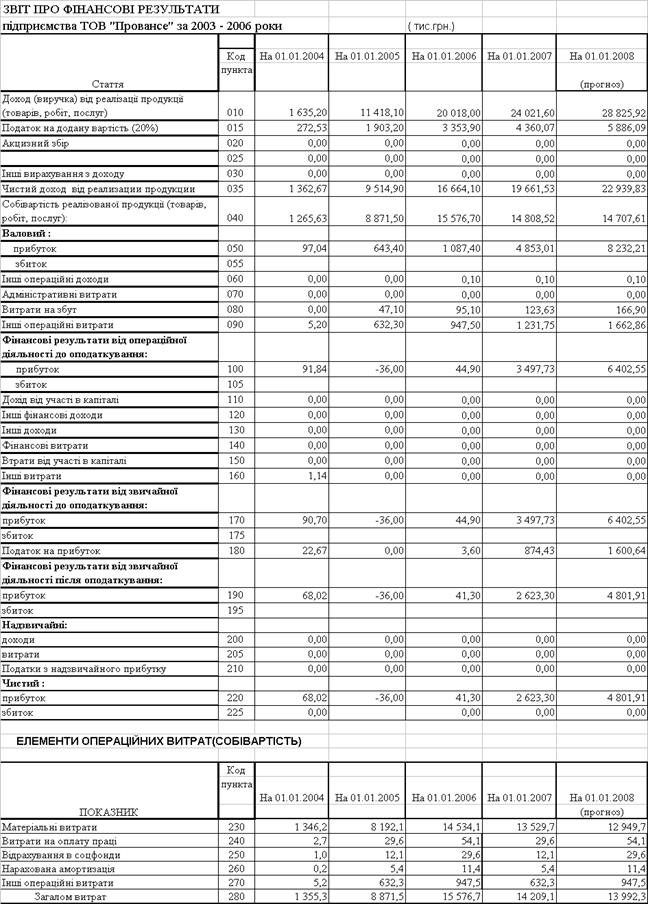

Аналіз фінансово-економічного стану підприємства і керування його фінансами проводиться на основі його фінансових звітів [44, с.5] :

Форма №1 “Баланс” – звіт про фінансовий стан, що відображає активи, зобов'язання і капітал підприємства на встановлену дату [21,с.3].

Форма №2 “Звіт про фінансові результати”, що містить дані про доходи, витрати і фінансові результати діяльності підприємства за звітний і попередній періоди [22, с.3].

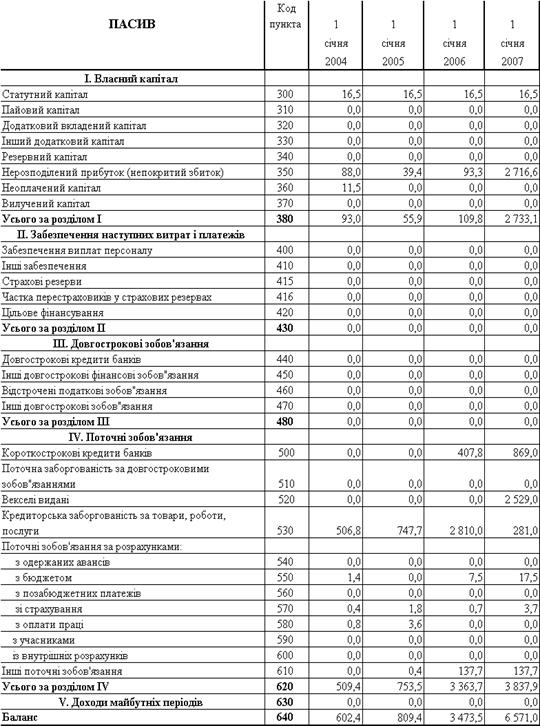

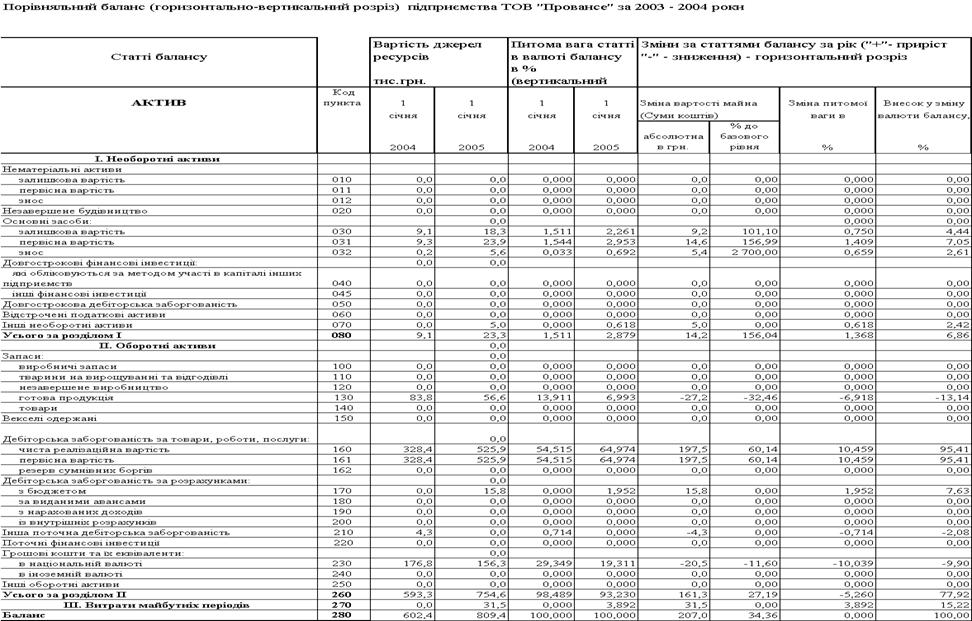

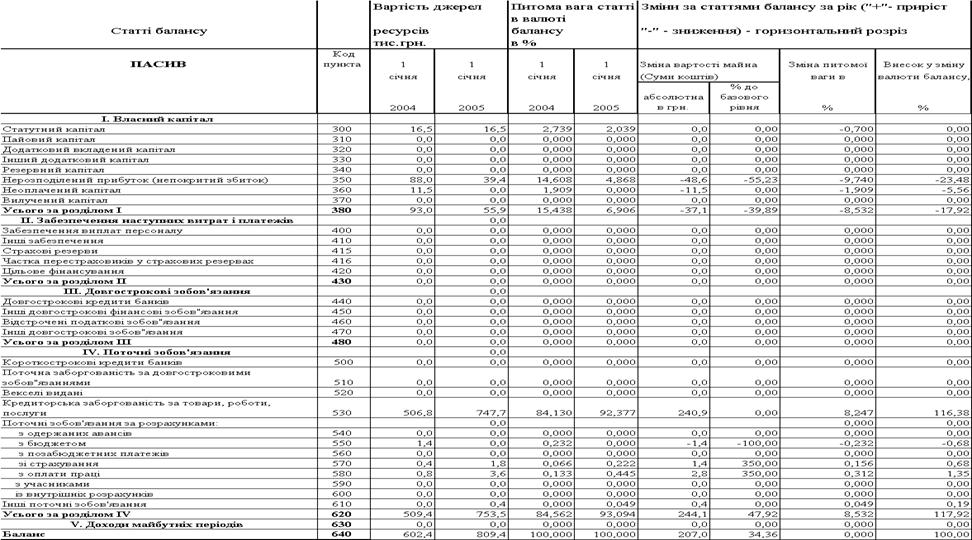

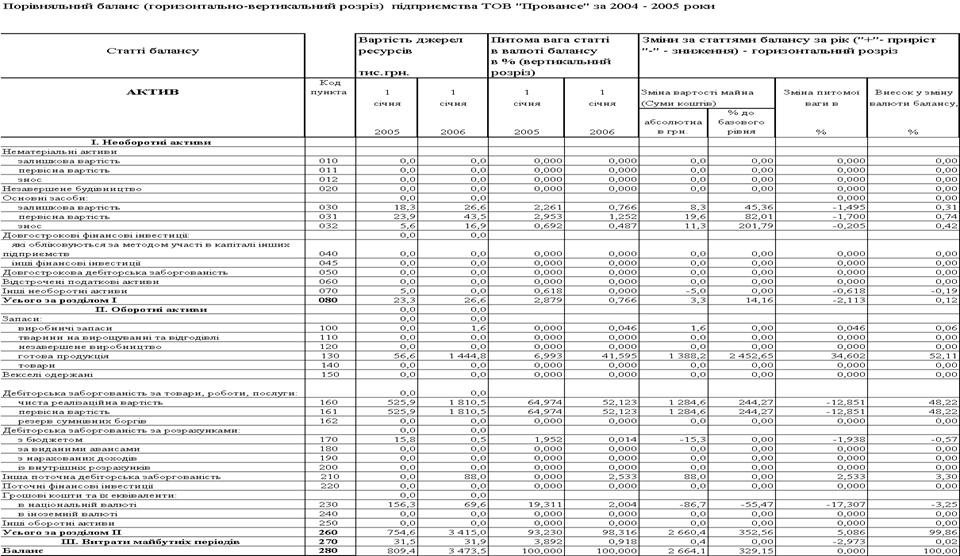

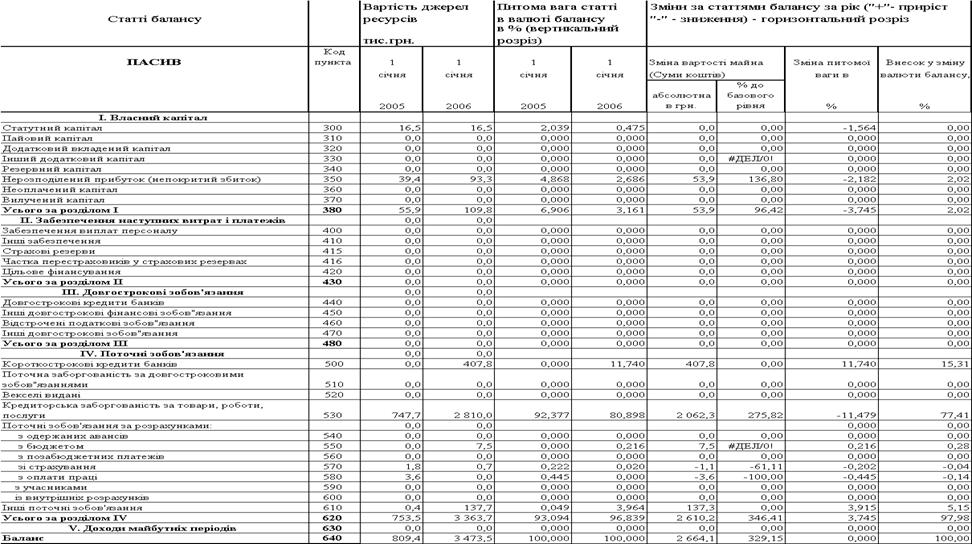

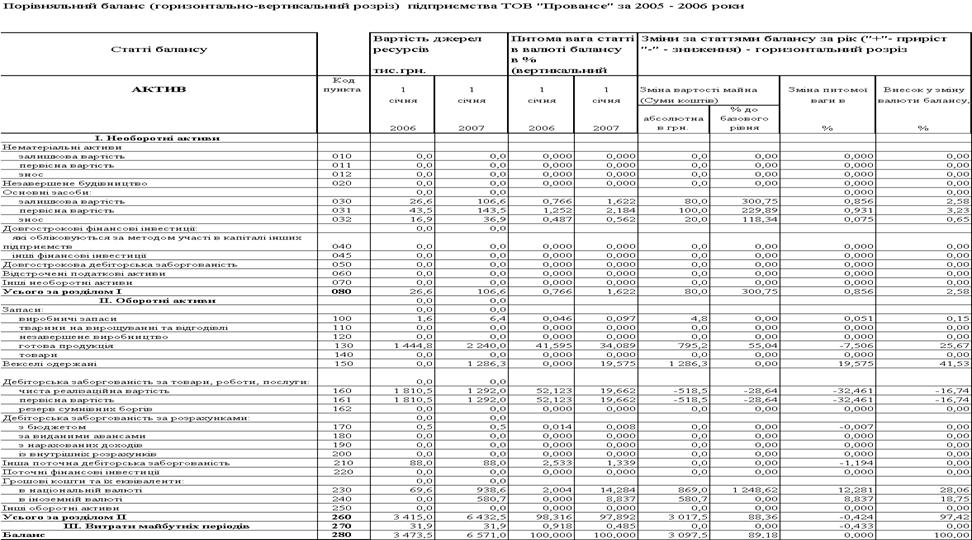

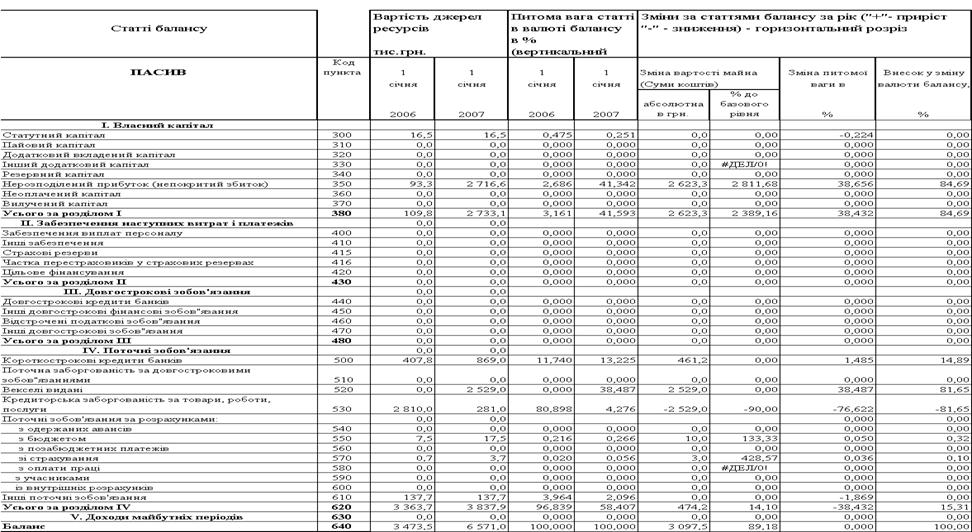

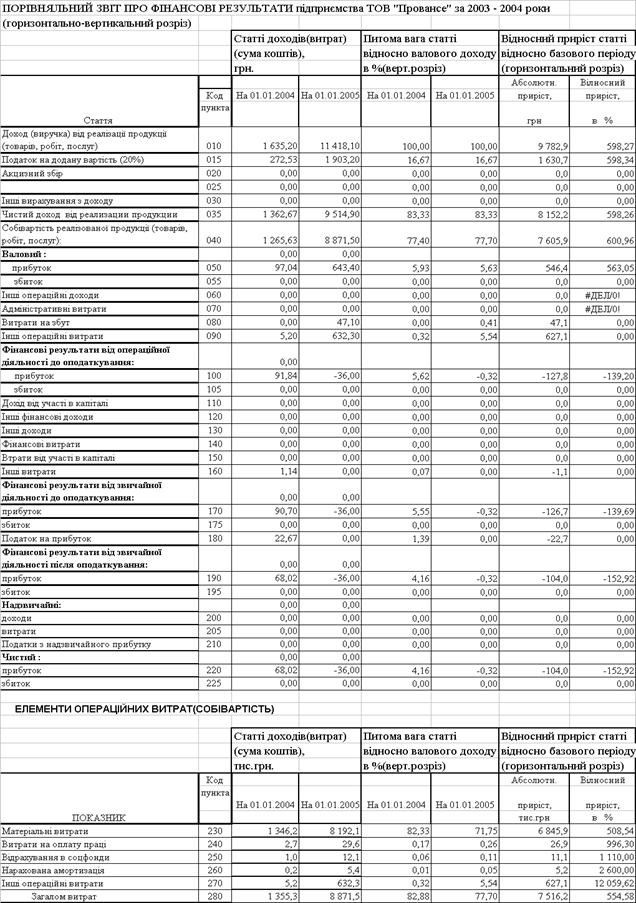

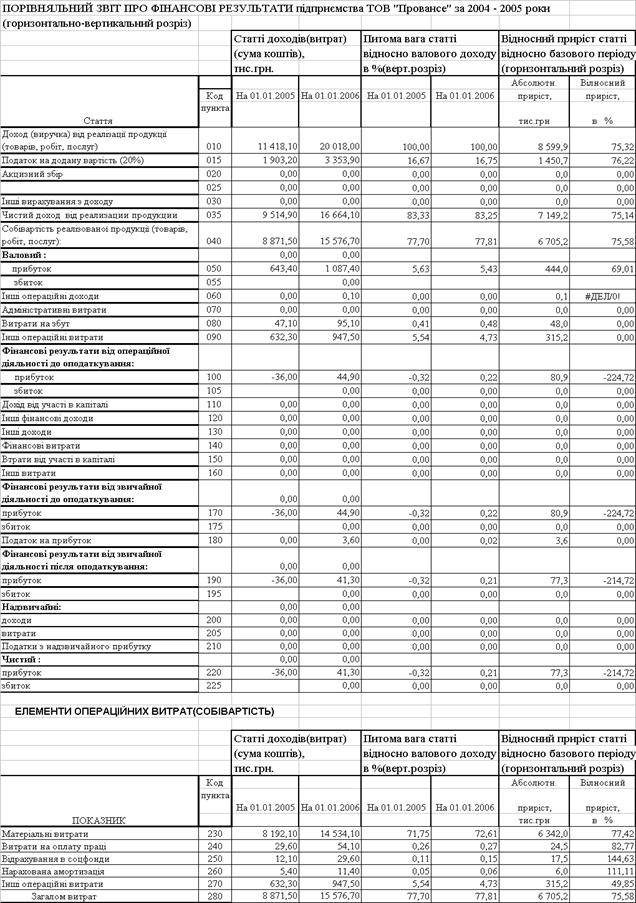

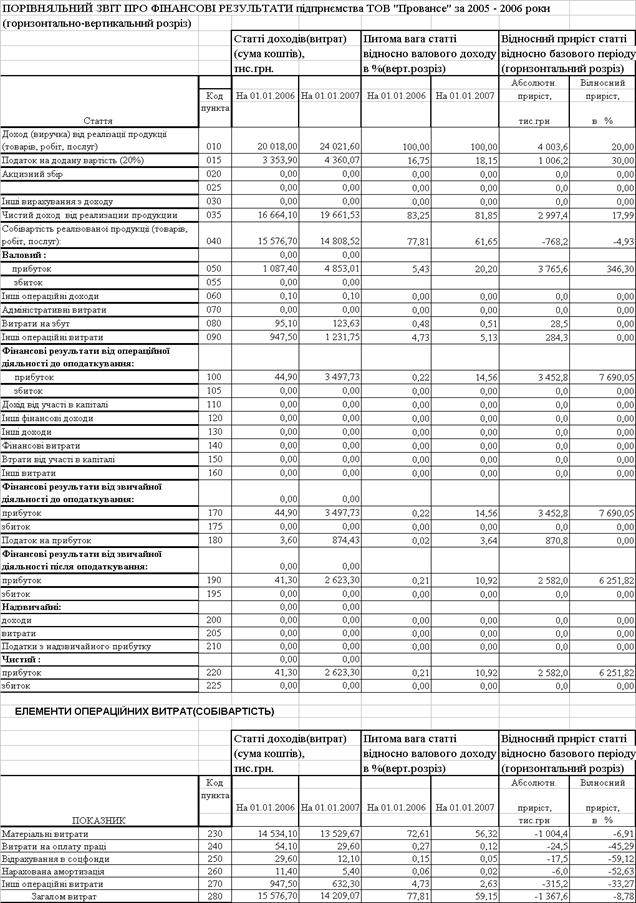

У Додатку А приведені баланси підприємства ТОВ „Провансе” за 2003 2006 роки та звіти про фінансові результати за 2003 2006 роки.

В Додатку А також представлені результати вертикального та горизонтального розрізу при аналізі динаміки статей балансів підприємства та звітів про фінансові результати. Розрахунки виконані з використанням ”електронних” таблиць EXCEL 2000 згідно статистичних алгоритмів робот [44,с.13], [47,с.24].

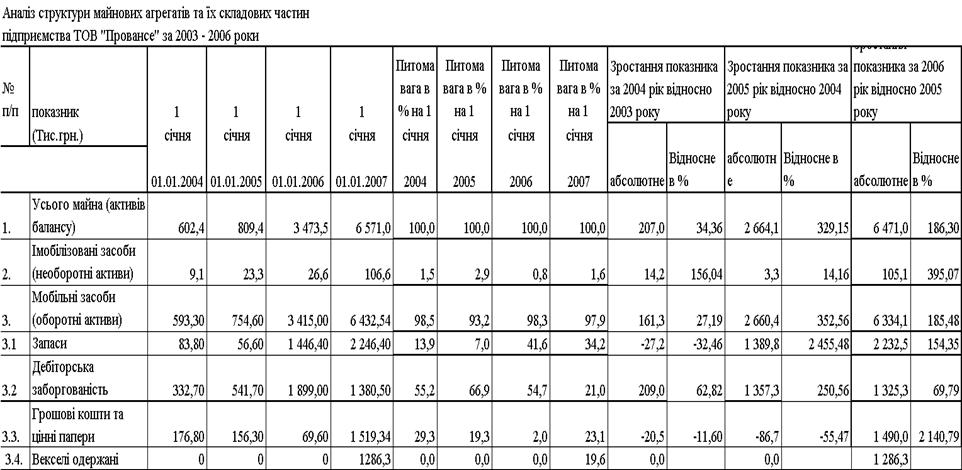

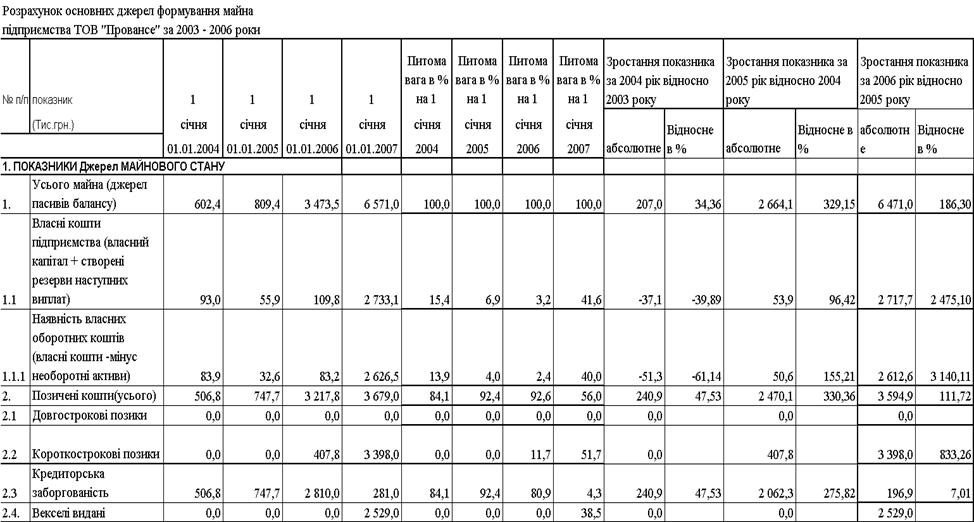

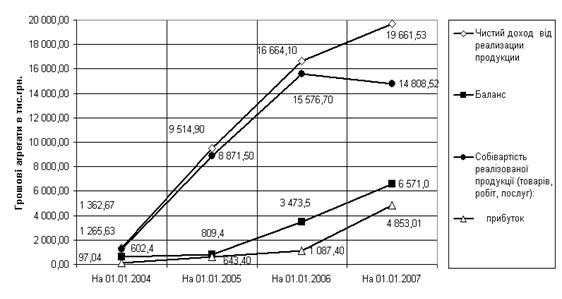

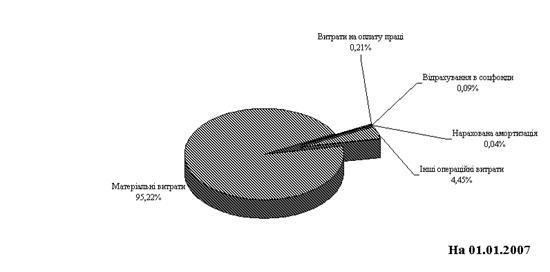

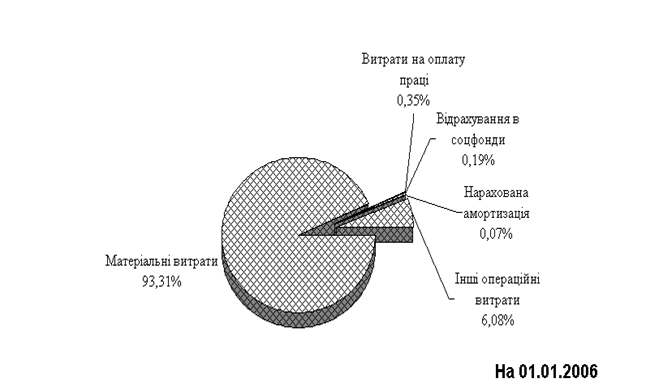

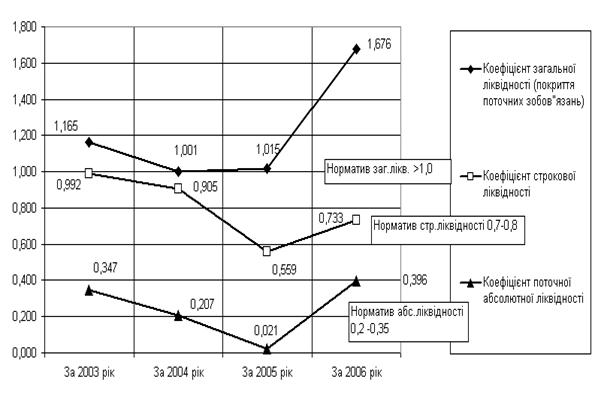

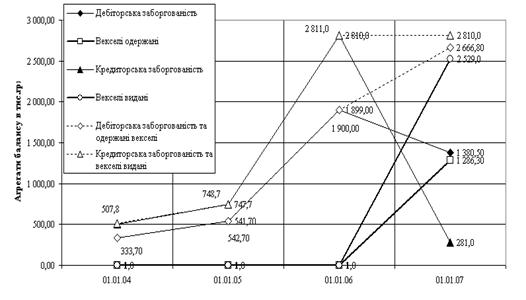

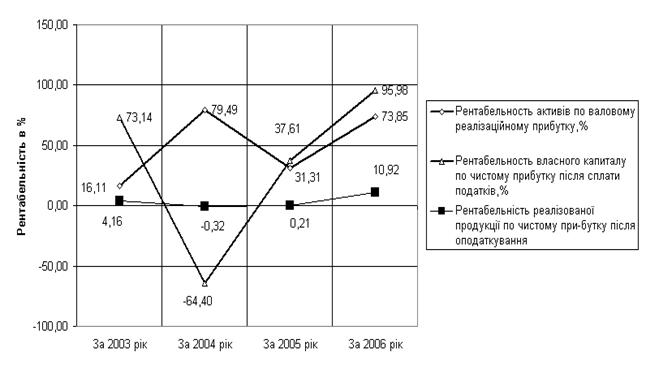

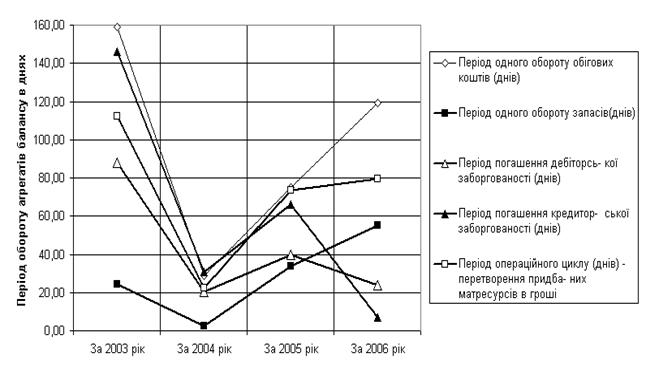

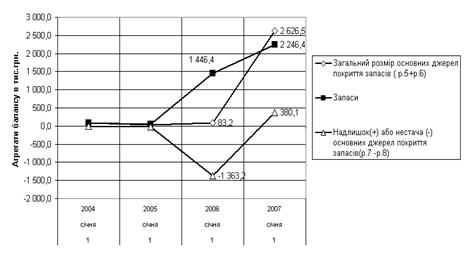

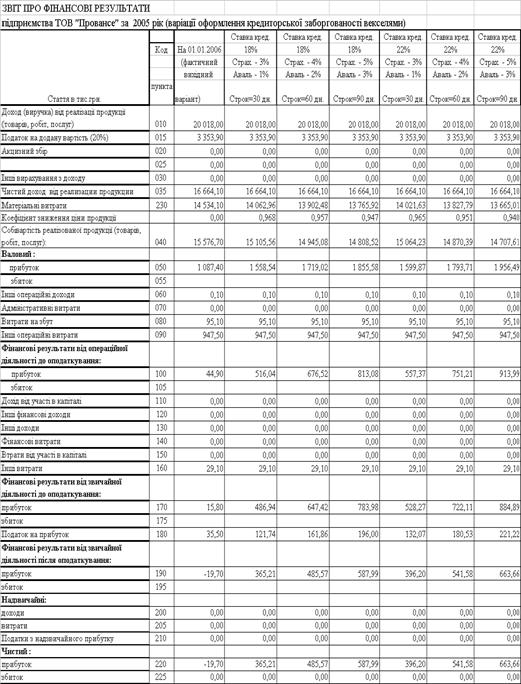

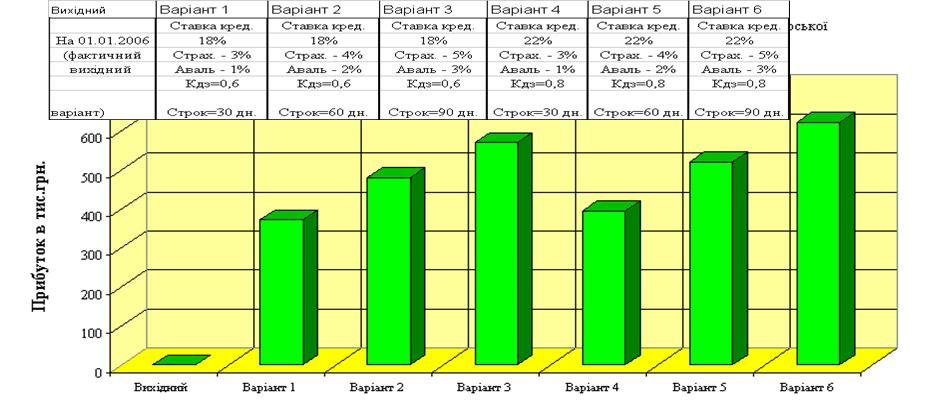

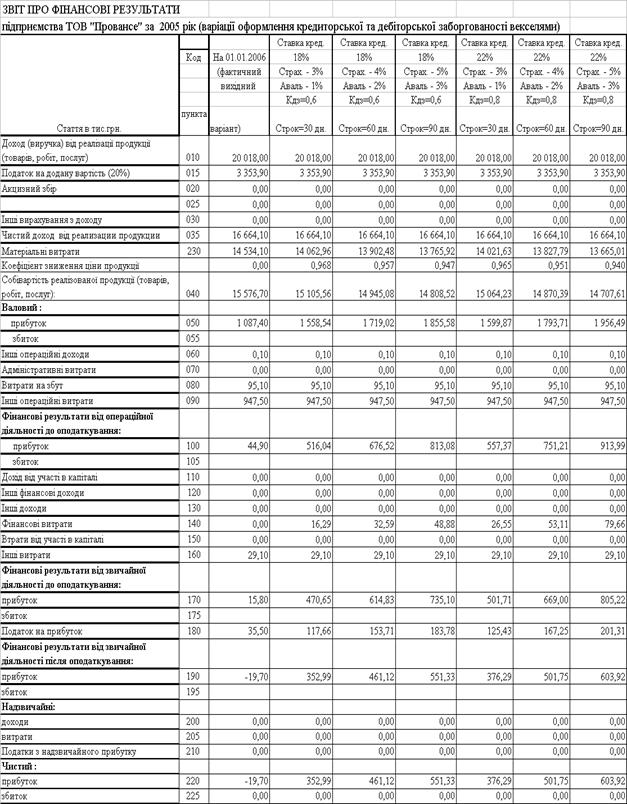

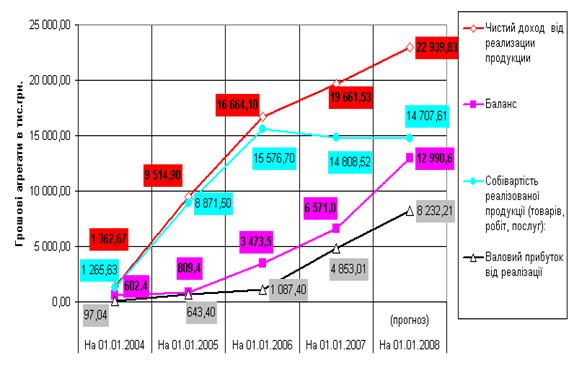

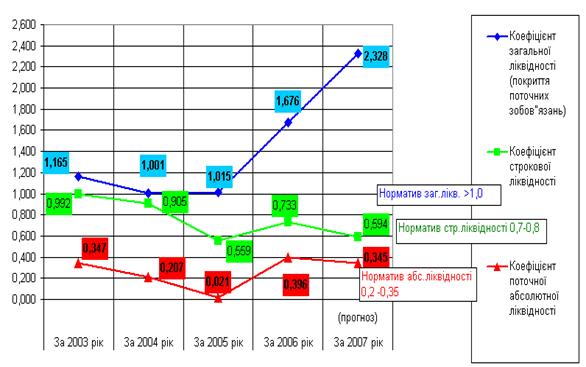

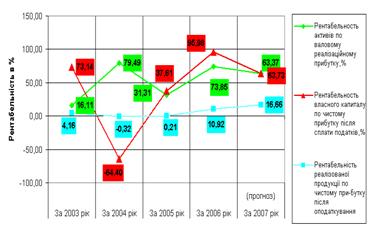

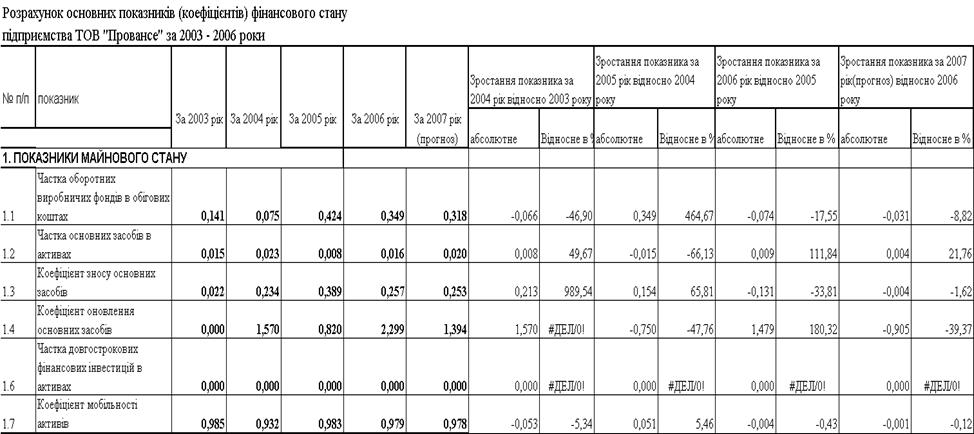

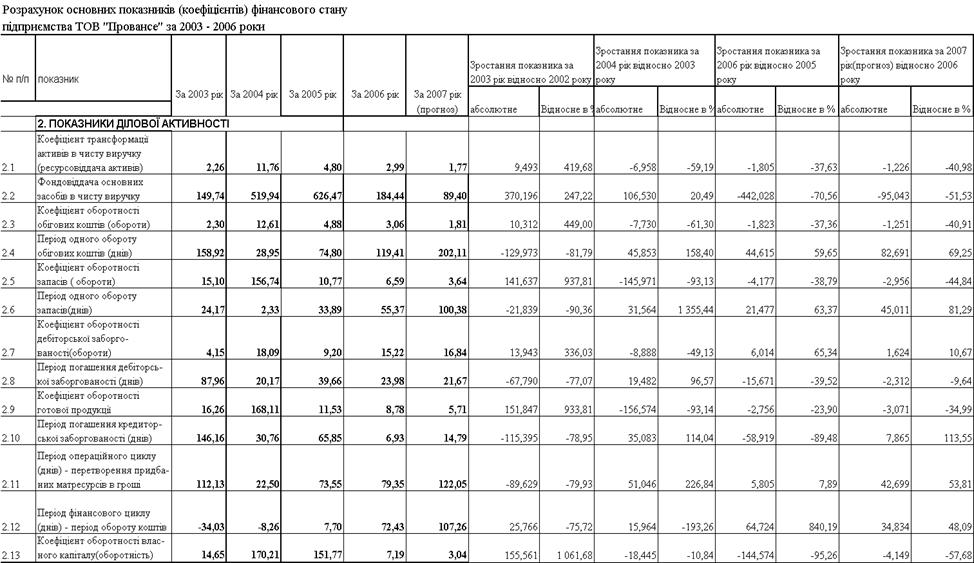

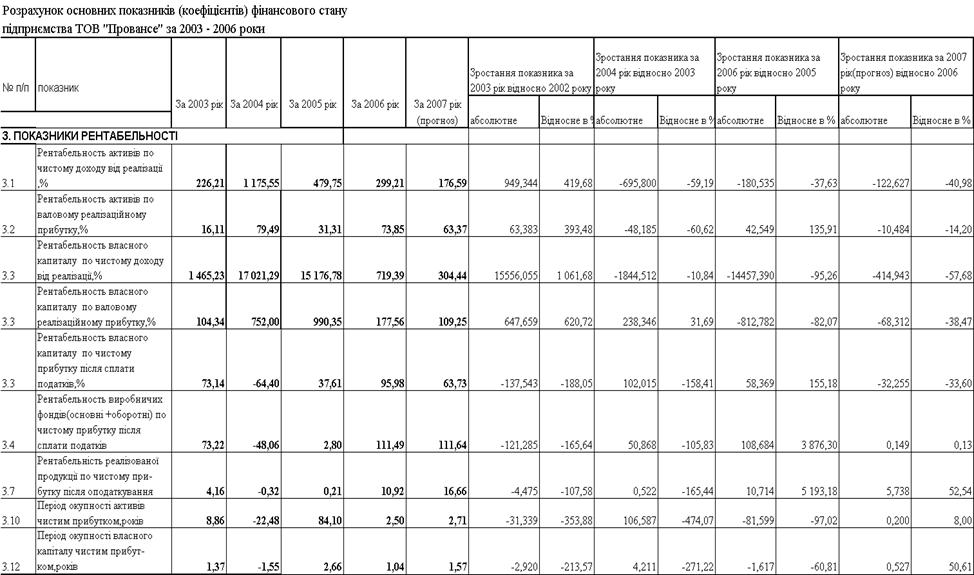

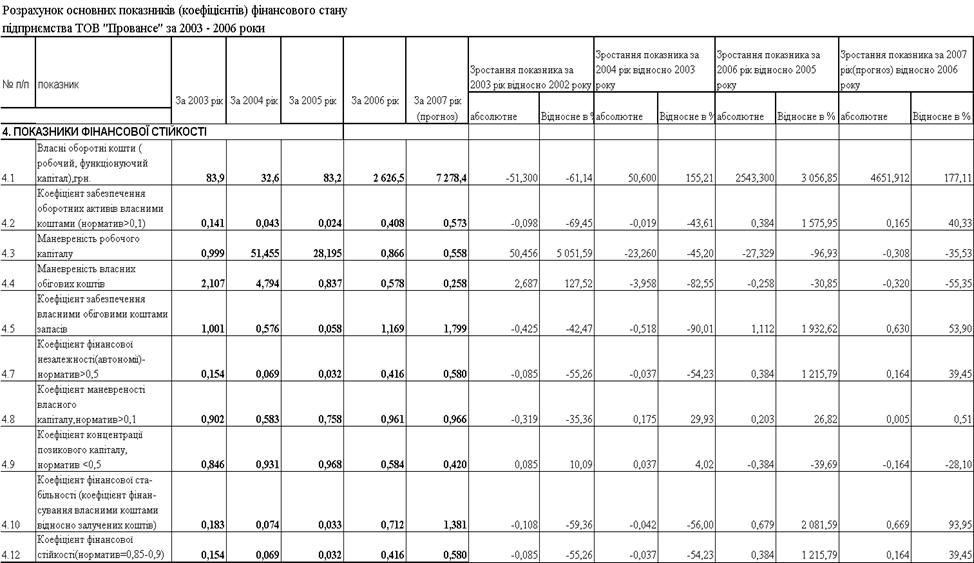

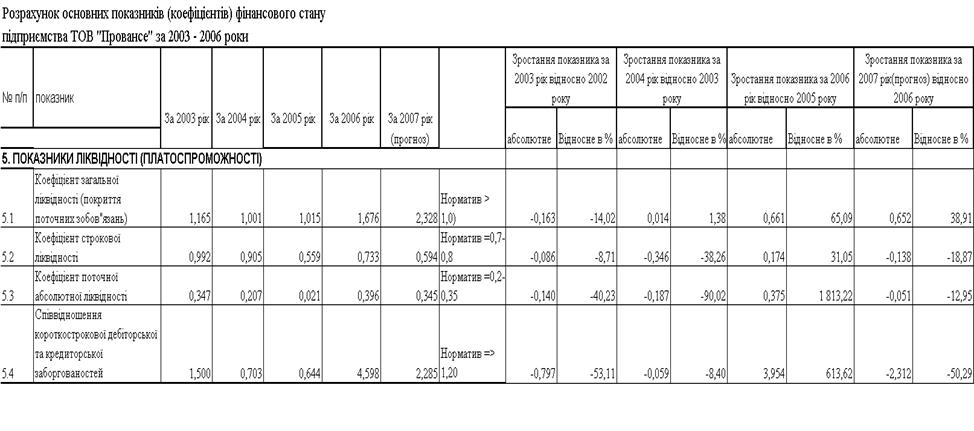

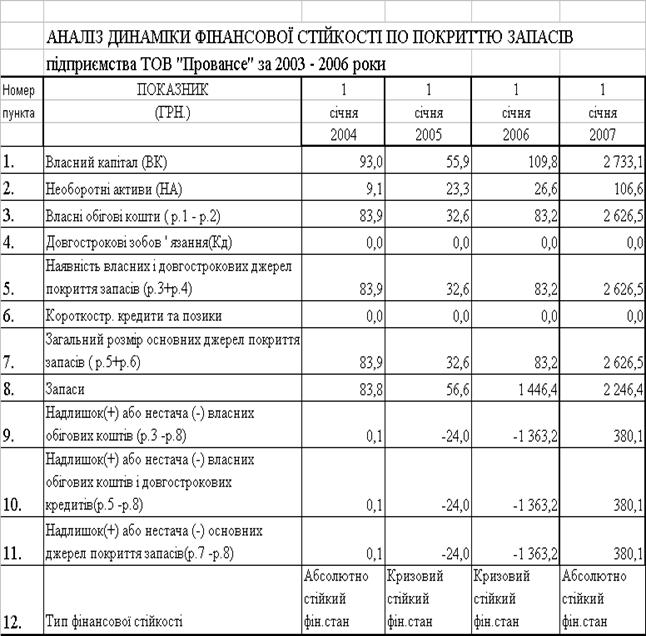

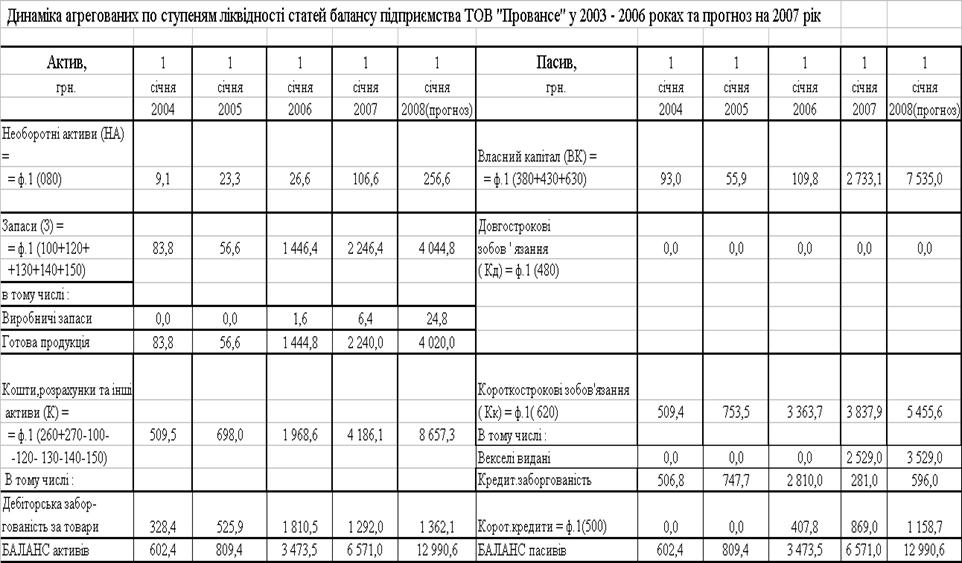

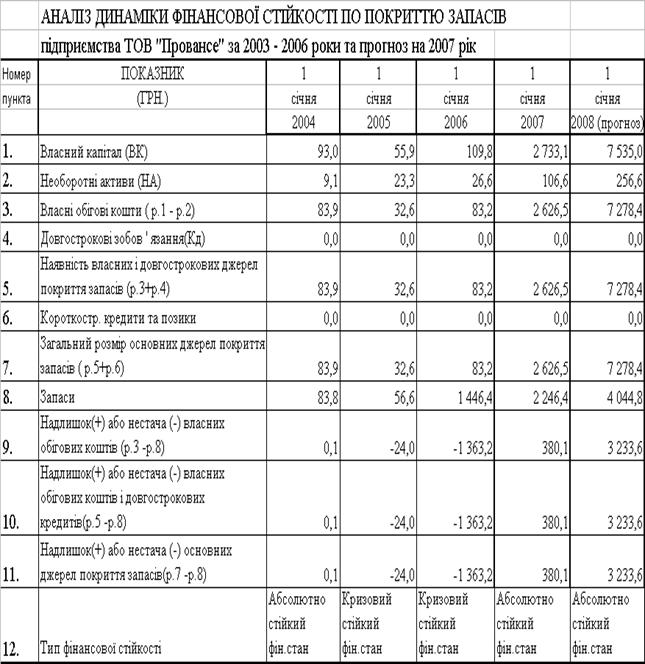

Аналіз результатів первинної статистичної обробки балансових звітів та звітів про фінансові результати діяльності ТОВ “Провансе” за 2003 – 2006 роки, наведених в Додатку А, табл.2.2 – 2.3 та на графіках рис.2.1 – 2.2 , показує :

валюта активів балансу у 2004 році зросла на + 34,6 % відносно рівня 2003 року, у 2005 році зросла на + 329,1 % відносно рівня 2004 року, а у 2006 році ще зросла на + 186,3 % відносно рівня 2005 року, тобто валюта балансу за три роки зросла з 602,4 тис.грн.. до 6 571,0 тис.грн..( базовий індекс росту з рівня 2003 року – 21,56);

необоротний капітал (основні фонди) підприємства займають незначну долю 0,8 –2,9 % в валюті баланса, тобто підприємство – чисто торгівельне, а основні фонди – це нестаціонарні склади та офісне обладнання.

Таблиця 2.2

Аналіз динаміки та структури майна ТОВ “Провансе”

|

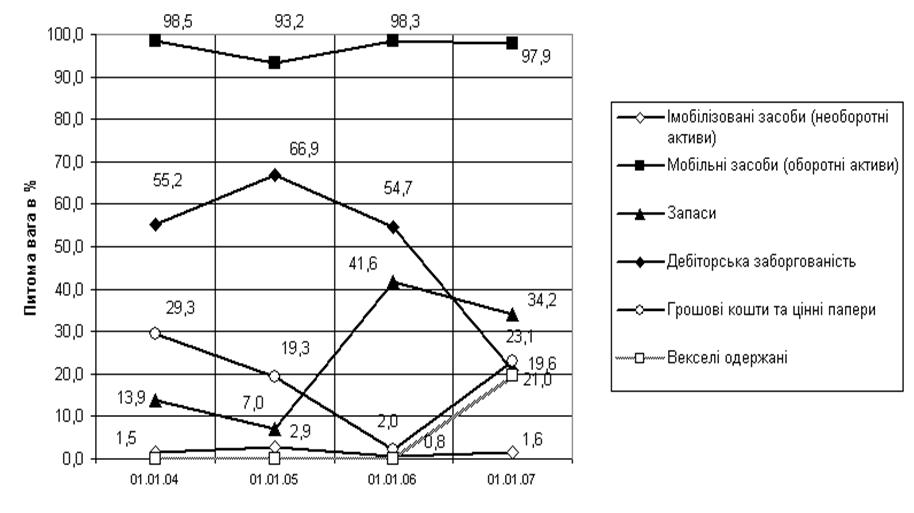

Рис.2.1. Динаміка структури агрегатів майна (активів) ТОВ “Провансе”

динаміка структурної долі грошових коштів характеризується стрімким падінням з рівня 29,3% (2003) до 19, 3% (2004) та до 2,0% у 2005 році, а потім стрімким підвищенням до рівня 23,1% у 2006 році;

динаміка структурної долі запасів характеризується падінням з рівня

13,9 %(2003) до рівня 7,0%(2004), стрімким нарощуванням до рівня 41,6% у 2005 році та оптимізаційним зниженням до рівня 34,2% у 2006 році;

динаміка структурної долі дебіторської заборгованості характеризується підвищенням з рівня 55,2%(2003) до 66,9%(2004), падінням до рівня 54,7% у 2005 році та стрімким падінням до рівня 21,0% у 2006 році при введенні операцій отримання авальованих векселів (19,6% частка у 2006 році) замість оплати грошовими коштами в розстрочку за відпущену продукцію;

Таким чином, для 2005 року для активів підприємства були характерні процеси різкого нарощування запасів за рахунок практично повного використання грошових коштів підприємства, при цьому 54,7% активів займала дебіторська заборгованість за реалізовану продукцію, а 41,6% активів – запаси, тобто розвиток підприємства залежить від надходження коштів від реалізації для придбання в запаси наступної партії продукції, яка, в основному, імпортується зза кордону та реалізується оптом на Україні.

У 2006 році після експериментального введення вексельного обігу – часткової оплати відпущеної продукції авальованими векселями як покупця, так і інших емітентів, замість 100% продажу продукції в розстрочку через комерційний кредит дебіторської заборгованості, вдалося різко наростити грошові кошти в касі підприємства за рахунок вексельних банківських кредитів, тобто дострокового отримання коштів з дисконтом по строковим векселям при їх обліку в комерційному банку.

Таблиця 2.3

Динаміка джерел (ресурсів) підприємства ТОВ “Провансе”

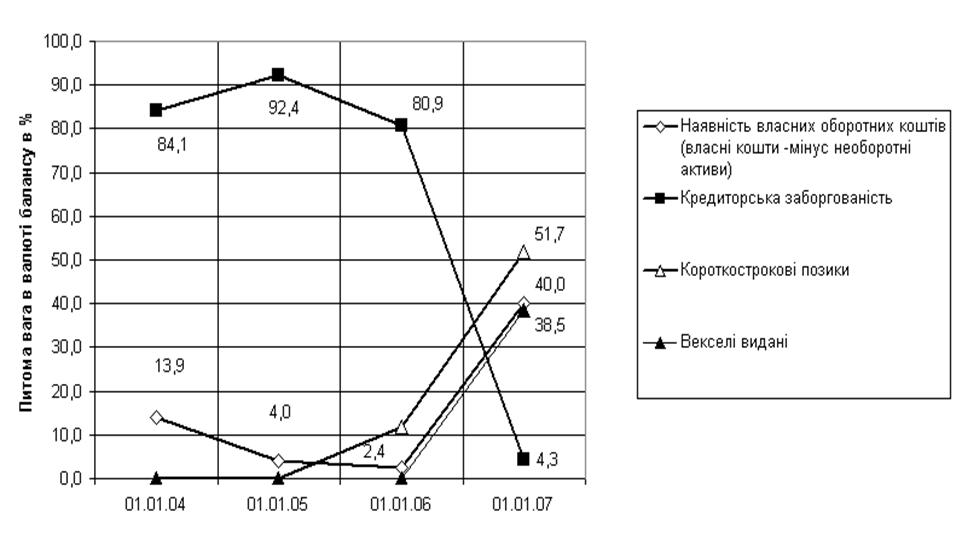

Рис.2.2. Динаміка структурних частин джерел ресурсів ТОВ “Провансе”

Як видно із даних табл.2.3 основними джерелами ресурсів підприємства ТОВ “Провансе” є власний капітал та короткострокові позичені кошти, представлені у 2003 –2004 роках тільки комерційними кредитами кредиторської заборгованості, а з 2005 року ще й короткостроковими кредитами банків та власними емітованими переказними векселями, виданими в оплату за послуги і матеріальні поставки, та приймаємими в оплату за відпущену продукцію (вексель з оборотом на себе):

кредиторська заборгованість у 2004 році зросла на +47,3% відносно рівня 2003 року, у 2005 році різко зросла на +275,8% відносно рівня 2004 року, у 2006 році різко впала до 7,0% при введенні вексельної оплати за отриманий матеріал від закордонних партнерів та залишенні комерційного кредита тільки за надані послуги в Україні;

власний капітал знизився у 2004 році на – 39,9% відносно рівня 2003 року за рахунок збитковості діяльності підприємства у 2004 році, у 2005 році різко зріс на + 96,4% відносно рівня 2004 року, а у 2006 року за рахунок різкого зростання прибутковості діяльності зріс на 2475% відносно рівня 2005 року;

якщо у 2003 році структурна доля власного капіталу у валюті ресурсів займала долю у 15,4%, а структурна доля позикових коштів у вигляді кредиторської заборгованості – долю у 84,1%, то у 2006 році структурна доля власного капіталу у валюті ресурсів займає долю у 41,6%, а структурна доля позикових коштів у вигляді кредиторської заборгованості, короткострокових банківських кредитів та виданих векселів – долю у 56,0%,

Таким чином, якщо у 2003 році ТОВ “Провансе”, не залучаючи банківських кредитів, жило за рахунок комерційного кредитування з боку експортерів, які надавали підприємству продукцію для реалізації на основі комерційного кредиту, тобто оплати за імпортовану продукцію на умовах банківського переказу через 60 днів після поставки продукції на митний кордон України, то у 2006 році стратегія фінансування в ТОВ “Провансе” змінилася за рахунок впровадження вексельних операцій як для зменшення дебіторської заборгованості, так і для зменшення кредиторської заборгованості.