Курсовая работа: Анализ оборотных активов предприятия

Содержание

Введение

1. Теоретические основы анализа оборотных активов предприятия

1.1 Понятие, сущность и значение, классификация оборотных активов предприятия

1.2 Методология анализа оборотных активов предприятия

1.3 Информационная база анализа оборотных активов предприятия

2. Анализ оборотных активов предприятия

2.1 Анализ оборачиваемости оборотных активов предприятия

3. Рекомендации по усовершенствованию деятельности предприятия на основе анализа оборотных активов

Введение

Финансовое состояние предприятия во многом зависит от оптимальности структуры активов предприятия (соотношения внеоборотных и оборотных активов). Оборотные активы характеризуют вложения в объекты.

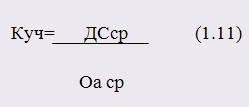

В составе оборотных активов выделяют материально-вещественные элементы имущества, денежные средства и краткосрочные финансовые вложения (облигации и другие ценные бумаги; депозиты; займы, векселя, выданные клиентам). Анализ динамики состава и структуры оборотных активов дает возможность установить размер абсолютного и относительного прироста или уменьшения наиболее мобильной части имущества. Прирост оборотных активов свидетельствует о расширении деятельности предприятия, однако очень важно, за счет каких статей происходит прирост или снижение оборотных средств. Если, например, за счет увеличения запасов и затрат, то это может свидетельствовать о наращивании производственного потенциала, защите денежных активов от инфляции, а если за счет дебиторской задолженности — о несоблюдении договорной и расчетной дисциплины, несвоевременном предъявлении претензий по возникающим долгам, росту неоправданной дебиторской задолженности, ведущей к нестабильности финансового состояния предприятия.

Рациональное формирование и эффективное использование оборотных средств в современных условиях является весьма актуальной проблемой для многих предприятий. Торговля, во всех ее проявлениях, занимает все большее место в предпринимательской деятельности экономических субъектов.

Целью курсовой работы является анализ оборотных активов.

Для достижения поставленной цели необходимо решить следующие задачи:

1.определить состав и структуру оборотных средств, дать общую оценку оборачиваемости оборотных средств;

2.проанализировать эффективность использования оборотных средств на примере условного предприятия ООО "Дипломат".

3.выявить пути совершенствования деятельности предприятия на основе анализа оборотных активов.

В работе применяются общие методы исследования - системный подход, сопоставительный, экономический анализ, статистические группировки, а также выборочные статистические обследования.

Одна из основных проблем многих предприятий — дефицит денежных средств, вызванный стремительным ростом дебиторской задолженности или неоправданным увеличением запасов товаров. Решением возникшей проблемы может стать, внедрение системы нормирования оборотных активов. Для этого потребуется рассчитать нормативы оборотных средств, протестировать правильность полученных результатов и автоматизировать процедуры корректировки и контроля установленных норм. Можно сделать вывод, что анализ оборотных активов необходим для предприятия. На основании данных проведенного анализа строится политика организации. Предприятие может таким образом найти "золотую середину" в закупке количества товаров, чтобы избежать дефицита товара на складах, а также его избытка и тем самым достигнуть поставленной цели – прибыли.

В данной курсовой работе использовались такие источники как Федеральный закон "О бухгалтерском учете" № 129-ФЗ, учебные пособия

Алексеевой А.И. "Комплексный экономический анализ хозяйственной деятельности", Голубевой Т.М. "Анализ финансово-хозяйственной деятельности" и других авторов, журнал "Финансовый директор", сайты www.economanaliz.ru, www.buhi.ru и другие.

1. Теоретические основы анализа оборотных активов предприятия

1.1 Понятие, сущность и значение, классификация оборотных активов предприятия

Рациональное и экономное использование как основных, так и оборотных фондов является первоочередной задачей предприятия. Поэтому необходимо рассмотреть состав, структуру и взаимоотношение оборотных производственных фондов. Оборотные средства являются одной из составных частей имущества предприятия. Состояние и эффективность их использования – одно из главных условий успешной деятельности предприятия. Развитие рыночных отношений определяет новые условия их организации. Высокий уровень инфляции, неплатежи и другие кризисные явления вынуждают предприятия изменить свою политику по отношению к оборотным средствам, искать новые источники пополнения, изучать проблему эффективности их использования. Целью анализа оборотных активов является повышение эффективности управления оборотными средствами. Целью управления оборотными средствами является определение их объема и структуры, а также источников их покрытия и соотношения между ними, достаточного для обеспечения долгосрочной производственной и эффективной финансовой деятельности предприятия. Стратегия и тактика управления оборотными средствами есть поиск компромисса между риском потери ликвидности и эффективностью работы. Это ставит перед предприятием необходимость решения двух важных задач:

1. Обеспечение платежеспособности.

2. Обеспечение приемлемого объема, структуры и рентабельности активов.

Любая рекомендация, связанная с определением уровня денежных средств, дебиторской задолженности и товаров, рассматривается как с позиции рентабельности данного вида активов, так и с позиции оптимальной структуры оборотных средств. При недостаточном анализе и контроле оборотных активов могут возникнуть следующие риски, обусловленные объемом и структурой оборотных средств [11, c. 230]:

1. Недостаточность товаров - риск дополнительных издержек или остановки деятельности предприятия.

2. Недостаточность собственных кредитных возможностей – риск потери ликвидности.

3. Недостаточность денежных средств. - риск прерывания производственного процесса, невыполнения обязательств, потерь дополнительной прибыли.

4. Излишний объем оборотных средств. – риск увеличения издержек финансирования и сокращения доходов.

Оборотные активы – важнейшая экономическая категория, которая отражает стоимостную оценку оборотных средств организации, оптимальность объема, состав и структура которых в значительной степени влияют на устойчивость ее финансового положения.

Средства, вложенные в оборотные активы, должны компенсироваться за один оборот, т.е. за короткий период времени, в среднем соответствующий периоду превращения денег в деньги. Оборотные активы являются одной из главных составляющих ресурсного потенциала предприятия в целом. Оборотные активы ограничены сроком использования до 12 месяцев. Финансовым источником определенной части оборотных активов должен быть собственный капитал. Остальная часть оборотных активов формируется за счет привлечения заемных средств, в частности, кредитов, займов, кредиторской задолженности и т.п. Достаточность объема, структура формирования оборотного капитала имеют большое значение для обеспечения финансовой устойчивости и платежеспособности, прибыли и рентабельности организации.

Рис. 1 Схема оборотных активов предприятия

В процессе анализа оборотных активов важно установить, насколько оптимален их объем и структура формирования. Дополнительное наращение оборотных средств имеет определенные ограничения. Рост оборотного капитала оправдан, если он сопровождается активизацией продаж, а, следовательно, и ростом прибыли. Формирование и использование оборотного капитала сопряжено с риском финансовых потерь, как в условиях нехватки оборотных средств, так и при их избытке. [24, c. 200]. Важно, чтобы не происходил необоснованный рост оборотных средств, следствием которого могут быть временно свободные, бездействующие активы, вызывающие лишние расходы, что, в свою очередь, приводит к снижению прибыли. К таким расходам можно отнести издержки по обслуживанию заемных источников финансирования оборотных активов (проценты по заемным средствам); заготовительные складские и другие расходы; обесценение излишних остатков денежных средств на банковских счетах; потери части стоимости дебиторской задолженности под воздействием инфляционных процессов. Следовательно, на основе тщательного анализа эффективности оборотных активов должна строиться финансовая политика управления оборотным капиталом предприятия, реализация, которой должна обеспечить компромисс между риском потери ликвидности и эффективностью хозяйственной деятельности.

1.2 Методология анализа оборотных активов предприятия

В процессе анализа формирования и использования оборотных средств следует:

- установить потребность предприятия в оборотных средствах;

- определить состав, структуру и динамику оборотных активов;

- обосновать оптимальный выбор источников финансирования оборотных активов;

- рассчитать влияние состояния и скорости оборота оборотных активов на уровень ликвидности и рентабельности;

- оценить эффективность использования оборотных средств.

Оборотные средства обеспечивают непрерывность процесса производства и сбыта продукции, осуществление общего управления компанией, используя в финансовой деятельности. Их характерная особенность – скорость оборота, влияющая на продолжительность производственно-финансового цикла – периода полного оборота всей суммы оборотных активов, в процессе, которого происходит изменение их материально-вещественной формы. В анализе оборотных активов особое значение уделяется их оборачиваемости, т.е. скорости оборота. Показатели оборачиваемости оборотных активов в виде коэффициентов, отражающих количество оборотов, совершенных активами, а также в виде показателей средней продолжительности их одного оборота (в днях). Показатели оборачиваемости характеризуют эффективность использования оборотных активов и определяются по каждой статье раздела II бухгалтерского баланса и по его итогу. В целях углубленного анализа целесообразно сгруппировать все оборотные активы по категориям риска. К примеру, имеется большая вероятность того, что дебиторскую задолженность будет легче реализовать (преобразовать в денежную форму), чем незавершенное производство или расходы будущих периодов. При этом следует учитывать область применения того или иного вида оборотных средств. Активы, которые могут быть использованы только с определенной целью, имеют больший риск (меньшую вероятность реализации), нежели многоцелевые активы. Чем больше средств вложено в активы, попавшие в категорию высокого иска, тем ниже ликвидность предприятия. Сгруппированные оборотные средства представлены в таблице 1. [25, c. 71].

Таблица 1 Группировка оборотных активов по категориям риска

Степень риска |

Группа текущих активов | |

| Минимальная | Наличные денежные средства, легко реализуемые краткосрочные ценные бумаги |

|

| Малая | Дебиторская задолженность предприятий с нормальным финансовым положением + запасы (исключая залежалые) + готовая продукция массового потребления, пользующаяся спросом |

|

| Средняя | Продукция производственно-технического назначения, незавершенное производство, расходы будущих периодов |

|

| Высокая | Дебиторская задолженность предприятий, находящихся в тяжелом финансовом положении, запасы готовой продукции, вышедшей из употребления, залежалые запасы, неликвиды |

|

Достижение поставленных целей предполагает выполнение следующей учетно-аналитической работы. [25, c. 108].

1. Оценка рациональности структуры товаров, позволяющая выявить ресурсы, объем которых явно избыточен, и ресурсы, приобретение которых нужно ускорить. Это позволит избежать излишних вложений капитала в товары, потребность в которых сокращается или не может быть определена.

2. Определение сроков и объемов закупок товара. Это одна из самых важных и сложных для современных условий функционирования российских предприятий задач анализа состояния товара.

Несмотря на неоднозначность принимаемых решений для каждого конкретного предприятия, общим является подход к определению объема закупок, позволяющий учитывать [25, c. 110]:

- средний объем потребления товаров;

- дополнительное количество (страховой запас) ресурсов для возмещения непредвиденных расходов товара (например, в случае срочного заказа) или увеличения периода, требуемого для формирования необходимых запасов.

3. Расчет показателей оборачиваемости основных товаров и их сравнение с аналогичными показателями прошедших периодов, чтобы установить соответствие наличия запасов текущим потребностям предприятия.

Показатели управления оборотными активами .Оборотные средства, являясь объектом управления, обеспечивают непрерывность процесса производства и в значительной степени определяют его эффективность.

Размер оборотных средств в управлении, необходимых для осуществления нормальной производственной деятельности, определяется и устанавливается путем разработки норм и нормативов оборотных средств, которые должны обеспечить постоянную потребность организации или предприятия в производственных запасах, незавершенном производстве, в денежных средствах для расходов будущих периодов, а также исходя из условий снабжения и сбыта.

Исходя из перечисленного, можно видеть насколько сложен и многопланов процесс управления различными структурными элементами оборотных средств.

Это и системы управления запасами с фиксированным, либо переменным запасом затрат, система управления нормами и нормативам, система управления оборачиваемостью оборотных активов, система управления "точно в срок", это также система управления заемными средствами, связанная с пополнением оборотных средств, система управления дебиторской задолженностью, система управления оборачиваемостью кредиторкой задолженноти, система управления ценовой политикой и другие.

Конкретными показателями оперативно-тактического управления оборотными активами являются результирующие и промежуточные показатели прибыли, рентабельности, оборачиваемости и другие, выполняющие важную роль контроля деятельности предприятия. Рассмотрим некоторые из них.

1 Период обращения запасов (длительность оборота запасов товарно-материальных ценностей, производственный цикл) – это средний период времени, необходимый, чтобы превратить сырье в готовые товары, а затем продать их. Рассчитывается с помощью следующей формулы:

B зап = 360/Sреал/З (1.1)

Где Sреал – себестоимость реализованной продукции;

З – запасы.

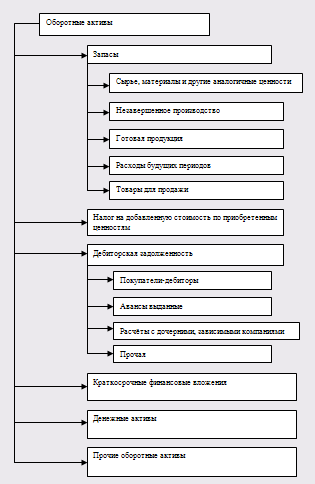

2. Период одного оборота запасов часто называют периодом хранения запасов. Запасы представляют собой: запасы товарно-материальных ценностей, запасы в незавершенном производстве, готовую продукцию на складах.

Если период хранения производственных запасов сырья и материалов увеличивается при неизменном объеме производства, это говорит о перенакоплении запасов, то есть о создании сверхнормативных запасов.

Это в свою очередь ведет к оттоку денежных средств - из-за увеличения затрат на хранение, связанных со страхованием имущества и с перемещением товарно-материальных ценностей, а также из-за устаревания, порчи, расхищения, увеличения суммы уплачиваемых налогов, из-за отвлечения средств из оборота.

Если увеличивается период хранения готовой продукции при неизменном объеме производства, это говорит о затоваривании предприятия собственной продукцией и является сигналом службе маркетинга о необходимости повышения эффективности работы.

Где Зср – средняя величина запасов материалов в анализируемом периоде;

S – себестоимость реализованной продукции;

Т – продолжительность анализируемого периода в днях.

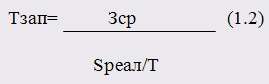

3. Период оборота (погашения) дебиторской задолженности– это средний период времени, необходимый для превращения дебиторской задолженности в наличность, то есть для получения денег от продажи.

Где Т – продолжительность периода в днях;

ДЗср – средняя дебиторская задолженность периода

Для сокращения периода погашения дебиторской задолженности применяют следующие способы управления ею:

а) контроль за состоянием расчетов с покупателями по просроченным задолженностям. Наличие просроченной задолженности и ее увеличение замедляет оборачиваемость средств, а в условиях инфляции приводит к потере денежных средств;

б) диверсификация риска неуплаты, т.е. ориентация по возможности на большее число покупателей, чтобы уменьшить риск неуплаты одним или несколькими крупными покупателями;

в) предоставление скидок при досрочной оплате (спонтанное финансирование);

г) контроль за соотношением дебиторской и кредиторской задолженности.

Если дебиторская задолженность больше кредиторской, то создается угроза финансовой устойчивости и независимости, т.к. в этих условиях предприятие вынуждено дополнительно привлекать заемные ресурсы. кредиторская задолженность больше дебиторской и намного, это ведет к неплатежеспособности предприятия. В идеале желательно, чтобы дебиторская и кредиторская задолженности били равны.

3 Период оборота (отсрочки) кредиторской задолженности представляет собой средний период времени между покупкой сырья и оплатой его наличными. Например, у предприятия может быть в среднем 30 дней, чтобы заплатить за труд и материалы.

4 Финансовый цикл (период обращения денежных средств)

Этот период выражается формулой:

Вдс = Взап +Вдз – Вкз (1.4)

Где Взап – период обращения запасов;

Вдз – период обращения дебиторской задолженности;

Вкз – период обращения кредиторской задолженности.

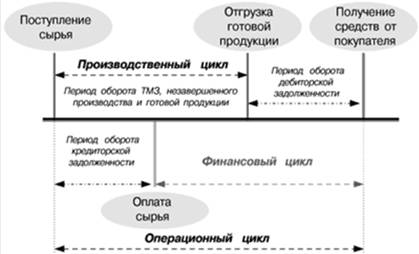

Циклы оборота оборотных активов по элементам показаны на рисунке 2.

Рисунок 2 - Циклы оборота по элементам оборотных средств

Период обращения наличности равен периоду, в течение которого компания имеет средства, вложенные в оборотный капитал и исчисляется как сумма периодов погашения дебиторской задолженности, периода отсрочки кредиторской задолженности и периода обращения запасов. Цикл обращения денежных средств можно сократить

а) путем сокращения периода обращения запасов, т.е. путем ускорения производства и продажи товаров;

б) путем сокращения периода обращения дебиторской задолженности, ускорив взимание покупательской задолженности;

в) путем удлинения периода отсрочки кредиторской задолженности через замедление своих собственных платежей.

Эти меры должны применяться, если их можно использовать, не повышая затрат и не снижая объема продаж.

В процессе анализа оборачиваемости оборотного капитала рассчитываются следующие показатели.[17, с.61]

К общим показателям деловой активности в управлении относят, прежде всего, показатели оборачиваемости. В теории и практике применяются следующие показатели:

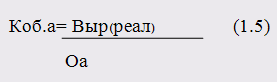

1. Коэффициент оборачиваемости оборотных активов рассчитывается по формуле:

Где Выр(реал) - выручка от реализации продукции;

Оа – оборотные активы

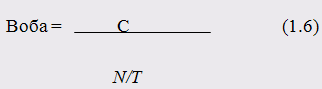

А продолжительность их оборота:

Где С – остатки оборотных средств;

N – объём товарной продукции;

Т – число дней в рассматриваемом периоде.

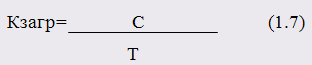

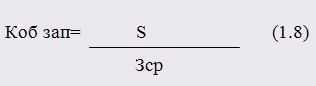

И коэффициент загрузки оборотных средств:

С – средний остаток оборотных средств;

Т – выручка от реализации продукции за анализируемый период;

Коэффициент загрузки характеризует размер объема выручки от продаж продукции в расчете на один рубль оборотных средств. В управлении этот коэффициент свидетельствует об эффективном или неэффективном использовании оборотных средств, интесификации производства. Коэффициент оборачиваемости оборотных активов отражает число оборотов, совершённых имуществом за анализируемый период. Он является показателем стимулятором и, следовательно, должен иметь тенденцию к увеличению. Сопоставление коэффициентов оборачиваемости в динамике по годам позволяет выявить тенденции изменения эффективности использования оборотных средств. Если число оборотов, совершаемых оборотными средствами, увеличивается или остается стабильным, то предприятие работает ритмично и рационально использует оборотные средства. Снижение числа оборотов, совершаемых в рассматриваемом периоде, свидетельствует о падении темпов развития предприятия и о его неблагополучном финансовом состоянии.

Важным фактором улучшения финансового состояния предприятия является ускорение оборачиваемости оборотных средств (уменьшение продолжительности оборота). Продолжительность оборота выражается в днях и рассчитывается как частное от деления анализируемого периода в днях(360, 270, 180, 90, 30) и задействованным средств для этих целей к выручке от продаж.

В результате управления при ускорении оборачиваемости оборотных средств происходит условное высвобождение оборотных средств, то есть их экономия. При замедлении оборачиваемости происходит дополнительное привлечение оборотных средств для обслуживания производства, то есть перерасход. Высвобождение или дополнительное привлечение оборотных средств вследствие ускорения (замедления) оборачиваемости отражается показателем скорости оборачиваемости оборотных средств.

Другим важнейшим показателем управления является коэффициент загрузки, который показывает, сколько необходимо затратить оборотных активов, чтобы получить 1 рубль объема реализации услуг.

1. Коэффициент оборачиваемости запасов рассчитывается по формуле:

2.

Где S – себестоимость проданных товаров;

Зср – среднее количество запасов в периоде

Оборачиваемость и длительность оборота товарно-материальных или производственных запасов характеризует использование оборотного производительного капитала. От использования последнего зависит величина отвлекаемых из процесса производства производственных ресурсов. Формирование остатков запасов и эффективность их использования во многом зависят от скорости их оборота, на что, в свою очередь, влияют регулярность, скорость поставок и однодневная потребность в сырье, материалах, топливе и др. Производственные запасы (сырье, материалы) предоставляют организации свободу в осуществлении закупок. Уровень запасов должен быть достаточно высоким для удовлетворения потребности в них в случаях необходимости.

Основными показателями в управлении, рассчитываемыми в данном блоке анализа оборачиваемости оборотных активов, являются соотношение себестоимости реализованной продукции к среднегодовым остаткам запасов или к их средней арифметической ( на начало и конец года).Этот показатель важен также и потому, что он необходим в оперативно-тактическом управлении. Продолжительность оборота запасов (длительность производственного цикла) выражается в днях и рассчитывается как продолжительность операционного периода к коэффициенту запасов оборотных средств.

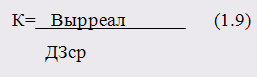

3.Коэффициент оборачиваемости дебиторской задолженности характеризует отношение выручки от продаж к средней величине дебиторской задолженности и показывает в управлении расширение или снижение коммерческого кредита, предоставляемого предприятием.

Где Вырреал – выручка от реализованной продукции;

ДЗср – средняя дебиторская задолженность

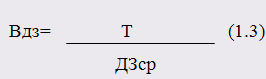

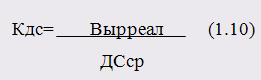

Коэффициент оборачиваемости денежных средств.

Где Вырреал – выручка от реализации продукции;

ДСср – среднее значение денежных средств за год.

В управлении период оборачиваемости дебиторской задолженности (погашения) имеет очень важное значение. Чем больше период оборачиваемости дебиторской задолженности, тем выше риск её непогашения, что негативно отражается на оборачиваемости оборотных средств. Расчёт периода оборачиваемости денежных средств и краткосрочных финансовых вложений позволяет предприятию реально оценить свои денежные активы по временным параметрам.

Для целей управления также большое значение имеет оценка коэффициента участия или удельного веса денежных средств в оборотных активах.

Где ДСср – средний остаток совокупных денежных активов за год;

Оа ср – средняя сумма оборотных активов за год.

Этот коэффициент позволяет оценить уровень абсолютной платежеспособности.

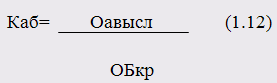

Где Оавысл – высоколиквидные оборотные активы;

ОБкр – краткосрочные обязательства.

Уровень абсолютной платежеспособности – способность предприятия своевременно погасить свои денежные обязательства. Список коэффициентов, используемых в управлении достаточно широк и может быть увеличен, в зависимости от целей анализа и составных элементов оборотного капитала (например коэффициент оборачиваемости готовой продукции и другие).

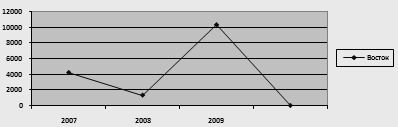

4 Рентабельность оборотного капитала в управлении даёт комплексную оценку эффективности использования оборотных средств предприятия и показывает объём прибыли от реализации продукции (работ, услуг), приходящийся на 1 руб. средств, вложенных в деятельность предприятия.

Где П – величина прибыли от продаж;

ОАср – средняя величина оборотных активов за определённый период;

Рентабельность средств наиболее полно характеризует эффективность финансовой деятельности предприятий и используется для соизмерения результатов с затратами. Рентабельность оборотного капитала обычно характеризуют для целей управления за длительный период (5-10 лет); анализируют его абсолютные размеры и темпы ее изменения, а главное выявляют прогнозные резервы роста. Финансовые коэффициенты в системе управления представляют собой относительные показатели финансового состояния предприятия и необходимы как для оперативно-тактического, так и для стратегического управления.

Одна из важнейших характеристик управления это финансовое состояние экономического субъекта - стабильность его деятельности и платежеспособности. Организация считается платежеспособной, если остатки на балансе денежных средств, краткосрочных финансовых вложений и активные расчеты покрывают ее краткосрочные обязательства [31, с.95].

Под управлением финансовой устойчивостью предприятия понимают систему управления обеспеченностью запасами и затратами, а также источниками их формирования. В управлении используются абсолютные и относительные показатели. Анализ обеспеченности источниками формирования проводится в управлении либо по запасам, либо одновременно по запасам и затратам. Сущность управления финансовым состоянием с использованием абсолютных показателей показывает, какие источники средств и в каком объеме используются для покрытия запасов и затрат предприятия. Многоуровневая система управления запасами и затратами, в зависимости от того, какого вида источники средств используются для формирования запасов и затрат, позволяет судить об уровне финансовой устойчивости и платежеспособности экономического субъекта.

Так, для характеристики источников формирования запасов используются несколько абсолютных показателей [16, с.173]: наличие собственных оборотных средств (СОС), равное сумме величины источников собственных средств и долгосрочных заемных обязательств за минусом стоимости внеоборотных активов; общая величина основных источников формирования запасов и затрат (ОСОС), равная сумме СОС и величины краткосрочных кредитов и заемных средств.

На основании двух вышеприведенных показателей рассчитываются два показателя обеспеченности запасов источник его формирования: излишек ("+") или недостаток ("-") собственных оборотных средств, а также излишек или недостаток общей величины основных источников для формирования запасов и затрат.

Для целей управления оборотными активами используются также показатели финансового состояния для оценки на краткосрочную и долгосрочную перспективу [33. с. 179].

В наиболее общем виде оценка финансового состояния на краткосрочную перспективу показывает, может ли организация своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам. Краткосрочная задолженность предприятия, обособленная в отдельном разделе пассива баланса (раздел), погашается различными способами, в том числе и на бартерной основе. Поэтому в принципе обеспечением в этом случае могут выступать любые активы предприятия, включая внеоборотные.

Основным показателем оценки финансового состояния организации на краткосрочную перспективу является ликвидность баланса. Говоря о ликвидности баланса, имеют в виду наличие у организации оборотных активов в размере теоретически достаточном для погашения краткосрочных обязательств хотя бы с нарушением сроков погашения, предусмотренных контрактами. Основным признаком ликвидности, следовательно, служит формальное превышение оборотных активов над краткосрочными пассивами.

Коэффициент текущей ликвидности, или общий коэффициент покрытия, общий коэффициент ликвидности, есть отношение оборотных средств к краткосрочным пассивам. Коэффициент показывает сколько оборотных средств приходится на один рубль текущей краткосрочной задолженности. В качестве нижнего критического значения показателя в западной учетно-аналитической практике приводится значение 1,5, нормальным уровнем текущей ликвидности принято считать коэффициент, равный 2. Это объясняется тем, что при вынужденной распродаже части имущества в случае финансовых затруднений или банкротства реальная сумма вырученных от продажи средств может быть существенно ниже (менее 40 %) балансовой оценки. Двухкратное и более превышение оборотных активов над краткосрочными обязательствами считается безопасным для кредиторов.

Одной из важнейших характеристик финансового состояния организации для целей управления является также стабильность ее деятельности с позиции долгосрочной перспективы. Группа показателей, с помощью, с помощью которых производится оценка финансового состояния на долгосрочную перспективу получила название финансовая устойчивость. Оценка финансовой устойчивости производится:

а) по структуре капитала, степени его зависимости от кредиторов;

б) по соотношению долгосрочных активов и долгосрочных пассивов.

Основными показателями финансовой устойчивости являются следующие коэффициенты. Коэффициент соотношения заемных и собственных средств, или коэффициент финансирования, дает наиболее общую оценку финансовой устойчивости предприятия и показывает, сколько заемных средств приходится на каждый рубль собственного капитала.

На оптимальную величину показателя действуют два взаимоисключающих фактора: с одной стороны, чем выше удельный вес собственного капитала, тем независимее предприятие от внешних источников, тем легче получить кредит при необходимости. С другой стороны, собственный капитал в странах с развитой рыночной экономикой достаточно дорого обходится, т.к. представлен акционерным капиталом, а акционеры охотно вкладывают средства в акции лишь в том случае, если они приносят дивиденды выше, чем банковские депозиты, следовательно кредиты банка для предприятия зачастую обходятся дешевле.

В западной практике, где принято жить в долг, нормальным считается соотношение собственного и заемного капитала 1/3 и 2/3, соответственно. В этих условиях рекомендуемое значение коэффициента финансирования составляет 2. В отечественной практике, где кредиты предоставляются неохотно или под очень высокий процент, оптимальным считается соотношение 2/3 собственного капитала и 1/3 заемного. В этих условиях рекомендуемое значение коэффициента финансирования составляет 0,5.

Таким образом, использование в системе управления абсолютных и относительных показателей состояния оборотных средств позволяет оптимизировать процесс эффективного производства.

1.3 Информационная база анализа оборотных активов предприятия

Основными источниками информации для анализа оборотных активов предприятия являются бухгалтерский баланс (форма №1) и Отчёт о прибылях и убытках (форма №2), регистры учета оборотных средств и другие. Бухгалтерский баланс характеризует состав, размещение и назначение средств предприятия на определенную дату. Баланс имеет форму таблицы, состоит из двух частей - актива и пассива. В активе показывают состав, размещение и использование средств, сгруппированных в зависимости от их функциональной роли в хозяйстве. Отчёт о прибылях и убытках содержит информацию о финансовых результатах предприятия (прибыль), как эффект от использования оборотного капитала. [12, c. 53].

Состав, содержание и качество информации, которая привлекается к управлению, имеют определяющую роль в обеспечении действенности управления хозяйственной деятельности. Источники информации для оборачиваемости оборотных средств носят учетный характер, т.е. это данные, которые содержат документы бухгалтерского учета. К ним относятся бухгалтерский баланс (форма №1) и отчет о прибылях и убытках (форма №2), утвержденные приказом Министерства финансов РФ от 22.09.2003 №67н. [12, c. 54].

К исходной информации предъявляются определенные требования. Среди наиболее важных можно выделить уместность, достоверность, сопоставимость, рациональность и содержательность. Уместность учетной информации означает ее своевременность, ценность, полезность для оценки результатов и прогнозирования. Достоверность информации характеризуется правдивостью, соответствию нормативным актам и внутрихозяйственным положениям, нейтральностью, возможностью проверки и прозрачностью, осмотрительностью – отражением расходов и убытков прежде, чем доходов и прибылей. Рациональность экономической информации предполагает ее достаточность, оперативность и отсутствие излишних данных. [12, c. 56].

В первую очередь информация, собранная для управления оборотными активами, должна быть проверена на доброкачественность. Проверка проводится с двух сторон. Во-первых, аналитик проверяет, насколько полными являются данные, которые содержат отчеты, таблицы и иные документы, правильно ли они оформлены. Обязательно проверяется правильность арифметических расчетов, а также согласованность показателей приведенных в разных отчетах и таблицах. [23, c. 101].

Во-вторых, проводится проверка всех привлеченных к управлению данных по существу, в процессе которой определяют, насколько тот или иной показатель соответствует действительности. Средствами этой проверки являются как логическое осмысление данных, так и проверка состояния учета, взаимосогласованности и обоснованности показателей разных источников. [23, c. 102].

Анализ оборотных активов будет значительно менее трудоемким, если обеспечена сопоставимость показателей. Для этого всю числовую информацию после проверки ее доброкачественности приводят в сопоставимый вид, используя способы нейтрализации воздействия стоимостного, объемного, качественного и структурного факторов путем приведения их единому базису, а также использование средних и относительных величин, поправочных коэффициентов, методов пересчета и другие. Рассмотрим подробнее источники информации для анализа оборачиваемости оборотных активов. Форма №1 – бухгалтерский баланс – характеризует финансовое положение организации по состоянию на отчетную дату. [18, c. 211]. Данные для целей нашего управления оборотными средствами, то есть информация о состоянии оборотных средств, а также их элементов: материально-производственных запасов, расчетов с дебиторами, краткосрочных финансовых вложений и денежных средств отражаются во II разделе баланса. [18, c. 212].

В подразделе "Запасы" сосредоточена основная часть оборотных активов предприятия, а точнее активов, имеющих материально-вещественную природу, непосредственно включаемых в производственно-технологический процесс. В составе материально-производственных запасов в отчетности отражаются: готовая продукция, незавершенное производство, сырье и материалы, малоценные и быстроизнашивающиеся предметы и товары отгруженные. Данная статья может составлять значительный удельный вес не только в составе оборотных средств, но и активов предприятия в целом, что может свидетельствовать о трудностях предприятия со сбытом своей продукции, нарушением технологии производства и выбором неэффективных методов реализации, спецификой конкретного производства, связанной, например, с длительностью производственного цикла или его сезонной цикличностью. [18, c. 234].

Дебиторская задолженность – следующий элемент оборотных средств, который представляет собой требования предприятия по отношению к другим предприятиям, организациям, клиентам на получение денежных средств за поставку товаров или оказание услуг. В балансе дебиторская задолженность отражается двумя группами статей в зависимости сроков ожидаемых платежей: дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, и дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты. Выделяют два вида дебиторской задолженности - нормальную и просроченную. Нормальная дебиторская задолженность возникает в следствии применяемых форм расчетов за поставленную продукцию, оказанные услуги, выполненные работы и не является следствием недочетов в работе предприятия. [17, c. 205]. Просроченная дебиторская задолженность возникает вследствие неудовлетворительной работы предприятия, например, при нарушении получателями продукции условий расчетов, при выявлении недостач, растрат и хищений товарно-материальных ценностей и денежных средств. Наличие крупной дебиторской задолженности следует рассматривать как фактор, отрицательно влияющий на финансовое положение предприятия, а ее рост в динамике – об ухудшении финансового положения. [17, 327 c.].

Краткосрочные финансовые вложения – ликвидные ценные бумаги, приносящие доход предприятию в виде процентов или дивидендов. Они могут быть легко реализованы на рынке ценных бумаг и превращены в наличные денежные средства. В группе статей денежных средств отражается остаток денежных средств в кассе, на расчетных счетах и валютных счетах в банках и денежные документы. [17, c. 330]. Денежные средства представляют собой специфический вид активов предприятия, которые являются универсальным платежным средством для привлечения на предприятие любых ресурсов. По своему наполнению статья "денежные средства" представляет собой сумму денег, оставшихся на расчетном счету банка (депозите до востребования) в национальной и иностранной валюте, а также некоторая сумма наличных денег, хранящихся в кассе предприятия на дату составления баланса. [17, c. 166].

По статье прочие оборотные активы показаны суммы, не нашедшие отражения по другим статьям II раздела баланса. Форма №2 - отчет о прибылях убытках - содержит сравнение сумм всех доходов предприятия от продажи товаров, оказания услуг, а также доходов и поступлений по другим видам деятельности с суммой всех расходов, понесенных предприятием для поддержания его деятельности за период с начала года. [17, c 169]. В части управления оборачиваемости оборотных средств используется информация отчета о прибылях и убытках о выручке (нетто) от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей). Кроме названных форм внешней отчетности для управления оборачиваемости дебиторской задолженности используют также информацию из аналитического учета: данные журналов-ордеров или заменяющих их ведомостей учет расчетов с покупателями и заказчиками, с поставщиками по авансам выданным, подотчетными лицами, с прочими дебиторами. [17, c 170]

2. Анализ оборотных активов предприятия

Проведем анализ оборотных активов на условном предприятии ООО "Дипломат".

Общество с ограниченной ответственностью "Дипломат", именуемое в дальнейшем "Общество", учреждено в соответствии с Гражданским кодексом Российской Федерации и Федеральным законом "Об обществах с ограниченной ответственностью" № 14-ФЗ от 08.02.2000 г.

Общество является юридическим лицом и строит свою деятельность на основании настоящего Устава и действующего законодательства Российской Федерации.

Полное фирменное наименование Общества на русском языке: Общество с ограниченной ответственностью "Дипломат". Сокращенное наименование: ООО "Дипломат".

Общество является коммерческой организацией. Общество является юридическим лицом, имеет обособленное имущество, самостоятельный баланс, расчетный и иные счета в учреждениях банков, круглую печать со своим наименованием, штампы и бланки, собственную эмблему, зарегистрированный в установленном порядке знак (знак обслуживания) и другие средства индивидуализации товарный.

Общество является собственником принадлежащего ему на праве собственности имущества и денежных средств. Общество отвечает по своим обязательствам всем имуществом, находящимся в его хозяйственном ведении. Целью деятельности Общества является привлечение прибыли.

Предметом деятельности Общества являются: торгово-закупочная деятельность, оптовая и розничная торговля;

Хозяйственная деятельность ООО "Дипломат" заключается в покупке, а затем перепродаже канцтоваров. Товар хранится на складах на территории оптовой базы. Данная организация занимается как оптовой, так и розничной торговлей. Выручка от продаж за 2007 год составила 24777359 руб., за 2008 год 25559711 руб., за 2009 год 18626673 рублей

Себестоимость в 2007 году составила 18465586 руб, в 2008 23290986 руб., в 2009 19598238 рублей.

- процесс приобретения и заготовления материальных запасов – по фактической себестоимости их приобретения;

- израсходованные или выбывшие материальные запасы (сырье, материалы и пр.) – по средней себестоимости;

- отгруженные товары - по себестоимости единицы;

- оценка и выпуск готовой продукции – по фактической себестоимости;

- отгруженная готовая продукция – по средней себестоимости.

Таблица1 - Основные показатели оценки деятельности предприятия, тыс.руб.

| Показатель | Сумма | ||

| 2007 г. | 2008 г. | 2009 г. | |

| Выручка от продаж | 24777359 | 25559711 | 18626673 |

| Себестоимость | 18465586 | 23290986 | 19598238 |

| Прибыль от продаж | 6311773 | 2268725 | -971565 |

| Чистая прибыль | 4632934 | 849534 | -1218653 |

Уменьшение выручки от продаж и чистой прибыли (и даже превращении её в убыток) с 24777359 тыс. руб. в 2007г. до 18626673 тыс. руб. в 2009г. и соответственно прибыли с 4632934 тыс. руб. до -1218653 тыс. руб. говорят об снижающейся рентабельности предприятия, что связано с возрастающими расходами предприятия. Также следует отметить что выручка от продаж растёт и снижается не пропорционально с себестоимостью (переменные затраты), что говорит о не стабильности развития данного предприятия. Анализ управления оборотными активами начнем с оценки их структуры, которая приведена в таблице 2.

Таблица 2 – Анализ оборотных средств на предприятии ООО "Дипломат" в 2007 г., тыс. руб.

| Показатель | Сумма | Удельный вес % | Изменения | ||||

| 2006 | 2007 | 2006 | 2007 | Абсолютные | Темп роста | Структурные изменения | |

| Запасы | 1790,00 | 3098,00 | 60,41 | 34,44 | 1308,00 | 73,09 | -25,97 |

| Материалы | 430,00 | 1860,00 | 14,51 | 20,87 | 1430,00 | 332,50 | 6,36 |

| Незавершенное производство | 1185,00 | 1085,00 | 40,67 | 11,85 | -120,00 | -10,10 | -28,82 |

| Готовая продукция | 155,00 | 155,00 | 5,23 | 1,72 | 0,00 | 0,00 | -3,82 |

| НДС по приобретённым ценностям | 19,00 | 550,00 | 0,64 | 6,10 | 531,00 | 2794,74 | 5,46 |

| Дебиторская задолженность | 573,00 | 1136,00 | 19,34 | 12,63 | 563,00 | 98,20 | 6,71 |

| Покупатели и заказчики | 500,00 | 121,00 | 16,87 | 1,34 | -379,00 | -75,80 | -15,53 |

| Краткосрочные финансовые вложения | - | - | - | - | - | - | - |

| Денежные средства | 581,00 | 4211,00 | 19,61 | 46,83 | 3630,00 | 624,78 | 27,22 |

| Прочие оборотные активы | - | - | - | - | - | - | - |

| Итого оборотных активов | 2963,00 | 8995,00 | 100,00 | 100,00 | 1091,00 | 203,58 | 0,00 |

За отчётный период доля оборотных активов в общем объёме имущества предприятия ООО "Дипломат" увеличилась с 86,26% до 93,09 % (на 6,79 % пункта), а внеоборотных активов, наоборот, уменьшилась с 13,70 % до 6,79 % (на 6,91% пункта), что говорит об ускорении общей оборачиваемости активов предприятия в данном отчётном периоде. [33].

1 Запасы. Из таблицы 2 видно, что запасы в 2009 г. увеличились на 1308 тыс.руб против 2008г. (73,09% - почти в 1,4 раза), что произошло в основном за счёт увеличения запаса материалов на 1430 т.р. (332,5%) . На протяжении анализируемого периода предприятие стремится к наращиванию производственной базы, что в свою очередь способствует снижению оборачиваемости.

Доля запасов в структуре оборотных активов за отчётный период снизилась на 25,97 % пункта, что является положительным изменением и говорит о том, что оборотные активы сосредотачиваются в наиболее ликвидной форме и это приводит к ускорению их оборачиваемости.

В структуре материальных запасов за отчётный период произошли следующие изменения.

Увеличилась доля материалов на 6,36 % и снизилась доля готовой продукции 3,82% пунктов, что, скорее всего негативная тенденция: увеличение оборачиваемости, ликвидности, развитие маркетинга и сбыта продукции.

Возможно, увеличение доли материалов свидетельствует о том, что предприятие просто закупало сырьё из-за боязни повышения на него цен и выполняло какой-то крупный заказ.

Такая статья баланса как незавершенное производство снизилось 28,82 % пункта что свидетельствует о развитии организации производственного процесса.

Увеличение НДС с покупок связанно с приобретением основных средств и закупкой материалов, что можно охарактеризовать как положительный фактор, т.к. соответственно увеличению НДС по приобретенным ценностям увеличиваются и вычеты по НДС с продаж, что благоприятно для предприятия.

2 Дебиторская задолженность. В оборотных активах предприятия присутствует только краткосрочная дебиторская задолженность.

За отчётный период она увеличилась на 563 тыс. руб. Увеличение отвлеченных средств в качестве краткосрочной дебиторской задолженности понижает ликвидность оборотных средств, а также свидетельствует о повышении спроса на продукцию, которая отпущена в кредит.

В структуре краткосрочной дебиторской задолженности за отчётный период произошли следующие изменения. Основная часть дебиторской задолженности – задолженность покупателей и заказчиков, которая увеличилась на 563 тыс. руб., в свою очередь и возросла кредиторская задолженность на 1554 тыс.руб. [33].

Это явление отрицательно сказывается на платежеспособности организации и снижает её финансовую устойчивость.

3 Краткосрочные финансовые вложения. Это показатель характеризует финансовую активность предприятия, отсутствующую в данном отчётном периоде. Из этого можно сделать вывод, что организация не вела финансовую деятельность и не производила инвестиционных вкладов.

4 Денежные средства. В анализируемом периоде общая сумма денежных средств организации увеличилась на 3630 тыс.руб.– примерно на 27,22 % по общей сумме оборотных средств, а темп прироста составил 624,78 %. Это изменение положительно влияет на общую ситуацию и свидетельствует повышении ликвидности оборотного капитала и его оборачиваемости.

Запасы товарно-материальных ценностей, запасы в незавершенном производстве и готовая продукция на складах за период хранения производственных запасов сырья и материалов увеличились при неизменном объеме производства, что свидетельствует о неэффективном управлении, о перенакоплении запасов, то есть создании сверхнормативных запасов.

Это в свою очередь привело к оттоку денежных средств - из-за увеличения затрат на хранение, связанных со страхованием имущества и с перемещением товарно-материальных ценностей, а также из-за устаревания, порчи, расхищения, увеличения суммы уплачиваемых налогов, из-за отвлечения средств из оборота.

Увеличение периода хранения готовой продукции при неизменном объеме производства также говорит о затоваривании предприятия собственной продукцией и является сигналом службе маркетинга о необходимости повышения эффективности работы, таблица 3.

Таблица 3 – Анализ оборотных средств на предприятии ООО "Дипломат" в 2008 г., тыс.руб.

| Виды оборотных активов | Сумма | Удельный вес % | Изменения | ||||

| 2007 | 2008 | 2007 | 2008 | Абсолютные | Темп роста | Структурные | |

| Запасы | 3098,00 | 4596,00 | 34,44 | 45,24 | 1498,00 | 48,35 | 10,80 |

| Материалы | 1860,00 | 3022,00 | 20,87 | 29,71 | 1162,00 | 62,47 | 8,84 |

| Незавершенное производство | 1085,00 | 1397,00 | 11,85 | 14,0 | 332,00 | 31,17 | 10,99 |

| Готовая продукция | 155,00 | 155,00 | 1,72 | 1,53 | 0,00 | 0 | -0,19 |

| НДС по приобр. ценностям | 550,00 | 17,00 | 6,1 | 0,16 | -553,00 | -96,90 | -5,94 |

| Дебиторская задолженность | 1136,00 | 4226,00 | 12,63 | 41,5 | 3090,00 | 272,01 | 28,87 |

| Покупатели и заказчики | 121,00 | 3040,00 | 1,34 | 29,89 | 2919,00 | 2412,40 | 28,55 |

| Краткосрочные финансовые вложения | - | - | - | - | - | - | - |

| Денежные средства | 4211,00 | 1332,00 | 46,83 | 13,1 | -2879,00 | -68,37 | -33,73 |

| Прочие оборотные активы | - | - | - | - | - | - | - |

| Итого оборотных активов | 8995,00 | 10171,00 | 100,00 | 100,00 | 1176,00 | 13,09 | 0,00 |

За 2008 г. доля объема оборотных активов в общем объеме имущества предприятия понизилась с 93,09 до 88,02 %, а доля внеоборотных активов, наоборот, повысилась с 6,80 до 11,73. Данное явление свидетельствует о замедлении общей оборачиваемости активов предприятия в данном отчетном периоде

1 Запасы. Из таблицы 3 видно, что запасы увеличились на 1498 тыс. руб., что произошло во многом за счет увеличения запаса материалов на 1162 тыс. руб. (62,40% ) и также роль сыграло незавершенное производство увеличенный на 332 тыс. руб. Объем готовой продукции по-прежнему остался неизменным, предприятие поддерживает стабильный уровень запасов готовой продукции на складе. В структуре запасов за отчетный период увеличилась доля материальных запасов на 8,84 %. [33].

1 Дебиторская задолженностью. В оборотных активах предприятия как в прошлом, так и в отчетном периоде присутствует только краткосрочная дебиторская задолженность. За отчетный период она увеличилась почти в 2 раза. Повышение этой задолженности понижает ликвидность оборотных средств, но также свидетельствует о повышении спроса.

В структуре краткосрочной кредиторской задолженности произошли увеличения в задолженности покупателей и заказчиков с 121 до 3040 тыс.руб (28,55 %). В 2008 г. произошло увеличение дебетовой задолженности в 3,7 раза. А увеличение кредитовой 1,2 раза. Данный факт свидетельствует о платежеспособности предприятия на отчетный период.

3 Краткосрочные финансовые вложения. В данном отчётном периоде, как и в предыдущем, отсутствует показатель краткосрочных финансовых вложений. Из этого можно сделать вывод, что предприятие продолжает заниматься только производственной деятельностью и не инвестирует свои капиталы.

4 Денежные средства. В анализируемом периоде общая сумма денежных средств снизилась более чем в 3 раза. Это изменение оценивается отрицательно. Уменьшение доли денежных средств свидетельствует о снижении ликвидности оборотных активов их их оборачиваемости. Возможно денежные средства потрачены на закупку материалов и погашения кредиторской задолженности, а также на закупку нового оборудования и усовершенствования производства, таблица 4.

Таблица 4 – Анализ оборотных средств на предприятии ООО "Дипломат" в 2009 г., тыс. руб.

| Показатель | Сумма | Удельный вес % | Изменения | ||||

| 2008 | 2009 | 2008 | 2009 | Абсолютные | Темп роста | Структурные | |

| Запасы | 4596,00 | 5946,00 | 45,24 | 31,80 | 1350,00 | 29,37 | -25,97 |

| Материалы | 3022,00 | 688,00 | 29,71 | 3,67 | -2334,00 | -77,23 | 6,36 |

| Незавершенное производство | 1397,00 | 2091,00 | 14,0 | 11,01 | 654,00 | 46,81 | -28,82 |

| Готовая продукция | 155,00 | 3202,00 | 1,53 | 17,12 | 3047,00 | 1965,81 | -3,82 |

| НДС по приобр.ценностям | 17,00 | 178,00 | 0,16 | 0,95 | 161,00 | 947,08 | 5,46 |

| Дебиторская задолженность | 4226,00 | 2256,00 | 41,50 | 12,08 | -1970,00 | -46,62 | 6,71 |

| Покупатели и заказчики | 3040,00 | 223,00 | 29,89 | 1,19 | -2817,00 | -92,66 | -15,53 |

| Краткоср.финанс вложения | - | - | - | - | - | - | - |

| Денежн.средства | 1332,00 | 10318,00 | 13,10 | 54,00 | 8986,00 | 674,62 | 27,22 |

| Прочие оборот. активы | - | - | - | - | - | - | - |

| Итого оборотных активов | 10171,00 | 18698,00 | 100,00 | 100,00 | 8527,00 | 83,84 | 0,00 |

За данный отчётный период доля оборотных активов в общем объёме имущества предприятия увеличилась с 88,20 % до 94,70% (на 6,5 % пункта), а внеоборотных активов, наоборот, уменьшилась с 11,75 % до 5,3 % (на 6,45 %), что говорит о значительном ускорении оборачиваемости активов предприятия в данном отчётном периоде по отношению к прошлому.[33].

1 Запасы. За отчётный период запасы увеличились на 1350 тыс.руб., что произошло в основном за счет увеличения готовой продукции с 155 до 3202 тыс.руб и увеличения объема незавершенного производства почти в 1,5 раза. Большое увеличение готовой продукции свидетельствует скорее всего о снижении спроса на продукцию. Что косвенно подтверждается отсутствием долгосрочной кредиторской задолженности и резким снижением краткосрочной дебиторской задолженности (на 1970 тыс.руб)

В структуре запасов за отчётный период увеличилась доля запасов на 13,44 % .

2 Дебиторская задолженность. В оборотных активах предприятия, также как и в прошлых анализируемых периодах, присутствует только краткосрочная дебиторская задолженность. За отчётный период она снизилась на 1970 тыс.руб. (на 28,65%). Уменьшение дебиторской задолженности и увеличение объема готовой продукции свидетельствует о падении спроса на продукцию.

Уменьшение дебиторской задолженности и значительное увеличение кредиторской (на 8973 тыс.руб.) увеличило разрыв между ними, что негативно сказывается на платежеспособности организации, понижая ее финансовую устойчивость

3 Краткосрочные финансовые вложения. В данном отчётном периоде, как и в прошлом, отсутствует показатель краткосрочных финансовых вложений. Из этого можно сделать вывод, что предприятие занимается только производственной деятельностью и не инвестирует свои капиталы; можно предположить, что предприятие считает своё производство рентабельнее, чем возможные капиталовложения.

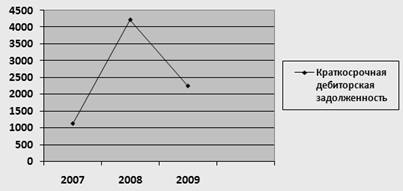

4 Денежные средства. В период 2009 г. общая сумма денежных средств организации увеличилась с 1332 до 10318. (с 345 до 14 т.р.). Это изменение оценивается положительно, и значительно влияет на общую ситуацию.

За счет увеличения доли денежных средств повышается ликвидность оборотных активов и их оборачиваемость. Так как предприятие не занимается инвестиционной деятельностью (отсутствуют краткосрочные финансовые вложения), данное изменение оценивается положительно.

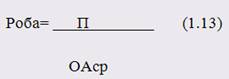

На основе оценки и анализа управления оборотными активами в период с 2007 по 2009 гг. сделаем следующий общий вывод. На протяжении данного общего периода увеличилось общее количество запасов (с 1790 до 5946 тыс.руб.) Количество готовой продукции с 2007 по 2008 гг. оставалось неизменным. А в 2009 г. значительно возросло (с 155 до 3202 тыс.руб.). Данный факт свидетельствует о повышении темпов производительности, но также является и сигналом службе маркетинга о необходимости повышения эффективности работы. Величина запаса материалов за отчетный период развивалась динамично, а именно сделав резкий скачок в 2008 г. столь же резко упала в 2009 г. Снижение величины материальных запасов привело бы к ускорению оборачиваемости оборотных активов в конце анализируемого периода, если бы не резкое увеличение объема готовой продукции.

Рисунок 5 - Динамика управления запасами

В оборотных активах за весь анализируемый период присутствует только краткосрочная кредиторская задолженность, что оценивается положительно и обусловлено сбытовой политикой организации.

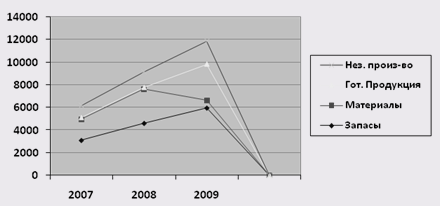

С 2007 по 2009 гг. дебиторская задолженность носила циклический характер. С 2007 по 2008 гг. она увеличилась на 3090 тыс. руб., а в 2009 г. упала на 1970 тыс.руб.

Доля дебиторской задолженности в общем объеме оборотных активов также уменьшилась на 21,99 %.

Снижение дебиторской задолженности и увеличение объема готовой продукции свидетельствует снижение спроса на продукцию и о нерациональной хозяйственной политики самого предприятия в управлении оборотными активами.

Рисунок 6 - Управление дебиторской задолженностью

Общая сумма денежных средств в организации ООО "Дипломат" на конец анализируемого периода увеличилась Увеличение доли денежных средств в 2009 г. повысило ликвидность оборотных активов и их оборачиваемость.

Рисунок 7 - Управление денежными средствами

На начало 2007 доля дебиторской задолженности была ниже доли запасов, последующее ее одновременное повышение доли запасов и уменьшение доли дебиторской задолженности оценивается отрицательно и свидетельствует об ухудшении сбыта готовой продукции и её падении производства к концу периода 2009 г., это подтверждается уменьшением чистой прибыли. Предприятию рекомендуется также снизить запасы материалов и пересмотреть маркетинговую политику по сбыту продукции.

2.1 Анализ оборачиваемости оборотных активов предприятия

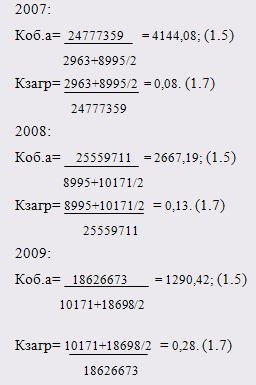

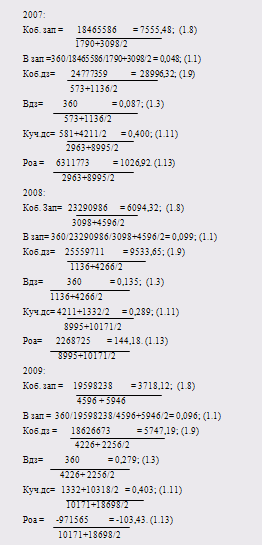

Оценивая эффективность использования оборотных активов на условном предприятии ООО "Дипломат" необходимо проанализировать оборачиваемость общей величины оборотных активов и по элементам и коэффициенты использования. Анализ эффективности использования общей величины оборотных активов представлен в таблице

Таблица 5 - Анализ показателей оборачиваемости и эффективности использования оборотных средств

| Показатель | 2007 г | 2008 г. | 2009 г. | Абсолютное отклонение 2009 г | |

| К 2007г. | К 2008г. | ||||

| Коэффициент оборачиваемости | 4144,08 | 2667,19 | 1290,42 | -2853,64 | -1376,77 |

| Коэффициент загрузки | 0,08 | 0,13 | 0,28 | +0,2 | +0,15 |

| Длительность оборота в днях | 0,0002 | 0,0003 | 0,0009 | +0,0009 | +0,0004 |

В данном случае нельзя говорить об эффективности использования оборотных средств, так как в динамике наблюдается увеличение коэффициента загрузки и длительности оборота оборотных средств, а также уменьшение коэффициента оборачиваемости.[35].Замедлением скорости оборота оборотных средств увеличение дебиторской задолженности в период с 2007 по 2008 гг., резкое увеличение готовой продукции с 2008 по 2009 гг., а также увлечение объема запасов на всем протяжении периода и неэффективного управления оборотными активами в целом.

Замедление оборачиваемости оборотных активов сопровождается вовлечением в оборот дополнительных средств, происходит перерасход, относительную величину которого можно рассчитать следующим образом:

DОА 2009- 2008гг. = 244777359 (0,0002- 0,003)/360 = - 6,88

DОА 2008- 2009гг. = 186626673 (0,0003-0,0009)/360 = - 20,69

Из-за увеличения перерасхода уменьшилась эффективность использования оборотного капитала и общая рентабельность предприятия. За 2009 год перерасход увеличился почти в 2,5 раза что говорит об ухудшении рациональности хозяйственной деятельности предприятия и ещё большем уменьшении рентабельности производства.[35]. Анализ эффективности использования оборотных активов по элементам представлен в таблице 6.

Таблица 6 - Эффективность использования элементов оборотных активов

| Показатели | 2007 г. | 2008 г. | 2009 г. | Абсолютное отклонение 2009 г | |

| 2007 г. | 2008 г. | ||||

|

К. об.зап. |

7555,48 | 6094,32 | 3718,12 | -3837,36 | -2336,20 |

|

В зап. |

0,048 | 0,099 | 0,096 | +0,048 | +0,037 |

|

К об.дз |

28996,32 | 9533,65 | 5747,19 | -23249,13 | -3786,46 |

|

В дз |

0,087 | 0,135 | 0,279 | 0,192 | 0,144 |

|

К об.дс. |

10341,13 | 9222,33 | 3197,71 | -7143,42 | -6024,62 |

|

В дс. |

0,000097 | 0,00011 | 0,00031 | 0,00086 | 0,00020 |

|

К уч.дс. |

0,400 | 0,289 | 0,403 | 0,30 | 0,114 |

|

К аб. |

0,99 | 0,25 | 0,72 | -0,27 | 0,47 |

|

Р оа |

1026,92 | 144,18 | -103,43 | -1130,35 | -247,61 |

Наиболее труднореализуемая часть оборотных активов – это запасы. За анализируемый период оборачиваемость запасов снижалась, а период их увеличивался, из-за этого у предприятия возникает необходимость привлекать дополнительное финансирование. Предприятию также необходимо пересмотреть свою маркетинговую и сбытовую политику, и не допускать накопления больших запасов материалов и готовой продукции на складах. Оборачиваемость дебиторской задолженности характеризует о расширении коммерческого кредита в к 2008 г. и его снижение в 2009 г. Увеличение периода оборачиваемости дебиторской задолженности на предприятии свидетельствует о риске ее непогашения. Период оборота денежных средств за 2008 г . снизился почти в 9 раз,ю что свидетельствует о повышении эффективности использования оборотных активов, повышении их ликвидности и оборачиваемости, а также привлечении средств из оборота, а увеличении периода оборачиваемости в 2009 г. свидетельствует о снижении их эффективности

С 2007 по 2009 год рентабельность оборотных активов продолжала неуклонно сокращаться, а в 2009 году вообще приобрела отрицательный результат, что является негативной тенденцией и говорит о снижении общей эффективности его функционирования, снижение отдачи от использования оборотных средств, а также о нерациональном использовании оборотного капитала, спаде производства (уменьшение величины общей себестоимости пропорционально падению выручки от реализации).

3. Рекомендации по усовершенствованию деятельности предприятия на основе анализа оборотных активов

Значение оборотных активов оказывает прямое влияние на финансовые результаты, платежеспособность и финансовую устойчивость, определяет эффективностью финансово-хозяйственной деятельности предприятия и его конкурентоспособность. В течение года производственные мощности используются интенсивно достаточно интенсивно. Пиковые нагрузки приходятся на период с августа по ноябрь. Расходы по оплате коммунальных услуг имеют незначительные колебания в течение года. Затраты на оплату труда (и отчисления на социальные нужды соответственно) также остаются практически постоянными в течение года. Это связано с тем, что предприятие нацелено на выпуск достаточно большого объёма продукции. Поэтому существует необходимость содержания штата специалистов высокой квалификации в течение всего года, поскольку подбор и обучение работников такого уровня на каждый сезон представляется практически невозможным. Из рисунков, представленных в работе видно, что динамика товарооборота, величина амортизационных отчислений, коммунальные расходы и расходы на оплату труда являются практически постоянными в течение всего года. В связи с вышеперечисленными обстоятельствами увеличение финансовых результатов деятельности за счёт снижения основных статей затрат представляется достаточно сложным. Поэтому финансовые результаты предлагается увеличивать за счет роста объёмов производства и реализации продукции в течение осенне-зимнего периода, круглогодичного использования производственного и кадрового потенциала предприятия для получения дополнительной прибыли и повышения общей рентабельности.

Мероприятия, направленные на повышение эффективности управления оборотными активами и деятельности предприятия, позволяющие повысить финансовые результаты деятельности, включают:

а) заключение договоров с новыми поставщиками канцелярской продукции для продажи для приобретения ранее не продававшейся в сети магазинов "Дипломат" продукции;

б) реализацию изобретений, придуманных специалистами нашего предприятия, усовершенствование старой продукции для повышения спроса.

Это позволит сохранить кадровый и производственный потенциал предприятия, увеличить показатель выручки от реализации продукции, частично покрыть коммерческие расходы.

В качестве эффективного способа увеличения прибыли предлагается продажа тетрадей с немнущейся бумагой в розничной торговле, что позволит расширить круг потребителей, максимально использовать производственный потенциал.

Если использовать какой-то новый продукт, то необходимо получить определенные документы, удостоверяющие его соответствие установленным нормам. В перечень требуемых документов входят сертификат соответствия, удостоверение качества, нормативно-техническая документация на всю продукцию. "Стоимость" пакета документов 36 тыс. руб.

В связи с вышеперечисленными причинами актуальной является задача увеличения валового оборота предприятия вне зависимости от загрузки. Особенность функционирования предприятий такого рода заключается в том, что цена на продукцию формируется исходя из затрат сырья на ее производство и торговой наценки.

Наценка в свою очередь должна покрывать прочие затраты предприятия: затраты на оплату труда, амортизацию, расходы на оплату коммунальных услуг и так далее. Соответственно, чем выше оборот, тем больше средств идет на покрытие этих затрат и больше прибыль предприятия.

С этой целью в выпускной квалификационной работе предлагается увеличить торговый оборот предприятия за счет розничной реализации продукции собственного производства.

Предложено два пути:

1 Открытие фирменного магазина.

2 Реализация собственной продукции через существующие магазины. Это позволит получить дополнительную прибыль и повысить рентабельность.

Первое направление требует значительных финансовых вложений, связанных с арендой помещения, получения необходимых документов (разрешений, лицензий и сертификатов), необходимости оплаты труда торгового персонала и другие. В настоящее время предприятие не располагает свободными собственными средствами, а привлечение заемных средств сопряжено с дополнительными затратами.

Поэтому гораздо эффективнее реализовывать продукцию через сеть уже существующих магазинов, которые расположены в районе.

В настоящее время предприятие располагает всей необходимой документацией для реализации продукции собственного приготовления в розничной торговле.

Вследствие этого дополнительные затраты будут складываться, в основном, за счет расходов на сырье для производства продукции, затрат на упаковку и маркировку, транспортных расходов.

Затраты на производство немнущейся бумаги составят по подсчетам 7% от себестоимости всей продукции. При этом не возникает необходимости в дополнительных расходах на заработную плату и приобретение дополнительного оборудования. Предлагаемый пробный объем составляет порядка 100 тыс.руб.

Предложение объема производства продукции исходит из того, что этот объем хотя и является пробным, но является безубыточным, И хотя технология расчета безубыточности не приведена в работе, этот объем проверен на практике. В первом варианте цены на продукцию собственного приготовления и полуфабрикаты исходили из торговой наценки в 25 процентов, во втором – 35 процентов. Как показывают приведенные расчеты, увеличение валового оборота предприятия составит от 28 до 34 тыс. руб. в месяц.

Для сравнения приведем данные за 2009 год: выручка от продаж в целом составила 1939,40 тыс. руб., себестоимость проданной продукции 737,53 тыс. руб., валовая прибыль – 1201,87 тыс. руб. За счет валовой прибыли покрывались коммерческие расходы в размере 1162,70 тыс. руб., причем прибыль от продаж составила всего 39,17 тыс. руб. за год.

Прогнозируемые финансовые результаты от розничной реализации собственной продукции приведены в таблице 8.

Таблица 8 - Прогноз финансовых результатов от розничной реализации собственной продукции (тыс. руб.)

| Показатели | Вариант 1 | Вариант 2 | ||||

| 1 месяц | 1 квартал | 1 год | 1 месяц | 1 кварт. | 1 год | |

| Выручка (нетто) от продаж | 28,70 | 860,90 | 10330,79 | 34,44 | 1033,09 | 12396,89 |

| Себестоимость проданной продукции | 22,96 | 688,68 | 8264,21 | 22,96 | 688,68 | 8264,21 |

| Валовая прибыль | 5,74 | 172,22 | 2086,58 | 11,48 | 344,39 | 4132,68 |

Развитие нового направления деятельности позволило бы при незначительном росте коммерческих расходов (расходов на оплату труда производственного персонала и коммунальных услуг) увеличить размер выручки от продаж и, как следствие, прибыли от продаж и чистой прибыли. Учитывая наличие проблем управления прибылью и рентабельностью производства, подход к механизму управления должен носить комплексный характер.

Что же касается рекомендаций по совершенствованию управления источниками формирования запасов, то сравним несколько абсолютных показателей, представленных в таблице 9.

Таблица 9 – Показатели формирования запасов, тыс. руб.

| Показатели | 2007 г | 2008 г. | 2009 г. |

| СОА | 4753 | 4891 | 4443 |

| ОСОА | 8995 | 10171 | 18696 |

| DСОА | +1655 | +295 | -1503 |

| DОСОА | +5897 | +5575 | +12750 |

Так, для характеристики источников формирования запасов используются несколько абсолютных показателей [16, с.173]: наличие собственных оборотных средств (СОС), равное сумме величины источников собственных средств и долгосрочных заемных обязательств за минусом стоимости внеоборотных активов; общая величина основных источников формирования запасов и затрат (ОСОС), равная сумме СОС и величины краткосрочных кредитов и заемных средств.

Проведем оценку финансового состояния на краткосрочную перспективу с помощью показателя текущей ликвидности, которая рассчитывается по формуле:

Ктл = (ОА — ДЗд — ЗУ) / КО, (1.14)

Где ОА — оборотные активы;

ДЗд — долгосрочная дебиторская задолженность;

ЗУ — задолженность учредителей по взносам в уставный капитал;

КО — краткосрочные обязательства.

Его значения составили соответственно в 2007 г. – 2,1; в 2008 г. – 1,9; в 2009 г. – 1,3.

Учитывая, что нормативное значение показателя составляет 2,0, можно сделать вывод, что по итогам 2007 г. предприятие было еще ликвидным, в 2008 г. коэффициент ликвидности незначительно отклонился от нормы, а в 2009 г. значение вовсе снизилось более чем в 1.5 раза. Это означает, что у предприятия не только не хватает рабочего капитала, но и не обеспечивается покрытие текущих долгов оборотными активами.

Оценивая предприятие на долгосрочную перспективу определим коэффициент финансирования.

Кф= Зк/Cк, (1.15)

где Зк — сумма привлеченных предприятием заемных источников финансирования.

Он составил соответственно в 2007 г. – 0,79; в 2008 г. – 0,85; в 2009 г. – 2,89.

По полученным результатам видно, что в 2007 и 2008 гг. значение показателя было более 0,5, а в 2009 г. отклонилось от нормы на 2,39. Данный факт свидетельствует о том, что заемный капитал в несколько раз превышает собственные источники финансирования. Значение коэффициента финансирования 2,89 говорит о финансовой неустойчивости не только по российскому стандарту, но и по международным оценкам, где к заемным источникам в силу их дешевизны относятся более терпимо, чем в России.

Оценивая далее финансовое состояние ООО "Дипломат" на долгосрочную перспективу, рассмотрим долгосрочную структуру баланса, которая по подсчетам составила в 2007 г. – 0,12; в 2008 г. – 0,22; в 2009 г. – 0,19.

Учитывая, что финансовая устойчивость предприятия может считаться крепкой только тогда, когда долгосрочные активы покрыты долгосрочным капиталом, значение коэффициента в этом случае должно быть ≤ 1, свидетельствует об образовании финансовой неустойчивости.

Опасная тенденция снижения ликвидности может привести предприятие к банкротству. Поэтому уровень ликвидности необходимо довести хотя бы до значения 1.5 и пересмотреть политику в отношении управления оборотными активами и краткосрочными обязательствами.

В связи с этим предложенные рекомендации по организации розничной торговли продукцией собственного производства, приведенные выше, считаю своевременными для совершенствования системы управления оборотными активами с точки зрения прибыльности, платежеспособности и финансовой устойчивости предприятия.

Заключение

В процессе выполнения курсовой работы выяснила, что оборотные средства являются одной из составных частей имущества предприятия. Эффективное их использование является важным условием успешной деятельности предприятия. Поэтому необходимо проводить анализ оборотных активов предприятия, целью которого является повышение эффективности управления оборотными средствами. Целью управления в свою очередь является определение объема, структуры, источников покрытия оборотных средств. Также рассмотрены риски, обусловленные недостаточным анализом структуры и объема оборотных средств. Такими рисками являются:

1. Недостаточность товаров - риск дополнительных издержек или остановки деятельности предприятия.

2. Недостаточность собственных кредитных возможностей – риск потери ликвидности.

3. Недостаточность денежных средств. - риск прерывания производственного процесса, невыполнения обязательств, потерь дополнительной прибыли.

4. Излишний объем оборотных средств. – риск увеличения издержек финансирования и сокращения доходов.

Также определены источники информации для проведения анализа оборотных активов. Такими источниками в основном являются формы бухгалтерской отчетности форма № 1, форма № 2, форма №5. Данные формы № 2 используются для расчета некоторых коэффициентов деловой активности.

Уменьшение выручки от продаж и чистой прибыли (и даже превращении её в убыток) с 24777359 тыс. руб. в 2007г. до 18626673 тыс. руб. в 2009г. и соответственно прибыли с 4632934 тыс. руб. до -1218653 тыс. руб. говорят об снижающейся рентабельности предприятия, что связано с возрастающими расходами предприятия.

На основе оценки и анализа управления оборотными активами в период с 2007 по 2009 гг. сделаем следующий общий вывод.

На протяжении данного общего периода увеличилось общее количество запасов (с 1790 до 5946 тыс.руб.)

Количество готовой продукции с 2007 по 2008 гг. оставалось неизменным. А в 2009 г. значительно возросло (с 155 до 3202 тыс.руб.). Данный факт свидетельствует о повышении темпов производительности, но также является и сигналом службе маркетинга о необходимости повышения эффективности работы.

Величина запаса материалов за отчетный период развивалась динамично, а именно сделав резкий скачок в 2008 г. столь же резко упала в 2009 г. Снижение величины материальных запасов привело бы к ускорению оборачиваемости оборотных активов в конце анализируемого периода, если бы не резкое увеличение объема готовой продукции.

В оборотных активах за весь анализируемый период присутствует только краткосрочная кредиторская задолженность, что оценивается положительно и обусловлено сбытовой политикой организации.

С 2007 по 2009 гг. дебиторская задолженность носила циклический характер. С 2007 по 2008 гг. она увеличилась на 3090 тыс. руб., а в 2009 г. упала на 1970 тыс.руб.

Доля дебиторской задолженности в общем объеме оборотных активов также уменьшилась на 21,99 %.

Снижение дебиторской задолженности и увеличение объема готовой продукции свидетельствует снижение спроса на продукцию и о нерациональной хозяйственной политики самого предприятия в управлении оборотными активами.

Общая сумма денежных средств в организации ООО "Дипломат" на конец анализируемого периода увеличилась Увеличение доли денежных средств в 2009 г. повысило ликвидность оборотных активов и их оборачиваемость.

На начало 2007 доля дебиторской задолженности была ниже доли запасов, последующее ее одновременное повышение доли запасов и уменьшение доли дебиторской задолженности оценивается отрицательно и свидетельствует об ухудшении сбыта готовой продукции и её падении производства к концу периода 2009 г., это подтверждается уменьшением чистой прибыли. Предприятию рекомендуется также снизить запасы материалов и пересмотреть маркетинговую политику по сбыту продукции.

Список использованных источников

1. Конституция Российской Федерации" (принята всенародным голосованием 12.12.1993) (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 N 6-ФКЗ, от 30.12.2008 N 7-ФКЗ)

2. "Налоговый кодекс Российской Федерации (часть первая)" от 31.07.1998 N 146-ФЗ (принят ГД ФС РФ 16.07.1998) (ред. от 03.11.2010)

3. ФЗ N 208-ФЗ "Об акционерных обществах"Статья 35. Фонды и чистые активы общества

4. Федеральный закон от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью" (ред. от 18.12.2006). - Собрание законодательства РФ", 16.02.1998, N 7, ст. 785, "Российская газета", N 30, 17.02.1998.

5. Федеральный закон "О бухгалтерском учете" № 129-ФЗ. Утвержден Президентом РФ 21.11.96 г. (ред. 10.01.03 г.)

6. Абрютина М.С., Грачев А.В. Анализ финансово-экономической деятельности предприятия: Учебно-практическое пособие. М.: Издательство Дело и Сервис, 2004. – 433 с.

7. Алексеева А.И.Комплексный экономический анализ хозяйственной деятельности.– М.: КНОРУС, 2007. – 546 с.

8. Анализ эффективности использования оборотных средств// Бухгалтерский учет №10, 2006. – 288 с.

9. Артеменко В.Г. Финансовый анализ. – М.: ДИС, 2003. – 321 с.

10. Барнгольц С.Б., Мельник М.В. Методология экономического анализа деятельности хозяйствующего субъекта: Учебное пособие. – М.: Финансы и статистика, 2003. – 212 с.

11. Басовский Л.Е., Басовская Е.Н. Комплексный экономический анализ хозяйственной деятельности. – М.: Инфра-М, 2004. – 245 с.

12. Бороненкова С.А. Экономический анализ в управлении предприятием. – М.: Финансы и статистика, 2003. – 123 с.

13. Быкардов Л.В., Алексеев П.Д. Финансово-экономическое состояние предприятия: Практическое пособие. - М. Изд-во ПРИОР, 2003. – 227 с.

14. Внедрение системы управления оборотными активами //Финансовый директор, 2005, № 6, с. 27

15. Волков О.И. Экономика предприятия. Учебник. М.: Инфра-М, 2003. – 340 с.

16. Г.В.Савицкая "Анализ хозяйственной деятельности". – М.: Новое знание, 2004. – 235 с.

17. Голубева Т.М. Анализ финансово-хозяйственной деятельности. – М.: Академия "Издательский центр", 2007. – 114 с.

18. Ефимова О.В. Финансовый анализ. – М.: Бухгалтерский учет, 2005. – 265 с.

19.Ионова А.Ф., Селезнева Н.Н. Финансовый анализ. – М.: Инфра – М, 2006. – 155 с.

20.Каньковская А.Р., Тарушкин А.Б. Экономический анализ – СПб.: "Издательский дом Герда", 2003. – 267 с.

21.Ковалев В.В. Финансовый учет и анализ: концептуальные основы. – М.: Финансы и статистика, 2004. – 117 с.

22.Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. – М.: ПБОЮЛ Гриженко Е.М., 2002. – 432 с.

23.Налетова И.А. Анализ финансово-хозяйственной деятельности. – М.: Инфра- М, 2004. – 654 с.

24.Пласкова Н.С. Стратегический и текущий экономический анализ. – М.: Эксмо, 2007. – 236 с.

25.Пястолов С.М. Анализ финансово-хозяйственной деятельности предприятия. – М.: Академия, 2006. – 150 с.

26. Р. Бодряков. Анализ оборотных средств и товарных ресурсов // Логистик & система. №3 март 2005. – 276 с.

27. Савицкая Г.В. Методика комплексного анализа хозяйственной деятельности. – М.: Инфра – М, 2007. – 430 с.

28. Чечевицына Я.Н. Анализ финансово-хозяйственной деятельности. – М.: Феникс, 2008. – 276 с.

29. Шарыпова Н . Как нормировать оборотные активы компании // Финансовый директор № 2, 2006. – 124 с.

30. Шеремет А.Д. Комплексный анализ хозяйственной деятельности. – М.: ИНФРА-М, 2008. – 300 с.

31. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. – М.: ИНФРА-М, 2006. – 321 с.

32. www.tatsel.ru Анализ оборотных активов

33. www.economanaliz.ru Анализ состава, структуры и динамики оборотных активов.

35. www.buhi.ru Анализ эффективности использования оборотных средств

36.www.traktat.ru Об отдельных направлениях анализа оборотных средств (активов)

| Управление оборотными средствами | |

|