Контрольная работа: Финансовая математика

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ГОУ ВПО

ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

Контрольная работа

Решение задач по финансовой математике

Архангельск, 2010

Задание 1

Приведены поквартальные данные о кредитах от коммерческого банка на жилищное строительство (в условных единицах) за 4 года (табл. 1)

Таблица 1. Исходные данные

|

t |

Y(t) |

| 1 | 39 |

| 2 | 50 |

| 3 | 59 |

| 4 | 38 |

| 5 | 42 |

| 6 | 54 |

| 7 | 66 |

| 8 | 40 |

| 9 | 45 |

| 10 | 58 |

| 11 | 69 |

| 12 | 42 |

| 13 | 50 |

| 14 | 62 |

| 15 | 74 |

| 16 | 46 |

ТРЕБУЕТСЯ

1. Построить адаптивную мультипликативную модель Хольта-Уинтерса с учетом сезонного фактора, приняв параметры сглаживания ; = 0,6; = 0,3.

2. Оценить точность построенной модели с использованием средней относительной ошибки аппроксимации.

3. Оценить адекватность построенной модели на основе исследования:

- Случайности остаточной компоненты по критерию пиков;

- Независимости уровней ряда остатков по d- критерию (критические значения d1 = 1,10 и d2 = 1,37) и по первому коэффициенту автокорреляции при критическом значении r1 = 0,32;

- Нормальности распределения остаточной компоненты по R / S критерию с критическими значениями от 3 до 4,21.

4. Построить точечный прогноз на 4 шага вперед, то есть на один год.

5. Отразить на графике фактические, расчетные и прогнозные данные.

РЕШЕНИЕ

I. Построим адаптивную мультипликативную модель Хольта-Уинтерса с учетом сезонного фактора, приняв параметры сглаживания ; 2 = 0,6; 3 = 0,3.

Общий вид модели:

![]()

![]() – расчетное значение уровня для

момента времени t с периодом

упреждения k;

– расчетное значение уровня для

момента времени t с периодом

упреждения k; ![]()

k – период упреждения;

L – период сезонности;

(t – L) - индекс сезонного коэффициента за аналогичный период прошлого года;

Ft – мультипликативный индекс сезонности;

a0(t); a1(t) – параметры модели;

1. Найдем начальные оценки параметров и индекса сезонности при n = 8.

![]() - линейная трендовая модель

- линейная трендовая модель

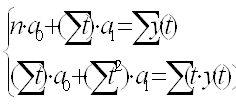

Параметра а0 и а1 найдем используя МНК и систему нормальных уравнений:

Расчет необходимых сумм представлен в таблице 2

Таблица 2. Таблица для расчета параметров модели и расчетных значений

|

t |

у(t) |

|

t2 |

|

| 1 | 39 | 39 | 1 | 45,333 |

| 2 | 50 | 100 | 4 | 46,238 |

| 3 | 59 | 177 | 9 | 47,143 |

| 4 | 38 | 152 | 16 | 48,048 |

| 5 | 42 | 210 | 25 | 48,952 |

| 6 | 54 | 324 | 36 | 49,857 |

| 7 | 66 | 462 | 49 | 50,762 |

| 8 | 40 | 320 | 64 | 51,667 |

| 36 | 388 | 1784 | 204 |

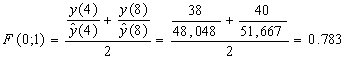

![]()

![]()

![]()

![]()

Линейная трендовая модель

при n = 8: ![]()

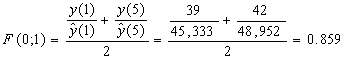

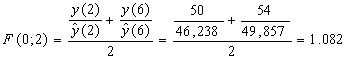

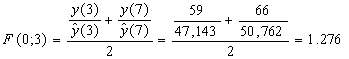

Для нахождения начальных оценок индекса сезонности нужно фактические значения признака разделить на расчетные и полученные значения усреднить по одноименным кварталам.

Расчетные значения

признака получаем путем последовательной подстановки значений t в трендовую модель ![]() (последняя графа

таблицы 2).

(последняя графа

таблицы 2).

2. Произведем корректировку параметров

Корректировка параметров осуществляется по формулам:

![]()

![]()

![]()

![]() ,

, ![]() ,

, ![]() - параметры адаптации экспоненциального

сглаживания.

- параметры адаптации экспоненциального

сглаживания.

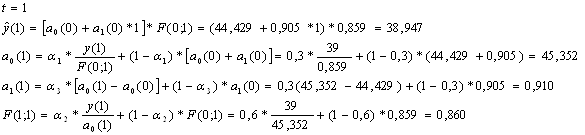

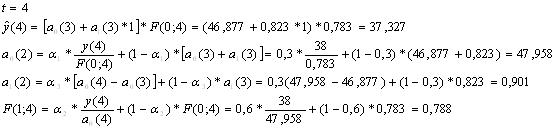

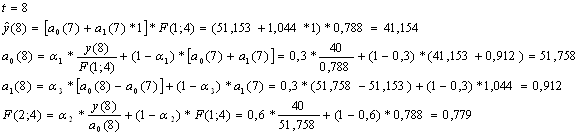

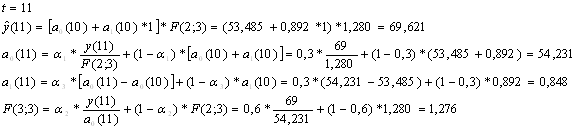

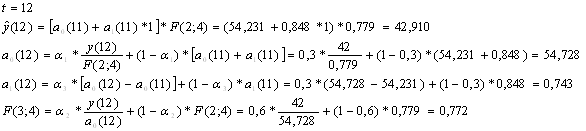

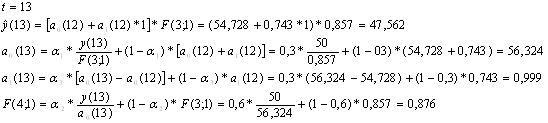

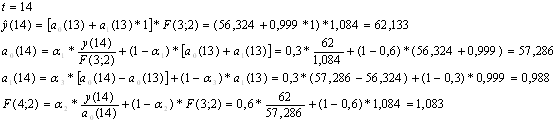

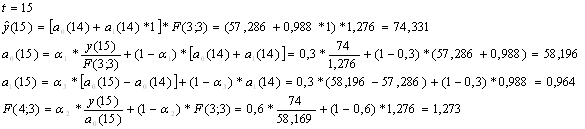

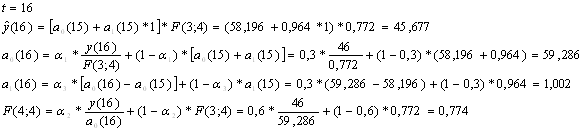

Рассматриваем I цикл

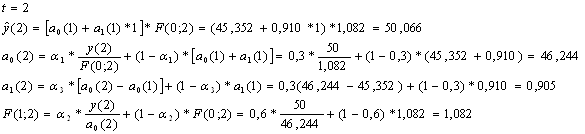

Рассматриваем II цикл

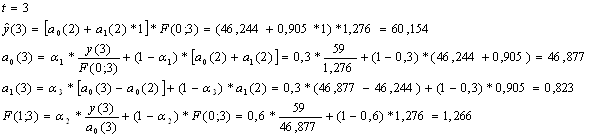

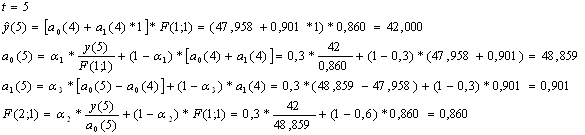

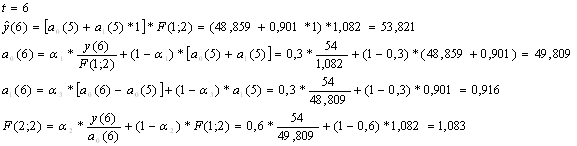

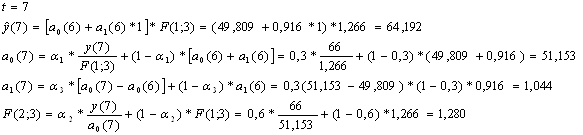

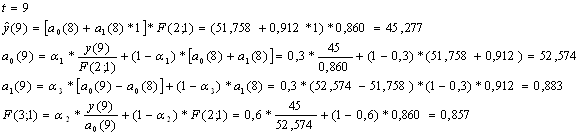

Рассматриваем III цикл

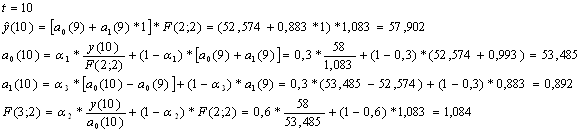

Рассматриваем VI цикл

Адаптивная мультипликативная модель Хольта-Уинтерса:

![]()

Ft : F(4;1) = 0,876

F(4;2) = 1,083

F(4;3) = 1,273

F(4;4) = 0,774

Таблица 3. Расчетная таблица для оценки качества модели

| t | y(t) |

|

E(t) |

|

m |

E(t)2 |

|

| 1 | 39 | 38,947 | 0,053 | 0,001 | - | 0,003 | |

| 2 | 50 | 50,066 | -0,066 | 0,001 | 0 | 0,004 | 0,014 |

| 3 | 59 | 60,154 | -1,154 | 0,020 | 1 | 1,333 | 1,185 |

| 4 | 38 | 37,327 | 0,673 | 0,018 | 1 | 0,452 | 3,338 |

| 5 | 42 | 42,000 | 0,000 | 0,000 | 1 | 0,000 | 0,453 |

| 6 | 54 | 53,821 | 0,179 | 0,003 | 0 | 0,032 | 0,032 |

| 7 | 66 | 64,192 | 1,808 | 0,027 | 0 | 3,267 | 2,653 |

| 8 | 40 | 41,154 | -1,154 | 0,029 | 1 | 1,331 | 8,770 |

| 9 | 45 | 45,277 | -0,277 | 0,006 | 0 | 0,077 | 0,769 |

| 10 | 58 | 57,902 | 0,098 | 0,002 | 1 | 0,010 | 0,141 |

| 11 | 69 | 69,621 | -0,621 | 0,009 | 0 | 0,385 | 0,517 |

| 12 | 42 | 42,910 | -0,910 | 0,022 | 1 | 0,828 | 0,084 |

| 13 | 50 | 47,562 | 2,438 | 0,049 | 1 | 5,946 | 11,212 |

| 14 | 62 | 62,133 | -0,133 | 0,002 | 0 | 0,018 | 6,613 |

| 15 | 74 | 74,331 | -0,331 | 0,004 | 1 | 0,110 | 0,039 |

| 16 | 46 | 45,677 | 0,323 | 0,007 | - | 0,104 | 0,428 |

|

|

|

|

0,925 |

0,200 |

8 |

13,900 |

36,248 |

II. Оценим точность построенной модели с помощью средней относительной ошибки аппроксимации

![]()

Расчет ![]() представлен в

графе 5 таблицы 3

представлен в

графе 5 таблицы 3

![]()

Поскольку S < 7 %, то модель считается точной.

III. Оценим адекватность построенной модели

1. Исследуем случайность остаточной компоненты

Применяем критерий поворотных точек (критерий пиков). Точка считается поворотной, если она больше предшествующей и последующей (или меньше). Распределение ряда остатков считается случайным если выполняется неравенство:

![]()

m – количество поворотных точек.

Квадратные скобки означают, что берется целая часть числа.

![]()

По графику остатков (рис. 1) видно, что т = 8

8 > 6, следовательно, критерий поворотных точек выполняется и остатки имеют случайный характер распределения.

Рис. 1

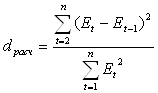

2. Исследуем независимость ряда остатков по критерию Дарбина-Уотсона

С помощью критерия Дарбина – Уотсона определяют независимость уровней ряда остатков, отсутствие автокорреляции в ряду остатков.

Находим расчетное значение статистики Дарбина-Уотсона dwрасч по формуле:

Значение критерия Дарбина-Уотсона распределено в интервале от 0 до 4. Расчетное значение сравнивается с табличными d1 = 1,10, d2 = 1,37.

Суммы для расчета критерия Дарбина – Уотсона приведены в итоговых строках 7 и 8 таблицы 3.

![]()

2 < dрасч = 2,608 < 4 – находим d’ = 4 – dрасч = 4-2,608 = 1,392

d2 =1,37 < dрасч 1,392 < 2 – свойство независимости выполняется, автокорреляция в ряду остатков отсутствует.

3. Исследуем нормальность распределения остаточной компоненты по R / S критерию с критическими значениями от 3 до 4,21.

Расчетное значение критерия находится по формуле:

![]()

Emax и Emin – наибольшее и наименьшее значение остатков.

![]()

![]()

Расчетное значение R/S критерия попадает внутрь критических значений (3 < 3,740 < 4,21), следовательно, свойство выполняется, распределение остатков соответствует нормальному закону распределения.

Вывод: Рядом остатков выполняются все свойства, что говорит об ее адекватности. Низкое значение средней относительной ошибки аппроксимации свидетельствует о высокой точности построенной модели. Следовательно, модель является качественной и ее можно использовать для прогнозирования.

IV. Построим точечный прогноз на 4 шага вперед, то есть на один год

Адаптивная мультипликативная модель Хольта-Уинтерса:

![]()

Ft : F(4;1) = 0,876

F(4;2) = 1,083

F(4;3) = 1,273

F(4;4) = 0,774

t = 17; k = 1

![]()

t = 18; k = 2

![]()

t = 19; k = 3

![]()

t = 20; k = 4

![]()

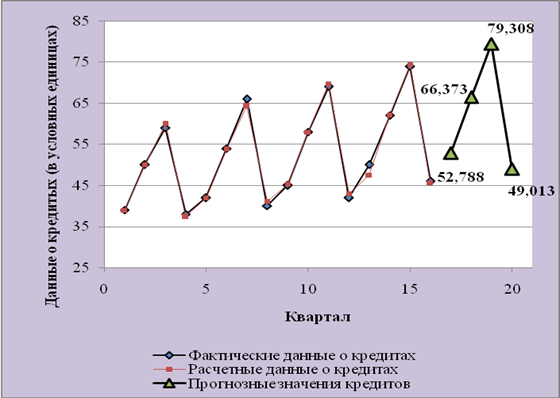

В 1-ый квартал предполагается, что сумма кредитов на жилищное строительство составят 52,788, во 2-й квартал – 66,373, в 3-й квартал – 79,308, в 4-й квартал – 49,013.

На рис. 2 представлены фактические, расчетные и прогнозные значения кредитов от коммерческого банка на жилищное строительство.

Рис. 2

Задание 2

Даны цены (открытия, максимальная, минимальная и закрытия) за 10 дней (табл. 4). Интервал сглаживания принять равным 5 дням. Рассчитать:

· Экспоненциальную скользящую среднюю;

· Момент;

· Скорость изменения цен;

· Индекс относительной силы;

· %R, %K, %D;

Расчеты проводить для всех дней, для которых эти расчеты можно выполнить на основании имеющихся данных.

Таблица 4. Исходные данные

| Дни | Цены | ||

| Макс. | Мин. | Закр. | |

| 1 | 595 | 580 | 585 |

| 2 | 579 | 568 | 570 |

| 3 | 583 | 571 | 578 |

| 4 | 587 | 577 | 585 |

| 5 | 586 | 578 | 582 |

| 6 | 594 | 585 | 587 |

| 7 | 585 | 563 | 565 |

| 8 | 579 | 541 | 579 |

| 9 | 599 | 565 | 599 |

| 10 | 625 | 591 | 618 |

РЕШЕНИЕ

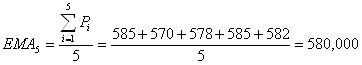

1. Определим экспоненциальную скользящую среднюю

При расчете EMA учитываются все цены предшествующего периода, а не только того отрезка, который соответствует интервалу сглаживания. Однако последним значениям цены придается большее значение, чем предшествующим. ЕМА рассчитывается по формуле:

![]() ,

,

где Pt – цена закрытия дня t; k – параметр сглаживания;

![]() ,

,

где n – порядок скользящей средней

![]()

При определении EMAt-1 берется простая скользящая средняя из порядка скользящей средней.

![]()

![]()

![]()

![]()

![]()

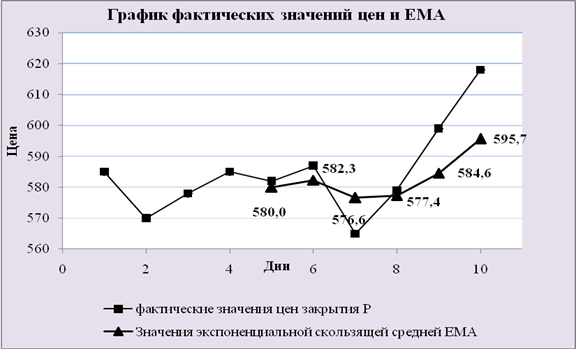

Графическое изображение фактических цен и экспоненциальной скользящей средней представлено на рис. 3.

Рис. 3

До 6 дня линия скользящей средней ЕМА находилась ниже ценового графика, т.е. ценовой тренд был восходящим. На 7-й день линия EMA пересекла график цен, линия ЕМА находилась выше графика цен, т.е. тренд изменил свое направление, стал нисходящим и поступил сигнал к покупке финансового актива. На 8-й день линия EMA опять пересекла график цен, тренд изменил свое направление, стал восходящим и поступил сигнал к продаже финансового актива.

2. Определим момент Mt

Момент рассчитывается по формуле:

Мt = Pt – Pn ,

где Pt – цена закрытия текущего дня; Pn – цена закрытия n дней назад, включая текущий

Критическим уровнем для Мt является 0. Если Мt > 0, то это свидетельствуют об относительном росте цен, если Мt < 0 – о снижении. Движение графика момента вверх из зоны отрицательных в зону положительных значений в точке пересечения нулевой линии дает сигнал к покупке (в случае нисходящего тренда ситуация развивается в обратном направлении).

n = 5

| М5 = | Р5 | - | Р1 | = | 582 | -585 | = | -3 |

| М6 = | Р6 | - | Р2 | = | 587 | -570 | = | 17 |

| М7 = | Р7 | - | Р3 | = | 565 | -578 | = | -13 |

| М8 = | Р8 | - | Р4 | = | 579 | -585 | = | -6 |

| М9 = | Р9 | - | Р5 | = | 599 | -582 | = | 17 |

| М10 = | Р10 | - | Р6 | = | 618 | -587 | = | 31 |

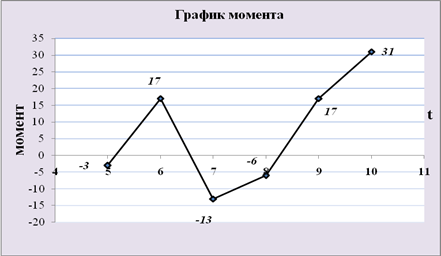

Графически момент представлен на рисунке 4.

Рис. 4

На 6 день линия момента пересекла критический нулевой уровень, значения момента положительные, ценовой тренд стал восходящим, наблюдается относительное повышение цен, поступил сигнал к покупке финансового инструмента. На 7 день линия момента пересекла критический нулевой уровень, значения момента стали отрицательные, ценовой тренд поменял свое направление и стал нисходящим, наблюдается относительное снижение цен, поступил сигнал к продаже финансового актива. На 9 день линия момента опять пересекла критический уровень, тренд стал восходящим.

3. Рассчитаем скорость изменения цен ROCt

Скорость изменения цен ROCt рассчитывается по формуле:

![]() ,

,

где Pt – цена закрытия текущего дня; Pn – цена закрытия n дней назад, включая текущий

Критическим уровнем для ROCt является 100%. Если ROC > 100%, то это свидетельствует об относительном росте цен, ROC < 100% – о снижении. При пересечении критической линии происходит разворот тренда.

n = 5

| ROC1 | = | Р5 | - | Р1 | = | 582 | / | 585 | * | 100% | = | 99,49% |

| ROC2 | = | Р6 | - | Р2 | = | 587 | / | 570 | * | 100% | = | 102,98% |

| ROC3 | = | Р7 | - | Р3 | = | 565 | / | 578 | * | 100% | = | 97,75% |

| ROC4 | = | Р8 | - | Р4 | = | 579 | / | 585 | * | 100% | = | 98,97% |

| ROC5 | = | Р9 | - | Р5 | = | 599 | / | 582 | * | 100% | = | 102,92% |

| ROC6 | = | Р10 | - | Р6 | = | 618 | / | 587 | * | 100% | = | 105,28% |

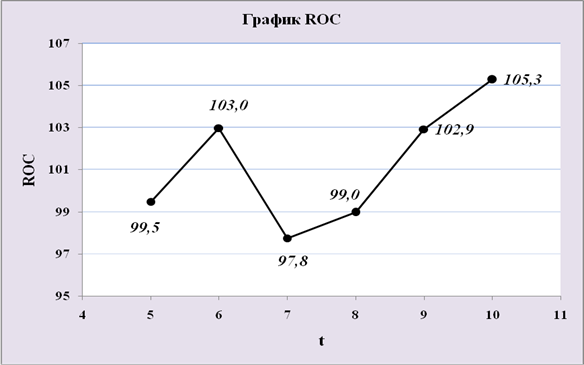

Графически график Мt и ROCt изменения цен одинаков. График ROCt представлен на рисунке 5.

Рис. 5

На 6 день линия ROC пересекла критический уровень 100%, ценовой тренд восходящий, наблюдается относительное повышение цен, поступил сигнал к покупке финансового инструмента. На 7 день линия ROC пересекла критический уровень, значения ROC стали менее 100%, ценовой тренд поменял свое направление и стал нисходящим, наблюдается относительное снижение цен, поступил сигнал к продаже финансового актива. На 9 день линия ROC опять пересекла критический уровень, тренд стал восходящим.

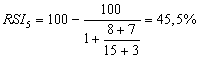

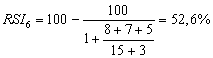

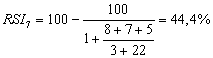

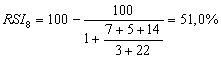

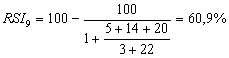

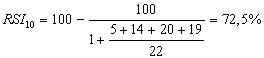

4. Рассчитаем индекс относительной силы

Индекс относительной силы RSI считается наиболее значимым осциллятором. Расчет его предусмотрен во всех компьютерных программах технического анализа. Для расчета используют формулу:

![]()

![]() ,

,

где AU – сумма приростов конечных цен за n дней; АD - сумма убылей конечных цен за n дней.

Расчет приростов и убылей представлен в таблице 5.

Таблица 5. Таблица для расчета приростов и убылей

| t |

Pt |

повышение цен | понижение цен | |

| 1 | 585 | - | - | |

| 2 | 570 | 15 | ||

| 3 | 578 | 8 | ||

| 4 | 585 | 7 | ||

| 5 | 582 | 3 | ||

| 6 | 587 | 5 | ||

| 7 | 565 | 22 | ||

| 8 | 579 | 14 | ||

| 9 | 599 | 20 | ||

| 10 | 618 | 19 |

n = 5

Критические линии возьмем равные 20 и 80%.

За все время значение RSI не выходит за пределы критических значений (20 и 80%), то есть рынок относительно спокоен, нет больших скачков, нет риска. Если значение станет ниже 20%, то это означает что цены на рынке попали в зону перепроданности. Рынок считается перепроданным тогда, когда цена находится около нижней своей границы, их дальнейшее понижение практически невозможно. Если значение станет выше 80%, то это означает что цены на рынке попали в зону перекупленности. Рынок считается перекупленным тогда, когда цена находится около верхней своей границы, их дальнейшее повышение практически невозможно. Момент выхода цены из зоны перекупленности служит сигналом к продаже по самым высоким ценам.

5. Рассчитаем % R, % K, % D

% R, % K, % D – стохастические линии

В отличии от M, ROC и RSI стохастические линии строятся с использованием более полной информации при их расчете используют минимальные и максимальные цены.

![]() ,

,

где Рt – цена закрытия текущего дня t; Ln – минимальная цена за n дней, включая текущий; Hn - максимальная цена за n дней, включая текущий

n = 5

![]()

![]()

![]()

![]()

![]()

![]()

%R рассчитывается по похожей формуле:

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Смысл индексов % K и % R состоит в том, что при росте цен цена закрытия бывает ближе к максимальной цене, а при падении ближе к минимальной. Они показывают, куда больше тяготеет цена закрытия. При расчете %К разность между ценой закрытия текущего дня Pt и минимальной ценой за 5 дней сравнивают с размахом цен за эти же 5 дней. В случае расчета %R с размахом сравнивают разность между максимальной ценой за 5 дней и ценой закрытия.

% D рассчитывается аналогично % К, с той лишь разницей, что при его построении оперируют с трехдневной суммой.

![]()

![]()

![]()

![]()

![]()

Задание 3

Задача 3.1

Банк выдал ссуду, размером 4 млн. руб. Дата выдачи ссуды 10 января 2002, возврата 20 марта 2002. День выдачи и день возврата считать за один день. Проценты рассчитываются по простой процентной ставке 45% годовых.

Найти:

3.1.1) точные проценты с точным числом дней ссуды

3.1.2) обыкновенные проценты с точным числом дней ссуды

3.1.3) обыкновенные проценты с приближенным числом дней ссуды

Дано: Р = 4000000 руб.; i = 0,45; tн – 10.01.02.; tк – 20.03.02.

Найти: I - ?

Решение:

Формула процентов за весь срок ссуды имеет вид:

![]() ,

,

где Р – первоначальная сумма долга;

t – срок ссуды в днях;

K – временная база (число дней в году);

i – ставка простых процентов 3.1.1)

Точные проценты с точным числом дней ссуды. Продолжительность года K (временная база) равна 365 (366) дням. Точное число дней ссуды t определяется путем подсчета числа дней между датой выдачи ссуды и датой ее погашения.

10.01.02. – 20.03.02.

10.01. – 31.01. 22 дня

1.02. – 28.02. 28дней

1.03. – 20.03. 20 дней

ВСЕГО 22 + 28 + 20 = 70 дня

Поскольку дата выдачи ссуды и дата погашения считается за 1 день, то t = 69 дней. К = 365 дней (2002 год – не високосный)

![]()

Ответ: точные проценты с точным числом дней ссуды составили 340273,97 руб.

3.1.2.) Обыкновенные (коммерческие) проценты с точным числом дней ссуды; величина t рассчитывается как в предыдущем случае, а временная база принимается равной K=360 дням.

![]()

Ответ: обыкновенные проценты с точным числом дней ссуды составили 345 тыс. руб.

3.1.3.) Обыкновенные проценты с приближенным числом дней ссуды. В этом случае год делится на 12 месяцев, по 30 дней в каждом и временная база K = 360 дням.

10.01.02. – 20.03.02.

10.01. – 30.01. 21день

1.02. – 30.02. 30дней

1.03. – 20.03. 20дней

ВСЕГО: 21 + 30 + 20 = 71 день

Поскольку дата выдачи ссуды и дата погашения считается за 1 день, то t = 70 дней.

![]()

Ответ: обыкновенные проценты с приближенным числом дней ссуды составили 350 тыс. руб.

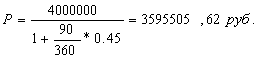

Задача 3.2

Через 90 дней после подписания договора должник уплатит 4 млн. рублей. Кредит выдан под 45% годовых (проценты обыкновенные). Какова первоначальная сумма и дисконт?

Дано: S = 4 млн. руб.; i = 0,45; К = 360 дней; t = 90 дней

Найти: Р - ? D - ?

Решение:

Процесс расчета первоначальной суммы долга, когда известна наращенная сумма долга называется дисконтированием.

Математическое дисконтирование представляет собой решение задачи обратной наращению

Формула математического дисконтирования:

,

,

где Р – первоначальная сумма долга;

S – наращенная сумма долга;

t – срок ссуды в днях;

К – временная база;

i – годовая ставка простых процентов.

- множитель

дисконтирования, показывающий какую часть от будущей суммы составляет ее

сегодняшняя стоимость.

- множитель

дисконтирования, показывающий какую часть от будущей суммы составляет ее

сегодняшняя стоимость.

Поскольку проценты обыкновенные, то К = 360.

Дисконт D рассчитывается как разница между наращенной суммой долга и первоначальной:

D = S – P = 4000000 – 3595505,62 = 404494,38 руб.

Ответ: первоначальная сумма 3595505,62 руб., а дисконт 404494,38 руб.

Задача 3.3

Через 90 дней предприятие должно получить по векселю 4 млн. руб. Банк приобрел этот вексель с дисконтом. Банк учел этот вексель по учетной ставке 45% годовых (год равен 360 дням). Определить полученную предприятием сумму и дисконт.

Дано: S = 4000000 руб.; d = 0,45; К = 360 дней; t = 90 дней

Найти: Р - ? D - ?

Решение:

При учете векселей применяют банковский (коммерческий) учет, а для начисления процентов используется учетная ставка d.

Формула определения текущей стоимости при банковском учете:

![]() ,

,

где Р – текущая сумма долга;

S – сумма векселя;

t – период времени от момента учета векселя до даты погашения (в днях);

К – временная база;

d – годовая учетная ставка;

![]() - дисконтный множитель.

- дисконтный множитель.

![]()

Дисконт составит:

D = S – P = 4000000 – 3550000,00 = 45000,00 руб.

Ответ: предприятие получило 3550 тыс. руб., а дисконт составил 450 тыс. руб.

Задача 3.4

В кредитном договоре на сумму 4 млн. руб. и сроком на 5 лет, зафиксирована ставка сложных процентов, равная 45% годовых. Определить наращенную сумму.

Дано: Р = 4 млн. руб.; n = 5; iсл = 0,45

Найти: S - ?

Решение

Сложные проценты применяются в долгосрочных финансово – кредитных операциях (сроком более одного года), если проценты не выплачиваются периодически, сразу после их начисления за прошедший интервал времени, а присоединяются к сумме долга.

Формула наращения по сложным процентам имеет вид:

![]() ,

,

где Р – первоначальная сумма кредита;

S – наращенная сумма;

n – срок наращения;

iсл – годовая ставка сложных процентов

![]()

Для выполнения расчетов в Excel по формулам можно воспользоваться функцией БС (находится в категории «Финансовые»).

Ответ: наращенная сумма 25638936,25 руб.

Задача 3.5

Сумма размером 4 млн. руб. предоставлена на 5 лет. Проценты сложные, ставка 45% годовых. Проценты начисляются 4 раза в году. Вычислить наращенную сумму.

Дано: Р = 4 млн. руб.; n = 5; j = 0,45; m = 4

Найти: S - ?

Решение

Номинальная ставка – годовая ставка процентов, которая является базой для расчета ставки, начисляемой за каждый период года. Начисление происходит m раз в году.

Формула наращения по номинальной ставки:

![]() ,

,

где Р – первоначальная сумма долга;

S – наращенная сумма долга;

n – срок ссуды в годах;

j – годовая номинальная ставка сложных процентов;

m – число периодов начислений в год;

j/m – процентная ставка за период.

![]()

Для выполнения расчетов в Excel по формулам можно воспользоваться функцией БС (находится в категории «Финансовые»).

Синтаксис функции БС (ставка, кпре; плт; пс; тип).

Ее аргументами являются:

Ставка – процентная ставка за период;

Кпер – обще число периодов платежей по аннуитету;

Плт – выплата, производимая в каждом период;

Пс – приведенная к текущему моменту стоимость;

Тип – число 0 или 1, обозначающая когда должна производиться выплата (0 – в конце периода; 1 – в начале периода).

Ответ: наращенная сумма составит 33733420,84 руб.

Задача 3.6

Вычислить эффективную ставку процента, если банк начисляет проценты 4 раза в году, исходя из номинальной ставки 45 % годовых.

Дано: j = 0,45 m = 4

Найти: iэф - ?

Решение

Эффективная ставка – годовая ставка сложных процентов, которая дает тот же результат, что и начисление по номинальной ставки j m раз в году.

Связь между эффективной и номинальной ставкой:

![]()

![]()

Поскольку суммы и капиталы равны, то равны и коэффициенты наращения:

![]() =

= ![]()

Из равенства выразим эффективную ставку:

![]()

Для выполнения расчетов по формулам в Excel можно воспользоваться функцией ЭФФЕКТ (находится в категории «Финансовые»). Данная функция возвращает эффективную (фактическую) процентную ставку при заданной номинальной ставки процента и количестве периодов, за которые начисляются сложные проценты.

Синтаксис функции ЭФФЕКТ (номинальная_ставка; кол_пер).

Аргументы функции:

Номинальная_ставка – значение номинальной процентной ставки;

Кол_пер – количество периодов начисления.

Ответ: эффективная ставка процента составит 53,2%.

Задача 3.7

Определить какой должна быть номинальная ставка при начислении процента 4 раза в году. Чтобы обеспечить эффективную ставку 45% годовых.

Дано: iэф = 0,45 m = 4

Найти: j - ?

Решение

![]() =

= ![]()

Из равенства выразим номинальнnbsp;

Решение

![]() =

= ![]()

Из равенства выразим номинальную ставку:

![]()

Для выполнения расчетов по формулам в Excel можно воспользоваться функцией НОМИНАЛ (находится в категории «Финансовые»). Данная функция возвращает номинальную процентную ставку при заданной эффективной ставки процента и количестве периодов, за которые начисляются проценты.

Синтаксис функции НОМИНАЛ (эффект_ставка; кол_пер).

Аргументы функции:

Эффект_ставка – значение эффективной процентной ставки;

Кол_пер – количество периодов начисления.

Ответ: номинальная ставка составит 38,9%

Задача 3.8

Через 5 лет предприятию будет выплачена сумма 5 млн. руб. Определить ее современную стоимость при условии, что применяется сложная процентная ставка 45% годовых.

Дано: S = 4 млн. руб. n = 5 iсл = 0,45

Найти: Р - ?

математическое дисконтирование мультипликативная модель

Решение

Применяем формулу математического дисконтирования по сложным процентам:

![]()

Для выполнения расчетов по формулам в Excel можно воспользоваться функцией ПС (находится в категории «Финансовые»). Данная функция возвращает приведенную стоимость инвестиции при условии периодических равных по величине платежей и постоянной процентной ставки.

Синтаксис функции ПС (ставка, кпре; плт; бс; тип).

Ее аргументами являются:

Ставка – процентная ставка за период;

Кпер – количество периодов начисления;

Плт – величина платежа;

бс – задает будущую стоимость (необязательный аргумент);

Тип – число 0 или 1, обозначающая когда должно производиться начисление (0 – в конце периода; 1 – в начале периода).

Ответ: современная стоимость равна 624050,85 руб.

Задача 3.9

Через 5 лет по векселю должна быть выплачена сумма 4 млн. руб. Банк учел этот вексель по сложной учетной ставке 45% годовых. Определить дисконт.

Дано:S = 4 млн. руб. n = 5 dсл = 0,45

Найти: D - ?

Решение

Рассчитаем текущую стоимость по формуле банковского (коммерческого) учета по сложным процентам:

![]()

Готовые финансовые функции для решения подобных задач в Excel не найдены.

Дисконт составит:

D = S – P = 4000000 – 20313,75 = 3798686,25 руб.

Ответ: дисконт составит 3798686,25 руб.

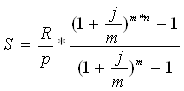

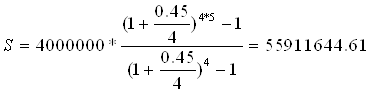

Задача 3.10

В течении 5 лет на расчетный счет в конце каждого месяца поступает по 4 млн. рублей, на которые 4 раза в году начисляются проценты по сложной годовой ставке 45%. Определить сумму на расчетном счете к концу указанного срока.

Дано: R/р = 4 млн.руб.; j = 0,45; m = 4; n = 5;

Найти: S - ?

Решение

Формула р – срочной ренты:

,

,

где S – наращенная сумма;

R/p – размер отдельного платежа;

n – срок ренты;

j – годовая номинальная ставка сложных процентов;

m – число периодов начислений в год;

Ответ: на расчетном счете будет сумма в размере 55911644,615 руб.

| Финансовые расчеты | |

|

http://www.nsu.ru/education/etfm/Lect1/Chapter1.php Лекция 1 Базисные финансовые расчеты. Основная страница Лекция 1. Базисные финансовые расчеты ... Обычно при удержании процентов в момент выдачи ссуды, при учете векселей, при покупке депозитных сертификатов возникает задача определения по заданной сумме ST, которую следует ... Покупка облигации может производиться с дисконтом, когда цена покупки меньше номинальной стоимости, по номинальной стоимости или с премией, когда цена покупки больше номинальной ... |

Раздел: Рефераты по финансам Тип: реферат |

| Кредиты от коммерческого банка на жилищное строительство | |

|

Задание 1 Приведены поквартальные данные о кредитах от коммерческого банка на жилищное строительство (в условных единицах) за 4 года (всего 16 ... F(t+k-L) - значение коэффициента сезонности того периода, для которого рассчитывается экономический показатель; Ct - цена закрытия t-го дня; |

Раздел: Рефераты по экономико-математическому моделированию Тип: контрольная работа |

| Математическое моделирование финансовых операций | |

|

Министерство образования и науки РФ Федеральное агентство по образованию Государственное образовательное учреждение высшего профессионального ... 1. Тогда для момента времени t=0, и k=1 имеем Сt - цена закрытия t-го дня; |

Раздел: Рефераты по экономико-математическому моделированию Тип: контрольная работа |

| Анализ механизма функционирования мирового валютного рынка FOREX | |

|

СОДЕРЖАНИЕ ВВЕДЕНИЕ 1. АНАЛИЗ МЕХАНИЗМА ФУНКЦИОНИРОВАНИЯ МИРОВОГО ВАЛЮТНОГО РЫНКА 1.1 Этапы развития международного валютного рынка 1.2 Структура ... EMA(t) = EMA(t - 1) + (K [Price(t) - EMA(t - 1)] Существуют две стохастические линии: %K и %D. Они отражают расположение текущей цены закрытия относительно выбранного временного периода. |

Раздел: Рефераты по международным отношениям Тип: дипломная работа |

| Методы оптимизации портфеля бескупонных облигаций | |

|

Содержание. Введение. 1 Глава 1. Методика расчета доходности по простым и сложным процентам. 3 Глава 2. Расчет доходности портфеля к погашению и к ... где It - значение индекса на текущую дату; It-1 - значение индекса на предыдущий день; Pi,t - средневзвешенная цена (объем торгов в рублях деленный на объем торгов в штуках ... P[k]=100/pow((D[k]/1200+1),T[k]/30); |

Раздел: Рефераты по инвестициям Тип: реферат |